82/1988. (XII. 12.) MT rendelet

a magánszemélyek jövedelemadójáról szóló 1987. évi VI. törvény végrehajtásáról

A magánszemélyek jövedelemadójáról szóló 1987. VI. törvény (a továbbiakban: Tv.) 36. §-ának (2) bekezdésében kapott felhatalmazás alapján a Minisztertanács a következőket rendeli:

(A Tv. 2. §-ához)

1. §

(1) A magánszemély az adóbevallás teljesítése érdekében bizonylatait az adó megállapításához való jognak - a tv. 29. §-ának (2) bekezdése szerinti - elévülésig köteles megőrizni.

(2) A TV. és e rendelet alkalmazásában bizonylat a vagyoni érték (bevétel) megszerzéséről szóló, az azt juttató által kiállított igazolás (irat), ennek hiányában a magánszemély által kiállított feljegyzés. Bizonylat, továbbá az adómentességet, adókedvezményt, az összjövedelmet csökkentő kiadásokat, valamint a költségeket bizonyító igazolás (irat) is.

(3) A jövedelem megszerzésének időpontja az a nap, amikor a magánszemély a vagyoni értékhez, bevételhez hozzájutott. A nem pénzbeli juttatást a birtokbavétel napján, a jóváírt összeget a jóváírás napján kell a vagyoni értékhez (bevételhez) hozzászámítani. Ha a kifizető a magánszemély részére a nem munkaviszonyból származó kifizetést átutalással teljesíti és az adóelőleget levonja, a jövedelmet az átutalás vagy a postára adás napjával kell megszerzettnek tekinteni, feltéve, hogy a magánszemély azt az adóbevallás benyújtásáig ténylegesen megszerezte.

(4) Ha a munkaviszonyból származó, előző naptári évre vonatkozó munkabért, munkadíjat január 15-éig fizetik ki, azt az előző naptári év utolsó napján megszerzett jövedelemnek kell tekinteni. E bekezdés vonatkozásában a postára adást vagy átutalást kifizetésnek kell tekinteni.

(5) Az adókötelezettséget nem érinti az, hogy a magánszemély jövedelemszerző tevékenységéi hatósági engedély alapján vagy anélkül végzi, illetve az, hogy a jövedelme milyen forrásból származik.

(A Tv. 3. §-ához)

2. §

(1) Belföldről - ideértve a vámszabadterületet is - származik az a jövedelem, amely belföldön végzett tevékenységből, belföldön létesített munkaviszonyból, munkavégzési kötelezettséggel járó szövetkezeti tagsági viszonyból, bedolgozói jogviszonyból (a továbbiakban együtt: munkaviszony), belföldi vagyoni értékből származik, vagy amelynek forrása egyébként belföldön van.

(2) Külföldről származik az egészben vagy részben külföldi tulajdonban lévő, belföldi székhellyel rendelkező gazdasági társaság külföldi tagja által a gazdasági társaság külföldi állandó lakóhellyel rendelkező alkalmazottjának a gazdasági társaságban végzett tevékenységére tekintettel fizetett jövedelem is.

(3) Külföldről származó jövedelem adókötelezettségének nem feltétele, hogy azt belföldre átutalják vagy behozzák.

(4) Külföldről származik a TV. 6. §-ának (1) bekezdésében meghatározott jövedelem akkor is, ha az eredeti jogosult a külföldi értékesítéshez belföldi közvetítő szervezetet vesz igénybe.

3. §

(1) Lakóhely minden olyan helyiség, amelyet valaki lakásként használ, vagy a körülmények arra utalnak, hogy azt lakásának tekinti. Állandó lakóhely az olyan helyiség, ahol a magánszemély tartós ottlakásra rendezkedett be, és ténylegesen ott lakik.

(2) Szokásos tartózkodási helye annak a magánszemélynek van Magyarországon, aki az adott naptári évben legalább 91) napot belföldön tartózkodott. Ennek során a beutazás és a kiutazás napját is egész napként kell számításba venni. Ha azonban a beutazás és a kiutazás egy napon történik, ezt a napot figyelmen kívül kell hagyni.

(A Tv. 4. §-ához)

4. §

A bevételnek nem része a Tv. 15. § 10, 11, 13. pontjában meghatározott adómentes összeg.

(A Tv. 5. §-ához)

5. §

(1) Munkaviszonyban töltött hónapnak az a hónap minősül, amelynek minden munkanapján a magánszemély munkaviszonyban áll.

(2) A Tv. alkalmazásában egyházi személynek az egyházi állások betöltéséhez szükséges állami hozzájárulásról szóló jogszabályok és megállapodások alapján eskütételre kötelezett és az adott egyház szabályai szerint működő személy tekintendő.

(A Tv. 6. §-ához)

6. §

(1) A Tv. 6. §-ában meghatározott mértékeket kell alkalmazni annak a bevételnek a jövedelemtartalma megállapítása során is, amely a magánszemély találmánya átruházásából, megterheléséből, illetve hasznosításából, szerzői jogi védelem alá tartozó alkotásából, valamint a (4) bekezdésben felsorolt tevékenységéből, munkaviszonyon kívüliszerződés keretében munkáltatójától - vagy vállalkozási tagsági jogviszonyon kívüli szerződés keretében attól a vállalkozástól, amelynek tagja - származik. A Tv. 6. §-a alkalmazásában munkaviszonyból (vállalkozási jogviszonyból) származik az a bevétel, amelyet a magánszemély munkaköri kötelezettségének körébe vagy a vállalkozás tevékenységi körébe tartozó feladat ellátásáért - kivéve a szolgálati találmány feltalálóját megillető találmányi díjat - kap. Munkaviszonyból származik az a jövedelem, amit a dolgozó bérként vagy az adott tevékenységéért bérként kifizetett összeg mellett kap.

(2) A Tv. 6. §-a (1) bekezdésének a) pontjában említett találmányon azt keli érteni, amely belföldön szabadalmi védettség alatt áll, amely után szabadalmi jogcímen jövedelem keletkezik illetve a 4/1983. (V. 12.) IM rendelet 11. §-ának (4) bekezdésében meghatározott műszaki megoldást.

(3) Ha a magánszemély találmányára a végleges szabadalmi oltalmat még nem kapta meg, jövedelmét a Tv. 13. §-a szerint kell számításba venni és az adóját a Tv. 18. §-ának (1) bekezdése szerint kell megállapítani és bevallani. Az adóhatóság az így megállapított és a Tv. 6. §-a (1) bekezdésének a) pontja szerint számított jövedelem utáni adókülönbözet összegének megfizetésére, ha a szabadalmat hasznosító kezességet vállal - az adóigazgatási jogszabályban meghatározott feltételek szerint - a végleges szabadalmi oltalom megadásáig vagy elutasításáig halasztást engedélyezhet. A kezességet vállaló kifizetőnek - a halasztás engedélyezését követően - az adóelőleget úgy kell levonni, mintha a jövedelem találmány hasznosításából származna.

(4) A Tv. 6. §-a (1) bekezdésének b) pontjában említett egyes más

a) tudományos tevékenység: a felsőoktatási oktatói (1985. évi I. Tv. 98. §), az igazságügyi szakértői (ideértve a választott bíróság tagjának e minőségében kifejlett tevékenységét), a műszaki szakértői, a lektori, a szerkesztői, az Országos Tudományos Kutatási Alapból, az OKKFT-ből. a minisztériumok (országos hatáskörű szervek) közvetlen megbízására készített és tárcakutatási alapból, továbbá tudományos célú alapítványokból finanszírozott tudományos kutatói, a műszaki szakgrafikai és szakfordítói tevékenység;

b) művészeti tevékenység: a restaurálás, az építőművészeti tevékenység, a mozgástervezés, a látványtervezés, a színházi rendezés, a hangszerelés, a televízió- és filmoperatőri tevékenység, az előadóművészi tevékenység, valamint az oktatási intézményeknek végzett művészetoktatás.

7. §

(1) A 6. § (4) bekezdés a) pontjában említett műszaki szakértői tevékenység:

1. A tevékenységet végző magánszemély szakmai, szakértői és tudományos minősítésétől függetlenül, a tevékenység tartalma alapján:

a) az iparjogvédelem alá tartozó műszaki alkotások megvalósításában való - a pénzügyminiszter és az Országos Műszaki Fejlesztési Bizottság elnöke által rendeletben meghatározott - közreműködés. (Iparjogvédelem alatt álló alkotásnak tekinthető ebből a szempontból a találmány, licenc és know-how abban az esetben is, ha a műszaki alkotás felhasználásának jogát a felhasználó külföldről szerezte meg);

b) egyes szabadalmi bejelentések elbírálása körében, az Országos Találmányi Hivatal megbízása alapján végzett újdonságkutatás;

c) a költségvetési kutatóhelyek (ideértve a felsőoktatási intézményeket is) által megbízásra végzett, kutatás-fejlesztéshez kapcsolódó, munkaviszonyon kívül teljesített műszaki szakértői munka;

d) a központi műszaki fejlesztési alapból fedezett műszaki kutató munka, műszaki tanulmány, szakvélemény készítése;

e) az Országos Műszaki Fejlesztési Bizottság, valamint a Műszaki és Természettudományi Egyesületek Szövetsége és tagegyesületei által tanulmány, szakvélemény készítésére adott megbízás alapján végzett munka.

2. A 24/1971. (VI. 8.) Kormányrendelet 1. §-ának (1) és (2) bekezdése értelmében szakértői működésre jogosult magánszemélyek műszaki szakértői megbízás keretében végzett tevékenysége.

3. Műszaki szakértői tevékenységnek tekintendő továbbá:

a) a Műszaki és Természettudományi Egyesületek Szövetsége és tagegyesületeinek szakértői névjegyzékében szereplő, és erről igazolással rendelkező szakemberek műszaki szakértői megbízás keretében végzett tevékenysége, valamint

b) a műszaki alkotó munkájuk alapján Kossuth vagy Állami Díjban részesült, és felsőfokú műszaki (műszaki-gazdasági) végzettséggel rendelkező magánszemélyek műszaki szakértői megbízás keretében végzett tevékenysége.

(2) Műszaki szakgrafikai tevékenység a tudományos és szakmai művek ábraanyagának elkészítése.

(3) Előadóművészi tevékenység:

a) a hivatásos előadóművészi működési engedély vagy ilyen működésre jogosító képesítés alapján,

b) művészeti főiskolai hallgatók és

c) a színházak alkalmazottai, színházi stúdiók tagjai által

folytatott előadóművészi tevékenység.

8. §

(1) Ha a Tv. 6. §-ának (1) bekezdésének a) illetve b) pontja alá eső bevétel vegyesen származik külföldről és belföldről, az összes ilyen bevétel alapján megállapított jövedelmet a bevételek arányában kell azokra szétoszlani. Ugyanígy kell eljárni akkor is, ha a magánszemély a Tv. 6. §-ának (3) bekezdése szerinti jövedelemmegosztást választja a Tv. 6. §-ának (1) bekezdésében említett valamely jövedelme vonatkozásában. Ez a szabály a Tv. 33. §-ának (2) bekezdése szerinti jövedelmekre nem alkalmazható.

(2) A Tv. 6. §-ának (2) bekezdésében említett költségelszámolási lehetőség a magánszemélyt a Tv. 6. §-a (1) bekezdésének a) és b) pontjában említett bevételek vonatkozásában külön-külön illeti meg. A költségelszámolás választása esetében az a) és b) pontokon belül, az adott évben megszerzett összes bevétellel szemben kell az adott jövedelem megszerzése érdekében felmerült kiadásokat elszámolni.

(3) A képzőművészeti, iparművészeti, ipari tervezőművészi és fotóművészi alkotóközösség tagjának az alkotóközösség által kifizetett szerzői díj jövedelemtartalmát a Tv. 6. § (1) bekezdés b) pontjának alkalmazásával kell meghatározni.

9. §

(1) A magánszemély a jövedelem megszerzését követő év január 31. napjáig kérheti az adóhatóságtól a jövedelem megosztásának engedélyezését. Az adóhatóság a tevékenység jellege és a jövedelem nagysága alapján állapítja meg, hogy a jövedelem megosztható-e.

(2) A jövedelem megosztása esetén annak 1/3 részét (felét) kell összevonni a magánszemély-tárgyévben megszerzett - egyéb adóköteles jövedelmeivel és meg kell állapítani az ezek után fizetendő adót. Ezt követően meg kell állapítani a magánszemély összevont jövedelmének megfelelő legmagasabb adókulcsot. A megosztásra kerülő jövedelem 2/3 részét (felét) ennek a kulcsnak az alkalmazásával elkülönítve kell adóztatni. Az adót a tárgyévi egyéb jövedelmek adójával együtt kell megfizetni.

(3) Az adóelőleget a jövedelem megosztására tekintet nélkül kell a kifizetőnek levonnia.

(A Tv. 7. §-ához)

10. §

(1) A Tv. alkalmazásában mezőgazdasági kistermelésnek minősül a munkaviszony keretén kívül végzett:

a) növénytermesztés (METJ 91)

b) kertészeti termékek előállítása (METJ 92), kivéve a virágokat és dísznövényeket (92-4)

c) élőállatok tenyésztése és állati termékek előállítása (METJ 93), kivéve

- a sportlovat (93-42-01)

- a versenylovat (93-42-02)

- az élővadat (93-71)

- a lőtt vadat (93-72)

- a kutyát (93-82-01)

- a macskát (93-82-02)

- a laboratóriumi állatokat (93-85)

- a dísz- és állatkerti állatokat (93-86)

- a hullatott agancsot (93-81-07)

- az agyart (93-91-08)

- a trófeát (93-91-09)

d) erdei magok és csemeték (94-1) és az erdei, mezei melléktermékek (94-39), előállítása és gyűjtése.

(2) Ha a tevékenységhez jogszabály szerint iparjogosítvány vagy magánkereskedői engedély nem szükséges, mezőgazdasági kistermelés az alábbi termékek előállítása is, feltéve, hogy a saját termelésű alapanyag felhasználásával történik:

82 tejipari termékek

83-11 befőttek 83-12 püré, jam

83- 13 ízek

84-14 szárított, aszalt, porított cukrozott gyümölcs

83-15 folyékony gyümölcs

83-16 gyümölcsszörp és sűrítmény

83-23 szárított és porított főzelék

és zöldség 83-26 zöldség alapú ivólé

83-35 paradicsom ivólé

83-4 savanyúságok

88-31-1, 2 szőlőmust, sűrített szőlőmust

88-31-3 félkész szőlőbor, bortermelési célokra

88-31 -41 -1, 2, 3 hordós szőlőbor

88-39-1,2 gyümölcsmust, sűrített gyümölcsmust

88-39-3 félkész gyümölcsbor bortermelési célokra

88- 39-49 egyéb gyümölcsbor

89- 11 mesterségesen szárított dohány

69-99-31 műlép

89-4 magbél

(3) A Tv. alkalmazásában mezőgazdasági kistermelés az (1) bekezdés szerinti tevékenység akkor is, ha azt külön megállapodás alapján a munkakörön és munkaidőn kívül részes munkavállalás keretében végzik, feltéve, hogy az erre irányuló megállapodás a termelési folyamat egészére, vagy az (1) bekezdés a)-b) pontjában megjelölt termékek termelési folyamatának teljes kézi munkáira, illetve ezek betakarítására - beleértve a tisztítást, osztályozást, csomagolást is - irányul.

(4) Mezőgazdasági kistermelés esetén a bevételnek a termék vagy állat eladási árát kell tekinteni abban az esetben is, ha az eladási ár egy része nem a kistermelőt illeti meg. Ha a részesművelés csak az (1) bekezdés a)-b) pontjában foglalt termékek teljes kézi munkáira vagy ezek betakarítására irányul, a részesművelő által kapott részt jövedelemnek kell tekinteni és az árbevételt a Tv. 7. § (1) bekezdés szerinti jövedelemtartalommal a részesművelésre szerződést kötő gazdálkodó szervezetnek kell kiszámítani, s közölni a kistermelővel. Az így megállapított árbevétel kerül összevonásra a kistermelésből származó egyéb árbevételekkel. A gazdálkodó szervezet által kihelyezett állat értékesítéséért kapott bevételből az állat kihelyezéskori értékét le kell vonni.

(5) Ha a mezőgazdasági kistermelés bevétele részben állattenyésztésből, részben növénytermesztésből származik, a Tv. 15. §-ának 16. pontja szerinti adómentes részt ebből a bevételből olyan arányban kell levonni, ahogy a bevétele az állattenyésztés és a növénytermesztés között megoszlik.

(A Tv. 8/A. §-ához)

11. §

(1) Saját találmány hasznosítása: a találmánynak vagy csak a találmánnyal működőképes terméknek az eredeti jogosult által történő értékesítése.

(2) Ha a Tv. 7. §-ának (2) bekezdésében meghatározott közös tevékenységet végző személyek (család) válnak egyéni vállalkozókká, akkor közülük, megállapodásuk alapján, egy személy tekintendő - a közreműködő családtagok egyetemleges felelőssége mellett - egyéni vállalkozónak. A közösen végzett tevékenységükből származó jövedelmet azonban egyenlő arányban kell megosztani közöttük. A részesművelés esetén az elért árbevételt - a 10. § (4) bekezdés szerint kell megállapítani abban a vonatkozásban is, hogy a magánszemélyt egyéni vállalkozónak kell-e tekinteni.

(3) Az. egyéni vállalkozó a vállalkozási tevékenységgel kapcsolatban felmerült termelési és kezelési költségeket az adott évben az évi bevétel összegéig, illetve az ezt meghaladó költséget a következő év során számolhatja el.

12. §

(1) Az egyéni vállalkozónak, ha a vállalkozói tevékenységének körében külföldről származó bevétele is van, -feltéve, ha az nem tartozik a 41. § (4) bekezdésének hatálya alá - akkor a vállalkozásból származó jövedelmének olyan hányada után kell a Tv. 18. §-ának (5) bekezdésében meghatározott adót fizetnie, amilyen hányadot a külföldről származó bevétel az összes bevételen belül képvisel.

(2) Ha az egyéni vállalkozó a vállalkozási nyereségadózás szerinti adózást választotta, akkor év végén a megszűnés szabályai szerint el kell számolnia és választása a következő teljes naptári évre kötelezi.

(3) A bevételeket, valamint a termelési és kezelési költségek elszámolásának szabályait az 1. számú melléklet, az egyéni vállalkozó nyilvántartásaira vonatkozó szabályokat a 2 számú melléklet határozza meg.

(A Tv. 9. §-ához)

13. §

(1) A Tv. 9. §-ának (1)-(3) bekezdése alkalmazásában az ingatlan és a vagyoni értékű jog átruházásából származó bevétel az illetékkiszabás alapjául szolgáló forgalmi érték.

(2) Az ingatlan megszerzése időpontjának azt a napol kell tekinteni, amikor az erről szóló érvényes szerződést (okiratot, bírósági, hatósági határozatot) a Földhivatalhoz - illetve 1986. július 1. előtt az Illetékhivatalhoz - benyújtónak. Öröklés esetén az örökség megnyíltának napját kell a szerzés időpontjának tekinteni. Ha jogi személy értékesít ingatlant a magánszemély részére, az ingatlan megszerzésének időpontja a szerződéskötés napja.

(3) A Tv. 9. §-a (2) bekezdésének alkalmazásában a földrendezés vagy kisajátítás során kapott csereingatlan szerzési időpontjának az eredeti ingatlan szerzési időpontját kell tekinteni.

(4) Földterületre annak megszerzését követően épített épület (épületrész.) tekintetében a szerzés napjának a földterület megszerzésének időpontját kell tekinteni.

(5) A házassági vagyonközösség fennállása alatt a közös vagyonhoz tartozó vagyontárgyak elidegenítéséből, hasznosításából vagy átengedéséből származó jövedelmet a házastársak között egyenlő arányban megosztva kell figyelembe venni.

14. §

(1) Az ingatlan elidegenítése időpontjának azt a napot kell tekinteni, amikor az erről szóló érvényes szerződést (okiratot, bírósági, hatósági határozatot) a Földhivatalhoz benyújtották.

(2) Az ingatlan átruházásából származó jövedelem megosztását az értékesítés évére vonatkozó adóbevallásban kell bejelenteni az adóhatóságnak. A jövedelem nem osztható meg több részre annál, mint ahány teljes évig az ingatlan a magánszemély tulajdonában volt. Az adó kiszámítására a 9. § (2) bekezdését kell megfelelően alkalmazni.

(A Tv. 10. §-ához)

15. §

A Tv. alkalmazásában nem lakás céljára szolgáló építmény az, ami a nem lakás céljára szolgáló építmények adójáról szóló jogszabályok szerint annak minősül.

(A Tv. 11. §-ához)

16. §

(1) A takarékbetét kamata után járó adót a pénzintézet a kamat jóváírásakor köteles megállapítani és levonni.

(2) Az értékpapírból származó jövedelem után az adót a kifizető a kifizetés napján állapítja meg és vonja le.

(3) A lejárat előtt megszűnt, tízéves vagy annál hosszabb tartamú életbiztosításból származó jövedelemnek a befizetett biztosítási díj 5%-át kell tekinteni, feltéve, hogy a biztosító szolgáltatása a befizetett biztosítási díj összegét meghaladja.

(A Tv. 12. §-ához)

17. §

(1) A megbízót kifizetőnek kell tekinteni akkor is, ha valamely összeg kifizetése közvetítő (pl. posta, pénzintézet) útján történik, kivéve, ha a közvetítő a magánszeméllyel kötött szerződés alapján a bevételt elszámolja.

(2) A jövedelem kifizetőjének a társasházat (társasüdülőt) kell tekinteni, ha közös tulajdonban lévő helyiséget hasznosít, függetlenül a szerződések számától és attól, hogy a tulajdonostársak részére kifizeti-e az összeget, vagy közvetlenül a közös költségek fedezetére fordítja. Mindkét esetben az általános forgalmi adó nélkül számított bevétel egésze jövedelem. Az adót a Tv. 12. §-ának (2) bekezdése és a Tv. 18. §-ának (4) bekezdése szerint kell megfizetni, függetlenül attól, hogy az egy tulajdonosra jutó jövedelem a 2000 forintot meghaladja-e vagy sem.

(3) A Tv. 12. §-ának (1) és (2) bekezdését, valamint 18. §-ának (4) bekezdését kell alkalmazni a totó-lottó árusításból származó jövedelemre.

(A Tv. 13. §-ához)

18. §

(1) Költségként azok a - bevétel megszerzése érdekében kifizetett, szükséges, számlával igazolt - összegek számolhatók el, amelyeket anyag- vagy árubeszerzésre, szállításra, fogyóeszközre, fűtésre; világításra, technológiai energiára, távbeszélő-díjra, közlekedésre fordítottak, kivéve a lakás és a telephely közötti utazás költségét. Az előadóművész, külföldi szerepléséről és az ezzel kapcsolatos művész-közvetítésről szóló jogszabály alapján kifizetett közvetítői díj költségként elszámolható. Saját gépkocsi használata esetén - útnyilvántartás alapján - az erre vonatkozó jogszabályban meghatározott összeg számolható el. A saját tulajdonú gépek értékcsökkenési leírásának összegét a bedolgozó költségként számolhatja el.

(2) Költség legfeljebb annak a bevételnek az erejéig számolható el, amelynek megszerzése érdekében felmerült. Ez. azonban több forrásból származó bevétel esetében sem haladhatja meg az évi 24 000 forintot.

(A Tv. 15. §-ához)

19. §

(1) A Tv. 15. §-ának 2. pontjában említett szociális segély a jogi személy által nyújtott szociális juttatás.

(2) A Tv. 15. §-ának 9. és 15. pontja alkalmazásában nem minősül jövedelmet pótló kártérítésnek, illetőleg jövedelmet helyettesítő felelősségbiztosítási összegnek

a) a jogszabályban meghatározott kötelezettség alapján megállapított tartásdíj helyett kifizetett összeg;

b) a Ptk. 356. §-ának (3) bekezdése és a 26/1980. (XII. 20.) MüM rendelet 3. §-ának (1) bekezdése alapján rendkívüli munkateljesítmény címén folyósított baleseti járadék;

c) az olyan kártérítés, amelyet a károsult költségeinek fedezetére fizetnek ki, még akkor sem, ha azok a költségek éppen a jövedelem megszerzése érdekében merültek fel;

d) a költségtérítést is tartalmazó, jövedelmet helyettesítő járadék tőkésítése (vagyis előre egyösszegben történő kifizetés) esetén a költségtérítő rész.

(3) A Tv. 15. §-ának 10. pontja alapján mentes az adó alól

a) a külföldön élvezett ösztöndíjnak az a része, amely nem haladja meg az ösztöndíjjal azonos időtartamra eső elsőosztályú napidíj összegének 150 %-át (a 150%-ot meghaladó rész esetén a költségeket a teljes összeggel szemben kell igazolni);

b) a bedolgozó részére kifizetett évi költségtérítés összege, ha nem haladja meg az évi munkabér, illetve évi munkadíj 30%-át, feltéve, hogy a magánszemély e jogviszonyával összefüggésben egyéb adómentes költségtérítésben nem részesül és költségeket sem számol el, (a 30%-ot meghaladó rész esetén a költségeket a teljes összeggel szemben kell igazolni);

c) az országgyűlési képviselő tiszteletdíja.

(4) A Tv. 15. §-ának 12. pontja alkalmazásában természetbeni juttatás az ellenérték nélkül nyújtott termék (termény) vagy szolgáltatás.

(5) Ha a Tv. 15. §-ának 13. pontja alapján az eredeti jogosult az egy találmányért járó egész összeget több éven keresztül részletekben kapja, vagy a találmányt többször értékesíti, a találmányonként járó 100 000 forint adómentességet ebben az esetben is csak egyszer veheti igénybe.

(6) A Tv. 15. §-ának 23. pontjában említett időszak: lakásvásárlás és bővítés, továbbá lakásbérleti jog megszerzése esetén az elidegenítés éve és az azt követő év, lakásépítés esetén az elidegenítés éve és az azt követő 4 év. Ebben a vonatkozásban az elidegenítést megelőző hat hónapot az elidegenítés évének kell tekinteni. Lakásbővítés a Tv. alkalmazásában a lakás alapterületének vagy szobaszámának a növekedése.

(7) A Tv. 15. §-ának 24. pontja alkalmazásában üzletszerűségen azt kell érteni, ha a tevékenység végzéséhez hatósági engedély szükséges, vagy a magánszemély egyébként ingó vagyontárgyak értékesítéséből rendszeres haszonszerzésre törekszik.

(8) A Tv. 15. §-ának 25. pontja alkalmazásában nem minősül ajándéknak az a juttatás, amelyet valamely szolgáltatással összefüggésben vagy bármilyen előny megszerzése vagy nyújtása érdekében adtak (pl. borravaló, hálapénz).

(9) A Tv. 15. §-ának 26. pontja alkalmazásában adómentes a társadalmi szervezet által adott kitüntetéssel járó pénzjutalom egésze, az egyéb kitüntetésekkel járó pénzjutalom pedig évi 5000 forintig. Társadalmi szervek által adományozott kitüntetés az, amelyet a társadalmi és tömegszervezetek országos szervei, valamint a Szakszervezetek Országos Tanácsa által feljogosított ágazati szakszervezetek országos központjai alapítottak. Egyéb kitüntetésnek minősül minden olyan egyéb szervezet által alapított kitüntetés, tudományos és művészeti kitüntető cím és díj, valamint kitüntető jelvény, emlékérem, érdemérem és más hasonló elismerés, amely átlagon felüli teljesítmény elismerésére szolgál, ha az adományozás, illetőleg az adományozás kezdeményezésének joga jogszabályban, utasításban, kollektív szerződésben, alapszabályban meghatározott. A társadalmi munkáért kapott jutalom évi 2000 forintig mentes az adó alól.

(10) A Tv. 15. §-ának 27. pontja alkalmazásában donor az, aki saját vért, anyatejet, bőrt, szervet ad vagy enged át.

(11) A Tv. 15. §-ának 29. pontjában említett ösztöndíjon az oktatási intézményben folytatott tanulmányokra, külföldi tanulmányútra, illetve tudományos kutatásra folyósított összeget kell érteni.

(12) A Tv. 15. §-ának 30. pontjában említett tárgyjutalom körébe nem tartozik az értékpapír, a vásárlási utalvány (a könyvutalvány kivételével) a nemesfémtárgy és az ékszer. Nem tartozik ebbe a körbe az a tárgyjutalom sem, amelyet a kifizető a vele munkaviszonyban vagy egyéb tartós jogviszonyban álló személy részére ad.

(13) A Tv. 15. §-ának 31. pontjában említett feltételen azt kell érteni, ha a letelepedési támogatást a szerződésben meghatározott időszakon belül - a munkaviszony megszüntetése esetén - vissza kell fizetni. Pályakezdőnek tekintendő a felsőfokú oktatási intézményben diplomát szerzett magánszemély a diploma megszerzését követő 12 hónapon át, legfeljebb azonban a 28. életévének betöltéséig.

(A Tv. 17. §-ához)

20. §

(1) A Tv. 17. §-a (1) bekezdésének a) és b) pontja szerinti összeget abban az évben kell az adóalapból levonni, amelyben azt a magánszemély vagyonától elkülönítették. Ha ez az összeg meghaladja a magánszemély adóalapját, azt a következő évek adóalapjából kell levonni mindaddig, amíg a teljes összeget figyelembe nem vették.

(2) A Tv. 17. §-a (1) bekezdésének d) pontja alkalmazásában súlyosan fogyatékos személynek azt kell tekinteni,

a) aki a 6/1971. (XI. 30.) EüM rendelet 3. §-a szerint vaknak minősül,

b) akinek a 6/1986. (VIII. 10.) EüM rendelet 1. számú mellékletében megjelölt betegsége van,

c) aki rokkantsági járadékban részesül,

d) akit egyéb jogszabály súlyosan fogyatékos személynek minősít.

(3) A Tv. 17. §-ának (2) bekezdés a)-b) pontjában meghatározott kedvezmény a gyermek születésének hónapjától a 14. életév betöltésének hónapjáig illeti meg a magánszemélyt. A 14. évesnél idősebb, de 30. életévét még be nem töltött gyermek után is jár a kedvezmény azokra a hónapokra - ideértve a szünidőt is -, amelyekben a gyermek alsó-, közép-, illetve felsőfokú oktatási intézmény nappali tagozatán tanulmányokat folytat.

21. §

(1) A felsőfokú oktatási intézmény nappali tagozatára előfelvételt nyert, katonai szolgálatot teljesítő személyt a 20. § alkalmazásában úgy kell tekinteni, mint aki felsőfokú oktatási intézmény nappali tagozatán tanulmányokat folytat.

(2) A TV. alkalmazásában egyedülálló az, akit a társadalombiztosítási jogszabályok alapján a családi pótlékra valójogosultság szempontjából egyedülállónak kell tekinteni.

(3) A Tv. 17. §-ának alkalmazásában gyermeknek tekintendő a vér szerinti, az örökbefogadott, a mostoha és a nevelt gyermek.

(4) Ha a gyermeket nevelő személyében hó közben változás történik, a Tv. alkalmazásában a gyermek nevelőjének azt kell tekinteni, aki a hónap első napján a gyermeket eltartotta.

22. §

(1) Saját háztartásban nevelt gyermekként kell figyelembe venni azt a gyermeket is, aki átmenetileg tartózkodik a háztartáson kívül (pl. diákotthonban, kórházban vagy térítés mellett intézetben, nevelőotthonban, csecsemő- és gyermekotthonban). Az állami nevelésbe vett gyermekeket nem lehet saját háztartásban lévőként figyelembe venni.

(2) A Tv. 17. §-ának (2) bekezdése alkalmazásában súlyosan fogyatékos gyermek az, akire tekintettel az eltartója a magasabb összegű családi pótlékra jogosult, vagy akit rokkantsági járadék illet meg. A Tv. 17. § (2) bekezdésében meghatározott kedvezményt egy gyermek után csak egy jogcímen lehet igénybe venni.

(3) Akinek külföldről és belföldről származó jövedelme vegyesen van az adóévben, az adóalapot csökkentő összegeket oly módon vonhatja le azokból, ahogy az a számára legkedvezőbb.

(A Tv. 20. §-ához)

23. §

(1) A Tv. 20. §-a (1) bekezdésének d) pontjában említett mérték legfeljebb évi 36 000 forint összegű befizetett biztosítási díj 20%-a lehet.

(2) A Tv. 20. §-a (2) bekezdésének alkalmazása során a magánszemély a lakásépítés, lakásbővítés esetén az építési engedélyt és az összeg felhasználását igazoló számlát, lakás és lakótelek vásárlása esetén az adásvételi szerződést és annak a földhivatalhoz való benyújtásáról szóló igazolást az adóhatóságnál bemutatja. Ha a megtakarítást hozzátartozó részére használták fel, a rokonsági fokot is igazolni kell. Az igazolást a megtakarítás felvételét követő 90 napon belül kell az adóhatósághoz benyújtani.

(3) A Tv. 20. §-a alapján élvezett kedvezmények együttes összege legfeljebb a fizetendő adó mértékéig terjedhet.

(A Tv. 21. §-ához)

24. §

(1) Külföldről származó jövedelem esetén azokat a jövedelmeket kell bevallani, amelyek után adót vagy adóelőleget kell fizetni.

(2) Ha a magánszemélynek kizárólag egy munkáltatótól származó, összevonás alá eső adóköteles jövedelme van -kivéve a Tv. 7., 8/A. és 9. §-ában szabályozott jövedelmeket - és a költségeket a Tv. 8/A §-a, vagy 13. §-a szerinti módon nem kívánja elszámolni, a munkáltatónak ezzel a jövedelemmel kapcsolatban is a Tv. 21. §-ának (2) bekezdésében foglaltak szerint kell eljárni.

(3) A Tv. 21. §-ának (2)-(3) bekezdése alkalmazásával kell eljárni akkor is, ha a magánszemélynek az év során több munkáltatótól, de egymást követő munkaviszonyból származik jövedelme. A tanácsi költségvetési elszámoló hivatalokat c § alkalmazásában munkáltatónak kell tekinteni.

25. §

(1) A Tv. 21. §-ának (2) bekezdését kell alkalmazni akkor is, ha a magánszemélynek a nyugdíja, adóköteles társadalombiztosítási ellátása, tartalékos katonai szolgálatot teljesítők részére fizetett illetménye mellett kizárólag egy munkáltatótól származó jövedelme van.

(2) A Tv. alkalmazásában adóköteles társadalombiztosítási ellátás kifizetőjének azt kell tekinteni, aki az ellátást a jogosultnak ténylegesen kifizette.

(A Tv. 21 §-ához)

26. §

Az adóelőleget a Tv. 5. §-ának (2) bekezdésében említett összeg, valamint a Tv. 17. §-ában felsorolt összjövedelmet csökkentő tételek időarányos részének figyelembevételével megállapított jövedelem alapján kell kiszámítani.

27. §

(1) Adóelőlegként a munkáltatónak az általa kifizetett, munkaviszonyból származó rendszeres jövedelemből az adott havi jövedelem 12-szerese után számított adó 1/12-ét kell levonnia. E §, valamint a 28-33. § alkalmazásában - több munkaviszony esetén - munkáltató az, akinél a magánszemély munkakönyve van.

(2) A munkaviszonyból származó nem rendszeres jövedelem esetén a munkáltatónak az adóelőleget úgy kell levonnia, hogy az ilyen jövedelem felvételét megelőző egész, havi munkaviszonyból származó rendszeres jövedelem 12-szereséhez kell a nem rendszeres jövedelmet hozzáadni, majd az így kapott összeg után az adót az általános szabályok (Tv. 18. §-ának (1) bekezdése) szerint kell kiszámítani. A kiszámított adót azonban csökkenteni kell azzal az összeggel, amely a figyelembe vett havi jövedelem 12-sze-resével rendelkező magánszemélyt egyébként adóként terhelné.

(3) Ha a magánszemélynek nyugdíja mellett az (1) bekezdés szerinti munkaviszonyból is származik jövedelme, a munkáltatónak az adóelőleget a következőképpen kell kiszámítania és levonnia: a magánszemély havi nyugdíjának és az adott hónapban megszerzett rendszeres jövedelme együttes összegének 12-szerese után ki kell számítani a TV. 18. §-ának (1) bekezdése szerinti adót, majd ebből le kell vonni a nyugdíjra, de legalább a Tv. 19. § (1) bekezdés b) pontjában meghatározott összegre jutó adót. Az így kapott összeget 12-vel kell osztani.

(4) Ha a magánszemély a nyugdíja mellett a (2) bekezdés szerinti, munkaviszonyból származó nem rendszeres jövedelmet szerez, a munkáltatónak az adóelőleget a következőképpen kell kiszámítania és levonnia: a havi nyugdíj és a megelőző egész havi rendszeres jövedelem együttes összegét meg kell szorozni 12-vel, majd ehhez hozzá kell adni a nem rendszeres jövedelmet. Ha az így kapott összeg a TV. 19. § (1) bekezdés b) pontjában meghatározott mértéket nem haladja meg, adóelőleget nem kell levonni, ha meghaladja, akkor az erre az összegre számított adót csökkenteni kell a havi nyugdíj és a havi rendszeres jövedelem együttes összegének 12-szeresére eső adóval, vagy a Tv. 19. § (1) bekezdésének b) pontjában meghatározott összegre eső adóval, ha ez utóbbi a több.

28. §

(1) Ha a munkaviszonyból származó rendszeres jövedelmet a munkáltató egy hónapon belül több részletben fizeti ki, a havi tényleges jövedelem megállapítása után kell az adóelőleget kiszámítani és levonni. A munkáltató a korábbi hóközi kifizetés során az ezen kifizetésre eső adóelőlegnek megfelelő összeget a hóvégi elszámolásig visszatarthat.

(2) A több havi munkaviszonyból származó rendszeres jövedelem egyszerre történő megszerzése esetén az adóelőleget úgy kell kiszámítani és levonni, mintha a jövedelmet a magánszemély havonként szerezte volna meg.

(3) Munkaviszonyból származó nem rendszeres jövedelemnek tekintendő a jutalom, a prémium - kivéve, ha azt havonta számolják el - a nyereségrészesedés, a jubileumi jutalom, a katonák egyszeri bevonulási segélye, a BKV-nál alkalmazott forgalmi juttatás, a bányászok hűségjutalma, a melegüzemi pótlék, a törzsgárda jutalom, a szabadságmegváltás, a jövedelemérdekeltségi rendszerben dolgozók részére eredménykövetelmény túlteljesítéséért járó többletjövedelem. A munkáltató egyéb kifizetéseket is nem rendszeres jövedelemnek tekinthet, ha ennek eredményeként az év végén rendezendő adókülönbözet összege nem növekszik.

(4) Munkaviszony hóközi megszüntetése esetén az adóelőleget az eredeti munkáltató a munkaviszonyból származó jövedelmekre vonatkozó általános szabályok szerint vonja le. Ha a magánszemély ugyanabban a hónapban új munkaviszonyt létesít, az új munkáltató az adott hónapban együttesen kifizetett, munkaviszonyból származó rendszeres jövedelme után számítja ki az adóelőleget. Az így megállapított összeg azonban csökkentendő az eredeti munkáltató által már levont adóelőleggel.

29. §

(1) A kifizetőnek - ha e rendelet eltérően nem rendelkezik - a kifizetendő jövedelmekből a Tv. 18. §-ának (1) bekezdésében szereplő "0" adókulcs-sáv felső határként meghatározott összeg hozzáadásával kell a Tv. 18. §-ának (1) bekezdése szerint kiszámított adót előlegként levonni. A Tv. 19. §-ának (1) bekezdésében említeti jövedelmek, valamint a Tv. 19. §-ának (3) bekezdésében említett magánszemélyek esetében a kifizetendő jövedelemből a nyugdíj hozzáadásával kell a Tv. 18. §-ának (1) bekezdése, valamint a Tv. 19. §-ának (4) bekezdése szerint kiszámított adót előlegként levonni. Ha a kifizető a magánszemélynek az év folyamán többször teljesít ilyen kifizetéseket, összegeznie kell a már korábban ugyanannak a magánszemélynek kifizetett jövedelmeket és azt kell a Tv. 18. §-ának (1) bekezdésében szereplő "0" adókulcsú sáv felső határaként meghatározott összeghez, illetőleg a nyugdíjhoz hozzáadnia. Az így kiszámított adó és a már korábban levont adóelőlegek különbözetét kell adóelőlegként levonni.

(2) Az (1) bekezdés szerinti adóelőleg számítás során a kötségtérítésként kifizetett, valamint a magánszemély nyilatkozata alapján költségként elszámolni kívánt összegből adóelőleget nem kell levonni.

(3) A társas és az egyéni vállalkozásból származó jövedelem esetén az adóelőleget az év elejétől összesített jövedelem alapján kell kiszámítani, csökkentve a vállalkozásból származó jövedelem után korábban már befizetett adóelőlegekkel. Annál a magánszemélynél, akinek a nyugdíja [Tv. 19. § (1) és (3) bekezdés] mellett vállalkozásból származó jövedelme is van, az adóelőleg kiszámításánál az évi nyugdíját - a Tv. 19. §-ának (4) bekezdésére tekintettel - figyelembe kell venni. Azok a vállalkozók - [Tv. 8. § (1); 8/A. § (4) bekezdés] - akik egyébként munkaviszonyban állnak - a vállalkozásból származó jövedelmük után az adóelőleget az (1) bekezdés szerint kötelesek fizetni.

30. §

(1) A Tv. 6., 10. és 13. §-a szerinti jövedelem után az adott negyedévben megszerzett jövedelem 20%-ának megfelelő összeget kell negyedévenként adóelőlegként megfizetni, ha a jövedelem nem kifizetőtől származik.

(2) A kifizetőnek 20% adóelőleget kell levonni a vele munkaviszonyban nem álló és tevékenységét nem vállalkozás keretében végző

a) KST ügyintéző,

b) közönségszervező,

c) helyi közlekedés menetjegyeit árusító,

d) CSÉB ügyintéző,

e) hírlapterjesztő,

f) szakszervezeti alapszervezetek gazdasági felelőse,

g) könyv, hanglemez- és műsoros kazetta bizományos, valamint

h) a hörcsögbőrt értékesítő hőrcsögfogó részére kifizetett jövedelemből.

(3) Így kell eljárni a belföldi állandó lakóhellyel nem rendelkező magánszemély részére kifizetett, nem munkaviszonyból származó, összevonandó jövedelem esetén is, továbbá abban az esetben is, ha több magánszemély részére együttesen ad a kifizető adóköteles tárgyjutalmat.

(4) Ha a magánszemély jövedelméből a külföldi székhelyű kifizető nem vonta le az adóelőleget, azt a magánszemélynek az (1) bekezdés alkalmazásával kell megfizetnie. Így kell eljárni a Magyarországon működő diplomáciai képviseletektől származó jövedelmek vonatkozásában is.

31. §

(1) Ha a munkáltató fizet ki adóköteles társadalombiztosítási ellátást vagy a nyugdíjfolyósító igazgatóság fizet ki baleseti járadékot, akkor azt a munkáltatónak a havi rendszeres jövedelemmel össze kell adnia és ennek alapján kell az adóelőleget levonnia. Több havi táppénz egyszerre történő kifizetése esetén az adóelőleget a 28. § (2) bekezdésének megfelelő alkalmazásával kell kiszámítani és levonni.

(2) Ha a társadalombiztosítási igazgatóság vagy nyugdíjfolyósító igazgatóság fizet ki adóköteles társadalombiztosítási ellátást, - ide nem értve a nyugdíjat - illetve a fegyveres erőknél és testületeknél tartalékos katonai szolgálatot teljesítők részére fizetnek ki illetményt -ha jogszabály másként nem rendelkezik - az adóelőleget a következő módon kell kiszámítani és levonni: a juttatás, teljes összegét el kell osztani annyival, ahány napra a juttatás vonatkozik, az így kiszámított összeget meg kell szorozni 365-tel (évesítés). Az így kapott összeg után a Tv. 18. §-ának (1) bekezdése alkalmazásával kell megállapítani a fizetendő adót, és annak annyiszor 365-öd részét kell adóelőlegként befizetni, ahány napra a juttatás vonatkozott.

(3) A büntetésvégrehajtási jogviszonyban álló, szabadságvesztés büntetése idején munkát végző magánszemélynek az e jogviszonyból származó jövedelme után az adóelőleget az év elejétől (illetve, ha a büntetés végrehajtása év közben kezdődött, ettől a naptól) összesítve kell kiszámítani és levonni. A büntetésvégrehajtási jogviszonyban álló, javító-nevelő munka vagy szigorított javító-nevelő munka büntetését töltő magánszemélynek az e jogviszonyból származó jövedelme után az adóelőleget a munkaviszonyra vonatkozó szabályok szerint kell kiszámítani, kivéve a Tv. 5. §-ának (2) bekezdésében foglalt rendelkezést.

(4) Oktatási intézmény nappali tagozatán tanulmányokat folytató magánszemély, kifizetőtől származó, a Tv. 5., 6., 10. és 13. §-a szerinti jövedelméből, illetve a szünidei vagy az oktatási intézmény által szervezett évközi és szünidei szakmai gyakorlat során végzett munkából származó jövedelméből adóelőleget nem kell levonni mindaddig, amíg az adott kifizetőtől származó évi jövedelme a Tv. 18. § (1) bekezdésében szereplő "0" adókulcsú sáv felső határaként meghatározott összeget nem haladja meg. Nem kell adóelőleget levonni a külföldi diákok magyarországi munkájából származó jövedelméből sem.

32. §

(1) Ha a magánszemélyt az adóévben idény-munkarendben alkalmazzák, vagy hat hónapnál rövidebb ideig foglalkoztatják munkaviszonyban úgy az adóelőleg - választása szerint - vagy a 27-28. §-ok alkalmazásával vagy az e forrásból származó jövedelmei után összesítve (göngyölítve) is levonható.

(2) Nem kell adóelőleget levonni a 29. § (1) és 30. § (2) bekezdésének alkalmazása esetén, ha a magánszemély írásban nyilatkozik, hogy összes összevonás alá eső jövedelme - az esedékes kifizetéssel együtt - a Tv. 18. § (1) bekezdésében szereplő "0" adókulcsú sáv felső határaként meghatározott összeget még nem haladja meg.

(3) Nem kell adóelőleget levonni a 29. § (1) és 30. § (2) bekezdésének alkalmazása esetén, ha a Tv. 19. §-ának (1) bekezdésében meghatározott jövedelemmel rendelkező, valamint a Tv. 19. §-ának (3) bekezdésében említett magánszemély írásban nyilatkozik, hogy az évi nyugdíjának és egyéb összevonás alá tartozó jövedelmének együttes összege - az esedékes kifizetésekkel együtt - a Tv. 19. § (1) bekezdése b) pontjában meghatározott mértéket még nem haladja meg.

(4) Az évközben nyugdíjba vonuló, a sorkatonai szolgálatra bevonuló, a GYES-t megkezdő magánszemélytől levont adóelőleget a munkáltató úgy módosíthatja, mintha az adóelőleget az év elejétől összesítve (göngyölítve) vonta volna le.

(5) A tévesen levont adóelőleget a kifizető az adóéven belül helyesbítheti. Egyébként a különbözetet az adóbevallásban (az évvégi elszámolás során) kell rendezni.

33. §

(1) A munkáltató [Tv. 21. §-ának (2) bekezdésc| az adóhatóság által előzetesen engedélyezett számítási rendszer alapján jogosult a vele munkaviszonyban (tagsági viszonyban) álló magánszemély összes tőle származó adóelőleg levonás alá eső jövedelméből az adóelőleget a 26-32. §-okban meghatározott szabályoktól eltérő módszerrel levonni, ha az év végén - ezen jövedelmek után - elszámolandó adókülönbőzet az alkalmazott módszer által mérsékelhető. Ennek során a 31. § (2) bekezdésében meghatározott kifizetések is figyelembe vehetők. E rendelkezés hatálya kiterjed a tanácsi költségvetési elszámoló hivatalokra is.

(2) Az a magánszemély, akinek a kifizető az adóelőlegét a 29. § (1) bekezdésében foglaltak szerint állapítja meg, a kifizetőtől írásban kérheti, hogy az általános szabályok szerint megállapított adóelőlegnél magasabb összeget vonjon le.

(A Tv. 26. §-ához)

34. §

A Minisztertanács külön rendeletében, továbbá az adóhatóság határozatával elrendelt vagyonnyilatkozat-tételi kötelezettséget a 35-37. §-ban foglaltak szerint kell teljesíteni.

35. §

(1) A vagyonnyilatkozatot az Adó- és Pénzügyi Ellenőrzési Hivatalnak a magánszemély állandó lakóhelye szerint illetékes megyei (fővárosi) adófelügyelőségénél kell benyújtani, az erre rendszeresített nyomtatványon.

(2) A házastársi életközősség fennállása alatt a házastársak együttcsen tesznek nyilatkozatot a házastársi vagyonközösségbe tartozó vagyontárgyakról. A különvagyonról ugyanabban a nyilatkozatban a tulajdonos elkülönítetten nyilatkozik. Ha lakóhelyük alapján a nyilatkozatot eltérő adófelügyelőséghez kellene benyújtaniuk, azt bármelyikük lakóhelye szerint illetékes adófelügyelőséghez benyújthatják.

(3) A kiskorú vagyonát a szülői felügyelet jogát gyakorló szülő (törvényes képviselő) saját nyilatkozatában, de attól elkülönítve tünteti fel.

36. §

(1) A vagyonnyilatkozat-tételi kötelezettség kiterjed a magánszemély következő vagyontárgyainak felsorolására:

a) az ingatlantulajdonra - ideértve a lakásépítő és lakásfenntartó szövetkezet tulajdonában álló lakást is, ha arra a szövetkezet tagját állandó használati jog illeti meg -, üdülő használati jogára, föld (lakó- és üdülőtelek) tartós használatára;

b) a nagyértékű ingóságokra.

(2) A Tv. és c rendelet alkalmazásában nagyértékű ingóság: az a gépjármű, amely után gépjárműadót kell fizetni, a védett gyűjtemény, továbbá minden olyan ingóság, amelynek értéke darabonként vagy készletenként (gyűjteményenként, stb.) meghaladja a 100 000 forintot.

37. §

(1) A 36. §-ban fel nem sorolt vagyontárgyak is feltüntethetők a vagyonnyilatkozatban.

(2) Ha a magánszemély nyilatkozata az (1) bekezdésben foglaltakról az ingóságok azonosítására alkalmas részletezést nem tartalmaz:

a) a háztartási felszerelés, a szokásos berendezési és a személyes használati tárgyak értékeként legfeljebb 100 000 forint fogadható el,

b) az a) pontba nem tartozó minden egyéb vagyontárgyat pedig figyelmen kívül kell hagyni.

(3) A takarékbetétben elhelyezett megtakarításra vonatkozó vagyonnyilatkozat akkor fogadható el, ha abban a tulajdonos a betétkönyv számát és a kiállító pénzintézetet feltünteti. Az így azonosított takarékbetétben elhelyezett összegről csatolni kell a pénzintézet igazolását.

(A Tv. 28. §-ához)

38. §

(1) Szándékosnak minősül a magánszemély magatartása, ha a tevékenységével vagy mulasztásával az adóhiány előidézésére törekszik. Ilyennek minősül különösen a nyilvántartások meghamisítása, a bevételek eltitkolása, a bizonylatok megsemmisítése.

(2) Gondatlannak minősül a magánszemély magatartása, ha tevékenysége vagy mulasztása nem irányult adóhiány előidézésére. A gondatlanság fokának megállapításánál figyelembe kell venni különösen az elvárhatóság mértékét, az adóhiányt eredményező tevékenység vagy mulasztás gyakoriságát, súlyát.

(3) A bírság összegének megállapításánál mérlegelni kell az adóhiány nagyságát, az elkövető személyi viszonyait, továbbá az adóhiány keletkezésének körülményeit.

(A Tv. 29. §-ához)

39. §

A Tv. 29. §-ának (1) bekezdésében megjelölt be nem vallott jövedelem a magánszemély adóellenőrzésének befejezésével jut az adóhatóság tudomására, kivéve, ha a magánszemély ennek ellenkezőjét bizonyítja.

(A Tv. 32. §-ához)

40. §

Az 1987. december 31-éig esedékessé vált kamat akkor is adómentes, ha a kifizetésre csak 1988. január 1. után kerül sor.

(A Tv. 36. §-ához)

41. §

(1) Tartósan külföldön foglalkoztatott dolgozó esetén (tartós külszolgálat) a jogszabályban meghatározott társadalombiztosítási járulék alapjául szolgáló összeg (eszmei bér, átlagkereset) tekintendő jövedelemnek. Ebben az esetben a Tv. 5. §-ának (2) bekezdésében meghatározott csökkentés nem alkalmazható, ha a magánszemély a munkaviszonya alapján az adott hónapban belföldön nem végzett munkál.

(2) Az (1) bekezdésben említett dolgozó a 19/1984. (XI. 16.) ÁBMH rendelkezés hatálya alá tartozó magánszemélyt, illetve azt a külföldön dolgozó magyar állampolgárt jelenti, akinek a külföldi munkáltatóval kötött munkaszerződése alapján kapott díjazását külön jogszabály szerint Magyarországon kiegészítik.

(3) A külföldi részvétellel működő gazdasági társaságok, az egészben vagy részben külföldi tulajdonban lévő - belföldi székhellyel rendelkező - jogi személyek, a belföldön tevékenységet folytató külföldi székhelyű jogi személyek, jogi személyiséggel nem rendelkező egyéni és társas cégek, személyi egyesülések által - külföldön állandó lakóhelyű alkalmazottainak - kifizetett, munkaviszonyból származó bevétel 55%-a tekintendő jövedelemnek. A bevétel része a természetben kapott lakás bére, illetőleg a lakbér címén kapott juttatás is. A munkaszerződésben meghatározott esetekben a külföldi utazás és kiküldetés - kifizető által viselt - költsége nem minősül bevételnek.

(4) A magánszemélynek a magyar állampolgárok külföldön történő munkavállalásáról szóló jogszabály alapján engedélyezett tevékenységéből származó bevétele, valamint a külföldön munkavállaló sportoló és sportedző által a Magyar Olimpiai Bizottságot megillető hazautalt olimpiai hozzájárulással csökkentett bevétele 55%-át kell jövedelemnek tekinteni. Ebben az esetben az utazási költség akkor sem számolható el adómentesen, ha a magánszemély erre a célra egyébként a Tv. 15 §-a alapján adómentes költségtérítésben részesült. A bevételnek része a természetben kapott lakás bére, illetőleg a lakbér címén kapott juttatás is. A külföldi munkáltató által elrendelt kiküldetés költségének megtérítése nem minősül bevételnek. E § alkalmazásában a magánszemélyt a Tv. 5. §-ának (2) bekezdésében meghatározott jövedelem-csökkentés lehetősége nem illeti meg, ha az adott hónapban belföldi munkaviszonya alapján nem végzett munkál.

(5) Ha a magánszemélynek a (4) bekezdésben említett esetben a Tv. 6. §-a (1) bekezdésének a) és b) pontjában említett bevétele van, választhat, hogy a jövedelmét a Tv. 6. §-ának (1) bekezdésében, vagy e § (4) bekezdésében meghatározott mértékek szerint állapítja meg.

(6) A külföldi pénznemben keletkezett és az év végéig forintra át nem váltott bevételt az év utolsó napján a Magyar Nemzeti Bank által jegyzett deviza, illetőleg valuta vételi árfolyamon kell - a fizetés módjától függően - forintra átszámítani.

42. §

(1) Ez a rendelet 1989. január 1. napján lép hatályba, azonban a rendelkezéseit az 1988. évben megszerzett jövedelmek és az ezek után fizetendő adó megállapítása során - a 19. § (3); (11) bekezdés, a 21. § (1) bekezdés, a 22. § (2) bekezdés és á 41. § kivételével - nem lehet alkalmazni. Egyidejűleg a 38/1987. (X. 12.) MT rendelet, valamint az azt módosító 40/1988. (V. 31.) MT rendelet hatályukat vesztik, de az 1988. évre vonatkozó adókötelezettségre ezeket továbbra is alkalmazni kell.

(2) E rendelet alapján a 38/1987. (X. 12.) MT rendelet 1988. január 1-től hatályba lépett rendelkezései alapján a már levont (befizetett) adóelőleg összege csak az 1988. évi adóelszámolás (adóbevallás) során helyesbíthető.

(3) A 38/1987. (X. 12.) MT rendelet 9. §-a (1) és (3) bekezdésének a 40/1988. (V. 31.) MT rendelettel megállapított rendelkezései 1988-ban nem alkalmazhatók azon -élőállatok tenyésztéséből és állati termékek előállításából, illetve részesművelésből származó - jövedelemre, amely egyébként csak 1988. május 31-ig minősült mezőgazdasági kistermelésből származó jövedelemnek. Ezek után a jövedelmek után 1988. év vonatkozásában mint mezőgazdasági kistermelésből származó jövedelmek után kell az adót megfizetni.

Németh Miklós s. k.,

a Minisztertanács elnöke

1. számú melléklet a 82/1988. (XII. 12.) MT rendelethez

A bevételek meghatározásáról és a termelési és kezelési költségek elszámolási szabályairól

1. A Tv. 8/A. §-ának (1) bekezdésében meghatározott bevételnek minősül:

a) az egyéni vállalkozási tevékenységből származó, naptári évben (adóévben) felvett készpénz, jóváírás és a tevékenység ellenértékeként kapott természetbeni juttatás; a külföldi pénznemben keletkezett bevételt a megszerzés időpontjában a Magyar Nemzeti Bank által jegyzett deviza, illetőleg valuta vételi árfolyamon kell - a fizetés módjától függően - forintra átszámítani;

b) a kapott kötbér és a fogyasztói árkiegészítés, valamint azoknak a termékeknek és szolgáltatásoknak a forgalmi értéke, amelyeket az egyéni vállalkozó saját céljára felhasznál, illetőleg másnak részben vagy egészben ellenszolgáltatás nélkül átenged;

c) az áru szállításáért vagy csomagolásáért külön felszámított összeg és az értékesített göngyöleg ellenértéke;

d) az értékesített készletekért, fogyó- és állóeszközért kapott ellenérték, ha azzal kapcsolatban az egyéni vállalkozó bármely évben költséget számolt el;

e) az egyéni vállalkozói tevékenység megszüntetésekor - az a)-d) pontban felsoroltakon felül - bevételnek minősül:

- a korábban költségként elszámolt és a megszűnéskor meglévő készletek (anyag, áru, stb.) leltári ériéke, a 2000 forintnál magasabb beszerzési árú fogyóeszköz leltári értéke;

- a vevő tartozásai, de az erre eső adót csak akkor kell megfizetni, ha az a vállalkozó rendelkezésére áll;

- az üzlet, műhely használati jogáról való lemondás miatt kapott ellenérték, ha a használati jog megszerzésére fordított kiadást az egyéni vállalkozó költségei között bármely évben elszámolta.

II. A Tv. 8/A. §-ának (1) bekezdése alapján nem minősül bevételnek

a) az egyéni vállalkozó által felvett kölcsön, kártalanítás, a vagyonbiztosítás alapján kapott kártérítés, kivéve, ha a biztosítás díját e melléklet szerint költségként elszámolta. Ha a vállalkozó a vagyonbiztosítás díját költségként elszámolta, a kártérítésként kapott összegei abban az évben kell adóköteles bevételként figyelembe venni, amikor azt bármilyen célra felhasználja. Ha a kártérítési három éven belül nem használta fel, akkor a folyósítást követő negyedik évben azt adóköteles bevételként kell elszámolni, illetőleg ha tevékenységét megszünteti, a megszűnés évében;

b) az egyéni vállalkozói tevékenység során kapott borravaló, hálapénz;

c) az egyéni vállalkozásba fektetett vagyoni érték;

d) az átalányelszámolásos rendszerben üzemeltető magánszemélynek a gazdálkodó szervezel állal folyósított elszámolás jellegű bevételei.

III. A költségelszámolás szabályai:

a) Az egyéni vállalkozó a saját tulajdonában lévő állóeszközt évenkénti értékcsökkenési leírással számolja el. Az értékcsökkenési leírásnál az év utolsó napján a leltárban szereplő állóeszköz beszerzési árának, épületek, építmények esetén évi 5%-át, faépület, pavilon, szabadtéri sportlétesítmény esetén évi 10%-át, gépek, berendezések, felszerelési tárgyak, valamint kizárólagos üzemi (üzleti] jármű esetén évi 20%-át kell figyelembe venni mindaddig, amíg a nyilvántartott érték 0-ra nem csökken.

A tevékenység megszüntetése, az állóeszköz eladása vagy kiselejtezése esetén a még el nem számolt értékcsökkenési leírás egyösszegben elszámolható.

A főállású személyfuvarozó kisiparos az e célból használt személygépkocsi beszerzési árának 100%-át, a mellékállásban személyfuvarozó kisiparos 50%-át amortizálhatja. Ebben az esetben nem alkalmazhatja a gépjármű hivatalos célú használatára vonatkozó rendelkezések szerinti térítési díj költségkénti elszámolását. A gépjármű hivatalos célú használatára vonatkozó rendelkezések szerinti térítési díj költségkénti elszámolása esetén az adóévre eső amortizációt elszámoltnak kell tekinteni. Állóeszköznek minősül a kizárólag üzemi (üzleti) célt szolgáló jármű, épület, építmény és sportlétesítmény, a lakástól, üdülőtől műszakilag az Országos Építésügyi Szabályzat szerint elkülönült üzleti helyiség, továbbá a gépek, berendezések, felszerelési tárgyak akkor, ha rendeltetésszerű használat mellett elhasználódásuk 3 évnél hosszabb és beszerzési értékük 50 000 forintnál nagyobb, illetőleg külön jogszabály nem utalja a fogyóeszközök körébe.

Kizárólagos üzemi (üzleti) célt szolgáló jármű az, amelyet az egyéni vállalkozó csak a vállalkozási tevékenységével kapcsolatban és annak ellátása érdekében használ. A személygépkocsi csak a személyfuvarozó kisiparos esetében minősül kizárólagos üzemi célt szolgáló járműnek.

b) A Tv. 8/A. §-a (4) bekezdésének a) és d) pontjában megjelölt egyéni vállalkozó az adóköteles tevékenységének megkezdése előtt - legfeljebb három évvel korábban - beszerzett és utóbb a vállalkozásba befektetett álló- és fogyóeszközökre és árukészlet beszerzésére fordított kiadásait, valamint a tevékenység megkezdéséhez szükséges egyéb költségeit az egyéni vállalkozói tevékenységének megkezdése évében költségként elszámolhatja, illetve az amortizáció leírását megkezdheti.

c) A költségelszámolás szempontjából a jogszabály szerint foglalkoztatható segítő családtag alkalmazottnak minősül.

d) Az egyéni vállalkozó, (ill. házastársa) vagy alkalmazottja tulajdonában lévő jármű használata után választása szerint az alábbiakban számolhat el költségeket: vagy a tényleges és igazolt fenntartási, javítási és felújítási költség, továbbá az útnyilvántartás alapján a jogszabályban meghatározott norma szerinti üzemanyag költsége számolható el, vagy a gépjármű hivatalos célú használatára vonatkozó rendelkezések szerinti díj számolható el a teljesített km-ről vezetett nyilvántartás alapján. E nyilvántartás hiányában havonta összesen 500 km utat lehet a költségek szempontjából vélelmezni, függetlenül az üzemeltett jármű és az üzemeltető személyek számától.

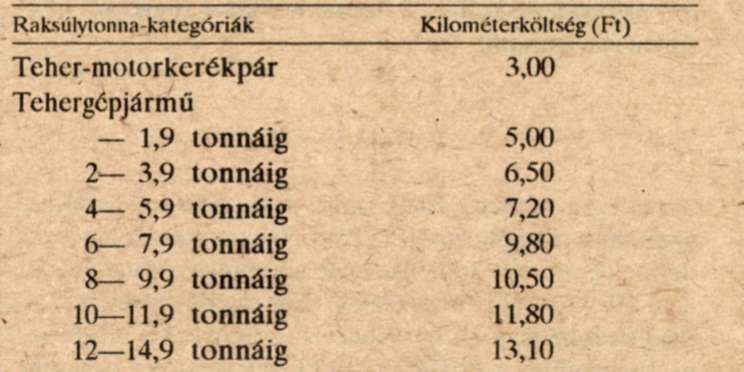

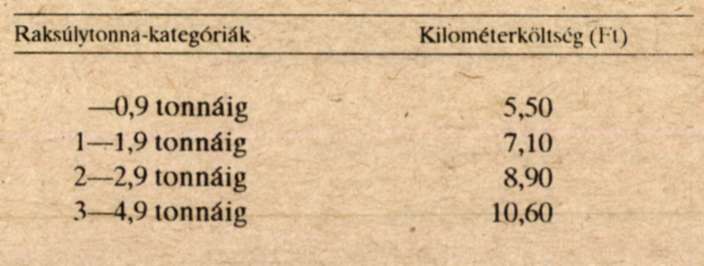

Tehergépjármű használata esetén az egyéni vállalkozó a teljesített kilométerekről vezetett nyilvántartás illetve menetlevél alapján az alábbi költségeket számolhatja el:

15 tonna és afelett megkezdett 5 tonnánként terjedő raksúlykategóriára megállapított kilométer költséget 3,30 forinttal kell növelni.

Pótkocsival (utánfutóval) fuvarozó tehergépjármű esetében a pótkocsi (utánfutó) teherbírását is figyelembe kell venni.

Különleges tehergépjárművek használatakor a kilométerköltség

1. különleges felépítményű és különleges szolgáltatásra vagy rakodásra alkalmas, ISO-szabvány szerinti szállítótartályok (konténerek) fuvarozására, fel- és lerakására alkalmas berendezéssel, nyomástartó edénnyel, keverőbe-rendczéssel, hűtő-fűtőberendezéssel, szivattyúval, szip-pantós berendezéssel, nyomással, önürítő szerkezettel felszerelt tehergépjármű esetén 100%-kal,

2. nagyméretű vagy nagysúlyú áruk továbbítására kialakított

- 10 méter hosszúságot vagy 15 tonnát meghaladó árudarabok fuvarozására alkalmas, illetve olyan gépjármű esetén,

- amelynek hőszigetelt fala vagy beépített jégtartója van (termoszkocsi),

- amelynek az ISO-szabvány szerinti szállítótartály fuvarozására sarokfogó szerkezettel szilárdan egybeépített rakfelülete van, de rakodó szerkezete nincs (konténerszállító),

- amely hátsó emelőfallal rendelkezik,

- amelynek élőállat vagy palackos áru fuvarozására alkalmas, szilárdan beépített ketrecei, illetve rekeszei vannak,

- amelynek párnázott falú bútor vagy ruhaszállításra alkalmas kiképzésű zárt kocsiszekrénye van, illetve

- amely Í0 méter hosszúsággal vagy 15 tonnát meghaladó kapacitású darus szerkezettel, építőipari térelem rakodására és fuvarozására alkalmas berendezéssel van felszerelve 50 %-kal,

3. különleges felépítményű tehergépjármű esetén, amelynek

- alvázára vagy rakterületére tartósan vagy leszerelhetően hordót, fémhengert, más edényt (tartálykocsi) szilárdan rászereltek, függetlenül attól, hogy a tartály kinek a tulajdona,

- 5 tonnamétert el nem érő kapacitású darus szerkezetté), felsőpályás rakodószerkezettel, 5 tonnás konténer-emelő berendezéssel van felszerelve 30 %-kal,

4. egytengelyes utánfutóval végzett fuvarozásra alkalmas tehergépjármű esetében 25%-kal emelt összegben számolható el.

Ha járműszerelvényben csak az egyik jármű (csak a vontató jármű vagy csak a pótkocsi) különleges, a 3. pontban említett emelt összegű kilométerköltség csak a különleges jármű után számítható. Ha pedig a járműszerelvény mindegyik járműve különleges jármű, de e járművek eltérő mértékű emelt összegű kilométerköltség alá esnek, az emelt összegű kilométerköltséget a járművek raksúlya arányának megfelelő százalékos mértékben, az egész járműszerelvény után egységesen kell felszámítani.

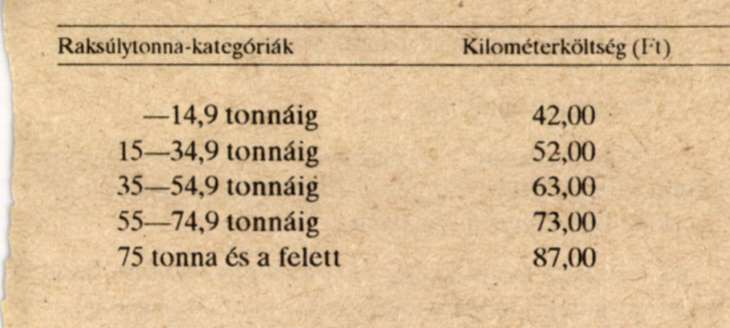

A 15 méter hosszúságot vagy 20 tonnát meghaladó áru-darabok fuvarozására alkalmas tehergépjármű után, illetve amelynek rakfelülete a kerékabroncsok felső pontjánál alacsonyabban fekszik (tréler), az alábbi költségek számolhatók el:

A csörlővel, vontatóeszközzel vagy darukerettel rendelkező és személygépkocsi fuvarozására, emelve vontatására vagy kiemelésére alkalmas tehergépjármű (autómentő) után az alábbi költségek számolhatók el:

Amennyiben egyéb jogszabály az egyéni vállalkozó által üzemeltetett járműre költségnormát állapít meg, az az előzőekben említett költségelszámolási mód helyett alkalmazható.

Az adott járművel kapcsolatban választott üzemeltetési költségelszámolásának módja adóéven belül nem változtatható meg.

Kizárólag az adóköteles tevékenységhez használt bérelt, illetve az átalányelszámolásos üzemeltetést végző személy használatára átengedett gépjármű üzemeltetési költségként útnyilvántartás (menetlevél) alapján a jogszabályban meghatározott norma szerinti üzemanyag ára számolható el.

e) Reprezentációs költségként legfeljebb az éves árbevétel fél százalékának megfelelő összeg számolható el, amely azonban nem haladhatja meg a 100 000 forintot.

f) Ha a termelési és kezelési költségei az egyéni vállalkozó külföldi pénznemben fizeti ki, ezt a költséget a teljesítés napján a Magyar Nemzeti Bank állal jegyzett valuta vételi árfolyamon kell forintra átszámítva elszámolni.

g) A szerződéses és az átalányelszámolásos üzemeltetési folytató magánszemély - a bevételi időszakra vonatkozó-jogszabály szerinti szerződés (megállapodás) alapján a gazdálkodó szerv részére teljesített befizetés, valamint az átalányelszámolásos üzemeltető megállapodás szerinti munkabérének nyugdíjjárulékkal csökkentett összege költségként elszámolható.

h) Az. általános forgalmi adó elszámolása:

1. Az általános forgalmi adó fizetése alól alanyi adómentességgel rendelkezőknek bevételeiket és költségeiket a vonatkozó számlák végösszegével azonosan kell számba venni.

2. Az általános forgalmi adóról szóló 1987. évi V. törvény (a továbbiakban: ÁFA Tv.) 15. §-ának (1) bekezdése alapján adózó adóalanyoknak bevételeiket és költségeiket általános forgalmi adót is tartalmazó módon (a továbbiakban: bruttó elszámolás) kell számba venni. A forgalmi adó átalány megállapításakor a bevételeket az átalányösszeggel csökkenteni kell.

3. Az. ÁFA Tv. 14. §-a alapján általános forgalmi adót fizetőknek bolti kiskereskedelmi és vendéglátóipari értékesítésből származó bevételeiket elsődlegesen bruttó módon kell számba venni.

A beszerzéseket terhelő előzetesen felszámított adó kulcsainak megoszlása, illetve a diktált kulcsok alapján megállapított adó összegével a bevételeket csökkenteni kell. Ezen adóalanyok költségeik közöli általános forgalmi adót nem számolhatnak el.

4. Az ÁFA Tv. 15. §-ának (4) bekezdése alapján általános forgalmi adói fizetőknek bevételeiket elsődlegesen bruttó módon kell számba venni. Az általános forgalmi adónak az alkalmazandó átlagkulcs alapján megállapított összegével a bevételeket csökkenteni kell. Ezen adóalanyok költségeik között általános forgalmi adót nem számolhatnak el.

5. Az általános forgalmi adót tételesen fizető adózók elszámolt bevételei és költségei általános forgalmi adót nem tartalmazhatnak.

6. Költségként elszámolható az ÁFA Tv. 12. §-a (2) bekezdésének a), b) és d) pontjában meghatározott beszerzéseknél előzetesen felszámított általános forgalmi adó.

i) A szállítónak visszaküldött göngyöleg, illetve az egyéb visszáru értékével a költségeket csökkenteni kell.

j) Nem kizárólag az egyéni vállalkozói tevékenységhez felmerült kiadásoknak a tevékenységggel arányos része számolható el költségként (pl. a lakástól műszakilag el nem különült műhely fűtése, világítása, technológiai energia, telefon, stb.) A költségelszámolásnál a költségnemre jellemző felhasználási mértékeket kell alapul venni (pl. m2, m3, üzemóra kapacitás, stb.).

k) Amennyiben az átalányelszámolásos részleg tevékenysége során felmerült költségek az átalánydíjas üzemeltető magánszemélyeket közösen terhelik akkor azt az üzemeltetők közreműködésük arányában számolhatják el.

IV. Nem minősül termelési-kezelési költségnek:

1. Az olyan vagyontárgy beszerzésére, fenntartására, üzemeltetésére, felújítására, karbantartására fordított kiadás, amelyet az egyéni vállalkozó nem kizárólag a Tv. S/A §-a szerinti jövedelemszerző tevékenységének folytatására fizet ki;

2. A megfizetett adók kivéve a III//h. pontban meghatározottak - az illeték, a pénzügyi ellenőrzés alapján megállapított adórövidítésből, egyéb jogszabály megsértéséből keletkező befizetések, késedelmi pótlékok, bírságok, továbbá az önellenőrzési pótlék, késedelmi pótlék;

3. A bármilyen címen felvett kölcsönre teljesített törlesztés a megfizetett kamat kivételével;

4. A személyes (családi) szükséglet kielégítésére fordított pénzbeni vagy természetbeni kiadás, kivéve az Állami Biztosításfelügyelet által meghatározott veszélyes tevékenységet végző egyéni vállalkozó személybiztosítási dija. valamint a napidíj, ha az nem haladja meg a munkaviszonyban állókra vonatkozó jogszabályban meghatározott mértéket;

5. A Tv. 20. §-a (1) bekezdésének c) pontjában meghatározott hozzájárulás, ha azután az egyéni vállalkozó adókedvezményt vesz igénybe.

6. Az átalányelszámolásos rendszerben üzemeltető magánszemélynek a gazdálkodó szerv részére teljesített elszámolás jellegű befizetései.

7. Az átalányelszámolásos rendszerben üzemeltető magánszemélynek azon kiadásai, amelyet a szövetkezet számol el költségként.

2. számú melléklet a 82/1988. (XII. 12.) MT rendelethez

A nyilvántartásokról

I. A nyilvántartások általános szabályai

a) Az üzleti alapnyilvántartásokat - kivéve a bevételi nyilvántartást - a használatbavételt megelőzően az adóhatóságnál (az illetékes adófelügyelőségnél) hitelesíttetni kell.

b) Az elszámolásokban szereplő bizonylatok kiállítására, alaki és tartalmi kellékeire vonatkozóan a számvitel bizonylati rendjéről szóló rendelet az irányadó.

2. Az üzleti nyilvántartások a következők:

a) Alapnyilvántartások;

1. Pénztárkönyv

2. Egyszerű pénztárkönyv

3. Bevételi nyilvántartás

b) Részletező nyilvántartások:

1. a vevők tartozásainak nyilvántartása,

2. a s/állítók követeléseinek nyilvántartása,

3. munkabér és munkadíj jellegű kifizetések nyilvántartása;

4. állóeszköz nyilvántartás,

5. gépjármű használati nyilvántartás (útnyilvántartás),

6. hitelbe, illetőleg bizományba értékesítés nyilván tartása.

7. leltárnyilvántartás.

c) Az adóhatóság - kérelemre - a részletes adattartalmú pénztárkönyv vezetése helyett engedélyezheti egyszerű pénztárkönyv használatát.

d) Egyszerű pénztárkönyvet kell alapnyilvántartásként vezetnie annak a magánszemélynek, aki az adóhatósághoz történő előzetes bejelentkezés alapján az 1. számú melléklet szerinti költségeket számolja el.

e) Leltárnyilvántartás kivételével a részletező nyilvántartások közül csak azokat kell vezetnie az egyéni vállalkozónak, valamint a költségeit az 1. számú melléklet szerint elszámoló magánszemélynek, amelyek tevékenysége költsegeinek elszámolásához szükségesek.

3. A nyilvántartások vezetése

A) Alapnyilvántartás

1. A pénztárkönyvbe a bevételeket és a kiadásokat naponkénti bontásban, legalább havonta kell bejegyezni. A készpénz bevételeket vagy naponta - az általános forgalmi adói tételesen fizetőknek az általános forgalmi adókulcsok szerinti részletezésben - kell a pénztárkönyvbe bejegyezni, vagy azt naponta pénztárbevételi bizonylaton kell rögzíteni és a bizonylati adatokat legalább havonta a pénztárkönyvbe bevezetni,

A pénztárkönyvet havonta - legkésőbb a tárgyhónapot követő tíz. napon belül - összesíteni kell, az év utolsó napjával pedig éves zárást kell készíteni.

A pénztárkönyvben az egyéni vállalkozói jövedelemszerző tevékenységgel összefüggő valamennyi bevételt és kiadást - a bankszámlán kezelt bevételeket és kiadásokat, valamint a vállalkozásból kivont jövedelmeket (1. számú melléklet) is - folyamatosan időrendben kell könyvelni.

A bejegyzéseket törléssel megváltoztatni nem szabad, a tévedéseket áthúzással és a helyes tétel (összeg) bejegyzésével lehet kiigazítani. A pénztárkönyvben szereplő bevételeket és kiadásokat (ide nem értve a személyi jövedelem kivétet és a készpénz bevételt) okmányokkal (számlával, más bizonylattal, részletező nyilvántartással) igazolni kell. Az okmányokat megfelelő időrendi sorrendben - a pénztárkönyv mellékleteként - elkülönítve kell kezelni.

A pénztárkönyvi elszámolások számítógéppel is vezethetők, ha az alkalmazott gépi feldolgozási rendszer az e mellékletben foglalt tartalmi előírásoknak megfelel. A géppel feldolgozott pénztárkönyvi adatok havi forgalmi végösszegeit - manuálisan - a pénztárkönyvben kell rögzíteni.

A halmozott forgalmat tartalmazó pénztárkönyv, valamint a forgalmat tételes bontásban tartalmazó gépi naplók csak együttesen fogadhatók el.

2. A pénztárkönyvnek a következő adatokat kell tartalmaznia:

A bevételek oszlopának bontása:

- Az 1. számú melléklet I. pontja szerinti (adóköteles) bevételek;

- Az. 1. számú melléklet II. pontja szerinti (egyéni vállalkozói jövedelem megállapítása szempontjából figyelembe nem vehető) bevételek;

- Általános forgalmi adó: (számlákban felszámított)

A kiadások oszlop bontása:

- Termelési kezelési költségnek minősülő kiadások. Ezen belül: - anyag, áru

- bér és közterhei

- egyéb,

- Termelési és kezelési költségnek nem minősülő kiadások;

- Általános forgalmi adó

(a számlákban előzetesen felszámított)

- Kivett személyi jövedelem.

A bevételi és a kiadási tételek azonosító adatai a következők:

sorszám, bizonylat kelte (dátum), bizonylat száma, szövegé (a gazdasági esemény megjelölése).

3. Az egyszerű pénztárkönyvnek a következő rovatokat kell tartalmaznia: sorszám, bizonylat kelte, száma, gazdasági esemény megjelölése, az adóköteles bevétel összege, költség összege. Az adatok bejegyzésére a pénztárkönyv vezetésénél előírtakat kell alkalmazni.

Amennyiben az egyszerű pénztárkönyvei vezető vállalkozó alanya az általános forgalmi adónak, az adóköteles bevétel és a költségek rovatához kapcsolódóan egy-egy rovatot alkalmazni kell a felszámított, illetve az előzetesen felszámított (levonható) ÁFA összegének a feltüntetésére.

4. Annak az egyéni vállalkozónak, akinek várható éves bevétele a 100 000 forintot, vagy költsége a 24 000 forintot nem haladja meg, - az adóhatóságnál történő előzetes bejelentkezés alapján - bevételi nyilvántartást vezethet a költség bizonylatok megőrzési kötelezettsége mellett.

Amennyiben a költségei évközben a 24 000 forintot, bevételei a 100 000 forintot meghaladják, pénztárkönyvei kell vezetnie, amelybe az eddigi üzleti forgalmát összesítve kell bejegyezni. A bevételi nyilvántartást az adóhatósággal hitelesíttetni nem kell, vezetésére a pénztárkönyvre előírtakat kell alkalmazni.

B) Részletező (analitikus) nyilvántartások

I. A vevők tartozásainak nyilvántartása

Az egyéni vállalkozónak a vevőkkel kapcsolatos áru-, anyag- stb. szállításból, munkateljesítésből, szolgáltatásból származó követeléseiről, a követelésekre befolyt összegekről nyilvántartást kell vezetnie.

Azokat az értékesítéseket, amelyeknek ellenértékét az átadás-átvétel időpontjában készpénzben kiegyenlítik, nem kell a nyilvántartásban szerepeltetni. Ezeket a tételeket a pénztárkönyvben kell bevételként elszámolni. A nyilvántartásban tehát csak azon értékesítések adatait kell szerepeltetni, amelyeket a számla átadása időpontjában nem egyenlítenek ki azonnal, azaz a pénztárkönyvbe bevételként még nem számolhatók el.

A nyilvántartásnak az alábbi adatokat kell tartalmaznia:

a) a számla száma és kelte,

b) a vevő neve,

c) a számla végösszege,

d) a kiegyenlítés kelte és összege.

A nyilvántartásba a kibocsátott számlák adatait naponta be kell vezetni. A nyilvántartásban szereplő számlák kiegyenlítésének időpontjában a követelést a kiegyenlítés adatainak bejegyzésével ki kell vezetni a nyilvántartásból, a pénztárkönyvbe pedig bevételként kell elszámolni. Ha a kiszámlázott összeg változik, a változást a nyilvántartásban keresztül kell vezetni.

Év végén a nyilvántartást le kell zárni. A kiegyenlítetlen számlaértékek összeadásával meg kell állapítani a fennálló követelések összegét és ezt az összeget ".. .év december 31-én a vevőkkel szemben fennálló követelések összege" megjelöléssel a nyilvántartásba fel kell jegyezni.

II. A szállítók követeléseinek nyilvántartása

Az egyéni vállalkozónak áru-, anyag- stb. vásárlásból szolgáltatás, igénybevételéből származó tartozásairól a tartozások kiegyenlítésére átutalt összegekről nyilvántartást kell vezetnie. Azokat a vásárlásokat, szolgáltatásokat, melyek ellenértékét az átadás-átvétel időpontjában készpénzzel kiegyenlítik, nem kell a nyilvántartásban szerepeltetni. Ezeket a tételeket a pénztárkönyvben kell kiadásként (költségként) elszámolni.

A nyilvántartásban azoknak a vásárlásoknak és szolgáltatásoknak az adatait kell szerepeltetni, amelyekel a számla átvétele időpontjában nem egyenlítenek ki azonnal, tehát a pénztárkönyvben kiadásként (költségként) még nem számolhatók el.

A nyilvántartásnak az alábbi adatokat kell tartalmaznia:

a) a számla száma és kelte,

b) a szállító neve,

c) a számla végösszege,

d) a kiegyenlítés kelte és összege.

A nyilvántartásba a kapott számlák adatait naponta be kell jegyezni.

A nyilvántartásban szereplő számlák kiegyenlítésének időpontjában a tartozást a kiegyenlítés adatainak bejegyzésével ki kell vezetni a nyilvántartásból, a pénztárkönyvben pedig kiadásként (költségként) kell elszámolni. Ha a kiszámlázott összeg változik, a változást a nyilvántartásban keresztül kell vezetni.

Év végén a nyilvántartást le kell zárni. A kiegyenlítőién számlák értékének összeadásával meg kell állapítani a fennálló tartozások összegéi és ezt az összeget.....év december 31-én a szállítókkal szemben fennálló tartozások összege" megjelöléssel a nyilvántartásba fel kell jegyezni.

III. Munkabérek, -díjak elszámolása és nyilvántartása

Az egyéni vállalkozónak a munkaviszony vagy egyéb jogviszony címén kifizetett munkabérekről és -díjakról a munkavállalók részére elszámolást kell adni, illetve a kifizetett bérekről, díjakról munkavállalónként nyilvántartási kell vezetni.

A nyilvántartásnak a munkavállaló személyi adatain túlmenően egy vagy több naptári évre egybefüggően tartalmaznia kell a részére különféle jogcímeken kifizetett személyi jövedelemadó köteles bruttó összegeket, a bruttó összegekből levont személyi jövedelemadó előleget, nyugdíjjárulékot, az egyéb levonásokat és a részére kifizetett nettó összegei, továbbá a kifizetés keltét, és minden olyan adatot, amely a jövedelemadó-előleg, illetve - amennyiben erre az egyéni vállalkozó köteles - év végén a személyi jövedelemadó tényleges összegének a megállapításához szükséges.

A nyilvántartásba adatokat bejegyezni csak a pénztár-könyvi adatokkal egyezően szabad, ezért a nyilvántartásban minden tétellel kapcsolatban a vonatkozó pénztárkönyvi tételre kell hivatkozni.

IV. Állóeszköz nyilvántartás

Azok az egyéni vállalkozók, akik az üzleti tevékenységük gyakorlása során saját tulajdonú állóeszközük értékcsökkenési leírását költségként kívánják érvényesíteni, az állóeszközökről, egyedi nyilvántartást kötelesek vezetni.

A nyilvántartásnak állóeszközként az alábbi adatokat kell tartalmaznia:

- állóeszközök megnevezése, száma,

- gép, berendezés esetén a gyártó vállalat neve,

- a gyártás éve, gyártási száma,

- a beszerzés és a használatbavétel időpontja,

- a kiselejtezés időpontja,

- az értékcsökkenési leírás kulcsa és annak esetleges változásai,

- bruttó (beszerzési) érték (az értékcsökkenés kiszámításának alapja),

- az elszámolt értékcsökkenés évente (ez az összeg számolható el költségként),

- nettó ériek.

Az állóeszköz nyilvántartásba vétele a számla, illetve az egyéb okmány alapján történik. Ugyancsak a számlának, illetve az egyéb okmánynak megfelelően kell a nyilvántartásban a bruttó (beszerzési) értékel szerepeltetni. A bruttó érték megállapításánál a számlában (okmányban) szereplő és visszaigényelhető ÁFA összegét figyelmen kívül kell hagyni. Kivételt képez ez. alóla szabály alól az az egyéni vállalkozó, aki az ÁFA-val kapcsolatban alanyi adómentességet választott: ilyen esetben - mivel az ÁFA levonásra nem jogosult - az adó összege is amortizálható ezért az állóeszköz bruttó értékének meghatározásakor az ÁFA-t is tartalmazó beszerzési érték vehető figyelembe.

Az állóeszközállományban értékesítés, kiselejtezés vagy megsemmisülés miatt bekövetkezett csökkenéseket a vonatkozó bizonylatok alapján a nyilvántartásban Szintén el kell számolni.

Az. állóeszköz egyedi nyilvántartását az eszköz értékesítését, kiselejtezését, megsemmisülését követő öt évig kell megőrizni.

V. Gépjármű használati nyilvántartás (útnyilvántartás)

A gépjármű használatáról - amennyiben annak költségeit havi 500 km-t meghaladóan kívánja elszámolni - útnyilvántartást kell vezetni.

Minden gépjármű részére külön útnyilvántartást kell nyitni. Az útnyilvántartásban fel kell tüntetni a gépjármű típusát, forgalmi rendszámát, továbbá - amennyiben a norma szerinti üzemanyagköltséget számolják el - az üzemanyag normát.

Az útnyilvántartásnak tartalmaznia kell:

- az utazás időpontját,

- honnan hová történt az utazás,

- a felkeresett üzleti partner(ek) megnevezését,

- a közforgalmú útvonalon számított legrövidebb úton megtett kilométerek számát.

VI. Hitelbe vagy bizományba történő értékesítésre átadott, átvett áruk nyilvántartása

A hitelbe vagy bizományba történő értékesítésre átadott árukról mind az átadónak, mind az átvevőnek nyilvántartást kell vezetnie.

A nyilvántartásba az adatokat az áru átadás-átvételéről kiállított bizonylat alapján kell bejegyezni. Az áru átadásátvételéről kiállított bizonylatnak legalább az alábbi adatokat kell tartalmaznia:

- az "átvételi elismervény bizományba (hitelbe) átadott árukról" megnevezést,

- az átadó nevét, címét, adóigazgatási azonosító számát, (ennek hiányában személyi számát).

- az átvevő nevét, címét, adóigazgatási azonosító számát,

- az átadott áru megnevezését, KSH besorolási számát (legalább az ÁFA-adókulcs megállapításához szükséges mélységig), mennyiségét, egységárát, értékét,

- átadás-átvétel keltél,

- az elszámolás időpontját,

- az átadó és átvevő aláírását.

Az áru átvevőjének - tekintettel az általános forgalmi adó fizetési kötelezettségre - minden hónap utolsó napjával el kell számolni az átadóval a ténylegesen eladott árukról. Az átadónak az eladott áruról számlát kell kiállítania (a tárgyhavi értékesítésről kiállított számlában a teljesítés időpontjaként a hónap utolsó napját kell feltüntetni), és a számla alapján kell mind az átadónak, mind az átvevőnek a hitelbe vagy bizományba átadott-átvett áruk nyilvántartását módosítani.

A nem értékesített és a megbízónak visszaadott áruról átadás-átvételi bizonylatot kell kiállítani és e bizonylat adataival a nyilvántartást mind az átadónak, mind az átvevőnek módosítania. Az átadás-átvételi bizonylatot az "átvételi elismervény bizományba (hitelbe) átadott áruról" c. bizonylattal értelemszerűen azonos adattartalommal kell elkészíteni.

VII. Leltárnyilvántartás

December 31-én, valamint a tevékenység megszüntetése esetén a megszüntetés napján meglévő anyagokat, fogyóeszközöket félkész és késztermékeket, árukat leltározni kell.

A leltárban

- a vásárolt anyagokat, a használatba nem vett fogyóeszközöket és az árukat, a legutolsó beszerzési számla szerinti beszerzési áron, az előző évieket a nyitóleltári értéken kell szerepeltetni;

- a saját termelésű félkész- és késztermékeket (az egyéni vállalkozó által előállított, felújított, átalakított gépeket, szerszámokat) előállítási áron - anyagköltség és a mások által végzett munka igazolt együttes összegében - kell szerepeltetni.

VIII. Számlázási kötelezettség