1988. évi IX. törvény

a vállalkozási nyereségadóról

A vállalkozási tevékenység egységes feltételeinek megteremtése, a vagyongyarapítás és a tőkeáramlás elősegítése, valamint az állami feladatok ellátásához szükséges bevételek biztosítása érdekében a vállalkozási nyereségadó szabályairól az Országgyűlés a következő törvényt alkotja:

I. fejezet

ADÓKÖTELEZETTSÉG

1. § (1) A nyereség- és vagyonszerzés céljából üzletszerűen termelő vagy szolgáltató tevékenységet ellenérték fejében (a továbbiakban: vállalkozási tevékenység) folytató adóalanyt (2. §) vállalkozási nyereségadó (a továbbiakban: adó) kötelezettség terheli.

(2) Az adókötelezettség magában foglalja az e törvényben, az állami pénzügyekről szóló törvényben, a számviteli és az adóigazgatási eljárásról szóló jogszabályokban meghatározott bejelentési, nyilvántartási, könyvvezetési, mérlegkészítési, adóbevallási, adómegállapítási, adóelőleg-fizetési, adófizetési, bizonylatmegőrzési és adatszolgáltatási kötelezettségeket.

(3)[1] Az adókötelezettség a vállalkozási tevékenység megkezdésének napján kezdődik és a vállalkozási tevékenység megszűnésének napjáig tart. A vállalkozási tevékenység megszűnése, cégbírósági bejegyzés hiánya nem érinti a tevékenység folytatásából származó adókötelezettséget. A cégbírósági bejegyzés végleges elmaradása esetén az adókötelezettséget a megszűnésre vonatkozó szabályok szerint kell teljesíteni.

(4) A 2. § (1) bekezdés e) pontjában meghatározott egyéni vállalkozó adókötelezettsége az adóhatóságnál való bejelentkezést követő naptári év első napján kezdődik, kivéve, ha tevékenységét évközben kezdi meg és az e törvény szerinti adózást választja.

(5)[2] Ha a 2. § (1) bekezdés e) pontjában meghatározott adóalany tevékenységét a magánszemélyek jövedelemadójáról szóló 1989. évi XLV. törvény 19. §-a (5) bekezdésében meghatározott egyéni vállalkozóként, vagy a 14. § szerinti mezőgazdasági kistermelést folytató magánszemélyként kívánja tovább folytatni, adókötelezettsége e szándéka adóhatóságnál való bejelentése évének utolsó naptári napjával szűnik meg.

Az adó alanya

2. § (1) E törvény alkalmazásában adóalany

a) az állami vállalat, a tröszt, - ha a tröszt létesítő határozata másképp nem rendelkezik - a tröszti vállalat, az egyéb állami gazdálkodó szerv, a szövetkezet, a szövetkezeti vállalat, - a víziközmű társulat kivételével - a vízgazdálkodási társulat, a vízgazdálkodási társulatok társulása, az egyes jogi személy vállalata, a pénzintézet és a leányvállalat.

b) a gazdasági társaság (a gazdasági társaságokról szóló 1988. évi VI. törvény 2. §-a),

c) az ipari és szolgáltató szövetkezeti szakcsoport, a mezőgazdasági szakcsoport, a felsőoktatási intézményekben működő iskolai szövetkezeti csoport,

d) a magánszemélyek jogi személyiséggel rendelkező munkaközössége, a 3. §-ban foglalt munkaközösség kivételével,

e)[3] a magánszemélyek jövedelemadójáról szóló 1989. évi XLV. törvény 19. §-a (5) bekezdésének a)-d) pontjaiban meghatározott egyéni vállalkozó, valamint a 14. §-a szerinti mezőgazdasági kistermelést folytató magánszemély, ha e törvény hatálya alá adóalanyként az adóhatóságnál bejelentkezett.

(2) E törvény hatálya nem terjed ki a Magyar Nemzeti Bankra, az Állami Fejlesztési Intézetre és a Pénzintézeti Központra. E szervezetek költségvetéssel szembeni kötelezettségeinek szabályait a pénzügyminiszter állapítja meg.

3. §[4] A lakásszövetkezet - ha törvény másként nem rendelkezik -, a társadalmi szervezet, az egyház, továbbá az alapítvány, a költségvetési szerv - a szakképzést nyújtó oktatási intézmény kivételével -, a jogi személyiséggel rendelkező, jogi képviseletet ellátó munkaközösség és a víziközmű társulat a vállalkozási tevékenységéből származó - a gazdálkodásának rendjére vonatkozó külön jogszabály szerint megállapított - eredménye után a 12. §-ban meghatározott mértékű adót köteles fizetni. E szervezetek igénybe vehetik az e törvényben meghatározott adókedvezményeket, egyébként rájuk a törvény hatálya nem terjed ki.

II. fejezet

AZ ADÓ ALAPJA

4. § Az adó alapja a naptári évben elért módosított eredmény 10-11. §-ok szerint kiszámított pozitív összege (nyereség).

Az eredmény megállapítása és módosítása

5. § (1) Ha az adóalany éves árbevétele eléri a 250 millió forintot, akkor az eredményt a naptári évben elszámolt bevétel, valamint az értékesítés elszámolt önköltsége és a ráfordítások különbözeteként kell megállapítani.

(2) Ha az adóalany éves árbevétele nem éri el a 250 millió forintot, akkor az eredményt a naptári évben elszámolt bevétel, valamint a naptári évben elszámolt költségek és ráfordítások különbözeteként kell megállapítani.

(3)[5] A jogi személyiséggel nem rendelkező gazdasági társaság, a kistermelők szövetkezete és a 2. § (1) bekezdésének c)-e) pontjaiban felsorolt adóalany, ha éves árbevétele nem haladja meg a 25 millió forintot, akkor eredményét a befolyt adóköteles bevételek, valamint a kifizetett termelési és kezelési költségek és az elszámolt értékcsökkenési leírás különbözeteként állapítja meg, amelyet a vásárolt készletek állományváltozásának értékével kell módosítani. Az adóalany eredményét ebben az esetben az egyszeres könyvvitel előírásai szerint naplófőkönyvben mutatja ki.

(4)[6] Az (1)-(2) bekezdésben foglalt credménymegállapítási rendszer megváltoztatásakor a számviteli szabályok alapján kimutatott saját termelésű készlet és a befejezetlen termelés értékét a felhalmozott vagyonnal (25. §) szemben kell elszámolni.

(5)[7] Az (1)-(3) bekezdésben foglaltak részletes elszámolási szabályait a könyvvitel rendjéről szóló rendelet állapítja meg.

6. § (1) Az adóalany, a számára előírt helyett - választása szerint - magasabb árbevételi értékhatárhoz kapcsolódó eredménymegállapítási rendszert is alkalmazhat.

(2) Ha az adóalany éves árbevétele legalább 15%-kal meghaladja az eredménymegállapítás alapjául szolgáló árbevételre előírt felső értékhatárt, akkor köteles az adóbevallás benyújtását követő évben a magasabb árbevételi értékhatárra előírt eredménymegállapítási rendszerre áttérni.

(3) Az adóalany a magasabb árbevételi értékhatárhoz igazodó eredménymegállapítási rendszerre a naptári év első napjától tér át. Az áttérést az I. fokú adóhatóságnak ezt - megelőzően írásban be kell jelenteni.

7. § (1)[8] Az eredmény megállapítása során a költségek, illetve a ráfordítások között számolhatók el a következők is:

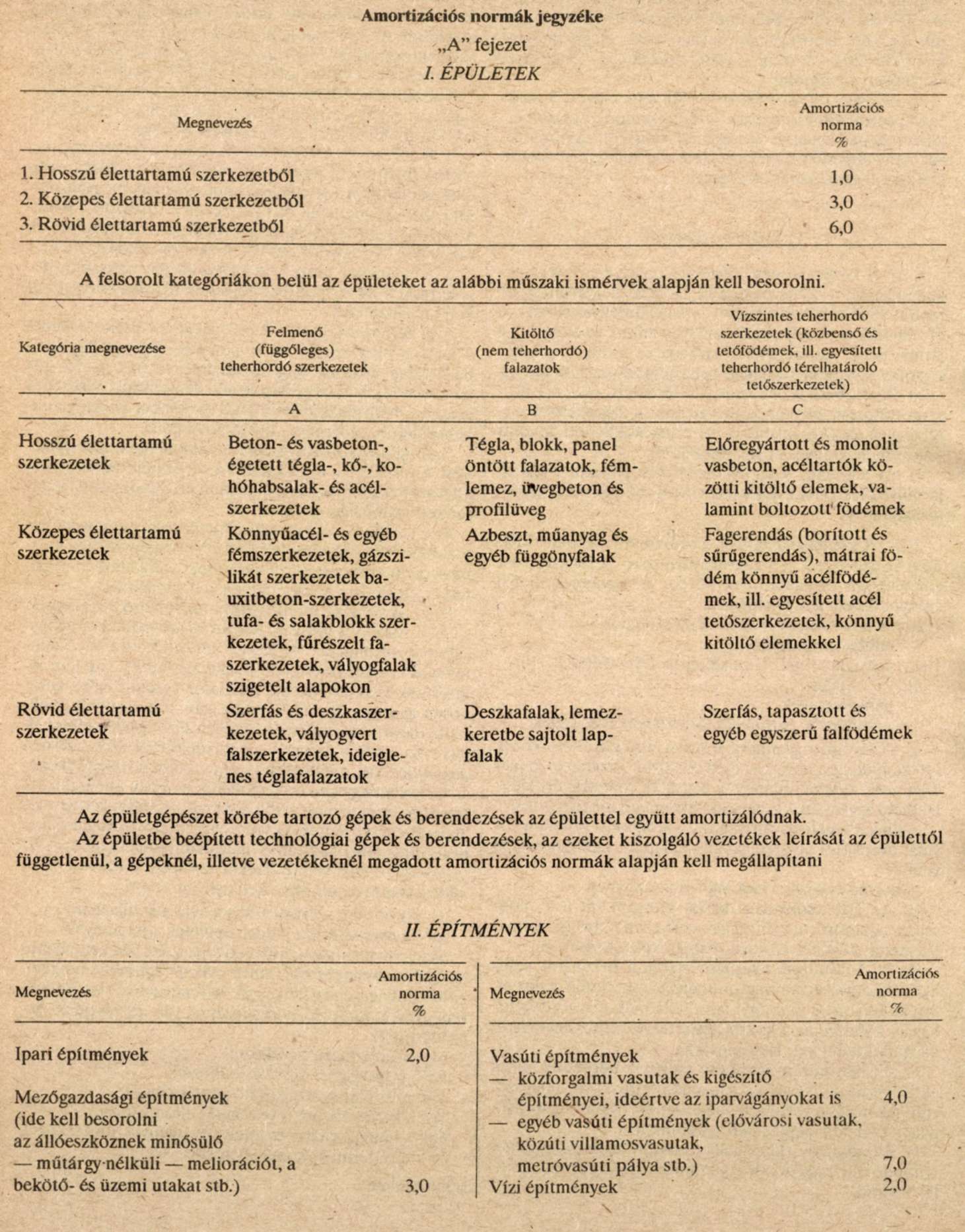

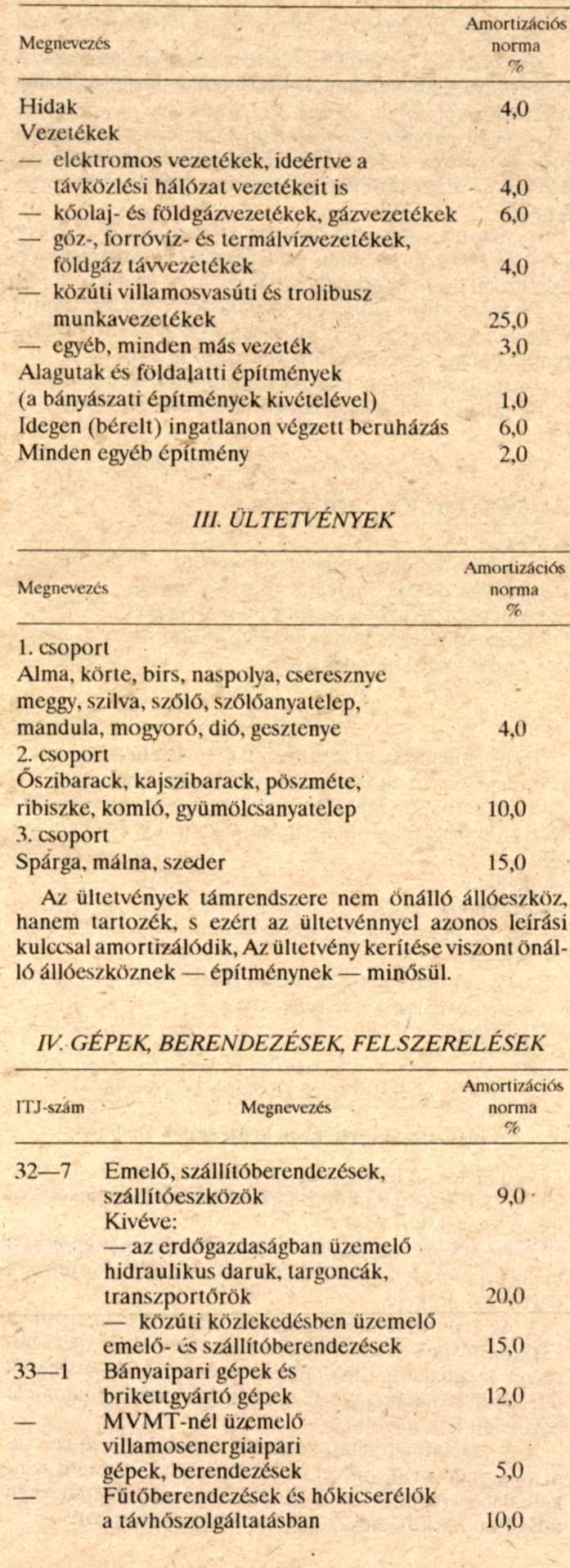

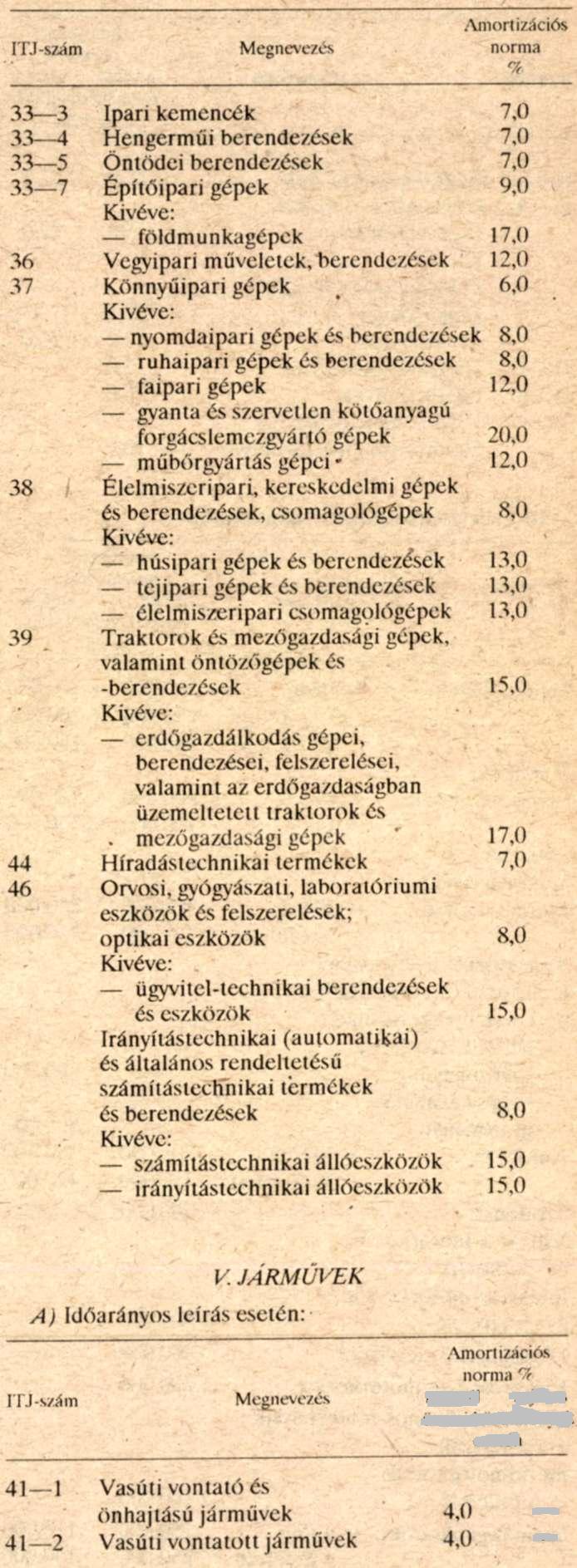

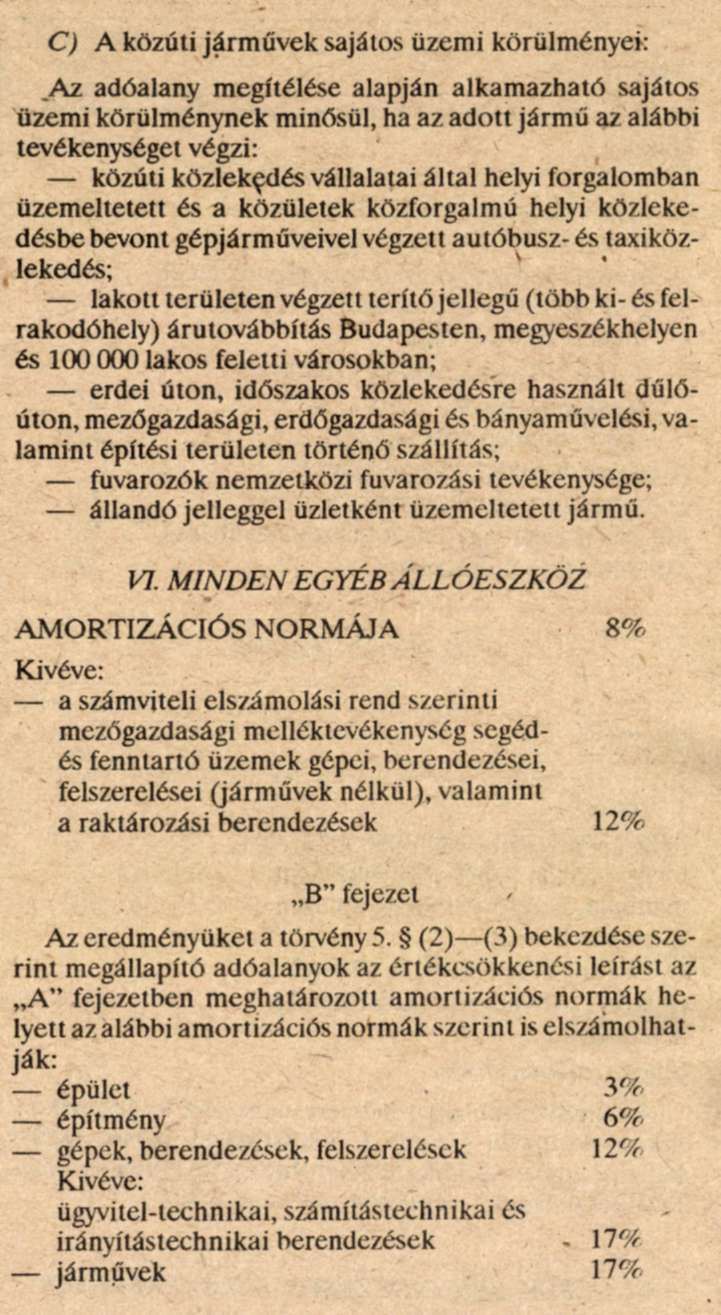

a) az állóeszközök értékcsökkenési leírása az 1. számú mellékletben meghatározott szabályok szerint. Az értékcsökkenési leírás összegét a 2. számú mellékletben meghatározott Amortizációs Normák Jegyzéke alapján kell megállapítani;

b)[9] az adóalany által a vállalkozási tevékenységével összefüggő érdekképviselet, egyesület tagjaként fizetett tagdíj, fenntartási hozzájárulás, valamint az egyesülés működési költségeihez nyújtott hozzájárulás összege;

c) a 2. § (1) bekezdésének b), c),d), e) pontjaiban meghatározott adóalanyoknál a magánszemély tagok, illetve az egyéni vállalkozó személyes közreműködésének az adóalany által meghatározott ellenértéke;

d) a 4. számú mellékletben meghatározott reprezentációs költségek;

e) a biztosítóintézet által hosszútávú kötelezettségeinek fedezetére és az évek közötti káringadozások kiegyenlítésére képzett biztosítástechnikai tartalékok összege;

f) a vízgazdálkodási társulat részére átadott érdekeltségi hozzájárulás összege;

g) a kulturális járulék alá nem eső művészeti tevékenység (SZTJ 820-2) és a szerzői jogvédelem alatt álló kulturális alkotások létrehozása érdekében kifizetett támogatás (mecenatúra) összege.

h)[10] a mezőgazdasági termelők külön törvényben meghatározott jövedelemkockázati alapjához való hozzájárulás.

(2) Az adóalanyok a közös tevékenység költségeihez történő hozzájárulást költségként, a közös tevékenység eredményének átadás-átvételét az eredmény terhére, illetve javára számolhatják el. Közös tevékenység:

a) a közös beruházás eredményeként létrehozott állóeszköz üzemeltetése,

b) a közös kockázatvállaláson alapuló külkereskedelmi ügylet,

c) a közösen finanszírozott kutatási, műszaki fejlesztési tevékenység.

(3)[11] Az eredmény megállapítása során az értékben, illetve érték nélkül nyilvántartott vagyontárgyak (állóeszközök, beruházások, vagyoni értékű jogok, készletek, értékpapírok, befektetett eszközök) értékesítéséből származó ellenértéket árbevételként, illetve bevételként kell elszámolni. Az értékesített vagyontárgyak nyilvántartási értékét az értékesítés elszámolt önköltségeként, illetve ráfordításként kell elszámolni.

(4)[12] A vagyontárgyak megsemmisülésével, selejtezésével összefüggésben kapott ellenérték árbevételként is elszámolható. Ebben az esetben a selejtezett vagy megsemmisült vagyontárgyak nyilvántartási értékét önköltségként, illetve ráfordításként kell elszámolni.

8. § (1)[13] Ha a megállapított eredmény negatív, akkor annak összegét (veszteség) az adóalany saját döntése alapján - a (2) bekezdésben foglalt eltéréssel - legfeljebb a következő két évre átviheti.

(2) A kizárólag kockázati tőkefinanszírozást végző adóalany a megállapított eredmény negatív összegét a következő évekre mindaddig átviheti, amíg arra a következő évek megállapított eredménye nem nyújt fedezetet.

(3)[14] Az az adóalany, amely nem jogutódlással, vagy kiválás útján jött létre, az alapítás költségeit öt évre elhatárolhatja. Nem számítható az alapítás költségeihez a fogyóeszközök első beszerzése.

(4)[15] Az átvitt összeggel a tárgyévi veszteséget csökkenteni kell.

9. § (1) A megállapított eredményt csökkenti:

a) a megelőző év(ek) el nem számolt veszteségének tárgyévre eső összege,

b) az állami alapjuttatás után fizetendő mozgó járadék összege.

(2) Az adóalany (1) bekezdés a) pontjában meghatározott, el nem számolt veszteség összegével - a 8. § (2) bekezdésében foglaltak kivételével - a veszteséget követő két évben a megállapított eredményt csökkentheti. A veszteséget követő második évben az el nem számolt veszteség összegével, valamint az (1) bekezdés b) pontjában meghatározott összeggel akkor is csökkenteni kell az eredményt, ha az arra nem nyújt fedezetet.

Az adóalap kiszámítása

10. § A megállapított, illetve módosított eredményt növeli:

a)[16]

b) az anyagi érdekeltségi rendszer egyes kérdéseiről szóló jogszabály alapján számított összeg.

11. § (1) A megállapított, illetve módosított eredmény csökkenthető:

a) a jutalom jellegű (pl. kitüntetéssel, a munkaversenyben elért helyezéssel együttjáró jutalom) bevétel összegével,

b) a termelőszövetkezet tagjától vagy annak örökösétől megváltott föld térítéseként kifizetett összeggel,

c)[17] az érték nélkül, valamint megváltási összeggel nyilvántartott termőföld és erdő értékesítése esetén a kapott ellenérték összegével, legfeljebb azonban az 5. számú melléklet szerint számított összeggel,

d)[18] a közérdekű kötelezettségvállalásra (Ptk. 593-596. §-ai), illetve alapítványra (Ptk. 74/A.-74/F. §-ai) fordított összeggel [20. § (1) bekezdés g) pont], illetve az ilyen célra térítésmentesen átadott vagyontárgy [25. § (4) bekezdés e) pont] nyilvántartási értékével,

e) a megváltozott munkaképességű dolgozók foglalkoztatásával összefüggésben jogszabály alapján meghatározott összeggel.

f)[19] a 21. § (3) bekezdése alapján a hitelezési veszteség céljára felhasznált tartalékvagyon összegével.

g)[20] a külföldön elért - és a kettős adóztatás elkerüléséről szóló nemzetközi szerződés (egyezmény) alapján a külföldön fizetett (költségként elszámolt) adóval csökkentett - pozitív eredménnyel.

(2) Az (1) bekezdésben meghatározott összegek csak a módosított eredménynek a 10. § szerint növelt pozitív összegéig vehetők figyelembe.

III. fejezet

A FIZETENDŐ ADÓ

Az adó mértéke

12. § (1)[21] Az adó mértéke az adóalap 40%-a (a továbbiakban: számított adó).

(2) Az adókedvezményekkel (13-15. §) csökkentett számított adó (fizetendő adó) összegével akkor is csökkenteni kell a módosított eredményt, ha az arra nem nyújt fedezetet,

Adókedvezmények

13. § (1)[22] Az adóalanyt a 6. számú mellékletben meghatározott

a) közszolgáltató és egészségügyi tevékenységek eredményére jutó adóból 80%-os mértékű,

b) kulturális tevékenységek és

c) sporttevékenységek eredményére jutó adóból 65%-os mértékű, adóvisszatartás formájában igénybe vehető adókedvezmény illeti meg.

(2)[23] Az adóalanyt a KSH Mezőgazdasági és erdőgazdálkodási üzemek alaptevékenységének osztályozása szerint alaptevékenységnek minősülő mezőgazdasági, erdőgazdasági és elsődleges faipari tevékenységek eredményére jutó adóból 35%-os mértékű - adóvisszatartás formájában igénybe vehető - adókedvezmény illeti meg.

(3)[24] A számított adóból az (1)-(2) bekezdésben meghatározott tevékenységek eredményére jutó adót az e tevékenységekből származó árbevétel és az adóalany összes árbevételének aránya alapján kell megállapítani. A (2) bekezdésben felsorolt tevékenységeknél az összes árbevételt és a kedvezményezett tevékenységből származó árbevételt is növelni kell az eredménybe beszámítható támogatások összegével.

(4) A (2) bekezdés c) pontjában meghatározott tevékenység eredményére jutó adót a számított adóból az e tevékenységből származó általános forgalmi adóval növelt árbevétel és az adóalany általános forgalmi adóval növelt összes árbevételének aránya alapján kell megállapítani.

13/A. §[25] (1) A (4) bekezdésben meghatározott adóalanyok 1991., 1992. és 1993. években a számított adóból -a (2) bekezdésben foglalt eltéréssel - 50%-os mértékű - adóvisszatartás formájában igénybe vehető - adókedvezményben részesülnek.

(2) Az (1) bekezdésében meghatározott, működését megkezdő, újonnan, nem jogutódlással létrejött adóalany által - a törvény 9. számú mellékletének 11. pontjában foglaltakra is figyelemmel - az (1) bekezdés szerint igénybe vehető adókedvezmény mértéke a működésének első évében 60%.

(3) Az (1)-(2) bekezdésben meghatározott adókedvezmény azon naptári napokkal arányosan vehető igénybe, amelyeken a belföldi magánszemélyek részesedési hányadára vonatkozó feltétel fennáll.

(4) Az (1)-(2) bekezdésben foglalt adókedvezmény igénybevételére jogosult adóalanyok:

a) az egyéni vállalkozó, a szerződéses üzemeltető, feltéve, ha bejelentkezett a vállalkozási nyereségadó törvény hatálya alá;

b) az 1982. január 1. után kizárólag tagok vagyoni hozzájárulásából alakult kisszövetkezet, a szakcsoport, a felsőoktatási intézményekben működő iskolai szövetkezeti csoport;

c) a gazdasági társaságokról szóló törvény hatálya alá tartozó minden olyan társaság, amelynek tagjai kizárólag belföldi természetes személyek, illetve amely társaságok 100%-ban belföldi természetes személyek tulajdonában vannak.

14. §[26] (1) A gazdasági társaságot, ha

a) éves árbevételének

aa) több mint a fele termékelőállításból vagy

ab) a gazdasági társaság által épített szálloda üzemeltetésből

származik, és mindkét esetben az alapítói vagyon meghaladja az 50 millió forintot és abban a külföldi részesedés hányada legalább 30%, akkor a számított adóból a feltételek együttes meglététől számított első öt évben 60%-os, a hatodik évtől a tizedik év végéig 40%-os;

b) éves árbevételének több mint a fele a 8. számú mellékletben meghatározott tevékenységekből származik és az alapítói vagyon meghaladja az 50 millió forintot és abban a külföldi részesedés hányada legalább 30%, akkor a számított adóból a feltételek együttes meglététől számított első öl évben 100%-os, a hatodik évtől a tizedik év végéig 60%-os

mértékű - adóvisszatartás formájában igénybe vehető - adókedvezmény illeti meg.

(2) a) Az (1) bekezdésben meghatározott adókedvezmény az ott megjelölt időtartamon belül is csak valamennyi feltétel fennállásáig, illetve azon naptári napokkal arányosan vehető igénybe, amelyeken az (1) bekezdésben meghatározott alapítói vagyonra és külföldi részvételi arányra vonatkozó feltételek együttesen fennállnak.

b) Ha a külföldi részvételű társaság jogosult volt az (1) és (4) bekezdésekben meghatározott kedvezményekre és a feltételek változása következtében ismételten, vagy a korábbitól eltérő mértékben lesz jogosult azok igénybevételére, úgy ezekben az esetekben első évnek a korábbi kedvezmény első igénybevételének éve számít.

c) Az (1) bekezdésben foglalt termékelőállítás alatt a KSH termékjegyzékeiben (ITJ és METJ) szereplő termékek előállítását, bérmunkában végzett ipari termékek előállítását, valamint a 8. számú mellékletben felsorolt szolgáltatásokat kell érteni. A gazdasági társaság által épített szállodának minősül az olyan felújítás is, amely a korábban szállodának nem minősülő épület szállodai minősítését, illetve a szálloda magasabb osztályba sorolását eredményezi.

(3) Ha a külföldi részvételű gazdasági társaság külföldi tagja (részvényese) az őt megillető osztalék (részesedés) egészét, vagy egy részét

a) az alapítói vagyon emelésére fordítja vagy

b) Magyarországon már működő vagy újonnan alakuló gazdasági társaságba fekteti be,

akkor az alapítói vagyont emelő, a már működő, illetve az újonnan alakuló gazdasági társaság az ezen összegre jutó - a befektetés évét terhelő - adójával megegyező - adóvisszatartás formájában igénybe vehető - adókedvezményben részesül.

(4) Az 1990. december 31. előtt már működő, illetve az olyan gazdasági társaság, amelynek a társasági szerződését (alapító okiratát) az alapítók 1990. december 31. napjáig megkötötték, alapszabályát elfogadták és a cégbírósághoz bejegyzés céljából 1991. január 30. napjáig benyújtották - az alapítói vagyonra 1991. január 1. napja előtt előírt feltételek változatlan fennállta esetén - az 1990. december 31-ig hatályos rendelkezések szerinti adókedvezményt a következő határidőig változatlanul igénybe vehetik:

a) az 1989. évi XLIV. és az 1990. évi XLIX. törvénnyel módosított 1988. évi IX. törvény 14. § (1) bekezdés a) pontjának megfelelő feltételekkel rendelkező társaságok 1995, december 31-ig;

b) az 1989. évi XLIV. és az 1990. évi XLIX. törvénnyel módosított 1988. évi IX. törvény 14. § (1) bekezdés b)-c) pontjában meghatározott, valamint az 1989. évi XLIV. törvény 25. §-ának (4) bekezdése szerinti feltételekkel rendelkező társaságok az adókedvezményre jogosító feltételek meglététől számított 10 évig;

c) az 1989. évi XLIV. és az 1990. évi XLIX. törvénnyel módosított 1988. évi IX. törvény 14. § (3) bekezdése szerint 1990. december 31-ig megállapított adókedvezmény az engedély lejártáig, de legfeljebb a kedvezmény igénybevételének első évétől számított 10 évig.

15. § (1)[27] A 9. számú mellékletben meghatározott mértékű - adóvisszatartás formájában igénybe vehető - adókedvezmény illeti meg:

a) az egyes központi struktúra és társadalompolitikai döntésekhez kapcsolódó,

b) a kutatási, műszaki fejlesztési,

c) 1990. évben a lakosság részére végzett egyes fogyasztási szolgáltató,

d) a legfeljebb 1500 lakosú kistelepülésen, illetve tanyán kiskereskedelmi tevékenységet folytató, továbbá

e) a népi iparművészeti és a hagyományos háziipari termék előállítását végző, valamint

f)[28] a Kormány által meghatározott, gazdaságilag elmaradott vagy központi struktúrapolitikai döntésekkel érintett településen belüli székhellyel vagy nyilvántartott telephellyel működő, vagy az e településekhez tartozó - a tulajdonában levő, illetve számára használatra vagy bérbe átadott - termőterülettel, illetve művelés alól kivett területtel rendelkező; és

g) egyes mezőgazdasági és élelmiszeripari beruházást megvalósító adóalanyt, továbbá

h)[29] egyes különösen fontos környezetvédelmi beruházást vagy műemlékhelyreállítást beruházóként megvalósító adóalanyt.

(2)[30] Az adóalanyt a legalább két éve tulajdonában levő állóeszközök - ideértve az érték nélkül nyilvántartott termőföldet és erdőt is - és befektetett eszközök értékesítéséből elért összes ellenérték és nyilvántartási érték pozitív különbözete 20%-ának megfelelő összegű - adóvisszatartás formájában igénybe vehető - adókedvezmény illeti meg.

16. § A különböző jogcímeken járó adókedvezményeket együttesen is csak a számított adó összegéig lehet igénybe venni. Az adókedvezmény a következő évre nem vihető át.

17. § (1) A fizetendő adó összegét - amennyiben kettős adóztatás elkerüléséről szóló nemzetközi szerződés (egyezmény) így rendelkezik, vagy viszonosság áll fenn, annak megfelelően - csökkenteni kell.

(2) A viszonosság kérdésében a pénzügyminiszternek a külügyminiszterrel egyetértésben kialakított állásfoglalása az irányadó.

IV. fejezet

ADÓZOTT EREDMÉNY

18. § Az adózott eredmény a módosított eredmény és a fizetendő adó különbözete.

19. § Az adózott eredményt növeli:

a)[31] az adóalanyt a gazdasági társaságban való részvétel alapján megillető részesedés (osztalék, kamatozó részvény utáni kamat), a leányvállalattól, a szakcsoporttól és a pénzeszközök végleges átadása után az átvevőtől kapott részesedés összege,

b) a megváltozott munkaképességű dolgozó foglalkoztatásával összefüggésben kapott támogatás összege,

c) a jóléti (szociális) és kulturális, valamint sportcélú beruházásra, továbbá a lakásépítés támogatására felajánlott, munkaidőn kívül végzett társadalmi munkáért járó munkabér összege,

d) a kapott lakáshasználatbavételi díj összege,

e) a haszonüzletek után kapott kereskedelempolitikai támogatás összege,

f) a fejlesztéshez kapcsolódó egyéb fejlesztési célú kifizetésekhez és az általános forgalmi adó le nem vonható részéhez igénybe vett állami alapjuttatás és költségvetési juttatás összege,

g) a megelőző évek ellenőrzése során feltárt, az adózott eredményt érintő adómegállapítások miatti adótöbbletek, valamint az eredményt, illetve eredményfelosztást helyesbítő megállapodások adóval csökkentett összege.

h)[32] a 20. § (1) bekezdésének r) pontja alapján más adóalanytól kapott összeg.

20. § (1) Az adóalany az adózott eredmény terhére számolja el, illetve fizeti ki:

a) a beruházási célú beszerzések - ideértve a saját vállalkozásban végzett beruházást is - után előzetesen felszámított általános forgalmi adó le nem vonható, illetve vissza nem igényelhető részét,

b) a fejlesztéshez kapcsolódó egyéb fejlesztési célú kifizetéseket és azok előzetesen felszámított általános forgalmi adóját,

c) az előzetesen felszámított általános forgalmi adó le nem vonható, illetve vissza nem igényelhető részéhez nyújtott állami alapjuttatás járadékát,

d) a megváltozott munkaképességű dolgozók foglalkoztatásával összefüggésben befizetett hozzájárulás összegét,

e) a lakáshasználatbavételi díjat, valamint a lakásbérleti jogról való lemondás esetében a pénzbeli térítést,

f) pályázati díjat,

g) a közérdekű kötelezettségvállalásra (Ptk. 593-596. §-ai) és az alapítványra (Ptk. 74/A-74/F §-ai) fordított összeget,

h) a megelőző évek ellenőrzése során feltárt adózott eredményt érintő adóhiányt, valamint az eredményt illetve az eredményfelosztást helyesbítő megállapítások adóval csökkentett részét,

i) a kamatozó részvény után kifizetett kamatot,

j)[33] az államot, a- gazdasági társaság tagjait (részvényeseit), az egyes jogi személy vállalata, valamint a leányvállalat létesítőjét megillető részesedést (osztalékot), egyéni vállalkozó esetében a vállalkozásba befektetett vagyoni érték jövedelemként kivett összeget, a véglegesen átvett pénzeszközök után az átadónak fizetett részesedés', továbbá a szakcsoportnak átengedett vagyoni eszközök után fizetett részesedést,

k)[34] a szövetkezeti üzletrész, a szövetkezeti vagyonrész, a részjegy és a vagyonjegy után járó osztalékot,

l)[35] az anyagi érdekeltségi rendszerről szóló jogszabályban felsorolt vezető dolgozók prémiumát,

m) a választott testületi tagok, a gazdasági társaság vezető tisztségviselői részére a díjat,

n) a vezető dolgozók érdekeltségi rendszerét szabályozó jogszabályban meghatározott vezető dolgozók prémiumát,

o) a dolgozók anyagi célú ösztönzésére fordított összeget,

p) az ellenérték nélkül adott vagyonjegy, részvény névértékének megfelelő összeget,

r) az adóalany döntéseszerinti egyéb célra fordított összeget.

(2) Az (1) bekezdésben meghatározott elszámolások, illetve kifizetések a költségek között nem számolhatók el.

(3)[36] Az (1) bekezdés a)-i) pontjaiban meghatározott kifizetéseket és az állami vagyon utáni részesedést (1989. évi XLIII. törvény) akkor is teljesíteni kell, ha azokra a tartalékvagyon felhasználásával növelt adózott eredmény nem nyújt fedezetet.

(4)[37] Az (1) bekezdés n) és r) pontjaiban felsorolt kifizetéseket legfeljebb a 19. §-ban foglaltakkal növelt, és a 20. § (1) bekezdés a)-m) pontjaiban és o)-p) pontjaiban foglaltakkal csökkentett, továbbá a tartalékvagyon felhasználásával kiegészített adózott eredmény pozitív összegéig lehet teljesíteni.

Tartalékvagyon

21. §[38] (1) Az adóalany az adózott eredményből tartalékvagyont képezhet. A pénzintézetnél - a biztosítóintézet kivételével - a Minisztertanács megállapíthatja a tartalékvagyon összegének legkisebb szintjét.

(2) A tartalékvagyon az adózott eredmény kiegészítésére használható fel.

(3) Az (1) bekezdésben meghatározott pénzintézet a tartalékvagyon terhére számolhatja el a hitelezési veszteségeket is.

Tiszta eredmény

22. § A tiszta eredmény az adózott eredménynek a 19-20. §-ok szerint, valamint a tartalékvagyon képzéssel és felhasználással módosított összege, amely a felhalmozott vagyont növeli, illetve csökkenti.

Pénzeszközök átadása, átvétele

23. § (1)[39] Az adóalany a pénzeszközét más adóalanynak, az 1990. évi V. törvény szerinti egyéni vállalkozónak, illetve egyéb jogi személynek ideiglenesen vagy véglegesen átadhatja. A Minisztertanács, rendeletben a pénzeszközök ideiglenes átadását magánszemélyek részére is lehetővé teheti.

(2) A pénzeszközök ideiglenes átadása esetén a pénzeszközöket átadó és átvevő állapodik meg az átadás időtartamáról és kamatfeltételeiről.

(3) A pénzeszközök végleges átadása esetén az átadó és az átvevő állapodik meg az átadott pénzeszközök hozamából származó részesedés (osztalék) mértékében.

V. fejezet

A VAGYON

24. § (1) Az adóalany vagyona:

a) az alapító által juttatott (alapítói) vagyon (létesítőhatározatban, alapszabályban, társasági szerződésben meghatározott vagyon),

b) a működés során felhalmozott vagyon és

c) a tartalékvagyon.

(2) A vagyon az adóalany beruházásainak, álló és forgóeszközeinek, valamint máshol befektetett eszközeinek saját forrása.

A vagyon változásai

25. § (1) Az alapítói vagyont növeli:

a) gazdasági társaságnál az alapszabályban, a társasági szerződésben meghatározott vagyon emelésének összege,

b)[40] szövetkezetnél a jegyzett részjegyek összege és a felhalmozott vagyon terhére - a szövetkezeti jogszabályok alapján - juttatott szövetkezeti üzletrész (szövetkezeti vagyonrész stb.) összege,

c) a vagyonjegyek értéke.

(2) Az alapítói vagyont csökkenti:

a) gazdasági társaságnál az alapszabályban, a társasági szerződésben meghatározott vagyon csökkentésének összege,

b) szövetkezetnél a visszafizetett részjegyek összege,

c) a visszavásárolt és megszűnt vagyonjegyek értéke.

(3) A felhalmozott vagyont növeli:

a) a tiszta eredmény pozitív összege,

b) a véglegesen átvett - árbevételnek nem minősülő pénzeszközök összege, beleértve a lakosság külön jogszabály alapján fizetett hálózatfejlesztési hozzájárulását is,

c) az állami alapjuttatás összege,

d) a vagyonként juttatott, vissza nem fizetendő költségvetési támogatás összege,

e) a szövetkezeti Közös Támogatási és Fejlesztési Alapból, Közös Fejlesztési Alapból, Kölcsönös Támogatási Alapból és a Vállalati Együttműködési Alapból véglegesen kapott összeg,

f) a gazdasági társaságba bevitt vagyon nyilvántartási és a társasági szerződésben meghatározott értékének különbözete, ha az utóbbi a magasabb,

g) a külpiaci értékesítéssel összefüggésben kapott fejlesztési támogatás összege,

h) a visszavásárolt saját részvény bevonása esetén a névérték és az ellenérték közötti különbözet, ha a névérték a magasabb,

i) a megszűnt vagyonjegyek értéke,

j) a térítés nélkül átvett vagyontárgyaknak az átadónál nyilvántartott értéke.

k)[41] a külföldiek magyarországi befektetéseiről szóló 1988. évi XXIV. törvény 31. §-a (3) bekezdésében meghatározott számlán tartott konvertibilis pénzbeni hozzájárulás felhasználásakor jelentkező árfolyam-nyereség összege,

l)[42] az 5. § (4) bekezdése szerint a saját termelésű készletek, befejezetlen termelés készletre vételének értéke.

m)[43] a gazdasági társaság alapításakor és az alaptőke emelése esetén a részvény kibocsátási árának és a névértéknek a különbözete.

(4) A felhalmozott vagyont csökkenti:

a) a tiszta eredmény negatív összege,

b) a véglegesen átadott pénzeszközök összege,

c) a gazdasági társaságba bevitt vagyon nyilvántartási és a társasági szerződésben meghatározott értékének különbözete, ha az előbbi a magasabb,

d) a visszavásárolt saját részvény bevonása esetén a névérték és az ellenérték közötti különbözet, ha az ellenérték a magasabb,

e) a térítés nélkül átadott vagyontárgyak nyilvántartási értéke,

f) a költségként el nem számolható értékcsökkenés összege,

g) a kilépő tag részére jogszabály alapján járó vagyoni részesedés összege,

h) az alapítói vagyon emelésére fordított összeg.

i)[44] a külföldiek magyarországi befektetéseiről szóló 1988. évi XXIV. törvény 31. § (3) bekezdésében meghatározott számlán tartott konvertibilis pénzbeni hozzájárulás felhasználásakor jelentkező árfolyam-veszteség összege,

j) az 5. § (4) bekezdése szerint a saját termelésű készletek, befejezetlen termelés készletből történő kivezetésének értéke.

(5)[45] Ha a vagyontárgyak megsemmisülésével, selejtezésével összefüggésben kapott ellenérték és azok nyilvántartási értékének különbözetét az adóalany az eredmény terhére, illetve javára nem számolta el, akkor azt a felhalmozott vagyon terhére, illetve javára kell elszámolni.

VI. fejezet

ELJÁRÁSI ÉS ADÓELŐLEGFIZETÉSI SZABÁLYOK[46]

26. §[47] Az adózással kapcsolatos eljárás során - az e törvényben nem szabályozott kérdésekben - az adózás rendjéről szóló törvény rendelkezéseit kell alkalmazni.

27. §[48] (1) Az adóalany adóelőleget köteles fizetni, amelynek az alapja:

a) a tárgyévet megelőző teljes évben változatlan formában működő, továbbá - a b) pontban foglalt kivétellel -a jogutód adóalanynál az előző évi tényleges nyereségadó fizetési kötelezettség;

b) a tárgyévet megelőző évben, illetve a tárgyévben egyesült, szétvált, kivált, beolvadt (a továbbiakban: szervezeti változással létrejött) adóalanynál a tényleges nyereségadófizetési kötelezettségből számított egyesített, illetve a megosztott - az adóhatósághoz bejelentett - összeg;

c) az a)-b) pont alá nem tartozó, továbbá a tárgyévet megelőző évben, vagy az adóévben létrejött adóalanynál az adóhatóságnak bejelentett, az adóévben várható nyereségadó.

(2) Az (1) bekezdésben említett adóalany adóelőlegének összegét az adóhatóság az adóalannyal fizetési meghagyásban közli. Az (1) bekezdés b) és c) pontjaiban említett, az előző évben is működő adóalany az éves bevallás benyújtására előírt időpontig, az előző évben még nem működő adóalany a szervezeti változást, illetve az adóköteles tevékenység megkezdését követő 15 napon belül jelenti be az adóhatóságnak a számított, illetve a várható adó összegét.

(3) Az (1) bekezdés a) pontjában említett, kettős könyvvitelt vezető adóalany előlegként az előző évi tényleges nyereségadó-kötelezettsége egyhuszonnegyed részét fizeti az újabb fizetési meghagyás időpontjáig - az (5)-(6) bekezdésekben foglalt kivétellel - havonta kétszer.

(4) A (3) bekezdésben említett adóalany az adóév június 30-ai főkönyvi kivonat adatai alapján számított - a kedvezményekkel csökkentett - nyereségadó és a június 28-áig esedékes előleg különbözetét fizeti be illetve igényli vissza.

(5) A (3) bekezdésben nem említett, továbbá annál az adóalanynál, akinek az előző évi tényleges nyereség-adókötelezettsége a 3 millió forintot nem érte el, - a (6) bekezdésben foglaltak kivételével -, az (1) bekezdésben meghatározott összeg 25-25%-a az I., II., III. negyedévben az adóelőleg összege.

(6) A mezőgazdasági és erdőgazdálkodási népgazdasági ágazatba sorolt adóalanyok nyereségadó előlegének összege az (1) bekezdésben meghatározott összegnek az első negyedévben 10%-a, a második negyedévben 20%-a, a harmadik negyedévben 30%-a.

28. § Az adót megállapító jogerős másodfokú határozat bíróság állal felülvizsgálható és megváltoztatható. A felülvizsgálat kiterjedhet az adómegállapítás jogalapjára és a megállapított adó összegére.

VII. fejezet

ÉRTELMEZŐ RENDELKEZÉSEK

29. § E törvény alkalmazásában:

a)[49] árbevétel: a vállalkozási tevékenység általános forgalmi adót nem tartalmazó ellenértékének pénzben kifejezett összege; a 13. § (3) bekezdése, valamint a 14. § és a 9. számú melléklet 7/b) pontjának alkalmazásában árbevétel: az árbevételnek árkiegészítéssel növelt, a fogyasztási adóval, az eladott áruk beszerzési értékével, valamim az alvállalkozói teljesítményekkel csökkenteti összege;

b) bevétel: az árbevételt és a vagyont közvetlenül nem változtató, eredményt növelő különféle bevételek összege;

c) értékesítés elszámolt önköltsége: a naptári évben értékesített termékek és teljesített szolgáltatások önköltségének, az eladott áruk beszerzési értékének és az alvállalkozói teljesítmény értékének együttes összege;

d) ráfordítások: a termékre (tevékenységre) közvetlenül el nem számolható fel nem osztott költségek, valamint az eredményt csökkentő különféle ráfordítások együttes összege;

e) kedvezőtlen adottságú mezőgazdasági nagyüzem: az állami gazdaság, a mezőgazdasági termelőszövetkezet, a mezőgazdasági szakszövetkezet, a halászati termelőszövetkezet, ha a szántóterületének hektáronkénti átlagos kataszteri tiszta jövedelme a 19 aranykoronát nem haladja meg.

f)[50] a tevékenység kezdésének napja: az 1. § (4) bekezdésében foglalt kivétellel az adóhivatalhoz adóalanyként való bejelentkezés, vagy az első értékesítés, illetve beszerzés napja közül a korábbi időpont;

g)[51] a statisztikai besorolási számra való hivatkozással meghatározott termékek (építmények) és szolgáltatások vonatkozásában a Központi Statisztikai Hivatal Ipari Termékek Jegyzékének (ITJ), Mezőgazdasági és Erdészeti Termékek Jegyzékének (METJ), Szolgáltatási Tevékenységek Jegyzékének (SZTJ) valamint Építményjegyzékének (ÉJ), továbbá a Mezőgazdasági és erdőgazdálkodási üzemek alaptevékenységének osztályozása tekintetében az 1990. november 1. napján érvényes besorolási rendet kell irányadónak tekinteni. A besorolási rend ezt követő (időközi) változása az adókötelezettséget nem változtatja meg;

h)[52] a beruházásokhoz kapcsolódó adókedvezmény jogosultja a beruházó (aki a beruházást aktiválni fogja).

VIII. fejezet

ZÁRÓ RENDELKEZÉSEK

30. § Ez. a törvény 1989. január 1. napján lép hatályba. Rendelkezéseit első ízben az 1989. évi eredmény megállapítására, elszámolására és az 1989. évi adókötelezettségre kell alkalmazni.

31. § (1) A betéti társulásra, az agráripari egyesülésre, a jogi személyiséggel nem rendelkező gazdasági társulásra (1978. évi 4. törvényerejű rendelet 45-48. §), a polgári jogi társaságra (Ptk. 573-574. §), a vállalati gazdasági munkaközösségre átalakulásáig, illetve megszűnéséig e törvény rendelkezéseit kell alkalmazni.

(2) Az 1989. január 1. napja előtt alapított közös vállalatra, egyesülésre, korlátolt felelősségű társaságra, részvénytársaságra és gazdasági munkaközösségre a társasági szerződésnek (alapszabálynak) a gazdasági társaságról szóló 1988. évi VI. törvényben előírt módosításáig is e törvény rendelkezéseit kell alkalmazni.

32. § (1) Felhatalmazást kap a Minisztertanács, hogy rendeletben megállapítsa:

a) az alapítvány, és a víziközmű társulat gazdálkodásának rendjére vonatkozó szabályokat,

b) a jogi képviseletet ellátó munkaközösség gazdálkodásának rendjére vonatkozó szabályokat: ennek keretében csak az ügyvédi-jogtanácsosi díjszabásról szóló jogszabályban meghatározott tevékenységek körét meghaladó tevékenységek minősíthetők vállalkozási tevékenységnek,

c) a 10. § b) pontjában említett anyagi érdekeltségi rendszer szabályait.

d)[53] a 15. § (1) bekezdésének f) pontjában említett, gazdaságilag elmaradott vagy központi struktúrapolitikai döntésekkel érintett települések körét.

(2) Felhatalmazást kap a pénzügyminiszter, hogy az eredményüket az 5. § (3) bekezdése alapján megállapító adóalanyok elszámolási rendjének egyszerűsítése érdekében, a könyvvitel rendjére vonatkozó jogszabályban a 18-25. §-okban foglaltaknak az egyszeres könyvvitel rendjében történő alkalmazására vonatkozó szabályokat megállapítsa.

(3) Az e törvény hatálybalépésével összefüggő átmeneti rendelkezéseket külön törvény állapítja meg.

Dr. Straub F. Brúnó sk.,

a Magyar Népköztársaság Elnöki Tanácsának elnöke

Katona Imre sk.,

a Magyar Népköztársaság Elnöki Tanácsának titkára

1. számú melléklet az 1988. évi IX. töményhez

Az állóeszközök értékcsökkenési leírásának és értékcsökkenésének szabályai

I. Általános szabályok

1. a) Az éves költségelszámolásban érvényesítendő értékcsökkenési leírást és az ezzel azonos összegű - figyelmen kívül hagyva a 3. pontban meghatározott állóeszközöket - értékcsökkenést a 2. számú mellékletben foglalt Amortizációs Normák jegyzéke (a továbbiakban: Normajegyzék) szerinti normák alapján kell elszámolni.

b) Az értékcsökkenési leírás összegének megállapítása céljából az állóeszközöket a Normajegyzékben meghatározott, összevont állóeszközcsoportokba kell sorolni.

c) A Normajegyzék szerinti normákat üzemidőtől függetlenül kell alkalmazni.

2. Nem számolható el értékcsökkenés - a II/3. pontban foglalt eltéréssel - az értékben nyilvántartott földterület, az állóeszközök között nyilvántartott képzőművészeti alkotások, a könyvvitel rendjéről szóló jogszabályban meghatározott vagyoni értékű jogok, a nullára leírt állóeszközök bruttó értéke, továbbá a Minisztertanács állal meghatározott, az ország védelmi képességéhez szükséges, tartósan üzemkörön kívül helyezett állóeszközök után.

3. Nem számolható el értékcsökkenési leírás

a) az önkormányzati házkezelési szervek kezelésében lévő és bérbeadás útján hasznosított állami tulajdonú lakó- és egyéb épületek bruttó értéke után;[54]

b) a vízgazdálkodási társulatok kezelésében levő víziépítmények, utak, hidak, térelemek, földalatti építmények bruttó értéke után.

4. a) A Normajegyzék "A" fejezetében szereplő állóeszközcsoportok amortizációs normáival negyedévenként - a negyedév első napján meglevő állóeszköz-állomány bruttó értéke alapján - kell az értékcsökkenési leírást megállapítani és elszámolni. Az egyes állóeszközcsoportokba tartozó állóeszközökre a negyedévenként külön-külön kiszámított értékcsökkenési leírás négy negyedévi együttes összege jelenti az adóalany állóeszközeinek egészére elszámolandó éves értékcsökkenési leírást.

b) Az értékcsökkenési leírást a Normajegyzék "B" fejezete szerint elszámoló adóalanynak, a minden év és félév első napján vagy a vállalkozási tevékenység megkezdésének napján meglévő állóeszközállomány bruttó értéke után kell az értékcsökkenési leírást időarányosan megállapítani. Az eredmény megállapítás rendszerének változása esetén az értékcsökkenési leírás elszámolásának rendje is a naptári év kezdetétől változtatható.[55]

c) Az a) és b) pont alapján számított összegen belül az egyes állóeszközök értékcsökkenését az adóalany állapítja meg. Az állóeszközök, amortizációs normája az értékcsökkenés megállapításának napján változtatható meg.

d) Az egyes állóeszközökre elszámolt értékcsökkenés nem haladhatja meg a számítás alapjául szolgáló bruttó érték 30%-át. Az állóeszköz értékcsökkenését a Normajegyzék szerinti amortizációs norma által meghatározott futamidő 120%-án belül - évekre kerekítve - kell teljes mértékben elszámolni.

e) Az egyes állóeszközökre - ide nem értve a 3. pontban felsorolt állóeszközöket - külön-külön elszámolt értékcsökkenés együttes összegének meg kell egyeznie az adóalany állóeszközeinek egészére ténylegesen elszámolt értékcsökkenési leírás összegével.

II. Különös szabályok

1. a) A közúti járművek értékcsökkenése és értékcsökkenési leírása - a Normajegyzék "B" fejezete szerinti elszámolást alkalmazók kivételével - teljesítményarányosan is elszámolható. A teljesítményarányos leírást az adóalany a járművek egy részére is alkalmazhatja, de a választott leírási módot a jármű élettartamán belül nem változtathatja meg.

b) A trolibuszok, villamosok, a földalatti és az elővárosi motorkocsik és pótkocsik, valamint a fogaskerekű szerelvények értékcsökkenését és értékcsökkenési leírását teljesítményarányosan kell elszámolni.

c) Az adóalany a törvény hatálybalépésekor meglevő járművek korábban választott leírási módját nem változtathatja meg.

2. a) A szénbányászatban, a bauxitbányászatban, valamint az egyéb érc- és ásványbányászatban az állóeszközök alábbiakban meghatározott körére az ásványvagyonnal arányos leírást kell alkalmazni:

aa) a kizárólag egy bánya célját szolgáló

- épületek, építmények,

- speciális gépek, berendezések, felszerelések,

ab) a földalatti

- bányatérségek,

- építmények és ezekhez, tartozó speciális gépek.

b) Az ásványvagyonnal arányosan leírandó állóeszközök értékcsökkenési normáját ezen eszközök minden év január 1-jei nettó értéke, valamint a bányából (bányákból) kitermelhető ásványvagyon hányadosaként kell meghatározni.

A kitermelhető ásványvagyont a Központi Földtani Hivatal évenkénti adatszolgáltatása alapján kell figyelembe venni.

A norma évközben nem változtatható meg.

c) Az értékcsökkenési leírást bányánként a b) pont szerint számított amortizációs norma és a tényleges termelés mennyiségének szorzata alapján kell kiszámítani.

d) Új bányaüzem létesítése esetén a beruházás teljes aktiválásáig az ásványvagyon arányában leírandó eszközök értékcsökkenési normáját ezen eszközök tervezett beruházási költsége és a kitermelésre tervezett ásványvagyon hányadosaként kell meghatározni.

e) Új bányaüzem létesítése esetén a beruházás teljes aktiválásáig az éves értékcsökkenési leírást a d) pont szerinti norma és a beruházás ideje alatti termelés mennyiségének szorzata alapján kell kiszámítani.

f) Az adóalany a kitermelhető ásványvagyon arányában leírandó állóeszközeiről elkülönített nyilvántartási köteles vezetni.

3. A kő- és kavicsbányászatban, a tégla- és cserépiparban, valamint a mész- és cementiparban, a külszíni bányaművelésre használt földterület értékét bányavagyon arányosan kell leírni. Az értékcsökkenés leírását bányánként, a földterület aktivált értéke és a nyersanyagvagyon hányada alapján a kitermelés üteme szerint, de legalább negyedévenként kell elszámolni. A bányaterület aktivált értéke a vételár (kisajátítási ár) és a mezőgazdasági művelésből történő kivonásáért fizetendő térítési díj együttes összege.[56]

4. A kőolaj - és földgáz-, valamint a széndioxid-kitermelésben a bányászati termékek feltárása (a részletesen megkutatott szénhidrogén előfordulásokon a jóváhagyott művelési terv megvalósítására szolgáló munkálatok) keretében létrehozott állóeszközöknél, a tevékenység tárgyévi aktivált ráfordításainak megfelelő összegű értékcsökkenési leírás számolható el.[57]

5. A használtan beszerzett állóeszközök értékcsökkenési leírását a 1/4. d) pontban foglaltak figyelembevételével kell megállapítani

6. A bérbeadott gépek és berendezések, járművek értékcsökkenési leírását, a bérbeadó az I/4. d) pontban foglaltak figyelembevételével állapítja meg. Az eredményét az 5. § (2)-(3) bekezdése szerint megállapító adóalany, évközi bérbeadás esetén a bérbeadás időpontjától kezdődően az értékcsökkenési leírást időarányosan számolhatja el.[58]

7. Az állóeszközök egészére elszámolandó értékcsökkenési leírásnál (I/4. a-b) pont) a 4-6. pontban szereplő állóeszközök ténylegesen elszámolt értékcsökkenési leírását kell számításba venni.

8. Az alapítói vagyonként rendelkezésre bocsátott állóeszköz értékcsökkenési leírását[59]

a) a Normajegyzékben meghatározott norma szerint, a társasági szerződésben rögzített érték (bruttó érték) alapján kell elszámolni a b) pontban foglaltak kivételével,

b) a használt állóeszközökre vonatkozó szabályok szerint lehet elszámolni azokra a gépekre, gépi berendezésekre és felszerelésekre, valamint járművekre, amelyeket a gyártási szám kiadását követő két év eltelte után visznek be társaságba, nem pénzbeli hozzájárulásként.

9. a) A vállalati kutatóhellyel rendelkező adóalanyok, a 7417. Általános műszaki fejlesztési szolgáltatás szakágazatba sorolt műszaki fejlesztő vállalatok és a 91. Tudományos kutatás, kísérleti fejlesztés ágazatba sorolt kutatóintézetek és agrárfejlesztő vállalatok vezetője egyes különösen gyorsan elavuló kutatási célú állóeszközök értékcsökkenési leírási kulcsát legfeljebb 30%-ig felemelheti, illetve ha arról a kutatás megrendelőjével szerződésben megállapodott, az állóeszköz teljes értékét értékcsökkenési leírásként egyszerre számolhatja el. Ezen állóeszközök ténylegesen elszámolt értékcsökkenési leírását kell az adóalany állóeszközeinek egészére elszámolható értékcsökkenési leírás felső határának megállapításánál (I/4. a)-b) pont) számításba venni. Ezeket az állóeszközöket a többi állóeszköztől elkülönítve kell nyilvántartani.

b) Az a) pont szerinti szabály nem alkalmazható

ba) a nem kísérleti jellegű épületek, építmények

bb) a nem kutatási, műszaki fejlesztési tevékenységhez használt berendezések, illetve csak az építmény funkcionális működéséhez szükséges berendezések (pl. fűtőberendezések, hírközlő berendezések, tűz- és vészjelző berendezések),

bc) a karbantartás eszközei,

bd) az igazgatási ügyvitel eszközei,

be) az üzemi és szolgáltató gépjárművek,

bf) a kereskedelmi tevékenység állóeszközei,

bg) a munkásellátás és jóléti intézmények állóeszközei,

bh) az éttermi és konyhaberendezések

tekintetében.

10. a) A c) pontban meghatározott termékek amortizációs normái legfeljebb 30%-ra növelhetők.[60]

b) Az a) pontban foglaltak alapján növelt normákat kell figyelembe venni az állóeszközök egészére elszámolandó éves értékcsökkenési leírás számításánál.

c) Az a) pont szerinti leírás a következő termékek tekintetében alkalmazható:

| A termék ITJ száma | A termék megnevezése |

| 34-0 | Számvezérlésű fúró-maró jellegű meg- |

| munkálógép | |

| 34-1-ből | programvezérlésű eszterga |

| 34-2-ből | programvezérlésű gyalugép |

| 34-3-ból | programvezérlésű fúrógép |

| 34-4-ből | programvezérlésű marógép |

| 34-5-ből | fokozott pontosságú fűrész-, daraboló és |

| reszelőgép | |

| 34-6-ból | fokozott pontosságú köszörűgép és felü- |

| letfinomítógép | |

| 35-1 | Többműveletes forgácsoló szerszámgép |

| rendszerek | |

| 35-3 | Híradástechnikai célgép |

| 35-7 | Összetett művelettel alakító célgép és |

| gépsor | |

| 35-81-1 | Ipari robotok |

| 44-11-2-ből | facsimile készülék |

| 44-13-5-ből | digitális integrált áramkörökből felépült |

| távbeszélő berendezés | |

| 44-14 | Átviteltechnikai berendezés |

| 46-75-51 | Programozható pénztárgép és pénztár- |

| jellegű berendezés | |

| 47-58 | Átviteltechnikai és komplex elektroni- |

| kus mérőkészülék | |

| 47-86 | Ipari különleges vizsgáló műszer és be- |

| rendezés | |

| 47-88 | Komplex elven működő különleges mé- |

| rő- és vizsgáló berendezés | |

| 48 | Irányítástechnikai (automatikai) és álta- |

| lános rendeltetésű számítástechnikai | |

| termékek és berendezések |

11. Az egyéni vállalkozók és azok az adóalanyok, amelyeknek az alapítói vagyonában - a szövetkezeti vagyonból a szövetkezeti jogszabályok alapján juttatott szövetkezeti üzletrész (szövetkezeti vagyonrész) kivételével - a magánszemélyek részesedési hányada az 50-%-ot meghaladja, a gépek, gépi berendezések és felszerelések és - személygépjárművek kivételével - a járművek amortizációs normáit - a 2. számú melléklet "A" és "B" fejezetében meghatározott amortizációs normák figyelmen kívül hagyásával - legfeljebb 50%-ra növelhetik.[61]

12. Ha az adóalany az amortizációs normákról és az amortizáció elszámolásának rendjéről szóló 77/1987. (XII.24.) PM-OT együttes rendelet 4. §-ának (2) bekezdése alapján kevesebb értékcsökkenést és értékcsökkenési leírást számolt el, és az elszámolásokat az 1988. évi eredményelszámolás során nem módosította, akkor a késleltetett amortizációt az Amortizációs Normák Jegyzéke (2. számú melléklet) alapján a leírási kulcsok által meghatározott futamidőn belül, az általános szabályoknak megfelelően számolhatja el.[62]

13. Az 5., 6. és 11. pontban foglalt gyorsítási lehetőségek közül az adóalany választhat.[63]

2. számú melléklet az 1988. évi IX. törvényhez[64]

3. számú melléklet az 1988. évi IX. törvényhez[65]

4. számú melléklet az 1988. évi IX. törvényhez[66]

A reprezentációs költségek

Az előzetesen felszámított általános forgalmi adó összegét is magukban foglaló reprezentációs költségek:

1. Az üzleti vendéglátás során ellenérték nélkül felszolgált étel és ital, valamint az ezen felül nyújtott természetbeni ellátás (szállás, utazás) értéke.

2. Az üzleti ajándékozás értéke.

3. Az állami ünnepekhez, és az évfordulókhoz (például: vállalati jubileum), társadalmi eseményekhez (például: nőnap, gyemeknap, nyugdíjas dolgozó búcsúztatása stb.) kapcsolódó munkahelyi megemlékezés költsége (ingyenesen felszolgált étel, ital, dolgozó részére nyújtott ajándék, terembérlet, művészek fellépti díja stb.).

5. számú melléklet az 1988. évi IX. törvényhez[67]

Az érték nélkül nyilvántartott termőföld és erdő számításbavétele az adóalap megállapításánál

Az érték nélkül és megváltási áron nyilvántartott termőföld és az érték nélkül nyilvántartott erdő értékesítése esetén az adóalapot csökkentő összeget 111. § (1) bekezdés c) pont) a föld bejegyzett kataszteri tiszta jövedelme és a minőségi osztályhoz tartozó szorzószám szorzataként, illetve erdőnél az adott földterületen lévő faállomány - Országos Erdei Érték- és Árszabályzatban meghatározott - értékének együttes összege alapján kell megállapítani.

| Minőségi osztály | Szorzószám (Ft) |

| I. | 9900 |

| II. | 9000 |

| III. | 8100 |

| IV. | 7200 |

| V. | 6700 |

| VI. | 6100 |

| VII. | 5600 |

| VIII. | 5000" |

6. számú melléklet az 1988. évi IX. törvényhez[68]

Adókedvezményre jogosító közszolgáltató, illetve kulturális, egészségügyi és sporttevékenység

A 13. § (1) bekezdése alkalmazásában

1. Közszolgáltató tevékenység[69]

| SZTJ 405-11-02 | Közforgalmú vasúti személy- szállítás |

| SZTJ 405-12-02 | Korlátozott közforgalmú vas- úti személyszállítás |

| SZTJ 405-22-02 | Helyi autóbuszközlekedés |

| SZTJ 405-3 | Kötöttpályás helyi közlekedés |

| SZTJ 405-42 | Révközlekedés |

| SZTJ 405-79-02-09 | Személyszállítással kapcsola- tos egyéb szolgáltatás, amennyiben a 405 osztályba tartozó, előzőekben felsorolt közszolgáltatást alaptevékeny- ségként végző adóalany teljesí- ti tevékenysége kiegészítése- ként. |

| SZTJ 406-1 | Postai szolgáltatás Kivéve: SZTJ 406-12 Hírlapter- jesztési szol- gáltatás |

| SZTJ 507-52-01 | Gyermek- és diákétkeztetés |

| SZTJ 609-11 | Ivóvíz-szolgáltatás |

| SZTJ 609-19 | Egyéb vízellátási szolgáltatás |

| SZTJ 609-2 | Szennyvízelvezetési és -tisztí- tási szolgáltatás |

| SZTJ 609-3 | Fürdőszolgáltatás |

| SZTJ 609-44-ből | a helyi jelentőségű közcélú víz- rendezés |

| SZTJ 712-26-ból | a közszolgáltatást, államigaz- gatási nyilvántartásokat és az infrastruktúrát szolgáló térké- pészeti és földmérési tevékeny- ség |

| SZTJ 714-1-ből | a jogszabályban meghatározott lakbérű, helyiségbérű lakás in- gatlanokhoz kapcsoló szolgál- tatás |

| SZTJ 714-2 | Város- és községgazdálkodási szolgáltatás |

| SZTJ 715-1 | Veszélyes hulladékok kezelése |

| Az Állatifehérje takarmányo- kat Előállító Vállalat tevé- kenysége | |

| Az Igazságügyi Minisztérium felügyelete alá tartozó bünte- tésvégrehajtási vállalatok tevé- kenysége | |

| A megváltozott (csökkent) munkaképességűeket foglal- koztató, egyedileg kijelölt cél- szervezetek és gyógyító célú foglalkoztatást végző szerveze- tek tevékenysége | |

| A közszolgáltató tevékenysé- gek ellátását közvetlenül szol- gáló eszközök fenntartásával, korszerűsítésével és fejleszté- sével kapcsolatos tervezés, le- bonyolítás és kivitelezés telje- sítményértéke, amennyiben az említett munkákat - mint a szolgáltatás szerves részét - a közszolgáltatást ellátó saját maga végzi el és az érintett esz- közök a saját üzemeltetésébe kerülnek" |

2. Egészségügyi tevékenység

| SZTJ 507-34 | Gyógyszer-nagykereskedelem |

| SZTJ 507-45 | Gyógyszer-kiskereskedelem |

| SZTJ | |

| 711-19-02-01 | Gyermekfelügyelet |

| SZTJ | |

| 711-19-02-09 | Egyéb személyhez kötődő szolgálta- tás |

| SZTJ 817 | Egészségügyi szolgáltatások |

| Kivéve: SZTJ 817-32-01 Kártevő- | |

| irtás | |

| SZTJ 818-1 | Intézeti szociális ellátás |

| SZTJ 818-2 | Szociális gondozás és ellátás |

| ITJ 41-41-2 | Közlekedő kocsi mozgássérültek ré- |

| szére történő előállítása, javítása és | |

| forgalmazása | |

| ITJ 46-19-7 | Ortopédiai és egyéb csontműtéti im- |

| plantátum és endoprotézis előállítása | |

| ITJ 46-1 | Orvosi kézieszközök javítása, karban- |

| tartása és forgalmazása | |

| ITJ 46-2 | Gyógyászati vizsgáló és kezelőkészü- |

| lék javítása, karbantartása és forgal- | |

| mazása |

| ITJ 46-3 | Orvosi berendezés és gyógyászati se- |

| gédeszközök javítása, karbantartása | |

| és forgalmazása | |

| ITJ 46-33-1-ből gördíthető szobai W. C. és szék előál- | |

| lítása | |

| ITJ 46-36 | Gyógyászati segédeszköz előálítása |

| ITJ 46-52 | Gyógyászati üvegeszköz és készülék |

| javítása és forgalmazása | |

| ITJ 48-48-31-bőlvakok számára készült speciális sze- | |

| mélyi számítógép előállítása, javítása, | |

| karbantartása és forgalmazása | |

| ITJ 48-85-91 | Információátalakító egység vakok és |

| gyengénlátók számára, előállítása, ja- | |

| vítása, karbantartása és forgalmazása | |

| ITJ 53-41 | Szerobakteriológiai készítmények |

| (humán) előállítása és forgalmazása | |

| ITJ 53-6 | Fogászati anyag előállítása és forgal- |

| mazása | |

| ITJ 53-63-3 | Fogászati implantátum előállítása |

| ITJ 56-71 | Orvosi és egészségügyi gumigyárt- |

| mány forgalmazása | |

| ITJ 57-62-3 | Gyógyászati (orvostechnikai) mű- |

| anyagtermékek forgalmazása | |

| ITJ 68-11/15-5 | Ortopéd cipő előállítása, javítása. |

3. Kulturális tevékenység[70]

| SZTJ 507-ből | az alábbi termékek forgalma- zása | |||

| ITJ 66-16 | Tankönyv | |||

| ITJ 66-7-ből | iskolai térkép | |||

| ITJ 69-22 | Szemléltető | |||

| és bemutató | ||||

| taneszköz | ||||

| SZTJ 819 | Oktatás | |||

| SZTJ 820-1 | Közművelődés Kivéve: SZTJ 820-11 Tömegkom- munikációs tevékenység |

| SZTJ 820-2 | Művészeti tevékenység |

| SZTJ 820-31-ből | a tankönyv és oktatási segéd- anyag szerkesztésével, lektoro- lásával, fordításával kapcsola- tos kiadói tevékenység |

| ITJ 66-16 | Tankönyv" |

4. Sporttevékenység[71]

| SZTJ 821-1 | Diáksport |

| SZTJ 821-2 | Verseny- és élsport |

| SZTJ 821-31-ből | a tömegsport rendezvények szer- |

| vezése, lebonyolítása" |

7. számú melléklet az 1988. évi IX. törvényhez

Adókedvezményre jogosító mezőgazdasági, erdőgazdasági, elsődleges faipari, élelmiszeripari és élelmiszerkiskereskedelmi tevékenységek

A 13. § (2) bekezdése alkalmazásában:

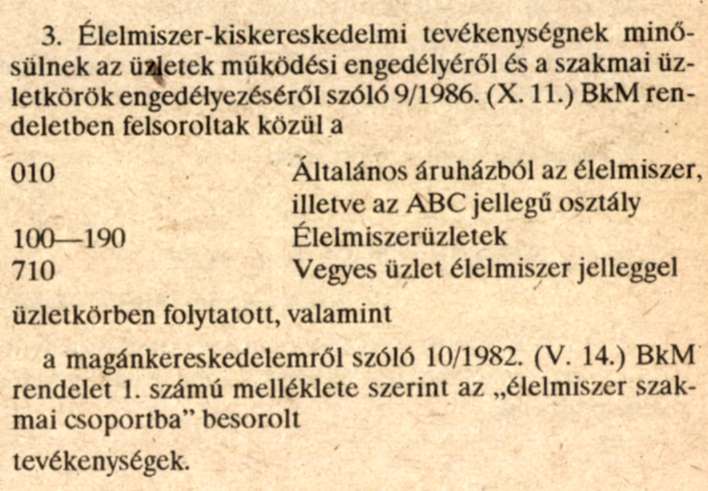

1. mezőgazdasági, erdőgazdasági és elsődleges faipari tevékenység a KSH mezőgazdasági és erdőgazdálkodási üzemek osztályozási rendje alapján alaptevékenységnek minősülő tevékenység.

2. Élelmiszeripari tevékenység az alábbi ITJ és SZTJ számú termékek előállítása, illetve szolgáltatás nyújtása:[72]

| ITJ 80 | Húsipari termékek |

| ITJ 81 | Baromfi- és tojásfeldolgozó ipari termékek |

| ITJ 82 | Tejipari termékek |

| ITJ 83 | Tartósítóipari termékek |

| ITJ 84 | Malomipari és összetett takar- mánytermékek |

| ITJ 85 | Cukoripari termékek |

| ITJ 87-0 | Kenyér |

| ITJ 87-1 | Péksütemény |

| ITJ 87-2 | Száraztészta |

| ITJ 87-3 | Egyéb sütő- és tésztaipari termé- kek |

| ITJ 88-3 | Boripari termékek |

| ITJ 88-85 | Izoszörp (folyékony cukor) |

| ITJ 89-90-től | |

| 89-95-ig | Élelmiszeripari hulladék |

| ITJ 89-98-2 | Boripari hulladék |

| SZTJ 101-24 | Élelmiszeripari javító szolgáltatás |

| SZTJ 101-99-ből | Bérhűtőtárolás" |

8. számú melléklet az 1988. évi IX. törvényhez[73]

Különösen fontos tevékenységek

A 14. § (1) bekezdésének c) pontja alkalmazásában különösen fontos tevékenység:

1. Elektronika és elektronizálásból

| a)Aktív, passzív és elektromechanikus alkatrészek gyártása | |

| ITJ 44-7 | Általános rendeltetésű híradástech- |

| nikai szerkezeti elem, részegység, tar- | |

| tozék | |

| ITJ 45 | Elektronikai építőelemek és vákuum- |

| technikai termékek | |

| Kivéve: ITJ 45-2 Villamos fényforrá- | |

| sok | |

| ITJ 48-1 | Villamosvezérlés és hajtásszabályo- |

| zás szervei | |

| ITJ 48-2 | Állásos működésű szabályozástechni- |

| kai elem és célszabályozó | |

| ITJ 48-3 | Pneumatikus és hidraulikus segéd- |

| energiával működő analóg folyamat- | |

| szabályozási rendszer szervei | |

| ITJ 48-4 | Villamos segédenergiával működő |

| analóg folyamatszabályozási rendszer | |

| szervei | |

| ITJ 48-51 | Telemechanikai és digitális távadó |

| ITJ 48-52 | Távellenőrzőn és távirányított objek- |

| tum egységei | |

| ITJ 48-53 | Központi telemechanikai berendezés |

| egységek | |

| ITJ 48-54 | Pneumatikus logikai egység |

| ITJ 48-55 | Irányítástechnikai villamos áramköri |

| egység | |

| b)Számítástechnikai perifériák gyártása: | |

| ITJ 48-8 | Irányítástechnikai rendszerváltó és |

| perifériális egységek, analóg számító- | |

| gépek | |

| c)Elekktronikus | működésű, távközlési fő és alközpon- |

| tok gyártása | |

| ITJ 44-1 | Vezetékes hírközlő készülék és be- |

| rendezés | |

| ITJ 44-2 | Vezeték nélküli hírközlő készülék és |

| berendezés | |

| d)Robottechnikai eszközök gyártása és alkalmazása | |

| ITJ 35-81 | Robotok |

| ITJ 44-4 | Ipari televízió |

| ITJ 48-7 | Önálló gépek és berendezések vezér- |

| lő és szabályozó berendezései | |

| e)Számítógéppel segített tervező- szerkesztőrendsze- rek gyártása | |

| ITJ 47-88 | Komplex elven működő különleges |

| mérő és vizsgáló berendezés | |

| ITJ 97 | Szoftvertermék |

| f) Elektronikus berendezésgyártás és az ehhez kapcso- lódó a gyártó által végzett szolgáltatás, beleértve a köz- szükségleti elektronikai termékek előállítását | |

| ITJ 42-15 | Irányítástechnikai rendeltetésű for- |

| gógép | |

| ITJ 44-5-ből | (Vevő és lejátszó berendezés) elekt- |

| ronikus berendezésgyártás beleértve | |

| a közszükségleti elektronikai termé- | |

| kek előállítását | |

| ITJ 44-6 | Tápegység, egyenirányító készülék, |

| stabilizátor | |

| ITJ 46-2 | Gyógyászati vizsgáló és kezelő készü- |

| SZTJ 101-21-04 Híradás- és vákuumtechnikai termé- | |

| kek javítása | |

| SZTJ 101-21-05 Műszerjavítás | |

| ITJ 46-7 | Ügyviteltechnikai berendezés és esz- |

| köz | |

| ITJ 47 | Fizikai és kémiai jellemzőket mérő |

| eszközök és műszerek | |

| Kivéve: Mechanikai elven működő | |

| mérőműszerek | |

| ITJ 46-21-8 | Mechanikai jellemzőket mérő gyó- |

| gyászati eszköz | |

| ITJ 46-22-6 | Mechanikai hatásokat kifejtő gyógyá- |

| szati készülék | |

| ITJ 47-11 | Mechanikai elven működő térmérő és |

| alakmeghatározó műszer | |

| ITJ 47-21 | Mechanikai elven működő mechani- |

| kai mennyiségek technológiai jellem- | |

| zőit mérő műszer | |

| ITJ 47-31 | Mechanikai elven működő műszer, |

| mechanikai anyagjellemzők mérésére | |

| ITJ 47-41 | Mechanikai elven működő műszer és |

| eszköz hőmennyiséggel és hőmérsék- | |

| lettel összefüggő jellemzők mérésére | |

| ITJ 47-61 | Mechnaikai elven működő koncent- |

| ráció- és összetételmérő műszer | |

| ITJ 47-71 | Mechanikai elven működő akusztikai |

| és optikai jellemzők mérőműszere és | |

| -eszköze | |

| ITJ 48-56 | Számítógép központi rendeltetésű |

| részegységei | |

| ITJ 48-58 | Elektronikus számítógép általános |

| rendeltetéssel | |

| ITJ 48-6 | Irányítástechnikai rendszerek vezérlő |

| és szabályozó berendezései | |

2. Járműalkatrészgyártás

| ITJ 27-74 | Járműzár |

| ITJ 31 | Általános rendeltetésű részegységek |

| és gépépítő elemek | |

| ITJ 32-1 | Belsőégésű motor |

| ITJ 41-1-10 | Vasúti vontató és önhajtású jármű al- |

| katrészei | |

| ITJ 41-2-10 | Vasúti vontatott jármű alkatrészei |

| ITJ 41-3-10 | Közúti gépjármű alkatrészei |

| ITJ 41-4-10 | Gépi hajtóerő nélküli közúti jármű |

| alkatrészei | |

| ITJ 41-5-10 | Hajó és úszójármű alkatrészei |

| ITJ 41-6-10 | Légijármű alkatrészei |

| ITJ 41-10 | Közlekedési eszközök közös alkatré- |

| szei | |

| ITJ 41-12 | Villamos mozdony |

| ITJ 41-13 | Diesel-mozdony mechanikus erőátvi- |

| tellel | |

| ITJ 41-14 | Diesel-mozdony villamos erőátvitel- |

| lel | |

| ITJ 41-15 | Diesel-mozdony hidraulikus erőátvi- |

| tellel | |

| ITJ 41-16 | Zárt motorvonat |

| ITJ 41-17 | Vasúti motorkocsi |

| ITJ 41-18 | Közúti és elővárosi villamos motor- |

| kocsi | |

| ITJ 41-19 | Egyéb vasúti vontató és önhajtású jár- |

| mű | |

| ITJ 41-39 | Közúti gépjármű résztermékei |

| ITJ 43-43-2 | Jármű fényszóró |

| ITJ 43-5 | Villamossági cikk közúti gépjármű- |

| höz | |

| ITJ 56-3 | Gumiabroncs |

| ITJ 56-56-ból | (Könnyű műszaki gumigyártmány) |

| Járműalkatrészgyártás | |

| ITJ 57-53-25 | Járműszerelvény és alkatrész mű- |

| anyagból |

2/A. Közúti gépjárműgyártás[74]

| ITJ 41-31 | Motorkerékpár, MOPED, robogó |

| ITJ 41-32 | Személygépkocsi |

| ITJ 41-33 | Autóbusz |

| ITJ 41-34 | Benzinüzemű tehergépkocsi |

| ITJ 41-35 | Diesel-üzemű tehergépkocsi |

| ITJ 41-36 | Gáz- és egyéb üzemű tehergépkocsi |

| ITJ 41-37 | Dömper |

| ITJ 41-38 | Különleges rendeltetésű közúti gép- jármű" |

3. Szerszámgépgyártás

| ITJ 34 | Fémmegmunkáló szerszámgépek |

| ITJ 35-1 | Többműveletes forgácsoló szer- |

| számgép-rendszer | |

| ITJ 35-3 | Híradástechnikai célgép |

| ITJ 35-4 | Vákuumtechnikai gép és berendezés |

4. Mezőgazdasági, élelmiszeripari, erdőgazdasági gépek és berendezések gyártása

| ITJ 38-1 | Élelmiszeripari gép és berendezés |

| ITJ 38-2 | Élelmiszeripari gép és berendezés |

| ITJ 38-37 | Kereskedelmi hűtőberendezés |

| ITJ 39 | Traktorok és mezőgazdasági gépek |

| ITJ 57-57-1 | Szilárd felépítésű és egyéb összetett |

| műanyag szerkezet | |

| ITJ 57-57-2 | Felfújható műanyag szerkezet |

5. Gépépítő elemekből

| a)Fokozott pontosságú öntött, kovácsolt, préselt alkat- rész előgyármányok | |

| ITJ 21-32 ITJ 21-34 | Temperöntvény Precíziós vasöntvény |

| ITJ 21-35 | Precíziós acélöntvény |

| ITJ 21-4 | Kovácsolt és sajtolt acéltermékek |

| b)Általános felhasználású alkatrészek, részegységek gyártása (minőségi szerelvények, szelepek, hidraulikus és | |

| pneumatikus elemek, korszerű gördülőcsapágy és alkatré- | |

| szek, fokozott és nagy igénybevételnek megfelelő műanyag | |

| alkatrészek, technológiai anyagok) | |

| ITJ 27-1 | Általános ipari fémszerelvény |

| ITJ 27-21 | Speciális ipari fémszerelvény |

| ITJ 31 | Általános rendeltetésű részegységek |

| és gépépítő elemek | |

| ITJ 32-4 | Folyadékszivattyú |

| ITJ 32-5 | Kompresszor, hűtőkompresszor, vá- |

| kuumszivattyú, szellőző | |

| ITJ 32-6 | Légállapotszabályozó és hűtőberen- |

| dezés | |

| ITJ 57-51-ből | (Általános rendeltetésű műanyag |

| gépépítő elem) általános felhasználá- | |

| sú alkatrészek, részegységek gyártása, | |

| minőségi szerelvények, szelepek, hid- | |

| raulikus és pneumatikus elemek, kor- | |

| szerű gördülőcsapágy és alkatrészek, | |

| fokozott és nagy igénybevételnek | |

| megfelelő műanyag alkatrészek, tech- | |

| nológiai anyagok | |

| ITJ 57-53-ból | (Műanyag szerelvény) általános fel- |

| használású alkatrészek, részegységek | |

| gyártása, minőségi szerelvények, sze- | |

| lepek, hidraulikus és pneumatikus | |

| elemek, korszerű gördülőcsapágy és | |

| alkatrészek, fokozott és nagy igénybe- | |

| vételnek megfelelő műanyag alkatré- | |

| szek, technológiai anyagok | |

| c)Korszerű kötőelemek gyártása | |

| ITJ 28-1 | Csavar, csavaranya, szegecs fémből |

| ITJ 57-52 | Műanyag kötőelem |

| d)Szerszámok és készülékek gyártása | |

| ITJ 26 | Ipari szerszámok és készülékek |

| e)Korszerű anyagok és alapanyagok gyártása | |

| ITJ 17-4 | Műszaki finomkerámiai termékek |

| ITJ 18-27 | Vákuumtechnikai üveg |

| ITJ 18-81 | Optikai célú nyers üveg és kvarcter- |

| mék | |

| ITJ 22-95 | Porkohászati acél alapanyag |

| ITJ 23-67 | Szilícium |

| ITJ 23-7 | Ritka fém és földfém |

| ITJ 57-3 | Műanyag féltermék |

6. Csomagolástechnikából

| a)Csomagolóanyag- és eszközgyártás | |

| ITJ 18-21 | Konzervipari és háztartási idényüveg |

| ITJ 18-22 | Fehér palack |

| ITJ 18-23 | Zöld palack |

| ITJ 18-24 | Egyéb színes palack |

| ITJ 18-25 | Demizson, ballon és állványüveg |

| ITJ 18-33 | Gyógy és vegyszeres üveg |

| ITJ 18-67 | Üvegampulla |

| ITJ 18-68 | Üvegfiola |

| ITJ 28-3 | Fémcsomagoló-eszközök ipari cso- |

| magolás céljára | |

| ITJ 57-7 | Műanyag csomagolószer |

| ITJ 65-33 | Csomagolópapír |

| ITJ 65-5 | Papírfeldolgozóipari termékek |

| b)Csomagológép-gyártás | |

| ITJ 38-4 | Csomagológép |

| ITJ 38-5 | Csomagbontó és ürítőgép |

7. Gyógyszer-növényvédőszer és intermedier gyártásból

| a)Új gyógyszerek gyártása | |

| állatgyógyászati készítmények gyártása | |

| ITJ 53 | Gyógyszertermékek |

| b)Új típusú növényvédószer gyártása | |

| ITJ 59-33 | Növényvédőszer kompozíció |

| c)Gyógyszer és növényvédőszer, kulcs-intermedierek | |

| gyártása | |

| ITJ 52-ből | (Szerves alapanyagokból) gyógyszer |

| és növényvédőszer, kulcs-intermedie- | |

| rek gyártása | |

| ITJ 53-1 | Gyógyszeralapanyag |

| ITJ 53-2 | Galenusi gyógyszerkészítmény |

| ITJ 59-39 | Egyéb mezőgazdasági célú vegyi ter- |

| mék | |

8. Hazai fehérjebázis fejlesztése

| ITJ 52-16 | Szénhidrátok és fehérjék |

| ITJ 80-91 | Állati eredetű takarmányliszt |

| ITJ 82-72 | Takarmány tejpor |

| ITJ 84-4 | Takarmánykoncentrátum |

| ITJ 84-6-ből | (Növényi alapanyagból kivont kon- |

| centrált hatóanyagtartalmú takar- | |

| mánykomponensből) hazai fehérje- | |

| bázis fejlesztése |

9. Élelmiszerelőállításból

| ITJ 80-5 | Hús- és szalonnafeldolgozási félkész |

| és melléktermék | |

| ITJ 80-6 | Hús- és szalonnakészítmény |

| ITJ 82-5 | Sajt |

| ITJ 83-1 | Gyümölcskonzerv |

| ITJ 83-2 | Főzelékkonzerv |

| ITJ 83-6 | Állati eredetű konzerv |

| ITJ 88-4 | Söripari termékek |

| ITJ 88-5 | Ásvány-, szikvíz- és üdítőitalgyártási termék |

10. Az 1-9. pontban meghatározott tevékenységek ipari bérmunka keretében történő előállítása

| SZTJ 101-32-01 | Bérmunkában végzett ipari készter- mék előállítása |

11. Szaporítóanyag és tenyészanyagok előállítása

| METJ 91-1-ből | (Gabonafélék és hüvelyesekből) sza- |

| porító és tenyészanyag előállítása | |

| METJ 91-22-ből | (Olajos magvakból) szaporító és te- |

| nyészanyag előállítása | |

| METJ 91-26 | Ipari növények szaporítóanyaga |

| METJ | |

| 91-31-01-1 | Vetőburgonya |

| METJ 91-45 | Szálastakarmánymagvak |

| METJ 91-46 | Lédús takarmányok szaporítóanyaga |

| METJ 92-19 | Zöldségfélék szaporítóanyaga |

| METJ 92-26 | Gyümölcs szaporítóanyag |

| METJ 92-32 | Szőlő szaporítóanyag |

| METJ 92-46 | Virágok és dísznövények szaporító- |

| anyaga | |

| METJ 93-ból | (Élőállatok és állati termékekből) te- |

| nyészanyagok |

12. Mezőgazdasági termelésből

| METJ 91-11-01 | Búzatermesztés |

| METJ 91-11-08 | Kukoricatermesztés |

13. Idegenforgalomból

| a) A termál- és gyógy-idegenforgalom létesítményeinek kialakítása és üzemeltetése, ha azt a létesítő üzemelteti: | |

| SZTJ 507-53 | Kereskedelmi szálláshely szolgáltatás |

| SZTJ 507-71-02 | Gyógyidegenforgalom-szervezés |

| SZTJ 609-33 | Gyógyfürdőszolgáltatás |

| SZTJ 817-1 | Gyógyító és megelőző ellátás |

| SZTJ 818-32 | Gyógyüdültetés |

| b)Műemlék kastélyok rekonstrukciója és idegenforgal- mi célú hasznosításra | |

| SZTJ 507-53 | Kereskedelmi szálláshely szolgáltatás |

| SZTJ 507-79 | Egyéb idegenforgalmi szolgáltatás |

| c)Szálloda (háló a létesítő üzemelteti: zat) létesítése és üzemeltetése, ha azt a létesítő üzemelteti: | |

| SZTJ 507-53-01 | Szállodai szolgáltatás |

| SZTJ 507-79 | Egyéb idegenforgalmi szolgáltatás |

14. Közcélú távközlési szolgáltatás

| SZTJ 406-2 | Távközlési szolgáltatás" |

9. számú melléklet az 1988. évi IX. törvényhez

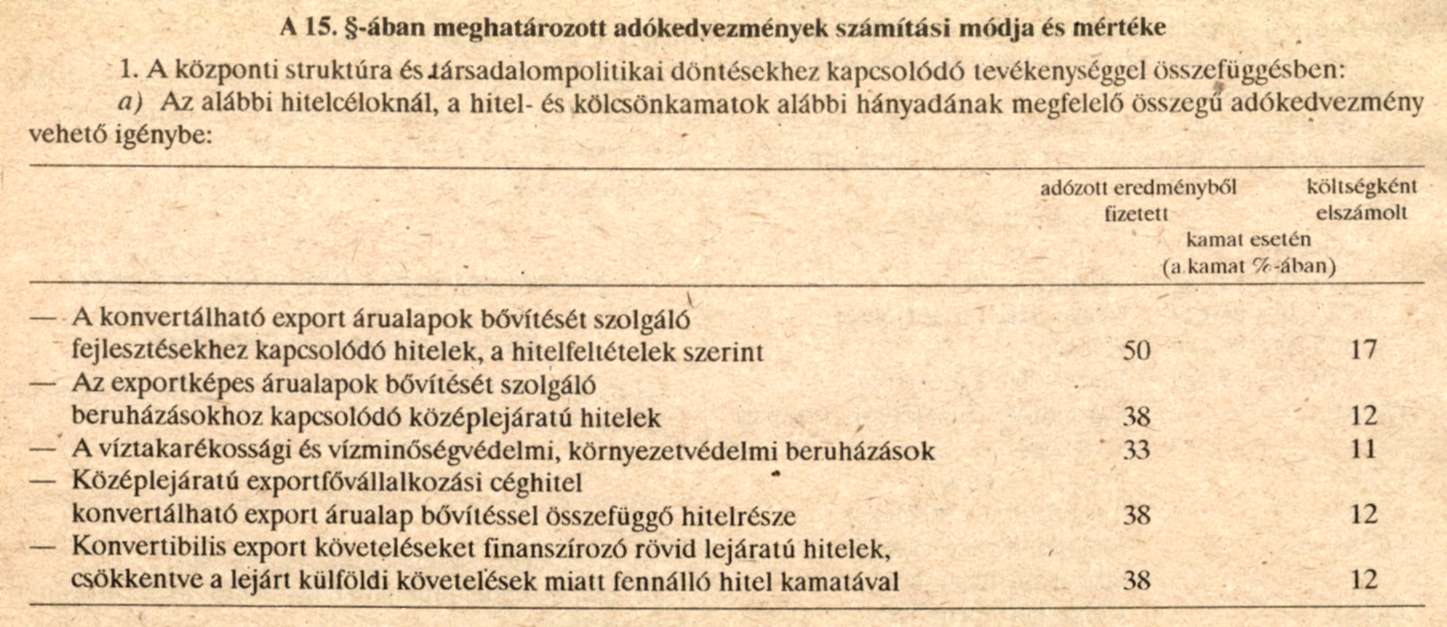

A 15. §-ában meghatározott adókedvezmények számítási módja és mértéke

1. A központi struktúra és .társadalompolitikai döntésekhez kapcsolódó tevékenységgel összefüggésben:

a) Az alábbi hitelcéloknál, a hitel- és kölcsönkamatok alábbi hányadának megfelelő összegű adókedvezmény vehető igénybe:

b) A központi beruházásokhoz nyújtott állami kölcsön és a vállalati beruházásokhoz állami támogatásként engedélyezett állami kölcsön - szerződés szerint eredmény terhére fizetendő - esedékes törlesztő részlete után adókedvezmény vehető igénybe. A kedvezmény mértéke a törlesztő részlet összegének és a számított adó és az adóalap hányadosaként kiszámított átlagos nyereségadó 50%-os mértékének szorzata.[75]

2. A kutatási, műszaki-fejlesztési tevékenység

a)[76]

b) Az alábbiakban felsorolt kutatási, műszaki fejlesztési tevékenység és egyéb szellemi termék (szabadalom, licenc, know-how, újítás, ipari minta) értékesítéséből származó eredményre jutó adó 70%-a adókedvezményként igénybe vehető:

ba) alapkutatás,

bb) alkalmazott kutatás,

bc) gyártmány-, termék-, szolgáltatásfejlesztés (beleértve a gyártmány működtetéséhez szükséges élet- és balesetvédelmi biztonságtechnikai korszerű módszerek kidolgozását is),

bd) a gyártás, az üzemeltetés- és javítás (technológia) fejlesztése,

be) a vállalati kutatási-fejlesztési tevékenység részét képező termelési, technológiai, szerkesztési, vizsgálati, termelésszervezési szolgáltatás, tanácsadás,

bf) prototípus előállítása,

bg) találmányok, know-how és nagyobb jelentőségű újítások megvalósítása (a prototípus előállításával bezárólag),

bh) kutatási-műszaki fejlesztési pályázatok kidolgozása,

bi) műszaki információk készítése,

bj) szabványosítás és tipizálás,

bk) új termelési eljárások, komplex termeléstechnológiák kidolgozása,

bl) mezőgazdasági kísérleti telepek, ültetvények létesítése és üzemi kipróbálása,

bm) nagyhozamú növényfajták, további állatfajták nemesítése, hibridek hazai elterjesztése,

bn) egyes növényfajok, fajták beltartalmi értékét növelő módszerek kidolgozása,

bo) a mezőgazdasági termékek minőség szerinti átvételének fejlesztése, új módszerek elterjesztése,

bp) kutatási, fejlesztési eszközök bérbeadásának bevétele.

Nem illeti meg az adóalanyt kedvezmény a fenti tevékenységek után, ha a tevékenység készletező vállalattól beszerzett termékhez, és általában az úgynevezett "katalógus" cikkekhez kapcsolódik, kivéve, ha azok továbbfejlesztésére irányul.

Az adókedvezményt a fenti kutatási, műszaki fejlesztési tevékenységek után csak akkor lehet igénybe venni, ha a szerződésben az e tevékenység díját a vállalkozási díjon belül elkülönítetten megállapítják.

Az e tevékenység eredményére jutó adót a számított adóból az e tevékenységekből származó árbevétel és az adóalany összes árbevételének aránya alapján kell megállapítani.

Az árbevétel arányának számításánál az árbevételnek az árkiegészítéssel növelt, a fogyasztási adóval, az eladott áruk beszerzési értékével, valamint az alvállalkozói teljesítményekkel csökkentett összegét kell figyelembe venni.

3. A lakosság részére végzett egyes fogyasztási szolgáltató tevékenységek

a) A lakosság részére végzett ipari, építőipari, személyi fogyasztási szolgáltatások - a c) pontban felsorolt szolgáltatások kivételével - után, azok számlában feltüntetett anyag- és alkatrészértékkel csökkentett árbevétele 5%-ának megfelelő össszegű adókedvezmény vehető igénybe.[77]

b) A lakosság részére végzett, az a) pontban felsorolt fogyasztási szolgáltatások után, azok számlában feltüntetett anyag- és alkatrészértékkel csökkentett árbevétele 7,5%-ának megfelelő összegű adókedvezmény vehető igénybe akkor, ha az adóalany a szolgáltatást legfeljebb 1500 lakosú kistelepülésen, illetve tanyán végzi.[78]

A település lakossága számának megállapításánál a népszámlálási adatokat közlő KSH hivatalos kiadvány megyei köteteiben önálló névvel szereplő települések jelenlevő népességszámát kell figyelembe venni. A közigazgatásilag egybekapcsolt települések önálló helyiségeinek megállapításánál, továbbá a támogatási jogosultságot jelentő népességszám változása esetén a területileg illetékes tanács szakigazgatási szervének igazolását kell irányadónak tekinteni.

c) Nem vehető igénybe adókedvezmény a következő fogyasztási szolgáltatások után:

ca) ékszerjavítás, karbantartás (SZTJ 101-29-01);

cb) mérték utáni egyedi termékek készítése hozott és saját anyagból (SZTJ 101-33, SZTJ 101-34);

cc) lakástakarítás (SZTJ 711-21-02);

cd) egyéb, a lakosság részére végzett személyi szolgáltatások, kivéve a gyermekfelügyeletet (SZTJ 711-19);

ce) szerződéses üzemeltetésből származó díjbevétel;

cf) taxiközlekedés (SZTJ 405-23).

d) Az a)-b) pontalapján igénybevehető adókedvezmény kiszámításánál a lakosság részére végzett szolgáltatásként kell figyelembe venni - a megrendelőtől függetlenül - a lakóépületeken, illetve a lakásokon végzett építőipari fogyasztói szolgáltatást.[79]

Az árbevétel a) és b) pont szerinti csökkentése végrehajtható az utókalkuláció szerinti tényleges anyagköltség alapulvételével is.

4. A kistelepülésen, illetve tanyán végzett kiskereskedelmi tevékenység

a) A legfeljebb 1500 lakosú, önálló kistelepülésen, illetve tanyán működő nyíltárusítású üzlet és gyógyszertár, valamint - a település lakosságának számától függetlenül - a mozgóbolt által végzett kiskereskedelmi tevékenység után - a b) pontban foglalt tételekkel csökkentett - értékesítési árbevétel alábbi százalékának megfelelő összegű adókedvezmény vehető igénybe:

- 500 lakosig 2,5%,

- 501 és 1500 lakos közötti településen 1,2%,

- mozgóboltnál 2,5%.

A település lakossága számának megállapításánál a 3/b) pontban foglaltak szerint kell eljárni.

b) Az a) pont alapján igénybevehető adókedvezmény összegének kiszámításánál az értékesítési árbevételt csökkenteni kell:

ba) a II., vagy annál magasabb osztályba sorolt vendéglátó üzletek, valamint a szerződéses rendszerben működtetett kiskereskedelmi és vendéglátó üzletek árbevételével,

bb) a vendéglátó üzleteknél az alkoholtartalmú italok, valamint a szakmán belüli forgalom értékesítési árbevételével,

bc) a gyógyszertárak nem humán célra történő értékesítése esetén alkalmazott felár összegével.

5. A népi iparművészeti és hagyományos háziipari termékek előállítása utáni adókedvezmény.

Az 1/1982. (I. 16.) MM rendelet mellékletében felsorolt népi iparművészeti és hagyományos háziipari termékek gyártása esetén az e termékek értékesítéséből származó árbevétel 3,5%-ának megfelelő összegű adókedvezmény vehető igénybe.

6.[80]

7. A gazdaságilag elmaradott vagy központi struktúrapolitikai döntésekkel érintett településen működő adóalanyok adókedvezménye[81]

a) A 15. § (1) bekezdésének f) pontjában meghatározott adóalany, a Kormány által meghatározott, gazdaságilag elmaradott vagy központi struktúrapolitikai döntéssel érintett településen infrastruktúra-fejlesztő vagy munkahelyteremtő beruházás megvalósítása esetén, a naptári évben elszámolt beruházási költség 30%-át visszatarthatja a vállalkozási nyereségadóból. A kedvezmény számításakor a beruházási költséget a vagyonként juttatott költségvetési támogatás összegével csökkenteni kell. A csökkentést a teljes beruházási költség és a támogatás arányában kell több év alatt megvalósított beruházás esetén évente elvégezni.[82]

A rendelkezés alkalmazásakor infrastuktúra-fejlesztő beruházásnak minősül az utak (ÉJ 11 főcsoport), vasutak (ÉJ 21 főcsoport), vízi építmények (ÉJ 31 főcsoport), hidak (ÉJ 41 főcsoport), közlekedési építmények (ÉJ 53 főcsoport), kereskedelmi és szolgáltató építmények (ÉJ 54 főcsoport), tároló építmények (ÉJ 55 főcsoport), vezetékek (ÉJ 61 főcsoport) létesítése, valamint az ezek működését szolgáló technológiai és egyéb gép, gépi berendezés, jármű beszerzése.

Munkahelyteremtő beruházásnak minősül az a beruházás, amely az adott térségben új tevékenység indítását, illetve meglévő tevékenység esetében - a beruházás előkészítő dokumentációja szerint - létszámnövekedéssel járó bővítést eredményez.