1989. évi XL. törvény

az általános forgalmi adóról[1]

A nemzetgazdaság fejlesztését szolgáló korszerű adó- és árrendszer megteremtése, valamint az állami feladatok ellátásához szükséges bevételek elérése érdekében az általános forgalmi adó alapvető szabályairól - figyelembe véve az adórendszer működésének eddigi tapasztalatait is - az Országgyűlés a következő törvényt alkotja:

I. fejezet

ÁLTALÁNOS RENDELKEZÉSEK

1. § E törvény értelmében általános forgalmiadó-köteles:

a) a terméknek és szolgáltatásnak az adóalany (3. §) által történő belföldi értékesítése, exportálása, valamint szolgáltatás importálása; továbbá

b) a termékimport.

A törvény területi hatálya

2. § E törvény alkalmazásában belföld a Magyar Köztársaság területe, a vámszabad terület kivételével. A vámszabad terület az általános forgalmi adó (a továbbiakban: adó) szempontjából külföldnek minősül.

Az adó alanya

3. § (1) E törvény alkalmazásában adóalany:

a)[2] az állami vállalat, a tröszt, a tröszti vállalat, az egyéb állami gazdálkodó szerv, a lakásszövetkezet kivételével a szövetkezet, a szövetkezeti vállalat, a víziközmű társulat kivételével a vízgazdálkodási társulat, a vízgazdálkodási társulatok társulása, az egyes jogi személy vállalata, a leányvállalat, a pénzintézet, a gazdasági társaság, az ipari és szolgáltató szövetkezeti szakcsoport, a felsőoktatási intézményekben működő iskolai szövetkezeti csoport, a természetes személyek jogi személyiséggel rendelkező munkaközössége, a kisiparos, a magánkereskedő, a szerződéses üzletvezető, a magánkereskedők polgári jogi társasága, az egyéni vállalkozó;

b) az a) pontban nem említett jogi személy és természetes személy, valamint polgári jogi társaság és mezőgazdasági szakcsoport, ha bevétel elérése érdekében, tartósan, rendszeresen saját nevében értékesítést végez.

(2) A társasház és a társas nyaraló csak a közös használatú ingatlanrészek az (1) bekezdés b) pontja szerinti hasznosítása esetén minősül adóalanynak.

(3) Nem adóalany az, aki kizárólag tárgyi adómentes (14. §) szolgáltatást nyújt.

(4) Nem minősül saját néven folytatott értékesítésnek, ha azt munkaviszony, munkavégzési kötelezettséggel járó szövetkezeti tagsági viszony, vagy olyan munkavégzésre irányuló egyéb jogviszony keretében végzik, amelyben a teljesítés a megbízó felelősségére és az általa megállapított feltételek szerint történik.

(5)[3] Adóalanynak minősül az a természetes személy, jogi személy, akinek (amelynek) a székhelye vagy telephelye külföldön található, de az (1) bekezdés b) pontjában említett tevékenység céljából - ide értve az apportot is - belföldön telephelyet létesít, vagy szokásos tartózkodási helye belföldön van.

(6)[4] Az az (1) bekezdés b) pontjában említett tevékenységet folytató természetes személy, jogi személy, akinek (amelynek) a székhelye vagy lakóhelye, illetőleg telephelye vagy szokásos tartózkodási helye külföldön található, belföldön teljesített termékértékesítése és szolgáltatásnyújtása erejéig - ide értve az apportot is - adóalanyiságot választhat.

4. § (1) Az adót - a (2) bekezdésben meghatározott kivétellel - az adóalany köteles megfizetni.

(2) Külkereskedelmi áruforgalom keretében történő termékimport esetén az adót a termék első belföldi tulajdonosa, egyéb termékimport esetén pedig a vámkezelést kérő fizeti meg.

(3) A (2) bekezdés alkalmazása szempontjából a vámkezelést kérővel egy tekintet alá esik:

a) a vámáru jogellenes belföldi forgalombahozatala esetén a vámfizetésre kötelezett;

b) a szállító vagy fuvarozó útján importált termék esetén a küldemény átvevője.

A kizárólag adóvisszaigénylésre jogosullak

5. § (1) Kizárólag a beszerzéseit terhelő adó visszaigénylése szempontjából tartozik e törvény hatálya alá:

a) a mezőgazdasági kistermelést folytató természetes személy (a továbbiakban: mezőgazdasági kistermelő),

b) lakásépítés, -bővítés, -közművesítés, valamint a lakáson, lakóépületben végzett egyéb, lakásalapterület bővítéssel nem járó munkák esetén a természetes személy, az építőközösség, a társasház közösség továbbá az 53. §-ban meghatározott jogi személy,

c)[5] közmű-, út- és járdaépítési beruházás megvalósítása esetén a víziközmű társulat, az építőközösség, továbbá a község, a város, a főváros és kerületei, valamint a megye önkormányzata (a továbbiakban együtt: önkormányzat), illetve közforgalmú út, híd és járda üzemeltetése esetén a helyi önkormányzat,

d) a műemlék helyreállításának, felújításának megrendelője, ha ezzel összefüggésben adólevonásra nem jogosult,

e)[6] a művelődési, oktatási, szociális, valamint egyházi célú építmények építésével, felújításával összefüggésben a működési engedéllyel rendelkező egyház, felekezet, illetve ezek szervezeti egységei, amelyek az egyház alapszabálya szerint jogi személynek minősülnek,

f) a külföldi utas, ha a külföldre kivitt terméke egyedi - adóval számított - értéke a 25 000 forintot meghaladja,

g) a vámszabadterületi társaság, valamint a külföldön bejegyzett vállalkozó,

h) a diplomáciai és konzuli képviselet, valamint az ezzel egy tekintet alá eső nemzetközi szervezet és ezek tagja.

(2) Az (1) bekezdés a)-e) pontjai szerinti adóvisszaigénylés részletes szabályait e törvény III. fejezete, az f)-h) pontokban felsorolt esetekben pedig a Minisztertanács rendeletei állapítják meg.

Az adó tárgya

6. § (1) Termékértékesítés: a termék tulajdonjogának vagy kezelői jogának ellenérték fejében történő átruházása.

(2)[7] Termék - ha e törvény másként nem rendelkezik - a Központi Statisztikai Hivatal, (a továbbiakban: KSH) Ipari Termékek Jegyzékében (ITJ), Mezőgazdasági és Erdészeti Termékek Jegyzékébe (METJ), Vízgazdálkodási Termékek Jegyzékébe (VTJ), Számítástechnika-alkalmazási Termékek Jegyzékébe (SZATJ), valamint Építményjegyzékébe (ÉJ) besorolt dolog, az 1991. augusztus hó 31. napján érvényes besorolási rend szerint.

(3)[8] Termékértékesítésnek minősül továbbá:

a) a termék átadása olyan szerződés alapján, amely a termék határozott időre szóló bérletéről, vagy részletvételre történő eladásáról azzal a kikötéssel rendelkezik, hogy a bérlő vagy a vevő a tulajdonjogot legkésőbb az utolsó bérleti díj vagy részlet kiegyenlítésével, illetőleg a szerződés lejártával megszerzi;

b) a megbízó és a bizományos között a termék feletti rendelkezési jog átadása;

c) a megbízási szerződés alapján bonyolított beruházás teljesítése, amennyiben a megbízott rendelkezik a beruházás pénzeszközei felett.

7. § (1)[9] Szolgáltatás-nyújtás - ha e törvény másként nem rendelkezik - a KSH Szolgáltatási Tevékenységek Jegyzékébe (SZTJ - az 1991. augusztus hó 31. napján érvényes besorolási rend szerint) besorolt tevékenységnek ellenérték fejében történő teljesítése.

(2) Azt az adóalanyt, aki - az idegenforgalmi szolgáltatás (SZTJ 507-7) kivételével - a saját nevében, de más javára szolgáltatási közvetít - ideértve a szellemi alkotásokhoz fűződő és más vagyoni jogok forgalmazását is -, egyidejűleg a szolgáltatás igénybevevőjének és nyújtójának is kell tekinteni (közvetített szolgáltatás).

(3) A termékértékesítés és a szolgáltatásnyújtás a továbbiakban együtt: értékesítés.

8. § (1) Az értékesítéssel egy tekintet alá esik a részszámlával igazolt részteljesítés is.

(2) Értékesítés továbbá terméknek, vagy szolgáltatásnak:

a) saját vállalkozáson belüli tárgyi adómentes szolgáltatás nyújtásához,

b) saját vállalkozáson belül végzett beruházáshoz,

c) betétdíjas göngyöleg céljára,

d) reprezentációs célra,

e)[10] ellenérték nélkül egyéb, az adott vállalkozáson kívüli célra.

9. § Nem minősül értékesítésnek a terméknek, vagy a szolgáltatásnak:

a) gazdasági társaságba vagyoni hozzájárulásként (apport) történő bevitele;

b) a szerződéses üzletvezetőnek leltár alapján átadott, illetve visszavett, forgóeszközjuttatásként elszámolt készlet;

c) alapítvány céljára, valamint közérdekű kötelezettségvállalás teljesítésére történő felhasználása.

d)[11] az Állami Vagyonügynökségről és a hozzá tartozó vagyon kezeléséről és hasznosításáról szóló 1990. évi VII. törvény, valamint a kiskereskedelmi, a vendéglátóipari és fogyasztási szolgáltató tevékenységet végző állami vállalatok vagyonának privatizálásáról (értékesítéséről, hasznosításáról) szóló 1990. évi LXXIV. törvény rendelkezései alapján történő hasznosítása.

10. §[12] (1) Termékimport: terméknek külföldről belföldre történő behozatala.

(2) Nem minősül termékimportnak, ha a belföldre behozott terméket behozatali előjegyzésbevétel keretében vámkezelik.

11. § Szolgáltatás import: a külföldi által belföldön teljesített szolgáltatás. A szolgáltatásnyújtás akkor minősül belföldön teljesítettnek, ha a szolgáltatás teljesítésének helye a 19. § szerint belföld.

12. § (1) Termékexport: a terméknek külkereskedelmi áruforgalomban - végleges rendeltetéssel - külföldre történő kivitele.

(2)[13] A termékexporttal esik egy tekintet alá a 6. § (3) bekezdésének b) pontjában meghatározott termékértékesítés is, ha a megbízó a termék feletti rendelkezési jogot azért adja át a bizományosnak, hogy azt exportálja.

13. § Szolgáltatás export: az adóalany által külföldön teljesített szolgáltatásnyújtás. A szolgáltatásnyújtás akkor minősül külföldön teljesítettnek, ha a szolgáltatás teljesítésének helye a 19. § szerint külföld.

Tárgyi adómentesség

14. §[14] Mentes az adó alól:

a) az 1. számú mellékletben felsorolt termékek értékesítése és szolgáltatások nyújtása;

b) a 2. számú mellékletben felsorolt kivételekkel az a termékimport, amely jogszabály szerint vámmentességben részesül;

c) a jogszabály szerinti kedvezmény mértékéig az utas-és ajándékforgalmi vámkedvezményben részesülő termékimport;

d)[15] a Vám- és Pénzügyőrség megyei parancsnokságának engedélye alapján az állampolgárok szélesebb körét érintő közösségi (szociális, egészségügyi, nevelési, kulturális, hitéleti, környezetvédelmi, településfejlesztési) feladatok ellátását szolgáló ellenérték nélküli és külkereskedelmi áruforgalmon kívüli termékimport, ha az adófizetésre egyébként kötelezettnek (4. §) e tekintetben nincs adólevonási vagy -visszaigénylési jogosultsága, elsősorban akkor, ha az importált termék állami szerv, önkormányzat, társadalmi szervezet, egyházi jogi személy tulajdonába kerül.

Alanyi adómentesség

15. § (1) Az adóalanyt - választása szerint - adómentesség illeti meg, ha az értékesítéséért mind a tárgyévet megelőző évben kapott, mind pedig a tárgyévben - az adóalany szerint - várható ellenérték évenként számított összege vendéglátóipari (SZTJ 507-51,52) és bolti kiskereskedelmi (SZTJ 507-4-ből) értékesítés esetén az 1 000 000 forintot, egyéb értékesítés esetén pedig a 300 000 forintot nem haladja meg.

(2) Az az adóalany, aki vendéglátóipari és bolti kiskereskedelmi valamint egyéb értékesítést egyaránt végez, az adómentességet akkor választhatja, ha az összes értékesítés évenként számított ellenértéke az 1 000 000 forintot nem haladja meg.

(3) Az értékesítést évközben megkezdő adóalany akkor választhatja az alanyi adómentességet, ha az értékesítésének - az adóalany szerint - várható ellenértéke az (1), illetőleg a (2) bekezdés szerinti összeghatárok időarányos részét nem haladja meg.

(4) Vendéglátóipari értékesítésnek minősül a cukrász által saját előállítású terméknek nyílt árusítású helyen történő értékesítése is.

16. § Az adómentességre jogosító értékhatár évközi túllépése esetén az adómentesség az értékhatár túllépésének időpontjában megszűnik. Az adófizetési kötelezettség először annak az értékesítésnek a teljes ellenértéke után keletkezik, amellyel az adóalany az adómentes értékhatárt túllépte.

17. § (1) Az adóalanyt - választása szerint - adómentesség illeti meg, ha minden termékét vagy szolgáltatását tárgyi adómentes szolgáltatáshoz értékesíti.

(2) Az (1) bekezdés szerinti adómentesség a nem kizárólag adómentes szolgáltatáshoz történő első értékesítés időpontjában megszűnik. Az adófizetési kötelezettség először annak az értékesítésnek a teljes ellenértéke után keletkezik, amelyet az adóalany nem adómentes értékesítéshez teljesít.

18. §[16]

A teljesítés helye termékértékesítés esetén[17]

18/A. §[18] (1) Ha a terméket akár az eladó, akár a vevő, vagy bármelyikük megbízásából harmadik személy adja fel vagy fuvarozza el, a teljesítés helyének azt a helyet kell tekinteni, ahol a termék - a vevőre szóló rendeltetéssel - a feladás vagy fuvarozás megkezdésének időpontjában található.

(2) Ha a terméket nem adják fel vagy nem fuvarozzák el, a teljesítés helyének azt a helyet kell tekinteni, ahol a termék az értékesítés teljesítésének időpontjában található.

A teljesítés helye szolgáltatásnyújtás esetén

19. § (1) Szolgáltatásnyújtás esetén - a (2) és (3) bekezdésben meghatározott eltéréssel - a teljesítés helye a szolgáltatást nyújtó székhelye vagy telephelye, székhely vagy telephely hiányában lakóhelye vagy szokásos tartózkodási helye.

(2) A 3. számú mellékletben felsorolt szolgáltatások teljesítési helyének az e mellékletben megjelölt helyet kell tekinteni.

(3)[19]

Az adófizetési kötelezettség keletkezése

20. § (1) Az adófizetési kötelezettség azon a napon keletkezik:

a) amelyet az értékesítésről kiállított számlán a teljesítés (részteljesítés) időpontjaként feltüntettek,

b) amelyen az ellenértéket megfizették, ha az értékesítés készpénz ellenében történik,

c) amelyen a 8. § (2) bekezdésben meghatározott értékesítés esetén a terméket vagy szolgáltatást felhasználták, illetve a beruházás teljesítményértékét, legkésőbb a teljesítés negyedévének végéig elszámolták.

(2) Annak az adóalanynak, aki a jogszabályban előírt könyvvezetési kötelezettségének pénzforgalmi szemléletben jogosult eleget tenni, az adófizetési kötelezettsége az ellenérték megfizetésének napján keletkezik. Az adóalany választása szerint alkalmazhatja a 20. § (1) bekezdés a) pontjában előírtakat is. A választott módszert azonban köteles nyilvántartási rendjében rögzíteni, és attól az adott adóévben nem térhet el.

(3) Folyamatosan teljesített szolgáltatás (például: a bérlet, az átalánydíjas javítási szerződés és a garancia átválla-lási szerződés alapján nyújtott szolgáltatás) esetén, ha a felek teljesítési (részteljesítési) időpontban külön nem állapodtak meg, a teljesítés (részteljesítés) időpontjának az ellenérték megfizetése napját kell tekinteni.

(4) Ha az ellenérték megállapítása az arra jogosult vevő (felvásárló) minősítése alapján történik, akkor a teljesítés időpontjának azt a napot kell tekinteni, amelyen a minősítésről szóló bizonylat az értékesítőhöz megérkezett.

(5) Készpénzhelyettesítő eszközzel történő fizetés esetén az adófizetési kötelezettség azon a napon keletkezik, amelyen a készpénzhelyettesítő eszköz az adóalany birtokába kerül.

(6) Készpénzhelyettesítő-eszköz:

a) a csekk, csekk-kártya,

b) a hitellevél, hitelkártya,

c) az utalvány (elszámolási utalvány, könyvutalvány, vásárlási utalvány, ajándékutalvány).

(7)[20] A 6. § (3) bekezdésének a) pontjában meghatározott termékértékesítés esetén részteljesítési időpontnak a részkifizetés esedékességének napját kell tekinteni.

(8)[21] A 6. § (3) bekezdésének b) pontjában meghatározott termékértékesítés esetén a teljesítés időpontjának

a) eladási megbízásnál azt a napot kell tekinteni, amikor a bizományos saját nevében a termékértékesítést teljesíti;

b) vételi megbízásnál azt a napot kell tekinteni, amikor a bizományos saját nevében rendelkezik a termék felett.

21. § (1) Az az adóalany, akinek adófizetési kötelezettsége a tárgyévet megelőző évben a 20. § (2) bekezdése szerint keletkezett, a tárgyévben pedig a 20. § (1) bekezdés n) pontja szerint keletkezik, a megelőző évben teljesített értékesítését terhelő adófizetési kötelezettségének csak tárgyév március 31. napjáig befolyt ellenérték tekintetében tehet eleget a 20. § (2) bekezdés szabályai szerint. A tárgyév március 31. napja után befolyó ellenértékkel kapcsolatos adófizetési kötelezettség március 31-én keletkezik.

(2) Azt az adóalanyt, akinek adófizetési kötelezettsége a tárgyévet megelőző évben a 20. § (1) bekezdés a) pontja szerint keletkezett, a tárgyévben pedig a 20. § (2) bekezdése szerint keletkezik, a megelőző évben teljesített értékesítésének a tárgyévben befolyt ellenértéke után adófizetési kötelezettség nem terheli.

22. § (1) Nem keletkezik adófizetési kötelezettség előleg, illetve foglaló átadásáról kiállított elismervény alapján.

(2) Az ellenérték előlegként kapott része után is a teljesítés időpontjában keletkezik az adófizetési kötelezettség.

23. § A 20. § (1) bekezdés b) pontjában, valamint (2) bekezdésében meghatározott esetben, ha az értékesítés ellenértékét részletekben fizetik meg, az adófizetési kötelezettség a részlet megfizetésekor keletkezik.

24. §[22] Az adófizetési kötelezettség

a) termékimport esetén a termék belföldi forgalom számára történő vámkezelésének,

b) szolgáltatásimport esetén a számla kézbesítésének, számla hiányában az ellenérték kiegyenlítésének

időpontjában keletkezik.

25. § (1) Az adó alapja az értékesített terméknek vagy szolgáltatásnak az adó összegével csökkentett ellenértéke.

(2)[23] A 8. § (2) bekezdésében meghatározott értékesítés esetén, továbbá, ha az ellenérték termék vagy szolgáltatás, az adó alapja az adóval csökkentett forgalmi érték. Forgalmi érték hiányában az adó alapja az adóval csökkentett, kalkulált ár, vagy szokásos piaci ár.

(3)[24] A 6. § (3) bekezdésének b) pontjában meghatározott termékértékesítés esetén az adó alapja

a) eladási megbízásnál nem foglalja magában a bizományi díjat;

b) vételi megbízásnál magában foglalja a bizományi díjat is.

(4)[25] A 6. § (3) bekezdésének c) pontjában meghatározott termékértékesítés esetén az adó alapja magában foglalja a bonyolítói díjat is.

26. §[26]

27. §[27] (1) Az adó alapja

a)[28] termékimport esetén a vámmal, a vámkezelési díjjal és a fogyasztási adóval növelt vámérték;

b) szolgáltatásimport esetén a szolgáltatásnyújtás ellenértéke.

(2) Ha a termékimportra értékösszegben kifejezett vámmentesség vonatkozik, az adó alapjának meghatározásakor a vámértéket csökkenteni kell a vámmentes összeggel.

(3) A szolgáltatásimportért járó ellenértéknek az a része, amely az importált termék vámértékébe épül be, nem képez önálló adóalapot.

28. § (1) Ha az adó alapjának meghatározásához szükséges érték külföldi fizetőeszközben kerül kifejezésre, akkor az adó alapjának meghatározásához az adófizetési kötelezettség keletkezésének időpontjában érvényes, hivatalos Magyar Nemzeti Bank által jegyzett árfolyamot kell alapul venni.

(2)[29] Az (1) bekezdésben említett árfolyam

a) külkereskedelmi áruforgalmon belüli termékimportnál a devizaeladási,

b) külkereskedelmi áruforgalmon kívüli termékimportnál a valutaeladási,

c) szolgáltatásimportnál - a fizetési módtól függően - a deviza- vagy valutaeladási,

d) egyéb esetekben pedig a devizavételi

árfolyamot jelenti.

Az adó mértéke

29. §[30] (1) A fizetendő adó mértéke - a (2)-(4) bekezdésekben meghatározott kivételekkel - az adó alapjának 25 százaléka.

(2) A 4. számú mellékletben felsorolt termékek és szolgáltatások esetében a fizetendő adó mértéke az adó alapjának 15 százaléka.

(3) A 4/A. számú mellékletben felsorolt termékek és szolgáltatások esetében a fizetendő adó mértéke az adó alapjának nulla százaléka.

(4) Termék-, illetőleg szolgáltatásexport esetén a fizetendő adó mértéke az adó alapjának nulla százaléka.

(5) Ha e törvény rendelkezéseiből más nem következik, bérmunka végzése esetén a fizetendő adó mértéke a létrehozott termékre megállapított adómértékkel egyezik meg, kivéve az ipari szerelési munkát (SZTJ 101-31), valamint az ipari részmegmunkálást (SZTJ 101-32-02), amelyeknél - amennyiben e törvény másként nem rendelkezik - a fizetendő adó mértéke az (1) bekezdésben meghatározott adómértékkel egyezik meg.

30. § Ha az adóalany terméke értékesítéséhez vagy szolgáltatása teljesítéséhez közvetlenül kapcsolódó (így különösen: csomagolási, raktározási, fuvarozási, rakodási) szolgáltatást (mellékszolgáltatást) is nyújt, annak ellenértéke után az adót a termékre, illetve a szolgáltatásra vonatkozó adókulcs figyelembevételével kell meghatározni.

31. § (1) Részteljesítés esetén az adó mértéke - a (2) bekezdésben foglalt eltéréssel - azonos a megrendelt termék vagy szolgáltatás adójának mértékével.

(2) A megrendelés nem szerződés szerinti teljesítése esetén, ha a megrendelt termékre előírt adó mértéke eltér a ténylegesen értékesített termékre előírt adó mértékétől, akkor a részteljesítések után fizetendő adó összegét helyesbíteni kell oly módon, hogy a részteljesítések adóalapját össze kell vonni, amelyre a ténylegesen értékesített termékre előírt adómértéket kell alkalmazni.

Az adó levonása

32. § (1)[31] Az adóalany az értékesítésre irányuló tevékenysége körében az általa fizetendő adóból a beszerzéseit terhelő adót levonhatja a következők szerint:

a) a belföldön vásárolt termék vagy szolgáltatás után a számlán elkülönítetten feltüntetett, illetőleg egyszerűsített számla esetén az azon feltüntetett adómérték alapján kiszámított, előzetesen felszámított adó összegét;

b) az importált termék vagy szolgáltatás után kifizetett adó összegét

(a továbbiakban együtt: előzetesen felszámított adó).

alkalmazása szempontjából a 9. §-ban felsorolt esetek is értékesítésnek minősülnek.

E § alkalmazása szempontjából a 9. §-ban felsorolt esetek is értékesítésnek minősülnek.

(2) A saját vállalkozáson belül végzett beruházás teljesítményértéke után megállapított adó előzetesen felszámított adónak minősül.

(3) Nem minősül előzetesen felszámított adónak a beszerzést terhelő adó, ha az adóalany a ténylegesen felmerült, bizonylattal igazolt beszerzései helyett átalányt számol el költségként. A jogszabályban meghatározott költségátalány alapján üzemeltetett termék (gép, gépjármű, egyéb berendezés) beszerzését terhelő adó levonására ez a szabály nem vonatkozik.

(4)[32] Ha a behozatali előjegyzésben behozott terméket a visszaviteli határidő lejárta előtt a belföldi forgalom számára vámkezelik, vagy a visszaviteli határidő lejárta után belföldön marad, az adóalany jogosult arra, hogy a behozatali előjegyzés időtartama alatt a termék után "szolgáltatásimport" jogcímen megfizetett, de egyébként le nem vonható előzetesen felszámított adó összegét pótlólag levonja.

33. § A természetes személy adóalany abban az évben, melyben adóköteles értékesítését megkezdi, jogosult a megelőző 3 évben beszerzett, utóbb a vállalkozás keretében hasznosított és költségként elszámolt termékbeszerzéseit terhelő, számlával igazolt előzetesen felszámított adó levonására.

34. § (1) Nem vonhatja le az előzetesen felszámított adót:

a) az alanyi adómentességben részesülő adóalany, továbbá

b) a 40. § (1) bekezdés és a 43. § (1) bekezdés szerint adózó adóalany.

(2) Nem vonható le az előzetesen felszámított adó akkor sem, ha az adóalany a terméket, vagy szolgáltatást tárgyi adómentes szolgáltatás nyújtásához szerzi be.

(3)[33] Nem vonható le az előzetesen felszámított adó:

a) ha a beszerzett termék, igénybe vett szolgáltatás az adóalany személyes vagy magánháztartása szükségleteinek kielégítésére, továbbá reprezentációs célokat szolgál;

b) a beszerzett termék betétdíjas göngyölegként történő felhasználása esetén;

c) személygépkocsi beszerzése esetén, kivéve, ha a beszerzés továbbértékesítési céllal történik;

d) távolsági és helyi személytaxi, valamint személygépkocsi kölcsönző szolgáltatás igénybevétele esetén.

(4)[34] A (3) bekezdés c) pontjának alkalmazásában továbbértékesítési célnak számít az is, ha az adóalany a személygépkocsit határozott időre szóló bérletre vagy részletvételre adja azzal a kikötéssel, hogy a bérlő vagy a vevő a tulajdonjogot legkésőbb az utoljára esedékes bérleti díj vagy részlet kiegyenlítésével, illetőleg a szerződés lejártakor megszerzi.

(5)[35] A (3) bekezdés d) pontjában említett "személygépkocsi kölcsönző szolgáltatás" kifejezés a határozatlan és határozott időre szóló, valamint a tulajdonjog-átadással egybekötött bérletet egyaránt magában foglalja.

(6)[36] Ha az adóalany adóköteles és adómentes értékesítést egyaránt végez, a levonható és le nem vonható előzetesen felszámított adó összegét köteles elkülönítve, illetőleg arányosítással meghatározni.

(7)[37] Az adó alanya az adóköteles és a tárgyi adómentes értékesítéshez egyaránt kapcsolódó vásárolt termékre, illetve szolgáltatásra jutó, tételesen nem, csak arányosítással megosztható előzetesen felszámított adó összegét az 5. számú melléklet szerinti számítási módszerrel oszthatja meg levonható, illetve nem levonható részre.

(8)[38] A (3) bekezdés a) pontja alapján le nem vonható előzetesen felszámított adó a személygépkocsi értékesítésekor, a fizetendő adó összegéig levonható; amennyiben az adóalany a gépkocsi beszerzésének időpontjában egyébként rendelkezett adólevonási joggal.

35. § (1) Az előzetesen felszámítolt adó levonására az adóalany attól a naptól kezdődően jogosult, amelyet az általa beszerzett termékről vagy a részére teljesített szolgáltatásról kiállított számlán a teljesítés időpontjaként feltüntetnek.

(2) Az az adóalany, aki a jogszabályban előírt könyvvezetési kötelezettségének pénzforgalmi szemléletben jogosult eleget tenni és a 20. § (2) bekezdés első fordulatában szabályozott adófizetési módozatot választotta, az előzetesen felszámított adó levonására az általa beszerzett termék vagy részére teljesített szolgáltatás ellenértéke megfizetésének napján jogosult.

(3) A (2) bekezdés alkalmazása szempontjából, valamint készpénzfizetés ellenében történő beszerzés esetén, ha az ellenértéket részletekben fizették meg, az adólevonásijog a megfizetett részlet után a részlet megfizetésének napján keletkezik.

(4) A 21. § (1) bekezdésében meghatározott adóalany a tárgyév március 31. napján jogosult a megelőző évben ki nem egyenlített ellenértékben foglalt előzetesen felszámított adó levonására.

(5) A 21. § (2) bekezdésében meghatározott adóalany, amennyiben gyakorolta a tárgyévet megelőző évi beszerzéseit terhelő adó utáni adólevonási jogát, a tárgyévben kiegyenlített ellenérték után előzetesen felszámított adót nem vonhat le.

36. §[39] (1) Az importot terhelő adót az adóalany

a) termékimport esetén az adóhatóság által kivetett adó megfizetését,

b) szolgáltatásimport esetén az import utáni adófizetési kötelezettséget is tartalmazó elszámolásának esedékességét

követő naptól kezdődően jogosult előzetesen felszámított adóként elszámolni.

(2) Az adóalany a 32. § (4) bekezdésében meghatározott pótlólagos adólevonási jogát a termékimport utáni adó megfizetésének esedékességétől kezdődően érvényesítheti.

II. fejezet

EGYES ÉRTÉKESÍTÉSEKRE VONATKOZÓ KÜLÖNÖS RENDELKEZÉSEK

Bolti kiskereskedelem

37. § (1) Bolti kiskereskedelmi értékesítés esetén az adóalany jogosult arra, hogy a fizetendő adót az általános szabályoktól eltérően, az értékesítési célú termékbeszerzéseit terhelő, előzetesen felszámított adó kulcsainak a megoszlása, illetve átlaga alapján állapítsa meg. Ez az adó-megállapítási mód csak a bolti kiskereskedelmi (SZTJ 507-4-ből) értékesítés után fizetendő adó összegének a megállapítására vonatkozik. Az egyéb értékesítések után fizetendő adó összegének megállapításánál az adóalanynak az I. fejezetben foglalt szabályokat kell alkalmazni.

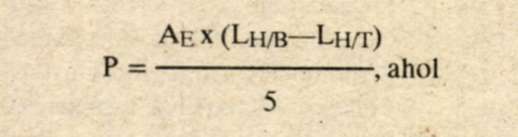

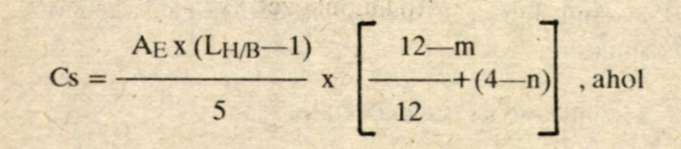

(2)[40] Az (1) bekezdésben meghatározott adóalany a fizetendő adó összegét a (3) vagy (4) bekezdés szabályai szerint jogosult megállapítani. A számítást a tárgyév elejétől kezdve, göngyölítve kell végezni.

(3) Ha az adóalany a továbbértékesítési célú termékbeszerzéseit terhelő, előzetesen felszámított adó összegét

kulcsonként tartja nyilván, akkor meg kell állapítania a beszerzései adóval növelt értékének kulcsonkénti részarányát. A kulcsonkénti részarány megállapításánál az összes továbbértékesítési célú beszerzést figyelembe kell venni. A számlával nem igazolt termékbeszerzés ellenértéke az adott termékre vonatkozó adókulcs rész-arányát növeli. A fizetendő adó összegét a 6. számú mellékletben foglaltak szerint kell kiszámítani.

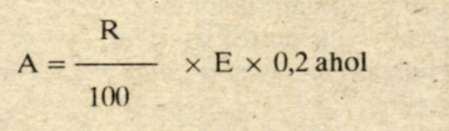

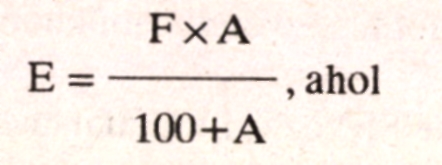

(4) Ha az adóalany a továbbértékesítési célú termékbeszerzéseit terhelő, előzetesen felszámított adó összegét nem kulcsonként tartja nyilván, akkor átlagadókulcsot állapít meg úgy, hogy a továbbértékesítési célú termékbeszerzéseit terhelő, előzetesen felszámított adó összegét elosztja a továbbértékesítési célú beszerzés adóval növelt összegével. Az átlagadókulcs kiszámításánál az összes továbbértékesítési célú beszerzést figyelembe kell venni. A számlával nem igazolt termékbeszerzés ellenértékéből az adott termékre vonatkozó adókulcs alapján számított adóösszeg a számlálóban, a beszerzés ellenértéke pedig a nevezőben szereplő összeget növeli. Az így kiszámított állagadókulcs és a bolti kiskereskedelmi értékesítés ellenértékének szorzata a fizetendő adó összege.

(5) Önálló ármegállapítási joggal nem rendelkező bolt esetében a (3)-(4) bekezdésben meghatározott számítást úgy is el lehet végezni, hogy a beszerzett termékek beszerzési ára helyett azok nyilvántartás szerinti fogyasztói árát veszik figyelembe. Á választott módszertől azonban adóéven belül eltérni nem lehet.

(6) Az az adóalany, akinek az adófizetési kötelezettsége a 20. § (2) bekezdése szerint az ellenérték megfizetésének napján keletkezik, a (3) és (4) bekezdés alkalmazása esetén az általa kiegyenlített termékbeszerzései alapján állapítja meg az alkalmazandó átlagadókulcsot. Amennyiben az adott évben általa kiegyenlített beszerzési számlája nincs, az adott évben befolyt ellenérték után is a következő évben kell az adót megfizetni.

38. § (1)[41] A 37. § (3)-(5) bekezdéseinek alkalmazása szempontjából az adóalany által saját kiskereskedelmi egységébe továbbértékesítés céljára kiszállított terméket, továbbá a 9. § b) pontjában meghatározott árukészletet is beszerzésként kell figyelembe venni. A beszerzés ellenértékét a forgalmi érték, ennek hiányában kalkulált ár, vagy szokásos piaci ár alapján kell megállapítani.

(2) A 37. § (3)-(5) bekezdései szerinti számítási módok - amennyiben a beszerzési és az értékesítési forgalom elkülönített nyilvántartása biztosított - boltonként is alkalmazhatók.

Vendéglátás

39. § (1) Vendéglálóipari értékesítés (SZTJ 507-51, 52) esetén az adóalany jogosult a fizetendő adót az általános szabályoktól eltérően az értékesítés - előfizetéses ételforgalom nélküli - ellenértéke alapján:

a) a hatósági üzletköri besorolás szerint munkahelyi, valamint alkoholt nem árusító melegkonyhás vendéglátóipari egységnél 8%,

b) alkoholt is árusító, a hatósági üzletköri besorolás szerint melegkonyhás vendéglátóipari egységnél 13,8%,

c) egyéb vendéglátóipari egységnél 19% átlagadókulcs alkalmazásával megállapítani.

(2) Az (1) bekezdésben meghatározott adómegállapítási mód csak a vendéglátóipari (SZTJ 507-51,52) szolgáltatás nyújtása, továbbá a cukrász által saját előállítású terméknek nyílt árusítású helyen történő értékesítése után fizetendő adó összegének a megállapítására vonatkozik. Az egyéb értékesítések után fizetendő adó összegének megállapításánál az adóalanynak az 1. fejezetben foglalt szabályokat kell alkalmaznia.

Fizetővendéglátás

40. § (1)[42] A kizárólag kereskedelmi szálláshely-szolgáltatást végző adóalany, ha az értékesítésért mind a tárgyévet megelőző évben kapott, mind pedig a tárgyévben - az adóalany szerint - várható ellenértéknek évenként számított összege az 1.000.000 forintot nem haladja meg, jogosult arra, hogy a befizetendő adó összegét az értékesítés ellenértékére vetített 9%-os átalány-adókulcs alkalmazásával állapítsa meg.

(2) Az az adóalany, aki az értékesítést a tárgyév ben kezdi meg, akkor jogosult az (1) bekezdés szerinti adózás választására, ha az értékesítés várható ellenértéke időarányosan nem haladja meg az (1) bekezdés szerinti összeghatárt.

(3) Az (1) bekezdés szerinti adózásra jogosító összeghatár évközi túllépése esetén az adóalany az adó megállapításának ezt a módját legfeljebb a tárgyév végéig alkalmazhatja.

Idegenforgalom

41. § (1) Annak az adóalanynak, aki az általa nyújtott idegenforgalmi szolgáltatással (SZTJ 507-7) egyidejűleg, ahhoz kapcsolódóan más szolgáltatási is nyújt (vagy közvetít) az utasnak, a fizetendőadó összegének meghatározásakor a (2)-(3) bekezdések és a 42. §-ban foglaltak szerint kell eljárnia.

(2) Az adó alapjának meghatározásakor annak a szolgáltatásnak az utas által megfizetett ellenértékét, amelyet az ténylegesen külföldön vesz igénybe, nem kell figyelembe venni. Az ellenérték fennmaradó része után fizetendő adó megállapításakor az adóalany - választása szerint - a (3) bekezdésben vagy a 42. §-ban meghatározott szabályt alkalmazhatja. A választott módszert köteles nyilvántartási rendjében rögzíteni, attól az adott adóévben nem térhet el.

(3) Ha az adóalany nem a 42. § szerinti számítást alkalmazza, az utas által megfizetett ellenérték (2) bekezdés szerint csökkentett részét teljes egészében az idegenforgalmi szolgáltatás ellenértékének kell tekinteni.

42. § (1) Az adóalany jogosult arra, hogy az utas által megfizetett ellenérték 41. § (2) bekezdés szerint csökkentett részét tovább csökkentse:

a) a más adóalany által - ide nem értve az alanyi adómentességben részesülő adóalanyt - teljesített értékesítés ellenértékével, ha azt az utas javára rendelte meg,

b)[43] az általa az utas részére nyújtott nem idegenforgalmi szolgáltatás forgalmi értékével, forgalmi érték hiányában annak kalkulált árával, vagy a szokásos piaci árával.

(2) Az (1) bekezdés szerint csökkentett összeget az idegenforgalmi szolgáltatás ellenértékének kell tekinteni.

(3) Az (1) bekezdés a) pontjában említett összegben foglalt előzetesen felszámított adót az adóalany nem vonhatja le.

(4)[44] Az (1) bekezdés b) pontjában említett szolgáltatás önálló szolgáltatásnak minősül. Az adó alapja a szolgáltatás adóval csökkentett forgalmi értéke, forgalmi érték hiányában annak kalkulált ára, vagy szokásos piaci ára.

(5)[45] A (1)-(3) bekezdésben meghatározott számítást göngyölítve kell elvégezni.

(6) Az az adóalany, aki a befizetendő adó összegét az (1)-(3) bekezdés szerint állapítja meg, a vevő kérésére köteles a számlában az utas javára más adóalany által teljesített szolgáltatás ellenértékét és az abban foglalt, előzetesen felszámított és le nem vont adót feltüntetni.

(7) A 41-42. §-ok alkalmazásában utas az, aki az idegenforgalmi szolgáltatást megrendelte, illetve megfizette.

Egyéb értékesítésekre vonatkozó különös rendelkezések

43. § (1) A bolti kiskereskedelmi és vendéglátóipari értékesítés kivételével az adóalany, ha az értékesítéséért mind a tárgyévei megelőző évben kapott, mind pedig a tárgyévben - az adóalany szerint - várható ellenérték évenként számított összege az 1 000 000 forintot nem haladja meg a befizetendő adót az értékesítés ellenértékére vetítve:

a) amennyiben 25%-os adókulcs alá tartozó terméket, szolgáltatást is értékesít, akkor 15%-os,

b) egyéb esetekben 10%-os átalányadókulcs alkalmazásával is megállapíthatja.

(2) Az értékesítést évközben megkezdő adóalany akkor választhatja az (1) bekezdés szerinti adózást, ha az értékesítés várható ellenértéke nem haladja meg az (1) bekezdés szerinti időarányos összeghatárokat.

(3) Az (1) bekezdés szerinti adózásra jogosító összeghatár évközi túllépése esetén az adóalany az adó megállapításának ezt a módját legfeljebb a tárgyév végéig alkalmazhatja.

(4) Az az adóalany, aki a működési engedélye, illetve az általa folytatott adóköteles tevékenységről az adóhalóságnak tett bejelentése alapján csak egy adókulcs alá eső értékesítést végezhet, az (1) bekezdés szerinti adózást nem választhatja.

A bolti kiskereskedelmi, vendéglátóipari, fizetővendéglátói, idegenforgalmi és egyéb értékesítésre vonatkozó közös szabályok

44. § (1) A bolti kiskereskedelmi, vendéglátóipari, fizetővendéglátói és egyéb értékesítés esetén az adóalany köteles bejelenteni az adóhatóságnak, ha a 37-40., vagy a 43. §-ok valamelyike szerinti adózást választotta. Ettől a választás évét követő 2 naptári év elteltével térhet el. Ezt követően, ha az adóalany továbbra is az adómegállapílás különleges módját választja, a bejelentési kötelezettségnek ismételten eleget kell tennie, ezzel az említett időszak újra kezdődik.

(2) Az (1) bekezdés szerinti, valamint a 41-42. §-ban biztosított választási jog nem terjed ki az importot terhelő adó megállapítására, illetve megfizetésére.

Használt termék felvásárlása

45. § (1) Használt terméknek - nem adóalanytól - továbbértékesítési céllal történő felvásárlása esetén a felvásárlási ár előzetesen felszámított adót is tartalmaz. Ennek összegét a 7. számú mellékletben rögzített számítási módszerrel kell megállapítani.

(2)[46] Az előzetesen felszámított adó megállapításának feltétele, hogy az adóalany felvásárlást igazoló bizonylatot bocsásson ki. Az adólevonási jog gyakorlása szempontjából a felvásárlást igazoló bizonylat a számlával esik egy tekintet alá. A bizonylatnak különösen a következő adatokat kell tartalmaznia:

a) a bizonylatot kiállító neve, címe, adóigazgatási azonosító száma;

b) az eladó neve, állandó bejelentett lakásának címe;

c) a felvásárlás (átvétel) kelte;

d) a termék megnevezése, statisztikai besorolási száma (az adókulcs meghatározásához alkalmas módon);

e) a termék adót is tartalmazó egységára;

f) a felvásárolt mennyiség;

g) a termék ellenértékére vetített adókulcs (20% vagy 0%);

h) a kifizetett - adót is tartalmazó - vételár;

i) az eladó aláírása.

(3) A továbbértékesítést megelőzően a használt terméken - az eredeti rendeltetést meg nem változtató - javítás, szerelés és felújítás végezhető el.

(4) Az (1)-(2) bekezdés előírásait alkalmazni lehet a bérfőzetésből származó pálinka nem adóalanytól történő felvásárlása esetén is.

(5) E § alkalmazása szempontjából nem minősül használt terméknek:

a) az eredeti rendeltetésének megfelelően már nem hasznosítható termék (hulladék);

b)[47] a jellegéből adódóan ismételt felhasználásra nem alkalmas termék;

c) a nem változatlan állapotban történő továbbértékesítés céljából felvásárolt nemesfém, drágakő és ékszer.

(6)[48] E § rendelkezései nem alkalmazhatók

a) az alanyi adómentességben részesülő adóalanytól,

b) a belföldön állomásozó szovjet csapatok alakulataitól, szervezeteitől

történő vásárlás esetén.

III. fejezet

Az adóvisszaigénylés különleges esetei

A mezőgazdasági kistermelés

46. §[49] (1) A mezőgazdasági kistermelő akkor jogosult az előzetesen felszámított adó visszaigénylésére, ha a tárgyévi értékesítésének az ellenértéke meghaladja:

a) a 750.000 forintot, ha a mezőgazdasági kistermelő az e tevékenységéből származó jövedelmét a magánszemélyek jövedelemadójáról szóló törvény (a továbbiakban: Szja. tv.) 12. §-ának (5)-(7) bekezdése szerint állapítja meg;

b) a 300.000 forintot, ha a mezőgazdasági kistermelő az Szja tv. 34. §-ának (4) bekezdésében említett összjövede-lem-csökkentési lehetőséget választja.

(2) A visszaigényléskor a beszerzést terhelő, előzetesen felszámított adót feltüntető számlát, illetve termékimport esetén az adó megfizetését igazoló okiratot be kell mutatni. Bizonylattal kell igazolni továbbá az értékesítés ellenértékét, amelyet - az előadó részére - a felvásárlónak kell kibocsátania. Az értékesítést igazoló bizonylatnak különösen a következő adatokat kell tartalmaznia:

a) a bizonylatot kiállító (felvásárló) neve és címe;

b) a felvásárlás (a termék átvételének) kelte;

c) az eladó neve, állandó bejelentett lakásának címe;

d) a termék megnevezése, egységára, felvásárolt mennyisége;

e) a termék statisztikai besorolási száma;

f) a kifizetett vételár;

g) az eladó és a felvásárló aláírása.

(3) A tárgyévi beszerzést terhelő, előzetesen felszámított adónak:

a) a 4.500 forintot meghaladó része igényelhető vissza, ha a mezőgazdasági kistermelő az e tevékenységéből származó jövedelmét az Szja tv. 12. §-ának (5)-(7) bekezdése szerint állapítja meg;

b) az 1.000 forintot meghaladó része igényelhető vissza, ha a mezőgazdasági kistermelő az Szja tv. 34. §-ának (4) bekezdésében említett összjövedelem-csökkentési lehetőséget választja.

(4) E törvény alkalmazásában mezőgazdasági kistermelő az a természetes személy, akinek a 8. számú mellékletben felsorolt termékek értékesítéséből származó éves bevétele a tárgyévben nem haladja meg a 2.000.000 forintot.

A lakásépítés

47. § Lakás építése esetén az adó alapjának meghatározásakor, illetve lakásépítést terhelő adó visszaigénylésekor a ténylegesen megfizetett költségek lakásra jutó hányadát kell figyelembe venni, ilyenek különösen:

a) a lakás, a lakóépület szerkezeiének, közös használatra szolgáló helyiségeinek és központi berendezéseinek építési költségei.

b) a lakások rendeltetésszerű használhatóságához szükséges helyiségeknek, melléképületeknek (tüzelőanyag tároló, lomkamra stb.), melléképítményeknek (hul-ladéktartály-tároló, közműpótló építményei, a közműbecsatlakozás stb.), valamint egyéb építményeknek (lakótelek homlokvonalán álló kerítés, az építésügyi hatóság által előírt kerítés, az épület megközelítését szolgáló tereplépcső, lejtő és járda, valamint támfal és szivárgó övárok) építési költségei,

c) a közműbekötések építési költségei,

d) a lebonyolítási költségek, a műszaki tervezési költségek,

e) a jogszabály alapján fizetendő út- és közműfejlesztési hozzájárulás,

f) távfűtés bekapcsolási díj, az elektromos hálózatfejlesztési hozzájárulás,

g) a közterületi út-, járda és közműépítési költségek és hozzájárulások,

h) az építmény megépítéséhez szükséges földmunka költségei (tereprendezés, földkitermelés, deponálás),

i) az építmény megépítése érdekében felmerült építménybontási költségek (épületek, építmények bontása),

j) a lakótelek ára, valamint

k) az építmény átadásáig, értékesítéséig felmerült, a megépítéshez, üzembehelyezéshez szükséges járulékos költségek.

48. § (1) Lakásépítés esetén az adóalany akkor jogosult "0" kulccsal adózni, ha:

a) kész lakást (54. §) értékesít;

b) megrendelés alapján kizárólag a maga vásárolta anyagok és szolgáltatások - ideértve az alvállalkozói teljesítéseket is - felhasználásával legalább a lakás al- és felépítményének a felépítésére (a szak- és szerelőipari, illetve befejező munkák elvégzésére) vállalkozik;

c) a b) pont szerint kész lakás felépítésére megbízási szerződést kötött és a lakásépítést a 6. § (3) bekezdése szerinti lebonyolítás útján végzi;

d) kész lakás felépítésére kötött, de nem teljesített szerződés után vállalkozik a b) pontban meghatározott feltételekkel a lakásépítés befejezésére.

(2) Lakásépítés esetén szerződésenként külön számlát kell kibocsátani. A vegyes rendeltetésű építmények esetén a számlában elkülönítetten kell feltüntetni a lakásra és a nem lakás céljára szolgáló helyiségek adóalapját.

49. § A szolgáltatás nyújtásakor közvetlenül felhasznált, de a szolgáltatás munkadíjában nem kalkulált, jogszabályban meghatározott, az adott munkára vonatkozó listában fel nem sorolt termék vagy szolgáltatás KSH besorolási számát, megnevezését a számlában, illetve az egyszerűsített számlában elkülönítetten fel kell tüntetni. A számlában az adó visszaigénylésére nem jogosító termékek és szolgáltatások adó nélküli ellenértékét, az egyszerűsített számlában ezek ellenértékét is fel kell tüntetni.

50. § (1) Saját szervezésben vagy kivitelezésben végzett (a továbbiakban: magánerős házilagos) lakásépítés, bővítés-, közművesítés, valamint a lakáson, lakóépületben végzett egyéb, lakás alapterület-bővítéssel nem járó munkák (a továbbiakban: lakáson végzett munkák) esetén a természetes személy, az építőközösség, a társasházközösség jogosult a külön jogszabályban meghatározott termékek és szolgáltatások vásárlását terhelő előzetesen felszámított adó visszaigénylésére.

(2) A szociális követelményeknek meg nem felelő telepek felszámolása keretében történő magánerős házilagos lakásépítés során az adó visszaigénylésére a természetes személy nevében és helyett a lakásépítési hitelt folyósító pénzintézet jogosult.

(3) A lakáson végzett munkák esetén - lakásonként -az előzetesen felszámított adó összegének a 10 (XX) forintot meghaladó része igényelhető vissza.

(4) Ha a lakáson végzett munkákat többlakásos épületben végzik, a közös tulajdonban levő helyiségeken, épületszerkezeteken, valamint a központi berendezéseken végzett munkák után az előzetesen felszámított adó összegének a 10 000 forintot meghaladó része igényelhető vissza.

51. § (1) Az adóvisszaigénylés feltétele az előzetesen felszámított adó összegét igazoló, a visszaigénylő nevére kiállított számlák, illetve termékimport esetén az adó megfizetését igazoló okiratok, valamint lakás építése, bővítése esetén az építési engedély, egyéb esetekben pedig az elvégzendő munkákra vonatkozó előzetes költségvetés adóhatósághoz történő benyújtása.

(2) Az adóvisszaigénylési kérelmet az építési engedély kiadását, illetőleg az előzetes költségvetés adóhatóság részére történő benyújtását követően, legfeljebb azonban

a) lakásépítés, -bővítés esetén a használatbavételi engedély megadását követő hat hónapon,

b) lakásközművesítés és lakáson végzett egyéb munkák esetén az előzetes költségvetés adóhatóság részére történő benyújtását követő naptári év december 31-ét követő három hónapon belül lehet benyújtani az adóhatóságnak.

(3) Adót visszaigényelni akkor lehet, ha az adóhatóságnak benyújtott visszatérítési igény a 10 000 forintot eléri. Az utolsó elszámolás során az ezt el nem érő adóösszeg is visszaigényelhető.

(4) Az adó összegét az adóhatóság a számlák, okiratok benyújtásától számított 30 napon belül téríti vissza.

52. § (1) Az az építtető, aki a 48. § (1) bekezdése alapján "0" kulccsal adózni jogosult adóalannyal kötött szerződést, jogosult a házilagos lakásépítésre vonatkozó szabályok szerint visszaigényelni a lakás építése kapcsán felmerült, á 47. §-ban felsorolt költségeket terhelő, előzetesen felszámított adót, ha ezeket a munkákat nem "0" kulccsaladózni jogosult adóalanyok végzik. Az. építtető jogosult továbbá a 48. § (1) bekezdése alapján 0%-os adókulccsal adózni jogosult adóalannyal korábban kötött, de nem teljesült szerződés miatt félbeszakadt építkezésnek a meghiúsulás időpontjával leszámlázott teljesítés előzetesen felszámított adójának visszaigénylésére.

(2) A visszaigénylő a szerződéskötést követő 15 napon belül, de legkésőbb az első visszaigénylést követő egy éven belül köteles a "0" kulccsal adózó kivitelezővel kötött szerződését az adóhatósághoz benyújtani vagy - szerződés hiányában - köteles nyilatkozni arról, hogy kész lakás felépítésére szerződést nem kötött.

(3) Ha a visszaigénylő a kész lakás felépítésére kötött szerződést az adóhatósághoz benyújtotta, de a szerződés nem teljesül, a változást az építtető köteles az adóhatóságnak a meghiúsulás időpontjától számított 15 napon belül bejelenteni, Ezt követően az építtető akkor jogosult visszaigénylésre, ha a meghiúsulás utáni első visszaigényléskor a készültségi fokot is tartalmazó a (2) bekezdés szerinti nyilatkozatot tesz.

53. § (1) Az a jogi személy, amely a lakást

a) nem értékesítés céljából építi, bővíti, illetve közmű-vesíti vagy ilyen munkákat végeztet, és

b) nem jogosult adólevonásra,

jogosult az e tevékenységhez vásárolt termékeket és igénybevett szolgáltatásokat terhelő előzetesen felszámított adónak az adóalanyra vonatkozó szabályok szerinti visz-sza igénylésére.

(2) A lakásszolgáltatást és az azt kiegészítő szolgáltatást (SZTJ 714-1) végző jogi személy jogosult az 50. §-ban meghatározott feltételek szerint és az adóigazgatási jogszabályban előírt módon a lakáson végzett munkák előzetesen felszámított adójának a visszaigénylésére.

(3)[50] A (2) bekezdés szerinti visszaigénylési jog az 50. §-ban rögzített feltételek között gyakorolható. Választásától függően azonban a jogi személy jogosult arra, hogy az 50. § (1) bekezdésében említett külön jogszabályban meghatározott termékek és szolgáltatások vásárlását terhelő előzetesen felszámított adó helyett a számla (egyszerűsített számla) szerinti adó 50. § (3) bekezdése szerint csökkentett összegének a 80 százalékát igényelje vissza. A jogi személy azonban a választott módszertől a tárgyévben nem térhet el.

53/A. §[51] (1) Az adóhatóság határozattal engedélyezi egyes bolti kiskereskedelmi értékesítést folytató adóalanyok (a továbbiakban: kereskedők) számára, hogy az 50. § (1) bekezdésében felsorolt adóvisszaigénylésre jogosultak (a továbbiakban: adóvisszaigénylésre jogosultak) helyett maguk igényeljék vissza a 75. § (4) bekezdésében kapott felhatalmazás alapján kiadott jogszabályban meghatározott termékek értékesítése után fizetendő adót; oly módon, hogy a kereskedő a jogszabályban meghatározott termékek értékesítése után fizetendő adót csökkenti azzal az összeggel, amelyet részére a vásárlás során nem fizettek meg.

(2) Az adóhatóság az engedélyt kérelemre adja ki, ha a kérelmező

a) adóalany, aki nem választhat alanyi adómentességet,

b) nyilatkozatban vállalja az adóval csökkentett összegű értékesítéssel járó nyilvántartási, adminisztrációs kötelezettségeket,

c) üzletében jól látható módon tájékoztatja a vásárlókat az adómentes vásárlás lehetőségeiről, továbbá

d) üzletében az adóhatóság pénzügyi-gazdasági ellenőrzése a megelőző 4 évben nem tárt fel jelentős hiányosságokat, s a kérelmező számviteli, bizonylati, adófizetési kötelezettségeit időben és pontosan teljesítette.

(3) Az adóhatóság visszavonja az engedélyt, ha:

a) a kereskedő nem kíván az engedéllyel élni;

b) az adóhatóság ellenőrzése a (2) bekezdés d) pontjában megjelölt hiányosságokat tárt fel;

c) az adózáshoz fűződő érdekek úgy kívánják.

(4) Az adóvisszaigénylésre jogosult építők az (1) bekezdésben meghatározott feltételek szerint vásárolhatnak az illetékes adóhatóság által kiadott adóvisszatérítésre jogosító igazolás birtokában.

Az igazolvány kiadásának feltételei:

a) az 51. § (1) bekezdésében meghatározott érvényes építési engedély, vagy előzetes költségvetés adóhatósághoz történő benyújtása; továbbá

b) a jogosult nevére korábban kiállított számlákban a már felszámított adó összege legalább 10 000 forint legyen.

Az igazolvány a kiállítás keltétől számított 1 évig érvényes, érvényességét az adóhatóság a használatbavételi engedély kiadásáig kérelemre évente meghosszabbítja.

(5) A kereskedő a (4) bekezdésben meghatározott igazolvánnyal történt vásárlásról az igazolvány és a vevő személyi adatait is tartalmazó, az adóvisszaigénylésére nem jogosító megjelölést is tartalmazó külön számlát köteles 3 példányban kiállítani, s a számla 1 példányát megküldeni az adóhatóságnak.

(6) Az építő köteles az (1) bekezdés szerinti vásárlásairól az adóhatóság által rendszeresített nyilvántartást vezetni, s azt félévenként január 15-éig, illetve július 15-éig az adóhatóságnak megküldeni. Amennyiben az építő ezt elmulasztja, a (4) bekezdésben meghatározott igazolás visszavonható. Az adóhatóság a kereskedő kötelezettségeinek teljesítését ellenőrzi. Amennyiben azt állapítja meg, hogy a kereskedő olyan termékek után is levonta az adót, amelyre nem volt jogosított, érvénytelen igazolással, vagy igazolás nélkül vonta le a fizetendő adót, intézkedik az adóhiány megállapítása érdekében.

54. § (1) Kész lakás az, amelyre az építésügyi hatóság a használatbavételi engedélyt kiadta, vagy amelyet műszaki átadás-átvételi eljárás során kész lakásként átvettek.

(2) A használatbavételi engedély megadása alatt az engedély megadásának időpontját, illetőleg az engedélyben feltételül szabott határidő lejártának napját kell érteni.

(3) Lakásközművesítés:

a) a közüzemi üzemeltető kezelésében levő vagy kezelésébe kerülő nyomvonal jellegű építményről a lakás közműre való bekötése, csatlakoztatása, a mérőberendezés felszerelése,

b) a lakáson belül a fogyasztói berendezésig szükséges vezetékek első alkalommal történő kiépítése, továbbá a fogyasztói berendezés első alkalommal történő felszerelése, ideértve a fogyasztói berendezés, valamint közműpótló berendezés első ízben történő beszerzését, létesítését.

(4) Lakóépület az az épület, amelyben kizárólag, vagy túlnyomó részben (a beépített szintek nettó területének 50%-át meghaladó mértékben) lakások vannak.

(5) Lakótelek az az építési telek, amelyre csak lakóépület, valamint a hozzátartozó melléképület építésére adható engedély. E törvény alkalmazásában a lakótelek terméknek minősül.

Közmű-, út- és járdaépítési beruházás, valamint közforgalmú út, híd, járda üzemeltetése[52]

55. §[53] (1) Közmű-, út- és járdaépítési beruházás megvalósítása esetén a víziközmű társulat, a létrehozott építőközösség, valamint a helyi önkormányzat, illetve közforgalmú út, híd és járda üzemeltetése esetén a helyi önkormányzat jogosult az e tevékenysége érdekében beszerzett terméket, igénybe vett szolgáltatást terhelő, előzetesen felszámított adó visszaigénylésére.

(2) Közmű-, út- és járdaépítési beruházás esetén, ha az előzetesen felszámított adó visszaigénylésére a helyi önkormányzat jogosult, és a megvalósítás egészben vagy részben lakossági pénzeszköz bevonásával - ide értve az építőközösség pénzbeli hozzájárulását is - történik, a helyi önkormányzat köteles a hozzájárulás mértékét arányosan csökkenteni az erre a hányadra eső adó összegével (nettó fedezet).

(3) A víziközmű társulat és a helyi önkormányzat az adóalanyokra vonatkozó eljárási szabályok szerint igényelheti vissza az előzetesen felszámított adót.

(4) Az építőközösség az előzetesen felszámított adó visszaigénylésére attól az időponttól kezdődően jogosult, amikor az elkészült építményt az üzemeltető vagy útkezelő használatba vette. Az adóvisszaigénylés feltétele az előzetesen felszámított adót igazoló, az építőközösség nevére kiállított számlák, illetőleg - termékimport esetén - az adó megfizetését igazoló okiratok adóhatósághoz történő benyújtása.

(5) A közmű-, út- és járdaépítési beruházás megvalósítására társult természetes személyekre az építőközösség szabályait akkor is alkalmazni kell, ha az építmény nem kerül tulajdonukba.

(6) E § alkalmazásában közmű: a településekre vagy azok jelentős részére kiterjedő elosztó- és vezetékrendszerek (rendszerrészek), valamint az ezekkel kapcsolatos létesítmények, amelyek a fogyasztók vízellátási (ide értve a belvíz-, a csapadék- és szennyvízelvezetési, -tisztítási), villamosenergia, hő- és gázenergia és távbeszélési igényeit elégítik ki.

Műemlék helyreállítása, felújítása

56. § (1) Műemlék helyreállítása, felújítása esetén a műemlék tulajdonosa (kezelője) vagy az, aki a helyreállítást, felújítást a saját nevében megrendelte, jogosult az e tevékenységhez beszerzett terméket, igénybevett szolgáltatást terhelő, előzetesen felszámított adó visszaigénylésére, ha ezzel összefüggésben adólevonási joggal nem rendelkezik.

(2) Ha a jogosult egyébként adóalany vagy jogi személy, akkor az adóalanyokra vonatkozó szabályok szerint igényelheti vissza az előzetesen felszámított adót.

(3) Ha a jogosult nem adóalany és nem jogi személy, akkor az adóvisszaigénylés feltétele:

a) a jogosult nevére kiállított számlák, illetve termékimport esetén az adó megfizetését igazoló okiratok.

b) az elvégzendő munkákra vonatkozó előzetes költségvetés, valamint

c) az (5) bekezdésben említett igazolás adóhatósághoz történő benyújtása.

(4) A (3) bekezdés szerinti esetben a jogosult adó-visszaigénylési kérelemmel az előzetes költségvetés, valamint az (5) bekezdésben említett igazolás benyújtásának napjától, legfeljebb azonban az ezt követő második naptári év március hó 31. napjáig fordulhat az adóhatósághoz. Az utolsó elszámolás kivételével, adót ténylegesen visszaigényelni akkor lehet, ha a visszatérítési igény eléri a 10 000 forintot.

(5) Műemlék: az Országos Műemléki Felügyelőség által - az erre vonatkozó országos jegyzék alapján - kiállított igazolás szerint műemléknek minősített épület.

(6) Műemlék helyreállítása, felújítása: az a helyreállítás, felújítás, amely a műemlékvédelemre vonatkozó előírásoknak megfelel, ideértve az épületből kiköltöztetett részére megépített építményt is.

Egyházak egyes beruházásai

57. §[54] A működési engedéllyel rendelkező egyház, felekezet, illetve ezek olyan szervezeti egységei, amelyek az egyház alapszabálya szerint jogi személynek minősülnek - az 53. §-ban és az 56. §-ban biztosított adóvisszaigénylési jogon túlmenően - jogosultak a művelődési, oktatási, szociális, valamint az egyházi célú létesítményeik építésével, felújításával kapcsolatos előzetesen felszámított adónak az adóalanyra vonatkozó szabályok szerinti visszaigénylésére.

IV. fejezet

számlázási, könyvvezetési szabályok

58. § (1) Az adóalany köteles az értékesítésről

a) számlát,

b) készpénzfizetés esetén a vevő kérésére egyszerűsített számlát,

c) a) és b) pont alá nem tartozó esetben - az e törvényben meghatározott körben és időponttól kezdve nyugtát kibocsátani.

(2)[55]

(3) A számla és az egyszerűsített számla tartalmára vonatkozó előírásokat a 10. és 11. számú melléklet tartalmazza. Számlának minősül a részteljesítésről kibocsátott számla is. Nyugtának minősül minden olyan okmány, (pl.: pénztárgépszalag, címke, belépőjegy) amely megfelel a 72 számú mellékletben foglalt előírásoknak.

(4) A számla, egyszerűsített számla, nyugta az erre vonatkozó külön jogszabály rendelkezései szerint szigorú számadási kötelezettség alá eső nyomtatványnak minősül.

59. §[56] (1) Az egyszerűsített számlában a 29. §-ban meghatározott adómérték helyett a következő, az értékesítés adóval növelt ellenértékére vetítendő adómértéket kell feltüntetni:

a) 25 százalék helyett 20 százalék;

b) 15 százalék helyett 13,04 százalék.

(2) Ha a számlában eltérő adókulcs alá tartozó termékek és szolgáltatások együttesen szerepelnek, az adóalany köteles az adó alapját és összegét adókulcsonként összesítve is feltüntetni.

(3) A mellékszolgáltatás (30. §) nyújtásáról külön számla (egyszerűsített számla) nem bocsátható ki.

(4) A tárgyi adómentes értékesítéshez kapcsolódóan a számlában (egyszerűsített számlában) adóösszeg, -mérték nem szerepelhet.

(5) Az alanyi adómentességben részesülő adóalany az értékesítéséről kibocsátott számlában (egyszerűsített számlában) adóösszeget, -mértéket nem tüntethet fel.

(6) Ha a számla (egyszerűsített számla) kibocsátója a számlában (egyszerűsített számlában) jogosulatlanul, vagy a felszámítandónál magasabb adóösszeget, -mértéket tüntet fel, az ennek megfelelő adó megfizetésére kötelezetté válik.

60. §[57] (1) Ha az adóalany az adó alapját, mértékét vagy összegét utólag módosítja, erről köteles helyesbítő számlát (egyszerűsített számlát) kibocsátani, amennyiben értékesítéséről számlát (egyszerűsített számlát) bocsátott ki.

(2) A helyesbítő számlának (egyszerűsített számlának) legalább tartalmaznia kell:

a) a helyesbítés tényéré utaló jelzést;

b) az értékesítést igazoló eredetiszámla (egyszerűsített számla) azonosításához szükséges adatokat;

c) azokat a tételeket, amelyeket a módosítás megváltoztat.

(3) Az (1) bekezdés szerinti módosítás időpontjának a helyesbítő számla (egyszerűsített számla) kibocsátásának időpontját kell tekinteni.

(4) Ha a vevő (igénybevevő) a felszámított adót előzetesen felszámított adóként vette figyelembe, köteles azt a helyesbítő számla (egyszerűsített számla) kibocsátásának időpontjához kapcsolódóan, s annak megfelelően módosítani.

61. § (1) Az adóalany köteles nyugtát kibocsátani:

a) az üzletben, vagy azzal egy tekintet alá eső elárusító helyen folytatott bolti kiskereskedelmi értékesítésről, kivéve az egyszemélyes élelmiszerkiskereskedelmi üzletet, illetve az üzemanyagtöltő állomáson folytatott értékesítést, valamint a hírlapárusítást;

b) a felszolgálást biztosító vendéglátóipari egységben, valamint az önkiszolgáló étteremben folytatott értékesítésről, kivéve az utcán át történő árusítást. Nem minősül utcán át történő árusításnak, ha a terméket az üzletben fogyasztják;

c) egyéb műhelyben, üzletben (nem vendéglátóipari egységben) előállított termék vagy ott végzett szolgáltatás értékesítéséről, kivéve a kenyér és a péksütemény értékesítést;

d) a kereskedelmi szálláshely szolgáltatásról, ideértve a szállásadó által biztosított étkeztetést is;

(2) Az 58. § (1) bekezdés c) pontja szerinti nyugtaadási kötelezettség az alanyi adómentességben részesülő adóalanyra is vonatkozik.

(3) Amennyiben a nyugtakibocsátás személyi és tárgyi feltételei nem teremthetők meg, az adóhatóság kérelemre mentesítheti az értékesítőt a nyugtakibocsátási kötelezettség alól.

(4) A nyugtaadási kötelezettség előírása szempontjából üzlet: a helyiség körülhatárolt, állandó használatra épült, nyílt árusítású, rendszeresen nyitvatartó (ideértve az idényjelleggel működőket is) értékesítőhely (pl. bolt, áruház), ahol az értékesítési tevékenységet működési engedély vagy magánkereskedői igazolvány alapján végzi az adóalany. Üzletnek minősül a közterületen felállított, állandó használatra szolgáló árusító helyiség (pl. pavilon) is. Vendéglátó egységnek minősül a cukrász nyílt árusítást folytató üzlete, boltja is.

62. §[58] Az adóalany köteles az adó megállapítására, bevallására és elszámolására alkalmas nyilvántartást vezetni. A nyilvántartás alapján a fizetendő és a levonható előzetesen felszámított adó különbözetét havonta meg kell állapítani. Ez a kötelezettség az alanyi adómentességben részesülő adóalanyra nem vonatkozik.

V. fejezet

VEGYES RENDELKEZÉSEK[59]

63. §[60] A statisztikai besorolási számra való hivatkozással meghatározott termékek (építmények) és szolgáltatások vonatkozásában a Központi Statisztikai Hivatal Ipari Termékek Jegyzékének (ITJ), Mezőgazdasági és Erdészeti Termékek Jegyzékének (METJ), Vízgazdálkodási Termékek Jegyzékének (VTJ), Számítástechnika-alkalmazási Termékek Jegyzékének (SZATJ), Építményjegyzékének (ÉJ), valamint Szolgáltatási Tevékenységek Jegyzékének (SZTJ) az 1991. augusztus hó 31. napján érvényes besorolási rendjét kell irányadónak tekinteni. A besorolási rend ezt követő (időközi) változtatása az adókötelezettséget nem változtatja meg.

Eljárási szabályok[61]

64. §[62] Az adózással kapcsolatos eljárás során az adózás rendjéről szóló törvény rendelkezéseit kell alkalmazni.

65. §[63] (1) Az 1. § a) pontjában említett esetben az adóalany - a (2) bekezdésben meghatározott kivétellel - az adót maga köteles megállapítani, bevallani és megfizetni. Ha a levonható előzetesen felszámított adó összege meghaladja a fizetendő adó összegét, akkor az ebből adódó különbözetet vissza lehet igényelni.

(2) Az alanyi adómentességben részesülő adóalanyt nem terheli adómegállapítási, -bevallási és -elszámolási kötelezettség.

(3) Termékimport esetén az adót az adóhatóság határozattal állapítja meg (kivetéses adózás).

Az adó visszafizetése kérelemre[64]

66. §[65] Az adóhatóság az adót kérelemre visszafizeti, ha az adófizetésre kötelezett az adó megfizetésének esedékessége napjától számított 5 éven belül igazolja, hogy

a) a termék nem minősült importált terméknek;

b) a belföldi forgalom számára vámkezelt terméket a szerződés meghiúsulása miatt, illetőleg szerződésen alapuló szavatossági vagy jótállási igény alapján az eredeti küldő címére, vagy annak rendelkezése szerint más címre külföldre visszaszállították.

Behajthatatlan követelés[66]

67. §[67] (1) Ha az adóalany az adó alapjául szolgáló ellenértéket behajthatatlan követelésként leírja, jogosult - az adóhatóság előzetes hozzájárulásával - a leírás időpontját követő elszámolás esedékességekor a fizetendő adót csökkenteni a behajthatatlan követelésére jutó adó összegével.

(2) Az adóhatóság az előzetes hozzájárulást akkor adja meg, ha az adóalany igazolja, hogy

a) megtett minden szükséges intézkedést a követelés behajtására és

b) az érvényesíteni kívánt követelése az annak alapjául szolgáló bizonyítékok ellenére valószínűsíthetően nem nyer kiegyenlítést.

(3) Ha azonban a behajthatatlan követelésként leírt ellenérték a későbbiekben egészben vagy részben mégis kielégítést nyer, az adóalany köteles a soron következő első elszámolás esedékességekor a fizetendő adót növelni a kielégítést nyert ellenértékére arányosan jutó adó összegével.

68. §[68]

Átmeneti rendelkezések

69. § (1) 1990-91. között az adóalany a beruházási cé-Jú beszerzését (ideértve a saját vállalkozáson belül végzett beruházását is) terhelő, előzetesen felszámított adó összegét - a 13. számú mellékletben meghatározott eltérésekkel - a következők szerint vonhatja le:

- 1990. évben legfeljebb a 60%-át;

- 1991. évben legfeljebb a 80%-át.

(2) Az (1) bekezdés szerint le nem vonható adó összege véglegesen az adóalanyt terheli.

70. § (1) Az a kész lakás felépítésére vállalkozó adóalany, aki az 57/1987. (XI. 15.) MT és a 39/1988. (V. 31.) MT rendelettel módosított 37/1987. (X. 12.) MT rendelet 13. §-ának (4) bekezdése alapján a 81/1988. (XII. 12.) MT rendelet hatálybalépése előtt "0" kulccsal adózni jogosult adóalany volt, az 1989. janár 1. napján folyamatban lévő munkái tekintetében a hatálybalépés napjáig keletkezett adófizetési kötelezettségét helyesbíteni köteles a korábban kibocsátott számláiban felszámított adó új, "0" kulccsal történő leszámlázásával.

(2) Az a kész lakás felépítésére vállalkozó adóalany, aki a 37/1987. (X. 12.) MT rendelet 13. §-ának (4) bekezdése alapján 1989. január 1. napja előtt nem minősült "0" kulccsal adózni 'jogosult adóalanynak, az 1989. január 1-jén folyamatban lévő munkái esetén az azt követő értékesítéseiről kibocsátott számlában tüntethet fel, "0" kulcsot.

71. §[69] Rubel elszámolású, külkereskedelmi áruforgalmon belüli termékimport esetén - ha az adófizetésre kötelezett olyan adóalany, aki nem részesül alanyi adómentességben - a "termékimportra" vonatozó rendelkezéseket az alábbi eltérésekkel kell alkalmazni:

a) az adófizetési kötelezettség a számla kézbesítésének, számla hiányában az ellenérték kiegyenlítésének időpontjában keletkezik. Amennyiben a számla kézbesítésének, számla hiányában az ellenérték kiegyenlítésének időpontja megelőzi a termék belföldi rendeltetési helyére való érkezésének napját, az adófizetési kötelezettség ez utóbbi időpontban keletkezik;

b) az adó alapja az elszámolt árkülönbözetekkel módosított határparitásos érték;

c) az adót az adóalany az import utáni adófizetési kötelezettséget is tartalmazó elszámolásának esedékességét követő naptól kezdődően jogosult előzetesen felszámított adóként elszámolni;

d) az adót az adóalany maga köteles havonta megállapítani, bevallani és elszámolni (önadózás).

72. §[70] (1) A nyugtaadásra kötelezett adóalany - ideértve az alanyi adómentességben részesülő adóalanyt is - jogosult arra, hogy az 1990. január 1. napjától 1995. december 31. napjáig terjedő időszakban az adóigazgatási azonosításra alkalmas nyugta adását biztosító pénztárgép beszerzése után annak adót is tartalmazó vételárát, legfeljebb azonban a nyugta adóigazgatási azonosításának módjáról szóló jogszabályban említett Országos Pénztárgéptechnikai Bizottság által meghatározott forintösszeget előzetesen felszámított adóként vegye figyelembe.

(2) Az adóalany pénzátvételi helyenként 1 darab pénztárgép egyszeri beszerzése erejéig jogosult az (1) bekezdésben biztosított lehetőség érvényesítésére. Ez a jogosultság kizárólag a saját vállalkozás pénzátvételi helyén történő hasznosítás esetén áll fenn.

(3) A törvény más helyén megfogalmazott, az adólevonási jogot tiltó vagy korlátozó rendelkezés az (1) bekezdésben biztosított lehetőség érvényesítésére nem vonatkozik.

(4) Az adóalany az előzetesen felszámított adóként figyelembe vehető forintösszeget legkorábban a pénztárgép hivatalos megrendelése visszaigazolásának kézbesítési napjától kezdődően vonhatja le, igényelheti vissza. Ha azonban megrendelését utóbb visszavonja, köteles a levont, visszaigényelt adót visszafizetni.

(5) Az adóalany köteles elszámolását módosítani, ha a (4) bekezdés szerint levont, visszaigényelt előzetesen felszámított adó meghaladja a ténylegesen figyelembe vehető forintösszeget.

(6) Az előzetesen felszámított adóként levont, visszaigényelt forintösszeget az adóalany nem számolhatja el költségként.

(7) Az (1) bekezdésben biztosított lehetőség érvényesítése esetén az adóalanynak - ideértve az alanyi adómentességben részesülő adóalanyt is - adófizetési kötelezettsége keletkezik, ha a pénztárgépet értékesíti. A fizetendő adó összegét - a (8) bekezdésben meghatározott eltéréssel - a törvény I. fejezetében foglalt szabályok szerint kell megállapítani, bevallani és elszámolni.

(8) Ha az adóalap és a felszámított adó forintban kifejezett együttes összege

a) meghaladja az előzetesen felszámított adóként levont, visszaigényelt forintösszeget, akkor az adóalap és a felszámított adó forintban kifejezett együttes összegét,

b) nem haladja meg az előzetesen felszámított adóként levont, visszaigényelt forintösszeget, akkor ez utóbbit

kell fizetendő adóként figyelembe venni.

73. § (1) Az 1990-re áthúzódó folyamatosan teljesített szolgáltatásnál, ha a felek teljesítési (részteljesítési) időpontban külön nem állapodtak meg, az 1990. január 1. napja előtt előlegként [22. § (1) bekezdés) kapott rész után az adófizetési kötelezettség negyedévenként, a negyedév utolsó napján keletkezik az erre az időszakra jutó hányad arányában.

(2) Az (1) bekezdésben meghatározott, adófizetési kötelezettséget keletkeztető időpont egyidejűleg teljesítési (részteljesítési) időpontnak is minősül.

Értelmező rendelkezések

74. § E törvény alkalmazásában:

a) ellenérték: a termékértékesítés és szolgáltatásnyújtás teljesítésének fejében adott, pénzben kifejezett vagy nem pénzben kifejezett vagyoni érték, ide nem értve a kártérítést;

b)[71] külföldi: az a természetes személy, jogi személy, akinek (amelynek) nincs belföldön székhelye vagy telephelye, székhely vagy telephely hiányában lakóhelye vagy szokásos tartózkodási helye, továbbá a 3. § (6) bekezdése értelmében nem választott adóalanyiságot;

c) székhely: az alapszabályban, illetőleg a cégbejegyzésben ekként megjelölt hely, ilyen hely hiányában, vagy ha több ilyen hely van vagy ha az alapszabály, illetőleg cégbejegyzés szerinti székhely a központi ügyvezetés helyétől eltér, a központi ügyvezetés helye;

d)[72] telephely: olyan állandó üzleti vagy termelő berendezés, amellyel a vállalkozó egészben vagy részben bevétel elérésére irányuló tevékenységet fejt ki, így különösen:

- a vezetés helye,

- a fiók,

- az iroda,

- a gyártelep,

- a műhely vagy a raktár,

- a bánya, a kőfejtő, a olaj mező, vagy a természeti kincsek kiaknázására szolgáló más telep,

- az építési, kivitelezési, szerelési, felügyeleti tevékenység helye,

- a közvetlen kereskedelmi képviselet, amennyiben az nem eseti jelleggel értékesítés teljesítésére irányuló szerződéseket köt (aláír), lebonyolít;

e) lakóhely: a magánszemélyek jövedelemadójáról szóló tőrvényben ekként meghatározott hely;

f) szokásos tartózkodási hely: a magánszemélyek jövedelemadójáról szóló törvényben ekként meghatározott hely;

g)[73]

h)[74] rubel elszámolású termékimport: államközi megállapodás alapján bármely országból, valamint államközi megállapodásokon kívül az Albán Népköztársaságból, a Bolgár Köztársaságból, a Cseh és Szlovák Szövetségi Köztársaságból, a Koreai Népi Demokratikus Köztársaságból, a Kubai Köztársaságból, a Lengyel Köztársaságból, a Németországból, a Mongol Népköztársaságból, a Román Köztársaságból, a Szovjet Szocialista Köztársaságok Szövetségéből, a Vietnami Demokratikus Köztársaságból rubel elszámolásban történő termékimport;

i) határparitásos érték: a szerződés szerinti értéknek, valamint a magyar államhatárig felmerült költségeknek a pénzben kifejezett együttes összege;

j) pénzforgalmi szemlélet: az adóalany a könyvvitelében költségek helyett kiadásokat, bevételi előírások helyett ténylegesen befolyt bevételt mutat ki;

k) egyszemélyes élelmiszer-kiskereskedelmi üzlet: ahol sem alkalmazottat, sem segítő családtagot, sem közeli hozzátartozót nem foglalkoztatnak;

l) melegkonyhás vendéglátóipari egység: ha az üzletek , működéséről szóló jogszabály másként nem rendelkezik, melegkonyhás az a vendéglátóipari egység, ahol az ételeket a helyszínen készítik, vagy melegítik, az állandó választék alkalmas a menü rendszerű értékesítésre is. E kategóriába tartoznak a meleg ételeket árusító sütödék is: így különösen pecsenyesütő, lángossütő, halsütő.

Záró rendelkezések

75. § (1) E törvény végrehajtásáról a pénzügyminiszter gondoskodik.

(2) Felhatalmazást kap a Minisztertanács, hogy rendeletben határozza meg a nemzetközi szerződés vagy viszonosság alapján adható adóvisszatérílés módját, mértékét és részletes szabályait:

a) a külföldi utas részére,

b) a vámszabad területi társaság, a külföldön bejegyzett vállalkozó részére,

c) a diplomáciai és konzuli képviseletek, a diplomáciai és konzuli képviseletek tagjai, valamint az ezzel egy tekintet alá cső nemzetközi szervezetek és ezek diplomáciai rangban levő tagjai, illetve jogszabályban meghatározott más külföldi személyek részére, ideértve a részükre történő egyes értékesítések exporttá minősítését is.

(3) A pénzügyminiszter felhatalmazást kap arra, hogy

a)[75]

b)[76]

c) a külügyminiszterrel egyetértésben az adófizetési kötelezettség alóli mentességet biztosítson az olyan közérdekű tevékenységet ellátó nemzetközi szervezetek részére, amelyek a nemzetközi gyakorlat szerint hasonló kedvezményeket élveznek, továbbá

d)[77]

e)[78]

f)[79]

(4) A közlekedési, hírközlési és építésügyi miniszter felhatalmazást kap arra, hogy rendeletben határozza meg azoknak a termékeknek és szolgáltatásoknak a körét, amelyeknek beszerzése az 50. § alapján adóvisszaigénylésre jogosít.

(5)[80] Az adóhatóság kérelemre

a) mentesíti az alapítványt az adófizetési kötelezettség pénzügyi teljesítése alól, ha az általa végzett értékesítés, az állampolgárok szélesebb körét érintő közösségi (szociális, egészségügyi, oktatási, nevelési, kulturális, sport, környezetvédelmi, településfejlesztési) szükségletek kielégítését szolgálja;

b) engedélyezi a menekültek, vagy hajléktalanok elhelyezésére szolgáló létesítmény építését, bővítését, átalakítását, felújítását terhelő adó visszaigénylését, ha az építtető vállalja, hogy a használatba vételt követően a létesítményt 5 évig menekültek, vagy hajléktalanok elhelyezésére használja. Ha a használat módja ezen időtartamon belül megváltozik, a visszaigényelt adó időarányos részét meg kell fizetni;

c) engedélyezi a közérdekű célú kötelezettségvállalásból, alapítványból, valamint egyéb adományból létesülő, az állampolgárok szélesebb körét érintő, közösségi (szociális, egészségügyi, oktatási, nevelési, kulturális, sport, környezetvédelmi, településfejlesztési) célú létesítmény építését, bővítését, átalakítását, felújítását terhelő adó visszaigénylését a közérdekű célú kötelezettségvállalásból, alapítványból, valamint egyéb adományból fedezett költségek arányában.

76. § (1) Ez a törvény kihirdetése napján lép hatályba. Rendelkezéseit - a (2)-(4) bekezdésében foglalt eltérésekkel - az 1989. december 31. napját követő értékesítésekre, illetve import esetén az 1989. december 31. napja után behozott, vagy beküldött termékre kell alkalmazni, mind az adófizetési kötelezettség, mind az adólevonásivisszaigénylési jogosultság tekintetében.

(2) A személygépkocsi

a) külkereskedelmi áruforgalmon kívüli,

b) nem adóalany első belföldi tulajdonos nem rubel elszámolású, külkereskedelmi áruforgalmon belüli,

c) nem adóalany, vagy alanyi adómentességben részesülő adóalany első belföldi tulajdonos rubel elszámolású, külkereskedelmi áruforgalmon belüli

importjára vonatkozó rendelkezéseket a törvény hatálybalépésének napjától kell alkalmazni.

(3) Nem alkalmazható a (2) bekezdésében foglalt rendelkezés, ha:

a) a személygépkocsi teljes vételárát 1989. november 24. napját megelőzően konvertibilis fizetőeszközben belföldi pénzintézeten keresztül kiegyenlítették;

b) a vámkezelést leérő vagy az első belföldi tulajdonos a törvény hatálybalépésének napján külföldön tartózkodik és onnan a kiutazástól számított 30 napon belül tér vissza.

(4) A nyugtaadási kötelezettségre vonatkozó a 61. §-ban foglalt szabályokat:

a) a 61. § (1) bekezdés a) pontjában meghatározott értékesítések közül a hatósági üzletköri besorolás szerint ruházati-, vegyiáru-, iparcikk-, valamint tüzelő és építőanyag kereskedelmi értékesítés, továbbá a 61. § (1) bekezdés c) pontjában meghatározott értékesítés esetében 1990. július 1. napjától;

b) a 61. § (1) bekezdés a) pontban meghatározott értékesítések közül a hatósági üzletköri besorolása szerint kul-túrcikk kiskereskedelmi, illetve egyéb kiskereskedelmi értékesítés esetében, továbbá a 61. § (1) bekezdés b) pontjában meghatározott értékesítés esetében 1991. január 1-től;

c) a 61. § (1) bekezdés d) pontban meghatározott esetekben 1991. július 1. napjától;

d) az a)-c) pontokban fel nem sorolt értékesítés esetében 1992. január 1. napjától

kell alkalmazni.

(5) Annak az adóalanynak, aki többféle nyugtaadási kötelezettség alá eső értékesítést folytat, nyugtaadási kötelezettségének minden értékesítése tekintetében a számára előirt legkésőbbi időponttól kell eleget tennie.

(6)[81]

77. § (1) 1990. január 1. napján

a) az általános forgalmi adóról szóló 1987. évi V. törvény, valamint az azt módosító 1988. évi VII. törvény (a továbbiakban: Tv.), valamint

b) a Tv. egyes rendelkezéseinek végrehajtásáról szóló a 81/1988. (XII. 12.) MT rendelet, valamint az azt módosító 36/1989. (IV. 30.) MT rendelet, az 50/1989. (VI. 5.) MT rendelet és a 83/1989. (VII. 25.) MT rendelet

a hatályát veszti.

(2) Az általános forgalmi adó alkalmazásában exportnak, illetve importnak minősülő belföldi értékesítésről szóló, a 19/1989. (V. 16.) PM rendelettel módosított 65/1988. (XII. 26.) PM rendelet (a továbbiakban: R.) - a (3) bekezdésében meghatározott kivétellel - 1990. január 1. napján a hatályát veszti azzal, hogy rendelkezéseit az R. 1. §-ának d) pontja tekintetében az 1990. január 1. napja előtt megkötött nemzetközi magánjogi szerződések érvényességének a megszűnéséig még alkalmazni kell.

(3) Az R. 1. §-ának a) és b) pontja a személygépkocsi értékesítése tekintetében a törvény hatálybalépésének napján veszti hatályát azzal, hogy rendelkezéseit még alkalmazni kell akkor, ha a vevő a személygépkocsi teljes vételárát addig igazoltan kiegyenlítette.

Dr. Szűrös Mátyás s. k.,

a Köztársaság ideiglenes elnöke

Dr. Fodor István s. k.,