31996R2223[1]

A Tanács 2223/96/EK rendelete (1996. június 25.) a Közösségben a nemzeti és regionális számlák európai rendszeréről

A TANÁCS 2223/96/EK RENDELETE

(1996. június 25.)

a Közösségben a nemzeti és regionális számlák európai rendszeréről

AZ EURÓPAI UNIÓ TANÁCSA,

tekintettel az Európai Közösséget létrehozó szerződésre és különösen annak 213. cikkére,

tekintettel a Bizottság által beterjesztett rendelettervezetre,

tekintettel az Európai Parlament véleményére ( 1 ),

tekintettel az Európai Monetáris Intézet véleményére ( 2 ),

tekintettel a Gazdasági és Szociális Bizottság véleményére ( 3 ),

(1) mivel a Gazdasági és Monetáris Unió megvalósítása és felügyelete megköveteli az összehasonlítható, naprakész és megbízható információt minden egyes ország és/vagy régió gazdasági helyzetének szerkezetéről és fejlődéséről;

(2) mivel a Bizottságnak részt kell vállalnia a Gazdasági és Monetáris Unió igazgatásában, és különösen jelentést kell tennie a Tanácsnak a tagállamok által a Gazdasági és Monetáris Unió megvalósítására irányuló kötelezettségek teljesítésében elért előrehaladásról;

(3) mivel a gazdasági számlák alapvető eszközök egy ország és/vagy régió gazdasági helyzetének elemzésére, feltéve hogy azok egységes elvek alapján készülnek, és nem tesznek lehetővé eltérő értelmezést;

(4) mivel a Bizottság a nemzeti számlák aggregátumait használja a közösségi közigazgatási és különösen költségvetési számításokhoz;

(5) mivel Integrált Nemzeti Számlák Európai Rendszere - ESA címmel az e rendelet által szabályozott tárgykörre vonatkozóan 1970-ben megjelent egy közigazgatási dokumentum, amelyet az Európai Közösségek Statisztikai Hivatala saját felelősségére egyedül készített el; mivel ez a dokumentum az Európai Közösségek Statisztikai Hivatala által a tagállamok nemzeti statisztikai intézeteivel együtt végzett többéves munkának eredménye volt azzal céllal, hogy létrehozzák a nemzeti számlák egy olyan rendszerét, amely megfelel az Európai Közösségek gazdasági és szociális politikája követelményeinek, és mivel ez képezte az Egyesült Nemzetek Nemzeti Számlák Rendszerének közösségi változatát, amelyet a Közösség a saját számlarendszere elkészültéig alkalmazott;

(6) mivel 1979-ben az eredeti szöveg naprakésszé tétele érdekében egy második kiadás is megjelent (a továbbiakban: ESA második kiadás) ( 4 );

(7) mivel az Egyesült Nemzetek Statisztikai Bizottsága 1993. februárjában elfogadta az új Nemzeti Számlák Rendszerét (SNA) annak érdekében, hogy az Egyesült Nemzetek minden tagországában az eredmények nemzetközi szinten összehasonlíthatókká váljanak;

(8) mivel a környezeti számlák esetében figyelmet kell szentelni a Bizottságnak az Európai Parlamenthez és a Tanácshoz intézett, "Iránymutatás az Európai Unió számára a környezeti indikátorokról és a környezetvédelmi nemzeti számlákról" című, 1994. december 21-i közleményére;

(9) mivel a Közösség kölcsönösen előnyös módon együttműködik harmadik országokkal, különösen az Európai Gazdasági Térségbe (EGT) tartozókkal;

(10) mivel a Számlák Európai Rendszerét úgy kell létrehozni, hogy az megfeleljen a Gazdasági és Monetáris Unió követelményeinek, és azt a közösségi jogszabályokban foglalt nemzeti és regionális számlák összeállításánál alkalmazni kell;

(11) mivel a Bizottság az e rendelet által meghatározott rendszer szerint a tagállamok által összeállított minden számla és tábla eredményeit meghatározott időpontokban rendelkezésre bocsátja, különös figyelemmel a gazdasági konvergencia ellenőrzésére és a tagállami gazdaságpolitikák legszorosabb koordinációjának elérésére;

(12) mivel az e rendelettel létrehozott rendszer mint a közös szabványok, fogalommeghatározások, osztályozások és a tagállamok által a Közösség követelményei szerint készítendő számlákra vonatkozó számviteli szabályok referenciakerete, fokozatosan minden más rendszer helyébe lép oly módon, hogy a tagállamok között összehasonlítható eredményekhez lehessen jutni;

(13) mivel ezeknek a statisztikai eredményeknek az átláthatóság elvének megfelelően az állampolgárok számára hozzáférhetőeknek kell lenniük;

(14) mivel az e rendelet által létrehozott rendszer, amely az SNA egy, a tagállamok gazdasági szerkezeteihez igazított változata, követi az SNA szerkezetét, és így a közösségi adatok összehasonlíthatóak a Közösség fő nemzetközi partnerei által összeállított számlákkal;

(15) mivel az adatokat a számlák és táblák tág kategóriái szerint kell csoportosítani, és mivel csak a Közösség követelményei szempontjából alapvető fontosságú információt kell feldolgozni, és közölni a Bizottsággal meghatározott időpontokban;

(16) mivel azonban tekintettel az érintett számlák volumenére és méretére, a részletezettségre és a földrajzi lefedettségre, valamint e vonatkozásban a tagállamok helyzetére, azoknak a tagállamoknak, amelyek objektíven nem képesek az e rendeletben foglalt határidőket betartani, kivételesen és ideiglenesen bizonyos további határidőt kell engedélyezni az adatok benyújtására;

(17) mivel a közvetetten mért pénzügyi közvetítő szolgáltatások (FISIM) lebontási módjáról szóló határozatot egy későbbi időpontban kell meghozni;

(18) mivel a szubszidiaritás elvének megfelelően az összehasonlítható információ elérését lehetővé tevő közös statisztikai szabványok megalkotása olyan feladat, amellyel hatékonyan csak közösségi szinten lehet foglalkozni, és mivel az ilyen szabványokat az egyes tagállamokban a hivatalos statisztikák összeállításáért felelős szervezetek és intézetek felügyelete alatt kell végrehajtani;

(19) mivel szükséges e rendelet rendelkezéseinek a kiigazításához és naprakésszé tételéhez a Tanács 89/382/EGK, Euratom ( 5 ) határozatával létrehozott Európai Közösség statisztikai programbizottságával (SPC) együttműködésben egy eljárást megalkotni; mivel a kiigazítási eljárás azokra a módosításokra korlátozódik, amelyek nem növelik a saját forrásokat;

(20) mivel a statisztikai programbizottság és a 91/115/EGK határozattal ( 6 ) létrehozott monetáris, pénzügyi és fizetésimérleg-statisztikákkal foglalkozó bizottság (CMFB) bejelentette, hogy támogatják e rendelet tervezetét;

(21) mivel a bruttó nemzeti termék piaci áron (GNPmp) történő összeállításának összehangolásáról szóló, 1989. február 13-i 89/130/EGK tanácsi irányelv ( 7 ) előírja, hogy a GNPmp csak az Integrált Nemzeti Számlák Európai Rendszerének fogalommeghatározásainak és számviteli szabályainak alkalmazása esetén összehasonlítható, és mivel a hozzáadottérték-adóból (HÉA) származó saját források beszedésének végleges egységes rendszeréről szóló, 1989. május 29-i 1553/89/EGK, Euratom tanácsi rendelet ( 8 ) előírja, hogy a HÉA súlyozott átlagkulcsának kiszámításához az adóköteles műveletek részletezését az Integrált Nemzeti Számlák Európai Rendszerével összhangban elkészített nemzeti számlák segítségével kell elvégezni, és mivel ezen instrumentumokra, és a túlzott hiány esetén követendő eljárásról szóló jegyzőkönyv alkalmazásáról szóló, 1993. november 22-i 3605/93/EK tanácsi rendelettel ( 9 ), az Európai Közösségek saját forrásainak rendszeréről szóló, 1994. október 31-i 94/728/EK tanácsi határozattal ( 10 ), valamint a költségvetési fegyelemről szóló, 1994. október 31-i 94/729/EK tanácsi határozattal ( 11 ) összefüggésben az e rendelet által létrehozott rendszer végrehajtására átmeneti időszakot kell biztosítani,

ELFOGADTA EZT A RENDELETET:

1. cikk

Cél

(1) E rendelet célja, hogy létrehozza az 1995. évi Európai Számlarendszert (a továbbiakban: ESA 95) azzal, hogy rendelkezik:

a) egy olyan módszertanról, amely a közösség érdekében a számlák és táblák összeállításához összehasonlítható módon alkalmazni kívánt közös szabványokra, fogalommeghatározásokra, osztályozásokra és számviteli szabályokra vonatkozik, együtt a 3. cikk feltételei szerint előírt eredményekkel;

b) egy, az ESA 95 szerint összeállított számláknak és tábláknak a Közösség céljaira, meghatározott időpontban történő átadását szolgáló programról.

(2) Figyelembe véve a 7. és 8. cikket, ez a rendelet vonatkozik minden olyan közösségi jogi aktusra, amely az ESA-ra vagy annak fogalommeghatározásaira hivatkozik.

(3) Ez a rendelet nem kötelezi a tagállamokat arra, hogy az ESA 95-öt alkalmazzák a saját céljaikat szolgáló számlák összeállításánál.

2. cikk

Módszertan

(1) Az 1. cikk (1) bekezdésének a) pontjában említett ESA 95 módszertant az A. melléklet tartalmazza.

(2) A Bizottság elfogadja az ESA 95 módszertan azon módosításait, amelyek célja az ESA 95 tartalmának tisztázása és javítása, feltéve, hogy azzal az ESA 95 alapvető fogalmai nem változnak, és végrehajtása nem követel meg további forrásokat és nem növeli a saját forrásokat. Ezen intézkedéseket, amelyek a rendelet nem alapvető fontosságú elemeinek többek között kiegészítéssel történő módosítására irányulnak, a 4. cikk (2) bekezdésében meghatározott ellenőrzéssel történő szabályozási bizottsági eljárással összhangban kell elfogadni.

(3) A Szerződés vonatkozó rendelkezései szerint a Tanács legkésőbb 1997. december 31-ig döntést hoz az A. melléklet I. mellékletében leírt közvetve mért pénzügyi közvetítői szolgáltatások (FISIM) részletezési rendszerének bevezetéséről, és amennyiben helyénvaló, elfogadja a végrehajtásához szükséges intézkedéseket.

3. cikk

Továbbítás a Bizottságnak

(1) A tagállamok a B. mellékletben meghatározott számlákat és táblákat az egyes táblákra meghatározott határidőn belül továbbítják a Bizottságnak (az Eurostatnak), a mellékletben meghatározott eltérések figyelembevételével.

(2) A tagállamok benyújtják a B. melléklet szerinti eredményeket, beleértve a statisztikai titkosságra vonatkozó nemzeti jogszabályok vagy gyakorlat szerint a tagállamok által titkosnak nyilvánított adatokat is, a titoktartási kötelezettség hatálya alá tartozó statisztikai adatoknak az Európai Közösségek Statisztikai Hivatalához történő továbbításáról szóló, 1990. június 11-i 1588/90/EGK, Euratom tanácsi rendelet rendelkezései alapján, amely irányadó az információ titkos kezelésére ( 12 ).

A Bizottság elfogadja a 2. cikk (2) bekezdésében meghatározott korlátokon belül a tagállamoktól kért adatokra vonatkozó bármely változást (új táblázatok, érintett országok és/vagy régiók). Ezen intézkedéseket, amelyek a rendelet nem alapvető fontosságú elemeinek többek között kiegészítéssel történő módosítására irányulnak, a 4. cikk (2) bekezdésében meghatározott ellenőrzéssel történő szabályozási bizottsági eljárással összhangban kell elfogadni.

4. cikk

(1) A Bizottságot a statisztikai programbizottság (a továbbiakban: a bizottság) segíti.

(2) Az e bekezdésre történő hivatkozáskor az 1999/468/EK határozat 5a. cikkének (1)-(4) bekezdését és 7. cikkét kell alkalmazni, figyelemmel 8. cikkének rendelkezéseire.

5. cikk

A bizottság feladatai

A bizottság minden, az elnöke által felvetett, az e rendelet végrehajtásához kapcsolódó ügyet megvizsgál vagy saját kezdeményezésére, vagy valamely tagállam kérésére.

6. cikk

Együttműködés más bizottságokkal

(1) A 91/115/EGK határozat 2. cikkének megfelelően a Bizottság kikéri a monetáris, pénzügyi és fizetésimérleg-statisztikákkal foglalkozó bizottság (CMFB) véleményét minden, az e bizottság hatáskörébe tartozó ügyben.

(2) A Bizottság tájékoztatja a 89/130/EGK, Euratom irányelvvel létrehozott bruttó nemzeti termék bizottságot minden, a jelen rendelet végrehajtására vonatkozó információról, amely szükséges e bizottság feladatainak ellátásához.

7. cikk

Az alkalmazás és az első adatszolgáltatás időpontja

(1) Az ESA 95-öt először a B. mellékletnek megfelelően összeállított, 1999. áprilisában továbbítandó adatokra kell alkalmazni.

(2) Az adatokat a B. mellékletben meghatározott határidőknek megfelelően a Bizottságnak (Statisztikai Hivatalnak) kell megküldeni.

(3) Az (1) bekezdéssel összhangban az ESA 95-re épülő első adatszolgáltatásig a tagállamok az ESA második kiadása alkalmazásával összeállított számlákat és táblázatokat továbbra is megküldik a Bizottságnak (Statisztikai Hivatalnak).

(4) A Közösségek saját forrásainak rendszeréről szóló 88/376/EGK, Euratom határozat végrehajtásáról szóló, 1989. május 29-i 1552/89/EGK, Euratom tanácsi rendelet ( 13 ) 19. cikkének sérelme nélkül, a Bizottság és az érintett tagállamok ellenőrzik e rendelet alkalmazását, és ezen ellenőrzések eredményét az e rendelet 4. cikke (1) bekezdésével létrehozott bizottság elé terjesztik.

8. cikk

Átmeneti rendelkezések

(1) A költségvetés és a saját források érdekében, valamint az 1. cikk (2) bekezdésétől és a 7. cikktől eltérően, a 89/130/EGK, Euratom irányelv 1. cikkének (1) bekezdése, valamint az ehhez kapcsolódó jogi aktusok, különösen az 1552/89/EGK, Euratom és az 1553/89/EGK, Euratom rendelet és a 94/728/EK, Euratom és a 94/729/EK határozat értelmében hatályos Integrált Gazdasági Számlák Rendszere az ESA második kiadás mindaddig, ameddig a 94/728/EK, Euratom határozat hatályban marad.

(1a) A héa alapú saját forrás meghatározása céljából és az (1) bekezdés alól kivételt képezve a tagállamok használhatják az új Integrált Nemzeti Számlák Európai Rendszerén (ESA 95) alapuló adatokat, amíg a 94/728/EK, Euratom határozat hatályban van.

(2) A 3605/93/EK rendeletben meghatározott túlzotthiány-eljárás szerint a tagállamok által a Bizottságnak küldött jelentések céljaira az Integrált Gazdasági Számlák Európai Rendszere az ESA második kiadása az 1999. szeptember 1-jei jelentéstételig.

(3) Az e cikk (1) és (2) bekezdésében meghatározottak szerint az ESA második kiadásának alkalmazását úgy kell biztosítani, hogy a 7. cikk (1) bekezdése alapján kapott adatokat az ESA 95 alapján ki kell igazítani, figyelembe véve az ESA második kiadása és az ESA 95 eltérő fogalmaiból, fogalommeghatározásaiból vagy nómenklatúráiból adódó változásokat.

Ennek az elvnek a végrehajtását a Tanács 89/130/EGK, Euratom irányelvének 6. cikkében meghatározott eljárás szerint legkésőbb 1996 decemberéig kell megvalósítani.

9. cikk

Ez a rendelet az Európai Közösségek Hivatalos Lapjában történő kihirdetését követő 20. napon lép hatályba.

Ez a rendelet teljes egészében kötelező és közvetlenül alkalmazandó valamennyi tagállamban.

A. MELLÉKLET - EURÓPAI SZÁMLÁK RENDSZERE

ESA 1995

1. FEJEZET

ÁLTALÁNOS JELLEMZŐK

1.01. A Nemzeti és Regionális Számlák Európai Rendszere (ESA 1995 vagy egyszerűen ESA) nemzetközileg összehangolt elszámolási keretrendszerként szolgál a teljes gazdaság (vagyis egy régió, egy ország vagy egy országcsoport gazdaságának), összetevőinek és más gazdaságokkal való kapcsolatának rendszerbe foglalt, részletes leírásához.

Az ESA 1995 az 1970-ben kiadott Integrált Nemzeti Számlák Európai Rendszere (ESA 1970; második, kissé átdolgozott kiadása 1978-ban jelent meg) helyébe lép.

Idetartozik a munkaügyi statisztika, az iparstatisztika és a külkereskedelmi statisztika. Az ESA 1995 teljes egészében összhangban áll a nemzeti elszámolások világszerte alkalmazott felülvizsgált módszertanával, a Nemzeti Számlák Rendszerével (SNA 1993, vagy egyszerűen SNA; ez a módszertan az Egyesült Nemzetek, az IMF, az Európai Közösségek Bizottsága, az OECD és a Világbank közös felelősségvállalásával jött létre). Ugyanakkor az ESA jobban összpontosít az Európai Unió sajátosságaira és adatigényeire. Az ESA az SNA-hoz hasonlóan összhangban áll sok más társadalom- és gazdaságstatisztikában alkalmazott fogalommal és osztályozási rendszerrel. Idetartozik a munkaügyi statisztika, az iparstatisztika és a külkereskedelmi statisztika. Az ESA ennélfogva az Európai Unió és tagországai társadalom- és gazdaságstatisztikái összekapcsolódásának központi hivatkozási keretrendszere lehet.

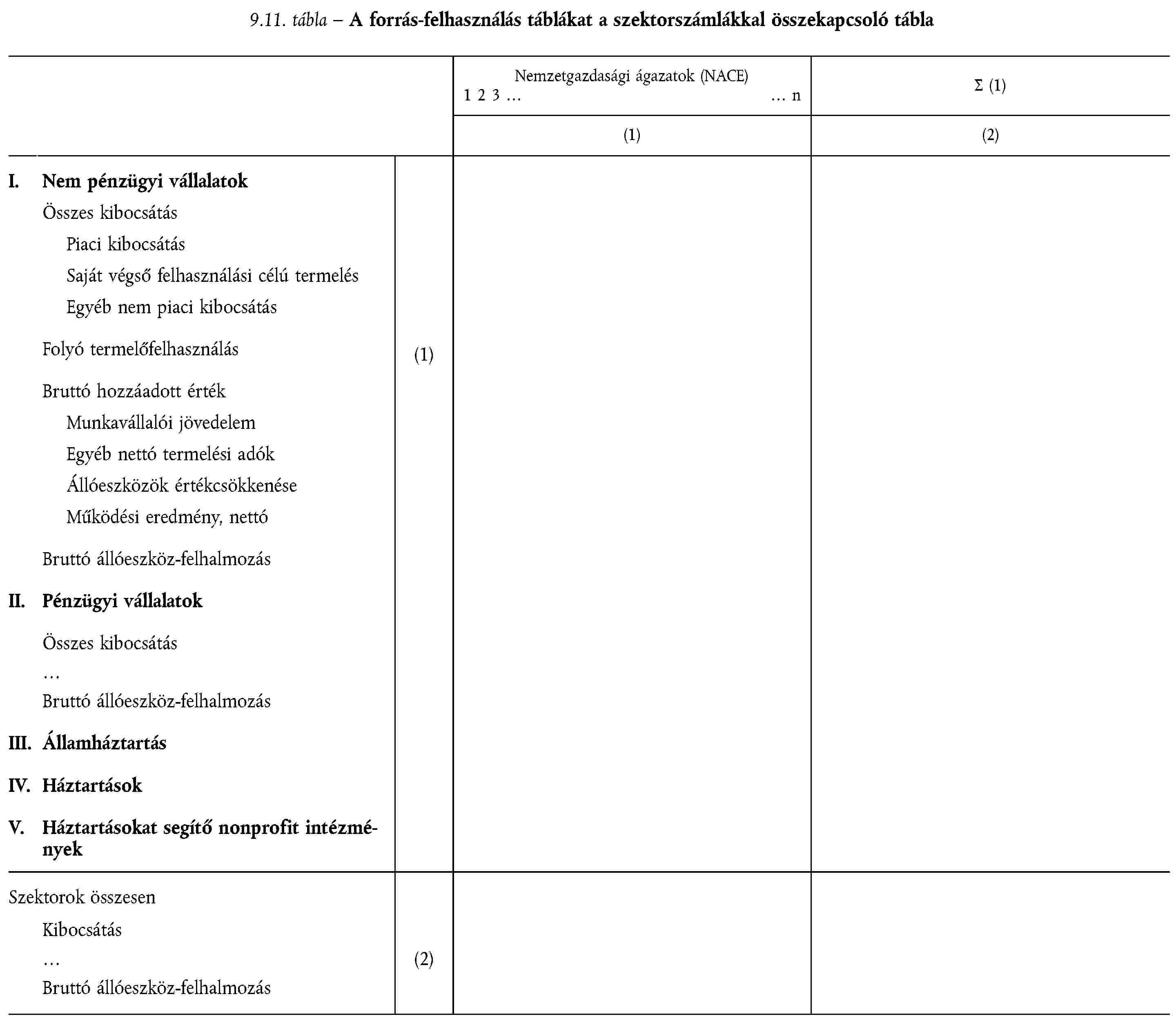

1.02. Az ESA szerkezete két fő táblarendszerből épül fel:

a) a szektorszámlákból ( 14 );

b) az ágazati kapcsolatok keretrendszeréből ( 15 ) és a nemzetgazdasági ágazati számlákból (15) .

A szektorszámlák gazdasági szektorok szerint rendszerbe foglalt leírást adnak a gazdasági folyamat különböző fázisairól: a termelésről, a jövedelem keletkezéséről, a jövedelem elosztásáról, a jövedelem újraelosztásáról, a jövedelem felhasználásáról, valamint a pénzügyi és nem pénzügyi akkumulációról. A szektorszámlák vagyonmérlegeket is tartalmaznak, amelyek az eszközök, a források és a nettó vagyon állományát írják le az elszámolási időszak elején és végén.

A nemzetgazdasági ágazati kapcsolatok keretrendszere és az ágazati számlák részletesebben írják le a termelési folyamatot (a költségszerkezetet, a keletkezett jövedelmet és a foglalkoztatást), valamint az áruk és szolgáltatások áramlását (a termékcsoportok szerint részletezett kibocsátást, importot, exportot, végső fogyasztást, folyó termelőfelhasználást és felhalmozást).

Az ESA a népesség és a foglalkoztatás fogalmait is felöleli ( 16 ). E fogalmak alkalmazandóak mind a szektorszámlákban, mind az ágazati kapcsolatok keretrendszerében.

Az ESA nem korlátozódik az éves nemzeti elszámolásra, hanem kiterjed a negyedéves számlákra ( 17 ) és a regionális számlákra ( 18 ).

Az ESA mint az elemzés és a politikák keretrendszere

1.03. Az ESA rendszere a következők elemzésére és értékelésére nyújt lehetőséget:

a) A teljes gazdaság szerkezete. Idetartozik:

1. a hozzáadott érték és foglalkoztatás nemzetgazdasági ágazatonként;

2. a hozzáadott érték és foglalkoztatás régiónként;

3. az elosztott jövedelem szektoronként;

4. az import és export termékcsoportonként;

5. a végső fogyasztási kiadás termékcsoportonként;

6. az állóeszköz-felhalmozás és állóeszköz-állomány nemzetgazdasági ágazatonként;

7. a pénzügyi eszközök állományának és gazdasági folyamatainak összetétele eszköztípusonként és szektoronként.

b) A teljes gazdaság különböző részterületei vagy aspektusai. Idetartozik:

1. a bank- és pénzügyek a nemzetgazdaságban;

2. a kormányzat szerepe;

3. egy adott régió gazdasága (az egész nemzetgazdasággal összehasonlítva).

c) A teljes gazdaság időbeli fejlődése. Idetartozik:

1. a GDP növekedési ütemének elemzése;

2. az infláció elemzése;

3. a háztartási kiadások szezonális eltéréseinek elemzése a negyedéves számlák alapján;

4. a különböző típusú pénzügyi eszközök jelentőségének időbeli változására vonatkozó elemzés, például az opciós ügyletek növekvő jelentősége;

5. a nemzetgazdaság ágazati szerkezetének összehasonlítása hosszútávon, például harmincéves időszakra vonatkozóan.

d) A teljes gazdaság más teljes gazdaságokhoz viszonyítva. Idetartozik:

1. a államháztartás szerepének összehasonlítása az Európai Unió tagállamaiban;

2. az Európai Unió gazdaságai közötti kölcsönös függés elemzése;

3. az Európai Unió exportjának szerkezet és rendeltetési hely szerinti elemzése;

4. a GDP növekedési ütemének vagy az egy főre jutó rendelkezésre álló jövedelemnek az összehasonlítása az Európai Unióban, valamint az Egyesült Államokban és Japánban.

1.04. Az Európai Unióban és tagállamaiban az ESA-ból származó adatok jelentős szerepet játszanak a társadalom- és gazdaságpolitika kialakításában és követésében.

Ezenfelül van az ESA-nak néhány nagyon fontos speciális alkalmazási területe is:

a) az európai monetáris politika figyelemmel kísérése és irányítása: az Európai Monetáris Unió konvergencia-kritériumainak meghatározása a nemzeti számlaadatok (költségvetési deficit, államadósság és GDP) alapján történt;

b) pénzügyi támogatások nyújtása az EU régióinak: az EU strukturális alapjainak költségvetése részben a régiónkénti nemzeti számlaadatokon alapul;

c) az EU saját forrásainak meghatározása. Ez utóbbi háromféleképpen függ a nemzeti számlaadatoktól:

1. az EU összes forrásának meghatározása a tagállamok bruttó nemzeti termékének (GNP) százalékában történik;

2. az EU harmadik saját forrása a HÉÁ-ból származó saját forrás. A tagállamok hozzájárulása ehhez a forráshoz nagyban függ a nemzeti számlaadatoktól, mivel ezeket használják az átlagos HÉA-kulcs kiszámításához;

3. a tagállamok hozzájárulásának relatív nagysága az EU negyedik saját forrásához a tagállamok bruttó nemzeti termékének függvénye.

Az ESA-ban szereplő fogalmak nyolc jellemző tulajdonsága

1.05. Az adatigények és az adat-előállítási lehetőségek megfelelő egyensúlyának megteremtése érdekében az ESA-ban szereplő fogalmak nyolc fontos tulajdonsággal rendelkeznek. Ezek a következők:

a) nemzetközileg összeegyeztethetőek;

b) összhangban állnak más társadalom- és gazdaságstatisztikákban használt fogalmakkal;

c) összhangban állóak;

d) operatívak;

e) különböznek a legtöbb közigazgatási célra használt fogalomtól;

f) általánosan elfogadottak és hosszú időn keresztül állandóak;

g) a monetáris, illetve a közvetlenül megfigyelhető formában megjelenő gazdasági folyamatok leírását állítják a középpontba;

h) rugalmasak és többcélúak.

1.06. A fogalmak nemzetközileg összeegyeztethetőek, mivel:

a) az EU-tagállamoknak az ESA szabványainak megfelelően kell megadniuk nemzetközi számlaadataikat minden nemzetközi szervezet számára. Az ESA szabályainak szigorú betartása csak a nemzeti kiadványokban nem kötelező;

b) az ESA-ban szereplő fogalmak minden szempontból összhangban állnak a nemzeti számlák világszerte alkalmazott módszertanának, az SNA-nak a fogalmaival.

A fogalmak nemzetközi összeegyeztethetősége döntő jelentőségű a különböző országok statisztikáinak összehasonlításakor.

1.07. A fogalmak összhangban állnak a többi társadalom- és gazdaságstatisztikában szereplő fogalmakkal, mivel:

a) az ESA sok olyan fogalmat és osztályozási rendszert (például a NACE Rev. 2.) alkalmaz, amelyek az Európai Unió tagállamainak más társadalom- és gazdaságstatisztikáiban, például az iparstatisztikában, külkereskedelmi statisztikában és munkaügyi statisztikában is használatosak; a fogalmi különbségek a minimumra vannak csökkentve. Ezenkívül a fent említett, Európai Unióban használatos fogalmak és osztályozások összhangban vannak az Egyesült Nemzetekben használatos fogalmakkal és osztályozásokkal is;

b) az SNA-hoz hasonlóan az ESA-ban használt fogalmak is összhangban vannak a legfontosabb nemzetközi gazdaságstatisztikai módszertanok fogalmaival, különösen az IMF fizetési mérleg kézikönyvének (BPM), az IMF kormányzati pénzügystatisztikai módszertanának (GFS), az OECD állami bevételekre vonatkozó statisztikájának fogalmaival, valamint az ILO foglalkoztatás, a ledolgozott munkaóra és a munkaerőköltségek fogalmaira vonatkozó javaslataival.

A többi társadalom és gazdaságstatisztikával való összehangolás nagymértékben elősegíti az összekapcsolást és az összehasonlítást az ESA és e statisztikák adatai között. Ennek következményeképpen jobb nemzeti számlaadatok állíthatók össze. Ezenkívül az ezekben a szakstatisztikákban foglalt adatok ezáltal jobban viszonyíthatók a nemzetgazdaságról szóló általános statisztikákhoz, azaz az olyan nemzeti számlaadatokhoz, mint a GNP vagy a nemzetgazdasági ágazatonkénti vagy szektoronkénti hozzáadott érték.

1.08. Az elszámolási keretrendszerben alkalmazott azonosságok erősítik a gazdasági folyamat különböző részeinek leírására alkalmazott fogalmak rendszeren belüli összhangját (termelés, jövedelemelosztás, jövedelemfelhasználás, akkumuláció). E belső összhang eredményeképpen az elszámolási keretrendszer különböző részeiből származó statisztikák összekapcsolhatók egymással. Így például az alábbi arányszámok számíthatók ki:

a) termelékenységi adatok, például a ledolgozott munkaórára jutó hozzáadott érték (ez a szám megkívánja a hozzáadott érték és a ledolgozott munkaórák fogalma közötti összhangot);

b) az egy főre jutó rendelkezésre álló nemzeti jövedelem (ez az arányszám megkívánja a rendelkezésre álló nemzeti jövedelem és a népesség fogalmának összhangját);

c) állóeszköz-felhalmozás az állóeszköz-állomány százalékában (ez az arányszám megkívánja a gazdasági folyamatok és az állományok fogalma közötti összhangot);

d) a költségvetési deficit és államadósság a bruttó hazai termék százalékában (ezek a számok megkívánják a költségvetési deficit, az államadósság és a bruttó hazai termék fogalmainak összhangját).

A fogalmak rendszeren belüli összhangja lehetővé teszi, hogy bizonyos tételek becslése a maradványelv alapján történjen. Például a megtakarítás a rendelkezésre álló jövedelem és a végső fogyasztási kiadások különbözeteként ( 19 ) becsülhető.

1.09. Az ESA-ban szereplő fogalmak operatív fogalmak, mivel megalkotásukkor a mérhetőséget tartották szem előtt. A fogalmak operativitása több módon nyilvánul meg:

a) néhány tevékenységet vagy tételt csak akkor kell számba venni, ha meghatározó jelentőséggel bírnak. Ez vonatkozik például a háztartások saját számlára történő termelésére: a házi szövést és a fazekasságot nem kell termelésként elszámolni, mivel az ilyen típusú termelés jelentéktelennek tekinthető az EU-országokban. Egy másik ide tartozó példa a kis értékű szerszámok és berendezések elszámolása, amelyeket csak akkor kell állóeszköz-felhalmozásként elszámolni, ha a vásárló kiadása az ilyen jellegű tartós cikkekkel kapcsolatban tételenként (vagy nagy mennyiségű vásárlás esetén a vásárlás teljes összege) meghaladja az 500 ECU-t (1995. évi árakon); ha a kiadás nem haladja meg ezt a küszöböt, e tételeket folyó termelőfelhasználásként kell elszámolni;

b) bizonyos fogalmaknál egyértelmű a jelzés, hogyan kell értékelni azokat. Például az értékcsökkenés meghatározásakor hivatkozás történik a lineáris értékcsökkenésre, az állóeszköz-állomány értékelésekor pedig a folyamatos leltározás módszere ajánlott. Egy másik ide tartozó példa a saját számlára történő termelés értékelése: elvben az értékelésnek alapáron kell történnie, de ha szükséges, az alapárra közelítő becslés adható a különböző felmerült költségek összeadásával;

c) néhány egyszerűsítő megállapodás született. Megegyezés alapján például a államháztartás által nyújtott közösségi szolgáltatások mind végső fogyasztási kiadások;

d) a fogalmak összhangban állnak azokkal a társadalom- és gazdaságstatisztikában alkalmazott fogalmakkal, amelyek a nemzeti számlák összeállításához adatforrásként szolgálnak.

1.10. Ugyanakkor nem mindig könnyű e fogalmakat használni, mivel általában bizonyos mértékben különböznek a közigazgatási adatforrásokban használt fogalmaktól. Erre jelentenek példát az üzleti számvitel adatai, a különböző típusú adóadatok (HÉA, személyi jövedelemadó, import illetékek, stb.), a társadalombiztosítási adatok, valamint a bank- és biztosításfelügyeletek adatai. E közigazgatási célra használt adatok gyakran szolgálnak adatforrásként a nemzeti számlák összeállításánál. Az előzőek miatt azonban általában át kell ezeket alakítani, hogy az ESA-val összhangba kerüljenek.

Az ESA-ban szereplő fogalmak általában bizonyos mértékig különböznek a közigazgatási célra használt megfelelőiktől, mivel:

a) a közigazgatási célra használt fogalmak országonként különböznek. Ebből következik, hogy a nemzetközi összehasonlíthatóság a közigazgatási célra szolgáló fogalmakon keresztül nem érhető el;

b) a közigazgatási célra használt fogalmak időről időre változnak. Ennek következtében az időbeli összehasonlíthatóság a közigazgatási célra használt fogalmakon keresztül nem érhető el;

c) azok a fogalmak, amelyekre a közigazgatási célú adatforrások épülnek, általában nem összeegyeztethetők egymással. A nemzeti számlák adatainak összeállításánál döntő fontosságú az adatok összekapcsolása és összehasonlítása, amely azonban csak összehangolt fogalomrendszerrel lehetséges;

d) a közigazgatási célra használt fogalmak általában nem optimálisak a gazdasági elemzések és a gazdaságpolitika értékelése szempontjából.

Ugyanakkor a közigazgatási célra használt adatforrások időnként nagyon jól kielégítik a nemzeti számlák és egyéb statisztikák adatigényeit, mivel:

a) az eredetileg statisztikai célra készült fogalmak és osztályozások is használhatók közigazgatási célra, például az állami kiadások típus szerinti osztályozása;

b) a közigazgatási célú adatforrások egyértelműen figyelembe vehetik a statisztikák (külön) adatigényeit; ez vonatkozik például az INTRASTAT rendszerre, ami az Európai Unió tagállamai közötti áruszállításokról szolgáltat információt.

1.11. Az ESA-ban szereplő legfontosabb fogalmak általánosan elfogadottak és hosszú időn keresztül állandóak, mivel:

a) a következő évtizedekre vonatkozó nemzetközi szabványként fogadták el azokat;

b) a nemzeti számlákra vonatkozó egymást követő iránymutatásokban az alapfogalmak legtöbbje alig változik.

Az idősorok újraszámítása és új fogalmak megtanulása a fogalmak állandósága miatt kevésbé válik szükségessé. Továbbá az állandóság korlátozza a fogalmak nemzeti és nemzetközi politikai nyomással szembeni kiszolgáltatottságát. A fenti okok miatt a nemzeti számlák adatai objektív adatforrásként évtizedeken keresztül a gazdaságpolitika és a gazdasági elemzés szolgálatában állhatnak.

1.12. Az ESA-ban szereplő fogalmak a gazdasági folyamatok pénzben, illetve közvetlenül megfigyelhető egységekben kifejezett leírására összpontosítanak. A legtöbb esetben nem veszik figyelembe a pénzben közvetlenül ki nem fejezhető, vagy az egyértelmű pénzbeli ellentételezés nélküli állományokat és folyamatokat.

Ezt az elvet nem alkalmazzák szigorúan, mivel az összhang követelményét és a különböző adatigényeket is számításba kell venni. Az összhang például megkívánja, hogy a államháztartás által előállított közösségi szolgáltatások értékét kibocsátásként számolják el, mert a munkavállalói jövedelmek kifizetése és a államháztartás által megvásárolt valamennyi áru és szolgáltatás pénzben közvetlenül kifejezhető.

Ezenkívül a gazdasági elemzések és a gazdaságpolitika szempontjából növeli a nemzeti számlák egészének értékét is, ha a államháztartás közösségi szolgáltatásait a nemzetgazdaság többi részéhez viszonyítva mutatja be.

1.13. Az ESA-ban szereplő fogalmak tartalma néhány fontos határeset bemutatásával illusztrálható.

A termelés fogalmához tartoznak ESA-ban a következők (lásd a 3.07-3.09 pontot):

a) a államháztartás által nyújtott egyéni és közösségi szolgáltatások;

b) lakástulajdonosok saját lakásszolgáltatása, mint saját felhasználási célú termelés;

c) a saját végső felhasználásra termelt áruk, például mezőgazdasági termékek termelése;

d) a saját számlára történő építés, beleértve a háztartások által történő saját számlára történő építést is;

e) a fizetett háztartási személyzet által nyújtott szolgáltatások;

f) a haltenyésztés a halgazdaságokban;

g) a törvény által tiltott tevékenység, például a prostitúció és a kábítószer-előállítás;

h) az olyan termelés, amelynek jövedelmét nem teljes egészében vallották be az adóhatóságnak, például az eltitkolt termelés a textiliparban.

A következők nem tartoznak a termelés körébe:

a) az ugyanabban a háztartásban előállított és igénybevett háztartási és személyes szolgáltatások, például takarítás, főzés, beteg vagy idős emberek gondozása;

b) az olyan önkéntes tevékenységek, amelyek nem kapcsolódnak árutermeléshez, például az ingyenes gondozás és takarítás;

c) nyílt tengeri természetes halszaporodás.

Az ESA általában a termelés fogalmába tartozó összes tevékenység kibocsátását elszámolja. A fenti szabály alól azonban van néhány kivétel:

a) nem kell elszámolni a kisegítő tevékenységek kibocsátását; a kisegítő tevékenységre fordított valamennyi ráfordítás értékét - anyag, munka, értékcsökkenés stb. - azon fő- vagy másodlagos tevékenység ráfordításai között kell elszámolni, amelyet szolgál;

b) nem kell elszámolni azt a kibocsátást, amelyet az ugyanazon szakosodott telephelyen (lásd a 1.29. pontot) belüli folyó termelőfelhasználás céljából állítanak elő; ugyanakkor el kell számolni azt a kibocsátást, amelyet az ugyanahhoz a intézményi egységhez tartozó más szakosodott telephely számára állítanak elő.

Az ESA elszámolási rendszere szerint ha egy adott tevékenység termelésnek minősül, és kibocsátása elszámolásra kerül, az ezzel együtt járó jövedelmet, foglakoztatást, végső fogyasztást stb. szintén el kell számolni. Például mivel a lakástulajdonosok saját lakásszolgáltatása mint saját felhasználási célú termelés kerül elszámolásra, el kell számolni a lakástulajdonosok ebből származó jövedelmét és végső fogyasztási kiadásait is. Ennek ellenkezője áll fenn, ha a tevékenységek termelésként nem kerülnek elszámolásra: az ugyanabban a háztartásban termelt és igénybevett háztartási szolgáltatások nem termelnek jövedelmet, nem keletkezik végső fogyasztási kiadás, és az ESA-ban szereplő fogalmaknak megfelelően nem járnak foglalkoztatással.

Az ESA számos egyedi megegyezést is tartalmaz, például:

a) a államháztartási kibocsátás értékelése;

b) a biztosítási szolgáltatások kibocsátásának és a pénzközvetítői szolgáltatások közvetett módon mért díjának értékelése;

c) a államháztartás által nyújtott valamennyi közösségi szolgáltatás végső fogyasztási kiadásként, és nem folyó termelőfelhasználásként történő elszámolása;

d) a pénzközvetítői szolgáltatások közvetett módon mért díja felhasználásának egy képzett szektor vagy nemzetgazdasági ágazat folyó termelőfelhasználásaként történő elszámolása.

1.14. Az ESA fogalmai többcélúak: az ESA-ban szereplő fogalmak széleskörűen alkalmazhatóak, bár néhány esetben kiegészítésre lehet szükség (lásd az 1.18. pontot).

1.15. Az ESA fogalmi szerkezetének részletessége lehetővé teszi a fogalmak rugalmas felhasználását: az ESA-ból könnyen levezethetők olyan fogalmak is, amelyek konkrét meghatározását nem tartalmazza. Például a termelés tényezőköltségén mért hozzáadott érték meghatározható az alapáron mért hozzáadott érték és az egyéb nettó termelési adók egyenlegének különbségeként. Egy másik ide tartozó példa az új szektorok képzése az ESA-ban meghatározott alszektorok átrendezésével.

1.16. A fogalmak rugalmas felhasználását elősegítheti olyan további ismérvek bevezetése, amelyek nem ütköznek a rendszer logikájával. Például ilyen osztályozási ismérv lehet a termelőegységek osztályozására a foglalkoztatottak létszáma, vagy a háztartások osztályozására a jövedelem nagysága. A foglalkoztatásnál az iskolázottsági szint, kor és nem szerinti alosztályozás vezethető be.

1.17. A fogalmak rugalmassága a társadalmi elszámolási mátrixban (SAM) is megjelenik. A SAM mátrixformában mutatja be a forrás-felhasználás táblák és a szektorszámlák közötti kapcsolatot (lásd a 8.133-8.155. pontot). A SAM általában kiegészítő adatokat szolgáltat a foglalkoztatottság és a munkanélküliség szintjéről és összetételéről a munkavállalói jövedelmek munkavállalói típusok szerinti alosztályozásán keresztül. Ezt az alosztályozást alkalmazza a nemzetgazdasági ágazatok munkaerő-felhasználására a felhasználástáblákban ugyanúgy, mint a társadalmi-gazdasági alcsoportok munkaerőforrására a háztartási szektor alszektorainak elsődleges jövedelemelosztása számlájában. Így a különböző munkaerő-kategóriák forrását és felhasználását rendszerezett formában mutatja be.

1.18. Speciális adatigények esetén a legjobb megoldás külön szatellitszámlák készítése. Ilyen adatigényre vonatkozó példák a következők:

a) a turizmus nemzetgazdaságban betöltött szerepének elemzése;

b) az egészségügy költségeinek és finanszírozásának elemzése;

c) a kutatás-fejlesztés és a humántőke nemzetgazdaságban betöltött szerepének elemzése;

d) a háztartások jövedelmeinek és kiadásainak elemzése a háztartásstatisztika jövedelem és kiadás fogalmai alapján;

e) a környezet és a gazdaság közötti kölcsönhatás elemzése;

f) a háztartásokon belüli termelés elemzése;

g) a jólét változásainak elemzése;

h) a nemzeti számlák és az üzleti számlák adatai közötti különbségek, és ezek áru-és értéktőzsdékre gyakorolt hatásának elemzése;

i) az adóbevételek becslése.

1.19. A szatellitszámlák ezeket az adatigényeket a következőkkel elégíthetik ki:

a) ahol szükséges részletesebbek, ugyanakkor kihagyják a felesleges részleteket;

b) nem pénzügyi adatokkal, például a környezetszennyezésre és a környezeti eszközökre vonatkozó adatokkal bővítik ki a számlarendszert;

c) megváltoztatják néhány alapfogalom tartalmát, például kibővítik a tőke-felhalmozás fogalmát, belevéve a kutatás-fejlesztésre vagy oktatásra fordított kiadásokat is.

1.20. A szatellitszámlák fontos jellemzője, hogy elvben az ESA-számlarendszer minden alapfogalmát és osztályozását megtartják. Az alapfogalmak csak akkor változtatják meg, ha a szatellitszámla konkrét célja kifejezett módosítást igényel. Ilyen esetekben a szatellitszámlának tartalmaznia kell egy olyan táblát is, amely bemutatja a kapcsolatot a szatellitszámlában szereplő főbb aggregátumok és az ESA-számlarendszer aggregátumai között. Így az eredeti számlarendszer megtartja viszonyítási keretrendszer szerepét, ugyanakkor a szatellitszámlán keresztül alkalmas speciális igények kielégítésére.

1.21. Az ESA számlarendszere nem sok figyelmet fordít azokra a gazdasági folyamatokra és állományokra, amelyek pénzben közvetlenül nem fejezhetők ki (vagy nincs egyértelmű pénzbeli ellentételezésük). Az ilyen állományok és gazdasági folyamatok elemzése esetén jellegüknél fogva általában hasznos lehet nem pénzügyi statisztikák összeállítása, például:

a) a háztartásokon belül végzett termelést legegyszerűbben az órákban kifejezett időmérleg segítségével;

b) az oktatást oktatási típusonként, a tanulók számával, a diploma megszerzéséig az oktatásban töltött évek átlagos számának segítségével stb.;

c) a környezetszennyezés hatásait a legjobban az élő fajok számában beállt változással, az erdők állapotával, a hulladék mennyiségével, a szénmonoxid-szennyezettség és a sugárzás mértékével stb. lehet leírni.

A szatellitszámlák lehetőséget adnak az ilyen nem pénzügyi mutatóknak a nemzeti számlák rendszeréhez való kapcsolására. A kapcsolat úgy lehetséges, hogy ezekhez a nem pénzügyi mutatókhoz - amennyire lehetséges - a számlarendszerben alkalmazott osztályozásokat használják, például a háztartástípusok osztályozását vagy az ágazati osztályozásokat. Így egy összehangolt kibővített keretrendszer áll rendelkezésre. Ez a rendszer adatbázisként szolgálhat a számlarendszer és a kibővített rész változói közötti kölcsönhatások elemzéséhez és értékeléséhez.

1.22. Az ESA számlarendszere és főbb aggregátumai nem tükrözik a társadalmi jólét változásait. Kibővített számlákat lehet készíteni, amelyek például az alábbiak pénzben kifejezett imputált értékeit is tartalmazzák:

a) a háztartásokon belül végzett termelést legegyszerűbben az órákban kifejezett időmérleg segítségével lehet legegyszerűbben leírni;

b) a szabadidő változásai;

c) a városi élet előnyei és hátrányai;

d) a magánszemélyek jövedelemkülönbségei.

Ezek a kibővített számlák lehetővé teszik a kényszerű szükségletekre (például a védelem) fordított végső fogyasztási kiadások átsorolását a folyó termelőfelhasználáshoz, azaz lehetővé teszik, hogy úgy tekintsék őket, mintha nem járulnának hozzá a társadalmi jólét növekedéséhez. Hasonlóképpen az árvizek és egyéb természeti csapások miatti károk tekinthetők folyó termelőfelhasználásnak is, azaz (az abszolút) társadalmi jólétet csökkentő tételnek.

Ily módon csak egy nagyon durva és nagyon pontatlan mutatót lehet összeállítani a társadalmi jólét változására. A társadalmi jólétnek azonban nagyon sok összetevője van, ezek többségének mérésére a nem pénzben kifejezett mutatók a legalkalmasabbak. A társadalmi jólét mérésére tehát az tekinthető jobb megoldásnak, ha az összetevők mindegyikére külön mutatókat és mértékegységeket alkalmaznak. Ilyen mutató lehet például a csecsemőhalálozás, a várható élettartam, a felnőttkori analfabétizmus és az egy főre jutó nemzeti jövedelem. E mutatókat egy szatellitszámlába lehet belefoglalni.

1.23. Közigazgatási fogalmakat nem használ az ESA, mivel egy összehangolt, nemzetközileg összehasonlítható szerkezet elérése a cél. Ugyanakkor számos nemzeti célra a közigazgatási fogalmakon alapuló statisztika nagyon hasznos lehet. Például az adóbevételek becsléséhez szükség van az adóköteles jövedelmek statisztikájára. E statisztikák a nemzetiszámla-adatokból bizonyos módosítással előállíthatók.

Hasonlóképpen közelíthető meg a nemzeti gazdaságpolitikákban használt fogalmak egy része is, például:

a) az infláció fogalma a nyugdíj, a munkanélküli segély vagy a köztisztviselői jövedelem emelésénél;

b) az adók, a társadalombiztosítási hozzájárulások, a államháztartás és az állami szektor fogalma az állami szektor optimális méretéről folyó vitákban;

c) a "stratégiai" szektorok/nemzetgazdasági ágazatok fogalma az egyes országok vagy az EU gazdaságpolitikájában;

d) az "üzleti befektetések" fogalma az egyes országok gazdaságpolitikájában.

A szatellitszámlák vagy az egyszerű kiegészítő táblák általában ki tudják elégíteni az ilyen, általában kifejezetten nemzeti adatigényeket.

Az ESA 1995 és az SNA 1993

1.24. Az ESA (ESA 1995) teljes mértékben összhangban van a Nemzeti számlák rendszerének átdolgozott változatával (SNA 1993), amely megszabja a világ összes országa számára a nemzetiszámla-készítés módszertanát. Az ESA 1995 és az SNA 1993 között azonban van számos különbség is:

a) a bemutatásban különbségek mutatkoznak, például:

1. az ESA-ban külön fejezetek találhatók a termékekkel kapcsolatos gazdasági műveletekről, a jövedelemelosztással kapcsolatos műveletekről és a pénzügyi tranzakciókról. Ezzel ellentétben az SNA ezeket a gazdasági műveleteket számlánként rendezett formában, hét fejezetben tárgyalja, mint például a termelési számla, a jövedelmek elsődleges elosztása számla, a tőkeszámla és a külföld számla;

2. az ESA a fogalmakat meghatározás formájában ismerteti, és felsorolja, hogy mit tartalmaznak és mit nem. Az SNA általában általánosabban írja le a fogalmakat, és arra törekszik, hogy megmagyarázza, hogy az elfogadott szabályok mögött milyen ésszerű megfontolás áll;

3. az ESA-ban regionális számlákról és negyedéves számlákról szóló fejezet is található;

4. az SNA szatellitszámlákról szóló fejezetet is tartalmaz.

b) az ESA sok esetben pontosabban és aprólékosabban írja körül az általa használt fogalmakat, mint az SNA, például:

1. az SNA nem tartalmazza a "piaci", a "saját végső felhasználás", az "egyéb nem piaci" fogalmak pontos meghatározását a szervezeti egységek, a szakosodott telephelyek, valamint kibocsátásuk osztályozásához. Ez azt jelenti, hogy ebben a vonatkozásban a kibocsátás értékelése és a szektoronkénti osztályozás nincs elég világosan meghatározva. Az ESA ezért számos kiegészítő magyarázatot vezetett be, és néhány konkrét esetben azt a kritériumot is hozzátette, hogy a piaci termelő árbevételének legalább a termelési költségek 50 %-át fedeznie kell (lásd a 3.1. táblát);

2. az ESA meghatároz konkrét számviteli küszöbértéket, például hogy mikor kell a kis értékű eszközöket, felszereléseket folyó termelőfelhasználásként elszámolni;

3. az ESA feltételezi, hogy a háztartások termelésének bizonyos típusai, például a házi szövés és bútorkészítés az Európai Unió tagállamaiban nem jelentős mértékű, és így nem kell ezeket a tevékenységeket elszámolni;

4. az ESA kifejezetten hivatkozik az Európai Unióra vonatkozó intézményi rendelkezésekre, például az Európai Unión belüli áruforgalmat és a tagállamok Európai Unióhoz történő hozzájárulásait nyilvántartó statisztikai rendszerre, az INTRASTAT-ra;

5. az ESA az EU-szabványos osztályzást tartalmaz például az árukra vonatkozó CPA-t, az nemzetgazdasági ágazatokra vonatkozó NACE Rev. 2-et (amelyek egyediek, de az ENSZ osztályozásaival harmonizáltak);

6. az ESA minden külföldre vonatkozó tranzakcióra egy kiegészítő osztályozást vezet be: csoportosítani kell a gazdasági műveleteket aszerint, hogy azok az Európai Unióban rezidens, vagy az Európai Unióban nem rezidens szervezeti egységek között zajlottak.

Az ESA azért alkalmazhat konkrétabb előírásokat, mint az SNA, mivel az ESA elsősorban az Európai Unió tagállamaira vonatkozik. Ugyanakkor az Európai Unió adatigényei miatt is szükséges a konkrétabb előírások használata.

Az ESA 1995 és az ESA 1970

1.25. Az ESA 1995 mind az alkalmazási kör, mind a fogalmak tekintetében különbözik az ESA 1970-től. E különbségek többsége visszavezethető az SNA 1968 és az SNA 1993 közötti különbségekre. Néhány fontosabb különbség a lefedett területek közül:

a) a vagyonmérlegek besorolása;

b) az eszközök egyéb változása számla besorolása, azaz az egyéb volumenváltozás, a névleges és a reál eszköztartási nyereség fogalmának bevezetése;

c) a háztartások alszektorokra bontásának bevezetése;

d) a végső fogyasztás új fogalmának bevezetése: a végső fogyasztás;

e) az új, árváltozás szerint korrigált jövedelemkategória bevezetése: a rendelkezésre álló nemzeti reáljövedelem;

f) a vásárlóerő-paritás fogalmának bevezetése.

Néhány főbb fogalmi különbség:

a) az irodalmi-művészeti munka (könyvírás, zeneszerzés) jelenleg termelőtevékenységnek minősül; az irodalmi-művészeti munka díja ezért szolgáltatási díjnak, és nem tulajdonosi jövedelemnek számít;

b) a biztosítási szolgáltatások kibocsátásának értékelése bizonyos vonatkozásban megváltozott, például a biztosítástechnikai tartalékok befektetéséből származó bevételek jelenleg beleszámítanak a nem életbiztosítási tevékenység kibocsátásába;

c) a kereskedelmi árrések és a szállítási árrések részletesebb kezelése;

d) a változatlan áras számításoknál a láncindexálás bevezetése;

e) a pénzügyi lízing fogalmának bevezetése (az SNA 1968 és az ESA 1970 csak az operatív lízing fogalmát tartalmazta);

f) az ásványkincsfeltárások és a számítógépes szoftverek költségeit jelenleg felhalmozásként számolják el (nem folyó termelőfelhasználásként);

g) a államháztartás által végzett infrastrukturális munkákra (utak, gátak stb.) is el kell számolni az értékcsökkenést;

h) az új pénzügyi eszközök, mint például a visszavásárlási megállapodások és a derivatív pénzügyi eszközök, mint például az opciós ügyletek fogalmát is bevezeti.

Vannak olyan különbségek is, amelyek oka nem az SNA-ben bekövetkezett változásokban keresendő, például:

a) a forrás-felhasználás táblák bevezetése (már szerepeltek az SNA 1968-ban is);

b) a számbavételi küszöb bevezetése bizonyos tételeknél és hivatkozás az Európai Unióra vonatkozó intézményi rendelkezésekre (lásd az 1.24. pontot);

c) egyértelmű állásfoglalás a kibocsátás alapáron történő értékelése mellett (az ESA 1970, az SNA 1968 és az SNA 1993 egyaránt elfogadja a termelői áron történő értékelést is);

d) a gazdaságilag aktív népesség és a munkanélküliség fogalmának bevezetése (e fogalmak hiányoznak az SNA 1968-ból és az SNA 1993-ból is).

1.26. A rendszer legfontosabb sajátosságai a következők:

a) a statisztikai egységek és csoportosításuk;

b) a gazdasági folyamatok és az állományok;

c) a számlák rendszere és az aggregátumok;

d) az ágazati kapcsolatok keretrendszere.

1.27. A rendszer egyik jellemző sajátossága, hogy két különböző elszámolási egységet használ, és a gazdaságra két különböző osztályozást alkalmaz, melyek teljesen különbözőek és eltérő elemzési célokat szolgálnak.

A jövedelmek, a költségek és a pénzmozgások bemutatása, valamint a vagyonmérlegek összeállítása céljából a rendszer a szervezeti egységeket szektorokba sorolja be fő tevékenységük, viselkedésük és feladataik alapján.

A termelési folyamat leírása és az ágazati kapcsolatok elemzése érdekében a rendszer a szakosodott telephelyeket tevékenységük jellege alapján ágazatokba sorolja. A különböző tevékenységek jellegét a felhasznált termékek, a termelési folyamat és a kibocsátott termékek határozzák meg.

1.28. A szervezeti egységek olyan gazdasági alanyok, amelyek saját jogon képesek áruk és eszközök tulajdonlására, kötelezettségeket vállalni, gazdasági tevékenységet végezni, valamint más egységekkel gazdasági műveleteket lebonyolítani. Az ESA rendszerében a szervezeti egységek öt, egymást kölcsönösen kizáró szektorba vannak besorolva, amelyek a következőkből állnak:

a) nem pénzügyi vállalatok;

b) pénzügyi vállalatok;

c) államháztartás;

d) háztartások;

e) háztartásokat segítő nonprofit intézmények.

Az öt szektor együttesen alkotja a teljes gazdaságot. Minden szektor alszektorokra tagolódik. Az ESA rendszerre éppúgy, mint a teljes gazdaságra, minden egyes szektorára, és ha szükséges, az alszektorokra is előírja a számlák teljes sorozatának és a vagyonmérlegnek az összeállítását.

1.29. A legtöbb szervezeti egység termelői minőségében egynél több tevékenységet végez; a műszaki-gazdasági jellegű kapcsolatok hangsúlyozása érdekében a szervezeti egységeket tevékenységi típusok szerint részekre kell bontani.

Ennek a követelménynek tesz eleget a szakosodott telephelyek gyakorlati szempontok figyelembevételével megalkotott fogalma. A szakosodott telephely a szervezeti egységeknek azokat a termelőegységeit foglalja magában, amelyek különálló telephelyen vagy egymáshoz közeli telephelyeken helyezkednek el, ugyanakkor a NACE Rev. 2. (négy számjegy) szakágazati szintje szerint ugyanolyan jellegű tevékenységet végeznek.

Elméletileg annyi szakosodott telephelyet kell nyilvántartásba venni, ahány másodlagos tevékenység van; ugyanakkor ha az ilyen tevékenységek elszámolásához szükséges dokumentumok nem állnak rendelkezésre, a szakosodott telephelyek akár több másodlagos tevékenységet is végezhetnek.

Az azonos vagy hasonló tevékenységet folytató szakosodott telephelyek összessége alkot egy ágazatot.

Az intézményi egységek és a szakosodott telephelyek között hierarchikus kapcsolat áll fenn. Egy intézményi egység egy vagy több teljes szakosodott telephelyből áll; egy szakosodott telephely egy és csakis egy intézményi egységhez tartozhat.

Az analitikus termelőegységeknek az összessége homogén ágazatot alkot. A termelési folyamat finomabb elemzésére szolgál az analitikus termelőegység fogalma. Ez egy olyan nem minden esetben megfigyelhető (kivéve az olyan szakosodott telephelyeket, amelyek kizárólag egy típusú terméket állítanak elő) homogén szakosodott egység, amely meghatározása szerint másodlagos tevékenységet nem végez. Ezek a homogén szakosodott egységek homogén ágazatot alkotnak.

1.30. A teljes gazdaság meghatározása a rezidens egységek fogalmának segítségével történik. Egy egység akkor tekinthető egy ország rezidens egységének, ha gazdaság érdekeltségének központja az adott ország területén van, azaz ha hosszabb ideig (legalább egy évig) az adott ország területén gazdasági tevékenységet folytat. A korábban felsorolt gazdasági szektorok rezidens szervezeti egységeket foglalnak magukban.

A rezidens egységek gazdasági műveleteket végeznek nem rezidens egységekkel (azaz olyan egységekkel, amelyek más gazdaságokban rezidensek). Ezek a műveletek az adott gazdaság külső gazdasági műveletei, és a külföld számlán kerülnek elszámolásra. Így a rendszer elszámolási szerkezetében a külföld a gazdasági szektorokhoz hasonló szerepet játszik, ugyanakkor a rendszer a nem rezidens egységeket csak annyiban tartalmazza, amennyiben azok a rezidens szervezeti egységekkel gazdasági műveletekbe bocsátkoznak. Ennek következtében a rendszer a szektorok osztályba sorolásolásának kódolása végén a külföld szektort egyedi szektorkóddal látja el.

A rendszerben intézményi egységként kezelt képzett rezidens egységek meghatározása a következő:

a) a nem rezidens egységek azon részegységei, amelyek gazdasági érdekeltségének központja az ország gazdasági területére esik, azaz a legtöbb esetben legalább egy évig gazdasági műveleteket végeznek ott, vagy egy évnél rövidebb ideig olyan építési tevékenységet folytatnak, amelynek a kibocsátása bruttó állóeszköz-felhalmozást eredményez;

b) föld- vagy ingatlantulajdonosokként az ország gazdasági területén tevékenykedő nem rezidens egységek, de csak az érintett földterületre vagy ingatlanra vonatkozó gazdasági műveletek tekintetében.

1.31. A rendszer az információk két alaptípusát számolja el: a gazdasági folyamatokra és az állományokra vonatkozó információt. A gazdasági folyamatok egy adott időszakon belül végbemenő tevékenységekre és események hatásaira vonatkoznak, míg az állományok egy adott időpontban fennálló állapotot írnak le.

1.32. A gazdasági folyamatok a gazdasági érték létrehozását, átalakítását, cseréjét, átruházását vagy megszűnését tükrözik. Magukban foglalják az intézményi egység eszközeinek vagy kötelezettségeinek értékében bekövetkező változásokat. A gazdasági folyamatoknak két típusa létezik: a gazdasági műveletek és az eszközök egyéb változásai. Minden olyan számlán és táblában, ahol gazdasági folyamatok vannak feltüntetve, gazdasági műveletről van szó, kivéve az eszközök egyéb volumenváltozása számlát és az átértékelési számlát. Az eszközök egyéb változásai csak ebben a két számlában jelennek meg.

Az elemi gazdasági műveletek és az egyéb folyamatok nem megszámolhatók. A rendszer ezeket jellegük alapján viszonylag kis számú típusba csoportosítja.

1.33. Gazdasági művelet a különböző szervezeti egységek között kölcsönös megállapodás alapján végbemenő gazdasági folyamat, vagy egy szervezeti egységen belül végbemenő tevékenység; amelyet azért célszerű gazdasági műveletként kezelni, mert gyakran ugyanaz az egység két egymástól eltérő minőségben működik. Célszerű a gazdasági műveleteket négy fő csoportra osztani:

a) termékekkel kapcsolatos gazdasági műveletek: leírják a termékek forrását (hazai kibocsátás vagy import) és felhasználását (folyó termelőfelhasználás, végső fogyasztás, felhalmozás vagy export) ( 21 );

b) jövedelemelosztással kapcsolatos műveletek: leírják, hogy a termelés során keletkezett hozzáadott érték hogyan oszlik meg a munka, a tőke és az államháztartás között, valamint a jövedelem és a vagyon újraelosztását (jövedelem- és vagyonadók, valamint egyéb transzferek) ( 22 );

c) pénzügyi tranzakciók: leírják a pénzügyi eszközök nettó beszerzését vagy a kötelezettségek nettó keletkezését az összes pénzügyieszköz-típus tekintetében. E műveletek gyakran a nem pénzügyi tranzakciók ellentételezéseként keletkeznek, de előfordulhatnak tisztán csak pénzügyi eszközöket érintő műveletek is ( 23 );

d) a fenti három csoportba nem tartozó gazdasági műveletek: az állóeszközök értékcsökkenése és a nem termelt nem pénzügyi eszközök nettó felhalmozása ( 24 ).

1.34. A legtöbb gazdasági művelet két vagy több szervezeti egység között megy végbe. A rendszer azonban néhány, szervezeti egységen belüli tevékenységet is gazdasági műveletként kezel. Az egységeken belüli gazdasági műveletek elszámolásának az a célja, hogy a rendszer a gazdaságelemzés szempontjainak minél jobban megfelelő képet nyújtson a kibocsátásról, a végső felhasználásról és a költségekről.

A rendszer által költségként elszámolt állóeszközök értékcsökkenése fontos egységen belüli gazdasági művelet. Ezenkívül az egységen belüli gazdasági műveletek többsége termékekkel kapcsolatos gazdasági művelet, amelyek jellemzően akkor kerülnek elszámolásra, amikor a termelőként és végső fogyasztóként fellépő intézményi egység úgy dönt, hogy az általa termelt kibocsátás egy részét saját maga használja fel. Ilyen eset a háztartásokban és a államháztartásban gyakran előfordul.

1.35. El kell számolni minden saját termelésű kibocsátást, ami ugyanazon az intézményi egységen belül kerül végső felhasználásra. Az ugyanazon intézményi egységen belül folyó termelőfelhasználásra kerülő saját termelésű kibocsátást csak akkor kell elszámolni, ha a termelésre és a folyó termelőfelhasználásra ugyanazon intézményi egységen belül különböző szakosodott telephelynél kerül sor. Az ugyanazon szakosodott telephelyen belül előállított és folyó termelőfelhasználásként felhasznált kibocsátás nem kerül elszámolásra.

1.36. A rendszer által kimutatott gazdasági műveletek többsége monetáris művelet, ahol a résztvevő egységek pénzegységben kifejezett kifizetéseket teljesítenek vagy vesznek át, illetve pénzegységben kifejezett kötelezettségeket vállalnak vagy követeléseket szereznek.

Azok a műveletek, amelyek nem járnak készpénz vagy pénzegységben kifejezett eszközök, illetve kötelezettségek cseréjével, nem monetáris műveletek. Az egységen belüli műveletek alapvetően nem monetáris műveletek. A több intézményi egység által végzett nem monetáris művelet lehet termékekkel kapcsolatos gazdasági művelet (barter), jövedelemelosztással kapcsolatos művelet (természetbeni díjazás, természetbeni juttatás stb.) és egyéb művelet (nem termelt nem pénzügyi eszközök közötti barterügylet).

A rendszer minden gazdasági műveletet pénzben számol el. A nem monetáris gazdasági műveletek elszámolt értékét tehát közvetve kell mérni, vagy egyéb módon becsléssel megállapítani.

1.37. Azok a gazdasági műveletek, amelyekben egynél több egység vesz részt, vagy "valamit valamiért" vagy "valamit semmiért" alapon végzett tranzakciók. Az előbbiek szervezeti egységek közötti cserék, azaz áruk, szolgáltatások vagy eszközök átadása valami, például pénz ellenében. Az utóbbiak általában az egyik intézményi egység által a másik számára ellentételezés nélkül készpénzben vagy természetben teljesített kifizetések. A "valamit valamiért" műveletek mind a négy műveletcsoportban megtalálhatóak, míg a "valamit semmiért" műveletek főleg a jövedelemelosztással kapcsolatos műveletek között fordulnak elő, például adók, társadalombiztosítási jellegű juttatások vagy ajándékok formájában.

1.38. A rendszer a legtöbb gazdasági műveletet közvetlen módon kezeli; ez azt jelenti, hogy a gazdasági műveleteket ugyanúgy számolja el, ahogy azok a résztvevő szervezeti egységnél megjelennek. Néhány gazdasági műveletet azonban át kell csoportosítani annak érdekében, hogy a bennük rejlő gazdasági kapcsolatok világosabbá váljanak. A gazdasági műveletek háromféleképpen csoportosíthatók át: átirányítással, a művelet felosztásával és a művelet megbízójának elismerésével.

1.39. Az a gazdasági művelet, amely a résztvevő egységek szempontjából úgy tűnik, hogy közvetlenül az A. és a C. egységek között zajlik, elszámolható úgy is, mintha közvetve egy harmadik, B. egységen keresztül valósulna meg. Így az A. és C. között közvetlenül lezajló egyetlen művelet két művelettel írható le: az A. és B. közötti és a B. és C. közötti műveletekkel. Ebben az esetben az eredeti művelet átirányításon megy keresztül.

Az átirányítás egyik jól ismert példája a munkáltatók által közvetlenül a társadalombiztosításnak fizetett társadalombiztosítási hozzájárulás. A rendszer e befizetéseket két műveletként számolja el: a munkáltatók kifizetik a munkáltatói társadalombiztosítási hozzájárulásokat a munkavállalóiknak, a munkavállalók pedig ugyanezeket a hozzájárulásokat befizetik a társadalombiztosítási alapokba. Mint minden átirányításnak, a munkaadói társadalombiztosítási hozzájárulások átirányításának is az a célja, hogy a művelet mögöttes gazdasági tartalma napvilágra kerüljön. Ez ebben az esetben annak a kihangsúlyozását jelenti, hogy a munkaadók társadalombiztosítási hozzájárulásának befizetése valójában a munkavállalók javára befizetett hozzájárulás.

A átirányítás másik típusa az olyan művelet átirányítása, amely több szervezeti egység között jön létre, bár a résztvevő felek szerint egyáltalán nem kerül sor gazdasági műveletre. Az egyik példa a biztosítótársaságok által fenntartott bizonyos biztosítási alapok utáni tulajdonosi jövedelem kezelése. A rendszer ezt a tulajdonosi jövedelmet a biztosítótársaságok által a biztosítási kötvénytulajdonosoknak kifizetett jövedelemként tartja nyilván, akik azután ugyanezt az összeget kiegészítő díjbevételként visszafizetik a biztosítótársaságoknak.

1.40. Ha a résztvevő felek számára egy gazdasági műveletnek tűnő ügylet két vagy több, különböző osztályba sorolt gazdasági műveletként kerül elszámolásra, a gazdasági művelet felosztásáról van szó. A felosztás általában nem vonja maga után további egységek bevonását.

A nem életbiztosítási díjak kifizetése jellemzően megbontott gazdasági művelet. Bár a biztosítottak és biztosítók e kifizetéseket egy gazdasági műveletnek tekintik, a rendszer ezeket két teljesen különböző gazdasági műveletre osztja: a nem életbiztosítási szolgáltatásokért járó fizetésekre és a nettó nem életbiztosítási díjakra. A felosztás másik fontos esete a kereskedelmi árrések elszámolása.

1.41. Ha valamely egység egy másik egység nevében végez gazdasági műveletet, a műveletet kizárólag a megbízó félnél kell elszámolni. A szabály az, hogy ezt az elvet nem szabad kiterjeszteni, és például megpróbálni bizonyos feltételezések alapján az adókat a végső teherviselőknél vagy a támogatásokat a végső kedvezményezetteknél elszámolni.

1.42. A gazdasági művelet meghatározása kiköti, hogy a szervezeti egységek közötti kapcsolatnak közös megállapodással kell létrejönnie. Ha a gazdasági művelet végrehajtását közös megállapodással vállalják, feltételezhető, hogy a szervezeti egységek annak feltételeit előzetesen ismerték és azokba beleegyeztek. Ez azonban nem jelenti azt, hogy minden egység önkéntesen bocsátkozik bele egy adott műveletbe, mivel néhány műveletet a törvény ír elő. Ez főleg bizonyos olyan jövedelemelosztással kapcsolatos műveletekre vonatkozik, mint például az adók, bírságok és kötbérek megfizetése. Ugyanakkor az eszközök térítés nélküli lefoglalása nem tekintendő gazdasági műveletnek akkor sem, ha törvény írja elő.

Az illegális gazdasági tevékenységek csak akkor gazdasági műveletek, ha valamennyi résztvevő egység önkéntesen vesz részt a tevékenységben. Így a tiltott kábítószerek vagy lopott holmik megvásárlása, eladása vagy cseréje gazdasági művelet, míg a lopás nem.

1.43. Az eszközök egyéb változásaiént azokat a változásokat kell elszámolni, amelyek nem a gazdasági műveletek eredményeképpen jönnek létre ( 25 ). Ezek vagy

a) az eszközök és kötelezettségek volumenében bekövetkezett egyéb változások; vagy

b) eszköztartási nyereségek és veszteségek.

1.44. E változások alapvetően három fő kategóriába sorolhatók:

a) a gazdasági műveletként nem elszámolt eszközök rendes megjelenése és eltűnése;

b) az eszközök és kötelezettségek változásai kivételes, váratlan események miatt;

c) besorolási és szerkezeti változások.

1.45. Példa az a) kategórián belüli változásokra a felszín alatti természeti kincsek feltárása és kiaknázása, valamint a művelés alatt nem álló biológiai erőforrások természetes növekedése. A b) kategória az eszközök természeti csapások, háború vagy súlyos bűncselekmények miatt bekövetkezett változásait (legtöbbször veszteségeit) tartalmazza ( 26 ). Az egyoldalú adósságelengedés és az eszközök térítés nélküli lefoglalása szintén a b) kategóriába tartozik. A c) kategória a szervezeti egységek vagy az eszközök, illetve kötelezettségek újraosztályozásának vagy strukturális átrendezésének hatására bekövetkezett változásokat foglalja magában.

1.46. Az eszköztartási nyereség, illetve veszteség az eszközök árában bekövetkezett változások eredménye. Ilyen nyereség és veszteség a pénzügyi és nem pénzügyi eszközök, illetve kötelezettségek bármely típusában keletkezhet. Az eszköztartási nyereség és veszteség kizárólag annak eredményeképpen keletkezik az eszközök és kötelezettségek tulajdonosai számára, hogy az eszközök és kötelezettségek bizonyos ideig minden átalakítás nélkül a tulajdonukban voltak.

A folyó piaci áron mért eszköztartási nyereséget, illetve veszteséget névleges eszköztartási nyereségnek, illetve veszteségnek hívják. Ez az általános árszínvonal változásait tükröző semleges eszköztartási nyereségre és veszteségre, valamint az eszközök relatív árváltozását tükröző reál eszköztartási nyereségre és veszteségre bontható fel.

1.47. Az egy adott időpontban meglevő eszközök és források jelentik az állományt. Az állományok minden elszámolási időszak elején és végén elszámolásra kerülnek. Az állományokat feltüntető számlák a vagyonmérlegek ( 27 ).

Állományként kerül elszámolásra a népesség és a foglalkoztatás is. Ezeket az állományokat az elszámolási időszakon belüli átlagértéken kell elszámolni.

A rendszer határain belül minden eszköz állománya elszámolásra kerül; a pénzügyi eszközök és kötelezettségek, valamint a termelt és nem termelt nem pénzügyi eszközök egyaránt. Ugyanakkor az eszközök elszámolása azon eszközökre korlátozott, amelyeket gazdasági tevékenység során használnak, és amelyek tulajdonjog tárgyát képezik. Így az olyan eszközök állománya nem kerül elszámolásra, mint a tulajdonjog alá nem tartozó emberi tőke és természeti erőforrások.

E határokon belül a rendszer teljes körű mind a gazdasági folyamatok, mind az állományok tekintetében. Ez magában foglalja azt is, hogy minden állományváltozás teljes egészében leírható az elszámolt gazdasági folyamatok eredőjeként.

Elszámolási szabályok

1.48. A számla a gazdasági élet egy adott szempontból történő elszámolásának eszköze, a források és felhasználások, illetve az elszámolási időszak alatt bekövetkezett eszköz- és kötelezettségváltozások, valamint ezen időszak elején vagy végén meglévő eszköz-, illetve kötelezettségállományok leírására szolgál.

1.49. A rendszer a "források" megnevezést a folyószámlák jobb oldalán alkalmazza, ahol olyan gazdasági műveletek jelennek meg, amelyek valamely egység vagy szektor birtokában lévő gazdasági értékek összegét növelik. "Felhasználások" az elnevezése a számlák bal oldalának, amely az olyan gazdasági műveleteket tartalmazza, amelyek csökkentik valamely egység vagy szektor birtokában lévő gazdasági értékek összegét.

A felhalmozási számla jobb oldalának elnevezése "a kötelezettségek és a nettó vagyon változásai", a bal oldalé pedig "eszközváltozás".

A vagyonmérlegek jobb oldalán a "kötelezettségek és nettó vagyon" (az eszközök és források különbözete), a bal oldalán pedig az "eszközök" szerepelnek. Két egymást követő vagyonmérleg összehasonlítása megmutatja a kötelezettségek és a nettó vagyon változásait, valamint az eszközváltozásokat.

1.50. Az egységek vagy szektorok elszámolása a nemzeti számlák rendszerében a kettős könyvelés elvén alapul. Minden gazdasági műveletet kétszer kell elszámolni, egyszer forrásként (vagy kötelezettségekben bekövetkezett változásként), egyszer pedig felhasználásként (eszközváltozásként). A forrásként vagy kötelezettségek változásaként elszámolt gazdasági műveletek összegének meg kell egyeznie a felhasználásként vagy eszközváltozásként elszámolt gazdasági műveletek összegével; ez a kötelező egyezőség teszi lehetővé a számlák összhangjának ellenőrzését.

A gyakorlatban azonban a nemzeti számlák rendszere - az összes egység és az összes szektor esetében - a négyszeres elszámolás elvén alapul, mivel a legtöbb gazdasági művelet két szervezeti egység között zajlik. Minden ilyen típusú műveletet a két érintett résztvevőnek kétszer kell elszámolnia. Például egy költségvetési szerv által a háztartási szektornak készpénzben kifizetett társadalombiztosítási juttatás felhasználásként kerül elszámolásra az államháztartás számláiban a transzferek között és negatív eszközfelhalmozásként a készpénz és betét soron; a háztartási szektor számláiban pedig forrásként kerül nyilvántartásba a transzferek között és eszközfelhalmozásként a készpénz és betét soron.

Az egyetlen egységen belüli gazdasági műveleteket viszont (például saját termelésű termék felhasználása egy adott egységnél) csak a kettős könyvelés elve alapján kell elszámolni, amelyek értékét becslés útján kell meghatározni.

1.51. A népességre és munkaerőre vonatkozó néhány mutató kivételével a rendszer minden gazdasági folyamatot és állományt pénzben fejez ki. A rendszernek nem célja a gazdasági folyamatok és állományok hasznosságának meghatározása. Ehelyett a gazdasági folyamatokat és állományokat csereértékük alapján méri, azon az értéken, amelyen a gazdasági folyamatokat és állományokat ténylegesen készpénzre cserélik, vagy amelyen készpénzre cserélhetők lennének. Így az ESA-ban a piaci árak képezik az értékelés alapját.

1.52. Monetáris műveletek, valamint készpénzállományok és kötelezettségek esetén a szükséges értékek közvetlenül rendelkezésre állnak. Egyébként az esetek többségében az értékelést hasonló áruk, szolgáltatások vagy eszközök értékének alapján végzik el. Ezt a módszert alkalmazzák például barterügyletek és a saját tulajdonú lakások lakásszolgáltatása estén. Amikor nem áll rendelkezésre egy hasonló termék piaci ára, például államháztartási szektor nem piaci szolgáltatásai esetén, az értékelést a termelési költségek alapján kell elvégezni. Ha a fenti két módszer közül egyik sem alkalmazható, a gazdasági folyamatok és állományok a jövőben várhatóan értük kapott bevételek diszkontált jelenértékén értékelhetőek. Ugyanakkor a felmerülő nagyfokú bizonytalanság miatt az utóbbi módszer csak végső esetben ajánlott.

1.53. Az állományokat a vagyonmérleg időpontjában érvényes árakon kell értékelni, nem pedig az állományokat alkotó áruk vagy eszközök megtermelésének vagy beszerzésének időpontjában. Néha az állományokat az értékcsökkenéssel korrigált, becsült folyó beszerzési értéken vagy termelési költségen kell értékelni.

1.54. A szállítási költségek, kereskedelmi árrések és a termékadók és támogatások egyenlege miatt egy adott termék termelője és felhasználója általában különbözőképpen érzékeli annak értékét. Annak érdekében, hogy a gazdasági műveletekben részt vevők értékelését a legjobban lehessen közelíteni, a rendszer minden felhasználást piaci beszerzési áron számol el, ami tartalmazza a szállítási költségeket, a kereskedelmi árréseket és a termékadók és támogatások egyenlegét; ezzel szemben a kibocsátás alapáron kerül elszámolásra, ami ezeket az elemeket nem tartalmazza.

1.55. A rendszer a termékek importját és exportját határparitáson számolja el. A teljes import és export értékét az exportáló ország vámhatárán vagy költségmentesen a hajó fedélzetére rakva (FOB) számolja el. Az áru értéke nem tartalmazza az importáló és az exportáló ország határai közötti külföldi szállítást és biztosítást, de szolgáltatásként elszámolásra kerülnek. A külkereskedelmi adatokat részletes bontásban tartalmazó táblák az importot az importáló ország határparitásán (CIF-érték) mérve mutatják, mivel termékszinten nem lehetséges FOB-paritású értékhez jutni. E táblákban az importtermék értéke az importáló ország határáig felmerülő minden szállítási és biztosítási szolgáltatást tartalmazza. Amennyiben e szolgáltatások belföldi szolgáltatások, teljes FOB/CIF korrekciót kell végrehajtani e táblákban.

1.56. Változatlan árakon történő értékelésen az elszámolási időszak folyamatainak és állományainak a megelőző időszak árain történő értékelése értendő. A változatlan árakon történő értékelés célja a gazdasági folyamatok és állományok értékében egy adott időszak alatt bekövetkező változások felbontása ár- és volumenváltozásra. A gazdasági folyamatok és az állományok változatlan áras számítással meghatározott értéke a volumenérték.

Sok gazdasági folyamatnak és állománynak, például a jövedelemnek nincs saját ár- és mennyiségdimenziója. Ugyanakkor e mutatók vásárlóereje meghatározható a folyó értékek megfelelő árindexszel történő deflálásával, például a készletváltozást nem tartalmazó végső nemzeti felhasználás árindex segítségével. A gazdasági folyamatok és állományok deflált értéke a reálérték. Ennek egyik példája a rendelkezésre álló reáljövedelem.

1.57. A rendszer a gazdasági folyamatokat eredményszemléletben számolja el; azaz akkor, amikor a gazdasági érték keletkezik, átalakul vagy megszűnik, illetve akkor, amikor a követelések és kötelezettségek keletkeznek, átalakulnak vagy megszűnnek.

Így a kibocsátás akkor kerül elszámolásra, amikor azt megtermelik, nem pedig akkor, amikor a vásárló kifizeti, az eszköz eladását pedig akkor, amikor az eszköz tulajdonost cserél, nem pedig akkor, amikor az ehhez kapcsolódó fizetés megtörténik. A kamatot abban az elszámolási időszakban kell elszámolni, amikor keletkezik, függetlenül attól, hogy azt ténylegesen kifizették-e az adott időszakban. Minden monetáris és nem monetáris, valamint egységen belüli és egységek közötti gazdasági folyamatot eredményszemléletben kell elszámolni.

Ugyanakkor néhány esetben a számbavétel időpontját rugalmasan kell kezelni. Ez különösen vonatkozik az adókra és az államháztartást érintő egyéb gazdasági folyamatokra, amelyek gyakran pénzforgalmi szemléletben kerülnek elszámolásra az államháztartás nyilvántartásaiban. Néha nehéz ezeket a gazdasági folyamatokat a pénzforgalmi szemléletről megfelelő pontossággal eredményszemléletre hozni. Ebből adódóan ezekben az esetekben közelítéseket kell alkalmazni. A túlzott hiány esetén követendő eljárással kapcsolatos gyakorlati okokból az elszámolás időpontjának tekintetében tanúsított rugalmasságon túlmenően azért volt szükség a kormányzati szektornak fizetendő adók és társadalombiztosítási hozzájárulások elszámolására vonatkozó külön eljárás meghatározására, hogy az államháztartás (valamint a partnerszektorok) nettó hitelkihelyezése/hitelfelvétele ne tartalmazza olyan adók és társadalombiztosítási hozzájárulások összegét, amelyek beszedése valószínűtlen. A gazdasági műveletek elszámolásának általános elvétől eltérően, az államháztartásnak fizetendő adókat és társadalombiztosítási hozzájárulásokat el lehet számolni nettó módon, a feltételezhetően be nem szedhető rész nélkül is, ha pedig ez a rész is beszámításra kerül, akkor azt még ugyanazon elszámolási időszakban ellensúlyozni kell az államháztartásból a megfelelő szektorokba irányuló tőketranszferrel.

Minden gazdasági folyamatot ugyanabban az időpontban kell elszámolni minden érintett számlán a folyamatban részt vevő összes szervezeti egységnél. Ez az elv egyszerűnek tűnhet, de a megvalósítása nem az. Az intézményi egységek nem mindig ugyanazokat az elszámolási szabályokat alkalmazzák. Még abban az esetben is felmerülhetnek különbségek, ha az egységek ugyanazokat az elszámolási szabályokat alkalmazzák bizonyos gyakorlati nehézségek miatt, például mert késve kapják meg az információt. Ennek következtében a gazdasági műveleteket az azokban részt vevők esetleg eltérő időpontokban számolják el. E különbségeket korrekciókkal ki kell küszöbölni.

1.58. A konszolidálás az egy csoportba sorolt egységek közötti gazdasági műveleteknek, mind a forrásokból, mind a felhasználásokból történő kiküszöbölését, valamint az egységek egymással szemben álló pénzügyi eszközeinek és forrásainak a kiküszöbölését jelenti.

Alapelv, hogy alszektorok és szektorok esetén az alkotó egységek között lejátszódó folyamatokat és az egymással szemben álló állományokat nem kell konszolidálni.

Ugyanakkor kiegészítő változatok és elemzések készítéséhez konszolidált számlák készíthetők. Bizonyos típusú elemzésekhez a(z) (al)szektoroknak a többi szektorral folytatott gazdasági műveleteiről és ennek megfelelő "külső" pénzügyi helyzetéről szóló információ kifejezőbb az átfogó bruttó számadatoknál.

Ezen túlmenően a hitelező/adós viszonyt bemutató számlák és táblák részletes képet nyújtanak a gazdaság finanszírozásáról, és nagyon hasznosnak tekinthetők annak megértéséhez, hogy milyen csatornákon jut el a képződő finanszírozási többlet az eredeti hitelezőtől a végső hitelt felvevőig.

1.59. Az egyes egységek vagy szektorok azonos típusú gazdasági műveleteket bonyolíthatnak mind felhasználásként, mind forrásként (például fizetnek és kapnak is kamatot), valamint azonos típusú pénzügyi eszközt alkalmazhatnak mind az eszköz, mind a forrásoldalon.

A rendszer a bruttó nyilvántartást ajánlja, leszámítva a nettósításnak azon mértékét, amely magában az osztályozásban rejlik.

Valójában a nettósítás hallgatólagosan benne rejlik a különböző tranzakciós kategóriákban, ennek legkiemelkedőbb példája a "készletváltozás", amely inkább az elemzés számára fontos összes tőkefelhalmozást hangsúlyozza, nem pedig a napi készletnövekedéseket és -csökkenéseket.

Ehhez hasonlóan néhány kivételtől eltekintve a pénzügyi számla és az egyéb eszközváltozás számla is az eszköz- és forrásváltozások nettó összegét tartalmazza, hogy a rögzített gazdasági folyamatok végső egyenlegéhez jusson el az elszámolási időszak végén.

1.60. Az egységekre (intézményi egységekre; szakosodott telephelyekre) vagy egységcsoportokra (gazdasági szektorokra és - ezek kibővítésével - a külföldre; a nemzetgazdasági ágazatokra) összeállított különböző alszámlák azokat a gazdasági műveleteket vagy egyéb gazdasági folyamatokat tartják nyilván, amelyek a gazdasági élet valamely részterületét írják le (például a termelést). A műveleteknek ez a csoportja általában nincs egyensúlyban; a forrás és felhasználás oldalon rögzített összegek általában eltérnek egymástól. Ezért egyenlegező tételt kell bevezetni. Az egyenlegező tételt általában az intézményi egység vagy szektor összes eszközei és összes forrásai között is be kell vezetni. Az egyenlegező tételek önmagukban is sokatmondó mérőszámai a gazdasági teljesítménynek. A nemzetgazdaságra összesítve fontos aggregátumokat alkotnak.

A számlasorozat

1.61. A rendszer az egymással összefüggő számlasorozatra épül.

A szervezeti egységek és szektorok teljes számlasorozatát a folyószámlák, a felhalmozási számlák és a vagyonmérlegek alkotják A szervezeti egységek és szektorok számláinak teljes sorozatát a folyószámlák, a felhalmozási számlák és a vagyonmérlegek alkotják.

A folyószámlák a jövedelem termelésével, keletkezésével, elosztásával és újraelosztásával, valamint e jövedelem végső fogyasztás formájában történő felhasználásával foglalkoznak. A felhalmozási számlák az eszközök és kötelezettségek, valamint a nettó vagyon (a szervezeti egységnél vagy egységcsoportnál az eszközök és kötelezettségek különbözete) változását tartalmazzák. A vagyonmérlegek az eszközök és kötelezettségek, valamint a nettó vagyon állományát mutatják be.

1.62. Nem lehetséges a számlák teljes sorozatát, beleértve a vagyonmérleget is a szakosodott telephelyekre összeállítani, mivel általában egy ilyen egységnek saját jogán nem lehetnek tulajdonában áruk vagy eszközök, illetve saját jogán nem tehet szert jövedelemre, és nem juttathat jövedelemhez másokat. A szakosodott telephelyek és nemzetgazdasági ágazati számlasorozat az első két folyószámlára, azaz a termelési számlára és a jövedelem keletkezése számlára korlátozódik, amelyek végső egyenlegező tétele a működési eredmény.

A termékek és szolgáltatások egyenlege

1.63. A termékek és szolgáltatások egyenlege a nemzetgazdaságra vagy a termékcsoportokra nézve tartalmazza az összes forrást (kibocsátást és importot), valamint a termékek és szolgáltatások felhasználását (folyó termelőfelhasználás, végső fogyasztás, készletváltozás, bruttó állóeszköz-felhalmozás, értéktárgyak beszerzésének és eladásának egyenlege és export).

A külföld számla

1.64. A külföld számlához a rezidens és nem rezidens szervezeti egységek közötti gazdasági műveletek, valamint amennyiben léteznek, az ezekhez kapcsolódó eszköz- és forrásállományok tartoznak.