11/1967. (XI. 24.) PM rendelet

a nyereségadózásról és a vállalati érdekeltségi alapok képzéséről

A 42/1967. (X. 22.) Korm. rendelet 6. §-ában kapott felhatalmazás alapján - a munkaügyi miniszterrel, az Országos Tervhivatal és az Országos Anyag- és Árhivatal elnökével, az érdekelt más miniszterekkel (országos hatáskörű szervek vezetőivel), valamint a Szakszervezetek Országos Tanácsával egyetértésben - a következőket rendelem:

1. §

Adókötelezettség

(1) Az állami vállalatok és trösztök - az ingatlankezelő vállalatok és a pénzintézetek kivételével -, a vállalati gazdálkodási rend szerint működő egyéb állami gazdálkodó szervek, a társadalmi szervezetek vállalatai, a kisipari és háziipari termelőszövetkezetek, az általános fogyasztási és értékesítő szövetkezetek, valamint az OKISZ és a SZÖVOSZ felügyelete alá tartozó szövetkezeti vállalatok (a továbbiakban együtt: vállalatok) gazdálkodásuk során elért nyeresége nyereségadó alá esik.

(2) Tröszti szervezet esetén - ha az alapító határozat másként nem rendelkezik - a tröszt és a keretében működő vállalatok - e rendelet alkalmazása szempontjából - egy vállalatnak minősülnek. A tröszt a keretében működő vállalatoknál az anyagi érdekeltség hatékonyságának biztosítása érdekében kidolgozza a vállalatokra vonatkozó feltételeket és azokat köteles a vállalatokkal előre közölni.

(3) Az adókötelezettség a vállalat gazdasági tevékenységének megkezdése napjával kezdődik és a vállalat megszűnéséig tart.

(4) A vállalat átszervezése (összevonás, beolvasztás, megosztás) esetén a jogutód vállalat felelős a a megszűnő vállalat nyereségadó-fizetési kötelezettségének teljesítéséért.

(5) A felszámolásra kerülő vállalatok nyereségadó-fizetési kötelezettségüknek a felszámolás során készült zárómérleg alapján kötelesek eleget tenni.

(6) Az egyes vállalatoknak az e rendelet alkalmazása szempontjából való besorolására a KSH 1968. január 1-től érvényes ágazati rendszere az irányadó.

2. §

Az adóköteles nyereség meghatározása

(1) A nyereségadó alapja a beszámolási időszak adóköteles nyeresége. A beszámolási időszak az év első napjától (évközben alakult vállalatnál a működés megkezdésének napjától) az év utolsó napjáig (felszámolásra kerülő vállalatnál a megszűnés időpontjáig) terjedő időszak.

(2) Tröszti adókötelezettség esetén az adóköteles nyereséget a tröszt és a keretében működő vállalatok összevont eredményének figyelembevételével kell meghatározni.

(3) A közös vállalatok eredményét a társasági szerződésben rögzített arányok és módszer szerint az alapító vállalatok között fel kell osztani és azt az alapító vállalatok adóköteles nyereségének meghatározásánál kell figyelembe venni.

(4) Az adóköteles nyereség kiszámítása során a beszámolási időszak mérlegszerinti nyereségét az alábbi jogcímeken kell növelni, illetve csökkenteni:

a) az 1967. évi jóváhagyott bázis bérszínvonalhoz képest a beszámolási időszak folyamán megvalósított bérszínvonal növelésnek a tárgyidőszaki létszámmal szorzott összegével növelni kell (amelyet a munkaügyi miniszter idevonatkozó utasítása szerint kell kiszámítani). Az 1967. év után létesített vállalatok esetében bázis bérszínvonalként a felügyeleti szerv által megállapított bérszínvonalat kell figyelembe venni;

b) a bértömeg-szabályozásba bevont vállalatoknál növelni kell a beszámolási időszakban ténylegesen felhasznált és a felügyeleti szerv által - a munkaügyi miniszterrel és a pénzügyminiszterrel egyetértésben - kiadott rendelet szerint felhasználható bértömeg különbségének összegével;

c) a SZÖVOSZ felügyelete alá tartozó általános fogyasztási és értékesítő szövetkezeteknél a "Tagsági Érdekeltségi Alap"-hoz, valamint a "Kölcsönös Támogatási Alap"-hoz történő - az alapszabályban rögzített mértékű - hozzájárulás összegével csökkenteni kell a mérlegszerinti eredményt;

d) egyéb pénzügyminiszteri rendelkezésekben, illetőleg utasításokban meghatározott jogcímeken.

(5) A (4) bekezdésben foglaltaktól eltérően kell a mérlegszerinti eredményt az átlagbér növekedés bértömegével módosítani azoknál a vállalatoknál, amelyeknél ezt a pénzügyminiszter engedélyezi.

A nyereségadó alapja, mértéke

3. § (1) A 2. §-ban foglaltak szerint kiszámított adóköteles nyereséget - a bérköltség és az eszközérték figyelembevételével - a személyi jövedelmek kiegészítésére szolgáló nyereségrészre (a továbbiakban: R-nyereségrész), valamint a vállalati eszközök pótlására és bővítésére szolgáló nyereségrészre (a továbbiakban: F-nyereségrész) kell bontani.

(2) A nyereség bontása során a bérköltséget szorzókulccsal (bérszorzóval) kell számításba venni. Az egyes ágazatok, alágazatok szorzókulcsait a rendelet 1. számú mellékletének I. része tartalmazza.

(3) A nyereség bontásánál figyelembe vehető bérköltség meghatározása úgy történik, hogy a beszámolási időszak létszámával kell megszorozni a felügyeleti szerv által jóváhagyott bázisidőszaki bérszínvonal összegét. A beszámolási időszak létszámának meghatározását a munkaügyi miniszter idevonatkozó utasításában foglaltak figyelembevételével kell elvégezni. A bértömeg szabályozásba bevont vállalatoknál bérköltségként a 2. § (4) bekezdés b) pontjában említett rendelet szerint felhasználható bértömeget kell a nyereség bontásánál figyelembe venni.

(4) A közös vállalatok és egyesülések bérköltségét - a nyereség bontása szempontjából - a társasági szerződésben rögzített arányok, illetve az Igazgató Tanács határozatának megfelelően az alapító vállalatok között fel kell osztani és azt az alapító vállalatok bérköltségének meghatározásánál kell figyelembe venni.

(5) Az eszközérték (az állóeszközök, a készletek, valamint a bérelt ingatlanok átlagos állománya) kiszámítása a következők szerint történik:

a) A 11-15. számlacsoportban nyilvántartott valamennyi állóeszköz bruttó értékének tárgyévi átlagos összegéből kell kiindulni. Átlagként a beszámolási időszak negyedévi nyitó állományainak és éves záróállományának kronologikus átlagát kell figyelembe venni.

b) Készlet címén a 21-27. számlacsoportban nyilvántartott forgóeszközök átlagos állományát - ideértve ezek anyagár- és készletérték különbözetét, illetve árrését, továbbá a külön felszámított és a költségek között még el nem számolt szállítási és rakodási költségeiket - átlagos állományát kell számításba venni. Átlagként a beszámolási időszak negyedévi nyitó állományainak és éves záróállományának kronologikus átlagát kell figyelembe venni.

c) A közös vállalatoknál meglevő, valamint az egyesülések kezelésében levő eszközállományt -a nyereségadózás szempontjából - a társasági szerződésben rögzített arányok, illetve az Igazgató Tanács határozata szerint az alapító vállalatok között fel kell osztani és azt az alapító vállalatok eszközállományának meghatározásánál kell figyelembe venni.

d) A bérelt ingatlanok eszközértékének meghatározásánál alkalmazandó speciális előírásokat az 1. számú melléklet tartalmazza.

(6) A nyereség bontásánál számításba veendő bérköltség, valamint eszközérték meghatározásának speciális szabályait az 1. számú melléklet I. része tartalmazza.

(7) A nyereség bontása során az állóeszközök, a készletek, valamint a bérelt ingatlanok (5)-(6) bekezdés szerint számított átlagos állományának együttes összegét kell eszközérték címén figyelembe venni.

(8) Az átlagos értékek kiszámítása során a bérköltség és az eszközállomány adatait a könyvelési adatokkal egyezően, a vállalatra érvényes számlakeret előírásai szerint, a bérelt ingatlanok adatait a statisztikai nyilvántartással egyezően - a (2)-(7) bekezdésben foglaltaknak megfelelően - kell számításba venni.

4. § (1) Az R-nyereségrészt úgy kell kiszámítani, hogy a szorzókulccsal megszorzott - 3. § (3)-(4) és (6) bekezdés szerint számított - bérköltséget el kell osztani a 3. § (7) bekezdés szerint meghatározott eszközérték és a szorzókulccsal megszorzott bérköltség együttes összegével és a kapott hányadossal kell megszorozni az adóköteles nyereséget. A hányadost három tizedes pontossággal kell meghatározni.

(2) A nyereség bontásának speciális szabályait az 1. számú melléklet I. része tartalmazza.

(3) A beszámolási időszak adóköteles nyereségének, valamint az (1) bekezdés szerint számított R-nyereségrésznek a különbözete az F-nyereségrész.

5. § (1) Az R-nyereségrész adóztatásánál alkalmazandó adótáblázatot a rendelet 1. számú melléklet II., az F-nyereségrész adóztatásánál alkalmazandó adókulcsokat pedig a III. rész tartalmazza.

(2) Az R-nyereségrész után esedékes nyereségadó összegének kiszámítása során viszonyítási alapkent a 3. § (3)-(4) és (6) bekezdése szerint meghatározott bérköltséget kell figyelembe venni.

(3) A kiszámított nyereségadó összegét az alábbi jogcímeken kell csökkenteni:

a) a dolgozók munkába járásával kapcsolatban utazási kedvezmény címén 1968. évben folyósított térítés összegével (az építőipari népgazdasági ágba tartozó vállalatok kivételével). Ha a nyereségadó összege nem éri el az esedékes térítés összegét, úgy a különbözetet a vállalatok az illetékes adóhatóságtól dotáció címén jogosultak igényelni.

b) Az állami gazdaságoknál az állam részére értékesített kenyérgabona utáni adókedvezmény összegével, valamint a biztonsági tartalékalap képzésére fordítható összeggel, az idevonatkozó pénzügyminiszteri rendeletek szerinti mértékben.

(4) Az (1)-(3) bekezdésben foglaltak figyelembevételével kiszámított összeget kötelesek a vállalatok a beszámolási időszak mérleg szerinti nyereségéből nyereségadó címén befizetni.

(5) A kutató és fejlesztő intézetek nyereségadózását a pénzügyminiszter "A vállalati gazdálkodási rend szerint működő kutató (fejlesztő) intézetek pénzgazdálkodási, jövedelemelvonási és anyagi érdekeltségi rendszeréről" szóló rendeletében szabályozza.

(6) A 2. számú mellékletben felsorolt vállalatok adózásánál alkalmazandó adókulcsokat, bérszorzót a pénzügyminiszter külön szabályozza.

6. §

Vállalati alapok képzése

(1) A beszámolási időszak mérleg szerinti nyereségének nyereségadóval csökkentett összegéből részesedési, vállalatfejlesztési, valamint tartalék alapot kell képezni.

(2) A közös vállalatot alapító vállalatok - a társasági szerződésben rögzített módszer szerint - saját vállalati alapjaikból kötelesek biztosítani a közös vállalat részesedési, vállalatfejlesztési, valamint tartalékalapját.

(3) A vállalati alánok képzésével kapcsolatos elszámolási, illetve nyilvántartási előírásokat a vállalatra érvényes számlakeret tartalmazza.

(4) A vállalati alapok felhasználásáról külön jogszabályok rendelkeznek.

7. §

Részesedési alap

(1) Részesedési alapba h3elyezhető összeg meghatározása során a 4. § (1)-(2) bekezdés szerint kiszámított R-nyereségrészt az alábbi tételekkel kell csökkenteni:

a) az R-nyereségrész után kiszámított nyereségadó összegével;

b) a 2. § (4) bekezdésének a)-b) pontja szerint kiszámított - bérszínvonal, illetve bértömeg növekedéssel kapcsolatos - összeggel;

c) a 9. §-ban foglaltak alapján a részesedési alapból képzendő tartalékalap összegével.

(2) Közvetlenül a részesedési alapba kell helyezni továbbá;

a) a vállalat felügyeleti szerve által egy összegben jóváhagyott

- a kedvezményes üzemi étkeztetéshez nyújtott vállalati hozzájárulás,

- a fejkvóta szerint képzett segélyezési alap,

- a gyermekintézmények üzemeltetésére a norma szerint fordítható összeg, valamint

- a fejkvóta (külkereskedelmi vállalatoknál a bérköltség 3,1%o) alapján képzett igazgatói alap 50%-ának

1967. évi összeget, mely tételek - a számviteli előírásoknak megfelelően - különféle ráfordítás címén kerülnek elszámolásra. Negyedévenként a jóváhagyott összeg 25%-át lehet ráfordítás címén elszámolni, és részesedési alapba helyezni.

b) a vállalat jutalomjellegű bevételeit (MT-SZOT vándorzászló, valamint a Kiváló Vállalat cím adományozásával kapcsolatos összegeket stb.);

c) a vállalati dolgozók lakásépítési akciója keretében folyósított kölcsönök törlesztéséből származó bevételeket;

d) a tartalékalap felhasználásáról szóló 13/1967. (XI. 24.) FM rendelet alapján a részesedési alap kiegészítésére szolgáló összeget;

e) a szénbányászati alágazatba tartozó vállalatoknál az elért eredményük 1. számú melléklet I. részében foglaltak szerint számított összegét;

f) a részesedési alapból fenntartott intézmények bevételeit (gyermekintézmények bevételei stb.).

(3) Az (1)-(2) bekezdések szerint számított tételek együttesen képezik a vállalat felhasználható részesedési alapját.

8. §

Vállalatfejlesztési alap

(1) A vállalatfejlesztési alapba helyezendő összeget úgy kell kiszámítani, hogy a 4. § (3) bekezdése alapján kiszámított F-nyereségrészt csökkenteni kell az F-nyereségrész adójának, valamint a 9. § szerint tartalékalap képzésre fordítandó résznek együttes összegével.

(2) Az OKISZ és a SZÖVOSZ felügyelete alá tartozó szövetkezeteknél az (1) bekezdés szerint kiszámított összeg egyben betölti a szövetkezeti tartalékalap feladatát is.

(3) A vállalatfejlesztési alap egyéb pénzügyi forrásait a 47/1967. (XI. 6.) Korm. számú és a 9/1967. (XI. 6.) PM rendeletek határozzák meg.

Tartalékalap

9. § (1) A vállalatok a biztonságos gazdálkodás elősegítése érdekében - az OKISZ és a SZÖVOSZ felügyelete alá tartozó szövetkezetek kivételével -tartalékalapot kötelesek képezni. A tartalékalap forrása az eredményből részesedési, valamint a vállalatfejlesztési alap címen visszatartható összeg.

(2) A tartalékalap képzés során az alábbi tételeket kell számításba venni:

a) a 4. § (3) bekezdés alapján számított F-nyereségrésznek nyereségadóval csökkentett összegét;

b) a 4. § (1)-(2) bekezdés szerint számított R-nyereségrésznek nyereségadóval csökkentett összegét.

(3) Évenként - a (4) bekezdésben felsorolt vállalatok kivételével - a (2) bekezdés a) és b) pontjai szerint számított összegek 10-10 százalékát kell tartalékalapba helyezni.

(4) A közüzemi közlekedési és a közüzemi hírközlési alágazatba tartozó vállalatoknak, az áruforgalmat lebonyolító külkereskedelmi vállalatoknak, valamint az önálló export fővállalkozó vállalatoknak évente a (2) bekezdés a) és b) pontjai szerint számított összegek 15-15 százalékát kell tartalékalapba helyezniök.

10. § (1) A tartalékalap képzése addig kötelező, amíg a tartalékalap összege nem éri el a tárgyévi tényleges bérköltség 3 százalékának és az év végi záró eszközállomány 0,3 százalékának együttes összegét. A 9. § (3)-(4) bekezdések szerinti mértékeket arányosan kell csökkenteni abban az esetben, ha az ezek szerint képzett tartalékalap meghaladná a tartalékalap kötelező szintjét.

(2) Az áruforgalmat lebonyolító külkereskedelmi vállalatoknál, valamint az önálló export fővállalkozóknál a tartalékalap képzése addig kötelező, amíg annak összege nem éri el a tárgyévi tényleges bérköltség 3%-ának, valamint a tárgyévi saját számlás export forgalom (nettó árbevétel) 0,5 százalékának, a tárgyévi nem saját számlás export forgalom és az árszorzóval számított import beszerzési forgalom (eredeti paritásban) 0,05 százalékának együttes összegét,

(3) A vállalatok a kötelező mértéken felül is jogosultak tartalékolni. A kötelező mértéket meghaladó tartalékot részesedési, illetve vállalatfejlesztési alapként kell nyilvántartani.

(4) Ha a vállalatot a tartalékalap felhasználásáról szóló 13/1967. (XI. 24.) PM rendelet szerint pótlási kötelezettség terheli, azt a tárgyévben képzett alapokból kell rendezni. Veszteség rendezésével kapcsolatos pótlás esetén a pótlási kötelezettség azonos arányban terheli a tárgyévi részesedési, valamint vállalatfejlesztési alapot. A korábbi években végrehajtott alapkiegészítés miatti pótlás esetén azt az alapot kell terhelni, amelynek kiegészítésére a tartalékalapot az előző években felhasználták.

(5) A pótlási kötelezettség rendezése az évi kötelező tartalékalap képzésen felül történik. A pótlási kötelezettség teljesítése mellett az eredeti (a pótlás összegével nem csökkentett) vállalati alapok figyelembevételével kell a tárgyévi tartalékalapot képezni.

11. §

Eljárási szabályok

(1) A nyereségadó bevallása és befizetése ön-adóztatás formájában történik (2) A nyereségadózással kapcsolatos eljárásnál, kezelésnél, ellenőrzésnél és a szabálytalanságoknál a gazdasági és pénzügyi ellenőrzés rendjéről, továbbá a vállalatok és szövetkezetek adóigazgatására, költségvetési kapcsolatainak lebonyolítására és pénzügyi revíziójára vonatkozó eljárás szabályairól szóló jogszabályok rendelkezéseit kell alkalmazni.

(3) Ha a vállalat bejelentése (önrevízió), vagy a pénzügyi revízió alapján hozott jogerős adóhatósági határozat szerint a lezárt év adóköteles nyereségének, illetve nyereségadójának a vállalat részéről való megállapítása helytelennek bizonyult, úgy a nyereségadóra, illetve a vállalati alapok mértékére vonatkozó számítást a jogszabályoknak megfelelően helyesbíteni kell. A különbözeteket az adóhatósági határozat jogerőre emelkedésétől számított 15 napon belül úgy kell rendezni, hogy mind a költségvetési kötelezettségek, mind a vállalati alapok a jogszabályszerű mértékre módosuljanak.

12. §

Átmeneti rendelkezések

(1) A vállalatok az 1967. évi eredményük után esedékes nyereségbefizetés, jövedelemadó befizetés, valamint a nyereségrészesedés, a nyereségtől függő alkalmazotti prémium, igazgatói alap és vállalatfejlesztési alap elszámolás során az 1967. évre érvényes rendelkezések alapján kötelesek eljárni.

(2) Az 1967. évi nyereség után esedékes, de a kifizethető felső határt meghaladó nyereségrészesedést a vállalatok az 1967. évi eredményből visszatarthatják. A visszatartott összeget az 1968. évi tartalékalapba kell helyezni.

(3) Azok a belkereskedelmi vállalatok, SZÖVOSZ felügyelete alá tartozó szövetkezetek és vállalatok, amelyek 1967. évben jutalmazási alap képzésre jogosultak, az 1967. évi eredmény után képzett többlet-érdekeltségük összegének 20 százalékát az 1967. évi nyereségből visszatarthatják és az 1968. évi tartalékalapba helyezhetik.

(4) Az 1967. évi nyereségtől függő alkalmazotti prémiumalapnál, igazgatói alapnál, valamint a segélyezési alapnál elért megtakarításokat, valamint az 1967. évi eredmény után kifizethető nyereségrészesedésből a vállalat által visszatartott összegeket az 1968. évi részesedési alapba kell helyezni.

(5) Az 1967. évi eredmények után elszámolható vállalatfejlesztési alap 60 százalékát, de legalább az 1967. évi bérköltség 0,5 százalékát 1968. évben a tartalékalapba kell helyezni (induló tartalékalap). Ha az 1967. évi bérköltség 0,5 százaléka meghaladja az 1967. évi eredmény után elszámolható vállalatfejlesztési alap 60 százalékát, a különbözetet a vállalatok az állami költségvetéssel történő elszámolás során az 1967. évi eredményükből jogosultak visszatartani.

(6) Az egyes ágazatokban meglevő speciális -(1)-(5) bekezdésekben nem említett - alapokkal kapcsolatos átmeneti szabályozást külön rendelet tartalmazza.

13. § Hatálybalépés

(1) Ez a rendelet 1968. január 1. napján lép hatályba.

(2) Az 1967. évi eredmény után esedékes nyereségrészesedés, igazgatói alap, jutalmazási alap, vállalatfejlesztési alap, földművesszövetkezeti, valamint kisipari szövetkezeti jövedelemadó elszámolása után a 106/1960. (PK 3.) PM, a 107/1960. (PK 3.) PM, a 109/1960. (PK 3.) PM, a 113/1960. (PK 3.) PM, a 168/1960. (PK 25.) PM, a 169/1960. (PK 26.) PM, a 172/1960. (PK 26.) PM, a 118/1961. (PK 6.) PM, a 134/1961. (PK 12.) PM, a 1351961. (PK 12.) PM, a 151/1961. (PK 24.) PM, a 159/1962. (PK 30.) PM, a 113/1963 (PK 4.) PM, a 115/1D03. (PK 7.) PM, a 119/1963. (PK 9.) PM, a 162/1963. (PK 37.) PM, a 101/1964. (PK 1.) PM, a 107/1964. (PK 6.) PM, a 137/1964. (PK 31.) PM, a 108/1985. (PK 3.) PM, a 158/1965. (PK 35.) PM, a 151/1965. (PK 37.) PM, a 110/1966. (PK 5.) PM, és a 103/1967. (PK 4.) PM utasítás, valamint az ezekkel kapcsolatban kiadott valamennyi egyéb rendelkezés - említett kérdéseket szabályozó része - hatályát veszti.

Vályi Péter s. k.,

pénzügyminiszter

1. számú melléklet a 11/1967. (XI. 24.) PM rendelethez*

I.

Az adózás alapjául szolgáló nyereség megosztásánál (R-nyereségrészre és F-nyereségrészre) az alábbiakat kell alkalmazni.

A) Bérszorzók

Ipar, építőipar, kereskedelem, mezőgazdaság, egészségügyi, szociális és kulturális ellátás, lakásellátás és egyéb szolgáltatás 2

Kivéve:

- szén, érc- és ásványbányászat, erdőgazdaságok, tanácsi kertészeti- parkfenntartó vállalatok, önálló vízművek, csatornázási művek és fürdővállalatok, vegyesprofilú víz, csatorna- és fürdővállalatok, távfűtő, temetkezési, községgazdálkodási vállalatok, filmgyártás és filmforgalmazás 6

- kohászat, műtrágyaipar, kő- és kavicsbányászat, bauxit- és alumíniumipar, papíripar, mezőgazdasági gépjavítók, tanácsi gázgyártás, moziüzemi vállalatok, köztisztasági vállalatok, 4

- idegenforgalmi és üzemi vendéglátás, közüzemi hírközlés 5

- termelőeszköz kereskedelem, kereskedelmi szövetkezetek, melléktermék- és hulladékbegyűjtés, felvásárlás, egyéb közlekedés, gyógyszertári központok 3,5

- közüzemi közlekedés 8

- állami gazdaságok 7

- áruforgalmat lebonyolító (szakosított) külkereskedelem, export fővállalkozó vállalatok 0,6

- lapkiadás 0,5

- könyvkiadás 3

B) Az eszközérték és a bérköltség meghatározásánál alkalmazott speciális módszerek

- a villamosenergiaipar, közlekedés, közüzemi hírközlés, vízgazdálkodás, valamint a tanácsi gázgyártás ágazatokba, illetve alágazatokba tartozó vállalatok, továbbá a távfűtő vállalatok eszközértékének meghatározásánál az eszközlekötési járulék alól mentesített állóeszközök értékét figyelmen kívül kell hagyni;

- az állami gazdaságoknál az eszközérték meghatározásánál a 11-14 számlacsoportban nyilvántartott állóeszközök értékét kell figyelembe venni;

- a filmgyártás, könyv-zenemű és lapkiadás szakágazatokba sorolt vállalatoknál - az R-nyereségrész kiszámítása és adóztatása során - az állományon kívüli béreket figyelmen kívül kell hagyni;

- a térképészeti vállalatoknál az eszközérték meghatározásánál a befejezetlen termelés állományának értékét figyelmen kívül kell hagyni;

- a tervező intézetek eszközértékének meghatározásánál az ingatlanok értékét figyelmen kívül kell hagyni;

- a belkereskedelem ágazatba tartozó vállalatoknak és szövetkezeteknek a bérelt ingatlanok alapterülete és az egy m2-re eső eszmei újraelőállítási érték szorzatával képzett átlagos eszközállományt is figyelembe kell venniök. Átlagként a beszámolási időszak negyedévi nyitóállományainak és éves záróállományának kronologikus átlagát kell számításba venni. Eszmei újraelőállítási értékként a beépített, bérelt ingatlanoknál (üzlet, műhely, raktár, iroda és egyéb helyiségek) m2-enként 3000 Ft, a beépítetlen bérelt ingatlanoknál (telepek, kerthelyiségek és egyéb beépítetlen ingatlanok) m2-enként 750 Ft értéket kell figyelembe venni;

C) A nyereség megosztásánál alkalmazott speciális módszerek

- a szénbányászati alágazatba tartozó vállalatok az 1968., 1969. és 1970. évben - elért eredményükből - a hűségjutalom összegével csökkentett tárgyévi tényleges bérköltség 7%-ának megfelelő összeget közvetlenül a részesedési alapba jogosultak helyezni. A nyereség bontása során csali a fennmaradó összeget kell figyelembe venni;

- a külkereskedelmi vállalatoknál az R-nyereségrész kiszámítása során a szorzókulccsal megszorzott bérköltséget az árrésből (bizományi díjból) fedezett közvetett költségekkel kell elosztani és a kapott hányadossal kell megszorozni az adóköteles nyereséget. A hányadost három tizedes pontossággal kell számítani;

- a beruházási vállalatoknál az R-nyereségrész kiszámítása során a nevezőben a kétszeres bérköltség mellett az összes költséget kell (az eszközök helyett) alkalmazni;

II.

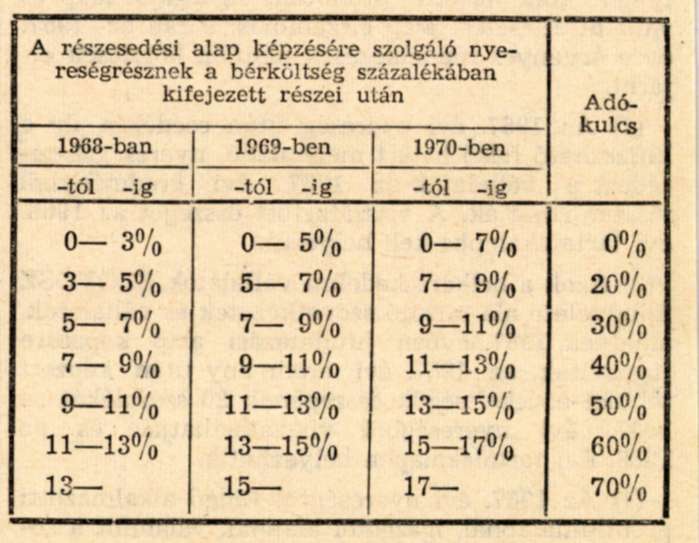

A részesedési alap képzésére szolgáló nyereségrésznek a számításnál figyelembe vett bérköltség-hez viszonyított egyes adósávjaiban - valamennyi népgazdasági ágban - az alábbi adókulcsokat kell alkalmazni:

III.

A fejlesztési alap képzésére szolgáló nyereségrész adóztatásánál az adókulcsok a következők:

- Ipar, építőipar, szállítás-hírközlés, egészségügyi, szociális és kulturális ellátás, lakásellátás és egyéb szolgáltatás 60%

- Kereskedelem 70%

- Mezőgazdaság 45% Kivéve:

- közüzemi közlekedés 90%

- lapkiadás 80%

- közüzemi hírközlés 50%

- idegenforgalmi és üzemi vendéglátás 30%

- kereskedelmi szövetkezetek 55%

- áruforgalmat lebonyolító állami külkereskedelem, export fővállalkozó vállalatok 60%

- tanácsi kertészeti, parkfenntartó vállalatok, önálló vízművek, csatornázási művek és fürdővállalatok, vegyespro-filú víz-, csatorna és fürdővállalatok, temetkezési, községgazdálkodási, köztisztasági, távfűtő, könyvkiadó, filmgyártó, filmforgalmazó és moziüzemi vállalatok 40%.

2. számú melléklet a 11/1967. (XI. 24.) PM rendelethez

Ágazati gazdasági intézetek, ügyvitelszervezési és gépesítési, gépiadatfeldolgozó, valamint a munka- és üzemszervezési vállalatok

IM Büntetésvégrehajtási Parancsnokság irányítása alá tartozó vállalatok

Dokumentációs vállalatok

Sportlétesítmények Vállalat

Magyar Cirkusz- és Varieté Vállalat

Magyar Hanglemezgyártó Vállalat

ÉVM Szolgáltató Vállalat

Országos Talajjavító és Talajvédelmi Vállalat

Magyar Hirdető Vállalat

Belkereskedelmi Kölcsönző Vállalat

Jelmezkölcsönző Vállalat

Országos Fordító és Fordításhitelesítő Iroda

MERT Minőségellenőrző R. T.

PRESTÓ Külkereskedelmi Propaganda R. T.

TESCO Nemzetközi Tudományos Együttműködési Iroda

Magyar Vásár és Kiállításrendező Iroda IBUSZ R. T.

Licencia Találmányokat Értékesítő Vállalat

MASPED Magyar Általános Szállítmányozási Vállalat

MAFRACHT Magyar Tengerhajózási Ügynökség

Fővárosi Vidám Park Vállalat

KGM Műszaki Tudományos Tájékoztató Intézet

Energiagazdálkodási Intézet

* A rendelet Függelékét a Pénzügyi Közlöny 1967. évi 33. száma tartalmazza.