49/2022. (XI. 22.) MNB rendelet

a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 54/2021. (XI. 23.) MNB rendelet módosításáról

A Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 171. § (1) bekezdés i) pontjában kapott felhatalmazás alapján, a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (6) bekezdésében meghatározott feladatkörömben eljárva a következőket rendelem el:

1. § A jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 54/2021. (XI. 23.) MNB rendelet (a továbbiakban: Rendelet)

a) 1. melléklete az 1. melléklet szerint,

b) 2. melléklete a 2. melléklet szerint

módosul.

2. § Hatályát veszti a Rendelet 3. melléklet 10. és 11. pontja.

3. § (1) Ez a rendelet - a (2) bekezdésben foglalt kivétellel - 2023. január 1-jén lép hatályba.

(2) A 2. melléklet 14. pontja 2023. október 1-jén lép hatályba.

Virág Barnabás s. k.,

a Magyar Nemzeti Bank alelnöke

1. melléklet a 49/2022. (XI. 22.) MNB rendelethez

1. A Rendelet 1. melléklet I. pontjában foglalt táblázat a következő 34a. sorral egészül ki:

| (MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje) | ||||

| 34a | F29 | Magyar Államkincstár (központi kezelésű előirányzatok) statisztikai vagyonmérlege | MÁK | negyedéves | elektronikus úton (ERA rendszer) | tárgyidőszakot követő hónap 30. nap |

2. A Rendelet 1. melléklet I. pontjában foglalt táblázat 71. sorában a P11 MNB azonosító kódú adatszolgáltatás adatszolgáltatói körét meghatározó mező helyébe a következő mező lép:

| (Az adatszolgáltatók köre) | |

| (P11) | pénzforgalmi szolgáltató, pénzforgalmi szolgáltatást nem nyújtó elektronikuspénz-kibocsátó intézmény, az ezen típusú EGT-fióktelepek, bankjegykiadó automata (a továbbiakban: ATM) szolgáltatást közvetlenül nyújtó vagy készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető, pénzforgalmi szolgáltatónak nem minősülő jogi személy, valamint a kijelölt, Magyarország területén határon átnyúló szolgáltatás keretében pénzforgalmi szolgáltatást nyújtó, más EGT-államban székhellyel rendelkező pénzforgalmi szolgáltató és Magyarország területén határon átnyúló szolgáltatás keretében elektronikuspénz-kibocsátási tevékenységet végző, pénzforgalmi szolgáltatást nem nyújtó, más EGT-államban székhellyel rendelkező elektronikuspénz-kibocsátó intézmény |

3. A Rendelet 1. melléklet I. pontjában foglalt táblázat 72. sorában a P12 MNB azonosító kódú adatszolgáltatás adatszolgáltatói körét meghatározó mező helyébe a következő mező lép:

| (Az adatszolgáltatók köre) | |

| (P12) | pénzforgalmi szolgáltató, pénzforgalmi szolgáltatást nem nyújtó elektronikuspénz-kibocsátó intézmény, az ezen típusú EGT-fióktelepek, ATM szolgáltatást közvetlenül nyújtó vagy készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető, pénzforgalmi szolgáltatónak nem minősülő jogi személy, valamint a kijelölt, Magyarország területén határon átnyúló szolgáltatás keretében pénzforgalmi szolgáltatást nyújtó, más EGT-államban székhellyel rendelkező pénzforgalmi szolgáltató és Magyarország területén határon átnyúló szolgáltatás keretében elektronikuspénz-kibocsátási tevékenységet végző, pénzforgalmi szolgáltatást nem nyújtó, más EGT-államban székhellyel rendelkező elektronikuspénz-kibocsátó intézmény |

4. A Rendelet 1. melléklet I. pontjában foglalt táblázat 73. sorában a P13 MNB azonosító kódú adatszolgáltatás adatszolgáltatói körét meghatározó mező helyébe a következő mező lép:

| (Az adatszolgáltatók köre) | |

| (P13) | pénzforgalmi szolgáltató, pénzforgalmi szolgáltatást nem nyújtó elektronikuspénz-kibocsátó intézmény, az ezen típusú EGT-fióktelepek, ATM szolgáltatást közvetlenül nyújtó vagy készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető, pénzforgalmi szolgáltatónak nem minősülő jogi személy, valamint a kijelölt, Magyarország területén határon átnyúló szolgáltatás keretében pénzforgalmi szolgáltatást nyújtó, más EGT-államban székhellyel rendelkező pénzforgalmi szolgáltató és Magyarország területén határon átnyúló szolgáltatás keretében elektronikuspénz-kibocsátási tevékenységet végző, pénzforgalmi szolgáltatást nem nyújtó, más EGT-államban székhellyel rendelkező elektronikuspénz-kibocsátó intézmény |

5. A Rendelet 1. melléklet I. pontjában foglalt táblázat 74. sorában a P14 MNB azonosító kódú adatszolgáltatás adatszolgáltatói körét meghatározó mező helyébe a következő mező lép:

| (Az adatszolgáltatók köre) | |

| (P14) | pénzforgalmi szolgáltató, pénzforgalmi szolgáltatást nem nyújtó elektronikuspénz-kibocsátó intézmény, az ezen típusú EGT-fióktelepek, ATM szolgáltatást közvetlenül nyújtó vagy készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető, pénzforgalmi szolgáltatónak nem minősülő jogi személy, valamint a kijelölt, Magyarország területén határon átnyúló szolgáltatás keretében pénzforgalmi szolgáltatást nyújtó, más EGT-államban székhellyel rendelkező pénzforgalmi szolgáltató és Magyarország területén határon átnyúló szolgáltatás keretében elektronikuspénz-kibocsátási tevékenységet végző, pénzforgalmi szolgáltatást nem nyújtó, más EGT-államban székhellyel rendelkező elektronikuspénz-kibocsátó intézmény |

6. A Rendelet 1. melléklet I. pontjában foglalt táblázat 75. sorában a P15 MNB azonosító kódú adatszolgáltatás adatszolgáltatói körét meghatározó mező helyébe a következő mező lép:

| (Az adatszolgáltatók köre) | |

| (P15) | pénzforgalmi szolgáltató, pénzforgalmi szolgáltatást nem nyújtó elektronikuspénz-kibocsátó intézmény, az ezen típusú EGT-fióktelepek, ATM szolgáltatást közvetlenül nyújtó vagy készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető, pénzforgalmi szolgáltatónak nem minősülő jogi személy, valamint a kijelölt, Magyarország területén határon átnyúló szolgáltatás keretében pénzforgalmi szolgáltatást nyújtó, más EGT-államban székhellyel rendelkező pénzforgalmi szolgáltató és Magyarország területén határon átnyúló szolgáltatás keretében elektronikuspénz-kibocsátási tevékenységet végző, pénzforgalmi szolgáltatást nem nyújtó, más EGT-államban székhellyel rendelkező elektronikuspénz-kibocsátó intézmény |

7. A Rendelet 1. melléklet I. pontjában foglalt táblázat 88. sora helyébe a következő rendelkezés lép:

| (MNB azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje) | ||||

| 88 | P51 | Napi valutaforgalmi jelentés | bank, az ezen típusú EGT-fióktelep | napi | elektronikus úton (ERA rendszer) | a tárgynapot követő második munkanap 8 óra |

8. A Rendelet 1. melléklet I. pontjában foglalt táblázat

a) 50. sorában a "devizaügyletek" szövegrész helyébe az "ügyletek" szöveg, a "2." szövegrész helyébe az "5." szöveg,

b) 121. sorában az "az R02" szövegrész helyébe a "kijelölt gazdasági szervezet, továbbá az R02, R12" szöveg,

c) 122. sorában az "az R03" szövegrész helyébe a "kijelölt gazdasági szervezet, továbbá az R03, R13" szöveg,

d) 123. sorában az "a hitelintézet és ezen típusú EGT-fióktelep kivételével az R05" szövegrész helyébe a "kijelölt gazdasági szervezet, továbbá - a hitelintézet és ezen típusú EGT-fióktelep kivételével - az R05, R14" szöveg,

e) 124. sorában az "az R06" szövegrész helyébe a "kijelölt gazdasági szervezet, továbbá az R06, R15" szöveg,

f) 125. sorában az "az R08" szövegrész helyébe a "kijelölt gazdasági szervezet, továbbá az R08, R17" szöveg,

g) 137. sorában a "külföldi" szövegrész helyébe a "határon átnyúló" szöveg

lép.

9. Hatályát veszti a Rendelet 1. melléklet I. pontjában foglalt táblázat 8., 9. és 134. sora.

2. melléklet a 49/2022. (XI. 22.) MNB rendelethez

1. A Rendelet 2. melléklet I. A. 1. pontja helyébe a következő rendelkezés lép:

"I. A. 1. Változások a szektormeghatározásokban

A szektormeghatározások 2023-ban kisebb mértékben, főként technikai szempontból változnak."

2. A Rendelet 2. melléklet I. A. 5. pont 5.2.2. alpontja helyébe a következő rendelkezés lép:

"5.2.2. Ha az ügyfél rendelkezik statisztikai számjellel, illetve MNB technikai törzsszámmal (FB azonosítóval), akkor meg kell vizsgálni, hogy szerepel-e az MNB által készített, a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett listán. A listán azok az intézmények szerepelnek, amelyek szektorbesorolásánál gazdálkodási forma szerinti (GFO) kódjukat (statisztikai számjel 13-15. számjegyét) nem kell felhasználni. Ha az ügyfél szerepel a listán, akkor a lista alapján kell a megfelelő szektorba sorolni. Ha az ügyfél nem szerepel a listán, akkor az 5.2.3. alpont szerint kell eljárni.

Az MNB teljes körű listát készít azokról a gazdasági szervezetekről, amelyek a B) Központi bank, a C) Egyéb monetáris intézmények, a D) Egyéb pénzügyi közvetítők, az E) Pénzügyi kiegészítő tevékenységet végzők, az F) Biztosítók és nyugdíjpénztárak és a Z) Zártkörű pénzügyi közvetítők szektorba tartoznak.

Ugyancsak a listán szerepelnek olyan intézmények is, amelyeket az A) Nem pénzügyi vállalatok, a G) Központi kormányzat, a H) Helyi önkormányzatok vagy a J) Háztartások szektorba kell besorolni.

A listán szerepelhetnek olyan szervezetek is, amelyek önmagukban nem rendelkeznek azokkal a tulajdonságokkal, mint az a csoport, ahova sorolni kell őket, viszont statisztikai szempontból mégis az adott csoportba sorolandók (statisztikai értelemben konszolidálandó leányvállalatok). A D3) Befektetési alapok a pénzpiaci alapok kivételével alcsoportban szereplő konszolidálandó leányvállalatok csak az érintett befektetési alapokba konszolidálva tekintendők pénzügyi vállalatoknak, önálló szervezetként a tevékenységük nem pénzügyi tevékenység.

A fentiekben említett, a 3. melléklet 1. pontja szerinti lista tartalmazza az érintett szervezetek nevét, törzsszámát (a statisztikai számjel első 8 számjegyét) és a megfelelő szektorbesorolást. A listát az MNB egy Excel fájlban, a honlapján teszi közzé. A fájlt az MNB havonta, a hónap utolsó előtti munkanapján frissíti, és főszabály szerint ezt kell alkalmazni valamennyi, a frissítést követő hónapban beküldendő adatszolgáltatás elkészítéséhez. Amennyiben a hónap utolsó munkanapjára vonatkozóan jelentős változás történik a fájl publikálását követően, a listát az MNB - az adatszolgáltatók értesítése mellett - legkésőbb a következő hónap első munkanapján frissíti és újraközli. Ebben az esetben ez a lista tekintendő a szervezeti besorolások hó végére érvényes állapotának. Az adatszolgáltatások összeállításakor az adatszolgáltatás tárgyidőszakában érvényes legutolsó listát kell figyelembe venni. Az aktuális és a visszamenőleges hóvégi listák elérhetősége: https://www.mnb.hu/statisztika/informaciok-adatszolgaltatoknak/rendeletek-allasfoglalasok/altalanos-mellekletek."

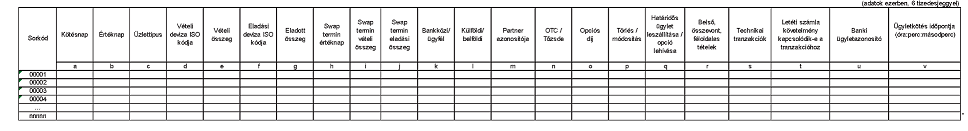

3. A Rendelet 2. melléklet II. pontjában a D01 MNB azonosító kódú adatszolgáltatás "05. tábla: Tranzakciós adatok" megnevezésű táblája helyébe a következő tábla lép:

"MNB azonosító kód: D01

Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról

05. tábla: Tranzakciós adatok

"

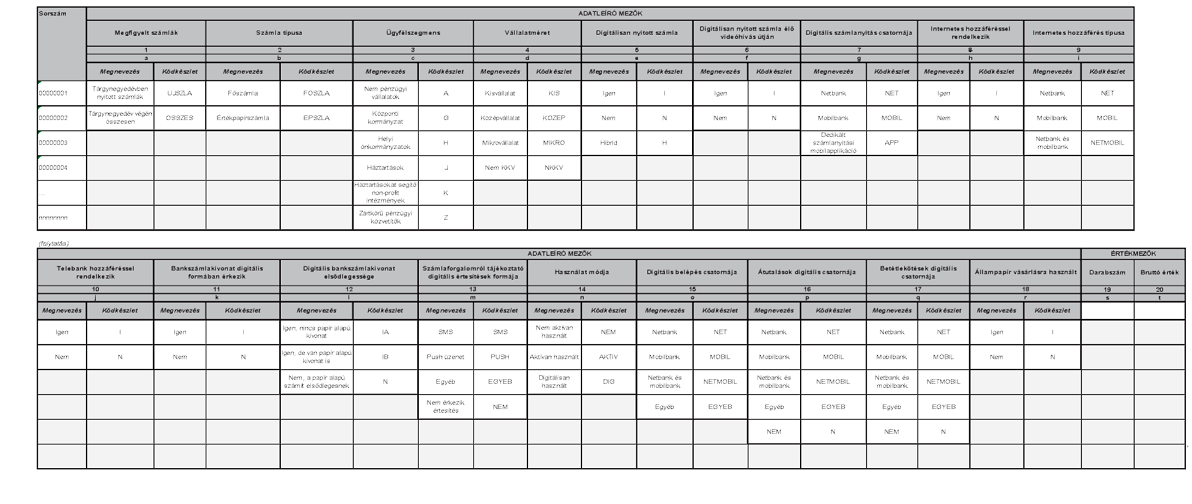

4. A Rendelet 2. melléklet II. pontjában a D10 MNB azonosító kódú adatszolgáltatás táblája helyébe a következő tábla lép:

"MNB azonosító kód: D10

"

5. A Rendelet 2. melléklet II. pontjában a D10 MNB azonosító kódú adatszolgáltatásra vonatkozó kitöltési előírások II. 3. pont 3.1. alpontja helyébe a következő rendelkezés lép:

"3.1. Digitálisan nyitott főszámlának, értékpapírszámlának minősül az ügyfél ügyintézővel való személyes egyeztetése nélkül - beleértve a bankfiókon kívüli személyi bankárral, ügynökkel való személyes egyeztetést is -, a digitális csatornák (például videochat) valamelyikének felhasználásával végzett azonosítás alapján megnyitott főszámla, értékpapírszámla. Hibrid módon nyitott főszámlának, értékpapírszámlának minősül azon főszámla, értékpapírszámla, amelynek számlanyitási folyamatát az ügyfél digitálisan kezdeményezte, de a főszámlát, értékpapírszámlát a folyamat egy adott pontján a fióki ügyintézővel történő személyes interakció segítségével nyitotta meg."

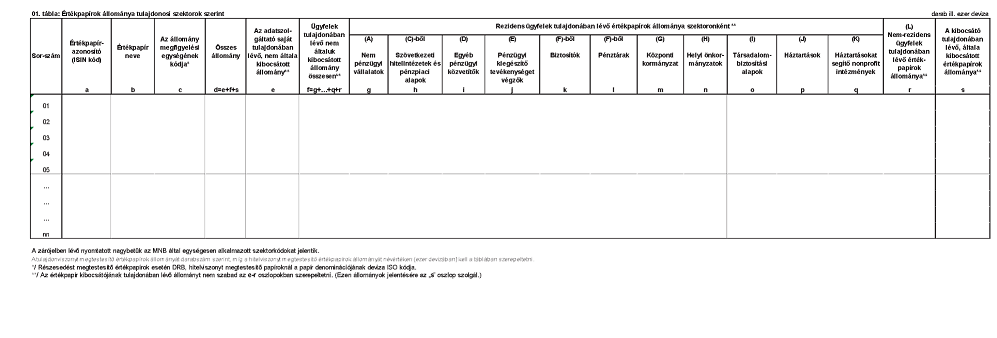

6. A Rendelet 2. melléklet II. pontjában az E20, E21 és E45 MNB azonosító kódú adatszolgáltatás táblái és kitöltési előírásai helyébe a következő rendelkezések lépnek:

"MNB azonosító kód: E20

A letétkezelői tevékenységet végző, hitelintézetnek nem minősülő szervezetek tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem-rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

MNB azonosító kód: E20

A letétkezelői tevékenységet végző, hitelintézetnek nem minősül ő szervezetek tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem-rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

MNB azonosító kód: E20

A letétkezelői tevékenységet végző, hitelintézetnek nem minősül ő szervezetek tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem-rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

MNB azonosító kód: E20

A letétkezelői tevékenységet végző, hitelintézetnek nem minősül ő szervezetek tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem-rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

MNB azonosító kód: E21

A hitelintézetek saját tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

MNB azonosító kód: E21

A hitelintézetek saját tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

MNB azonosító kód: E21

A hitelintézetek saját tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

MNB azonosító kód: E21

A hitelintézetek saját tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

MNB azonostó kód: E45

A Magyar Államkincstár saját tulajdonában lévő, valamint a nála letétbe helyezett értékpapírok állománya tulajdonosi bontásban

MNB azonosító kód: E45

A Magyar Államkincstár saját tulajdonában lévő, valamint a nála letétbe helyezett értékpapírok állománya tulajdonosi bontásban

MNB azonosító kód: E45

A Magyar Államkincstár saját tulajdonában lévő, valamint a nála letétbe helyezett értékpapírok állománya tulajdonosi bontásban

MNB azonosító kód: E20, E21, E45

Kitöltési előírások

A letétkezelői tevékenységet végző, hitelintézetnek nem minősülő szervezetek tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem-rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

A hitelintézetek saját tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem-rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban

A Magyar Államkincstár saját tulajdonában lévő, valamint a nála letétbe helyezett értékpapírok állománya, tulajdonosi bontásban

I. Általános előírások

1. Az adatszolgáltatásokban jelentendő értékpapírok köre

a) Az adatszolgáltatásokban az adatszolgáltatók tulajdonában lévő, valamint a náluk letéti őrzés, letétkezelés vagy felelős őrzés során elhelyezett értékpapíroknak a hónap utolsó napjára (mint tárgynapra) vonatkozó záró állományát kell jelenteni, tulajdonosi bontásban. Kivételt képeznek az adatszolgáltató által a KELER Zrt.-től letéti őrzésre átvett értékpapírok, amelyek az adatszolgáltatásban nem szerepeltethetők.

b) Az E20 és E21 MNB azonosító kódú adatszolgáltatásban valamennyi, sorozatban kibocsátott értékpapírt (államkötvény, MNB-kötvény, kincstárjegy, egyéb kötvény, részvény, beleértve a letéti igazolás formájában forgalmazott részvényeket is, befektetési jegy, kárpótlási jegy, jelzáloglevél, letéti jegy) szerepeltetni kell, függetlenül attól, hogy azt rezidens vagy nem-rezidens bocsátotta-e ki, a kibocsátás külföldön vagy belföldön történt-e, illetve hogy Magyarországon vagy külföldön letétkezelt-e. (A letéti igazolások aszerint minősülnek rezidens vagy nem-rezidens kibocsátásúnak, hogy a mögötte lévő részvény rezidens vagy nem-rezidens kibocsátású értékpapír-e.)

Az E45 MNB azonosító kódú adatszolgáltatásban szerepeltetni kell valamennyi, a Magyar Államkincstár Értékpapír Üzletszabályzatában felsorolt, értékpapír letéti számlán tartható értékpapírt.

A táblákban a jelentett értékpapírokat sorozatonként kell szerepeltetni.

c) Az adatszolgáltatásokban a nyilvános és a zárt körben kibocsátott értékpapírokat egyaránt szerepeltetni kell.

d) A saját tulajdonban lévő értékpapír-állomány teljes mennyiségét jelenteni kell, függetlenül attól, hogy az értékpapír fizikailag hol található (KELER Zrt.-nél, idegen helyen, saját trezorban). A letétkezelés, letéti őrzés vagy felelős őrzés keretében az adatszolgáltatónál elhelyezett értékpapírokat szintén teljes mennyiségben jelenteni kell, még akkor is, ha az adatszolgáltató az értékpapírt máshol helyezte letétbe vagy letéti őrzésbe (Részletesebben lásd a II. 1. pont b) alpontot: másodlagos letétkezelés). Az adatszolgáltatónál más jelentő letétkezelő által elhelyezett értékpapírállományok a 01. táblában nem jelenhetnek meg.

A lejárt értékpapírok az adatszolgáltatásban nem szerepeltethetők.

e) Az adatszolgáltató tulajdonában levő, ISIN kód nélküli külföldi befektetési jegyek és 10 százalék alatti tulajdonrészt megtestesítő külföldi részvények állományát összesítve is meg kell adni. Az állományt hitelintézet esetében - a kibocsátó szektorának megfelelően - az M02 és M03 MNB azonosító kódú (részletező) adatszolgáltatásban kell szerepeltetni az E531 kódú instrumentumon, könyv szerinti nettó értéken. Hitelintézetnek nem minősülő adatszolgáltató esetében, havi fizetésimérleg-adatszolgáltatásra kijelöltként az R08 MNB azonosító kódú adatszolgáltatás BEFK4_DE táblájában ERESZK kódon, havi adatszolgáltatásra ki nem jelöltként pedig az R17 MNB azonosító kódú negyedéves adatszolgáltatás BEFK4_DE táblájában ERESZK kódon kell jelenteni az összesített állományt, piaci értéken.

2. Az értékpapírok azonosítása és egyéb kérdések

Az értékpapír-azonosítóként az adott értékpapírhoz rendelt ISIN kódot, ennek hiányában a 111-es kódot kell megadni. Az értékpapírok pontos nevénél a letéti igazolások esetében a névben a típust (ADR, EDR, GDR stb.) is fel kell tüntetni. Az egyes adatokat szóközzel kell elválasztani.

Egy adott értékpapírnak, amelyet az adatszolgáltató 111-es gyűjtőkódon jelent, az adatszolgáltatás minden táblájában azonos néven kell szerepelnie. Minden 111-es kód alatt jelentett értékpapír-sorozatnál egymástól eltérő nevet kell alkalmazni.

Az E20, E21 MNB azonosító kódú adatszolgáltatásban a letéti igazolás (ADR, EDR, GDR stb.) saját ISIN kódját kell megadni (nem pedig a mögöttes termék azonosítóját).

3. Az értékpapír-állományok számbavétele

a) Az értékpapír-állományokat az adatszolgáltatás minden táblájában egységesen, az alábbiak szerint kell jelenteni:

A hitelviszonyt megtestesítő értékpapírok névértéken jelentendők, ezer egységben, az értékpapír eredeti denominációjában, a jelen pont c) alpontjában leírtak figyelembevételével.

Az E20 és E21 MNB azonosító kódú adatszolgáltatásban a tulajdonviszonyt megtestesítő értékpapírok állományait darabszám szerint kell a táblákban szerepeltetni. Certifikátok esetében attól függ az állomány jelentésének módja, hogy miben történik az adott értékpapír árjegyzése: ha az ár az értékpapír egy darabjára vonatkozik, akkor darabban kell jelenteni (megfigyelési egység: DRB), ha pedig az ár a névérték százalékában meghatározott, akkor az állomány ezer devizában jelentendő (megfigyelési egység: deviza ISO kódja).

b) A futamidő alatt is törlesztő kötvényeknél a táblákban a törlesztéssel korrigált névértéket kell jelenteni, a hónap utolsó napjáig megtörtént pénzügyi teljesítéseknek megfelelően. Amennyiben tehát a hó utolsó napján törlesztés történik, már a csökkentett tőkeértéket kell jelenteni. Amennyiben viszont az esedékes tőketörlesztés nem történik meg a hó utolsó napjáig, az adatszolgáltatásban a ténylegesen fennálló - az esedékes, de meg nem történt törlesztéssel nem csökkentett - tőkeértéket kell szerepeltetni. Ha az adatszolgáltatásban a tőketörlesztéses értékpapíroknál "KELER-számlával nem egyező értékpapír állomány" megnevezésű hibaüzenet jelenik meg, az adatszolgáltató köteles minden esetben írásban tájékoztatni az MNB-t az eltérés indokáról. A tájékoztatást lejárt tőketartozás, késedelmes fizetés, az értékpapír okiratának módosulása vagy munkaszüneti napra hivatkozás esetén a statadatszolg@mnb.hu e-mail címre kell megküldeni. A feltehetően kerekítési különbségekből adódó eltéréseket az MNB indokolás nélkül elfogadottnak tekinti.

c) A GMU tagdevizákban denominált értékpapírokat úgy kell szerepeltetni az adatszolgáltatásban, mintha euróban lennének denominálva, az állományok értékét pedig az euro-tagdevizák euróhoz rögzített árfolyamai alapján kell meghatározni. Az árfolyamok elérhetőségét a 3. melléklet 2. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza.

d) A tárgynapi értékpapír-állományokat az adatszolgáltatás készítésének napja és a tárgynap között ismertté vált események figyelembevételével kell szerepeltetni.

4. A táblákban és a jelen kitöltési előírásokban használt fogalmak magyarázatát e melléklet I. F. 2. pontja tartalmazza.

5. Az egyes, táblák közötti összefüggéseket, ellenőrzési szempontokat a 3. melléklet 5. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza.

II. Speciális kezelést igénylő esetek

1. Néhány sajátos értékpapírügylet adatszolgáltatásban való szerepeltetése

a) Repó-ügyletek és a kölcsönszerződések

aa) Repó-ügyletek: eladási és visszavásárlási megállapodások, amelyeknek két fajtáját különböztetjük meg az adatszolgáltatásokban: az óvadéki és a szállításos repót (ez utóbbi alatt értve a sajátos szállításos repót is).

- Óvadéki repó-ügylet esetén az értékpapír vevője csak korlátozott rendelkezési jogot szerez, az ügylet időtartama alatt az értékpapírral nem rendelkezik szabadon (pl. a KELER Zrt.-n keresztül végrehajtott ügyletek esetén az eladó számlájáról nem veszik le azt, csak zárolják), ezért az értékpapírt az eladó tulajdonaként kell jelenteni.

- Szállításos repó-ügylet esetén az értékpapír vevője teljeskörűen rendelkezik a megvásárolt értékpapírok felett, tulajdonosi és birtokosi jogot is szerez az értékpapír fölött (pl. a KELER Zrt.-n keresztül végrehajtott ügyletek esetén az értékpapírokat a pénzügyi teljesítéssel egyidejűleg az eladó KELER Zrt.-nél lévő értékpapír-számlájáról transzferálják a vevő értékpapír-számlájára), ezért az értékpapír vevőjének kell jelentenie, az eladó viszont nem szerepeltetheti az adatszolgáltatásában. (Előfordulhat, hogy a letétkezelő saját ügyfelével köt szállításos repó-ügyletet, ezért a KELER-számláját nem érinti közvetlenül az ügylet, de ekkor is az előbbiekkel analóg módon kell eljárni, vagyis az adatszolgáltató eladói minőségében nem szerepeltetheti saját tulajdonaként az értékpapírt, viszont mint a vevő letétkezelője, a vevő szektorában jelentenie kell.)

ab) Kölcsönszerződések: a kölcsönszerződés keretében átadott értékpapírt minden esetben a kölcsönbevevő tulajdonában kell kimutatni, a kölcsönbeadó állományában nem szerepelhet azon idő alatt, amíg az kölcsönben van.

- Amennyiben egy jelentő letétkezelő konkrét és meghatározott számú értékpapírt kölcsönvesz egy másik jelentő letétkezelőtől, akkor a kölcsönbeadó letétkezelő a saját tulajdonú értékpapír-állományát a kölcsönadott értékpapír-mennyiséggel az adatszolgáltatásában csökkenti, a kölcsönbevevő letétkezelő pedig ezt az értékpapír-mennyiséget a saját tulajdonaként az adatszolgáltatásában kimutatja.

- Ha a letétkezelő saját ügyfelének adott mennyiségű értékpapírt kölcsönöz, akkor a kölcsönbeadó letétkezelő a kölcsönbeadott értékpapír mennyiségével csökkenti saját tulajdonát. Ha az értékpapír kölcsönbevevője az értékpapírt a hitelező letétkezelőnél vezetett számlán tartja, akkor a letétkezelő az értékpapírt abban az ügyfélszektorban jelenti le, amelybe a kölcsönbevevő ügyfél tartozik. Ha pedig az ügyfél már eladta (vagy más letétkezelőnél vezetett számlára transzferáltatta) az értékpapírt, akkor a hitelező letétkezelő adatszolgáltatásában az általa kölcsönzött értékpapír már nem szerepelhet.

- A fentiek szerint kell az adatszolgáltatást elkészíteni abban az esetben is, amikor a tőzsdetag letétkezelő (adatszolgáltató) az ügyfele megbízásából annak tőzsdei értékpapírját adja el, de az eladni kívánt tőzsdei értékpapír (az ügyfél késedelmes értékpapír-teljesítése miatt) nem érkezik meg az elszámolóház által előírt elszámolási napra a letétkezelő KELER Zrt.-nél vezetett számlájára, és a letétkezelő - a köztük lévő szerződés alapján- saját állományával hidalja át az ügyfele késedelmes értékpapír-szállítását (számlatranszferét). Ebben az esetben az adatszolgáltató saját állománya csökken az általa biztosított értékpapír mennyiségével, az ügyfele szektorában pedig nem történik állományváltozás.

A kölcsönügyleteket a teljesítés napjától kezdve kell az adatszolgáltatásokban kimutatni. A teljesítés napja leggyakrabban a kölcsönbevevő KELER Zrt.-nél vezetett számláján történő jóváírás értéknapja.

b) Másodlagos letétkezelés: az értékpapírt a 01. táblában mindig az jelenti, aki az eredeti tulajdonossal letétkezelőként kapcsolatban van. Ezért többszörös letétkezelés esetén a következőket kell alkalmazni.

Az a jelentő letétkezelő, akinél az értékpapírt tulajdonosa eredetileg elhelyezte, a 01. és 05. táblában is jelenti az adott értékpapírt. A más jelentő letétkezelő által az adatszolgáltatónál elhelyezett értékpapírok a 01. tábla kitöltésekor nem szerepeltethetők, ezek a 06. táblában jelentendők. Előfordulhat olyan eset is, hogy az adatszolgáltató a más jelentő letétkezelőtől kapott értékpapírt továbbadja letétkezelésre egy újabb jelentő letétkezelőnek. Ekkor az adott értékpapír-állománynak a 06. és 05. táblában egyaránt jelenteni kell (a 01. táblában viszont értelemszerűen nem jelenthető).

c) Hitel- vagy egyéb megállapodás fedezeteként a jelentőnél elhelyezett értékpapírok: amennyiben bármilyen hitelvagy egyéb megállapodás keretében (pl. lombard hitel, értékpapír kölcsön, értékpapír határidős ügylet) fedezetként az ügyfél értékpapírt helyez el az adatszolgáltatónál, akkor ezeket az értékpapírokat is jelenteni kell a megfelelő ügyfélszektorban. Ugyanakkor amennyiben az adatszolgáltató ügyfele a hitel- vagy egyéb megállapodás fedezetéül szolgáló értékpapírját átmenetileg (az ügylet futamidejére) az adatszolgáltatótól más jelentő letétkezelőhöz helyezi át, akkor ezeket az értékpapírokat a futamidő alatt a másik letétkezelőnek kell jelentenie a megfelelő ügyfélszektorban.

d) Vagyonkezelés, portfóliókezelés (csak az E20 és E21 MNB azonosító kódú adatszolgáltatás esetében): ha az adatszolgáltató olyan vagyonkezelést (portfóliókezelést) végez, amelynél más a letétkezelő, akkor az értékpapírállományt a 01. táblában nem kell jelentenie. Viszont a vagyonkezelt értékpapírokkal kapcsolatos bizományosi tevékenysége keretében átmenetileg hozzá került (KELER Zrt.-nél vezetett számláján lévő) értékpapír-állományokra a másodlagos letétkezelésnél leírt jelentési technikát kell alkalmaznia, azaz a 06. táblában jelentenie kell.

A vagyonkezelt értékpapírok letétkezelőjének adatszolgáltatási kötelezettsége a vagyonkezelésbe került értékpapír vásárlásának tárgynapjától az értékpapír eladásának tárgynapjáig áll fenn. (Az adatszolgáltatás tárgynapjára vonatkozó információkat az adatszolgáltatás beküldéséig rendelkezésre álló idő alatt kell korrigálnia.)

III. A táblák kitöltésével kapcsolatos részletes előírások

1. A szektorok meghatározásánál az e melléklet I. A. 4. pontjában, és az ott hivatkozott, a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett technikai segédletben foglaltak az irányadók.

2. Az értékpapír denominációjának meghatározásánál felhasználható kódokat a 3. melléklet 4.1. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza.

3. A táblákban alkalmazandó országkódokat a 3. melléklet 4.2. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza.

4. A táblákban felhasználható további kódokat a 3. melléklet 4.5. pontja szerinti, az MNB honlapján közzétett technikai segédlet (a továbbiakban: kódlista) tartalmazza.

5. A dátumokat ÉÉÉÉHHNN formátumban kell megadni. Ahol az adott oszlopban egyéb információ is szerepel, ott szóközzel kell elválasztani a dátumot ezen egyéb információktól.

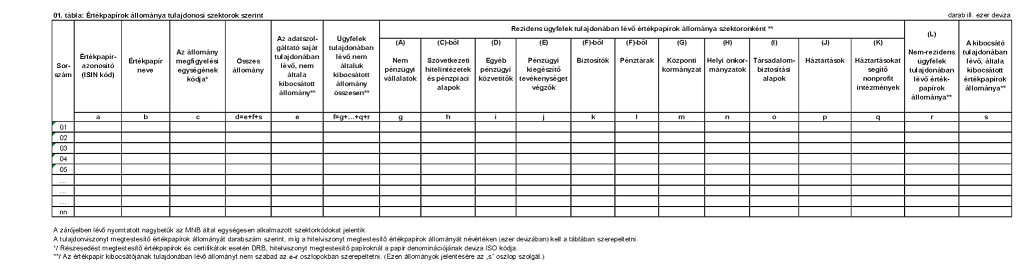

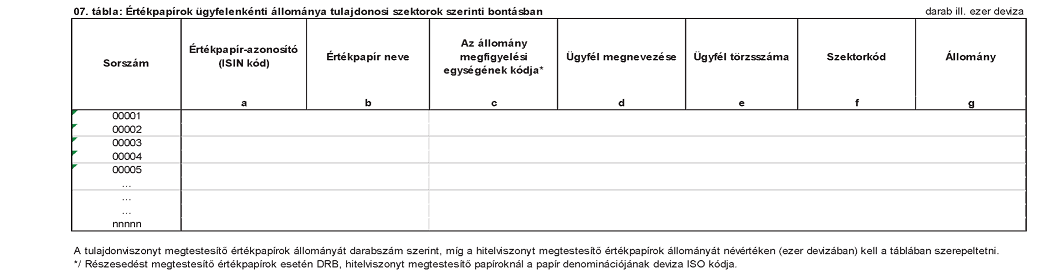

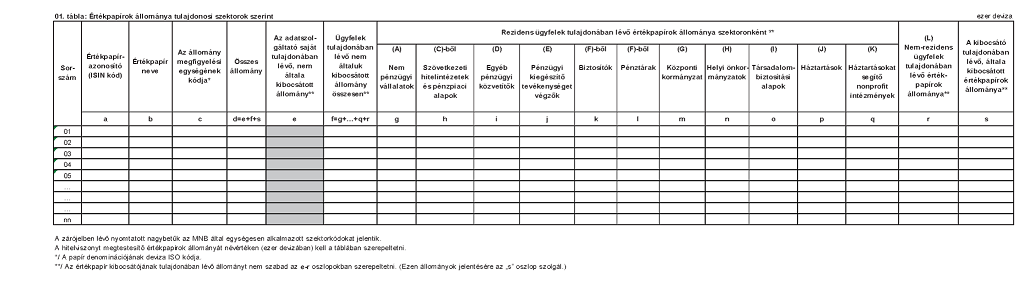

01. tábla: Értékpapírok állománya tulajdonosi szektorok szerint

Mindhárom adatszolgáltatás esetében a 01. tábla tartalmazza az adatszolgáltatók tulajdonában lévő, és a náluk letéti őrzés, letétkezelés vagy felelős őrzés során elhelyezett, rezidensek és nem-rezidensek által (belföldön vagy külföldön) kibocsátott értékpapírok hó végi állományát, tulajdonosi bontásban.

Az E20 és E21 MNB azonosító kódú adatszolgáltatásban a Magyarországon kibocsátott, letéti igazolás formájában (ADR, EDR, GDR stb.) külföldön forgalmazott értékpapírokat is jelenteni kell. (A letéti igazolás saját ISIN kódjával, a tulajdonos szektorában.) Ezen kívül, ha az adatszolgáltató belföldi konverziós hely (vagyis a letéti igazolás kibocsátójának a számlája nála van), akkor a letéti igazolások mögötti értékpapírletéteket is szerepeltetni kell az adatszolgáltatásban, mégpedig a letéti igazolás kibocsátójának szektorában (általában ez a nem-rezidensek szektora).

Az egyes oszlopok kitöltésére vonatkozó előírások:

b) Az értékpapír pontos nevét kell megadni. Letéti igazolások esetében (E20 és E21 MNB azonosító kódú adatszolgáltatás) a névben a típust (ADR, EDR, GDR stb.) is fel kell tüntetni.

c) A részesedést megtestesítő értékpapírok esetén a DRB kódot (darab) kell megadni. Certifikároknál az árjegyzés típusától függően a DRB kód vagy a deviza ISO kódja jelentendő. A letéti igazolásokat a mögöttes értékpapír mennyiségi egységében (DRB) kell megadni, hiszen nem jellemző, hogy hitelviszonyt megtestesítő értékpapír lenne a mögöttes letét.

e) Az adatszolgáltató tulajdonában lévő értékpapírok állományát tartalmazza. Nem szerepelhet ebben az oszlopban az adatszolgáltató által birtokolt, saját maga által kibocsátott értékpapírok állománya (amelyek jelentésére az r/ oszlop szolgál).

g-r) Az adatszolgáltató ügyfelei tulajdonában lévő értékpapír-állományok, megbontva a tulajdonosok szektorai szerint. A h/ oszlopban az "Egyéb monetáris intézmények" közül csak a szövetkezeti hitelintézetek és a pénzpiaci alapok szerepelhetnek. Az értékpapír kibocsátójának tulajdonában lévő állományt nem szabad ezekben az oszlopokban szerepeltetni (azok jelentésére az s/ oszlop szolgál).

s) Ebben az oszlopban a kibocsátó tulajdonában lévő, általa kibocsátott értékpapírok állományát kell jelenteni. Ide kerül tehát az adatszolgáltató tulajdonában lévő, saját kibocsátású értékpapírjainak állománya, illetve az adatszolgáltató ügyfelének mint az adott értékpapír kibocsátójának tulajdonában lévő értékpapír-állomány. (Pl. itt kell jelenteni, ha Kibocsátó Zrt. tulajdonában van 1000 darab Kibocsátó Zrt. törzsrészvény vagy az adatszolgáltatást beküldő Bróker Zrt. tulajdonol 1500 eFt névértékű Bróker Zrt. kötvényt vagy 200 ezer USD névértékű Bróker Zrt. dollár kötvényt.)

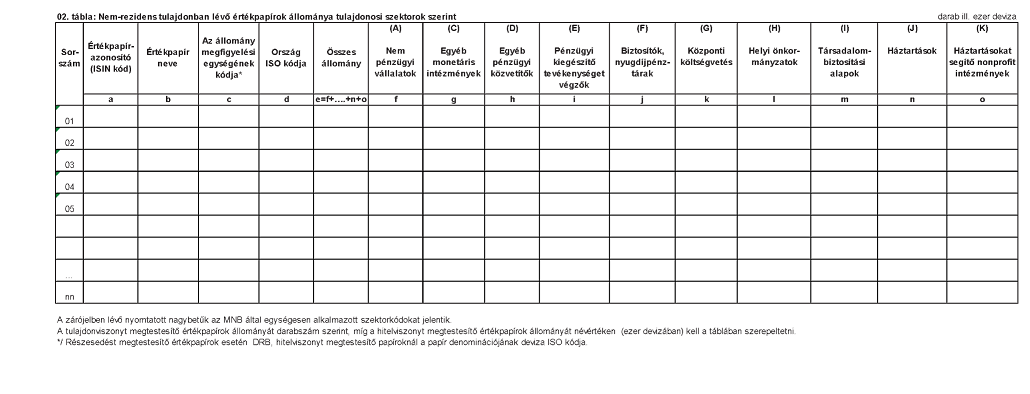

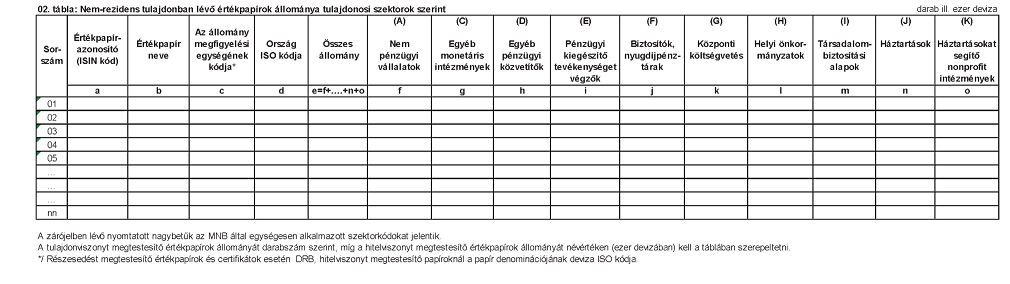

02. tábla: Nem-rezidens tulajdonban lévő értékpapírok állománya tulajdonosi szektorok szerint

A 02. táblára vonatkozó előírások csak az E20 és E21 MNB azonosító kódú adatszolgáltatás adatszolgáltatóira vonatkoznak.

Az egyes oszlopok kitöltésére vonatkozó előírások:

d) Ebben az oszlopban kell jelenteni annak az országnak az ISO kódját, amely országból az értékpapír tulajdonosa származik. A letéti igazolások mögött lévő értékpapírletét esetén a letéti igazolást kibocsátó intézmény telephelyének országkódját kell megadni.

Az előzőekben nem nevesített oszlopok kitöltésére a 01. táblánál leírtak megfelelően irányadók azzal, hogy az f)-o) oszlopban, a szektorbontásnál az "egyéb monetáris intézmények"-nél az e melléklet I. A. 4. pontjának az ezen szektorra vonatkozó rendelkezéseitől nem kell eltérni.

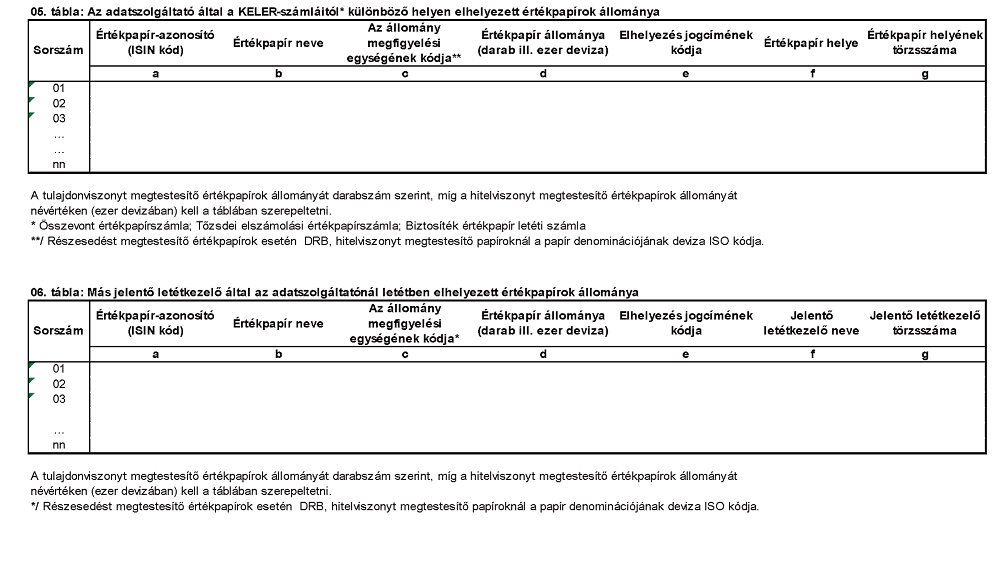

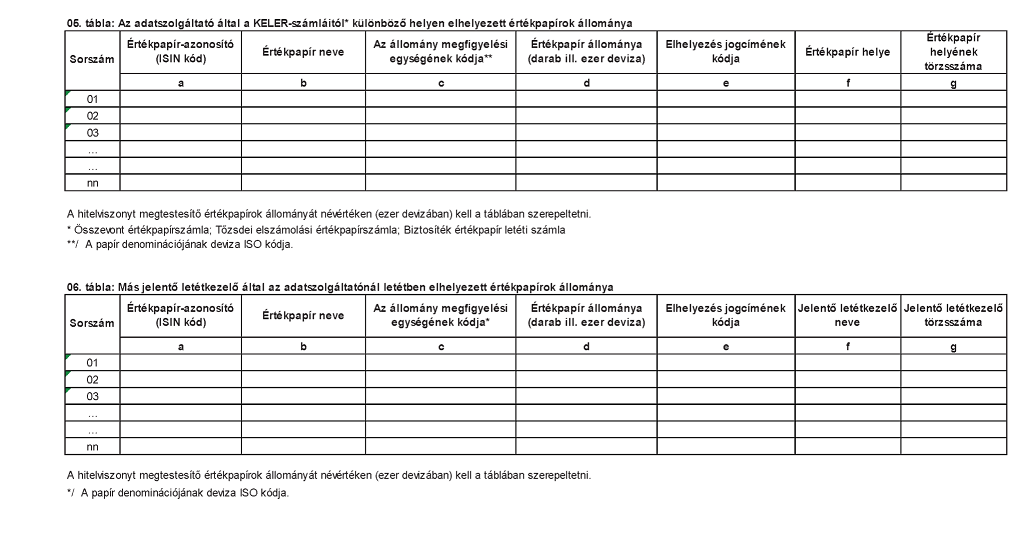

05. tábla: Az adatszolgáltató által a KELER-számláitól különböző helyen elhelyezett értékpapírok állománya

A 05. tábla az adatszolgáltató által a KELER Zrt.-nél vezetett számláitól (egyesített összevont értékpapírszámla, biztosíték értékpapír letéti számla) különböző helyen (beleértve a saját értéktárban) elhelyezett értékpapírok állományának jelentésére szolgál.

Az egyes oszlopok kitöltésére vonatkozó előírások:

e) A kódlista alapján kell kitölteni.

f) Azt az intézményt kell megnevezni, ahol az értékpapírt elhelyezték. (Saját értéktárban történt elhelyezés esetén az adatszolgáltató saját nevét kell megadni.)

g) Az f) oszlopban megadott cég törzsszáma, nem-rezidens esetén pedig "00000001" szerepeltetendő.

Az előzőekben nem nevesített oszlopok kitöltésére a 01. táblánál leírtak megfelelően irányadók.

06. tábla: Más jelentő letétkezelő által az adatszolgáltatónál letétben elhelyezett értékpapírok állománya

A 06. táblában azokat az értékpapírokat kell felsorolni, amelyeket az adatszolgáltatónál egy másik jelentő letétkezelő (rezidens bank, szakosított hitelintézet, letétkezelési tevékenységet végző szövetkezeti hitelintézet, befektetési vállalkozás) helyezett el. E papírok megjelenhetnek az adatszolgáltató KELER Zrt.-nél vezetett számláján, saját értéktárában, illetve - ha a jelentő pl. harmadlagos letétbe adta tovább - egy másik jelentő letétkezelőnél is (ez utóbbi esetben az adatszolgáltatónak természetesen a 05. táblában is szerepeltetnie kell a kérdéses állományt).

Ezek az állományok a 01. táblában nem jelenthetők.

Az egyes oszlopok kitöltésére vonatkozó előírások:

e) A kódlista alapján kell kitölteni.

f) Annak a jelentő letétkezelőnek a nevét kell megadni, amely az értékpapírt az adatszolgáltatónál elhelyezte.

g) Az f) oszlopban megadott cég törzsszámát kell megadni.

Az előzőekben nem nevesített oszlopok kitöltésére a 01. táblánál leírtak megfelelően irányadók.

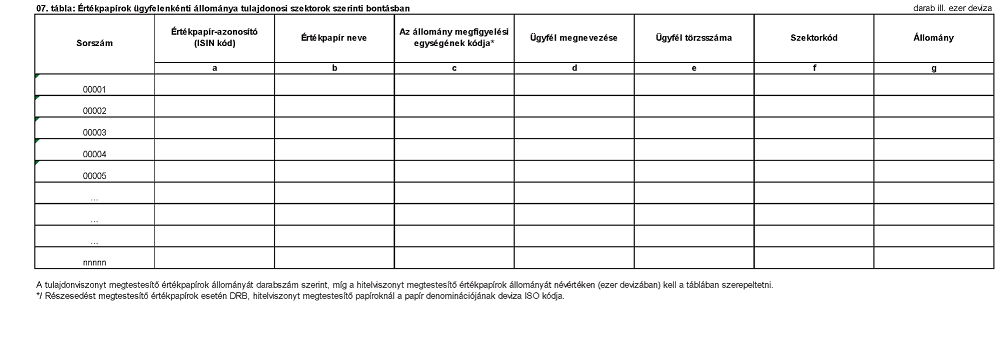

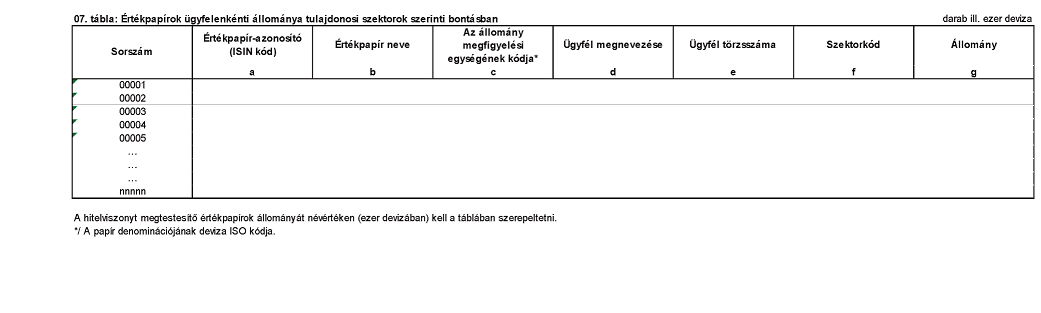

07. tábla: Értékpapírok ügyfelenkénti állománya tulajdonosi szektorok szerinti bontásban

Ebben a táblában kell ügyfelenként részletezni a 01. tábla "(A) Nem pénzügyi vállalatok", "(G) Központi kormányzat", "(H) Helyi önkormányzatok" és "(I) Társadalombiztosítási alapok" oszlopában jelentett állományokat.

Az egyes oszlopok kitöltésére vonatkozó előírások:

d) Az ügyfél hivatalos megnevezése.

e) A d) oszlopban megadott ügyfél törzsszáma.

f) Az ügyfél pontban hivatkozott előírások szerint megadott, egykarakteres szektorkódja.

Az előzőekben nem nevesített oszlopok kitöltésére a 01. táblánál leírtak megfelelően irányadók."

7. A Rendelet 2. melléklet II. pontjában az E58 MNB azonosító kódú adatszolgáltatásra vonatkozó kitöltési előírások I. pontja helyébe a következő rendelkezés lép:

"I. Általános előírások

A jelentésben a magyar állam által kibocsátott valamennyi kamatozó típusú, hitelviszonyt megtestesítő értékpapír aktuális cash-flow és kamatadatait kell szerepeltetni. (Jelenleg ez a forintban és devizában denominált Magyar Államkötvényeket, a Prémium Magyar Állampapírt, a Prémium Euró Magyar Állampapírt, a Babakötvényt, az Önkormányzati Magyar Államkötvényt, a Bónusz Magyar Állampapírt, az Egyéves Magyar Állampapírt és a Magyar Állampapír Pluszt foglalja magában.)

A táblákban és a jelen kitöltési előírásokban használt fogalmak magyarázatát e melléklet I. F. 2. pontja tartalmazza."

8. A Rendelet 2. melléklet II. pontjában az E60 MNB azonosító kódú adatszolgáltatásra vonatkozó kitöltési előírások pontja helyébe a következő rendelkezés lép:

"1. Csak az adatszolgáltatás vonatkozási időpontjában még nyitott ügyleteket kell szerepeltetni. Az adatszolgáltatónak csupán a saját ügyleteit kell jelentenie, az ügyfelei ügyleteit nem. Ezen adatszolgáltatás keretében saját ügyletnek kell tekinteni egyrészt a saját számlás ügyleteket, másrészt pedig azokat, amelyek nem érintik ugyan a saját számlát, de az adatszolgáltató a saját nevében kötötte és szerepel az adatszolgáltató mérlegében. Az adatszolgáltatásban a fordulónapon ténylegesen fennálló - részteljesítésekkel és egyéb módosításokkal korrigált - ügyleti adatokat kell szerepeltetni. A deviza alapú ügyletek vételárát és visszavásárlási árát az MNB által közzétett, a hó utolsó napján érvényes hivatalos devizaárfolyamon forintra átszámított értéken kell jelenteni."

9. A Rendelet 2. melléklet II. pontjában az F07 MNB azonosító kódú adatszolgáltatásra vonatkozó kitöltési előírások I.4. pontja helyébe a következő rendelkezés lép:

"4. A kockázati és magántőkealap esetében - függetlenül az alap kezelési szabályzatában előírt nettó eszközérték számítás gyakoriságától - a statisztikai mérlegben jelentett eszközök és források értékelését havonta kell elvégezni. Amennyiben a tárgyhónap végére vonatkozó záró állományok piaci értékének meghatározása nem lehetséges, a mérlegben szereplő instrumentumok valós értékének megállapításához becslést kell alkalmazni."

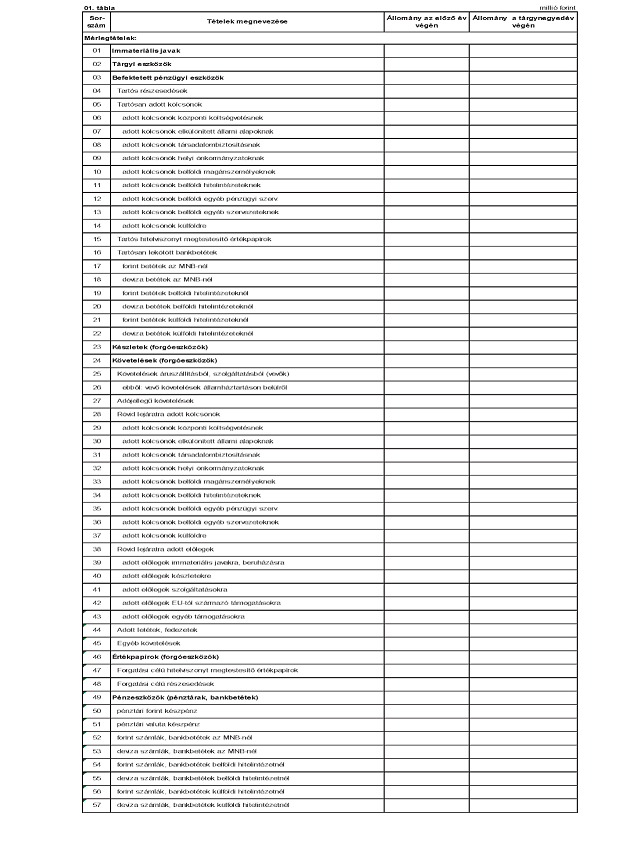

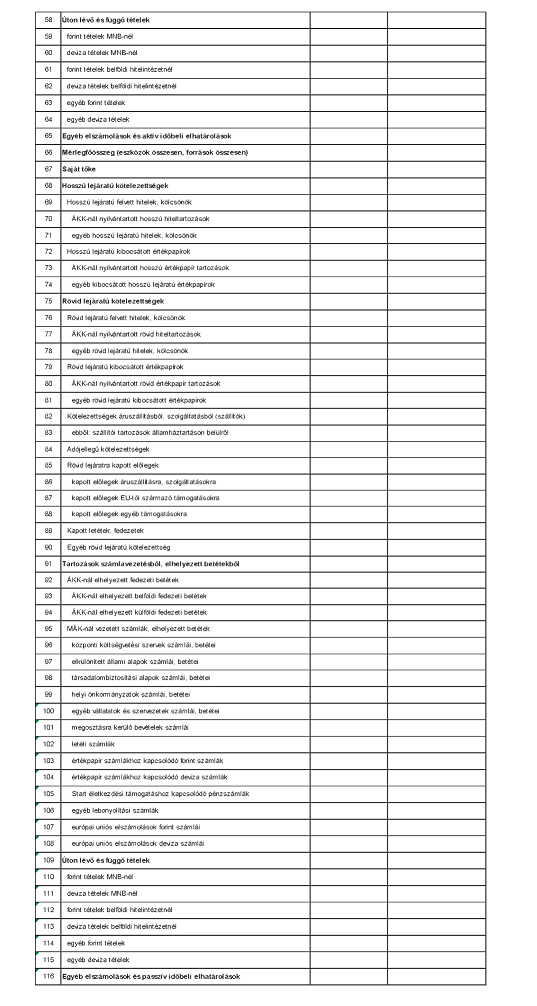

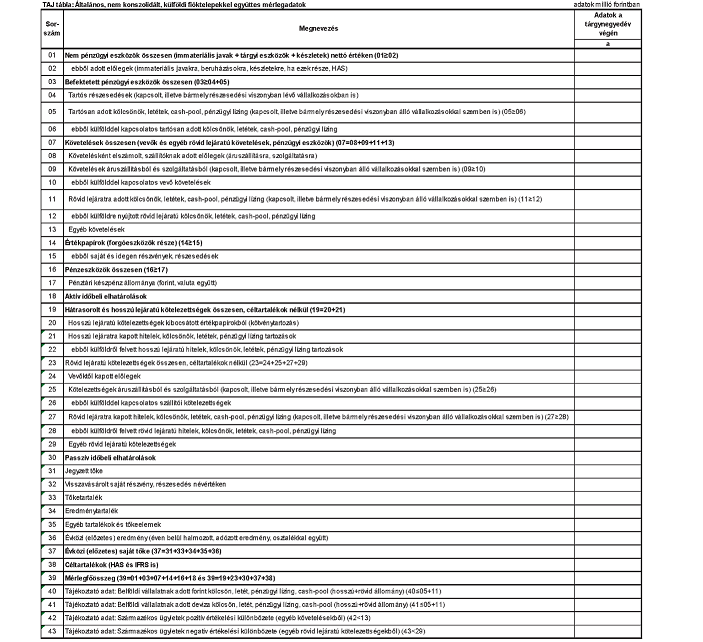

10. A Rendelet 2. melléklet II. pontja az F28 MNB azonosító kódú adatszolgáltatást követően a következő rendelkezésekkel egészül ki:

"MNB azonosító kód: F29

Magyar Államkincstár (központi kezelésű előirányzatok) statisztikai vagyonmérlege

MNB azonosító kód: F29

Kitöltési előírások

Magyar Államkincstár (központi kezelésű előirányzatok) statisztikai vagyonmérlege

Általános előírások

1. Az adatszolgáltatásban az államháztartási törvény végrehajtásáról szóló 368/2011. (XII. 31.) Korm. rendelet 170. § (1) bekezdése szerinti időközi mérlegjelentésben szereplő eszközöket és forrásokat kell bemutatni, a statisztikai céloknak megfelelő szerkezetben és részletezettséggel. Az adatszolgáltatásban a MÁK kezelésében lévő, az államháztartás számviteléről szóló 4/2013. (I. 11.) Korm. rendelet 1. mellékletében meghatározott központi kezelésű előirányzatok összesített adatai jelentendők.

2. Minden alkalommal adatot kell szolgáltatni a tárgyévet megelőző naptári év végéről, illetve a tárgyév adott negyedévéről (tárgynegyedévről). Amennyiben az előző év végére vonatkozó adatok változtak az előző adatszolgáltatás óta, a táblában frissíteni kell azokat a következő adatszolgáltatáskor.

Az I-III. negyedév (előzetes) adatait azok esetleges (újabb információ miatti) változása esetén nem kell újra jelenteni.

3. Az I-III. negyedév adatai, valamint a IV. negyedévre vonatkozó (előzetes) adatok becsléseket, illetve korábbi időszakra vonatkozó adatokat is tartalmazhatnak. Becslést kell alkalmazni, amennyiben a közreműködő szervezetek az adatszolgáltatási határidő előtt nem küldik meg a kezelésükben lévő eszközök, követelések, tartozások tárgyidőszaki adatait a MÁK részére.

4. Az adatszolgáltatásban minden esetben teljeskörűen kell szerepeltetni az ÁKK Zrt. és a MÁK adatait. Teljeskörűen be kell mutatni minden esetben az adott kölcsönöket (a befektetett pénzügyi eszközök és a követelések között egyaránt), a bankszámlákat, bankbetéteket (a befektetett pénzügyi eszközök és a pénzeszközök között egyaránt), a felvett hiteleket és kölcsönöket (a hosszú és a rövid lejáratú kötelezettségek között egyaránt), a kibocsátott értékpapírokat, valamint a számlavezetésből, elhelyezett betétekből eredő tartozásokat. Minden esetben teljeskörűen be kell mutatni az Európai Uniótól kapott támogatásokkal összefüggő követeléseket és tartozásokat, továbbá a deviza elszámolásokkal kapcsolatos eszközöket és forrásokat.

5. A bankszámlák (fizetési számlák) és bankbetétek állománya a számlavezető hitelintézet (MNB, más hitelintézet) nyilvántartásával egyezően szerepeltetendő az adatszolgáltatásban. Az adatszolgáltatás szempontjából hitelnek, kölcsönnek minősül minden, visszafizetési kötelezettség mellett átadott vagy átvett pénzeszköz, amely nem sorolható a bankszámlák, bankbetétek, értékpapírok vagy letétek közé."

11. A Rendelet 2. melléklet II. pontjában az F39 MNB azonosító kódú adatszolgáltatásra vonatkozó kitöltési előírások II. pontja helyébe a következő rendelkezés lép:

"II. A táblák kitöltésével kapcsolatos részletes előírások

A különféle eszközök, követelések összesen sorait értékvesztéssel csökkentett, értékelési különbözettel korrigált nettó értéken kell kitölteni.

A hitelkövetelések, hiteltartozások közé tartozik minden kölcsön, hitel vagy hitel jellegű követelés, kötelezettség. Ide kell sorolni a halasztott fizetésből, a pénzügyi lízingből, a faktoring ügyletből, illetve a valódi penziós ügyletből származó tételeket is. Hitelként kell jelenteni a letét, kaució, óvadék, fedezet, biztosíték céljára átadott vagy átvett összeget, a repót, a cash-poolt, a tulajdonosi kölcsönt, a nem-hitelintézeti szereplőkhöz kihelyezett vagy az általuk az adatszolgáltatónál vezetett marginszámlákat (mark-to-market betét), illetve a garanciaalapokkal szembeni kötelezettséget is.

Az adatszolgáltatónak a saját munkavállalói részére nyújtott hitelek állományát is a megfelelő szektornál, a háztartásoknál kell szerepeltetni.

Az "Adatszolgáltató-specifikus tájékoztató adat" sort csak annak az adatszolgáltatónak kell kitöltenie, akit az MNB az adatszolgáltatás teljesítésére vonatkozó kijelölésben erre külön felhívott. A sor elvárt adattartalmát az MNB a kijelölésben határozza meg."

12. A Rendelet 2. melléklet II. pontjában az F97 MNB azonosító kódú adatszolgáltatás táblája és kitöltési előírásai helyébe a következő rendelkezések lépnek:

"MNB azonosító kód: F97

Évközi mérleg jelentés

MNB azonosító kód: F97

Kitöltési előírások

Évközi mérlegjelentés

I. Általános előírások

1. Az adatszolgáltatási kötelezettségről az MNB az általa kijelölt adatszolgáltatót írásban értesíti.

Az első adatszolgáltatást az első naptári negyedévről mint tárgynegyedévről kell elkészíteni, és a tárgyévre vonatkozó utolsó adatszolgáltatás a tárgyév negyedik negyedévéről készül.

2. Az adatszolgáltatás tábláját a számviteli előírások figyelembevételével, a számviteli nyilvántartások alapján, millió forintban kell kitölteni. A jelentendő adatok a kijelölt adatszolgáltatóra mint önálló jogalanyra vonatkoznak, vállalatcsoportra vonatkozó, konszolidált adatok nem szerepeltethetők.

Minden alkalommal adatot kell szolgáltatni a tárgyévet megelőző naptári évről, illetve a tárgyév adott negyedévéről (tárgynegyedévről). Amennyiben az előző évre vonatkozó adatok változtak az előző adatszolgáltatás óta, a táblában frissíteni kell azokat. Az évközi negyedévek adatai, illetve az év végére, év egészére vonatkozó adatok becsléseket tartalmazhatnak. Becslést kell alkalmazni, amennyiben az adatszolgáltató nem zárja le könyveit a naptári negyedévek végén, vagy a zárás az adatszolgáltatási határidő előtt nem történik meg. Az évközi negyedévek (előzetes) adatait azok esetleges (újabb információ miatti) változása esetén nem kell újra jelenteni.

II. A tábla kitöltésével kapcsolatos részletes előírások

A tábla egyes soraira vonatkozó kitöltési előírások:

03. Tartósan adott kölcsönök, letétek, cash-pool, lízing (részesedési viszonyban is)

A befektetett pénzügyi eszközökből ki kell emelni a belföldi vagy külföldi partnernek kölcsönadott pénzeszköz állományát, ideértve a kapcsolt, illetve bármely részesedési viszonyban lévő vállalkozásokat, valamint az adatszolgáltató munkavállalóit is. Kölcsönként kell kimutatni az adott letétet, kauciót, fedezetet, óvadékot, valamint a pénzügyi lízinget is. Amennyiben az adatszolgáltató a kölcsönök elhatárolt kamatát a befektetett pénzügyi eszközök között, nem pedig aktív időbeli elhatárolásként mutatja ki, azok összegét az adott kölcsönnél kell jelenteni.

09. Ebből: részesedések államháztartásba besorolt (leány)vállalatokban

Ebben a sorban kell jelenteni az adatszolgáltató tulajdonában lévő, a befektetett eszközök, valamint a forgóeszközként kimutatott részvények, részesedések együttes állományát, amennyiben a részesedés államháztartásba sorolt (leány)vállalatban áll fenn. A statisztikai szempontok szerint az államháztartásba (G, H szektor) sorolt vállalatok köre megtalálható a 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett listán.

13. Ebből: követelésként elszámolt, szállítóknak adott előlegek

A követelésekből ki kell emelni a követelésként elszámolt adott előlegeket, beleértve a kapcsolt, illetve bármely részesedési viszonyban lévő vállalkozásokkal szemben fennálló ilyen típusú követeléseket is. Csak a termékértékesítéssel vagy szolgáltatásnyújtással kapcsolatos adott előlegeket kell ezen a soron szerepeltetni, a támogatásokra adott előleg és az osztalékelőleg csak a 6. Követelések összesen sorban jelentendő.

14. Ebből: vevő követelések (részesedési viszonyban is)

A követelésekből ki kell emelni az áruszállításból, szolgáltatásnyújtásból fakadó követelések (vevők) állományát, beleértve a kapcsolt, illetve bármely részesedési viszonyban lévő vállalkozásokkal szemben fennálló ilyen típusú követeléseket is. A vevő követelések könyv szerinti nettó összege szerepeltetendő.

15. Ebből: adott kölcsönök, letétek, cash-pool, lízing (részesedési viszonyban is)

A követelésekből ki kell emelni a belföldi vagy külföldi partnernek - ideértve a kapcsolt, illetve bármely részesedési viszonyban lévő vállalkozásokat, valamint az adatszolgáltató munkavállalóit is - kölcsönadott pénzeszköz állományát. Kölcsönként kell kimutatni az adott letétet, kauciót, fedezetet, óvadékot, a követelések között nyilvántartott, más vállalkozással szembeni pozitív összegű cash-pool és elszámolásiszámla-követelést, illetve a repó- és váltókövetelést, valamint a pénzügyi lízinget is. Amennyiben az adatszolgáltató a kölcsönök elhatárolt kamatát a követelések között, nem pedig aktív időbeli elhatárolásként mutatja ki, azok összegét az adott kölcsönnél kell jelenteni.

16. Ebből: egyéb adójellegű követelések államháztartással szemben

Ebben a sorban az adójellegű követeléseket kell jelenteni. A központi kormányzattal, az önkormányzatokkal, valamint a társadalombiztosítási alapokkal szembeni követelések együttes értékét kell megadni.

22. Ebből: nem számlázott vagy folyamatos szolgáltatás, előleg

Az aktív időbeli elhatárolásokból ki kell emelni a bevételek és a ráfordítások elhatárolásának azt a részét, amely (még) nem számlázott termékértékesítéshez vagy szolgáltatásokhoz, adott előlegekhez kapcsolódik. Ilyen az igénybevett folyamatos szolgáltatásokra adott előleg, előfizetési díj, bérleti díj vagy a teljesített szolgáltatások még nem számlázott, vevő követelések között meg nem jelenített része (pl. mérőben maradt energia). A tétel becsléssel is meghatározható.

24. Mérlegfőösszeg

Év közben az eszközök és a források egy részének esetleges becslése miatt becslést is tartalmazhat. Fenn kell azonban állnia a táblán belül az alábbi összefüggéseknek:

24. sor = 1. sor + 3. sor + 4. sor + 5. sor + 6. sor + 12. sor + 17. sor + 21. sor, illetve

24. sor = 25. sor + 27. sor + 28. sor +38. sor

25. Saját tőke

Év közben, illetve év végi előzetes (első) adatszolgáltatáskor az évközi halmozott, illetve előzetes, megszavazott osztalékkal nem csökkentett eredményt tartalmazó saját tőkét kell jelenteni. Az éves adatot a későbbiekben módosítani kell az éves beszámolónak megfelelő összegre. Az évközi, illetve év végi első (tárgynegyedévi) adatszolgáltatásban az egyértelmű elszámolás érdekében akkor is a saját tőkében kell szerepeltetni a megszavazott osztalékot, ha annak összege már egyébként ismert, vagy esetleg már kifizették.

26. Ebből: adózott eredmény

Év közben, illetve év végén az első adatszolgáltatásban (negyedik negyedévi tárgyidőszak esetén) előzetes, osztalékot is tartalmazó számviteli eredmény. Amennyiben az adatszolgáltató könyvei a tárgynegyedévre vonatkozóan még nincsenek lezárva, az eredményt (az elhatárolások becslésével összhangban) becsülni kell. A későbbi adatszolgáltatásokban, az éves adatok véglegessé válása után, az eredményt módosítani kell az éves beszámoló szerinti eredményre, és így kell szerepeltetni az "Adat az előző év végén" oszlopban. Ennek megfelelően változhat a saját tőke, illetve a kötelezettségek adata is.

29. Ebből: hosszú lejáratú hitelek, kölcsönök, pénzügyi lízing (részesedési viszony és hátrasorolt is)

A kötelezettségek összesen soron belül elkülönítve kell szerepeltetni a hátrasorolt vagy hosszú lejáratú kötelezettségek között nyilvántartott bármely partnertől felvett hosszú lejáratú hitel és kölcsön típusú tartozásokat, letéteket, pénzügyi lízing tartozásokat. A kapcsolt és bármely részesedési viszonyban lévő vállalkozásokkal szembeni ilyen típusú kötelezettségeket is figyelembe kell venni.

30. Ebből: Átvett állami, önkormányzati vagyon miatti kötelezettség

A koncesszióba, vagyonkezelésbe átvett állami, önkormányzati vagyonnal kapcsolatosan képzett, az egyéb rövid lejáratú kötelezettségek és az egyéb hosszú lejáratú kötelezettségek között kimutatott összeget kell szerepeltetni ezen a soron (amennyiben az adatszolgáltató ilyen kötelezettséget kimutat).

32. Ebből: rövid lejáratú hitelek, kölcsönök, cash-pool, pénzügyi lízing (részesedési viszony is)

A rövid lejáratú kötelezettségek között szereplő, bármely hitelezővel szemben fennálló hitelek, kölcsönök, kapott letétek, cash-pool kötelezettségek, pénzügyi lízingek együttes állományát kell jelenteni itt. A kapcsolt és bármely részesedési viszonyban lévő vállalkozásokkal szembeni ilyen típusú kötelezettségeket is figyelembe kell venni.

36. Ebből: egyéb adójellegű kötelezettségek államháztartással szemben

Ebben a sorban kell jelenteni az államháztartással szembeni kötelezettségállományt, amely a központi költségvetéssel, a társadalombiztosítással vagy az önkormányzatokkal szemben fennálló adó- és járulékkötelezettségeket tartalmazza.

41. Belföldi vállalatnak adott kölcsön, letét, cash-pool, lízing (hosszú + rövid állomány)

A 3. és a 15. sorban szerepeltetett adott kölcsönök, letétek, cash-pool követelések, lízing azon része tartozik ide, amelyet belföldi gazdálkodó szervezettel szemben tart nyilván az adatszolgáltató. A részesedési viszonyban lévő partnereket is figyelembe kell venni.

42. Belföldi vállalattól kapott kölcsön, cash-pool, pénzügyi lízing (hosszú + rövid állomány)

A 29. és a 32. sorban szerepeltetett kapott kölcsönök, letétek, cash-pool, pénzügyi lízing kötelezettségek azon része tartozik ide, amelyet belföldi gazdálkodó szervezettel szemben tart nyilván az adatszolgáltató. A részesedési viszonyban lévő partnereket is figyelembe kell venni.

48. Államháztartástól kapott pénzeszközök

Az államháztartástól, tulajdonosi jogokat gyakorló vagyonkezelő szervezettől kapott tőkeemelés, kölcsön, támogatás pénzforgalma a tárgyévben. Ide kell sorolni az uniós támogatásokból átvett pénzösszeget is.

49. Működési költségek összesen

Az üzemi, üzleti eredményig terjedő valamennyi költség, ráfordítás tárgyévi összege, beleértve az anyagjellegű, személyi jellegű és egyéb ráfordításokat, valamint az értékcsökkenést. Meghatározásánál év közben becslés is alkalmazható."

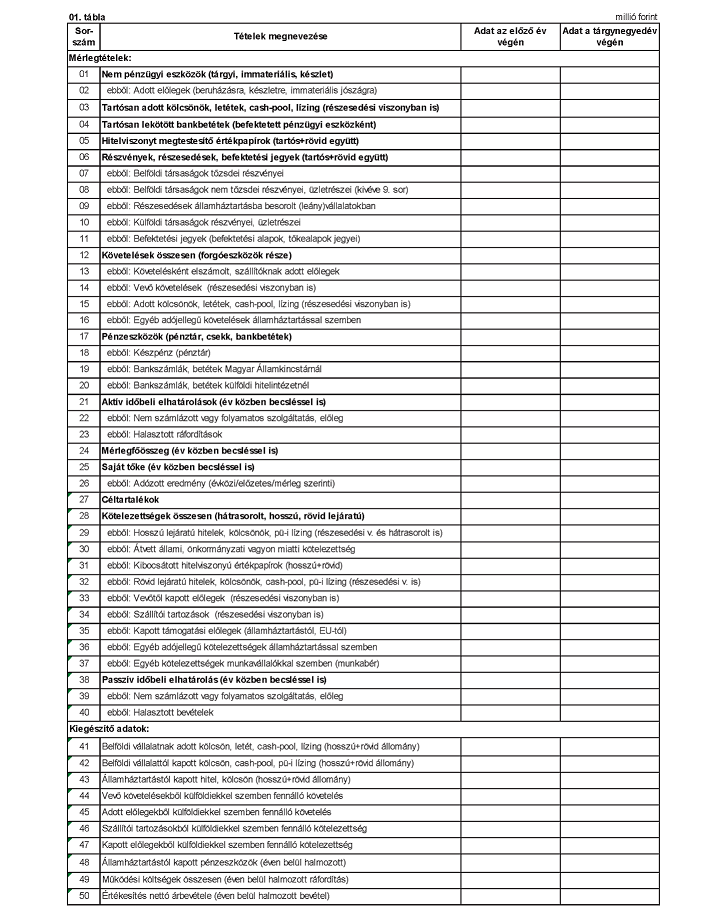

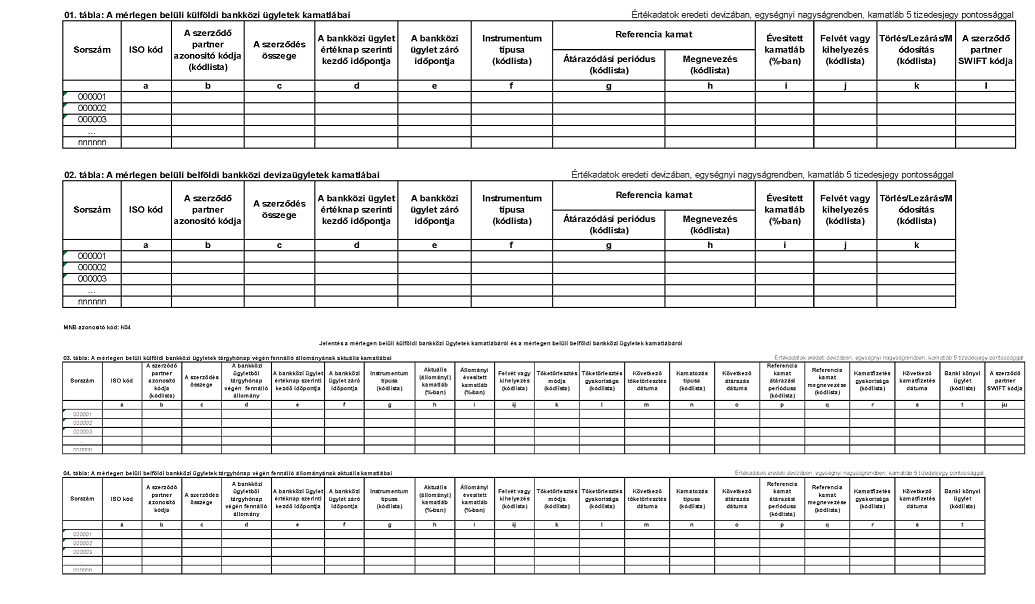

13. A Rendelet 2. melléklet II. pontjában a K04 MNB azonosító kódú adatszolgáltatás táblái és kitöltési előírásai helyébe a következő rendelkezések lépnek:

"MNB azonosító kód: K04

Jelentés a mérlegen belüli külföldi bankközi ügyletek kamatlábáról és a mérlegen belüli belföldi bankközi ügyletek kamatlábáról

MNB azonosító kód: K04

Kitöltési előírások

Jelentés a mérlegen belüli külföldi bankközi ügyletek kamatlábáról és a mérlegen belüli belföldi bankközi ügyletek kamatlábáról

I. Általános előírások

1. Az adatszolgáltatásban bankközi ügyletként a fedezett és fedezetlen bankközi hitel- és betétügyleteket kell jelenteni, amely körbe a refinanszírozási céllal történő kihelyezések és felvétek is beletartoznak. Az adatszolgáltatásban jelenteni kell továbbá az alárendelt kölcsöntőkeként kapott bankközi hiteleket és betéteket is.

Az adatszolgáltatásban nem kell jelenteni a látra szóló és folyószámlabetéteket, a folyószámlahiteleket, valamint a D01 MNB azonosító kódú adatszolgáltatás 06. táblájában jelentett letéti számlaállományokat.

2. A 01. táblában az adatszolgáltatók külföldi partnereikkel az adott hónap során kötött bankközi ügyletek adatait (forint és deviza egyaránt) kell jelenteni. A 02. táblában az adatszolgáltatók egymással, azaz a bankok, szakosított hitelintézetek, az ezen típusú EGT-fióktelepek között létrejött, az adott hónap során kötött bankközi devizaügyleteket kell jelenteni. Nem kell jelenteni a szövetkezeti hitelintézetekkel kötött devizahitel és devizabetét ügyleteket.

3. Az adatszolgáltatásban a tárgyhónap során megkötött és az adott hónap végén nyitott bankközi ügyletek adatait kell megadni.

4. A hitelkeret-szerződést nem a megkötéskor, hanem a lehíváskor kell jelenteni a lehívott összegeknek megfelelően, és a lehíváskor érvényes kamatlábat kell megadni. Amennyiben a már lehívott hitelkeret bővítésre kerül, az új hitelkeret növekményt annak lehívásakor kell csak jelenteni.

5. A táblákban és a jelen kitöltési előírásokban használt fogalmak magyarázatát e melléklet I. F. 3. pontja tartalmazza.

6. A táblákban jelentendő devizanemek ISO kódját, illetve a táblákban felhasználható további kódokat (a továbbiakban: kódlista) a 3. melléklet 4.1., illetve 4.6. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza.

II. A táblák kitöltésével kapcsolatos részletes előírások

01. tábla: A külföldi bankközi ügyletek kamatlábai

Az egyes oszlopok kitöltésére vonatkozó előírások:

a) ISO kód: a bankközi ügyletre vonatkozó szerződésben meghatározott eredeti devizanem. A HUF denominációval rendelkező hitel- és betétügyleteket is jelenteni kell.

b) A szerződő partner azonosító kódja: a mérlegen belüli külföldi bankközi ügyletben részt vevő szerződő felet a kódlista alapján besorolva, a megfelelő kódot használva kell kitölteni.

c) A szerződés összege: az adatokat az ügyletre vonatkozó szerződésben meghatározott eredeti devizanemben kell megadni, egységnyi nagyságrendben.

d) A bankközi ügylet értéknap szerinti kezdő időpontja: az ügylet értéknapját kell megadni

e) A bankközi ügylet záró időpontja: a naptári nap megjelölése.

f) Instrumentum típusa: az ügylet típusát a kódlista alapján besorolva, a megfelelő kódot használva kell kitölteni.

g), h) Referenciakamat: a g) és h) oszlopot csak abban az esetben kell kitölteni, amennyiben az ügylet eredeti devizaneme HUF, EUR, CHF, GBP, USD és változó kamatozású. A referenciakamatot (pl. 6M BUBOR vagy 3M EURIBOR vagy 3M CHFLIBOR) a kódlistának megfelelően kell megadni.

i) Évesített kamatláb (%-ban): ha az ügylet eredeti devizaneme HUF, EUR, CHF, GBP, USD és fix kamatozású, vagy ha az ügylet eredeti devizaneme az előbbiekben meghatározottakon kívüli egyéb deviza, függetlenül a kamatozás típusától (fix vagy változó kamat), akkor a szerződéses kamatlábból számított évesített kamatlábat kell megadni, a névérték százalékában.

Ha az ügylet eredeti devizaneme HUF, EUR, CHF, GBP, USD és változó kamatozású, akkor a referenciakamathoz viszonyított kamatfelárat kell megadni, százalékban kifejezve.

Ha a változó kamat megegyezik a referenciakamattal, 0 értéket kell beírni. Ha a kamat fix, az évesített kamatláb kiszámításához az e melléklet I.F.3.3. alpontjában található 2. vagy az e melléklet I.F.1.5. alpontjában található képletet kell használni, annak függvényében, hogy azt százalékosan vagy összegszerűen határozták meg.

j) Felvét vagy kihelyezés: a kódlista alapján kell kitölteni.

k) Törlés, lezárás, módosítás: amennyiben a tárgyidőszakot megelőző hónap végén még nyitott bankközi ügylet a tárgyhónap során, a szerződésben rögzített lejárat előtt lezárásra vagy módosításra kerül, azt is új bankközi ügyletként kell jelenteni, a kódlista szerint.

Az ügylet szerződés szerinti lejárat előtti lezárása esetén az eredeti bankközi ügyletet ismét le kell jelenteni "T" törlés jelzővel ellátva, illetve az új lejárattal, abban a hónapban, amikor az ügylet lezárása megtörténik egy "L" lezárás jelzővel ellátva kell ismét lejelenteni.

Szerződésmódosítás esetén az eredeti bankközi ügyletet ismét le kell jelenteni "T" törlés jelzővel ellátva, illetve a módosuló paraméterekkel az új szerződést a szerződésmódosítás hónapjában "M" módosító jelzővel ellátva kell lejelenteni. Ha a szerződésmódosítás csak a szerződéses összeget érinti (pl.: előtörlesztés esetén), akkor az ügyletet csak akkor kell módosításként jelenteni, ha a szerződéses összeg legalább 5 milliárd forinttal változik.

l) Szerződő partner SWIFT kódja: a mérlegen belüli külföldi bankközi ügyletben részt vevő szerződő fél SWIFT kódját kell jelenteni.

02. tábla: A belföldi bankközi devizaügyletek kamatlábai

Az egyes oszlopok kitöltésére vonatkozó előírások:

a) ISO kód: A bankközi ügyletre vonatkozó szerződésben meghatározott eredeti devizanem. A HUF denominációval rendelkező hitel- és betétügyleteket ebben a táblában nem kell jelenteni.

b) A szerződő partner azonosító kódja: a bankközi ügyletben részt vevő szerződő fél megnevezése a KSH-törzsszám (az adószám első nyolc számjegye) megadásával.

A c)-k) oszlop kitöltésére a 01. táblánál leírtak megfelelően irányadók.

03. tábla: A mérlegen belüli külföldi bankközi ügyletek tárgyhónap végén fennálló állományának aktuális kamatlábai

04. tábla: A mérlegen belüli belföldi bankközi ügyletek tárgyhónap végén fennálló állományának aktuális kamatlábai

Az egyes oszlopok kitöltésére vonatkozó előírások:

d) A bankközi ügyletből a tárgyhónap végén fennálló állomány: a fennálló hitelállományt az ügyletre vonatkozó szerződésben meghatározott eredeti devizanemben kell megadni, egységnyi nagyságrendben.

h) Aktuális (állományi) kamatláb (%-ban): a tárgyhónap végén fennálló állományra vonatkozó aktuális kamatlábat kell megadni, amely az állományokra a tárgyhónap utolsó napján alkalmazott tényleges (nem a meghirdetett) kamatlábbal egyenlő.

i) Állományi évesített kamatláb (%-ban): a tárgyhónap végén fennálló állományra vonatkozó aktuális, évesített kamatlábat kell megadni, amely az állományokra a tárgyhónap utolsó napján alkalmazott tényleges (nem a meghirdetett) kamatlábból számított évesített kamatlábbal egyenlő.

m) Következő tőketörlesztés dátuma: a soron következő tőketörlesztés naptári napja.

o) Következő átárazás dátuma: változó kamatozás esetén a soron következő átárazás (kamatváltozás) naptári napja, egyéb esetben megegyezik a lejárat dátumával.

s) Következő kamatfizetés dátuma: a következő kamatfizetés naptári napja.

Az a)-c), e)-g), j) és u) oszlop kitöltésére a 01., illetve 02. táblánál leírtak megfelelően irányadók."

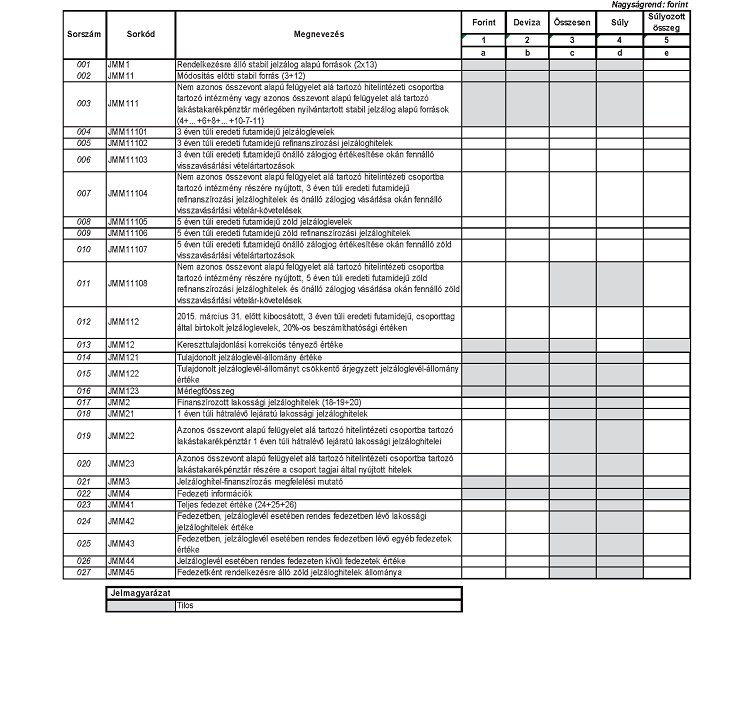

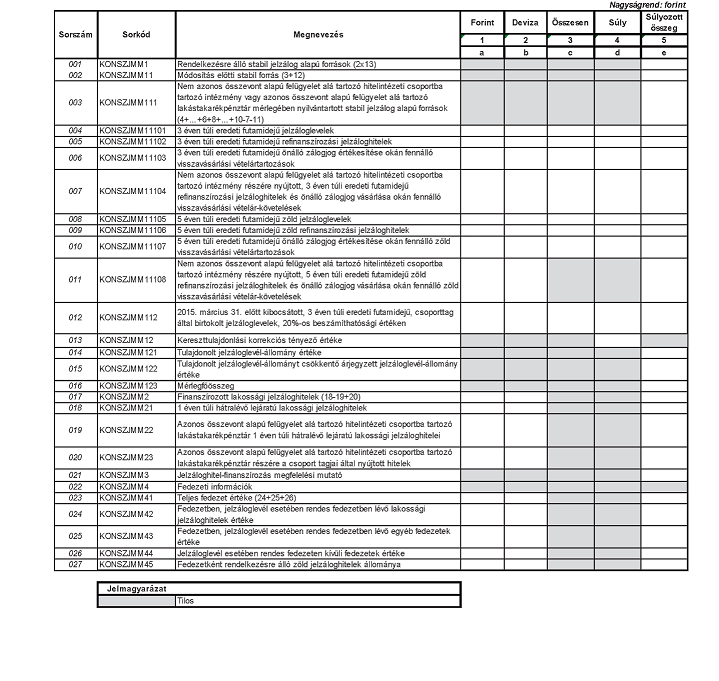

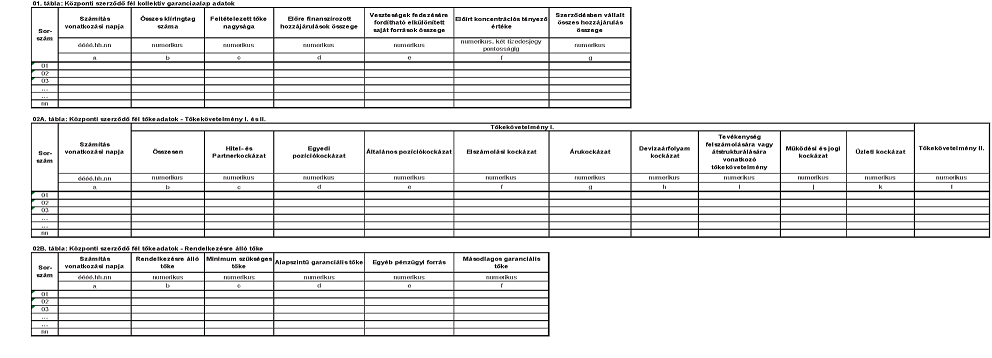

14. A Rendelet 2. melléklet II. pontjában az L72 MNB azonosító kódú adatszolgáltatás táblái és kitöltési előírásai helyébe a következő rendelkezések lépnek:

"MNB azonosító kód: L72

Negyedéves jelentés a jelzáloghitel-finanszírozás megfelelési mutatóról

JMM

Negyedéves jelentés a jelzáloghitel-finanszírozás megfelelési mutatóról

MNB azonosító kód: L72

Negyedéves jelentés a jelzáloghitel-finanszírozás megfelelési mutatóról

KONSZJMM

Negyedéves jelentés a jelzáloghitel-finanszírozás megfelelési mutatóról - Konszolidált tételek

MNB azonosító kód: L72

Kitöltési előírások

Negyedéves jelentés a jelzáloghitel-finanszírozás megfelelési mutatóról

I. Általános előírások

1. A tábla kitöltése során a hitelintézetek jelzálogalapú eszközei és forrásai közötti lejárati összhang szabályozásáról szóló 22/2022. (VI. 11.) MNB rendeletben (a továbbiakban: Jmmr.) foglaltak az irányadók, a jelen kitöltési előírások figyelembevételével.

2. Az adatokat az adatszolgáltató által alkalmazott számviteli szabályozás szerint, a vonatkozó szerződésekkel összhangban kell jelenteni, könyv szerinti nettó értéken.

3. Az adatszolgáltatásnak a tárgyidőszak utolsó napjára vonatkozó állományi adatokat kell tartalmaznia.

4. A forintra történő átszámítást a tárgyidőszak utolsó napján érvényes, az MNB által közzétett hivatalos devizaárfolyamon, illetve az MNB által nem jegyzett deviza esetében a hitelintézetek és a pénzügyi vállalkozások éves beszámoló készítési és könyvvezetési kötelezettségeinek sajátosságairól szóló 250/2000. (XI. 24.) Korm. rendelet (a továbbiakban: Hitkr.) 9. § (5) bekezdése szerint kell elvégezni.

5. Az eredeti futamidő az adott forrásra vonatkozóan a jelzáloglevél vagy fedezett értékpapír kibocsátásakor, az önálló zálogjog eladásakor vagy a refinanszírozási jelzáloghitel felvételekor fennálló futamidő.

II. A táblák kitöltésével kapcsolatos részletes előírások

JMM tábla: Negyedéves jelentés a jelzáloghitel-finanszírozás megfelelési mutatóról

1. A táblát a Jmmr. 1. § (1) bekezdése szerinti hitelintézeti csoport (a továbbiakban: hitelintézeti csoport) tagjának nem kell kitöltenie.

2. A tábla egyes oszlopainak kitöltésére vonatkozó előírások:

A tábla a) és b) oszlopában az állományi adatokat az I. pontban előírt módon kell meghatározni. A b) oszlopban a Jmmr. 2. melléklet 4. és 5. pontja szerint számolt értéket kell megadni.

A tábla c) oszlopában az a) és b) oszlopban megadott adatok összegét kell jelenteni.

A tábla d) oszlopában a Jmmr. 2. melléklet 8. pontjában meghatározott súlyokat kell feltüntetni, amennyiben nem egész szám, akkor egy tizedesjegy pontossággal.

A tábla e) oszlopában - a jelen kitöltési előírások eltérő rendelkezése hiányában - az c) és d) oszlopban megadott adatok szorzatát kell jelenteni. Amennyiben a c) és d) oszlop töltése tilos, akkor az e) oszlopban az a) és b) oszlop értékének súlyozatlan összegét kell megadni.

3. A tábla egyes sorainak kitöltésére vonatkozó előírások:

002. sor: a jelzáloghitel-finanszírozás megfelelési mutató számlálójának a Jmmr. 2. melléklet 2-11. pontja szerint számított, módosítás előtti értéke.

004. sor: itt kell jelenteni a hitelintézet által, illetve hitelintézeti csoport esetén a hitelintézeti csoport tagjai által kibocsátott, a jelzálog-hitelintézetről és a jelzáloglevélről szóló 1997. évi XXX. törvény (a továbbiakban: Jht.) 11. §-a szerinti, nem a hitelintézet, illetve hitelintézeti csoport esetén nem ugyanazon hitelintézeti csoport tagjának mérlegében nyilvántartott, 3 éven túli eredeti futamidejű értékpapírokat, a Jmmr. 2. melléklet 8. pontja szerint figyelembe vehető, 5 éven túli eredeti futamidejű zöld jelzáloglevelek kivételével, amelyek tekintetében rendelkezésre áll a Jmmr. 2. melléklet 3. pont f) alpontja szerinti hitelminősítés. A 2023. szeptember 30-át követően kibocsátott jelzálogleveleket csak a tőzsdére való bevezetésük esetén lehet figyelembe venni.

005. sor: itt kell jelenteni a Jht. 5. § (1) bekezdése szerinti, kapott pénzkölcsönöket, amennyiben azok eredeti futamideje 3 éven túli, és a pénzkölcsönt nem ugyanazon hitelintézeti csoport tagja nyújtotta, a Jmmr. 2. melléklet 8. pontja szerint figyelembe vehető, kapott 5 éven túli eredeti futamidejű zöld refinanszírozási jelzáloghitelek kivételével.

006. sor: itt kell jelenteni a Jht. 8. § (5) bekezdése szerinti vételártartozásokat, amennyiben azok eredeti futamideje 3 éven túli, és az önálló zálogjogot nem ugyanazon hitelintézeti csoport tagja szerezte meg, a Jmmr. 2. melléklet 8. pontja szerint figyelembe vehető, 5 éven túli eredeti futamidejű zöld vételártartozások kivételével.

007. sor: itt kell jelenteni a Jht. 5. § (1) bekezdése szerinti pénzkölcsönnyújtások állományát, valamint a Jht. 8. § (5) bekezdése szerinti vételár-követelések összegét, amennyiben azok eredeti futamideje 3 éven túli, és nem ugyanazon hitelintézeti csoport tagjának mérlegében vannak nyilvántartva, a Jmmr. 2. melléklet 8. pontja szerint figyelembe vehető, 5 éven túli eredeti futamidejű zöld pénzkölcsönnyújtások és vételár-követelések összegének kivételével.

008. sor: itt kell jelenteni a hitelintézet által, illetve hitelintézeti csoport esetén a hitelintézeti csoport tagjai által kibocsátott, a Jht. 11. §-a szerinti, nem a hitelintézet, illetve hitelintézeti csoport esetén nem ugyanazon hitelintézeti csoport tagjának mérlegében nyilvántartott, 5 éven túli eredeti futamidejű zöld jelzáloglevelek Jmmr. 2. melléklet 8. pontja szerint számított értékét, amelyek tekintetében rendelkezésre áll a Jmmr. 2. melléklet 3. pont f) alpontja szerinti hitelminősítés. A 2023. szeptember 30-át követően kibocsátott jelzálogleveleket csak a tőzsdére való bevezetésük esetén lehet figyelembe venni.

009. sor: itt kell jelenteni a Jht. 5. § (1) bekezdése szerinti, a Jmmr. 2. melléklet 8. pontja szerint zöld refinanszírozási hitelként figyelembe vehető kapott pénzkölcsönöket, amennyiben azok eredeti futamideje 5 éven túli, és a pénzkölcsönt nem ugyanazon hitelintézeti csoport tagja nyújtotta.

010. sor: itt kell jelenteni a Jht. 8. § (5) bekezdése szerinti, a Jmmr. 2. melléklet 8. pontja szerint zöldként figyelembe vehető vételártartozásokat, amennyiben azok eredeti futamideje 5 éven túli, és az önálló zálogjogot nem ugyanazon hitelintézeti csoport tagja szerezte meg.

011. sor: itt kell jelenteni a Jht. 5. § (1) bekezdése szerinti pénzkölcsön-nyújtások, valamint a Jht. 8. § (5) bekezdése szerinti vételár-követelések állományát, amennyiben azok eredeti futamideje 5 éven túli és a Jmmr. szerint zöldnek minősülnek. Az e) oszlopban ezek Jmmr. 2. melléklet 10. és 11. pontja szerint számolt összegét kell megadni.

012. sor: itt kell jelenteni a hitelintézet által, illetve hitelintézeti csoport esetén a hitelintézeti csoport tagjai által 2015. március 31. előtt kibocsátott, Jht. 11. §-a szerinti, a hitelintézet, illetve hitelintézeti csoport esetén ugyanazon hitelintézeti csoport tagjának mérlegében nyilvántartott, 3 éven túli eredeti futamidejű értékpapírokat, amelyek tekintetében rendelkezésre áll a Jmmr. 2. melléklet 3. pont f) alpontja szerinti hitelminősítés. A soron ezen jelzáloglevelek állományát forint denomináció esetén az MNB által, deviza denomináció esetén az EKB által a tárgyidőszak utolsó munkanapjára meghatározott befogadási értékük 20 százalékáig lehet figyelembe venni.

013. sor: a Jmmr. 2. melléklet 13. pontja szerinti kereszttulajdonlási korrekciós tényező értéke.

014.sor: a Jmmr. 2. melléklet 14. pontja szerinti tulajdonolt jelzáloglevél-állomány értéke.

015. sor: a Jmmr. 2. melléklet 15. pontja szerinti, a tulajdonolt jelzáloglevél-állomány értékének csökkentésére figyelembe vehető érték.

018 sor: itt kell jelenteni a hitelintézet által, illetve hitelintézeti csoport esetén a hitelintézeti csoport tagjai által nyújtott lakossági jelzáloghiteleket, amennyiben azok 1 éven túli hátralévő lejáratúak. A jelzáloghiteleket könyv szerinti nettó értékük alapján kell feltüntetni. A jelzáloghiteleket egy összegben, a szerződés szerint hátralévő futamidő alapján kell jelenteni. A késedelmes és éven belül lejáró nem késedelmes törlesztőrészleteket is a hitel végső lejáratának megfelelően kell jelenteni. A felmondott hiteleket nem kell jelenteni.

019. sor: itt kell jelenteni hitelintézeti csoport esetén a hitelintézeti csoport lakástakarékpénztár tagjai által nyújtott lakossági jelzáloghiteleket, könyv szerinti nettó értékük alapján, amennyiben azok 1 éven túli hátralévő lejáratúak.

020. sor: itt kell jelenteni hitelintézeti csoport esetén a hitelintézeti csoport tagjai által a hitelintézeti csoporthoz tartozó lakástakarékpénztár részére nyújtott forrásokat. Amennyiben a 019. sor értéke 0, a sor értéke 0.

021. sor: ebben a sorban a Jmmr. szerinti jelzáloghitel-finanszírozás megfelelési mutató értékét kell megadni, amely a stabil jelzálog alapú források, valamint a finanszírozott lakossági jelzáloghitelek állományának hányadosaként számítandó ki. Az adatszolgáltató a jelzáloghitel-finanszírozás megfelelési mutató értékét három tizedesjegy pontossággal (például 0,374) jelenti.

024. sor: itt kell jelenteni a Jmmr. 2. melléklet 2. pont a) alpontja szerinti forrás esetén a rendes fedezetben rendelkezésre álló, a Jmmr. 2. § 6. pontja szerinti lakossági jelzáloghitelek, a lakossági jelzáloghitelhez kapcsolódó, lakóingatlanon alapított különvált zálogjog fedezete mellett nyújtott refinanszírozási jelzáloghitelek és önálló zálogjog átruházása kapcsán fennálló visszavásárlási vételár-követelések értékét, valamint a Jmmr. 2. melléklet 2. pont b) és c) alpontja szerinti forrás esetén azon lakossági jelzáloghitelek vagy lakossági jelzáloghitelhez kapcsolódó, lakóingatlanon alapított különvált zálogjogok és önálló zálogjogok értékét, amelyek fedezete vagy átruházása mellett a forrás bevonásra került.

025. sor: itt kell jelenteni a Jmmr. 2. melléklet 2. pont a) alpontja szerinti forrás esetén a rendes fedezetben rendelkezésre álló, a 024. sorban nem jelentett fedezetek értékét, valamint a Jmmr. 2. melléklet 2. pont b) és c) alpontja szerinti forrás esetén azon egyéb hitelek, különvált és önálló zálogjogok értékét, amelyek fedezete vagy átruházása mellett a forrás bevonásra került, és a 024. sorban nem kerültek jelentésre.

026. sor: itt kell jelenteni a Jmmr. 2. melléklet 2. pont a) alpontja szerinti forrás esetén a rendes fedezeten kívüli fedezetek értékét. Amennyiben a Jmmr. 2. melléklet 2. pont a) alpontja szerinti források értéke 0, akkor ebben a sorban 0 érték jelentendő.

027. sor: itt kell jelenteni zöld jelzáloglevél esetén a rendes fedezetként összesen rendelkezésre álló, a Jmmr. 2. § 11. pontja szerinti zöld jelzáloghitelek és a Jmmr. 2. § 13. pontja szerinti zöld refinanszírozási hitelek állományát, zöld refinanszírozási jelzáloghitel esetén a fedezetül szolgáló, különvált zálogjoggal biztosított, a Jmmr. 2. § 11. pontja szerinti zöld jelzáloghitelek állományát.

KONSZJMM tábla: Negyedéves jelentés a jelzáloghitel-finanszírozás megfelelési mutatóról - Konszolidált tételek

1. A "konszolidált" fogalmat - a konszolidált felügyeleti jelentéseknél irányadó számviteli jogszabályoktól és a Hpt.-től eltérően - a Jmmr. 1. § (1) bekezdése és 3. § (3) bekezdése szerint kell értelmezni.

2. A táblát a hitelintézeti csoportot vezető hitelintézetnek kell kitöltenie, a JMM táblára vonatkozó kitöltési előírások szerint azzal, hogy az a hitelintézeti csoport tagjaival konszolidált adatokat tartalmazza."

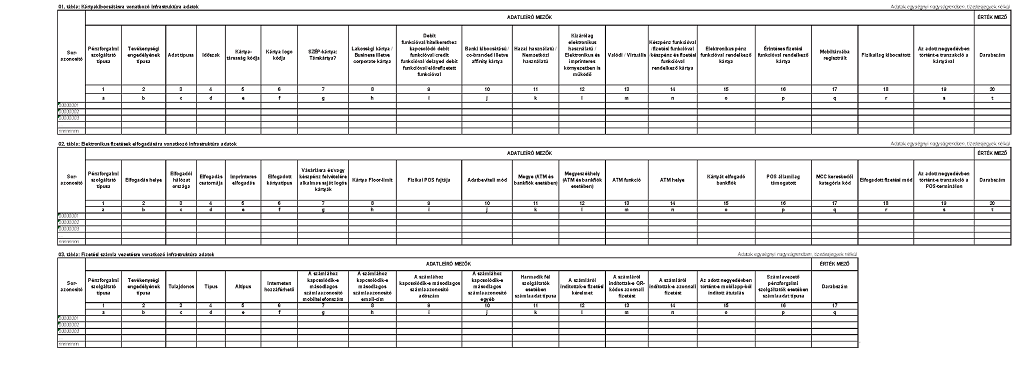

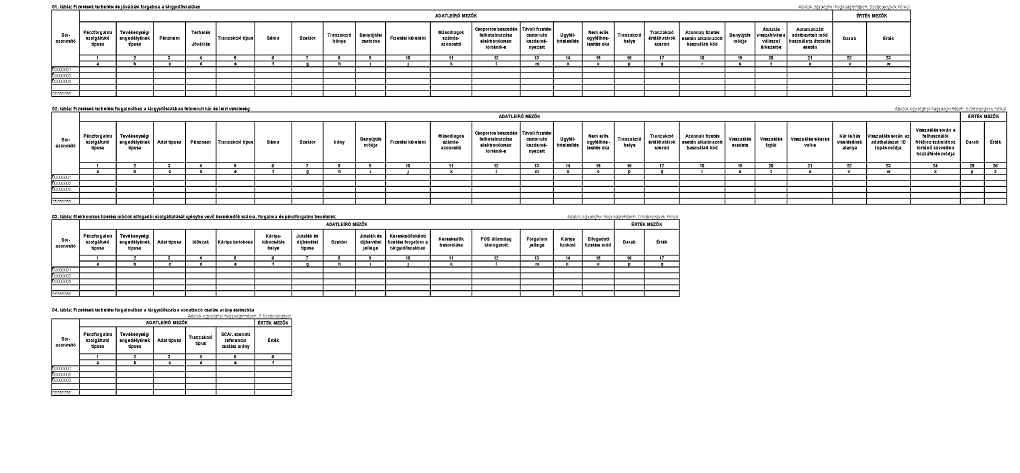

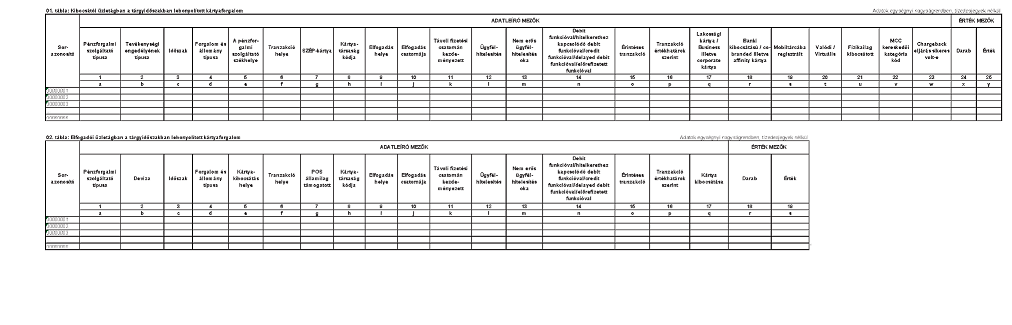

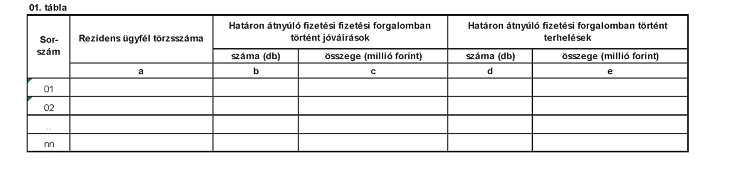

15. A Rendelet 2. melléklet II. pontjában a P11 MNB azonosító kódú adatszolgáltatás táblái helyébe a következő táblák lépnek:

"MNB azonosító kód: P11

Pénzforgalmi infrastruktúrák

"

16. A Rendelet 2. melléklet II. pontjában a P12 MNB azonosító kódú adatszolgáltatás táblái helyébe a következő táblák lépnek:

"MNB azonosító kód: P12

Fizetési forgalomra és visszaélésre vonatkozó adatok

"

17. A Rendelet 2. melléklet II. pontjában a P12 MNB azonosító kódú adatszolgáltatásra vonatkozó kitöltési előírások II. 3. pont címe, valamint a 3.1. és 3.2. alpontja helyébe a következő rendelkezések lépnek:

"3. 03. tábla: Elektronikus fizetési módok elfogadói szolgáltatását igénybe vevő kereskedők száma, forgalma és pénzforgalmi bevételek

3.1. Elektronikus fizetések elfogadásából származó bevételként az adatszolgáltatóhoz tartozó kereskedői elfogadóhelyekhez kapcsolódóan a kereskedőktől beszedett díj és jutalék jellegű tételeket kell jelenteni. A bevételekre vonatkozó adatokat az elfogadásban érdekelt adatszolgáltatónak kell szolgáltatnia, akár saját, akár más szervezet által üzemeltetett eszközöket vesz igénybe. Az adatszolgáltatásban a kereskedőket a tárgyidőszakban náluk lebonyolított teljes elektronikus fizetési forgalom összértéke alapján kell kategóriákba sorolni fizetési módonként, és ezt a besorolást minden tárgyidőszakban el kell végezni.

3.2. Az adatszolgáltatásban - a pénzforgalmi bevételekre vonatkozó adatok kivételével - az adatokat kereskedői szerződésenkénti - az adatszolgáltatóval elektronikus fizetési módok elfogadási szolgáltatásának igénybevételére szerződött felenkénti - megbontásban szükséges figyelembe venni. A kereskedőnkénti adatokat be kell sorolni a megadott forgalmi csoportokba, és az egyes forgalmi csoportokban összevontan kell jelenteni a kereskedőket. Egy kereskedőnél több elfogadóhelyen - az elfogadási szolgáltatásban meghatározott, az elfogadásba bevont egységnél - is lehetséges az elfogadói szolgáltatás nyújtása, ezeket kereskedőnként összevontan kell kezelni. Az elfogadóhelyek körének egyeznie kell a P11 MNB azonosító kódú adatszolgáltatás 02. táblájában jelentett elfogadóhelyek körével, azonban az adatokat kereskedőnként és forgalmi csoportonként összevonva kell jelenteni."

18. A Rendelet 2. melléklet II. pontjában a P13 MNB azonosító kódú adatszolgáltatás táblái helyébe a következő táblák lépnek:

"MNB azonosító kód: P13

Fizetési kártyás forgalomra vonatkozó adatok

"

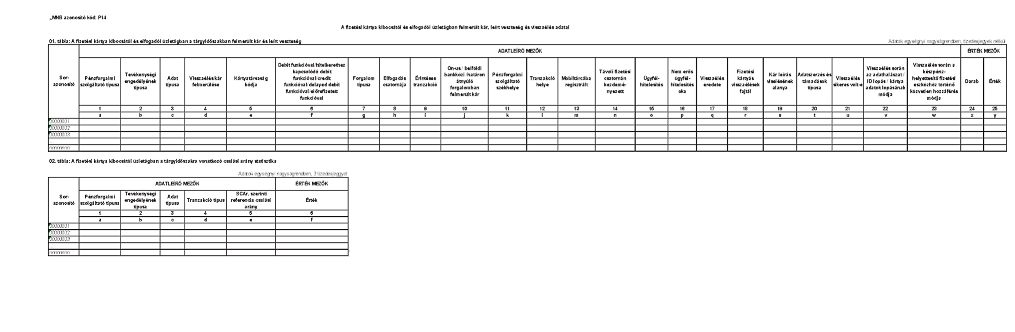

19. A Rendelet 2. melléklet II. pontjában a P14 MNB azonosító kódú adatszolgáltatás táblái helyébe a következő táblák lépnek:

"

20. A Rendelet 2. melléklet II. pontjában a P51 MNB azonosító kódú adatszolgáltatás 01. táblája helyébe a következő tábla lép:

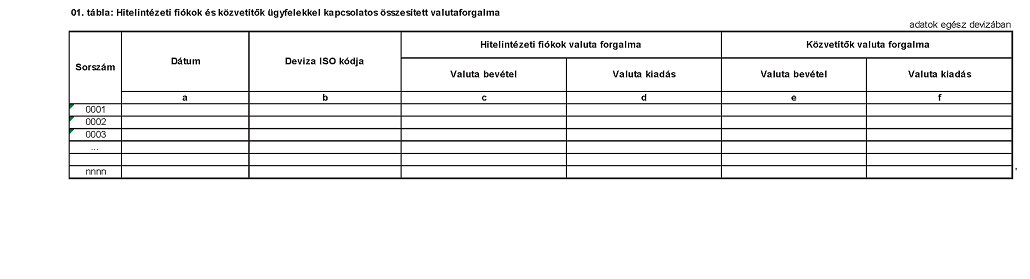

"MNB azonosító kód: P51

Napi valutaforgalmi jelentés

"

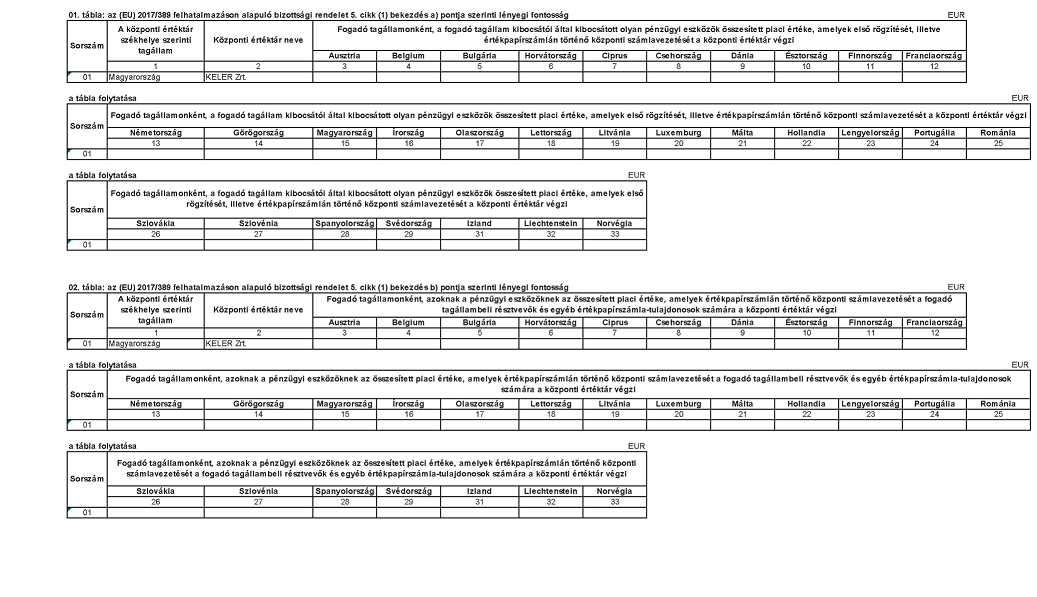

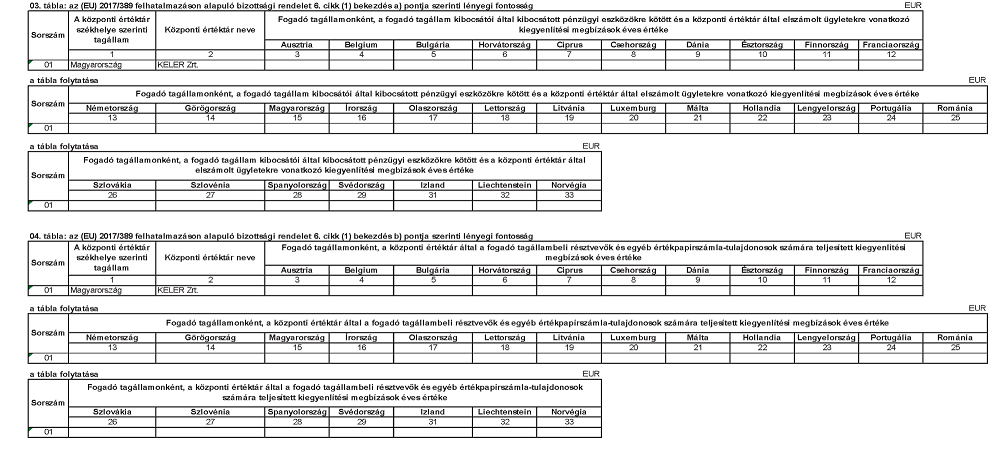

21. A Rendelet 2. melléklet II. pontjában a P67 MNB azonosító kódú adatszolgáltatás táblái helyébe a következő táblák lépnek:

"MNB azonosító kód: P67

Lényegi fontosság meghatározása

MNB azonosító kód: P67

Lényegi fontosság meghatározása

MNB azonosító kód: P67

Lényegi fontosság meghatározása

"

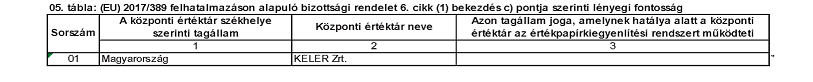

22. A Rendelet 2. melléklet II. pontjában a P68 MNB azonosító kódú adatszolgáltatás táblája helyébe a következő tábla lép:

"MNB azonosító kód: P68

Leginkább releváns pénznemek meghatározása

"

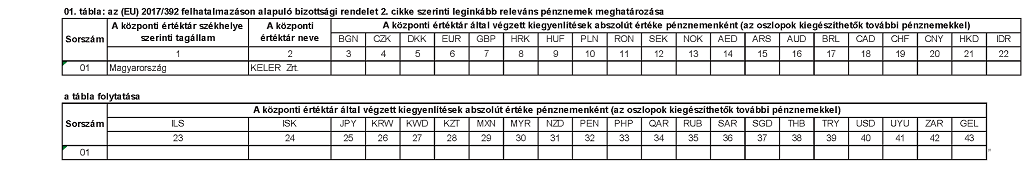

23. A Rendelet 2. melléklet II. pontjában a P73 MNB azonosító kódú adatszolgáltatás táblái és kitöltési előírásai helyébe a következő rendelkezések lépnek:

"MNB azonostó kód: P73

Központi szerződő fél - kollektív garanciaalap- és tőkeadatok

MNB azonosító kód: P73

Kitöltési előírások

Központi szerződő fél - kollektív garanciaalap- és tőkeadatok

I. Általános előírások

1. Az adatszolgáltatónak a derivativ tőkepiaccal kapcsolatos kollektív garanciaalapról, az adatszolgáltató tőkeadatainak megfelelőségéről, valamint a rendelkezésre álló tőkéjéről kell adatokat szolgáltatni.

2. Az adatszolgáltatásban használt fogalmak az EMIR, a 648/2012/EU európai parlamenti és tanácsi rendeletnek a központi szerződő felekre vonatkozó tőkekövetelményekről szóló szabályozási technikai standardok tekintetében történő kiegészítésről szóló 2012. december 19-ei 152/2013/EU felhatalmazáson alapuló bizottsági rendelet, a központi szerződő felek helyreállítására és szanálására irányuló keretrendszerről, továbbá az 1095/2010/EU, a 648/2012/EU, a 600/2014/EU, a 806/2014/EU és az (EU) 2015/2365 rendelet, valamint a 2002/47/EK, a 2004/25/EK, a 2007/36/EK, a 2014/59/EU és az (EU) 2017/1132 irányelv módosításáról szóló 2020. december 16-i (EU) 2021/23 európai parlamenti és tanácsi rendelet és a CRR szerint értelmezendők.

3. Ezen adatszolgáltatás keretében az adatszolgáltató az EMIR 16., 41-45., 50c. és 50d. cikkének, a 152/2013/EU felhatalmazáson alapuló bizottsági rendelet 1. cikkének, az (EU) 2021/23 európai parlamenti és tanácsi rendelet 9. cikk (14) bekezdésének, valamint a CRR 308. cikkének való megfelelést biztosítja.

4. Az adatszolgáltatásban a tőkeadatok és -követelmények, hozzájárulások összegét, a forrásokat, kockázatokat forintban, numerikus egész számmal, a klíringtagok számát darabban, numerikus egész számmal kell jelenteni, míg a koncentrációs tényező esetén numerikus, két tizedesjegy pontosságú adat az elvárt.

5. A nem forint teljesítési devizanem esetén az átváltást az MNB által közzétett hivatalos devizaárfolyamon kell elvégezni."

24. A Rendelet 2. melléklet II. pontjában a P74 MNB azonosító kódú adatszolgáltatás kitöltési előírásai helyébe a következő rendelkezések lépnek:

"MNB azonosító kód: P74

Kitöltési előírások

Pénzforgalmi díjkimutatások adatai

I. Általános előírások

1. Az adatszolgáltatás keretében a fogyasztók részére vezetett fizetési számlákhoz kapcsolódó díjakról történő tájékoztatás egyes kérdéseiről szóló 144/2018. (VIII. 13.) Korm. rendelet 6. §-a, valamint a 2014/92/EU európai parlamenti és tanácsi irányelvnek megfelelően a díjkimutatás egységesített formátumára és egységes szimbólumára vonatkozó végrehajtás-technikai standardok meghatározásáról szóló 2017. szeptember 28-i (EU) 2018/33 bizottsági végrehajtási rendelet (a továbbiakban: bizottsági végrehajtási rendelet) alapján a pénzforgalmi szolgáltatók által fogyasztónak minősülő ügyfeleik részére évente elkészítendő díjkimutatások adattartalmát kell jelenteni, kiegészítve egyes, az ügyfélcsoportokra, tranzakciókra, hitelkártyákra és számlatermékekre vonatkozó adatokkal. Az adatszolgáltatásban szükséges minden kimenő fizetési műveletet jelenteni, amelyet az ügyfél a tárgyidőszakban kezdeményezett, függetlenül attól, hogy fizetett-e érte díjat vagy nem, illetve szerepel-e az ügyfélnek küldött díjkimutatásban vagy sem. Az adatszolgáltatást minden olyan ügyfélre vonatkozóan teljesíteni kell, aki a tárgyidőszakban az adatszolgáltató ügyfele volt az adatszolgáltatásban megjelölt bármelyik szolgáltatás terén, függetlenül az üzleti kapcsolat létrejöttének vagy megszűnésének indokától, a szolgáltatás igénybevételi idejének hosszától, az igénybe vett szolgáltatások körétől.

Abban az esetben, amennyiben az ügyfél csak hitelkártya-szerződéssel rendelkezik a pénzforgalmi szolgáltatónál, fizetésiszámla-szerződéssel nem, az adatszolgáltatásban csak a hitelkártyákra vonatkozó adatokat szükséges megadni. Amennyiben fizetésiszámla- és hitelkártya-szerződéssel is rendelkezik az ügyfél, egy adatszolgáltatásban kell szerepeltetni mindkét termékre vonatkozó adatokat, a megfelelő kódértékekkel jelölve a különböző szolgáltatásokat.

2. Szponzorbanki kapcsolat esetén a szponzorált bank adatait maga a szponzorált bank vagy a szponzorbank küldi meg az MNB-nek, de ez utóbbi esetben a saját adataitól elkülönítve, a szponzorált bank GIRO kódjával, illetve törzsszámával.

3. Az adatokat az MNB által rendelkezésre bocsátott Kódképzési leírás szerint megképzett anonim azonosítóval ellátva kell jelenteni.

4. A kitöltéshez szükséges kódokat a 3. melléklet 4.8. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza.

5. A táblák helyes kitöltését segítő egyedi ellenőrzési szempontokat, módszertani útmutatást a 3. melléklet 5. és 9. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza.

II. Az adatszolgáltatás kitöltésével kapcsolatos részletes előírások