6/1997. (VII. 10.) MNB rendelkezés

a pénzforgalomról

A Magyar Nemzeti Bankról szóló 1991. évi LX. törvény (a továbbiakban: MNB tv.) 71. §-a (1) bekezdésének f) és g) pontja alapján - az igazságügy-miniszterrel egyetértésben - a következők szerint rendelkezem:

I.

HATÁLY

1. §

E rendelkezés hatálya kiterjed

a) a hitelintézetekre,

b) a külön törvény alapján korlátozott rendeltetésű pénzforgalmi számla vezetésére1 felhatalmazott jogi személyre,

[az a)-b) pontban említettek a továbbiakban együtt: hitelintézet]

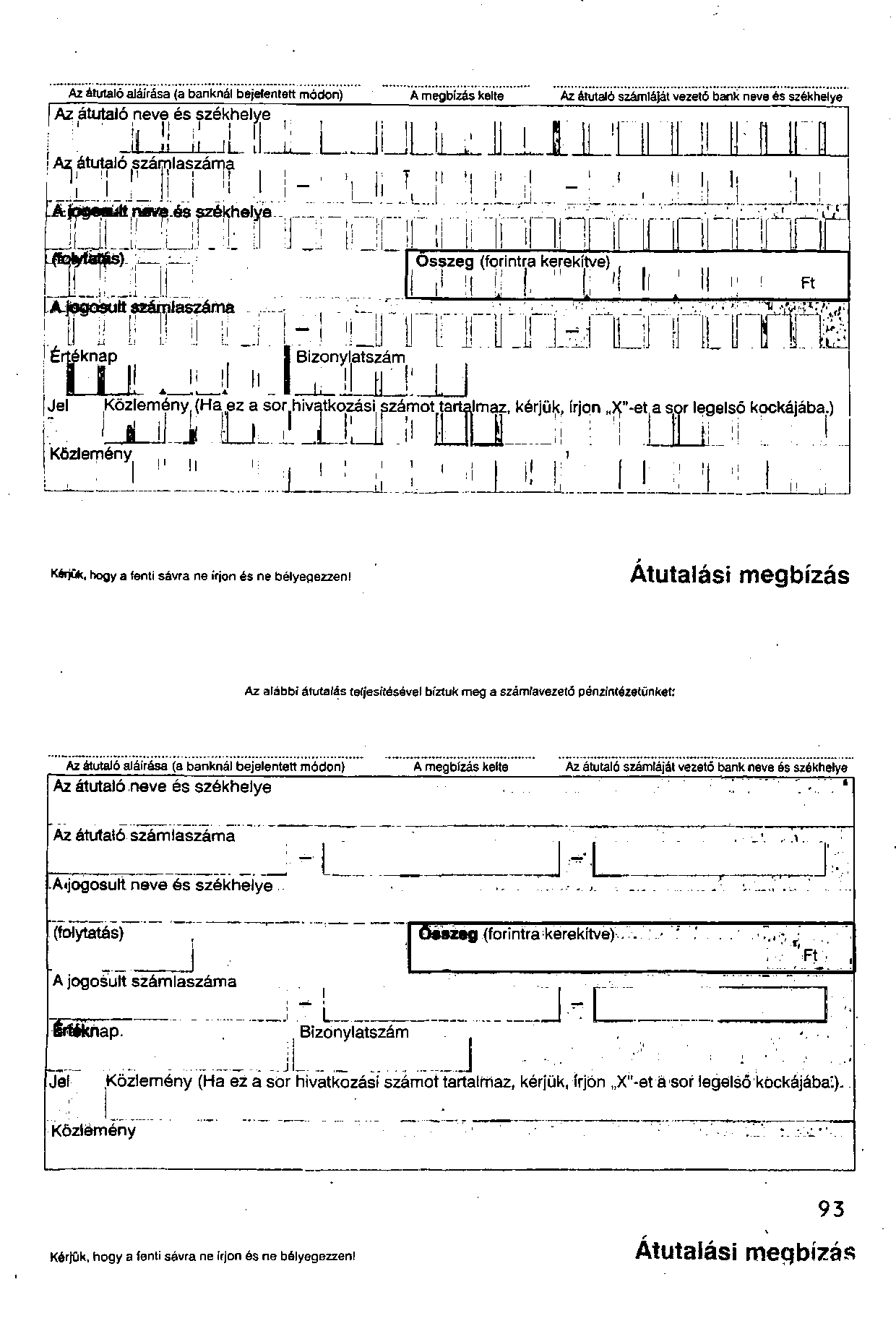

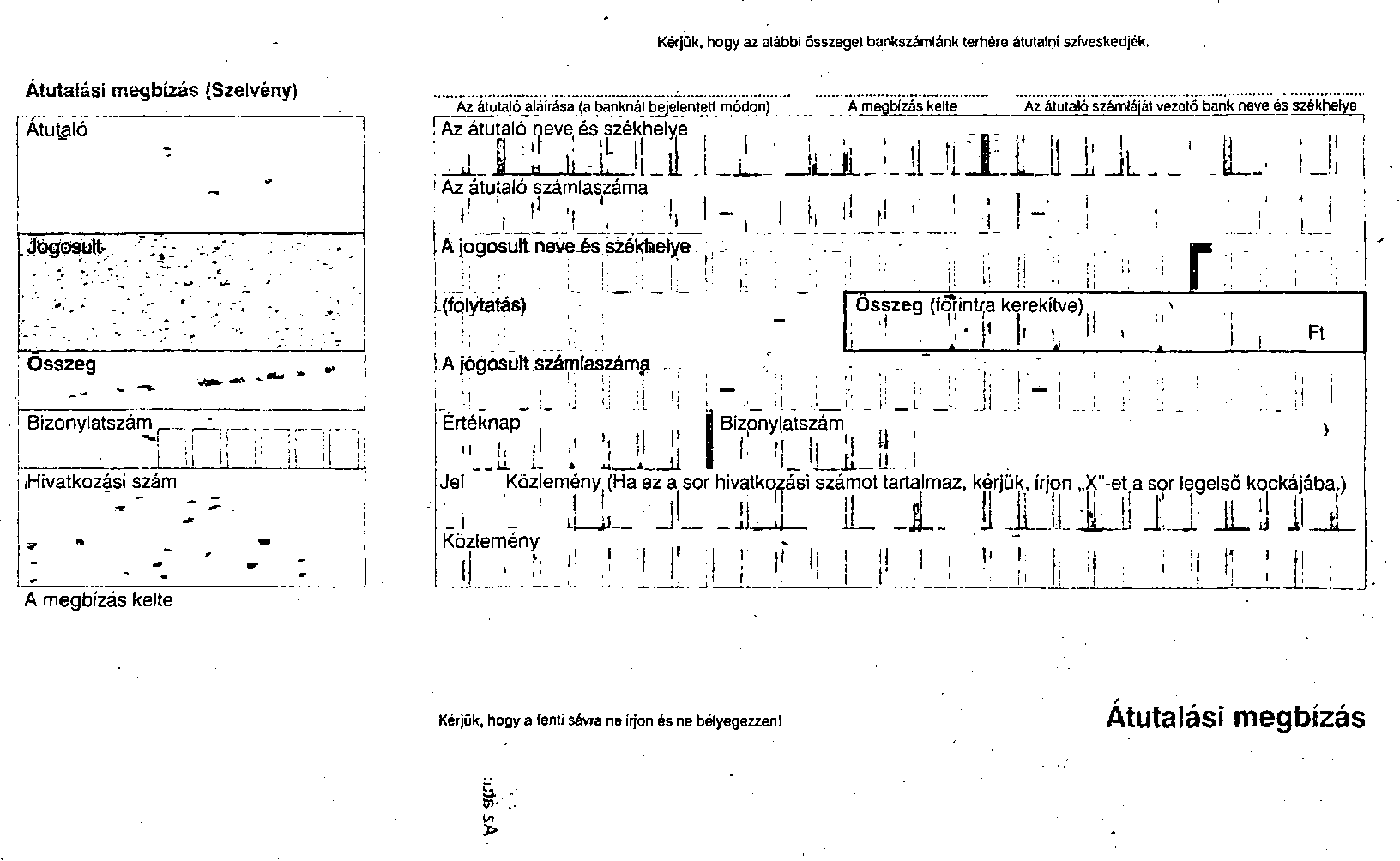

c) a postai pénzforgalmi közvetítő tevékenységet2 végző szervezetre,

d) az a)-c) ponton kívüli jogi személyekre, a jogi személyiség nélküli gazdasági társaságokra, a jogi személyiség nélküli egyéb szervezetekre, az egyéni vállalkozókra, a természetes személyekre és a devizakülföldi személyekre, szervezetekre (a továbbiakban együtt: számlatulajdonos).

2. §

(1) E rendelkezés hatálya a belföldön forintban teljesítendő fizetésekre terjed ki.

(2) E rendelkezés hatálya a devizakülföldi személyek, szervezetek bankszámláira akkor terjed ki, ha devizajogszabály vagy jegybanki rendelkezés más előírást nem tartalmaz.

3. §

(1)[1] Pénzforgalmi bankszámlának minősül a pénzforgalomról és a bankhitelről szóló 39/1984. (XI. 5.) MT rendelet (a továbbiakban: R.) 2. §-ának (1)-(2) bekezdése, valamint a 2/B. §-a szerint megnyitott bankszámla.

(2)[2] Ha az R. alapján a pénzforgalmi bankszámla vezettetésére nem kötelezett egyéb szervezettel, valamint a természetes személlyel kötött bankszámlaszerződésben nincs kifejezett utalás arra, hogy a bankszámlát az R. 2. §-ának (1)-(2) bekezdése, illetve 2/B. §-a alapján nyitották meg, a bankszámlát lakossági bankszámlának kell tekinteni. A devizakülföldiek nem konvertibilis bankszámláira e rendelkezésnek a lakossági bankszámlákra vonatkozó előírásait kell alkalmazni. A devizakülföldiek konvertibilis bankszámláira az említett előírások azzal az eltéréssel irányadók, hogy a hitelintézet és a számlatulajdonos a bankszámlaszerződésben állapodik meg arról, hogy a bankszámlával kapcsolatban mely fizetési módok alkalmazhatók. (Az R. alapján megnyitott pénzforgalmi bankszámla és a lakossági bankszámla a továbbiakban együttesen: bankszámla.)

(3)[3] E rendelkezés alkalmazásában a bírósági végrehajtó vagy az adóhatóság - ide nem értve a vámhatóságot - (a továbbiakban: adóhatóság) által a bírósági végrehajtásról szóló 1994. évi LIII. törvény (a továbbiakban: Vht.) 82/A. §-a alapján benyújtott azonnali beszedési megbízás és az átutalási végzés teljesítése szempontjából az (1)-(2) bekezdésben meghatározottakon túl bankszámlának minősül a Vht. 7. §-a (3) bekezdésének a) pontja szerinti minden számla.

II.

ÁLTALÁNOS RENDELKEZÉSEK

A bankszámla felett rendelkezők bejelentése

4. §

(1) A számlatulajdonos, illetve a számlatulajdonos szervezetnek a szervezet jogi formáját szabályozó jogszabályban a szervezet képviseletére jogszabály erejénél fogva jogosultként meghatározott személy (e § alkalmazásában a továbbiakban: vezető) - a hitelintézet által rendszeresített módon - írásban jelenti be a hitelintézethez, hogy a pénzforgalmi bankszámla felett ki jogosult, illetőleg kik jogosullak rendelkezni (e § alkalmazásában a továbbiakban: bejelentés). A számlavezető hitelintézet nem ellenőrzi azt, hogy a számlatulajdonos, illetve a számlatulajdonos szervezet vezetője által a bankszámla feletti rendelkezésre bejelentett személy az egyéb jogszabályokban előírt feltételeknek megfelel-e.

(2) A számlatulajdonos szervezet vezetője bejelentési, illetve rendelkezési jogosultságát abban az esetben gyakorolhatja, ha a megválasztását (kinevezését), valamint aláírását hitelt érdemlő módon (pl. aláírási címpéldánnyal) igazolja. Ha a vezető megbízása megszűnik, az általa bejelentett aláírók rendelkezését a hitelintézet mindaddig érvényesnek tekinti, amíg az új vagy más vezető másként nem rendelkezik.

(3) Ha a számlatulajdonos szervezel jogi formáját szabályozó jogszabályból az következik, hogy a szervezetnek több vezetője van, a hitelintézet bármelyik vezető bejelentését érvényesnek fogadja el. Ha a számlatulajdonos szervezet alapító okiratában (társasági szerződésében, alapszabályában, a szervezet legfőbb szervének határozatában) a vezetők közül a bejelentésre egy Vagy több személyt kizárólagosan jogosítottak fel, a hitelintézet az ekként feljogosított vezető, illetőleg vezetők bejelentését fogadja el érvényesnek. Több egymásnak ellentmondó bejelentés közül a hitelintézet érvényesnek a legutolsó bejelentést fogadja el.

(4) Ha vitatott az, hogy az a személy, aki bejelentést tett vagy kíván tenni, jogosult-e a szervezel képviseletére, a hitelintézet a bejelentés szempontjából a szervezet képviseletére jogosultnak tekinti a személyt mindaddig, amíg a cégnyilvántartásra, illetőleg, ha a szervezetet más nyilvántartásra jegyezték be, ez utóbbi nyilvántartásra vonatkozó jogszabályok szerint a szervezet képviseletére jogosult.

(5) Természetes személy a lakossági bankszámla felett a bankszámlaszerződésben meghatározott módon rendelkezhet.

Bankszámlakivonat

5. §

(1) A hitelintézet a számlatulajdonosokat a bankszámlán történt terhelésről, illetőleg jóváírásról írásban - vagy külön megállapodás alapján más módon (pl. elektronikus úton) - bankszámlakivonattal értesíti. A bankszámlakivonat a bankszámlán végrehajtott bankművelet azonosításához szükséges valamennyi adatot tartalmazza.

(2) Bankszámlakivonatot kell készíteni minden olyan munkanapon, amelyen a pénzforgalmi bankszámlán terhelés vagy jóváírás történt, és azt - eltérő megállapodás hiányában - a számlatulajdonos részére haladéktalanul továbbítani kell.

(3) A lakossági bankszámlán történt terhelésről, illetőleg jóváírásról a hitelintézet a számlatulajdonost a bankszámlaszerződésben meghatározott határidőben (időszakonként), de legalább havonta egy alkalommal értesíti bankszámlakivonattal. Ha a meghatározott időszakban, illetőleg a hónapban nem történt terhelés, illetve jóváírás, elegendő, ha a hitelintézet a számlatulajdonost bankszámlakivonattal a legközelebbi terheléssel, illetőleg jóváírással érintett időszakban értesíti.

Teljesítési határidő

6. §

(1) A hitelintézet köteles üzletszabályzatában, illetve hirdetményében meghatározni munkanapon belül azt a kezdő és záró időpontot, amelyek között a fizetési megbízásokat befogadja. Ezen belül kell meghatároznia azt az időpontot, ameddig a befogadott, illetve beérkezett megbízások teljesítéséből reá háruló feladatokat a tárgynapon teljesíti. A záró időpontig befogadott további megbízások teljesítéséből reá háruló feladatokat - ha a megbízó későbbi határidőt nem jelöl meg - legkésőbb a következő munkanapon kell teljesítenie a hitelintézetnek.

(2) A hitelintézetek közötti országos elszámolásforgalom lebonyolítását végző hitelintézeti elszámolóház a - Magyar Nemzeti Bank (a továbbiakban: MNB) által jóváhagyott - üzletszabályzatában az általa nyújtott elszámolásforgalmi szolgáltatásra teljesítési határidőt köteles meghatározni, amely legfeljebb 6 órával haladhatja meg a megbízások átvételének általa meghatározott záró időpontját.

(3)[4] A hitelintézet köteles a megbízás összegét a jogosult, illetve kedvezményezett (a továbbiakban: jogosult) bankszámláján a saját bankszámláján történt jóváírásról való tudomásszerzés napján jóváírni, oly módon, hogy a számlatulajdonos - legkésőbb az azt követő munkanap reggelén a hitelintézet nyitvatartásától kezdődően - a jóváírt összeg felett rendelkezhessen. A bankkártyával történő készpénzfelvétel vagy az azzal történő fizetés lehetőségét legkésőbb a következő napon reggel 8 órától kell biztosítani, akkor is, ha ez a nap nem munkanap. A bankszámlán jóvá nem írható fizetési megbízásokat az (1) bekezdésben meghatározott teljesítési határidő figyelembevételével kell visszaküldeni az azt kezdeményező számlatulajdonos részére.

(4)[5] Ha a fizetési megbízás továbbítása a valós idejű bruttó elszámolási rendszer (a továbbiakban: VIBER) igénybevételével történik, és a rendszerben történő teljesítésére 14.30 óráig sor kerül, akkor a fizetési megbízás összegét a hitelintézet oly módon köteles a jogosult bankszámláján jóváírni, hogy a jóváírt összeg az ugyanazon a napon a 6. § (2) bekezdésben említett hitelintézeti elszámolóházhoz továbbítandó fizetési megbízásoknak is fedezetéül szolgáljon.

(5)[6] A (3) bekezdésben említett tudomásszerzés az az időpont, amikortól az elszámolást lebonyolító szervezet a teljesítendő megbízásra vonatkozó - a teljesítéshez szükséges - értesítést a jogosult számláját vezető hitelintézet számára elérhetővé teszi.

(6)[7] Ha a terhelést [(1) bekezdés] vagy a jóváírást [(3) bekezdés] olyan hitelintézet végzi, amely a hitelintézetek közötti országos elszámolásforgalom lebonyolítását végző átutalási rendszerhez közvetetten - az átutalási rendszer egy tagja révén [28. § (1) és (2) bek.] - csatlakozik, a fizetési megbízás elszámolása a hitelintézetek között legfeljebb további egy munkanappal meghosszabbodhat. Ha mind a terhelést, mind a jóváírást olyan hitelintézet végzi, amely a hitelintézetek közötti országos elszámolásforgalom lebonyolítását végző átutalási rendszerhez közvetetten csatlakozik, a fizetési megbízás elszámolása a hitelintézetek között összesen legfeljebb két munkanappal hosszabbodhat meg.

(7)[8] Ha a fizetésre kötelezett és a jogosult között a fizetés lebonyolítása egy hitelintézeten belül történik, a hitelintézetnek a terhelési és jóváírási feladatait ugyanazon a munkanapon kell teljesítenie.

(8)[9] A bankszámla javára a számlavezető hitelintézetnél történő közvetlen készpénzfizetés (18. §) teljesítésével kapcsolatos feladatait a számlavezető hitelintézetnek a befizetés munkanapján kell elvégeznie. A más hitelintézetnél történő készpénzbefizetés elszámolását a hitelintézetnek a befizetést elfogadó más hitelintézettel kötött megállapodásban foglalt időtartam alapján kell elvégeznie, amely időtartam két munkanapnál hosszabb nem lehet. A befizetési funkciót ellátó bankjegykiadó automatán végzett készpénzbefizetés elszámolását a befizetés összegszerűségének ellenőrzése után, a számlatulajdonossal történt megállapodásban meghatározott határidőben kell elvégezni, ez a határidő azonban legfeljebb három munkanappal haladhatja meg a befizetés tényleges napját.

(9)[10] A postai pénzforgalmi közvetítő tevékenységet végző szervezet a megbízás teljesítéséből reá háruló feladatokat a hitelintézettel kötött szerződésben meghatározott határidőben köteles teljesíteni. A postai pénzforgalmi közvetítő tevékenységet végző szervezet üzletszabályzatában szabályozott módon köteles meghatározni * a munkanapon belül azt a záró időpontot, ameddig a befogadott megbízásokat két munkanap alatt teljesíti. A záró időpont után befogadott megbízások teljesítésének határidejeként legfeljebb három munkanap határozható meg.

(10)[11] Ha a terhelést végző hitelintézetnek az R. 14. §-ában foglaltak alapján több bankszámlát kell figyelembe vennie az azonnali beszedési megbízás teljesítésénél, az (1) bekezdésben, illetve a (6) bekezdésben meghatározott határidő legfeljeb három munkanappal meghosszabbodhat.

III.

FIZETÉSI MÓDOK

7. §

(1) Ha törvény vagy kormányrendelet a pénztartozás megfizetésének módját (a továbbiakban: fizetési mód) kötelezően nem írja elő, a felek a fizetési módban szabadon állapodhatnak meg.

(2) Az alkalmazható fizetési módok a következők:

a) átutalás

1. egyszerű átutalás,

2. csoportos átutalás;

b) beszedési megbízás

1. azonnali beszedési megbízás (azonnali inkasszó),

2. csoportos beszedési megbízás (csoportos inkasszó),

3.[12]

4. határidős beszedési megbízás (határidős inkasszó);

c) okmányos meghitelezés (akkreditív);

d)[13] készpénzhelyettesítő fizetési eszköz

1. elektronikus fizetési eszköz

- távolról hozzáférést biztosító fizetési eszköz (pl. bankkártya),

- elektronikus pénzeszköz,

2. csekk;

e) készpénzfizetés.

(3) Ha a számlatulajdonosok a fizetés módjában nem állapodlak meg, a fizetést egyszerű átutalással kell teljesíteni.

IV.

ELSZÁMOLÁSA BANKSZÁMLÁK KÖZÖTT

Átutalás

Egyszerű átutalás

8. §

(1) Az egyszerű átutalási megbízással a kötelezett megbízza a hitelintézetet, hogy bankszámlája terhére meghatározott összeget utaljon át (számoljon el) a jogosult bankszámlája javára.

(2) Az egyszerű átutalási megbízás értékhatárra tekintet nélkül benyújtható.

(3) A hitelintézettel történő megállapodás alapján az egyszerű átutalási megbízás értéknap feltüntetésével is benyújtható. Ebben az esetben a bankszámlán történő könyvelés (terhelés) e napon történik.

Csoportos átutalás

9. §

(1) A kötelezett számlatulajdonos az azonos jogcímen kötegelve benyújtott átutalási megbízások (a továbbiakban: csoportos átutalási megbízás) átadásával megbízza a számlavezető hitelintézetet, hogy a pénzforgalmi bankszámlája terhére és a jogosultak bankszámlái javára meghatározott összeget utaljon át (számoljon el).

(2) A csoportos átutalási megbízás értékhatárra tekintet nélkül benyújtható.

(3) A csoportos átutalási megbízás nem teljesítéséről (jóváírásának meghiúsulásáról), illetve a nem teljesítés okáról a jogosult bankszámláját vezető hitelintézet a kötelezett számláját vezető hitelintézetet a megbízás visszaküldésével értesíti. A kötelezett bankszámláját vezető hitelintézet ezeket az értesítéseket (nem teljesített megbízásokat) a jogosultaknak az eredetileg benyújtott csoportos átutalási megbízásban meghatározott sorrendjébe rendezi és továbbítja a kötelezett részére.

Beszedési megbízás

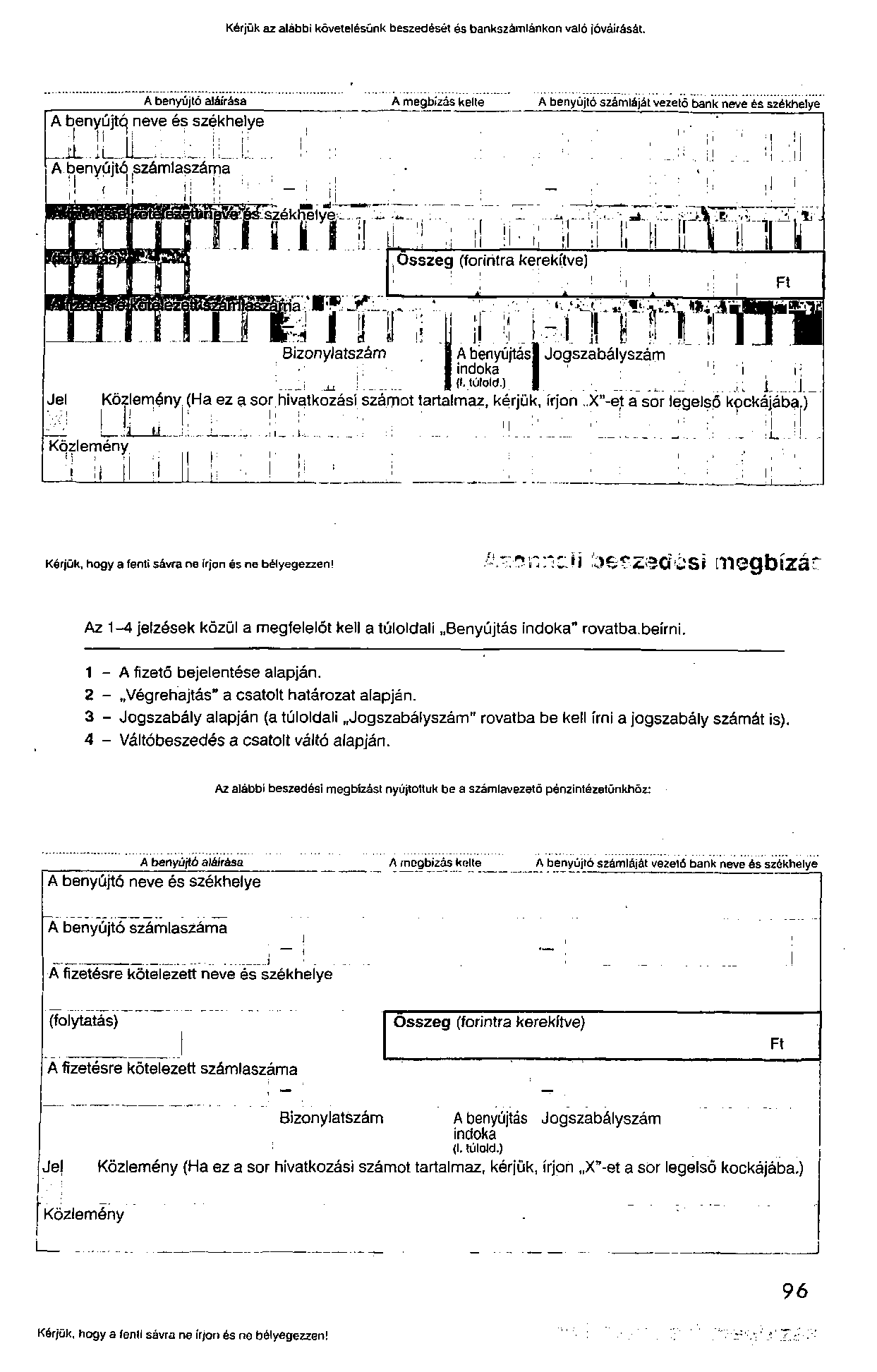

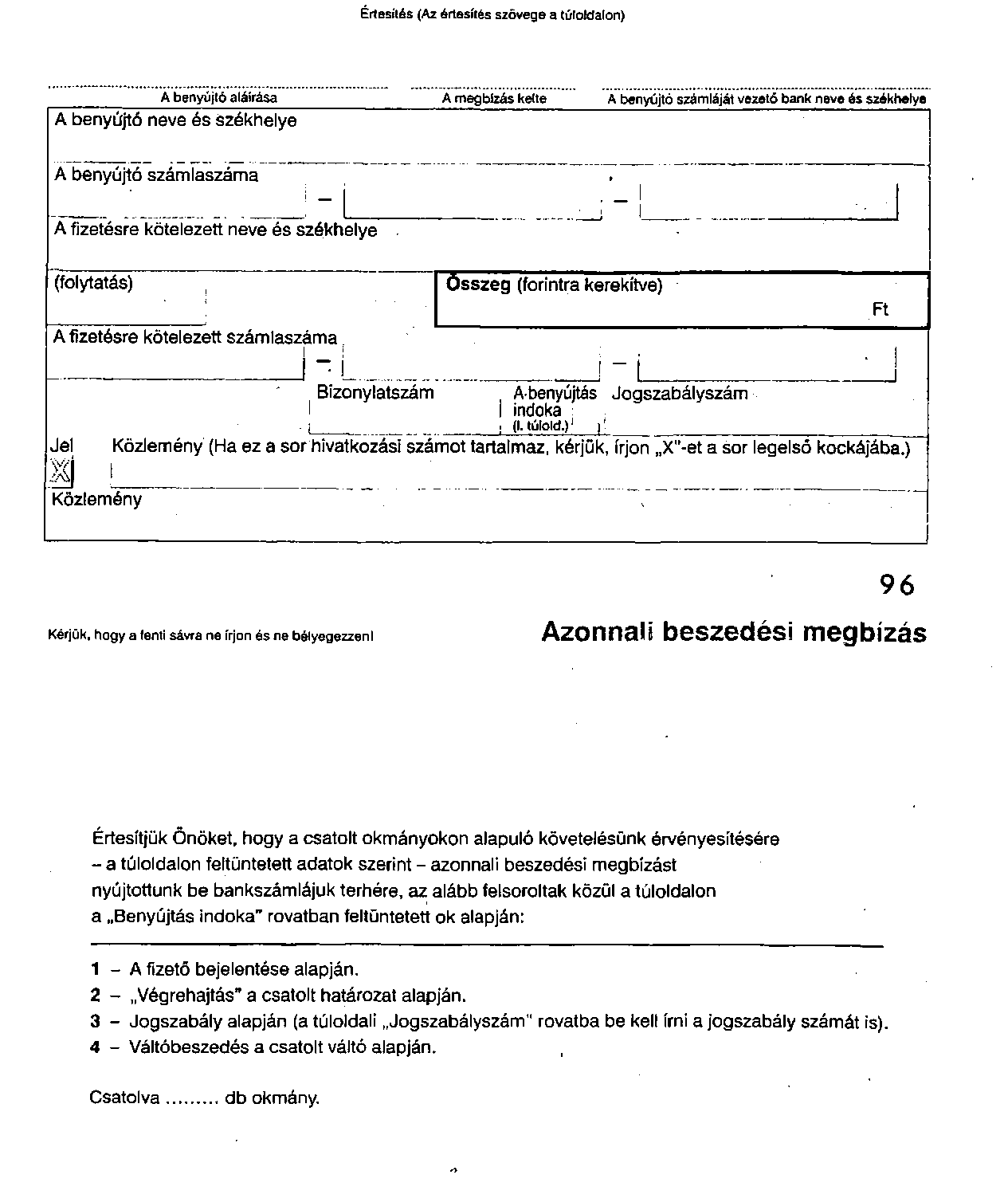

Azonnali beszedési megbízás

10. §[14]

(1) Az azonnali beszedési megbízással a jogosult megbízza a bankszámláját vezető hitelintézetet, hogy bankszámlája javára, a kötelezett bankszámlája terhére meghatározott összeget szedjen be.

(2) Az azonnali beszedési megbízás értékhatárra tekintet nélkül benyújtható.

(3) Azonnali beszedési megbízásnak akkor van helye a bankszámla ellen, ha

a) törvény vagy kormányrendelet írja elő az azonnali beszedési megbízás alkalmazását (R. 13/A. §),

b) a kötelezett felhatalmazó levélben engedi meg annak benyújtását,

c) a váltót a váltójogi előírások szerint - lejáratkor - fizetés végett az egyenes váltóadós által megjelölt hitelintézetnél bemutatják.

(4) Az azonnali beszedési megbízás benyújtásáról a jogosult köteles értesíteni a kötelezettet. Az értesítéshez - az (5)-(7) bekezdés kivételével - csatolni kell az azonnali beszedési megbízás alapjául szolgáló okmányokat is.

(5) Ha a benyújtás a Vht. 82/A. §-a alapján történik, akkor az azonnali beszedési megbízás közlemény rovatában "Végrehajtás a Vht. 82/A. §-a alapján" szöveget, továbbá gyermektartásdíj iránti végrehajtásnál a "GY", szüléssel járó költség behajtásánál pedig az "SZ" rövidítést is fel kell tüntetni.

(6) Ha az azonnali beszedési megbízást végrehajtható határozaton alapuló követelése érvényesítésére a jogosult nyújtja be [Vht. 6. § (2) bekezdése, az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény (a továbbiakban: Áe.) 80. § (2) bekezdése alapján], akkor az azonnali beszedési megbízást - a közlemény rovatban - "Végrehajtás" jelzéssel kell ellátnia, és csatolnia kell a végrehajtható bírósági, közigazgatási határozatnak a határozatot hozó szerv által kiállított hiteles kiadmányát, illetőleg a közjegyzői okiratot [a közjegyzőkről szóló 1991. évi XLI. törvény (a továbbiakban: Kötv.) 112. §] vagy a közjegyző által hozott végrehajtható határozatot eredetiben. A benyújtásra jogalapot teremtő végrehajtható határozat (okirat) közjegyző által hitelesített másolatban is csatolható.

(7) Ha az azonnali beszedési megbízás váltón alapuló követelés beszedésére irányul, akkor a megbízás közlemény rovatában a "Váltóbeszedés" szöveget kell feltüntetni, és csatolni kell a váltót eredetiben.

(8) Az (5)-(7) bekezdésben nem nevesített, törvény vagy kormányrendelet alapján benyújtott azonnali beszedési megbízáson a jogosultnak fel kell tüntetnie a jogszabály számát.

(9) A (3) bekezdés b) pontja szerinti felhatalmazó levélben a kötelezett bejelenti a bankszámláját vezető hitelintézetnek azon számlatulajdonosok megnevezését és pénzforgalmi jelzőszámát, akik (amelyek) jogosultak a bankszámlája terhére azonnali beszedési megbízást benyújtani. A felhatalmazó levélben - ha a hitelintézettel kötött megállapodás azt lehetővé teszi - teljesítési felső értékhatár (esetenkénti, napi, havi) és benyújtási gyakoriság is megadható.

A felhatalmazás alapján teljesíthető azonnali beszedési megbízást a hitelintézet addig fogadja be, illetve teljesíti, ameddig az erre vonatkozó felhatalmazást a kötelezett számlatulajdonos írásban vissza nem vonja. A visszavonás feltételhez (pl. harmadik fél beleegyezése) csak akkor köthető, ha az ilyen feltétel figyelembevételét a hitelintézet kifejezetten elvállalja.

(10) A váltókezesekkel, illetve a megtérítési váltóadósokkal szemben a váltón alapuló követelés érvényesítésére csak a (3) bekezdés b) pontjában meghatározott feltételek megléte esetén alkalmazható az azonnali beszedési megbízás.

(11) A hitelintézet az azonnali beszedési megbízásról - annak teljesítése, illetőleg a 26. § (2) bekezdése szerinti sorba állítása előtt - nem értesítheti a kötelezettet, és a kötelezett külön rendelkezése (hozzájárulása) nélkül vagy esetleges rendelkezése (kifogása) ellenére kell megterhelnie a bankszámlát.

(12) A Vht. 6. §-ának (2) bekezdése alapján benyújtott azonnali beszedési megbízás lakossági bankszámla - ide nem értve a lakáselőtakarékossági számlát - javára is benyújtható és csak pénzforgalmi bankszámla terhére teljesíthető.

(13) A (3) bekezdés b) pontja alapján benyújtott azonnali beszedési megbízás lakossági bankszámla javára is benyújtható és lakossági bankszámla terhére is teljesíthető.

(14) A bírósági végrehajtó vagy az adóhatóság által a Vht. 82/A. §-a alapján benyújtott azonnali beszedési megbízás és az átutalási végzés a 3. § (3) bekezdése szerinti bármely bankszámla terhére teljesíthető.

(15) A váltó beszedésére irányuló azonnali beszedési megbízás csak pénzforgalmi számla javára nyújtható be és csak pénzforgalmi számla terhére teljesíthető.

(16) A végrehajtható bírósági határozaton alapuló követelés érvényesítésére benyújtott azonnali beszedési megbízáshoz a jogosult számlatulajdonosnak csatolnia kell a Vht. 6. § (2) bekezdésének d) pontja szerinti nyilatkozatot is.

Csoportos beszedési megbízás

11. §

(1) A jogosult számlatulajdonos az azonos jogcímen kötegelve benyújtott beszedési megbízások (a továbbiakban: csoportos beszedési megbízás) átadásával megbízza a számlavezető hitelintézetét, hogy meghatározott összeget a bankszámlája javára és a kötelezettek bankszámlái terhére szedjen be, oly módon, hogy azokon fel kell tüntetni a terhelés meghatározott időpontját (a továbbiakban: terhelési nap) is. A kötelezett bankszámláját vezető hitelintézet e napon terheli meg a csoportos beszedési megbízás összegével a kötelezett bankszámláját. Ha a feltüntetett nap nem munkanap, a megbízást a következő munkanapon kell teljesíteni.

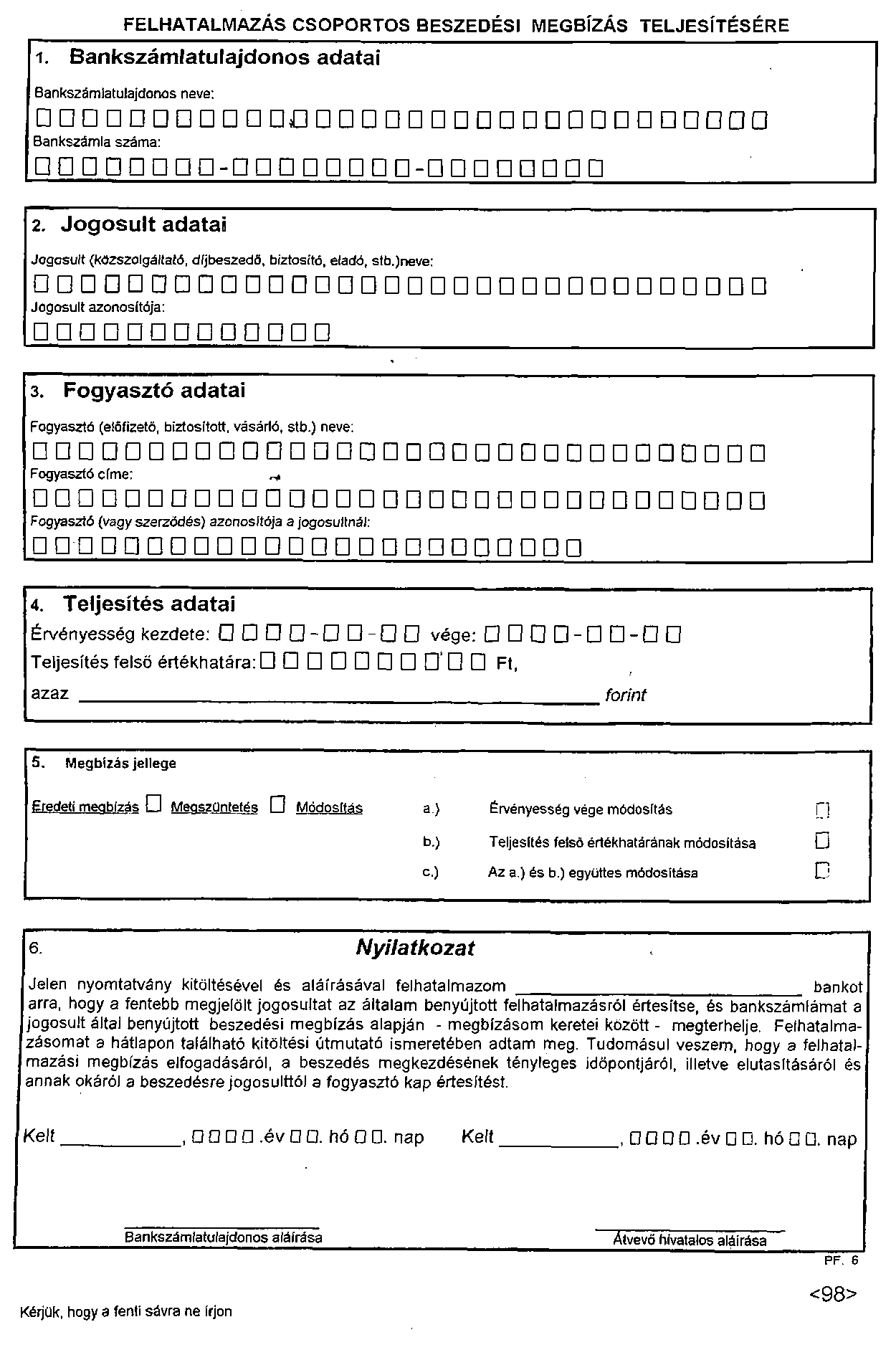

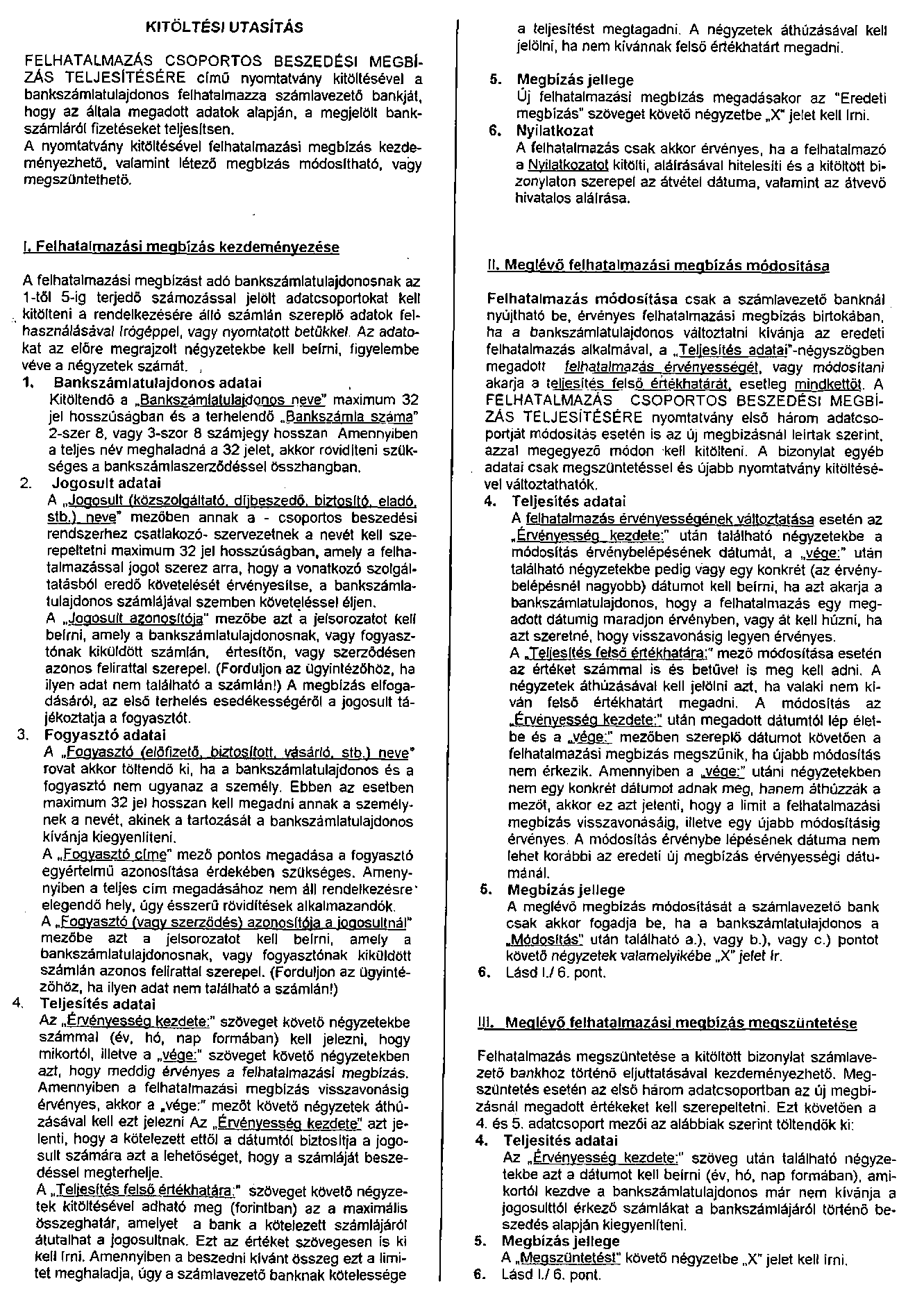

(2) Csoportos beszedési megbízás teljesítésének akkor van helye, ha a kötelezett arra a bankszámláját vezető hitelintézetet felhatalmazza. Az ezzel kapcsolatos bejelentések (felhatalmazások) formáját, módját és kezelésének szabályait az 5. számú melléklet tartalmazza.

(3) A csoportos beszedési megbízás értékhatárra tekintet nélkül benyújtható.

(4) A csoportos beszedési megbízás esetében a fizetésre kötelezett értesítése a megbízás alapjául szolgáló számla vagy más okmány továbbításával végezhető el. A jogosult a számlát legkésőbb a terhelési napot legalább hat munkanappal megelőzően köteles a kötelezeti, illetőleg a fogyasztó részére megküldeni.

(5) A hitelintézet a csoportos beszedési megbízásról - annak teljesítése előtt - nem köteles értesíteni a kötelezettet.

(6) A kötelezett a terhelési napot megelőző munkanapon reggel 9 óráig a csoportos beszedési megbízás teljesítése ellen írásban kifogást tehet a bankszámláját vezető hitelintézetnél. Kifogás (letiltás) csak a kifogást tevő kötelezettet érintő teljes összeg ellen tehető. Kifogásolás esetén a hitelintézet a kifogásban foglaltak szerint jár el, azonban a kifogás indokoltságát és jogosságát nem vizsgálja.

(7) A csoportos beszedési megbízás teljesítésének megtörténtéről, valamint a nemteljesítésről és annak okáról a kötelezett bankszámláját vezető hitelintézet a jogosult bankszámláját vezető hitelintézetet értesíti. Az értesítéseket és a teljesített megbízások adatait a jogosult bankszámláját vezető hitelintézet a kötelezetteknek az eredeti csoportos beszedési megbízásban meghatározott sorrendjébe rendezi, és visszaigazolásként értesíti a jogosultat.

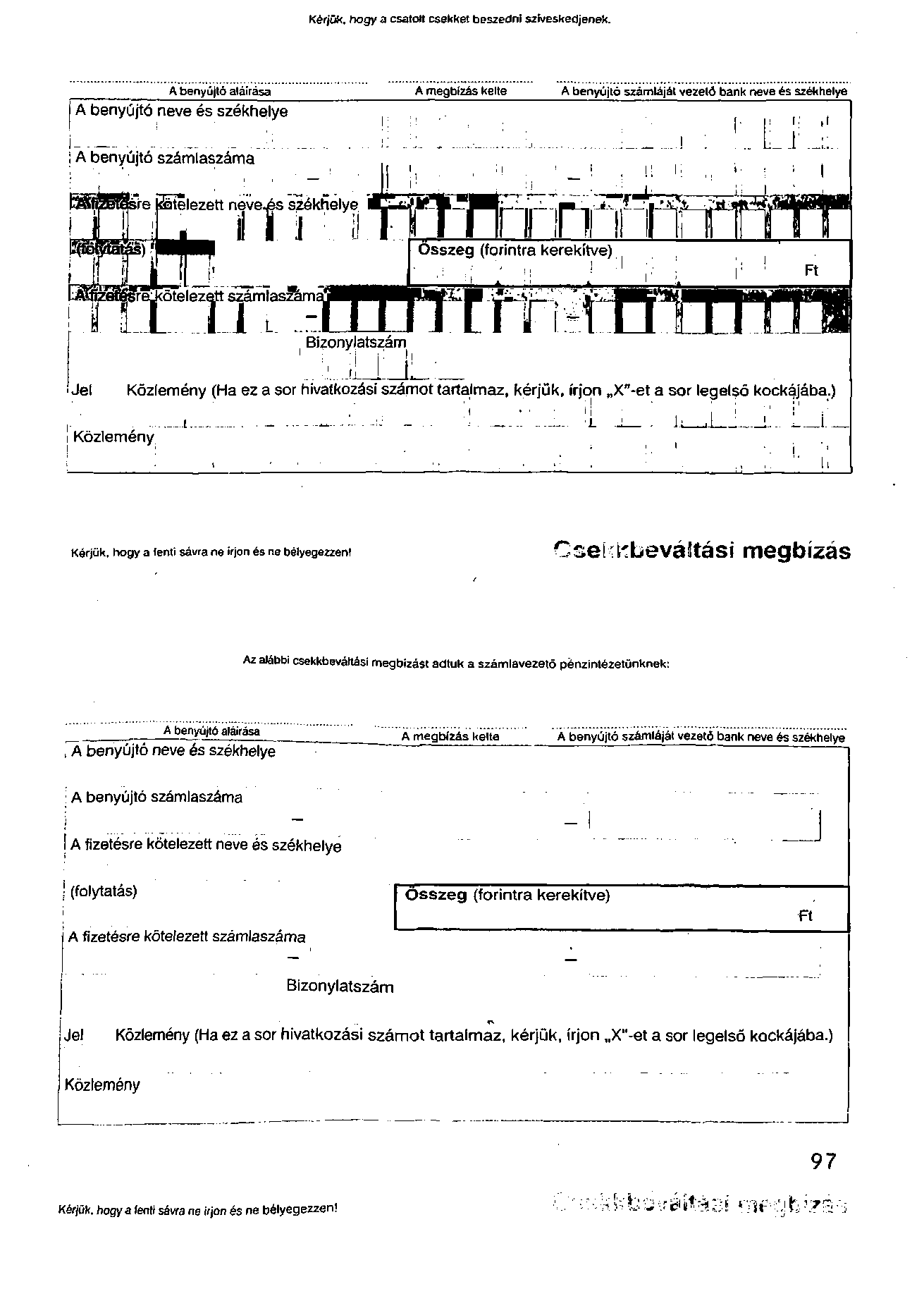

Váltóbeszedési megbízás

12. §[15]

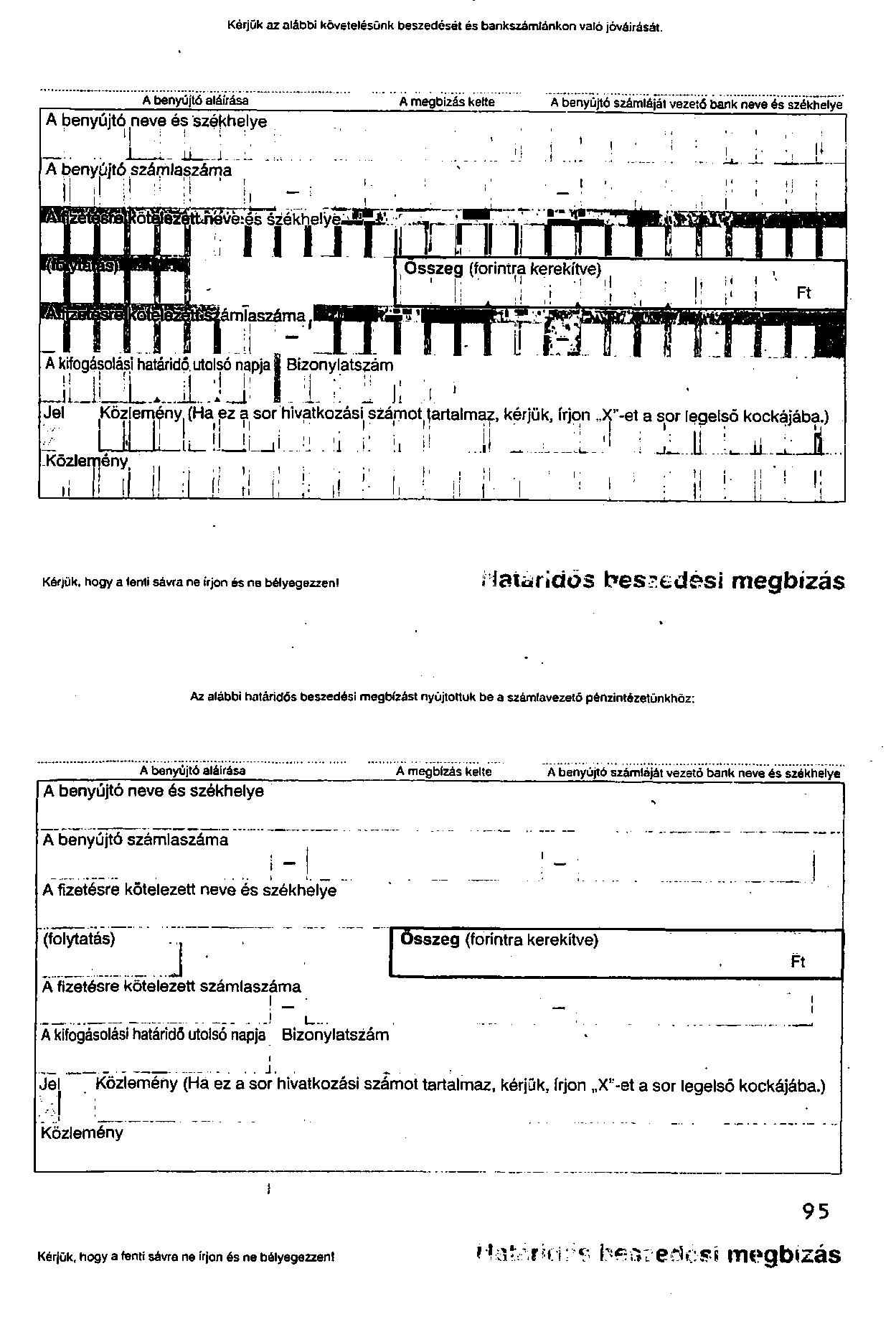

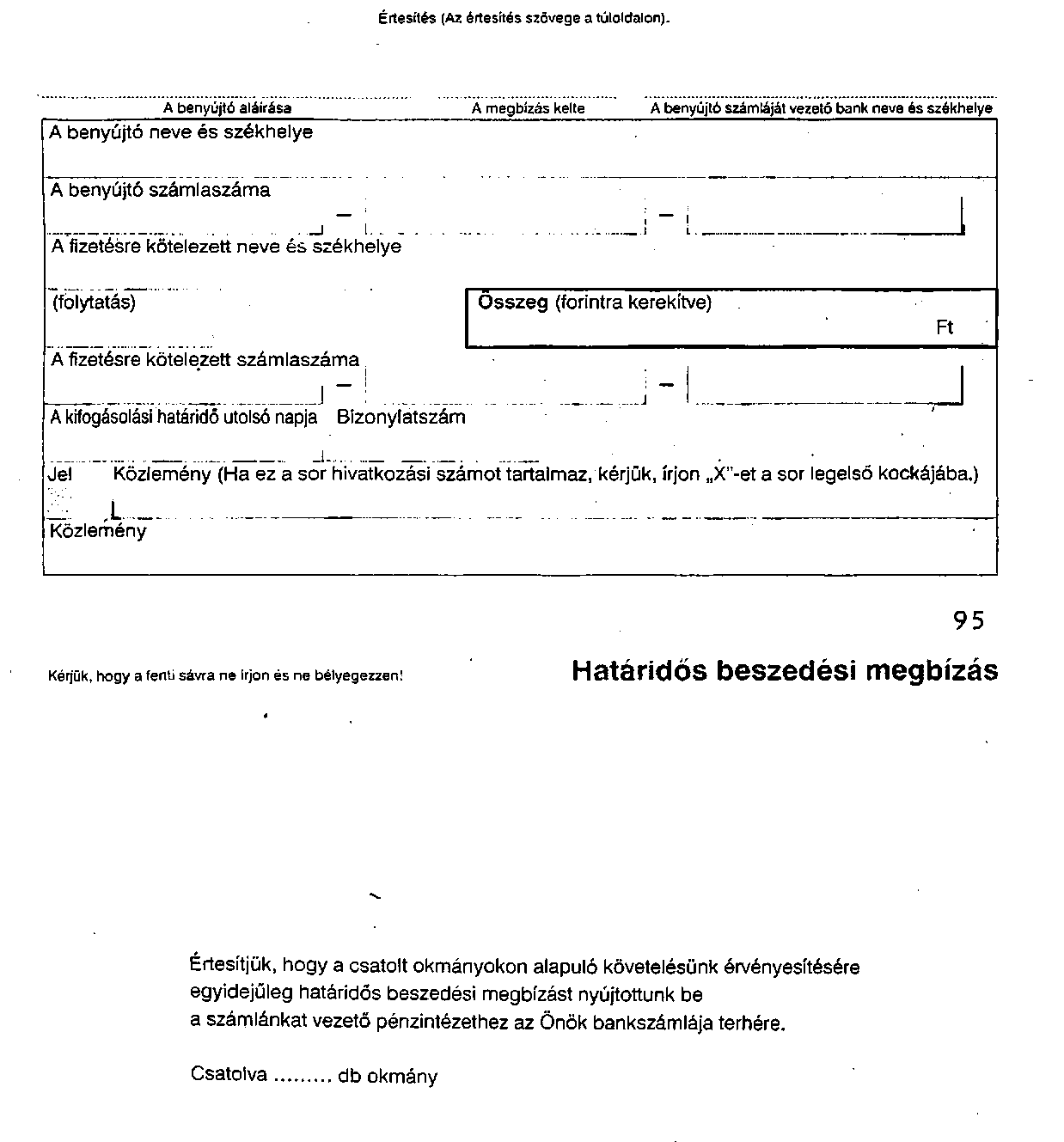

Határidős beszedési megbízás

13. §

(1) A határidős beszedési megbízással a jogosult megbízza a bankszámláját vezető hitelintézetet, hogy pénzforgalmi bankszámlája javára, kizárólag a Magyar Államkincstárnál számlával rendelkező kötelezett terhére meghatározott összeget szedessen be, megállapodás alapján történt fizetési kötelezettségvállalás érvényesítése céljából.

(2) A határidős beszedési megbízás értékhatárra tekintet nélkül benyújtható.

(3) A határidős beszedési megbízáson a jogosultnak a kötelezett számára fizetés teljesítése elleni kifogás megtételére határidőt (a továbbiakban: kifogásolási határidő) kell feltüntetnie. A kifogásolási határidő utolsó napjának legkorábbi időpontja a megbízás jogosult által - a pénzforgalmi bankszámláját vezető hitelintézethez - történő benyújtását követő tizedik munkanap lehel.

(4) A határidős beszedési megbízás benyújtásáról a jogosult köteles értesíteni a kötelezettet. Az értesítéshez csatolni kell a határidős beszedési megbízás alapjául szolgáló okmányokat is.

(5) A határidős beszedési megbízás benyújtásáról - annak teljesítése előtt - a Magyar Államkincstár a kötelezettet előzetesen értesíti, és a megbízást a kötelezett rendelkezése szerint teljesíti. Ebből a szempontból rendelkezésnek minősül az is, ha a kötelezett a kifogásolási határidőn belül nem él kifogásolási jogával.

(6) A kötelezett a Magyar Államkincstárnál a határidős beszedési megbízás teljesítése ellen legkésőbb a kifogásolási határidő utolsó napját megelőző munkanapon - a Magyar Államkincstár által meghatározott módon, formában és időpontig - részben vagy egészben kifogást tehet.

(7) Ha a kötelezett a határidős beszedési megbízás teljesítésével kapcsolatban nem emel kifogást, vagy a kifogás késve érkezik meg, a Magyar Államkincstár a megbízást teljesíti. Kifogásolás esetén a Magyar Államkincstár a kifogásolásban foglaltak szerint jár el, azonban a kifogásolás indokoltságát, illetve jogosságát nem vizsgálja.

Okmányos meghitelezés (akkreditív)

14. §

(1) Az okmányos meghitelezéssel a hitelintézet (nyitó hitelintézet) - az alapügyletben kötelezett megbízása alapján - saját nevében arra vállal kötelezettséget, hogy ha a kedvezményezett meghatározott határidőn belül a meghatározott okmányokat hozzá benyújtja, akkor az okmányos meghitelezésben meghatározott összeget, az okmányok megfelelősége esetén, részére megfizeti.

(2) A kedvezményezett az okmányos meghitelezésben előírt okmányokat - megfelelő igénybejelentő levéllel - közvetlenül vagy a számlavezető hitelintézete útján juttatja el a nyitó hitelintézethez.

(3) A nyitó hitelintézet az okmányos meghitelezés összegét a kedvezményezettnek az okmányos meghitelezésben vagy az igénybejelentő levélben meghatározott pénzforgalmi bankszámlájára átutalással fizeti meg.

(4) Az alapügyletbeli kötelezett a nyitó hitelintézet részére az általa a kedvezményezettnek kifizetett összeget a megbízási szerződésben foglaltak szerint fizeti, illetve téríti meg.

(5) Az okmányos meghitelezés szabályaira a párizsi Nemzetközi Kereskedelmi Kamara által kiadott "Okmányos Meghitelezésre Vonatkozó Egységes Szabályok"-ban4 foglaltak az irányadók.

(6) A hitelintézet üzletszabályzatában határozza meg azt az összeghatárt, amely felett okmányos meghitelezés megnyitására megbízást elfogad.

(7) Lakossági bankszámla javára, illetve terhére okmányos meghitelezés alkalmazásának nincs helye.

V.

KÉSZPÉNZHELYETTESÍTŐ FIZETÉSI ESZKÖZÖK

15. §

(1) A készpénzhelyettesítő fizetési eszköz kibocsátását végző hitelintézetnek rendelkeznie kell az MNB tv. 33/B. §-ának (1) bekezdésében meghatározott engedéllyel.

(2)[16]

Bankkártya

16. §

(1)[17]

(2)[18]

(3) A bankkártya a kibocsátó hitelintézet tulajdonában marad, és azt jogában áll a bankkártya birtokosától visszavonni.

(4) A bankkártya útján adott fizetési rendelkezés visszavonhatatlan.

(5)[19]

(6)[20]

Csekk

17. §

(1) A számlatulajdonos csekket6 abban az esetben bocsáthat ki, ha a számlavezető hitelintézetével csekkszerződést kötött.

(2) Az elszámolási csekket a csekk birtokosa a számlavezető hitelintézete üzletszabályzatában meghatározott feltételek megléte esetén nyújthatja be beszedésre.

VI.

KÉSZPÉNZFIZETÉS

18. §

A készpénzfizetés teljesíthető:

a) a pénzösszeg közvetlen átadásával7,

b) az összegnek a jogosult bankszámlájára teljesített készpénzbefizetéssel,

c) az összegnek készpénzátutalási megbízással a jogosult részére való továbbításával,

d) az összegnek a jogosult részére kifizetési utalvánnyal történő kiutalásával,

e) az összegnek készpénzfelvételi utalvány útján történő kifizetésével,

f) pénzforgalmi betétkönyv felhasználásával,

g) postai küldemény utánvételezésével7,

h) esetenkénti egyszerű átutalással átutalt összegből készpénz felvételével.

Készpénzbefizetés a bankszámlára

19. §

Bankszámlára készpénz a számlavezető hitelintézet pénztárainál és egyes, befizetési funkciót ellátó bankjegykiadó automatáinál fizethető be. A számlavezető hitelintézeten kívül más hitelintézet is elfogadhat - a hitelintézetek között kötött megállapodás alapján - készpénzbefizetéseket (pénztárainál illetve egyes, befizetési funkciót ellátó bankjegykiadó automatáinál) a más hitelintézeteknél vezetett bankszámlára.

20. §

(1) Postahelyeknél8 a bankszámlák javára készpénzátutalási megbízással teljesíthető készpénzbefizetés.

(2) A postai pénzforgalmi közvetítő tevékenységet végző szervezet (a továbbiakban: Posta) a postahelyeknél befizetett (bevételezett) készpénzátutalási megbízások összegét a Posta Elszámoló Központ útján juttatja el a bankszámlát vezető hitelintézethez. A Posta a befizetésből származó részletező adatokat a számlatulajdonos részére vagy a számlavezető hitelintézeten keresztül, vagy az erre vonatkozó egyedi szerződések alapján közvetlenül adja át.

(3) A nagy összegű készpénzforgalmat lebonyolító számlatulajdonos készpénzbevételét - külön megállapodás alapján - a bankszámláját vezető hitelintézetnél, illetve az erre kijelölt postahelyeknél az ún. zsákos (ideértve a dobozost és a kazettást is) pénzfeladással is befizetheti a bankszámlája javára.

(4) A bankszámlán jóvá nem írt postai befizetésekre vonatkozó tudakozódásával a befizető a Posta üzletszabályzatában meghatározott módon bármely postahelyhez, illetve a Posta Elszámoló Központhoz, valamint a számlavezető hitelintézethez fordulhat. A bankszámlán már jóváírt befizetésekre vonatkozóan a számlavezető hitelintézethez kell fordulni.

Készpénzkifizetés a bankszámláról

Készpénzfelvétel a bankszámláról

21. §[21]

A számlatulajdonos a bankszámlája terhére kiállított készpénzfelvételi utalvánnyal, illetve a számlavezetőjével kötött megállapodás szerinti egyéb módon vehet fel készpénzt a számlavezető hitelintézet, illetve - külön megállapodás esetén - más hitelintézet pénztáránál. Készpénzfelvételi utalvánnyal - a számlavezető hitelintézetnek a Postával kötött megállapodása alapján - az erre kijelölt postahelynél is felvehető készpénz.

Készpénzfelvétel az esetenkénti egyszerű átutalással átutalt összegből

22. §

(1) A számlatulajdonos a székhelyével (központjával) nem azonos helységben, de valamely hitelintézeti szerv (hitelintézeti fiók) székhelyén működő kirendeltsége pénzellátására az ottani hitelintézeti fiókhoz esetenkénti egyszerű átutalással juttathat el pénzt, az érintett hitelintézetek egymással kötött megállapodása alapján.

(2) Esetenkénti egyszerű átutalással átutalt összeget a hitelintézeti fiók a számlatulajdonos kirendeltsége számára - a felvételre jogosítottak kérése alapján - fizeti ki egy összegben, illetve kívánságra részletekben.

Készpénzkifizetés a bankszámláról postai úton

23. §

(1) A számlatulajdonos kifizetési utalvány és feladójegyzék (illetve a Postával kötött megállapodás alapján csak feladójegyzék) kiállításával megbízza a hitelintézetet, hogy bankszámlája terhére meghatározott összeget postai úton fizessen ki a címzettnek. A megbízás - külön szerződés alapján - elektronikus úton is benyújtható.

(2)[22] A számlatulajdonos a kifizetési utalványokat feladójegyzékbe foglalva nyújtja be a hitelintézethez, amely azok postai költséggel növelt összegével megterheli a bankszámlát, és az utalványokat - a "fedezeti okirat a kifizetési utalvány feladásához" elnevezésű nyomtatvány (a továbbiakban: fedezeti okirat) kíséretében - átadja a székhelyén működő postahelynek, postai érvényesítés és a címzettek lakhelye szerint illetékes postahelyhez való továbbítás végett.

(3) A számlatulajdonosok - külön megállapodás szerint - a kifizetési utalványok adatállományát a kifizetési utalványok előállításához (nyomtatásához) az erre kijelölt postahelyekhez, illetve közvetlenül a Posta Elszámoló Központjához számítógépes adathordozón is eljuttathatják. A fedezeti okiratot a kifizetési utalványok feladójegyzékének megfelelő példányával kell a hitelintézetnél igényelni.

Pénzforgalmi betétkönyv

24. §

(1) A pénzforgalmi betétkönyv az arra kijelölt postahely által vezetett különleges keretnyilvántartó könyv, amely a nem a hitelintézet székhelyén működő számlatulajdonos, illetve annak kirendeltsége számára a kijelölt postahelyen készpénz felvételére rendelkezésre álló keret kimutatására és igazolására szolgál.

(2) A pénzforgalmi betétkönyvbe a számlatulajdonos kifizetési utalvány útján utalhat ellátmányt.

A készpénz forgalmazása

25. §

A készpénz forgalomba hozatalát végző hitelintézet és a postai pénzforgalmi közvetítő tevékenységet végző szervezet az 1. számú mellékletben meghatározott előírásokra tekintettel köteles a készpénzt forgalmazni.

VII.

A FIZETÉSI MEGBÍZÁSOK TELJESÍTÉSE

26. §

(1) Ha a bankszámlán lévő pénzügyi fedezet valamennyi esedékes megbízás teljesítését nem teszi lehetővé, a hitelintézet - a (2) bekezdésben foglaltak kivételével - az érkezés sorrendjét veszi figyelembe a megbízások teljesítésénél, ha a számlatulajdonos másként nem rendelkezik. Az érkezés szerinti sorrendet megelőzően kezelendő megbízásokra vonatkozó rendelkezést a számlatulajdonos csak a (2) bekezdésben fel nem sorolt rendelkezések (megbízások, megkeresések) körében, és e rendelkezések teljesítését követően adhat a hitelintézet részére.

(2)[23] A hitelintézet a teljesítéshez szükséges fedezet biztosításáig - legfeljebb azonban 90 napig -, a jogosult ellenkező rendelkezése hiányában, függőben tartja a pénzügyi fedezet hiánya miatt nem teljesíthető rendelkezéseket (megbízásokat) az alábbi sorrendben:

a) a számlavezető hitelintézet téves bejegyzésének a bankszámlán történő helyesbítése;

b) 1. a bírósági végrehajtó vagy az adóhatóság által a Vht. 82/A. §-a alapján benyújtott azonnali beszedési megbízást és a bíróság által hozott átutalási végzés (Vht. 80. §),

2. a jogosult által a Vht. 6. § (2) bekezdése alapján a végrehajtható bírósági határozaton vagy a közjegyzői okiraton (Kötv. 112. §), illetve a közjegyző által hozott végrehajtható határozaton, valamint az Áe. 80. § (2) bekezdése alapján a végrehajtható közigazgatási határozaton alapuló pénzkövetelés behajtására benyújtott azonnali beszedési megbízást; továbbá a közigazgatási szerv által az Áe. 80. § (1) bekezdése, az adóhatóság által az adózás rendjéről szóló 1990. évi XCI. törvény 88. § (1) bekezdése, illetve a vámhatóság által a vámjogról, a vámeljárásról, valamint a vámigazgatásról szóló 1995. évi C. törvény 148. § (2) bekezdése alapján a végrehajtható közigazgatási határozaton vagy egyéb végrehajtható okiraton alapuló pénzkövetelés érvényesítésére benyújtott azonnali beszedési megbízás;

c) a Magyar Államkincstár által benyújtott - a helyi önkormányzatok nettó finanszírozása során megelőlegezett - követelések.

(3) Ha a számlatulajdonossal másként nem állapodik meg, a hitelintézet a bankszámlán pénzügyi fedezet hiánya miatt nem teljesíthető megbízásokat - a (2) bekezdésben említett megbízásokat 90 nap elteltével - a benyújtó részére visszaküldi vagy a jogosult számlatulajdonos értesítése mellett a nyilvántartásából törli.

(4)[24] A kötelezett számláját vezető hitelintézet a pénzforgalmi és a lakossági bankszámlán fedezet hiányában nem teljesíthető azonnali beszedési megbízások nyilvántartásba vételéről (függőben tartásáról) köteles a jogosultat - a jóváírandóként feltüntetett bankszámláját vezető hitelintézet útján - értesíteni.

(5)[25] Az azonnali beszedési megbízásra és az átutalási végzésre a rendelkezésre álló részfedezet erejéig részfizetést kell teljesíteni. Minden, az azonnali beszedési megbízáshoz csatolt okiraton a hitelintézet feltünteti a részfizetés megtörténtét.

(6) A csoportos átutalási megbízásra részteljesítés a kötelezett bankszámlájának terhére, míg a csoportos beszedési megbízásra részteljesítés az egyes kötelezettek bankszámlájának terhére nem végezhető, azt (azokat) - fedezet hiányában - teljesítés nélkül kell visszajuttatni a kötelezettnek, illetve a jogosultnak.

(7) A hitelintézet a neki címzett csekket - eltérő megállapodás hiányában - csak a kibocsátó számlatulajdonos által a csekken feltüntetett bankszámlán lévő fedezet erejéig váltja be (teljesíti).

VIII.

ELTÉRŐ SZABÁLYOK CSŐD-, FELSZÁMOLÁSI ÉS ADÓSSÁGRENDEZÉSI ELJÁRÁS ESETÉBEN

27. §

(1) Csődeljárás esetén a fizetési haladékot (moratóriumot) tartalmazó végzés közzétételének napjától a fizetési haladék lejártáig a hitelintézet a csődeljárás alatt álló számlatulajdonos pénzforgalmi bankszámlájáról bankszámlák közötti elszámolást csak átutalással teljesíthet. A csődeljárásról, a felszámolási eljárásról és a végelszámolásról szóló, módosított 1991. évi IL. törvény 12. §-a (1) bekezdésének a) pontjában meghatározott követelések érvényesítése érdekében végrehajtható bírósági és közigazgatási határozat alapján benyújtott azonnali beszedési megbízást azonban a hitelintézet a fizetési haladék tartama alatt is köteles befogadni, illetve teljesíteni.

(2) A csődeljárás alatt álló számlatulajdonos köteles legkésőbb a fizetési haladékot tartalmazó végzés közzétételével egyidejűleg a hitelintézetnek bejelenteni

a) azt az értékhatárt (keretösszeget), amelynek összegét meghaladó pénzforgalmi megbízások csak a csődeljárásban kirendelt vagyonfelügyelő (a továbbiakban: vagyonfelügyelő) ellenjegyzésével teljesíthetők, és

b) a vagyonfelügyelő hitelt érdemlő módon (pl. közjegyző által) igazolt aláírását.

(3) Az adósságrendezési eljárás alatt álló számlatulajdonos a pénzügyi gondnok hitelt érdemlő módon igazolt aláírását legkésőbb az adósságrendezési eljárást megindító végzés közzétételével egyidejűleg köteles a saját, valamint a felügyelete alatt működő költségvetési szerv(ek) pénzforgalmi bankszámláját vezető hitelintézeteknek bejelenteni.

(4) A vagyonfelügyelő az R. 4. §-ának (2) bekezdésében meghatározott jóváhagyást, a pénzügyi gondnok az 1996. évi XXV. törvény 10. § (5) bekezdésében meghatározott ellenjegyzési jogát a pénzforgalmi rendelkezésre (megbízásra) rávezetett - a (2) bekezdés b) pontja, illetve a (3) bekezdés szerint bejelentett - aláírásával ("ellenjegyzem" szöveg mellett) gyakorolhatja.

(5) A csődeljárás alatt álló számlatulajdonos köteles a hitelintézetnek haladéktalanul bemutatni a fizetési haladék meghosszabbításáról rendelkező, illetve a csődeljárást befejezetté nyilvánító jogerős bírósági végzést. Az adósságrendezési eljárás alatt álló számlatulajdonos köteles a (3) bekezdésben említett hitelintézetek részére haladéktalanul bemutatni az adósságrendezési eljárás megszüntetéséről szóló jogerős bírósági végzést.

(6) A hitelintézet köteles a csődeljárás alatt álló számlatulajdonossal szemben a fizetési haladék lejártát követő naptól a csődeljárást megszüntető végzés közzétételéig, illetve a csődeljárást befejezetté nyilvánító végzés bemutatásáig terjedő időszakban benyújtott és a (2) bekezdés a) pontja szerint bejelentett értékhatárt meghaladó összegű beszedési megbízásokat teljesítés előtt megküldeni a vagyonfelügyelőnek ellenjegyzés céljából. Ez az előírás nem vonatkozik a végrehajtható bírósági és közigazgatási határozat alapján benyújtott azonnali beszedési megbízásra.

(7) A számlavezető hitelintézet az adósságrendezési eljárás alatt álló számlatulajdonossal, valamint a felügyelete alatt működő költségvetési szervvel (szervekkel) szemben az adósságrendezési eljárás tartama alatt benyújtott beszedési megbízásokat teljesítés előtt köteles ellenjegyzés céljából megküldeni a pénzügyi gondnoknak.

(8) A (6) bekezdést a hitelintézetnek az R. 4. §-ának (5) bekezdése szerinti terhelési joga gyakorlása előtt is alkalmaznia kell. A hitelintézet említett terhelési jogának az adósságrendezési eljárás során történő gyakorlása során az 1996. évi XXV. tv. 10. § (5) bekezdése az irányadó.

(9) Ha a felszámolási eljárást elrendelő végzésről a pénzforgalmi bankszámlát vezető hitelintézet értesül, a pénzforgalmi bankszámla elnevezését a végzésben meghatározott időponttól "f.a." toldattal látja el. A pénzforgalmi bankszámla felett az igazolt felszámoló(k) által bejelentett aláírók a számlatulajdonosnak "felszámolás alatt" toldattal ellátott neve megjelölésével rendelkezhetnek.

IX.

ELSZÁMOLÁSFORGALOM

28. §

(1)[26]

(2)[27] Az elszámolásforgalmi rendszerhez történő csatlakozáshoz szükséges bankazonosító számot - a Rek. 5. sz. mellékletében foglaltak szerint - az MNB adja ki és vezeti azok nyilvántartását.

(3) A hitelintézetek közötti országos elszámolásforgalom lebonyolítását végző elektronikus átutalási rendszerhez csatlakozott hitelintézet köteles a számlatulajdonosok által benyújtott, és a hitelintézetek közötti elszámolást igénylő pénzforgalmi megbízásokon - szabályszerűen - feltüntetett valamennyi számszerű és szöveges adatot - ideértve a közlemény rovat tartalmát is - fizetési megbízásonként, tételenkénti adatközléssel az elektronikus átutalási rendszer útján továbbítani.

28/A. §[28]

(1) Valamely elszámolásforgalmi rendszerhez nem közvetlenül csatlakozó hitelintézet (levelezett) más, pénzforgalmi szolgáltatás nyújtására felhatalmazott hitelintézet (levelező) közreműködésével fogadhatja vagy továbbíthatja fizetési megbízásait (levelező banki szolgáltatás). A levelezett hitelintézet csak egy hitelintézettől vehet igénybe levelező banki szolgáltatást. A levelező hitelintézet a levelezett hitelintézet részére pénzforgalmi számlát vezet.

(2) Az (1) bekezdésben meghatározott eseten kívül valamely hitelintézet egy másik hitelintézet részére a bankszámlaszerződésben meghatározott céllal (pl. készpénzellátás) történő fizetések lebonyolítására speciális pénzforgalmi bankszámlát nyithat.

(3) Az (1) és (2) bekezdésben említett számlák megnyitását és megszüntetését - 15 nappal megelőzően - a számlavezető hitelintézet köteles bejelenteni a Magyar Nemzeti Banknak. A bejelentéshez csatolni kell a bankszámlaszerződést, levelező banki szolgáltatás esetén a szolgáltatás nyújtásának rendjéről a levelezett hitelintézetnek szóló tájékoztatót is.

(4) A (3) bekezdésben említett tájékoztatónak különösen az alábbiakra kell kiterjednie:

- a levelezett hitelintézet kötelező jegybanki tartalék elhelyezési kötelezettsége teljesítésének körében alkalmazandó szabályok,

- a levelezett hitelintézet minősítésének szabályai a napközbeni és napvégi limitjének meghatározása szempontjából,

- a levelező és a levelezett hitelintézet közötti elszámolási kockázatokból esetlegesen adódó likviditási problémák kezelése,

- a levelező banki szolgáltatás körében a fizetési megbízások befogadásának és teljesítésének az általánostól eltérő rendje és határidői, valamint a levelező és a levelezett hitelintézet ezzel kapcsolatos felelőssége,

- a levelezett hitelintézet készpénzellátásának módja,

- a levelező banki jogviszony megszüntetésének különös szabályai,

- a jegybanki adatszolgáltatás teljesítésével kapcsolatos feladatoknak a levelező és a levelezett hitelintézet közötti megosztása.

X.

AZ MNB ENGEDÉLYEZÉSI HATÁSKÖRÉBE TARTOZÓ PÉNZÜGYI ÉS KIEGÉSZÍTŐ PÉNZÜGYI SZOLGÁLTATÁSOK VÉGZÉSÉNEK TÁRGYI FELTÉTELEI

29. §

Az MNB engedélyezési hatáskörébe tartozó pénzügyi és kiegészítő pénzügyi szolgáltatások végzéséhez szükséges tárgyi feltételeket a 2. számú melléklet tartalmazza.

XI.

ADATSZOLGÁLTATÁS

30. §

A hitelintézetnek a törvényben vagy kormányrendeletben meghatározott - a pénzforgalmi bankszámlák megnyitásával, illetve vezetésével kapcsolatos - adatszolgáltatását a 3. számú melléklet szerint kell teljesítenie.

XII.

ZÁRÓ RENDELKEZÉSEK

31. §

(1) A számlatulajdonosnak a pénzforgalmi megbízást - ha a hitelintézettel eltérően nem állapodott meg - az MNB által az e rendelkezésben előírt formanyomtatványokon kell megadnia. A csoportos formában benyújtott pénzforgalmi megbízást a benyújtónak - ha a hitelintézettel eltérően nem állapodott meg - a jelen rendelkezés 4. számú mellékletében meghatározott adattartalommal kell megadnia.

(2) A pénzforgalom lebonyolításához az (1) bekezdésben foglaltaktól eltérő formanyomtatványok csak az MNB jóváhagyásával használhatók; a jóváhagyás megszerzése a számlavezető hitelintézet feladata. Az MNB a postai úton lebonyolódó hitelintézeti, illetve számlatulajdonosi pénzforgalmat közvetlenül érintő nyomtatványok esetén a Posta véleményét előzetesen kikéri.

32. §

A számlatulajdonos bankszámlájára vagy bankszámlájáról történő fizetésre a hitelintézet vagy a Posta részére adott megbízásokon a nyomtatványoknak megfelelően közölni kell a kötelezett és a jogosult megnevezését és székhelyét, a bankszámlákat azonosító pénzforgalmi jelzőszámokat, valamint - forintra kerekítve - a fizetendő összeget. A nyomtatványokon esetlegesen feltüntetett fillérösszeg nem írottnak tekintendő.

33. §

Az e rendelkezés előírásainak nem megfelelő módon kiállított és benyújtott pénzforgalmi megbízásokat a hitelintézet - teljesítés nélkül - visszaküldheti a benyújtónak.

34. §

(1) E rendelkezés alkalmazásában

a) hitelintézeten az MNB-t, a Magyar Államkincstárt, a Központi Elszámolóház és Értéktár Rt.-t, valamint a hitelintézeti elszámolóházat is érteni kell,

b) számlatulajdonoson a hitelintézetet is érteni kell az MNB-nél, illetve - az MNB felhatalmazása alapján - más hitelintézetnél lévő bankszámlája tekintetében,

c)[29] munkanapnak az a nap tekintendő, amelyen a hitelintézet és a postai pénzforgalmi közvetítő tevékenységet végző szervezet az e rendelkezés alkalmazása alá tartozó pénzforgalmi-, illetve pénzforgalmi közvetítő műveletet végez. Ha a tevékenység végzése olyan napon történik, amely ténylegesen heti pihenőnap, illetőleg munkaszüneti nap, a teljesítés (elszámolás) számítása (6. §) azon a következő munkanapon kezdődik, amelyen a hitelintézetek közötti országos elszámolásforgalom lebonyolítását végző hitelintézeti elszámolóház elszámolásforgalmi szolgáltatást végez.

(2) A bankszámlát terhelő rendelkezések teljesítése szempontjából érkezésen a megbízásnak a terhelendő bankszámlát vezető hitelintézethez érkezését kell érteni.

35. §

A külön jogszabály rendelkezései alapján vezetett korlátozott rendeltetésű pénzforgalmi bankszámlákra, valamint a Magyar Államkincstárnál vezetett pénzforgalmi jellegű számlákra e rendelkezés előírásait akkor kell alkalmazni, ha a külön jogszabályok a számlavezetésről másként nem rendelkeznek.

36. §

A pénzforgalom részletes szabályait az 5. számú melléklet tartalmazza.

36/A. §[30]

37. §

(1) Ez a rendelkezés 1997. július hó 21. napján lép hatályba. Ezzel egyidejűleg hatályát veszti a 3/1992. (MK 34.) MNB rendelkezés, valamint az azt módosító 6/1992. (MK 64.) MNB rendelkezés, 2/1993. (MK 142.) MNB rendelkezés, 4/1994. (MK 57.) MNB rendelkezés, 9/1994. (MK 87.) MNB rendelkezés, 11/1994. (MK 99.) MNB rendelkezés, 14/1994. (MK 128.) MNB rendelkezés, 10/1995. (MK 61.) MNB rendelkezés és 12/1995. (MK 89.) MNB rendelkezés azzal, hogy a (2) bekezdésben meghatározott előírásokat - az ott megállapított határidőig - a továbbiakban is alkalmazni kell.

(2) A korábbi rendelkezésben szabályozott határidős beszedési megbízást 1997. december hó 31. napjáig lehet benyújtani. A 3/1992. (MK 34.) MNB rendelkezés 9. §-a, 1. számú mellékletének 14. pontja, valamint 2. számú mellékletének 12-18/c. pontjainak a határidős beszedési megbízást szabályozó részei 1997. december hó 31. napján vesztik hatályukat. Határidős beszedési megbízást 1998. január hó 1. napjától a hitelintézetek nem fogadhatnak be a Magyar Államkincstárnál vezetett számla terhére kiállított kivételével, azonban az 1997. december hó 31. napjáig befogadott határidős beszedési megbízásokat - az egyéb feltételek megléte esetén - még teljesíteni kötelesek. 1998. január hó 1. napjától nem a Magyar Államkincstárnál vezetett számla terhére szóló határidős beszedési megbízás alkalmazása helyett a 7. § (3) bekezdésében foglallak szerint kell eljárni. A 13. §-t, valamint az 5. számú melléklet 35-37. pontjait 1998. január hó 1. napjától kell alkalmazni.

(3) A 26. § (4) bekezdésében meghatározott értesítést első esetben az 1998. január hó 1. napja után - a kötelezett bankszámláját vezető hitelintézet által - befogadott azonnali beszedési megbízásokról kell elkészíteni.

(4) 1998. december hó 31. napjáig

a) a 6. § (6) bekezdésében meghatározott egy munkanap teljesítési határidő más helységben működő fiókok között legfeljebb két munkanap,

b) a 6. § (7) bekezdésében meghatározott befizetés munkanapjára szóló teljesítési határidő, ha a befizetés a számlavezető hitelintézet más helységben működő fiókjában történt, legkésőbb a következő munkanap,

c) a 6. § (8) bekezdésében meghatározott két munkanap teljesítési határidő három munkanap.

(5) Csoportos átutalási megbízás lakossági bankszámla javára 1997. október hó 2. napjáig, pénzforgalmi bankszámla javára 1998. január hó 8. napjáig nem nyújtható be.

(6) Csoportos beszedési megbízás lakossági bankszámla terhére 1997. október hó 2. napjáig, pénzforgalmi bankszámla terhére 1998. január hó 8. napjáig nem nyújtható be.

(7) 1999. január hó 1. napjától csoportos átutalási megbízás, illetve csoportos beszedési megbízás csak a jelen rendelkezés előírásai szerint nyújtható be. A hitelintézetek és az érintett számlatulajdonosok között az e rendelkezés hatálybalépése előtt megkötött - megbízások csoportos benyújtására vonatkozó - szerződések e rendelkezés előírásainak nem megfelelő részeit 1998. december hó 31. napjáig kell módosítani.

Dr. Surányi György s. k.,

a Magyar Nemzeti Bank elnöke

1. számú melléklet a 6/1997. (VII. 10.) MNB rendelkezéshez

Bankjegyekkel és pénzérmékkel kapcsolatos előírások

A bankjegyek és pénzérmék valódiságának és forgalomképességének megállapítását a következő előírások megtartásával kell elvégezni:

1. Valódinak és forgalomképesnek minősül az a forgalmi bankjegy, illetve pénzérme, amely a forgalomba hozatalakor az MNB által a Magyar Közlönyben közzétett hirdetményben foglalt leírásnak megfelel.

2. Bankjegy:

a) forgalomképesnek tekinthető az a valódi bankjegy, amely a mechanikai hibáktól mentes és állaga alapján ismét forgalomba hozható,

b) nem hozató forgalomba a csonka, valamint a ragasztott bankjegy.

3. Pénzérme: nem tekinthető forgalomképesnek a megcsonkított (átlyukasztott), súlyában jelentősen megfogyott, nehezen felismerhető, vagy valamilyen módon meghamisított forgalmi pénzérme.

2. számú melléklet a 6/1997. (VII. 10.) MNB rendelkezéshez

Az MNB engedélyezési hatáskörébe tartozó pénzügyi és kiegészítő pénzügyi szolgáltatások végzésének tárgyi feltételei

I.

Készpénzhelyettesítő fizetési eszköz kibocsátása és az ezzel kapcsolatos szolgáltatás nyújtása

A Hpt. 3. §-a (1) bekezdésének c) pontjában meghatározott készpénzhelyettesítő fizetési eszköz kibocsátása és az ezzel kapcsolatos szolgáltatás nyújtása tárgyi feltételeinek meglétét a következők bemutatásával kell bizonyítani:

a) olyan előszerződés-tervezet, amelynek alapján a készpénzéhelyettesítő fizetőeszközt az elfogadóhelyeken fizetéshez elfogadják,

b) a belföldi és külföldi szolgáltató szervezetekkel kötött szerződések mintája,

c) többoldalú kölcsönös elfogadás esetén a kölcsönös elfogadást biztosító elszámoló szervezet nyilatkozata arról, hogy a kérelmező hitelintézet felkészült a csatlakozásra,

d) a kibocsátó és az ügyfele közötti szolgáltatási szerződés, valamint a kibocsátó és az elfogadó vagy az elfogadókkal szerződő szervezetekkel kötött elfogadási szerződés mintája,

e) más magyar és külföldi hitelintézetekkel megkötött kölcsönös elfogadói szerződések,

f) kettős (más hitelintézeten keresztül történő) kibocsátás esetén a más hitelintézet és a megbízó hitelintézet közötti megállapodás tervezete,

g) a kibocsátandó készpénzhelyettesítő fizetési eszközök mintapéldányai,

h) a tevékenység végzésére vonatkozó belső ügyviteli szabályzat bemutatása.

II.

Az elszámolásforgalmi ügylet végzésének tárgyi feltételei

A Hpt. 3. §-a (2) bekezdésének b) pontjában meghatározott elszámolásforgalmi ügylet végzése tevékenység engedélyezéséhez szükséges tárgyi feltételek bemutatása:

a) a működésre tervezett rendszert ismertető leírás mind technikai, mind rendszerszervezési szempontból,

b) a rendelkezésre álló, illetve tervezett adattovábbító rendszerek (hálózatok) leírása,

c) a működés végzéséhez szükséges és megfelelő elhelyezkedés (épület stb.) bemutatása,

d) szükséghelyzet esetén történő működés bemutatása.

III.

A pénzfeldolgozási tevékenység tárgyi feltételei

A Hpt. 3. §-a (2) bekezdésének c) pontjában meghatározott pénzfeldolgozási tevékenységet a hitelintézetek részére előírt bankbiztonsági követelmények előírásainak10 figyelembevételével kell végezni. A tevékenység végzésének tárgyi feltételei a következők:

a) a tevékenység végzésének ellátására alkalmas, megfelelően zárhaló, biztonságos (megfelelő mechanikai-fizikai védelemmel és elektronikai jelzőrendszerrel ellátott), állandó belső ellenőrzés alatt álló helyiség megléte,

b) pénztárolásra alkalmas biztonsági előírásoknak megfelelő páncélszekrény, trezor megléte,

c) a fizetőeszközök valódiságának és forgalomképességének ellenőrzéséhez, valamint mennyiségi számbavételéhez szükséges segédeszközök [valódi és forgalomképes bankjegyek leírását tartalmazó MNB-kiadványok, technikai segédeszközök (pl. UV-lámpa, nagyító, bankjegy- és érmeszámoló gépek)] megléte,

d) pénzfeldolgozásnál használatos segédanyagok [bankjegyszalag, kötegfedőlap, fólia, nátronszalag, burkolózsák, érmezsák, érmezacskó vagy az érmék tekercseléséhez (rolnizásához) szükséges papíranyag] biztosítása,

e) nyilatkozat benyújtása arra vonatkozóan, hogy az engedélykérő működése során megtartja a rendelkezés (a továbbiakban: Rek.) 1. számú mellékletében foglaltakat,

f) a tevékenység végzésére vonatkozó belső ügyviteli szabályzat bemutatása.

3. számú melléklet a 6/1997. (VII. 10.) MNB rendelkezéshez

Bankszámlákkal kapcsolatos adatszolgáltatás

1. A hitelintézeteknek a pénzforgalmi bankszámlák megnyitásáról, megszüntetéséről adatszolgáltatást kell teljesíteniük az adózás rendjéről szóló 1990. évi XCI. törvény 3. számú mellékletének D/5. pontjában és a vámjogról, a vámeljárásról, valamint a vámigazgatásról szóló 1995. évi C. törvény 148. §-ának (5) bekezdésében foglaltak alapján minden hónap 15-én és a hó utolsó napján, illetve a cégnyilvántartásról, a cégnyilvánosságról és a bírósági cégeljárásról szóló 1997. évi CXLV. törvény 12. §-ának (4) bekezdésében foglaltak alapján minden hó utolsó napján.[31]

2. Az adatszolgáltatásban a következő adatokat kell közölni:

a) sorszám;

b) a számlatulajdonos neve:

- teljes név,

- rövidített név;

c) a számlatulajdonos székhelye:

- teljes cím,

- postacím (postafiók);

d) a pénzforgalmi bankszámla száma;

e) adószám (8-1-2 bontásban);

f) a számlanyitás (számlamegszüntetés) kelte: év, hó, nap.

3. Az adatközlő lapot a hitelintézetek alakítják ki a 2. pontban megjelölt tartalomnak megfelelően és megküldik[32]

a) az APEH Számítástechnikai és Adóelszámolási Intézetének,

b) a Vám- és Pénzügyőrség Országos Parancsnokságának és

c) a céget nyilvántartó cégbíróságnak.

4. Az adatközlés másodlagos adathordozó igénybevételével is történhet, az e célra a hitelintézetek részére - az adatszolgáltatás címzettjei által - kiadott egységes adatszerkezet alapján.

4. számú melléklet a 6/1997. (VII. 10.) MNB rendelkezéshez

A csoportos formában benyújtott pénzforgalmi megbízások adattartalma

Ha a hitelintézet és a számlatulajdonos más módon nem állapodott meg, akkor a csoportos formában benyújtott pénzforgalmi megbízásokat a következő - szabványos - adattartalommal kell benyújtaniuk a számlatulajdonosoknak az erre vonatkozó szerződésben meghatározott helyen és időpontban.[33]

I.

Csoportos átutalási megbízás

1. Üzenet fej része:

1.1. tétel típus

(numerikus, hossza 2 karakter, K11)

1.2. üzenet típus

(alfanumerikus, hossza 6 karakter, K)

1.3. duplum kőd

(numerikus, hossza 1 karakter, K)

1.4. kezdeményező azonosítója

(alfanumerikus, hossza 13 karakter, K)

1.5. üzenet sorszám:

- összeállítás dátuma

(numerikus, hossza 4-2-2 karakter, K)

- sorszám

(numerikus, hossza 4 karakter, K)

1.6. kezdeményező bankszámla-száma

- a hitelintézet azonosító száma

(numerikus, hossza 8 karakter, K)

- a számlatulajdonos egyedi számlaszáma

(numerikus, hossza 8/16 karakter, K)

1.7. a terhelési nap

(numerikus, hossza 4-2-2 karakter, K)

1.8. jogcím

(alfanumerikus, hossza 3 karakter, V)

1.9. kezdeményező számlatulajdonos neve

(alfanumerikus, hossza 35 karakter, K)

1.10. közlemény

(alfanumerikus, hossza 70 karakter, V)

2. Üzenet egyedi (tétel) része:

2.1. tétel típus

(numerikus, hossza 2 karakter, K)

2.2. tételsorszám

(numerikus, hossza 6 karakter, K)

2.3. a jóváírás napja

(numerikus, hossza 4-2-2 karakter, V)

2.4. összeg

(numerikus, hossza 10 karakter, K)

2.5. a jogosult bankszámla-száma

- a hitelintézet azonosító száma

(numerikus, hossza 8 karakter, K)

- a számlatulajdonos egyedi számlaszáma

(numerikus, hossza 8/16 karakter, K)

2.6. ügyfélazonosító a kezdeményezőnél

(alfanumerikus, hossza 24 karakter, K)

2.7. az ügyfél neve

(alfanumerikus, hossza 35 karakter, V)

2.8. az ügyfél címe

(alfanumerikus, hossza 35 karakter, V)

2.9. a jogosult számlatulajdonos neve

(alfanumerikus, hossza 35 karakter, V)

2.10. közlemény

(alfanumerikus, hossza 70 karakter, V)

3. Üzenet záró (láb) része:

3.1. létei típus

(numerikus, hossza 2 karakter, K)

3.2. tételek száma

(numerikus, hossza 6 karakter, K)

3.3. télelek összértéke

(numerikus, hossza 16 karakter, K)

II.

Csoportos beszedési megbízás

1. Üzenet fej része:

1.1. tétel típus

(numerikus, hossza 2 karakter, K)

1.2. üzenet típus

(alfanumerikus, hossza 6 karakter, K)

1.3. duplum kőd

(numerikus, hossza 1 karakter, K)

1.4. kezdeményező azonosítója

(alfanumerikus, hossza 13 karakter, K)

1.5. üzenet sorszám:

- összeállítás dátuma

(numerikus, hossza 4-2-2 karakter, K)

- sorszám

(numerikus, hossza 4 karakter, K)

1.6. kezdeményező bankszámla-száma

- a hitelintézet azonosító száma

(numerikus, hossza 8 karakter, K)

- a számlatulajdonos egyedi számlaszáma

(numerikus, hossza 8/16 karakter, K)

1.7. értesítési határidő

(numerikus, hossza 4-2-2 karakter, K)

1.8. jogcím

(alfanumerikus, hossza 3 karakter, V)

1.9. kezdeményező számlatulajdonos neve

(alfanumerikus, hossza 35 karakter, K)

1.10. közlemény

(alfanumerikus, hossza 70 karakter, V)

2. Üzenet egyedi (tétel) része:

2.1. tétel típus

(numerikus, hossza 2 karakter, K)

2.2. tételsorszám

(numerikus, hossza 6 karakter, K)

2.3. a terhelés napja

(numerikus, hossza 4-2-2 karakter, V)

2.4. összeg

(numerikus, hossza 10 karakter, K)

2.5. a kötelezett bankszámla-száma

- a hitelintézet azonosító száma

(numerikus, hossza 8 karakter, K)

- a számlatulajdonos egyedi számlaszáma

(numerikus, hossza 8/16 karakter, K)

2.6. ügyfélazonosító a kezdeményezőnél

(alfanumerikus, hossza 24 karakter, K)

2.7. az ügyfél neve

(alfanumerikus, hossza 35 karakter, V)

2.8. az ügyfél címe

(alfanumerikus, hossza 35 karakter, V)

2.9. a kötelezett számlatulajdonos neve

(alfanumerikus, hossza 35 karakter, V)

2.10. közlemény

(alfanumerikus, hossza 70 karakter, V)

3. Üzenet záró (láb) része:

3.1. tétel típus

(numerikus, hossza 2 karakter, K)

3.2. tételek száma

(numerikus, hossza 6 karakter, K)

3.3. tételek összértéke

(numerikus, hossza 16 karakter, K)

5. számú melléklet a 6/1997. (VII. 10.) MNB rendelkezéshez

A pénzforgalom lebonyolításának részletes szabályai

I.

A FIZETÉSEK ÁLTALÁNOS SZABÁLYAI

A bankszámla jelölése

1. A bankszámla megjelölésére szolgáló pénzforgalmi jelzőszám 16 (2x8), vagy 24 karakter (3x8) hosszúságú - csak numerikus karaktereket tartalmazó - számsor. A jelzőszámrendszer egyes részeinek magyarázata a következő:

a) 1-8. pozíció: a hitelintézet azonosító száma

Felépítése:

1-3. pozíció: a hitelintézet egyedi azonosító száma, amelyet az MNB határoz meg részére,

4-7. pozíció: hitelintézeti fiókot azonosító szám (itt kell a fiókok és a számlavezetőhelyek egyedi azonosító számait feltüntetni), amelyet a hitelintézet határoz meg,

8. pozíció: ellenőrző szám;

b) 1. vagy 9-16. pozíció: számlaszám (I. forma)

Felépítése:

9-15. pozíció: belső tartalmát a hitelintézet határozza meg,

16. pozíció: ellenőrző szám,

b) 2. vagy 9-24. pozíció: számlaszám (II. forma)

Felépítése:

9-23. pozíció: belső tartalmát a hitelintézet határozza meg,

24. pozíció: ellenőrző szám.

2. Az 1. pontban említett ellenőrző számok képzésének algoritmusa a következő:

Külön az 1-7., valamint külön a 9-15. vagy a 9-23. számjegyeket helyértékük csökkenő sorrendjében szorozzuk a "9, 7, 3, 1, ... 9, 7, 3, 1" számokkal, a szorzatokat összeadjuk, és az eredmény egyes helyértékén lévő számot kivonjuk 10-ből. A különbség az ellenőrző szám. (Ha a különbség "10", az ellenőrző szám értéke "0"'.)

A bankszámlakivonat

3. A bankszámlakivonaton (mellékletein) a számlatulajdonos számára a hitelintézet köteles a benyújtott és teljesített pénzforgalmi megbízáson feltüntetett valamennyi felvételezett (kódkockában szereplő), illetve részére továbbított adatot, információt, valamint a megbízás jellegét (pl. átutalás, készpénzfelvét) feltüntetni az alapadatok (dátum, nyitó egyenleg, a bankszámlakivonat halmozott tartozik és követel forgalma, záró egyenleg, valamint a kivonatsorszám) mellett.

4. A Posta Elszámoló Központjától érkező megbízások esetében a bankszámlakivonaton (mellékletein) a Posta Elszámoló Központja által közölt (átadott) azonosító adatokat is fel kell tüntetni, kivéve, ha azokat a Posta Elszámoló Központja - külön megállapodás alapján - közvetlenül adja át a számlatulajdonosnak.

A pénzforgalmi nyomtatványok használata

5. A pénzforgalmi nyomtatványokat a hitelintézet által meghatározott módon kell a számlatulajdonosoknak a bankszámlájukat vezető hitelintézettől igényelniük, illetve az előnyomás nélkülieket (ún. biankó) az erre szakosodott nyomtatványértékesítő szervezettől beszerezni. A nyomtatványok valamennyi példányát egy munkamenetben (átírással) jól olvasható módon - javítás nélkül - csak fekete vagy kék színű tintával író tollal, illetve írógéppel vagy nyomtatóval kell kiállítani, és azt követően aláírni. Az előírt tartalmú és formájú pénzforgalmi nyomtatványok (jelölésük: PF) mintáját az 1-6. számú ábrák tartalmazzák. A pénzforgalmi megbízások, amennyiben azokhoz okmányt nem kell csatolni, pénzforgalmi nyomtatvány helyett más módon (pl. elektronikus úton) is benyújthatók, ha a számlatulajdonos és a hitelintézet erre vonatkozóan megállapodtak egymással.

Egyéb általános szabályok[34]

5/A. A hitelintézet köteles a bankszámlák megnyitásához benyújtott dokumentumokat, illetőleg azok másolatát a bankszámla fennállása során, valamint a megszüntetését követően legalább 5 évig megőrizni.”

II.

BANKSZÁMLÁK KÖZÖTTI ELSZÁMOLÁSOK

Átutalás

Egyszerű átutalás

6. Az egyszerű átutalási megbízást a kötelezett a bankszámláját vezető hitelintézethez nyújtja be.

7. Az egyszerű átutalási megbízást (nyomtatvány száma: PF.1, PF.1/a) a számlatulajdonosnak a következők szerint kell kiállítania:

a) az erre a célra rendszeresített rovatokban kell feltüntetni az átutaló (terhelendő) és a jogosult (elismerendő) bankszámla tulajdonosának nevét (szükség esetén rövidített formában) és székhelyét (legfeljebb 27, illetve 32 karakter terjedelemben), valamint pénzforgalmi jelzőszámát. (A számlavezető hitelintézet az átutaló számlatulajdonos nevének és székhelyének tételes kitöltése alól felmentést adhat.);

b) a forintra kerekített átutalandó összeget csak számokkal kell leírni;

c) az értéknap rovatba csak akkor kell adatot (év, hó, nap) írni, ha a számlatulajdonos nem a benyújtási (vagy az azt követő) napon kívánja az átutalási megbízással bankszámláját megterheltetni, és a megbízás értéknapos könyvelésére a számlavezető hitelintézetével megállapodott. Az értéknap csak a pénzforgalmi megbízás benyújtásának napját követő második vagy azt követő valamelyik munkanap lehet. [Értéknapos megbízás könyvelése esetében a Rek. 6. §-ának (1) bekezdésében meghatározott teljesítés az értéknapon történik!]; Ha a számlatulajdonos az átutalást a VIBER-en keresztül kéri továbbítani az értéknap rovatban a "VIBER" szót kell feltüntetni.[35]

d) a közlemény rovatba az átutalni kívánt összeg rendeltetésére vonatkozó közlés írható be (legfeljebb 52 karakter terjedelemben). A hitelintézettel kötött megállapodás alapján - gépi úton történő kitöltés, illetve számítástechnikai úton történő benyújtás esetén - a közlemény hossza maximum 96 karakter lehet, írásjelekkel és szóközökkel együtt. Ha a számlatulajdonos a közlemény egy részét ki kívánja emelni, mint hivatkozási számot (pl. számlaszám, szerződésszám), akkor azt a közlemény rovat első sorában legfeljebb 24 karakter hosszon kell elvégeznie, s az első sor első kódkockájába "X" jelet kell feltüntetnie;

e) a nyomtatvány bizonylatszám rovatában legfeljebb hat számjeggyel kell az átutalási megbízást sorszámmal ellátni;

f) az egyszerű átutalási megbízást - keltezés után - a benyújtónak minden esetben a hitelintézethez bejelentett aláírásbejelentésen meghatározott módon kell aláírnia.

8. Az átutalási megbízás két példányos nyomtatvány:

a) az 1. számú példány a kötelezeti számlatulajdonosnak a számláját vezető hitelintézet részére adott megbízása, egyben a hitelintézet irattári példánya;

b) a 2. számú példány a megbízó számlatulajdonos saját példánya, amelyet az 1. számú példányról le kell választani. A számlavezetőhely illetékes ügyintézőjének történő személyes átadás (a továbbiakban: közvetlen benyújtás) esetén, leválasztás előtt a hitelintézet - külön kérésre - e példányon (annak hátoldalán) igazolja az átutalási megbízás átvételét a pontos időpont feltüntetésével (év, hó, nap, óra, perc).[36]

9. A hitelintézetek közötti országos elszámolásforgalom lebonyolítását végző átutalási rendszerhez közvetetten csatlakozó hitelintézet a nyomtatványt három példányos formában is rendszeresítheti. Ebben az esetben az 1. és 2. számú példányt kell a számlavezető hitelintézethez benyújtani, s a 3. számú példány a megbízó számlatulajdonos saját példánya.

10. A hitelintézet és a számlatulajdonos közötti megállapodás alapján az átutalásimegbízás-nyomtatvány egy példányos (ún. szelvényes) formában is elkészíthető. Ebben az esetben az átutalási megbízás a hitelintézet részére nyújtandó be, míg a szelvény a számlatulajdonosnál marad. Közvetlen benyújtás esetén a hitelintézet - külön kérésre - a szelvényen igazolja az átutalási megbízás átvételét. Az átutalásimegbízás-nyomtatványok - nem valósághű méretű - mintája az 1. és a 2. számú ábrán található.

Csoportos átutalás

11. A csoportos átutalási megbízást a kötelezett a számlavezető hitelintézettel megkötött szerződésben foglalt helyen és meghatározott módon nyújtja be.

Beszedési megbízás

Azonnali beszedési megbízás

12. A jogosultnak az azonnali beszedési megbízást a bankszámláját vezető hitelintézethez kell eljuttatnia. A bírósági vagy közigazgatási végrehajtásban végrehajtóként eljáró szerv, az adóhatóság, a vámhatóság, valamint a hitelintézet közvetlenül a kötelezett bankszámláját vezető hitelintézethez (hitelintézeti fiókhoz) is eljuttathatja az azonnali beszedési megbízást.[37]

13. Az azonnali beszedési megbízással történő fizetésről szóló bejelentést (felhatalmazó levelet) a kötelezettnek a hitelintézethez bejelentett aláírásbejelentésen meghatározott módon kell aláírnia, majd benyújtania.

14. Ha az azonnali beszedési megbízás "Végrehajtás" jelzésű és nem csatolták hozzá a végrehajtható határozatot, illetőleg okiratot [Rek. 10. §-ának (6) bekezdése], valamint - ha a másodfokú határozat rendelkező része nem tartalmazza a marasztalás összegét - az elsőfokú határozatot is, illetve ha a "Váltóbeszedés" jelzésű azonnali beszedési megbízáshoz nem csatolták a váltót, akkor a hitelintézet köteles a megbízást teljesítés nélkül visszaküldeni a benyújtónak, a bankszámláját vezető hitelintézet útján.[38]

15. Ha az azonnali beszedési megbízás

a) benyújtását lehetővé tevő felhatalmazó levelet, illetve az egy esetre érvényes felhatalmazást nem nyújtották be a kötelezett számláját vezető hitelintézethez, vagy

b) benyújtása jogszabály (törvény vagy kormányrendelet) alapján történik, s azon nem tüntették fel a jogszabály számát, vagy

c) összege meghaladja a bejelentett teljesítési értékhatárt, vagy

d) benyújtása meghaladja a bejelentett benyújtási gyakoriságot,

a hitelintézet a megbízás nem teljesítéséről - a visszautasítás okának közlésével - köteles értesíteni a benyújtót, a bankszámláját vezető hitelintézet útján.

Az azonnali beszedési megbízás nyomtatványa

16. A beszedés céljára használt nyomtatvány a PF.3 nyomtatványszámú azonnali beszedési megbízás.

17. A jogosultnak az azonnali beszedési megbízásnyomtatványt a következők szerint kell kitöltenie:

a) az erre a célra rendszeresített rovatokban fel kell tüntetni az elismerendő (jogosult) és a terhelendő (fizetésre kötelezett) pénzforgalmi bankszámla tulajdonosának nevét (rövidített formában) és székhelyét, valamint pénzforgalmi jelzőszámát;

b) az azonnali beszedési megbízás "benyújtás indoka" rovatában a hátoldalon közölt benyújtási indokok közül a megfelelőt jelölő számot kell feltüntetni. Ha az indok jele "2", akkor a Rek. 10. §-ának (6) bekezdésében foglaltak szerint kell eljárni. Ha az indok jele "3", e rovat mellett a hivatkozott jogszabály számát is fel kell tüntetni;[39]

c) az egyéb rovatok kitöltésénél az átutalási megbízásnál leírtakat (7. pont) kell értelemszerűen alkalmazni, az aláírási rend (7/f. alpont) kivételével.

18. Az azonnali beszedési megbízás 1. számú példányát a jogosultnak alá kell írnia. Az aláíró személye eltérhet a hitelintézetnél bejelentett aláíró(k)tól. (Önmagában elfogadható a cégszöveg gépi úton történő feltüntetése aláírás helyett.)

19. Az azonnali beszedési megbízás-nyomtatvány három példányból áll, amelyek rendeltetése a következő:

a) az 1. számú példány a jogosultnak a számláját vezető hitelintézet részére adott megbízása, amely a hitelintézet irattári példánya, kivéve a 12. pont második mondatában és a 21. pontban foglalt eseteket, amikor e példány a kötelezett bankszámláját vezető hitelintézet irattári példánya;

b) a 2. számú példány a jogosult saját példánya. Közvetlen benyújtás esetében külön kérésre a hitelintézet e példányon igazolja a megbízás átvételét;

c) a 3. számú példánnyal kell a jogosultnak értesítenie12 a kötelezettet a megbízás benyújtásáról, csatolva (a 21. pont kivételével) az okmányokat.

20. A beszedési megbízás 1. számú példányát, illetve annak tartalmát a jogosult számláját vezető hitelintézetnek - a 17. pontban leírtak meglétének ellenőrzése után - a hitelintézetek közötti országos elszámolásforgalom lebonyolítását végző elektronikus átutalási rendszer segítségével kell eljuttatnia a kötelezett bankszámláját vezető hitelintézethez (hitelintézeti fiókhoz).[40]

21. Ha az azonnali beszedési megbízás 1. számú példányához okmányt kell csatolni [10. § (6)-(7) és (16) bek.], akkor az így felszerelt megbízást a jogosult bankszámláját vezető hitelintézetnek, illetve a 12. pont szerint közvetlen benyújtásra jogosultaknak tértivevényes ajánlott levélben, vagy ún. "B" ajánlott levélben, vagy közvetlen kézbesítéssel kell a kötelezett bankszámláját vezető hitelintézethez (hitelintézeti fiókhoz) továbbítania.[41]

22. A PF.3 számú nyomtatvány - nem valósághű méretű - mintája a 4. számú ábrán található.

Csoportos beszedési megbízás

23. A csoportos beszedési megbízást a számlavezető hitelintézettel megkötött szerződésben meghatározott helyen, módon és gyakorisággal (benyújtási határidő) kell benyújtani.

24. A csoportos beszedési megbízás teljesítéséről a jogosult bankszámláját vezető hitelintézet tételes jóváírás, illetve csoportos visszaigazoló jelentés formájában értesíti a jogosultat.

25. A kötelezett bankszámláját vezető hitelintézet a kötelezettől átvett felhatalmazás alapján értesíti a jogosultat a felhatalmazás befogadásáról.

26. A jogosult a felhatalmazás tudomásul vételéről vagy visszautasításáról értesíti a kötelezett számláját vezető hitelintézetet, valamint a kötelezettet13 is.

27. A hitelintézethez bejelentett aláírásbejelentésen meghatározott módon aláírt első felhatalmazást a jogosult is eljuttathatja a kötelezett számláját vezető hitelintézethez.

28. A felhatalmazás bejelentése a PF.6 jelű formanyomtatvány használatával végezhető el. A nyomtatvány mind három példányos (hitelintézet, jogosult, kötelezett példánya), mind két példányos (hitelintézet és kötelezett példánya) formában készíttethető. A nyomtatvány - nem valósághű méretű - mintája a 3. számú ábrán található meg.

29. A felhatalmazás érvényessége és a teljesíthető összeg felső értékhatára módosítható. Ebben az esetben a kötelezett számlatulajdonos csak a bankszámláját vezető hitelintézethez fordulhat.

30. A kötelezett bankszámláját vezető hitelintézet a kötelezett bankszámláját a csoportos beszedési megbízás összegével csak a felhatalmazásban szereplő feltételek megfelelősége (pl. fogyasztó azonosító kód egyezősége, teljesítési értékhatár alatti összeg stb.) esetén terhelheti meg.

31. A Rek. 11. §-a (4) bekezdésében meghatározott kötelezettsége teljesítésekor a jogosult

a) rendszeresen azonos (pl. havonta állandó) összegű megbízás esetében évente legalább egy alkalommal,

b) változó összegű megbízás esetében az azt igazoló okmány14 (pl. számla) megküldésével

értesíti a kötelezettet.

Váltóbeszedési megbízás

32-34.[42]

Határidős beszedési megbízás

35. A határidős beszedési megbízást a jogosultnak a pénzforgalmi bankszámláját vezető hitelintézethez kell eljuttatnia. A határidős beszedés nyomtatványa a PF.2 nyomtatványszámú határidős beszedési megbízás, amelynek mintája a 6. számú ábrán található meg. A nyomtatványt a 17/a. pontban foglaltak szerint kell kitölteni. A "Kifogásolási határidő utolsó napja" rovatának kitöltésénél a Rek. 13. §-ának (3) bekezdésében foglaltakat kell figyelembe venni. A megbízás aláírására a 18. pontban foglaltak az irányadóak.

36. A határidős beszedési megbízás-nyomtatvány három példányból áll, amelyek rendeltetése a következő:

a) az 1. számú példány a jogosultnak a számláját vezető hitelintézet részére adott megbízása, amely a hitelintézet irattári példánya;

b) a 2. számú példány a jogosult saját példánya. Közvetlen benyújtás esetében külön kérésre a hitelintézet e példányon igazolja a megbízás átvételét;

c) a 3. számú példánnyal kell a jogosultnak értesítenie15 a kötelezettet a megbízás benyújtásáról, csatolva az okmányokat.

d) a határidős beszedési megbízást befogadó hitelintézetnek feladatait a 20. pontban foglaltak megtartásával kell ellátnia oly módon, hogy a megbízást a Magyar Államkincstárhoz kell eljuttatnia.

37. A határidős beszedési megbízás ellen benyújtható kifogás céljára szolgáló nyomtatványt a Magyar Államkincstár alakítja ki. Használatára, kitöltésére, aláírására a nyomtatványt kibocsátó rendelkezései irányadóak.

III.

KÉSZPÉNZKÍMÉLŐ FIZETÉSI ESZKÖZÖK

38-42.[43]

A csekk

A csekk bemutatása, beváltása

43. A készpénzfizetésre szóló csekk beváltásakor a csekkösszeg átvevőjének személyazonosságát a hitelintézet a következők szerint vizsgálja:

a) megnevezett személyre szóló csekk beváltásánál - ha a csekket nem forgatták - a hitelintézet azt vizsgálja, hogy a benyújtó a csekken megnevezett jogosulttal azonos személy-e, mert az összeget csak a csekken megnevezett személy részére fizetheti ki;

b) a bemutatóra szóló csekk összegét a hitelintézet annak fizeti ki, aki a csekket bemutatja,

44. A hitelintézet pénztára a készpénzfizetésre szóló csekk megnevezett, illetve az azt bemutató benyújtójával a csekk hátlapját - az összeg átvételének elismeréseként - aláíratja, és feltünteti az igazolásnál felhasznált személyi okmány adatait.

45. Az elszámolási (ún. keresztezett) csekket olyan időpontban kell beszedésre benyújtani, hogy a csekk a postai futamidő figyelembevételével, a bemutatási határidőn (8 naptári napon) belül, a kibocsátó bankszámláját vezető hitelintézethez megérkezzék.

46. Az elszámolási csekket a kitöltött PF.5 számú csekkbeváltásimegbízás-nyomtatványhoz csatolva (54. pont) kell a csekkbirtokosnak benyújtania számlavezető hitelintézetéhez a Rek. 15. §-ának (2) bekezdésében meghatározottak megléte esetén. A nyomtatvány két példányos, adatait a csekken szereplő adatok alapján kell kitölteni. (Ha a benyújtott csekk sorszáma hosszabb hat karakternél, akkor azt a közlemény rovatban kell feltüntetni, s a bizonylatot egyedi sorszámmal kell ellátni.) Az 1. számú példány a csekk összegének beszedésére vonatkozó eredeti megbízás a hitelintézet részére, amelyhez a csekket csatolni kell, majd ezeket a hitelintézetnek továbbítania kell a csekket kibocsátó bankszámláját vezető hitelintézet részére. A 2. számú példány a csekkbirtokos számlatulajdonos saját példánya, amelyen az átvevő hitelintézet - külön kérésre - igazolja a csekk átvételét.

47. A csekket elszámolásra átvevő hitelintézet a csekket kibocsátó bankszámláját vezető hitelintézethez tértivevényes ajánlott levélben, vagy ún. "B" ajánlott levélben, vagy közvetlen kézbesítéssel köteles a csekket és a csekkbeváltási megbízást eljuttatni.

48. A csekk összegét a csekkbirtokos számlájára a hitelintézetek közötti országos elszámolásforgalom lebonyolítását végző elektronikus átutalási rendszer útján kell átutalni.

Garantált csekk

49. A hitelintézet a csekkszerződésen kívül bankgaranciát (Ptk. 249. §) vállalhat a csekket kibocsátó számlatulajdonosért. A garancia - a feltételek megtartása esetén - valamennyi, a csekket fizetésül elfogadó személyre kiterjed.

50. A garantált csekk beváltásánál a követendő eljárást részletesen tartalmaznia kell a kibocsátó hitelintézet üzletszabályzatának, vagy a kibocsátó és az elfogadó között létrejött megállapodásnak.

A csekk-nyomtatványok használata

51. A csekkszerződés alapján a számlatulajdonos a hitelintézettől csekklapokat (csekkfüzetet) igényelhet. A hitelintézet a csekkeket átvételi elismervény ellenében a hitelintézetnél bejelentett módon aláírt igénylésen szereplő személynek adja ki. Külön kérésre a füzetet (lapokat) tértivevényes ajánlott levélben is ki lehet küldeni.

52. A számlatulajdonosnak a bankszámlája megszűnése esetén a birtokában lévő felhasználatlanul maradt csekklapokat (füzeteket) a hitelintézethez vissza kell juttatnia.

53. A csekklapokat az előnyomott szövegnek megfelelően kell kitölteni. A csekk összegét a megjelölt helyen tisztán és olvashatóan számmal és betűvel kell kiírni. A csekket a hitelintézetnél bejelentett módon kell aláírni.

54. A PF.5 számú csekkbeváltásimegbízás-nyomtatvány eredetitől eltérő méretű mintája az 5. számú ábrán található.

IV.

KÉSZPÉNZFIZETÉS ÉS KÉSZPÉNZELLÁTÁS

Készpénzbefizetési módok

Befizetés hitelintézeti pénztárnál

55. A hitelintézet bármely erre kijelölt pénztáránál lehet a hitelintézetnél vezetett bankszámlákra hitelintézeti befizetési lappal készpénzt befizetni.

56. A hitelintézeti befizetési lapot a hitelintézetek saját hatáskörben alakítják ki. Ez a lap a hitelintézetek pénztárainál teljesíthető befizetés céljaira szolgál, és a postahelyeknél befizetésre nem használható fel.

Befizetés postahelynél[44]

57. Az általánosságban postahelyi befizetés céljára használható készpénzátutalásímegbízás-nyomtatvány két részből (szelvényből) áll:

a) feladóvevényből; ezt a befizető visszakapja az általa teljesített befizetés nyugtájaként,

b) készpénzátutalási megbízásból, amely postai feldolgozási és ellenőrzési célokra szolgál.

[A hitelintézet elfogadhat pénztárainál készpénzátutalási megbízással kezdeményezett készpénzbefizetést az általa vezetett bankszámlák javára, míg a készpénzátutalási megbízás forgalomba hozatalát (megszemélyesítését) a Postával kötött külön szerződés alapján végezheti el.]

58. A készpénzátutalási megbízás a számlatulajdonos nevével, pénzforgalmi jelzőszámával, valamint egyes további adatokkal nyomdai, valamint számítástechnikai, illetve manuális úton ellátott - egyedileg azonosítható - befizetési lap.