32015R0061[1]

A Bizottság (EU) 2015/61 felhatalmazáson alapuló rendelete ( 2014. október 10. ) az 575/2013/EU európai parlamenti és tanácsi rendeletnek a hitelintézetekre vonatkozó likviditásfedezeti követelmények tekintetében történő kiegészítéséről

A BIZOTTSÁG (EU) 2015/61 FELHATALMAZÁSON ALAPULÓ RENDELETE

(2014. október 10.)

az 575/2013/EU európai parlamenti és tanácsi rendeletnek a hitelintézetekre vonatkozó likviditásfedezeti követelmények tekintetében történő kiegészítéséről

(EGT-vonatkozású szöveg)

AZ EURÓPAI BIZOTTSÁG,

tekintettel az Európai Unió működéséről szóló szerződésre,

tekintettel a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményekről és a 648/2012/EU rendelet módosításáról szóló, 2013. június 26-i 575/2013/EU európai parlamenti és tanácsi rendeletre (1) és különösen annak 460. cikkére,

mivel:

(1) A 2007-ben kezdődött pénzügyi válság korai, "likviditási szakaszában" sok hitelintézet - megfelelő tőkeszintjük dacára - komoly nehézségekkel szembesült, mivel nem kezelték prudens módon likviditási kockázatukat. Egyes hitelintézetek túlságosan is a rövid lejáratú finanszírozási forrásokra hagyatkoztak, amelyek gyorsan elapadtak a válság fellépésekor. Ezek a hitelintézetek azután sérülékennyé váltak a likviditáskereslettel szemben, mivel nem volt elegendő mennyiségű likvid eszközük, hogy a forráskivonás miatti keresletet (kiáramlásokat) ki tudják elégíteni a stresszidőszak alatt. Ennek következtében eszközeiket kényszereladással kellett értékesíteniük, ami egy öngerjesztő, lefelé irányuló árspirált indított el és fizetésképtelenségi válságot előidéző piacibizalom-vesztést eredményezett. Végeredményképpen pedig sok hitelintézet volt kénytelen túlzott mértékben a központi banki likviditásnyújtásra hagyatkozni, és sokakat kellett jelentős, költségvetési forrásból finanszírozott összegekkel megmenteni. Nyilvánvalóvá vált tehát, hogy részletes likviditásfedezeti követelményt kell kidolgozni, amelynek célja, hogy ezt a kockázatot el lehessen kerülni azáltal, hogy a hitelintézeteket olyan helyzetbe hozza, amelyben kevésbé kell támaszkodniuk rövid lejáratú finanszírozásra és a központi banki likviditásnyújtásra, továbbá jobban tűrik a váratlan likviditási sokkokat.

(2) Az 575/2013/EU rendelet 412. cikkének (1) bekezdése általánosságban megfogalmazott likviditásfedezeti követelményt ró a hitelintézetekre; e követelmény értelmében a hitelintézeteknek "rendelkezniük kell likvid eszközökkel, amelyek értékének összege stresszhelyzetben fedezi a likviditáskiáramlások és likviditásbeáramlások különbségét". Az 575/2013/EU rendelet 460. cikkének értelmében a Bizottság felhatalmazással rendelkezik a likviditásfedezeti követelmény, továbbá annak pontosítására, hogy az illetékes hatóságoknak milyen körülmények esetén kell konkrét be- és kiáramlási szinteket alkalmazniuk a hitelintézetekre azon sajátos kockázatoknak megfelelően, amelyeknek azok ki vannak téve. Az 575/2013/EU rendelet (101) preambulumbekezdésével összhangban, a szabályoknak összehasonlíthatónak kell lenniük a Bázeli Bankfelügyeleti Bizottság (BCBS) által a likviditásikockázat-mérésre, likviditási standardokra és monitoringra vonatkozó nemzetközi keretrendszerben megállapított likviditásfedezeti rátával, ugyanakkor figyelembe kell venniük az uniós és nemzeti sajátosságokat. A likviditásfedezeti követelmény 2018. január 1-jei teljes körű bevezetéséig a tagállamok számára lehetővé kell tenni, hogy legfeljebb 100 %-os mértékig a nemzeti jogszabályokkal összhangban álló likviditásfedezeti követelményt alkalmazhassanak a hitelintézetekre.

(3) A BCBS likviditási standardjaival összhangban szabályokat kell elfogadni a likviditásfedezeti követelménynek a hitelintézet likvid eszközöket tartalmazó pufferének és nettó likviditáskiáramlásának 30 naptári napos stresszidőszak alatti arányaként való meghatározására. A nettó likviditáskiáramlás a hitelintézetnek a likviditásbeáramlással csökkentett likviditáskiáramlása. A likviditásfedezeti rátát százalékos értékben kell kifejezni és teljes körű alkalmazásakor minimumszintjét 100 %-ban kell meghatározni; ez azt jelzi, hogy a hitelintézet elegendő likvid eszközzel rendelkezik nettó likviditáskiáramlás fedezetére egy 30 napos stresszidőszak során. Egy ilyen időszakban a hitelintézetnek anélkül kell gyorsan készpénzzé tennie likvid eszközeit, hogy központi banki likviditásért vagy költségvetési forrásokért folyamodna, ami átmenetileg a likviditásfedezeti ráta 100 % alá csökkenéséhez vezethet. Amennyiben ez bármikor bekövetkezik vagy várhatóan bekövetkezik, a hitelintézetnek az 575/2013/EU rendelet 414. cikkében rögzített egyedi követelményeknek kell megfelelnie annak érdekében, hogy minél hamarabb visszaállítsa likviditásfedezeti rátát a minimális szintre.

(4) Kizárólag azok a szabadon átruházható eszközök definiálhatók likvid eszközökként, amelyeket rövid időn belül, jelentős veszteség nélkül lehet készpénzzé tenni magánpiacokon a hitelintézet likviditási pufferének céljaira. Az 575/2013/EU rendelet 6. részével és a BCBS likvideszköz-besorolásával összhangban, a megfelelő szabályoknak különbséget kell tenniük a rendkívül magas likviditású és hitelminőségű vagy 1. szintű és a magas likviditású és hitelminőségű vagy 2. szintű eszközök között. Az utóbbiakat további két alkategóriára, 2A. és 2B. szintű eszközökre kell bontani. A hitelintézetnek - relatív likviditásukat és hitelminőségüket figyelembe véve - megfelelően diverzifikált likvideszközpufferrel kell rendelkeznie. Ennek megfelelően az összes szint és alszint tekintetében sajátos követelményeknek kell vonatkozniuk a teljes puffer haircutjaira és határértékeire, és adott esetben differenciált követelményeket kell alkalmazni a szintek és alszintek között, illetve az ugyanazon szinten vagy alszinten lévő likvid eszközök kategóriái között - e követelmények annál szigorúbbak, minél alacsonyabb az adott eszköz likviditási besorolása.

(5) Azt biztosítandó, hogy rövid idő alatt készpénzre lehessen váltani őket, bizonyos általános és működési követelményeknek kell vonatkozniuk a likvid eszközökre - adott esetben bizonyos, meghatározott 1. szintű eszközök kivételével. Ezeknek a követelményeknek rögzíteniük kell, hogy a likvid eszközökkel az értékesítésük útjában álló akadályoktól mentesen kell rendelkezni, az eszközöknek könnyen értékelhetőnek, elismert tőzsdén jegyzettnek vagy aktív értékesítési vagy repopiacokon kereskedhetőknek kell lenniük. Biztosítaniuk kell, hogy a hitelintézet likviditáskezelési funkciója mindenkor hozzáfér a likvid eszközökhöz és azokat ellenőrizni tudja, továbbá, hogy a likviditási puffert alkotó eszközök kellően diverzifikáltak. A diverzifikálás azért fontos, mert biztosítja, hogy a hitelintézetnek azt a képességét, hogy gyorsan, jelentős veszteség nélkül tudja felszabadítani likvid eszközeit, nem gyengítik azok az eszközök, amelyek érzékenyebbek a közös kockázati tényezőkkel szemben. A hitelintézetnek azt is biztosítania kell, hogy likvid eszközei és nettó likviditáskiáramlása devizaneme konzisztens legyen, megakadályozandó, hogy a túlzott devizanem-eltérés meggyengítse a hitelintézet azon képességét, hogy likviditási pufferét egy adott devizanemben megvalósuló likviditáskiáramlás fedezésére tudja használni valamely stresszidőszakban.

(6) Az Európai Bankhatóság (EBH) által az 575/2013/EU rendelet 509. cikkének (3) és (5) bekezdése szerint elkészített 2013. december 20-i jelentésben foglalt ajánlásoknak megfelelően a tagállamok központi kormányzata vagy központi bankja vagy a szupranacionális intézmények által kibocsátott vagy garantált összes kötvénytípusnak 1. szintű státust kell kapnia. Amint azt az EBH megjegyezte, erőteljes szabályozói érvek szólnak amellett, hogy ne legyen megkülönböztetés a tagállamok között, mivel bizonyos államkötvényeknek az 1. szintű eszközökből való kizárása az Unióban más államkötvényekbe való befektetéseket ösztönözhet, ami a belső piac széttöredezéséhez vezethet, továbbá megnövelheti a válság során jelentkező, a hitelintézetek és államaik közötti kölcsönös megfertőződés kockázatát ("a bankok és az állam kapcsolata"). A harmadik országokat illetően 1. szintű státust kell kapniuk az 575/2013/EU rendelet 3. része II. címében foglalt hitelkockázati szabályok értelmében 0 %-os kockázati súlyozású központi banki és a kormányzati kitettségeknek, a BCBS standardjában foglaltaknak megfelelően. A regionális hatóságokkal és helyi hatóságokkal vagy közszektorbeli intézményekkel szembeni kitettségek kizárólag akkor kaphatnak 1. szintű státust, ha a központi kormányzattal szembeni kitettségként kezelik őket, és a központi kormányzat a 0 %-os súlyozás előnyeit élvezi ugyanazon hitelkockázati szabályokkal összhangban. Ugyanezt a státust kell alkalmazni a 0 %-os kockázati súlyozású multilaterális fejlesztési bankokkal és nemzetközi szervezetekkel szembeni kitettségekre is. Mivel ezek az eszközök rendkívül magas likviditásúak és hitelminőségűek, a hitelintézet számára lehetővé kell tenni, hogy korlátozás nélkül tarthassa őket pufferében, továbbá nem kell korrekciós és diverzifikációs követelményt előírni számukra.

(7) A hitelintézet által kibocsátott eszközök általában nem ismerhetők el likvid eszközökként, azonban a tagállamok kormányzatai által támogatott, például a kedvezményes hitelezésben részt vevők és az állami tulajdonú hitelezők által kibocsátott banki eszközöket és a kifejezett állami garanciával támogatott privát banki eszközöket ésszerű 1. szintű eszközként kezelni. Az utóbbiak a pénzügyi válság örökségét képezik, amelyet fokozatosan ki kell futtatni; ennek megfelelően csak azok a banki eszközök minősülnek likvid eszközöknek, amelyekre az állam 2014. június 30. előtt vállalt garanciát vagy kötelezettséget. Hasonlóképpen, a tagállamok bizonyos meghatározott eszközkezelői által kibocsátott elsőbbségi kötvényeket csak akkor lehet 1. szintű eszközként kezelni, ha megfelelnek a tagállamuk központi kormányzatával szembeni kitettségekre vonatkozó ugyanezen követelményeknek, azonban kizárólag korlátozott idejű érvényességgel.

(8) A fedezett kötvények hitelintézetek által kibocsátott adósságinstrumentumok, amelyek biztosítékai fedezetieszköz-alapba tartozó eszközök, jellemzően jelzáloghitelek és a közszféra adóssága, amelyekhez a befektetőknek - csőd esetén - elsőbbségi joguk van. A fedezettségüknek és bizonyos további biztonsági elemeknek, például a kibocsátóra vonatkozó azon követelménynek köszönhetően, hogy a fedezeti alapban pótolja a nemteljesítő eszközöket, és a kötvények névértékét meghaladó összegben tartson eszközöket ("eszközfedezettségi követelmény"), a fedezett kötvények viszonylag alacsony kockázatú, hozamtermelő instrumentumok, amelyek a legtöbb tagállam jelzálogpiacán kulcsszerepet játszanak a finanszírozásban. Bizonyos tagállamokban a forgalomban lévő fedezettkötvény-kibocsátások meghaladják a forgalomban lévő államkötvények portfólióját. Bizonyos, az 1. hitelminőségi besorolásba tartozó fedezett kötvények ráadásul kitűnő likviditást mutattak az EBH-jelentésben elemzett, 2008. január 1-jétől2012. június 30-ig terjedő időszakban. Mindazonáltal az EBH ajánlása szerint a fedezett kötvényeket 2A. szintű kötvényekként kell kezelni a BCBS standardjaival való összehangoltság érdekében. A fenti, a hitelminőségre, a likviditási teljesítményre és az Unió finanszírozási piacán betöltött szerepre vonatkozó megfontolások miatt azonban helyénvaló az 1. hitelminőségi besorolásba tartozó fedezett kötvényeket 1. szintű eszközökként kezelni. A túlzott koncentrációs kockázat elkerülése érdekében és más 1. szintű eszközöktől eltérően, a likviditási pufferben található 1. hitelminőségi besorolású fedezett kötvényekre a teljes puffer 70 %-ának megfelelő felső korlátot, legalább 7 %-os haircutot és a diverzifikációs követelményt kell alkalmazni.

(9) A 2. hitelminőségi besorolású fedezett kötvényeket 2A. szintű eszközökként szükséges elismerni, és az ezen a szinten elhelyezkedő más likvid eszközre alkalmazott 40 %-os felső korlát és 15 %-os haircut vonatkozik rájuk. Ez a rendelkezésre álló piaci adatok alapján indokolható, amelyek azt jelzik, hogy a 2. hitelminőségi besorolásba tartozó fedezett kötvények likviditása magasabb, mint a velük összehasonlítható 2A. és 2B. szintű kötvényeké, mint például az 1. hitelminőségi besorolású lakóingatlannal fedezett értékpapíroké. Továbbá annak lehetővé tétele, hogy e fedezett kötvények a likviditási pufferben tarthatónak minősüljenek, hozzájárulna a likviditási pufferben rendelkezésre álló eszközök diverzifikálásához és megakadályozná a köztük és az 1. hitelminőségi besorolásba tartozó fedezett kötvények közötti indokolatlan megkülönböztetést vagy a hirtelen kilengéseket. Meg kell jegyezni azonban, hogy e fedezett kötvények jelentős része 2. hitelminőségi besorolásba tartozó fedezett kötvény lett a kibocsátó székhelye szerinti tagállam központi kormányzatának leminősítése miatt. Ez a tipikusan a hitelminősítő intézetek módszertanába ágyazott országplafont tükrözte, amely megszabja, hogy a pénzügyi instrumentumokat nem lehet a megfelelő országminősítés fölé értékelni. Íg az országplafon hitelminőségüktől függetlenül eleve kizárta az e tagállamokban kibocsátott fedezett kötvényeket az 1. hitelminőségi besorolás eléréséből, ami viszont csökkentette a le nem minősített tagállamokban kibocsátott, hasonló hitelminőségű fedezett kötvényekéhez viszonyított likviditásukat. Ez jelentős töredezettséghez vezetett az Unió finanszírozási piacain, ami rávilágít annak szükségességére, hogy megfelelő alternatívát találjunk a prudenciális szabályozásban a fedezett kötvények és más eszközosztályok likviditási és hitelkockázatának besorolására alkalmazott kritériumok egyikét jelentő külső hitelminősítésekre. A hitelminősítő intézetekről szóló 1060/2009/EU európai parlamenti és tanácsi rendelet (2) 39b. cikkének (1) bekezdésével összhangban a Bizottságnak 2015. december 31-ig jelentést kell benyújtania a hitelminősítések alternatíváját jelentő eszközökről; a cél a hitelminősítésekre utaló rendelkezéseknek a szabályozási célú uniós jogszabályokból való, 2020. január 1-ig történő törlése.

(10) Az eszközfedezetű értékpapírokkal kapcsolatban az EBH ajánlása - saját tapasztalati megállapításaival és a BCBS standardjaival egyezően -, hogy kizárólag az 1. hitelminőségi besorolásba tartozó lakóingatlannal fedezett értékpapírokat ismerjék el 2B. szintű eszközökként, feltételként 25 %-os haircutot alkalmazva. Helyénvaló az ettől az ajánlástól való eltérés is, és a 2B. szintre vonatkozó elismerhetőséget ki lehet terjeszteni bizonyos, más eszközökkel fedezett eszközfedezetű értékpapírokra is. Az elismerhető eszköz-alkategóriák szélesebb köre fokozná a likviditási pufferen belüli diverzifikációt és elősegítené a reálgazdaság finanszírozását. Ezenkívül, mivel a piacról rendelkezésre álló adatok szerint nincs szoros korreláció az eszközfedezetű értékpapírok és más likvid eszközök, mint például az államkötvények között, a bankok és az állam közötti kapcsolat gyengülne és a belső piac töredezettsége csökkenne. Bizonyítható tény továbbá, hogy a pénzügyi instabilitással jellemezhető időszakokban a befektetők magas minőségű, rövid átlagos súlyozott futamidejű és magas összegben előtörlesztő eszközfedezetű értékpapírokat halmoznak fel, mivel ezeket gyorsan készpénzzé tudják tenni és biztos likviditási forrásként számíthatnak rájuk. Különösen igaz ez a gépjármű-finanszírozási célú hitelekkel és lízingekkel biztosított eszközfedezetű értékpapírokra (gépjárműhitellel fedezett eszközfedezetű értékpapírok), amelyeknél a lakóingatlannal fedezett értékpapírokéhoz hasonló árvolatilitás és átlagos felár volt a jellemző a 2007-2012 közötti időszakban. A fogyasztási hitellel fedezett eszközfedezetű értékpapírok bizonyos kategóriái, mint például a hitelkártyák, hasonlóan jó likviditási szinteket mutattak. Végül pedig a például már említett reálgazdasági eszközökkel vagy kkv-hitelekkel biztosított eszközfedezetű értékpapírok elismerhetősége hozzájárulhatna a gazdaság növekedéséhez, mivel kedvező üzenetet küldene a befektetőknek ezekkel az eszközökkel kapcsolatban. A megfelelő szabályoknak ezért nemcsak a lakáscélú jelzáloghitellel, hanem a gépjármű-, fogyasztási és kkv-hitellel fedezett eszközfedezetű értékpapírokat is 2B. szintű eszközökként kell elismerniük. A likviditási puffer integritásának és funkcionalitásának megőrzése érdekében azonban elismerhetőségüket bizonyos, a pénzügyi szektorra vonatkozóan más jogszabályokban rögzített, az egyszerű, átlátható és egységesített értékpapírosításokra alkalmazandó kritériumokkal összhangban álló, kiváló minőségre vonatkozó követelményekhez kell kötni. A lakóingatlannal fedezett értékpapírok esetében a kiváló minőségre vonatkozó követelményeknek magukban kell foglalniuk az átlagos fedezettségre, illetve a hitel jövedelemhez viszonyított arányára vonatkozó arányszámokat, de ezek az arányszámok nem alkalmazandók az eszközfedezeti követelmény alkalmazásának kezdő időpontja előtt kibocsátott lakóingatlannal fedezett értékpapírokra. A fogyasztási és a kkv-hitellel biztosított eszközfedezetű értékpapírok - a lakóingatlannal fedezett értékpapírokéval és a gépjárműhitellel biztosított eszközfedezetű értékpapírokéval összehasonlítva - kevésbé magas likviditását ellensúlyozandó, az előbbiekre magasabb (35 %-os) haircutot kell alkalmazni. Más, 2B. szintű eszközökhöz hasonlóan minden eszközfedezetű értékpapírra a teljes likviditási puffer 15 %-ának megfelelő felső korlát és a diverzifikáció követelménye alkalmazandó.

(11) A többi 2A. és 2B. szintű eszköz besorolására, a rájuk alkalmazandó követelményekre, a felső korlátra és a haircutra vonatkozó szabályoknak összhangban kell állniuk a BCBS és az EBH ajánlásaival. A kollektív befektetési formák (KBF) részvényeit és befektetési jegyeit viszont ugyanolyan szintű és kategóriájú likvid eszközökként kell kezelni, mint azok mögöttes eszközeit.

(12) A likviditásfedezeti ráta számításakor a likviditásnak a szövetkezeti és az intézményvédelmi rendszerbeli központosított kezelését is figyelembe lehet venni, ha a központi intézmény vagy szerv a központi bankéhoz hasonló szerepet tölt be, mivel a rendszer tagjainak jellemzően nincs hozzáférésük a központi bankhoz. A megfelelő szabályoknak tehát likvid eszközként kell elismerniük azokat a látra szóló betéteket, amelyeket a rendszer tagjai helyeznek el a központi intézménynél és egyéb olyan likviditásfinanszírozást, amelyhez a tagok a központi intézménytől hozzáférnek. A likvid eszközöknek nem minősülő betéteknek részesülniük kell a működési célú betétekre engedélyezett kedvezményes kiáramlási arányok jelentette előnyökből.

(13) A stabil lakossági betétek kiáramlási aránya alapesetben 5 %, de 3 %-os kedvezményes arányt alkalmazhatnak a tagállamok bizonyos szigorú kritériumokat teljesítő betétbiztosítási alapjában részt vevő hitelintézetek. Először is azt kell figyelembe venni, hogy a tagállamok átültették-e a 2014/49/EU európai parlamenti és tanácsi irányelvet (3). Másodszor azt, hogy a tagállamok rendszere megfelel-e a kártalanítási időszak hosszára, az előzetes finanszírozásra és a tartalékok jelentős csökkenése esetén bevonható kiegészítő pénzügyi eszközökhöz való hozzáférésre vonatkozó sajátos követelményeknek. Végül pedig, a 3 %-os kedvezményes arány feltételéül kell szabni a Bizottság előzetes jóváhagyását, amely csak akkor adható meg, ha a Bizottság meggyőződik róla, hogy a tagállam betétbiztosítási rendszere megfelel a fenti kritériumoknak, továbbá nincsenek a lakossági betétek belső piacának működésével kapcsolatos aggályok. A stabil lakossági betétekre vonatkozó 3 %-os kedvezményes arány 2019. január 1-je előtt semmiképpen sem alkalmazható.

(14) A hitelintézetnek tudnia kell azonosítani a magasabb betét-kiáramlási arányt mutató egyéb lakossági betéteket. Az EBH eltérő kiáramlást igénylő lakossági betétekre vonatkozó iránymutatásán nyugvó, megfelelő szabályoknak részletes kritériumokat kell tartalmazniuk e lakossági betétek egyedi tulajdonságaik - nevezetesen a betét teljes összege, a betét jellege, a díjazás, a kivonás valószínűsége és a betételhelyező devizakülföldi vagy devizabelföldi státusa - alapján történő azonosítására.

(15) Nem szabad abból a feltételezésből kiindulni, hogy a hitelintézet mindig likviditási támogatást kap az ugyanazon csoporthoz vagy intézményvédelmi rendszerhez tartozó vállalkozásoktól, amikor fizetési kötelezettségének teljesítése során nehézségekbe ütközik. Azonban, ha nem engedélyezték a likviditásfedezeti ráta egyedi alapon történő alkalmazása alóli mentességet az 575/2013/EU rendelet 8. vagy 10. cikkének megfelelően, kizárólag az érintett illetékes hatóság előzetes jóváhagyásával és feltéve, hogy az összes szükséges biztosíték működik, a belső piaci likviditás megőrzése érdekében az ugyanazon csoporthoz vagy intézményvédelmi rendszerhez tartozó két hitelintézet közötti likviditásáramlásokra - elvben - szimmetrikus be- és kiáramlási arányokat kell alkalmazni. E kedvezőbb kezelésben azonban csak határokon átnyúló áramlások részesülhetnek további objektív kritériumok, köztük a likviditás biztosítójának és a likviditás kedvezményezettjének alacsony likviditási kockázati profilja alapján.

(16) Annak érdekében, hogy a hitelintézet ne kizárólag várható beáramlásaira hagyatkozzon a likviditásfedezeti rátára vonatkozó követelményének teljesítése során, továbbá, hogy rendelkezzen a likvid eszközök minimálisan előírt mennyiségével, a kiáramlásokat ellensúlyozni képes beáramlásokra a várható összkiáramlás 75 %-ának megfelelő felső korlátot kell meghatározni. Azonban, figyelembe véve, hogy vannak egyedi üzleti modellek, az érintett illetékes hatóságok előzetes jóváhagyásával ésszerű a felső korlát alól bizonyos - teljes vagy részleges - felmentést adni annak érdekében, hogy az arányosság elve érvényesülhessen. Ennek része a csoporton és az intézményvédelmi rendszeren belüli áramlásokra vonatkozó mentesítés és a továbbadott jelzáloghitelek nyújtására, a lízingre és a faktorálásra szakosodott hitelintézetek mentesítése. Ezenkívül a gépjárművásárlás finanszírozására vagy a fogyasztási hitelekre szakosodott hitelintézetekre magasabb, 90 %-os felső korlát alkalmazását szükséges lehetővé tenni. E mentességeknek mind egyedi, mind konszolidált alapon elérhetőknek kell lenniük, de csak bizonyos feltételek teljesülése esetén.

(17) A likviditásfedezeti rátát a hitelintézetekre egyedi és konszolidált alapon is alkalmazni kell, kivéve, ha az illetékes hatóságok az 575/2013/EU rendelet 8. vagy 10. cikkével összhangban felmentést adnak annak egyedi alapon való alkalmazása alól. A harmadik országban működő leányvállalatok konszolidálása során figyelembe kell venni az adott országban alkalmazandó likviditásfedezeti követelményeket. Ennek megfelelően az uniós konszolidációs szabályok nem határozhatnak meg kedvezőbb feltételeket a harmadik országokban működő leányvállalatok likvid eszközei és likviditáski- és beáramlásai vonatkozásában, mint amit e harmadik ország nemzeti törvényei lehetővé tesznek.

(18) Az 575/2013/EU rendelet 508. cikke (2) bekezdésének megfelelően a Bizottság 2015. december 31-ig jelentést készít a társjogalkotóknak arról, hogy a hatodik részben rögzített likviditásfedezeti követelmény alkalmazandó legyen-e a befektetési vállalkozásokra, és ha igen, hogyan. E rendelkezés hatálybalépéséig a befektetési vállalkozásokra a tagállamuk likviditásfedezeti követelményre vonatkozó nemzeti jogszabályait kell alkalmazni. A bankcsoport részét képező befektetési vállalkozásokra azonban konszolidált alapon az e rendeletben foglalt likviditásfedezeti rátát kell alkalmazni.

(19) A hitelintézet köteles az e rendeletben részletesen meghatározott likviditásfedezeti követelményről az 575/2013/EU rendelet 415. cikkében foglaltak szerint adatot szolgáltatni az illetékes hatóság részére.

(20) Annak érdekében, hogy elegendő idő álljon a hitelintézet rendelkezésére a részletesen meghatározott likviditásfedezeti követelménynek való teljes körű megfelelésre, a követelményt az 575/2013/EU rendelet 460. cikke (2) bekezdésében található ütemtervnek megfelelően fokozatosan kell bevezetni: 2015. október 1-jétől a követelmény legalább 60 %-át kell alkalmazni, majd 2018. január 1-jéig el kell érni a 100 %-ot,

ELFOGADTA EZT A RENDELETET:

I. CÍM

LIKVIDITÁSFEDEZETI RÁTA

1. cikk

Tárgy

E rendelet az 575/2013/EU rendelet 412. cikkének (1) bekezdésében meghatározott likviditásfedezeti követelményt pontosító szabályokat rögzít.

2. cikk

Hatály és alkalmazási kör

(1) E rendelet a 2013/36/EU európai parlamenti és tanácsi rendelet (4) szerinti felügyelet alá eső hitelintézetekre alkalmazandó.

(2) A hitelintézetnek az 575/2013/EU rendelet 6. cikkének (4) bekezdése szerint egyedi alapon kell eleget tennie az e rendeletben foglaltaknak. Az illetékes hatóság teljes vagy részleges mentességet adhat e rendelet egyedi alapon történő alkalmazása alól az 575/2013/EU rendelet 8. vagy 10. cikke szerint, feltéve, hogy az ott rögzített feltételek teljesülnek.

(3) Ha valamely csoport egy vagy több hitelintézetet foglal magában, az EU-szintű anyaintézmény, az EU-szintű pénzügyi holding társaság anyavállalat által ellenőrzött intézmény vagy az EU-szintű vegyes pénzügyi holding társaság anyavállalat által ellenőrzött intézmény az e rendeletben rögzített kötelezettségeket az 575/2013/EU rendelet 11. cikke (3) bekezdésének megfelelően konszolidált alapon alkalmazza, az összes alábbi rendelkezéssel együtt:

a) a II. címben rögzített követelményeket teljesítő és harmadik országbeli leányvállalat tulajdonát képező harmadik országbeli eszközök a konszolidáció céljából nem ismerhetők el likvid eszköznek, ha a harmadik ország likviditásfedezeti követelményre vonatkozó jogszabályai szerint nem minősülnek likvid eszköznek;

b) annak a harmadik országbeli leányvállalatnak a likviditáskiáramlásait, amelyre ennek a harmadik országnak a likviditásfedezeti követelményre vonatkozó jogszabályai szerint a III. címben rögzítetteknél magasabb százalékos értékek vonatkoznak, a harmadik ország nemzeti jogszabályaiban rögzített magasabb arányok szerint kell a konszolidáció során figyelembe venni;

c) annak a harmadik országbeli leányvállalatnak a likviditásbeáramlásait, amelyre ennek a harmadik országnak a likviditásfedezeti követelményre vonatkozó jogszabályai szerint a III. címben rögzítetteknél alacsonyabb százalékos értékek vonatkoznak, a harmadik ország nemzeti jogszabályaiban rögzített alacsonyabb arányok szerint kell a konszolidáció során figyelembe venni;

d) a csoporthoz tartozó befektetési vállalkozásoknak e rendelet 4. cikkét konszolidált alapon, és az 575/2013/EU rendelet 412. cikkét a likvid eszközök, valamint a likviditáski- és -beáramlások meghatározásával kapcsolatban konszolidált és egyedi alapon kell alkalmazniuk. Az e pontban meghatározottak kivételével a befektetési vállalkozásokra a likviditásfedezeti rátára vonatkozó követelmény 575/2013/EU rendelet 508. cikkével összhangban történő részletes meghatározásáig továbbra is a tagállamok nemzeti jogszabályaiban a befektetési vállalkozásokra meghatározott, részletes likviditásfedezeti ráta alkalmazandó;

e) konszolidált szinten a 33. cikk (3) és (4) bekezdésében említett szakosodott hitelintézettől származó beáramlás mennyiségét kizárólag az ugyanezen vállalkozástól származó kiáramlás mennyiségéig lehet figyelembe venni.

3. cikk

Fogalommeghatározások

E rendelet alkalmazásában:

1. "1. szintű eszközök": az 575/2013/EU rendelet 416. cikke (1) bekezdésének második albekezdésében említett rendkívül magas likviditású és hitelminőségű eszközök;

2. "2. szintű eszközök": az 575/2013/EU rendelet 416. cikke (1) bekezdésének második albekezdésében említett magas likviditású és hitelminőségű eszközök; a 2. szintű eszközök 2A. és 2B. szintű eszközökre bonthatók tovább az e rendelet II. címe 2. fejezetének megfelelően;

3. "likviditási puffer": a likvid eszközök azon mennyisége, amellyel a hitelintézet e rendelet II. címével összhangban rendelkezik;

4. "adatszolgáltatás devizaneme": az a devizanem, amelyben az 575/2013/EU rendelet hatodik részének II. és III. címében hivatkozott likviditási tételeket jelenteni kell az illetékes hatóságnak az említett rendelet 415. cikke (1) bekezdésének megfelelően;

5. "eszközfedezeti követelmény": az eszközök és források egymáshoz viszonyított aránya, amint azt a tagállam vagy harmadik ország jogszabályai - a hitelminőség javítása érdekében - a fedezett kötvényekkel kapcsolatban meghatározzák;

6. "kkv": a 2003/361/EK bizottsági ajánlás (5) meghatározása szerinti mikro-, kis- és középvállalkozások;

7. "nettó likviditáskiáramlás": a hitelintézet likviditásbeáramlásával csökkentett likviditáskiáramlása e rendelet III. címének megfelelően;

8. "lakossági betét": természetes személlyel vagy kkv-val szembeni kötelezettség, amennyiben az a hitelkockázatra alkalmazandó sztenderd vagy belső minősítésen alapuló módszer szerint lakossággal szembeni kitettségi osztályba tartozónak minősülne, vagy olyan vállalkozással szembeni kötelezettség, amely jogosult az 575/2013/EU rendelet 153. cikkének (4) bekezdésében meghatározott kezelésre, és amennyiben az ilyen kkv-k vagy vállalkozások csoportalapon figyelembe vett betéteinek aggregált összege nem haladja meg az 1 millió EUR-t;

9. "pénzügyi ügyfél": olyan ügyfél, amely a 2013/36/EU irányelv I. mellékletében felsorolt egy vagy több tevékenységet főtevékenységként végez, vagy:

a) hitelintézet;

b) befektetési vállalkozás;

c) pénzügyi vállalkozás;

d) különleges célú gazdasági egység;

e) kollektív befektetési forma (KBF);

f) nem nyílt végű befektetési forma;

g) biztosító;

h) viszontbiztosító;

i) pénzügyi holdingtársaság vagy vegyes pénzügyi holdingtársaság;

10. "magánbefektetési társaság": a tulajdonosok vagyonának kezelése kizárólagos céljából létrehozott olyan vállalkozás vagy vagyonkezelő, amelynek tulajdonosa vagy tényleges tulajdonosa természetes személy vagy egymással szoros kapcsolatban álló természetes személyek csoportja, és a társaság semmilyen kereskedelmi, ipari vagy szakmai tevékenységet nem végez. A magánbefektetési társaság céljai közé tartozhatnak járulékos tevékenységek, például a tulajdonosok eszközeinek elkülönítése a társaság eszközeitől, az eszközök családon belüli átruházásának elősegítése, a vagyon szétaprózódásának megakadályozása valamely családtag halála után, feltéve, hogy mindezek a fő célhoz, a tulajdonos vagyona kezeléséhez kapcsolódnak;

11. "stressz": hitelintézet fizetőképességének vagy likviditásának váratlan vagy súlyos romlása a piaci feltételek változása vagy egyedi (idioszinkratikus) tényezők miatt, aminek következtében jelentős annak kockázata, hogy a hitelintézet nem tud eleget tenni a következő 30 naptári napon belül esedékessé váló kötelezettségeinek;

12. "letéti hitel": tőkeáttételes kereskedési pozícióhoz nyújtott fedezett hitel.

4. cikk

A likviditásfedezeti ráta

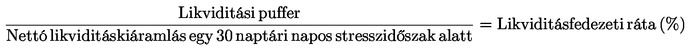

(1) A részletes likviditásfedezeti követelmény az 575/2013/EU rendelet 412. cikkének (1) bekezdésében foglaltaknak megfelelően a hitelintézet likviditási pufferének egy 30 naptári napos stresszidőszak alatti nettó likviditáskiáramlásához viszonyított, százalékban kifejezett aránya. A hitelintézet a likviditásfedezeti rátát az alábbi képletnek megfelelően számítja ki:

(2) A hitelintézet likviditásfedezeti rátájának legalább 100 %-nak kell lennie.

(3) A (2) bekezdéstől eltérve stresszidőszakokban a hitelintézet abban az esetben is készpénzzé teheti likvid eszközeit nettó likviditáskiáramlása fedezése érdekében, ha a likvid eszközök ilyen felhasználása miatt likviditásfedezeti rátája ezekben az időszakokban 100 % alá csökkenne.

(4) Ha a hitelintézet likviditásfedezeti rátája bármikor 100 % alá esik vagy - ésszerű megfontolások alapján - várhatóan 100 % alá esik, az 575/2013/EU rendelet 414. cikkében foglaltakat kell alkalmazni. A likviditásfedezeti rátának a (2) bekezdésben meghatározott szintre való visszaállításáig a hitelintézet likviditásfedezeti rátájáról a 680/2014/EU bizottsági végrehajtási rendeletnek (6) megfelelően jelentést készít az illetékes hatóságnak.

(5) A hitelintézet a likviditásfedezeti rátát az adatszolgáltatás devizanemében, továbbá az 575/2013/EU rendelet 415. cikkének (2) bekezdése szerinti külön adatszolgáltatás tárgyát képező minden egyes devizanemben, és az adatszolgáltatás devizanemében denominált forrásokra nézve számolja ki és kíséri figyelemmel. A hitelintézet a 680/2014/EU bizottsági végrehajtási rendeletnek megfelelően szolgáltat adatot a likviditásfedezeti rátáról az illetékes hatóságnak.

5. cikk

Stresszforgatókönyvek a likviditásfedezeti rátához

Az alábbi forgatókönyvek azokat a körülményeket jelzik, amelyek esetén a hitelintézet stresszhelyzetben lévőnek tekinthető:

a) lakossági betétei jelentős részét kivonták;

b) a fedezetlen bankközi finanszírozási kapacitás, így többek között a bankközi betétek és egyéb függő finanszírozási források - például a kapott, folyósítási kötelezettséget tartalmazó, illetve folyósítási kötelezettséget nem tartalmazó likviditási vagy hitelkeretek - részleges vagy teljes kiesése;

c) a fedezett, rövid lejáratú finanszírozás részleges vagy teljes kiesése;

d) a legfeljebb három minősítési fokozattal történő leminősítés miatti további likviditáskiáramlás;

e) a fedezet értékét vagy minőségét befolyásoló vagy pótfedezet bevonását szükségessé tevő, megemelkedett piaci volatilitás;

f) a likviditási és hitelkeretek nem tervezett felhasználása;

g) potenciális kötelezettség az adósság visszavásárlására vagy szerződésen kívüli kötelezettségek teljesítésére.

II. CÍM

A LIKVIDITÁSI PUFFER

1. FEJEZET

Általános rendelkezések

6. cikk

A likviditási puffer összetétele

Ahhoz, hogy besorolhatók legyenek a hitelintézet likviditási pufferébe, a likvid eszközöknek az alábbi követelmények mindegyikének meg kell felelniük:

a) a 7. cikkben rögzített általános követelmények;

b) a 8. cikkben rögzített operatív követelmények;

c) az 1., illetve 2. szintű eszközként való besorolásuk elismerési kritériumai a 2. fejezettel összhangban.

7. cikk

A likvid eszközökre vonatkozó általános követelmények

(1) Ahhoz, hogy likvid eszközöknek minősüljenek, a hitelintézet eszközeinek meg kell felelniük a (2)-(6) bekezdésben foglaltaknak.

(2) Az eszköz a hitelintézet tulajdonát képező, meg nem terhelt ingatlan, jog, jogosultság vagy részesedés. E célból az eszköz akkor minősül meg nem terheltnek, ha a hitelintézet nem áll olyan jogi, szerződésbe foglalt, szabályozói vagy egyéb korlátozás alatt, amely megakadályozhatná abban, hogy az eszközt a következő 30 naptári napon belül aktív, azonnali értékesítési vagy visszavásárlási szerződés keretében realizálja, értékesítse, átruházza, engedményezze vagy, általában véve, elidegenítse. Az alábbi eszközöket kell meg nem terheltnek tekinteni:

a) hitelintézet rendelkezésére álló, rendelkezésre tartott, de még rendelkezésre nem bocsátott hitelkeret értelmében további finanszírozáshoz biztosíték céljára azonnal felhasználható alapba tartozó eszközök. Ide tartoznak a hitelintézet által szövetkezeti hálózatban vagy intézményvédelmi rendszerben a központi szervnél elhelyezett eszközök. A hitelintézet azzal a feltevéssel él, hogy az alap eszközeit azok emelkedő likviditásának sorrendjében terhelik a 2. fejezetben részletezett likviditásbesorolás alapján, a likviditási pufferként el nem ismerhető eszközökkel kezdve;

b) hitelintézetnek fordított repo- vagy értékpapír-finanszírozási ügyletben hitelkockázat-mérséklés érdekében biztosítékként nyújtott eszköz, amelyet a hitelintézet elidegeníthet.

(3) Az eszközt nem bocsáthatja ki maga a hitelintézet, annak anyavállalata (kivéve, ha utóbbi nem hitelintézet közszektorbeli intézménynek minősül), leányvállalata, anyavállalatának másik leányvállalata vagy a hitelintézettel szoros kapcsolatban álló értékpapírosítási célú gazdasági egység.

(4) Az eszközöket nem bocsáthatják ki az alábbiak:

a) másik hitelintézet, kivéve, ha a kibocsátó a 10. cikk (1) bekezdésének c) pontjában és a 11. cikk (1) bekezdésének a) és b) pontjában említett közszektorbeli intézmény, az eszköz a 10. cikk (1) bekezdésének f) pontjában és a 11. cikk (1) bekezdésének c) és d) pontjában említett fedezett kötvény vagy az eszköz a 10. cikk (1) bekezdésének e) pontjában ismertetett kategóriába tartozó eszköz;

b) befektetési vállalkozás;

c) biztosító;

d) viszontbiztosító;

e) pénzügyi holdingtársaság;

f) vegyes pénzügyi holdingtársaság;

g) bármely más szervezet, amely a 2013/36/EU irányelv I. mellékletében felsorolt tevékenységek közül egyet vagy többet végez. E cikk alkalmazásában a különleges célú gazdasági egység nem tartozik az e pontban említett szervezetek közé.

(5) Az eszköz értékét széles körben közzétett és könnyen hozzáférhető piaci árak alapján meg kell tudni határozni. Piaci ár hiányában az eszköz értékét olyan könnyen kiszámítható képlettel kell tudni meghatározni, amely nyilvánosan elérhető adatokat alkalmaz és nem függ nagymértékben erős feltevésktől.

(6) Az eszköznek elismert tőzsdén jegyzett vagy aktív, azonnali értékesítési ügylet vagy általánosan elfogadott repopiacokon végrehajtott egyszerű repoügylet révén értékesíthetőnek kell lennie. Ezeket a kritériumokat az egyes piacok vonatkozásában külön-külön kell értékelni. A valamely tagállam vagy harmadik ország olyan szervezett kereskedési helyszínén forgalmazott eszköz, amely helyszín nem elismert tőzsde, kizárólag akkor tekinthető likvidnek, ha a kereskedési helyszín aktív és jelentős piacot biztosít az eszközök azonnali értékesítéséhez. A hitelintézet a következő minimumkritériumokat veszi figyelembe annak megállapításához, hogy a kereskedési helyszín e bekezdés alkalmazásában aktív és jelentős piacot biztosít-e:

a) a piac terjedelmének és mélységének historikus bizonyítékai: a vételi és ajánlati ár közötti alacsony különbözet, magas kereskedési volumen, a piaci résztvevők nagy száma és jelentős diverzifikáltsága;

b) erős piaci infrastruktúra jelenléte.

(7) Az (5) és (6) bekezdésben rögzített követelmények nem vonatkoznak az alábbiakra:

a) a 10. cikk (1) bekezdésének a) pontjában említett bankjegyekre és pénzérmékre;

b) a 10. cikk (1) bekezdésének b) és d) pontjában és a 11. cikk (1) bekezdésének b) pontjában említett központi bankkal szembeni kitettségre;

c) a 12. cikk (1) bekezdésének d) pontjában említett, folyósítási kötelezettséget tartalmazó, korlátozott felhasználású likviditási keret;

d) a 16. cikkben említett, szövetkezeti hálózatbeli és intézményvédelmi rendszerbeli betétek és egyéb finanszírozási források.

8. cikk

Operatív követelmények

(1) A hitelintézetnek rendelkeznie kell a likviditási pufferét alkotó likvid eszközök összességének mindenkori megfelelő diverzifikáltságát biztosító szabályokkal és limitekkel. Ennek érdekében a hitelintézet a likvid eszközök e cím 2. fejezetében említett különböző osztályai közötti és ugyanazon osztályain belüli diverzifikációjának mértékét és minden más releváns diverzifikációs tényezőt, például a kibocsátók és a partnerek típusát, a kibocsátók és a partnerek földrajzi helyét, figyelembe vesz.

Az illetékes hatóság egyedi korlátozásokat vagy követelményeket szabhat meg a hitelintézet likvideszköz-portfóliójára vonatkozóan annak érdekében, hogy biztosítsa az e bekezdésben részletezett követelmények betartását. Ezek a korlátozások vagy követelmények azonban nem vonatkozhatnak a következőkre:

a) az 1. szintű eszközök alábbi osztályai:

i. a 10. cikk (1) bekezdésének a) pontjában említett bankjegyek és pénzérmék;

ii. a 10. cikk (1) bekezdésének b) és d) pontjában említett központi bankkal szembeni kitettség;

iii. a 10. cikk (1) bekezdésének g) pontjában említett multilaterális fejlesztési bankkal és nemzetközi szervezettel szembeni követelést megtestesítő vagy általuk garantált eszközök;

b) a 10. cikk (1) bekezdésének c) és d) pontjában említett központi vagy regionális kormányzatokkal, helyi hatóságokkal vagy a közszektorbeli intézményekkel szembeni követelést megtestesítő vagy általuk garantált 1. szintű eszközök osztályai, feltéve, hogy a hitelintézet a tagállam vagy a harmadik ország devizanemében felmerült stresszidőszaki nettó likviditáskiáramlás fedezésére tartja a szóban forgó eszközt vagy az eszközt a hitelintézet székhely szerinti tagállamának központi vagy regionális kormányzatai, helyi hatóságai vagy a közszektorbeli intézmények bocsátották ki;

c) a 12. cikk (1) bekezdésének d) pontjában említett, folyósítási kötelezettséget tartalmazó, korlátozott felhasználású likviditási keret;

(2) A hitelintézetnek akadálytalanul hozzá kell tudnia férni likvid eszközeihez és a 30 naptári napos stresszidőszak során bármikor pénzzé kell tudnia tenni őket aktív, azonnali értékesítési ügylet vagy általánosan elfogadott repopiacokon végrehajtott repoügylet révén. A likvid eszköz akkor tekinthető a hitelintézet által akadálytalanul hozzáférhetőnek, ha nincs jogi vagy gyakorlati akadálya annak, hogy a hitelintézet az adott eszközt időben pénzzé tehesse.

Sem a hitelintézet működési költségeinek fedezésére, sem strukturált ügyletekben a hitelminőség javítására alkalmazott eszközök nem tekinthetők a hitelintézet által akadálytalanul hozzáférhetőnek.

Az olyan harmadik országban lévő eszközök, ahol szabad átruházhatóságuk korlátozott, kizárólag olyan mértékben tekinthetők akadálytalanul hozzáférhetőnek, amilyen mértékben a hitelintézet ezeket az eszközöket az adott harmadik országban felmerülő likviditáskiáramlásai fedezésére használja. A nem konvertibilis devizanemben tartott eszközök kizárólag olyan mértékben tekinthetők akadálytalanul hozzáférhetőnek, amilyen mértékben a hitelintézet ezeket az eszközöket az adott devizanemben felmerülő likviditáskiáramlásai fedezésére használja.

(3) A hitelintézetnek biztosítania kell, hogy a hitelintézeten belül likvid eszközeit külön likviditáskezelési funkció ellenőrizze. E követelmény teljesítését a hitelintézet az alábbi módon igazolja az illetékes hatóság felé:

a) a likvid eszközöket a likviditáskezelési funkció közvetlen kezelésében álló, külön alapba helyezi, kizárólag azzal a szándékkal, hogy tartalékforrásként használja fel őket stresszidőszak során;

b) belső rendszereket és kontrollokat működtet annak érdekében, hogy a likviditáskezelési funkciónak hatékony működési ellenőrzést biztosítson a likvid eszközöknek a 30 naptári napos stresszidőszak alatt bármikor történő értékesítése felett, továbbá, hogy anélkül férhessen hozzá a tartalékforrásokhoz, hogy közvetlen összeütközésbe kerülne a meglévő üzleti vagy kockázatkezelési stratégiákkal. Különösen az az eszköz nem vonható be a likviditási pufferbe, amelynek a 30 napos stresszidőszak során történő pótlás nélküli értékesítése olyan fedezetet szüntetne meg, amely a hitelintézet belső limitjeit meghaladó nyitott kockázati pozíciót hozna létre;

c) az a) és a b) lehetőség kombinációja, feltéve, hogy az illetékes hatóság azt elfogadhatónak tekintette.

(4) A hitelintézetnek likvid eszközeiből rendszeresen - évente legalább egyszer - kellően reprezentatív mintát kell átváltania készpénzre azonnali értékesítés vagy egy általánosan elfogadott repopiacon végrehajtott egyszerű repoügylet révén. A hitelintézet stratégiákat dolgoz ki a likvid eszközökből vett minta értékesítésére, amely stratégiák alkalmasak a következőkre:

a) mérik ezen eszközök piachoz való hozzáférését és használhatóságát;

b) ellenőrzik az eszközök megfelelő időben történő készpénzzé tételét szolgáló hitelintézeti folyamatok eredményességét;

c) minimalizálják annak kockázatát, hogy a hitelintézet eszközeinek a stresszidőszak alatti készpénzzé tétele kedvezőtlen jelzést küldjön a piacnak.

Az első albekezdésben rögzített követelmény nem alkalmazandó a 10. cikkben említett 1. szintű eszközökre - a rendkívül magas minőségű fedezett kötvények kivételével -, a 12. cikk (1) bekezdésének d) pontjában említett, folyósítási kötelezettséget tartalmazó, korlátozott felhasználású likviditási keretre és a 16. cikkben említett szövetkezeti hálózatok és intézményvédelmi rendszerek betéteire és egyéb likviditásfinanszírozási forrásaira.

(5) A (2) bekezdésben meghatározott követelmény nem akadályozhatja meg a hitelintézetet a likvid eszközeihez kapcsolódó piaci kockázata fedezésében, feltéve, hogy teljesülnek az alábbi feltételek:

a) a hitelintézet a (2) és a (3) bekezdéssel összhangban megfelelő belső rendszert működtet annak érdekében, hogy eszközei továbbra is korlátozás nélkül hozzáférhetők legyenek és a likviditáskezelési funkció ellenőrzése alatt álljanak;

b) a fedezeti pozíció idő előtti lezárásából adódó nettó likviditáski- és -beáramlásokat figyelembe veszik a vonatkozó eszköz 9. cikk szerinti értékelésekor.

(6) A hitelintézetnek biztosítania kell, hogy a likvid eszközök devizaneme összhangban álljon a nettó likviditáskiáramlás devizanemenkénti megoszlásával. Adott esetben azonban az illetékes hatóság megkövetelheti a hitelintézettől a devizanemek közötti eltérés korlátozását, határértékhez kötve a valamely devizanemben felmerülő nettó likviditáskiáramlások azon részét, amely a stresszidőszak során más devizában denominált likvid eszközök tartásával teljesíthető. Ez a korlátozás kizárólag az adatszolgáltatás devizanemére, illetve arra a devizanemre alkalmazható, amely az 575/2013/EU rendelet 415. cikkének (2) bekezdésében foglaltaknak megfelelően külön adatszolgáltatás tárgyát képezheti. A devizanem-eltérésre az e bekezdésnek megfelelően alkalmazható korlátozás mértékének meghatározásakor az illetékes hatóság legalább az alábbiakat veszi figyelembe:

a) meg tudja-e valósítani a hitelintézet az alábbiak valamelyikét:

i. a likvid eszközöket likviditásképzésre használja abban a devizanemben és annak a joghatóságnak a területén, ahol a nettó likviditáskiáramlás jelentkezik;

ii. a 4. cikkben ismertetett 30 naptári napos stresszidőszaknak megfelelő stresszkörülmények között deviza-csereügyletet köt és forrást von be a devizapiacokon;

iii. a 4. cikkben ismertetett 30 naptári napos stresszidőszaknak megfelelő stresszkörülmények között áthelyezi likviditásfeleslegét az egyik devizanemből és joghatóságból a másikba és a csoportján belüli egyik jogi személytől a másikhoz;

b) a hirtelen kedvezőtlen árfolyammozgások hatása a meglévő eltérő devizanemű pozíciókra és a meglévő árfolyamfedezés hatékonyságára.

Az e bekezdés szerinti bármely devizaeltérés-korlátozást a 2013/36/EU irányelv 105. cikkében említett egyedi likviditási követelménynek kell tekinteni.

9. cikk

A likvid eszközök értékelése

Likviditásfedezeti rátája kiszámításához a hitelintézet likvid eszközei piaci értékét használja. A likvid eszközök piaci értékét adott esetben a 2. fejezetben és a 8. cikk (5) bekezdésének b) pontjában ismertetett haircutnak megfelelően csökkenteni kell.

2. FEJEZET

Likvid eszközök

10. cikk

1. szintű eszközök

(1) Az 1. szintű eszközökhöz kizárólag az alábbi kategóriák valamelyikébe vagy közülük többe besorolt és az e jogi aktusban rögzített elismerési kritériumokat mindenkor teljesítő eszközök tartoznak:

a) pénzérmék és bankjegyek;

b) a központi bankokkal szembeni következő kitettségek:

i. az Európai Központi Bankkal (EKB-val) vagy valamely tagállam központi bankjával szembeni követeléseket megtestesítő vagy e bankok által garantált eszközök;

ii. harmadik ország központi bankjával szembeni követelést megtestesítő vagy ilyen bank által garantált eszközök, feltéve, hogy a központi bankkal vagy a központi kormányzattal szembeni kitettségeket a kijelölt külső hitelminősítő intézet legalább 1. hitelminőségi besorolásba tartozónak minősítette az 575/2013/EU rendelet 114. cikke (2) bekezdésének megfelelően;

iii. a hitelintézetnek az i. és ii. pontban említett központi banknál elhelyezett tartalékai, feltéve, hogy a hitelintézet a stresszidőszak során azokat bármikor lehívhatja, továbbá, hogy a lehívás feltételeit az érintett illetékes hatóság és az EKB vagy a központi bank közötti megállapodásban rögzítették;

c) a következő központi vagy regionális kormányzatokkal és helyi hatóságokkal vagy közszektorbeli intézményekkel szembeni követelést megtestesítő vagy általuk garantált eszközök:

i. valamely tagállam központi kormányzata;

ii. harmadik ország központi kormányzata, feltéve, hogy azt valamely kijelölt külső hitelminősítő intézet legalább 1. hitelminőségi besorolásba tartozónak minősítette az 575/2013/EU rendelet 114. cikke (2) bekezdésének megfelelően;

iii. valamely tagállam regionális kormányzatai vagy helyi hatóságai, feltéve, hogy azokat a tagállam központi kormányzatával szembeni kitettségekként kezelik az 575/2013/EU rendelet 115. cikke (2) bekezdésének megfelelően;

iv. a ii. pontban említettek szerinti harmadik ország regionális kormányzatai vagy helyi hatóságai, feltéve, hogy azokat a tagállam központi kormányzatával szembeni kitettségekként kezelik az 575/2013/EU rendelet 115. cikke (4) bekezdésének megfelelően;

v. közszektorbeli intézmények, feltéve, hogy azokat a tagállam központi kormányzatával vagy az iii. pontban említett regionális kormányzatok vagy helyi hatóságok valamelyikével szembeni kitettségekként kezelik az 575/2013/EU rendelet 116. cikke (4) bekezdésének megfelelően;

d) az 575/2013/EU rendelet 114. cikke (2) bekezdésének megfelelően kijelölt külső hitelminősítő intézet által 1. hitelminőségi besorolásba tartozónak nem minősített harmadik ország központi kormányzatával vagy központi bankjával szembeni követelést megtestesítő vagy az általa garantált eszközök, feltéve, hogy ebben az esetben a hitelintézet kizárólag abból a célból ismerheti el az eszközt 1. szintűnek, hogy fedezze az abban a devizanemben felmerülő stresszidőszaki nettó likviditáskiáramlásokat, amelyikben az eszköz denominált.

Ha az eszköz nem a harmadik ország hazai devizanemében denominált, a hitelintézet kizárólag addig az összegig ismerheti el az eszközt 1. szintűnek, amekkora összeg fedezi az adott devizában annak a joghatóságnak a területén felmerült nettó likviditáskiáramlást, ahol a likviditási kockázatot vállalják;

e) hitelintézet által kibocsátott olyan eszközök, amelyek legalább a következő két követelmény egyikének megfelelnek:

i. a kibocsátó valamely tagállam központi kormányzata vagy tagállam regionális kormányzata vagy helyi hatósága által bejegyzett vagy alapított hitelintézet; a kormányzatnak, illetve a helyi hatóságnak jogszabályi kötelezettsége, hogy megvédje a hitelintézet gazdasági alapját és annak fennállása során folyamatosan fenntartsa pénzügyi működőképességét, és adott esetben a regionális kormányzattal vagy helyi hatósággal szembeni minden kitettséget a tagállam központi kormányzatával szembeni kitettségként kell kezelni, az 575/2013/EU rendelet 115. cikke (2) bekezdésének megfelelően;

ii. a hitelintézet kedvezményes hitelezésben részt vevő hitelező, amelyet e cikk alkalmazásában olyan hitelintézetként kell értelmezni, amelynek célja az Unió vagy valamely tagállam központi vagy regionális kormánya vagy helyi hatósága közpolitikai céljainak előmozdítása túlnyomó részt kedvezményes hitelek nem versengő, non-profit alapon történő nyújtásával, feltéve, hogy a nyújtott hitelek legalább 90 %-át közvetve vagy közvetlenül központi vagy regionális kormányzat vagy helyi hatóság garantálja, továbbá, hogy adott esetben a regionális kormányzattal vagy helyi hatósággal szembeni kitettséget a tagállam központi kormányzatával szembeni kitettségként kezelik az 575/2013/EU rendelet 115. cikke (4) bekezdésének megfelelően;

f) az alábbi feltételek mindegyikének megfelelő, rendkívül magas minőségű fedezett kötvények formájában fennálló kitettségek:

i. a 2009/65/EK irányelv 52. cikkének (4) bekezdésében említett fedezett kötvények vagy azok, amelyek eleget tesznek az 575/2013/EU rendelet 129. cikkének (4) vagy (5) bekezdésében ismertetett kezelésmódra való alkalmasságra vonatkozó követelményeknek;

ii. a fedezeti alapban szereplő, intézményekkel szembeni kitettségek megfelelnek az 575/2013/EU rendelet 129. cikke (1) bekezdésének c) pontjában és 129. cikke (1) bekezdésének utolsó albekezdésében ismertetett feltételeknek;

iii. a fedezett kötvénybe befektető hitelintézet és a kibocsátó megfelel az 575/2013/EU rendelet 129. cikkének (7) bekezdésében ismertetett átláthatósági követelményeknek;

iv. kibocsátási volumenük legalább 500 millió EUR (vagy ennek megfelelő összegű hazai deviza);

v. a fedezett kötvényeket valamely kijelölt külső hitelminősítő intézet az 575/2013/EU rendelet 129. cikke (4) bekezdésével összhangban legalább 1. hitelminőségi besorolásba tartozónak, vagy rövid távú hitelminősítés esetében ennek megfelelő hitelminőségi besorolásúnak minősítette, vagy azok - hitelminősítés hiányában - 10 %-os kockázati súlyozásúak a rendelet 129. cikke (5) bekezdésének megfelelően;

vi. a fedezeti alap mindenkor megfelel a fedezett kötvényekhez kapcsolódó követelések kielégítéséhez szükséges összeget legalább 2 %-kal meghaladó eszközfedezet követelményének;

g) azok az eszközök, amelyek az 575/2013/EU rendelet 117. cikkének (2) bekezdésében, illetve 118. cikkében említett multilaterális fejlesztési bankokkal és nemzetközi szervezetekkel szembeni követeléseket testesítenek meg vagy amelyeket ezek a bankok, illetve szervezetek garantálnak;

(2) Az 1. bekezdés f) pontjában említett rendkívül magas minőségű fedezett kötvények piaci értékére legalább 7 %-os haircutot kell alkalmazni. A kollektív befektetési formák részvényei és befektetési jegyei vonatkozásában a 15. cikk (2) bekezdésének a) és b) pontjában meghatározottak kivételével nem kell haircutot alkalmazni a fennmaradó 1. szintű eszközök értékére.

11. cikk

2A. szintű eszközök

(1) A 2A. szintű eszközökhöz kizárólag az alábbi kategóriák valamelyikébe vagy közülük többe sorolt és az e jogi aktusban rögzített elismerési kritériumokat mindenkor teljesítő eszközök tartoznak:

a) valamely tagállam regionális kormányzataival, helyi hatóságaival vagy közszektorbeli intézményeivel szembeni követeléseket megtestesítő vagy az általuk garantált eszközök, ha a velük szembeni kitettségek 20 %-os kockázati súlyozást kapnak az 575/2013/EU rendelet 115. cikkének (1) és (5) bekezdésében, illetve 116. cikkének (2) és (3) bekezdésében foglaltaknak megfelelően;

b) harmadik ország központi kormányzatával vagy központi bankjával vagy regionális kormányzatával, helyi hatóságával vagy közszektorbeli intézményével szembeni követeléseket megtestesítő vagy az általuk garantált eszközök, ha a velük szembeni kitettségek 20 %-os kockázati súlyozást kapnak az 575/2013/EU rendelet 114. cikkének (2) bekezdésében, illetve 115. vagy 116. cikkében foglaltaknak megfelelően;

c) az alábbi feltételek mindegyikének megfelelő, magas minőségű fedezett kötvények formájában fennálló kitettségek:

i. a 2009/65/EK irányelv 52. cikkének (4) bekezdésében említett fedezett kötvények vagy olyanok, amelyek eleget tesznek az 575/2013/EU rendelet 129. cikkének (4) vagy (5) bekezdésében ismertetett kezelésmódra való alkalmasságra vonatkozó követelményeknek;

ii. a fedezeti alapban szereplő, intézményekkel szembeni kitettségek megfelelnek az 575/2013/EU rendelet 129. cikke (1) bekezdésének c) pontjában ismertetett feltételeknek;

iii. a fedezett kötvénybe befektető hitelintézet és a kibocsátó megfelel az 575/2013/EU rendelet 129. cikkének (7) bekezdésében rögzített átláthatósági követelményeknek;

iv. kibocsátási volumenük legalább 250 millió EUR (vagy ennek megfelelő összegű hazai deviza);

v. a fedezett kötvényeket valamely kijelölt külső hitelminősítő intézet az 575/2013/EU rendelet 129. cikke (4) bekezdésével összhangban legalább 2. hitelminőségi besorolásba tartozónak vagy rövid távú hitelbesorolási minősítés esetében ennek megfelelő hitelminősítési besorolásúnak minősítette, vagy azok - hitelminősítés hiányában - 20 %-os kockázati súlyozásúak az említett rendelet 129. cikke (5) bekezdésének megfelelően;

vi. a fedezeti alap mindenkor megfelel a fedezett kötvényekhez kapcsolódó követelések kielégítéséhez szükséges összeget legalább 7 %-kal meghaladó eszközfedezeti követelménynek. Amennyiben valamely 1. hitelminőségi besorolásba tartozó fedezett kötvény nem felel meg a rendkívül magas minőségű fedezett kötvényekre a 10. cikk (1) bekezdése f) pontjának iv. alpontjával összhangban előírt, a minimális kibocsátási volumenre vonatkozó követelménynek, azonban megfelel az i., ii., iii. és iv. alpontokban rögzített, magas minőségű fedezett kötvényekre vonatkozó követelményeknek, akkor 2 %-os minimális eszközfedezeti követelmény vonatkozik rá;

d) harmadik országbeli hitelintézet által kibocsátott olyan fedezett kötvények formájában fennálló kitettségek, amelyek az alábbi feltételek mindegyikének megfelelnek:

i. harmadik ország jogának megfelelő fedezett kötvények, amelyet az említett jog a hitelintézet vagy a kibocsátásra garanciát vállaló hitelintézet kizárólagos tulajdonát képező leányvállalat által kibocsátott adósságinstrumentumként határoz meg, és amelyeket olyan eszközfedezeti alap biztosít, amely tekintetében a kibocsátó csődje esetén a befektetők közvetlenül érvényesíthetik elsőbbségi jogukat a tőke visszafizetésére és a kamat megfizetésére;

ii. a harmadik ország joga értelmében a kibocsátó és a fedezett kötvények a kötvénytulajdonosok védelmét szolgáló speciális állami felügyelet hatálya alá tartoznak, továbbá a harmadik ország felügyeleti és szabályozói rendszerei az Unióban működőkkel legalább egyenértékűek;

iii. a fedezett kötvények biztosítéka az 575/2013/EU rendelet 129. cikke (1) bekezdésének b) pontjában, d) pontja i. alpontjában, f) pontja i. alpontjában vagy g) pontjában ismertetett típusok közül egybe vagy többe tartozó eszközök csoportja. Ha az eszközfedezeti alap ingatlannal fedezett hiteleket tartalmaz, az 575/2013/EU rendelet 208. cikkében és 229. cikkének (1) bekezdésében rögzített követelményeket teljesíteni kell;

iv. a fedezeti alapban szereplő, intézményekkel szembeni kitettségek megfelelnek az 575/2013/EU rendelet 129. cikke (1) bekezdésének c) pontjában és 129. cikke (1) bekezdésének utolsó albekezdésében ismertetett feltételeknek;

v. a fedezett kötvénybe befektető hitelintézet és a kibocsátó megfelel az 575/2013/EU rendelet 129. cikkének (7) bekezdésében rögzített átláthatósági követelményeknek;

vi. a fedezett kötvényeket valamely kijelölt külső hitelminősítő intézet az 575/2013/EU rendelet 129. cikke (4) bekezdésével összhangban legalább 1. hitelminőségi besorolásba tartozónak vagy rövid távú hitelminősítés esetében ennek megfelelő hitelminőségi besorolásúnak minősítette, vagy azok - hitelminősítés hiányában - 10 %-os kockázati súlyozásúak az említett rendelet 129. cikke (5) bekezdésének megfelelően; továbbá

vii. a fedezeti alap mindenkor megfelel a fedezett kötvényekhez kapcsolódó követelések kielégítéséhez szükséges összeget legalább 7 %-kal meghaladó eszközfedezeti követelménynek. Amennyiben azonban a fedezett kötvények kibocsátási volumene legalább 500 millió EUR (vagy ennek megfelelő hazai deviza), azokra fenti helyett 2 %-os eszközfedezeti minimumkövetelmény vonatkozik;

e) vállalati adósságpapírok, amelyek az alábbi feltételek mindegyikének megfelelnek:

i. valamely kijelölt külső hitelminősítő intézet az 575/2013/EU rendelet 122. cikkével összhangban legalább 1. hitelminőségi besorolásba tartozónak vagy rövid távú hitelminősítés esetében ennek megfelelő hitelminőségi besorolásúnak minősítette őket;

ii. az értékpapírok kibocsátási volumene legalább 250 millió EUR (vagy ennek megfelelő hazai deviza);

iii. az értékpapírok futamideje kibocsátáskor legfeljebb 10 év;

(2) Minden 2A. szintű eszköz piaci értékére legalább 15 %-os haircutot kell alkalmazni.

12. cikk

2 B. szintű eszközök

(1) A 2 B. szintű eszközökhöz kizárólag az alábbi kategóriák valamelyikébe vagy közülük többe sorolt és az e jogi aktusban rögzített elismerési kritériumokat mindenkor teljesítő eszközök tartoznak:

a) a 13. cikkben meghatározott követelményeknek megfelelő eszközfedezetű értékpapírok formájában fennálló kitettségek;

b) vállalti adósságpapírok, amelyek az alábbi feltételek mindegyikének megfelelnek:

i. valamely kijelölt külső hitelminősítő intézet az 575/2013/EU rendelet 122. cikkével összhangban legalább 3. hitelminőségi besorolásba tartozónak vagy rövid távú hitelminősítés esetében ennek megfelelő hitelminőségi besorolásúnak minősítette őket;

ii. az értékpapírok kibocsátási volumene legalább 250 millió EUR (vagy ennek megfelelő hazai deviza);

iii. az értékpapírok futamideje kibocsátáskor legfeljebb 10 év;

c) részvények, feltéve, hogy az alábbi feltételek mindegyikének megfelelnek:

i. valamely tagállam vagy harmadik ország valamely jelentős tőzsdeindexének részét alkotják és e pont alkalmazása céljából azokat ekként is ismeri el az adott tagállam illetékes hatósága vagy adott harmadik ország érintett állami hatósága. Illetékes hatóság vagy állami hatóság jelentős tőzsdeindexekkel kapcsolatos döntésének hiányában a hitelintézet az érintett joghatóság vezető vállalataiból összeállított tőzsdeindexet tekinti jelentős tőzsdeindexnek;

ii. a hitelintézet székhely szerinti tagállamának devizanemében denomináltak vagy, ha más devizanemben denomináltak, kizárólag addig az összegig számítanak 2B. szintűnek, amekkora összeg fedezi az abban a devizában vagy az annak a joghatóságnak a területén felmerült stresszidőszaki nettó likviditáskiáramlást, amelyikben, illetve ahol a likviditási kockázatot vállalják; továbbá

iii. bizonyítható, hogy mindenkor, így stresszidőszak során is megbízható likviditási források. Ez a követelmény akkor teljesül, ha a részvény árában bekövetkező csökkenés vagy a haircutjában bekövetkező növekedés egy 30 naptári napos stresszidőszak során nem haladja meg a 40 %-ot, illetve a 40 százalékpontot; és

d) az EKB, valamely tagállam központi bankja vagy valamely harmadik ország központi bankja által nyújtott, folyósítási kötelezettséget tartalmazó, korlátozott felhasználású likviditási keret, feltéve, hogy teljesülnek a 14. cikkben rögzített követelmények;

e) az alábbi feltételek mindegyikének megfelelő, magas minőségű fedezett kötvények formájában fennálló kitettségek:

i. a 2009/65/EK irányelv 52. cikkének (4) bekezdésében említett fedezett kötvények vagy olyanok, amelyek eleget tesznek az 575/2013/EU rendelet 129. cikkének (4) vagy (5) bekezdésében ismertetett kezelésmódra való alkalmasságra vonatkozó követelményeknek;

ii. a fedezett kötvénybe befektető hitelintézet megfelel az 575/2013/EU rendelet 129. cikkének (7) bekezdésében ismertetett átláthatósági követelményeknek;

iii. a fedezett kötvények kibocsátója legalább negyedévente a befektetők rendelkezésére bocsátja az 575/2013/EU rendelet 129. cikke (7) bekezdésének a) pontjában említett információkat;

iv. kibocsátási volumenük legalább 250 millió EUR (vagy ennek megfelelő összegű hazai deviza),

v. a fedezett kötvényeket kizárólag az 575/2013/EU rendelet 129. cikke (1) bekezdése a) pontjában, d) pontjának i. alpontjában és e) pontjában említett eszközök fedezik;

vi. a mögöttes eszközök alapja kizárólag olyan kitettségeket tartalmaz, amelyekhez a hitelkockázat tekintetében az 575/2013/EU rendelet 125. cikke értelmében legfeljebb 35 %-os kockázati súlyt kell rendelni;

vii. a fedezeti alap mindenkor megfelel a fedezett kötvényekhez kapcsolódó követelések kielégítéséhez szükséges összeget legalább 10 %-kal meghaladó eszközfedezet követelményének;

viii. a kibocsátó hitelintézetnek havonta közzé kell tennie, hogy fedezeti alapja teljesíti a 10 %-os eszközfedezeti követelményt;

f) azon hitelintézetek esetében, amelyek alapító okiratukkal összhangban vallási szokásból eredő okokból nem tarthatnak kamatozó eszközt, a központi bankokkal, harmadik ország központi kormányzatával vagy központi bankjával vagy harmadik országbeli regionális kormányzattal, helyi hatósággal vagy közszektorbeli intézménnyel szembeni követeléseket megtestesítő vagy általuk garantált nem kamatozó eszközök, feltéve, hogy az említett eszközöket valamely kijelölt külső hitelminősítő intézet az 575/2013/EU rendelet 114. cikkével összhangban legalább 5. hitelminőségi besorolásba tartozónak vagy rövid távú hitelminősítés esetében ennek megfelelő hitelminőségi besorolásúnak minősítette.

(2) A 2B. szintű eszközök piaci értékére legalább az alábbi haircutokat kell alkalmazni:

a) a 13. cikk (14) bekezdése szerint a 2B. szintű értékpapírosításra alkalmazandó haircut;

b) 50 %-os haircut az (1) bekezdés b) pontjában említett vállalati adósságpapírokra;

c) 50 %-os haircut az (1) bekezdés c) pontjában említett részvényekre;

d) 30 %-os haircut az (1) bekezdés e) pontjában említett fedezettkötvény-programokra és kibocsátásokra;

e) 50 %-os haircut az (1) bekezdés f) pontjában említett nem kamatozó eszközökre.

(3) Azon hitelintézetek esetében, amelyek alapító okiratukkal összhangban vallási szokásból eredő okokból nem tarthatnak kamatozó eszközt, az illetékes hatóság engedélyezheti az e cikk (1) bekezdése b) pontjának ii. és iii. alpontjától való eltérést, feltéve, hogy bizonyítható az e követelményeket teljesítő nem kamatozó eszközök elégtelen rendelkezésre állása, és az érintett nem kamatozó eszközök megfelelően likvidek a magánpiacokon.

Annak eldöntéséhez, hogy a nem kamatozó eszközök az első bekezdés alkalmazása céljából megfelelően likvidek-e, az illetékes hatóság az alábbi tényezőket mérlegeli:

a) az eszközök piaci likviditásáról rendelkezésre álló adatok, ideértve a kereskedési volument, a vételi és eladási ár közötti különbséget, a piaci volatilitást és az árhatást; továbbá

b) a likviditásuk szempontjából lényeges egyéb tényezők, ideértve az említett nem kamatozó eszközök piacának mélységét és kiterjedését, a piaci szereplők diverzifikáltságát és erős piaci struktúra meglétét.

13. cikk

2B. szintű értékpapírosítás

(1) A 12. cikk (1) bekezdésének a) pontjában említett eszközfedezetű értékpapírok formájában fennálló kitettségek 2B. szintű értékpapírosításnak minősülnek, ha megfelelnek a (2)-(14) bekezdésben rögzített követelményeknek.

(2) Az értékpapírosítási pozíció és a mögöttes kitettségek eleget tesznek az alábbi követelményeknek:

a) valamely kijelölt külső hitelminősítő intézet az 575/2013/EU rendelet 251. vagy 261. cikkével összhangban legalább 1. hitelminőségi besorolásba tartozónak, vagy rövid távú hitelminősítés esetében ennek megfelelő hitelminőségi besorolásúnak minősítette a pozíciót;

b) a pozíció az értékpapírosítás legelőbbre sorolt ügyletrészsorozatába vagy ügyletrészsorozataiba tartozik és folyamatosan a legmagasabb szenioritással rendelkezik az ügylet élettartama során. E feltétel alkalmazásában a legelőbbre sorolt ügyletrészsorozat az, amely esetében a fizetési felszólítás és adott esetben az azonnali lejáratról szóló értesítés kézbesítését követően az ügyletrészsorozatot a kielégítési sorrendben nem sorolják ugyanazon értékpapírosítási ügylet vagy program más ügyletrészsorozatai mögé tőke- és kamatfizetés tekintetében, az 575/2013/EU rendelet 261. cikkével összhangban a származtatott kamatláb- vagy devizaügyletekből, esedékes díjakból vagy egyéb hasonló jellegű követelésekből fakadó kifizetések figyelembevétele nélkül;

c) az 575/2013/EU rendelet 4. cikke (1) bekezdésének 66. pontja szerinti különleges célú gazdasági egység mögöttes kitettségei harmadik féllel szemben kikényszeríthetők, azokhoz az eladónak (az értékpapírosítás kezdeményezőjének, a szponzornak vagy az eredeti hitelezőnek), és a hitelezőknek sincs hozzáférése, beleértve azt az esetet is, amikor az eladó fizetésképtelenné válik;

d) a mögöttes kitettségek különleges célú gazdasági egységnek történő transzferére nem vonatkozhatnak szigorú visszakövetelési rendelkezések annak a joghatóságnak a területén, ahol az eladót (az értékpapírosítás kezdeményezőjét, a szponzort vagy az eredeti hitelezőt) bejegyezték. Ide tartoznak többek között, de nem kizárólagosan azok a rendelkezések, amelyek értelmében a mögöttes kitettségek értékesítését az eladó (az értékpapírosítás kezdeményezője, a szponzor vagy az eredeti hitelező) felszámolóbiztosa pusztán azon az alapon érvénytelenné nyilváníthatja, hogy az adásvételi szerződést egy bizonyos, az eladó fizetésképtelenné nyilvánítását megelőző időszakon belül kötötték meg, illetve azok a rendelkezések, amelyek értelmében a különleges célú gazdasági egység csak akkor tud megakadályozni egy ilyen érvénytelenítést, ha bizonyítani tudja, hogy nem tudott az eladó fizetésképtelenségéről az értékesítés időpontjában;

e) a mögöttes kitettségek kezelése szolgáltatásnyújtási szerződés keretében történik, melynek része egy olyan szolgáltatásfolytonossági rendelkezés, amely minimumfeltételként biztosítja, hogy a szolgáltató csődje vagy fizetésképtelensége nem eredményezi a szolgáltatás megszűnését;

f) az értékpapírosításra irányadó dokumentációnak része egy olyan folytonossági rendelkezés, amely adott esetben minimumfeltételként biztosítja a származtatott ügyletekben részt vevő szerződő felek és a likviditást biztosítók cseréjét azok csődje vagy fizetésképtelensége esetén;

g) az értékpapírosítási pozíciót olyan homogén mögöttes kitettségekből álló alap fedezi, amely kitettségek az alábbi alkategóriáknak csak egyikébe tartoznak vagy olyan homogén mögöttes kitettségekből álló alap fedezi, amely alap az i. és ii. alpontokban említett lakóingatlannal fedezett hiteleket kombinálja:

i. első helyi jelzáloggal biztosított, állandó lakóhely megvásárlásához magánszemélynek nyújtott lakáshitel, feltéve, hogy az alábbi két feltétel egyike teljesül:

- a fedezeti alapban szereplő hitelek átlagos fedezettsége megfelel az 575/2013/EU rendelet 129. cikke (1) bekezdése d) pontjának i. alpontjában foglalt követelménynek,

- azon tagállam nemzeti joga, ahol a hiteleket kezdeményezték, a hitel jövedelemhez viszonyított arányában megszabott korlátot határoz meg a kötelezett által lakóingatlannal fedezett hitel keretében felvehető összegre, és e jogszabályt a tagállam bejelentette a Bizottságnak és az EBH-nak. A hitel jövedelemhez viszonyított arányában megszabott korlát a kötelezett bruttó éves jövedelméből kerül kiszámításra, figyelembe véve az adókötelezettségeket és a kötelezett egyéb kötelezettségvállalásait, valamint a kamatláb hitel futamideje alatti változásának kockázatát. A kötelezett bruttó jövedelmének a hitel törlesztésére - beleértve a kamatot, a tőketörlesztést és a díjfizetést is - fordítható része a fedezeti alapban szereplő hitelek egyike esetében sem haladhatja meg a 45 %-ot;

ii. az 575/2013/EU rendelet 129. cikke (1) bekezdésének e) pontjában említett, teljes mértékben garantált, lakóingatlannal fedezett hitel, feltéve, hogy a hitel megfelel az említett bekezdésben meghatározott biztosítéki követelményeknek és az 575/2013/EU rendelet 129. cikke (1) bekezdése d) pontjának i. alpontjában foglalt átlagos fedezettségi követelménynek;

iii. valamely tagállamban állandó telephellyel rendelkező vállalkozásoknak beruházások és üzleti tevékenységek finanszírozására - kereskedelmi célú ingatlanok vásárlását és építését kivéve - nyújtott kereskedelmi kölcsönök, lízingek és hitelkeretek, feltéve, hogy a portfólió-egyensúly tekintetében az értékpapírosítás kezdő időpontjában a fedezeti alapban szereplő hitelek felvevőinek legalább 80 %-a kis- és középvállalkozás, és egyik hitelfelvevő sem minősül az 575/2013/EU rendelet 4. cikke (1) bekezdésének 3. pontja szerinti intézménynek;

iv. valamely tagállamban székhellyel rendelkező vagy honos hitelfelvevőnek vagy lízingbe vevőnek nyújtott gépjárműhitel és -lízing. E célból ide tartozik a 2006/46/EK európai parlamenti és tanácsi irányelv 3. cikkének 11. és 12. pontjában meghatározott gépjárművek és pótkocsik, a 2003/37/EK európai parlamenti és tanácsi irányelvben hivatkozott mezőgazdasági és erdészeti traktorok, a 2002/24/EK európai parlamenti és tanácsi irányelv 1. cikke (2) bekezdésének b) és c) pontjában meghatározott motorkerékpárok és háromkerekű motorkerékpárok és a 2006/46/EK európai parlamenti és tanácsi irányelv 2. cikke (2) bekezdésének c) pontjában meghatározott lánctalpas járművek finanszírozására nyújtott hitel és lízing. Kiegészítő biztosítási és szerviztermékek vagy pótalkatrészek, illetve lízing esetében a lízingbe vett járművek maradványértéke a hitel vagy lízing részét képezhetik. Az alapba tartozó hiteleket és lízingeket a gépjárművet terhelő első helyre sorolt zálogjog vagy biztosíték vagy a különleges célú gazdasági egység mint kedvezményezett javára szóló megfelelő garancia, például tulajdonjog-fenntartási záradék biztosítja;

v. valamely tagállamban állandó lakóhellyel rendelkező magánszemélynek nyújtott személyi, háztartási és családi célú hitel vagy kölcsön;

h) a pozíció nem lehet az 575/2013/EU rendelet 4. cikke (1) bekezdésének 63. pontjában, illetve 242. cikkének 11. pontjában említett újraértékpapírosítás, illetve szintetikus értékpapírosítás része;

i) a mögöttes kitettségek nem foglalnak magukban átruházható pénzügyi instrumentumokat vagy származtatott termékeket, kivéve a különleges célú gazdasági egység által vagy az értékpapírosítási struktúra más ügyleti partnerei által kibocsátott instrumentumokat és a deviza- és a kamatláb-kockázat fedezésére használt származtatott termékeket;

j) az értékpapírosítás kezdő időpontjában, illetve a mögöttes kitettségek alapjába történő besorolás esetében a kibocsátást követően bármikor a mögöttes kitettségek nem foglalnak magukban olyan kötelezettekkel (vagy adott esetben kezessel) szembeni kitettségeket, akikkel összefüggésben értékvesztés került elszámolásra, ha a kötelezett (vagy kezes), akivel összefüggésben értékvesztés került elszámolásra, olyan hitelfelvevő (vagy kezes), aki:

i. a hitelnyújtást megelőző három éven belül csődöt jelentett, megegyezett hitelezőivel az adósság elengedéséről vagy átütemezéséről, vagy hitelezőinek bírói ítélet érvényesítési jogot biztosított vagy anyagi kártérítést ítélt meg a törlesztés elmaradása miatt;

ii. szerepel a kedvezőtlen hitelfelvevői múlttal rendelkező személyek hivatalos nyilvántartásában;

iii. olyan külső hitelminősítő intézeti minősítéssel vagy hitelbírálati minősítéssel rendelkezik, amely az érintett joghatóság területén az ilyen típusú hitelek átlagos kötelezettjével történő összehasonlításból kiindulva lényeges kockázatot jelez arra vonatkozóan, hogy a szerződéses megállapodásban szereplő törlesztés elmarad;

k) az értékpapírosítás kezdő időpontjában vagy a mögöttes kitettségek alapjába történő besoroláskor vagy bármikor a kibocsátást és a besorolást követően a mögöttes kitettségek nem foglalnak magukban az 575/2013/EU rendelet 178. cikkének (1) bekezdése szerinti értelemben vett nemteljesítő kitettségeket.

(3) Az értékpapírosítási pozíciók törlesztésének szerkezetét úgy kell kialakítani, hogy az ne elsősorban a mögöttes kitettségeket biztosító eszközök értékesítésétől függjön. Ez azonban nem lehet akadálya a kitettségek későbbi meghosszabbításának, illetve refinanszírozásának.

(4) Az értékpapírosítási ügylet szerkezete megfelel az alábbi követelményeknek:

a) ha az értékpapírosítás a rulírozás lehetősége nélkül jött létre vagy a rulírozási időszak véget ért, a fizetési felszólítást vagy az azonnali lejáratról szóló értesítést kézbesítették, a mögöttes kitettségekből származó tőkebevételeket - az értékpapírosítási pozíciók egymást követő törlesztésével - átadták az értékpapírosítási pozíciók tulajdonosainak és az egyes törlesztésekkor nem ragad benn lényeges összegű pénzeszköz a különleges célú gazdasági egységnél;

b) ha az értékpapírosítás a rulírozás lehetőségével jött létre, az ügyleti dokumentáció megfelelően tartalmazza a lejárat előtti visszafizetést kiváltó eseményeket, amelyek legalább az alábbiakat foglalják magukban:

i. a mögöttes kitettségek hitelminőségének romlása;

ii. nem sikerül elegendő, legalább hasonló hitelminőségű, új mögöttes kitettséget létrehozni;

iii. fizetésképtelenséghez kapcsolódó esemény bekövetkezte a kezdeményezővel vagy a szolgáltatásnyújtóval kapcsolatban.

(5) Az értékpapírosítás kezdő időpontjában a hitelfelvevőnek (vagy adott esetben a kezesnek) már legalább egy alkalommal törlesztenie kellett, kivéve, ha az értékpapírosítást a (2) bekezdés g) pontjának v. alpontjában említett hitelkeret biztosítja.

(6) Ha az értékpapírosítás mögöttes kitettségei a (2) bekezdés g) pontjának i. és ii. alpontjában említett lakóingatlannal fedezett hitelek, a hitelalap nem tartalmazhat olyan hitelt, amelyet azon az alapon forgalmaztak és hagytak jóvá, hogy a hitel kérelmezője vagy, adott esetben, a közvetítő figyelmét felhívták: előfordulhat, hogy a megadott információkat a hitelező nem erősíti meg.

(7) Ha az értékpapírosítás mögöttes kitettségei a (2) bekezdés g) pontjának i. és ii. alpontjában említett lakóingatlannal fedezett hitelek, a hitelfelvevő hitelképességének vizsgálatát a 2014/17/EU európai parlamenti és tanácsi rendelet (7) 18. cikkének (1)-(4) bekezdésében, (5) bekezdésének a) pontjában és (6) bekezdésében foglalt követelményeknek vagy harmadik országok ezzel egyenértékű követelményeinek megfelelően kell lefolytatni.

(8) Ha az értékpapírosítás mögöttes kitettségei a (2) bekezdés g) pontjának iv. és v. alpontjában említett gépjárműhitelek és -lízingek, illetve fogyasztási hitelek és hitelkeretek, a hitelfelvevő hitelképességének vizsgálatát a 2008/48/EK európai parlamenti és tanácsi rendelet (8) 8. cikkében foglalt követelményeknek megfelelően kell lefolytatni.

(9) Ha az értékpapírosítás kezdeményezője, a szponzor vagy az eredeti hitelező az Unióban rendelkezik székhellyel, megfelel az 575/2013/EU rendelet ötödik részében rögzített követelményeknek és az 1060/2009/EU rendelet 8b. cikkének megfelelően információkat hoz nyilvánosságra a mögöttes kitettségek hitelminőségéről és működéséről, az ügyletek struktúrájáról, a cash flow-król és a kitettségek mögött álló biztosítékokról, továbbá megad minden olyan információt, amelyre a befektetőknek szükségük lehet, hogy átfogó és megfelelő információkon alapuló stresszteszteket folytassanak. Ha az értékpapírosítás kezdeményezője, a szponzor vagy az eredeti hitelező az Unión kívül rendelkezik székhellyel, a piaci résztvevők részéről általánosan elfogadott standardokkal összhangban álló, átfogó hitelszintű adatokat bocsát kibocsátáskor és rendszeres időközönként a jelenlegi és a leendő befektetők és a szabályozók rendelkezésére.

(10) A mögöttes kitettségek kezdeményezője nem lehet olyan hitelintézet, amely az értékpapírosítási pozíciót a likviditási pufferében tartja, annak leányvállalata, anyavállalata, anyavállalatának leányvállalata vagy a hitelintézettel szoros kapcsolatban álló egyéb hitelintézet.

(11) Az ügyletrészsorozat kibocsátási volumene legalább 100 millió EUR (vagy ennek megfelelő hazai deviza).