6/1963. (IV. 5.) PM rendelet

a házadóról szóló 49/1962. (XII. 31.) Korm. rendelet végrehajtásáról

A 49/1962. (XII. 31.) Korm. rendelet (a továbbiakban: R.) 17. §-ának (2) bekezdésében foglalt felhatalmazás alapján a R. végrehajtására vonatkozólag - a Vhr. 14.-31. §-aiban, valamint az 54. § (1) bekezdésében foglalt rendelkezések tekintetében az építésügyi miniszterrel egyetértésben - a következőket rendelem:

[A vastag betűvel szedett szöveg a kormányrendelet, a vékony betűs szöveg pedig a végrehajtási rendelet (a továbbiakban: Vhr.) rendelkezéseit tartalmazza].

I.

ÁLTALÁNOS RENDELKEZÉSEK

Adókötelezettség

1. § Házadó alá esik minden állandó és ideiglenes Jellegű épület.

Vhr. 1. § (1) Házadó szempontjából épületnek kell tekinteni:

a) a földön elhelyezett vagy a földdel szilárd összeköttetésben álló, falazat és tetőzet által határolt, zárt egységet alkotó építményt;

b) a felépítmény nélkül földbe vagy sziklába épített (vájt) pincét, jégvermet és más hasonló létesítményt.

(2) Nem esik házadó alá a lakókocsi és a sátor, továbbá a hordozható vagy összerakható, egy évnél rövidebb időtartamra felállított, üdülésre szolgáló építmény.

(3) Az épületre vonatkozó rendelkezések az épületrész tekintetében is irányadók.

Adómentesség

2. § Mentesek a házadó alól:

a) 1. az állam,

2. a szövetkezetek és

3. a társadalmi szervezetek tulajdonában álló épületek;

Vhr. 2. § (1) A R. 2. §-ának a) 1. pontjában biztosított adómentesség csak a Magyar Állam tulajdonában álló épületre terjed ki.

(2) A R. 2. §-ának a) 2. pontjában biztosított adómentesség kisipari termelőszövetkezet, háziipari és népi iparművészeti termelőszövetkezet, mezőgazdasági termelőszövetkezet, mezőgazdasági szakszövetkezet, mezőgazdasági termelőszövetkezeti csoport, mezőgazdasági szakcsoport, falusi ifjúsági szövetkezet, halászati termelőszövetkezet, földművesszövetkezet, valamint takarékszövetkezet, továbbá a felsorolt szövetkezetek szövetségének, központjának és vállalatának tulajdonában álló épületet illet meg. Ez az adómentesség kiterjed vízgazdálkodási társulat tulajdonában álló épületre is.

(3) A R. 2. §-a a) 3. pontjának alkalmazása szempontjából társadalmi szervezet a dolgozóknak az Alkotmány 56. §-ának (2) bekezdésében említett olyan átfogó, elsősorban politikai szervezete, szakszervezete és tömegszervezete, amely létrejöttét, működését és az államhoz való viszonyát tekintve meghaladja az egyesület keretét.

(4) Az állam, a Vhr. 2. §-a (2) bekezdésében felsorolt szövetkezeti szervek és a társadalmi szervezetek tulajdonában álló valamennyi épület - bérbeadás esetében is - mentes a házadó alól, függetlenül attól, hogy azokat milyen célra használják.

b) - viszonosság esetén - a külföldi állam tulajdonában álló és az illető állam diplomáciai képviseletének vagy konzulátusának céljaira, valamint azok személyzetének elhelyezésére szolgáló épületek;

Vhr. 3. § Külföldi állam diplomáciai képviseletének vagy konzulátusának tulajdonában álló épület csak viszonosság esetében, tehát akkor mentes a házadó alól, ha az illető állam a területén fekvő és a Magyar Állam tulajdonában álló, hasonló célra szolgáló épületet szintén adómentességben részesíti. A viszonosság fennállását minden esetben vizsgálni kell és kétség esetén a pénzügyminiszter döntését kell kérni.

c) valamely nemzetközi szervezet tulajdonában álló és annak vagy személyzetének elhelyezésére szolgáló épületek, amennyiben a mentességet nemzetközi egyezmény, vagy a szervezettel kötött külön egyezmény kifejezetten biztosítja;

Vhr. 4. § Nemzetközi szervezet tulajdonában álló épület adómentességének megállapításánál a vonatkozó egyezményben foglaltak figyelembevételével kell eljárni.

d) a vallásfelekezetek tulajdonában álló, nyilvános istentiszteletre szolgáló templomok és imaházak, valamint az elsőfokú egyházi teendőket ellátó lelkész lakásául, illetőleg hivatali helyiségéül szolgáló épületek;

e) tulajdonosra való tekintet nélkül:

1. a vasutak és közforgalmú közlekedési vállalatok üzemi, üzleti és forgalmi célokra szolgáló épületei;

Vhr. 5. § Az üzemi, üzleti és forgalmi célokra szolgáló épületek körébe tartozik a hivatali, továbbá a személyzet tartózkodására és elszállásolására szolgáló épület is, tekintet nélkül arra, hogy az területileg hol fekszik. Az egyéb célra használt épület adóköteles.

2. a mező- és erdőgazdaság céljára szolgáló gazdasági épületek;

Vhr. 6. § (1) A R. vonatkozásában gazdasági épület a mező- és erdőgazdaság üzemeltetéséhez szükséges, emberi lakás céljára nem alkalmas és rendeltetésének megfelelően használt csűr, góré, magtár, istálló, ól, fészer, pajta, borospince, présház, stb., tekintet nélkül arra, hogy az területileg hol fekszik.

(2) Nem tartozik az adómentes gazdasági épületek körébe a mesterséges gombatermesztés céljára használt pince és épület.

(3) A mező- vagy erdőgazdasági ingatlantól elkülönítve bérbeadott, bármilyen célra használt gazdasági épületet adómentesség ezen a címen nem illeti meg.

3. a szociális otthonok és intézmények elhelyezésére szolgáló épületek;

Vhr. 7. § (1) A R. alkalmazása szempontjából szociális otthon és intézmény az árvák, az aggok, a vakok stb. elhelyezésére és gondozására szolgáló otthon és intézmény.

(2) Az adómentesség feltétele az, hogy az otthon vagy intézmény állami szerv által jóváhagyott szabályzat alapján működjék. Az adómentesség kiterjed az otthon vagy az intézmény működéséhez szükséges valamennyi épületre.

4. a tanintézetek, tanintézetek által fenntartott tanulóotthonok és tanműhelyek, valamint a közművelődés céljára szolgáló épületek;

Vhr. 8. § Az adómentesség csak a hatósági engedély alapján, haszonszerzési célzat kizárásával működő tanintézet, az általa fenntartott tanulóotthon, tanműhely elhelyezésére, továbbá a közművelődés céljára szolgáló épületet (művelődési házat, művelődési otthont, nyilvános könyvtárt, iparos otthont, stb.) illeti meg.

5. a sportházak, sportlétesítmények és a turistamenedékházak;

Vhr. 9. § Az adómentesség csak sportegyesület, intézmény felügyelete alatt működő sportházat, sportlétesítményt és turistaházat (menedékházat) illet meg.

6. a közterületen hatósági engedély alapján felállított elárusító bódék, a lakás céljára nem alkalmas és csak ideiglenes menedékhelyül szolgáló kunyhók és a fürdőfülkék (kabinok);

7. a múzeumok;

8. a műemlékké nyilvánított, de lakás, ipar, kereskedelem vagy egyéb hasznothajtó tevékenység céljára nem használt épületek;

Vhr. 10. § Műemlék az az épület, amelyet az Országos Műemléki Felügyelőség (Budapesten a Budapesti Műemléki Felügyelőség) műemlékként tart nyilván.

9. a halottasházak, a mauzóleumok és a kripták;

f) a személyi tulajdonban álló épületek közüli a kézműipar űzésére szolgáló műhelyek.

Vhr. 11. § (1) Az adómentesség szempontjából kézműiparosnak olyan kisiparost kell tekinteni, aki a saját műhelyében ipar jogosítvány alapján, túlnyomó részben kézi erővel állít elő ipari terméket, illetőleg végez az ipar körébe tartozó javítást vagy szolgáltatást, de vásárolt áruk forgalomba hozatalával nem foglalkozik.

(2) Az olyan kézműipari műhely, amely egyben lakás céljára is szolgál, továbbá az olyan műhely, amelyben vásárolt készárut, illetőleg anyagot is árusítanak, adóköteles.

(3) A kézműipar űzésére szolgáló műhely csak abban az esetben adómentes, ha azt a tulajdonos vagy házastársa saját maga használja.

3. § (1) Megszűnik a 2. § b)-f) pontjaiban felsorolt épületek házadómentessége, ha az épületet az ott meghatározott rendeltetésétől eltérő célra használják.

Vhr. 12. § A R. 3. §-ának (1) bekezdése alapján az adómentesség csak akkor szűnik meg, ha más jogcímen nincs helye adómentességnek.

(2) Nem illeti meg a házadómentesség a 2. § b)-f) pontokban megjelölt épületeket abban az esetben sem, ha azokat bérbeadás útján hasznosítják, kivéve a mező- és erdőgazdasági ingatlannal együtt bérbeadott épületeket, amelyek mentessége a bérbeadás esetében is fennáll.

Vhr. 13. § (1) Ha valamely épületet a R. 2. §-ának b)-f) pontjaiban felsorolt célokra bérbevesznek, az épület tulajdonosa a házadó alól mentességet nem igényelhet abban az esetben sem, ha a bérlő a bérbeadott épületet olyan célra használja, amelynek alapján bérbeadás nélkül adómentesség járna.

(2) A R. 3. §-a (2) bekezdése alapján bérbeadás esetében mentesség csak mező- és erdőgazdasági ingatlannal együtt bérbeadott gazdasági épületet illet meg.

Határozott időre szóló adómentesség és kedvezmény

4. § (1) E rendelet hatályba lépése után felépült személyi vagy lakásszövetkezeti tulajdonban álló épületek közül:

a) 25 évig teljes adómentesség illeti meg a többszintes társasházakat és lakásszövetkezeti házakat:

Vhr. 14. § (1) Többszintes az az épület, amely a föld felszíne felett legalább két szinttel épült.

(2) A R. 4. §-a (1) bekezdésének aj pontjában biztosított adómentesség megillet minden több személy tulajdonában álló, többlakásos, állandó lakás céljára szolgáló, többszintes épületet, tekintet nélkül arra, hogy annak egyes részei telekkönyvi albetétben szerepelnek-e.

(3) Megilleti az adómentesség az emeletráépítéssel vagy tetőtérbeépítéssel, illetőleg a toldaléképítkezéssel, továbbá a romépület újjáépítésével vagy a romépület helyébe emelt új épületben létesített új lakószobát és egyéb adóköteles helyiséget is.

(4) Az adómentesség kiterjed a többszintes szövetkezeti és társasház valamennyi helyiségére bérbeadás esetében is, függetlenül attól, hogy azokat milyen célra használják.

b) 15 évig teljes adómentesség illeti meg a magánerőből épített családi lakóházakat;

Vhr. 15. § (1) A R. 4. §-a (1) bekezdésének b) pontjában biztosított adómentesség illet meg minden olyan, a 14. § (2) bekezdésének rendelkezései alá nem eső állandó lakás céljára szolgáló épületet, amelyet

a) az Országos Takarékpénztár (OTP) által nyújtott építési kölcsön igénybevételével, vagy anélkül létesítettek,

b) állami szerv értékesítés céljából építtetett.

(2) A 14. § (3) és (4) bekezdésében foglalt rendelkezéseket a családi lakóház adómentessége tekintetében értelemszerűen alkalmazni kell.

c) 15 évig 50%-os adókedvezmény illeti meg a magánerőből épített

1. üdülőépületeket és

2. a nem lakás céljára szolgáló épületeket.

Vhr. 16. § (1) Az adókedvezmény szempontjából üdülőépület az állandó lakás céljára nem szolgáló nyaraló és hétvégi ház.

(2) Nem tartozik a R. 4. § (1) bekezdése c) 2. pontjának hatálya alá az a nem lakás céljára szolgáló épület, amely a 34. § alapján vagy egyéb címen adómentes.

(3) A 14. § (3) és (4) bekezdésében foglalt rendelkezéseket az ennek a §-nak a hatálya alá tartozó épület adókedvezménye tekintetében is értelemszerűen alkalmazni kell.

(2) Az (1) bekezdés alapján adómentesség, illetőleg adókedvezmény csak akkor engedélyezhető, ha a használatba vételhez az építésügyi hatóság az engedélyt megadta.

Vhr. 17. § (1) A R. 4. §-ának (1) bekezdésében foglalt adómentesség, illetőleg adókedvezmény csak olyan épületre engedélyezhető, amelynek

a) használatba vételére az építésügyi hatóság az engedélyt megadta és

b) fennállása nincs 15 évnél rövidebb időtartamhoz kötve.

(2) Az építésügyi hatósághoz a használatba vétel engedélyezése iránt benyújtott kérelmet - a (3) és (4) bekezdésben foglalt esetek kivételével - az adómentesség vagy kedvezmény elnyerésére irányuló beadványnak is kell tekinteni. Az építésügyi hatóság az épület használatba vételi engedélyének egy példányát az épület fekvése szerint illetékes községi (városi, városi kerületi) tanács végrehajtó bizottsága pénzügyi szakigazgatási szervének (a továbbiakban: adóügyi csoport) az engedély kiadásával egyidejűleg köteles megküldeni.

(3) Állami szerv által értékesítés céljából építtetett épület esetében az adómentesség vagy adókedvezmény elnyelése iránti kérelmet az épületet értékesítő állami szerv köteles az adóügyi csoporthoz benyújtani. A kérelemhez csatolni kell a használatba vételi engedély és az egyes adásvételi szerződések, illetőleg társasház esetében az alapító okirat egy-egy példányát.

(4) Lakásszövetkezeti épület esetében az adómentesség vagy adókedvezmény elnyerése iránti kérelmet a szövetkezet igazgatósága köteles az adóügyi csoporthoz előterjeszteni. A kérelemhez csatolni kell a használatba vételi engedély és az alakuló közgyűlési jegyzőkönyv egy példányát.

(5) Az adómentesség vagy adókedvezmény mértékét és időtartamát az adóügyi csoport az épület használatba vételi engedélyének keltét követő hónap 1. napjától kezdődően határozattal állapítja meg.

(6) Az engedélyezett adómentesség vagy adókedvezmény adatairól az adóügyi csoport külön nyilvántartást köteles vezetni.

(3) Az (1) bekezdésben meghatározott adómentesség, illetőleg adókedvezmény nem terjed ki az épületnek (épületrésznek) idénybérbeadása esetén - a 7. § (4) bekezdése szerint - külön fizetendő házadóra.

Vhr. 18. § Gyógy- és üdülőhelyen, valamint egyéb üdülőterületen újonnan felépült épületre adómentességet vagy adókedvezményt csak a R. 7. §-ának (1) bekezdése alapján fizetendő évi adóátalányra lehet engedélyezni. Az ilyen épületben történő idénybérbeadás esetében a R. 7. §-a (4) bekezdésének a) és b) pontja szerint járó házadót (idényházadót) az adómentesség vagy adókedvezmény időtartama alatt is meg kell fizetni.

(4) Az Országos Takarékpénztár (OTP) által az állami tulajdonban álló házingatlanok közül magánszemélyek részére értékesített épületeket öt évig teljes adómentesség illeti meg.

Vhr. 19. § (1) Az adómentességet az Országos Takarékpénztár által megküldött, az épület elidegenítésére vonatkozó adásvételi szerződés alapján, az adóügyi csoport - az adásvételi szerződés megkötése napját követő hónap 1. napjától számított öt évi időtartamra - határozattal engedélyezi.

(2) Ha az adásvételi szerződést bármely okból felbontják, vagy az érvénytelenné válik és az épületet az Országos Takarékpénztár újból értékesíti, az öt éves teljes adómentességet az épület után - az újabb adásvételi szerződés megkötése napját követő hónap 1. napjától kezdődően - az új tulajdonos (újabb vevő) részére is engedélyezni kell. Az előző vevő a vele kötött adásvételi szerződés keltétől a szerződés felbontásának napjáig terjedő időre járó házadót pótlólag köteles megfizetni abban az esetben, ha a szerződés felbontása az ő hibájából történt.

(3) A 17. § (6) bekezdésének rendelkezését az öt éves teljes adómentesség esetében is megfelelően alkalmazni kell.

Vhr. 20. § Az állami szervek által értékesítés céljából építtetett épület adómentességére, illetőleg adókedvezményére a R. 4. §-ának (1) és (2) bekezdésében foglalt rendelkezések az irányadók.

(5) Felújítási, illetőleg átalakítási házadókedvezmény engedélyezhető a személyi tulajdonban álló épületek közül a lakóházak (családi házak, szövetkezeti és társasházak, valamint a szövetkezeti és az öröklakások) után, ha a lakóházat felújítják, tatarozzák, átalakítják vagy helyreállítják. A kedvezmény feltételeit és mértékét a pénzügyminiszter állapítja meg.

Felújítási házadókedvezmény

Vhr. 21. § (1) Legfeljebb 10 évig terjedő felújítási adókedvezmény engedélyezhető a személyi tulajdonban álló, házadó alá eső (adóköteles) lakóház (családi ház, szövetkezeti és társasház, valamint a szövetkezeti és az öröklakás) után, ha a lakóházat a természetes elhasználódás vagy bármely más ok következtében beállott rongálódások megszüntetése érdekében felújítják, tatarozzák vagy helyreállítják (a továbbiakban: felújítás).

(2) A R. 2. §-ának e) 8. pontja alapján adómentesnek nem minősülő műemlék eredeti jellegének kifejezésére vagy hatásosabb érvényesülésére irányuló felújítás esetében az adókedvezmény legfeljebb 30 évre terjedhet. (1949. évi 13. sz. tvr. 33. §)

Vhr. 22. § (1) Az adókedvezményre mindazok a munkák jogalapot nyújtanak, amelyeket az építésügyi jogszabályok lakóházjavítási munkának minősítenek.

(2) Építési engedélyhez kötött felújítás esetében adókedvezményt csak akkor lehet engedélyezni, ha a felújításhoz az építésügyi hatóság az engedélyt megadta.

(3) Adókedvezményt csak egyidejűleg végzett felújítás összesen legalább 3000 forintot elérő, igazolt és elfogadott költsége után lehet engedélyezni.

(4) Szövetkezeti és társasház telekkönyvi törzsbetétbe felvett, közös tulajdonban álló épületrészein és központi berendezésein végzett felújítás esetén az adókedvezmény akkor engedélyezhető, ha

a) 10 lakásosnál nem nagyobb épület esetében a felújítás igazolt és elfogadott költségének egy telekkönyvi albetétre eső része átlagosan az 1500 forintot eléri;

b) 10 lakásosnál nagyobb épület esetében a felújítás igazolt és elfogadott költsége a 15 000 forintot meghaladja.

(5) Ha a felújítás csak a telekkönyvi albetétbe felvett lakásra vagy nem lakás céljára szolgáló helyiségre terjed ki, a (3) bekezdésben meghatározott értékhatárt telekkönyvi albetétenként kell számításba venni.

(6) A telekkönyvi törzsbetétbe és az albetétbe felvett épületrészekre egyaránt kiterjedő felújítás esetén a felújítási költségeket együttesen kell számításba venni és az adókedvezményt a (4) bekezdésben meghatározott értékhatár alapján kell megállapítani.

Vhr. 23. § (1) A tulajdonost terhelő, de a bérlő által végeztetett felújítás esetében - a felújítási költségek igazolása mellett - az adókedvezmény alapjául azt a legalább 3000 forintot elérő összeget lehet számításba venni, amelyet a tulajdonos a bérlőnek bérbeszámítás útján megtérít.

(2) Vegyes (részben személyi, részben állami) tulajdonban álló épület esetében a 22. § (3)-(6) bekezdésében meghatározott értékhatárok szempontjából a felújítás teljes összegét, az adókedvezmény mértékének megállapításánál pedig csak a személyi tulajdonra eső költség összegét lehet figyelembe venni.

(3) Ha az épület egy részét a R. 2. §-ában meghatározott állandó adómentesség illeti meg, felújítás esetén a (2) bekezdésben foglalt rendelkezéseknek megfelelően kell az adókedvezményt megállapítani.

Vhr. 24. § (1) Nem jár adókedvezmény

a) az olyan felújítási költségek után, amelyek kártérítésből megtérülnek;

b) a lakásbérleti jogszabályok alapján a bérlőt terhelő javítási munkák után;

c) a tulajdonos terhére hatósági úton elvégeztetett építési munkák után.

(2) Az (1) bekezdés c) pontjában foglalt rendelkezés alól kivétel az az eset, amikor a tulajdonos, illetőleg szövetkezeti vagy társasház esetében a tulajdonostárs, a tulajdoni hányadát terhelő felújítási költség fedezetét a munkák megkezdése előtt az Országos Takarékpénztárnál letétbe helyezi. Az adóügyi csoport - indokolt esetben -az adókedvezményt engedélyezheti akkor is, ha a tulajdonos (tulajdonostárs) az őt terhelő, jogerősen megállapított költség összegét legkésőbb az építésügyi hatóság költségmegállapító határozatának kézhezvételétől számított 30 napon belül az adóügyi csoporthoz befizeti.

Vhr. 25. § (1) Az adókedvezmény mértéke, ha a felújítás igazolt és elfogadott költsége:

a) a 3000 forintot eléri, de az 5000 forintot nem haladja meg, a költség 30%-a, mely az évenként esedékes házadó 50%-a erejéig,

b) az 5000 forintot meghaladja, de a 10 000 forintot nem haladja meg, a költség 50%-a, mely az évenként esedékes házadó 70%-a erejéig,

c) a 10 000 forintot meghaladja, a költség 70%-a, mely az évenként esedékes házadó 80%-a erejéig

terjed, azonban egy-egy felújítás tekintetében legfeljebb 10 - műemlék esetében legfeljebb 30 - éven keresztül érvényesíthető.

(2) Az engedélyezett adókedvezmény időtartamán belül megkezdett és bejelentett újabb felújítás esetén az adókedvezményt az (1) bekezdés alapján kell megállapítani, azonban azt csak a korábbi adókedvezmény megszűnését követően lehet érvényesíteni.

(3) Szövetkezeti vagy társasház telekkönyvi törzsbetétbe felvett, közös tulajdonban álló épületrészeinek és központi berendezéseinek felújítása esetében járó adókedvezményt az egész épület után kivetett házadóból kell megadni. Ugyanígy kell eljárni a 22. § (6) bekezdésben meghatározott esetben, a telekkönyvi törzsbetétet terhelő költségek után járó adókedvezmény megadásánál is.

Vhr. 26. § (1) Aki a felújítás esetére biztosított adókedvezményt igénybe kívánja venni - a 24. § (2) bekezdésében, valamint a 28. § (2) és (3) bekezdésében foglalt eset kivételével - köteles a felújítás megkezdése előtt legalább 8 nappal az arra vonatkozó igényét az adóügyi csoportnál írásban bejelenteni. A bejelentéshez csatolni kell a felújítás részletes költségvetését, valamint -építési engedélyhez kötött felújítás esetén - az építési engedély másolatát.

(2) Ha a felújítás során pótmunka végzése válik szükségessé, azt még a pótmunka megkezdése előtt legalább 24 órával az adóügyi csoportnál írásban be kell jelenteni. A bejelentés elmulasztása esetén az adókedvezmény megállapításánál a pótmunkával kapcsolatos költségeket nem lehet figyelembe venni.

(3) Az adóügyi csoport köteles az előzetes bejelentés alapján:

a) a költségvetést részletesen felülvizsgálni és a felújítás megkezdése előtt a helyszínen szemlét tartani,

b) a felújítást, annak tartama alatt, a szükséghez képest a helyszínen ellenőrizni, végül

c) a szemle, valamint az ellenőrzés eredményét a költségvetésre feljegyezni.

(4) A felújítás befejezését 30 napon belül az adóügyi csoporthoz írásban be kell jelenteni. A bejelentéshez csatolni kell az eredeti számlákat, nyugtákat, egyéb bizonylatokat, továbbá azok összesítését. Ha jogszabály, vagy az építési engedély a használatba vételt az építésügyi hatóság külön engedélyéhez köti, a felújítást a használatba vételi engedély kiadásának napján kell befejezettnek tekinteni. Ilyen esetben a bejelentéshez a használatba vételi engedély másolatát is csatolni kell,

Vhr. 27. § (1) Az adókedvezmény engedélyezése előtt helyszíni szemle útján és a számlák ellenőrzése alapján - szükség esetén az építésügyi hatóság bevonásával - meg kell állapítani, hogy a felújítást a felülvizsgált költségvetésnek megfelelően végezték-e el.

(2) Az Országos Takarékpénztártól igénybevett kölcsönnel végzett felújítás tekintetében az adókedvezményt az Országos Takarékpénztár által elfogadott költségek alapján kell megállapítani.

(3) A 24. § (2) bekezdésében foglalt esetben az adókedvezményt az építésügyi hatóság jogerős költségmegállapító határozata alapján hivatalból kell megadni.

Vhr. 28. § (1) Ha a tulajdonost terhelő felújítást - a tulajdonos előzetes hozzájárulásával - a bérlő végezteti el, az adókedvezménnyel kapcsolatos eljárásra a 26., 27. §-ban, valamint a (3) bekezdésben foglalt rendelkezések az irányadók.

(2) Ha a tulajdonost terhelő felújítást a bérlő -az épület állagának halaszthatatlan megóvása céljából - a tulajdonos előzetes hozzájárulása nélkül végeztette el, a tulajdonos mentesül az előzetes bejelentési kötelezettség alól. Ilyen esetben az adókedvezményt a bérlő bérbeszámítási jogát elismerő nyilatkozat, illetőleg vitás esetben a jogerős bírósági határozat keltétől számított 30 napon belül lehet kérni.

(3) Az adókedvezmény iránti kérelemhez csatolni kell a bérbeszámítási jogot elismerő nyilatkozatot és emellett a bérlő nevére kiállított eredeti számlákat, nyugtákat, egyéb bizonylatokat, továbbá azok összesítését, illetőleg a jogerős bírósági határozat egy példányát, végül, - ha a használatba vételhez engedély szükséges - a használatba vételi engedély másolatát.

Átalakítási házadókedvezmény

Vhr. 29. § (1) Átalakítási adókedvezmény engedélyezhető a személyi tulajdonban álló, házadó alá eső (adóköteles) épület olyan átalakítására, amelynek eredményeként az épületben levő lakások száma növekszik,

(2) Az adókedvezményre jogalapot szolgáltat a lakás műszaki megosztása, továbbá a nem lakás céljára szolgáló helyiségnek lakás céljára történő átalakítása, ha a létesített lakásokra az építésügyi hatóság a használatba vételi engedélyt megadta.

(3) Adókedvezmény csak olyan átalakítási munkára engedélyezhető, amelynek igazolt és elfogadott költsége a 3000 forintot eléri.

(4) Az adókedvezmény alapjául a lakás műszaki megosztása esetében az építésügyi hatóság által jogerősen megállapított és az adóügyi csoporttal közölt, egyéb esetben pedig az igazolt és elfogadott átalakítási költség teljes összege szolgál. Az adókedvezmény mértéke a létesített lakásokra eső évi házadó 60 százaléka, amely azonban legfeljebb 15 éven keresztül érvényesíthető.

(5) Az átalakítási házadókedvezményre egyéb tekintetben a felújítási házadókedvezményre vonatkozó rendelkezések az irányadók.

Vhr. 30. § (1) Egyidejűleg végzett felújítás és átalakítás esetében, a felmerült költségek együttes figyelembe vételével, adókedvezményt csak egy - a tulajdonos számára kedvezőbb - jogcímen lehet engedélyezni.

(2) A 17. § (6) bekezdésének rendelkezését a felújítási és az átalakítási adókedvezmény tekintetében is, megfelelően alkalmazni kell.

(3) Állami tulajdonba vétel alól mentesített épület esetében az 1957. évi 28. tvr. 8. §-a alapján a tulajdonos terhére előírt térítési kötelezettség után felújítási vagy átalakítási adókedvezmény nem engedélyezhető.

(6) E rendelet hatályba lépése előtt engedélyezett ideiglenes házadómentesség, illetőleg kedvezmény érvényben marad.

Vhr. 31. § (1) A R. hatályba lépése előtt már engedélyezett rendes és rendkívüli ideiglenes házadómentesség, illetőleg felújítási, valamint helyreállítási és átalakítási házadókedvezmény érvényben marad. Ezeknél az adómentességeknél és adókedvezményeknél, - amennyiben az adómentesség nem terjed ki a házadó teljes összegére, - a lejáratig még hátralévő időben a R. 7. §-ának (1) bekezdése alapján megállapított évi házadót

a) a rendes ideiglenes házadómentességnél 50 százalékkal,

b) a rendkívüli ideiglenes házadómentességnél 70 százalékkal,

c) a rendkívüli felújítási házadókedvezménynél 50, illetőleg 70 százalékkal,

d) a helyreállítási és átalakítási házadókedvezménynél pedig 60 százalékkal

csökkentett mértékben kell kivetni.

(2) A R. hatályba lépésekor folyamatban levő, jogerős határozattal még el nem bírált ügyekben, a határozott időre szóló adómentesség és adókedvezmény tekintetében, e rendelet rendelkezéseit kell alkalmazni.

A házadó fizetésére kötelezett

5. § A házadót az épület tulajdonosa, illetőleg haszonélvezet esetében a haszonélvező (a továbbiakban: tulajdonos) terhére kell kivetni.

Vhr. 32. § (1) A házadó kivetése szempontjából tulajdonosnak a tényleges tulajdonost vagy haszonélvezőt, illetőleg kétség esetén - az ellenkező bizonyításáig - a birtokost kell tekinteni.

(2) Közös tulajdonban álló épület esetében a házadót a házadó fizetésére kötelezett tulajdonostársak terhére egyetemleges fizetési kötelezettség mellett egy összegben kell kivetni.

(3) Szövetkezeti vagy társasház telekkönyvi albetétbe felvett épületrészei után a házadót az egyes tulajdonosokra külön-külön kell kivetni.

(4) Állami házkezelési szerv (pl. Házkezelési Igazgatóság, Ingatlankezelő Vállalat) kezelésében levő, kizárólag személyi tulajdonban vagy jogi személy tulajdonában álló épület tulajdonosára kivetett házadóról az épületet kezelő állami házkezelési szervet is értesíteni kell, amely ennek alapján köteles a házadó befizetéséről gondoskodni.

A házadó alapja

6. § A hizadó alapja az épületben levő lakószoba, üzlet műhely, továbbá a pénzügyminiszter által meghatározott egyéb adóköteles helyiség.

Vhr. 33. § (1) A házadó alapjának megállapítása szempontjából - a 34. §-ban meghatározott kiegészítő helyiségek kivételével -

a) lakószoba: a lakás, illetőleg üdülés

b) üzlet: a kereskedelmi, illetőleg iparűzéssel kapcsolatos áruértékesítési tevékenység

c) műhely: az ipari tevékenység céljára használt helyiség;

d) egyéb adóköteles helyiség: az a)-c) pontokban nem említett helyiség (pl. iroda, orvosi rendelő, műterem, garázs, raktár).

(2) Ha két egymásba nyíló helyiség közötti válaszfalban ajtó nincs és a falnyílás mérete a válaszfal szélességének fele részét meghaladja, a helyiségeket egy, ellenkező esetben két helyiségnek kell tekinteni.

(3) Az állandó lakás céljára használt helyiséget akkor is lakószobaként kell adóztatni, ha azt részben más célra is használják.

(4) A műhely jellege nem változik meg - a (3) bekezdésben foglalt esettől eltekintve, - ha azt részben más célra is használják.

Vhr. 34. § (1) A házadó alapjának megállapításánál a kiegészítő helyiségeket (mellékhelyiség, melléképület) figyelmen kívül kell hagyni.

(2) Kiegészítő helyiségek:

a) lakószobánál: a lakás rendeltetésszerű használatához szükséges veranda, nyitott és zárt folyosó, előszoba (előtér), konyha (főzőfülke), étkezőfülke, éléskamra, fürdőszoba (mosdófülke), WC (árnyékszék), továbbá a mosókonyha, a padlás, a fás- (szenes)-kamra és az ól, valamint a tulajdonos által használt vagy a lakással együtt bérbeadott pince, fészer, pajta és istálló;

b) az üzletnél, műhelynél és egyéb adóköteles helyiségnél: az azokhoz tartozó és rendeltetésének megfelelő célra használt öltöző, mosdó, WC (árnyékszék), fás- (szenes)-pince (-kamra).

(3) Ha a lakásban, illetőleg a lakáshoz tartozó melléképületben a nyári konyhán felül konyha céljára használható más helyiség nincs, a lakószobának épített, de konyha céljára használt helyiséget kiegészítő helyiségnek kell tekinteni. Ha a lakószobának épített helyiséget egyéb kiegészítő helyiség céljára használják, az ilyen használat a helyiség lakószoba jellegét nem szünteti meg.

A házadó mértéke

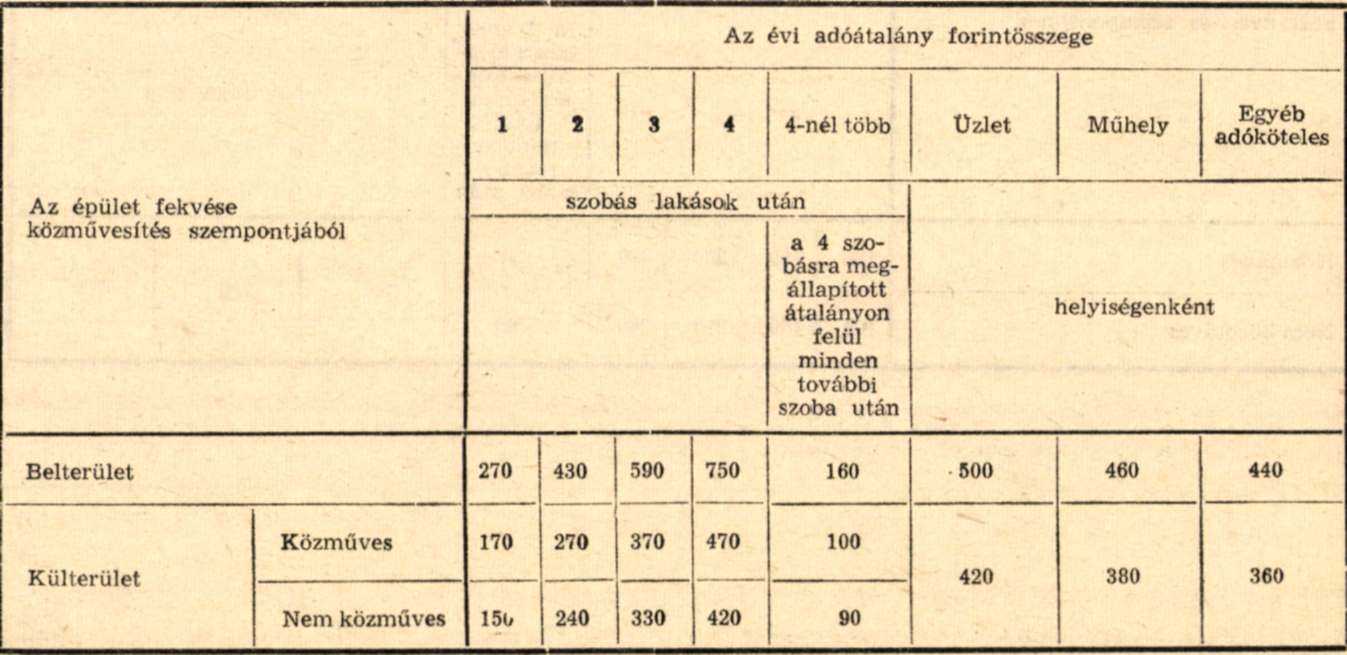

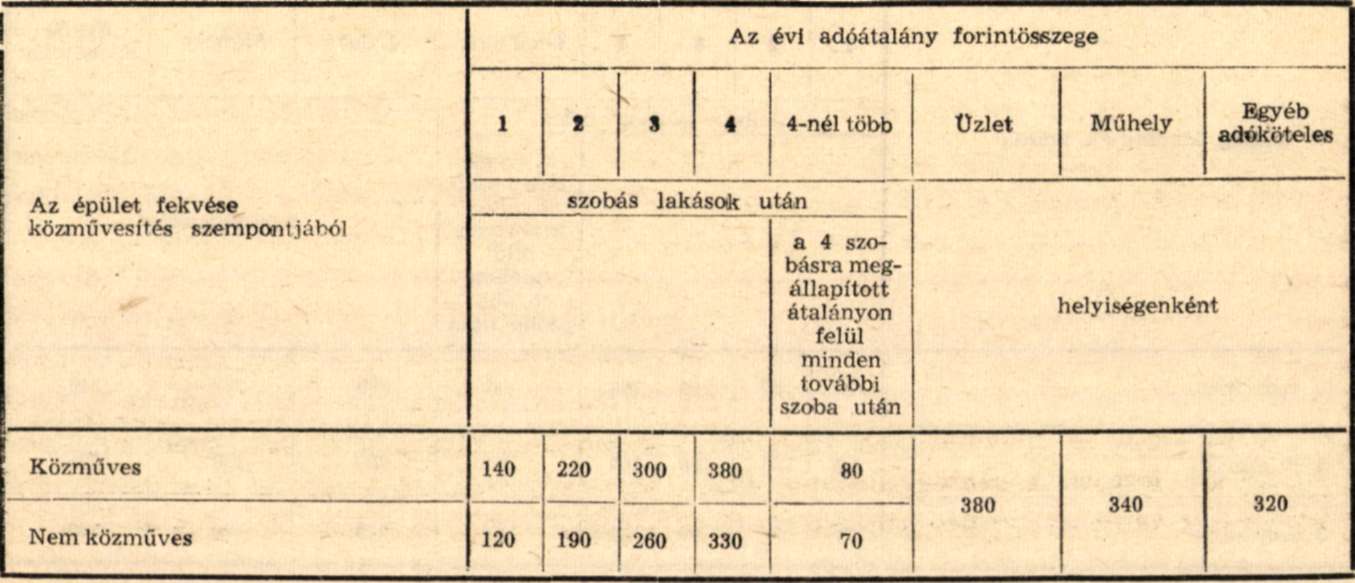

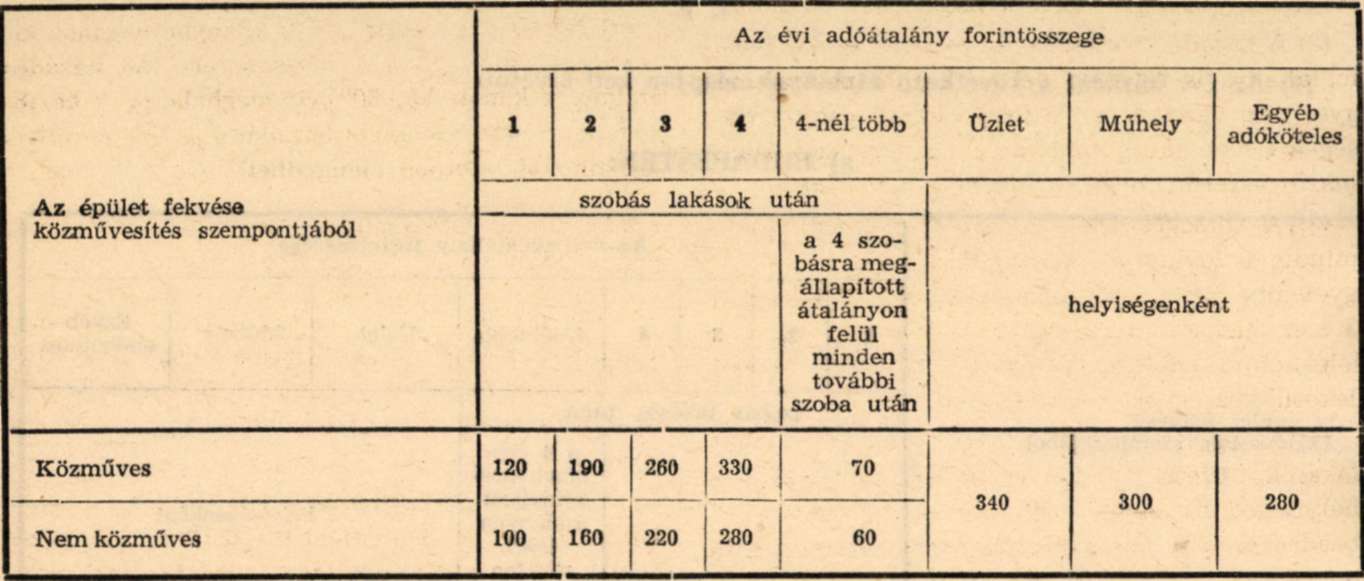

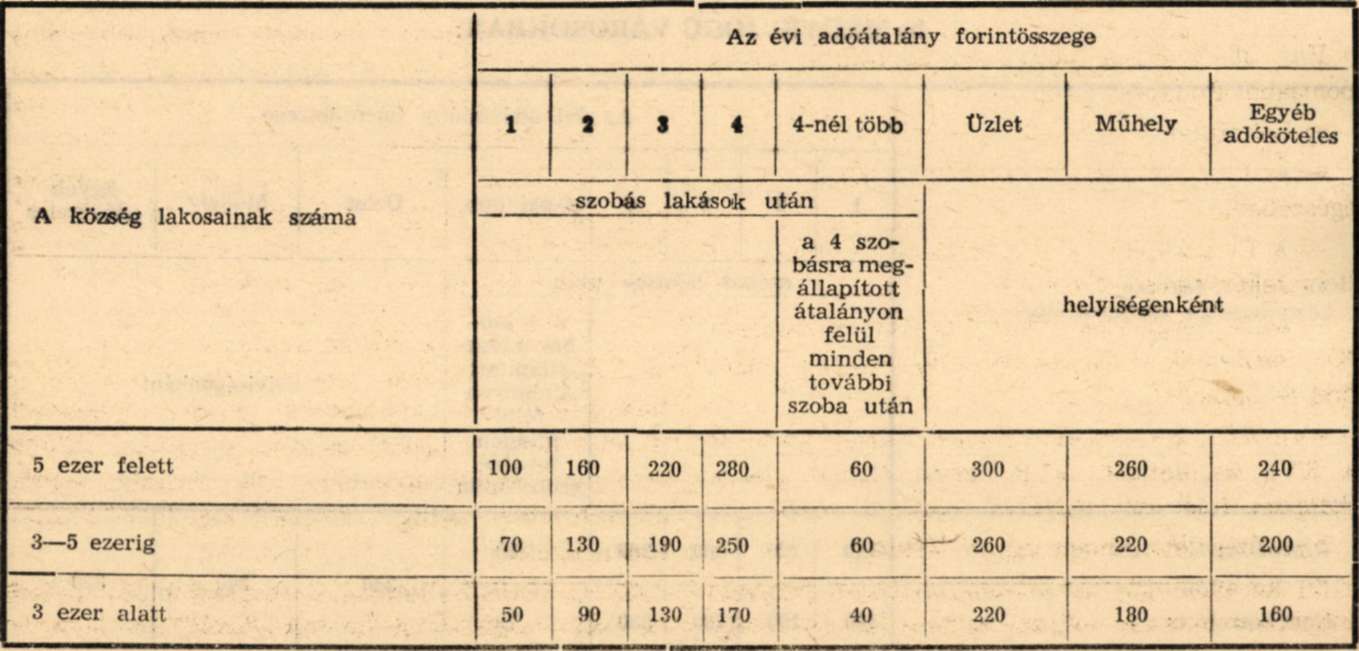

7. § (1) Az évi házadót a következő átalányok alapján kell kivetni:

a) BUDAPESTEN:

b) MEGYEI JOGÚ VAROSOKBAN:

c) JÁRÁSI JOGÚ VAROSOKBAN:

d) KÖZSÉGEKBEN:

Vhr. 35. § (1) Az adóköteles épület évi házadóját a R. 7. §-ának (1) bekezdésében meghatározott évi átalányösszegek alkalmazásával kell kivetni.

(2) A házadó kivetése során - a 37. és 41. §-ban foglaltakra is figyelemmel - a Budapestre, megyei jogú városra, járási jogú városra vagy a községekre vonatkozó táblázatok egyikét kell alkalmazni aszerint, hogy az épület hol fekszik.

(3) A községek lélekszám szerinti besorolásánál mindig a legutóbbi népszámlálás adatait kell figyelembe venni. Az adóátalány alkalmazásánál a 3 ezer lélekszámú községet 3 ezer alatti, az 5 ezer lélekszámú községet pedig 3-5 ezerig terjedő lakosú községnek kell tekinteni.

(4) Az épület évi házadóját, a benne levő önálló lakások, üzletek, műhelyek és egyéb adóköteles helyiségek figyelembe vételével - az épület bérbeadására vagy használatának szünetelésére tekintet nélkül - a vonatkozó évi adóátalányok alkalmazásával kell megállapítani.

(5) Az épületben levő önálló lakások évi adóátalányát az egyes lakásokban levő adóköteles lakószobák száma határozza meg.

(6) Az épületben levő, lakószobának nem minősülő adóköteles helyiségeknek (üzlet, műhely egyéb adóköteles helyiség) táblázat szerinti évi adóátalányát annyiszor kell számításba venni, ahány üzlet, műhely vagy egyéb adóköteles helyiség van az épületben.

(2) Azt, hogy az adózás vonatkozásában mely területet kell belterületnek, vagy külterületnek, valamint, hogy mely épületet kell közművesnek vagy nem közművesnek tekinteni, a pénzügyminiszter határozza meg.

Vhr. 36. § (1) A házadó megállapítása szempontjából Budapest területén

a) belterület

- az I., V., VI., VII., VIII. és XII. kerület teljes egészében,

- a II. kerület - a II/a. kerület (Pesthidegkút, Remetekertváros) kivételével,

- a IX. kerületnek a Könyves Kálmán körút, a XI. kerületnek a Dombóvári, Hamzsabégi, Budaőrsi és Sasadi út,

- a XIII. kerületnek a Róbert Károly körút és a XVI. kerületnek a Hungária körút belső (központ felé eső) oldalával határolt része;

b) külterület minden egyéb terület.

(2) Az adóátalányok alkalmazása szempontjából közműves minden olyan épület, amely, vagy amelynek telke a központi vízvezeték hálózatba be van kapcsolva.

(3) Bérbeadás esetén - az idénybérbeadást kivéve - amennyiben a bérleményre eső házadóátalány a kapott bér 50%-át meghaladja, a bérjövedelem felét meghaladó házadót a pénzügyminiszter indokolt esetben elengedheti.

Vhr. 37. § Az adóátalány mérséklése iránti kérelem tekintetében az adóügyi csoport határoz.

(4) Az idénybérbeadás esetén az (1) bekezdésben megállapított évi átalányösszegen felül az általános jövedelemadót és a lakáshelyreállítási hozzájárulást is magában foglaló alábbi házadót kell fizetni:

a) az Idegenforgalmi Beszerzési Utazási és Szállítási Vállalat (a továbbiakban: IBUSZ), valamint a tanácsi idegenforgalmi hivatalok által szervezett és személyi tulajdonban levő épületekben történő üdültetés esetén,

gyógy- és üdülőhelyeken vendégnaponként 1,50 Ft,

egyéb üdülőterületeken vendégnaponként 1,- Ft,

b) egyéb magánbérbeadások után pedig vendégnaponként 6,- Ft.

Vhr. 38. § (1) Idénybérbeadásnak - az évszaktól függetlenül - a gyógy- és üdülőhelyen vagy egyéb üdülőterületen személyi tulajdonban álló épület vagy helyiség (akár önálló, akár a tulajdonos lakrészéhez tartozik) üdülés (pihenés) céljára való időleges bérbeadását kell tekinteni.

(2) A R. 7. §-ának (4) bekezdésében meghatározott idényházadó tételeket vendégnaponként (üdülő személyenként és naponként) kell számításba venni. 14 éven aluli gyermek után idényházadót nem kell fizetni.

(3) Az idényházadót a R. 7. §-ának (1) bekezdése szerint az épület után járó évi házadón felül kell megfizetni. Az idényházadóra házadómentesség vagy kedvezmény nem terjed ki.

Vhr. 39. § (1) Az IBUSZ, valamint a tanácsi idegenforgalmi hivatalok által szervezett, személyi tulajdonban álló épületekben történő üdültetés (fizetővendég-szolgálat) esetében gyógy- és üdülőhelyeken vendégnaponként 1,50 forintot, egyéb üdülőterületen pedig 1 forintot kell idényházadó címén fizetni.

(2) Az IBUSZ, illetőleg az Idegenforgalmi Hivatal helyi megbízottja köteles községenként (várósonként, városi kerületenként) nyilvántartást felfektetni, amelybe be kell vezetni - épületenként (helyiségenként) - a bérbeadók nevét és címét, a bérelt épületek (helyiségek) helyét, a 14 éven felüli fizetővendégek által eltöltött üdülőnapok számát és az adó összegét.

(3) Az (1) bekezdésben meghatározott mérvű adót a helyi megbízott a bérbeadó részére fizetendő bérösszegből köteles levonni és a tárgyhónapban levont adóösszeget legkésőbb a következő hónap 15. napjáig egyösszegben befizetni az adóügyi csoportnál vezetett "IBUSZ idényházadó", illetőleg "Idegenforgalmi Hivatal idényházadó" elnevezésű adófőkönyvi számla javára. Az adóösszeg befizetésével egyidejűleg a helyi megbízott az adóügyi csoporthoz írásbeli bejelentést (sommás bevallást) köteles tenni, amelynek tartalmaznia kell - a tárgyhónapra vonatkozóan -a fizetővendégek és az üdülőnapok számát, valamint az adó összegét.

(4) Az adóügyi csoport köteles a helyi megbízottnál ellenőrizni, hogy az idénybérbeadások nyilvántartása, az adóösszeg levonása és befizetése helyesen történt-e.

Vhr. 40. § A személyi tulajdonban álló épületek (helyiségek) idénybérbeadása esetében vendégnaponként 6 Ft adót (idényházadót) kell fizetni. Az egy hónapra járó adó összegét a következő hő-nap 5. napjáig havi bevallás benyújtása mellett kell befizetni az illetékes községi (városi, városi kerületi) tanács végrehajtó bizottságának adóbeszedési számlájára. Az idényházadó bevallásnak tartalmaznia kell a bérbeadó nevét és címét, a bérbeadott épület (helyiség) helyét, a tárgyhónapban üdülő (bérlő) 14 éven felüli személyek számát, az üdülési (bérbeadási) napok számát és a havi adó kiszámított összegét.

8. § A pénzügyminiszter a 7. § (1) bekezdése szerint járó házadóátalányokat indokolt esetben csökkentheti, vagy azok alól mentességet engedélyezhet.

Vhr. 41. § (1) Az állandó lakás céljára használt, kizárólag egy helyiségből álló épület házadóját a R. 7. § (1) bekezdése szerint egyébként járó adó 40 százalékkal csökkentett összegében kell megállapítani.

(2) Az igazgatási szempontból városhoz csatolt községben és külterületi településen levő olyan ház esetében, amelynél az illető városra vonatkozó [R. 7. § (1) bek.] adóátalányok alkalmazása mellett megállapítható adó a korábbi évi házadót meghaladja, az adót az átcsatolt község lélekszámának megfelelő, illetőleg a külterületi településnél a 3-5 ezer lakosú községre a R-ben meghatározott adóátalányok alkalmazásával kell megállapítani.

(3) Az állandó lakás céljára használt olyan egyszobás háznál, ahol a R. szerint járó adó a korábbi évi házadót meghaladná a R. alapján megállapítható adót, a (4) bekezdésben foglaltakra figyelemmel, 20 százalékig terjedhető mértékben csökkenteni kell. E rendelkezés alapján adható engedmény az (1) bekezdésben foglalt rendelkezés alkalmazása esetén nem engedélyezhető.

(4) A (2) és (3) bekezdésben foglalt rendelkezés alapján megállapított adó a R. hatályba lépése előtt megállapított évi házadónál kevesebb nem lehet.

(5) Az (1) és (3) bekezdésben foglalt rendelkezéseket a R. hatályba lépését követően adókötelessé váló épületek esetében alkalmazni nem lehet.

II.

VEGYES RENDELKEZÉSEK

Az adó kivetése

9. § (1) A házadó alá eső épület tulajdonosa a házadó kivetése végett a pénzügyminiszter által meghatározott időben és módon adóbevallást köteles benyújtani.

Vhr. 42. § (1) - Amennyiben a pénzügyminiszter a R. 11. §-a alapján másként nem rendelkezik, - a házadó alá eső épület tulajdonosa (a cselekvőképtelen vagy korlátoltan cselekvőképes személy, valamint a jogi személy nevében a törvényes képviselő) köteles minden év november havában az adóügyi csoporthoz az ott beszerezhető és erre a célra szolgáló hivatalos nyomtatványon, házadóbevallást benyújtani. Az adóbevallás beadására az adóügyi csoport - indokolt esetben - legfeljebb 15 napi halasztást adhat.

(2) A bevallást - kizárólag az állam, a szövetkezetek és a társadalmi szervezetek tulajdonában álló épületek kivételével - minden házadó alá eső épületről, tehát az állandó vagy határozott időre szóló adómentességben (adókedvezményben) részesülő épületről is be kell nyújtani.

(3) Ha az épületnek több adófizetésre kötelezett tulajdonosa van, kiknek tulajdonjoga a telekkönyvbe csak tulajdonhányad szerint van bejegyezve, a tulajdonosok egyetemlegesen felelősek a bevallás beadásáért, közülük bármelyik beadhatja a bevallást s ezt a tulajdonosok közös bevallásának kell tekinteni. Ha az osztatlan közös tulajdonban álló épület egy része a R. 2. §-a értelmében állandóan adómentes, a házadóbevallást az egész épületről - a tulajdoni hányadok feltüntetésével - az a szerv (személy) köteles benyújtani, amely az épületet kezeli.

(4) Állami házkezelési szerv kezelésében levő, kizárólag személyi tulajdonban vagy jogi személy tulajdonában álló épületről az állami házkezelési szerv köteles bevallást benyújtani.

(5) A bevallás beadására kötelezett a bevallás beadására vonatkozó, valamint a törvényes rendelkezésekben előírt minden egyéb kötelezettségének meghatalmazott útján is eleget tehet. A meghatalmazott eljárásáért a meghatalmazó anyagilag felelős. Az illetékköteles meghatalmazást az adóbevalláshoz kell csatolni. Az ingatlan kezelőjét - külön meghatalmazás nélkül is - meghatalmazottnak kell tekinteni.

(6) Ha a bevallásadásra kötelezett a bevallást kiállítani nem képes, az adóügyi csoport annak kiállításában segíteni köteles.

(7) A bevallásadásra kötelezett aláírása nélkül benyújtott adóbevallás érvénytelen.

Vhr. 43. § Az adóügyi csoport köteles gondoskodni arról, hogy a bevallásra kötelezetteket a helyileg szokásos módon (hirdetmény, hangos híradó, stb. útján) időben felhívják az adóbevallás benyújtásának határidejére és a benyújtás elmulasztásának jogkövetkezményeire.

Vhr. 44. § A bevallás adatainak valódiságáért a teljes bevallást illetően a bevallásadásra kötelezett személy, az egyes lakások, illetőleg bérlemények adatait illetően pedig a bérlő (használó) is büntetőjogi felelősséggel tartozik.

(2) Az adóbevallásadási kötelezettség alól a pénzügyminiszter felmentést adhat.

10. § A házadót minden adóköteles épület után külön kell kivetni.

Vhr. 45. § (1) A házadót egy tétel alatt kell kivetni az egy telekkönyvi tulajdont képező épület után, abban az esetben is, ha az osztatlan közös tulajdonban áll. Ide tartoznak a szövetkezeti és társasház telekkönyvi törzsbetétbe felvett, közös tulajdonban álló épületrészei is.

(2) Adózás szempontjából külön épületnek kell tekinteni az épületnek telekkönyvi albetétbe felvett részeit (pl. öröklakások).

11. § A pénzügyminiszter elrendelheti a 7. § (1) bekezdés szerint járó házadónak változatlan összegben való fenntartását (rögzítését) a kivetés évét követő adóévre.

Évközi változások

12. § (1) Az épület tulajdonosa köteles az épület (épületrész) használatba vételét, illetőleg bérbeadását, továbbá a házadómentesség megszűnését 15 nap alatt adóbevallás benyújtása útján bejelenteni.

Vhr. 46. § Az épület tulajdonosa köteles

a) az évközben használatba vett új épület használatba vételét,

b) az állandó adómentesség megszűnését,

c) a bérösszegben történt változást,

d) az évközi bérlőváltozást,

e) az új bérbeadást

15 nap alatt az adóügyi csoporthoz adóbevallás benyújtása útján bejelenteni.

(2) Soron kívüli adókivetésnek van helye, ha az épület (épületrész) időközben adókötelessé válik.

Vhr. 47. § Az évközben adókötelessé vált épület házadóját az adókötelezettség beálltát követő hó 1. napjától az adóév (naptári év) végéig a R. 7. § (1) bekezdésében meghatározott évi adóátalányok időarányos részében kell kivetni.

13. § A kivetett házadó teljes vagy részbeni törlésének van helye:

a) az időközben adómentessé vált épület (épületrész) után az adómentesség beálltát követő hónap 1. napjától;

Vhr. 48. § Ha az adóév folyamán az adóköteles épület állandóan adómentessé válik és ezt a körülményt a bevallásadásra kötelezett az épület pontos megjelölése mellett az adóügyi csoportnál bejelenti, a bejelentés napját követő hónap 1. napjától a házadót egészben vagy részben törölni kell.

b) a teljesen lebontott vagy megsemmisült épület (épületrész) után a lebontást vagy megsemmisülést követő hónap 1. napjától;

Vhr. 49. § Az épület lebontásának vagy megsemmisülésének bejelentése és az adó törlése tekintetében a 48. §-ban foglalt rendelkezéseket kell értelemszerűen alkalmazni.

c) a megrongált épület után az ezt előidéző eseményt követő hónap 1. napjától abban az esetben, ha az adóköteles épületben (épületrészben) okozott kár következtében az épület vagy annak egy része lakhatatlanná, illetve használhatatlanná vált;

Vhr. 50. § (1) Az épület használhatatlanná válásának bejelentése és az adó törlése tekintetében a 48. §-ban foglalt rendelkezéseket értelemszerűen alkalmazni kell.

(2) Az adótörlés mértéke attól függ, hogy a káreset következtében az adóköteles lakószoba, üzlet, műhely vagy adóköteles helyiség száma csökkent-e vagy sem. Ha a helyiségek számában csökkenés nem állott be, adótörlésnek helye nincs.

(3) A kárbejelentés alapján az adóügyi csoport a kárbejelentéstől számított 15 napon belül helyszíni vizsgálatot tart, a tényállást megállapítja és döntéséről a házadó fizetésére kötelezettet határozattal értesíti.

d) a bérbeadás útján hasznosított épület (épületrész) esetében az igazoltan egészben vagy részben behajthatatlanná vált bérösszeg arányában.

Vhr. 51. § (1) A bérösszeg behajthatatlanságát jogerős bírósági vagy államigazgatási határozattal, illetőleg egyéb hiteltérdemlő módon kell igazolni.

(2) Az adótörlés iránt előterjesztett kérelem tekintetében elsőfokon az adóügyi csoport határoz és erről a tulajdonost határozattal értesíti.

(3) Ha a behajthatatlannak minősített bért vagy annak egy részét később megfizetik, az adófizetésre kötelezett tartozik ezt a házadó kivetése végett bevallás benyújtása útján az adóügyi csoporthoz 15 napon belül bejelenteni.

14. § A házadó és az esetleges bírság összegéről a tulajdonost adóív, az évközi változásokról pedig határozat útján értesíteni kell.

Vhr. 52. § A házadó esedékességére, fizetésére, behajtására, törlésére és elévülésére az adók kivetéséről és beszedéséről szóló rendelkezések az. irányadók.

Jogorvoslatok

15. S.

A házadó és a bírság, valamint a házadómentesség és a házadókedvezmény, továbbá a 13. § alapján igényelhető adótörlés esetében hozott határozat ellen az államigazgatási eljárás általános szabályairól szóló 1957. évi IV. törvény alapján fellebbezéssel lehet élni.

Bírságolás, büntető rendelkezések

16. § (1) A tulajdonos terhére - a házadóval együtt - bírság címén ki kell vetni a házadó

5%-át, de legalább 20 forintot, ha a tulajdonos adóbevallását nem a pénzügyminiszter által megállapított határidőben adja be;

20%-át, de legalább 50 forintot, ha a tulajdonos az adóbevallás beadására vagy a hiányok pótlására az adóhatóság részéről hozzá intézett felhívásnak az abban kitűzött határidő után tesz csak eleget;

50%-át, de legalább 100 forintot, ha a tulajdonos az adóbevallási kötelezettségének az adókivetés befejeztéig sem tesz eleget.

Vhr. 53. § Az adómentességben, vagy adókedvezményben részesülő épületeknél az adónak azt az összegét kell a bírság tekintetében alapul venni, amely akkor járna, ha az épület adómentességben vagy adókedvezményben nem részesülne.

(2) Ha a tulajdonos a házadó elsőfokú megállapításáig mulasztásának vétlenségét igazolja, a bírság kivetését mellőzni kell.

(3) Aki házadó fizetési kötelezettségének megállapítása szempontjából jelentős tényt (adatot) a hatóság előtt valótlanul ad elő vagy elhallgat és ezzel vagy más megtévesztő magatartással az adóbevételt csökkenti vagy a hatóság megtévesztésével őt meg nem illető adómentességet vagy adókedvezményt vesz igénybe, a Btk. 248. §-a szerint adócsalás bűntettét, illetőleg az 1962. évi 10. törvényerejű rendelet 55. §-a értelmében pénzügyi szabálysértést követ el.

III.

ZÁRÓ RENDELKEZÉSEK

17. § (1) Ez a rendelet kihirdetése napján lép hatályba és rendelkezéseit az 1963. évre szóló házadó megállapítása során kell első ízben alkalmazni. Ezzel egyidejűleg a házadóról szóló 8790/1946. (VII. 31.) ME rendelet és az ennek módosítása és kiegészítése tárgyában kiadott 13.350/1948. (1949. I. 1.) Korm. rendelet, a 14.000 1947. (XI. 18.) Korm. rendeletnek a házadóra vonatkozó rendelkezései, a 149/1950. (V. 27.) MT rendelet, a 290/1950. (XII. 17.) MT rendelet, továbbá a 10.750/1946. (IX. 15.) ME rendelet és az ennek módosítása, illetőleg kiegészítése tárgyában kiadott 5630/1948. (V. 16.) Korm. rendeletnek házadóra vonatkozó rendelkezései, a 2720/1949. (III. 26.) Korm. rendelet, a 4134/ 1949. (VII. 3.) Korm. rendelet; az 1083/1957. (X. 19.) Korm. számú határozat 6. pontja, a 20/ 1959. (IV. 16.) Korm. rendelet 7. §-ának i) pontja, valamint a 2066/1960. (IX. 16.) Korm. számú határozat 4. pontja és a 2069/1960. (IX. 16.) Korm. számú határozat 4. pontja hatályukat vesztik.

(2) E rendelet végrehajtásáról - az építésügyi miniszter ügykörét érintő kérdésekben az építésügyi miniszterrel egyetértésben - a pénzügyminiszter gondoskodik.

Vhr. 54. § (1) E rendelet kihirdetése napján lép hatályba és rendelkezéseit az 1963. évre szóló házadó megállapítása során kell első ízben alkalmazni. Ezzel egyidejűleg a 19.100/1946. (IX. 28.) UM, 25.800/1946. (XI. 22.) ÉKM, 155.000/1946. (IX. 29.) PM, 198.000/1946. (XII. 1.) VII. PM, 3000/1947. (II. 20.) ÉKM, 90.000/1947. (II. 20.) PM, 180.500/1947. (VII. 20.) PM, 129.000/1948. (III. 25.) PM, 129.200/1948. (III. 25.) PM, 129.300/1948. (III. 25.) PM, 261.400/1948. (XII. 10.) PM, 327.100/1948. (1949. I. 20.) PM, 58.500/1949. (I. 12.) PM, 64.800/1949. (IV. 23.) II/a PM, 64.900/1949. (IV. 23.) PM, 196.500/1949. (V. 12.) PM, 253 000/1949. (X. 23.) PM, 25.858/1950. (PK 5.) II a PM 29.000/1950. (VII. 4.) PM, 3611-28/1950. (XII. 29.) ÉM, 3/1950. (III. 16.) PM, 8/1959. (II. 15.) PM, 1/1961. (I. 31.) PM, 17/1961. (XI. 17.) PM rendeletek, továbbá a 153 600/1947. (VI. 17.) VII. PM 1. §-a, a 192.100/1948. (IV. 30.) VII. PM 4. és 5. §-a, a 372-56/1950. (VIII. 4.) PM 15. §-a, az 1/1955. (III. 26.) VKGM rendelet 16. §-a, valamint a 6320/H/34/1951. (PK 37.) II/a. PM, 6320/I/6/1951. (PK 45.) PM, 3420-21/1953. (PK 67.) PM, 3451/13/3/1954. (PK 60.) PM, 47/1955. (P K 14.) PM, 52/1955. (P K 15.) PM, 198/1956. (P K 43.) PM utasítások hatályukat vesztik.

(2) Az 1963. évi házadó kivetéséhez szükséges adóbevallást 1963. április 30. napjáig kell benyújtani.

(3) A lakáshelyreállítási hozzájárulás megállapítása szempontjából a hatályát vesztett házadórendeletben megállapított haszonérték helyett a vonatkozó házadóátalány kétszeres összegét kell alapul venni.

Garamvölgyi Károly s. k.,

pénzügyminiszterhelyettes