13/2008. (XI. 18.) MNB rendelet

a jegybanki információs rendszerhez szolgáltatandó információk köréről, a szolgáltatás módjáról és határidejéről

A Magyar Nemzeti Bankról szóló 2001. évi LVIII. törvény 60. §-a (1) bekezdésének i) pontja alapján fennálló jogkörömben eljárva a következőket rendelem el:

1. §

E rendelet hatálya kiterjed a jogi személyre és a gazdasági (termelő, szolgáltató, üzemi, üzleti) tevékenységet folytató jogi személyiséggel nem rendelkező szervezetre, annak gazdasági tevékenységére vonatkozóan (a továbbiakban együtt: adatszolgáltatók).

2. §

(1) Az adatszolgáltatók az e rendelet 1. mellékletében felsorolt információkat az ott meghatározott módon, gyakorisággal és határidőben szolgáltatják a Magyar Nemzeti Bank (a továbbiakban: MNB) részére.

(2) A hitelintézetek által a Pénzügyi Szervezetek Állami Felügyelete részére szolgáltatandó adatok köréről és az adatszolgáltatás módjáról szóló PM rendeletben 20A, illetve F20A sorkód alatt meghatározott információkat a hitelintézet, illetve az Európai Gazdasági Térségről szóló megállapodásban részes (valamely más) tagállamban székhellyel rendelkező hitelintézet magyarországi fióktelepe (a továbbiakban: EGT fióktelep) az ott meghatározott gyakorisággal és határidőben, az MNB elektronikus adatbefogadási rendszerén (a továbbiakban: EBEAD) keresztül szolgáltatja az MNB részére is.

3. §

(1) A szolgáltatandó információkhoz kapcsolódó táblákat és az azok kitöltésére vonatkozó rendelkezéseket - a (2) bekezdésben foglaltak kivételével - e rendelet 2. melléklete tartalmazza.

(2) A 2. § (2) bekezdése szerinti információkhoz kapcsolódó táblákat és az azok kitöltésére vonatkozó rendelkezéseket az ott hivatkozott jogszabály tartalmazza.

(3) Az információk szolgáltatásához szükséges - e rendelet 3. mellékletében meghatározott - technikai segédleteket az MNB e rendelet hatálybalépésével egyidejűleg, a honlapján teszi közzé.

4. §

(1) E rendelet 2009. január 1-jén lép hatályba.

(2) E rendelet hatálybalépésével egyidejűleg hatályát veszti

a) a jegybanki információs rendszerhez a fizetésimérleg-statisztikák összeállítása céljából szolgáltatandó információk köréről, a szolgáltatás módjáról és határidejéről szóló 3/2007. (II. 21.) MNB rendelet, továbbá

b) a jegybanki információs rendszerhez szolgáltatandó információk köréről, a szolgáltatás módjáról és határidejéről szóló 14/2007. (XI. 29.) MNB rendelet azzal, hogy a 2008. évre mint tárgyidőszakra vonatkozó adatszolgáltatásokat az azokban foglaltak szerint kell teljesíteni.

Simor András s. k.,

a Magyar Nemzeti Bank elnöke

1. melléklet a 13/2008. (XI. 18.) MNB rendelethez[1]

A jegybanki információs rendszerhez szolgáltatandó információk

I.

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének mód ja | határideje | címzettje | |||

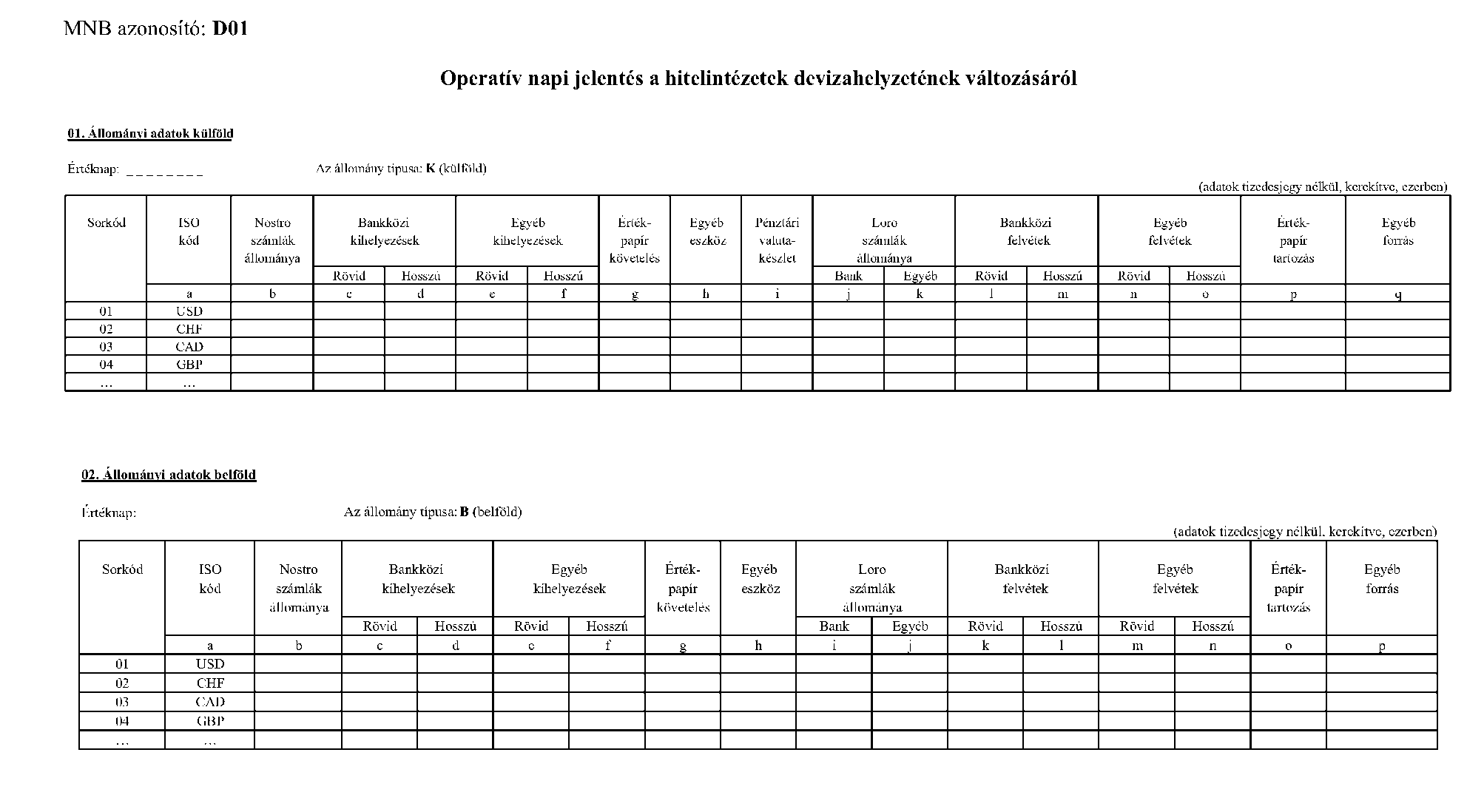

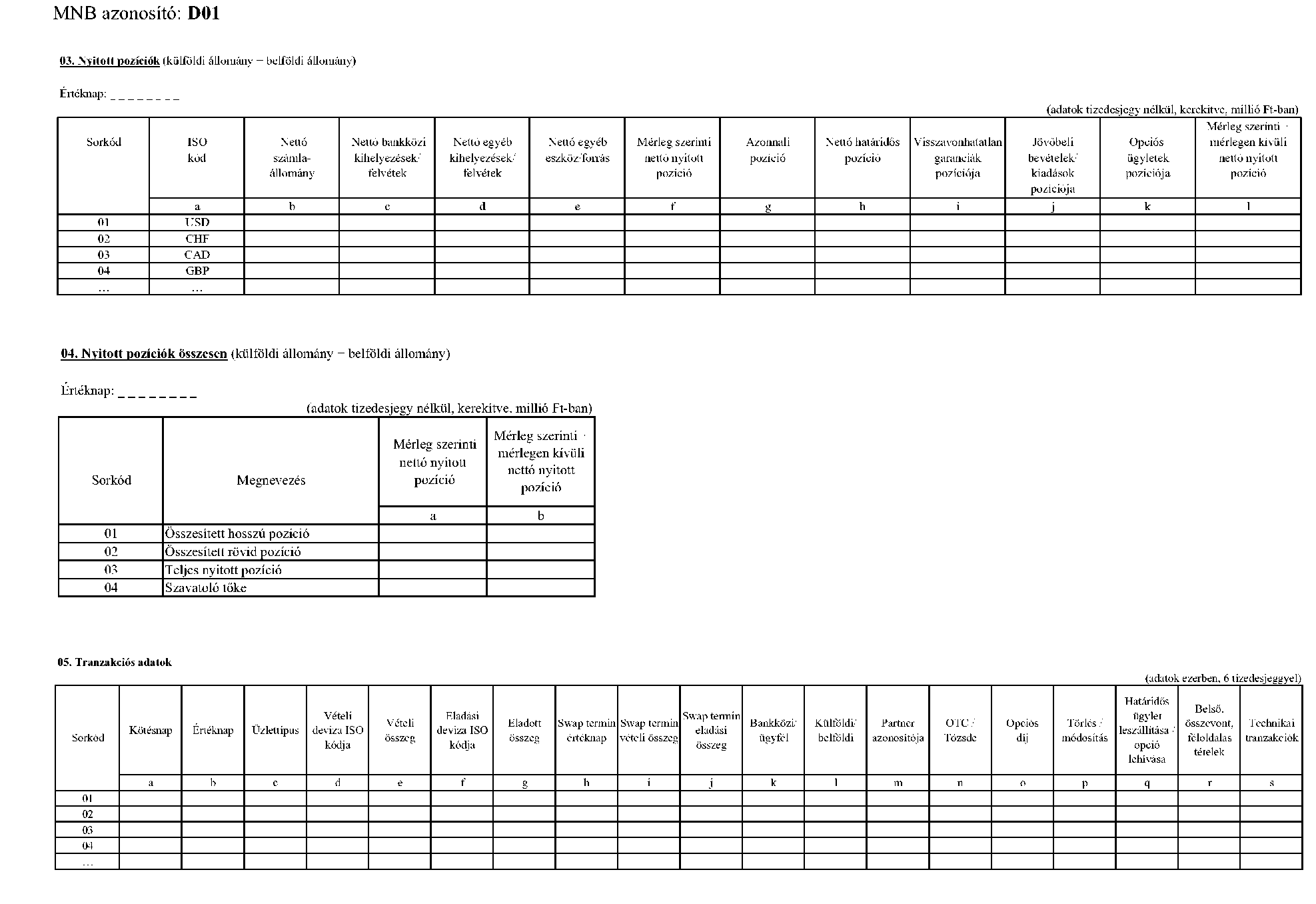

| D01 | Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tárgynapot követő munkanap 11:30 óra | MNB Statisztika |

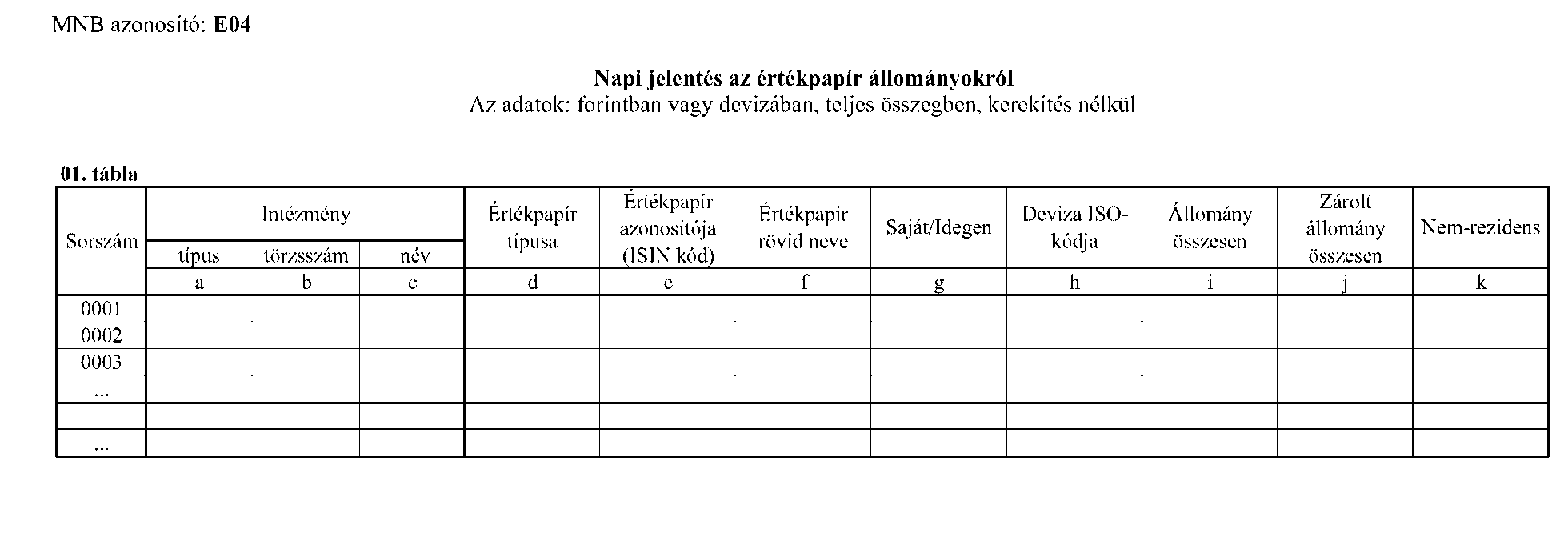

| E04 | Napi jelentés az értékpapír állományokról | központi értéktári tevékenységet végző, a tőkepiacról szóló 2001. évi CXX. törvény (a továbbiakban: Tpt.) szerinti elszámolóház, központi értéktár, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tárgynapot követő munkanap 9:00 óra | MNB Statisztika |

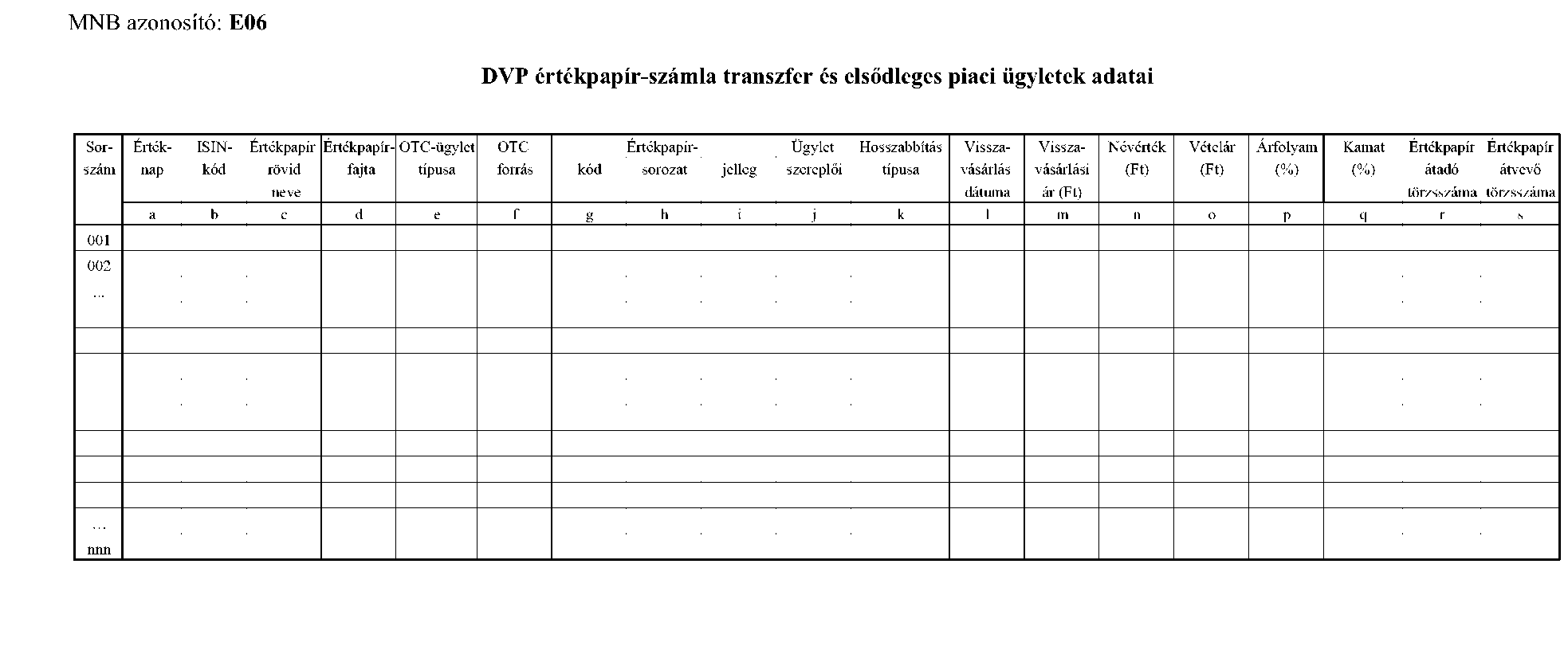

| E06 | DVP értékpapír-számla transzfer és elsődleges piaci ügyletek adatai | Tpt. szerinti elszámolóházak, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tárgynapot követő munkanap 9 óra | MNB Statisztika |

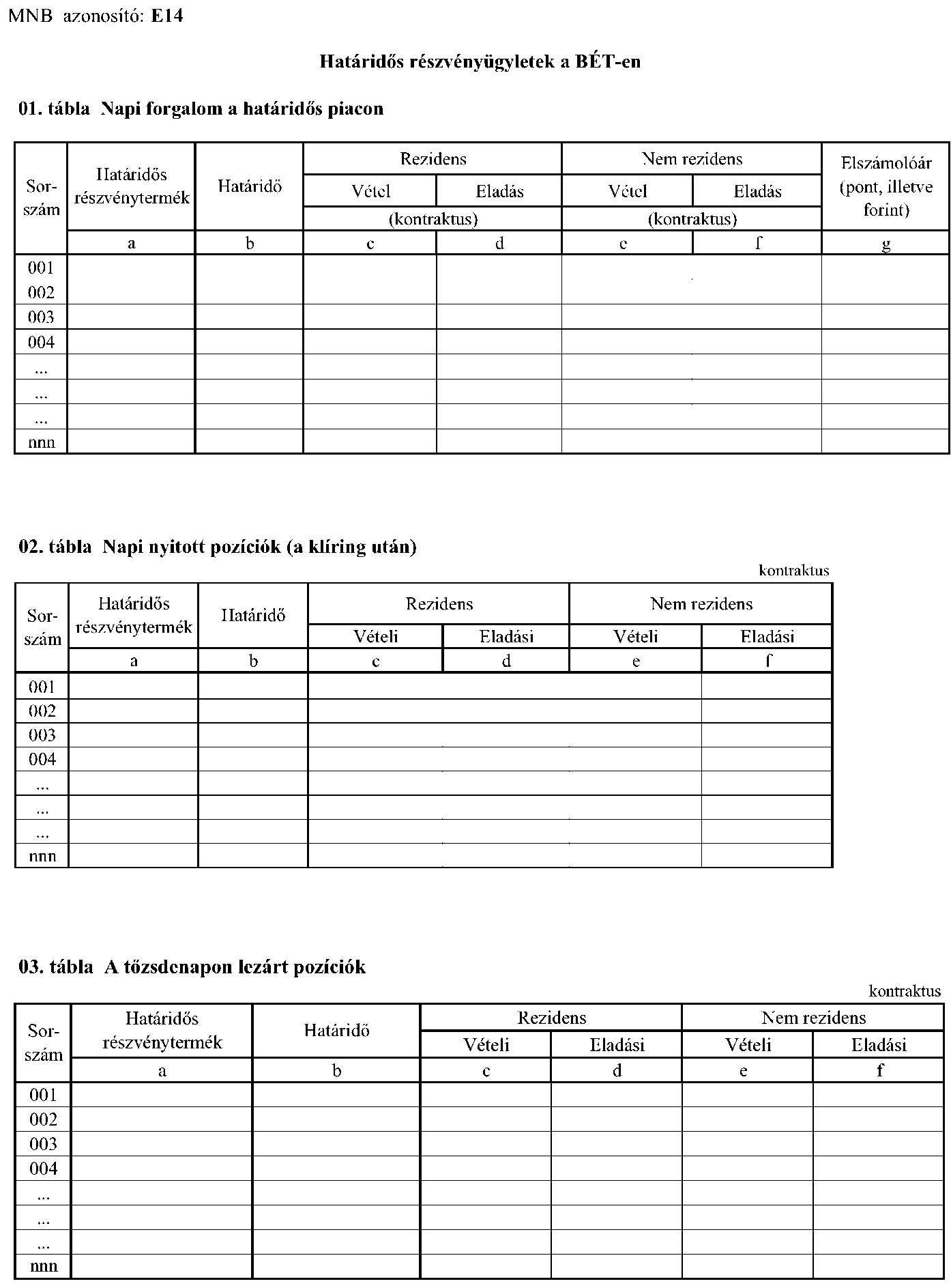

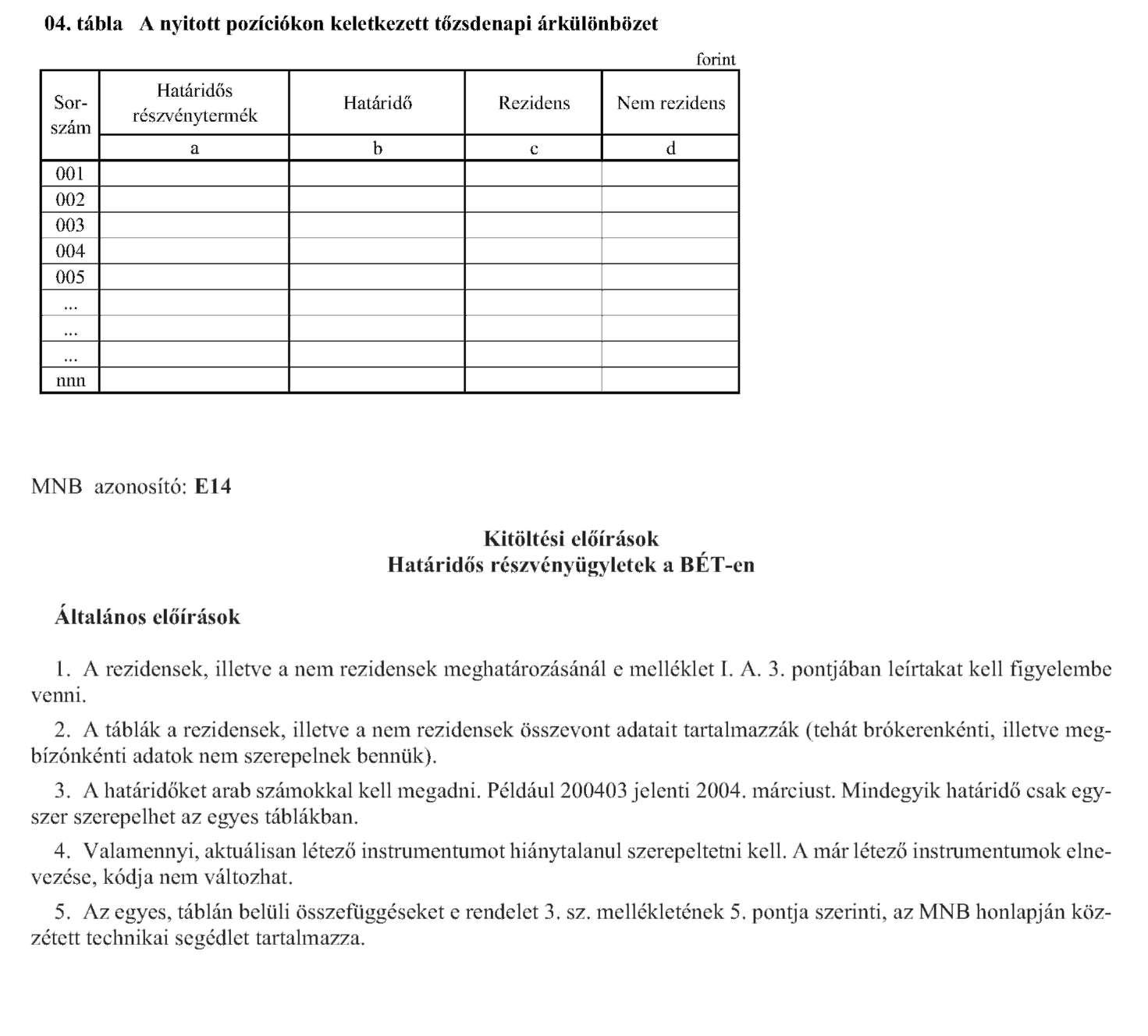

| E14 | Határidős részvényügyletek a BÉT-en | Tpt. szerinti elszámolóházak, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tőzsdenapot követő munkanap 14:00 óra | MNB Statisztika |

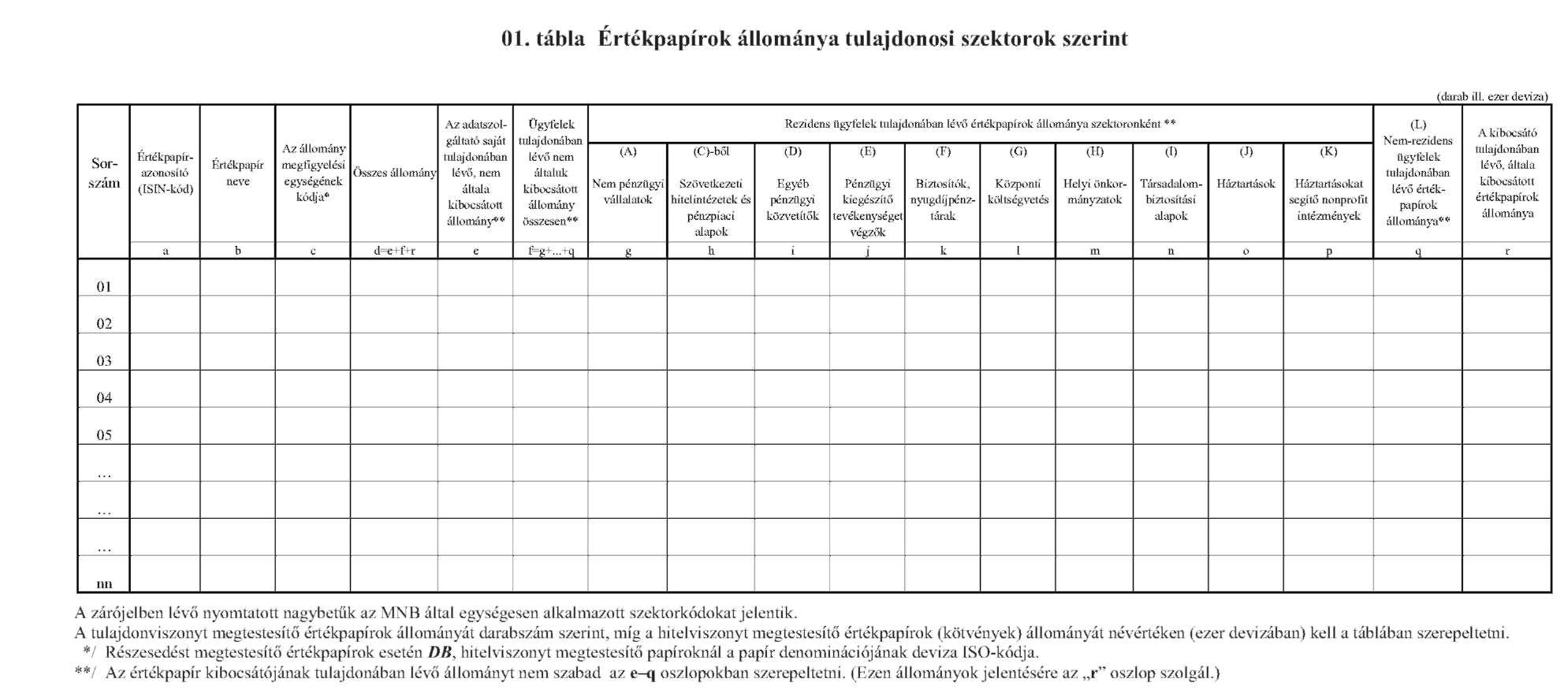

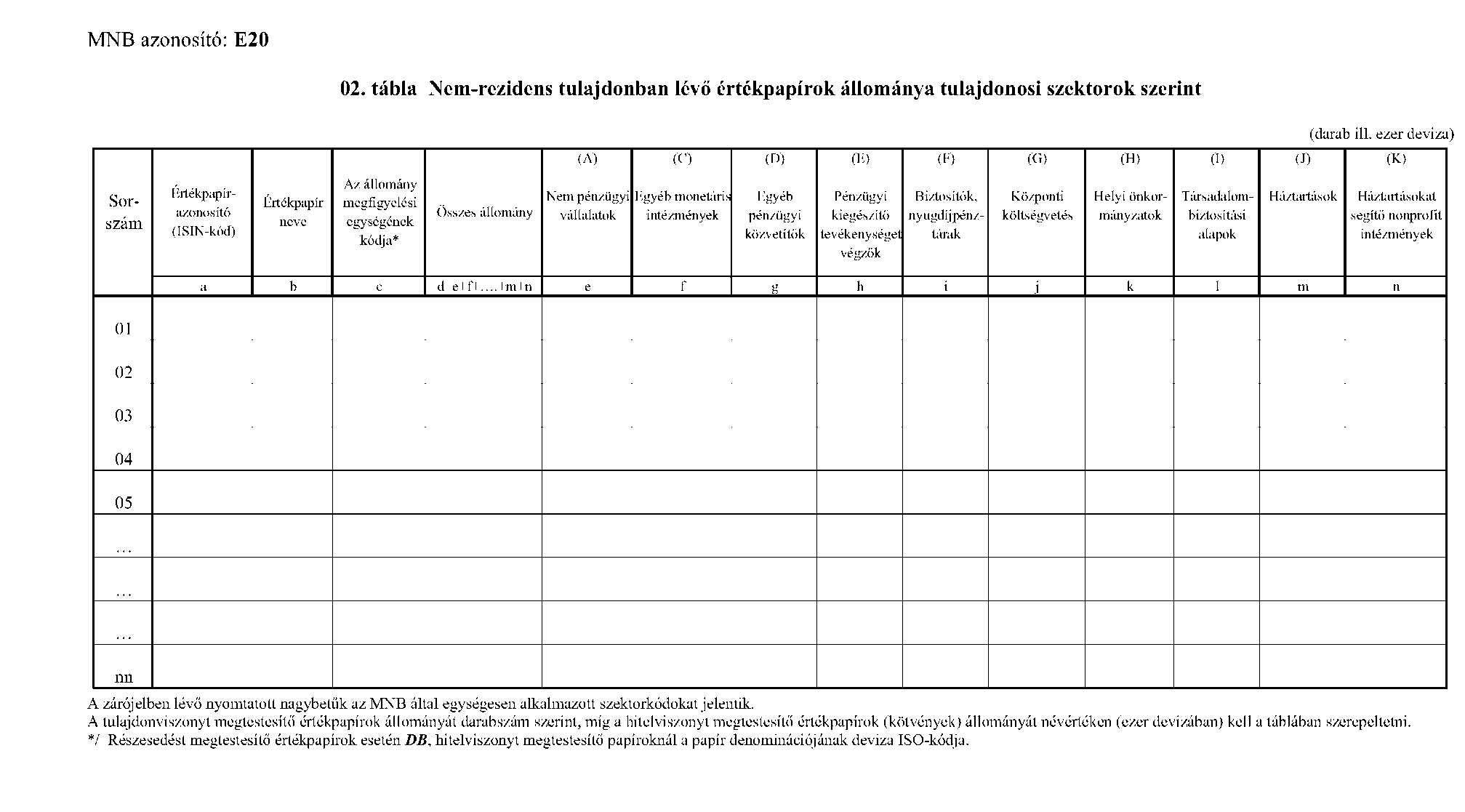

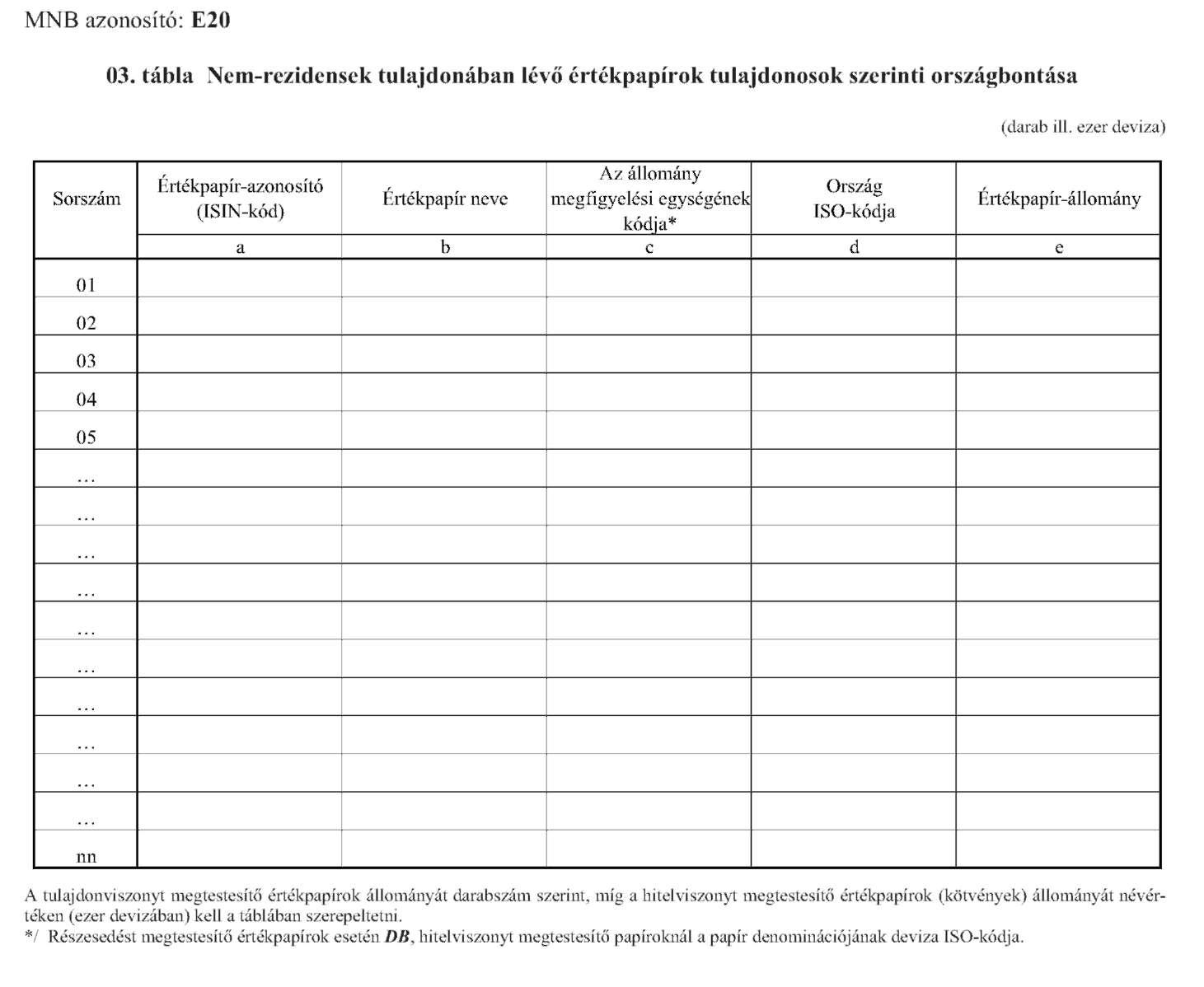

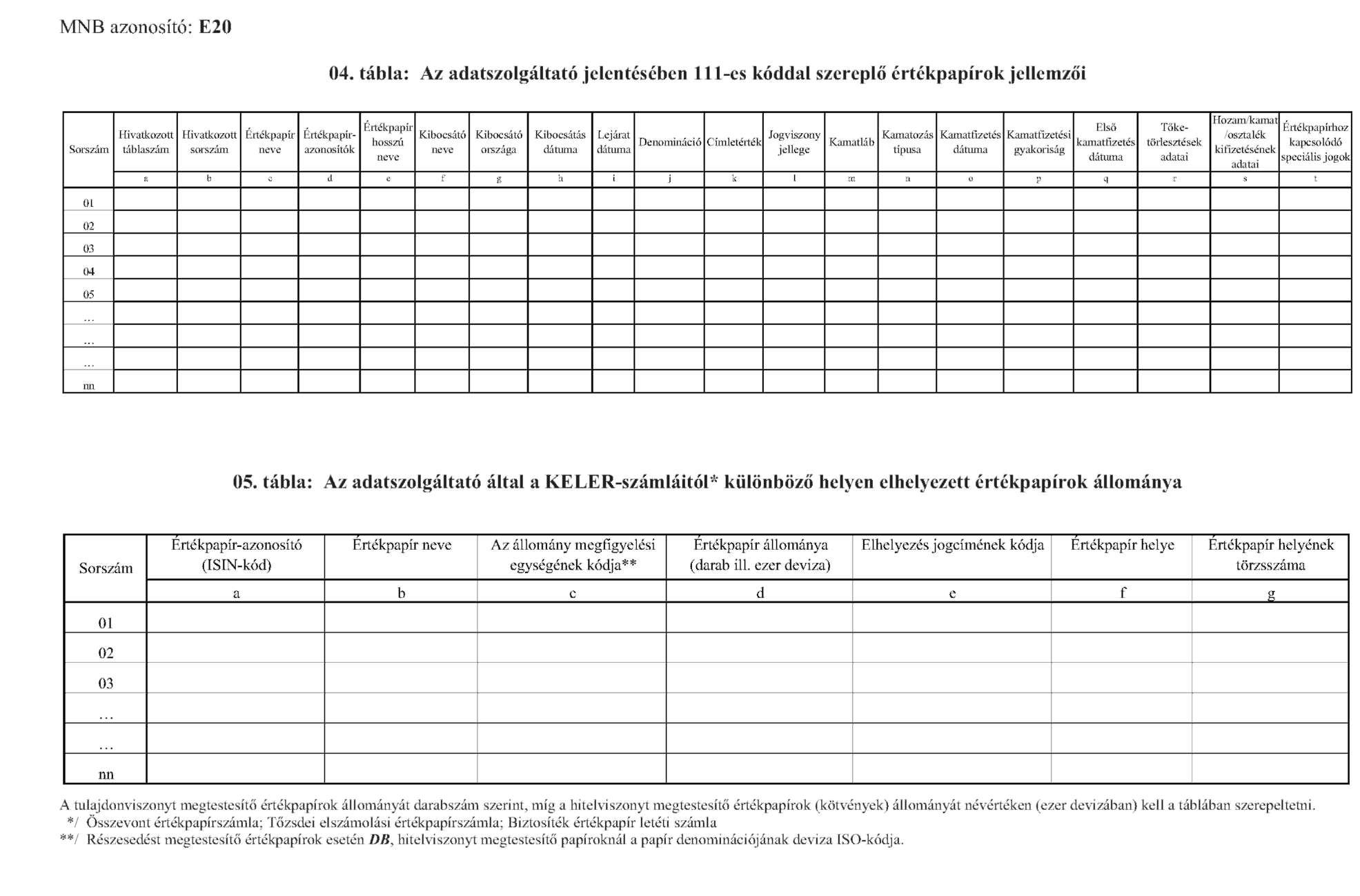

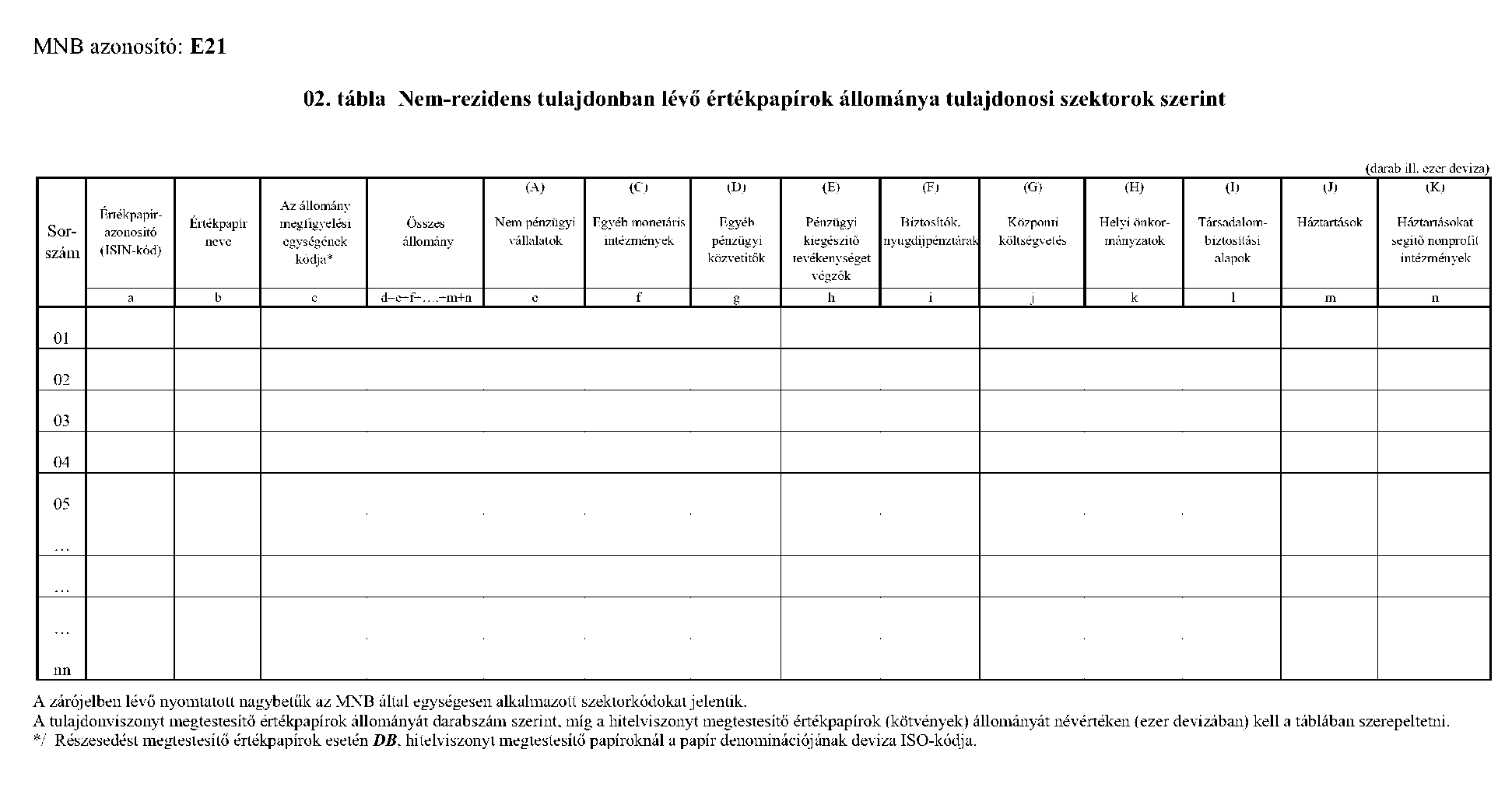

| E20 | A befektetési vállalkozások tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem-rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban | befektetési vállalkozások, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztika |

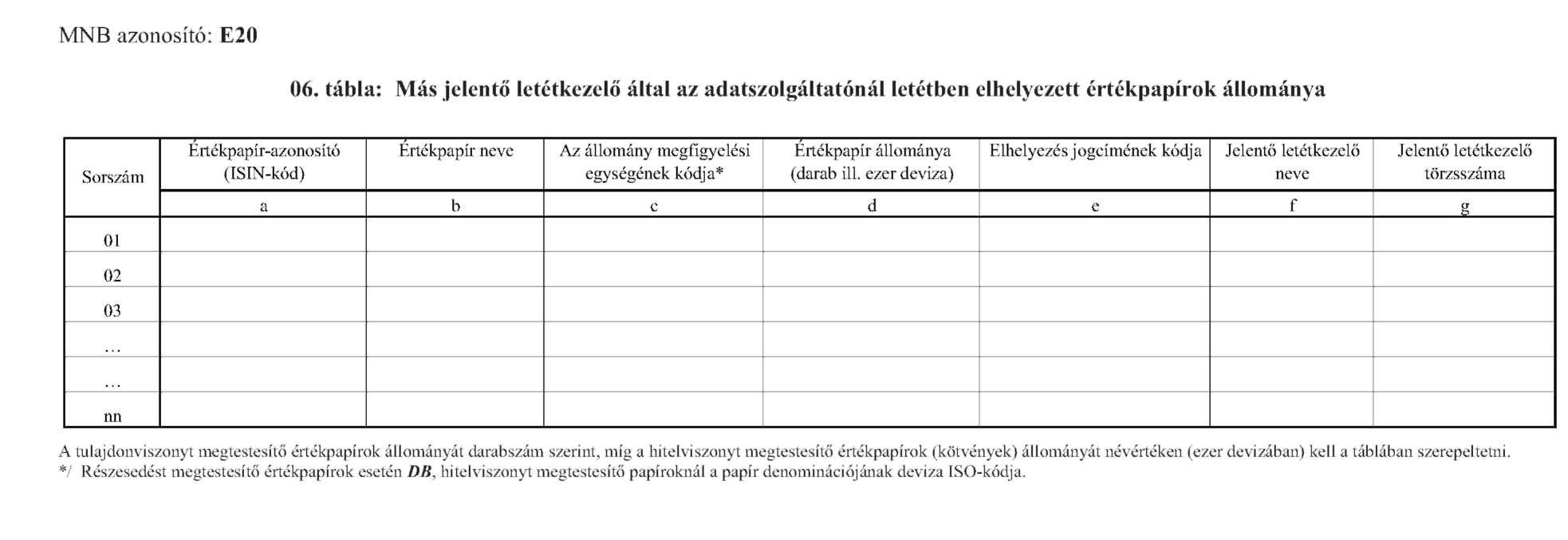

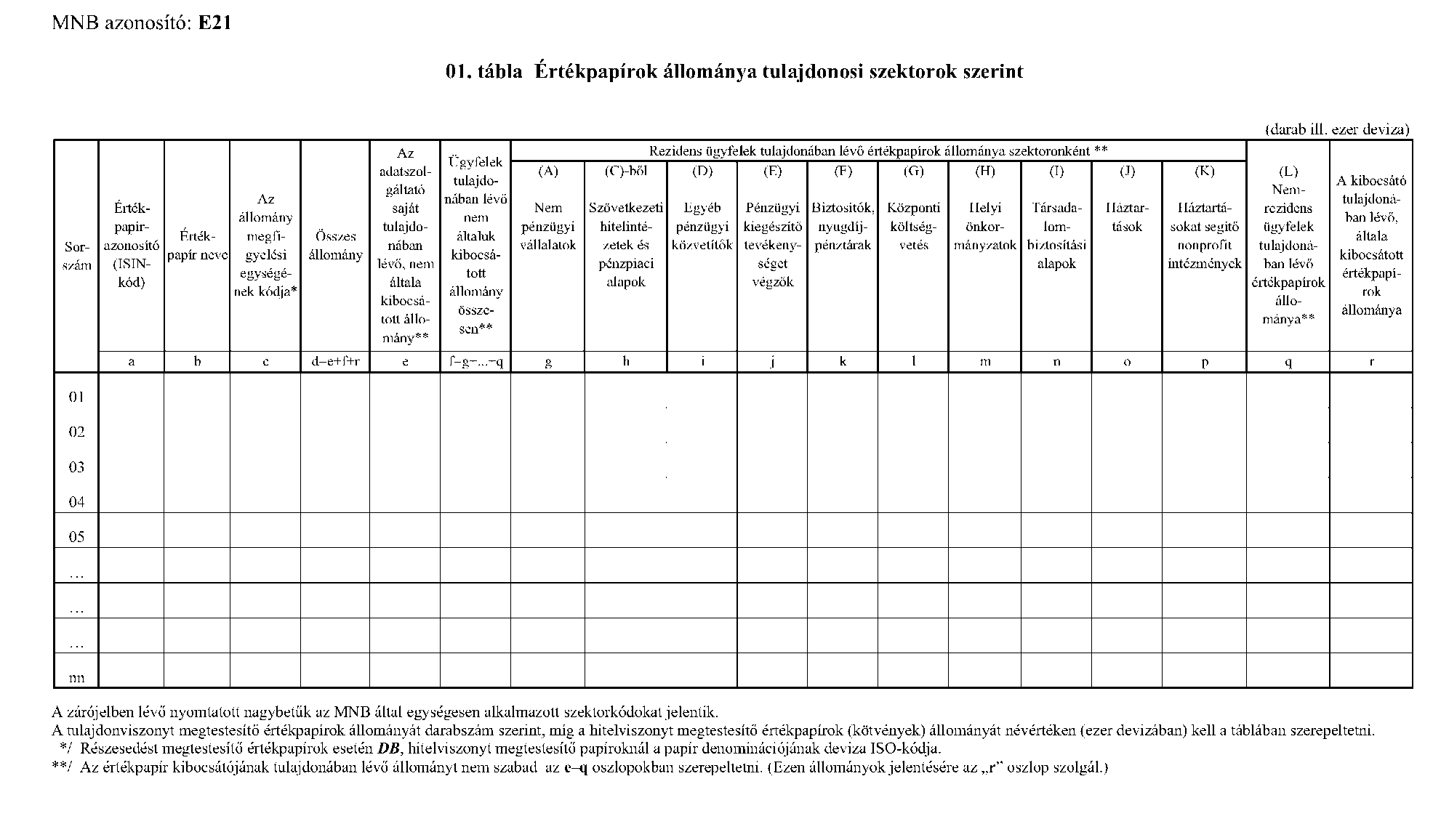

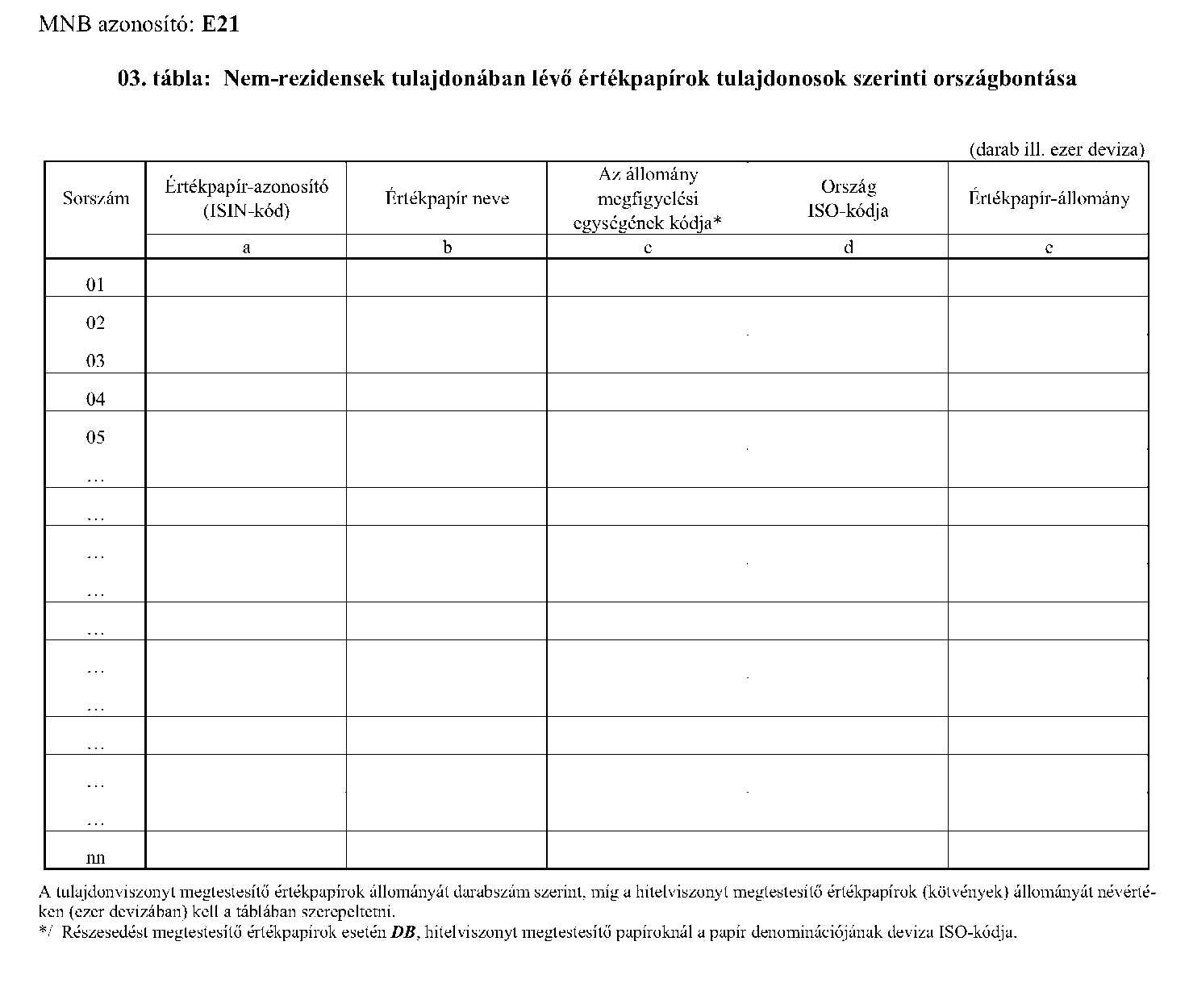

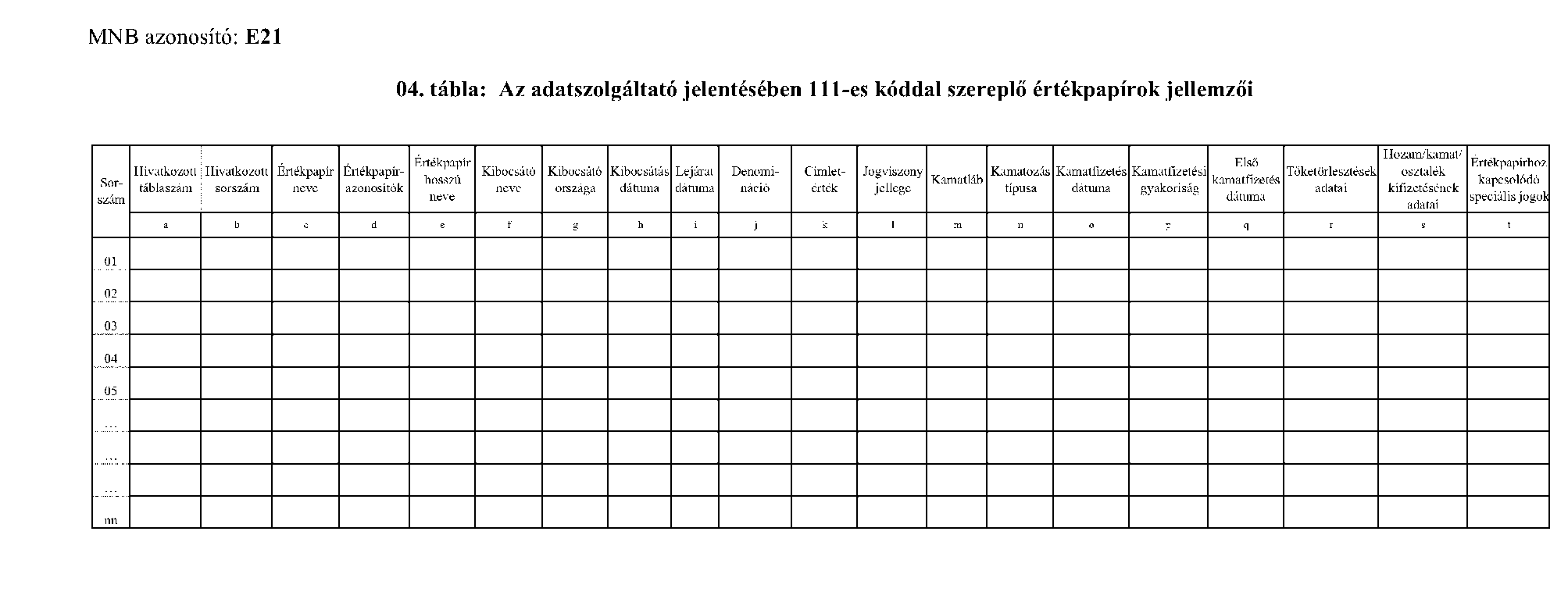

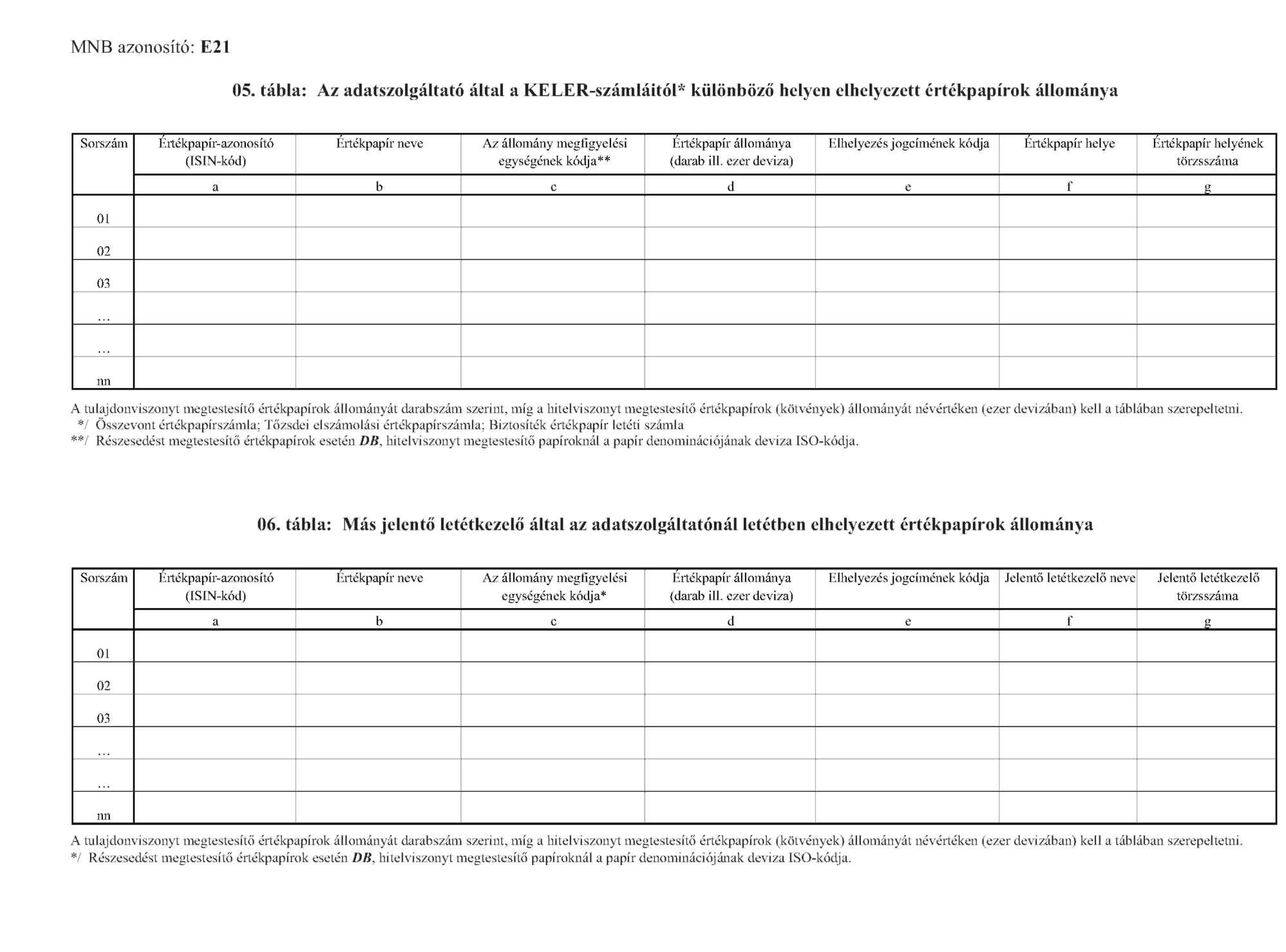

| E21 | A bankok és szakosított hitelintézetek saját tulajdonában lévő, valamint a náluk letétbe helyezett (rezidensek és nem rezidensek által kibocsátott) értékpapírok állománya, tulajdonosi bontásban | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztika |

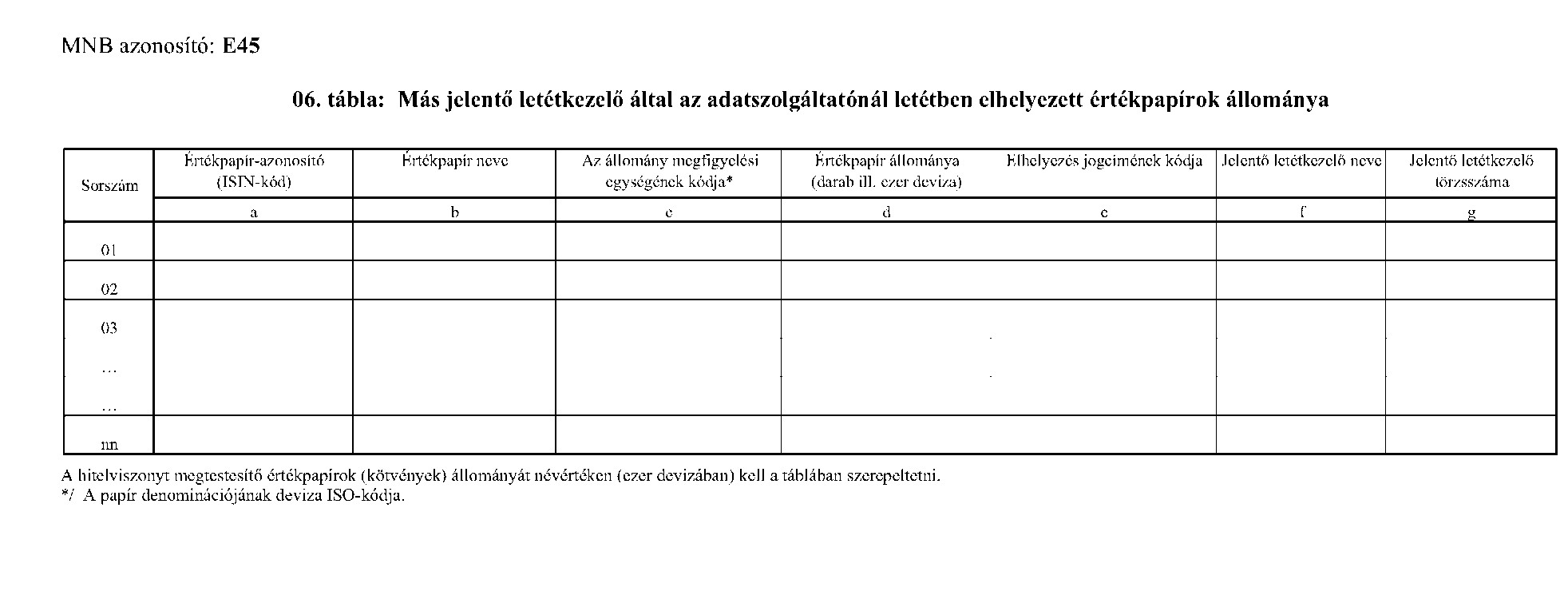

| E23 | A központi értéktárnál vezetett egyesített összevont értékpapírszámlákon és biztosíték értékpapír letéti számlákon lévő értékpapír-állományok | központi értéktári tevékenységet végző Tpt. szerinti elszámolóház, központi értéktár, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 3. munkanap | MNB Statisztika |

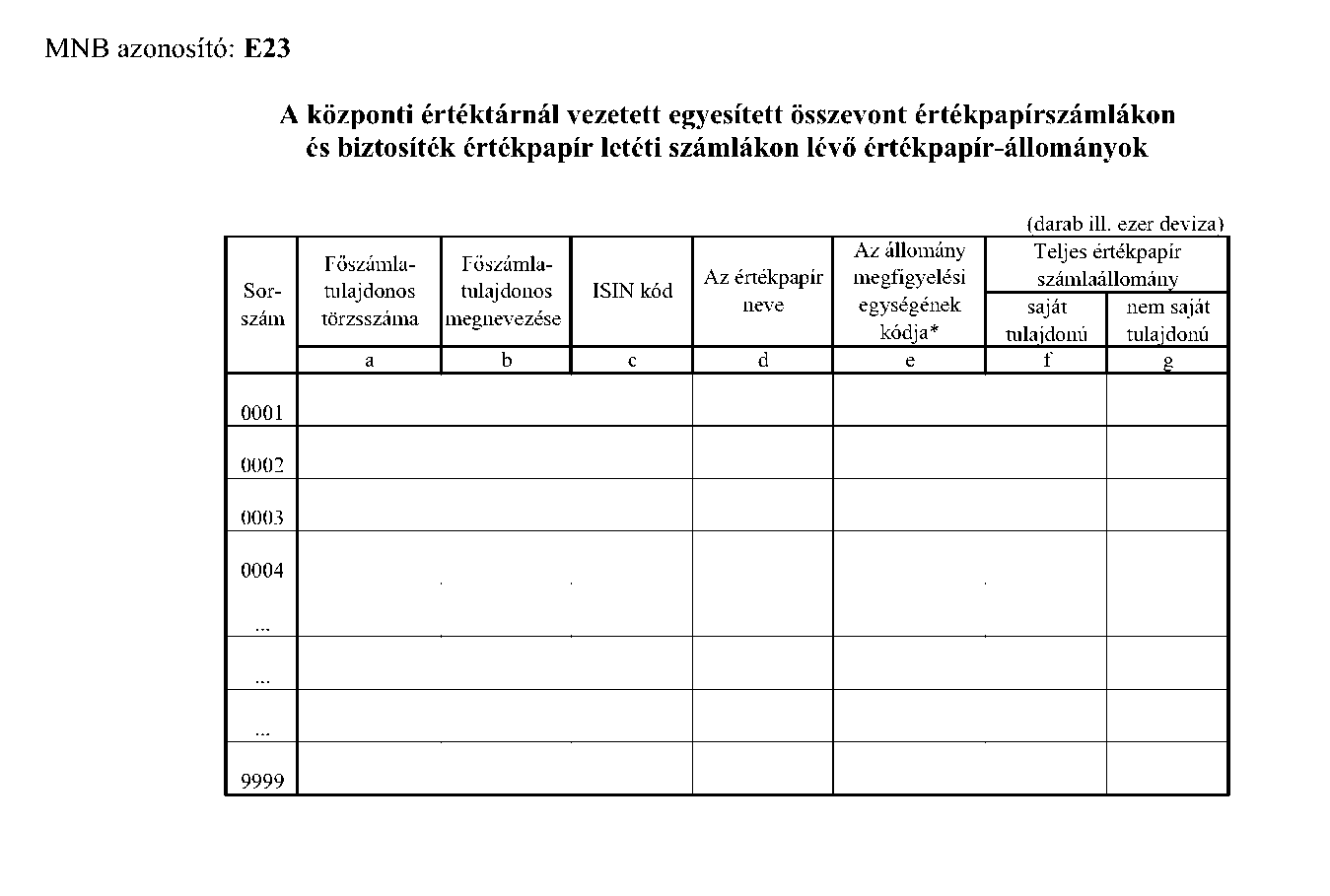

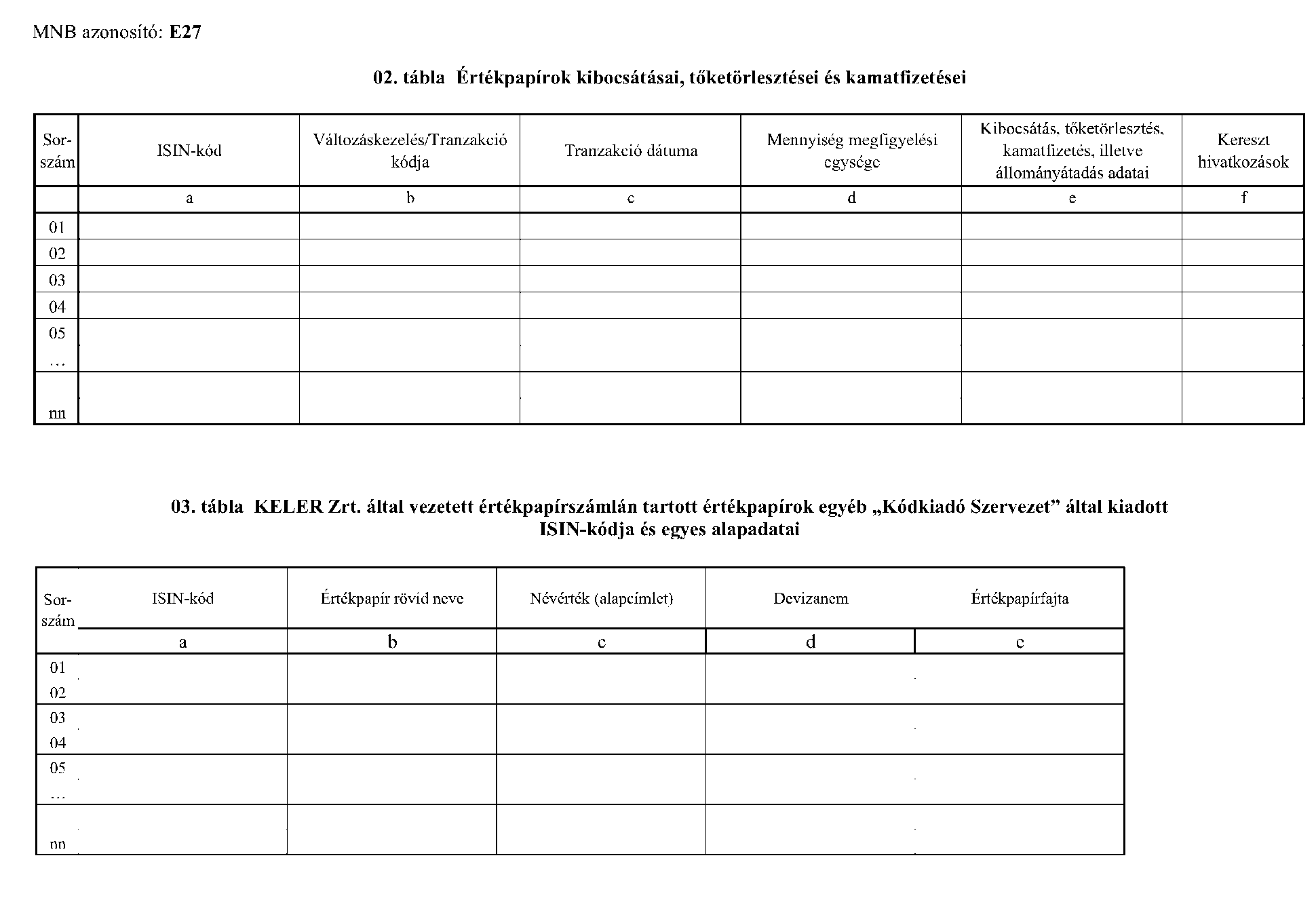

| E27 | Értékpapírok központi értéktár által kiadott ISIN-kódjai és egyéb alapadatai | központi értéktári tevékenységet végző Tpt. szerinti elszámolóház, központi értéktár, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tárgynapot követő munkanap 9:00 óra | MNB Statisztika |

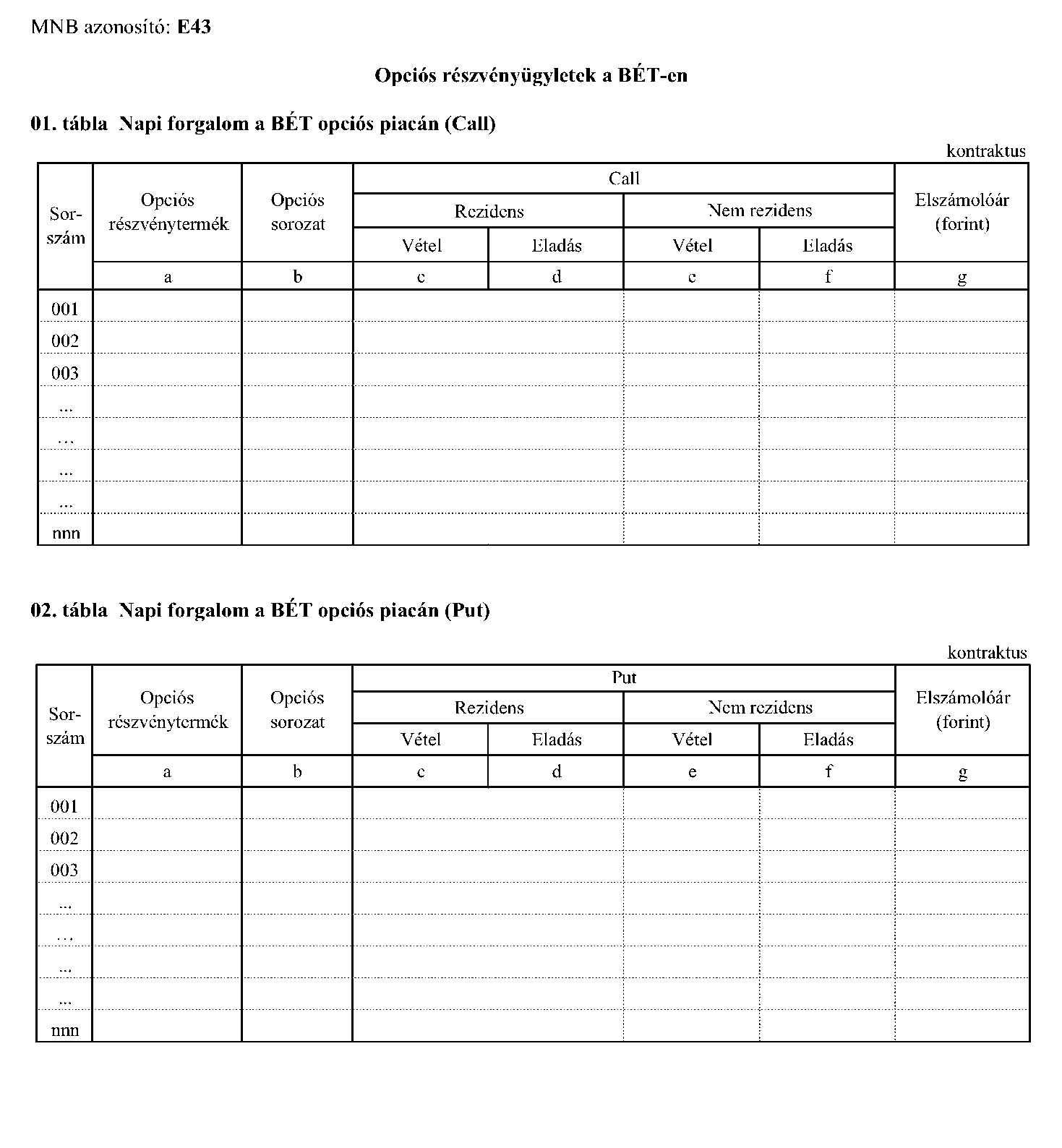

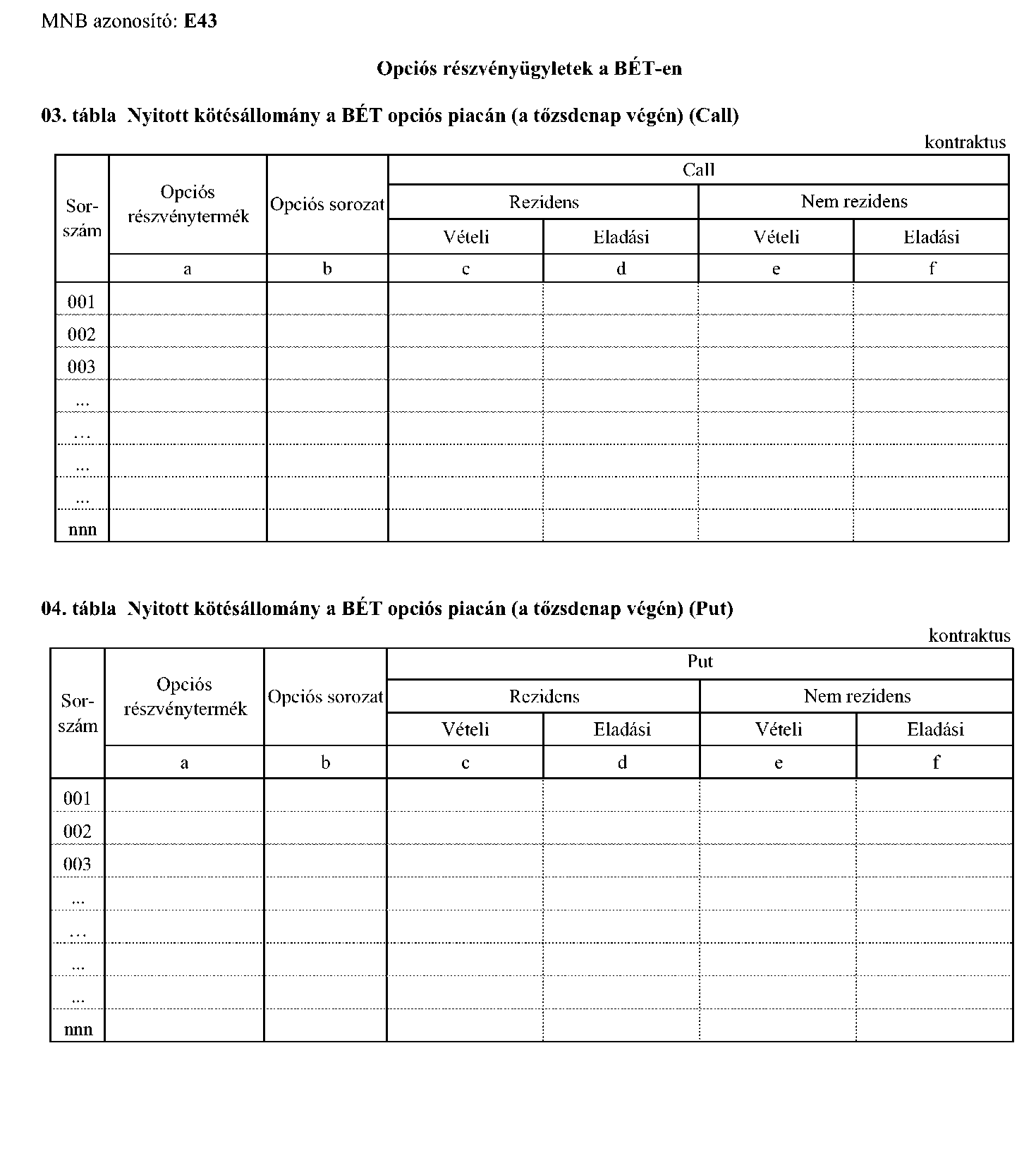

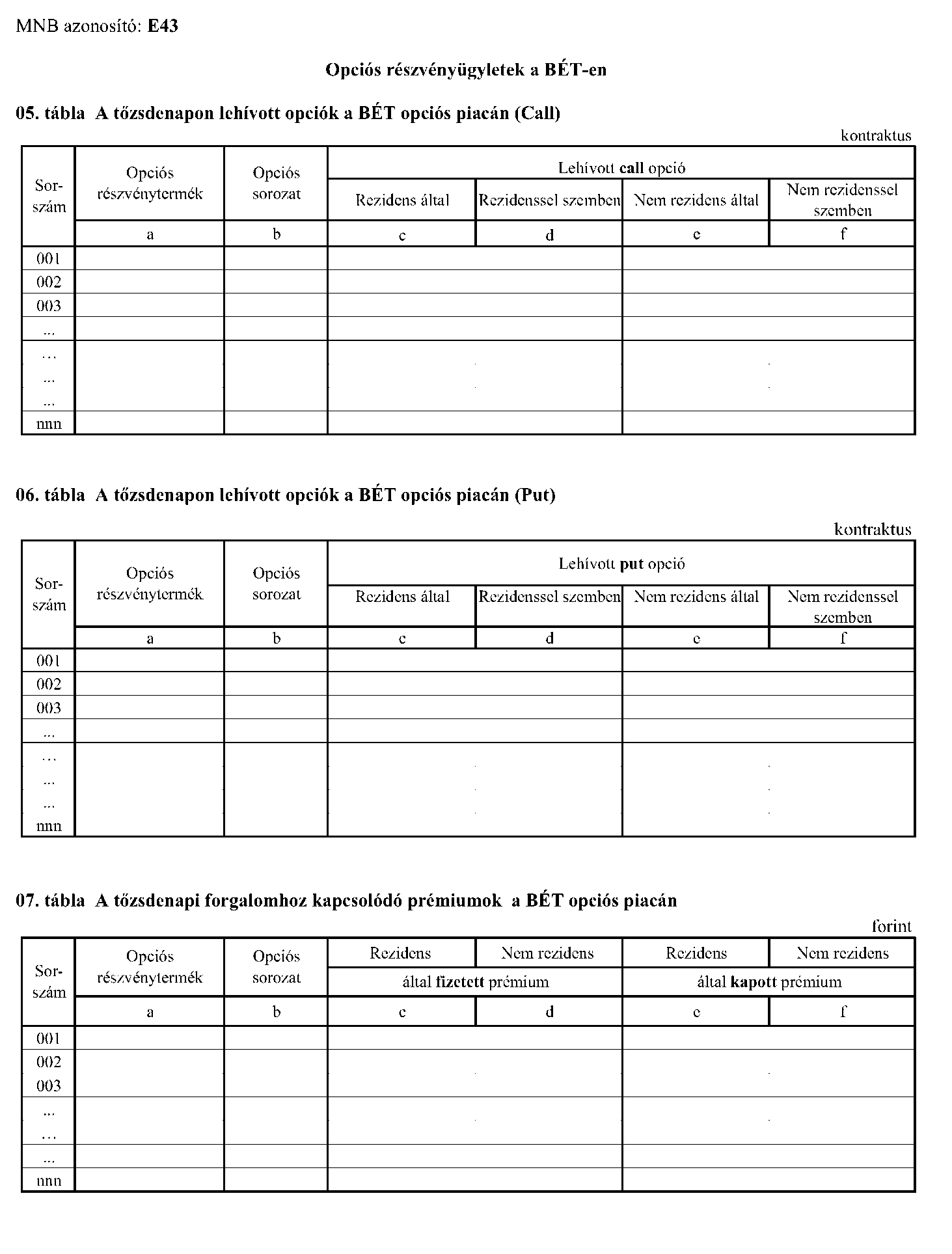

| E43 | Opciós részvényügyletek a BÉT-en | Tpt. szerinti elszámolóházak, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tőzsdenapot követő munkanap 14:00 óra | MNB Statisztika |

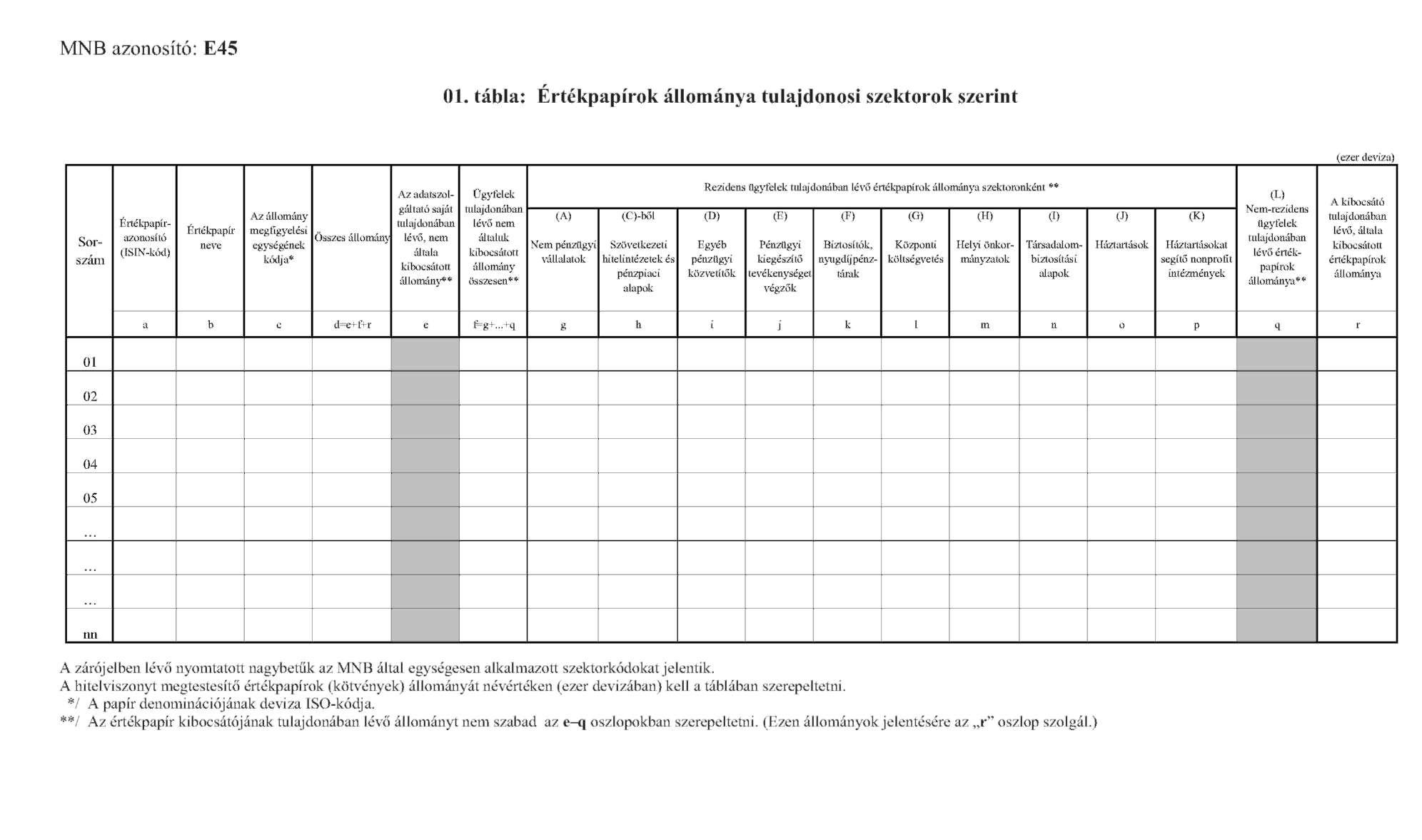

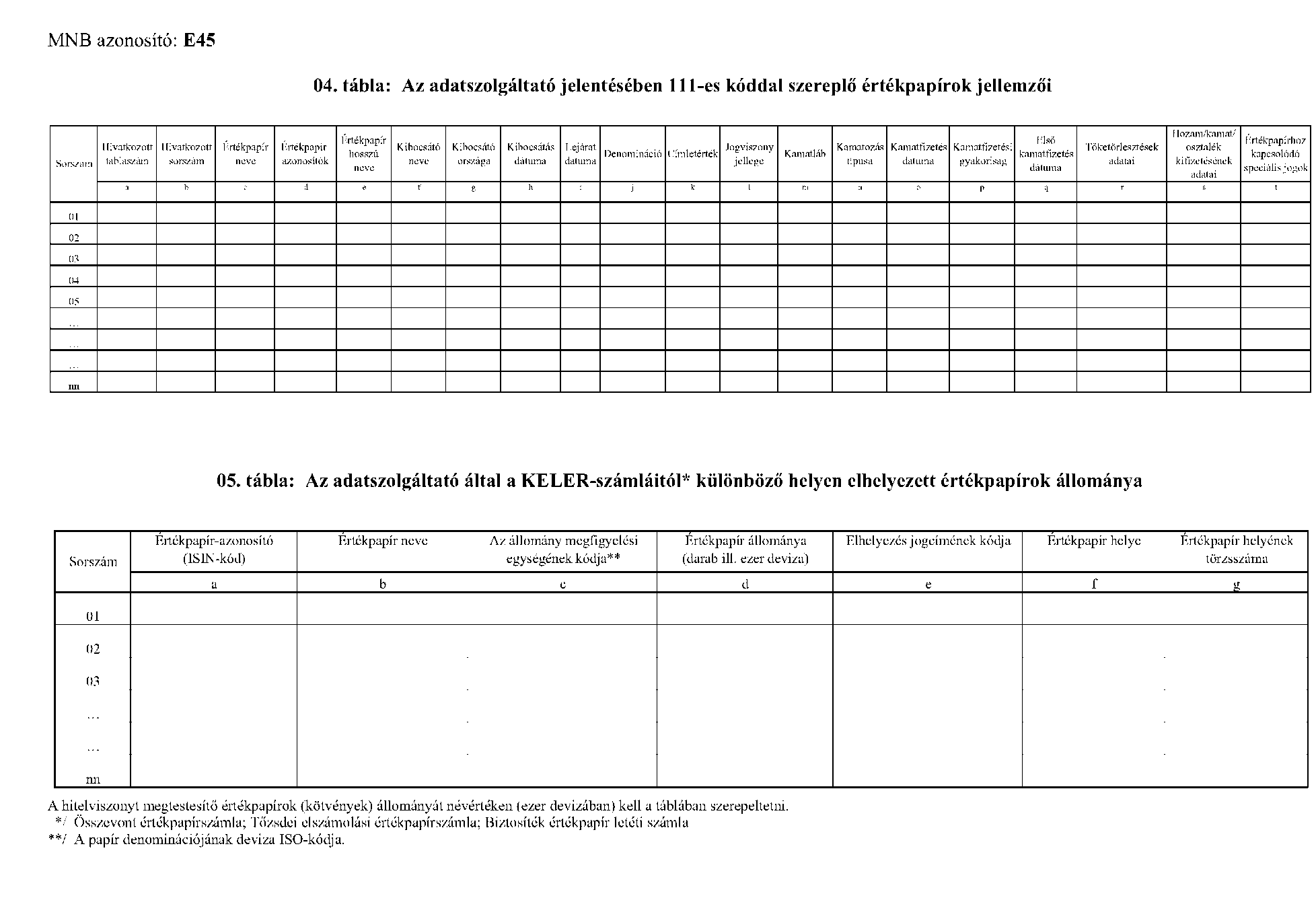

| E45 | A Magyar Államkincstár saját tulajdonában lévő, valamint a nála letétbe helyezett állampapírok állománya tulajdonosi bontásban | Magyar Államkincstár | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztika |

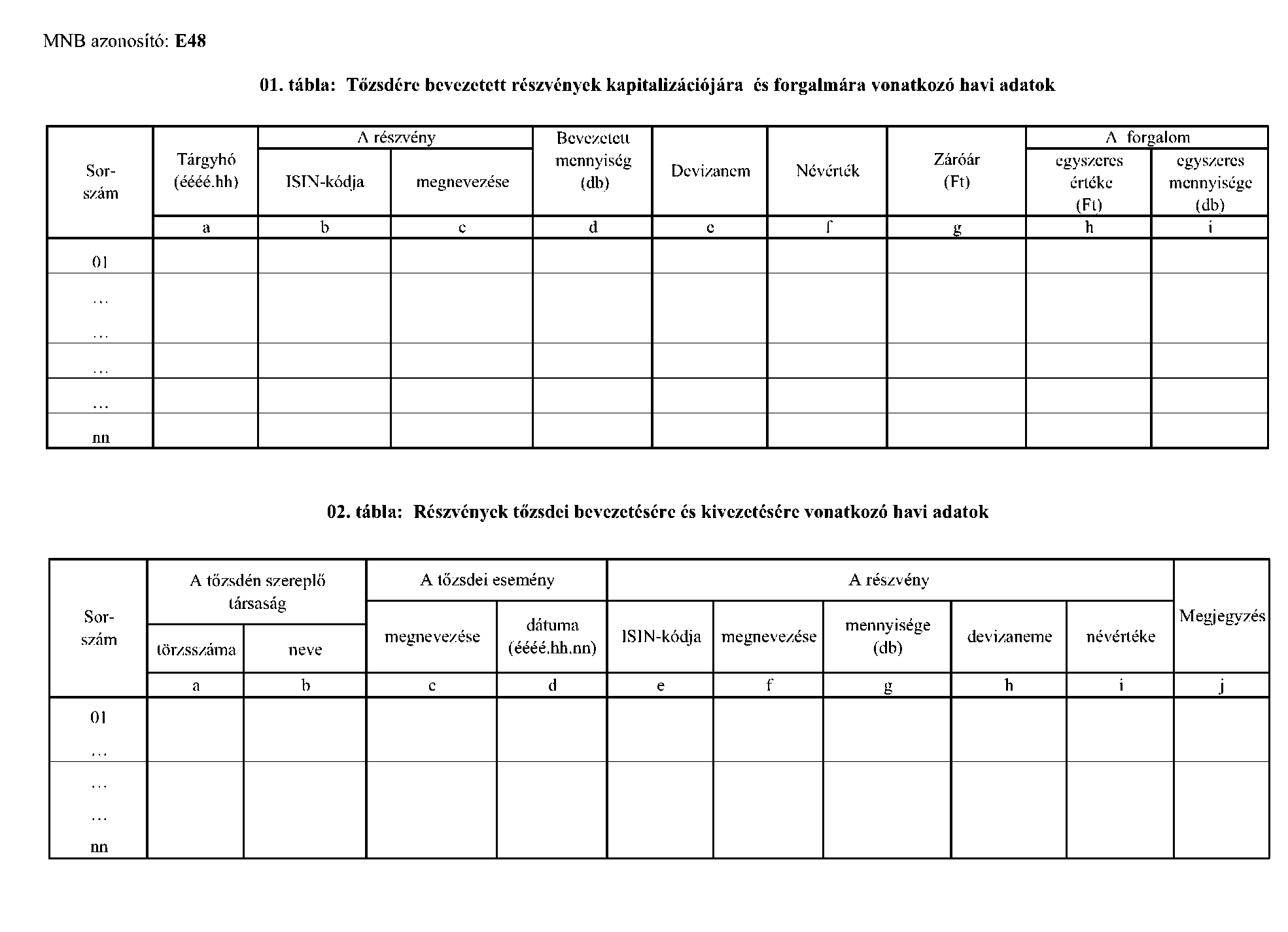

| E48 | A BÉT-es részvények kapitalizációja és forgalma, részvények tőzsdei be- és kivezetése | pénzügyi eszközök kereskedését lebonyolító tőzsdék, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

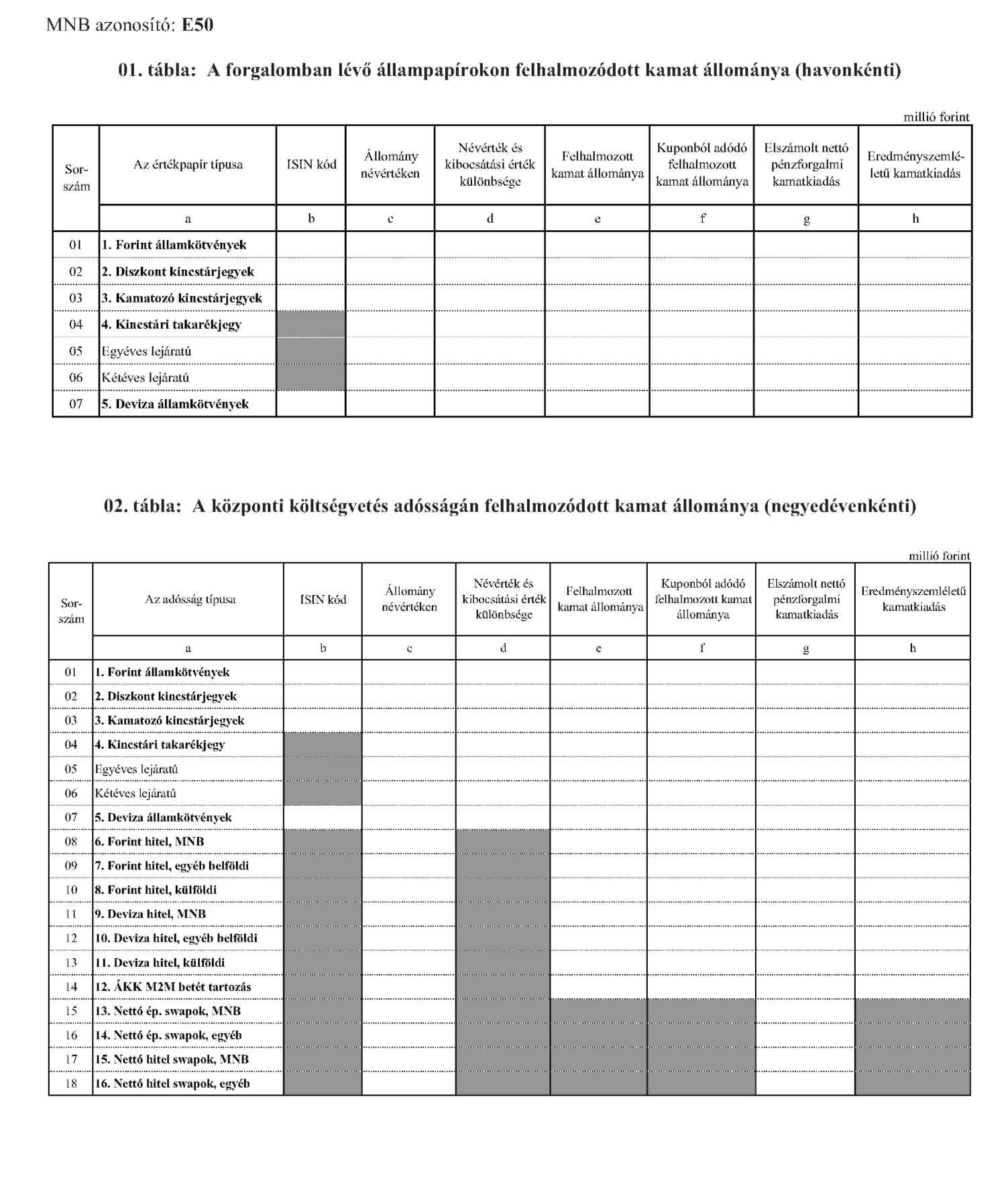

| E50 | Az állampapírok és az államadósság felhalmozott és eredményszemléletű kamata | Államadósság Kezelő Központ Zrt. | havi, illetve negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 25. napja | MNB Statisztika |

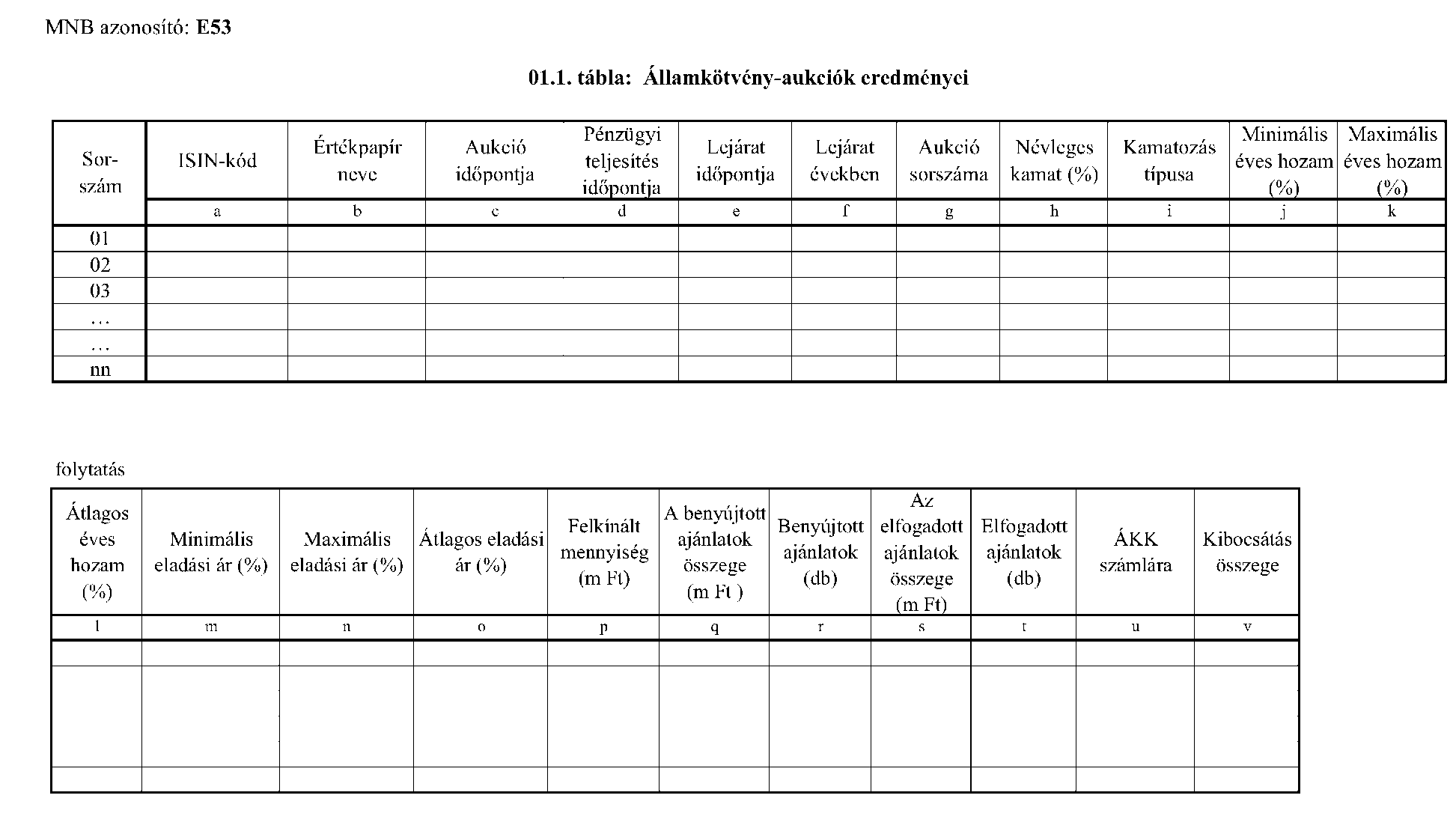

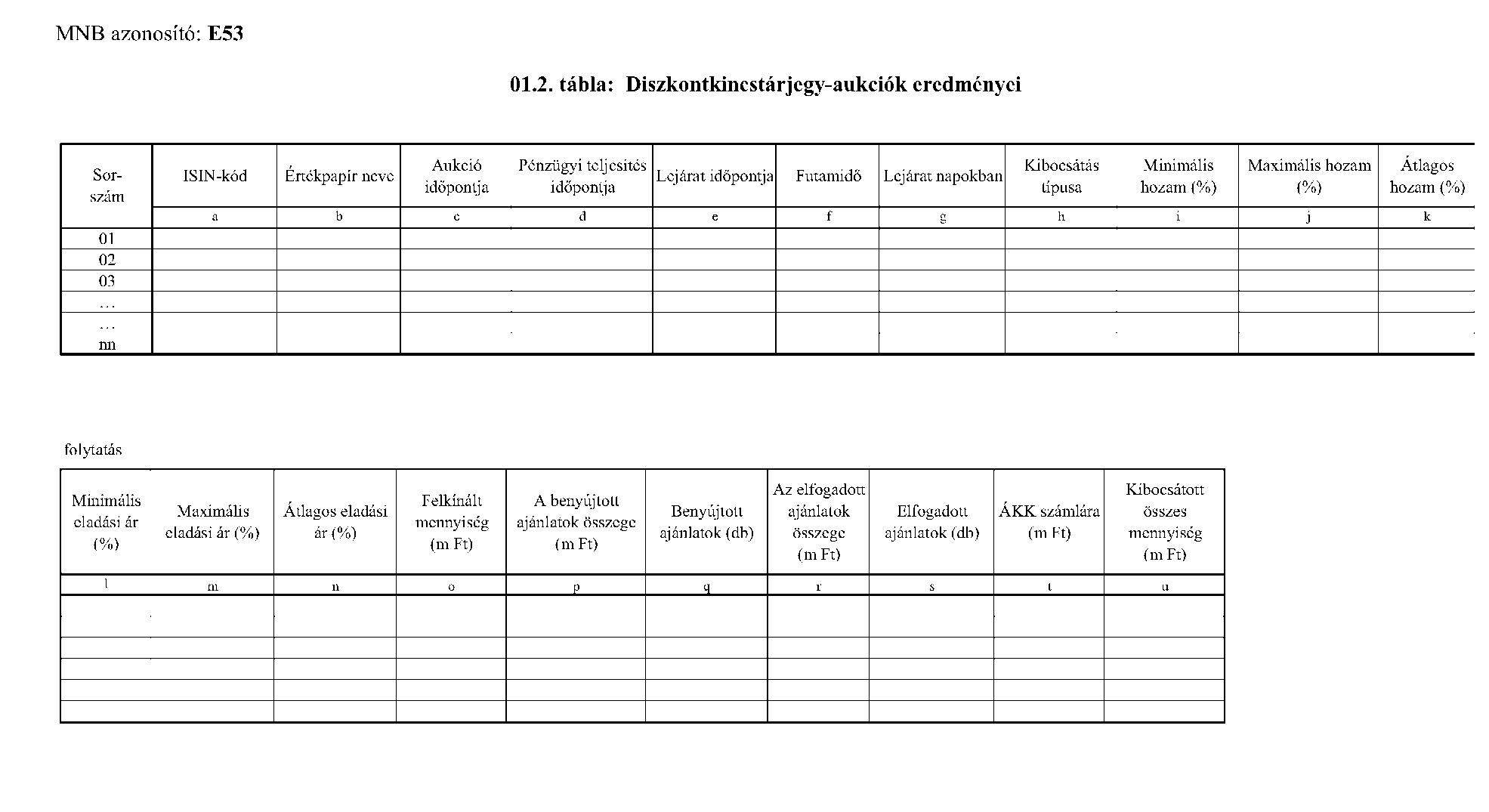

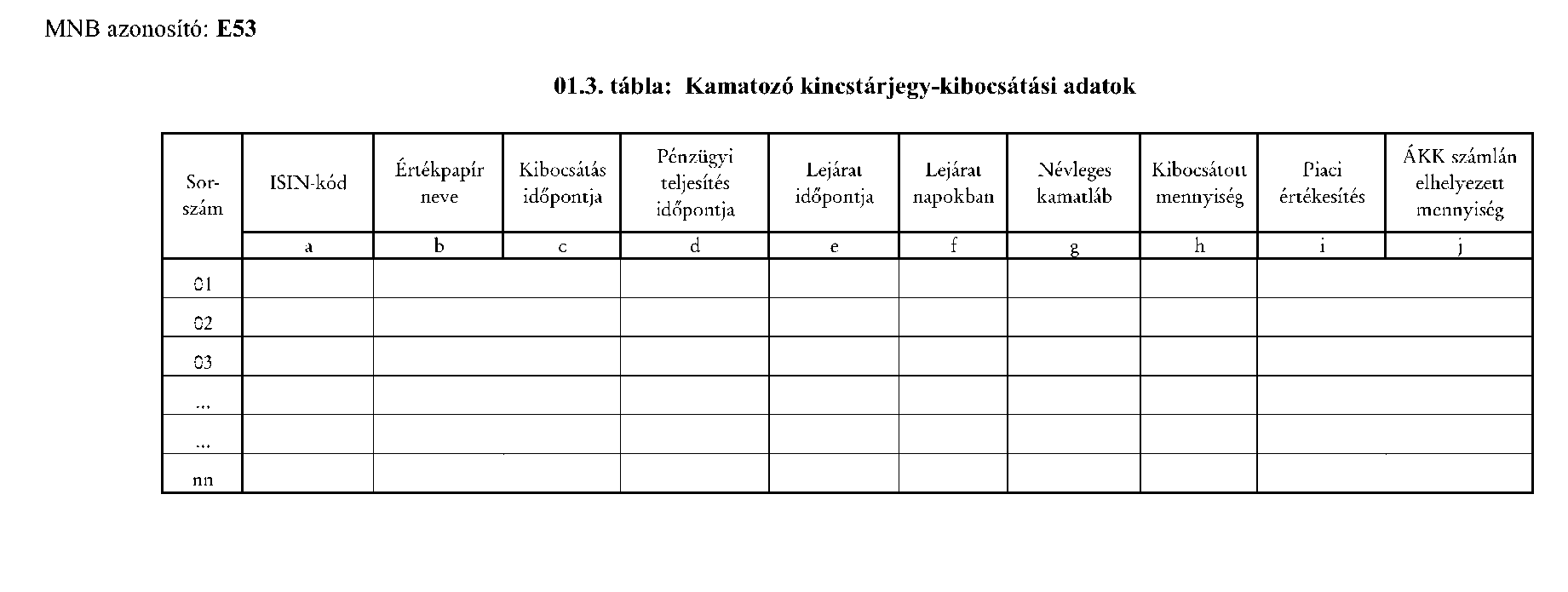

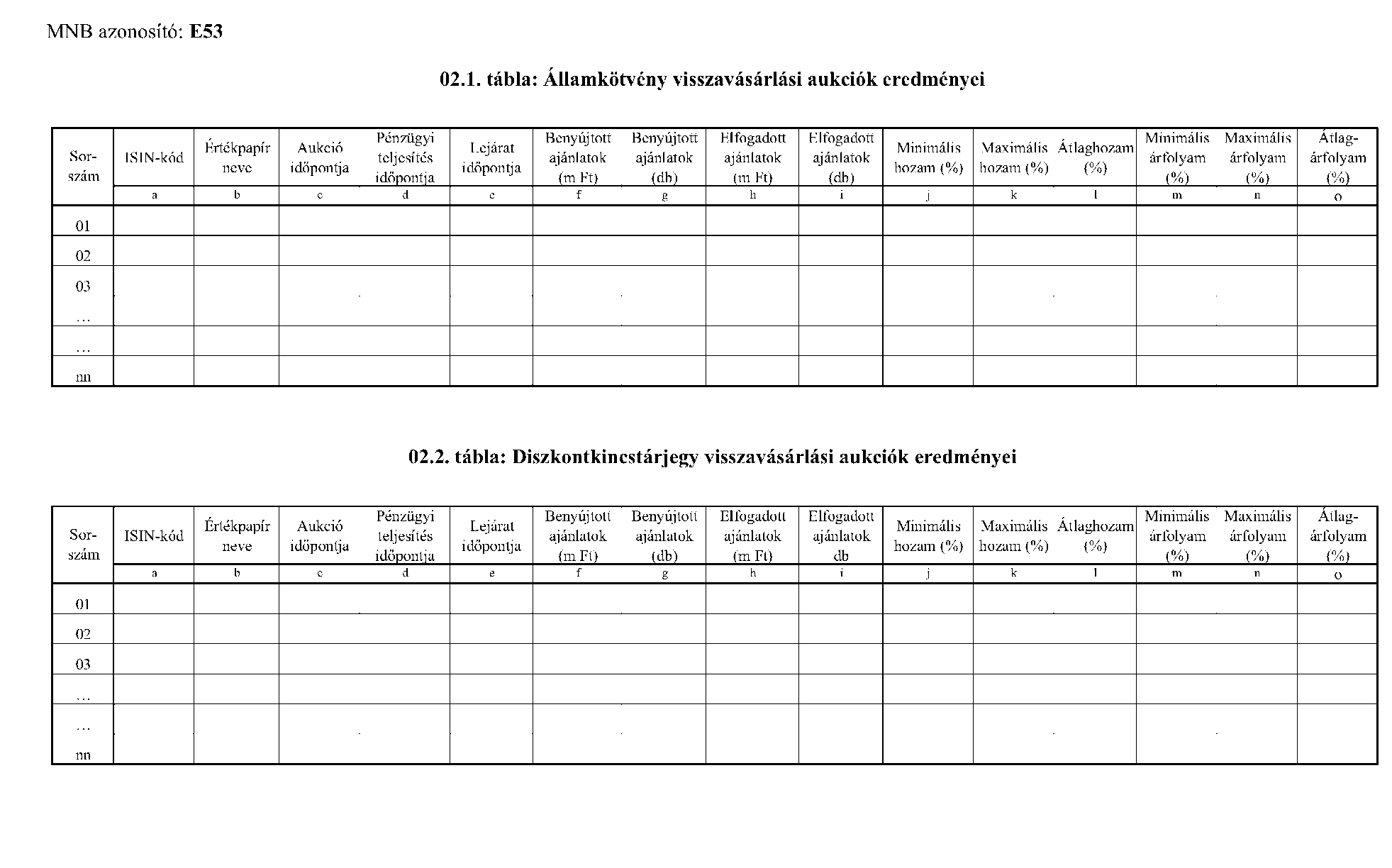

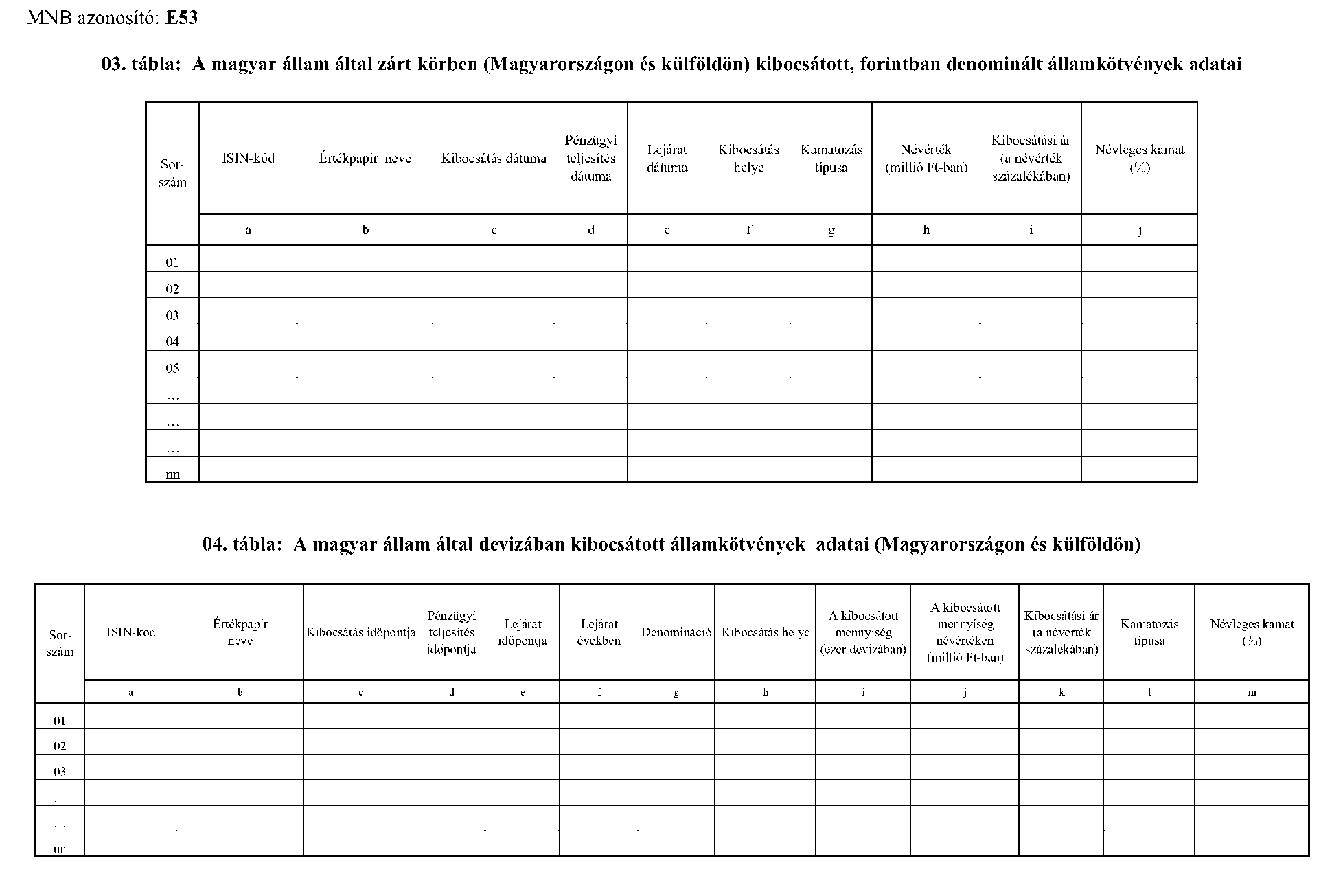

| E53 | A magyar állam értékpapír-kibocsátásai | Államadósság Kezelő Központ Zrt. | heti | elektronikus úton (EBEAD) | tárgyidőszakot követő 2. munkanap 9:00 óra | MNB Statisztika |

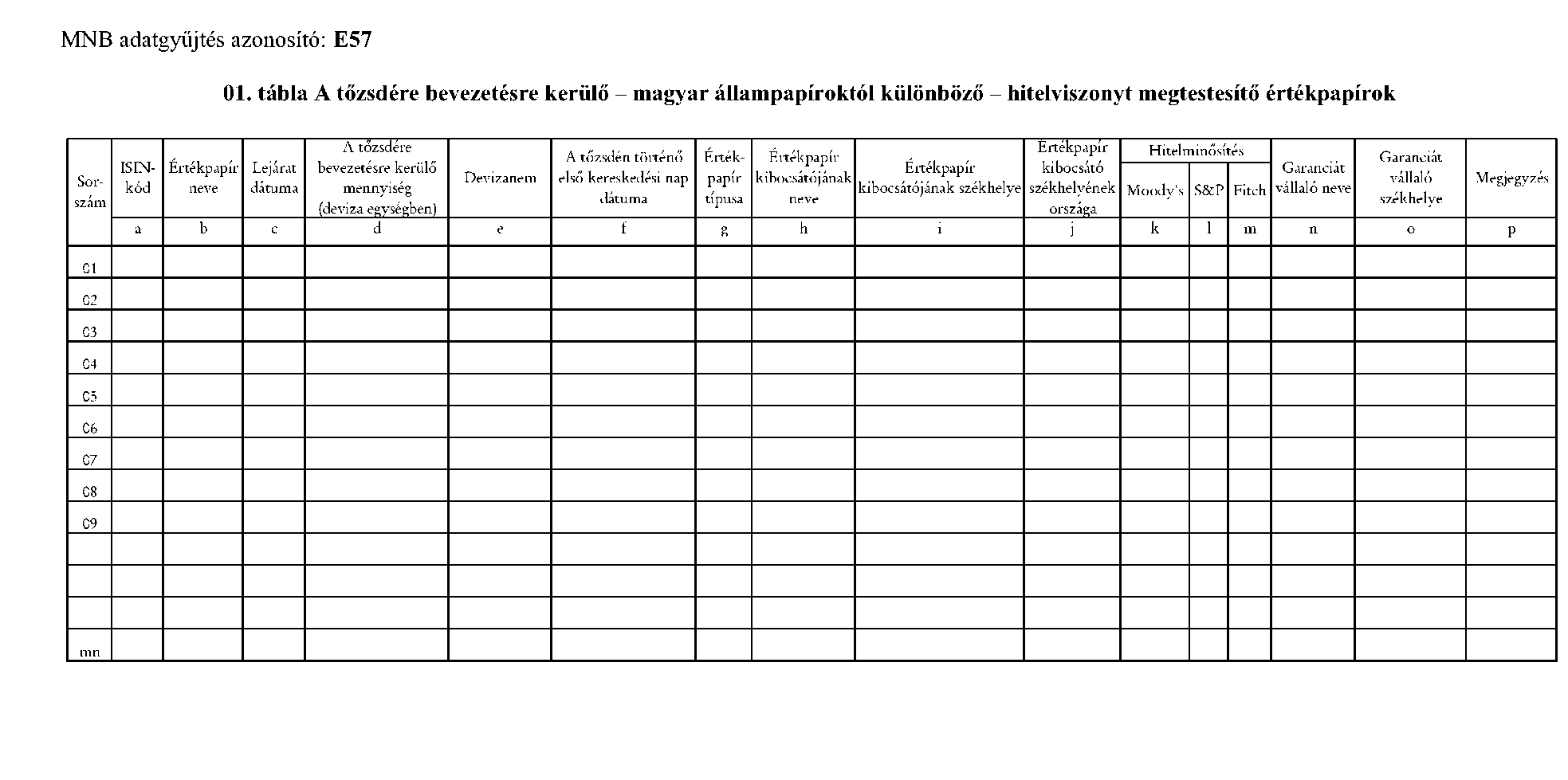

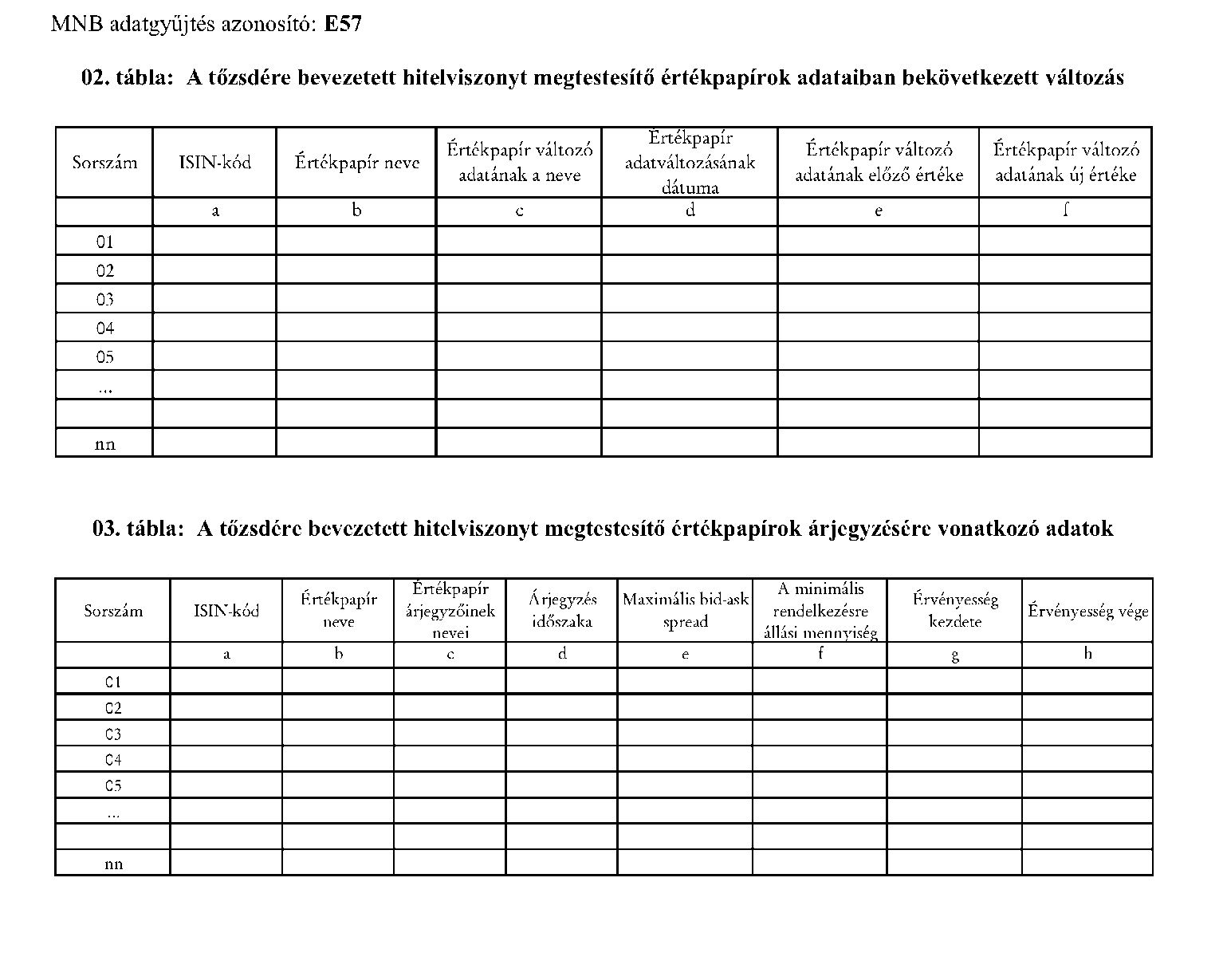

| E57 | Tőzsdére bevezetendő/bevezetett hitelviszonyt megtestesítő értékpapírok adata(i) | pénzügyi eszközök kereskedését lebonyolító tőzsdék, az ezen típusú EGT fióktelepek | eseti | elektronikus úton (e-mail) | 01. tábla esetén az új kibocsátás dokumentációjának a kibocsátótól a tőzsdére érkezését követő 2. munkanap 11:30 óra; 02., 03. tábla esetén az információnak a tőzsde tudomására jutását (keletkezését) követő 1. munkanap 11:30 óra | MNB Integrált kockázat-kezelés (keodata@mnb.hu ) |

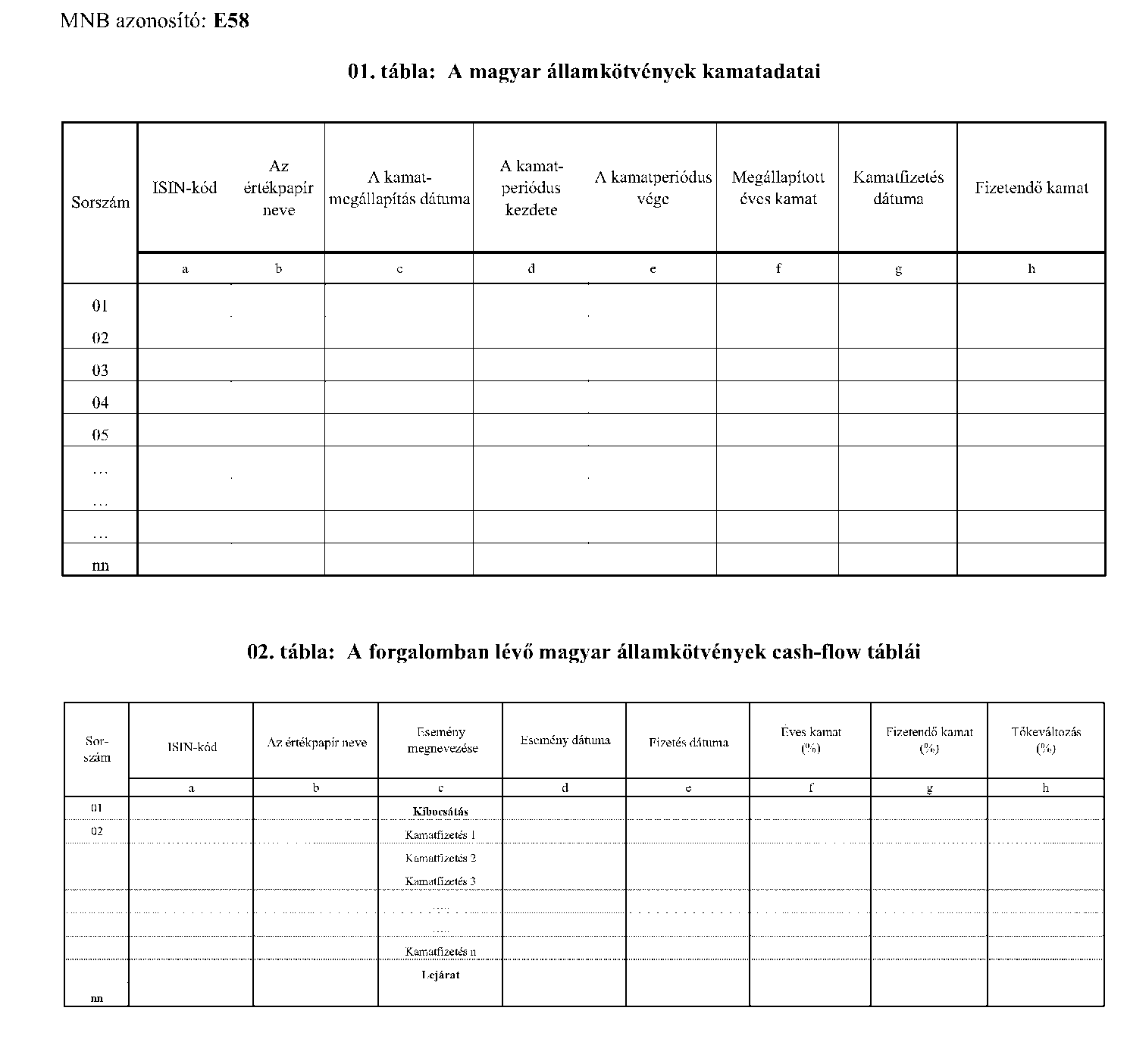

| E58 | A magyar állampapírok kamatai | Államadósság Kezelő Központ Zrt. | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztika |

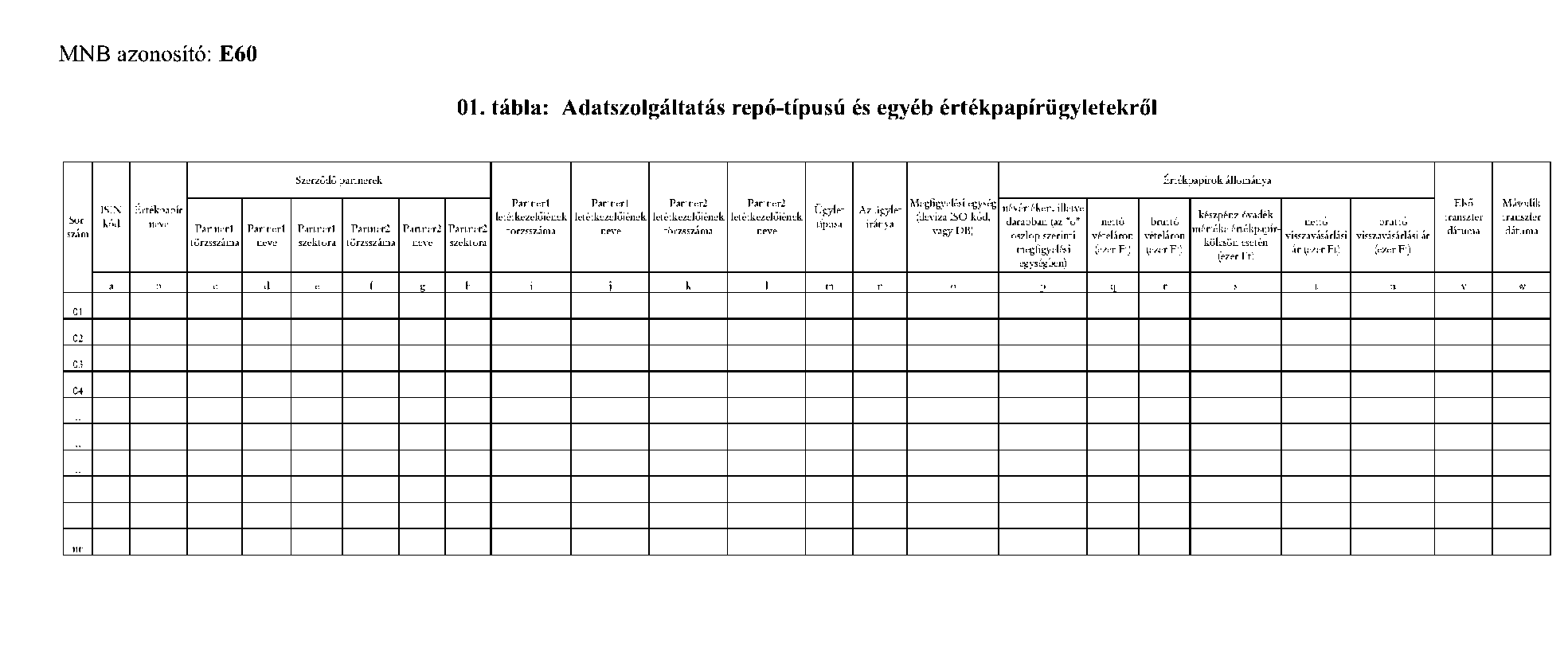

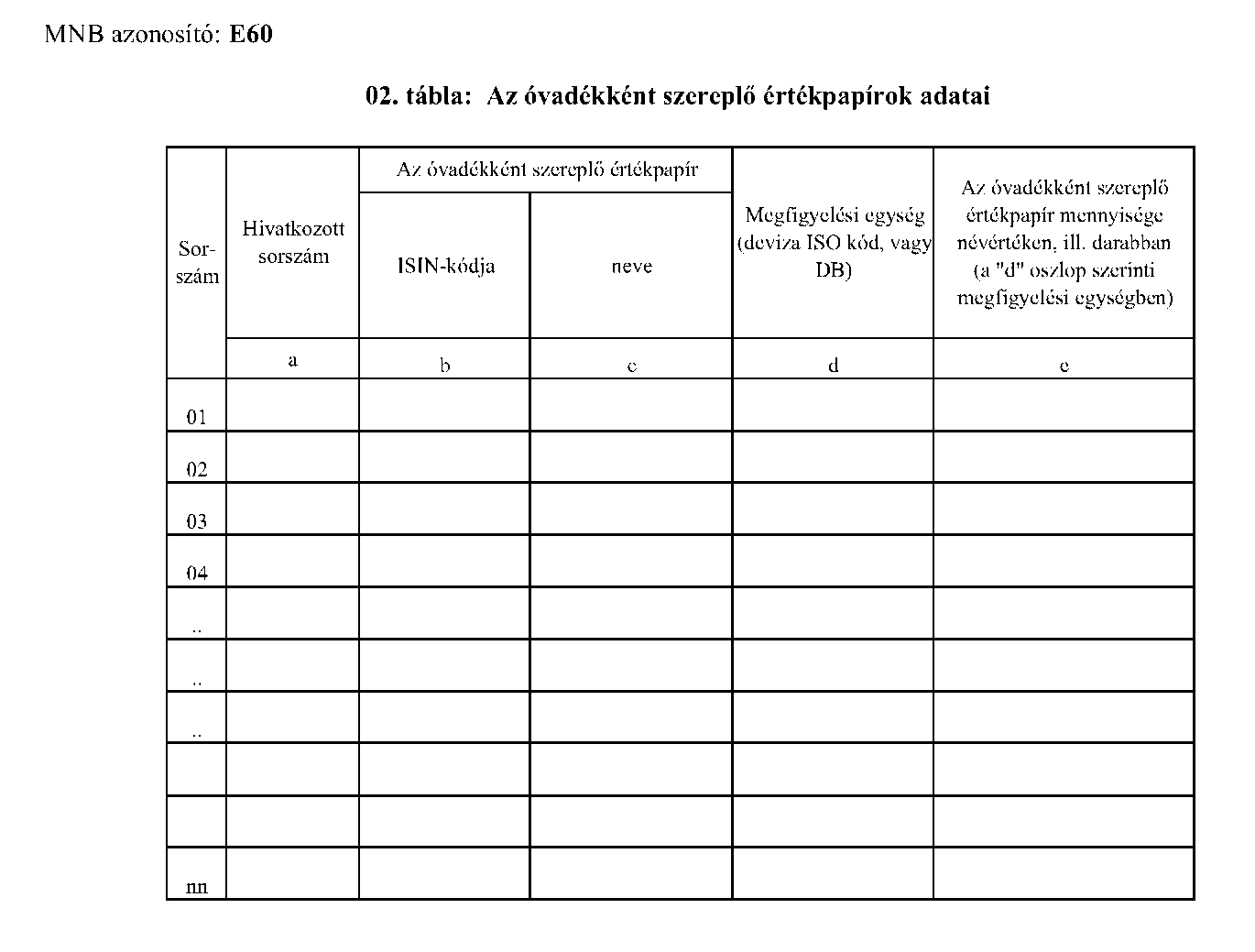

| E60 | Adatszolgáltatás repótípusú és egyéb értékpapír ügyletekről | bankok, szakosított hitelintézetek, befektetési vállalkozások, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 5. munkanap | MNB Statisztika |

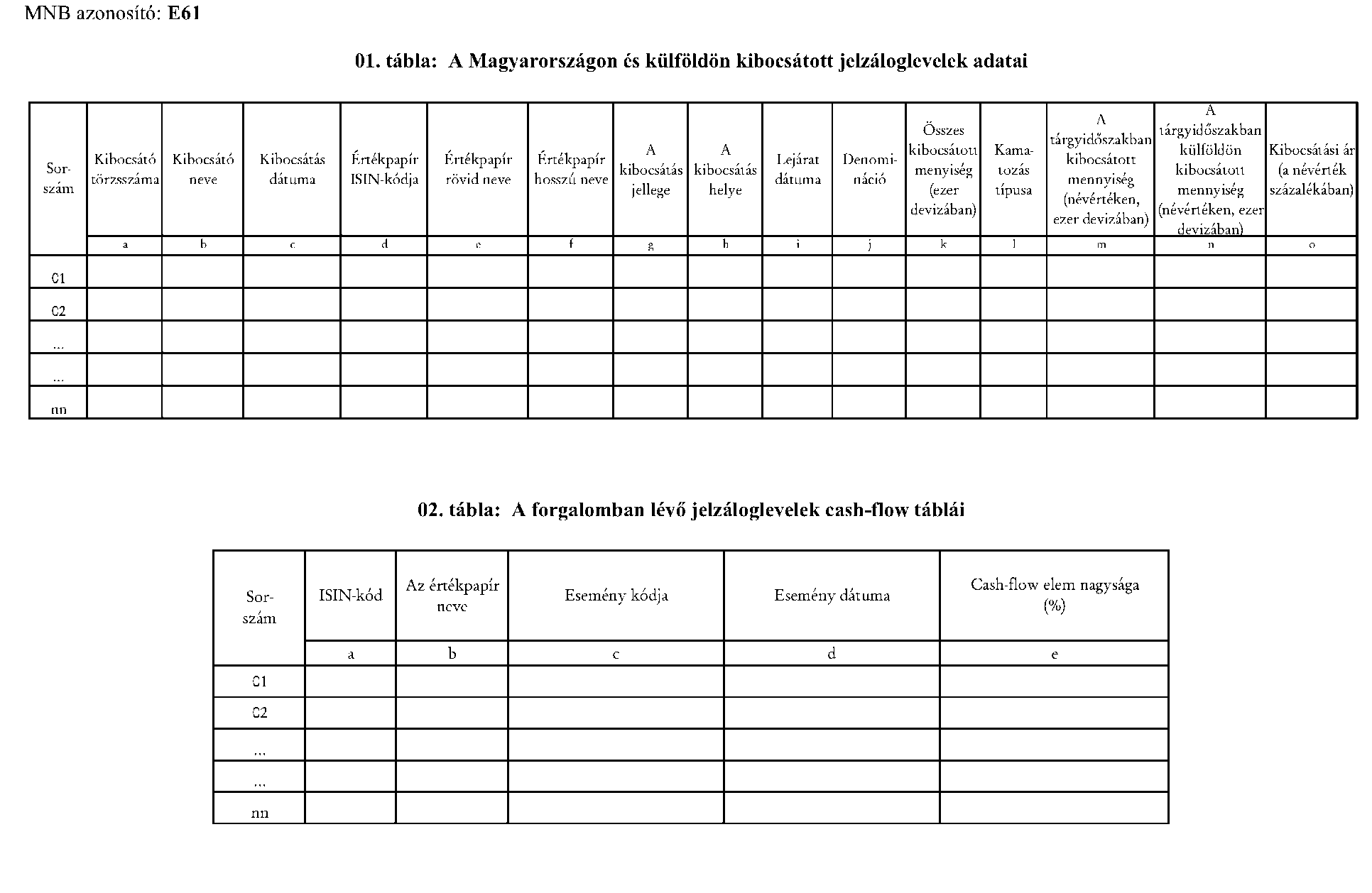

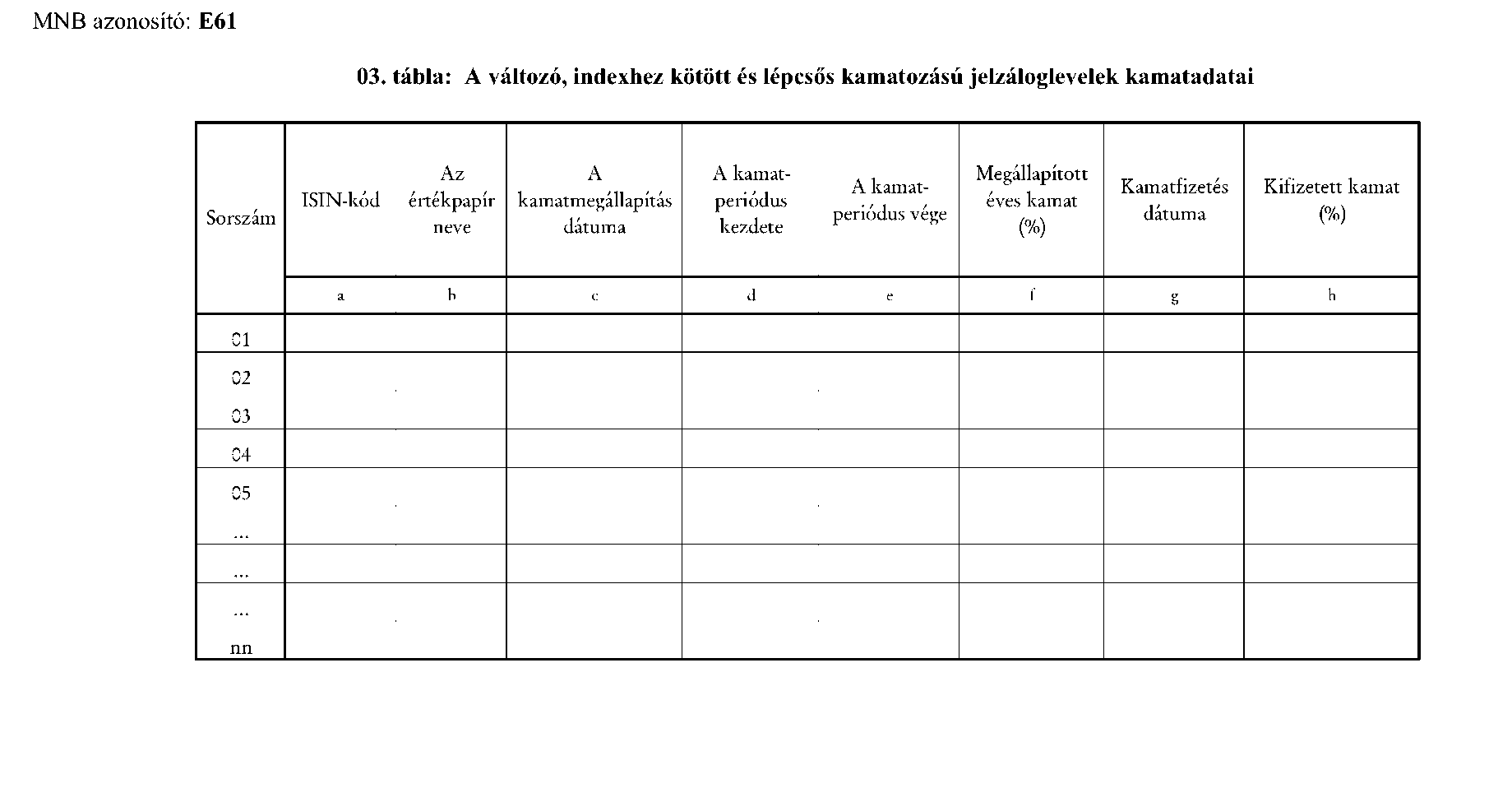

| E61 | A Magyarországon és külföldön kibocsátott jelzáloglevelek adatai | jelzálog-hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztika |

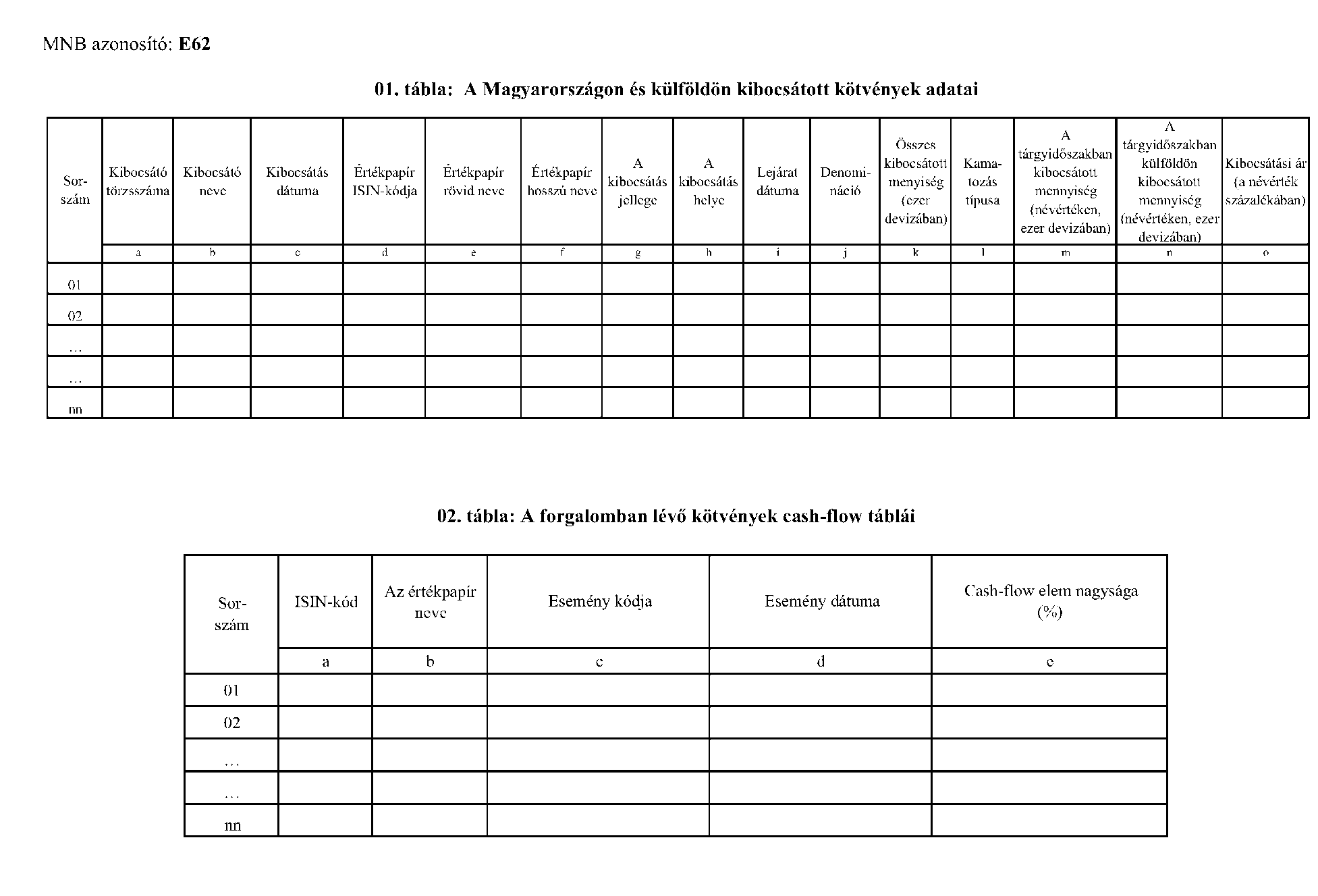

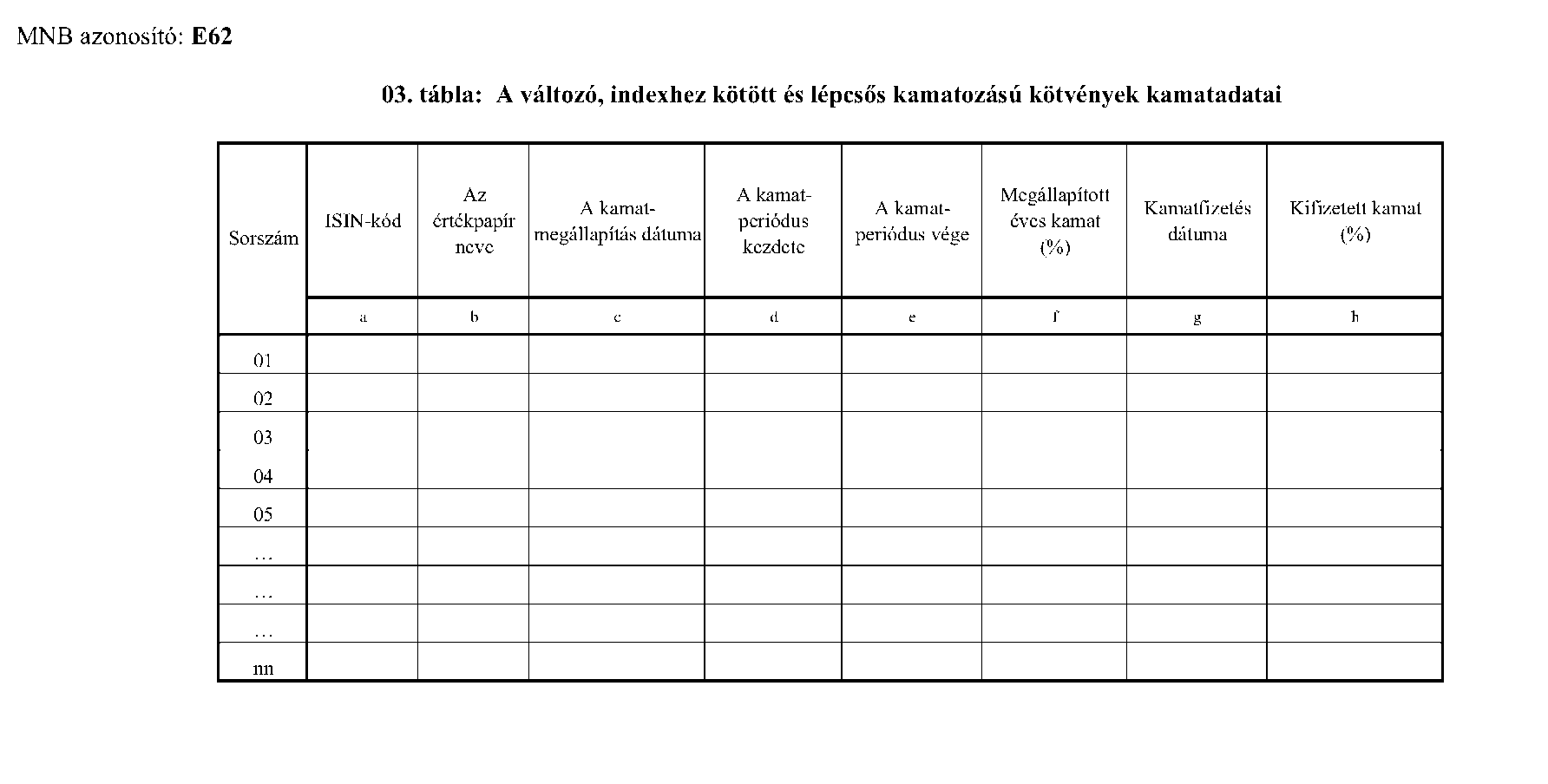

| E62 | Az állampapírnak nem minősülő, Magyarországon és külföldön kibocsátott kötvények adatai | kötvényt kibocsátó önkormányzatok, jogi személyiséggel rendelkező gazdálkodó szervezetek, jogi személyiséggel rendelkező külföldi gazdálkodó szervezetek magyarországi fióktelepei | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztika |

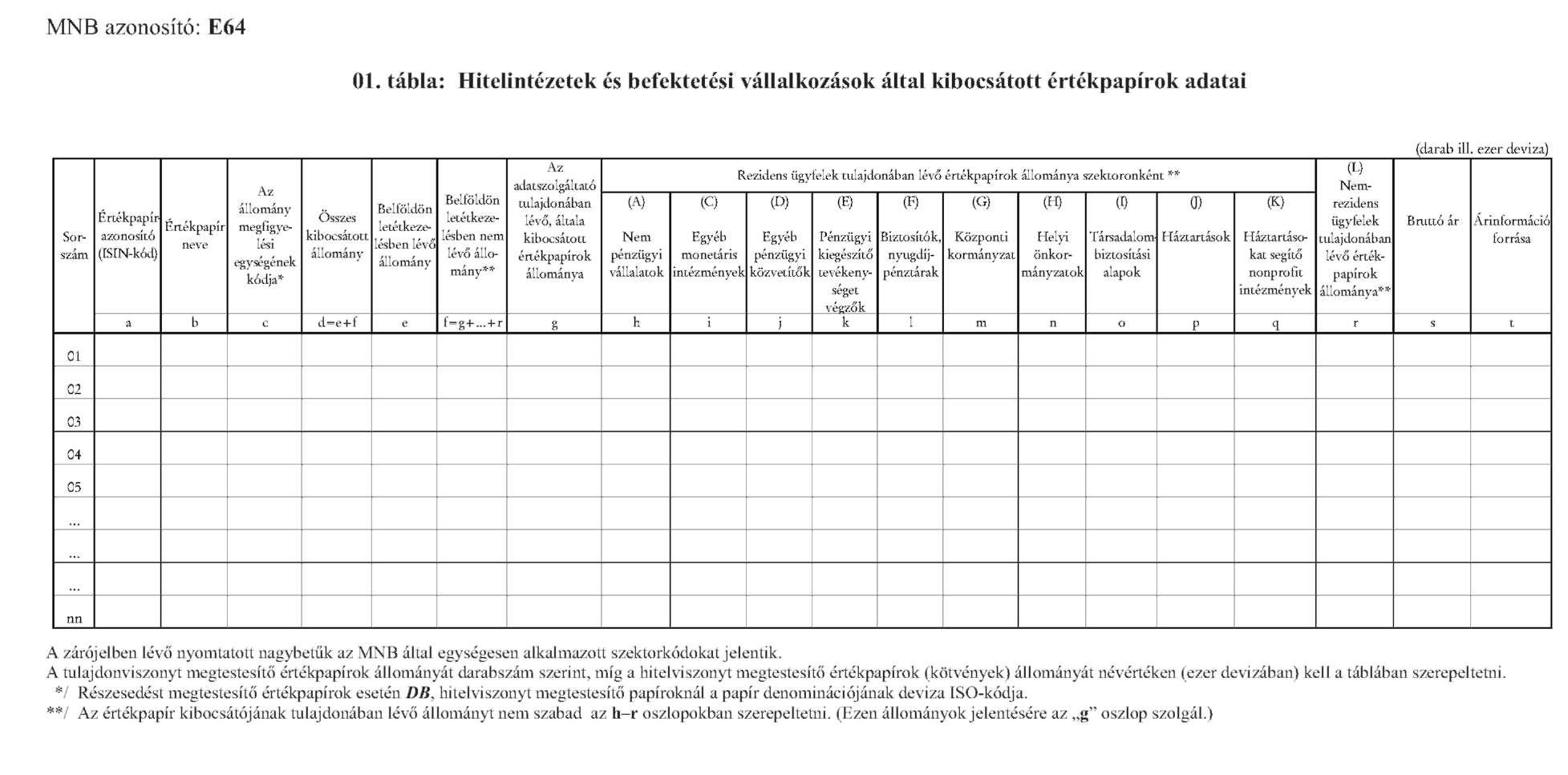

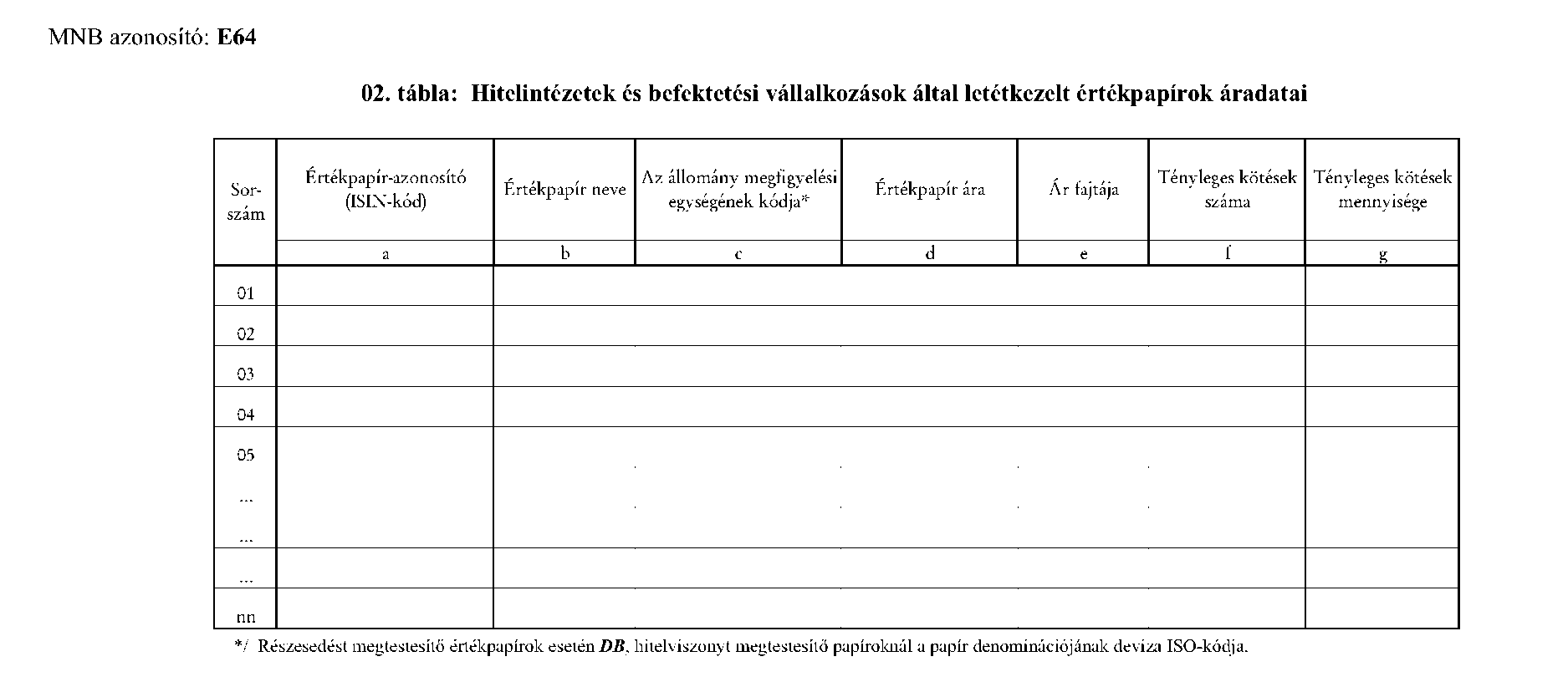

| E64 | Hitelintézetek és befektetési vállalkozások által kibocsátott értékpapírok adatai, illetve az általuk letétkezelt egyes értékpapírokra vonatkozó árinformációk | bankok, szakosított hitelintézetek, befektetési vállalkozások, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

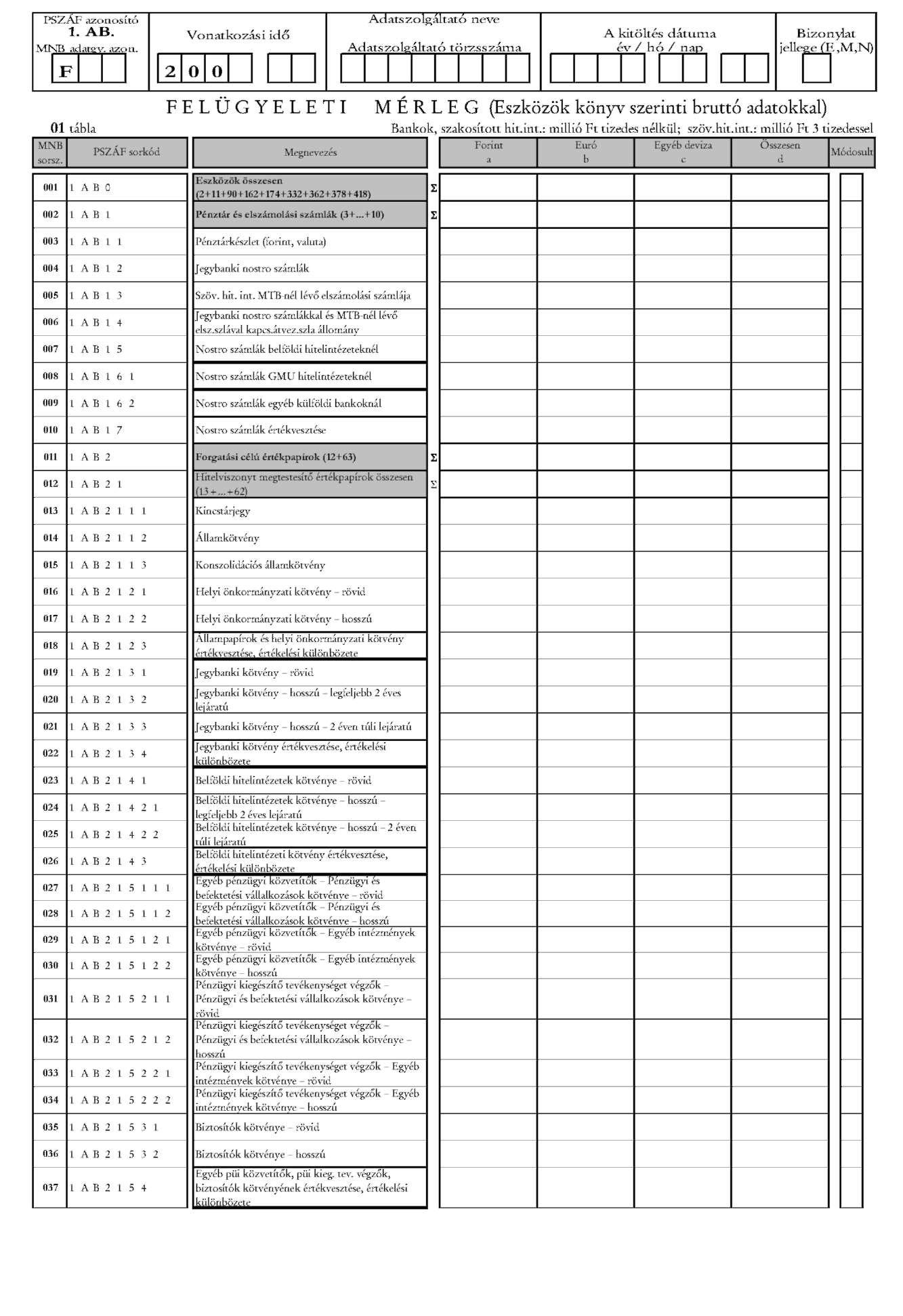

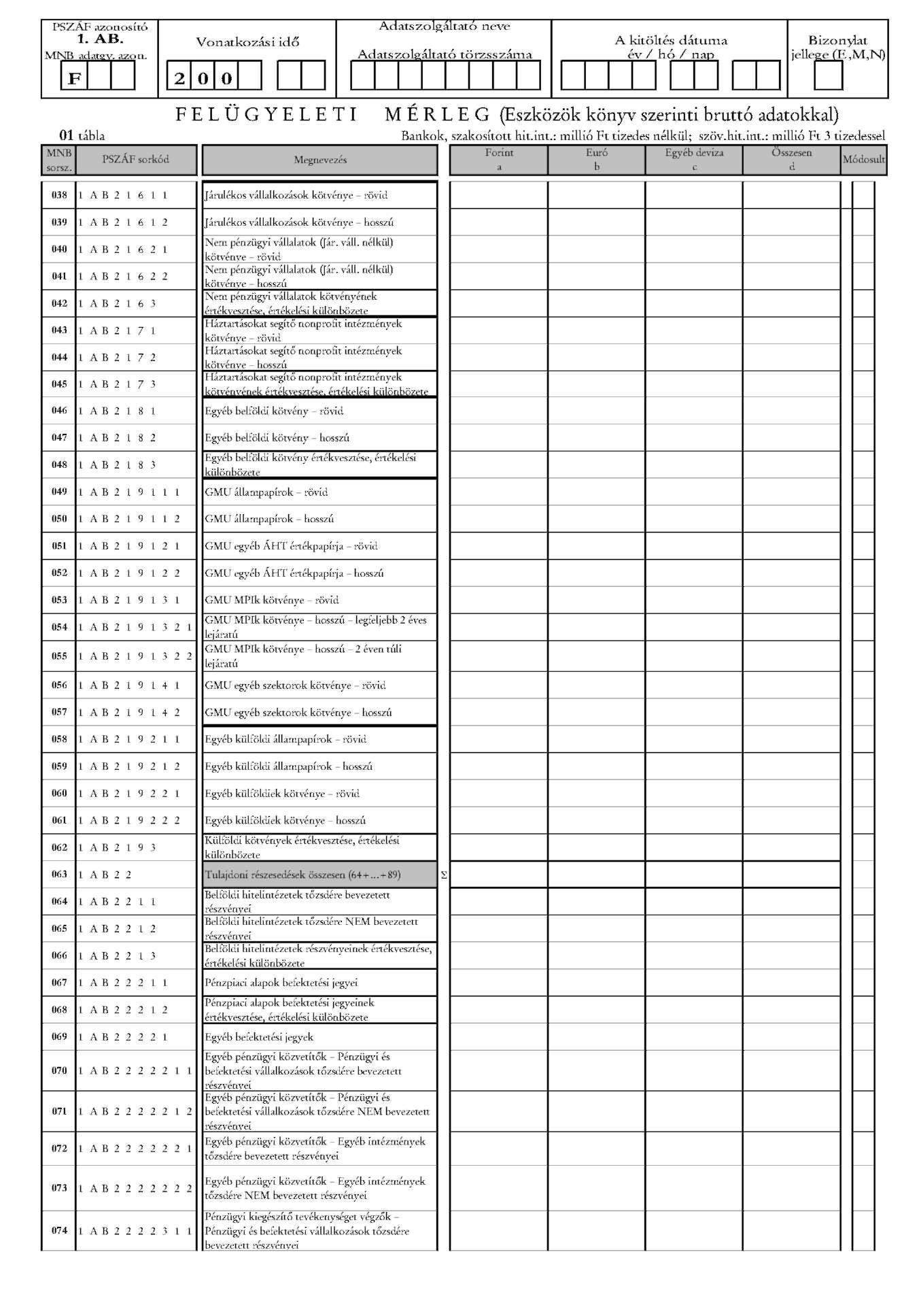

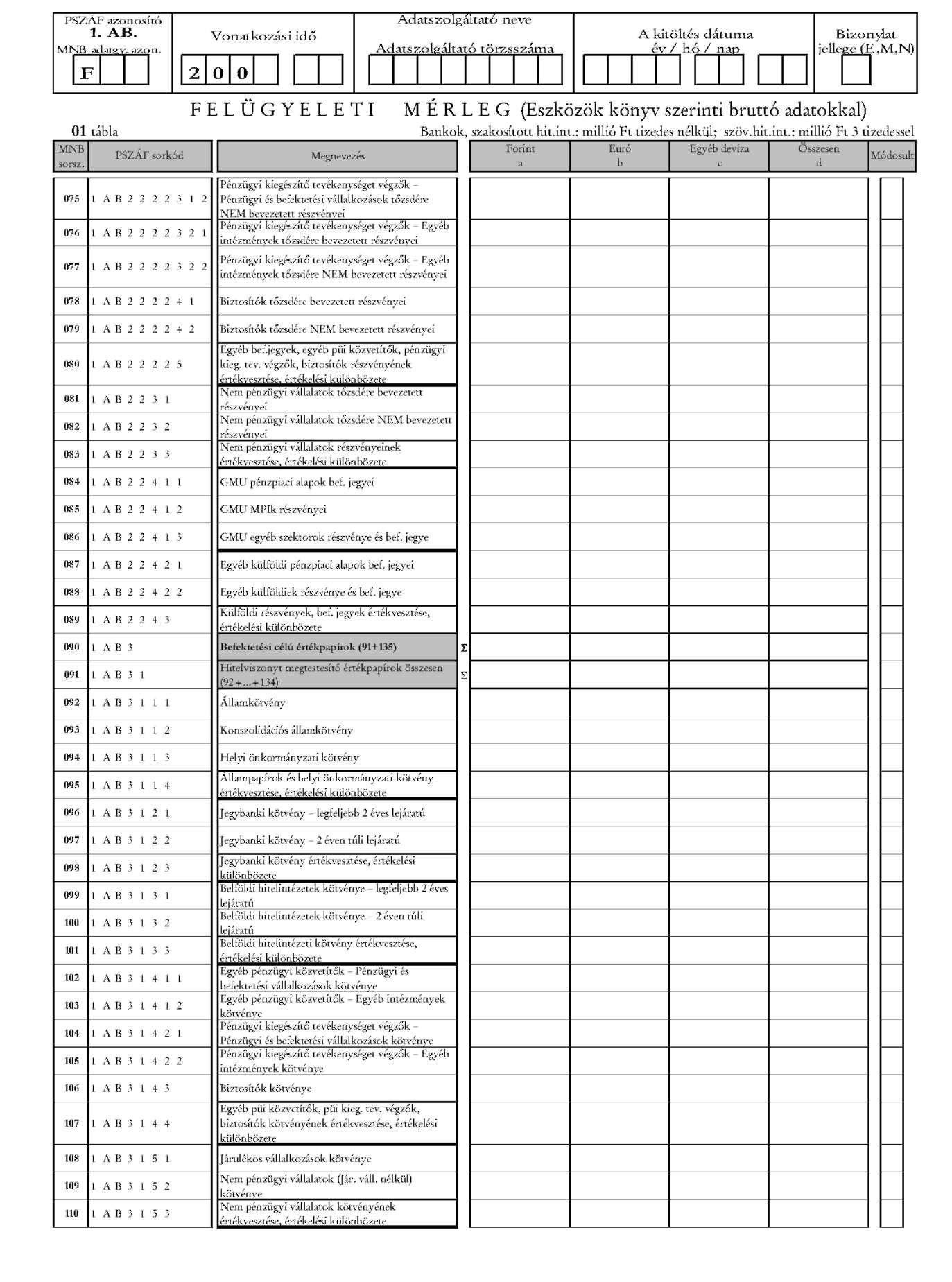

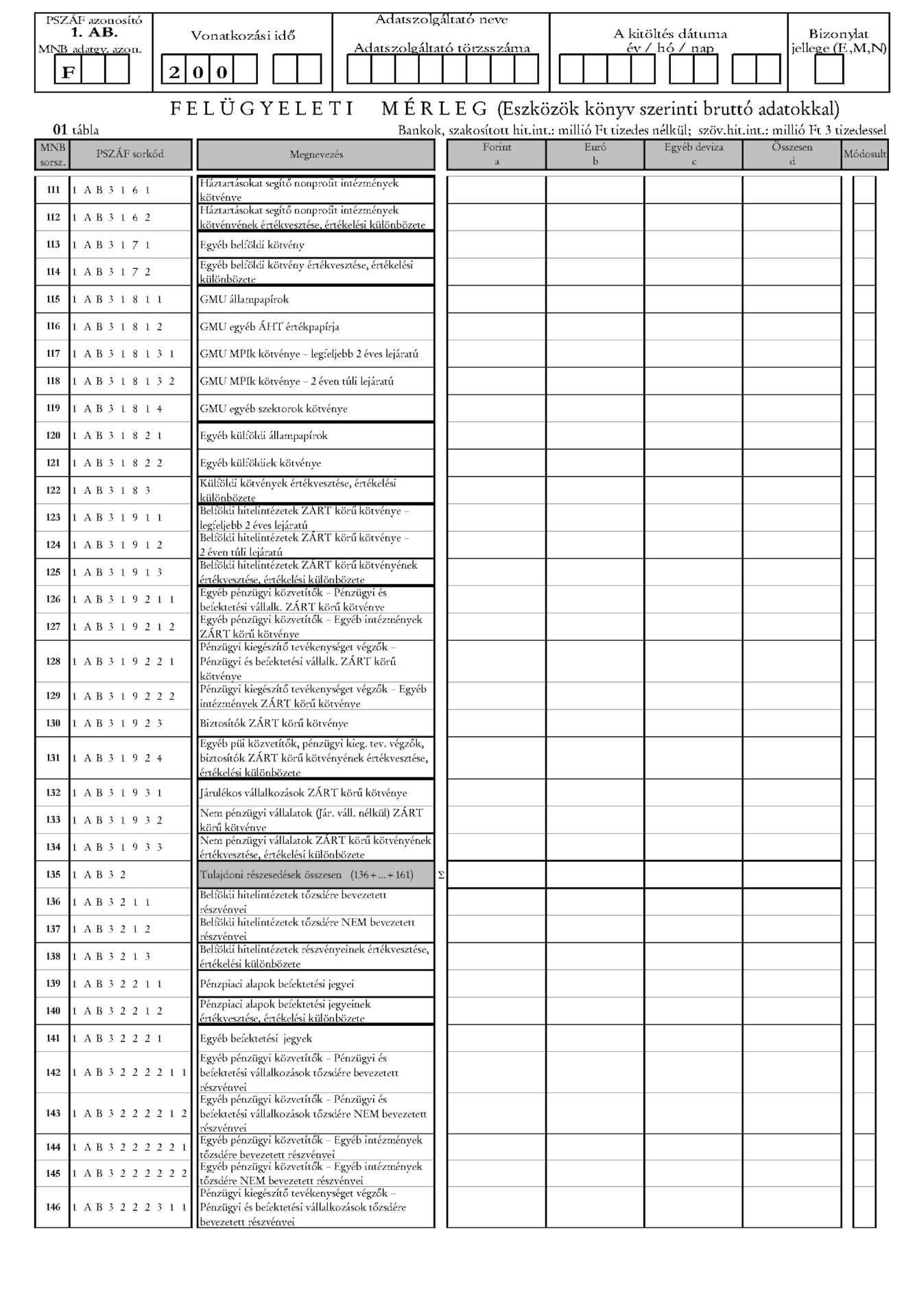

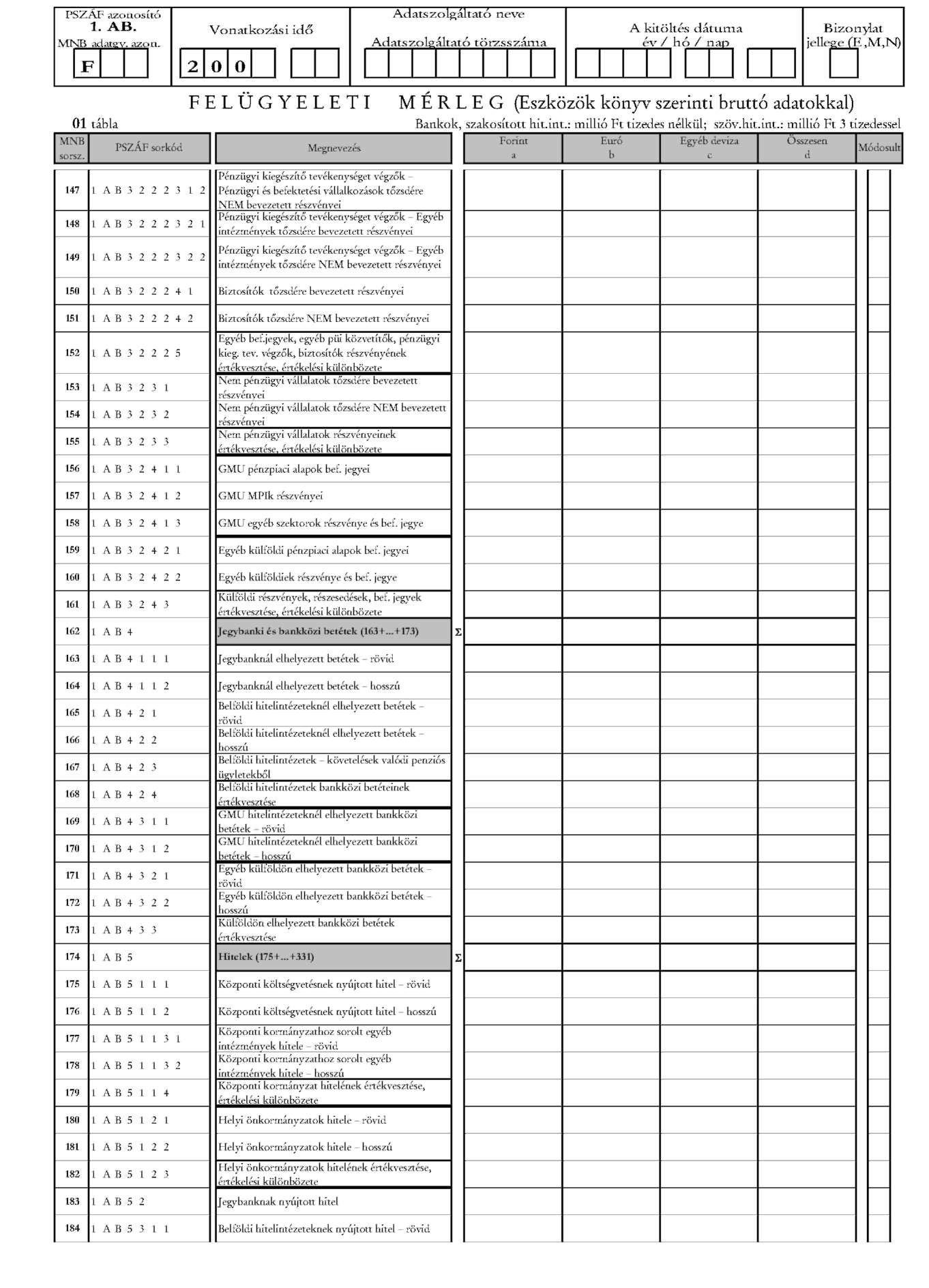

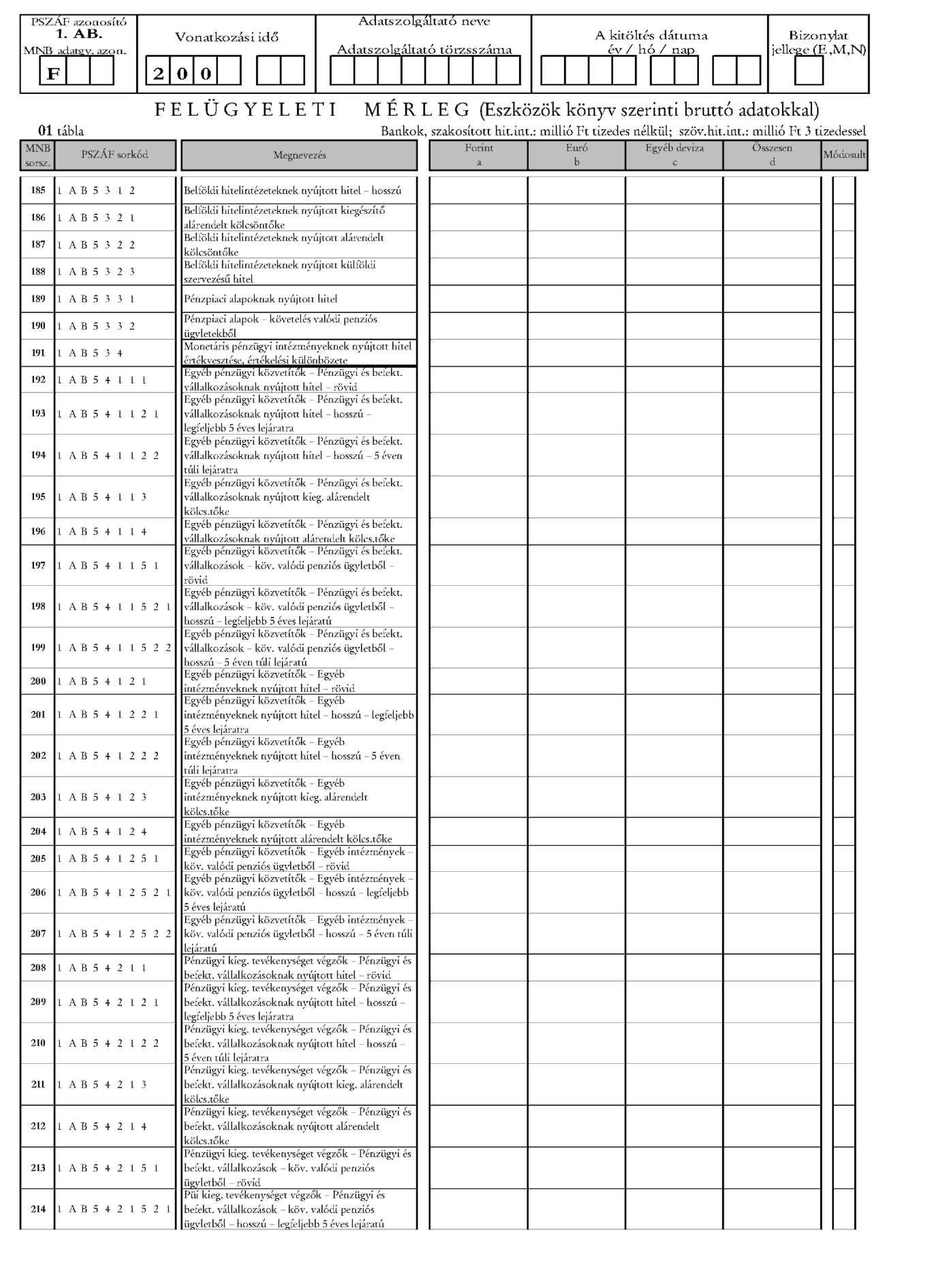

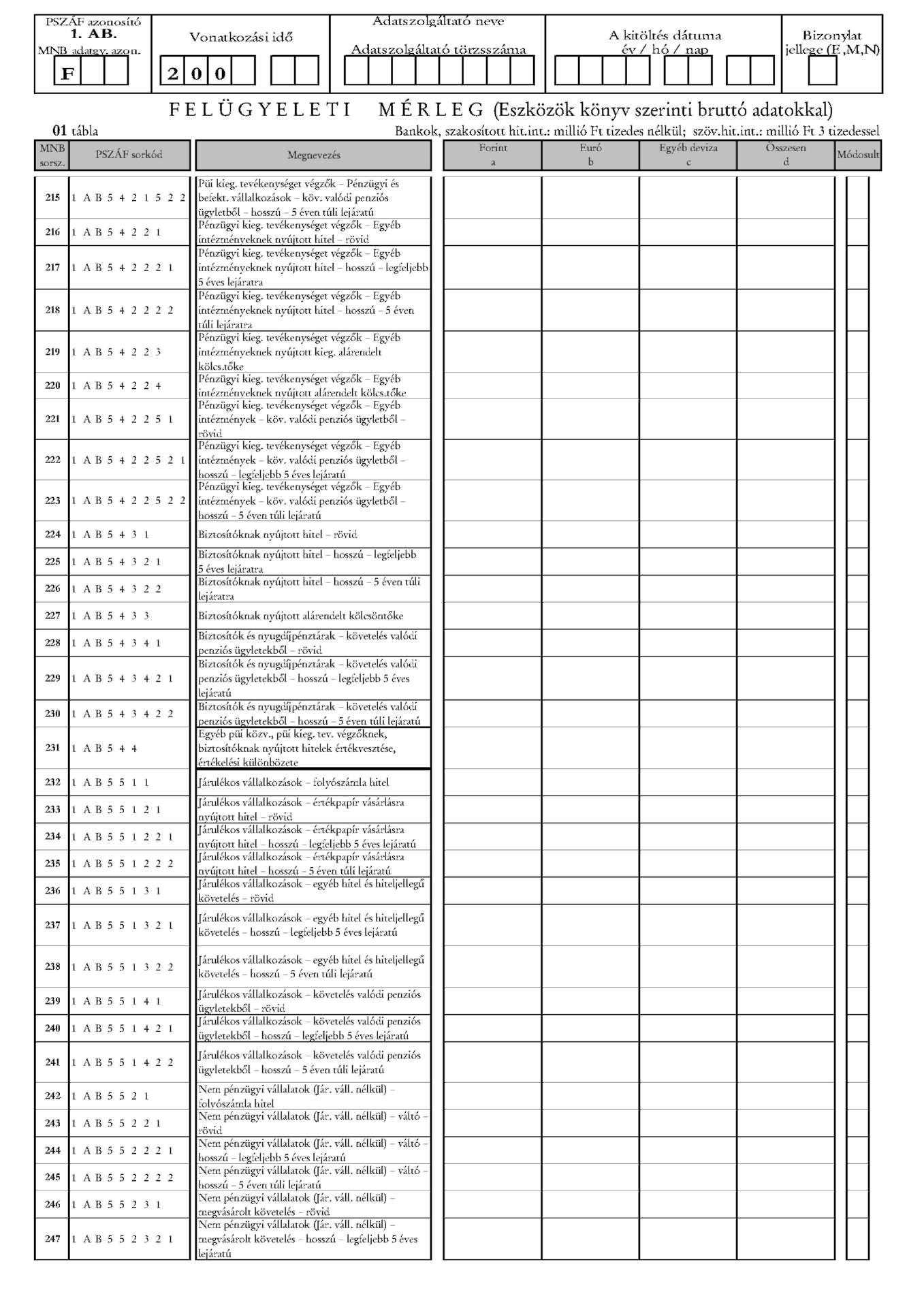

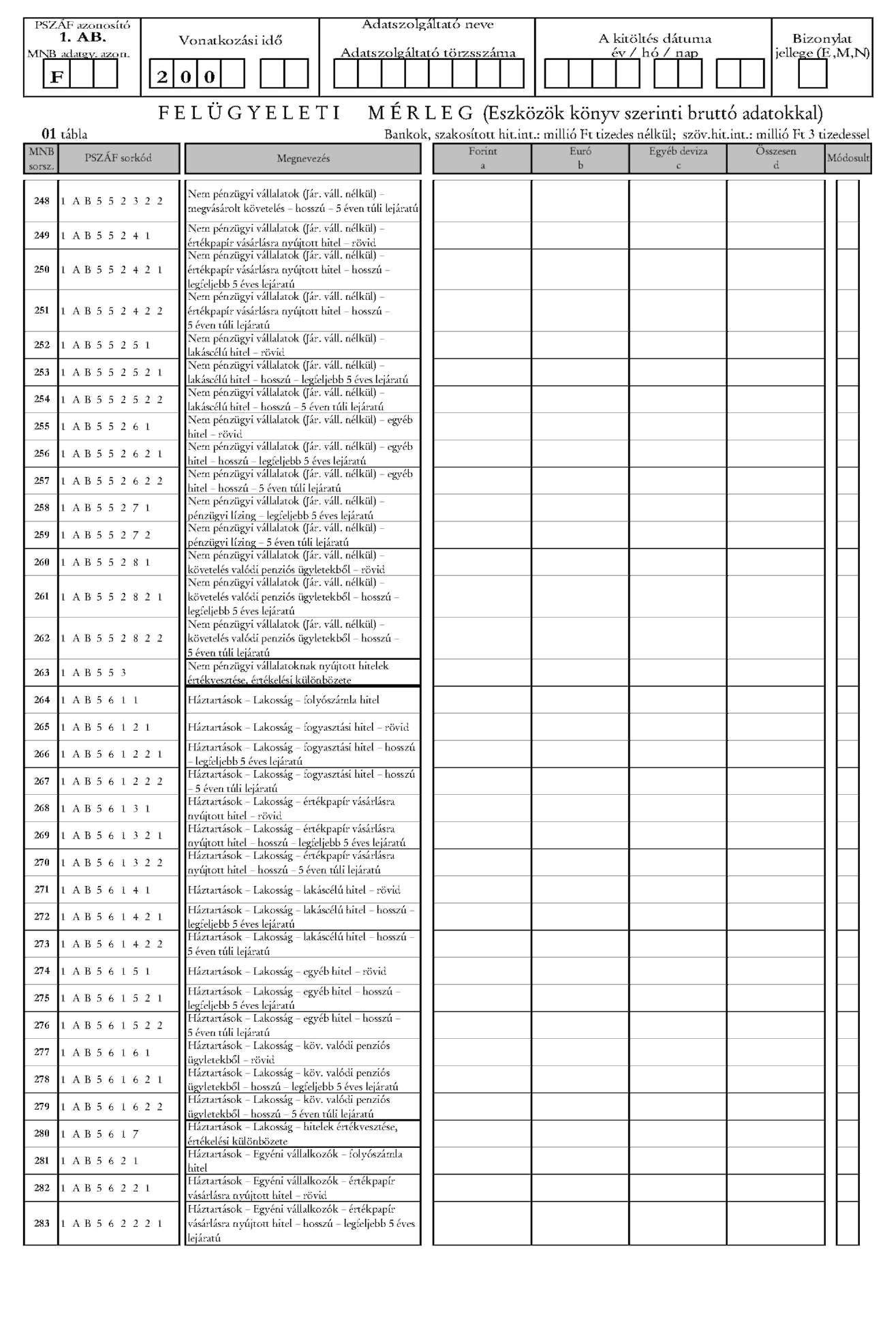

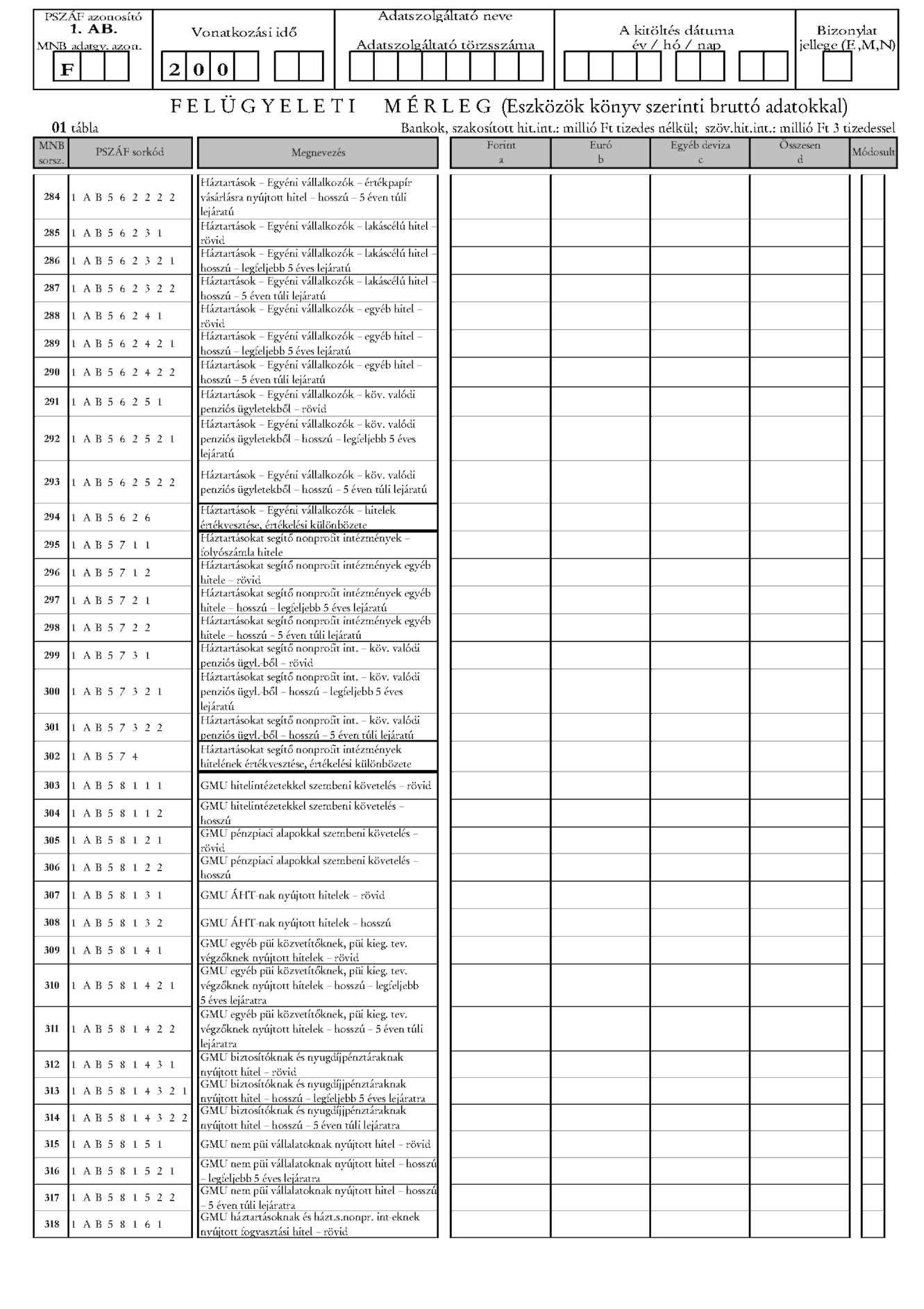

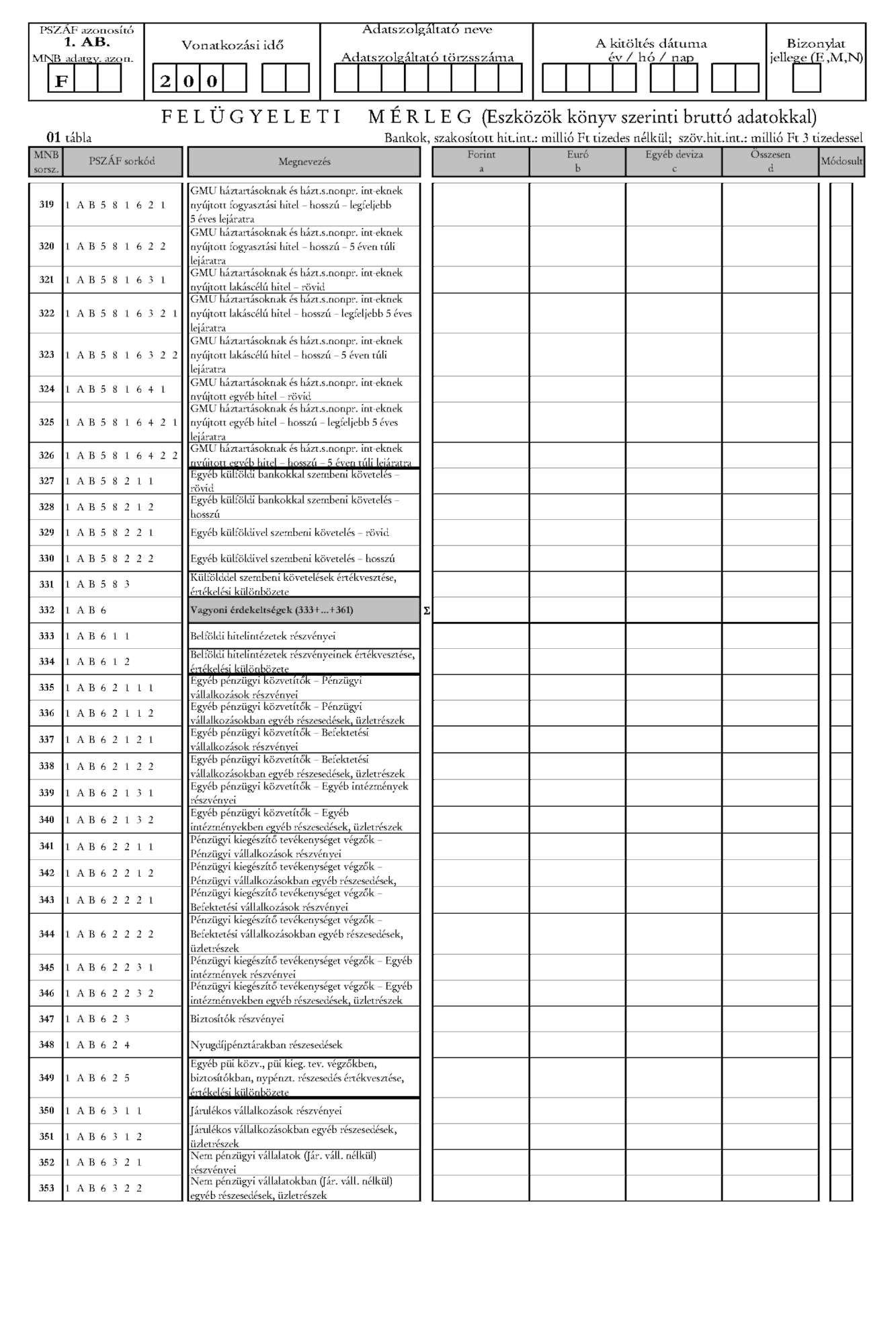

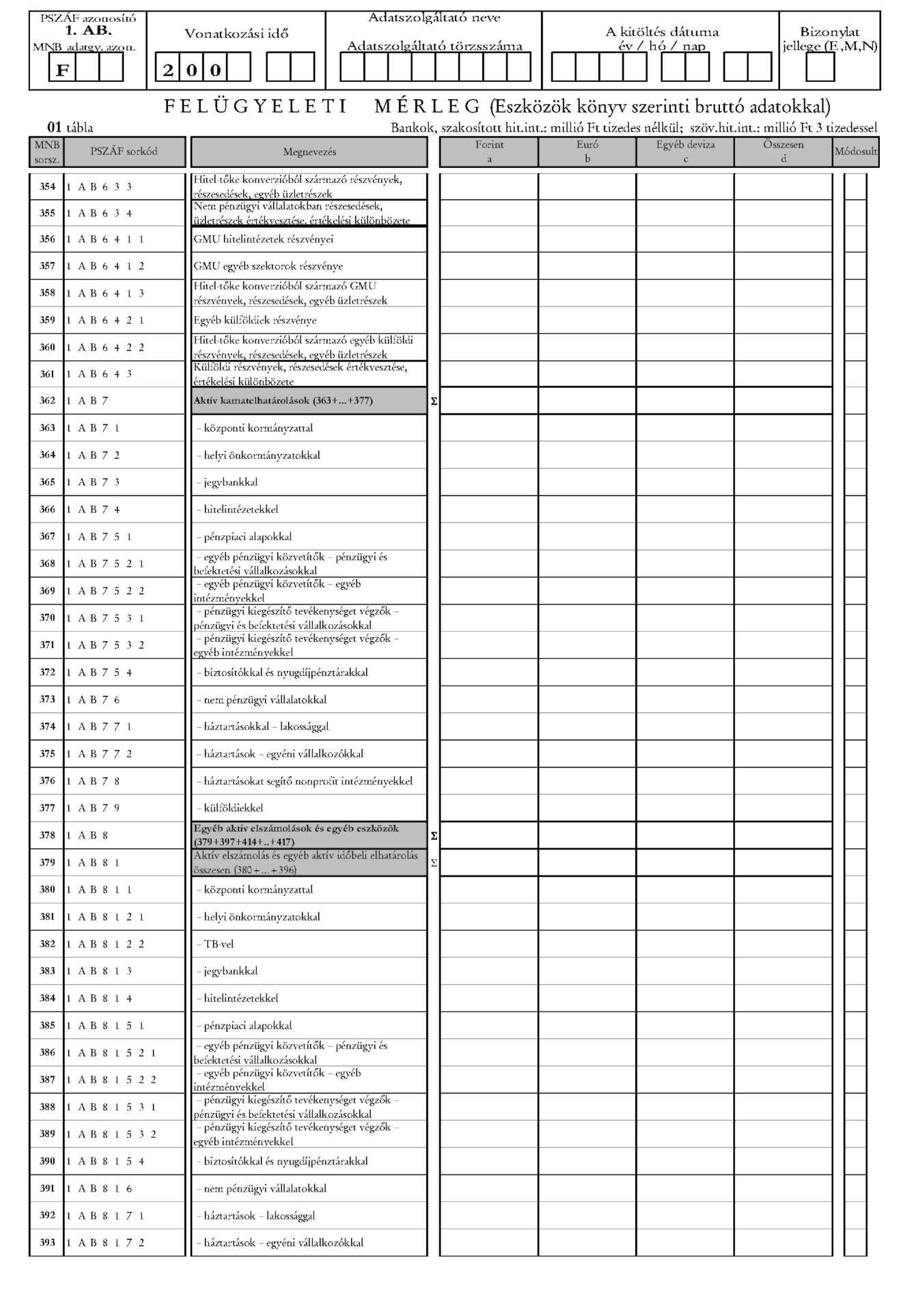

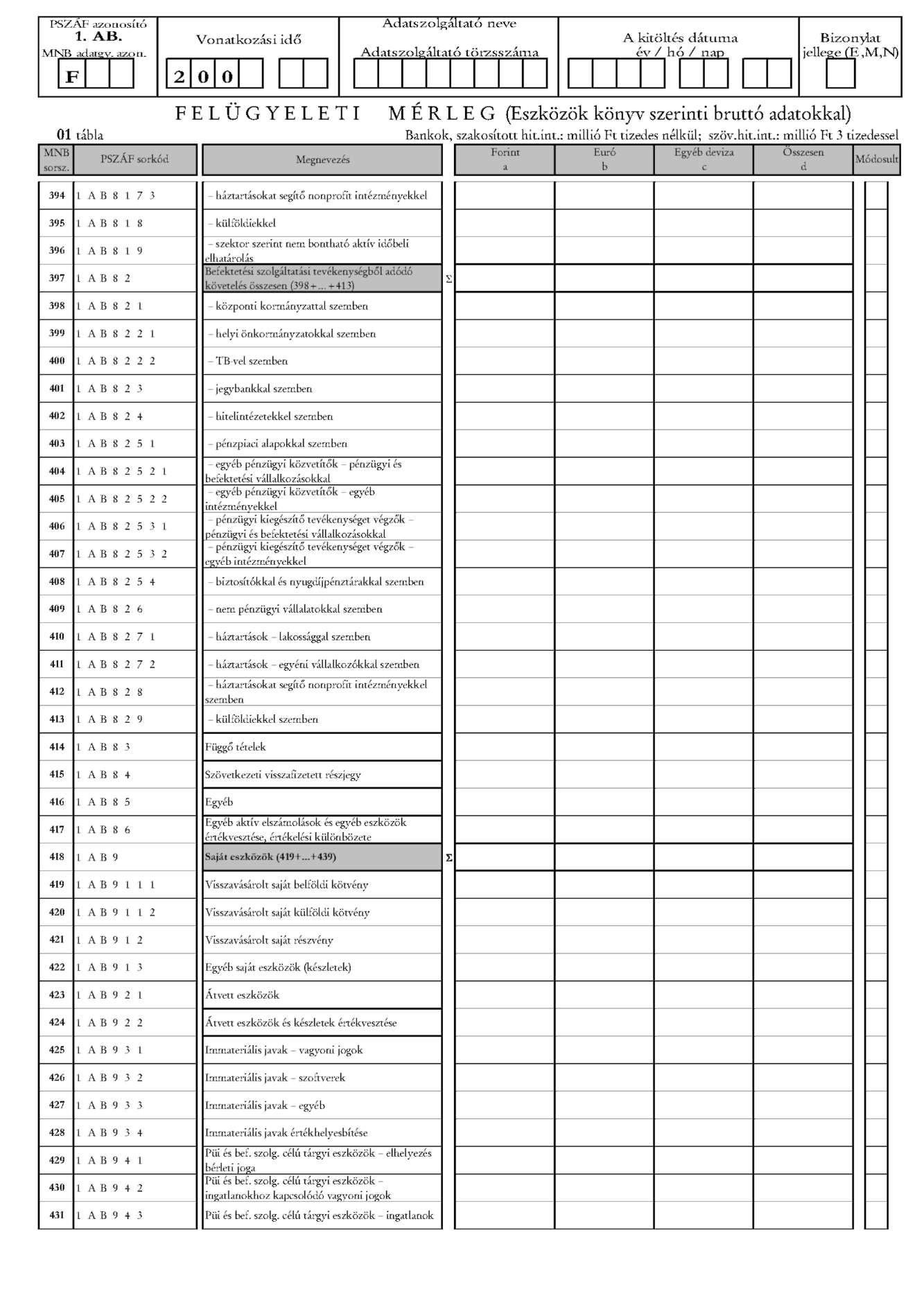

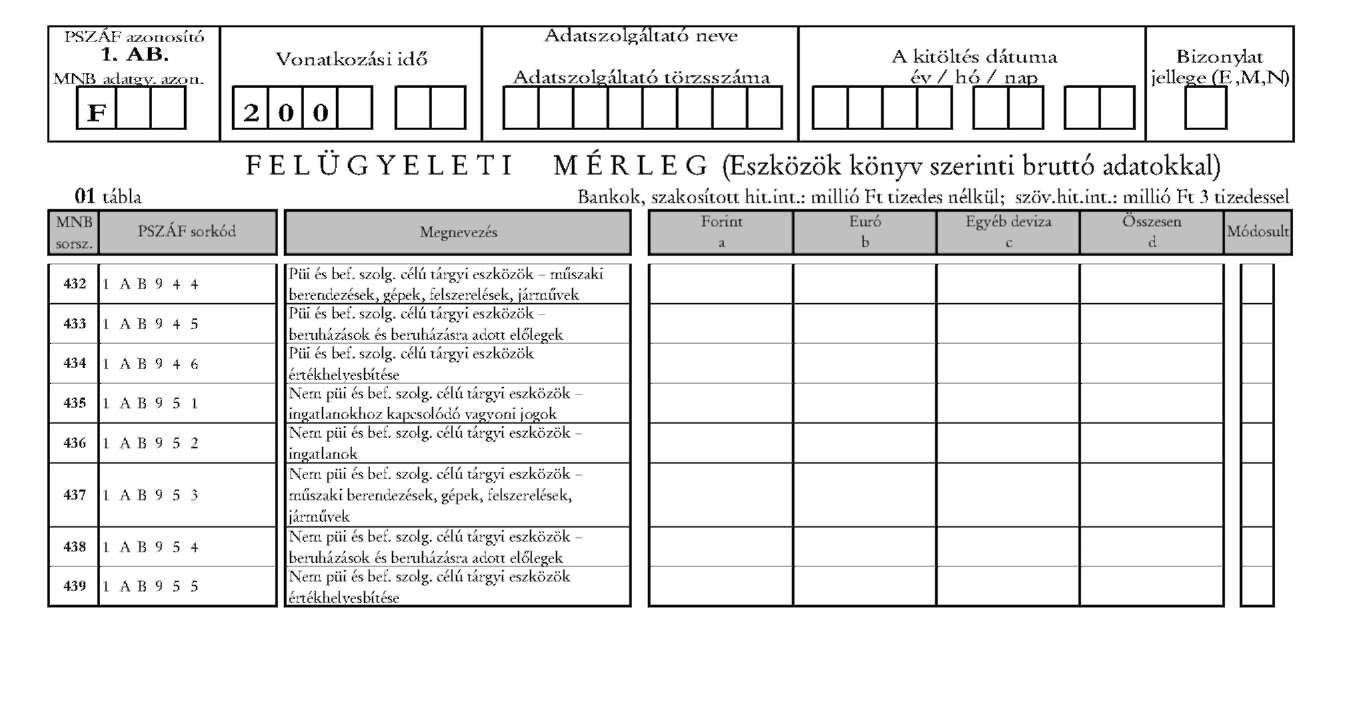

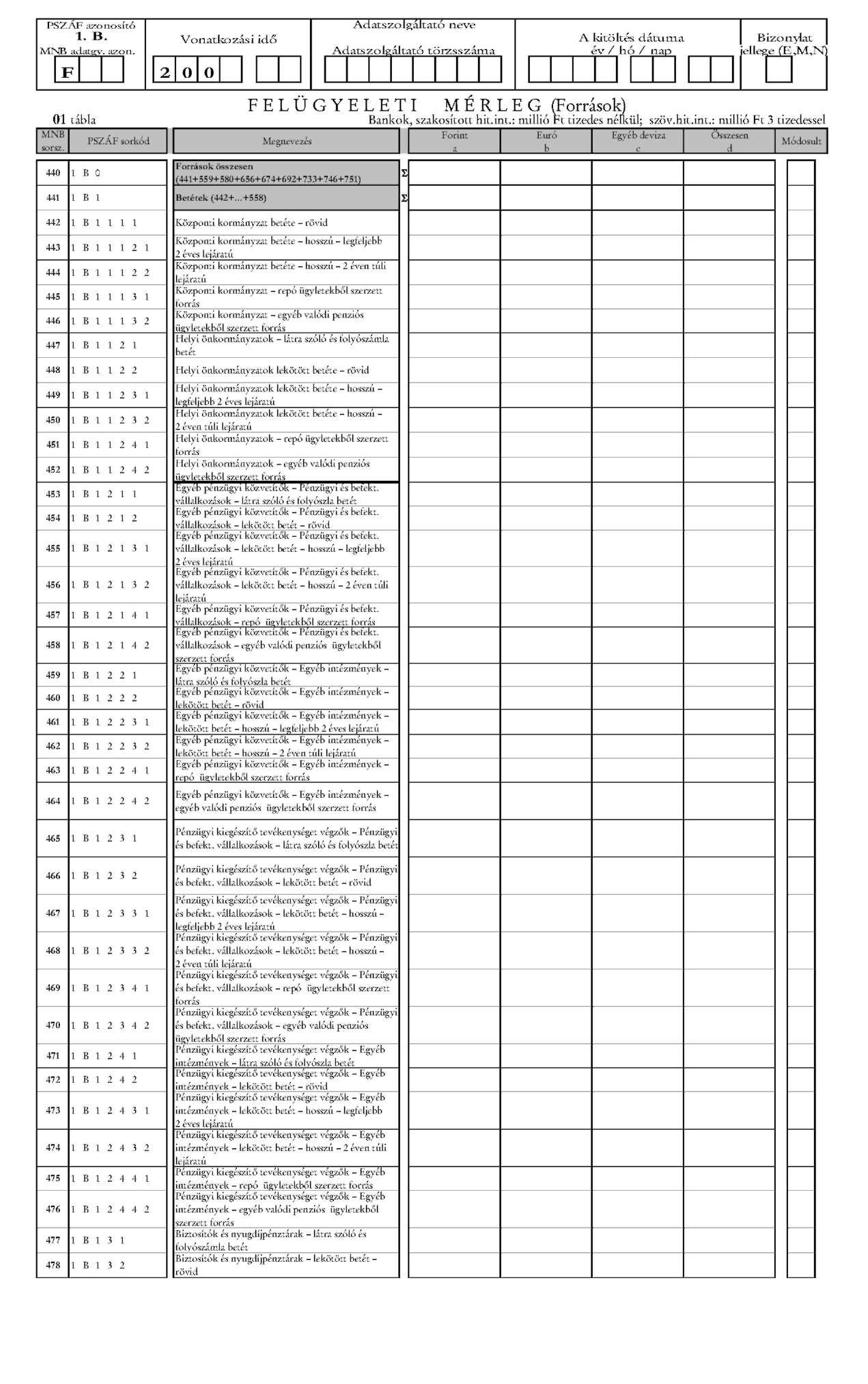

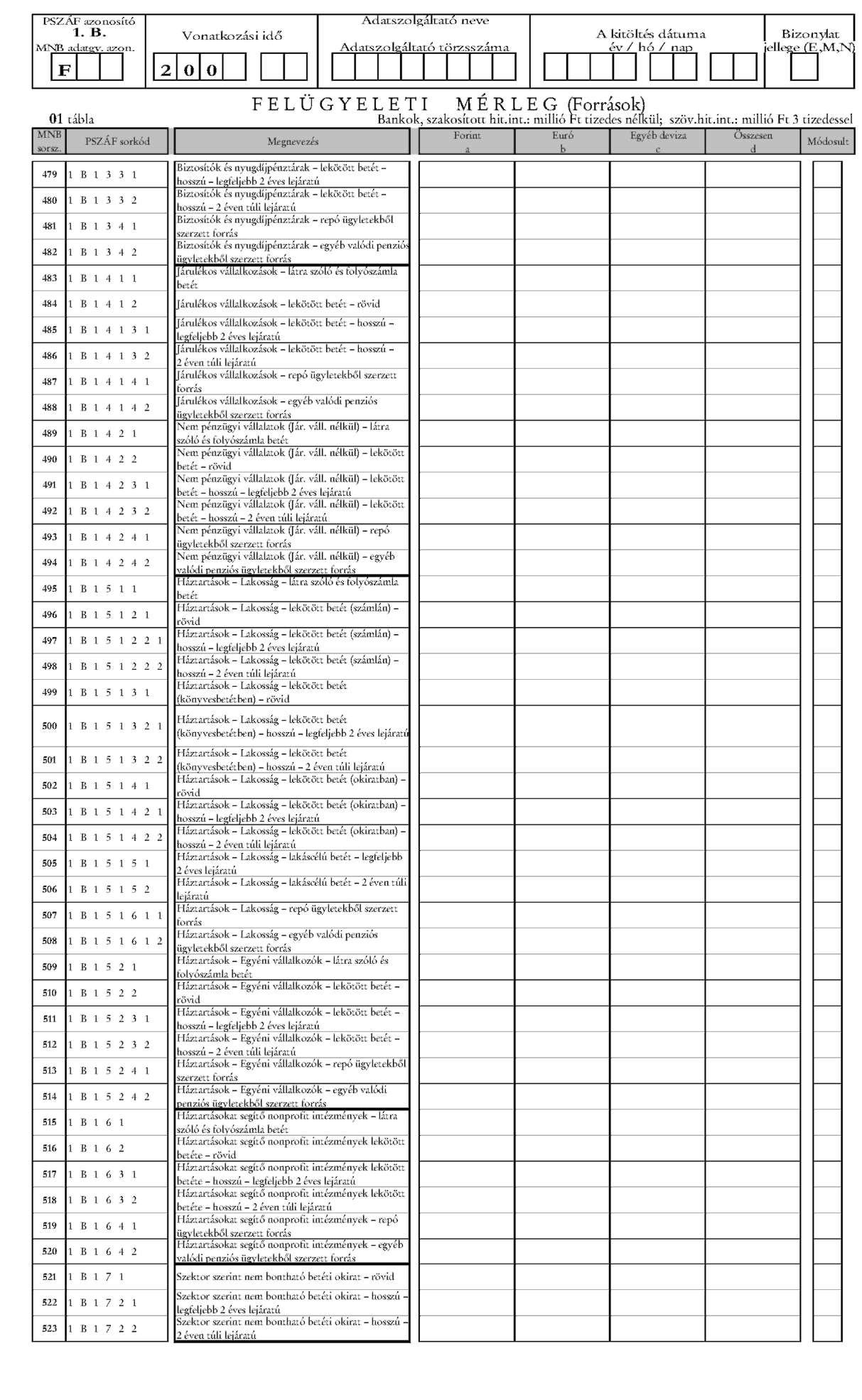

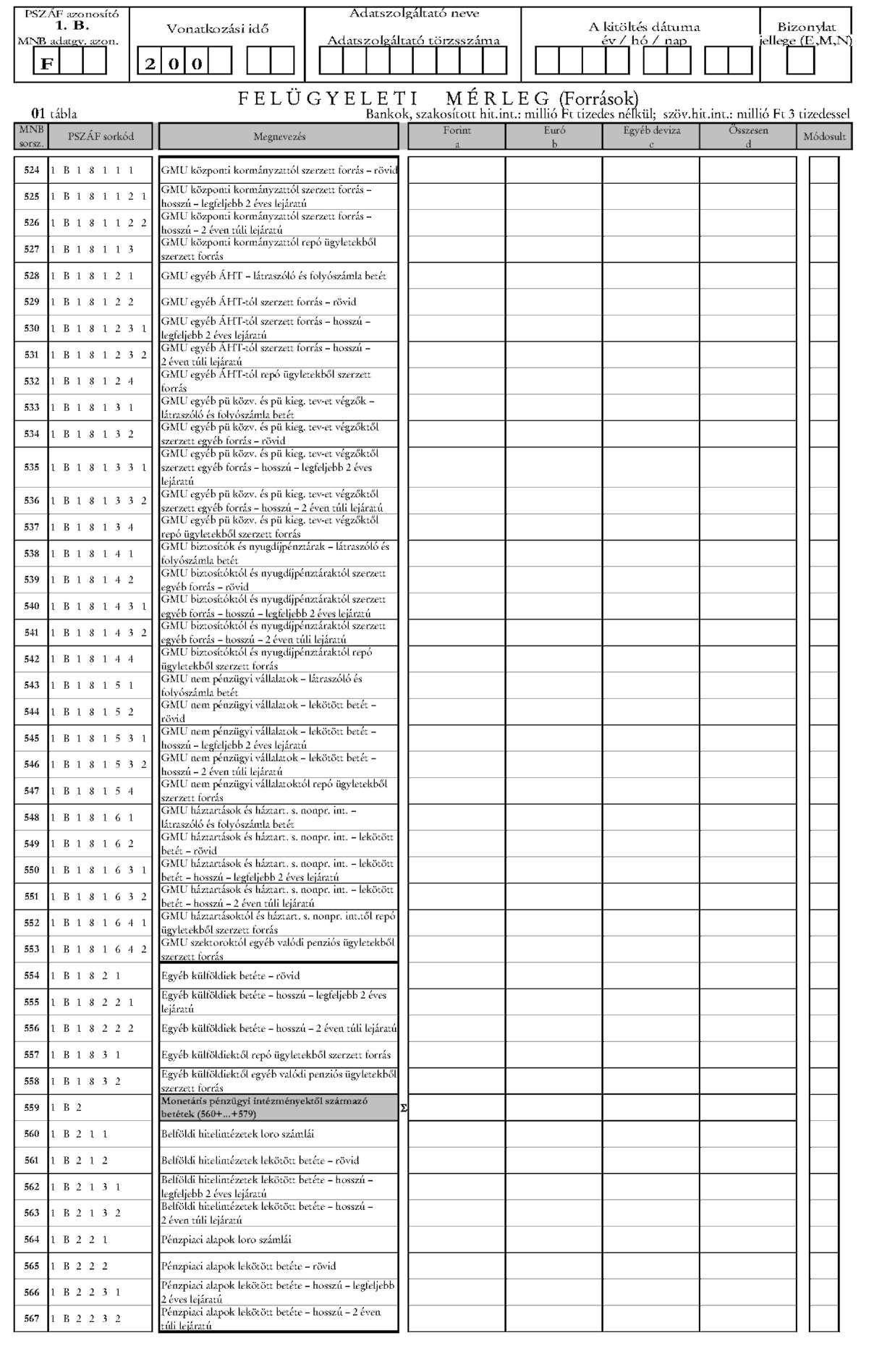

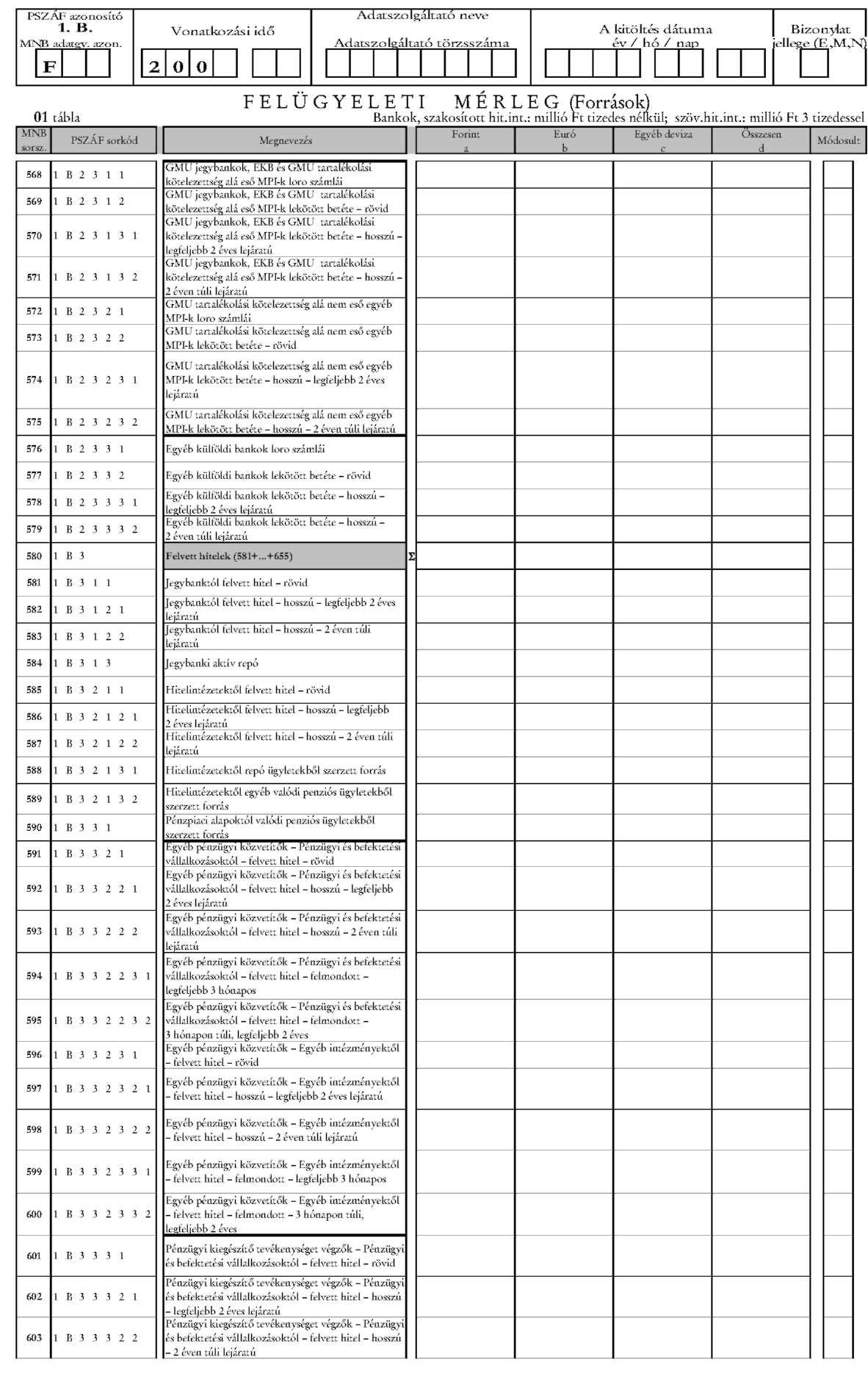

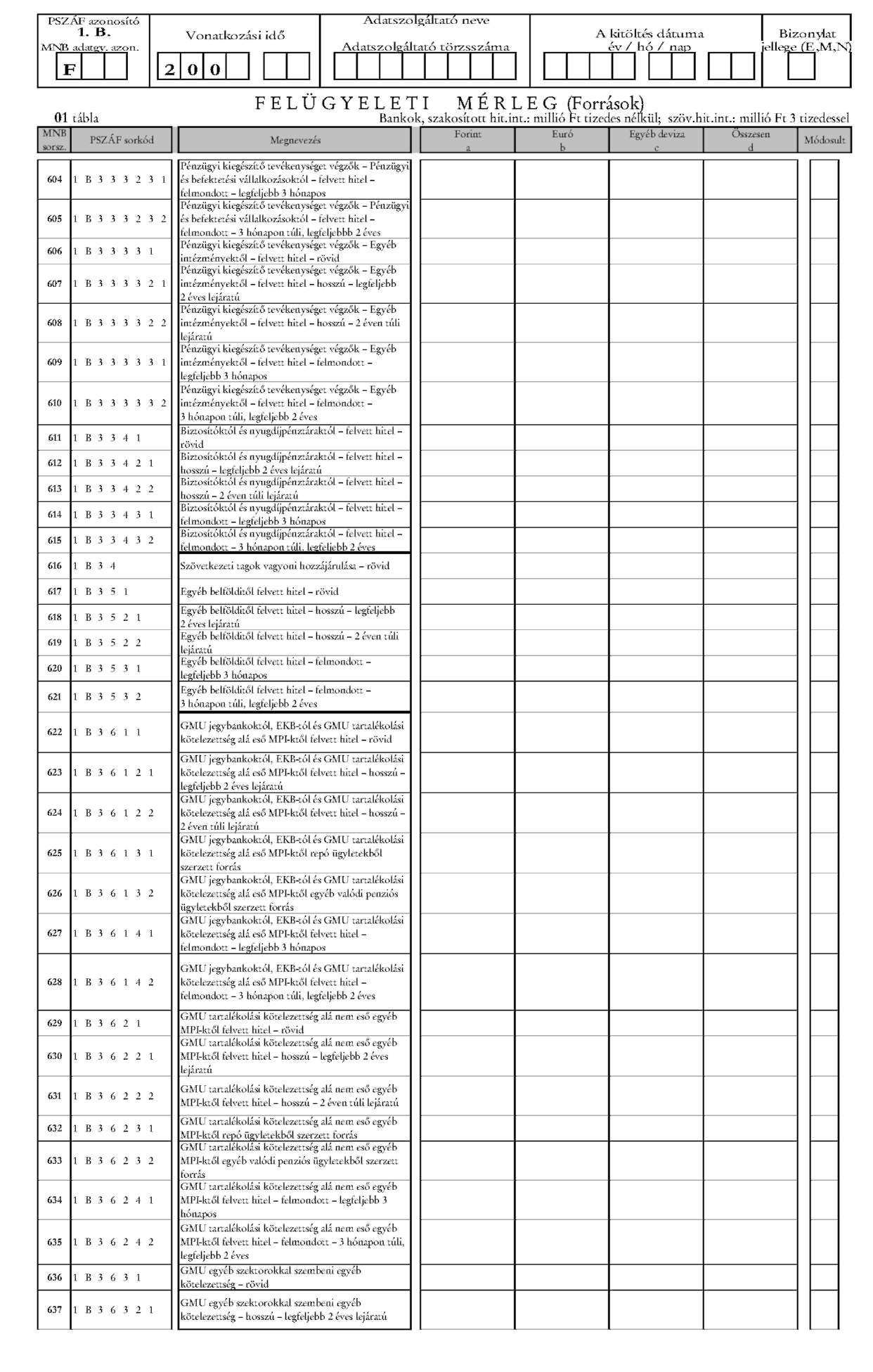

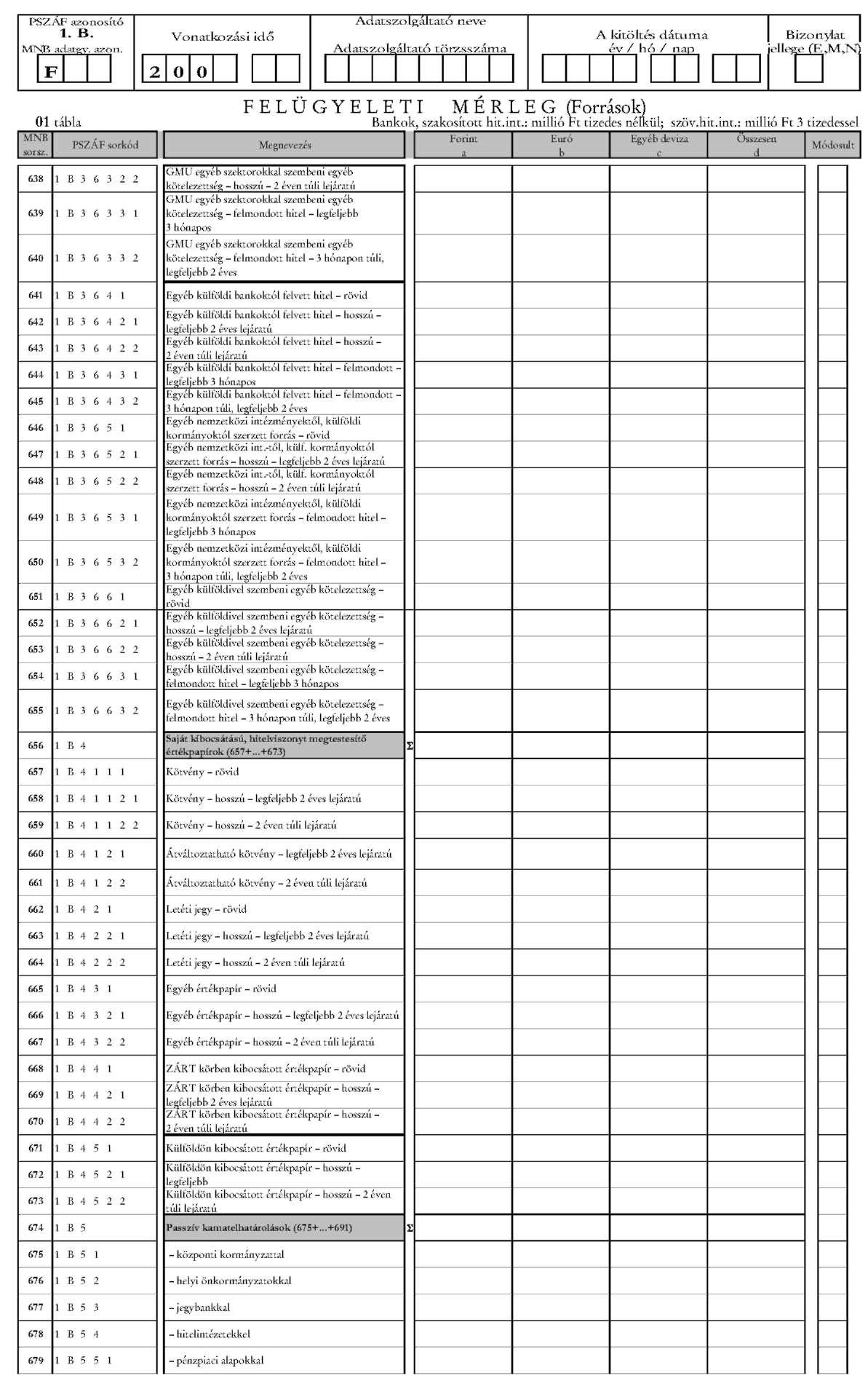

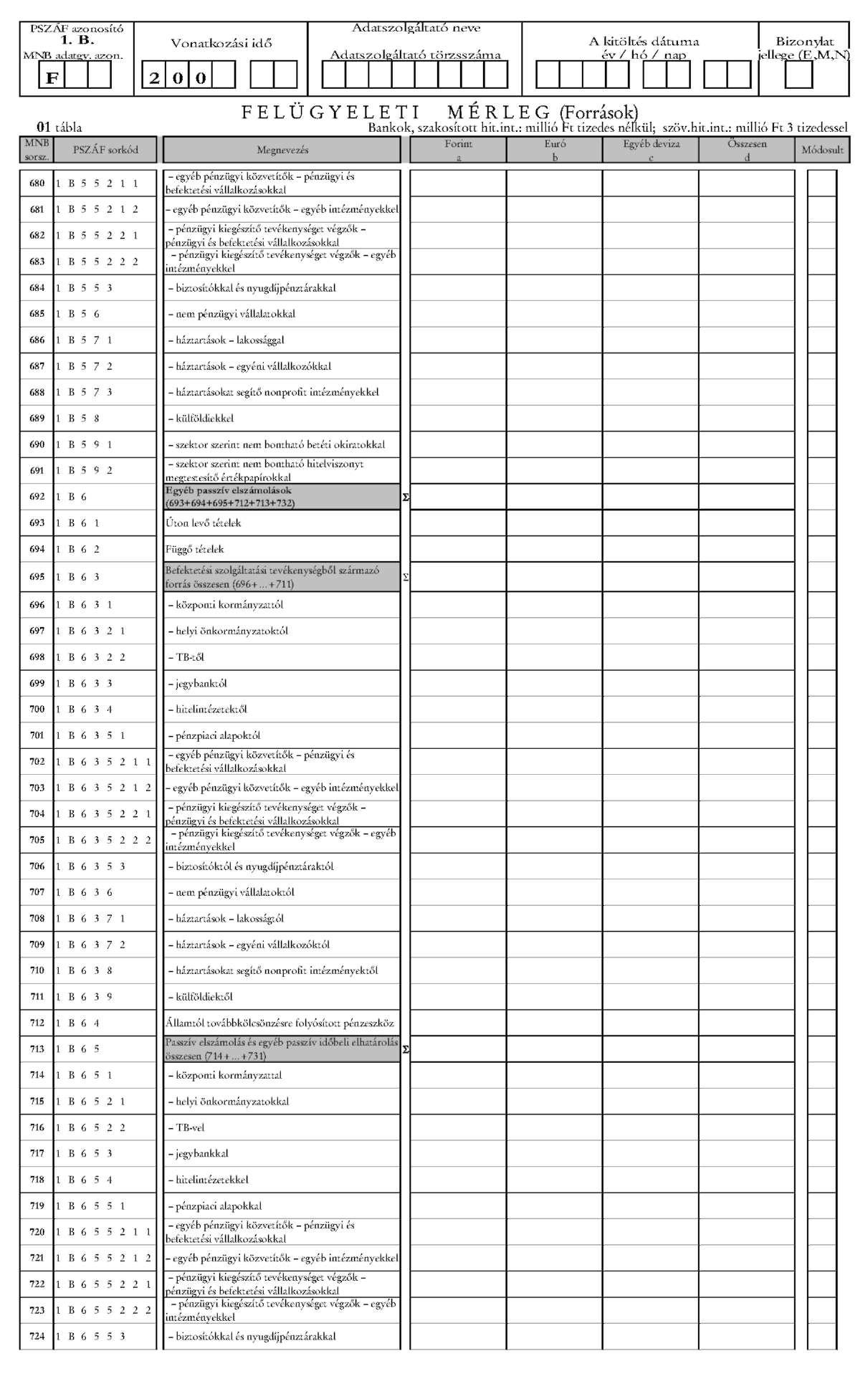

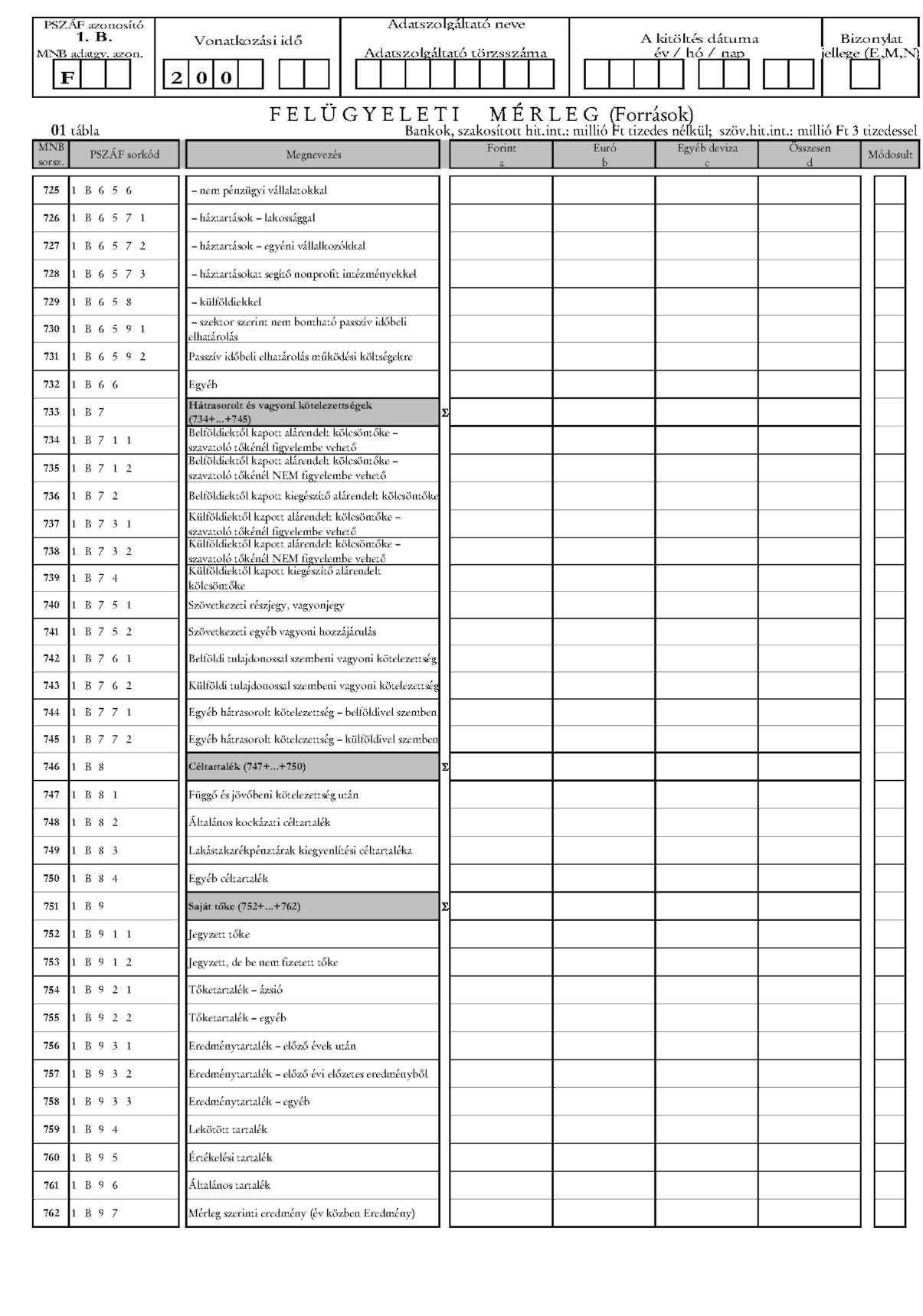

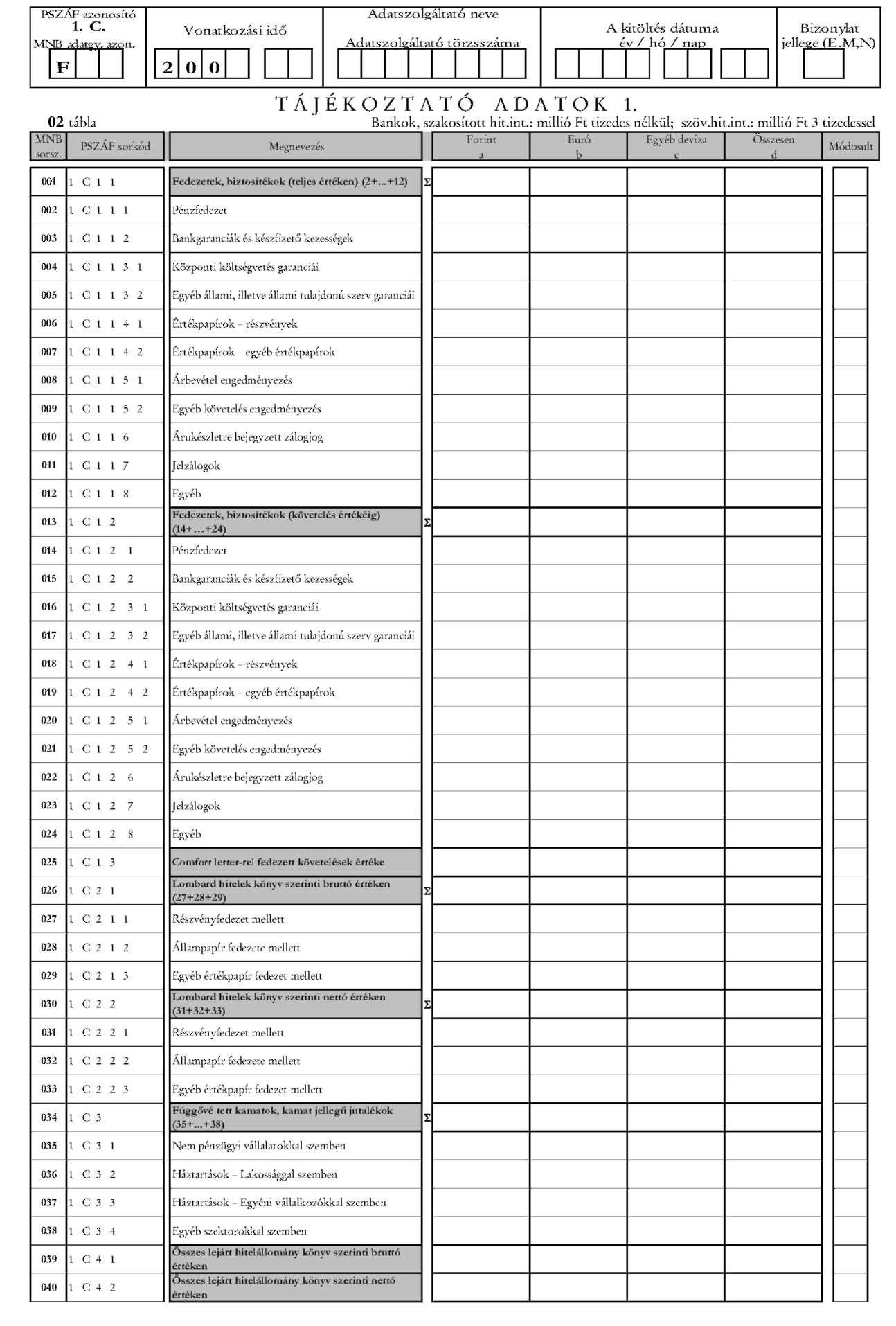

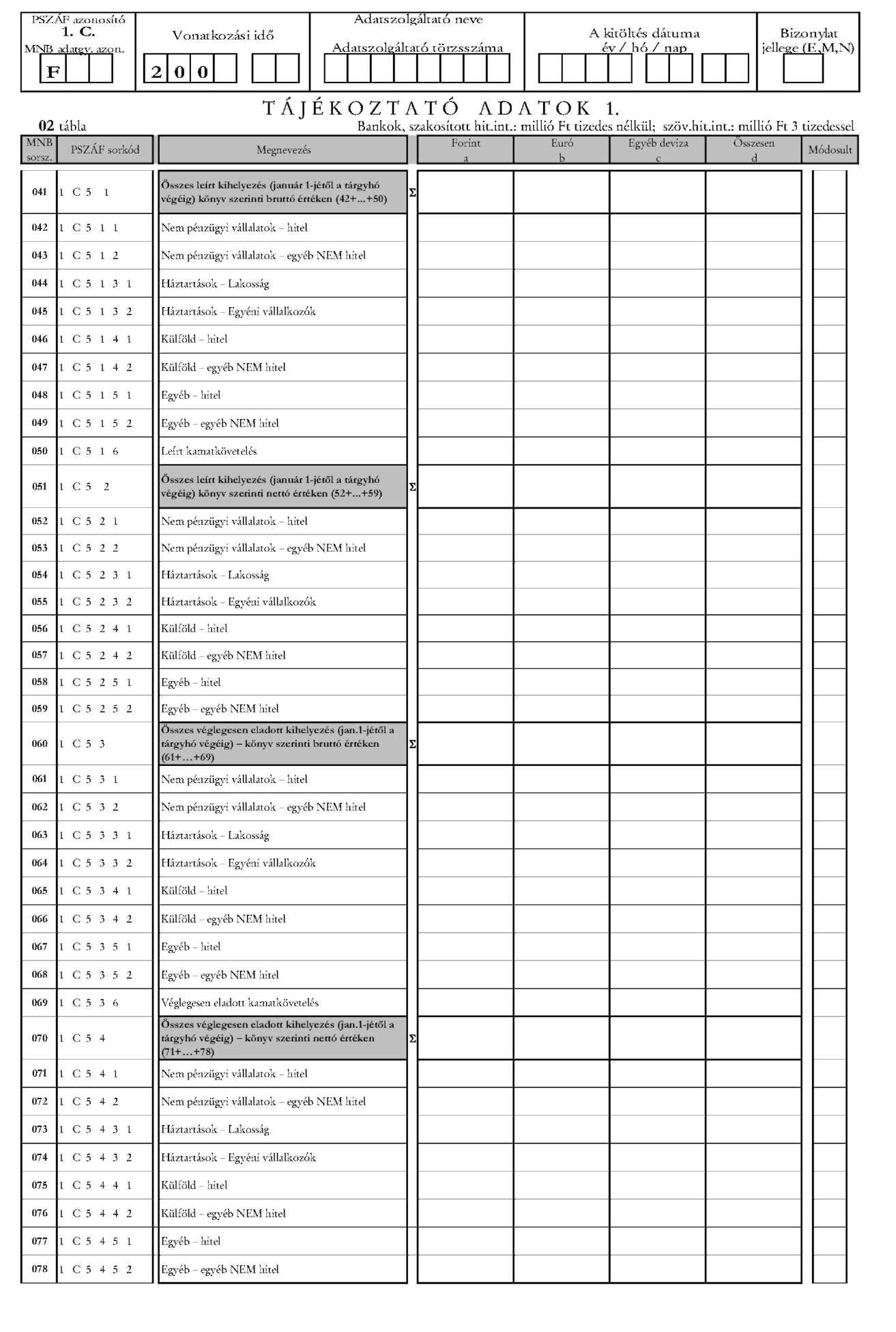

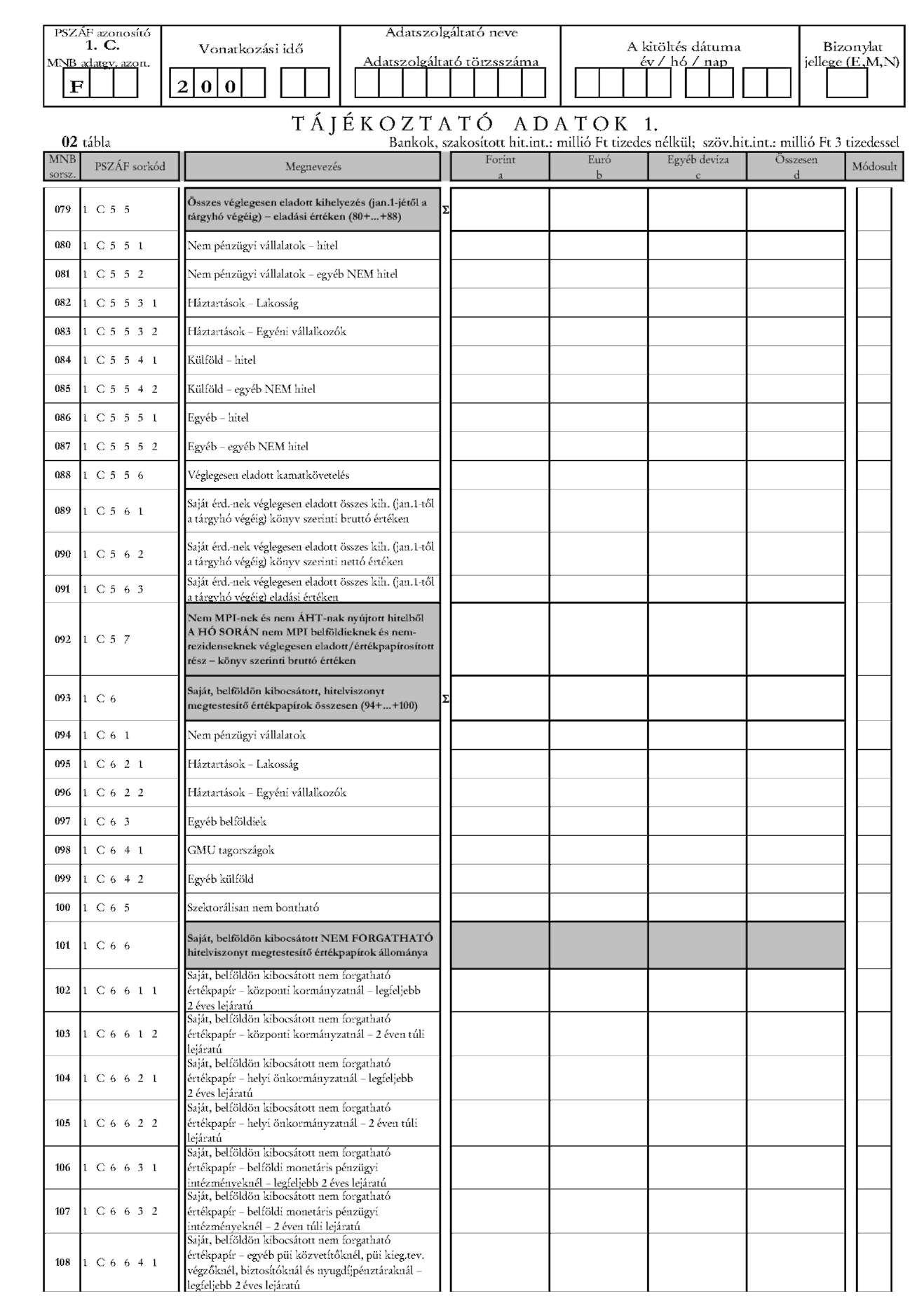

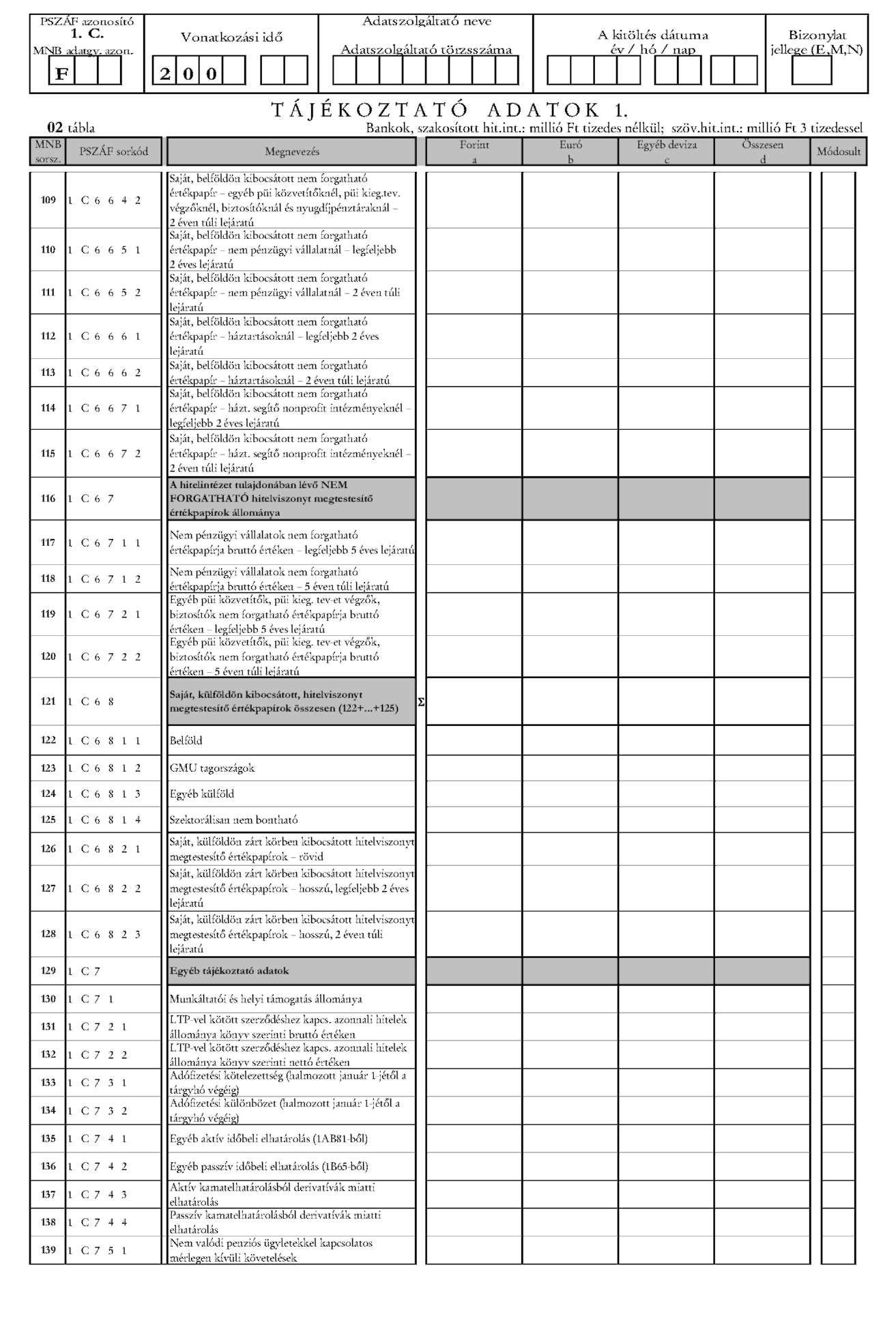

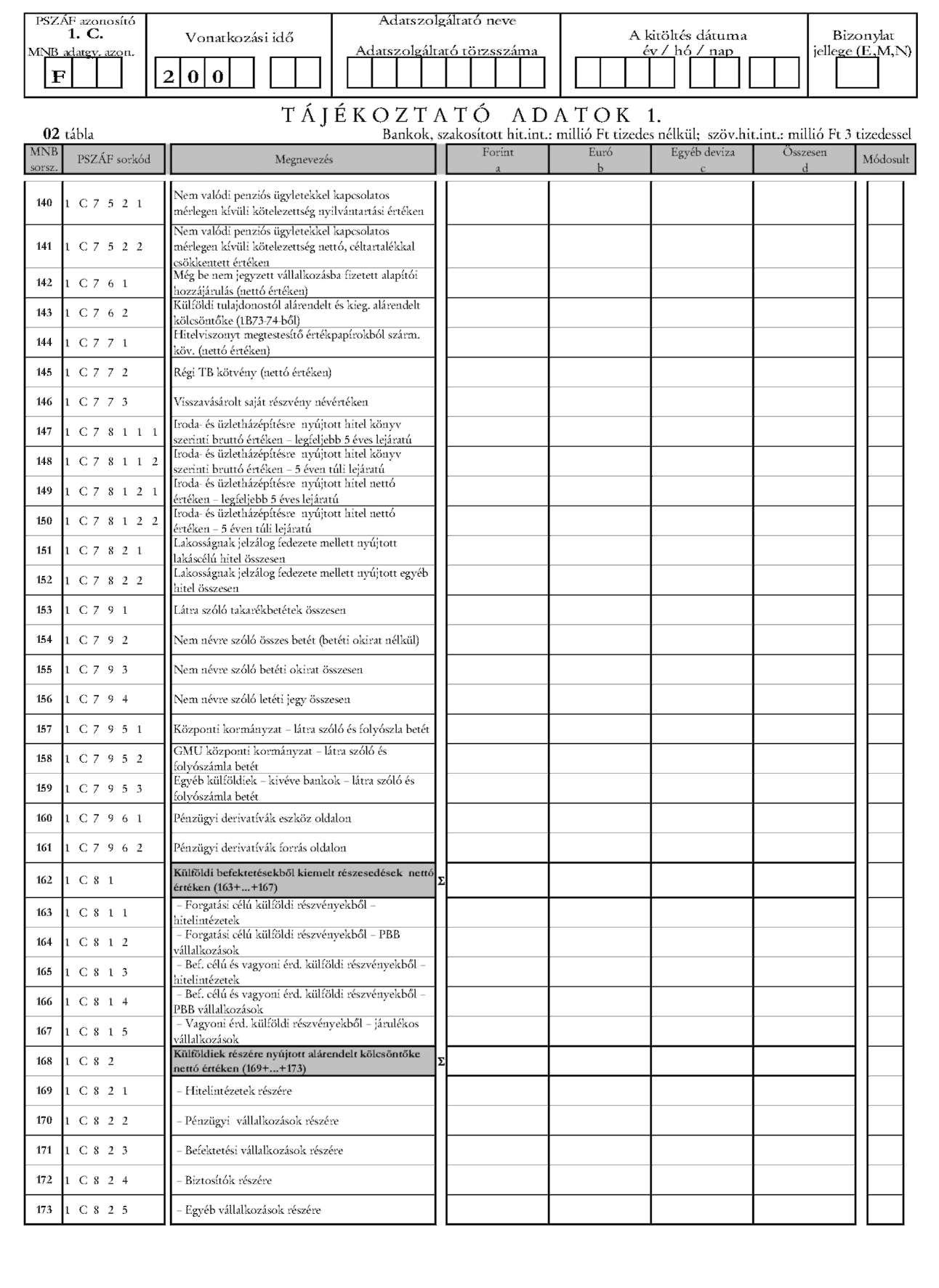

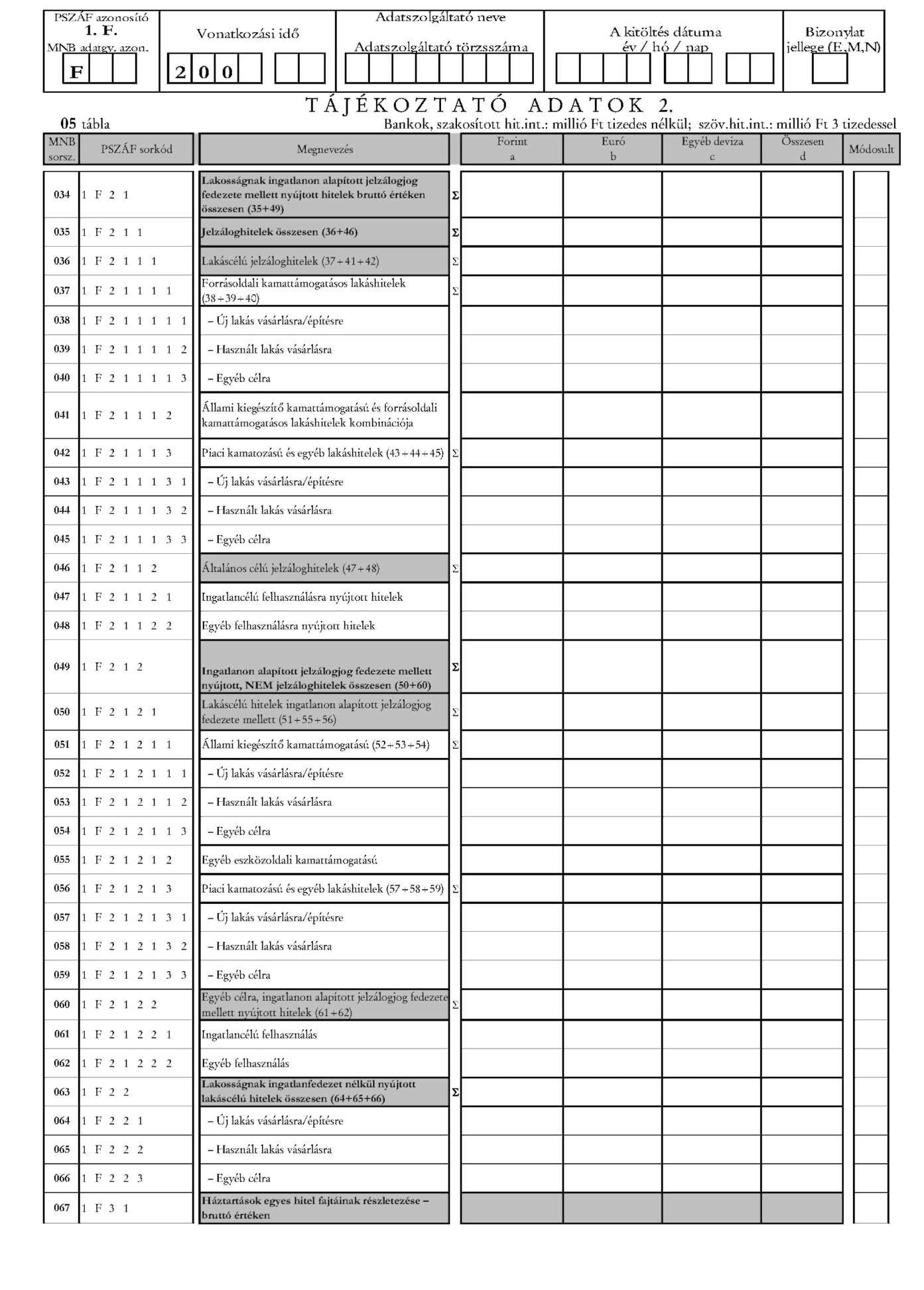

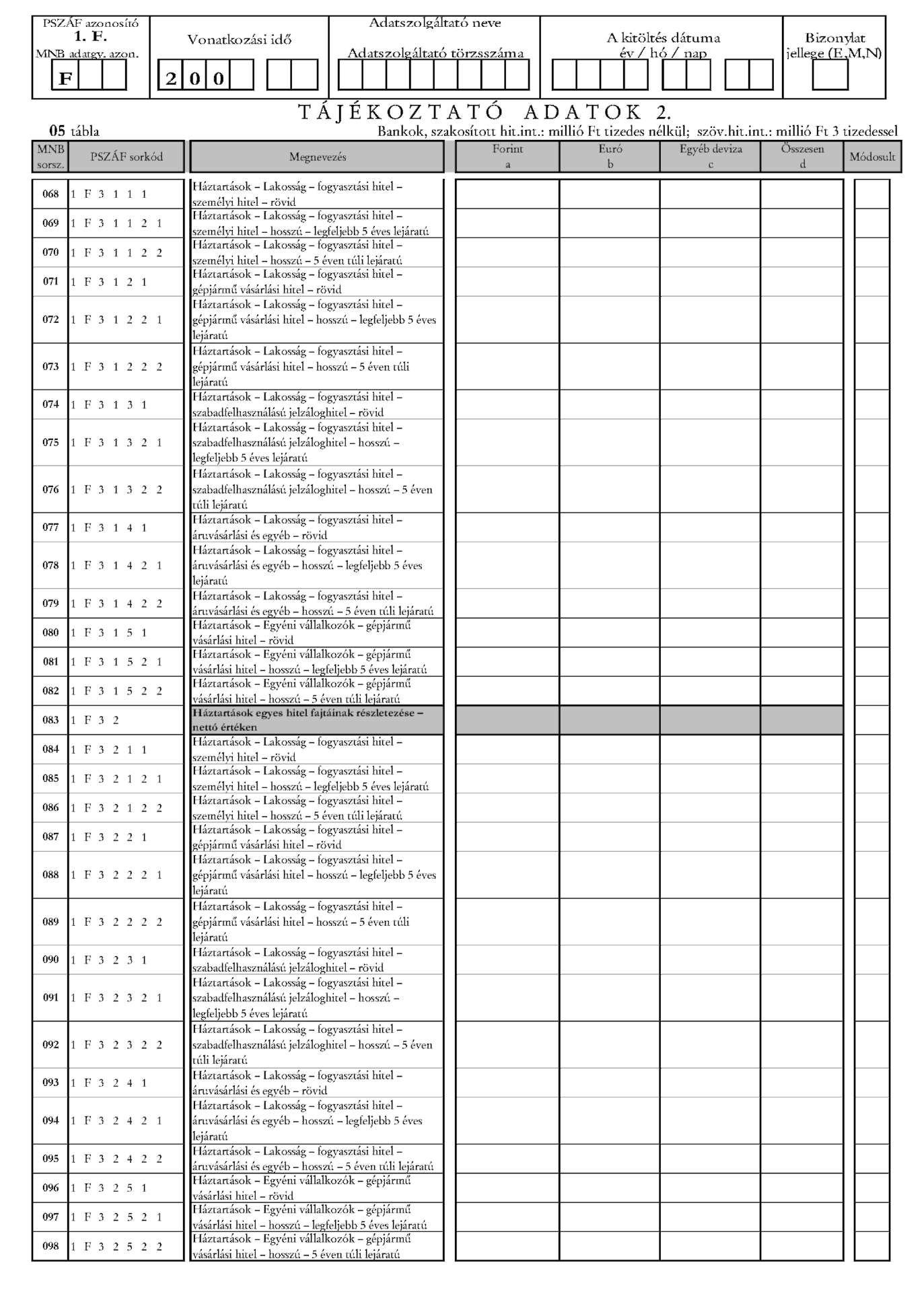

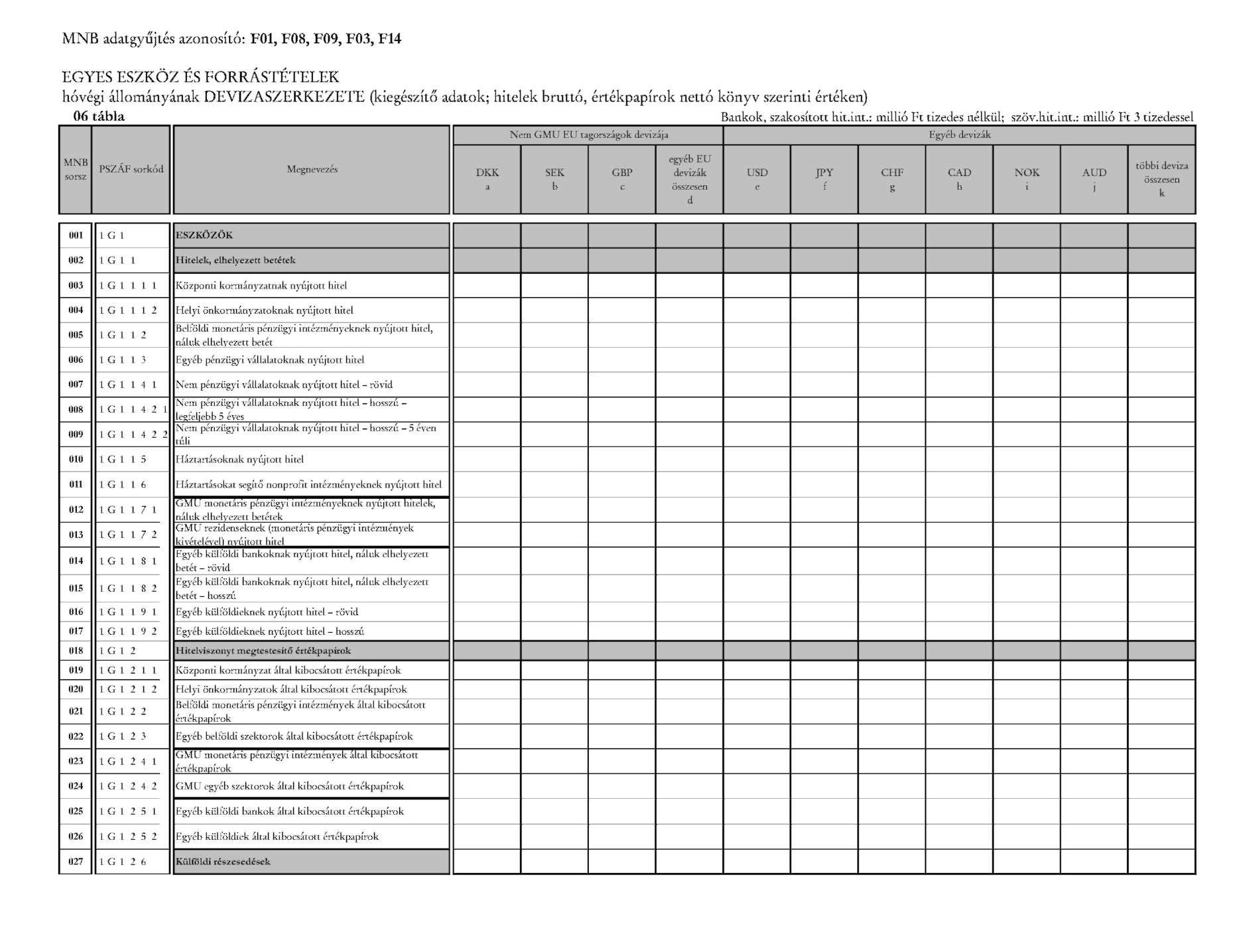

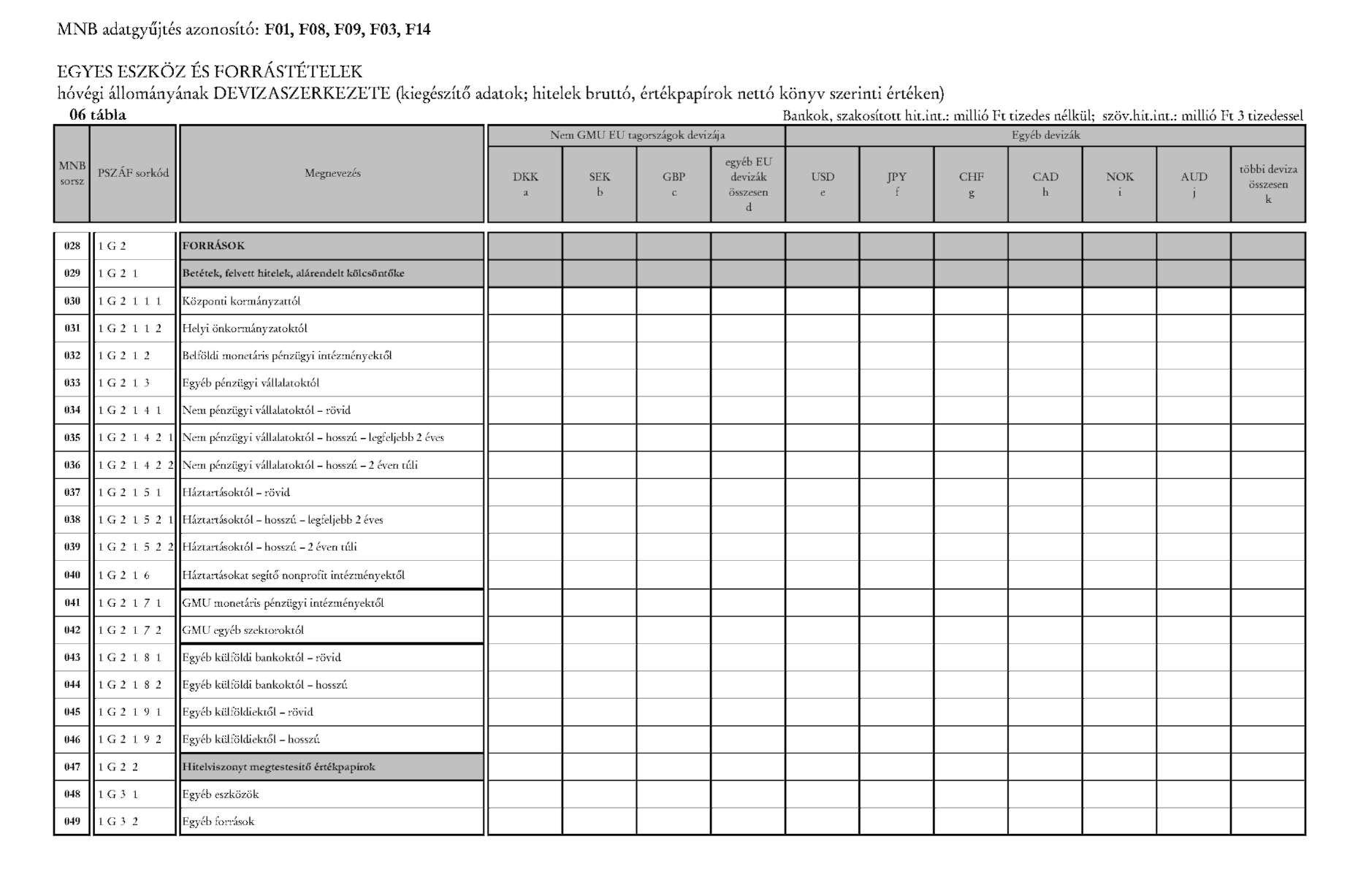

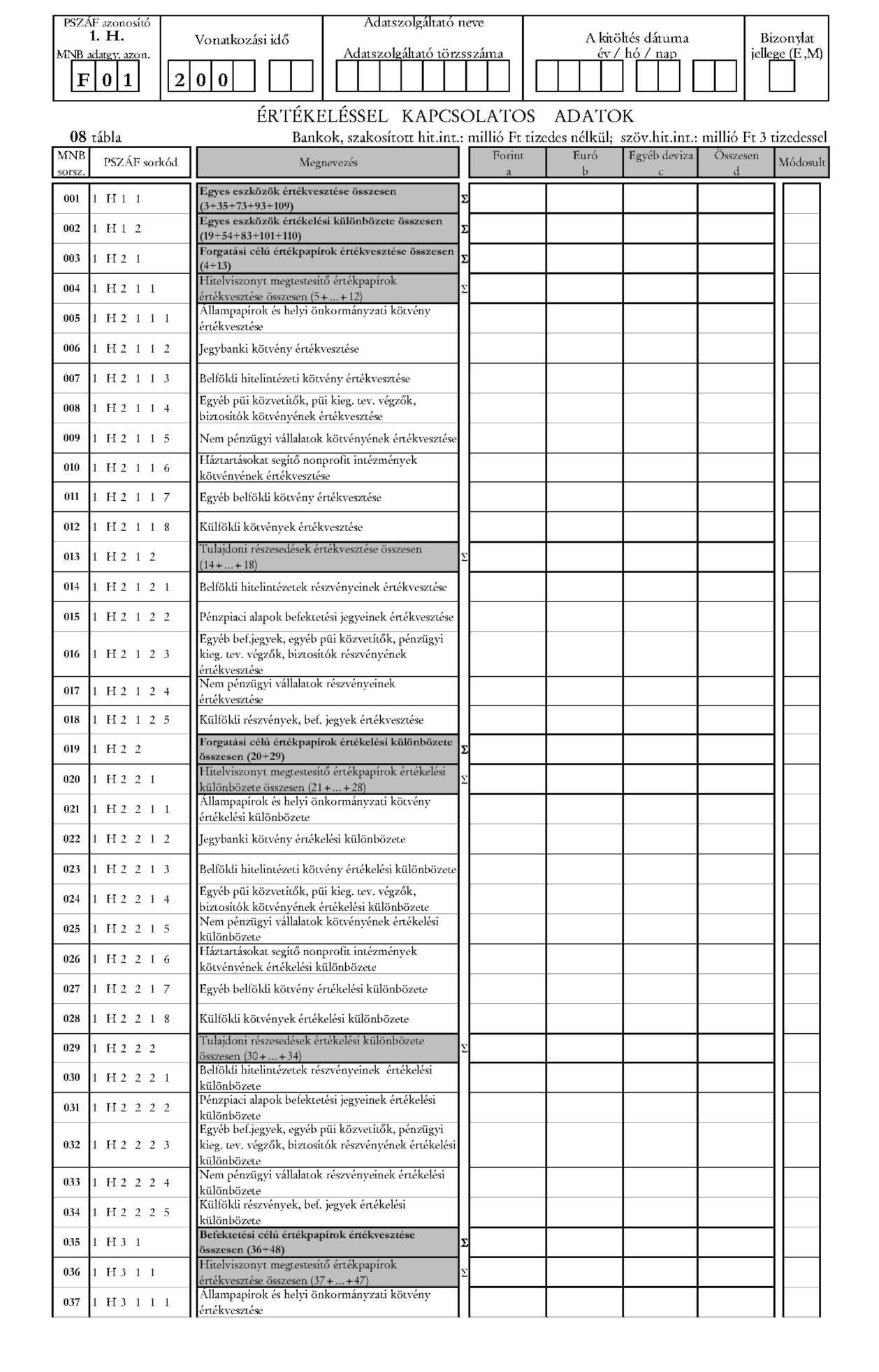

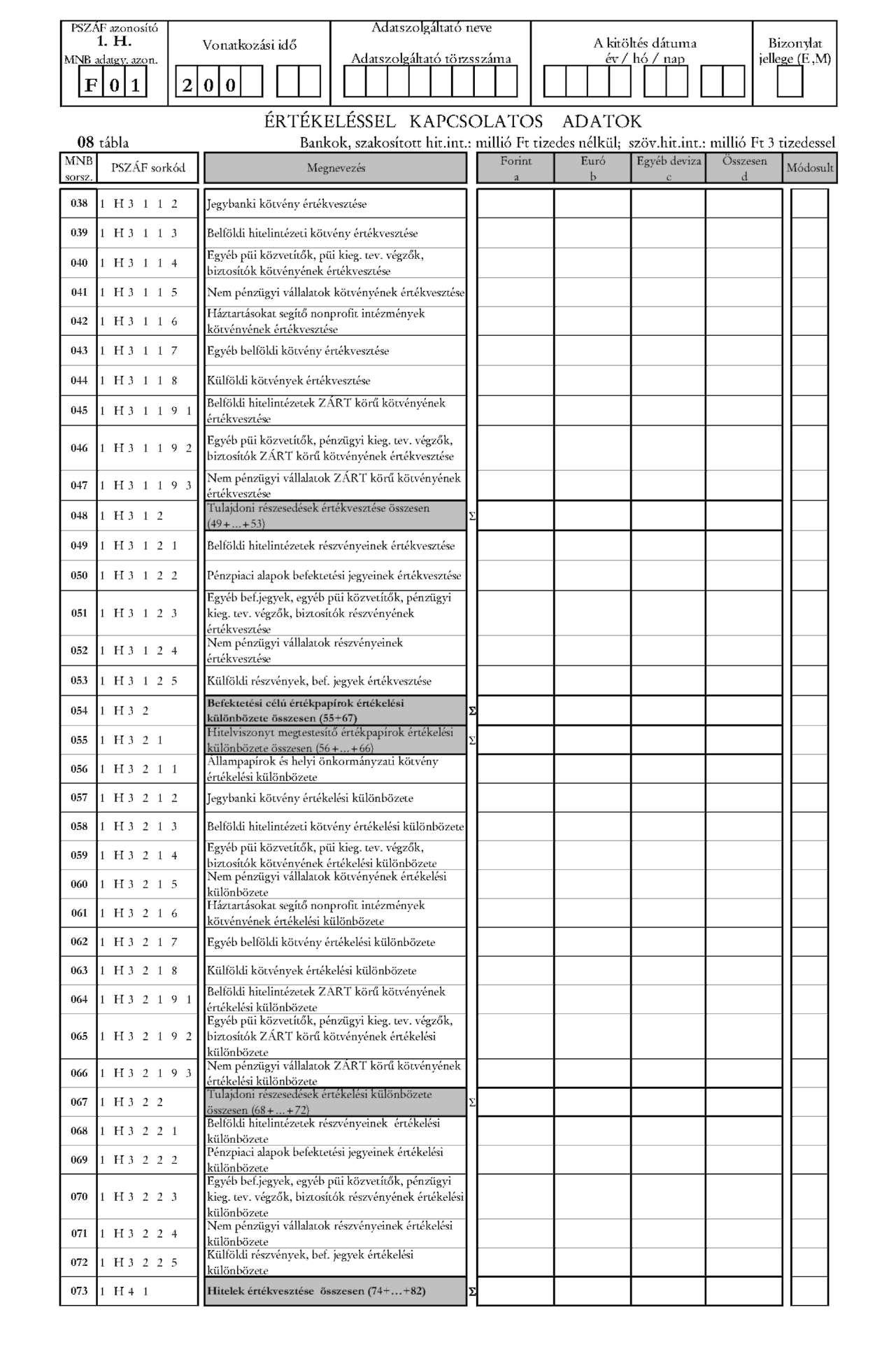

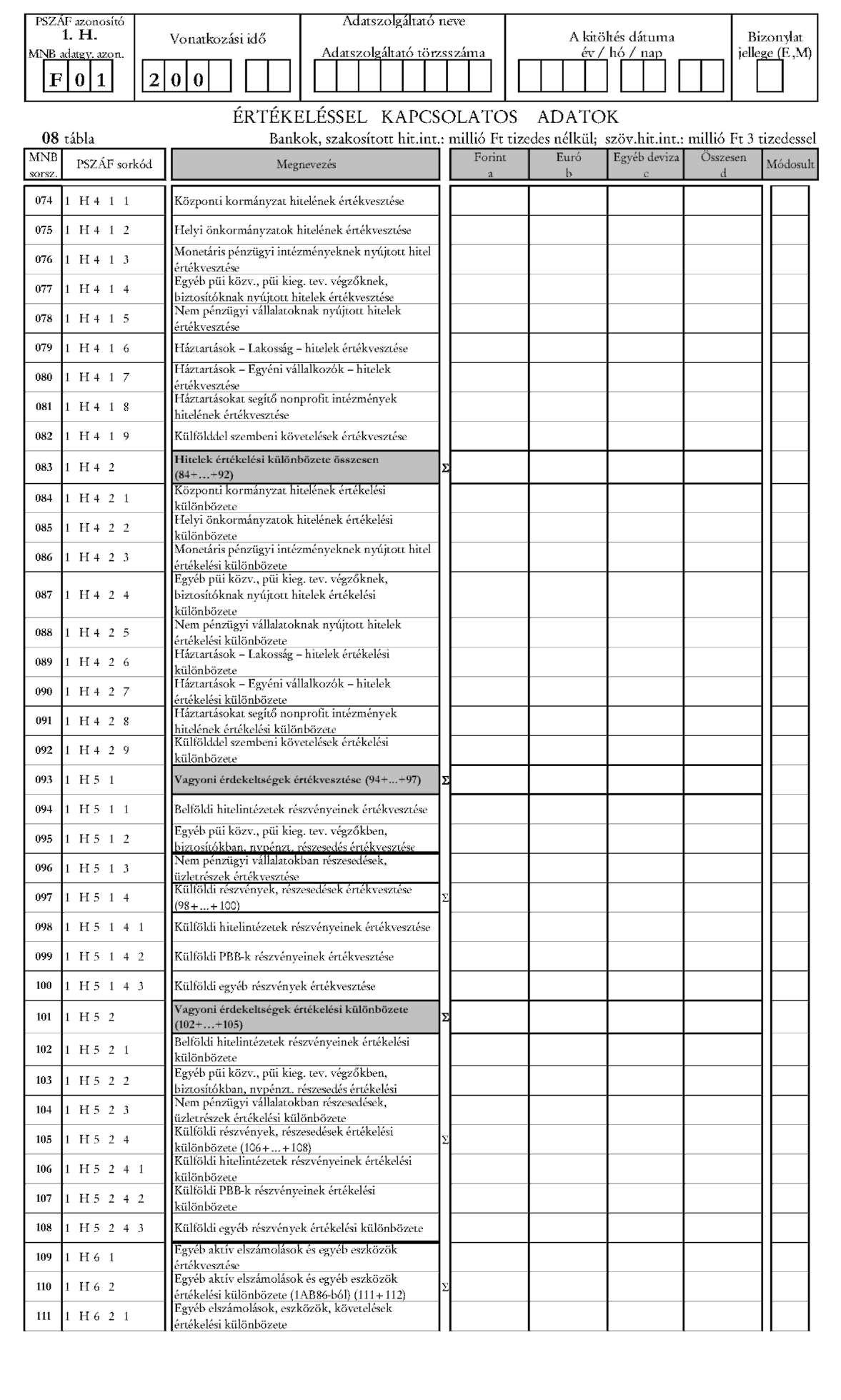

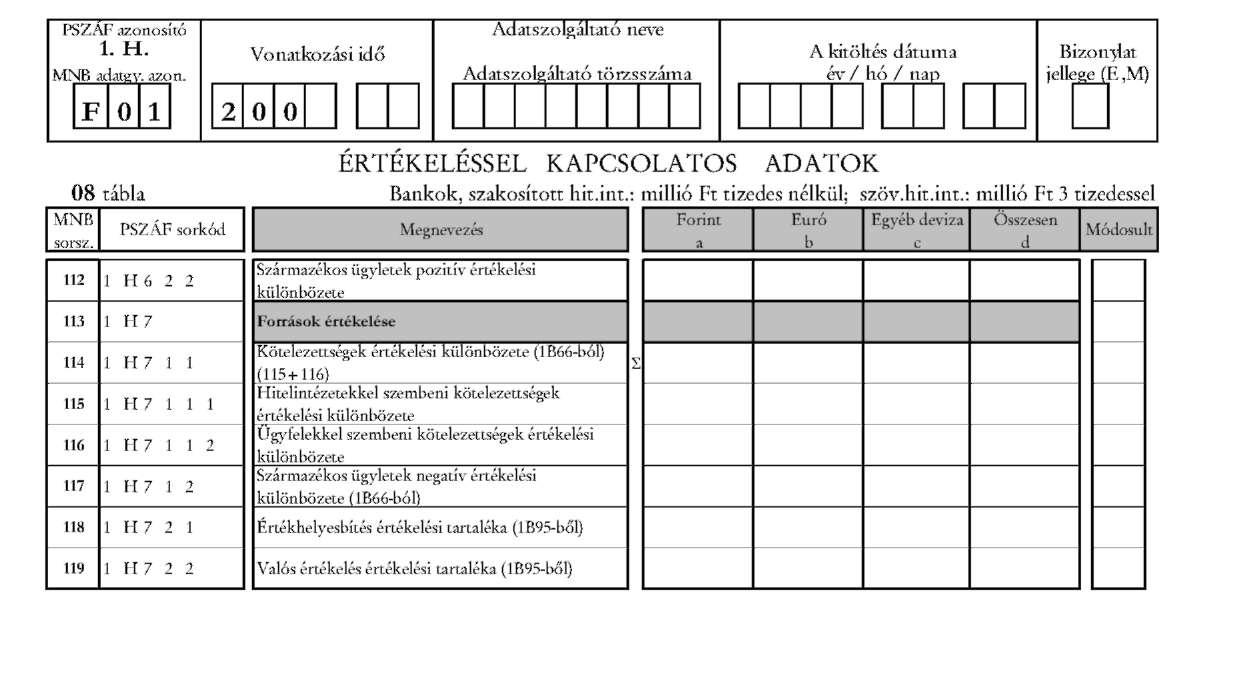

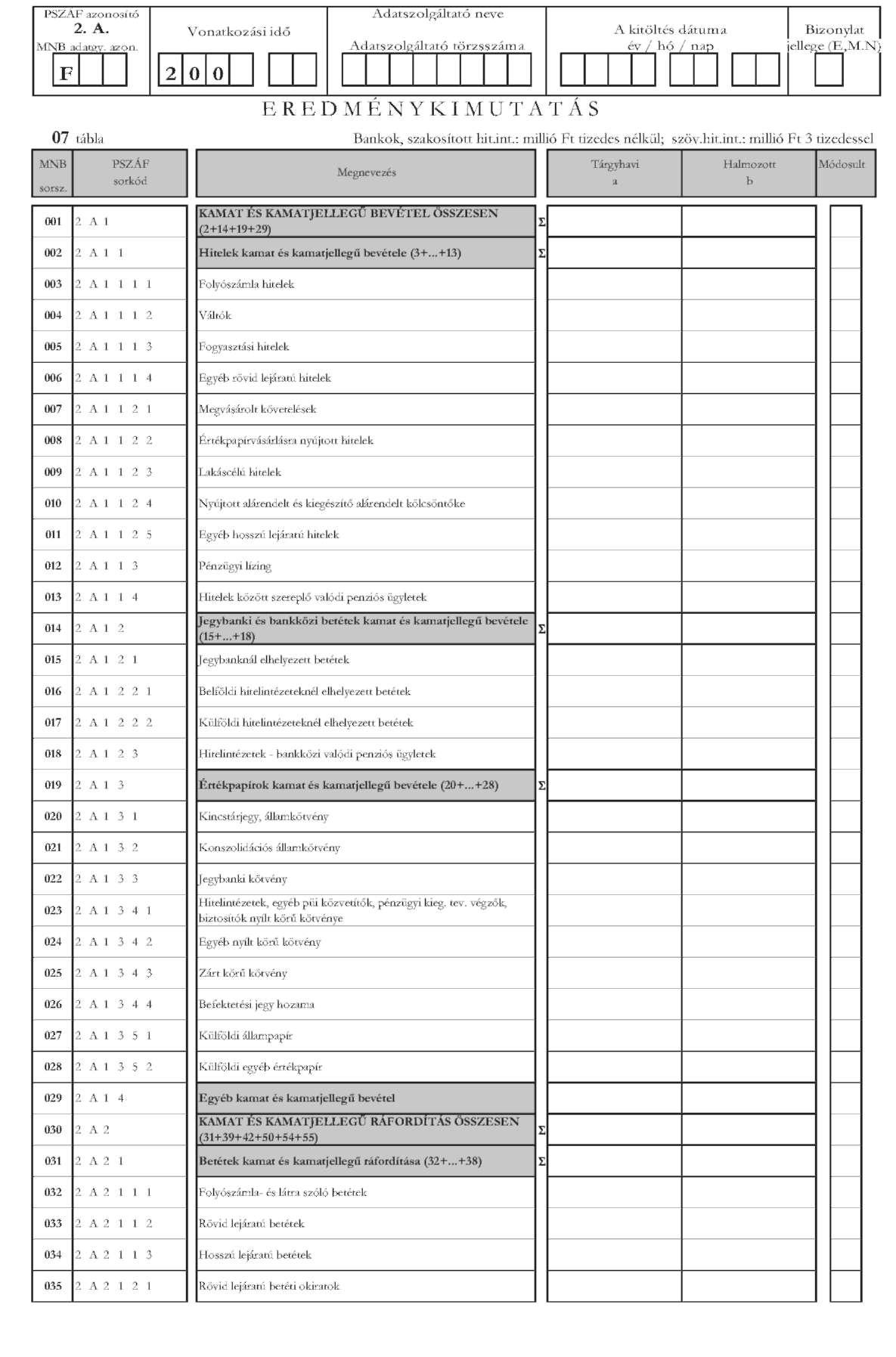

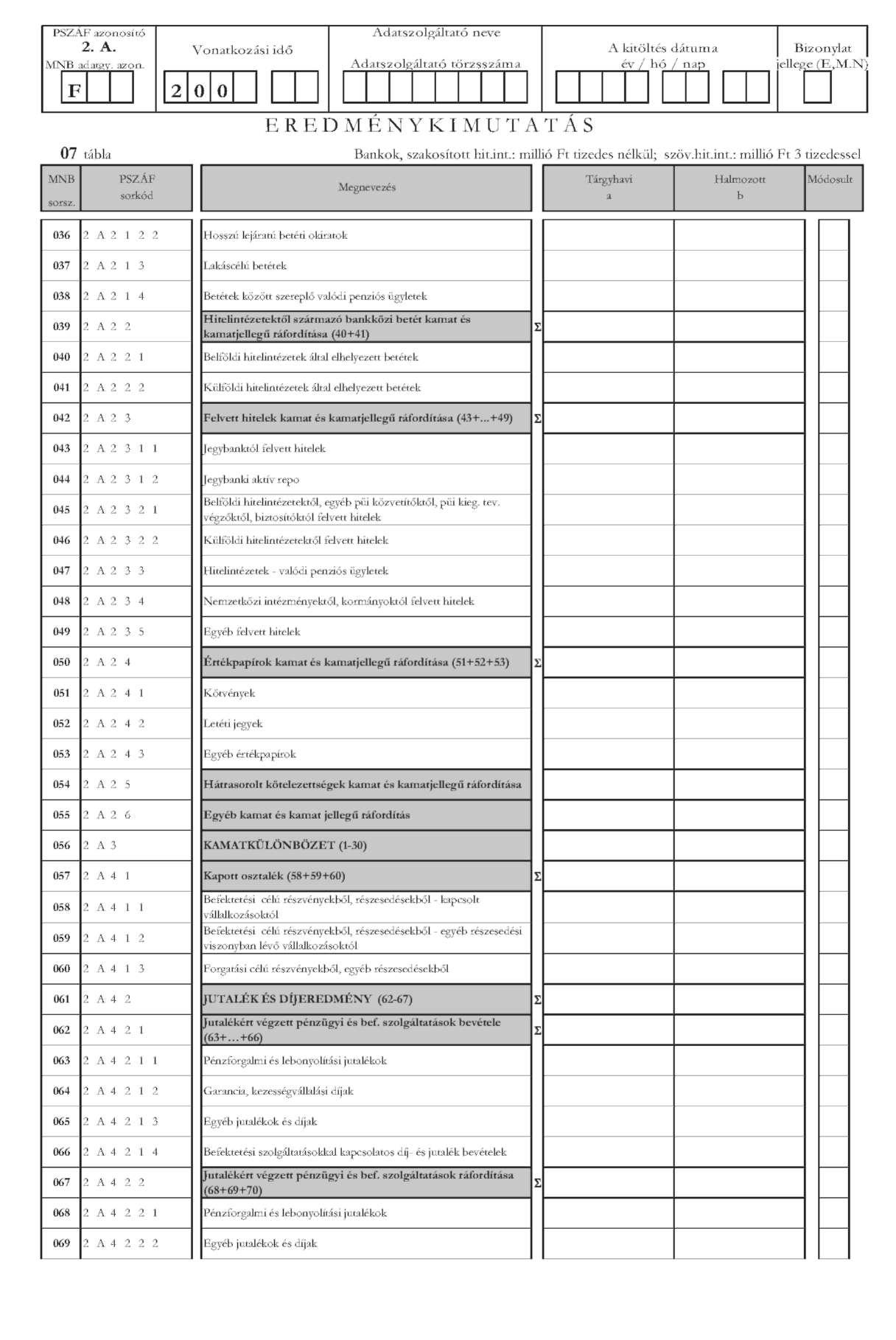

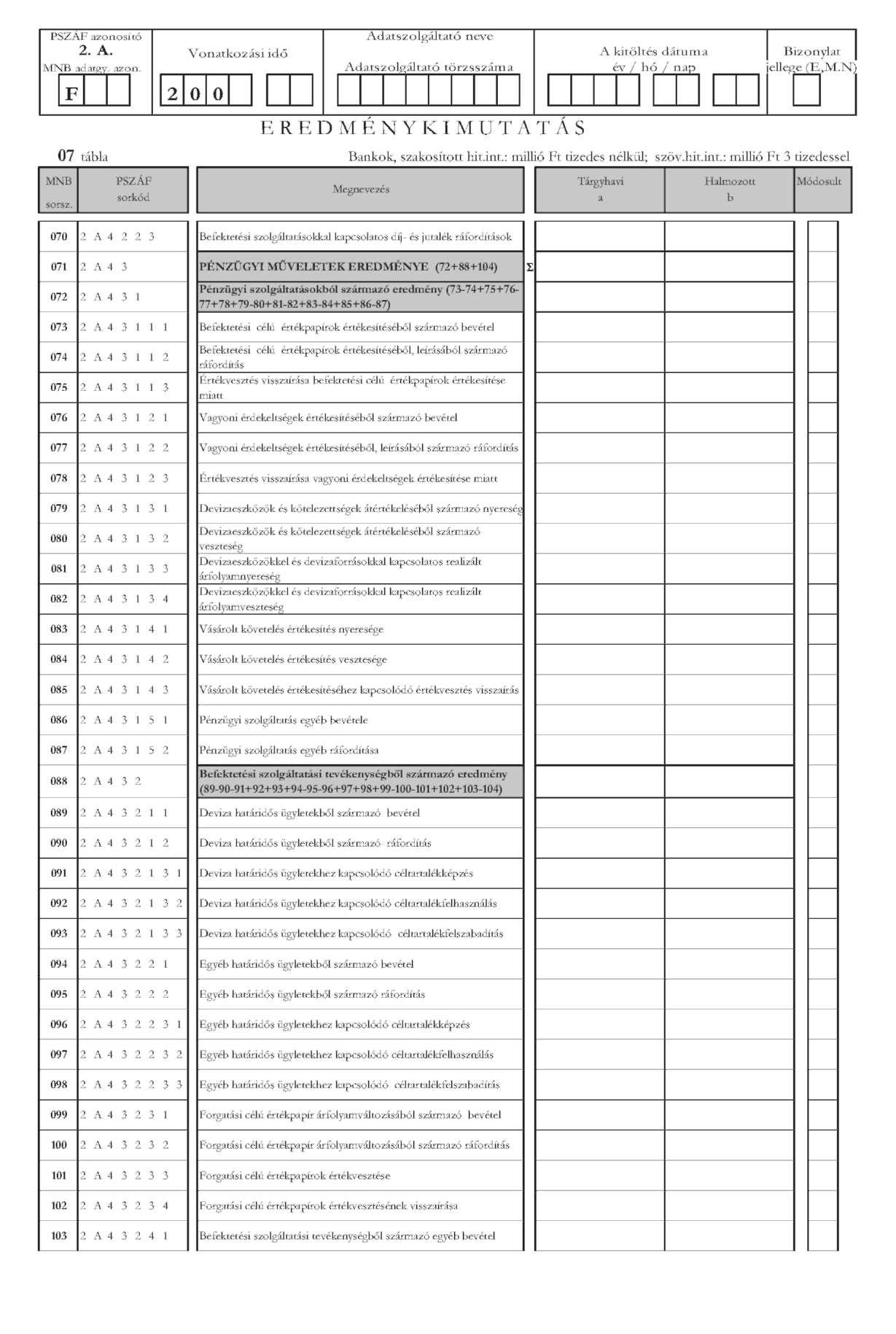

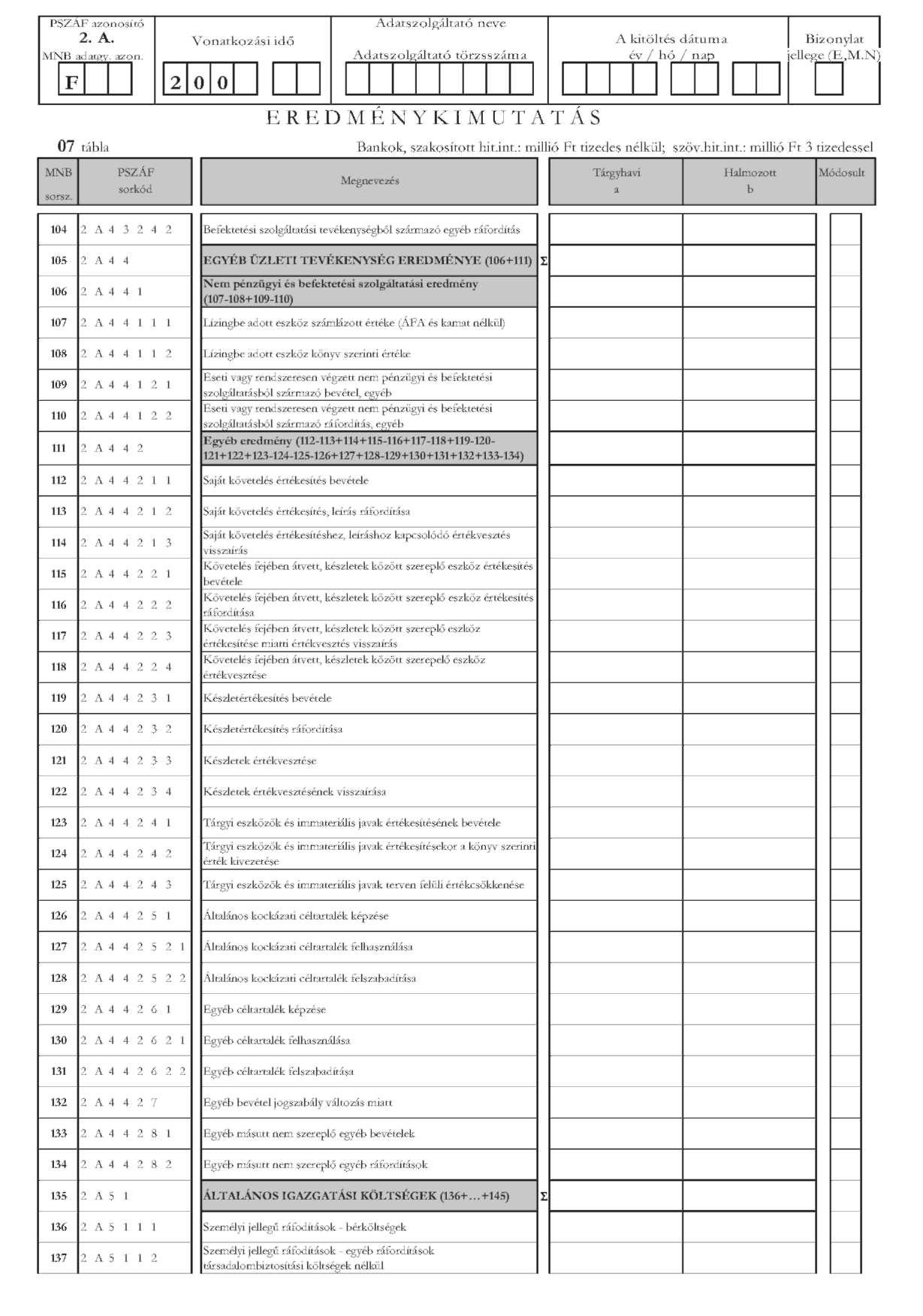

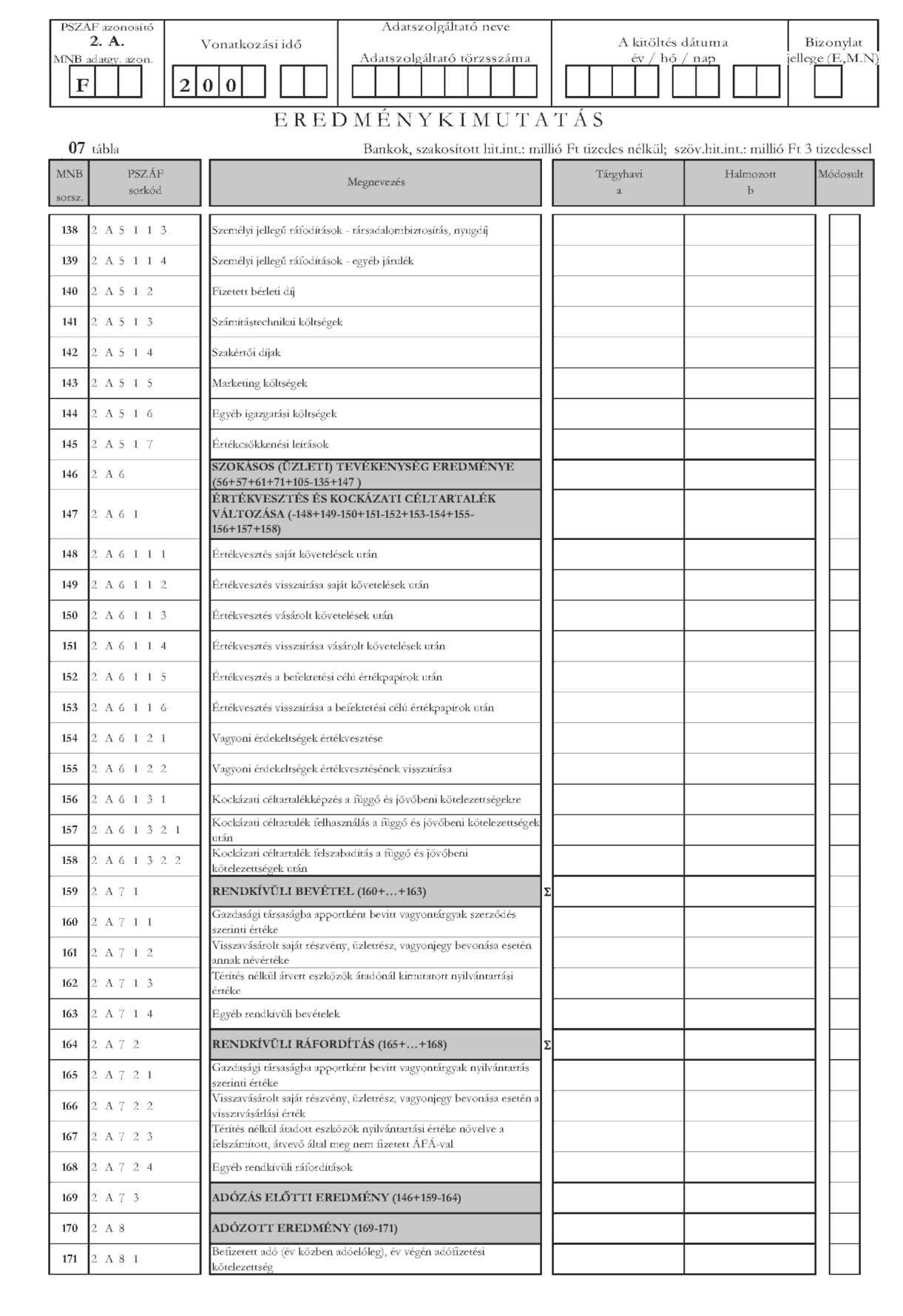

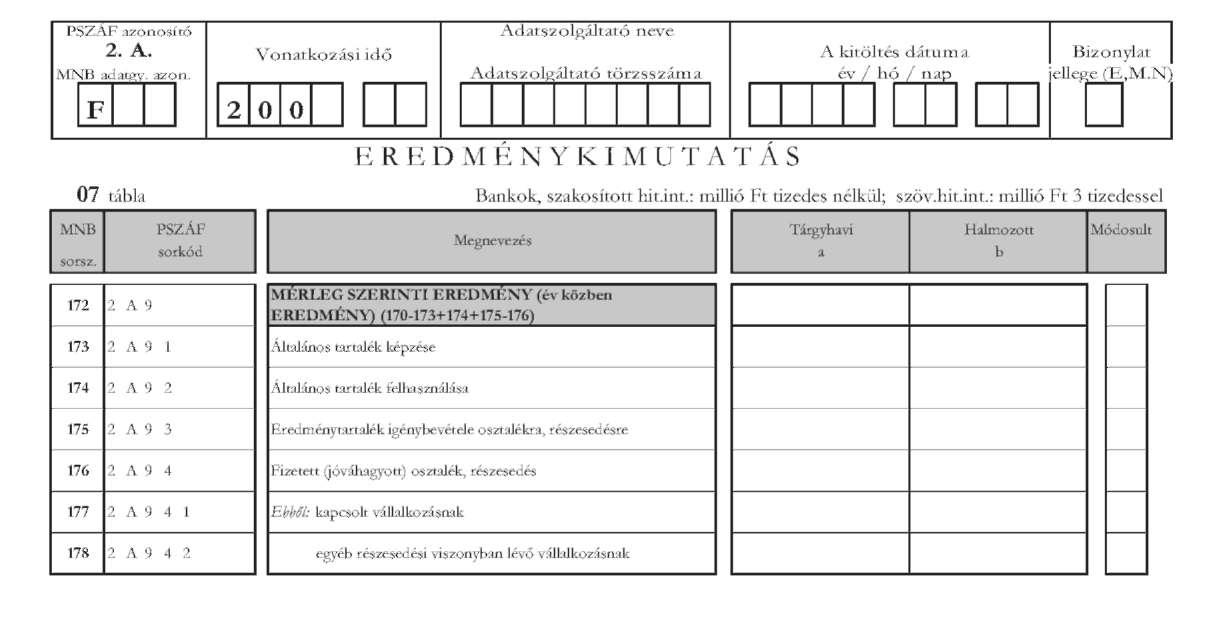

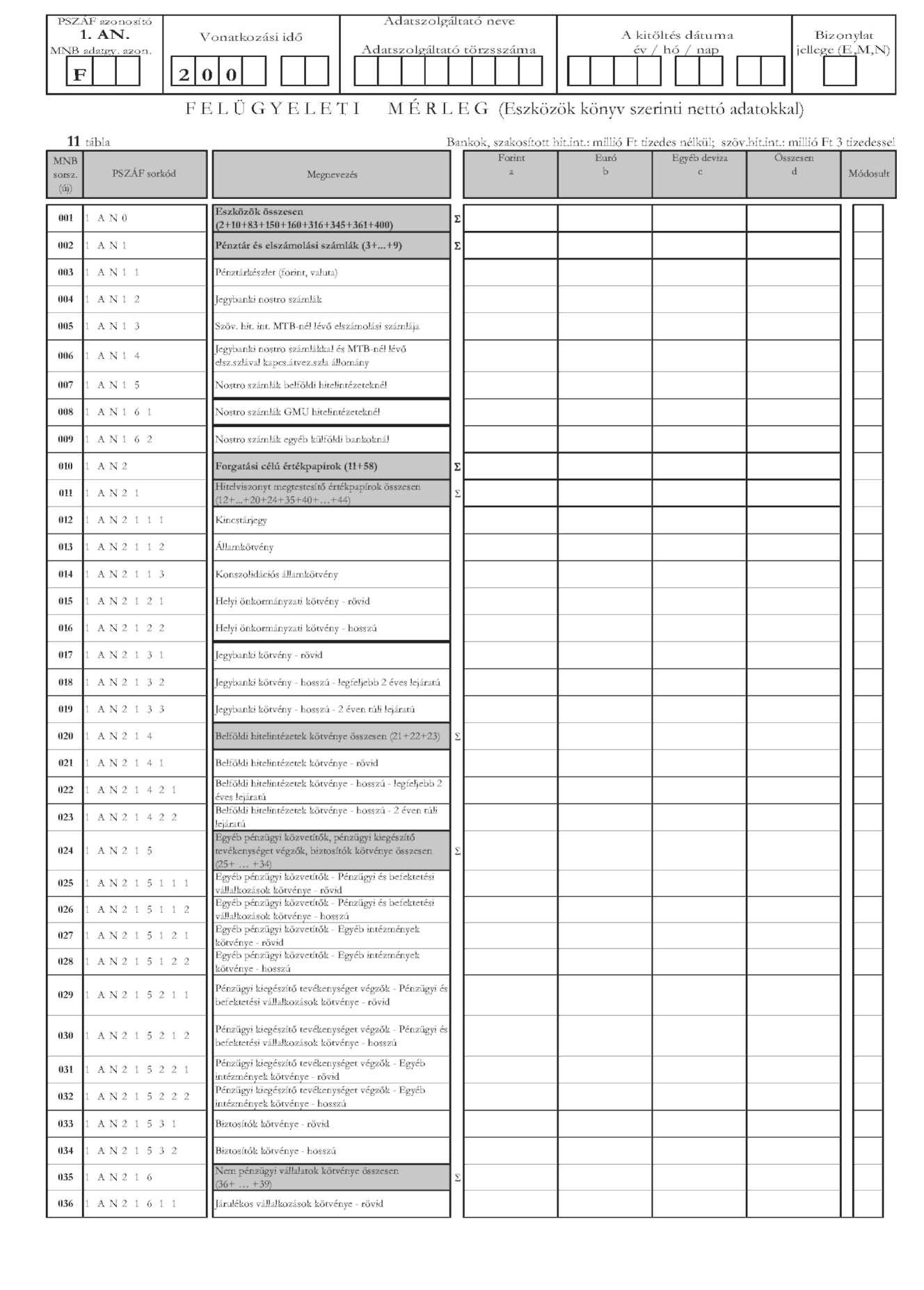

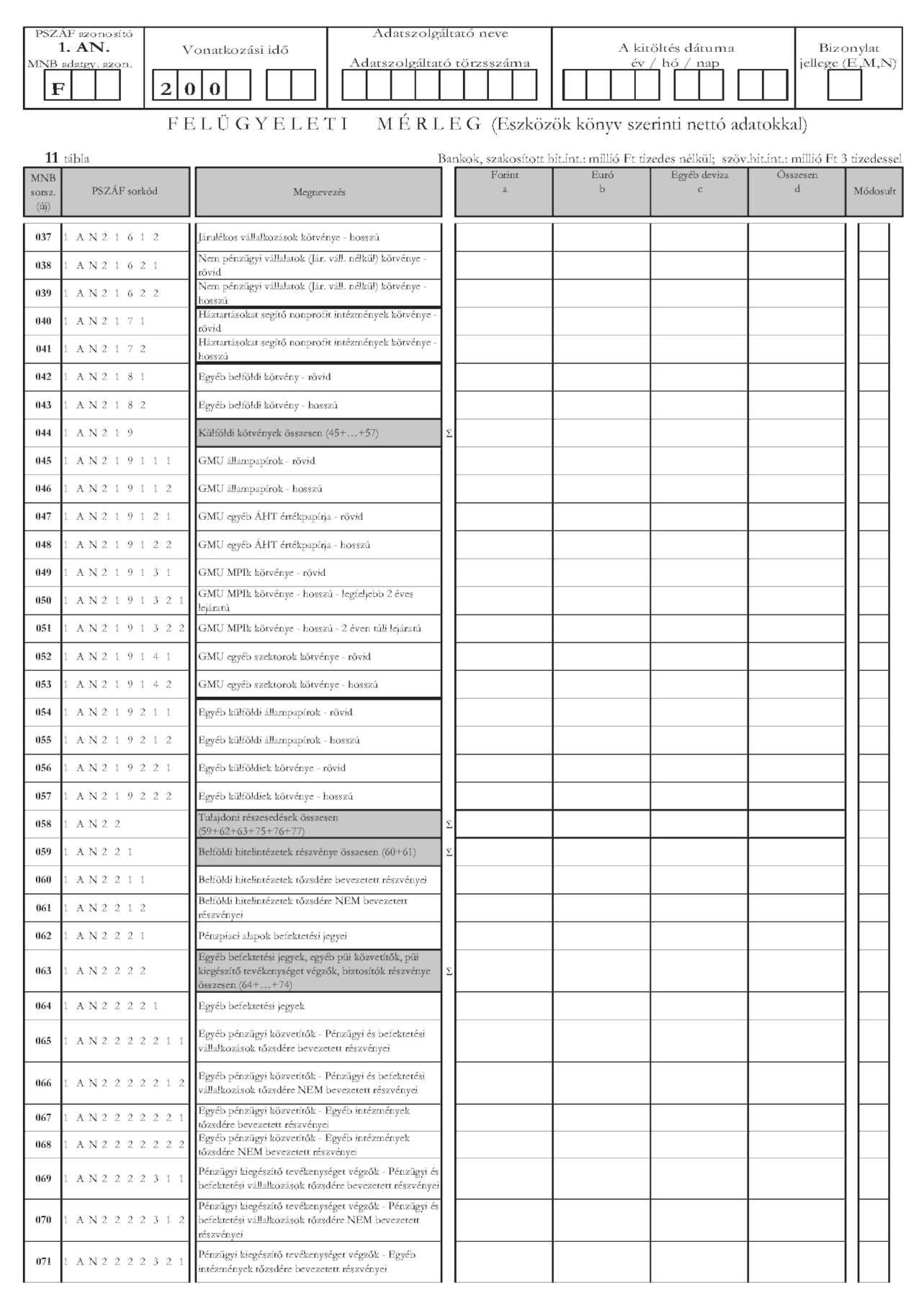

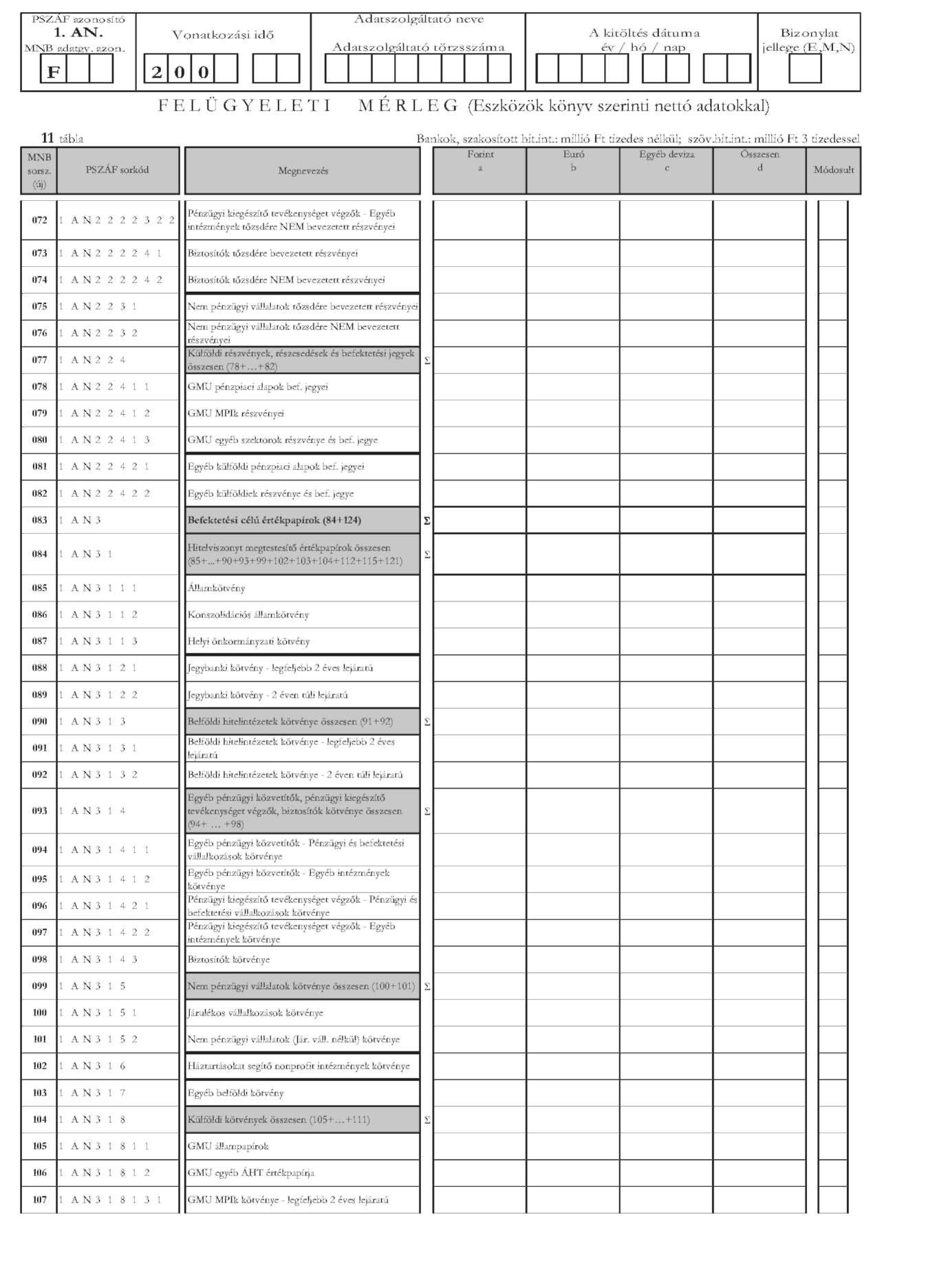

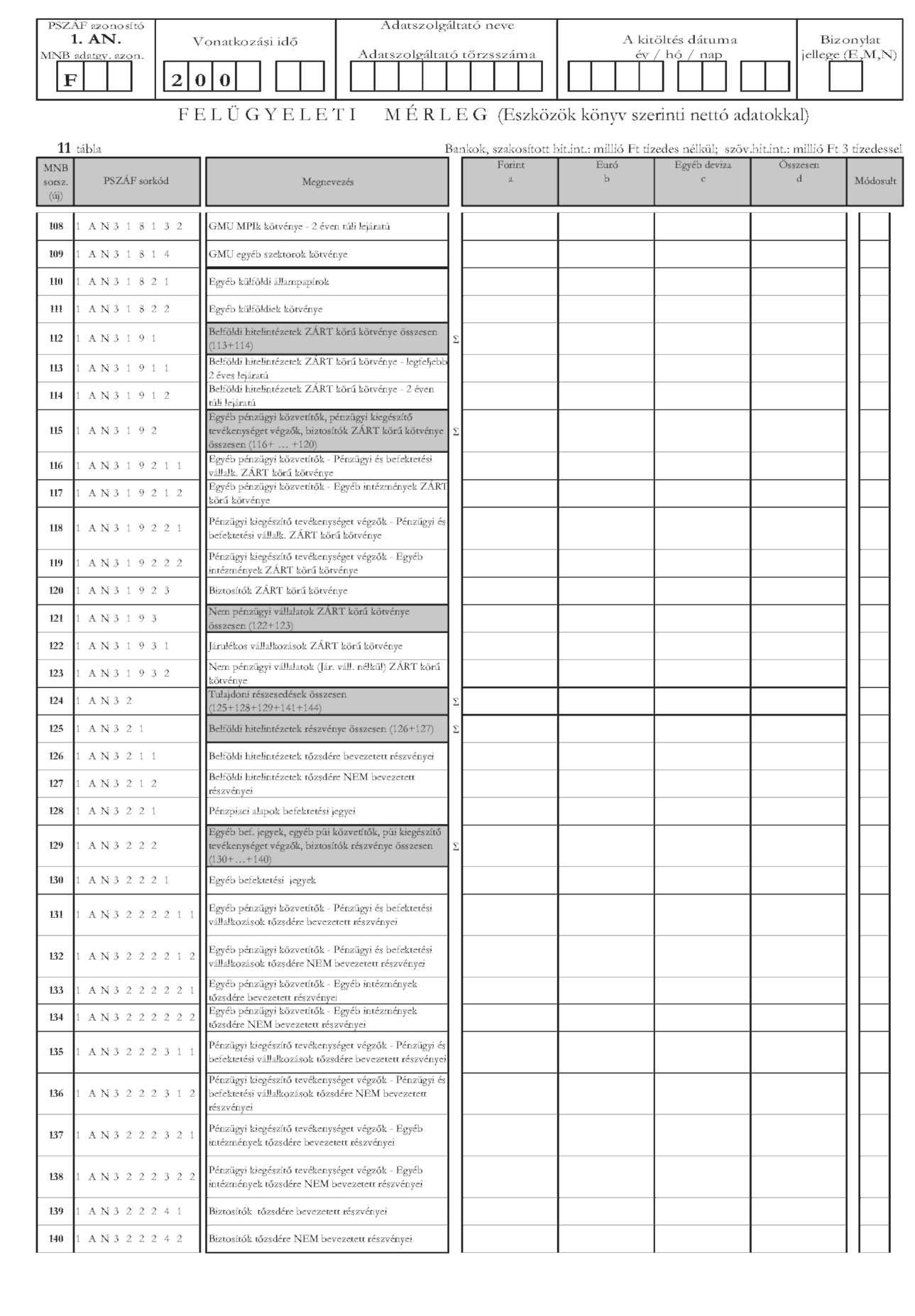

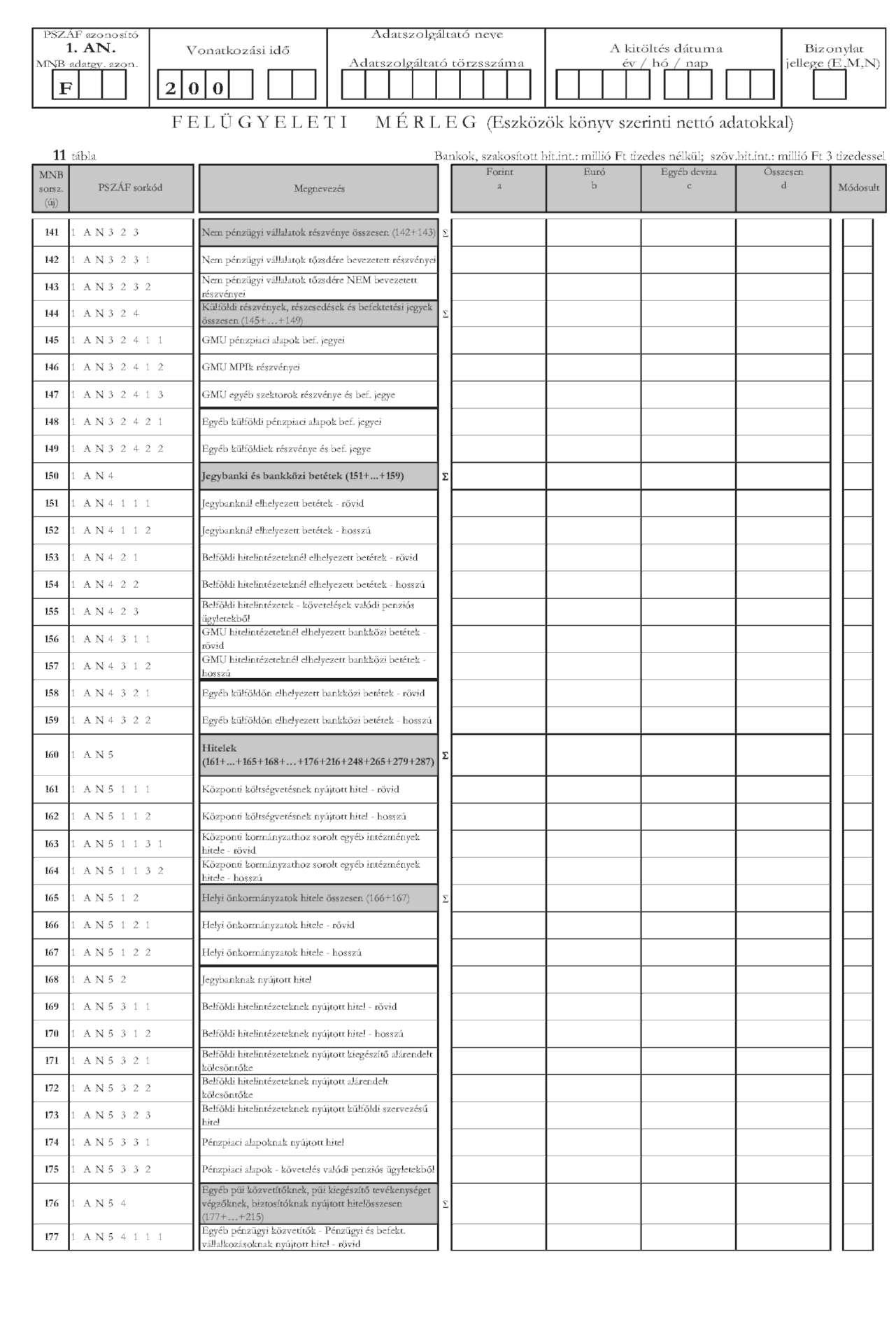

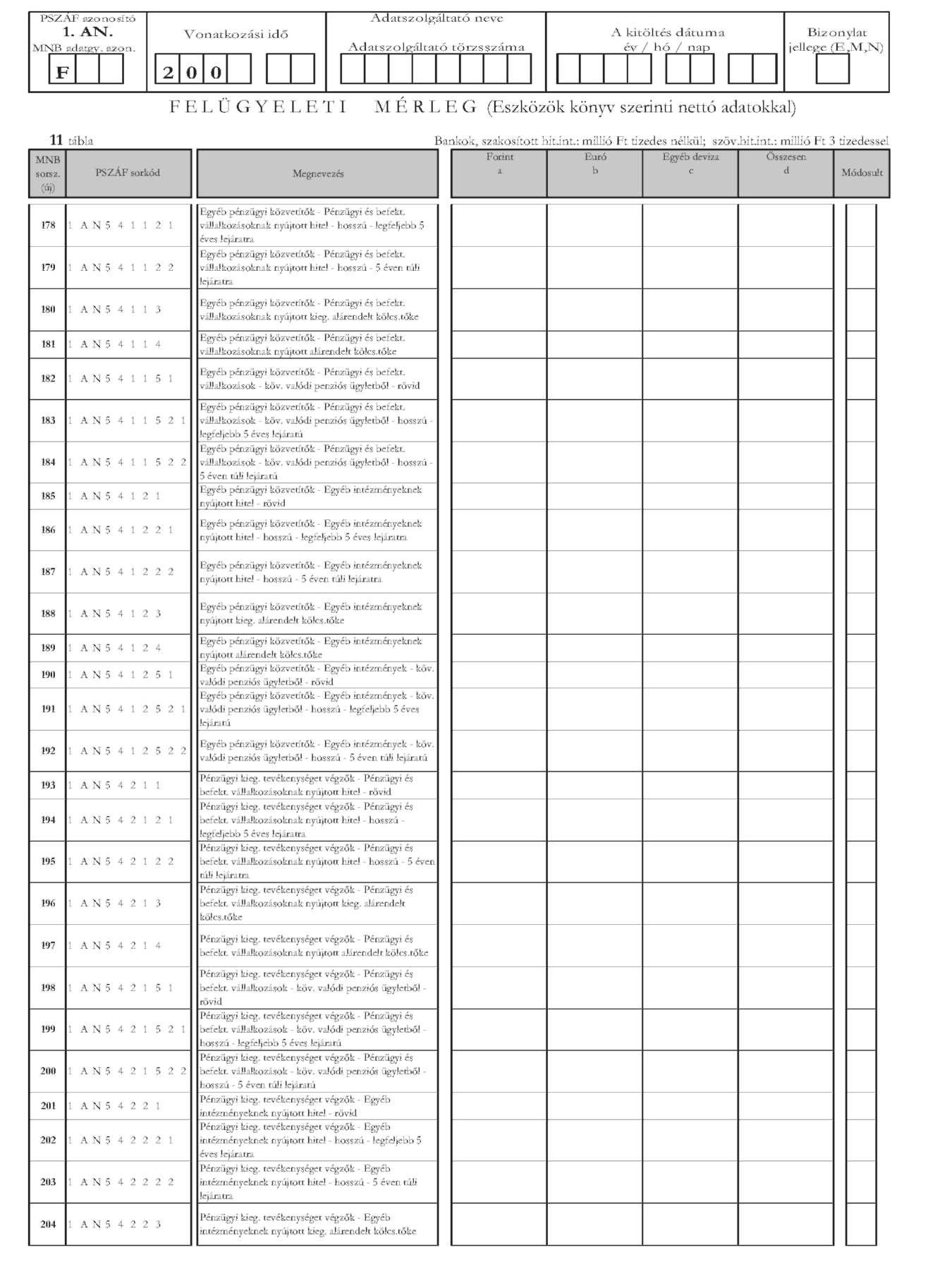

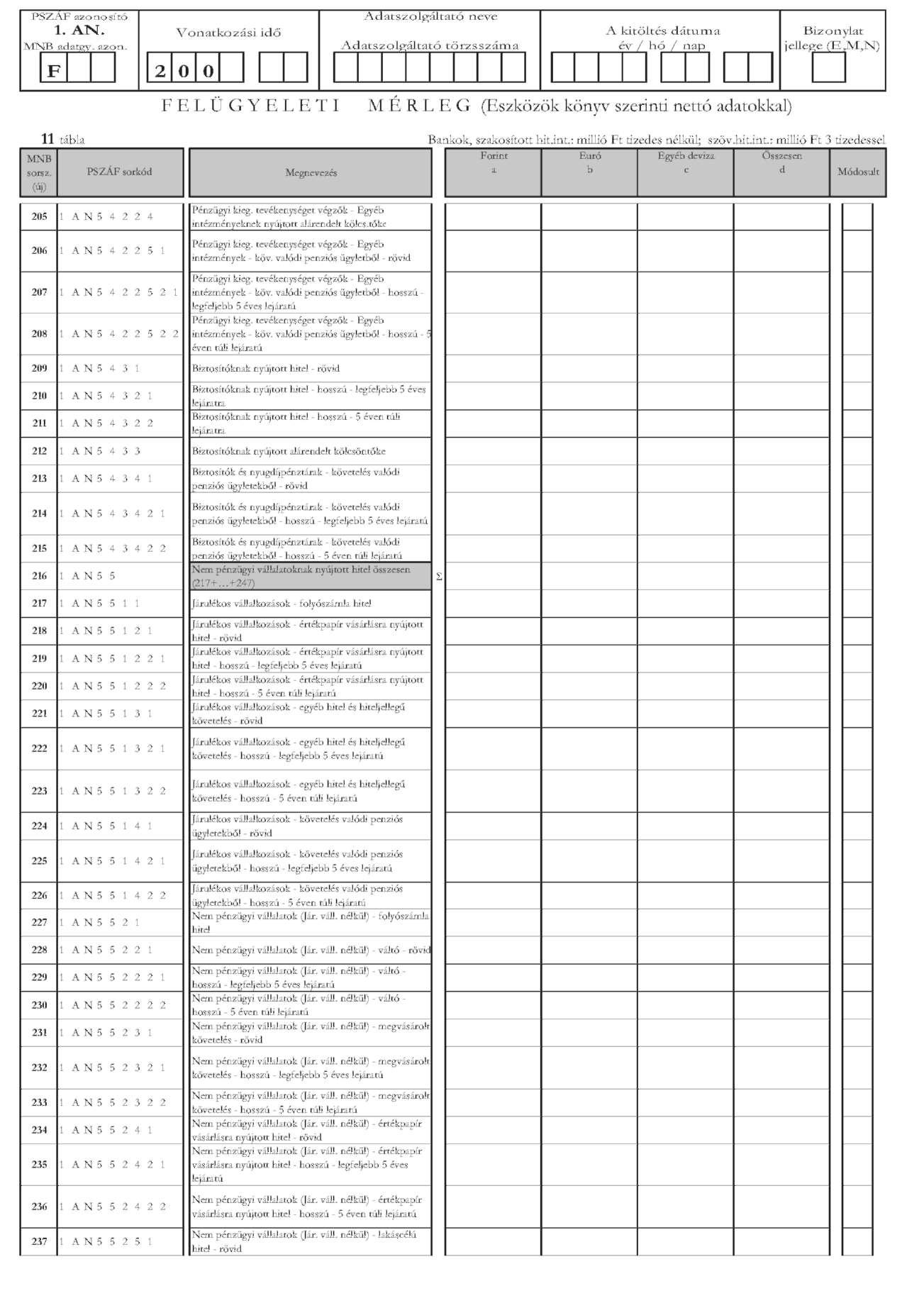

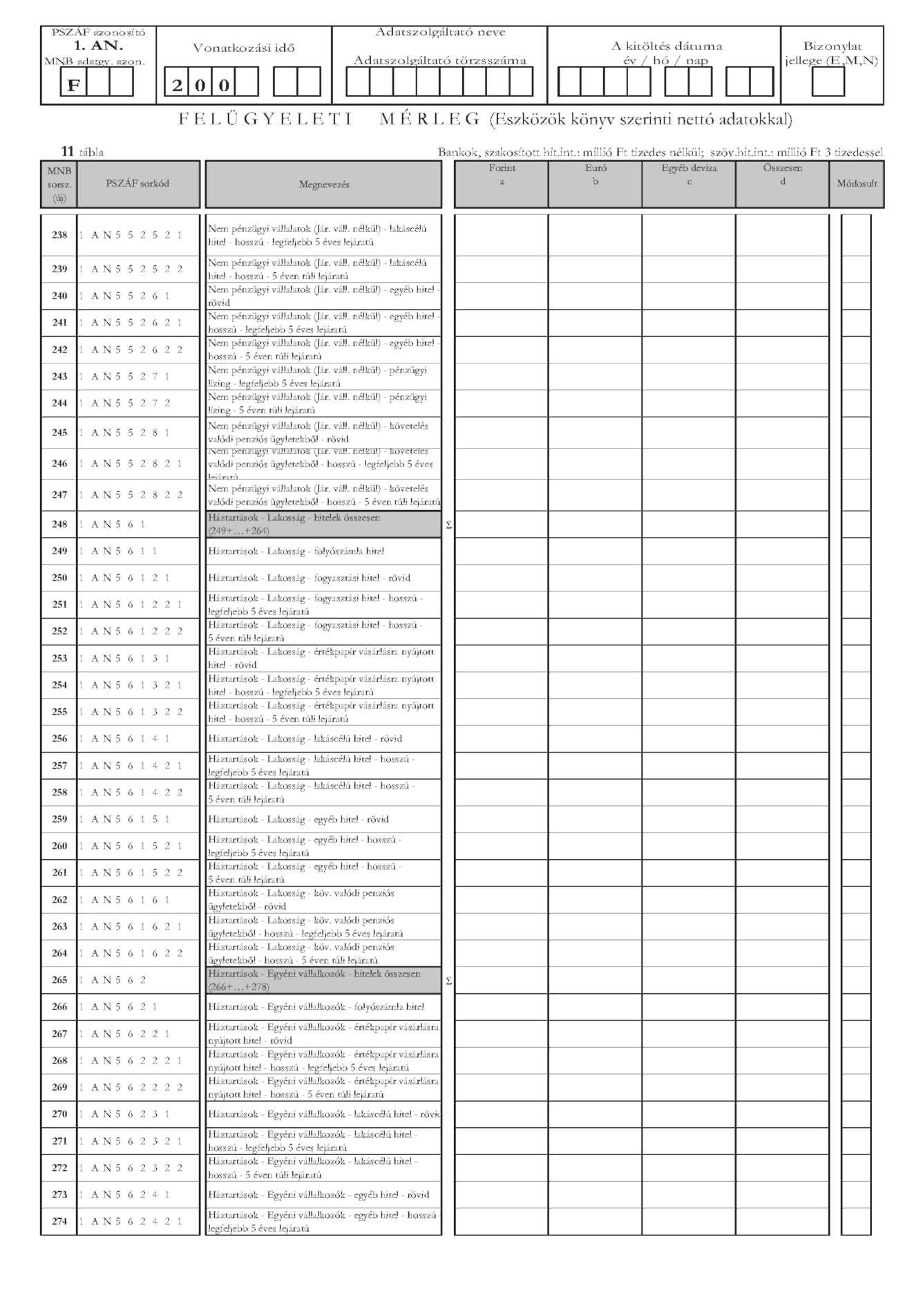

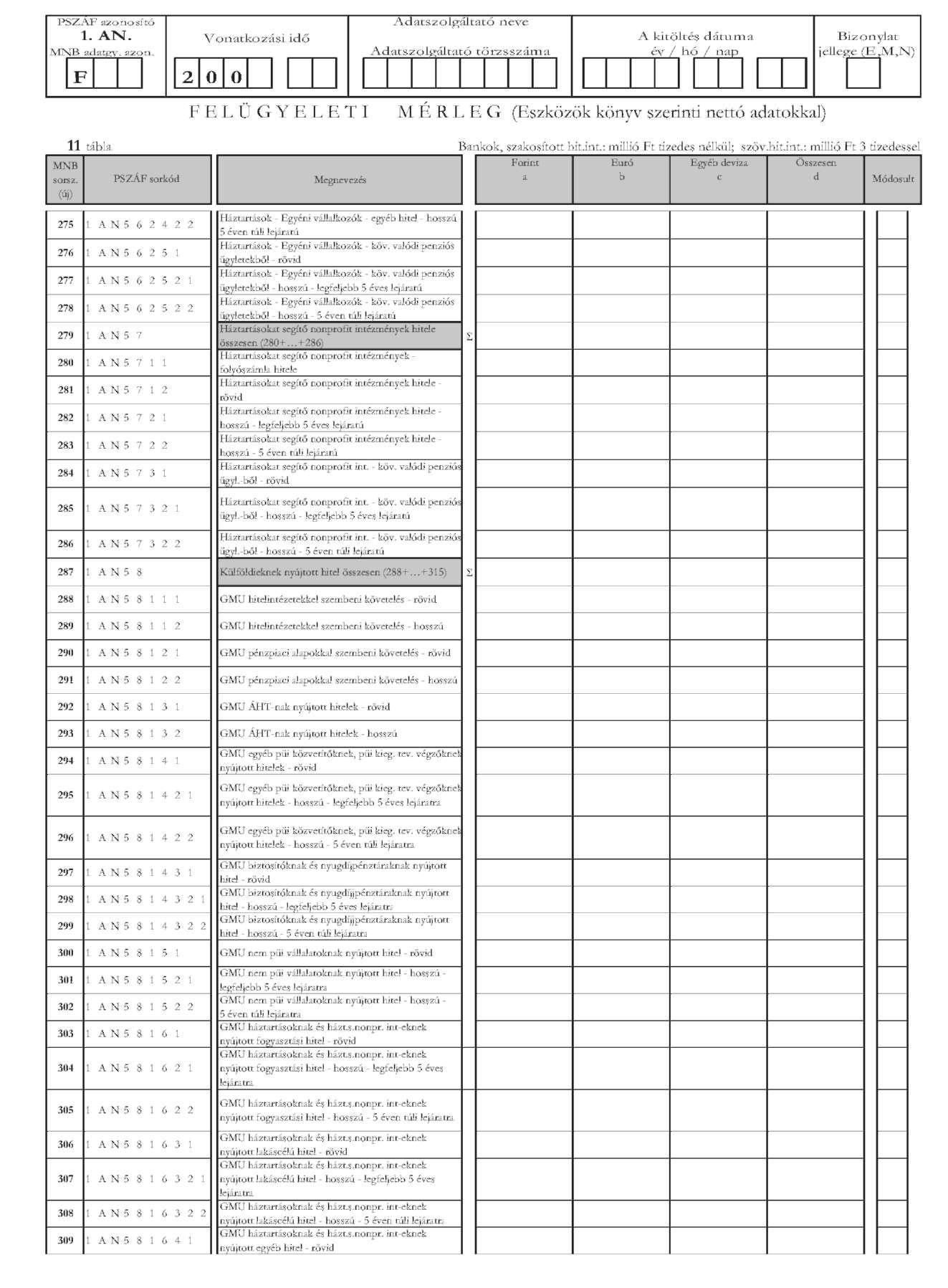

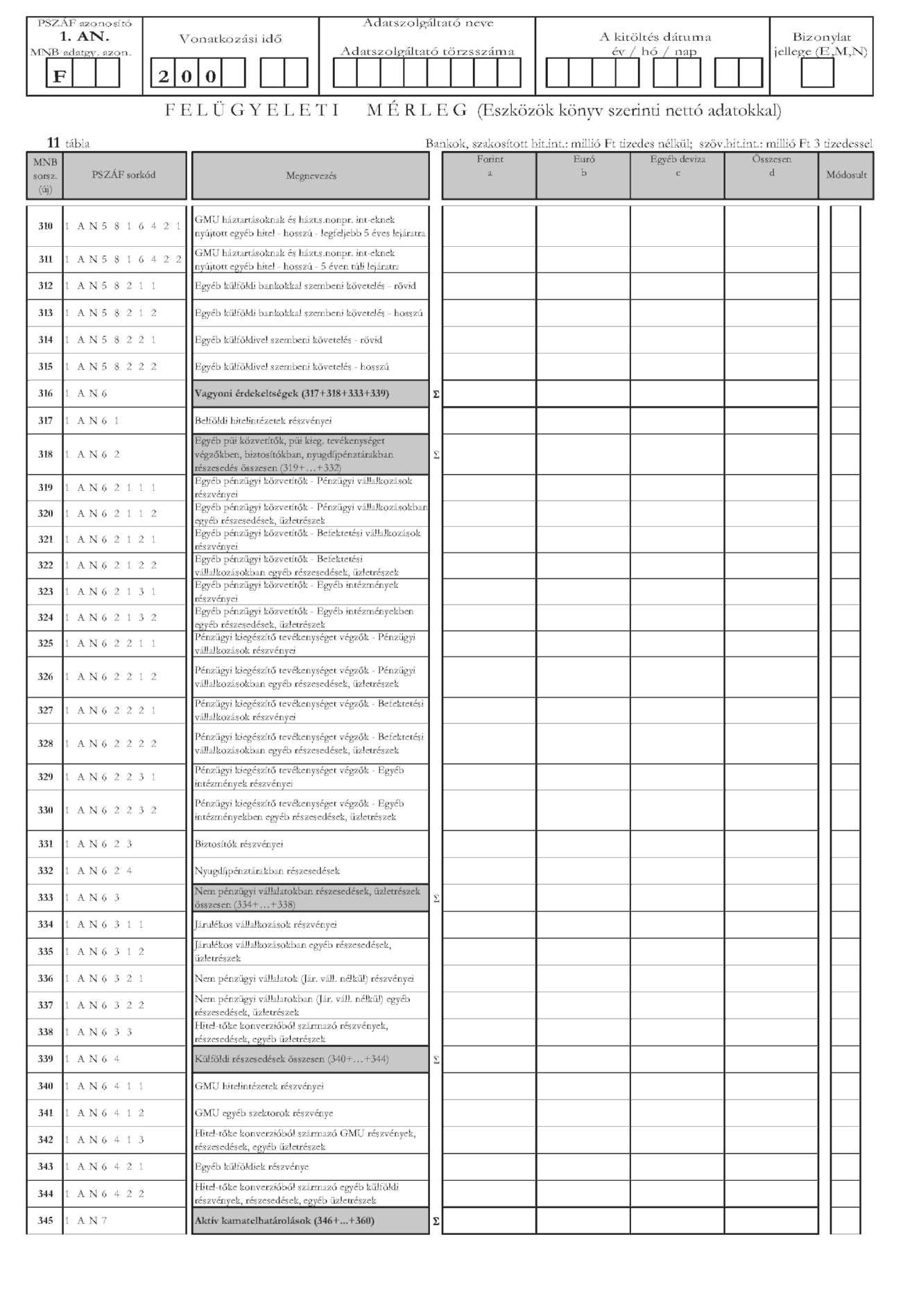

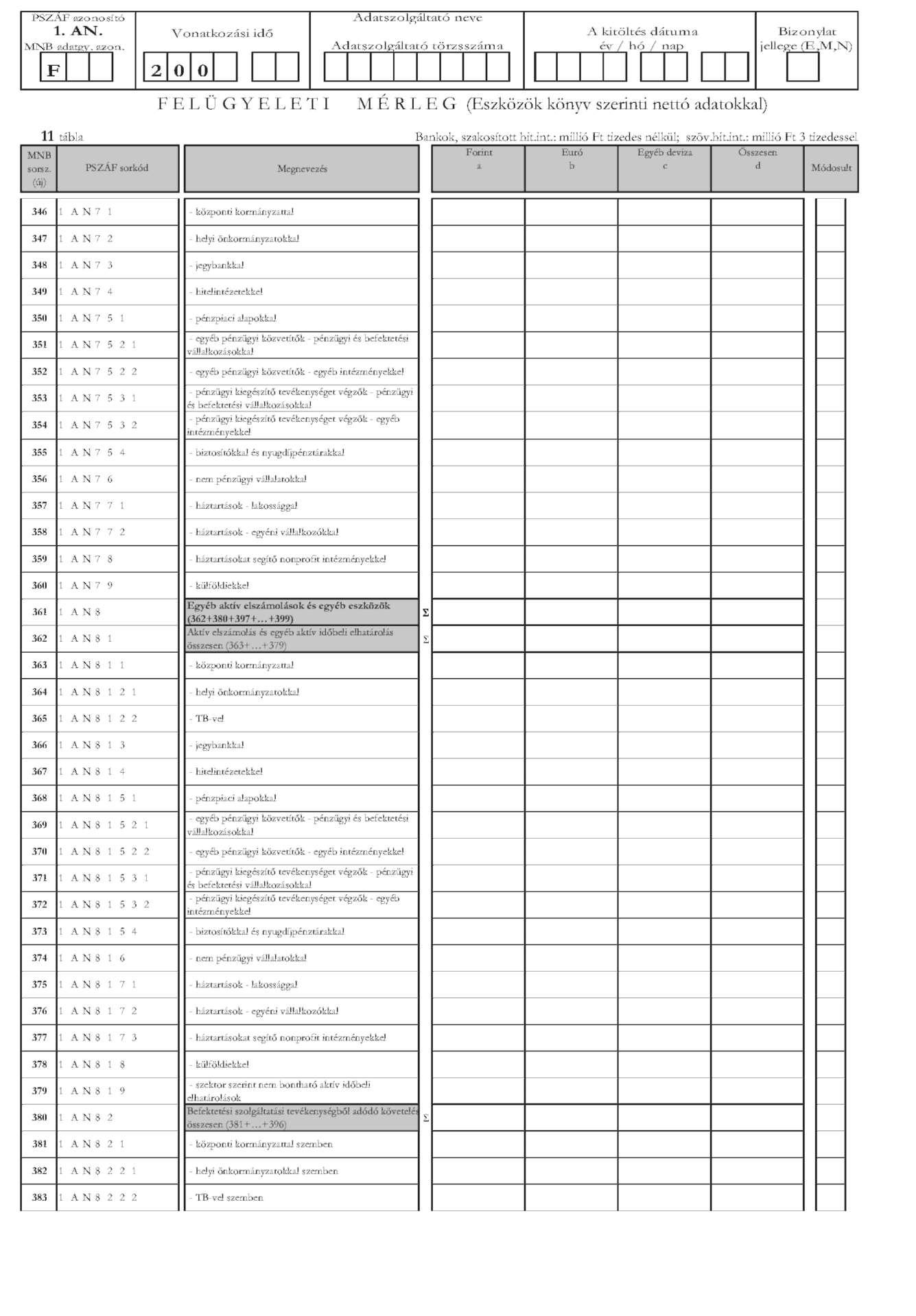

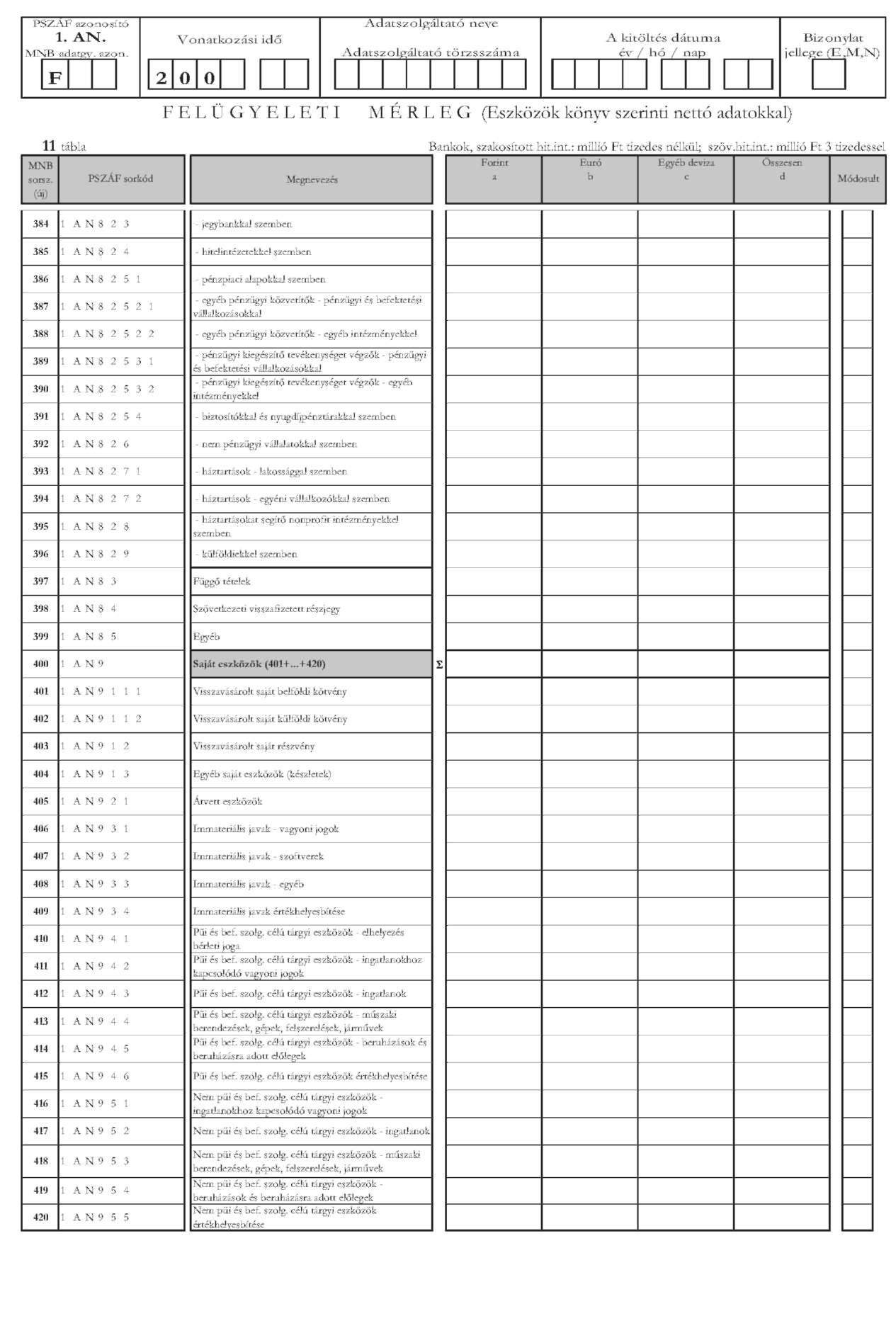

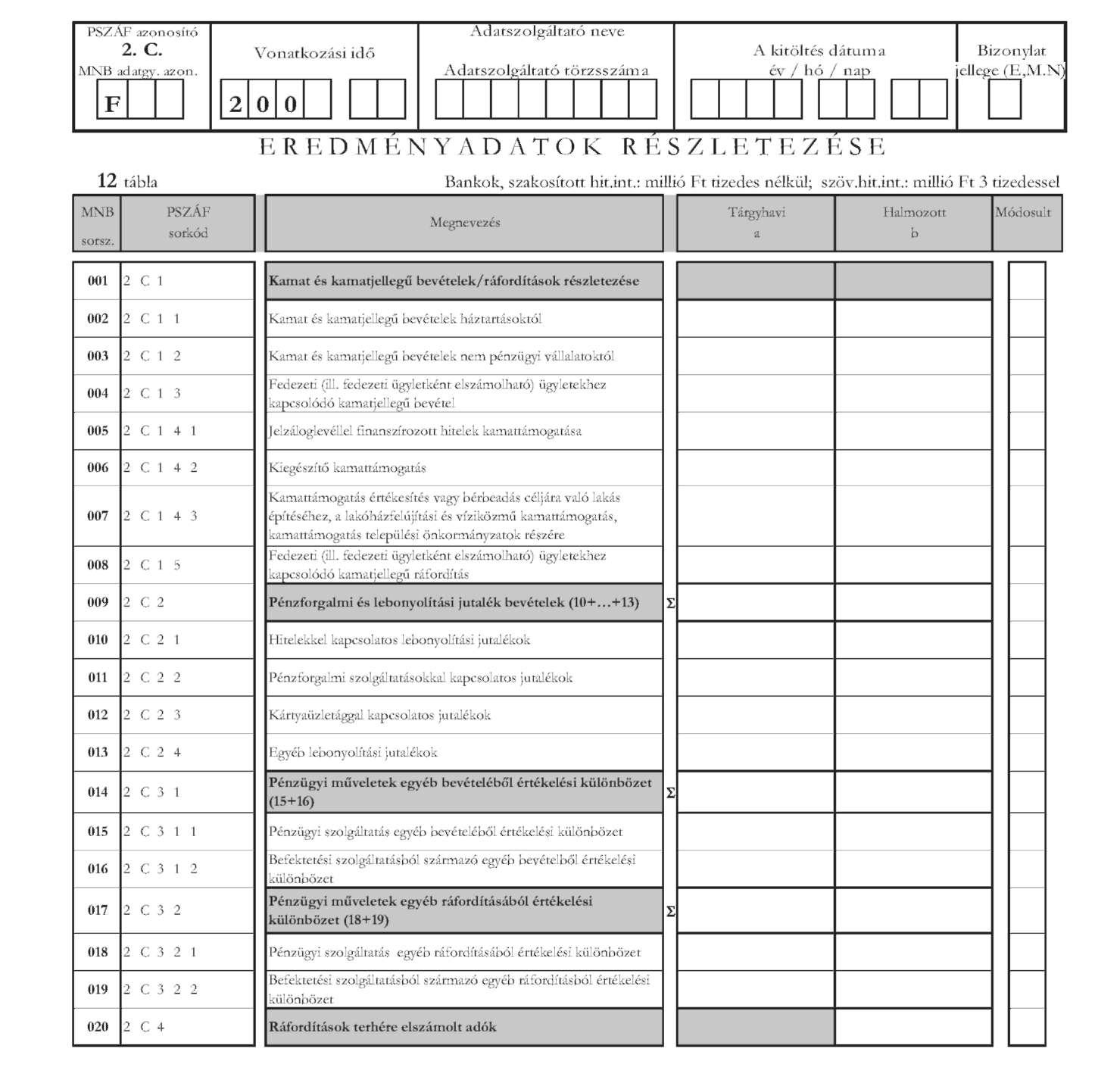

| F01 | Felügyeleti mérleg és eredménykimutatás (hó végi záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | havi, illetve intézményi változás esetén | elektronikus úton (EBEAD) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hó nap 11. munkanap; végleges: tárgyidőszakot követő hónap 20. munkanap; intézményi változás esetén: az intézményi változást követő 20. munkanap | MNB Statisztika |

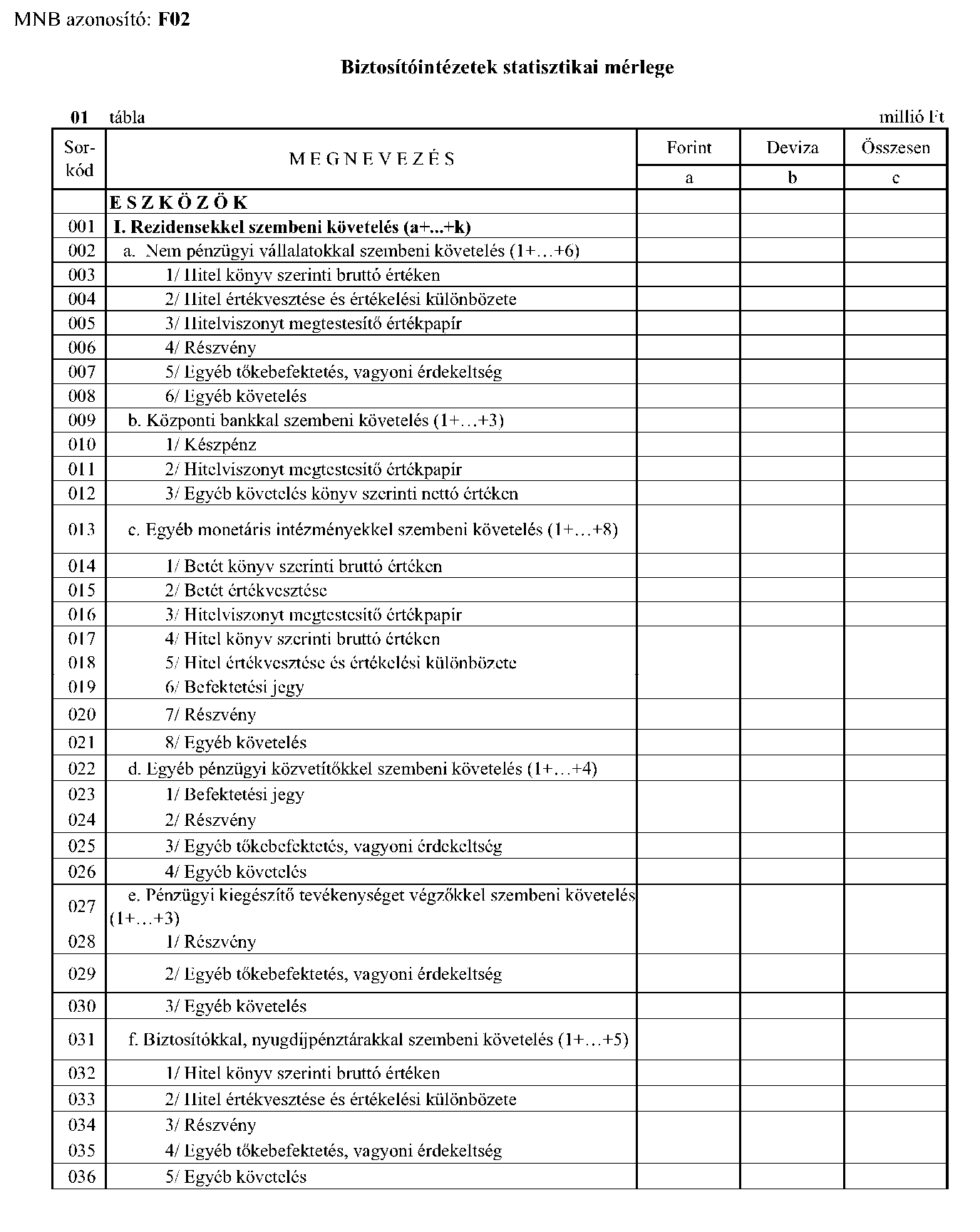

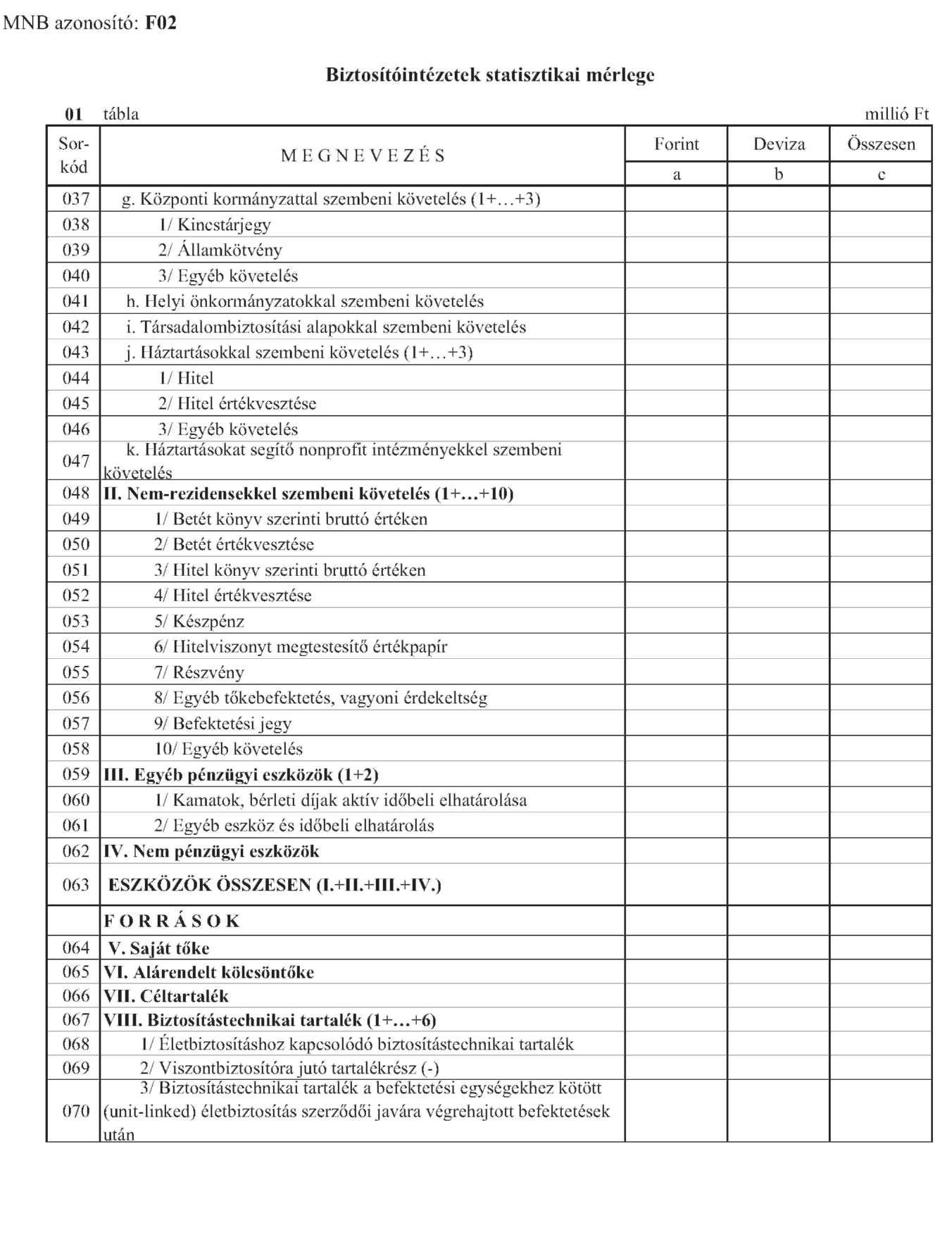

| F02 | Biztosítók statisztikai mérlege | biztosítók, az ezen típusú EGT fióktelepek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 13. munkanap | MNB Statisztika |

| F03 | Felügyeleti mérleg és eredménykimutatás (hó végi záró állomány) | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi, illetve intézményi változás esetén | elektronikus úton (EBEAD) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hó nap 11. munkanap; végleges: tárgyidőszakot követő hónap 20. munkanap; intézményi változás esetén: az intézményi változást követő 20. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

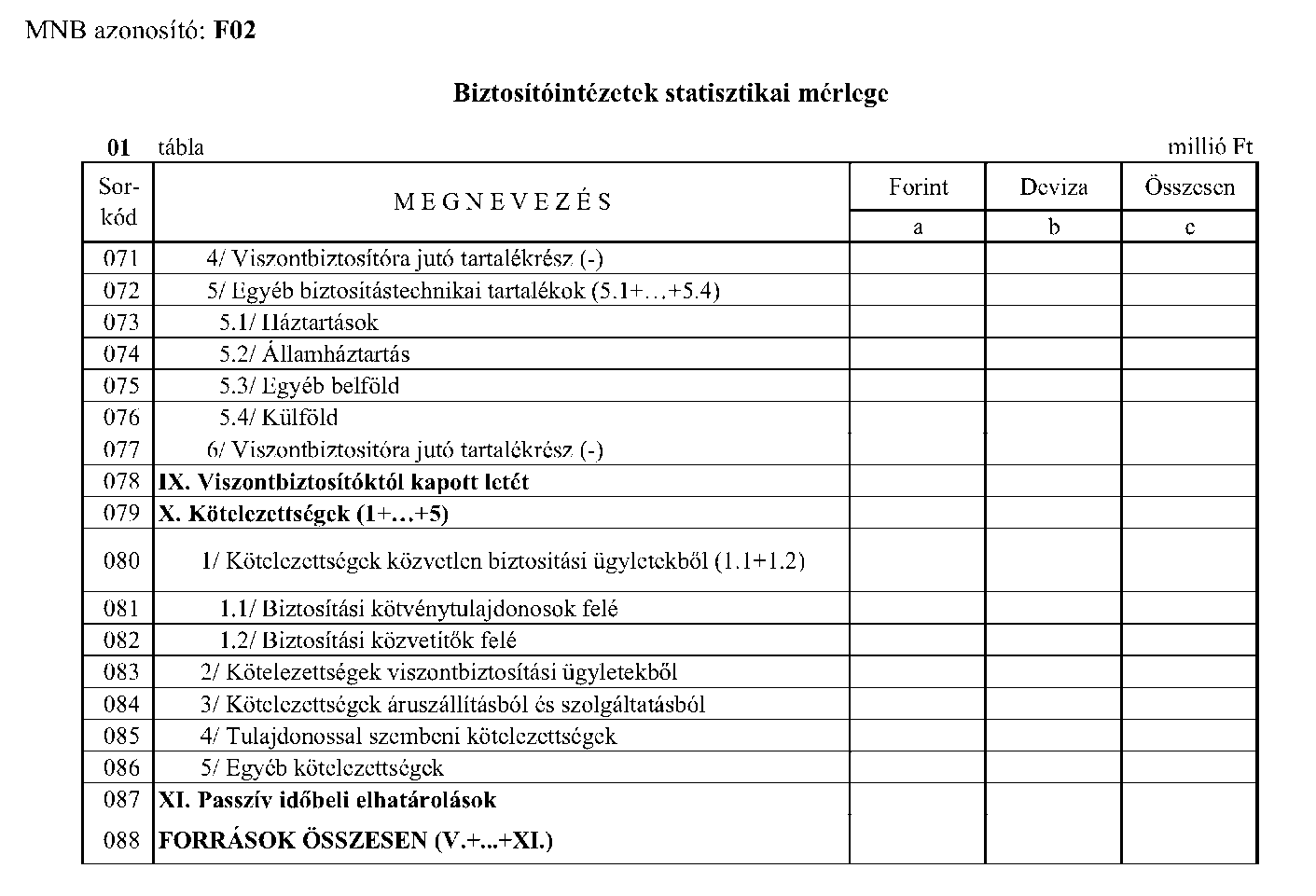

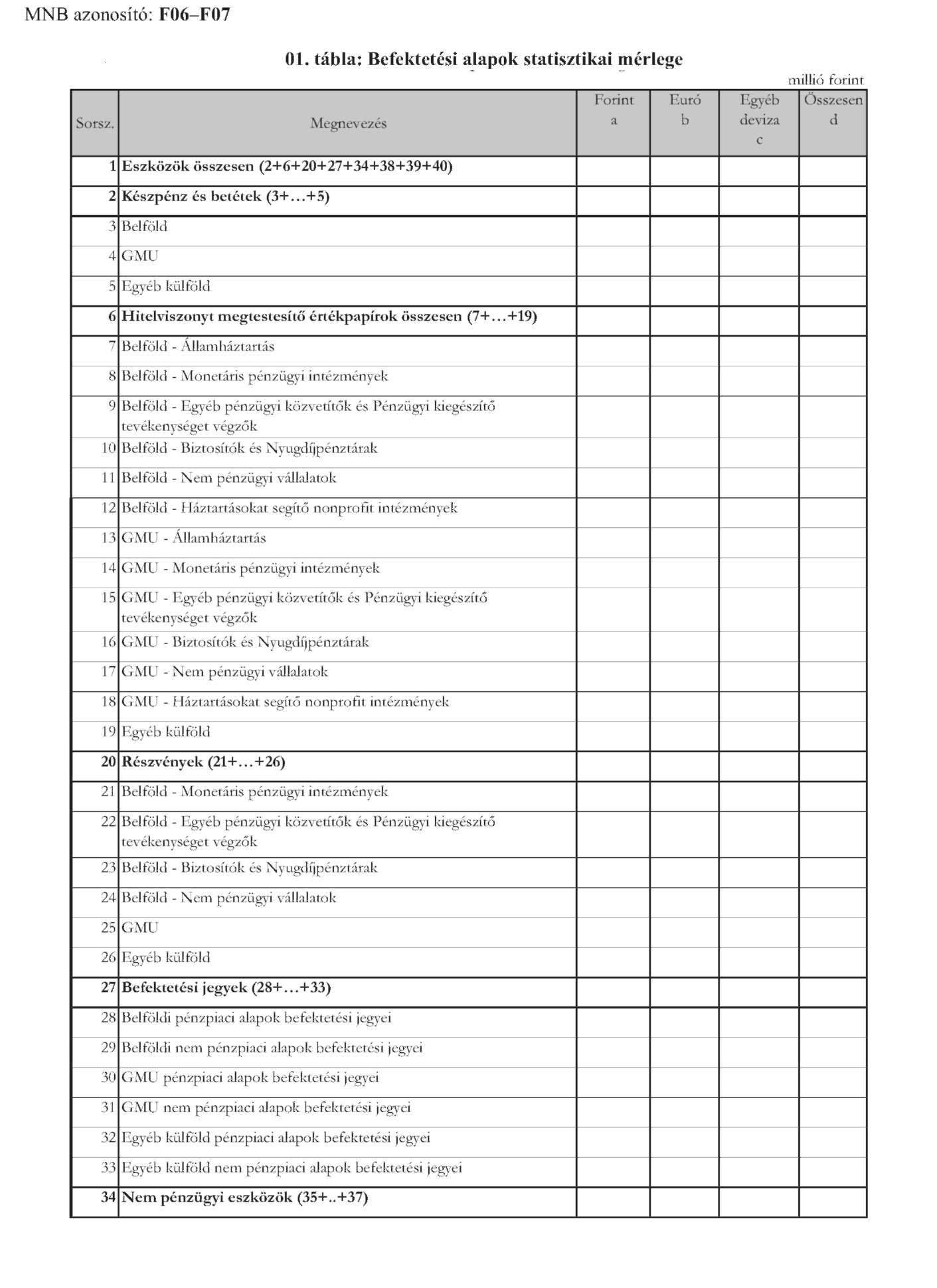

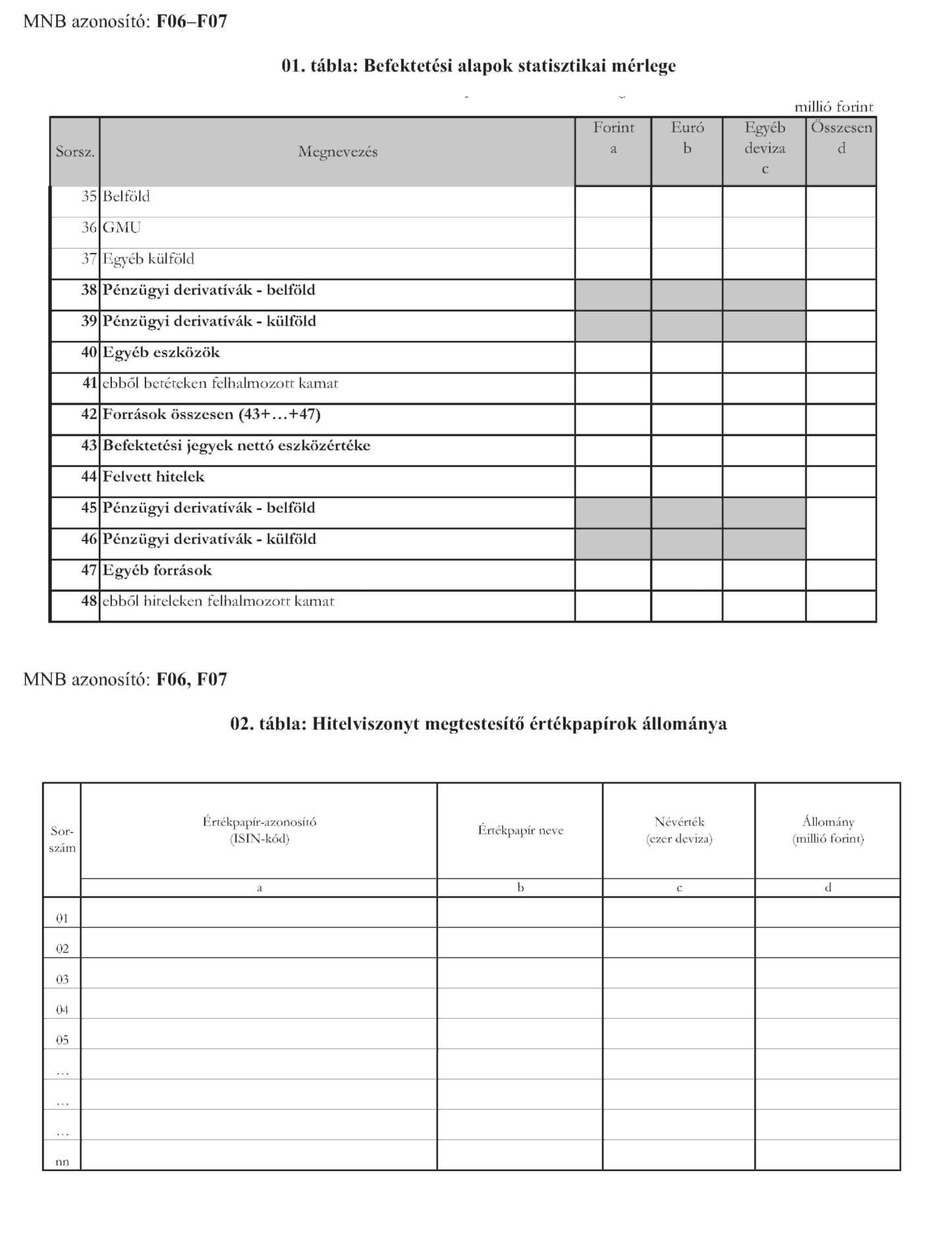

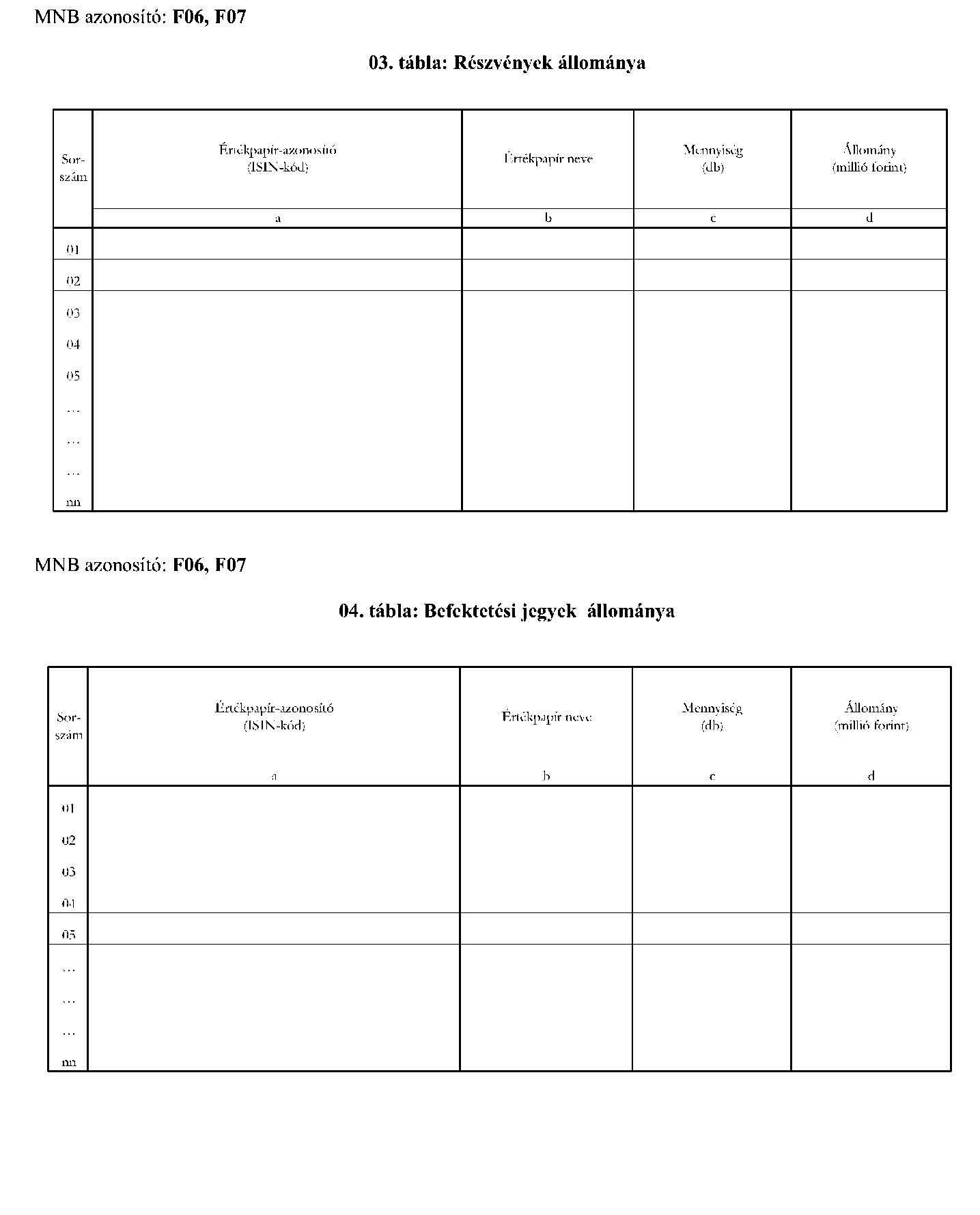

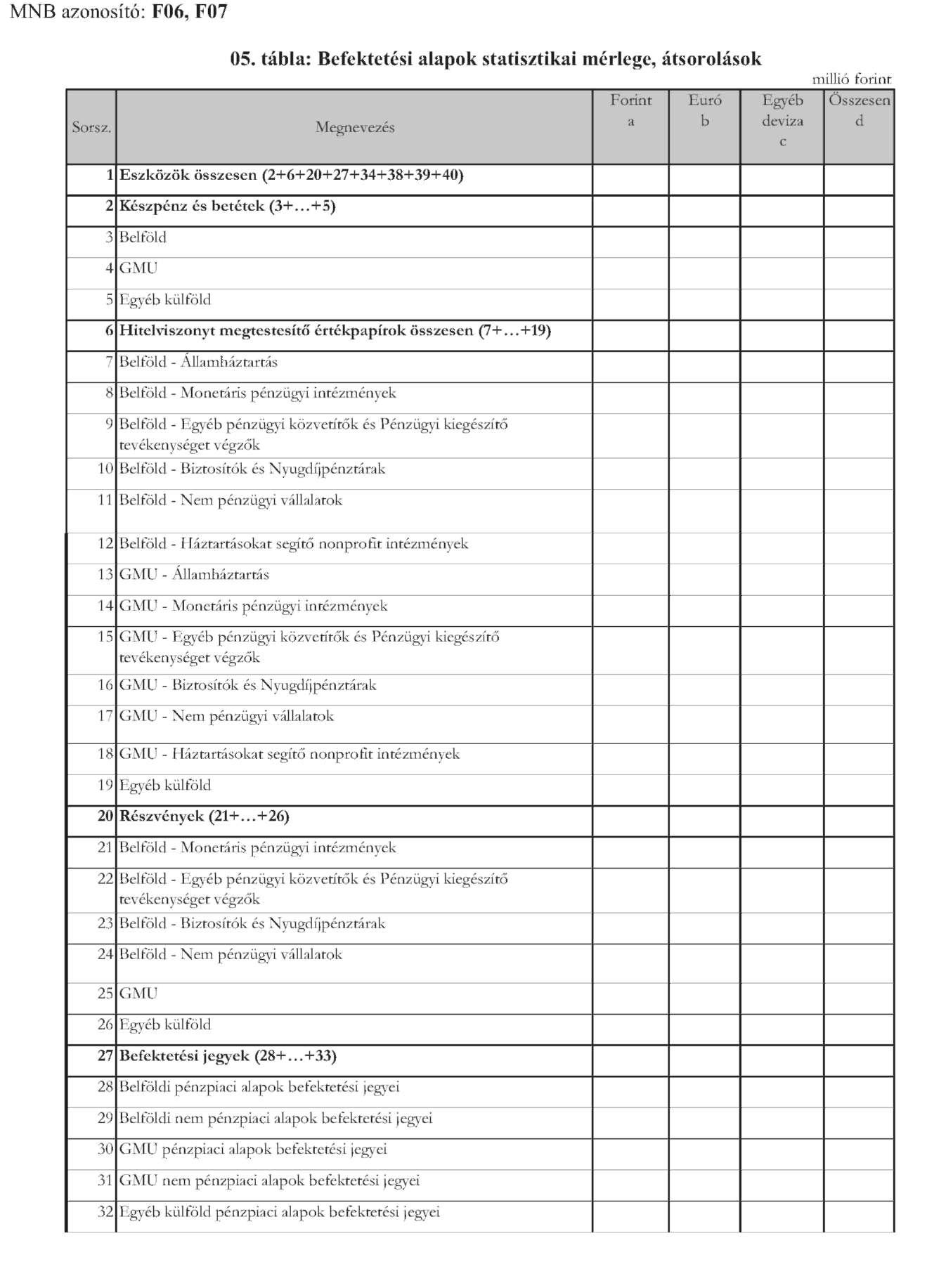

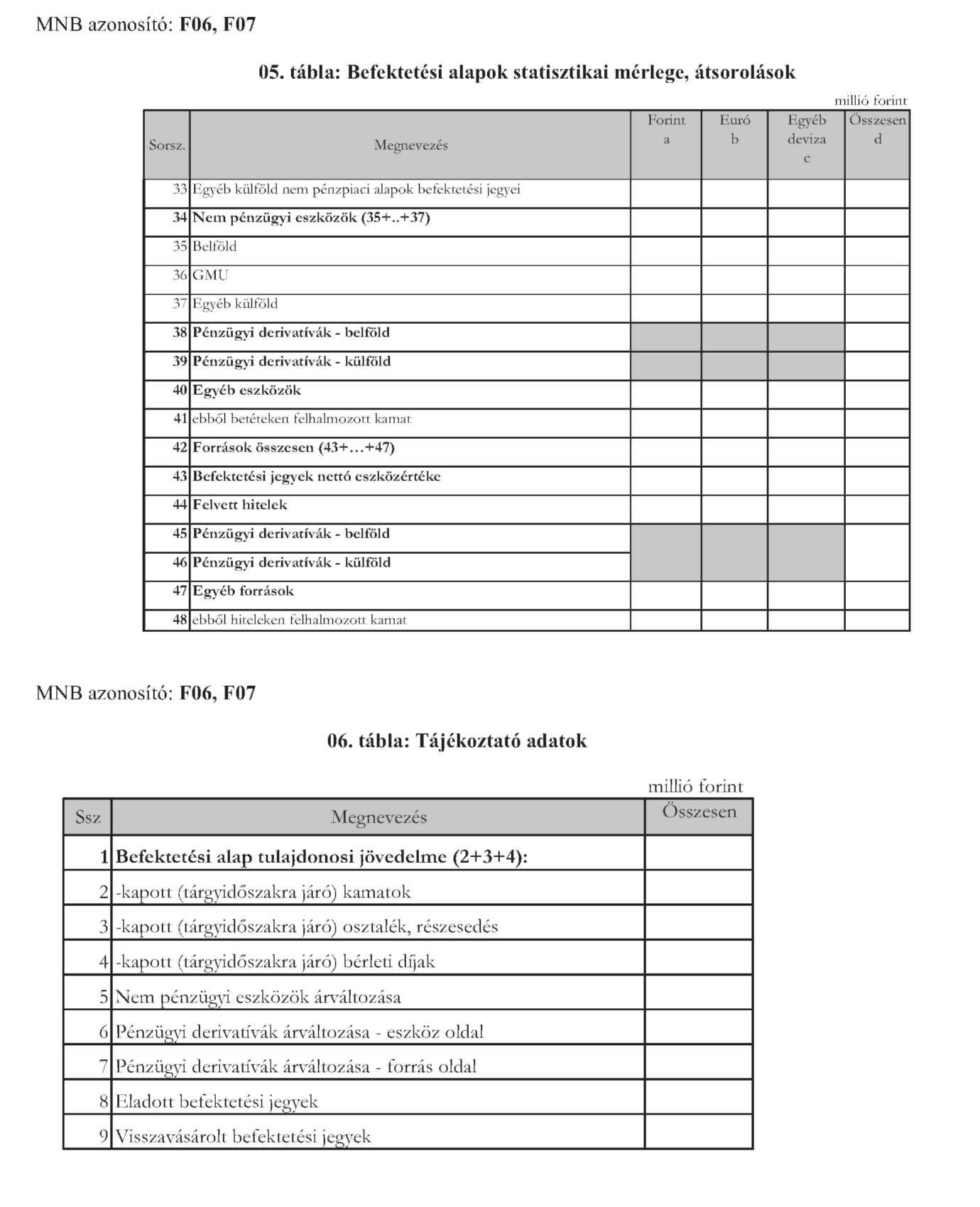

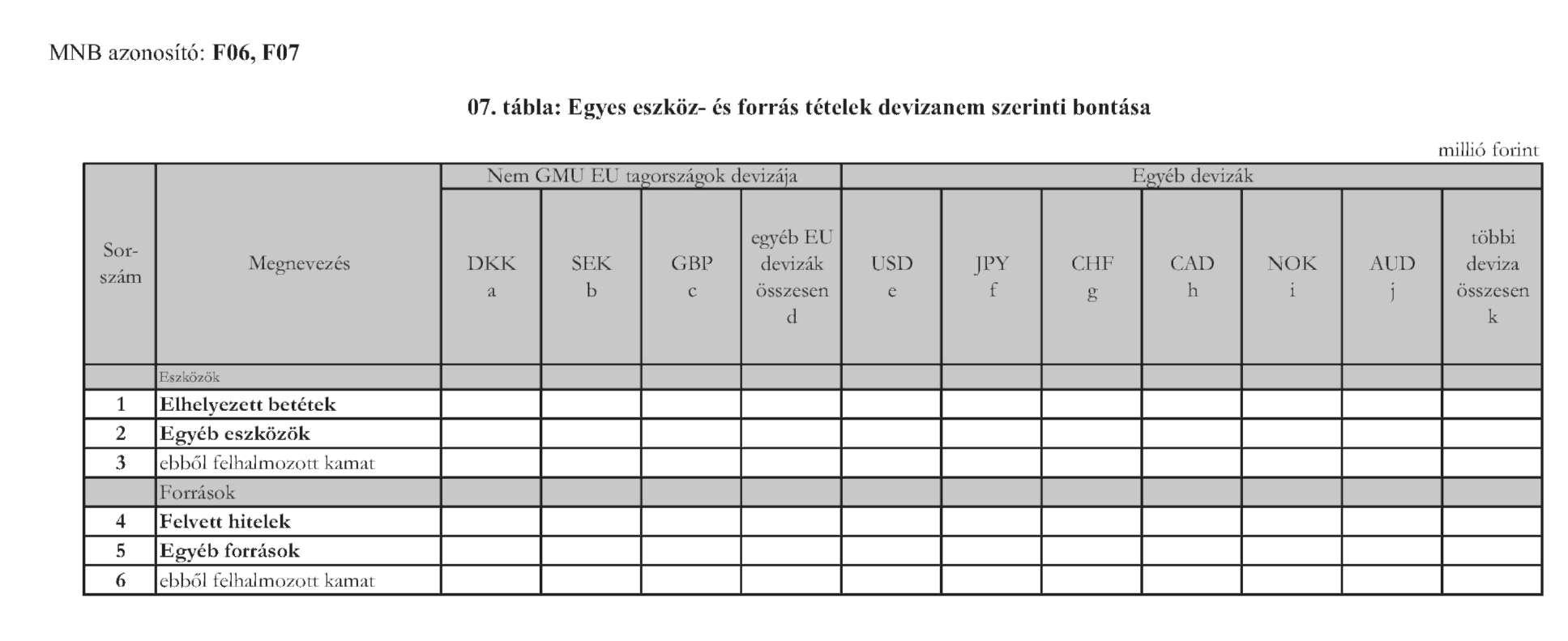

| F06 | Befektetési alapok statisztikai mérlege (tárgyévi nyitóállomány) | befektetési-alapkezelők, az ezen típusú EGT fióktelepek | eseti | elektronikus úton (EBEAD) | 2009. január 15. | MNB Statisztika |

| F07 | Befektetési alapok statisztikai mérlege | befektetési-alapkezelők, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 8. munkanap | MNB Statisztika |

| F08 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő év március 31. | MNB Statisztika |

| F09 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi auditált záró állomány) | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | éves, illetve változás esetén | elektronikus úton (EBEAD) | záróközgyűlést követő 15. munkanap, változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztika |

| F14 | Felügyeleti mérleg és eredménykimutatás (tárgyév végi záró állomány) | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | éves, illetve változás esetén | elektronikus úton (EBEAD) | záróközgyűlést követő 15. munkanap, utána változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztika |

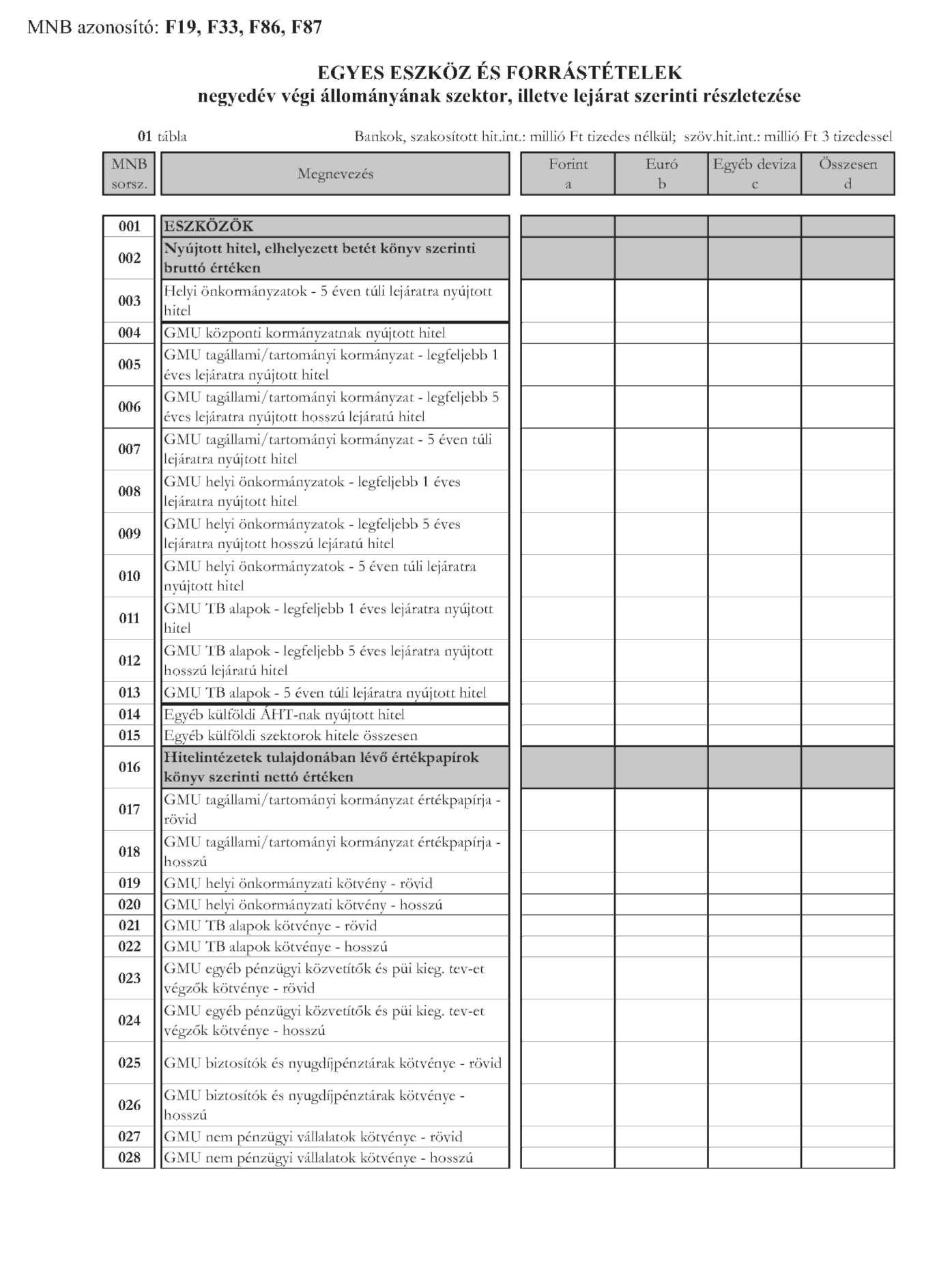

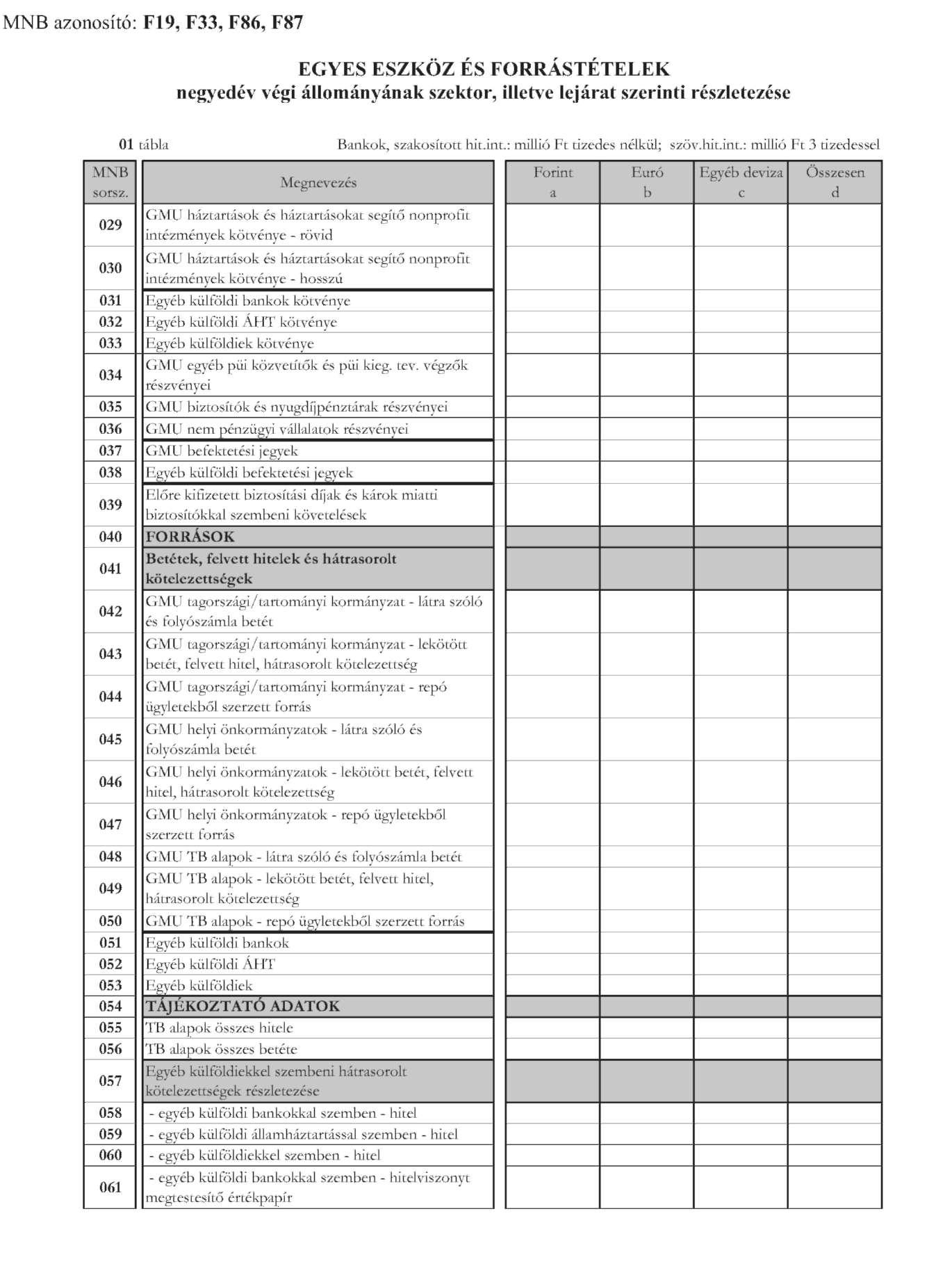

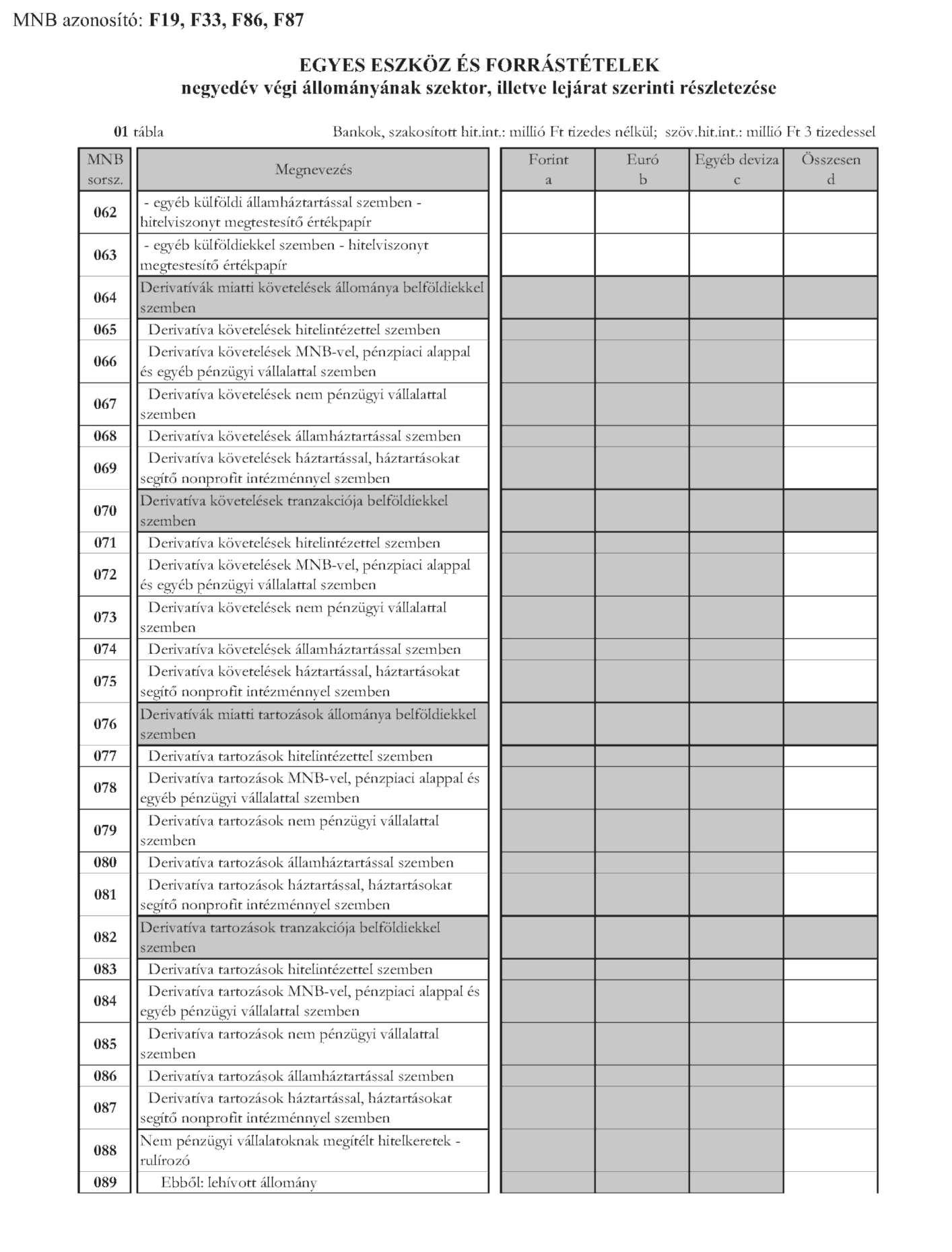

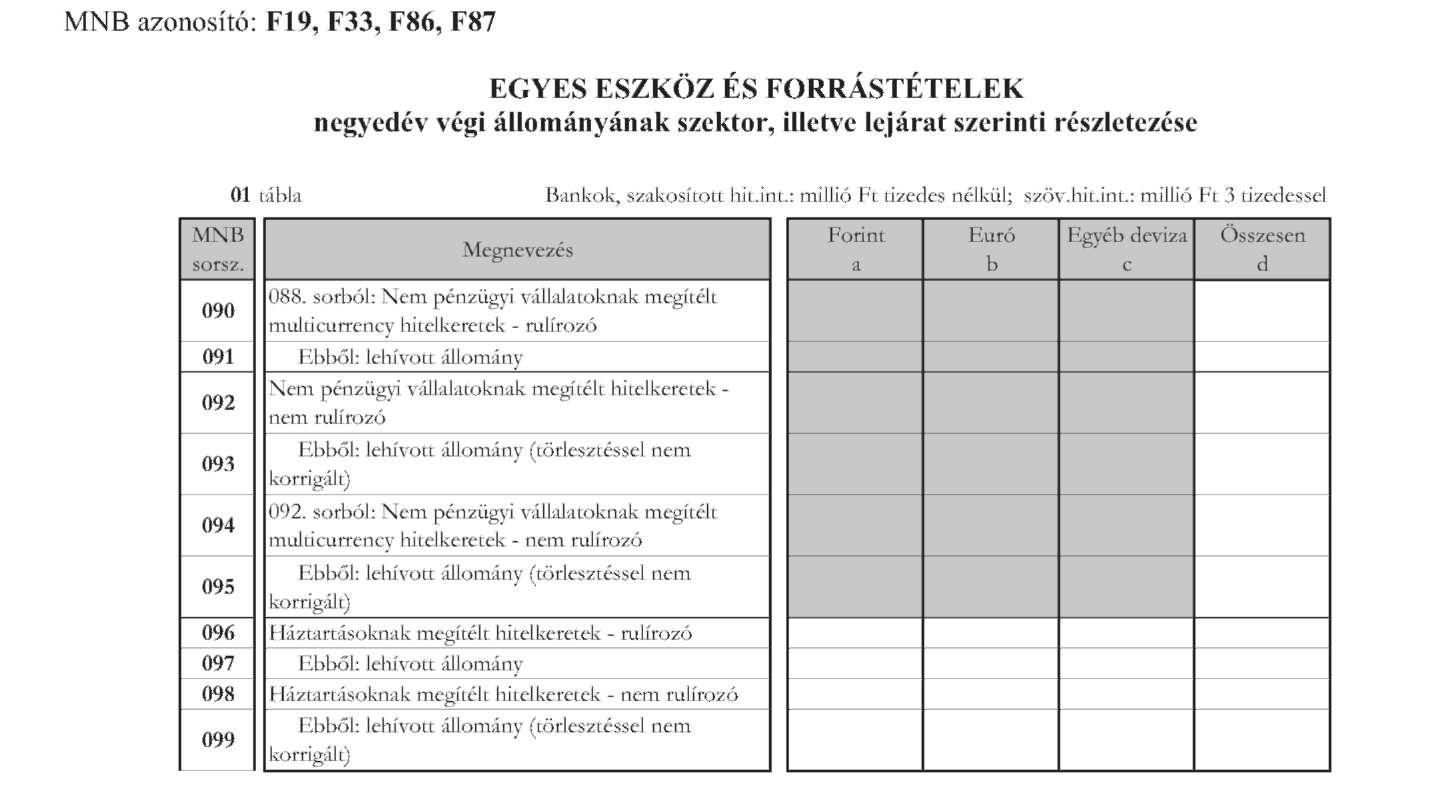

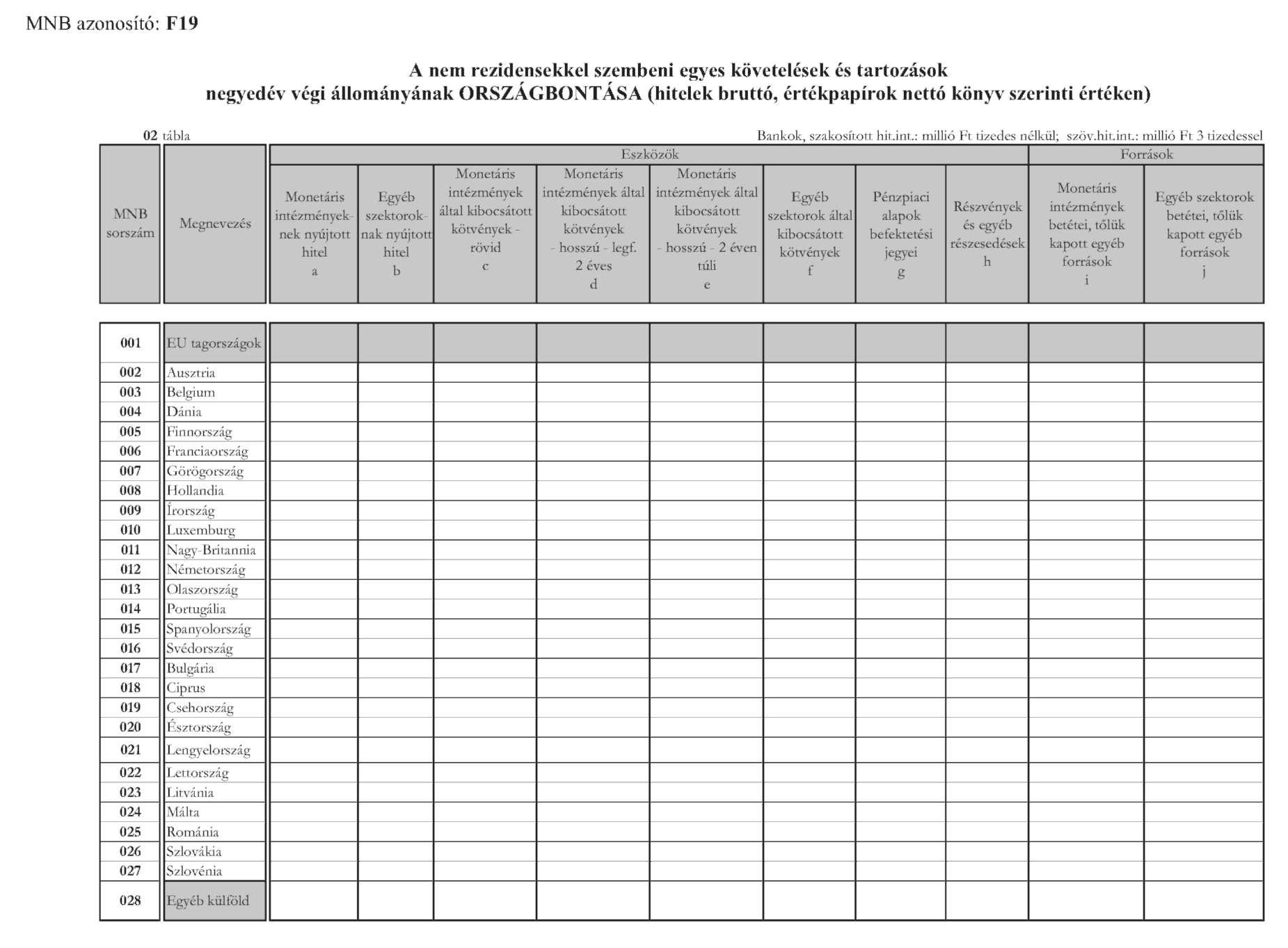

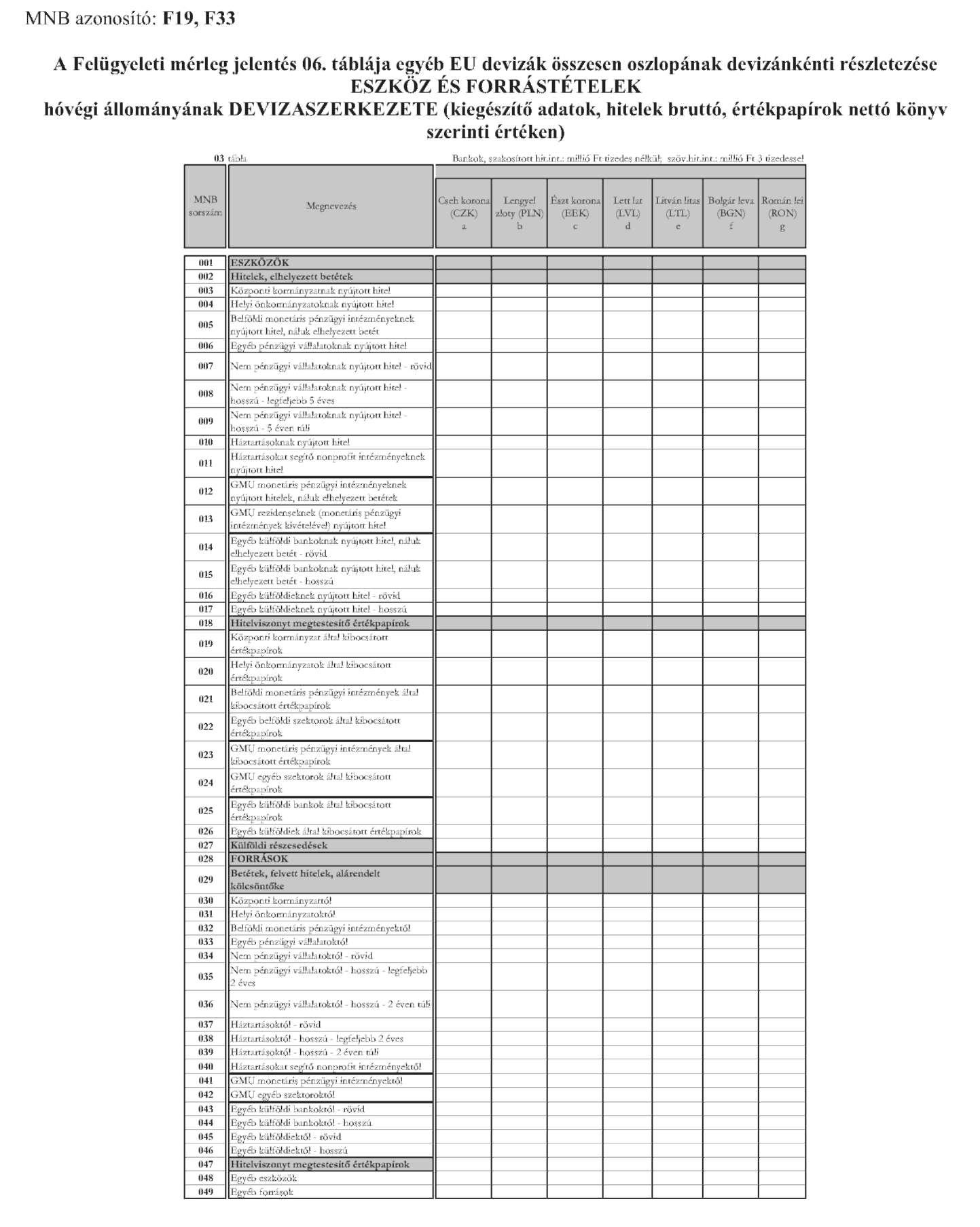

| F19 | A Felügyeleti mérleghez kapcsolódó negyedéves jelentés | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves, illetve változás esetén | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 20. munkanap, utána változás esetén: a változást követő 11. munkanap | MNB Statisztika |

| F20 | Költségvetési szervek mérlegjelentése alrendszerenként (vagyonmérleg) | Magyar Államkincstár | negyedéves | elektronikus úton (EBEAD) | a feldolgozást követő munkanap | MNB Statisztika |

| F21 | Társadalombiztosítási alapok költségvetési jelentése | Országos Egészségbiztosítási Pénztár, Országos Nyugdíjbiztosítási Főigazgatóság | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 25. napja | MNB Statisztika |

| F28 | A helyi önkormányzatok összesített költségvetési jelentése | Magyar Államkincstár | negyedéves | elektronikus úton (EBEAD) | a feldolgozást követő munkanap | MNB Statisztika |

| F32 | A központi költségvetés bruttó adóssága | Államadósság Kezelő Központ Zrt. | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| F33 | A Felügyeleti mérleghez kapcsolódó negyedéves jelentés | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves, illetve változás esetén | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 20. munkanap, utána változás esetén: a változást követő 11. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

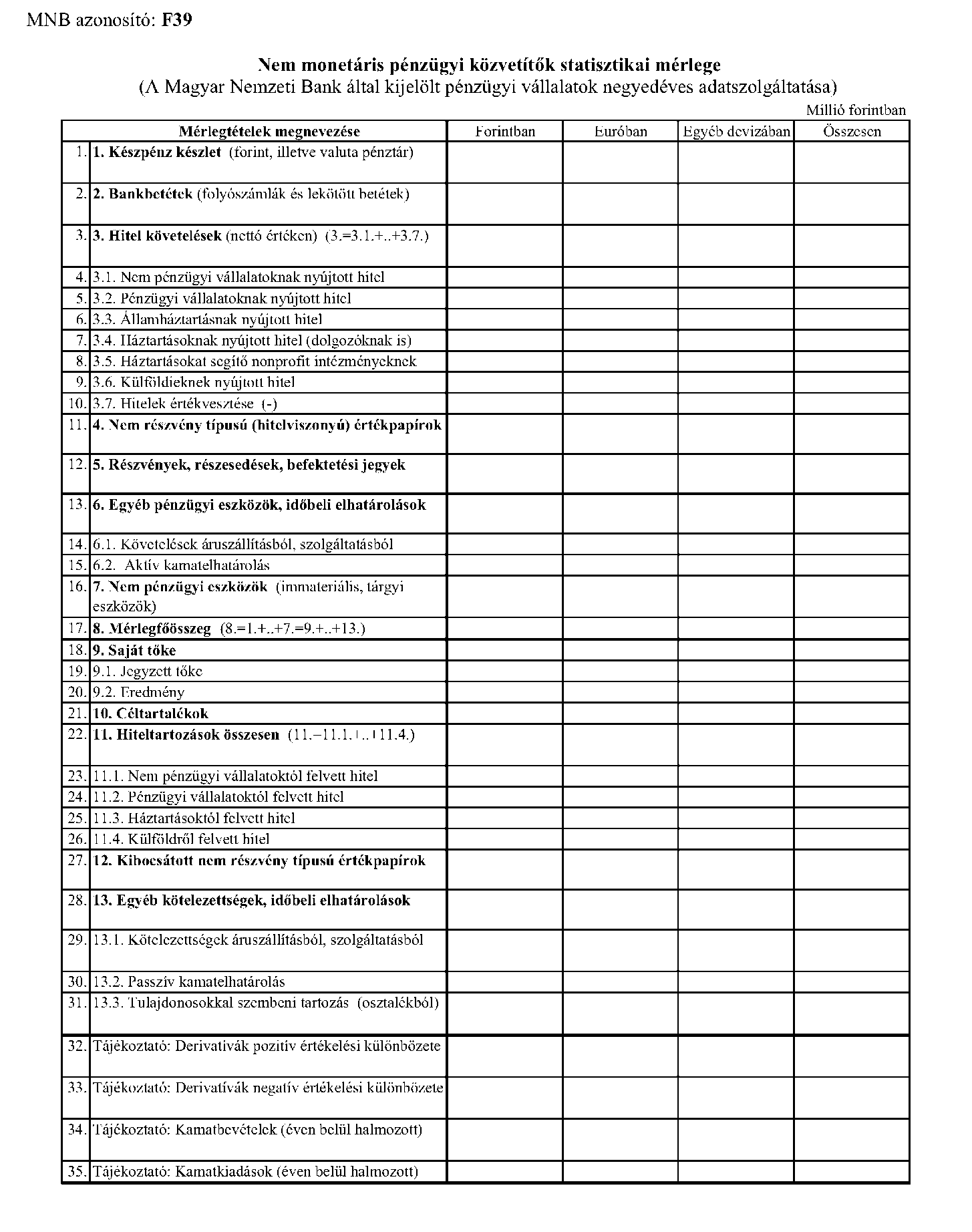

| F39 | Nem monetáris pénzügyi közvetítők statisztikai mérlege | kijelölt - az e rendelet 2. mellékletének I. A. pontja szerinti D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

| F57 | A Magyar Államkincstár napi gyorsjelentése | Magyar Államkincstár | napi | elektronikus úton (EBEAD) | tárgynapot követő munkanap 11:00 óra | MNB Statisztika |

| F58 | A Magyar Államkincstár havi jelentése az állami költségvetés alrendszereinek adatairól | Magyar Államkincstár | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 5., illetve 15. napja | MNB Statisztika |

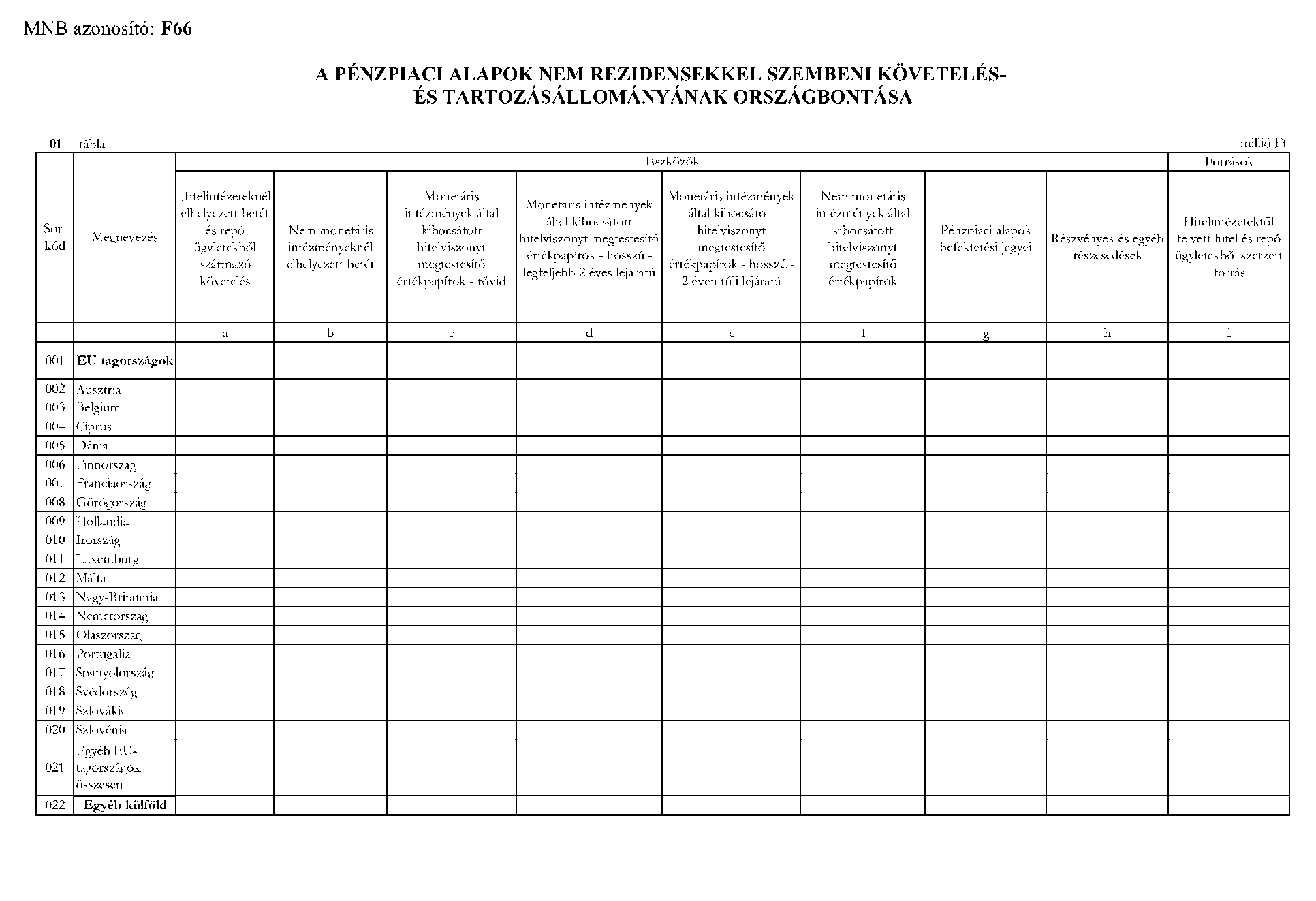

| F66 | Pénzpiaci alapok statisztikai mérlege | pénzpiaci alapnak minősített befektetési alapok kezelői | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő év január 11. | MNB Statisztika |

| F77 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (hó végi záró állomány) | Külföldön fióktelepe(ke)t működtető bankok, szakosított hitelintézetek | havi, illetve intézményi változás esetén | elektronikus úton (EBEAD) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében: tárgyidőszakot követő hónap 20. munkanap; intézményi változás esetén: az intézményi változást követő 20. munkanap | MNB Statisztika |

| F78 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (hó végi záró állomány) | külföldön fióktelepe(ke)t működtető szövetkezeti hitelintézetek | havi, illetve intézményi változás esetén | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében: tárgyidőszakot követő hónap 20. munkanap; intézményi változás esetén: az intézményi változást követő 20. munkanap | MNB Statisztika |

| F79 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (tárgyév végi záró állomány) | külföldön fióktelepe(ke)t működtető bankok, szakosított hitelintézetek | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő év március 31. | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatás | ||||

| Az adatszolgáltatók köre | gyakorisága | teljesítésének módja | határideje | címzettje | ||

| F80 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (tárgyév végi auditált záró állomány) | külföldön fióktelepe(ke)t működtető bankok, szakosított hitelintézetek | éves, illetve változás esetén | elektronikus úton (EBEAD) | záróközgyűlést követő 15. munkanap, utána változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztika |

| F81 | Felügyeleti mérleg és eredménykimutatás külföldi bankfióktelepek adataival együtt (tárgyév végi auditált záró állomány) | külföldön fióktelepe(ke)t működtető szövetkezeti hitelintézetek | éves, illetve változás esetén | elektronikus úton (EBEAD) | záróközgyűlést követő 15. munkanap, utána változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztika |

| F82 | Átsorolások az F01-es jelentésre vonatkozóan | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hónap 11. munkanap; végleges: tárgyidőszakot követő hó nap 20. munkanap | MNB Statisztika |

| F83 | Átsorolások az F03-as jelentésre vonatkozóan | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | a naptári negyedév első két hónapja tekintetében: tárgyidőszakot követő hónap 11. munkanap; a naptári negyedév utolsó hónapja tekintetében előzetes: tárgyidőszakot követő hónap 11. munkanap; végleges: tárgyidőszakot követő hó nap 20. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

| F84 | Átsorolások az F09-es jelentésre vonatkozóan | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | éves, illetve változás esetén | elektronikus úton (EBEAD) | záróközgyűlést követő 15. munkanap, utána változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztika |

| F85 | Átsorolások az F14-es jelentésre vonatkozóan | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | éves, illetve változás esetén | elektronikus úton (EBEAD) | záróközgyűlést követő 15. munkanap, utána változás esetén (indoklással): a változást követő 11. munkanap | MNB Statisztika |

| F86 | Átsorolások az F19-es jelentésre vonatkozóan | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves, illetve változás esetén | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 20. munkanap, utána változás esetén: a változást követő 11. munkanap | MNB Statisztika |

| F87 | Átsorolások az F33-as jelentésre vonatkozóan | szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves, illetve változás esetén | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 20. munkanap, utána változás esetén: a változást követő 11. munkanap | MNB Statisztika |

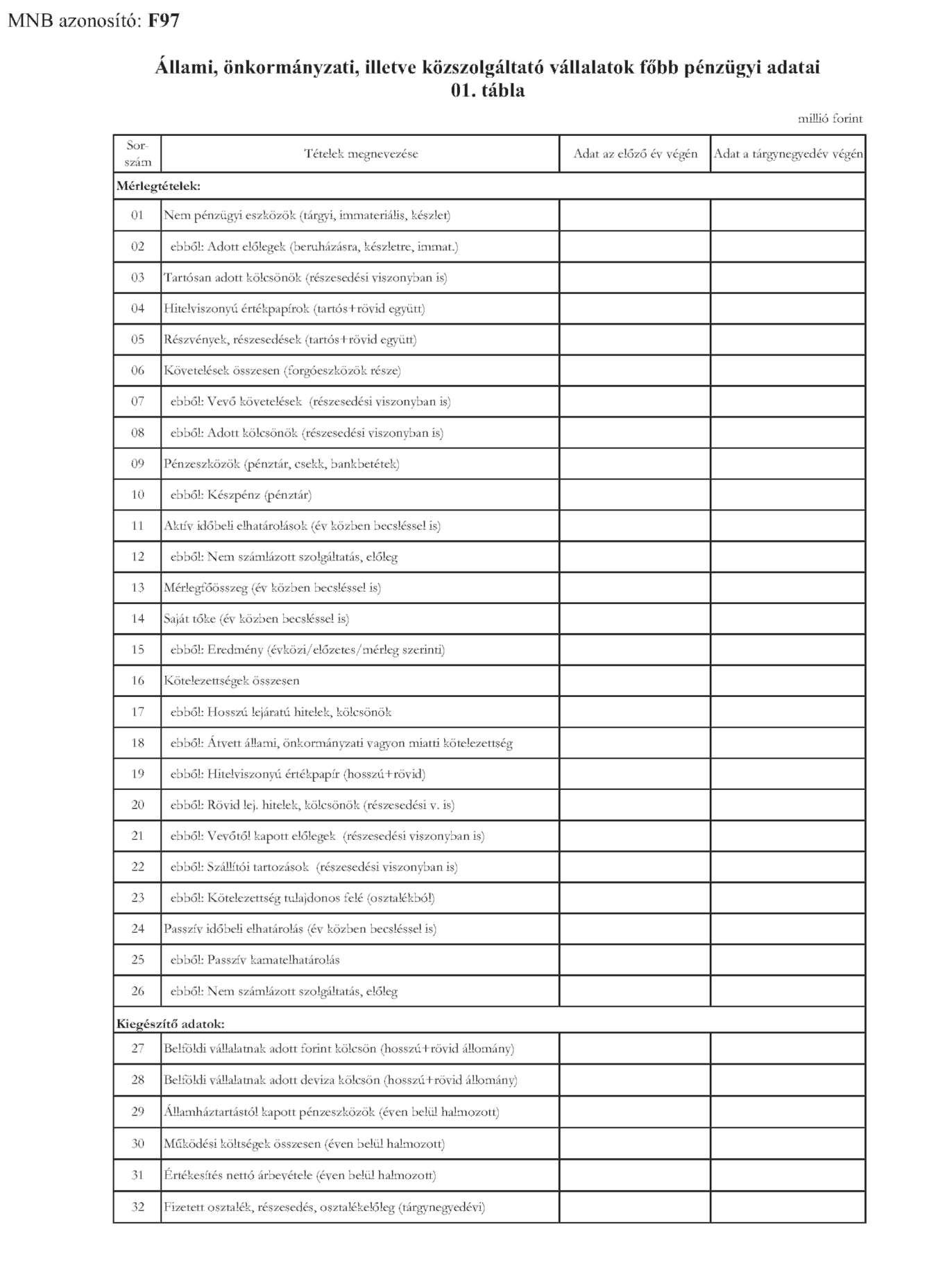

| F97 | Állami, önkormányzati, illetve közszolgáltató vállalatok főbb pénzügyi adatai | kijelölt - többségi állami vagy önkormányzati tulajdonban lévő, illetve közszolgáltatást nyújtó, pénzügyi intézménynek nem minősülő - gazdálkodó szervezetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

| F98 | Részletes éves beszámolót készítő vállalatok mérlege | Igazságügyi és Rendészeti Minisztérium | éves | elektronikus úton (elektronikus adathordozó) | tárgyidőszakot követő év december 31. | MNB Statisztika |

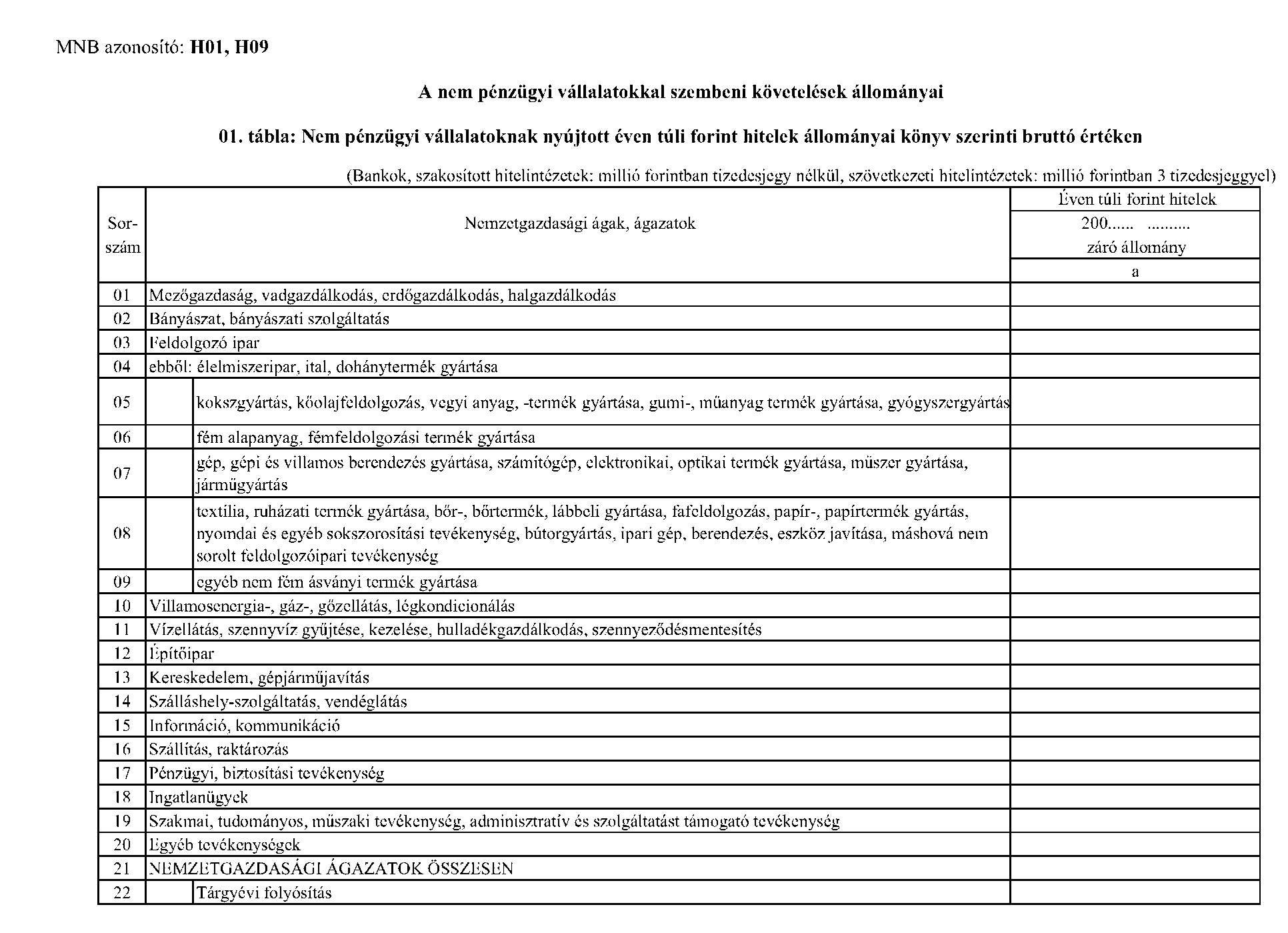

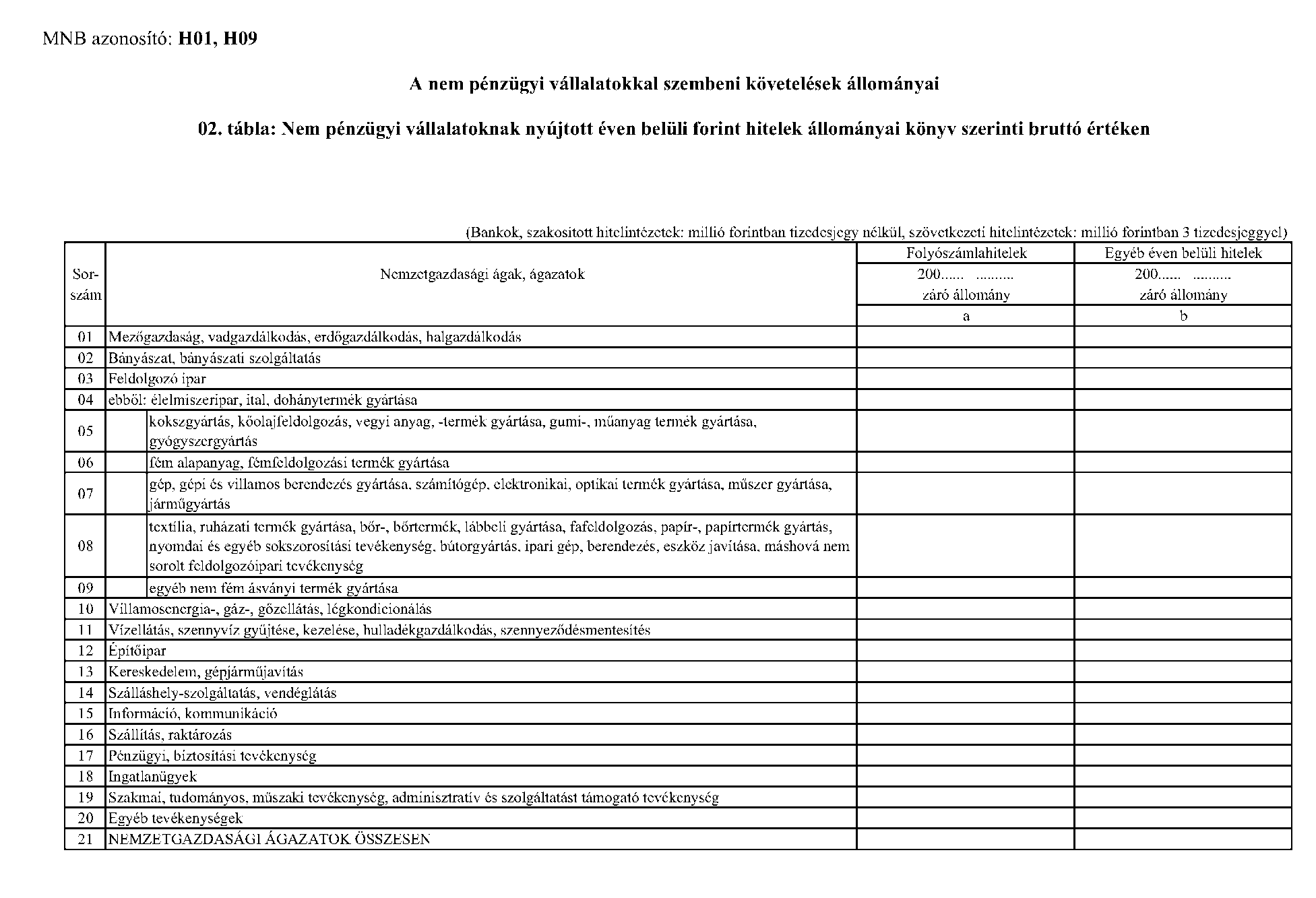

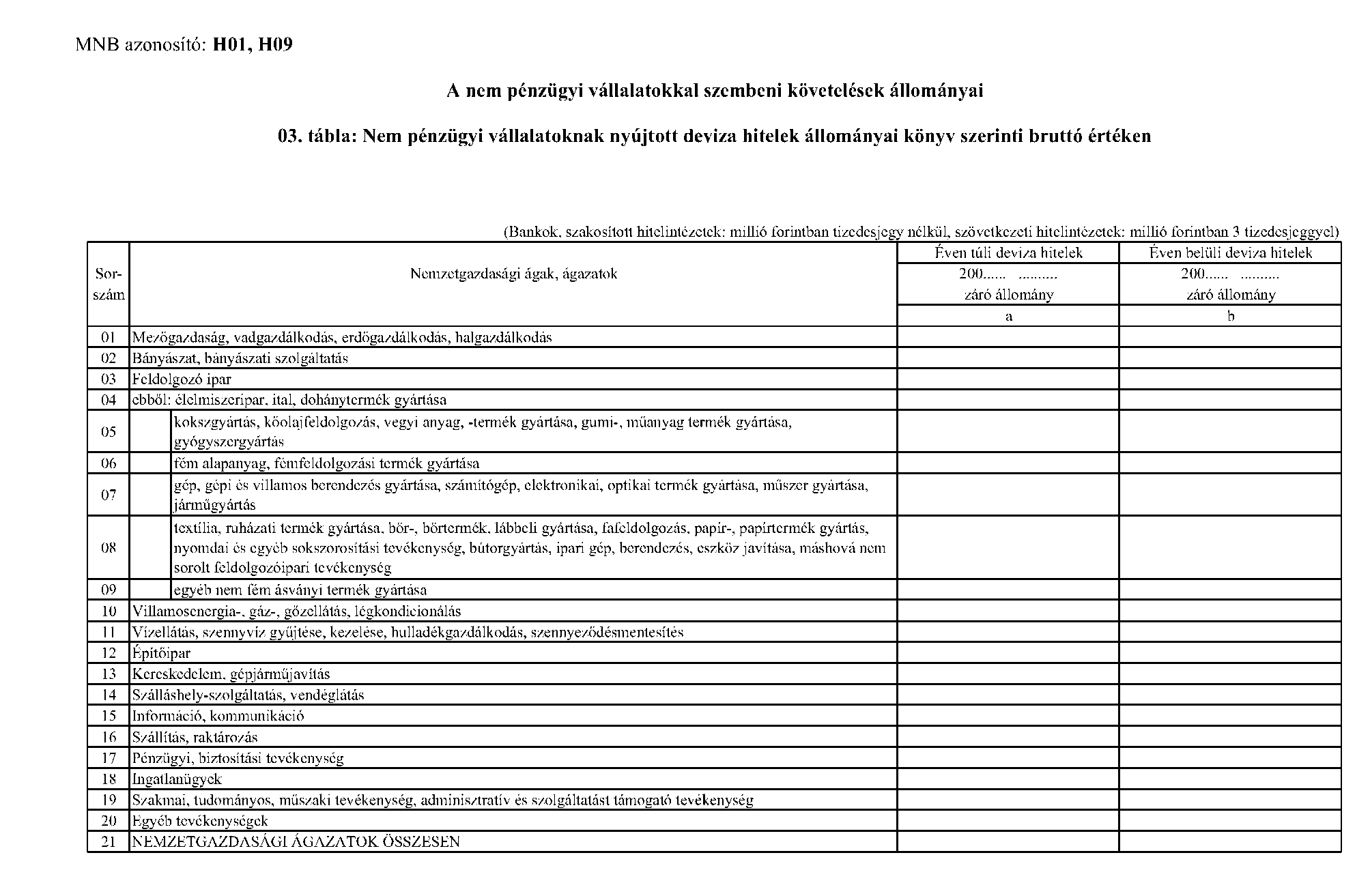

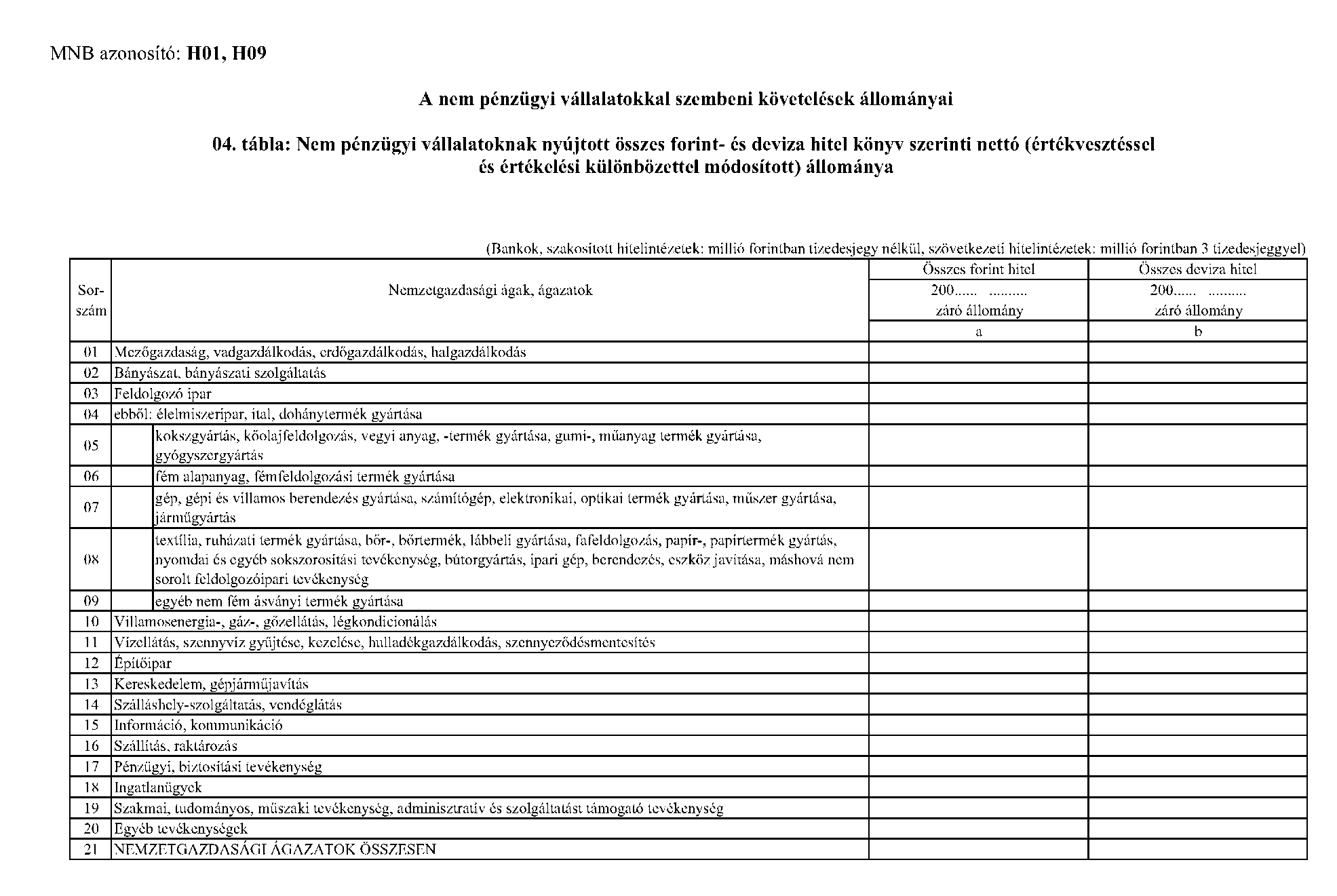

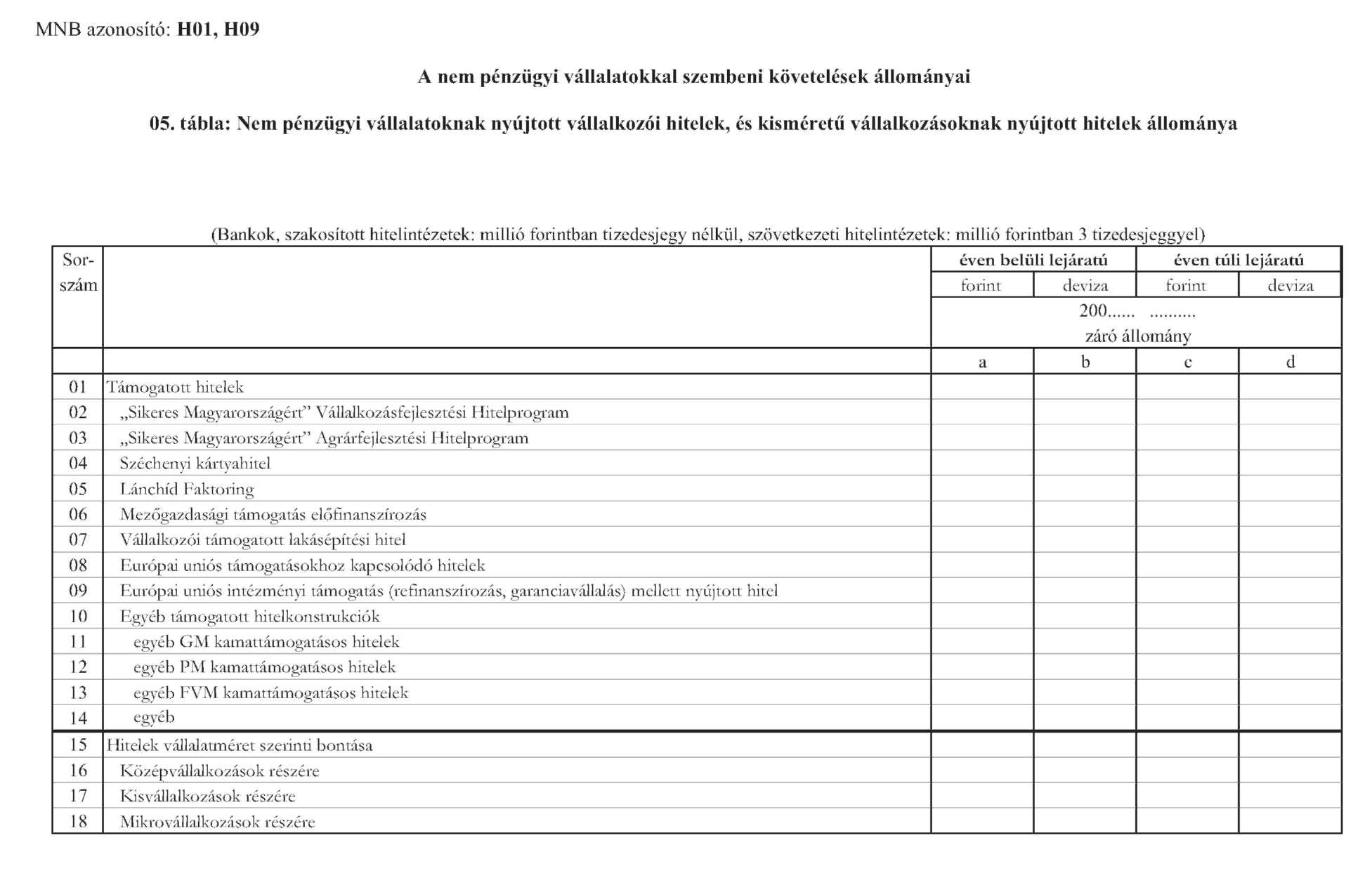

| H01 | A nem pénzügyi vállalatokkal szembeni követelések állományai | bankok, szakosított hitelintézetek, ezen típusú, 100 milliárd forintot meghaladó mérlegfőösszeggel rendelkező EGT fióktelepek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 20. munkanap | MNB Statisztika |

| H09 | A nem pénzügyi vállalatokkal szembeni követelések állományai | 6 milliárd forintot meghaladó mérlegfőösszeggel rendelkező szövetkezeti hitelintézetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 20. munkanap | MNB Statisztika |

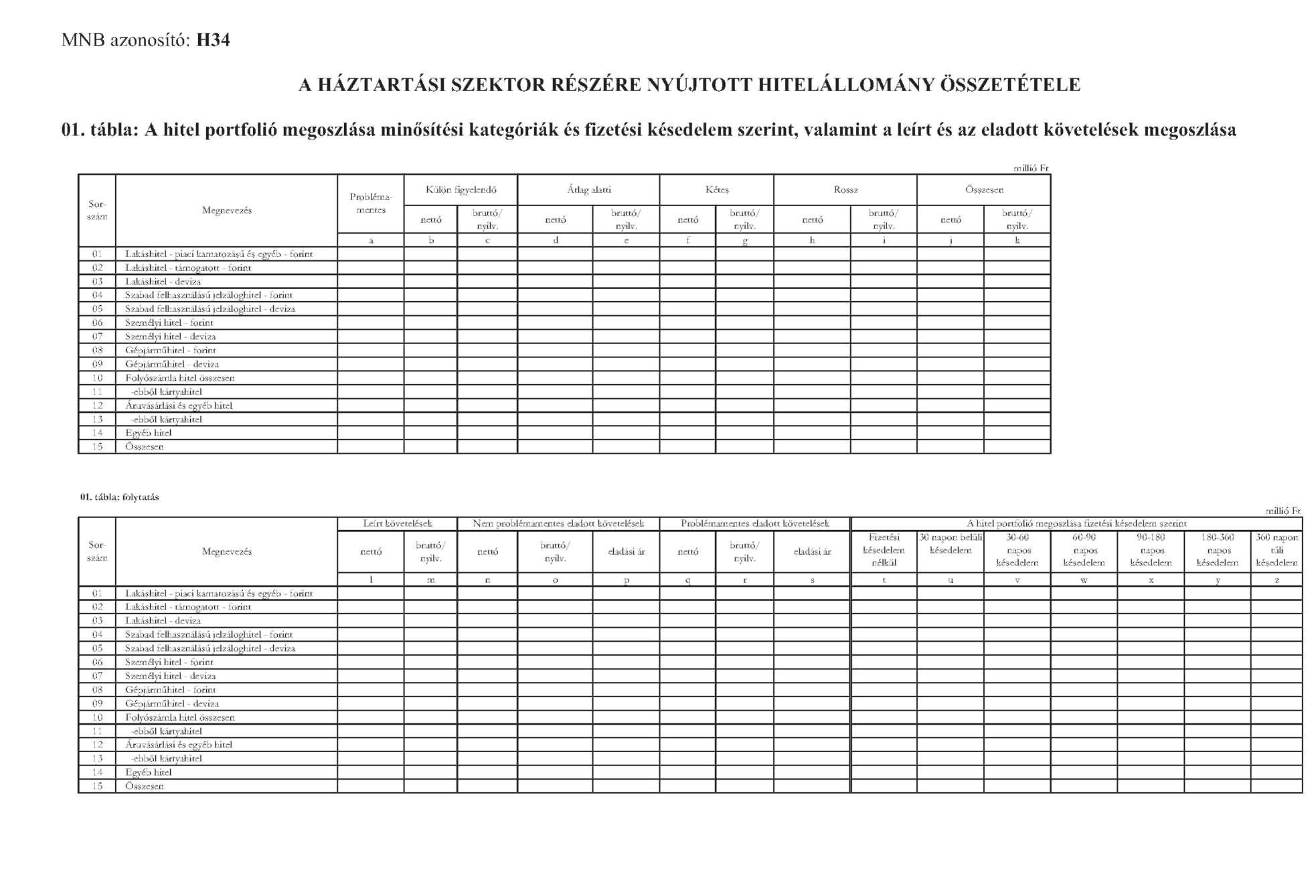

| H34 | A háztartási szektor részére nyújtott hitelállomány összetétele | bankok, szakosított hitelintézetek, az ezen típusú, 100 milliárd forintot meghaladó mérlegfőösszeggel rendelkező EGT fióktelepek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 20. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

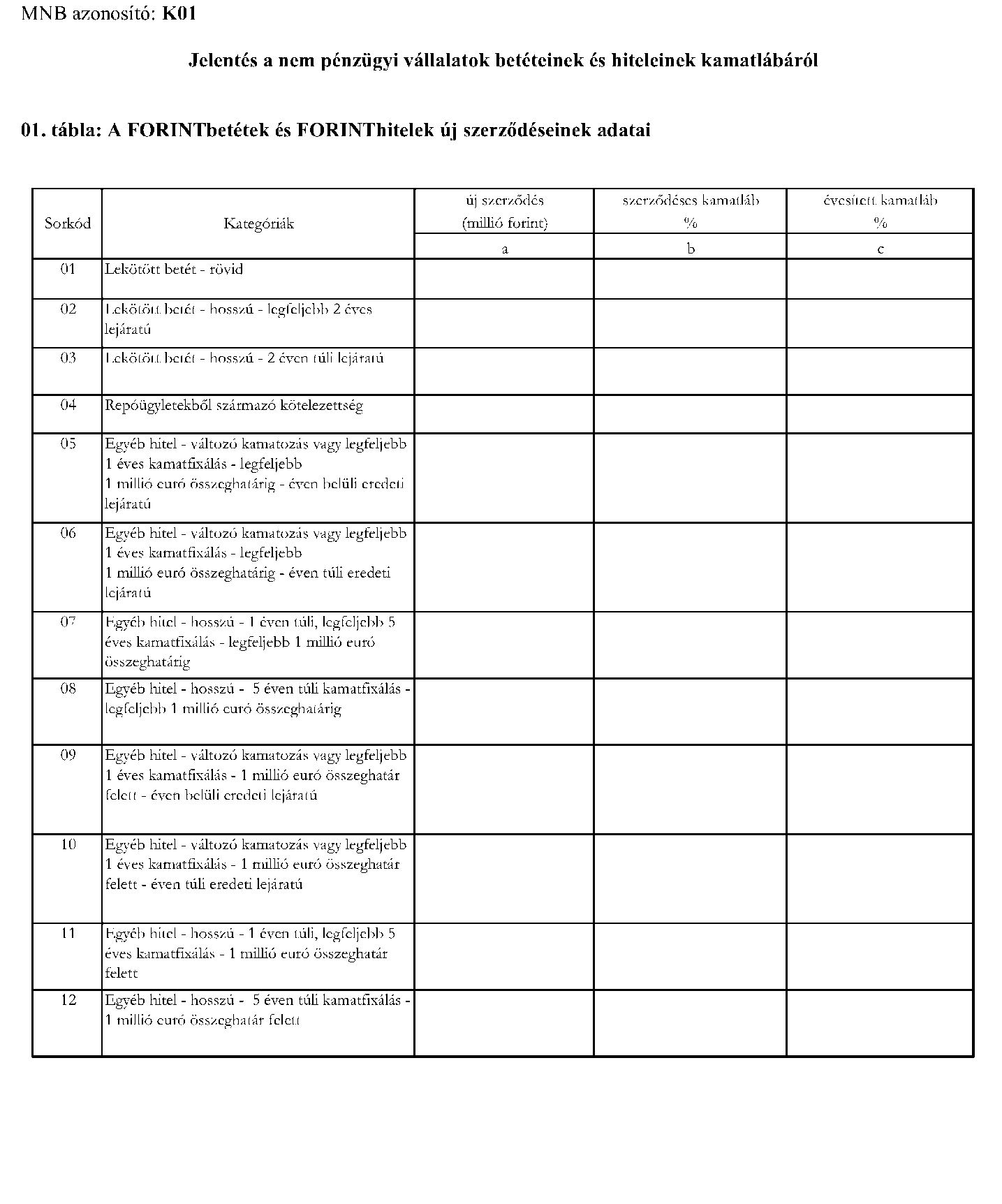

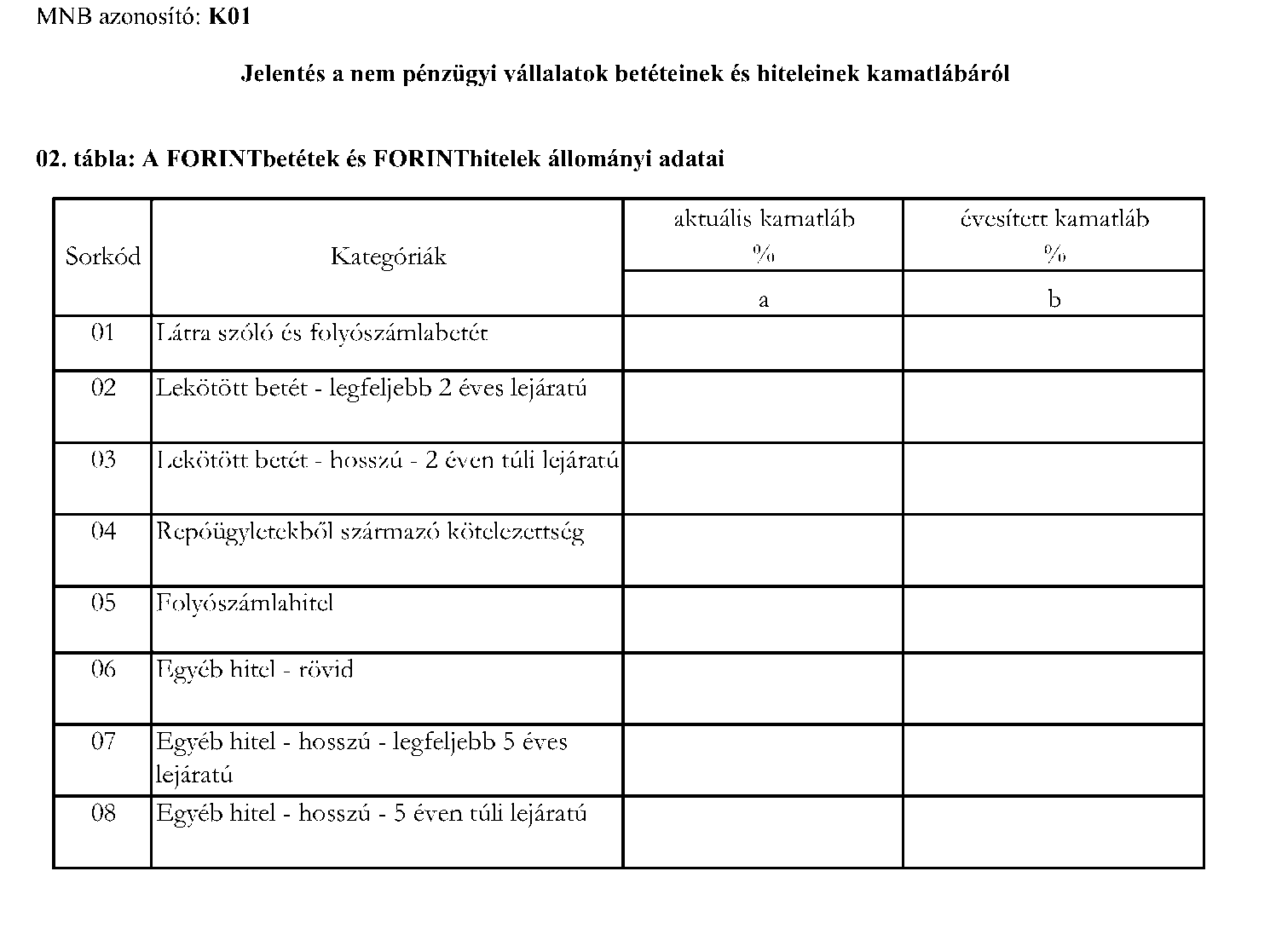

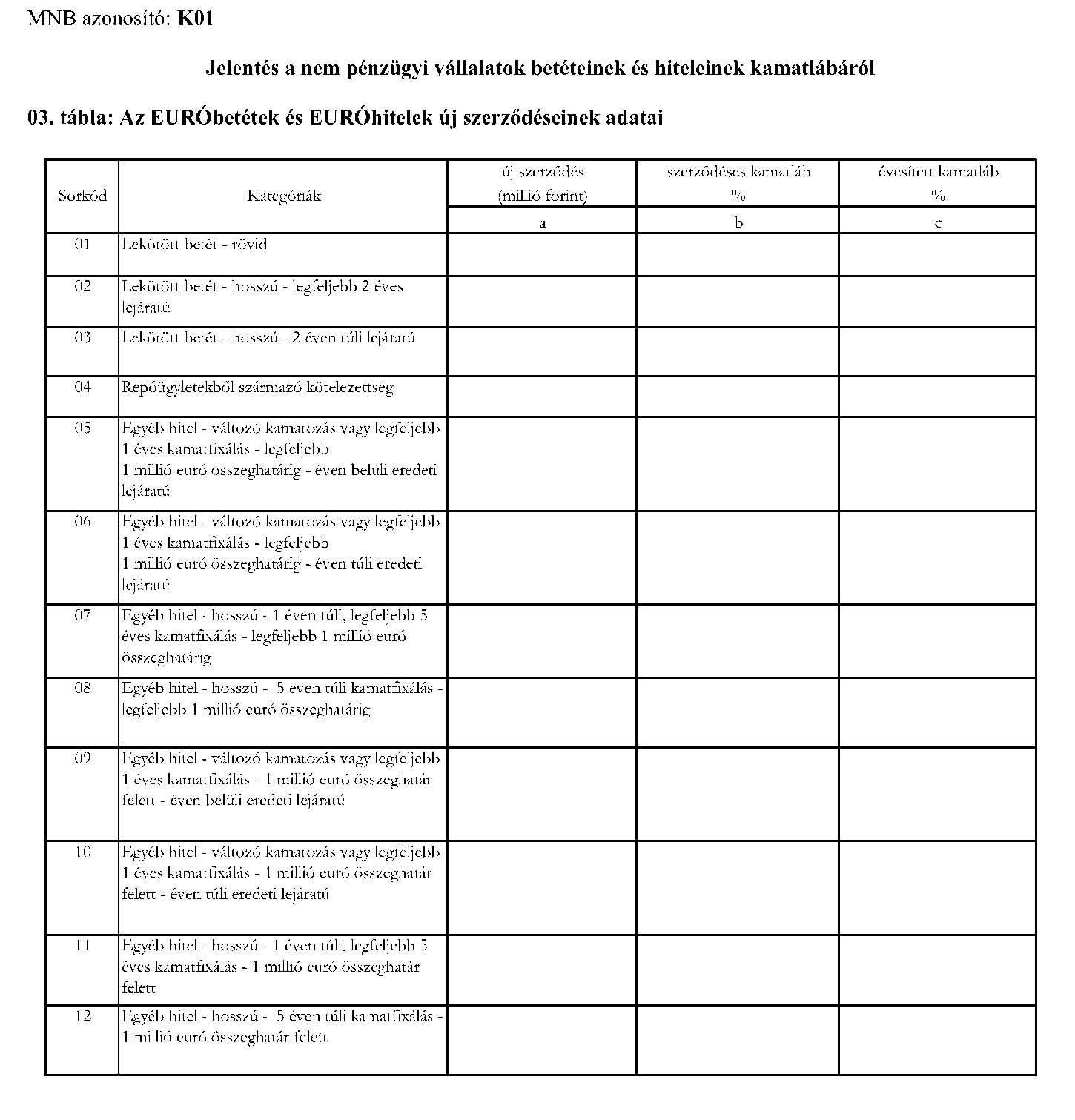

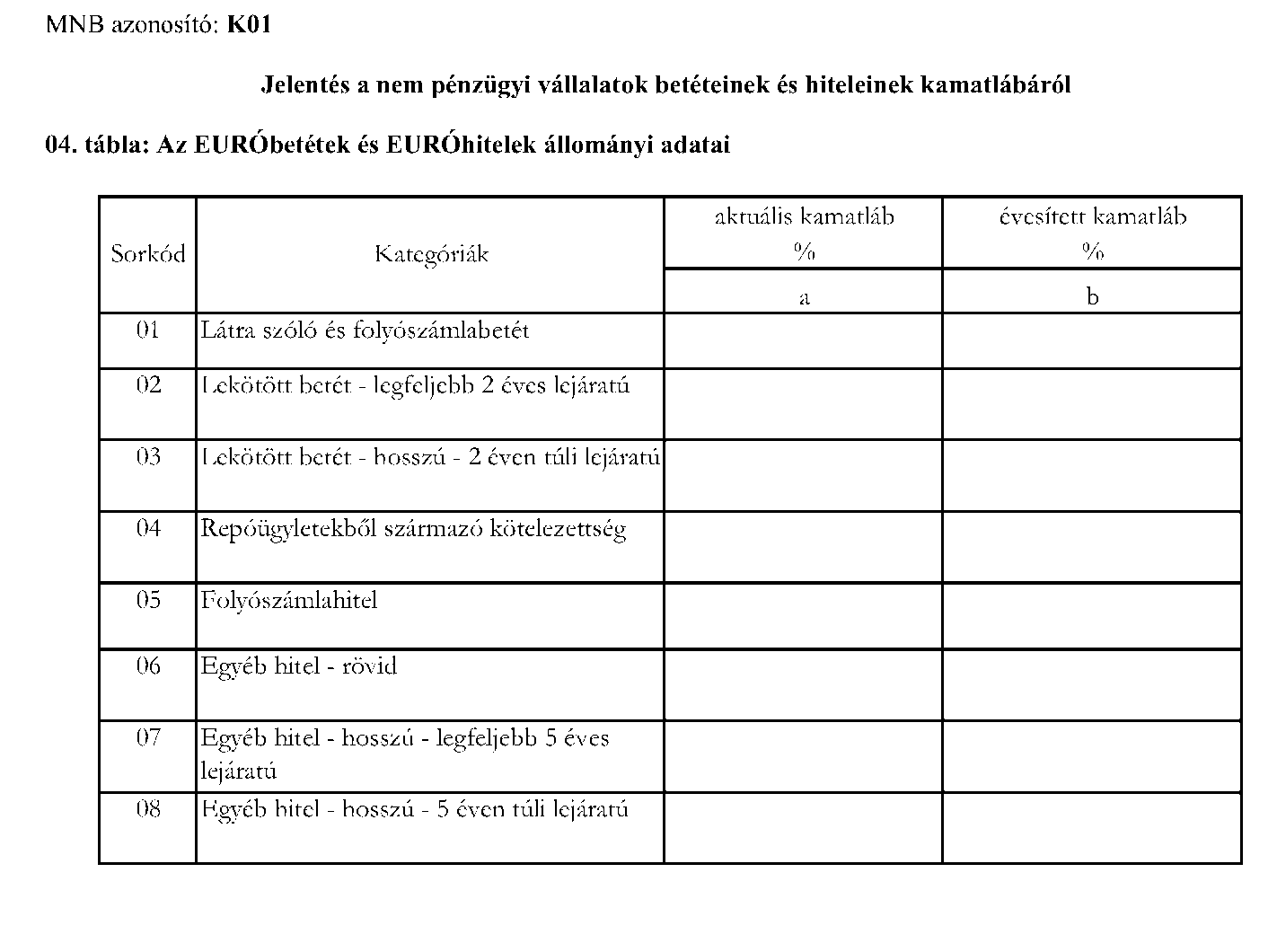

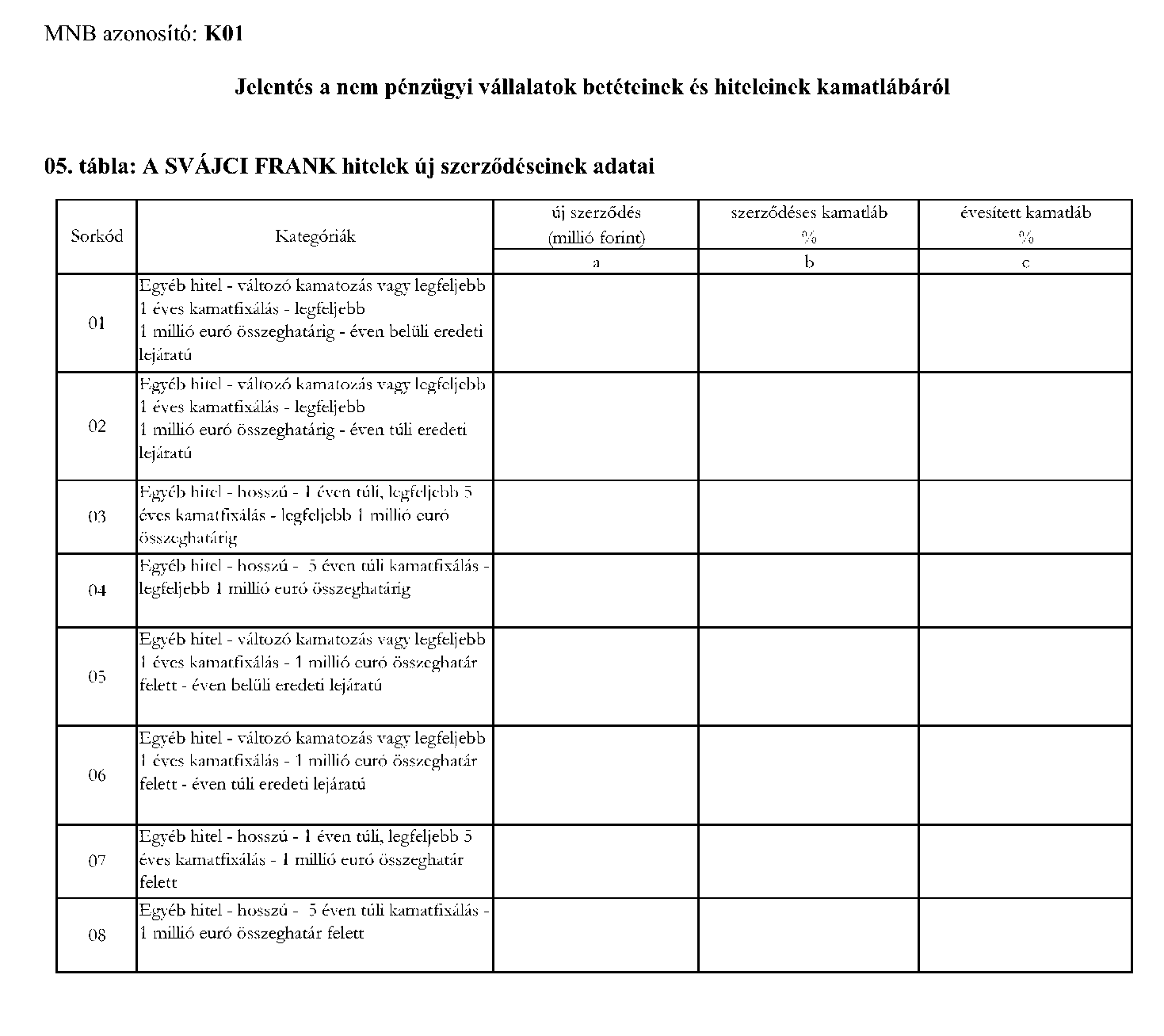

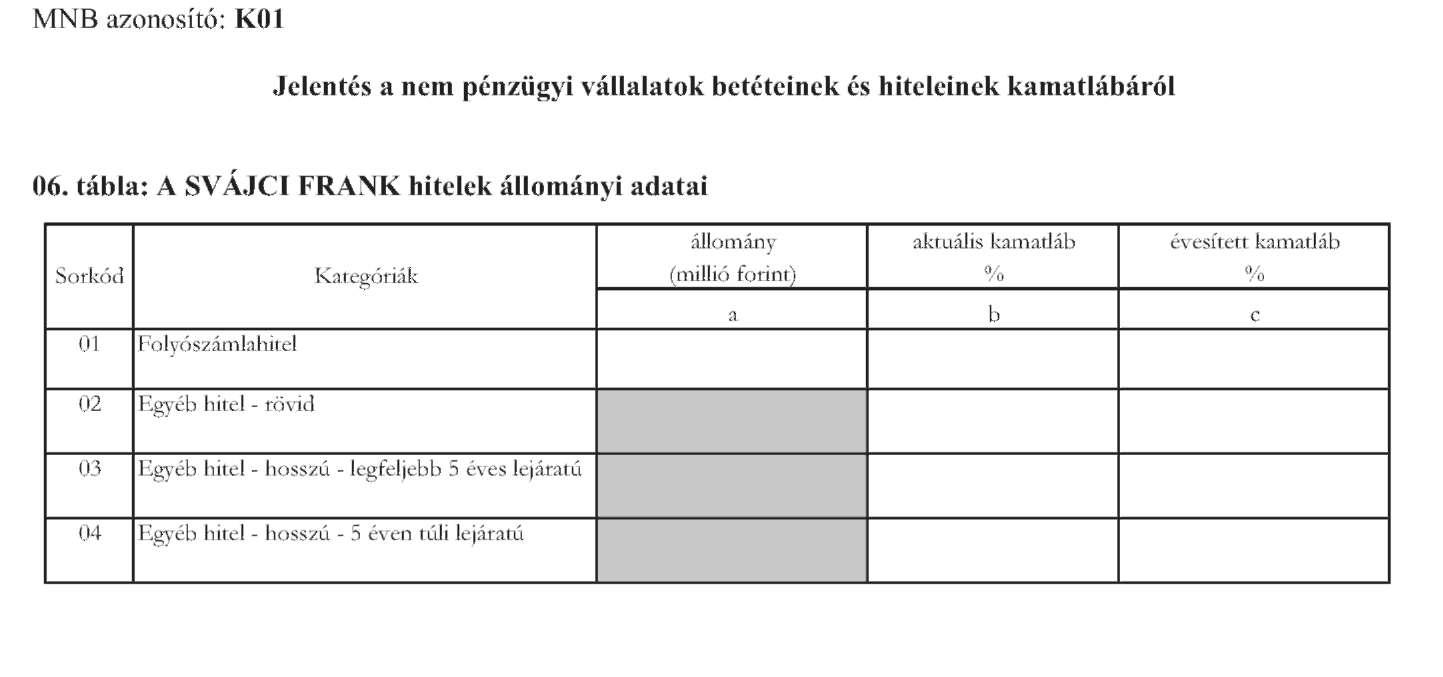

| K01 | Jelentés a nem pénzügyi vállalatok betéteinek és hiteleinek kamatlábáról | kijelölt hitelintézetek, az ezen típusú EGT fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 9. munkanap | MNB Statisztika |

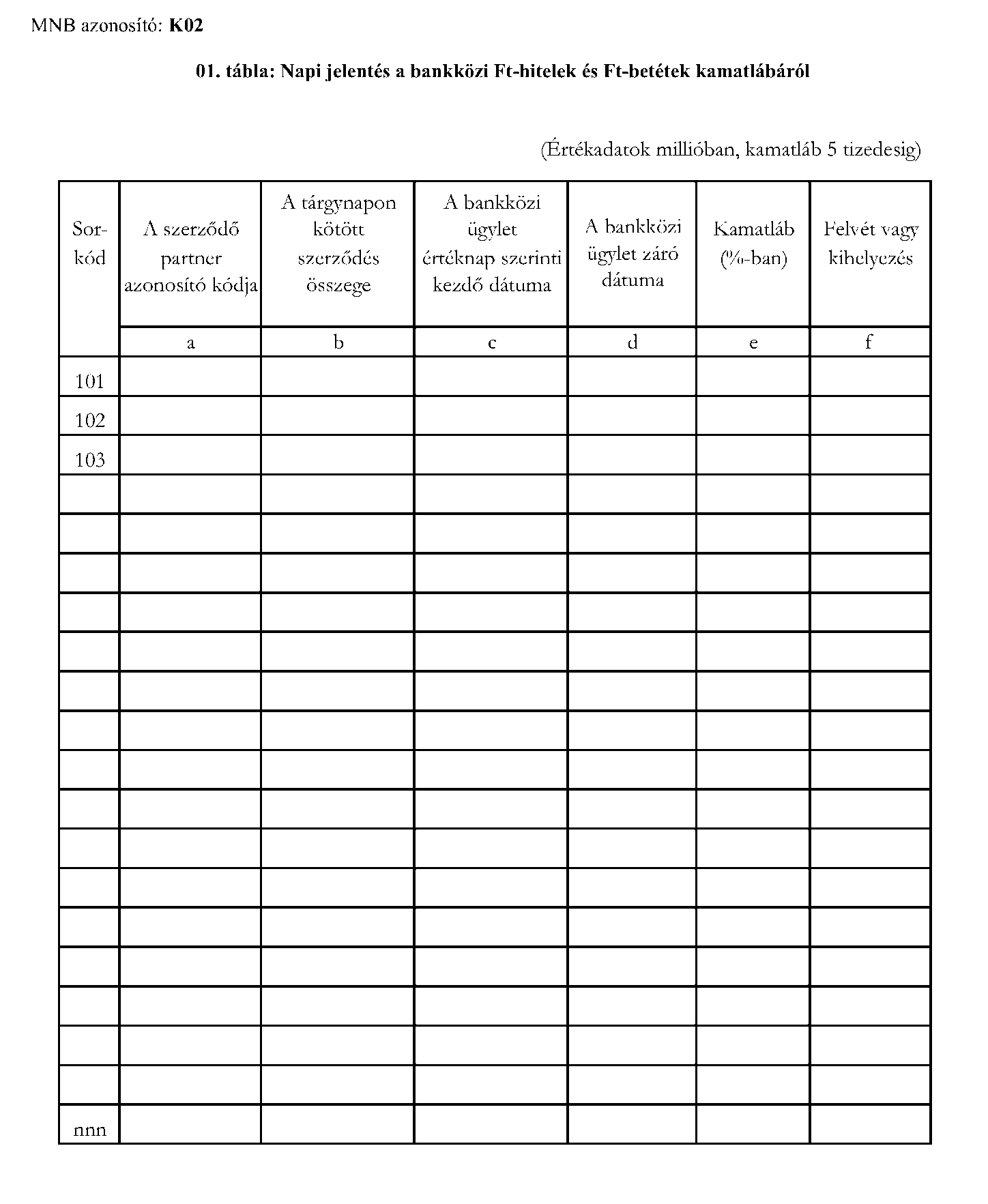

| K02 | Napi jelentés a bankközi Ft-hitelek és Ft-betétek kamatlábáról | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tárgynapot követő munkanap 10:00 óra | MNB Statisztika |

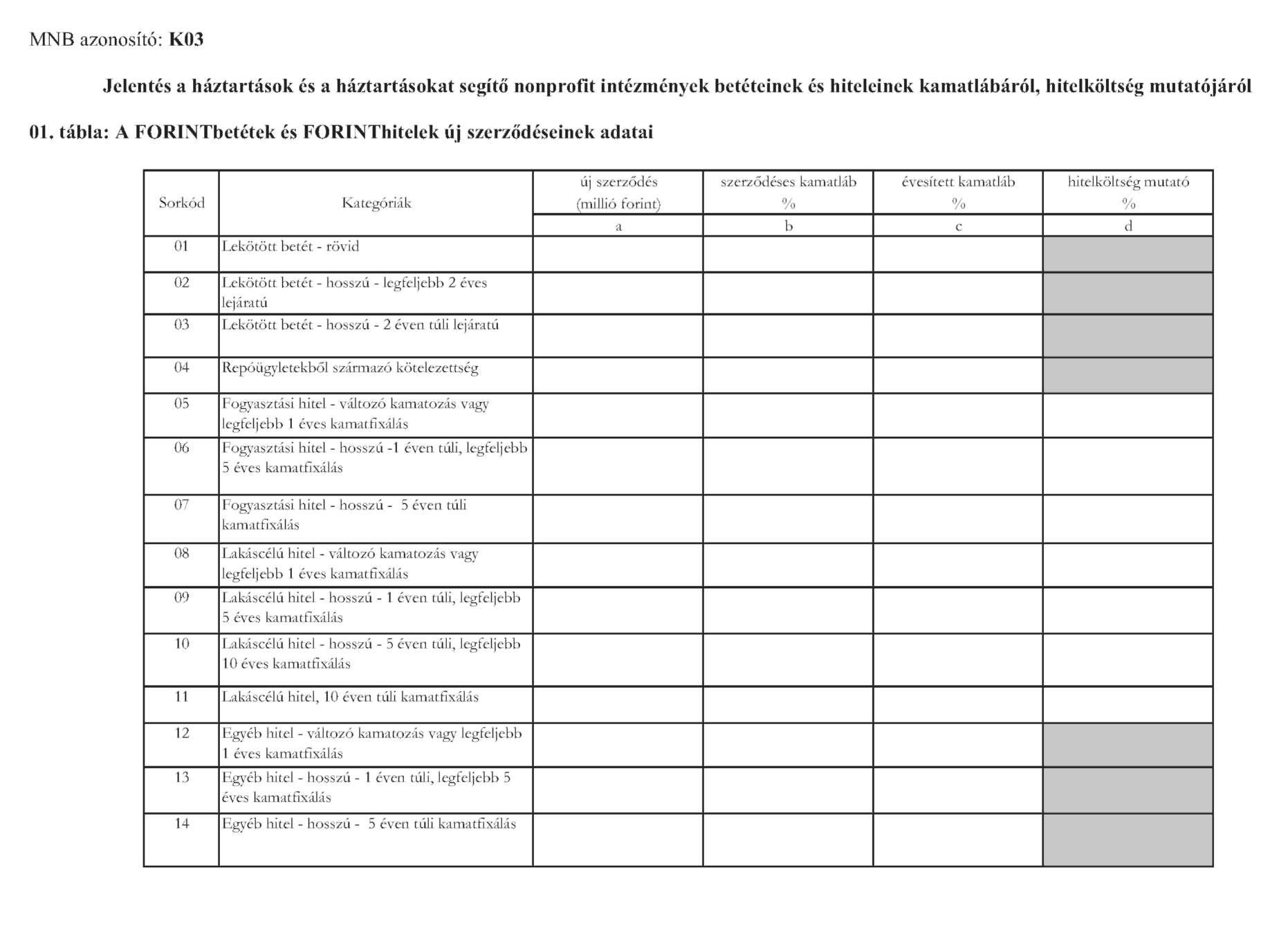

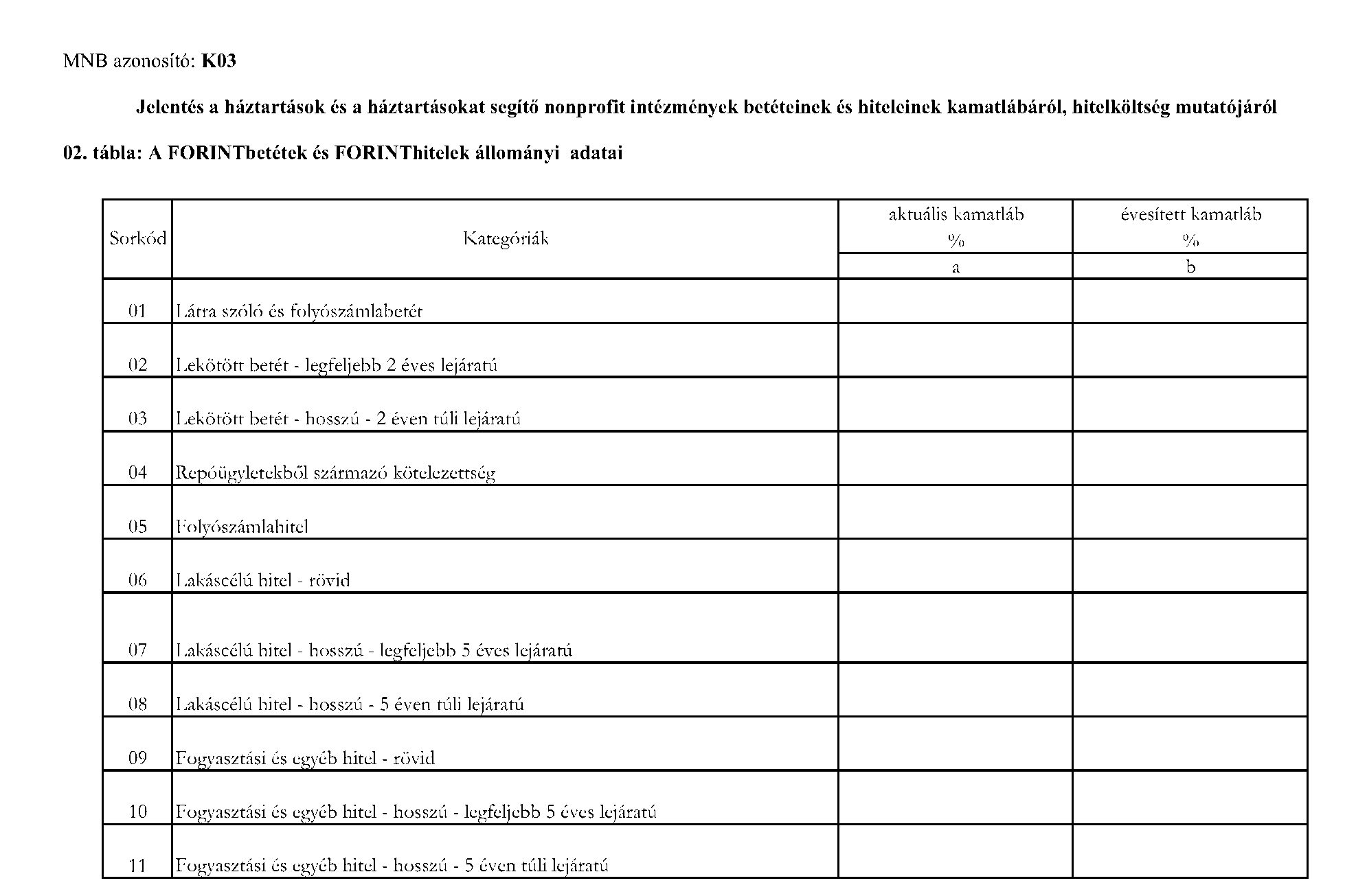

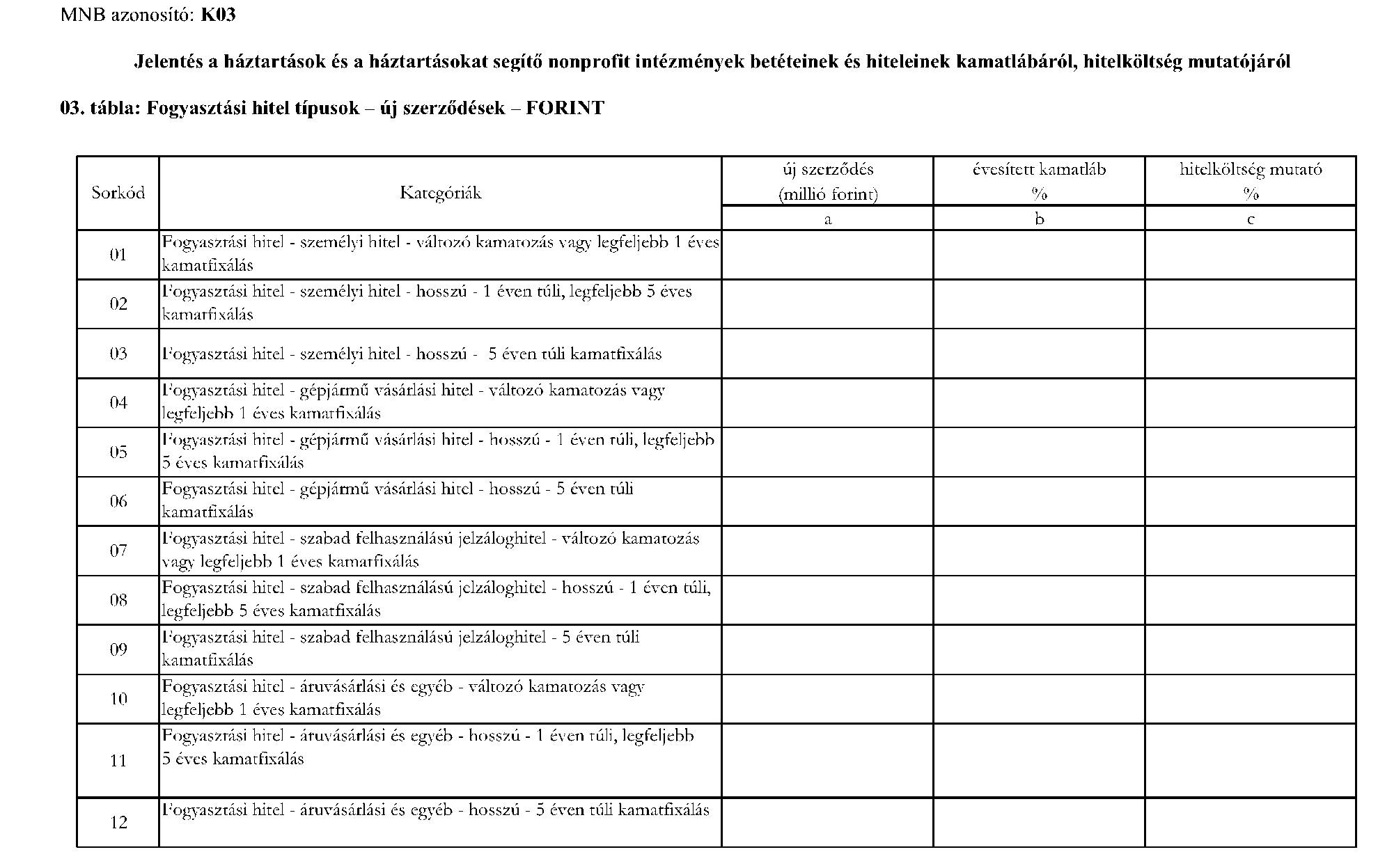

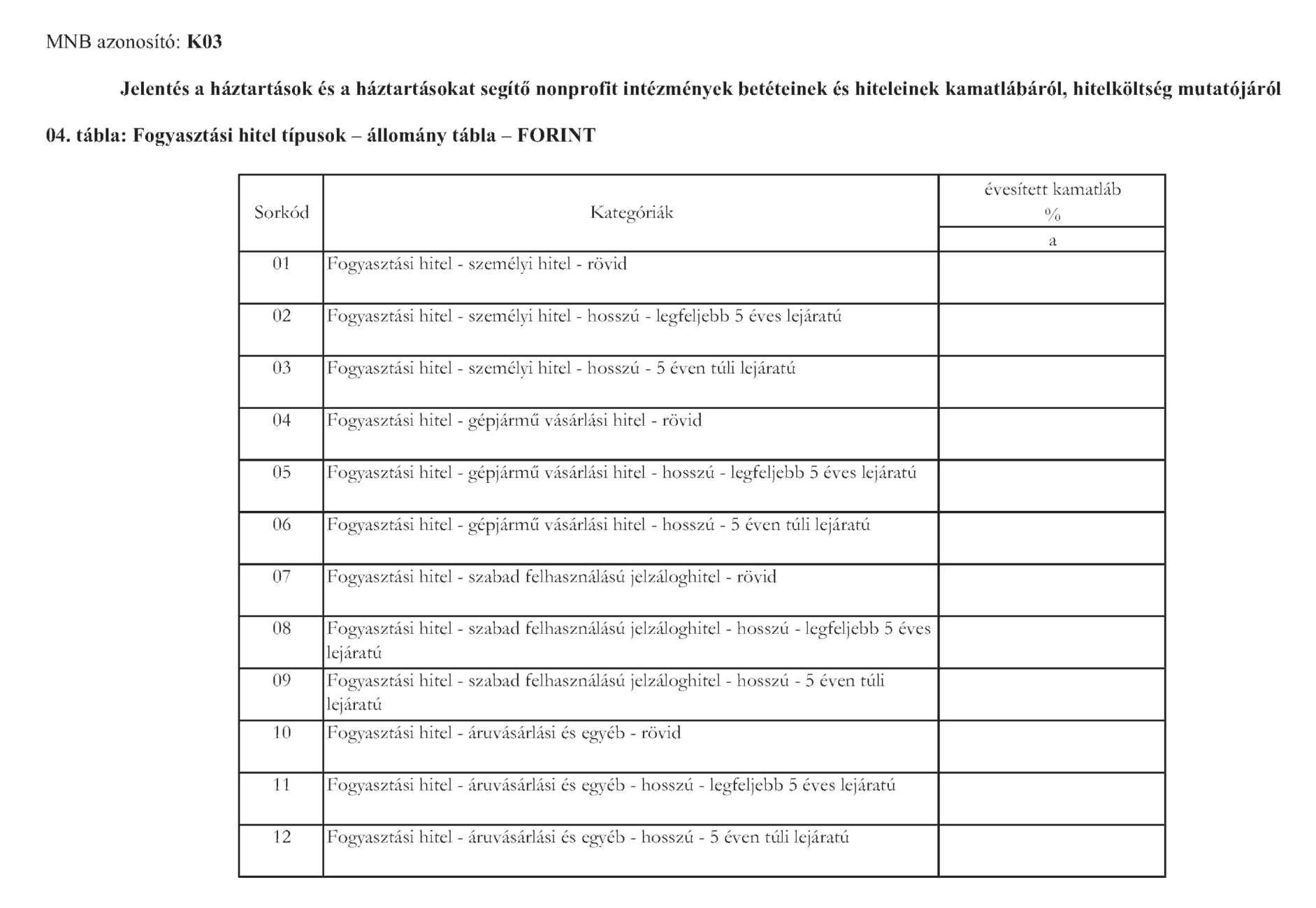

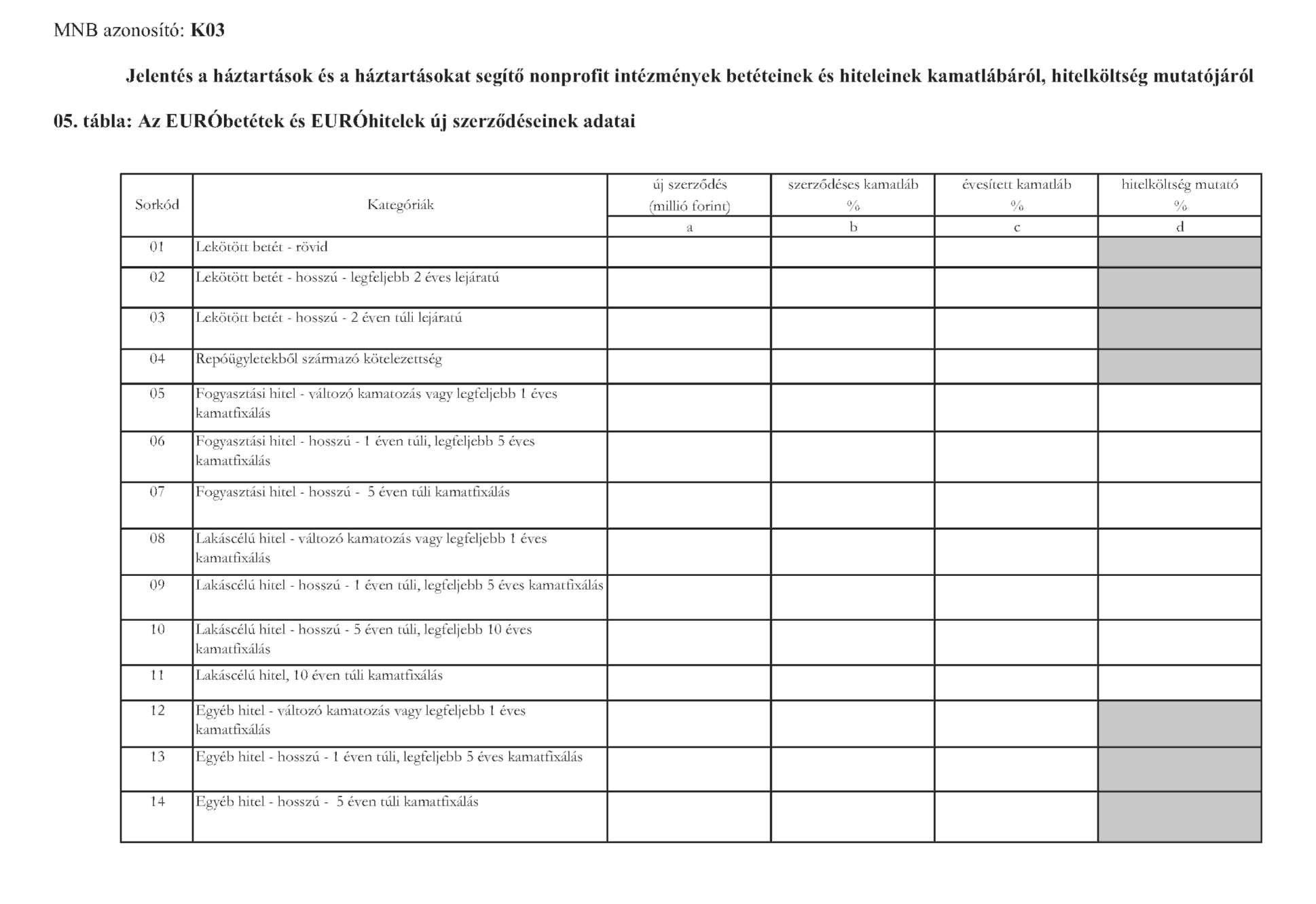

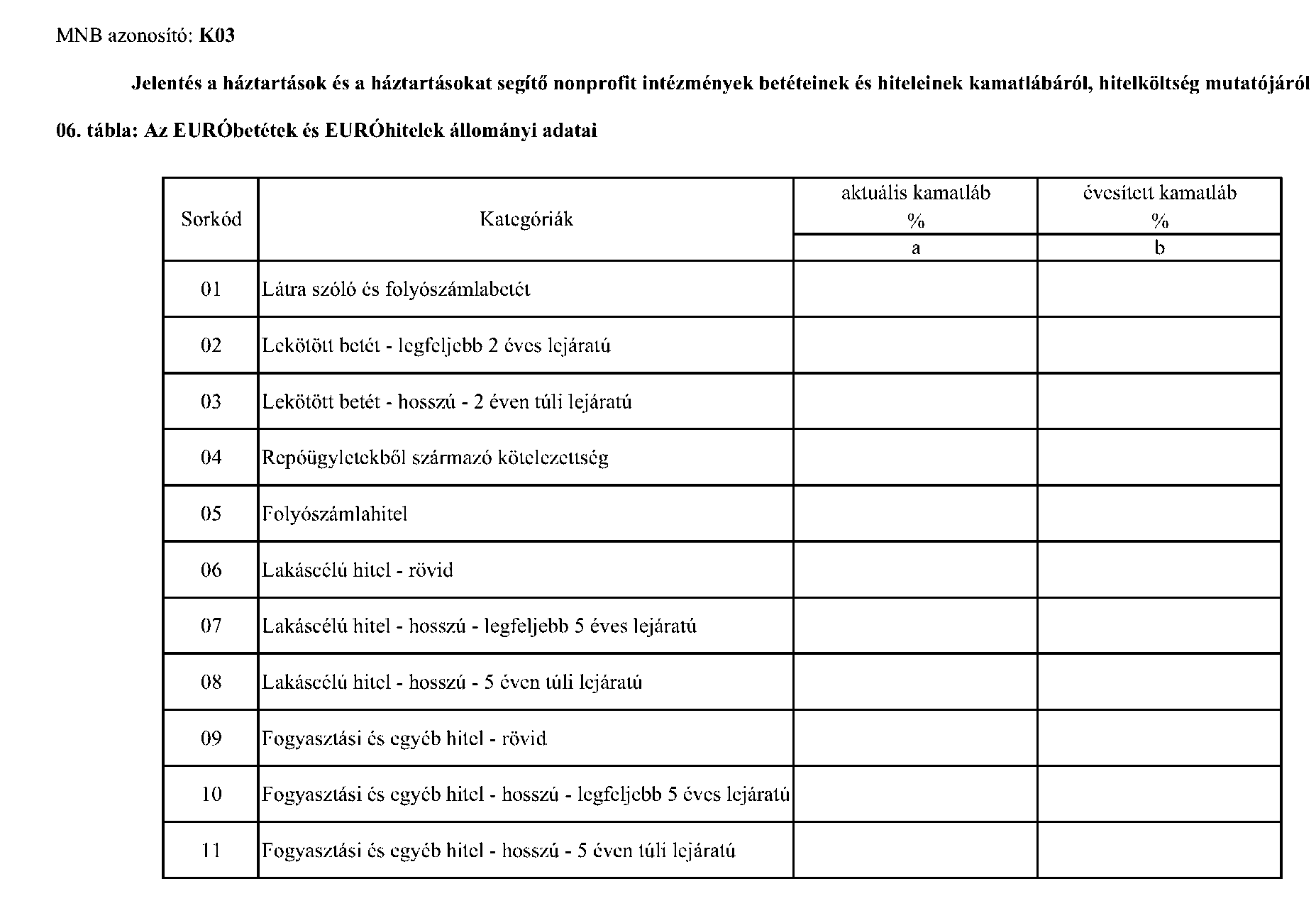

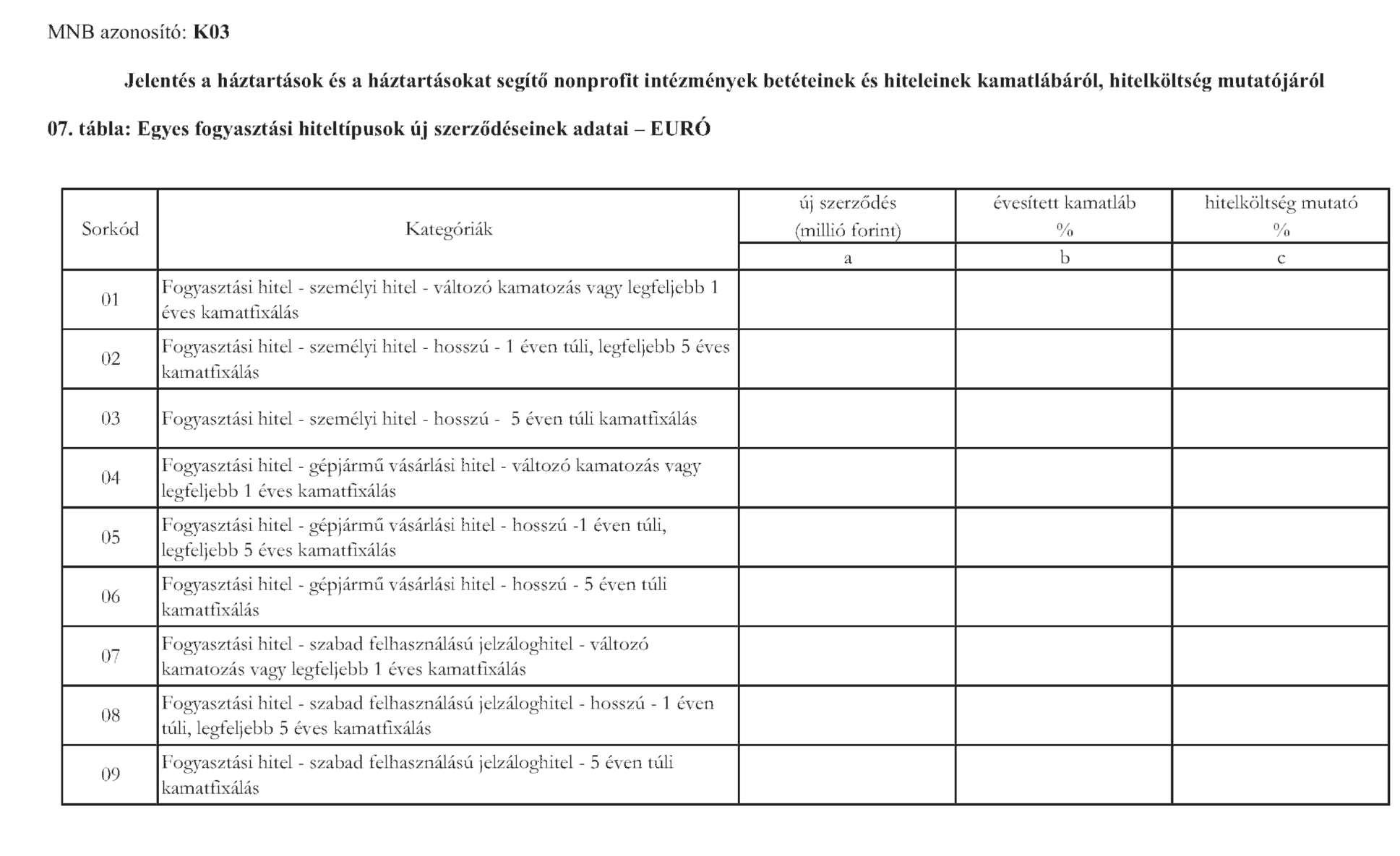

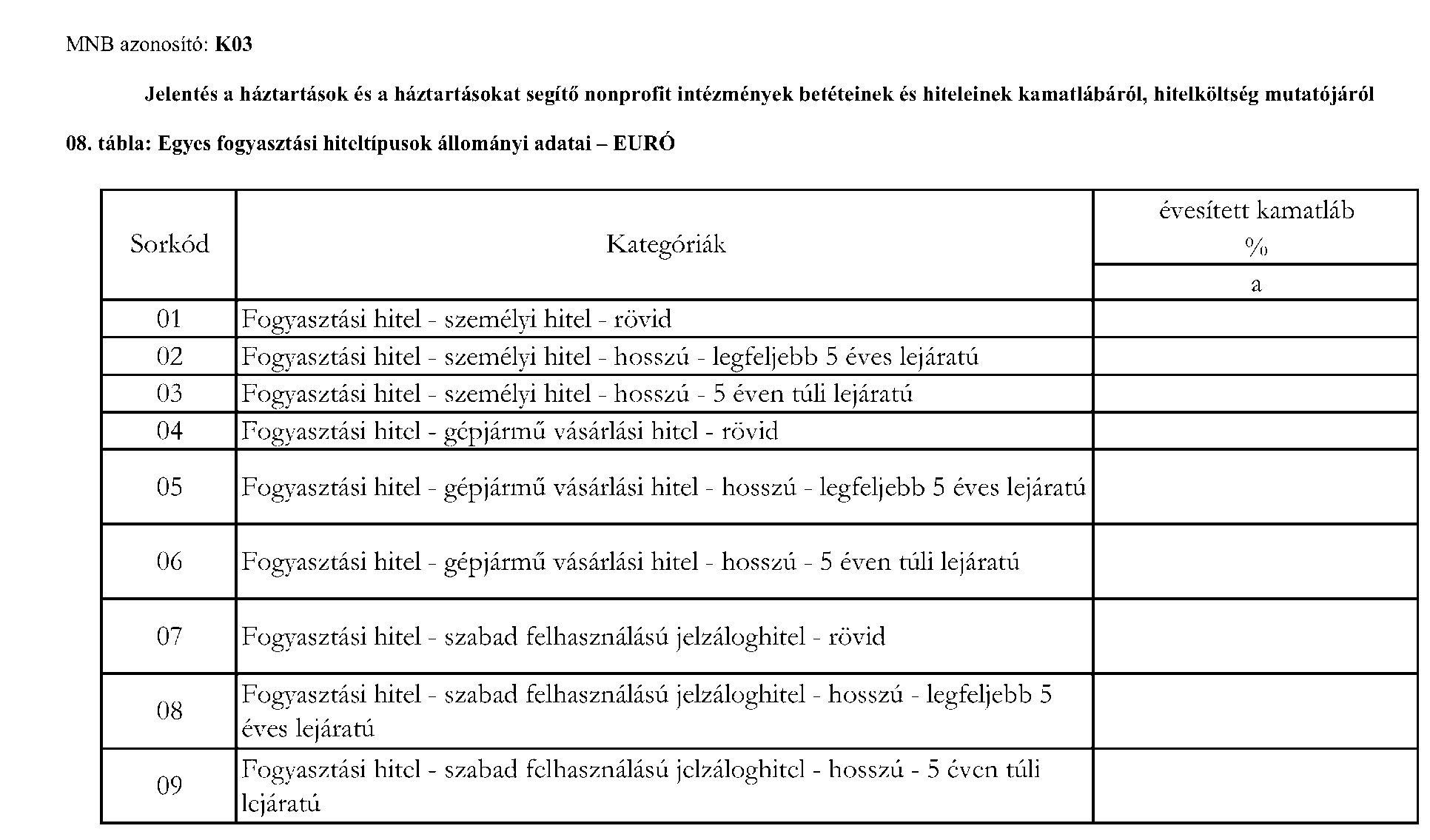

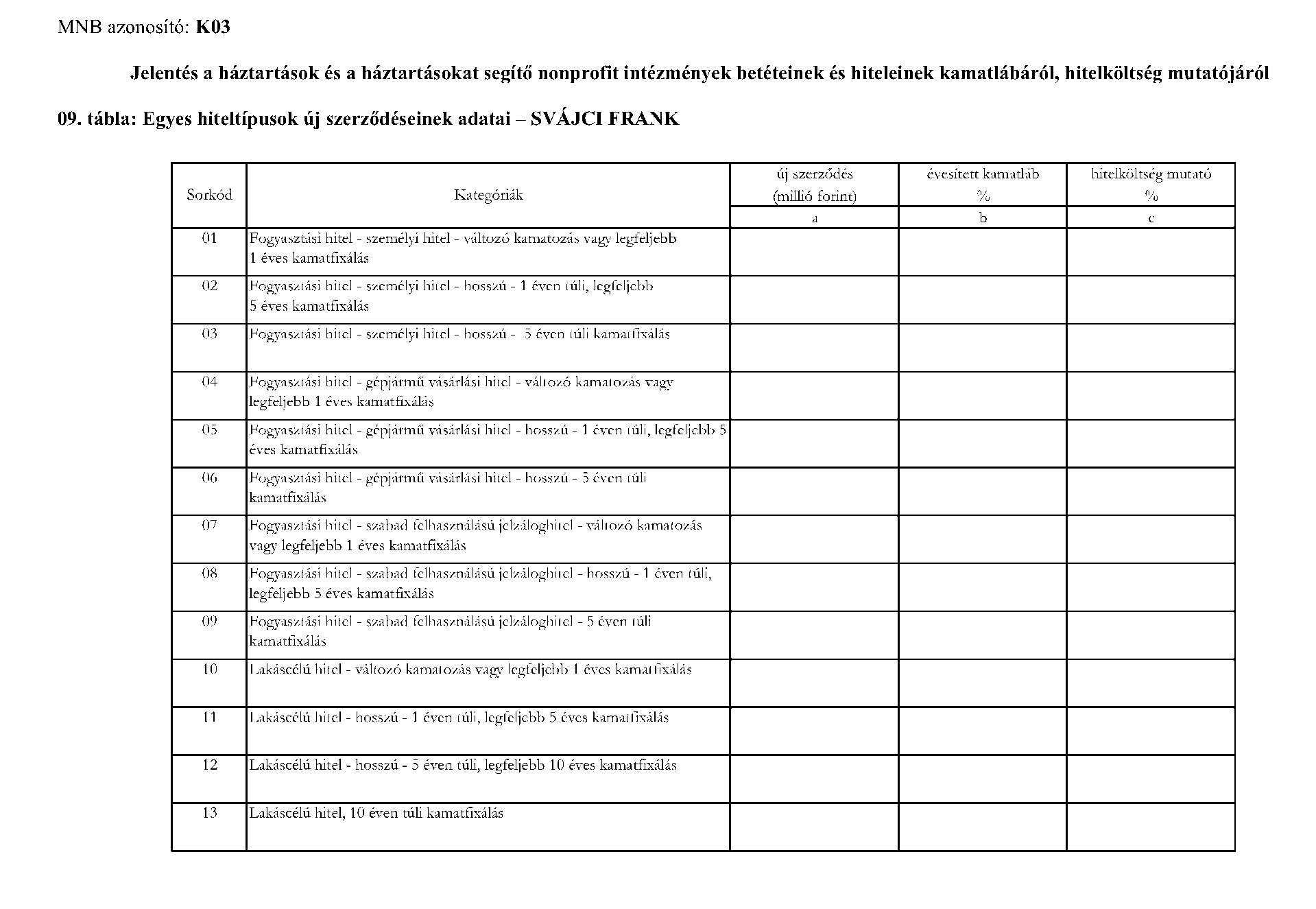

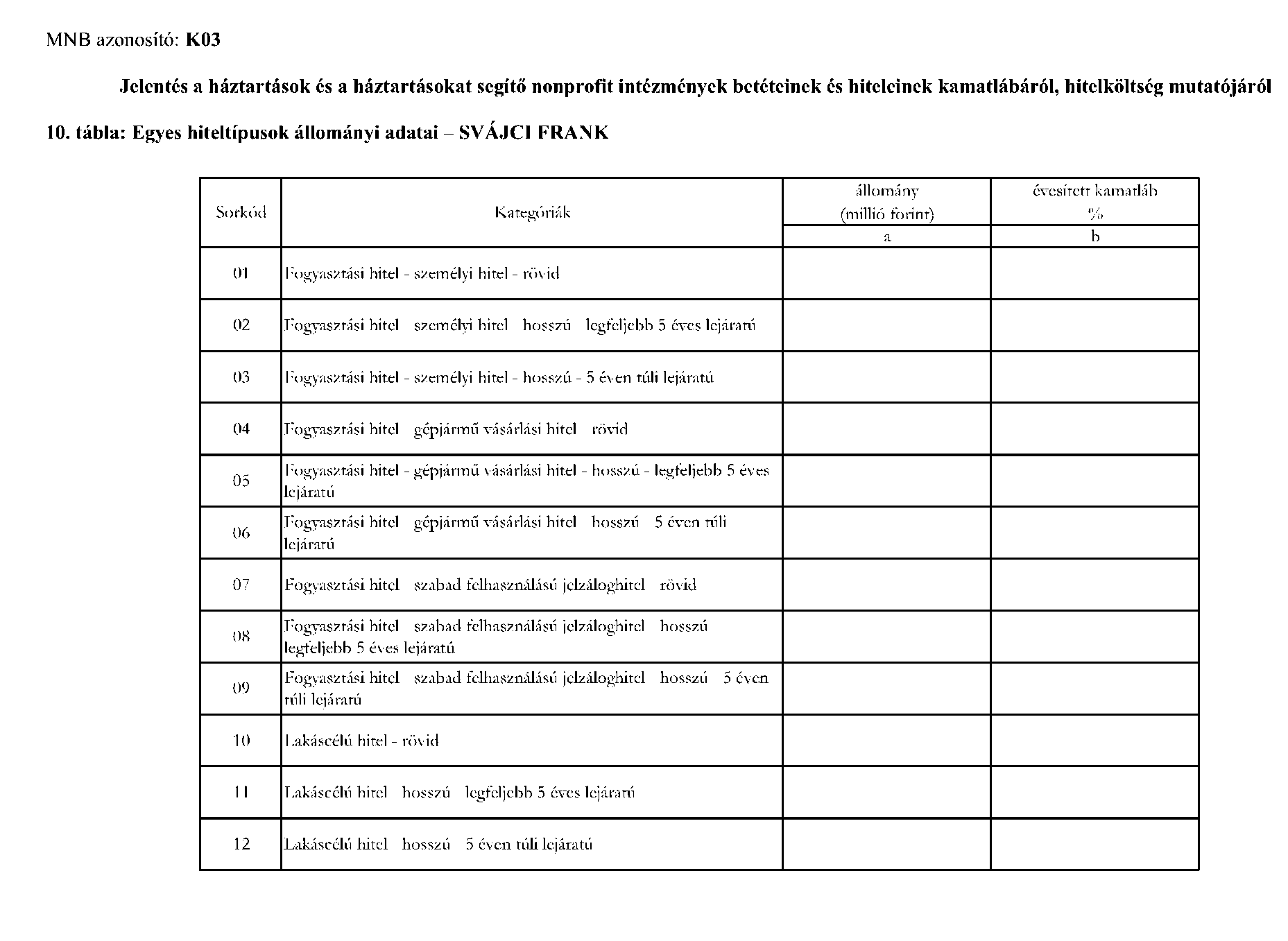

| K03 | Jelentés a háztartások és a háztartásokat segítő nonprofit intézmények betéteinek és hiteleinek kamatlábáról, hitelköltség mutatójáról | kijelölt hitelintézetek, az ezen típusú EGT fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 9. munkanap | MNB Statisztika |

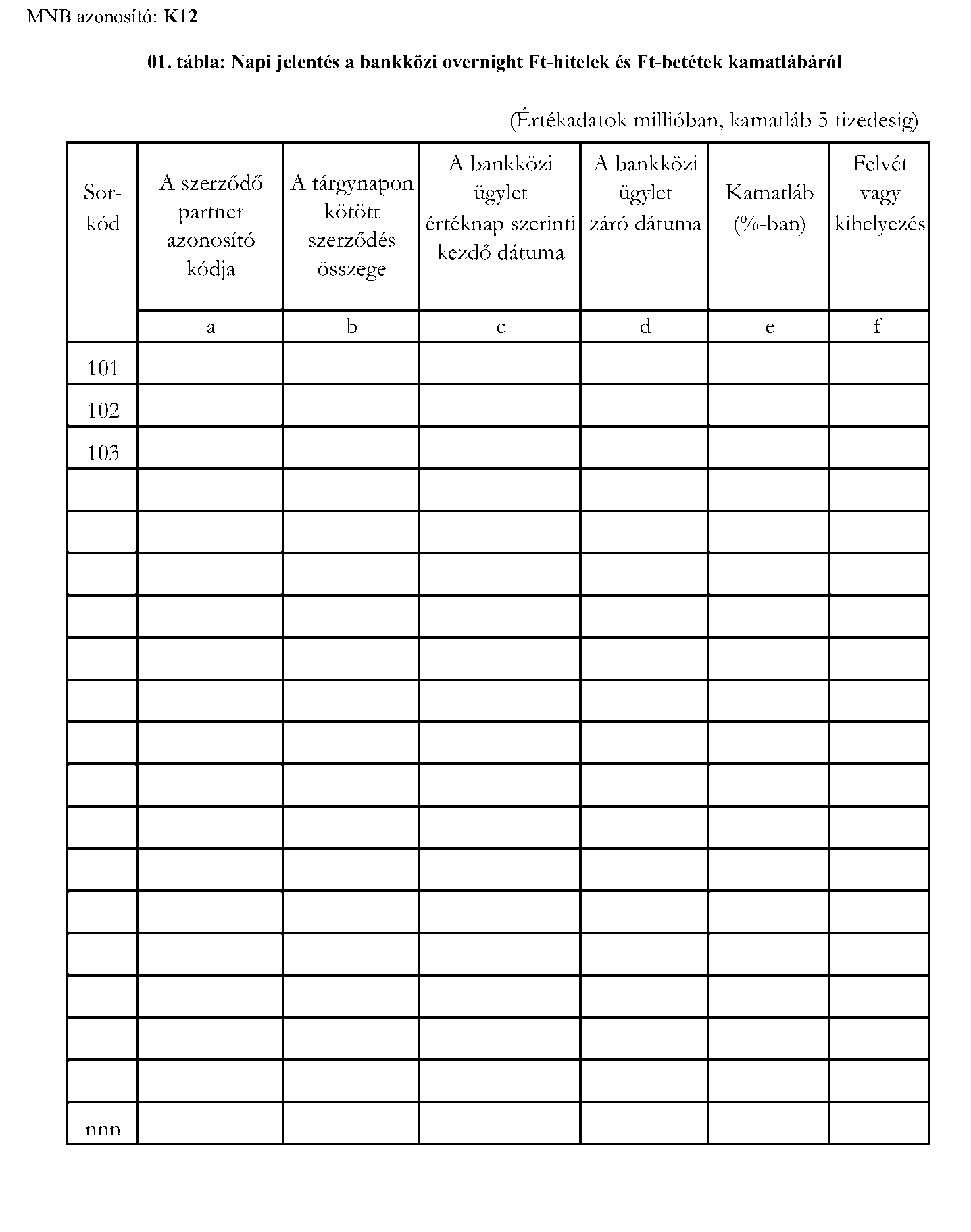

| K12 | Napi jelentés a bankközi overnight Ft-hitelek és Ft-betétek kamatlábáról | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tárgynapot követő munkanap 8:00 óra | MNB Statisztika |

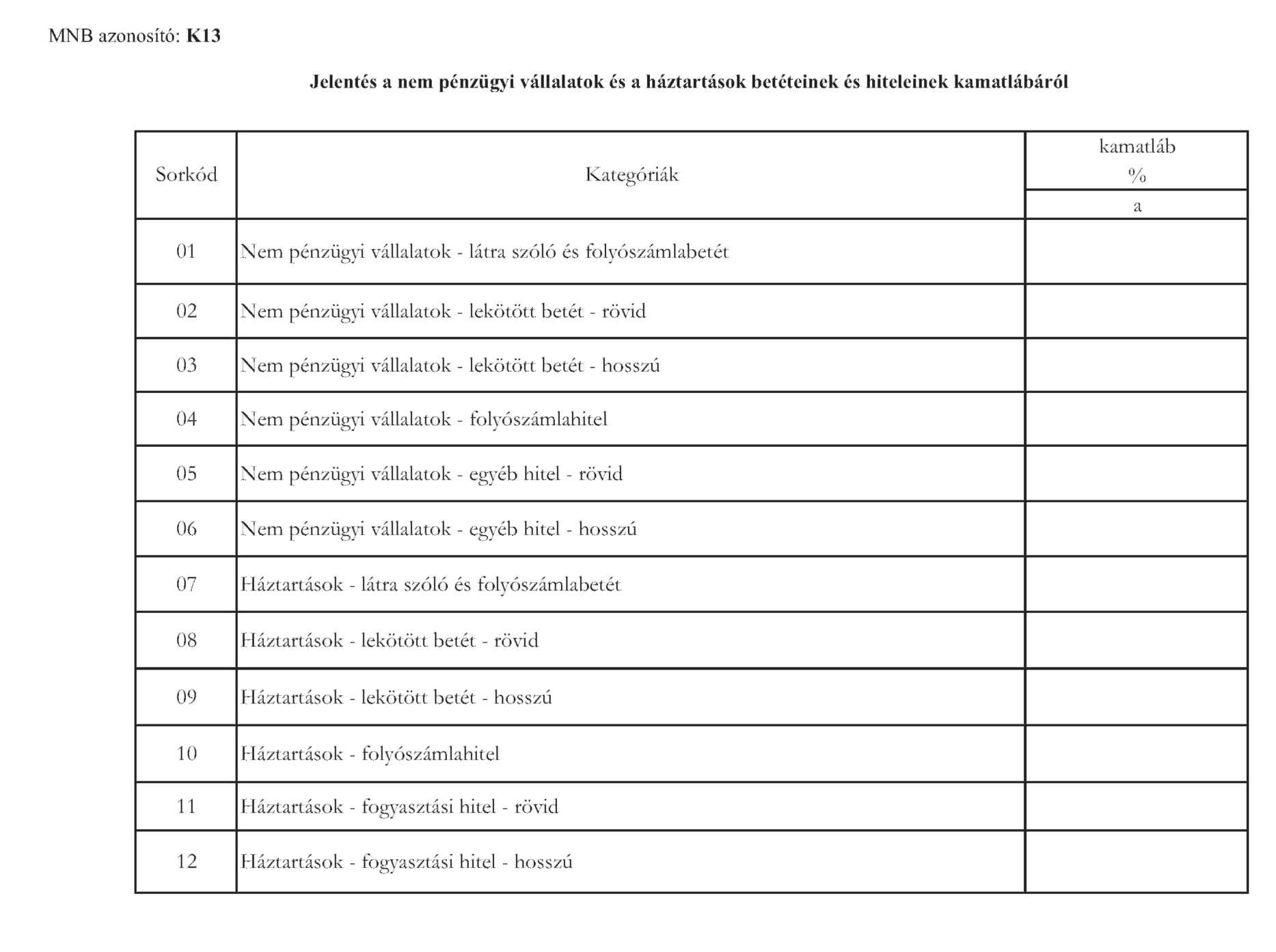

| K13 | Jelentés a nem pénzügyi vállalatok és a háztartások betéteinek és hiteleinek kamatlábáról | bankok, - Tpt. szerinti elszámolóházak kivételével - a szakosított hitelintézetek, szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő év február 28. | MNB Statisztika |

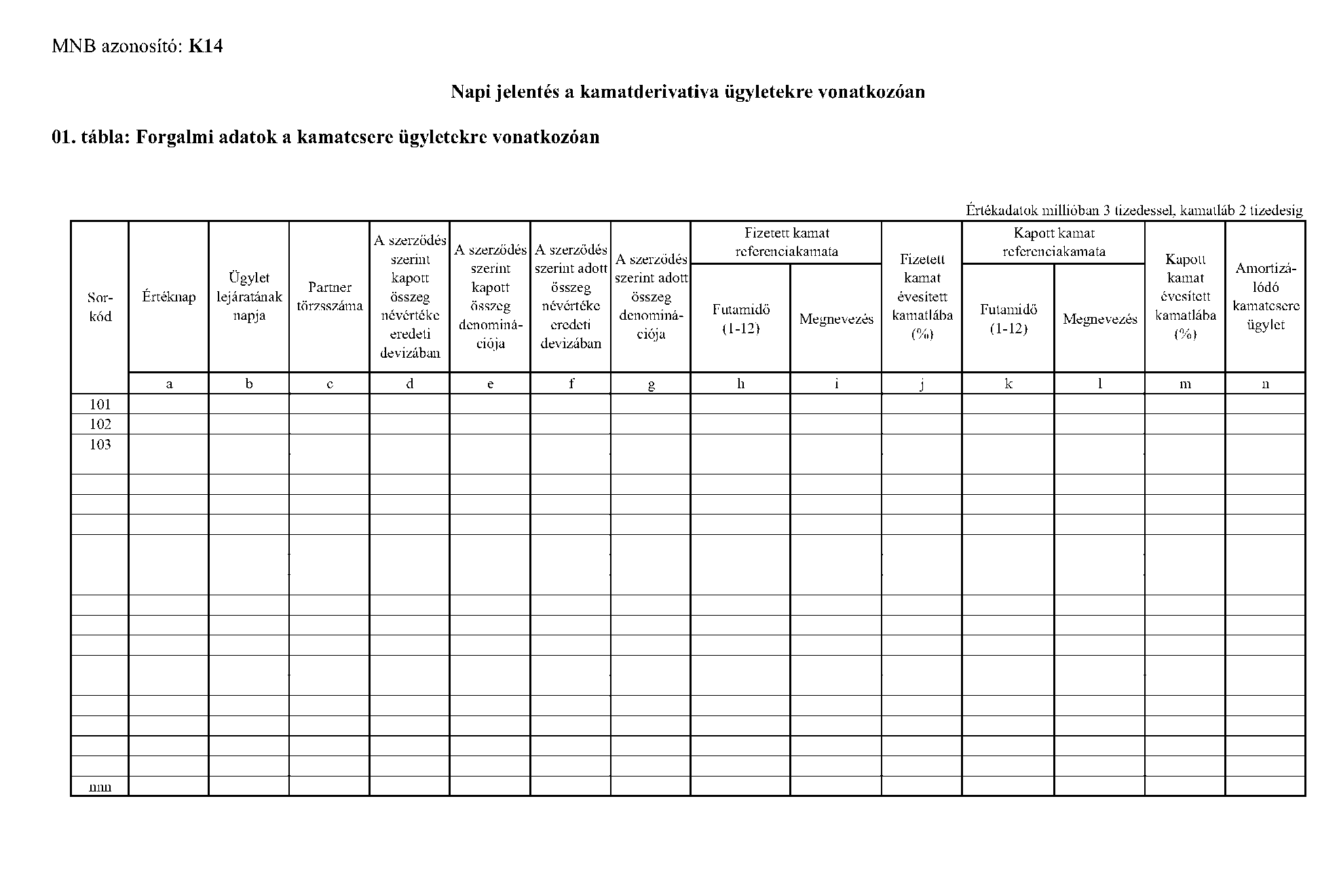

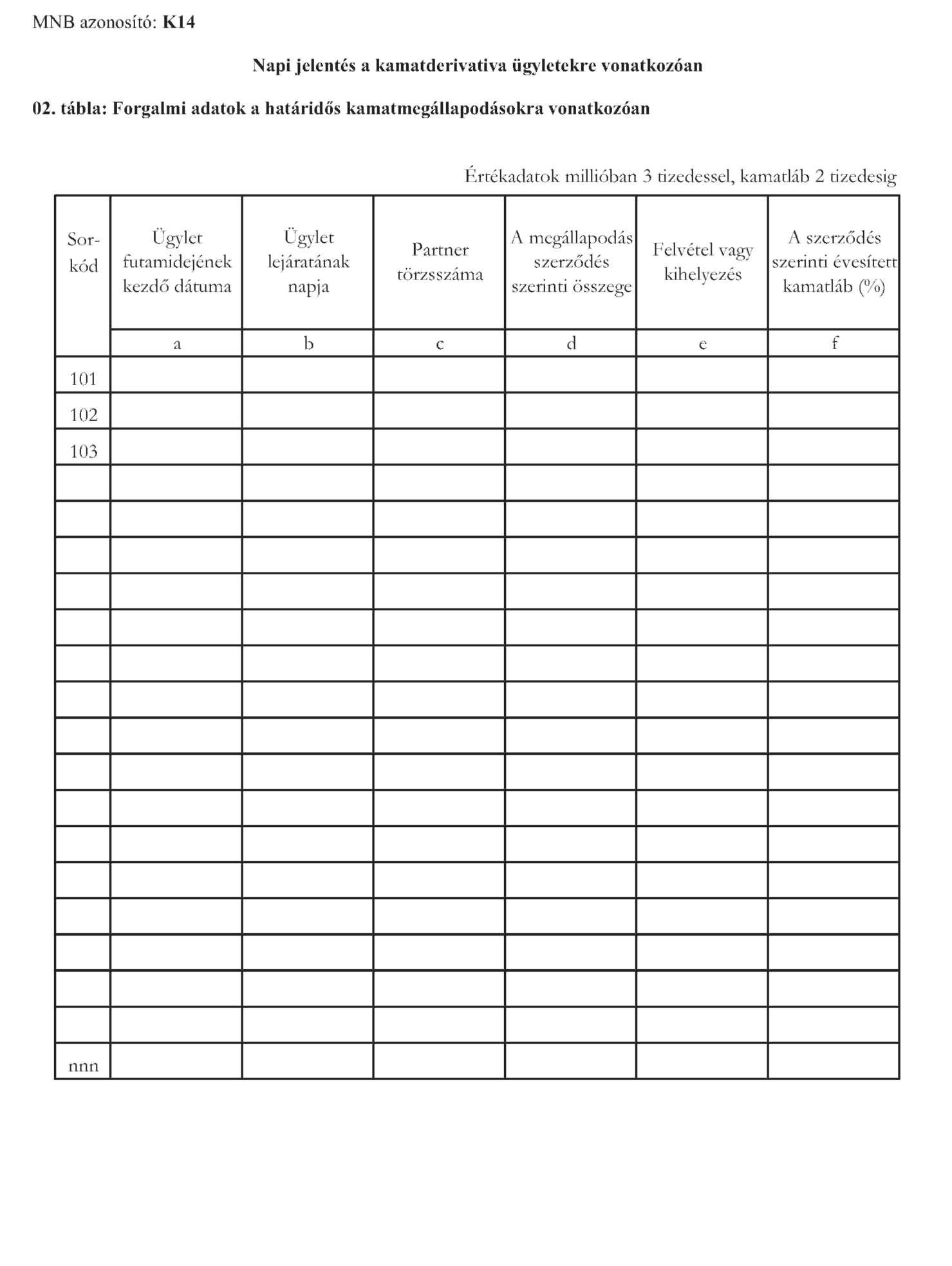

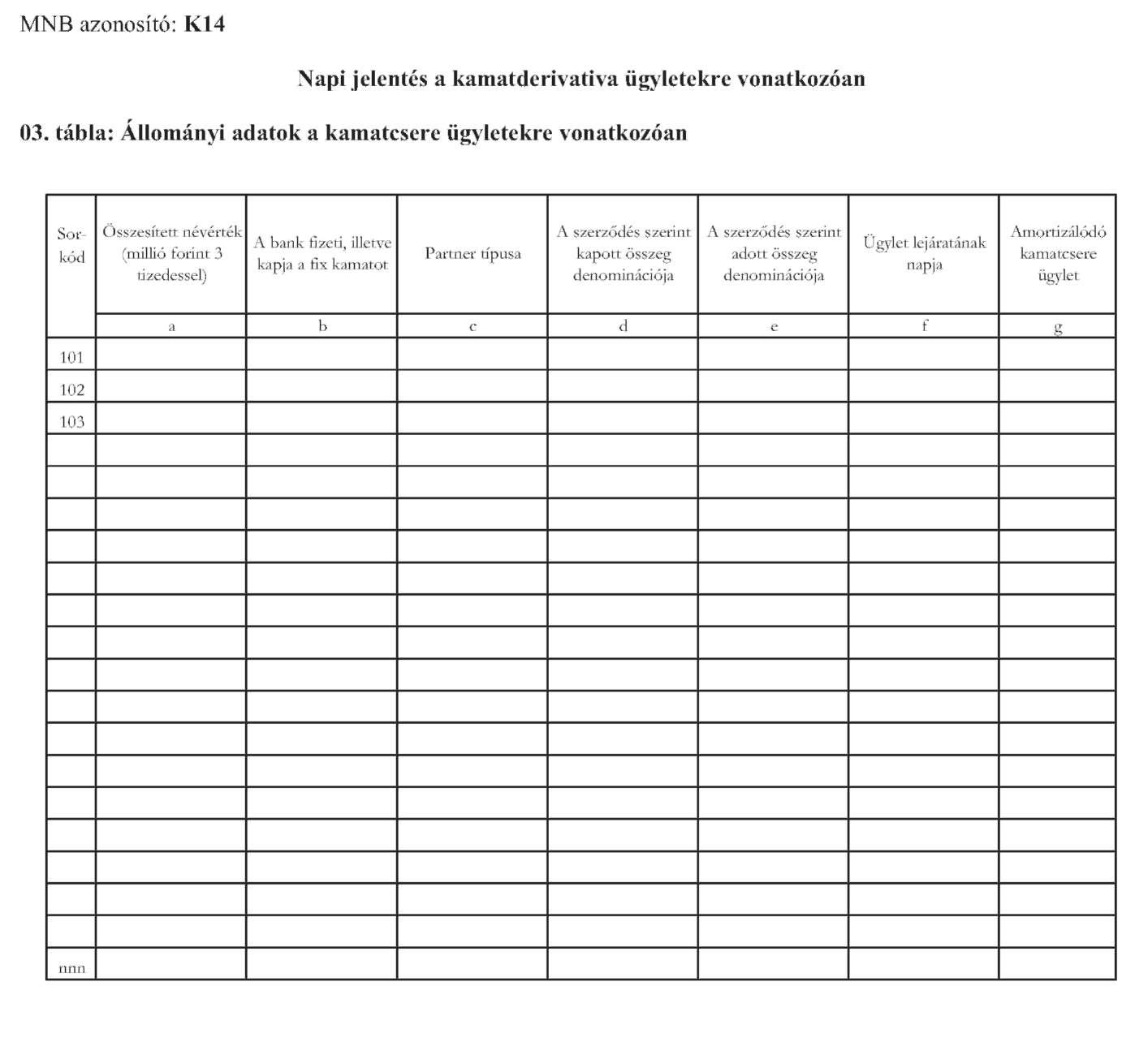

| K14 | Napi jelentés a kamatderivatíva ügyletekre vonatkozóan | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | napi | elektronikus úton (EBEAD) | tárgynapot követő munkanap 11:30 óra | MNB Statisztika |

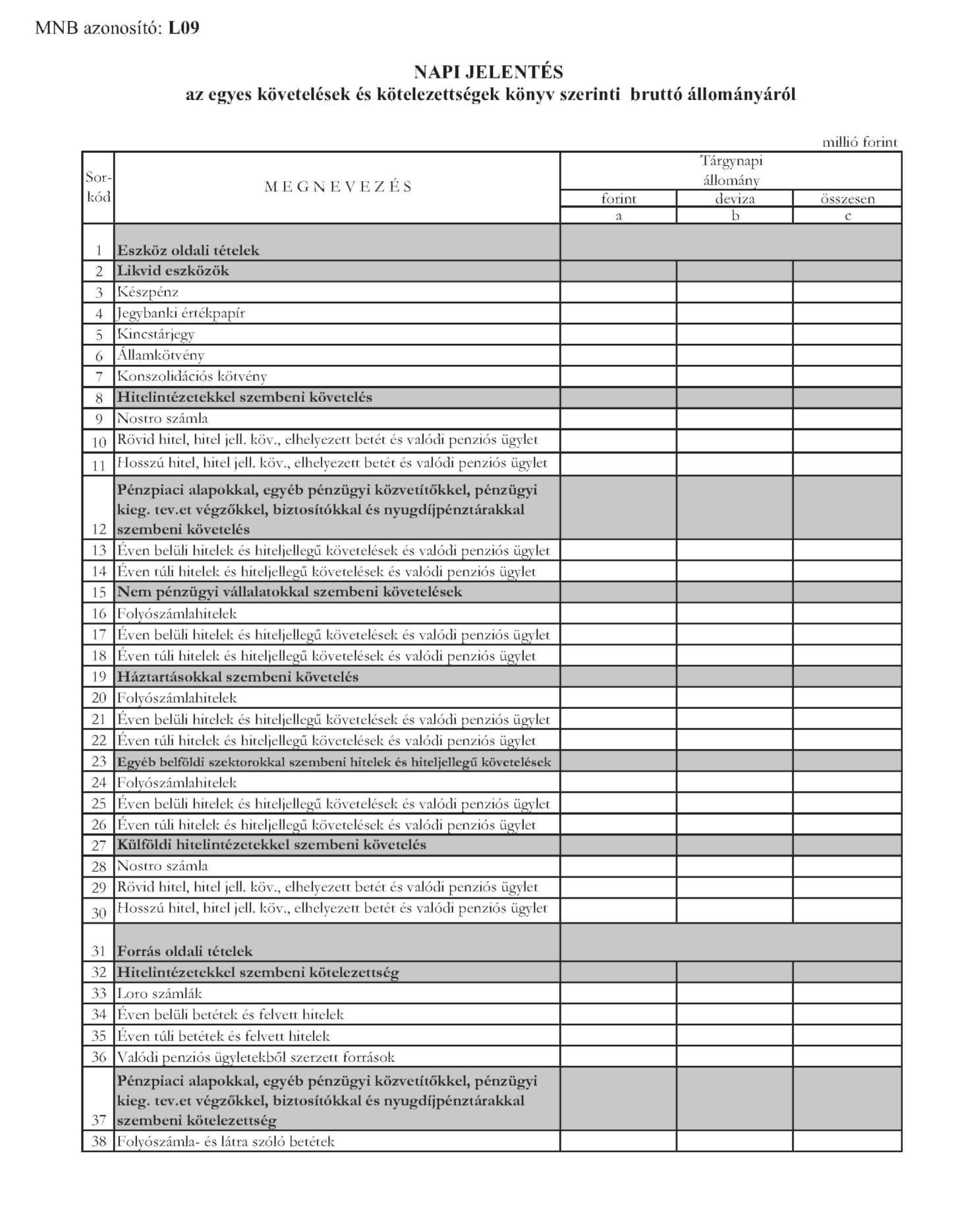

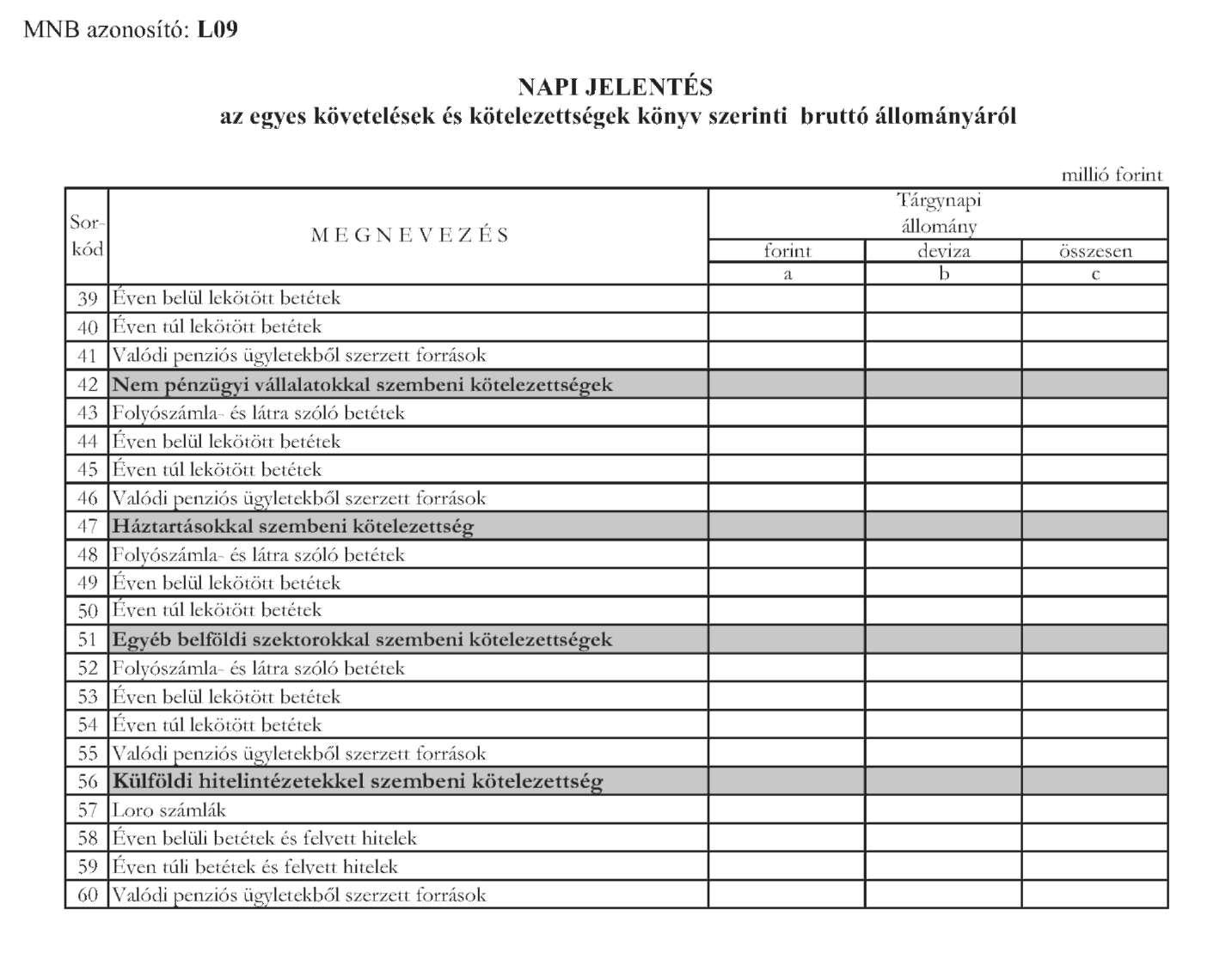

| L09 | Napi jelentés az egyes követelések és kötelezettségek könyv szerinti bruttó állományáról | kijelölt bankok, szakosított hitelintézetek, ezen típusú EGT fióktelepek | egyedi elrendelés alapján, napi | elektronikus úton (EBEAD) | elrendelést követő első alkalommal a tárgynapot követő 1. munkanap 17:00 óra; az elrendelést követő második naptól a tárgynapot követő 1. munkanap 12:00 óra | MNB Statisztika |

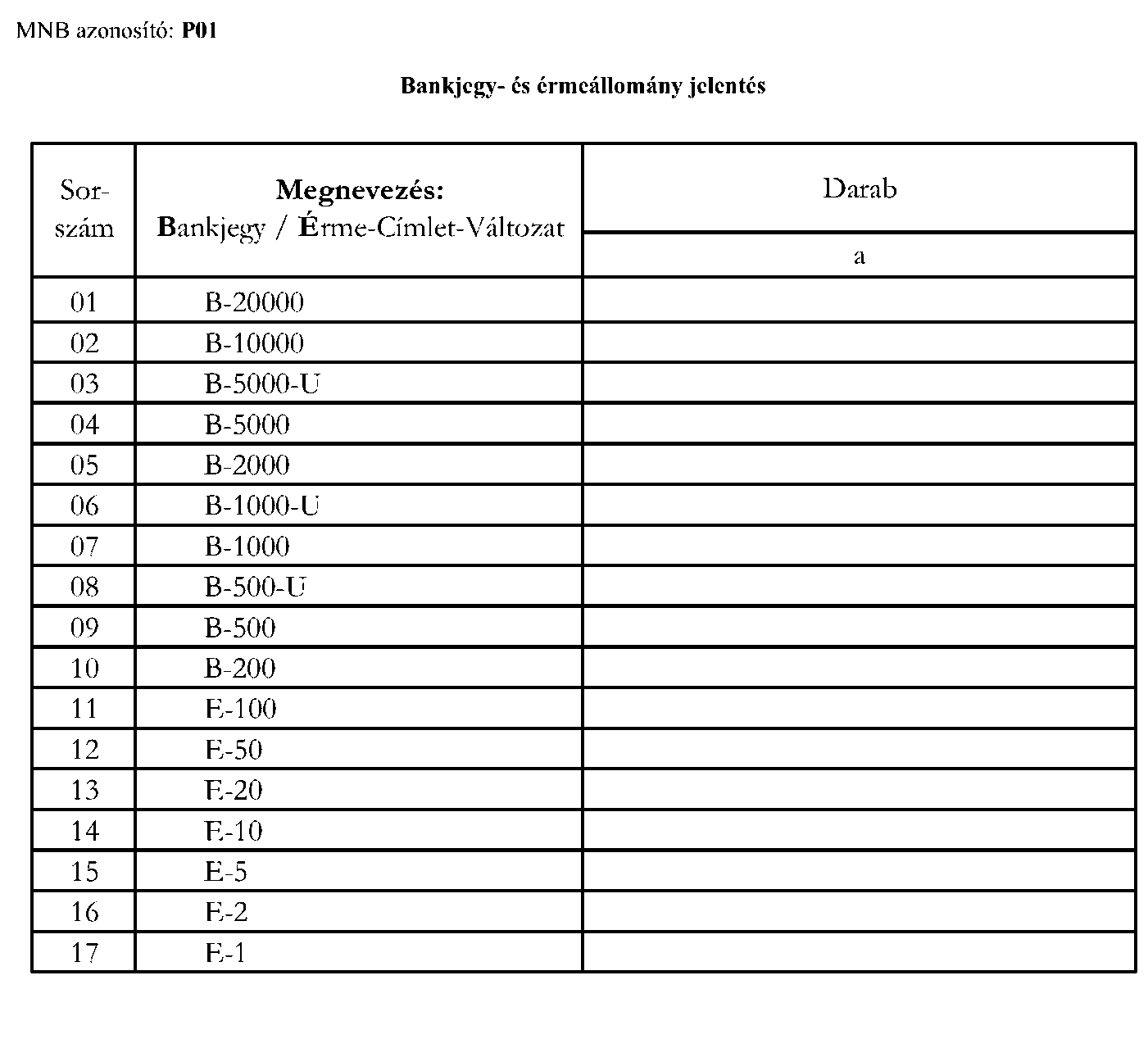

| P01 | Bankjegy- és érmeállomány jelentés | bankok, szakosított hitelintézetek, 6 milliárd forintot meghaladó mérlegfőösszeggel rendelkező szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hó 10. munkanap | MNB Statisztika |

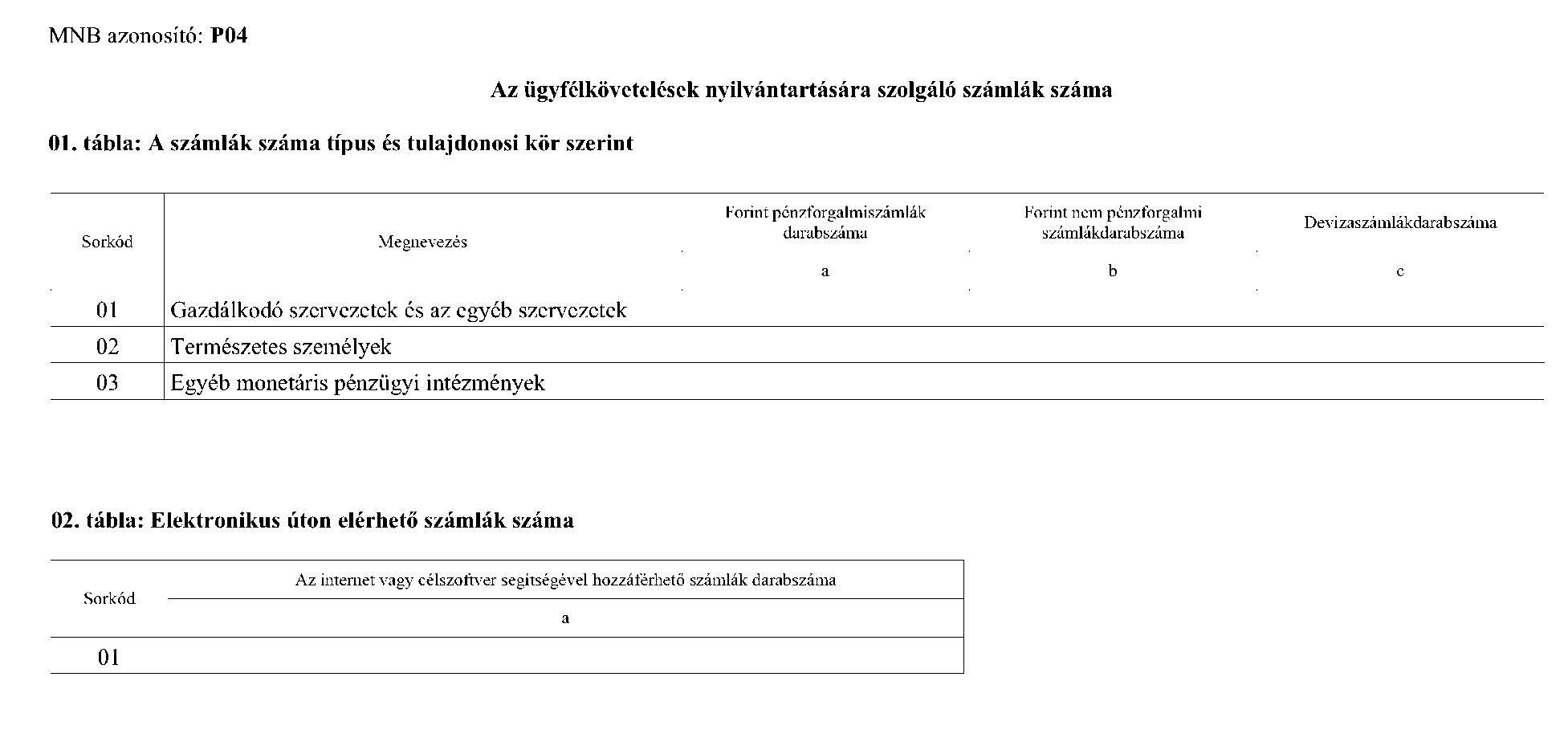

| P04 | Az ügyfélkövetelések nyilvántartására szolgáló számlák száma | bankok, pénzforgalmi szolgáltatást végző szakosított hitelintézetek és szövetkezeti hitelintézetek, az ezen típusú EGT fióktelepek, Magyar Államkincstár | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB statisztika |

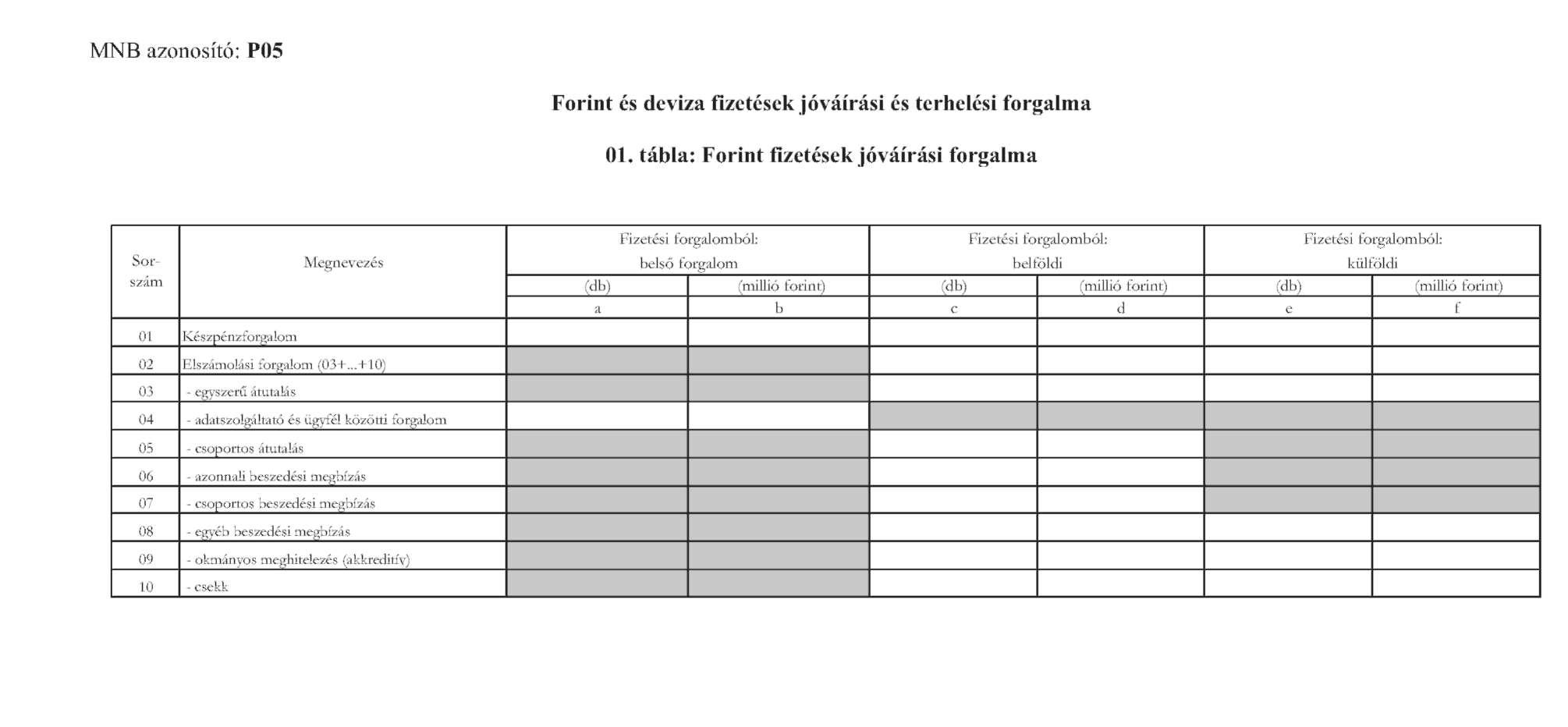

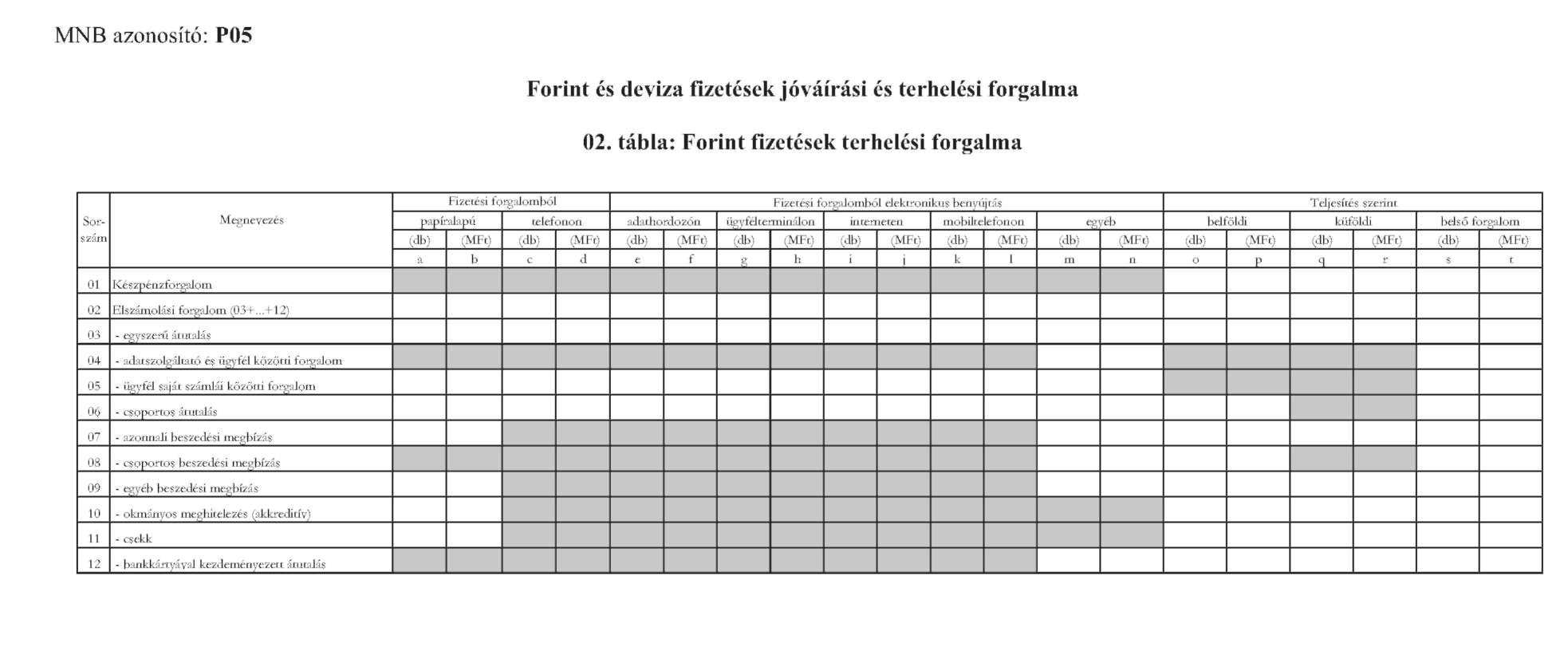

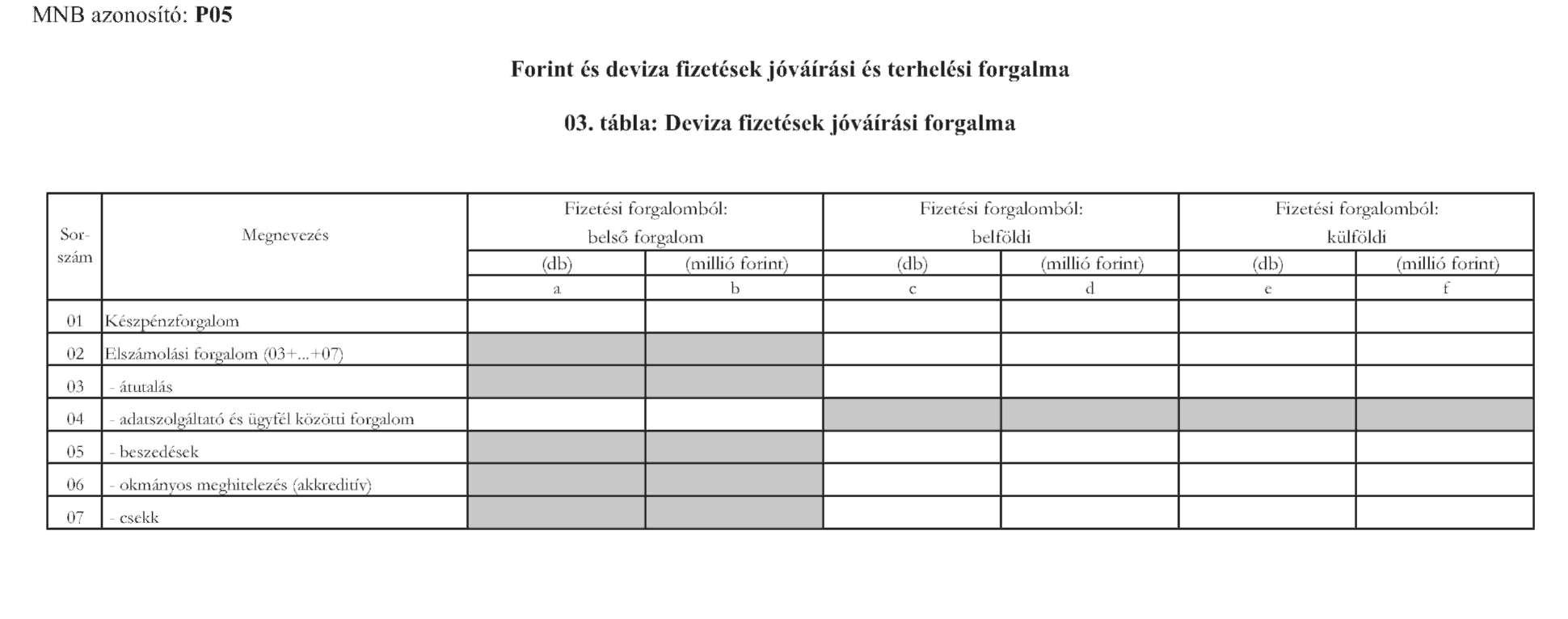

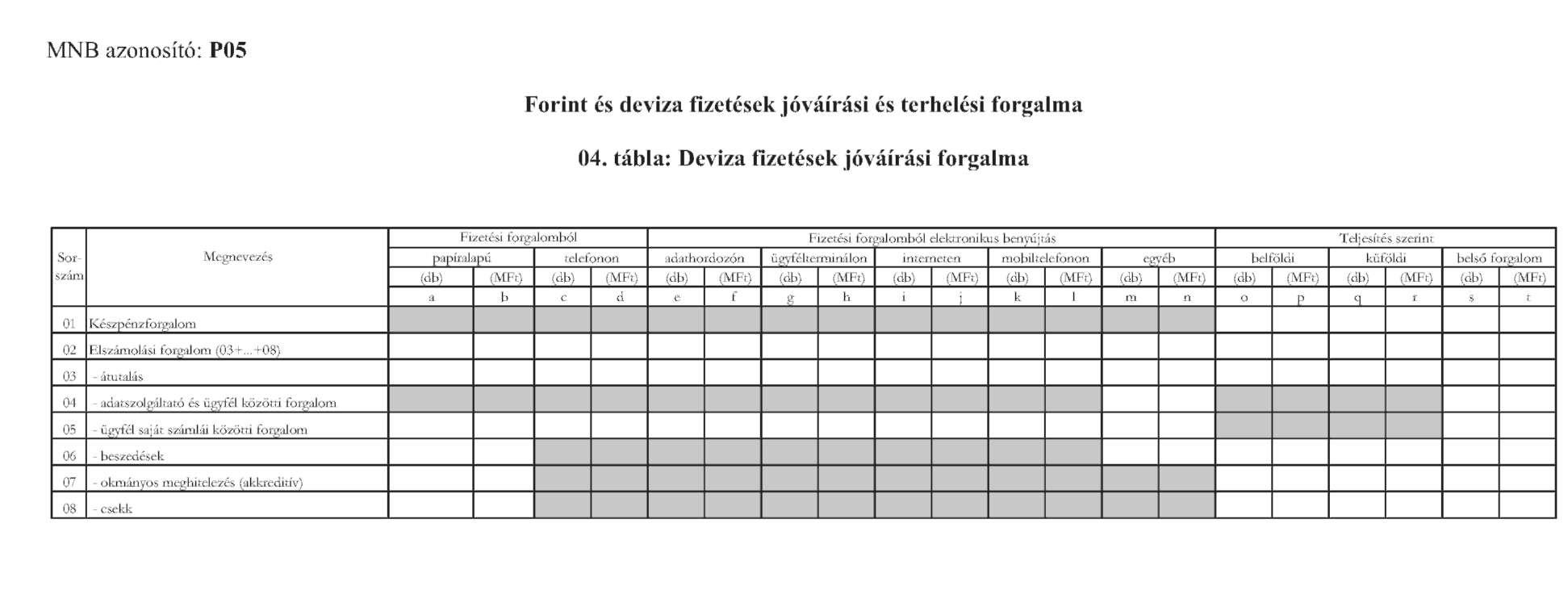

| P05 | Forint és deviza fizetések jóváírási és terhelési forgalma | bankok, pénzforgalmi szolgáltatást végző szakosított hitelintézetek, az ezen típusú EGT fióktelepek, Magyar Államkincstár | negyedéves, a Magyar Takarékszövetkezeti Bank Zrt. levelezettjeinek belső köri adatai tekintetében féléves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

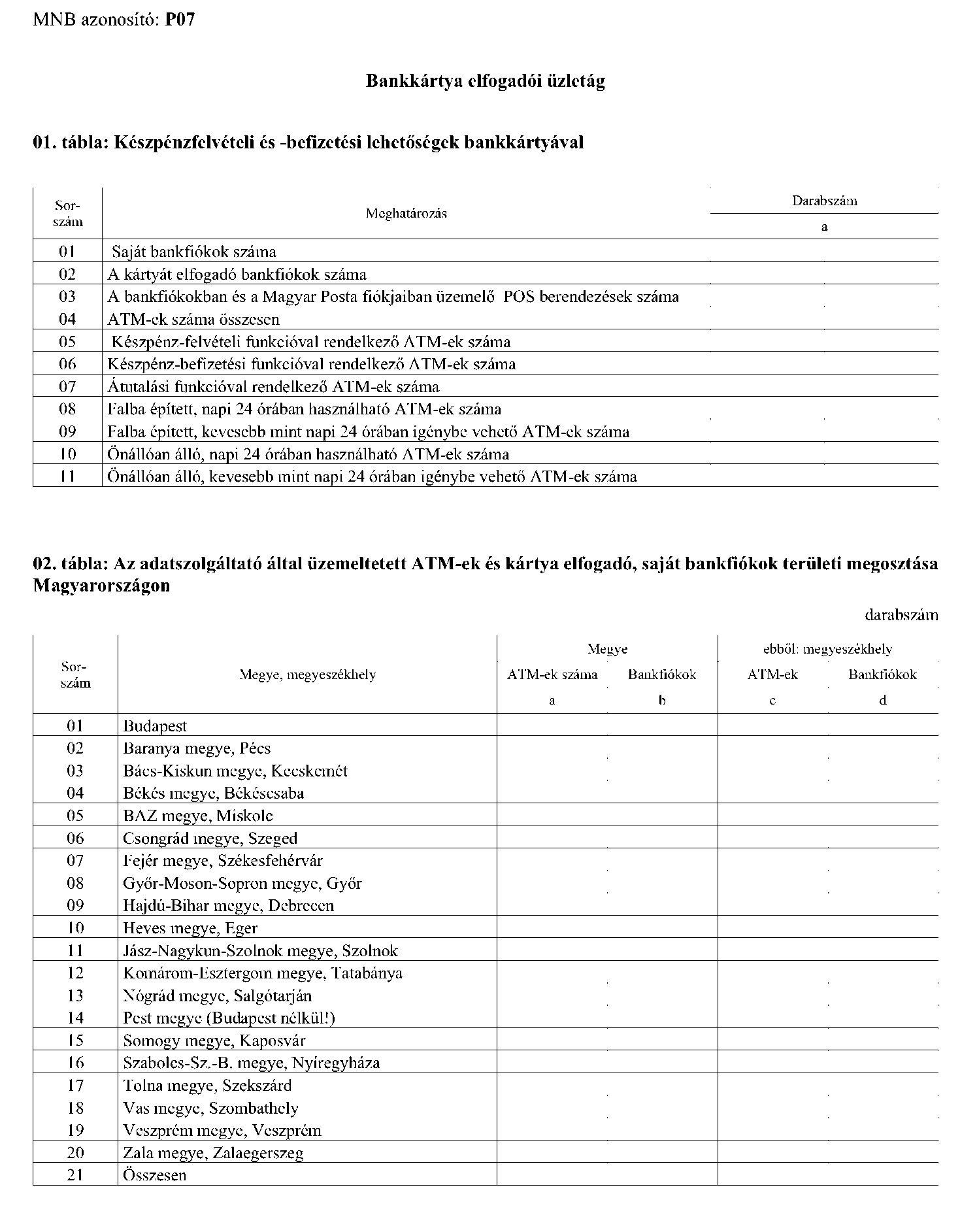

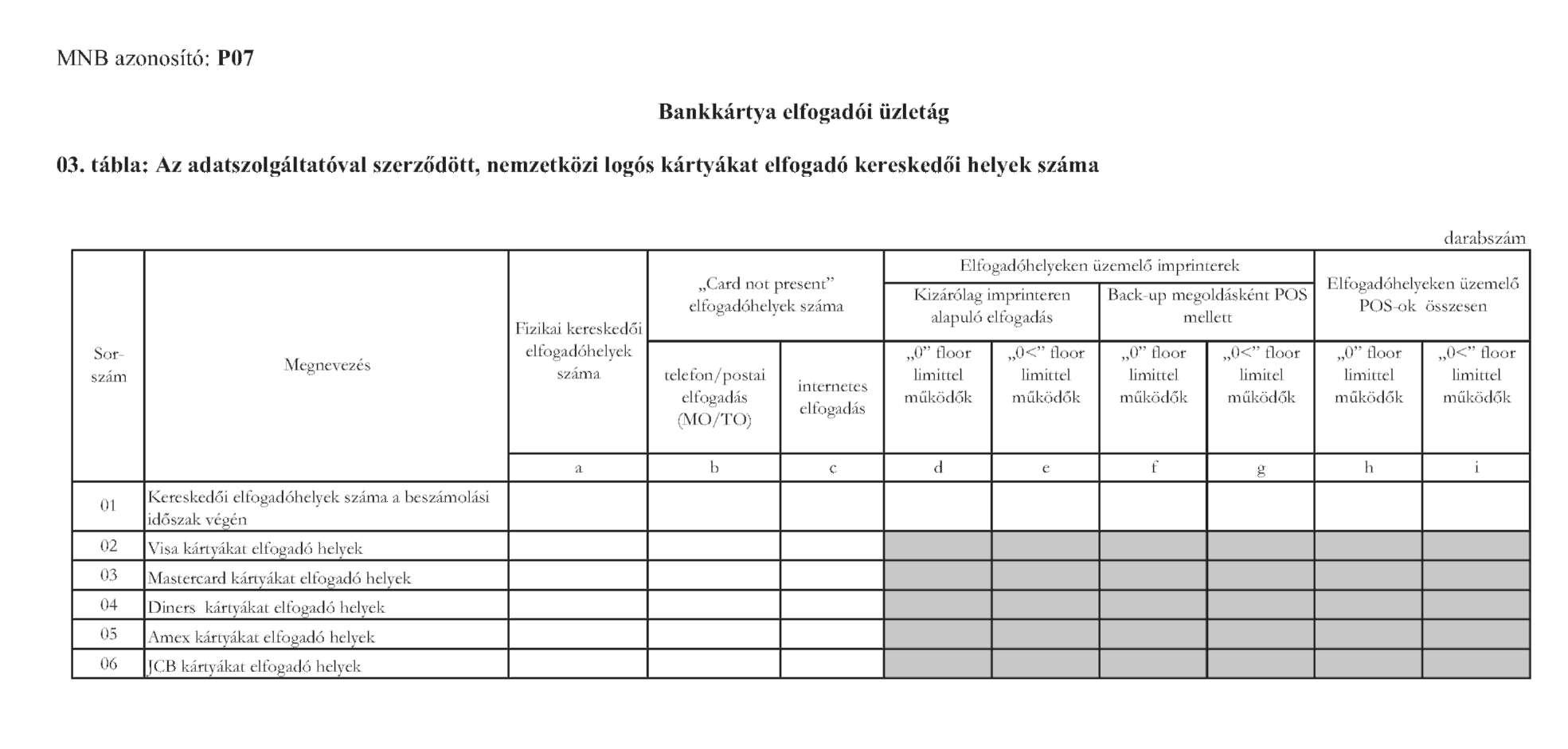

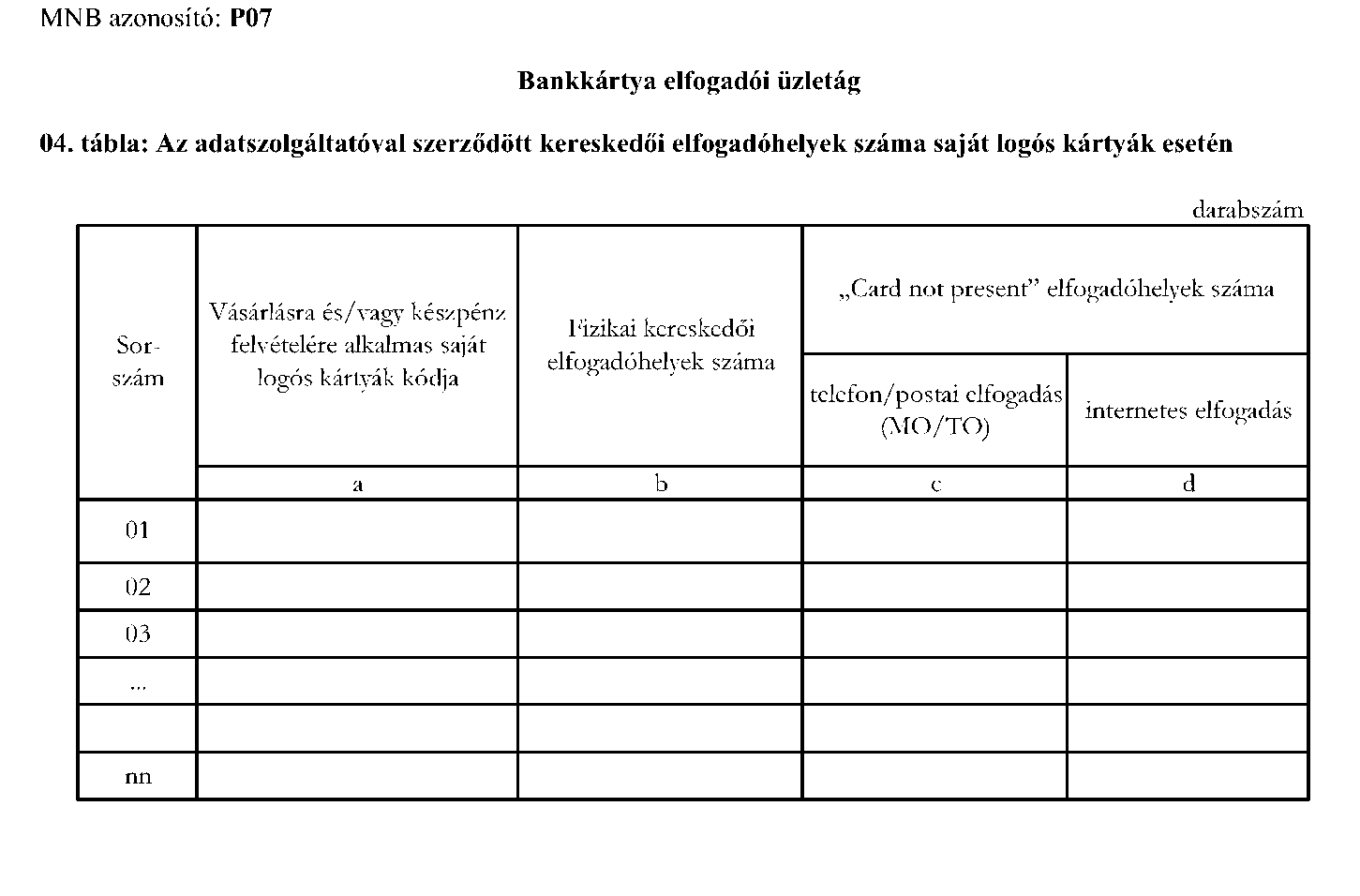

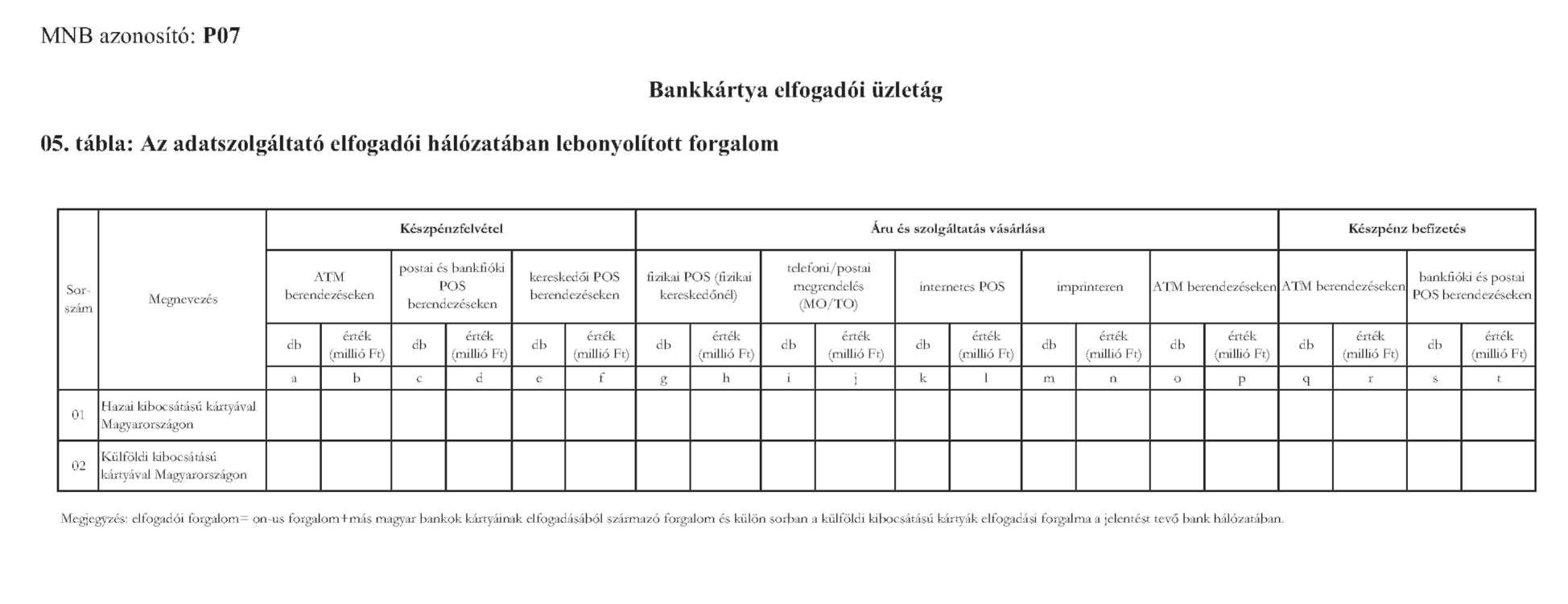

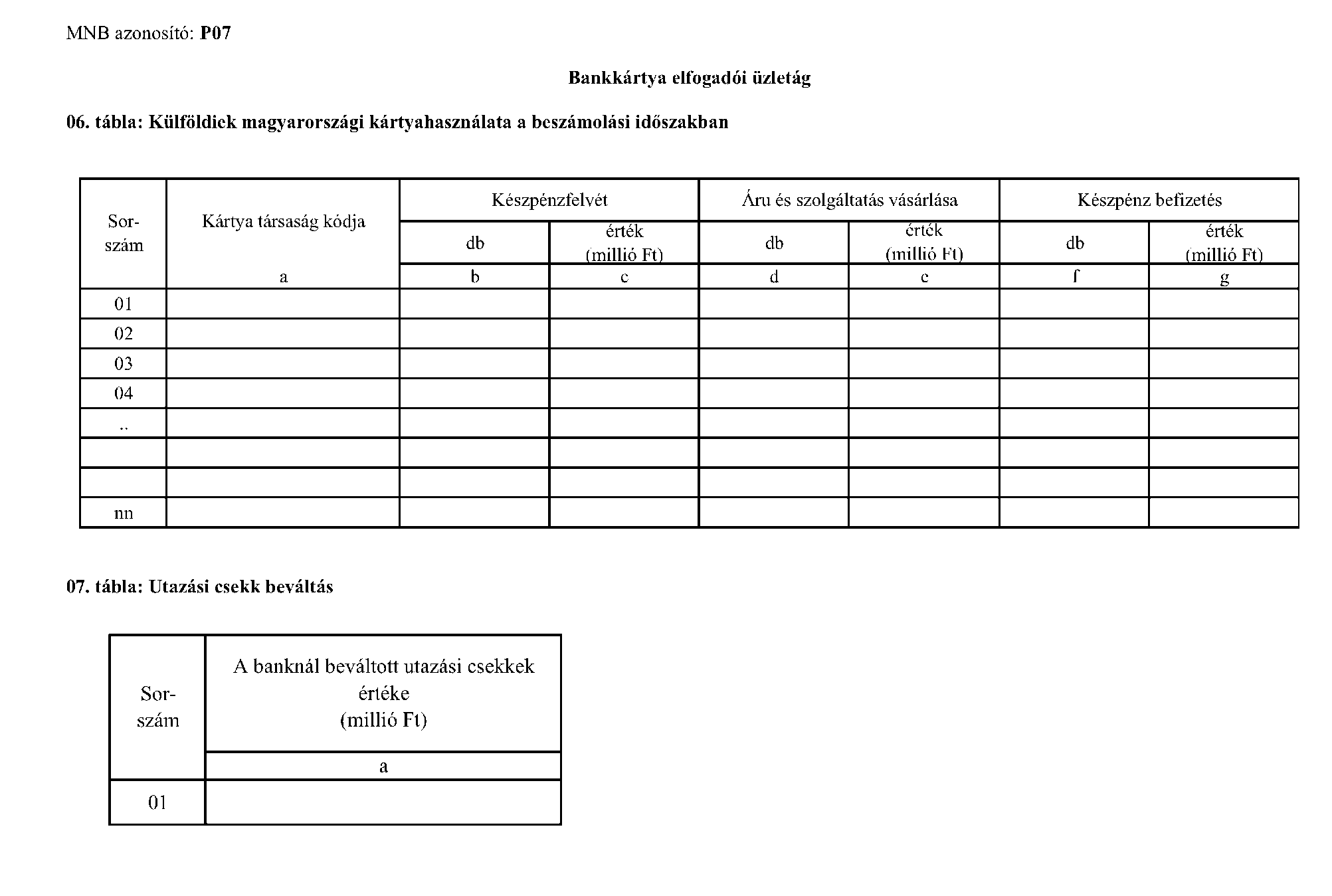

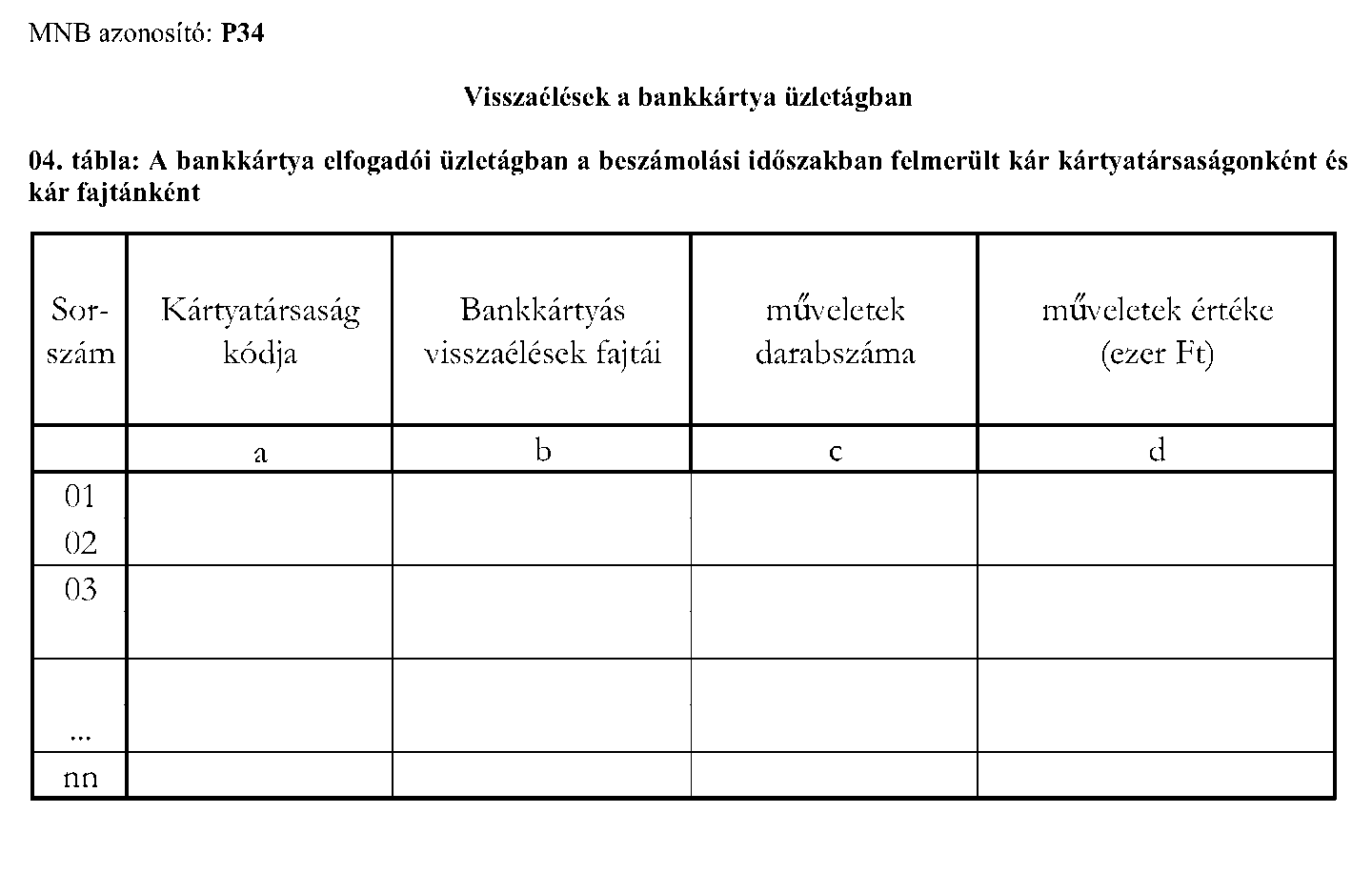

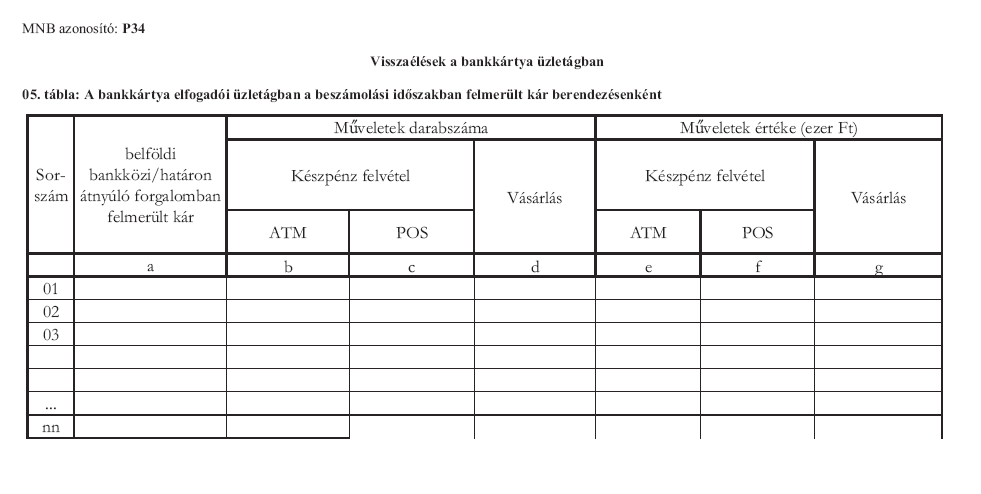

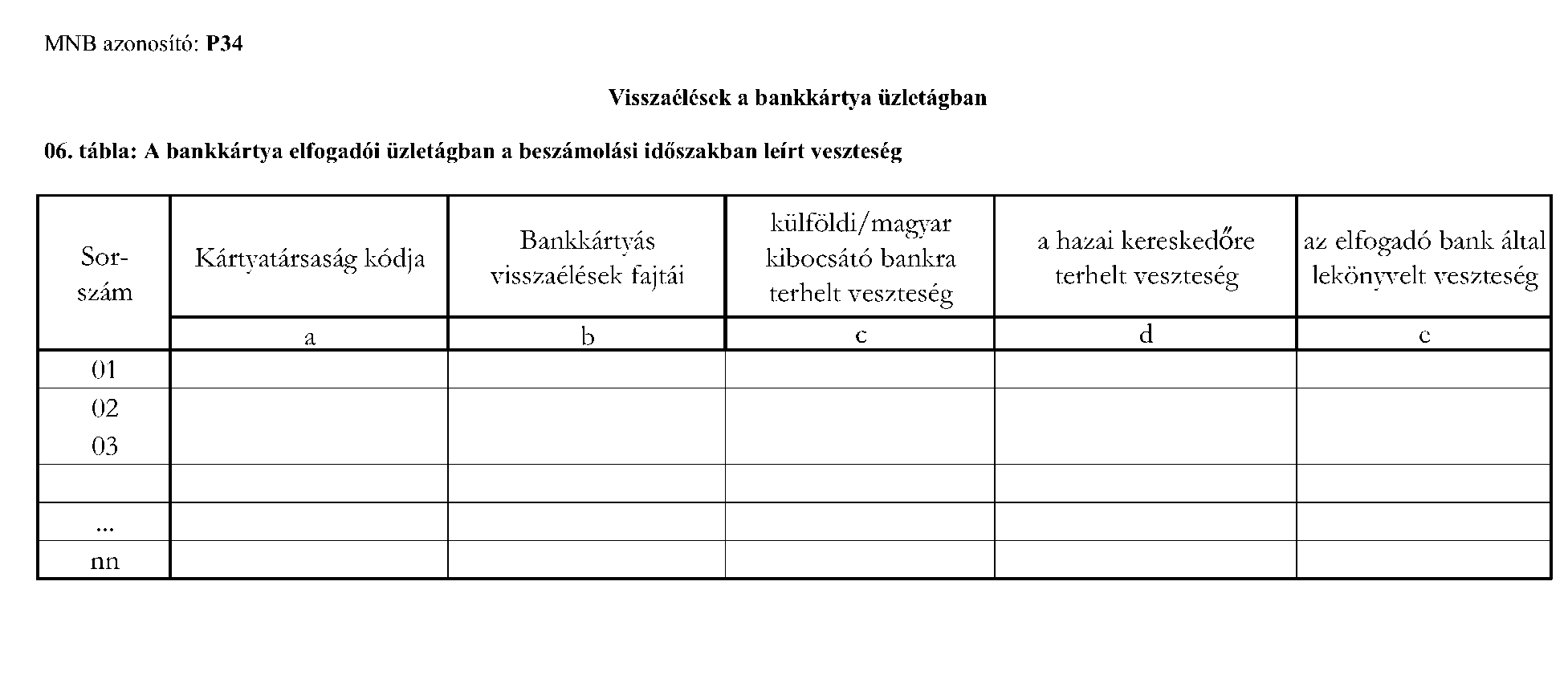

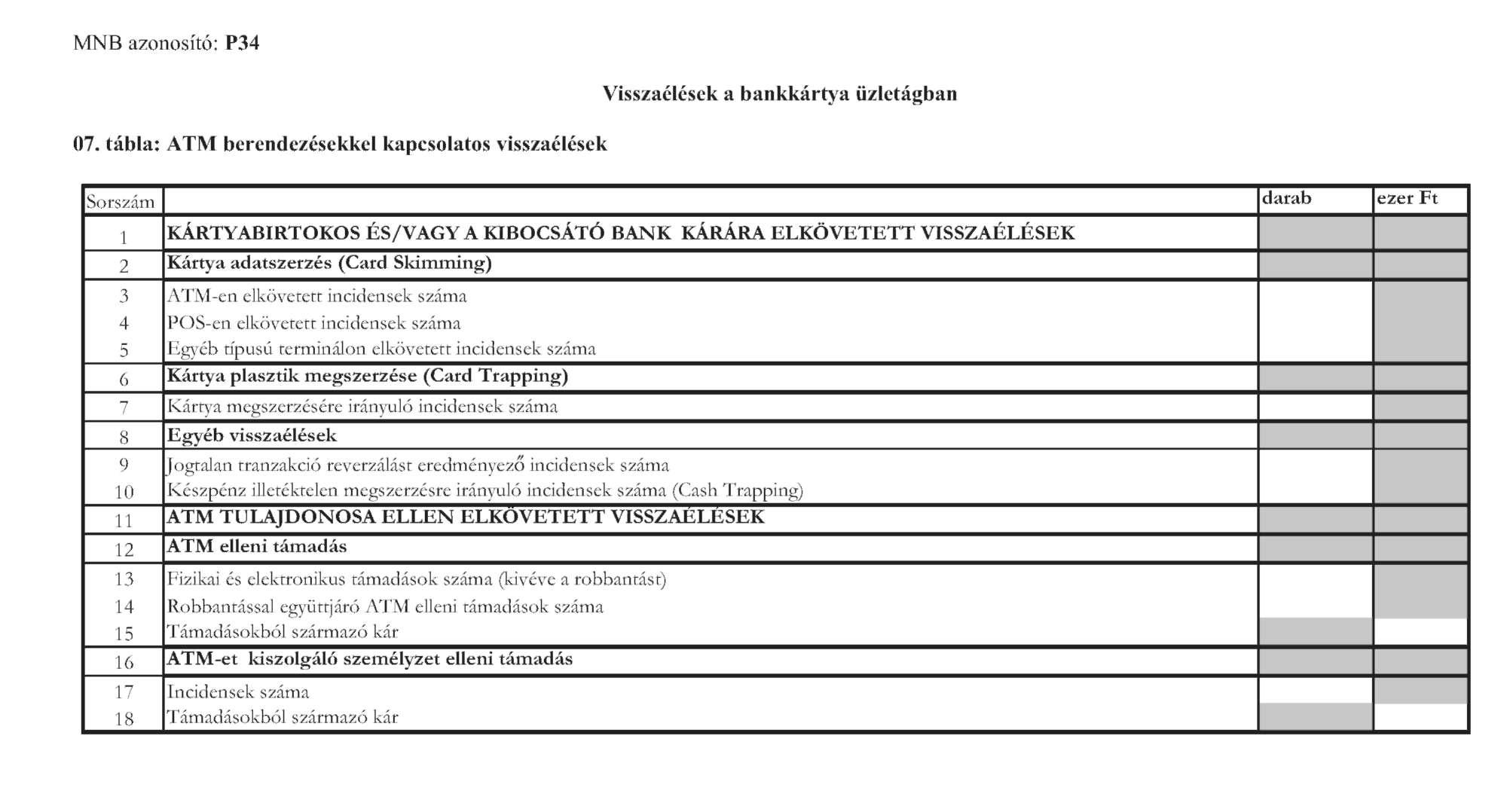

| P07 | Bankkártya elfogadói üzletág | hitelintézetek, pénzügyi vállalkozások, az ezen típusú EGT fióktelepek, pénzügyi intézménynek nem minősülő, ATM szolgáltatást közvetlenül nyújtó, vagy készpénzfelvételi funkcióval rendelkező POS berendezést üzemeltető jogi személyek | féléves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB statisztika |

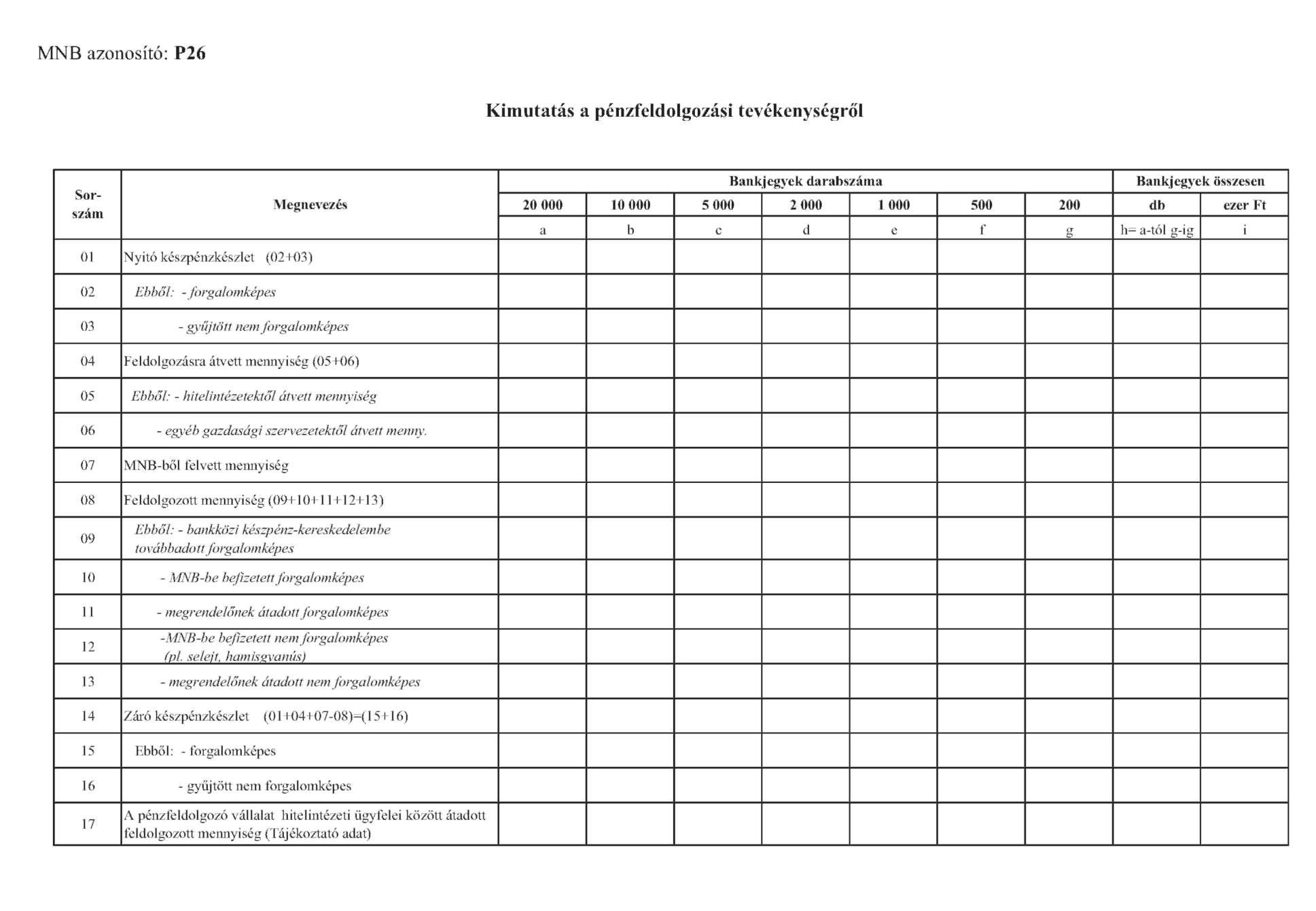

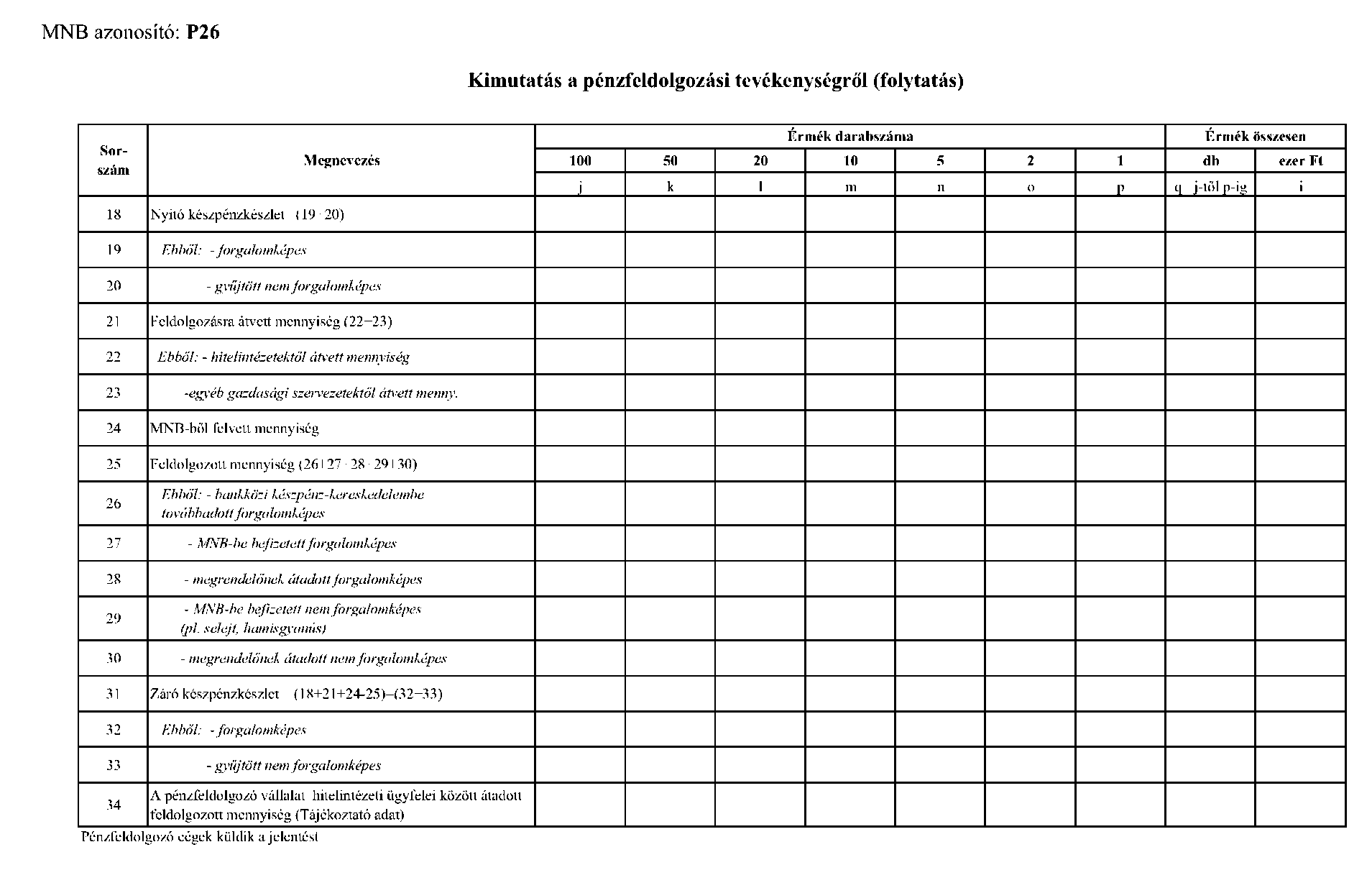

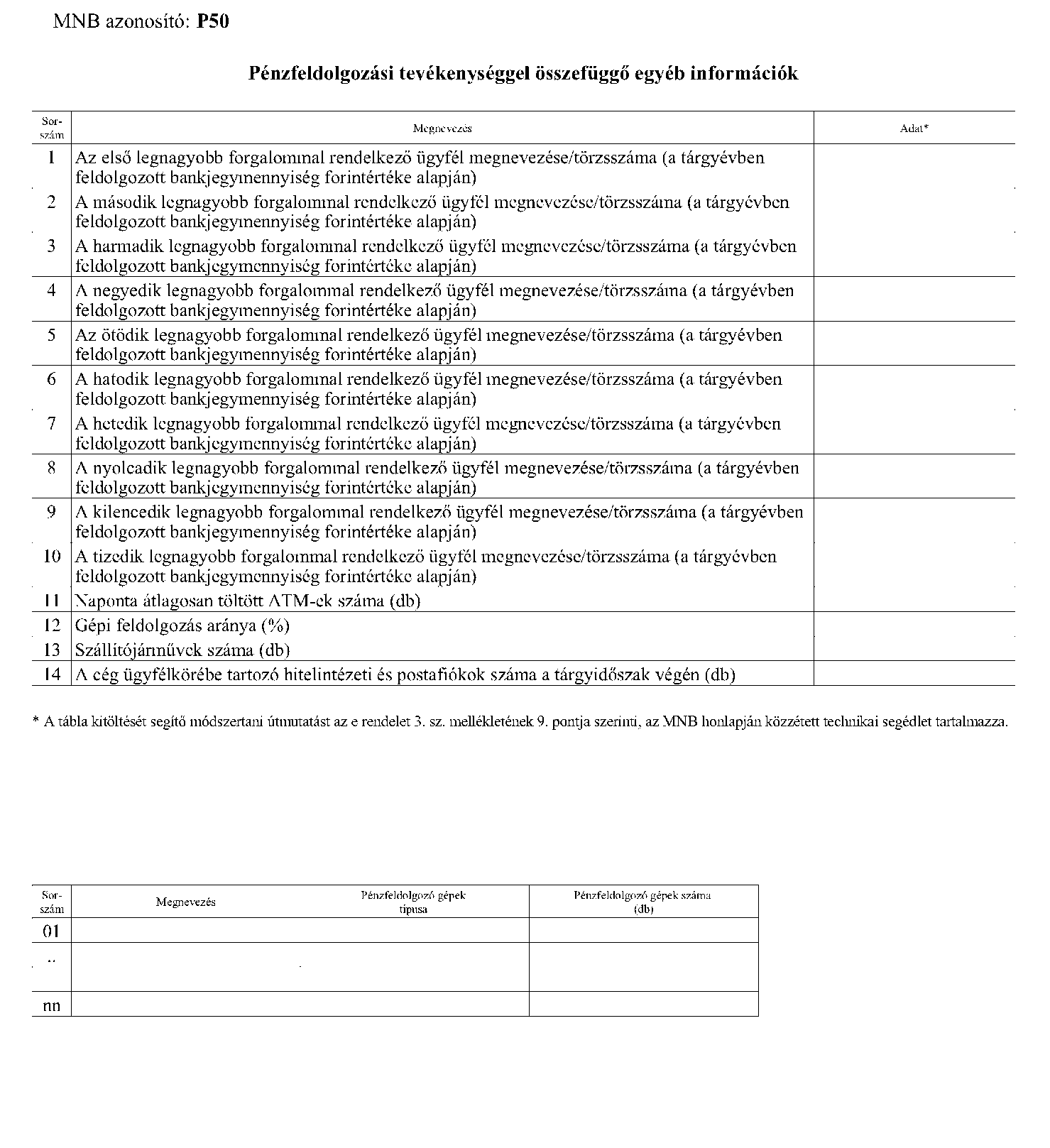

| P26 | Kimutatás a pénzfeldolgozási tevékenységről | pénzfeldolgozási tevékenység végzésére vonatkozó engedéllyel rendelkező szervezetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

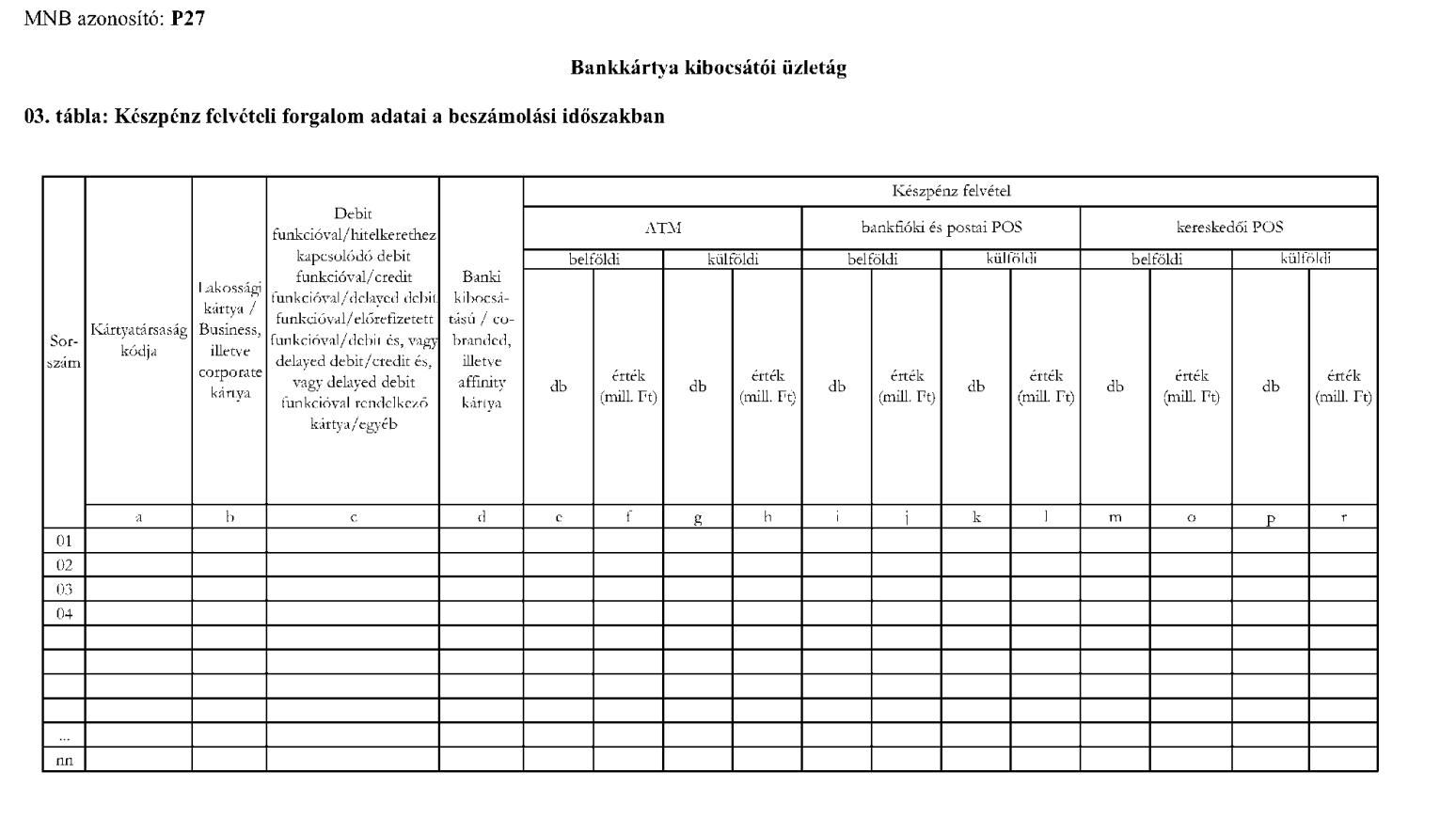

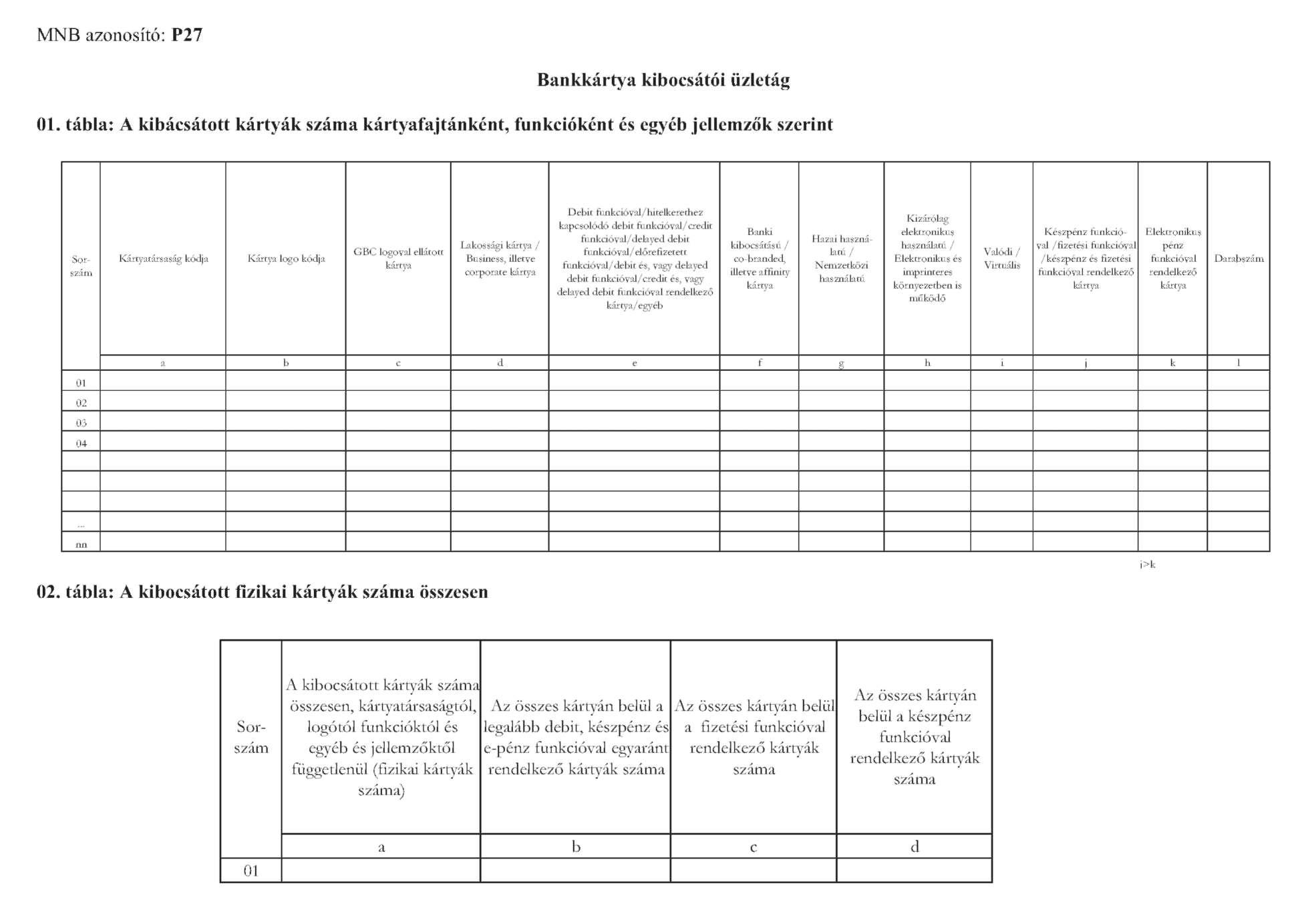

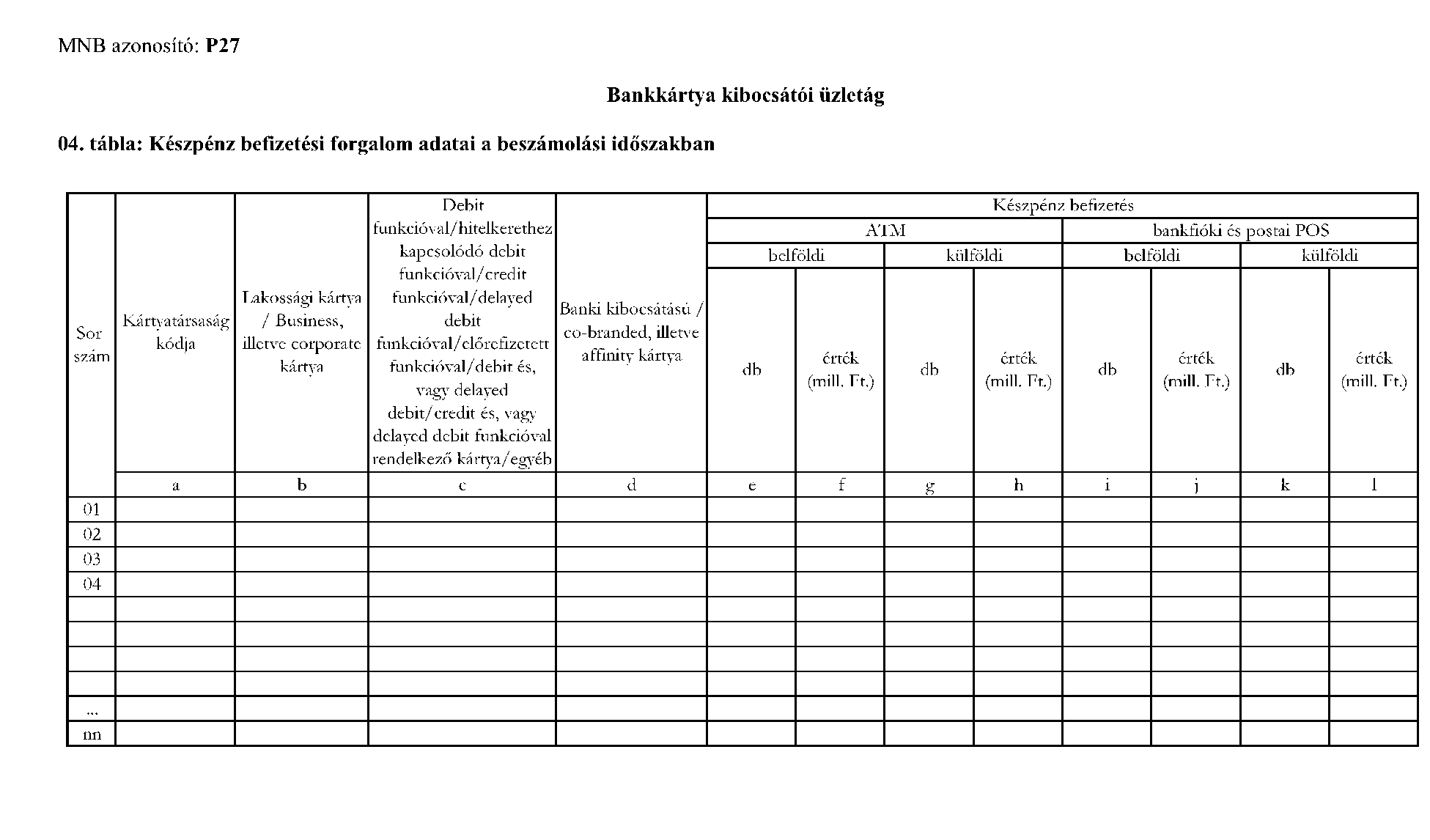

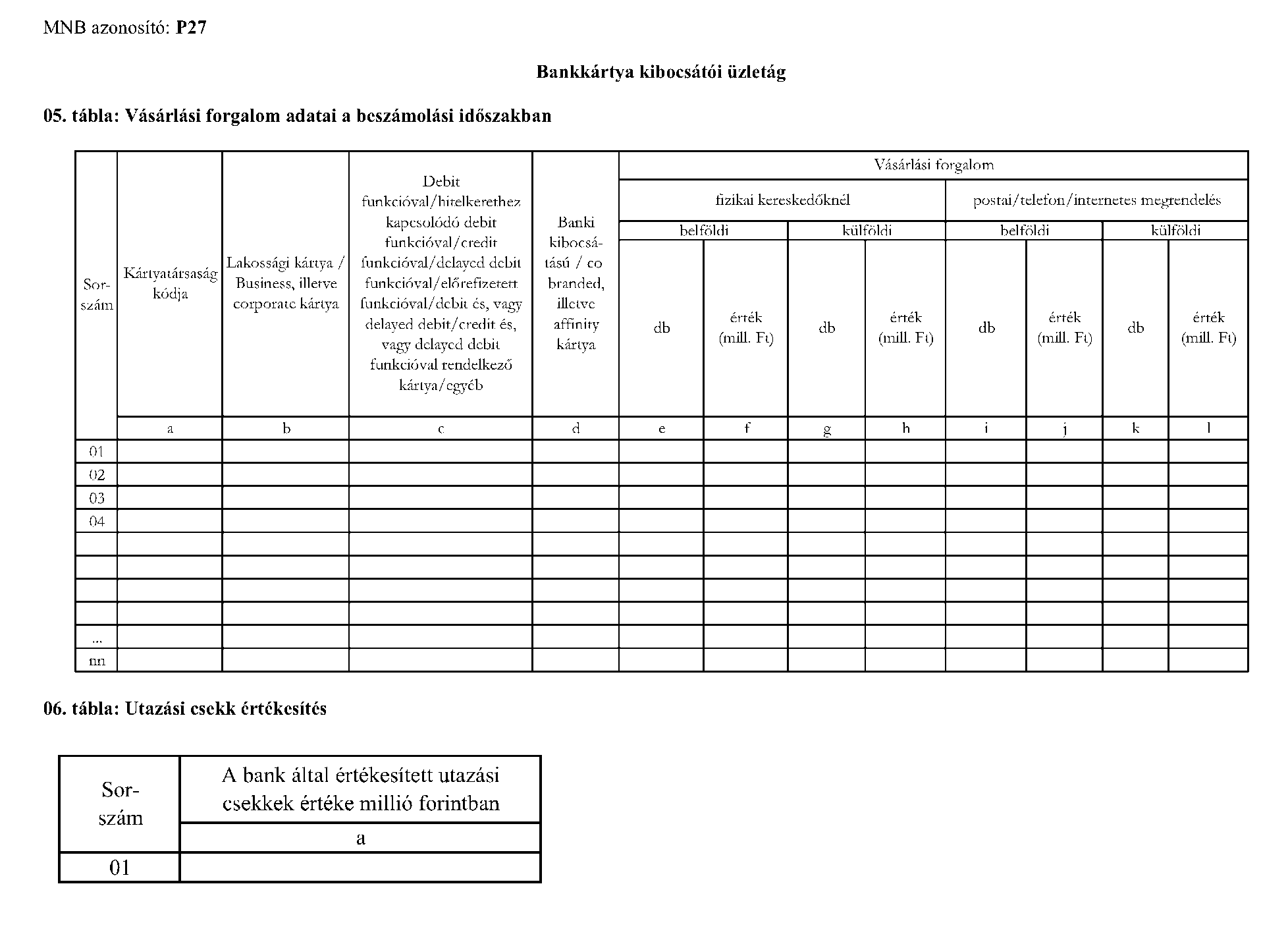

| P27 | Bankkártya kibocsátói üzletág | hitelintézetek, pénzügyi vállalkozások, az ezen típusú EGT fióktelepek | féléves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

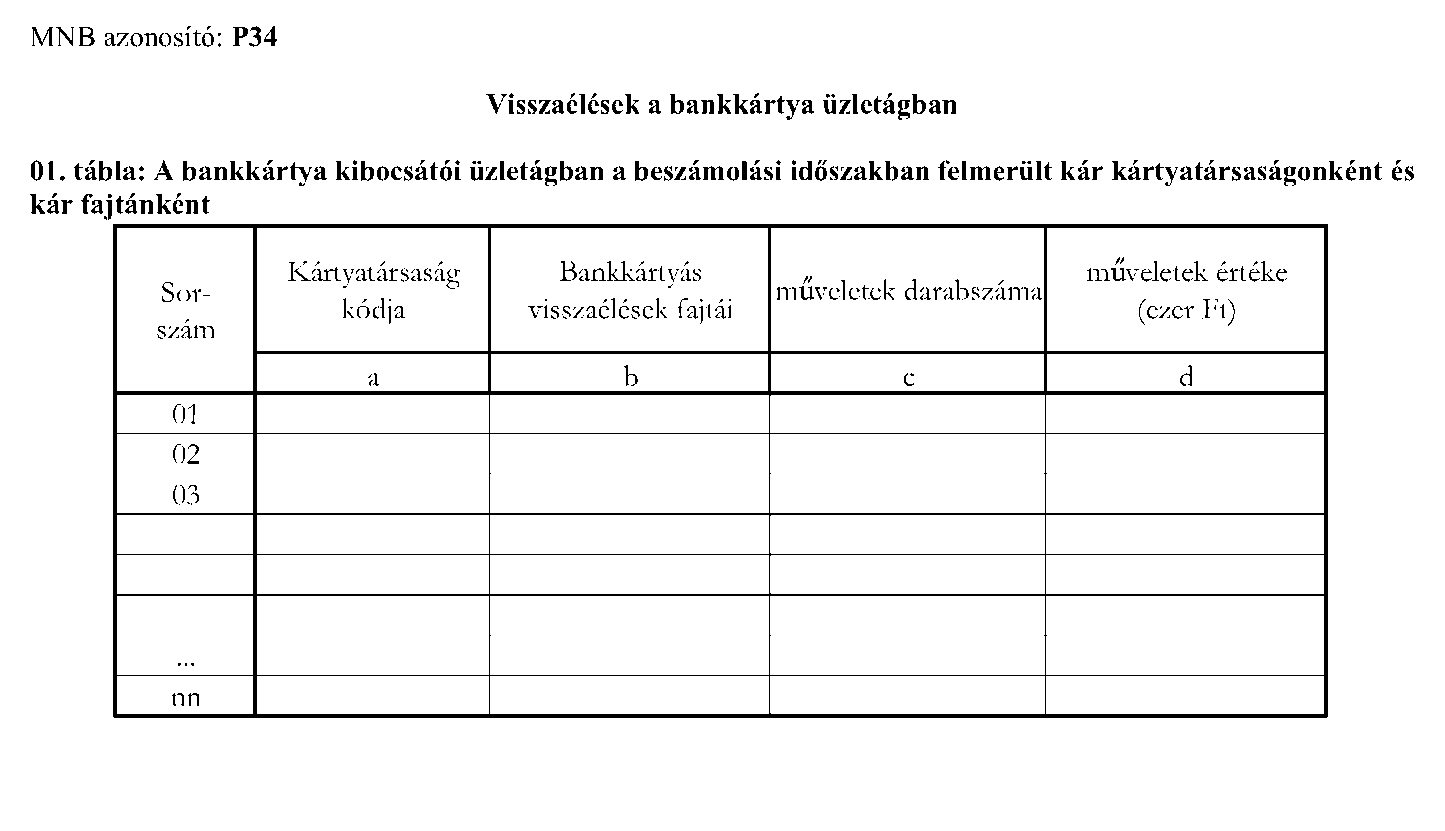

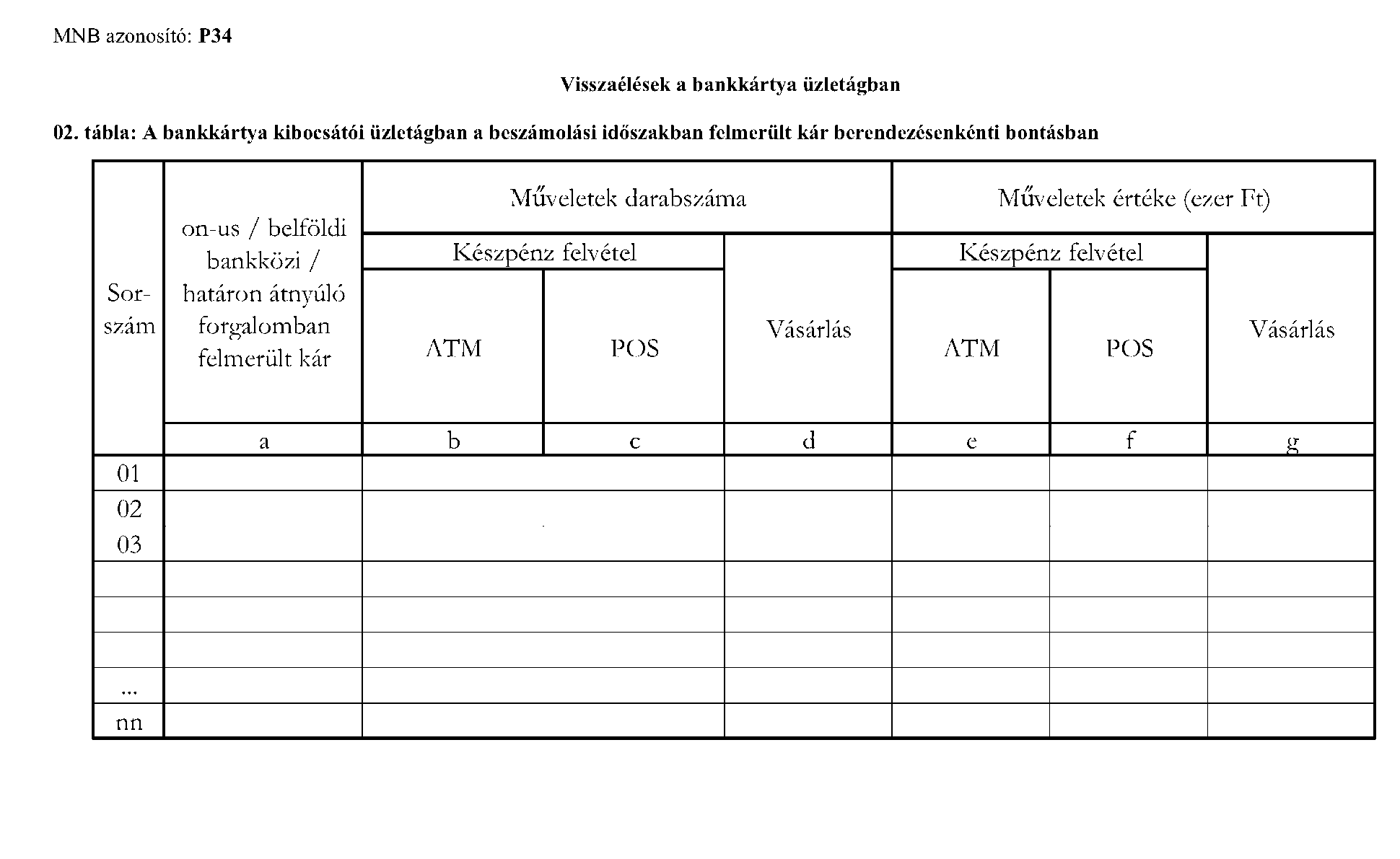

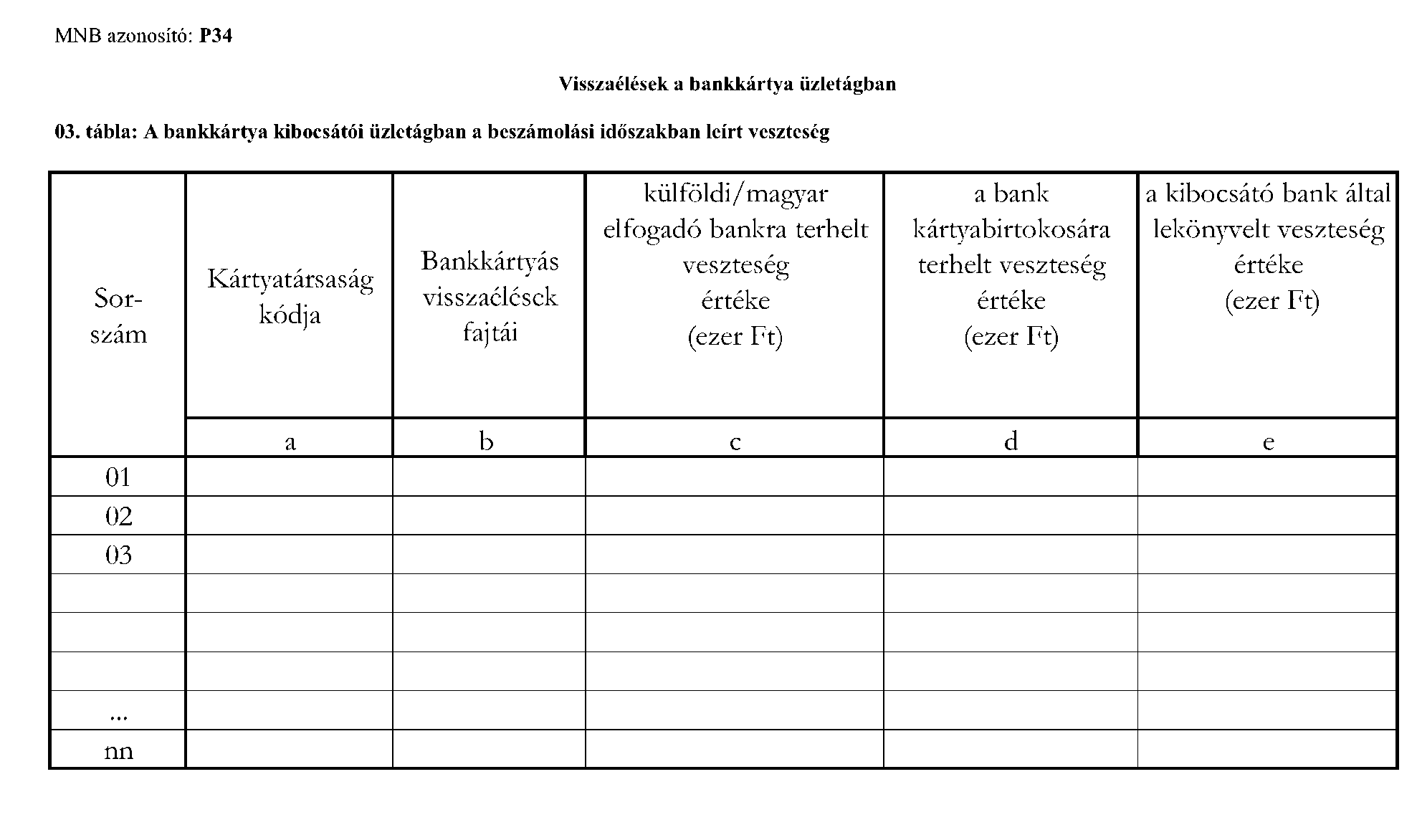

| P34 | Visszaélések a bankkártya üzletágban | hitelintézetek, pénzügyi vállalkozások, az ezen típusú EGT fióktelepek | féléves | elektronikus úton (EBEAD) | tárgyidőszakot követő negyedik hó nap utolsó munkanap | MNB statisztika |

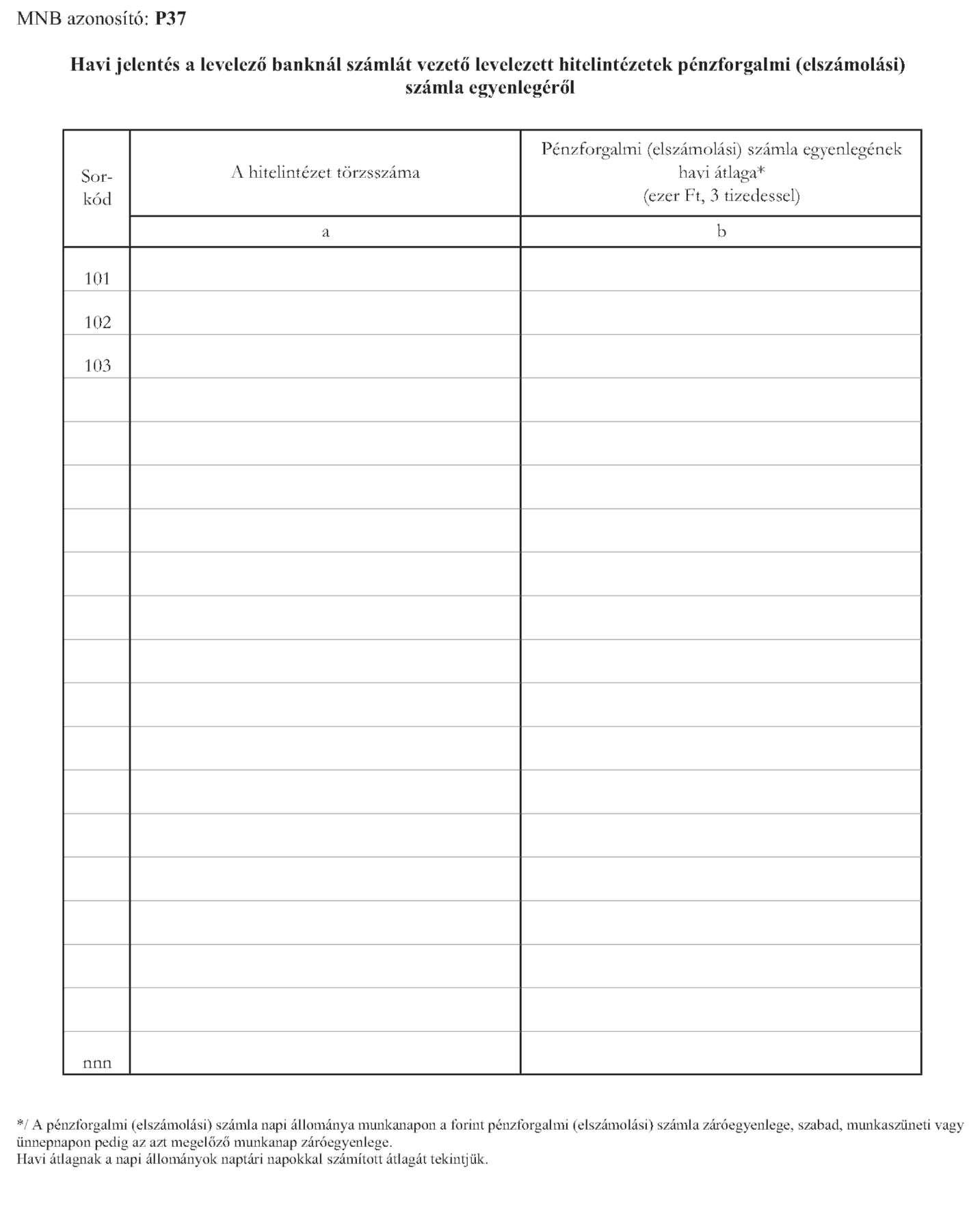

| P37 | Havi jelentés a levelező banknál számlát vezető levelezett hitelintézetek pénzforgalmi (elszámolási) számla egyenlegéről | hitelintézetek számára számlát vezető bankok, az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 1. munkanap 10:00 óra | MNB Statisztika |

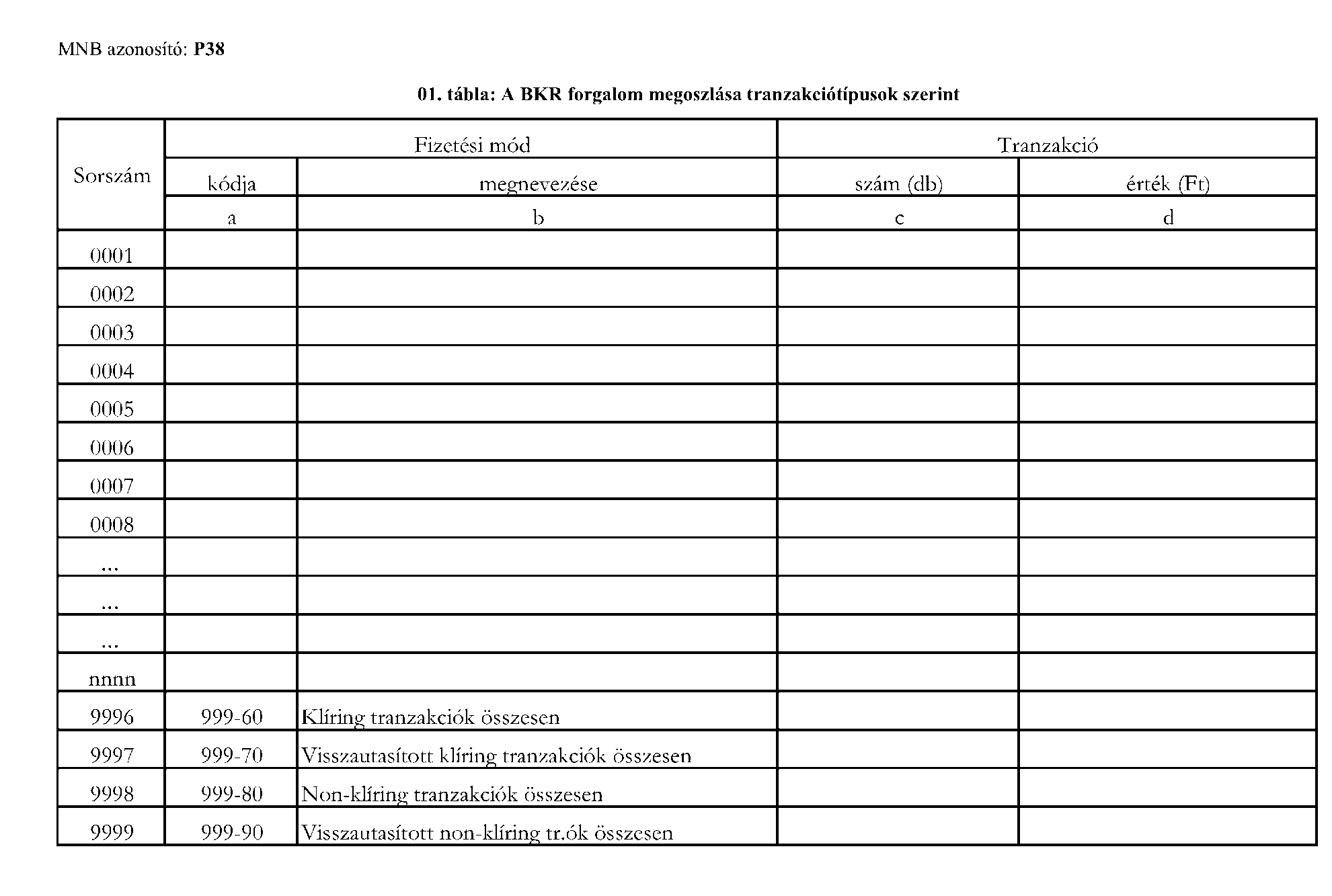

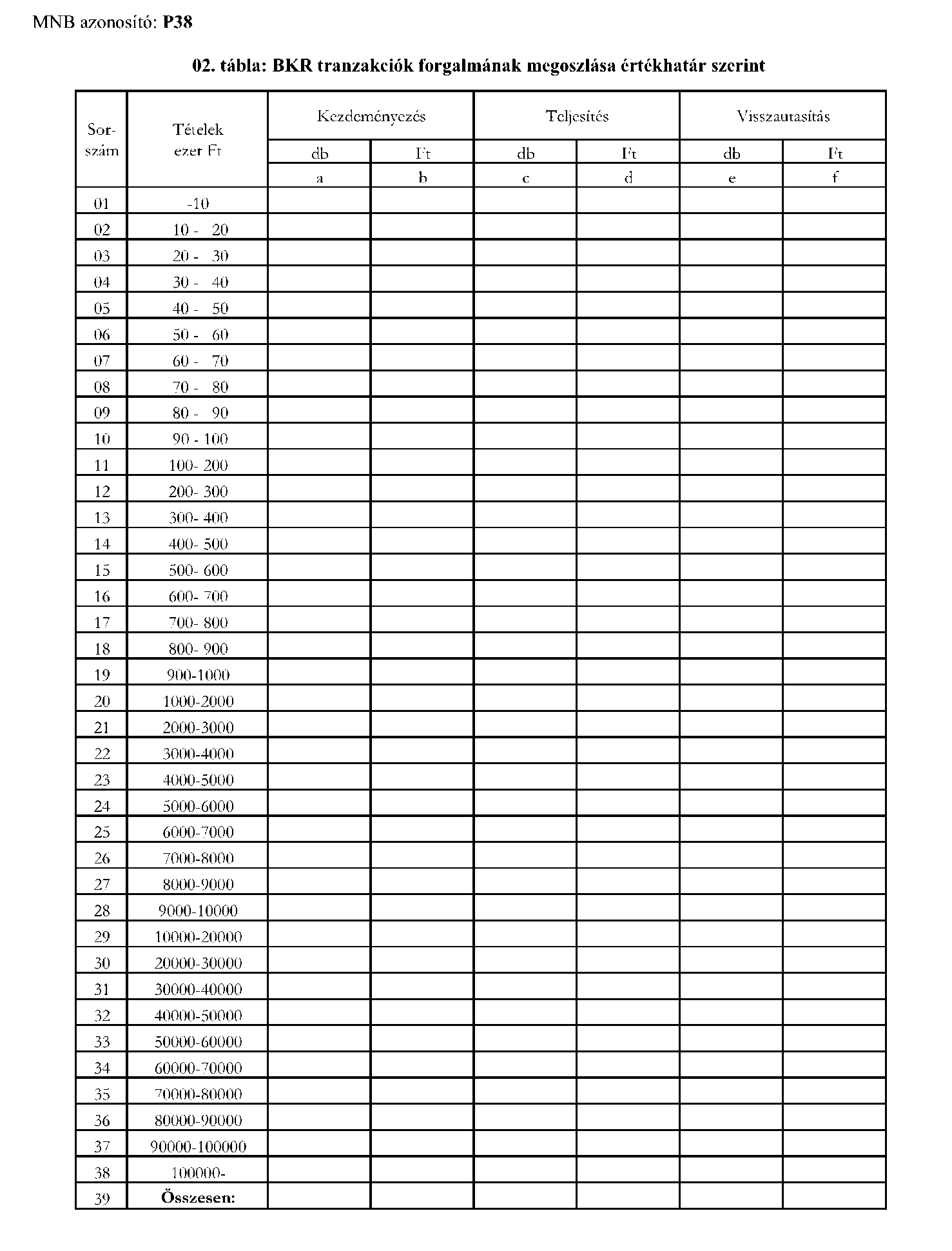

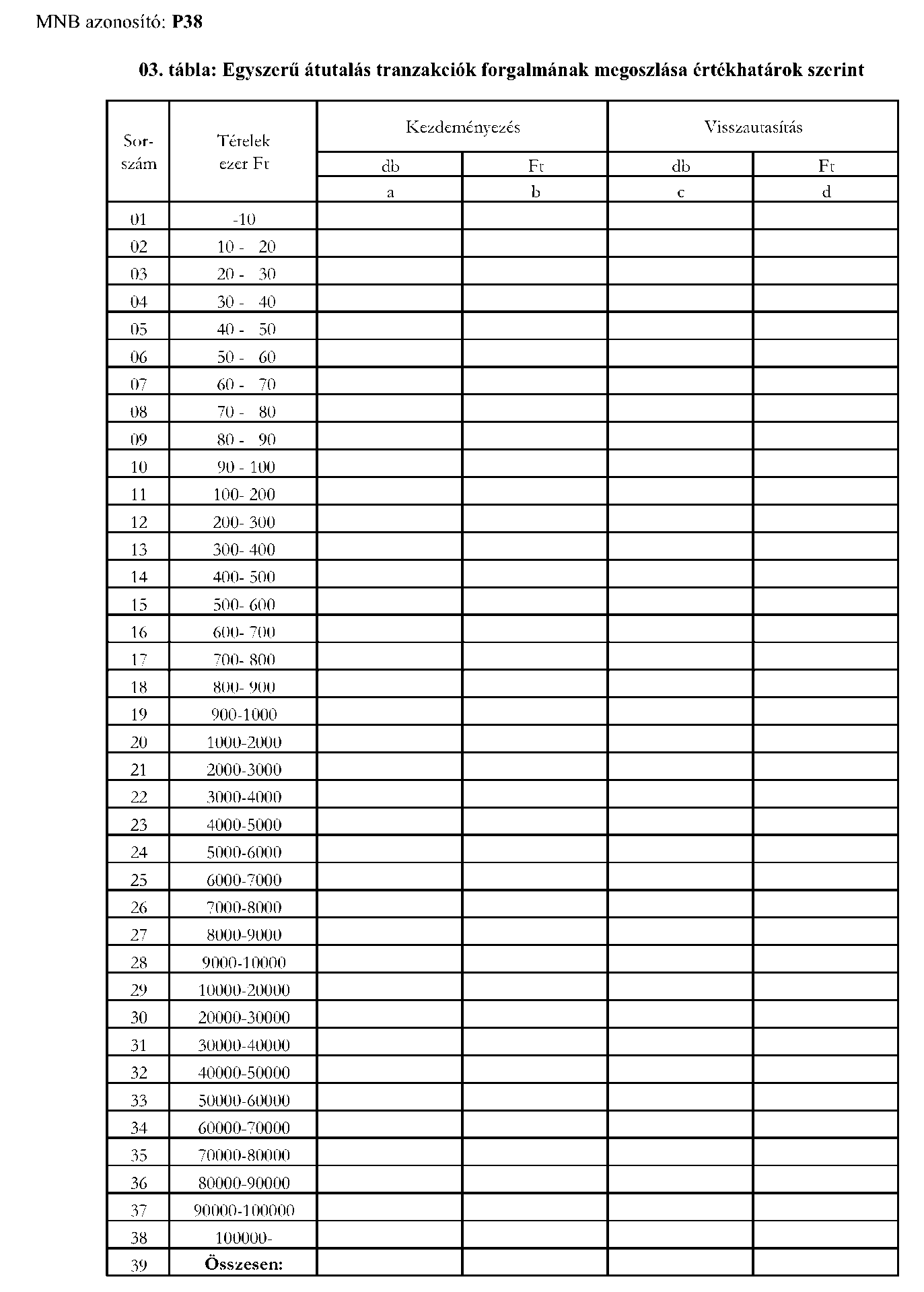

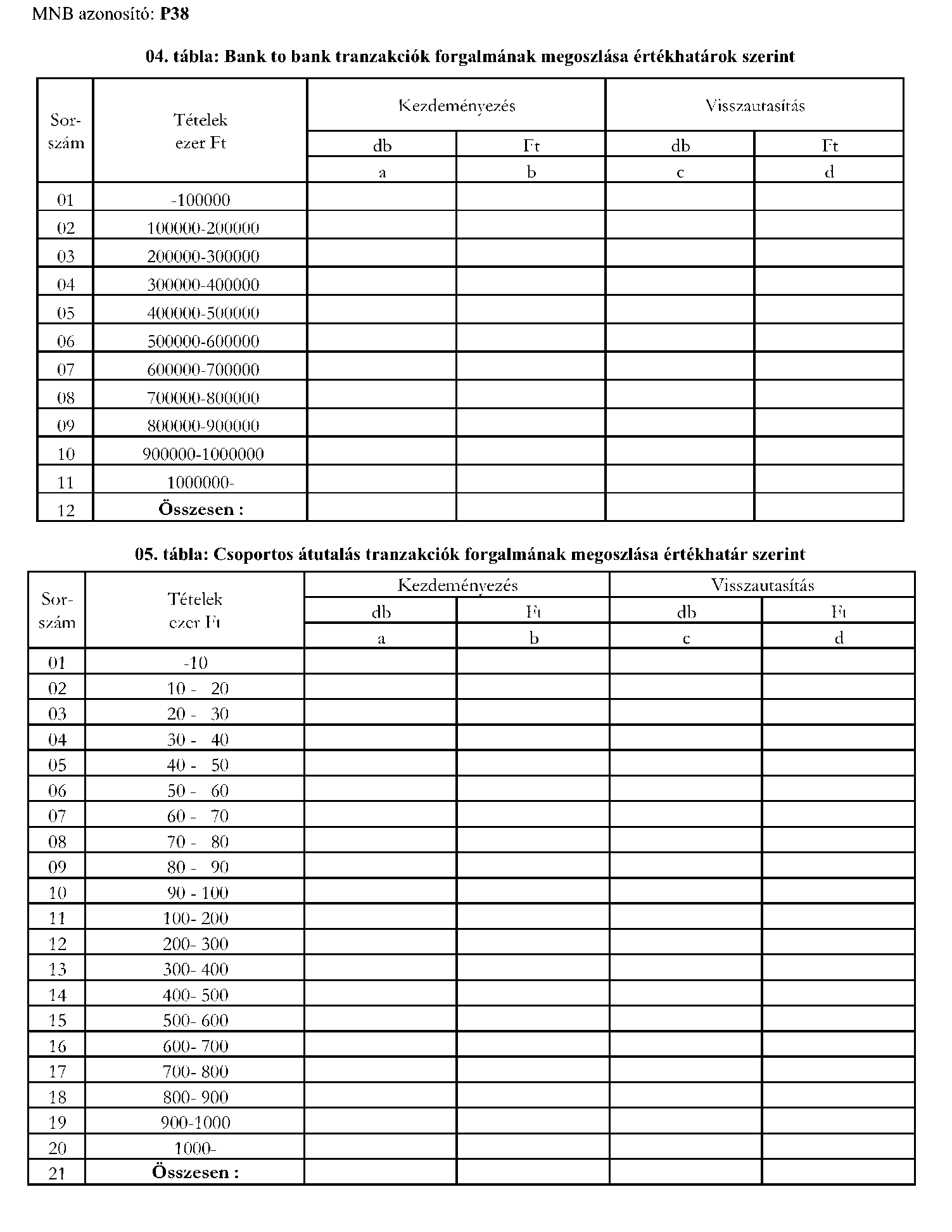

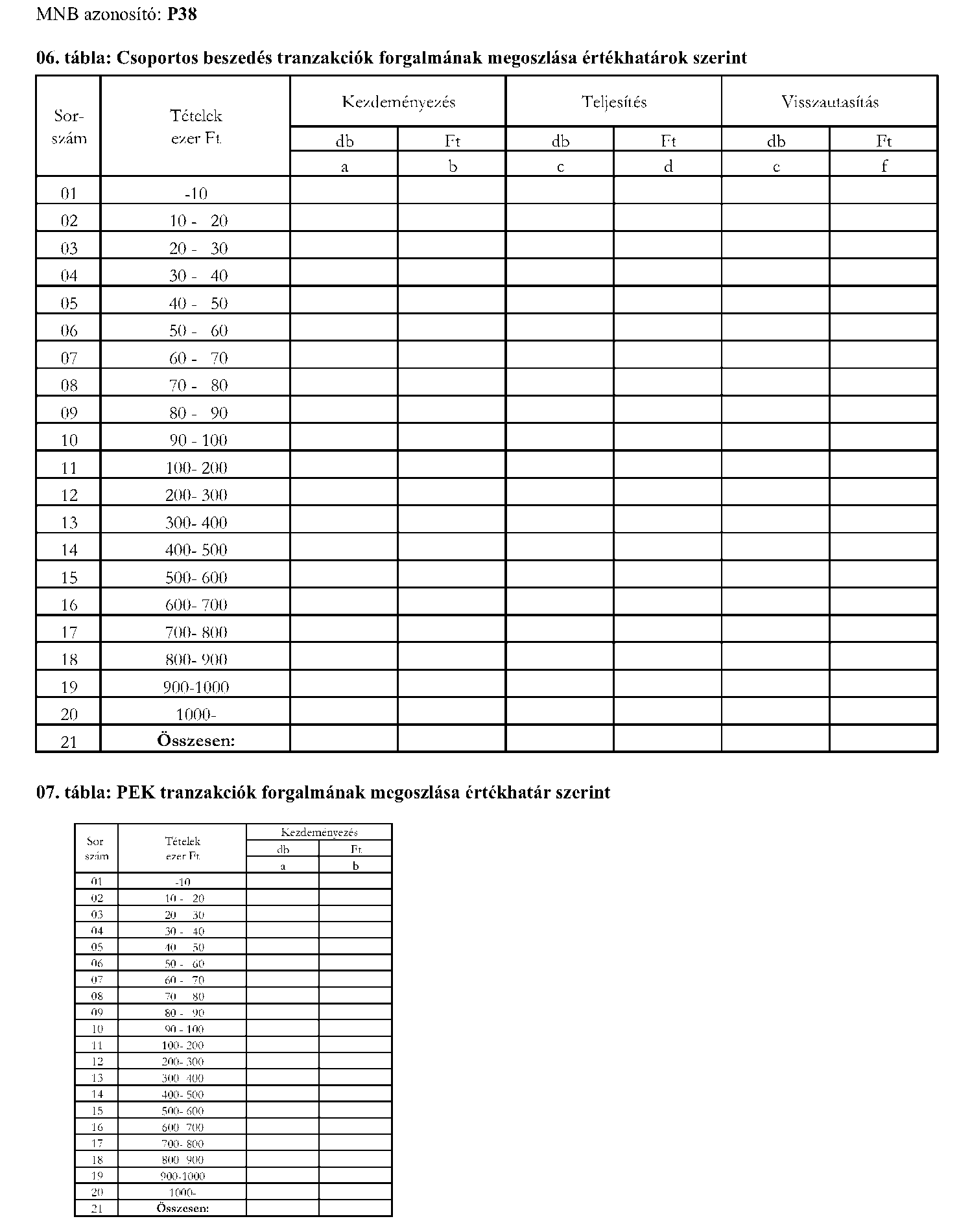

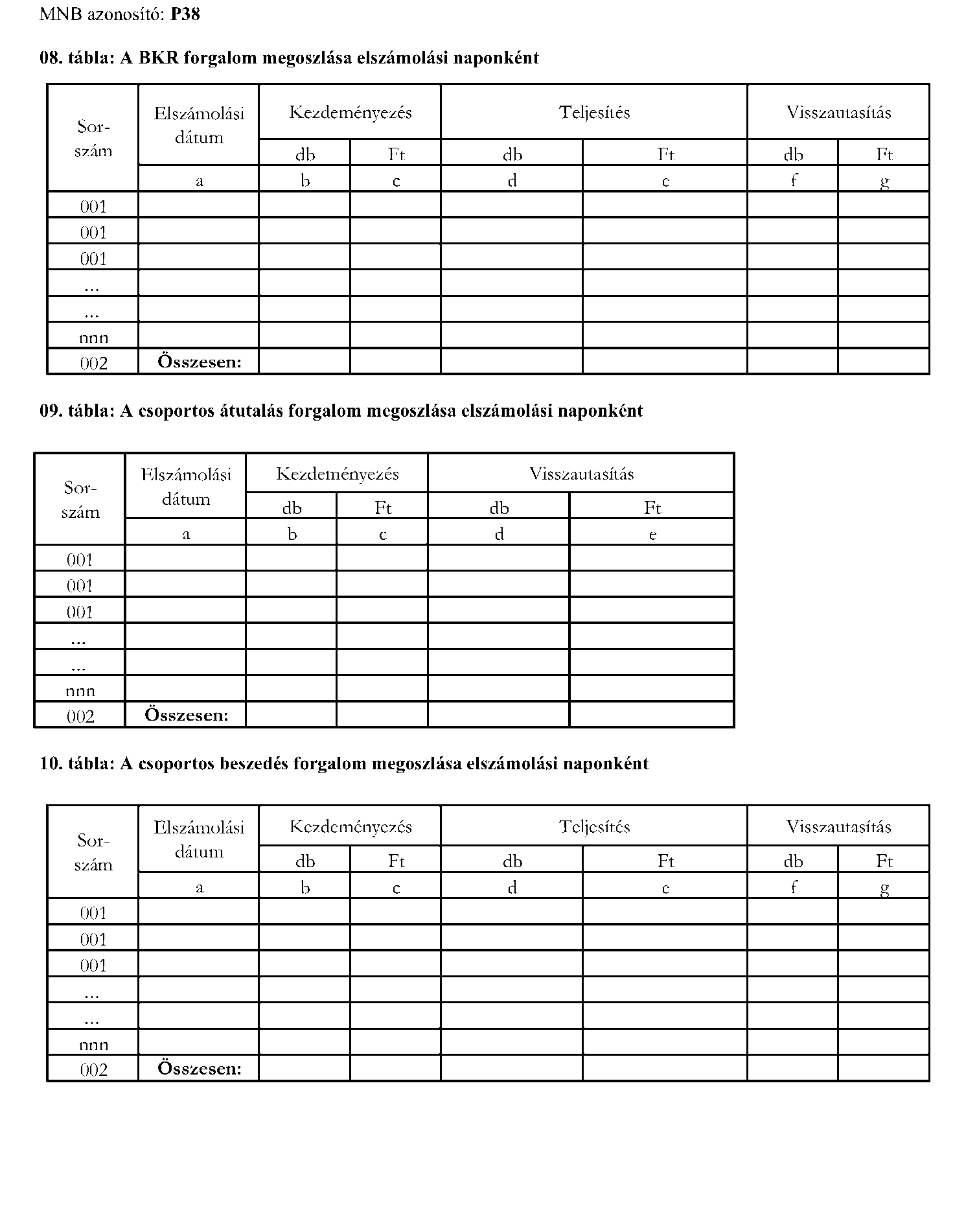

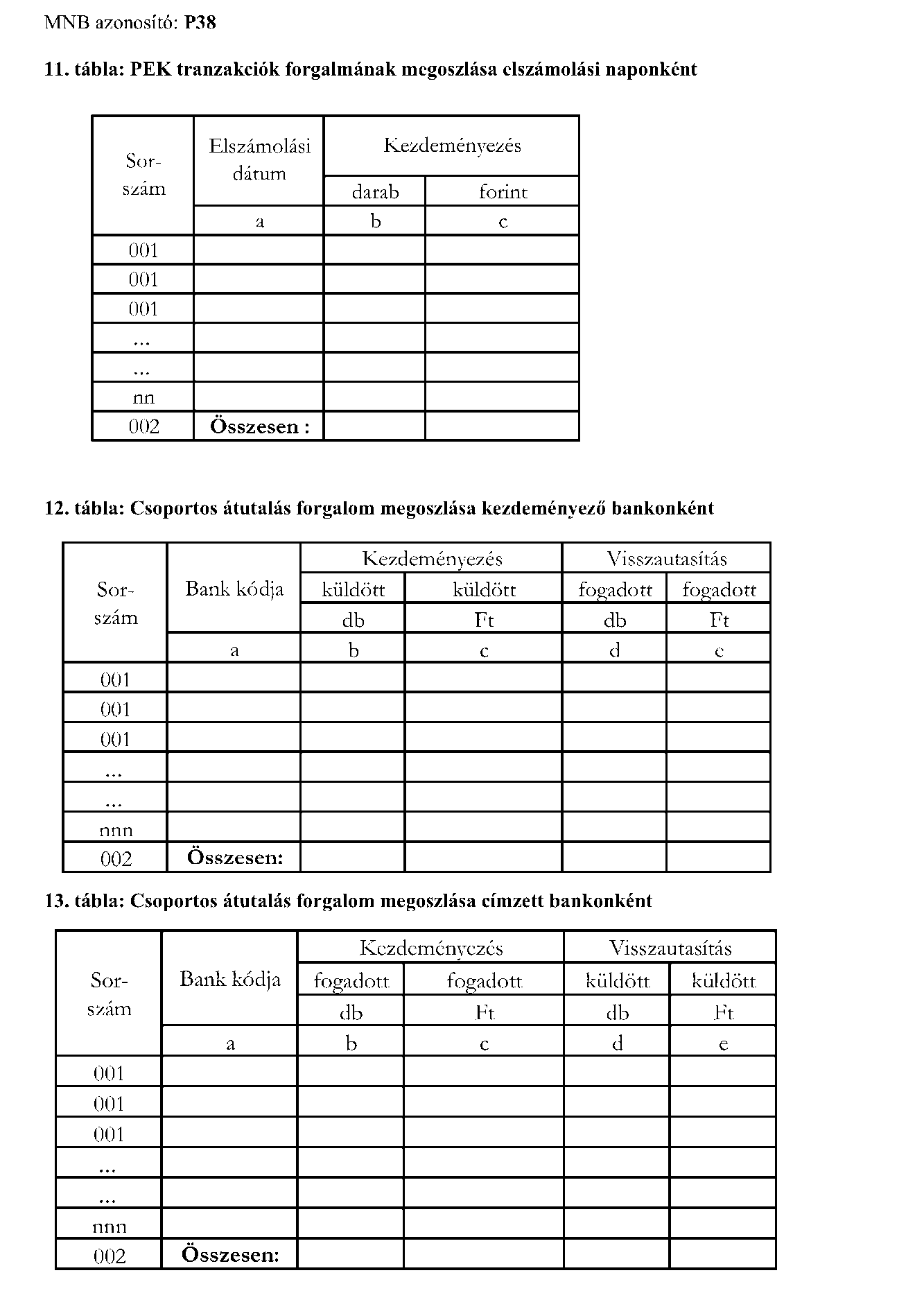

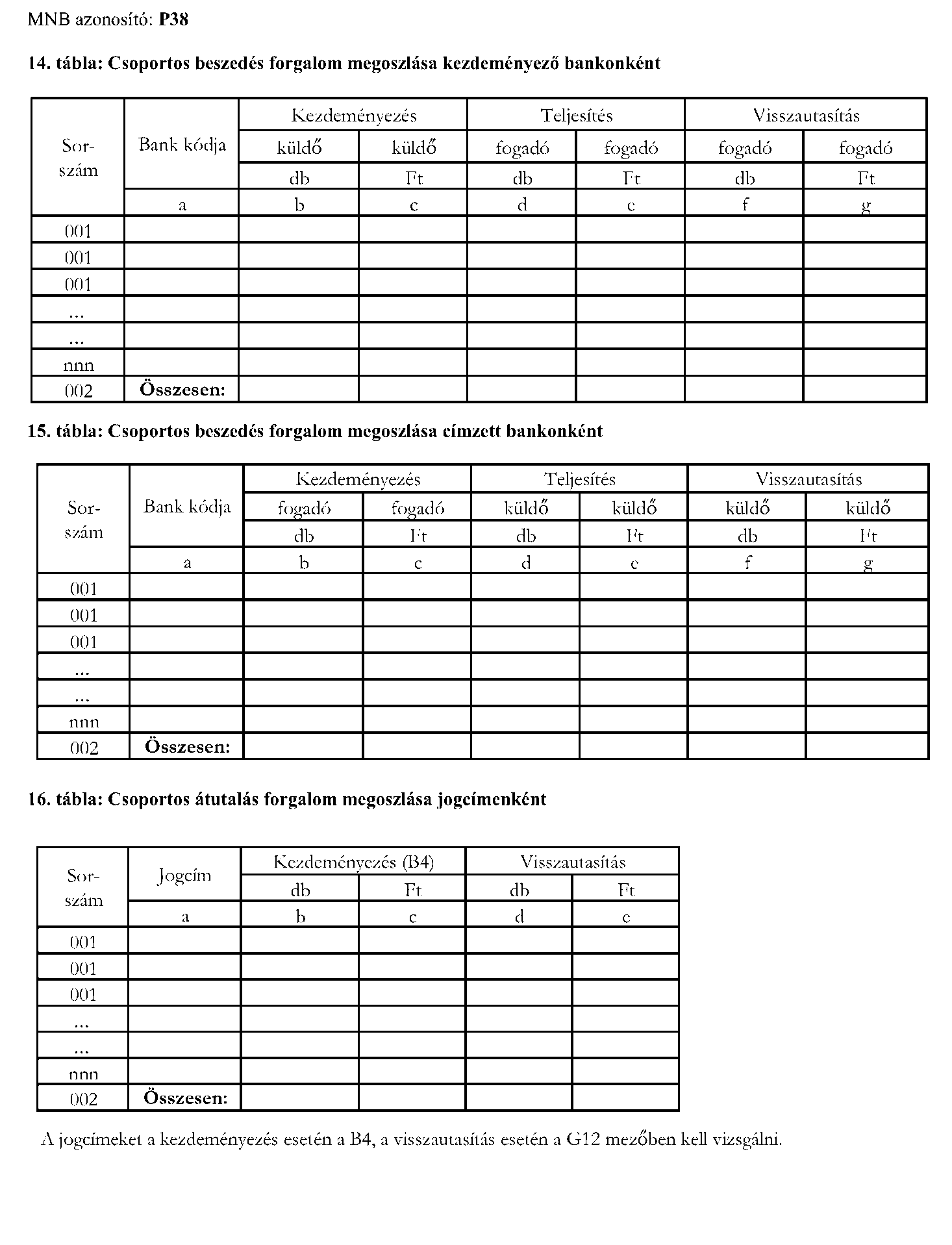

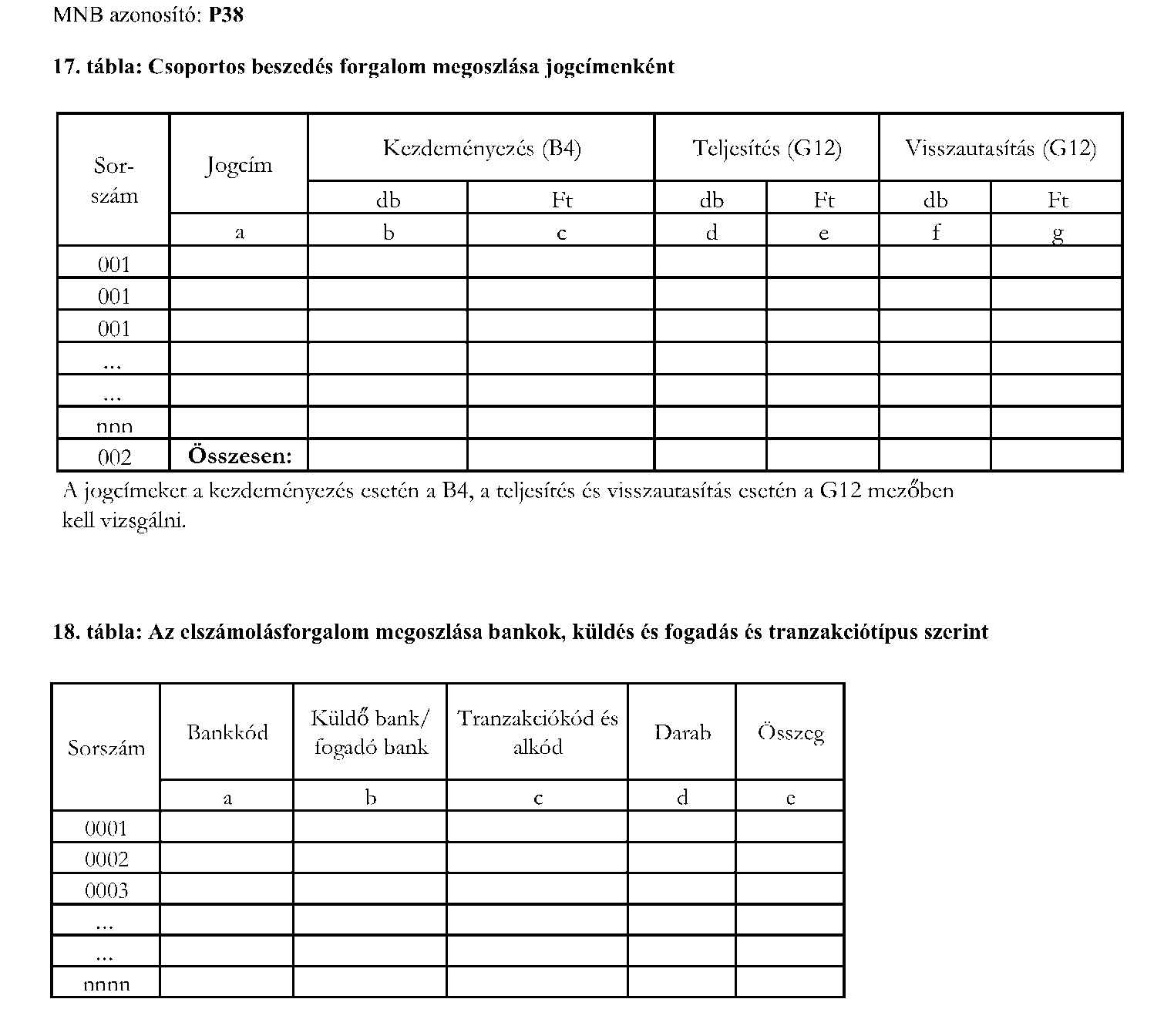

| P38 | Fizetési forgalom statisztikák | hitelintézeti elszámolóházak | havi | elektronikus úton (GiroXMail, vagy EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Pénzforgalom és értékpapírelszámolás |

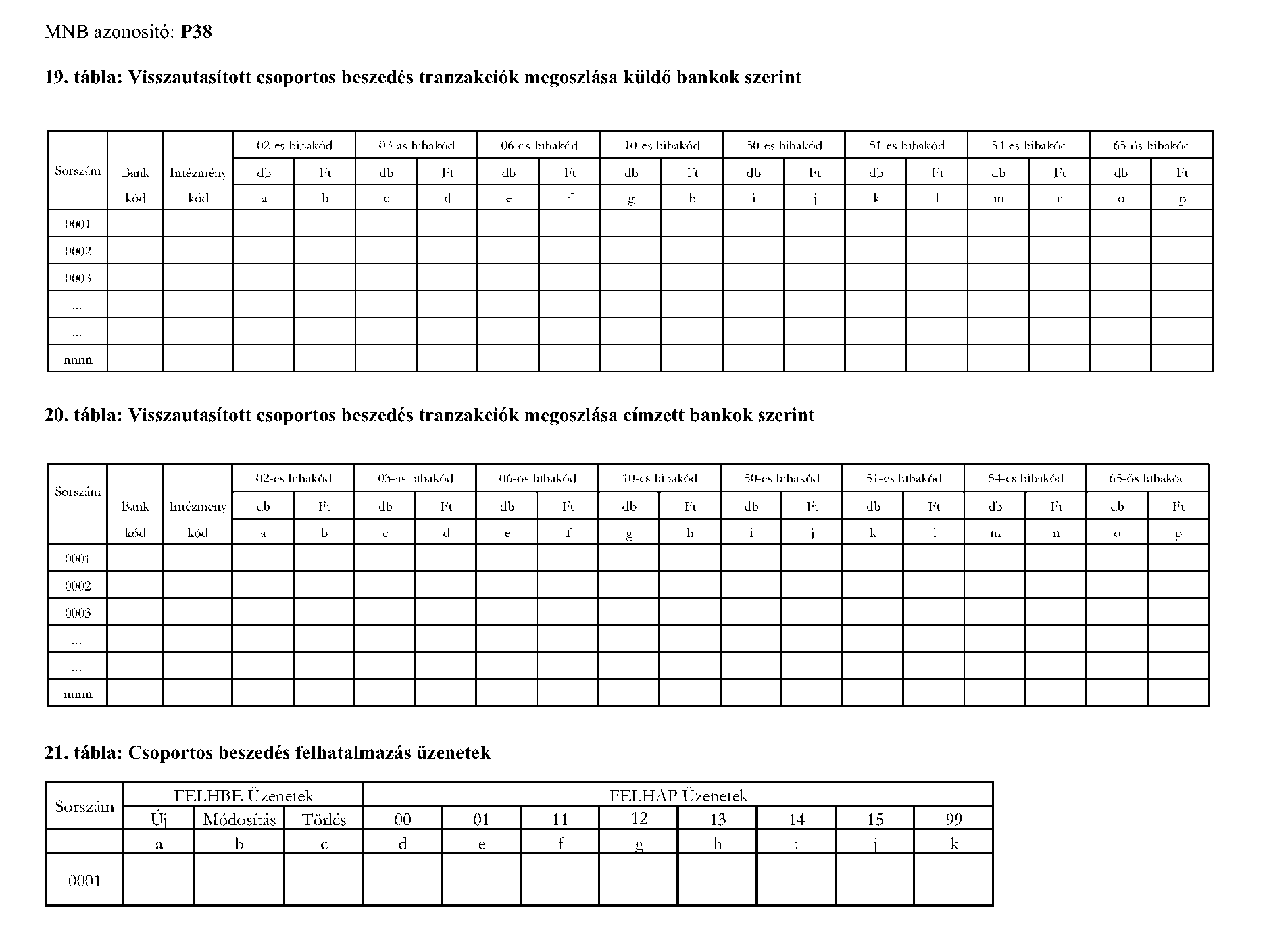

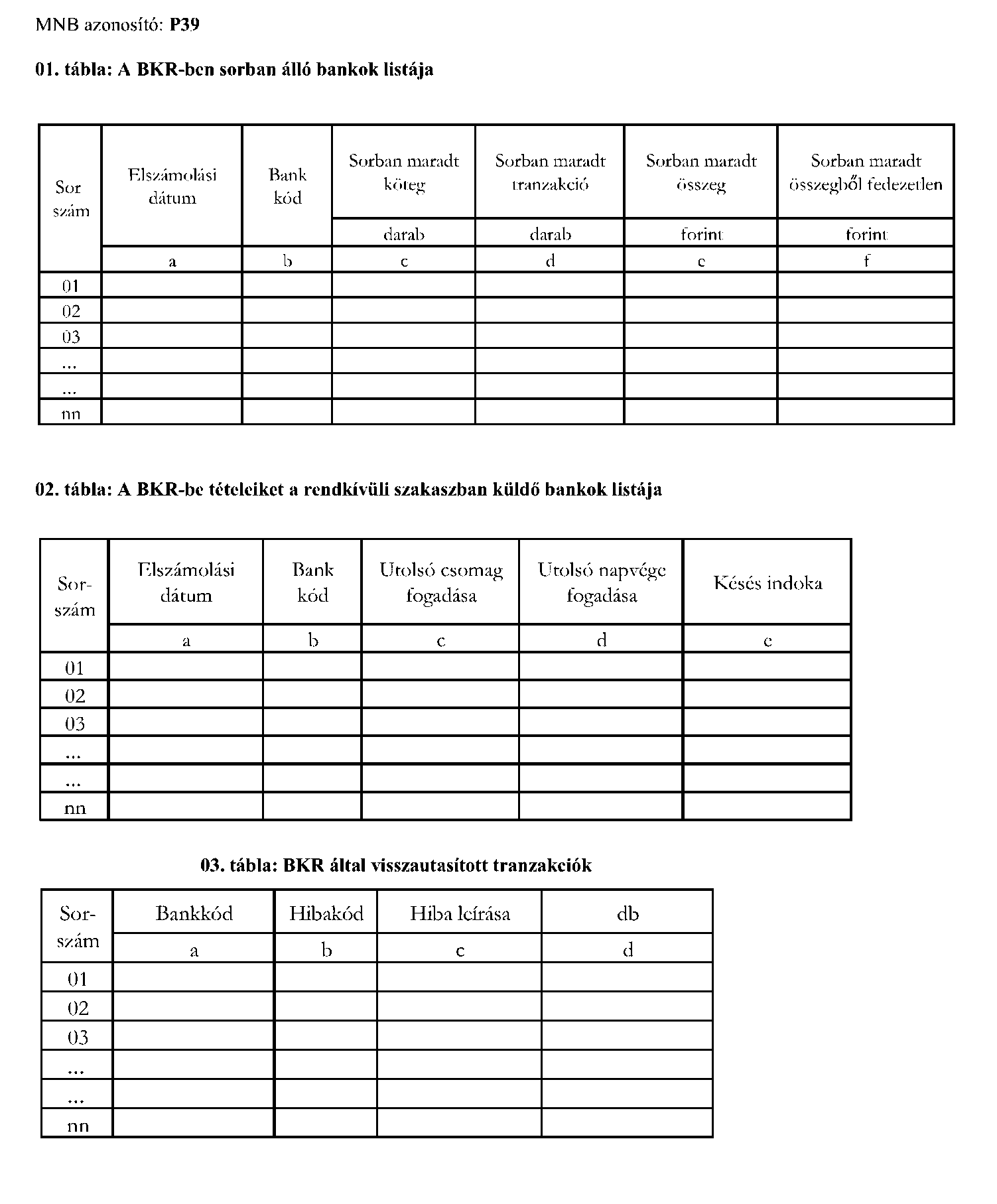

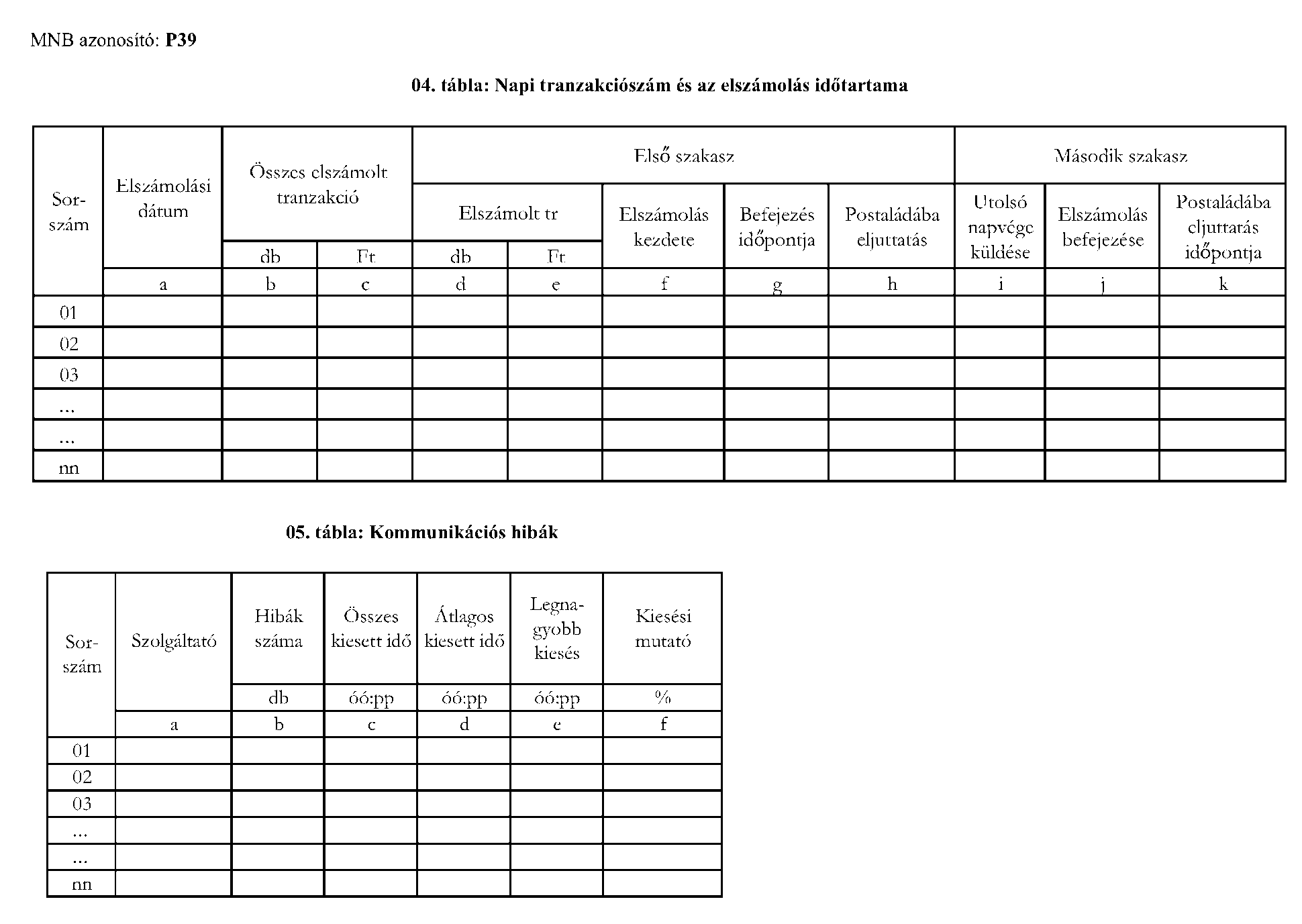

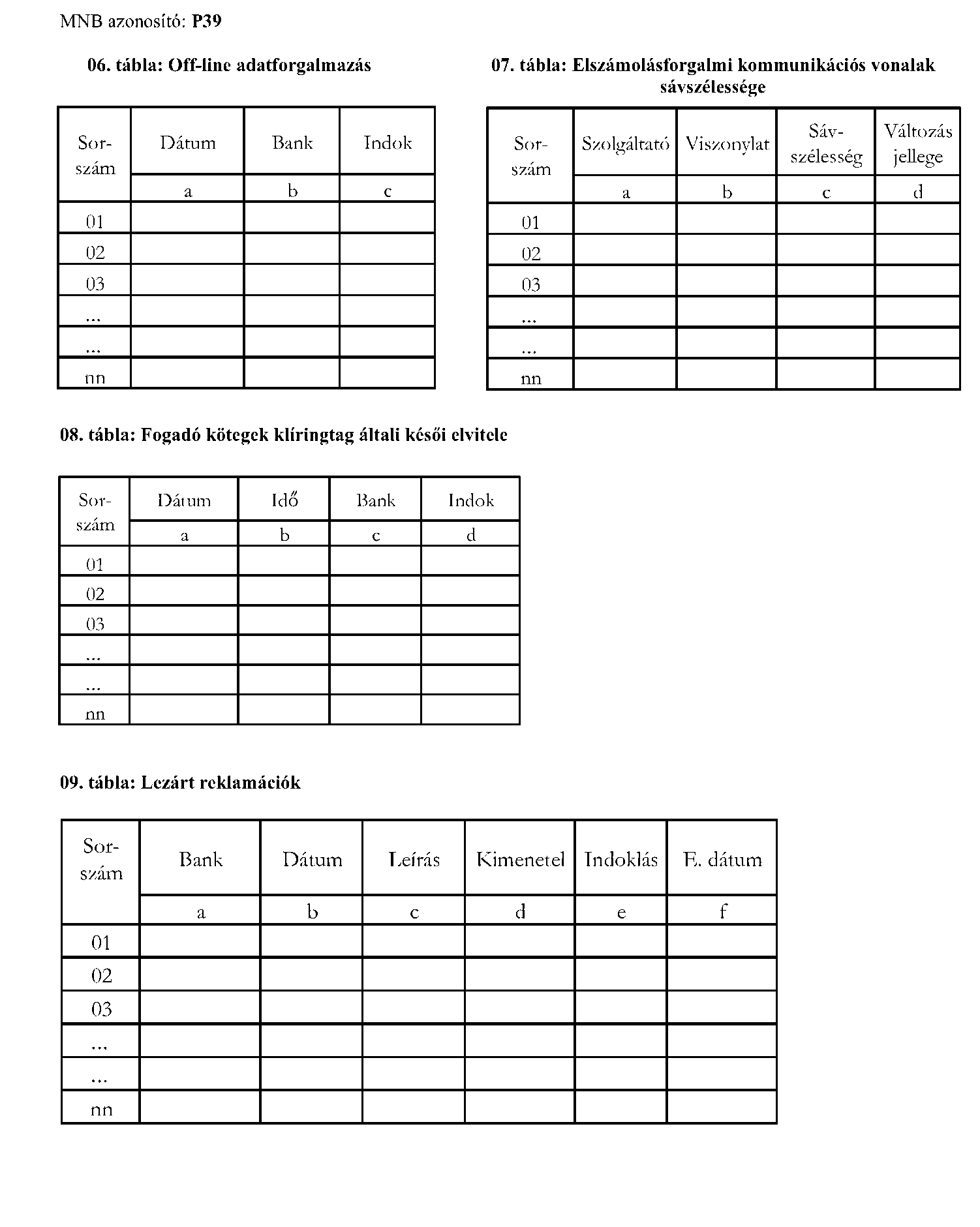

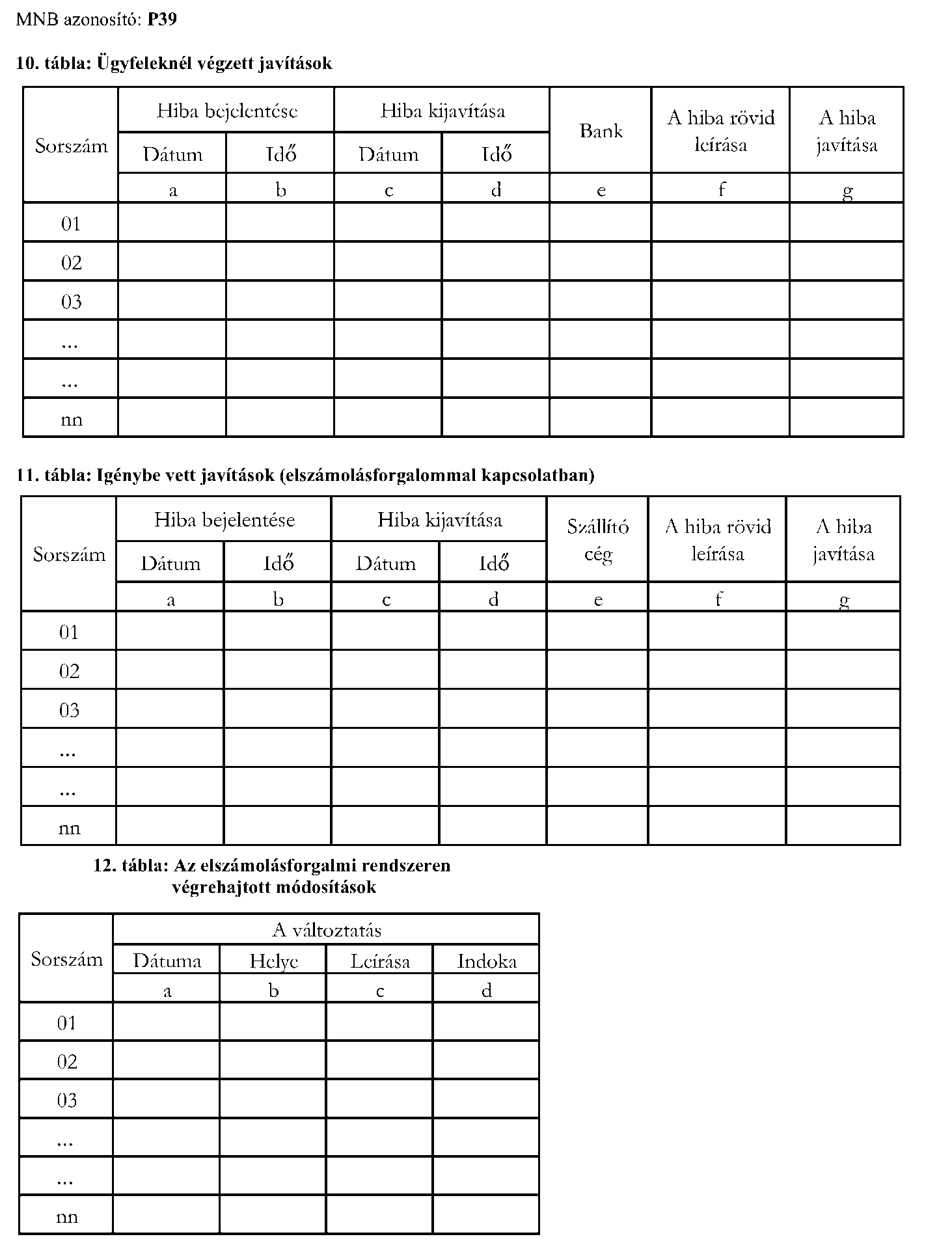

| P39 | Fizetési rendszer statisztikák | hitelintézeti elszámolóházak | havi | elektronikus úton (GiroXMail, vagy EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Pénzforgalom és értékpapírelszámolás |

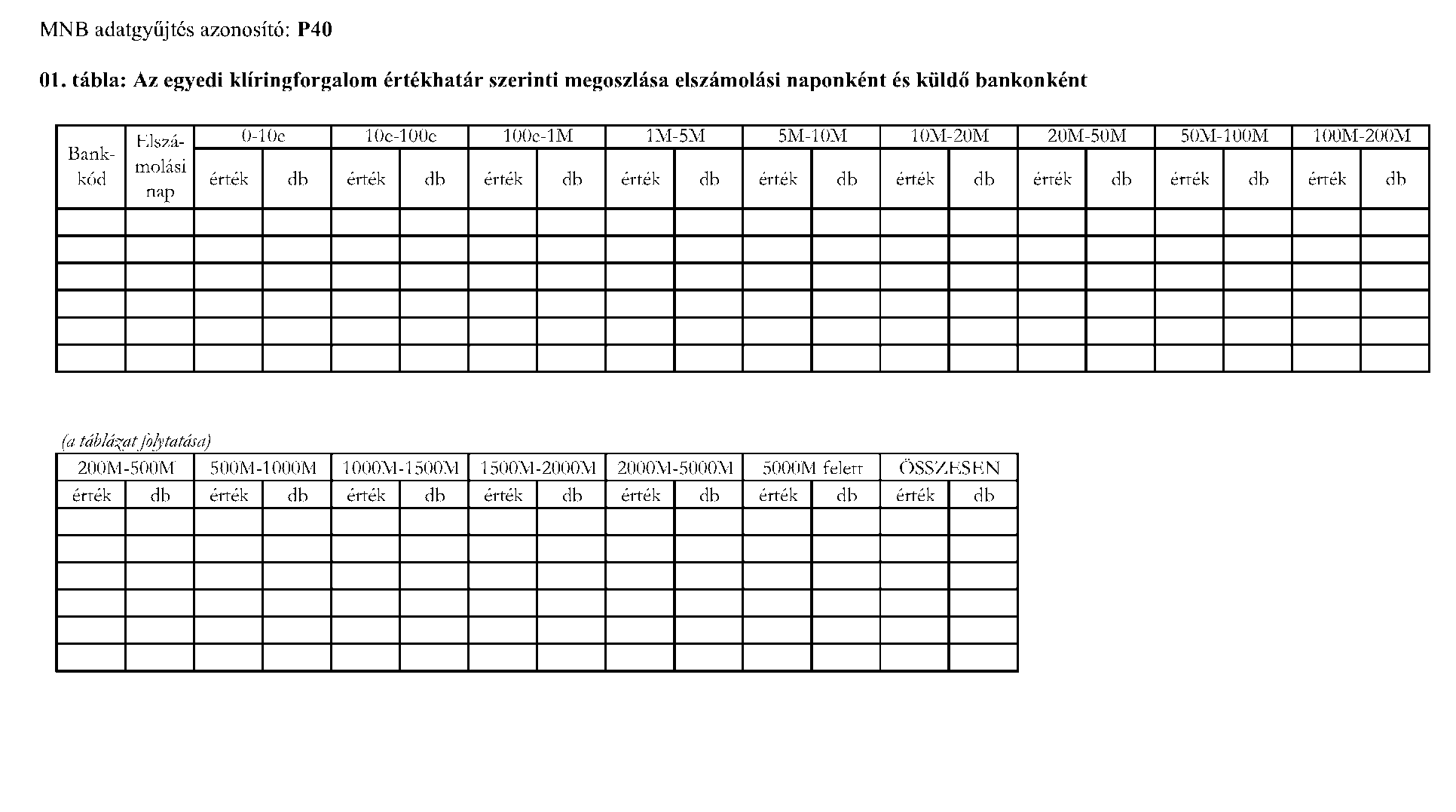

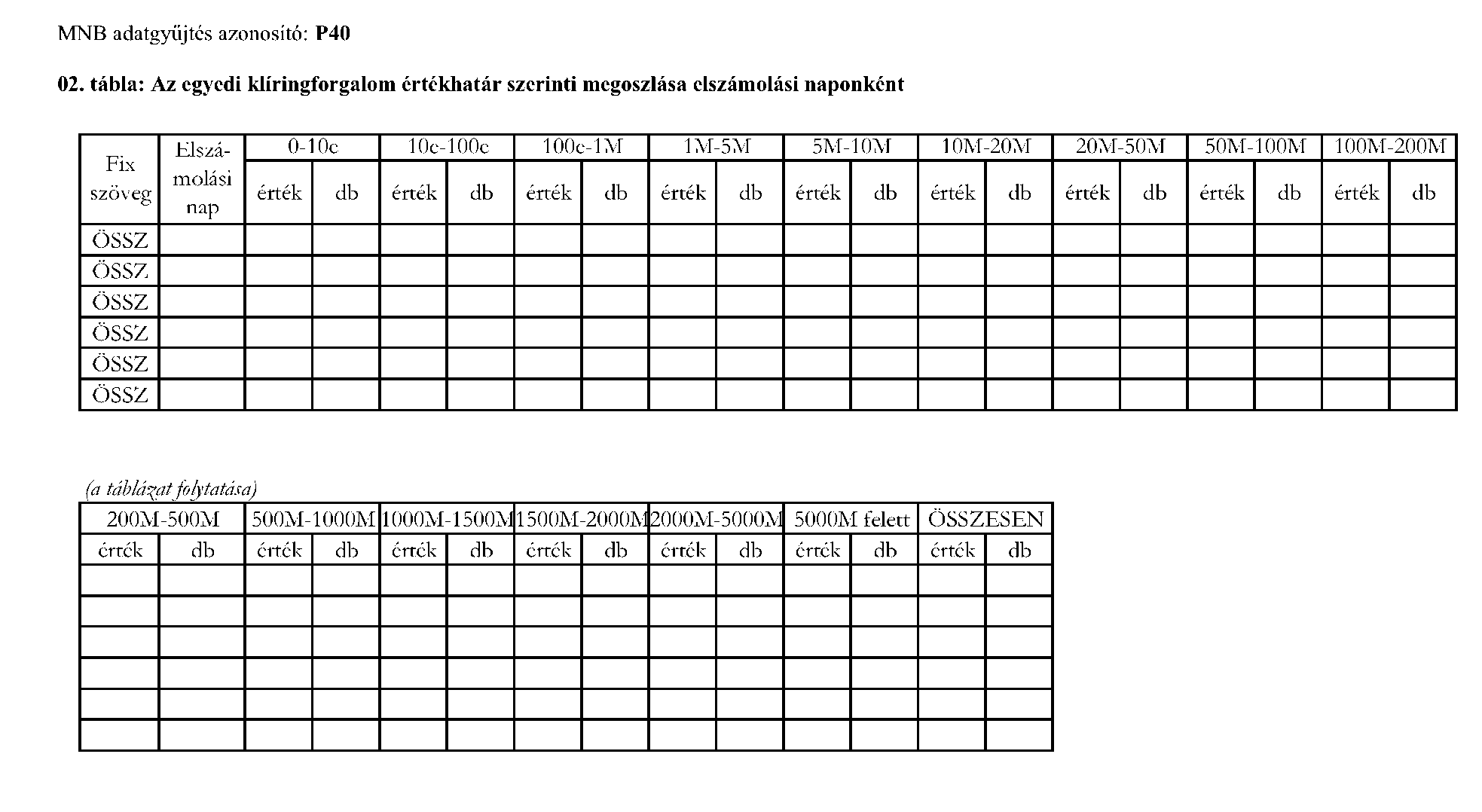

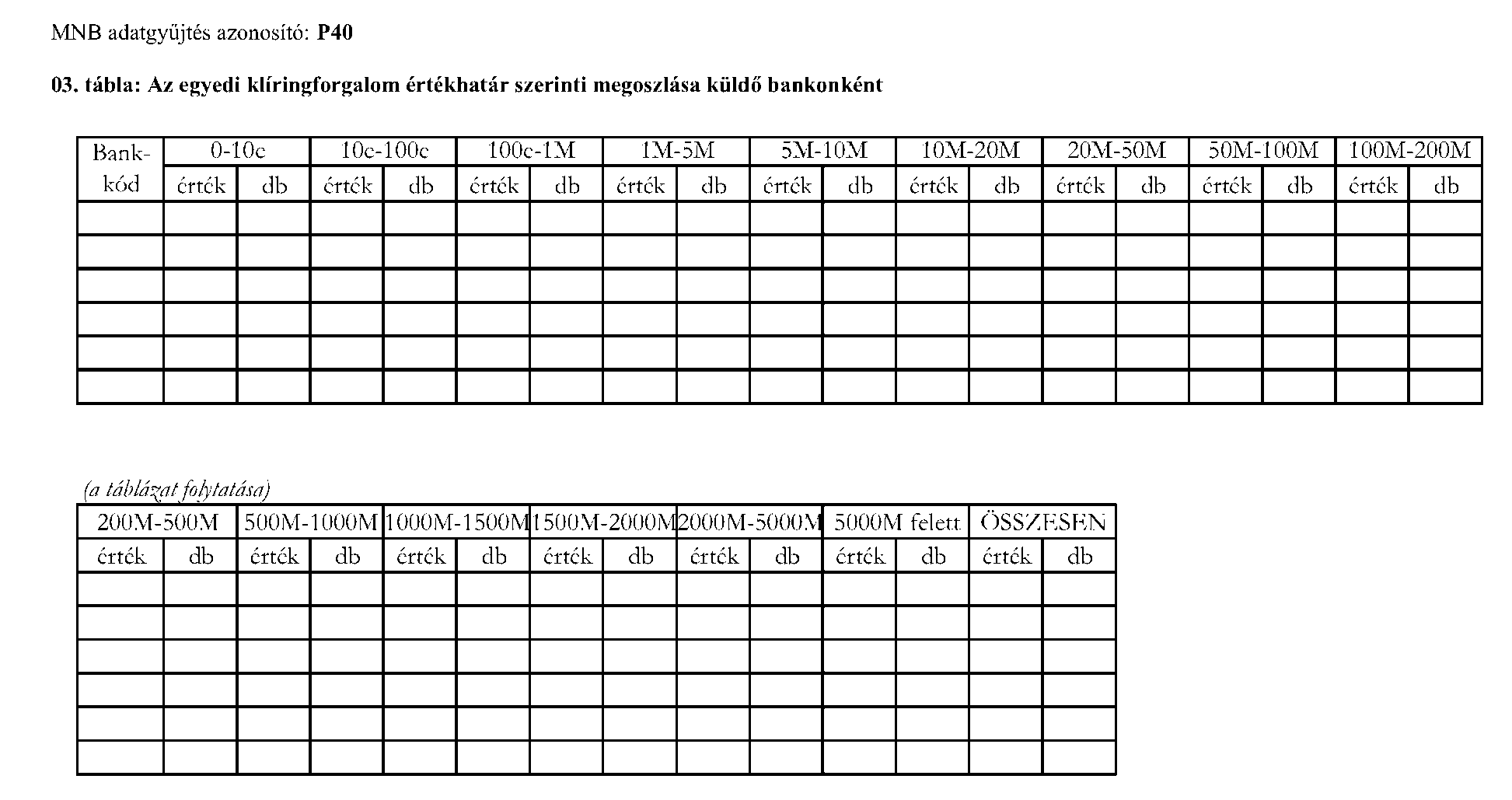

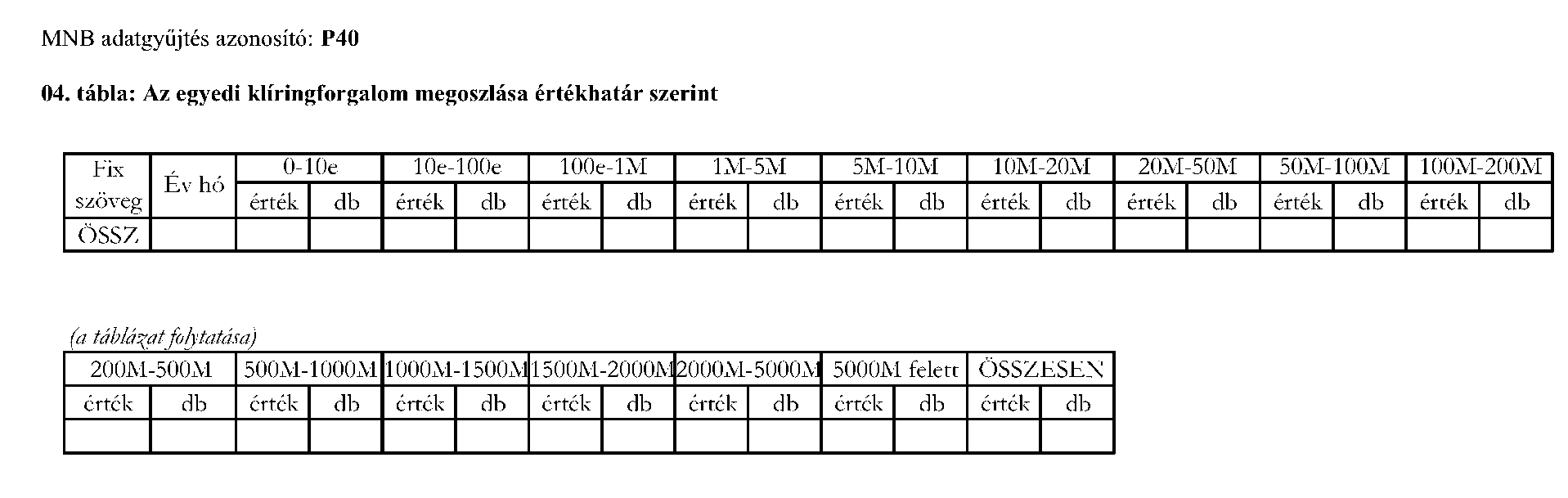

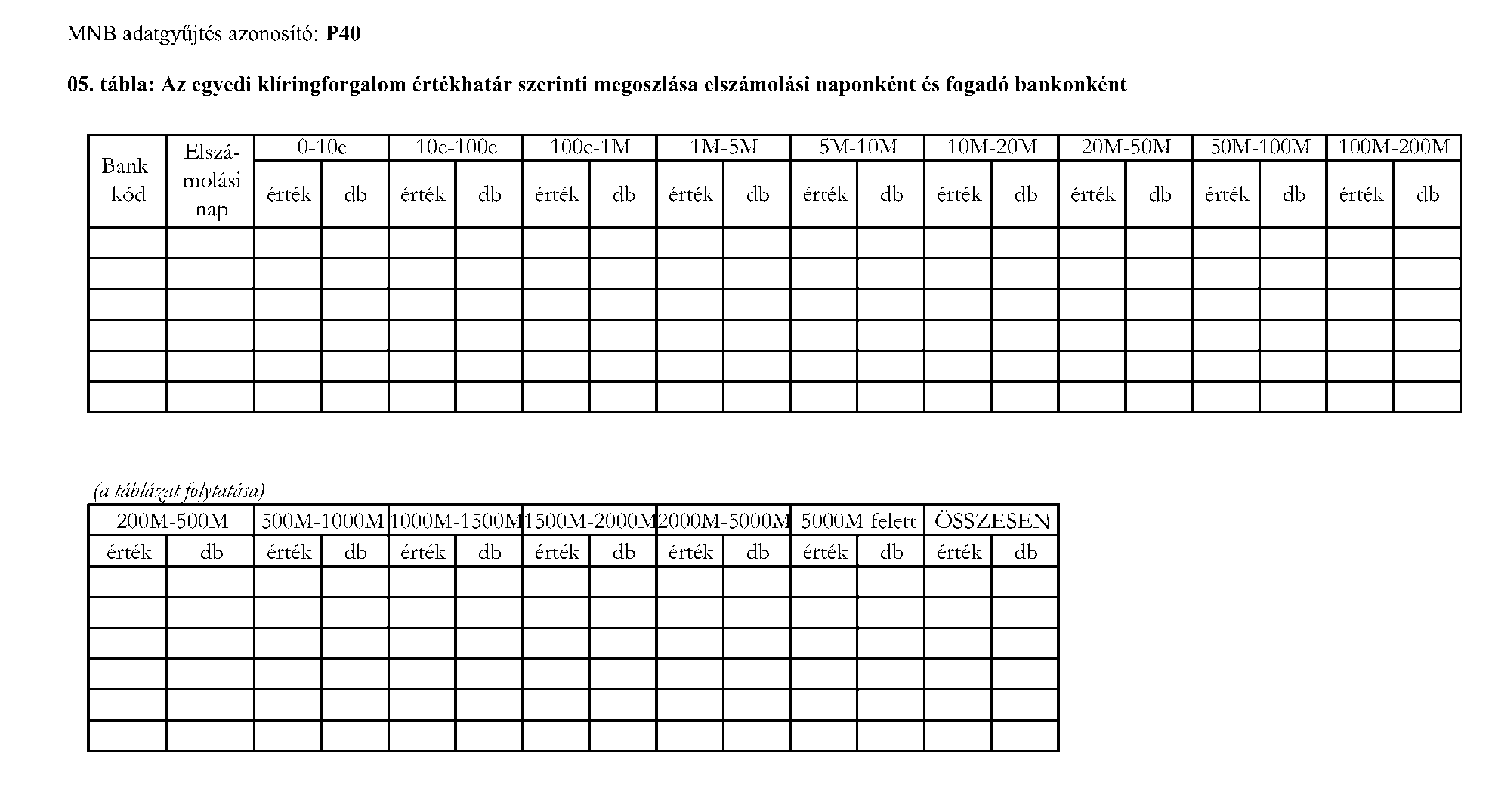

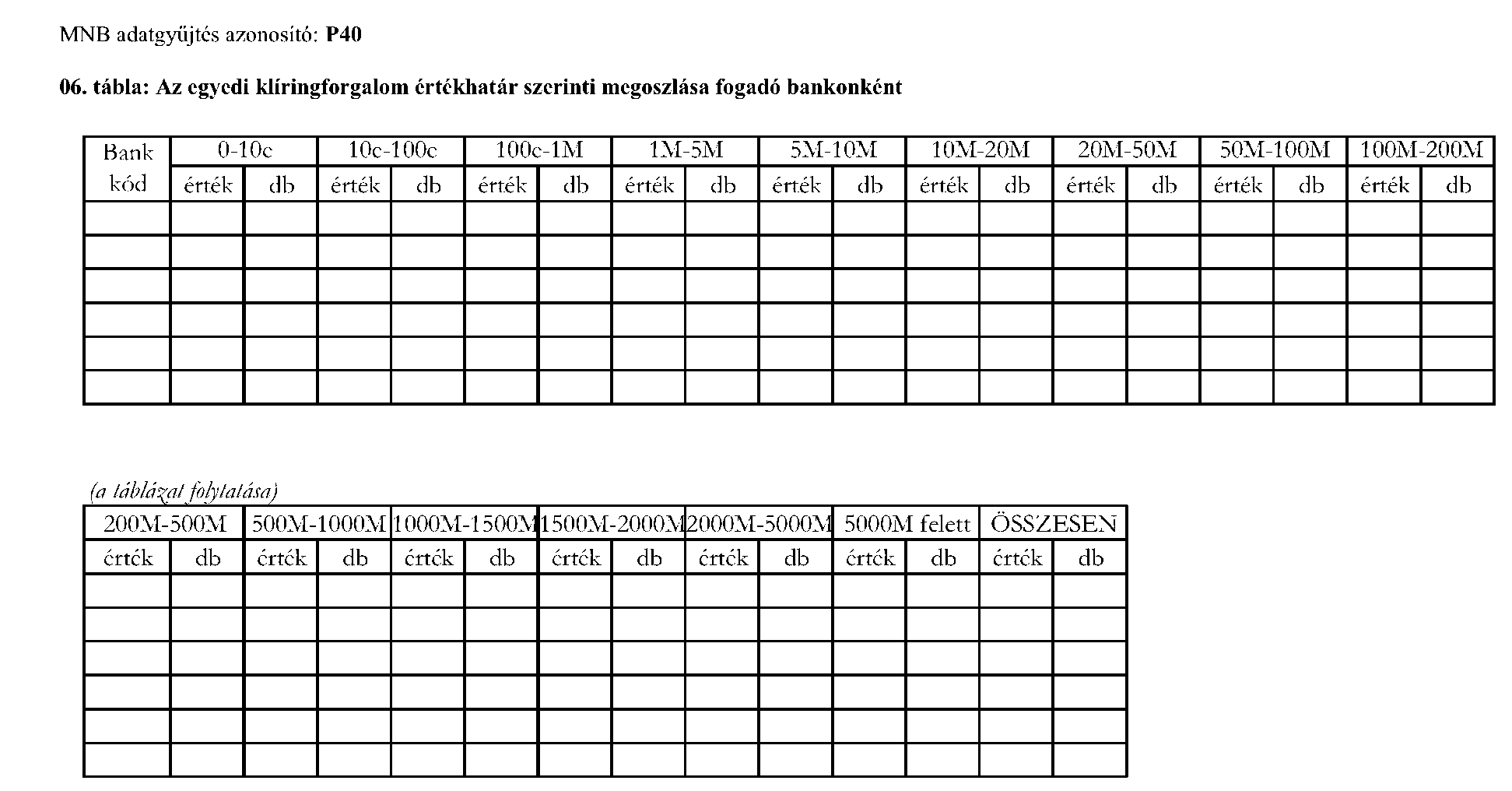

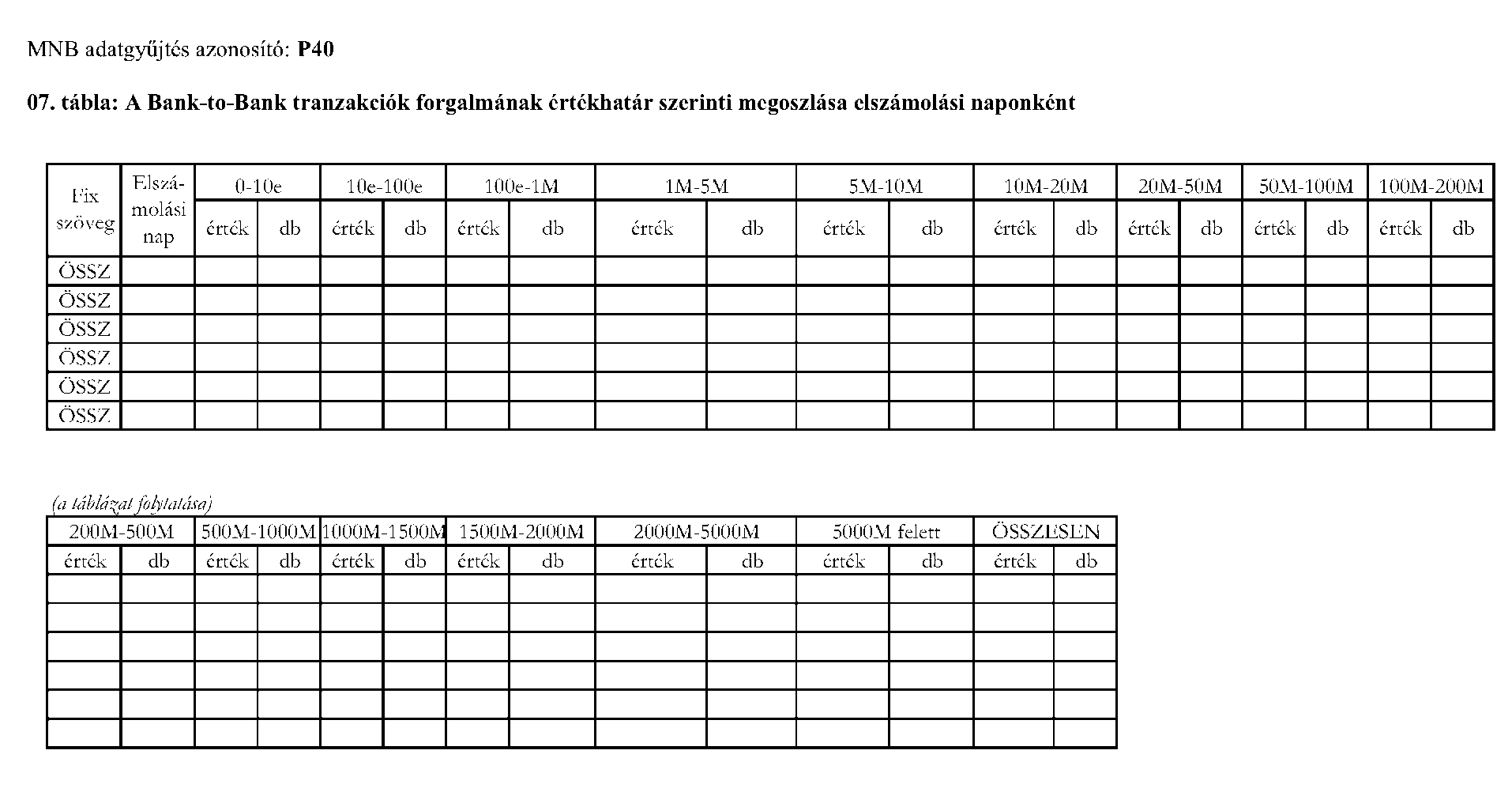

| P40 | BKR statisztikák | hitelintézeti elszámolóházak | havi | elektronikus úton (GiroXMail, vagy EBEAD) | tárgyidőszakot követő hónap 5. munkanap | MNB Pénzforgalom és értékpapírelszámolás |

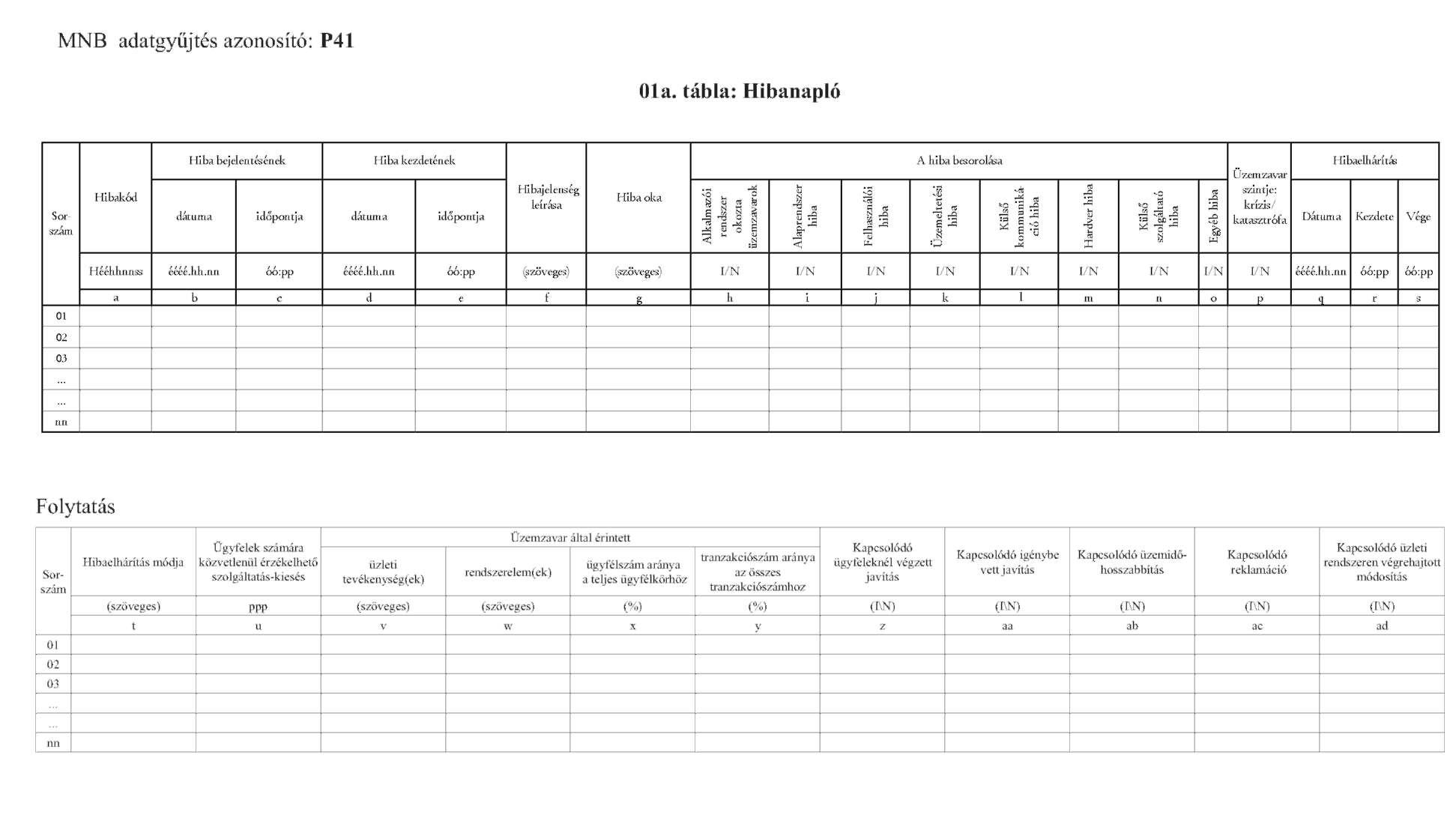

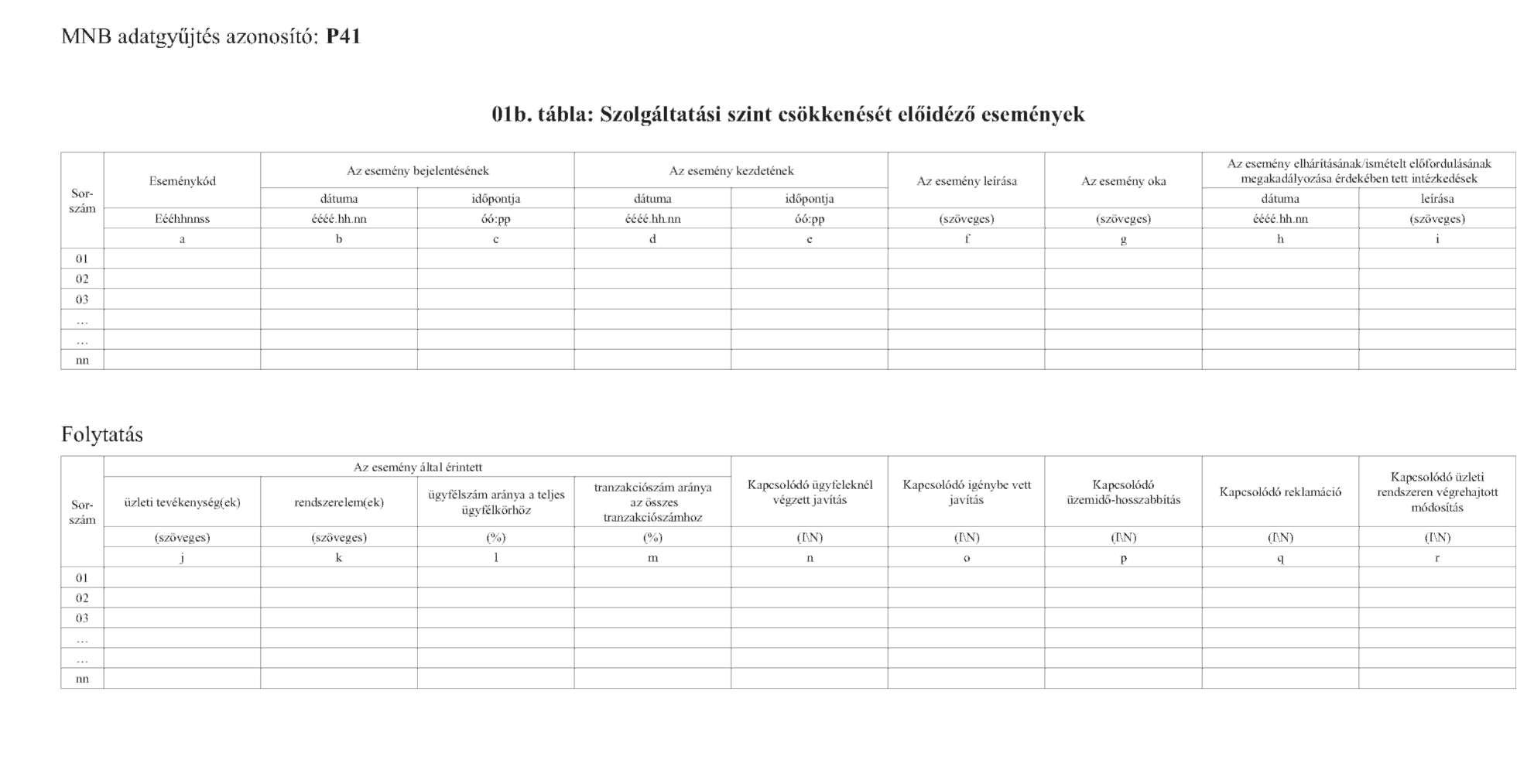

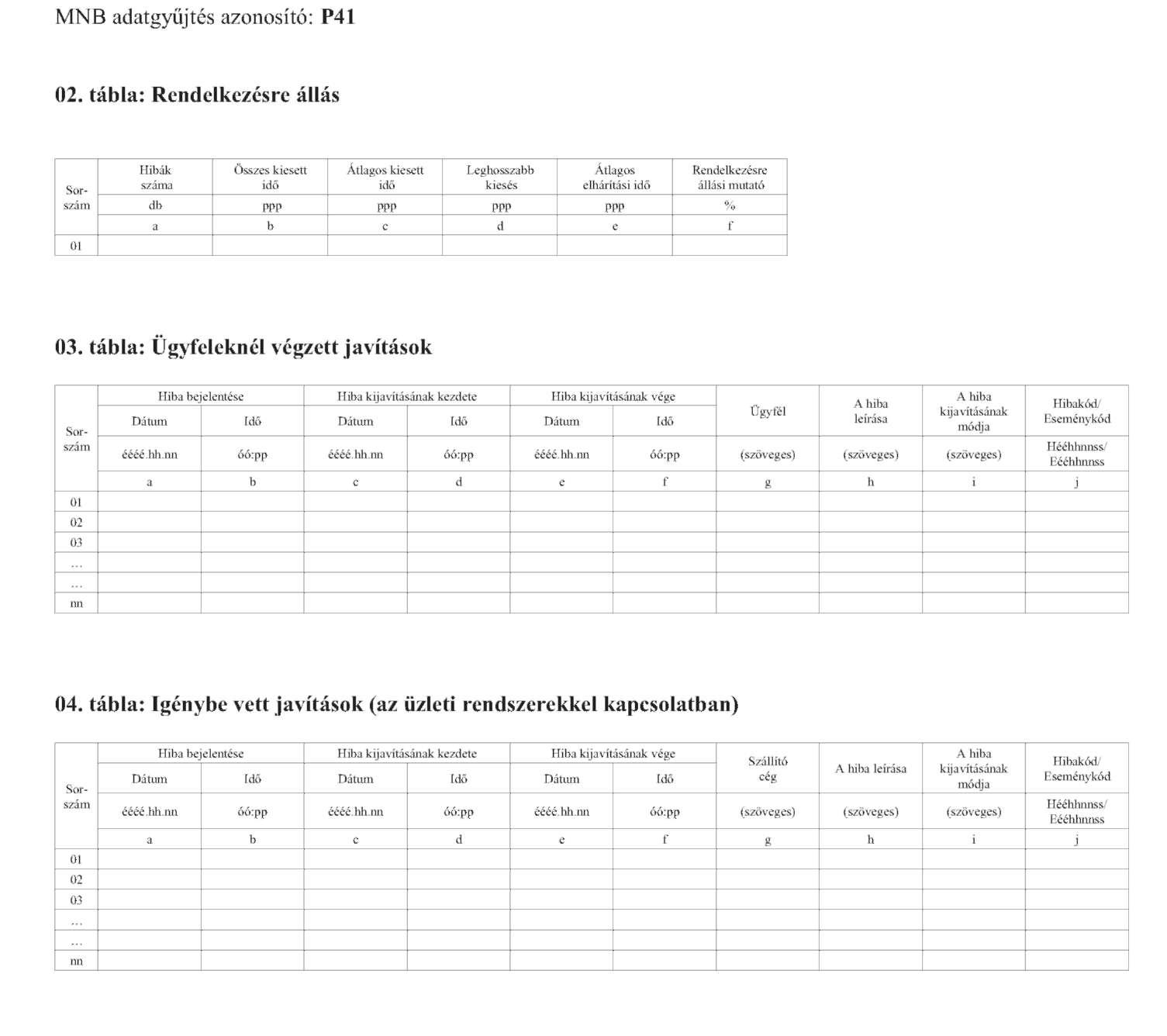

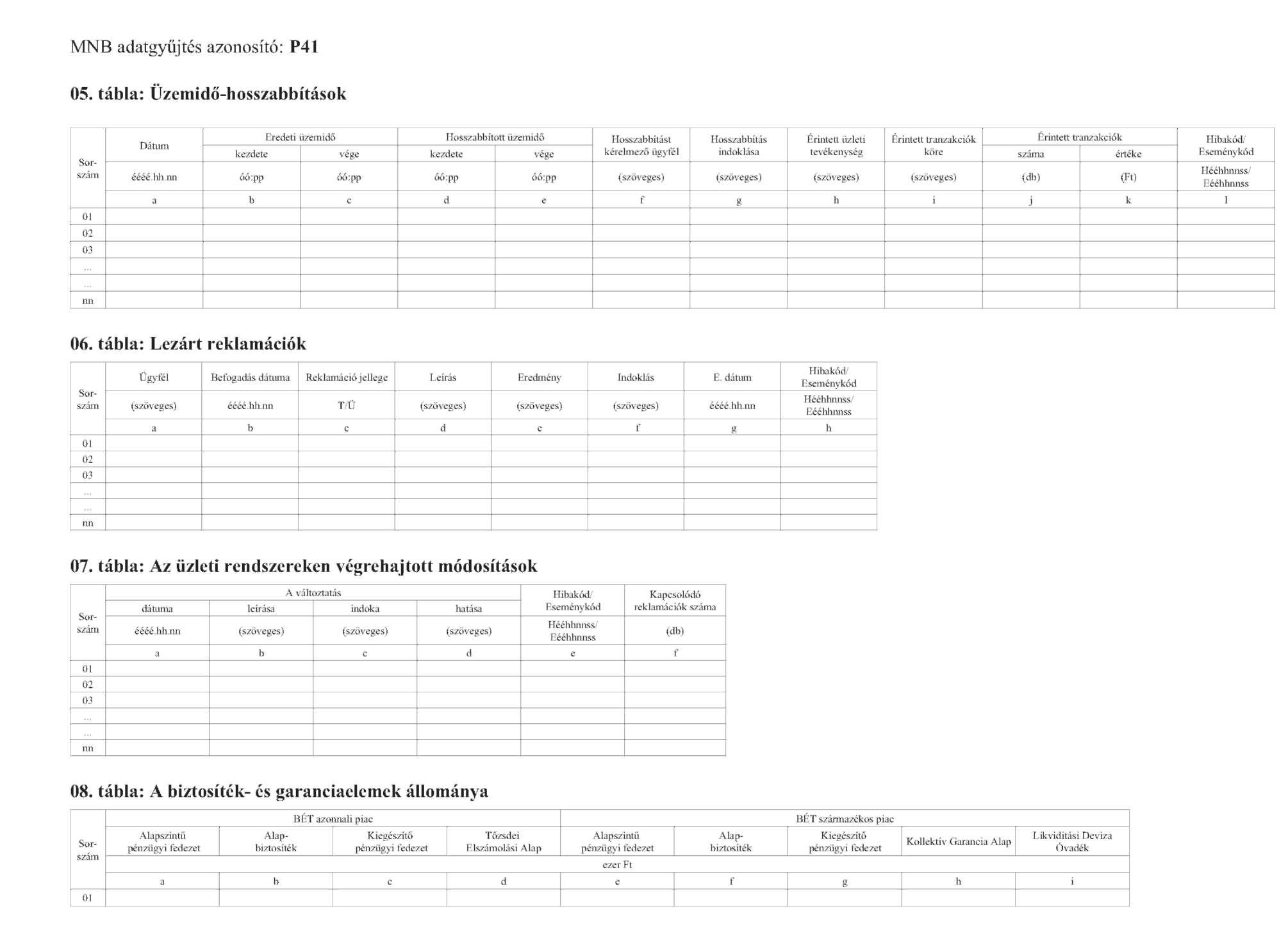

| P41 | Felvigyázói statisztikák | Tpt. szerinti elszámolóházak, központi értéktári tevékenységet végző Tpt. szerinti elszámolóház, központi értéktár, Tpt. szerinti központi szerződő fél és az ezen típusú EGT fióktelepek | havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

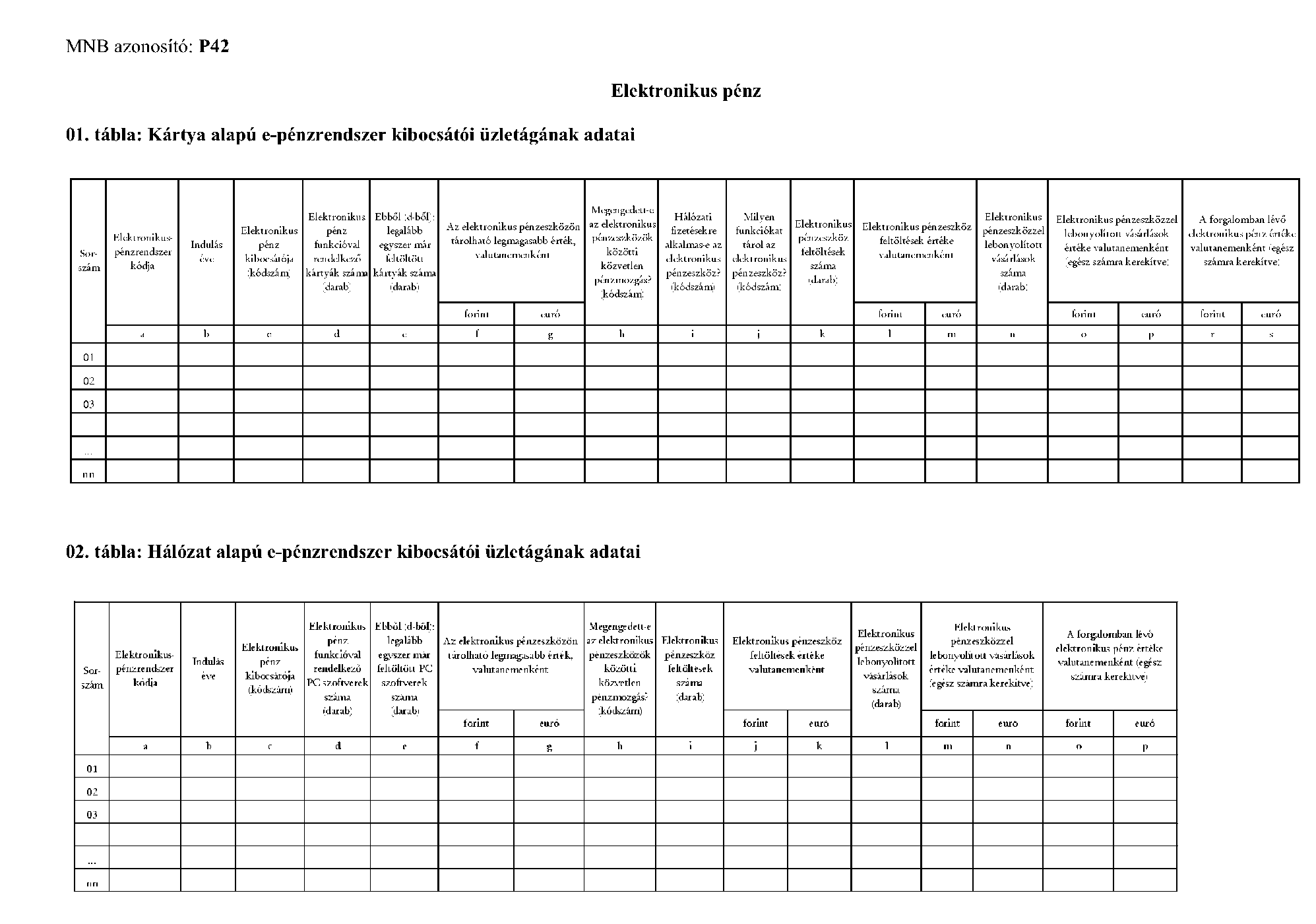

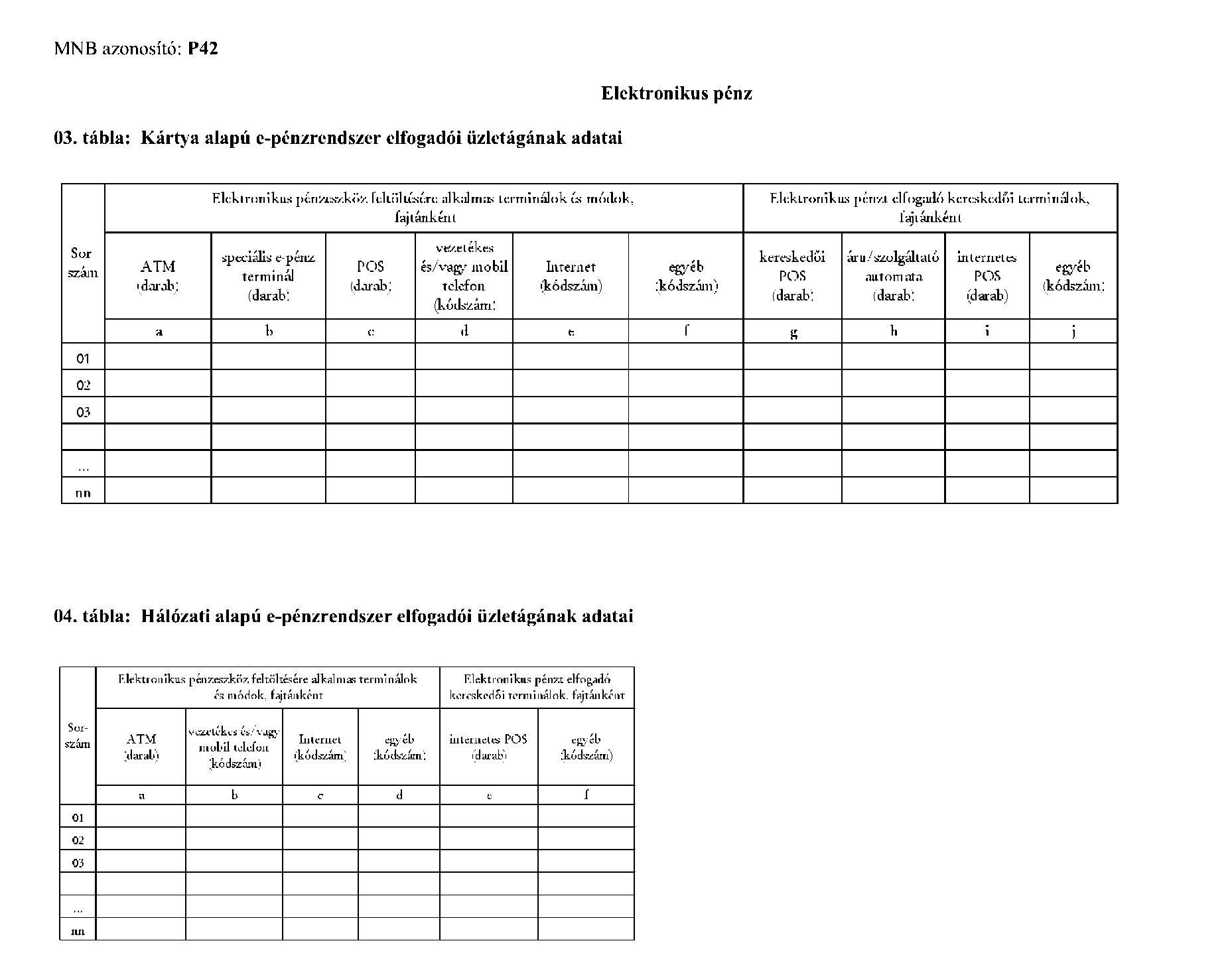

| P42 | Elektronikus pénz | hitelintézetek, az ezen típusú EGT fióktelepek | féléves | elektronikus úton (EBEAD | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

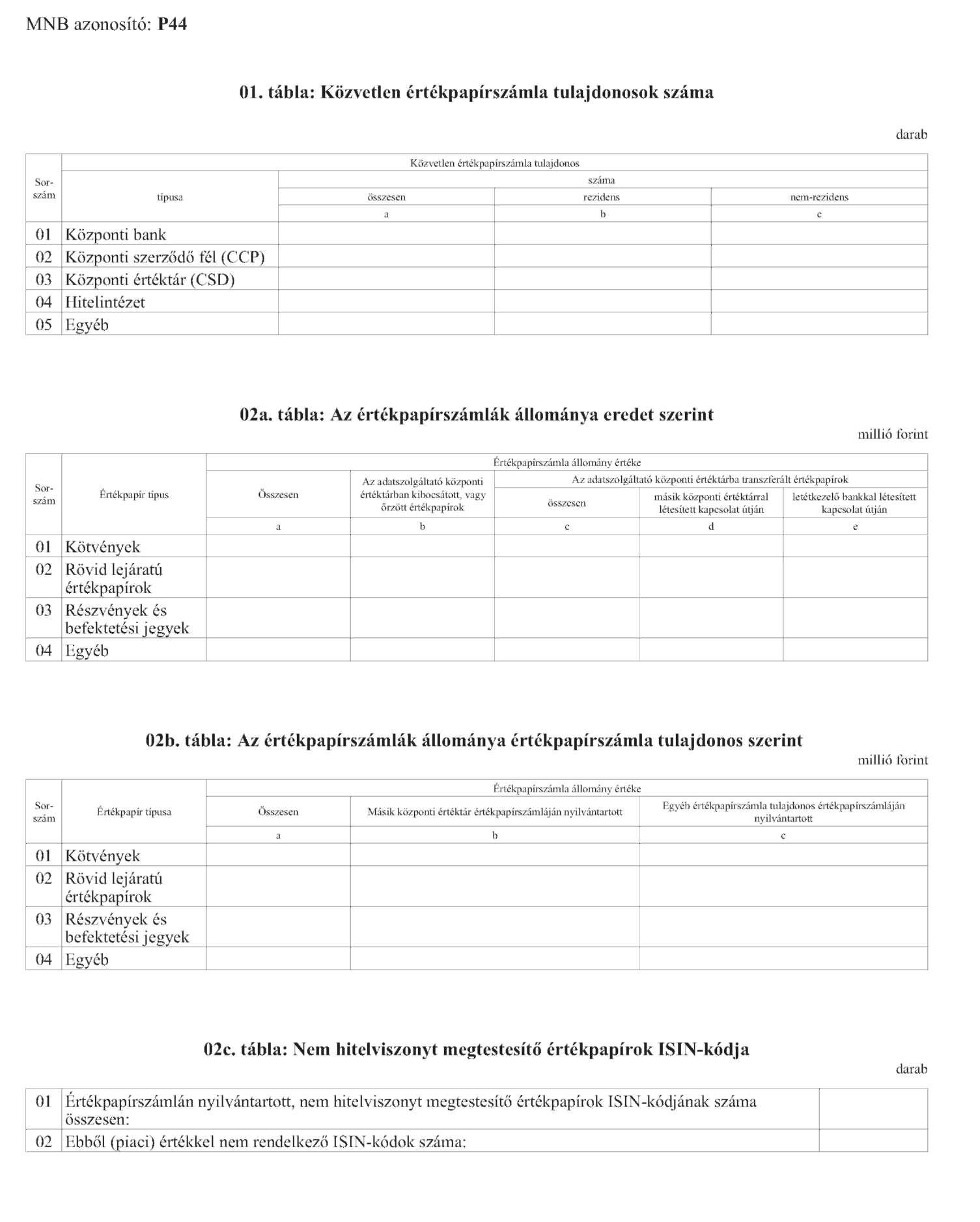

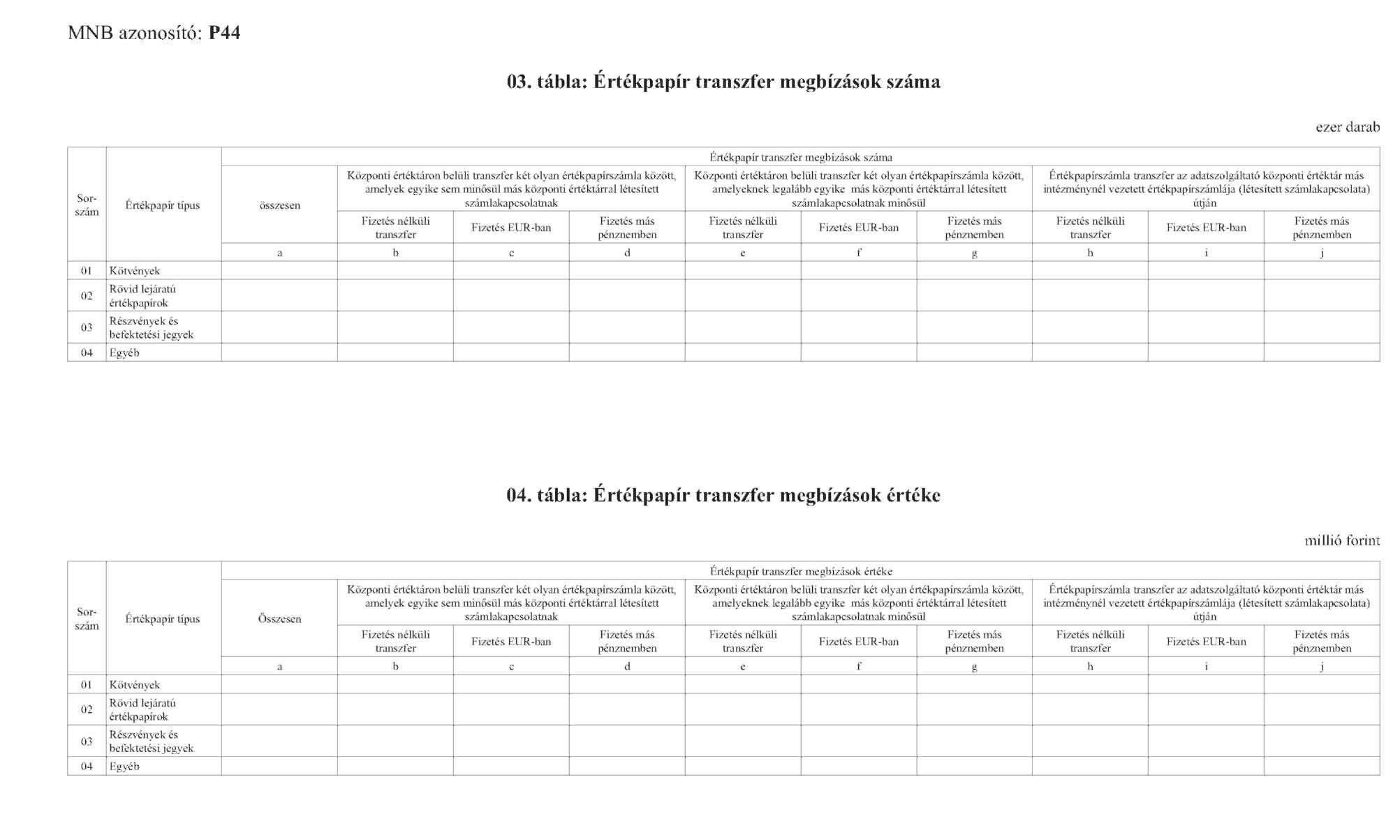

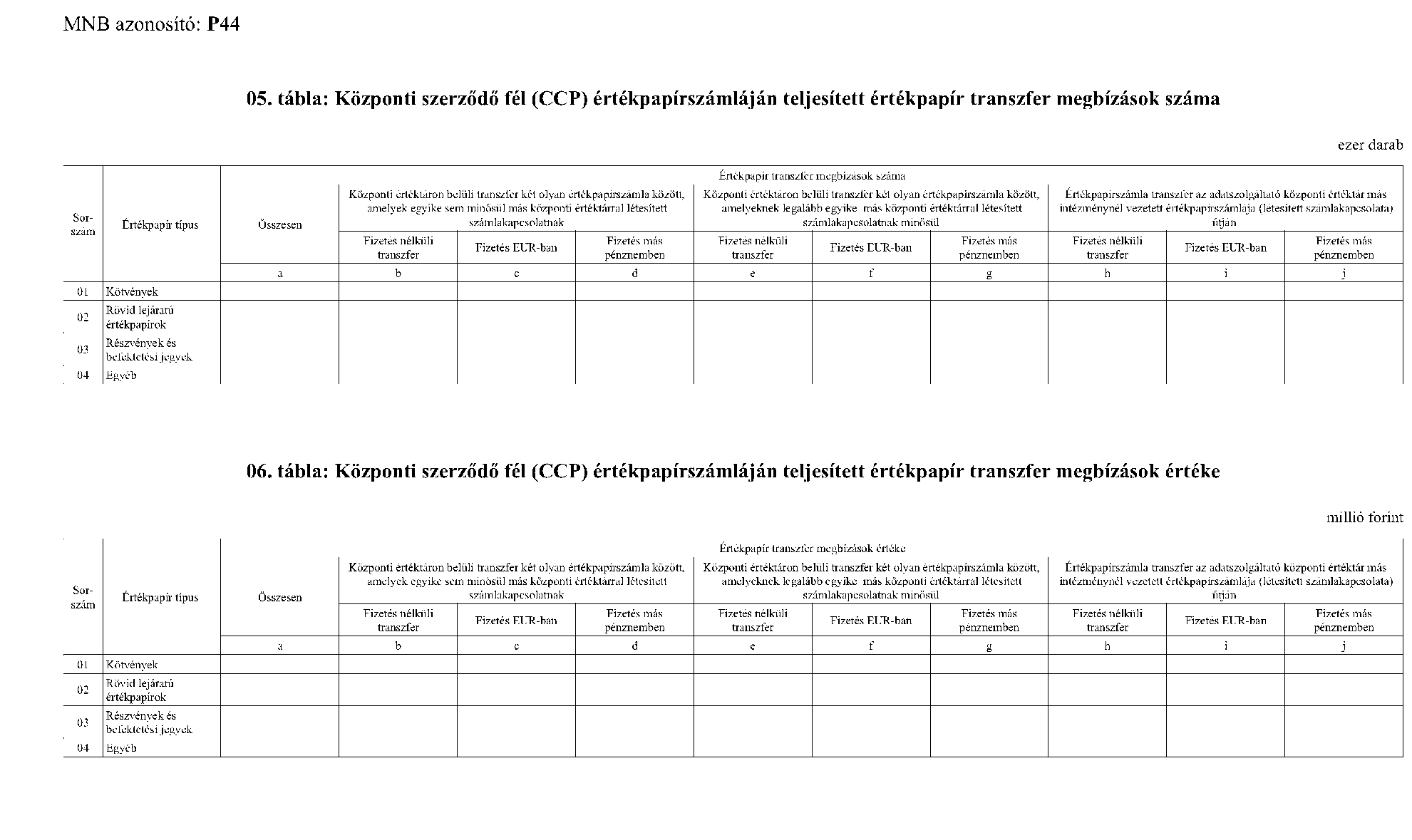

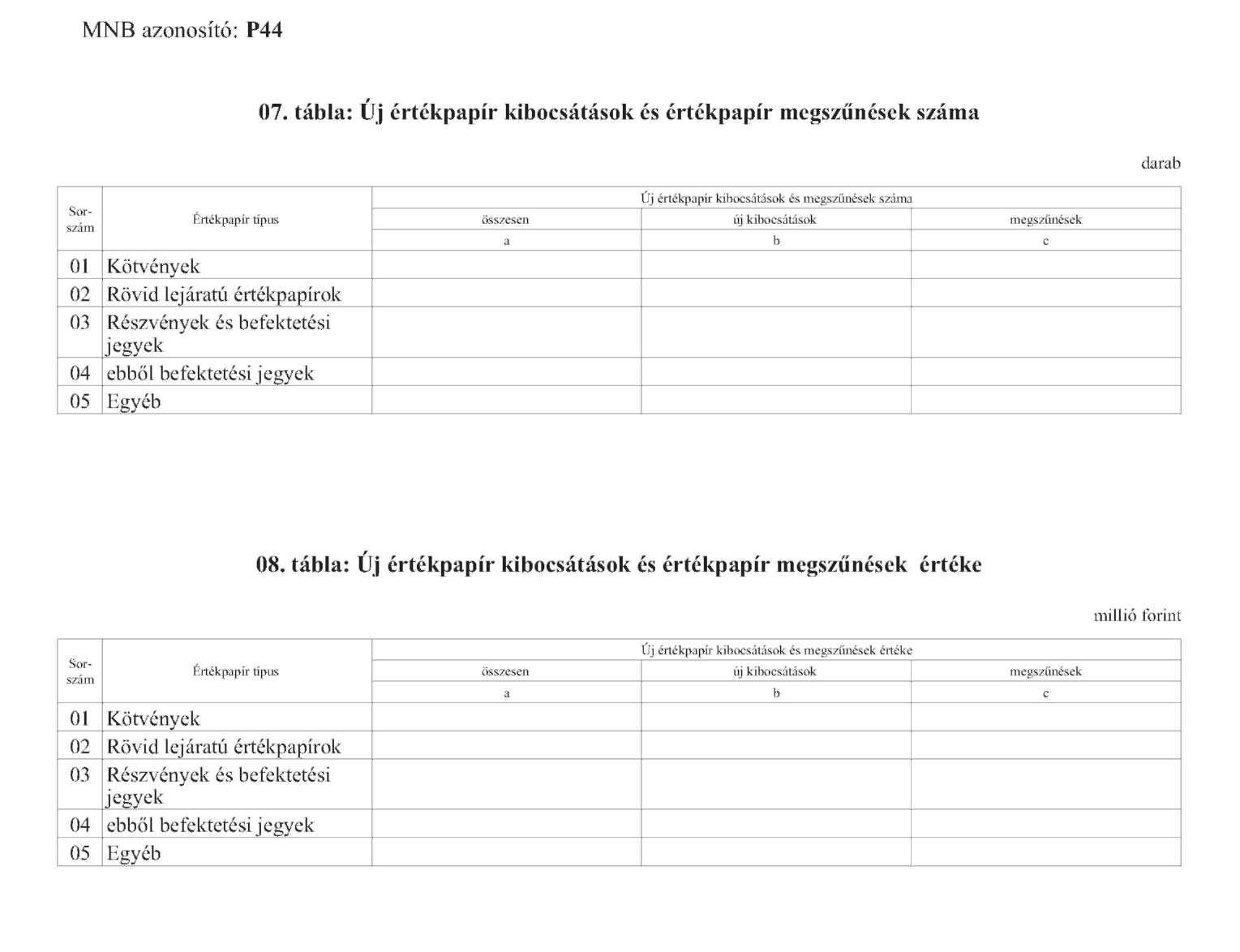

| P44 | Értékpapír-elszámolási rendszer statisztikák | központi értéktári tevékenységet végző Tpt. szerinti elszámolóház, központi értéktár, az ezen típusú EGT fióktelepek | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő év március 31. | MNB Statisztika |

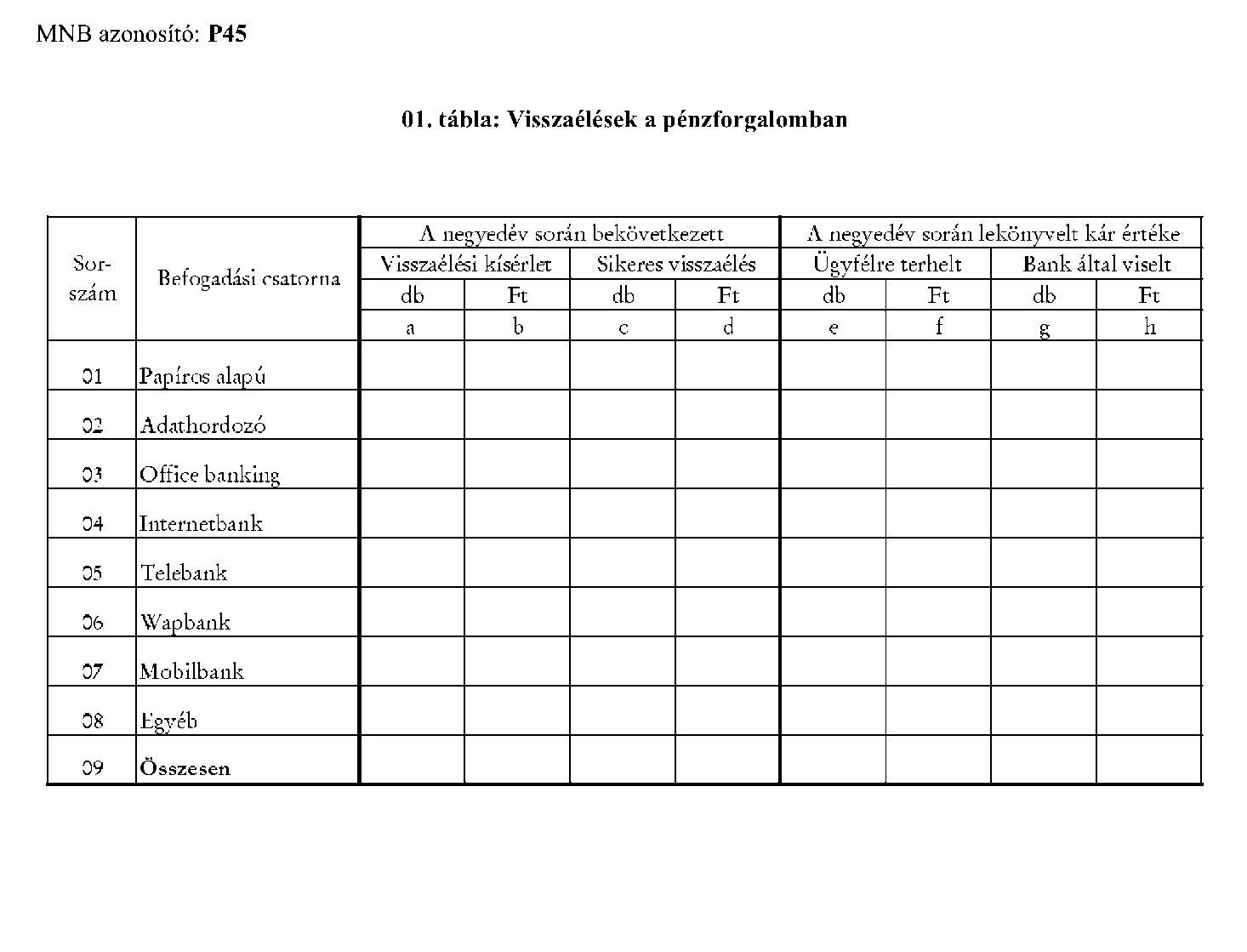

| P45 | Visszaélések a pénzforgalomban | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

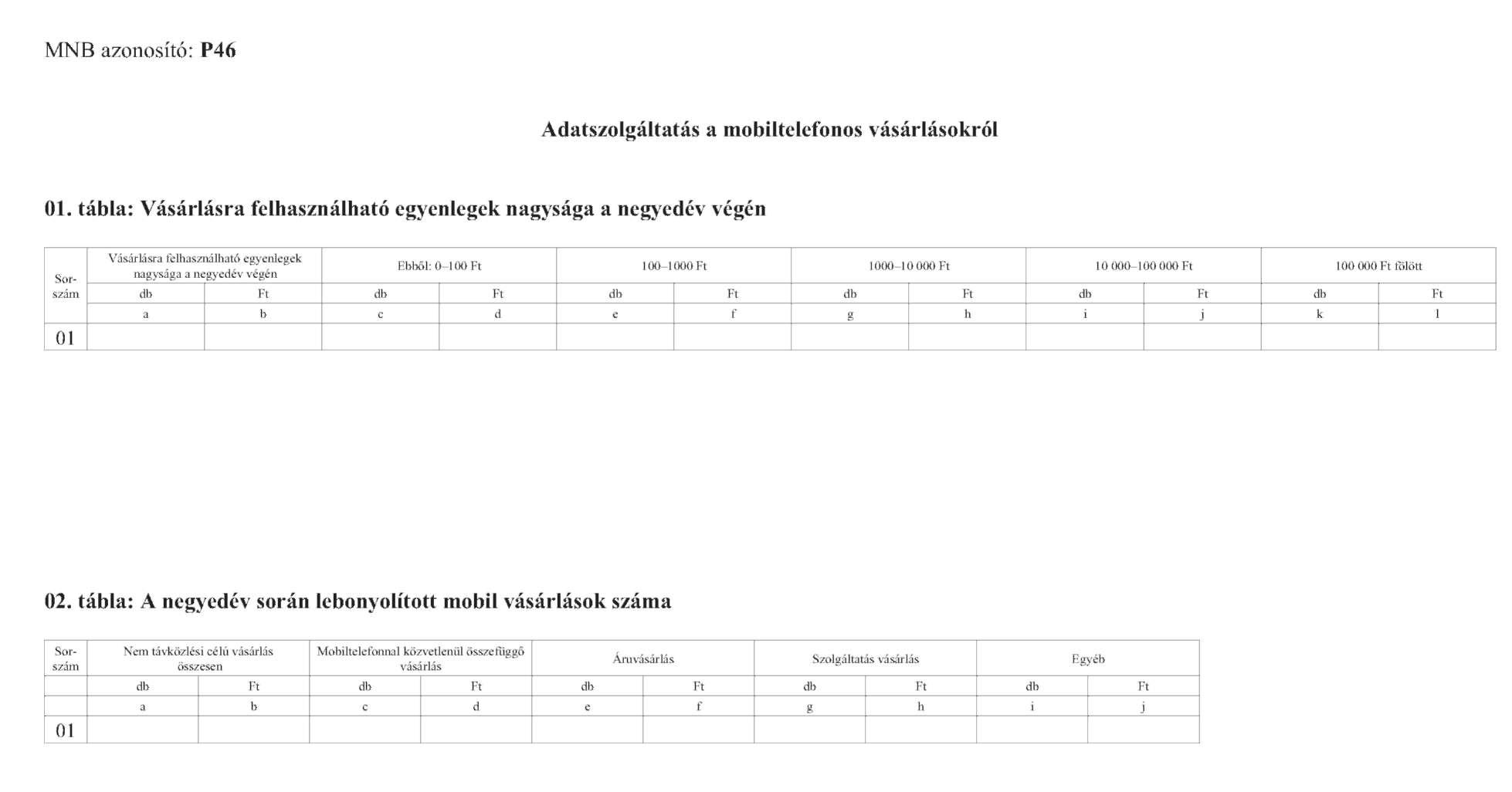

| P46 | Adatszolgáltatás a mobiltelefonos vásárlásokról | mobiltelefon szolgáltatók | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

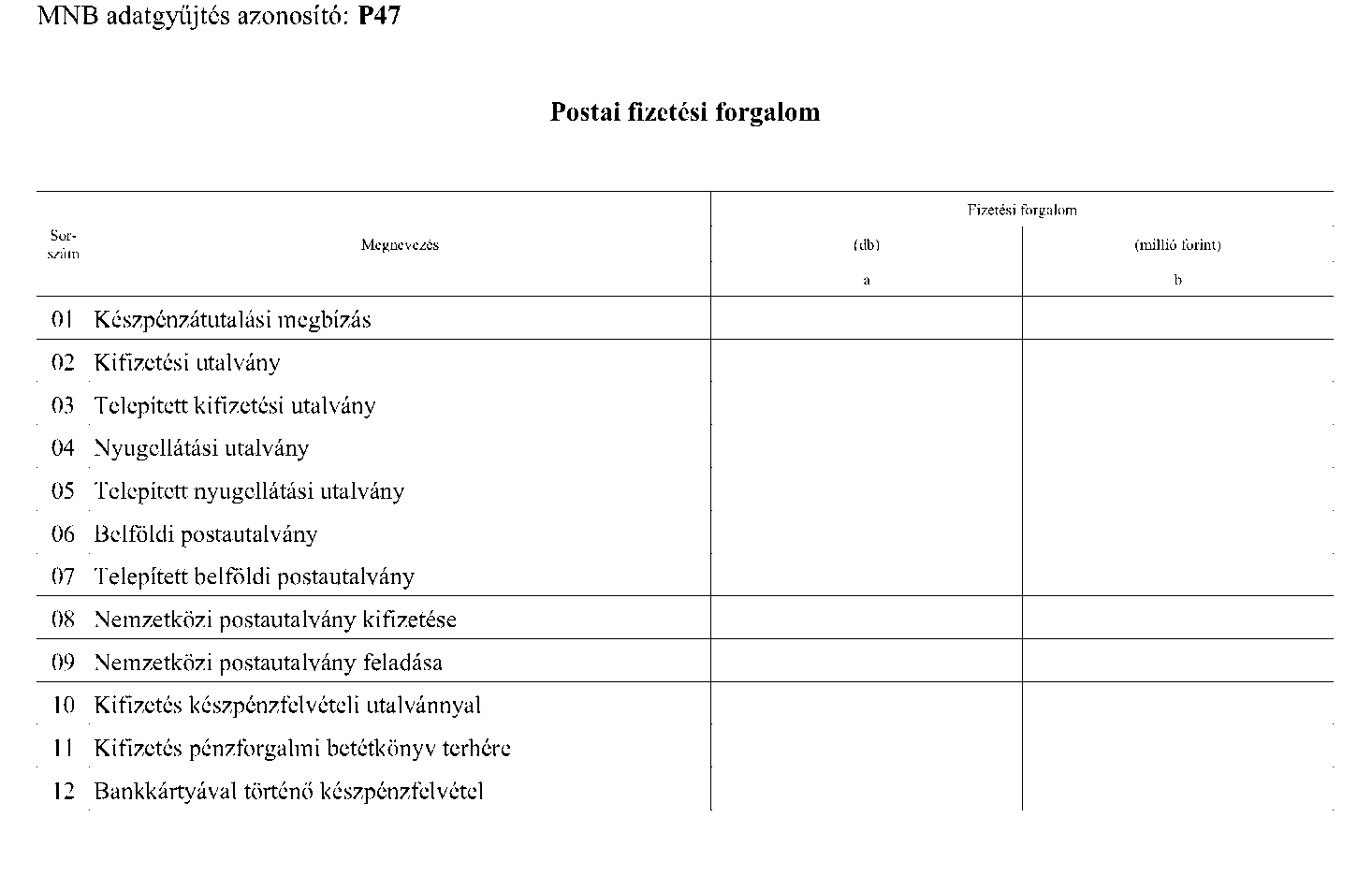

| P47 | Postai fizetési forgalom | A postáról szóló 2003. évi CI. törvény szerinti postai készpénz-átutalási tevékenységet, postai pénzforgalmi közvetítői tevékenységet és postautalvány-szolgáltatást végző szervezet | féléves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

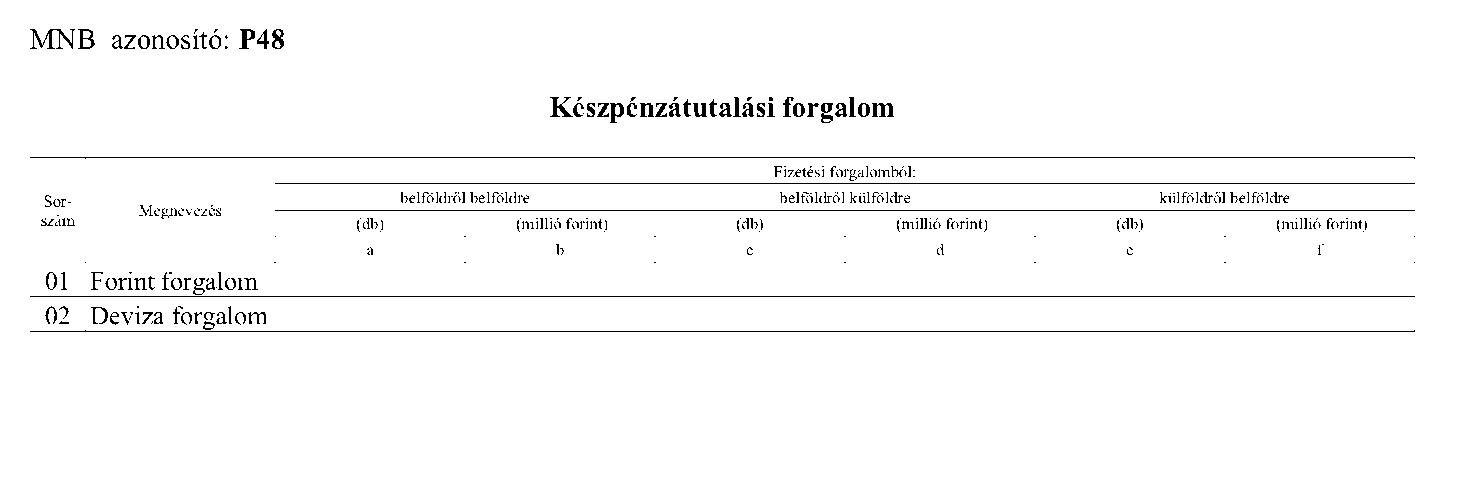

| P48 | Készpénzátutalási forgalom | A hitelintézetekről és a pénzügyi vállalkozásokról szóló 2001. évi CXII. törvény (a továbbiakban: Hpt.) szerinti készpénzátutalási tevékenységet végző szervezet | féléves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

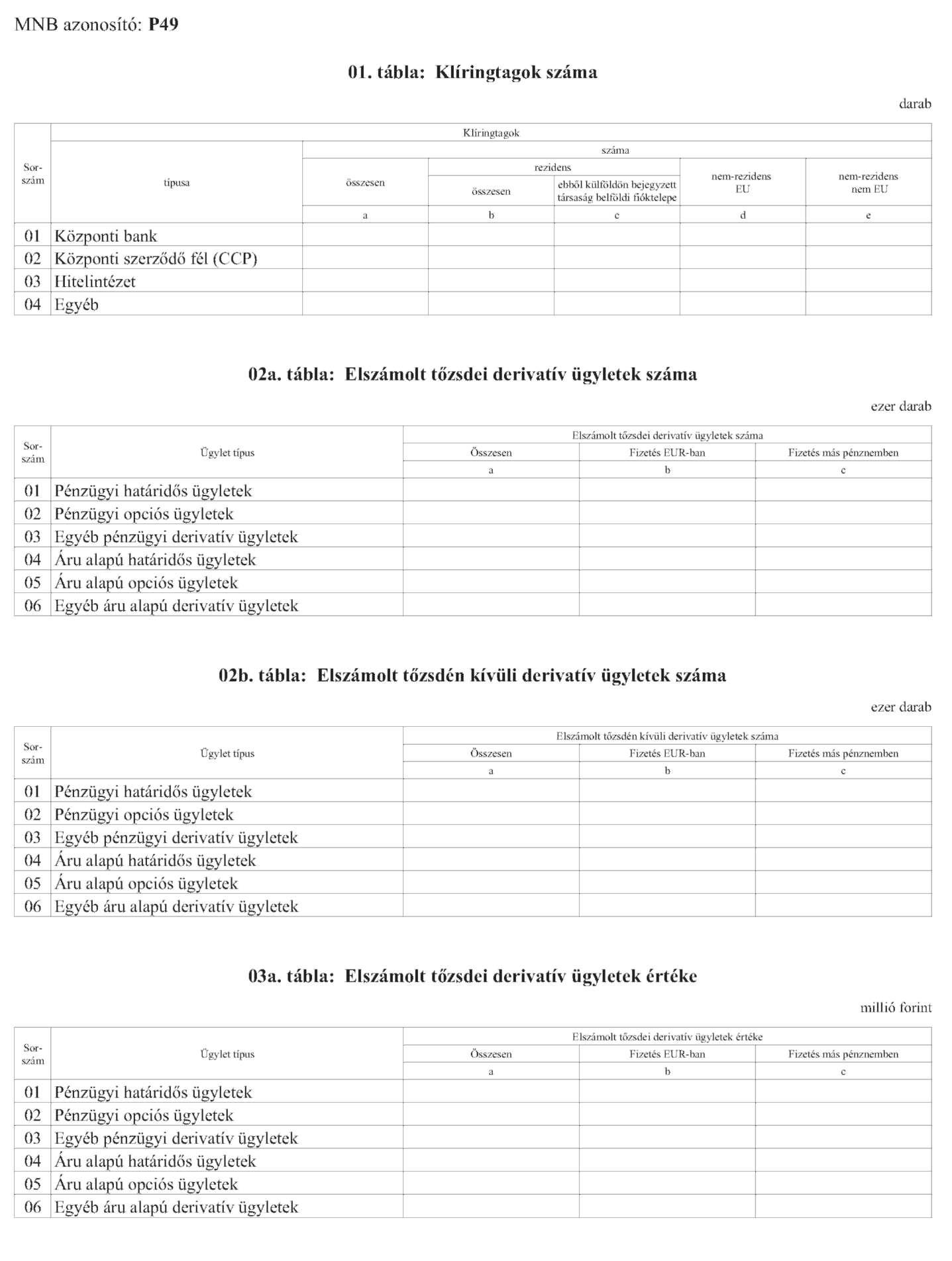

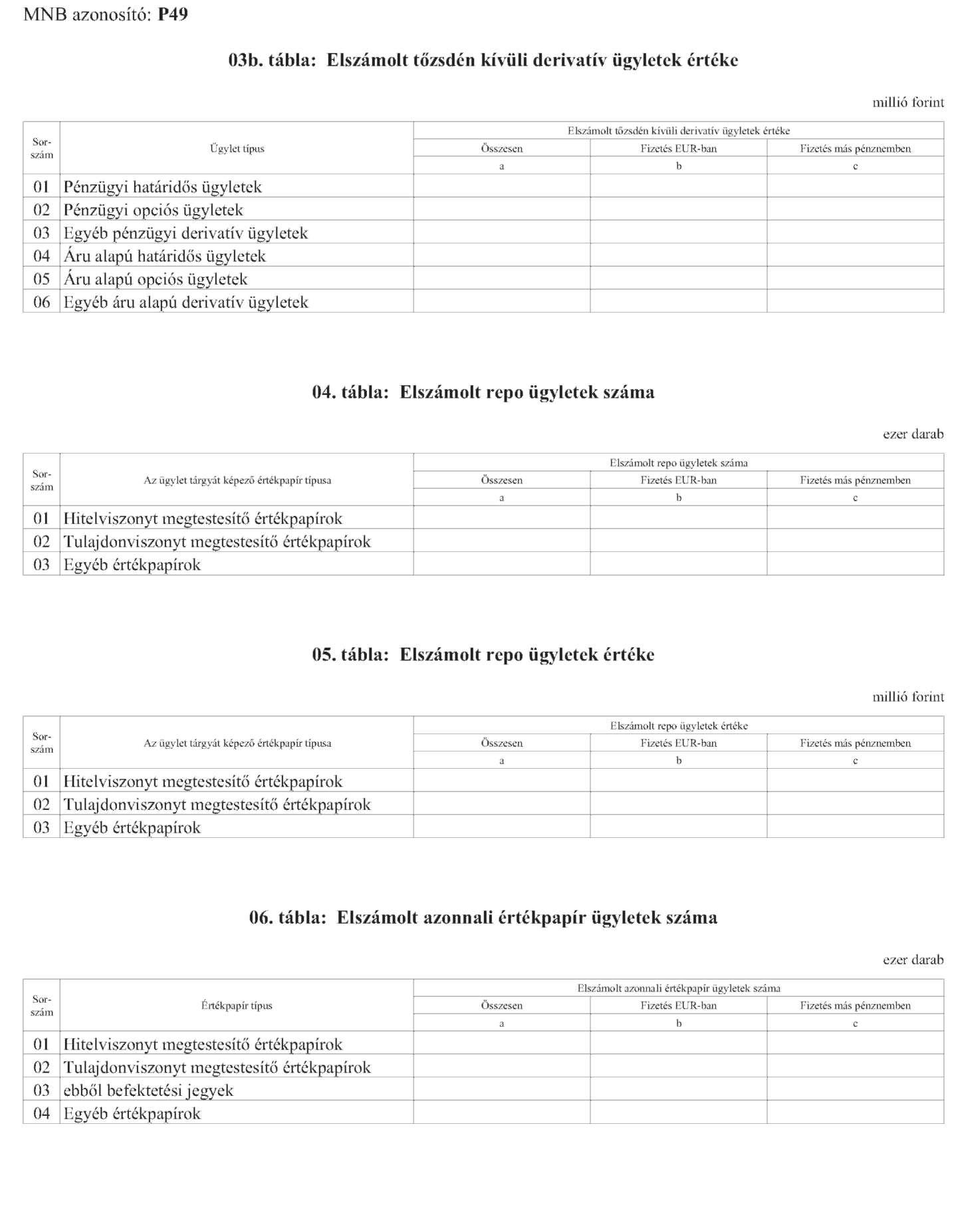

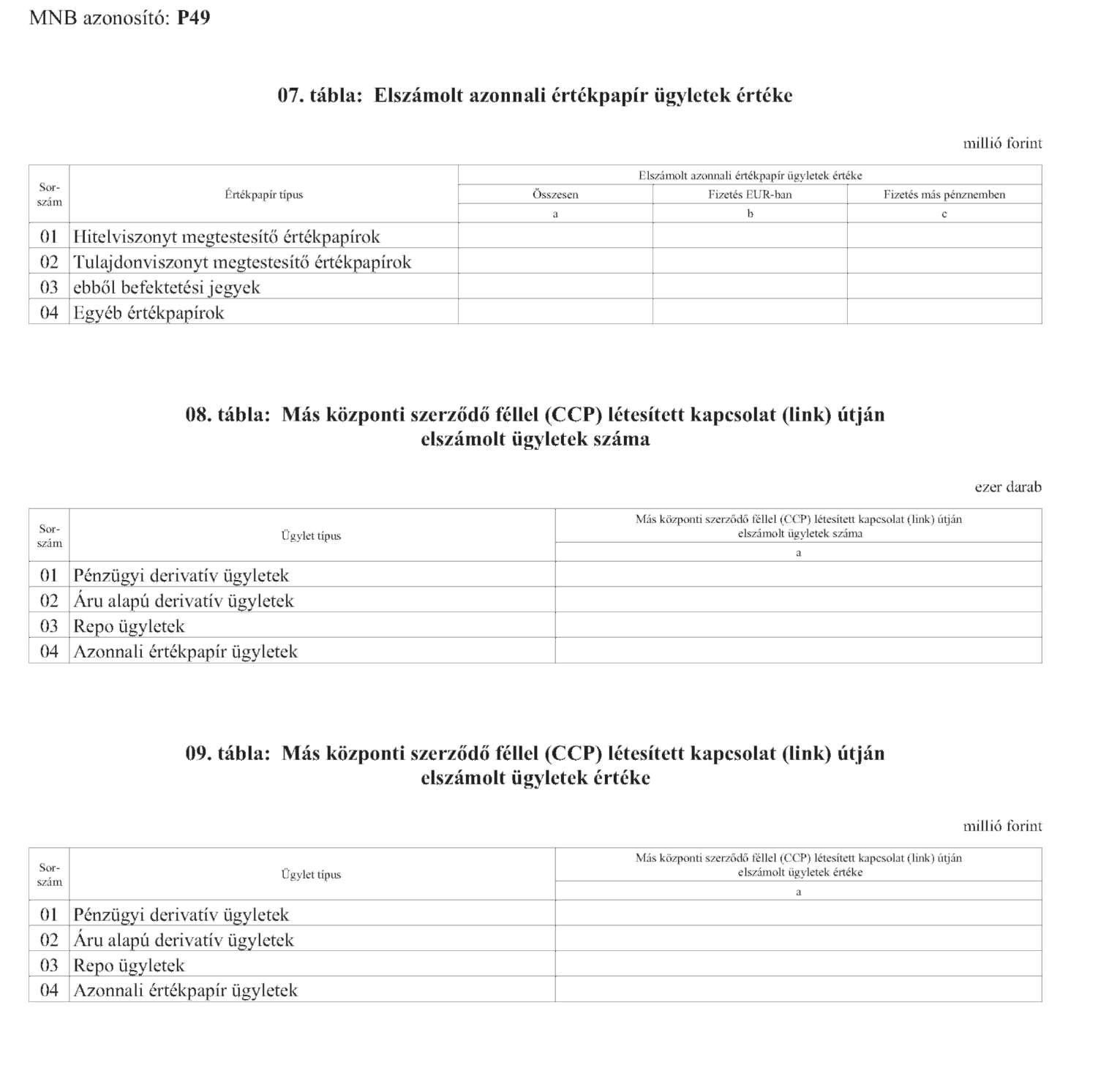

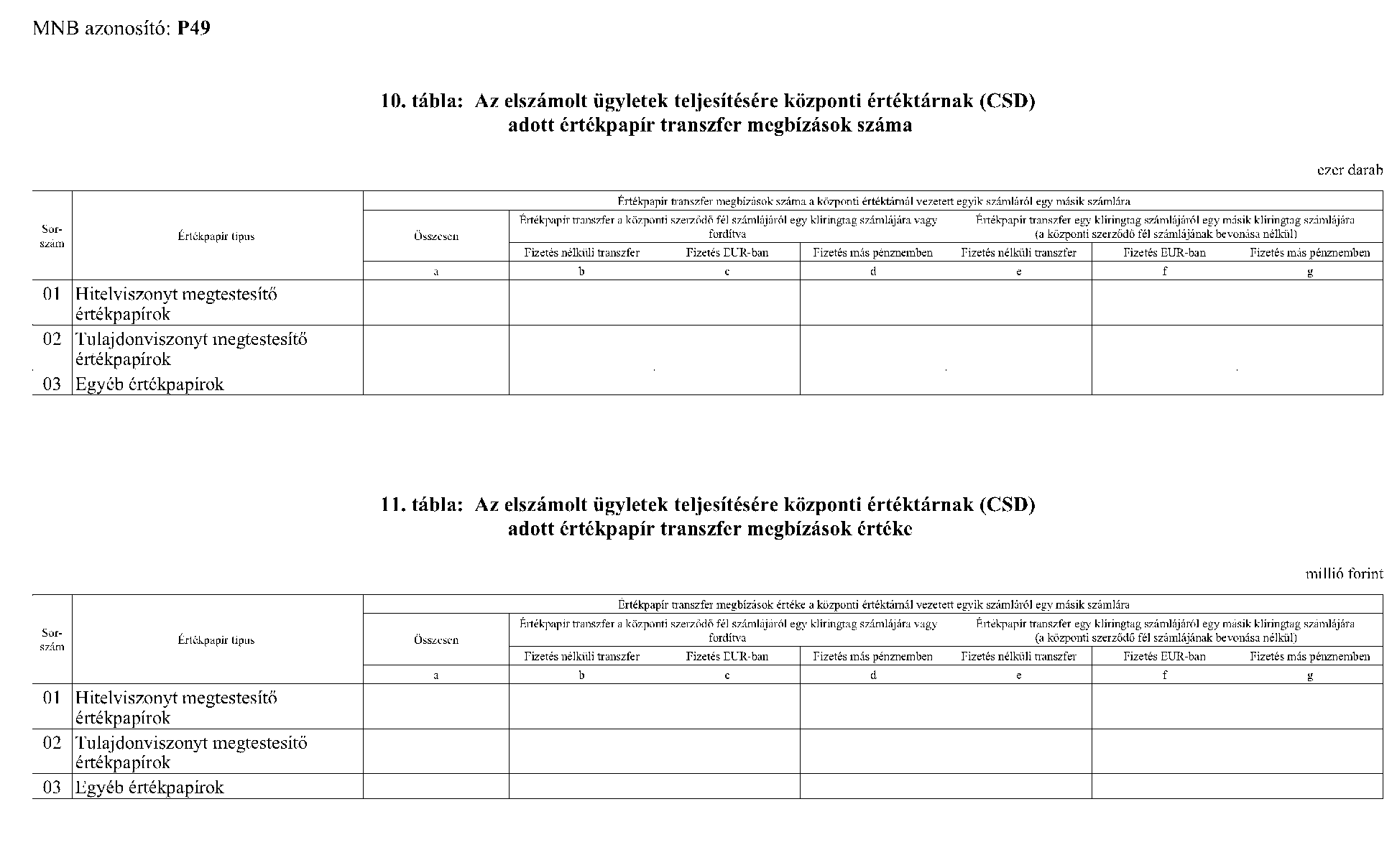

| P49 | Központi szerződő fél (CCP) statisztikák | Tpt. szerinti központi szerződő fél, központi szerződő fél által garantált ügyletek elszámolását végző Tpt. szerinti elszámolóház, az ezen típusú EGT fióktelepek | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő év február 28. | MNB Statisztika |

| P50 | A pénzfeldolgozási tevékenységgel összefüggő egyéb információk | bankjegyfeldolgozási tevékenység végzésére vonatkozó engedéllyel rendelkező szervezetek | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő év február 28. | MNB Statisztika |

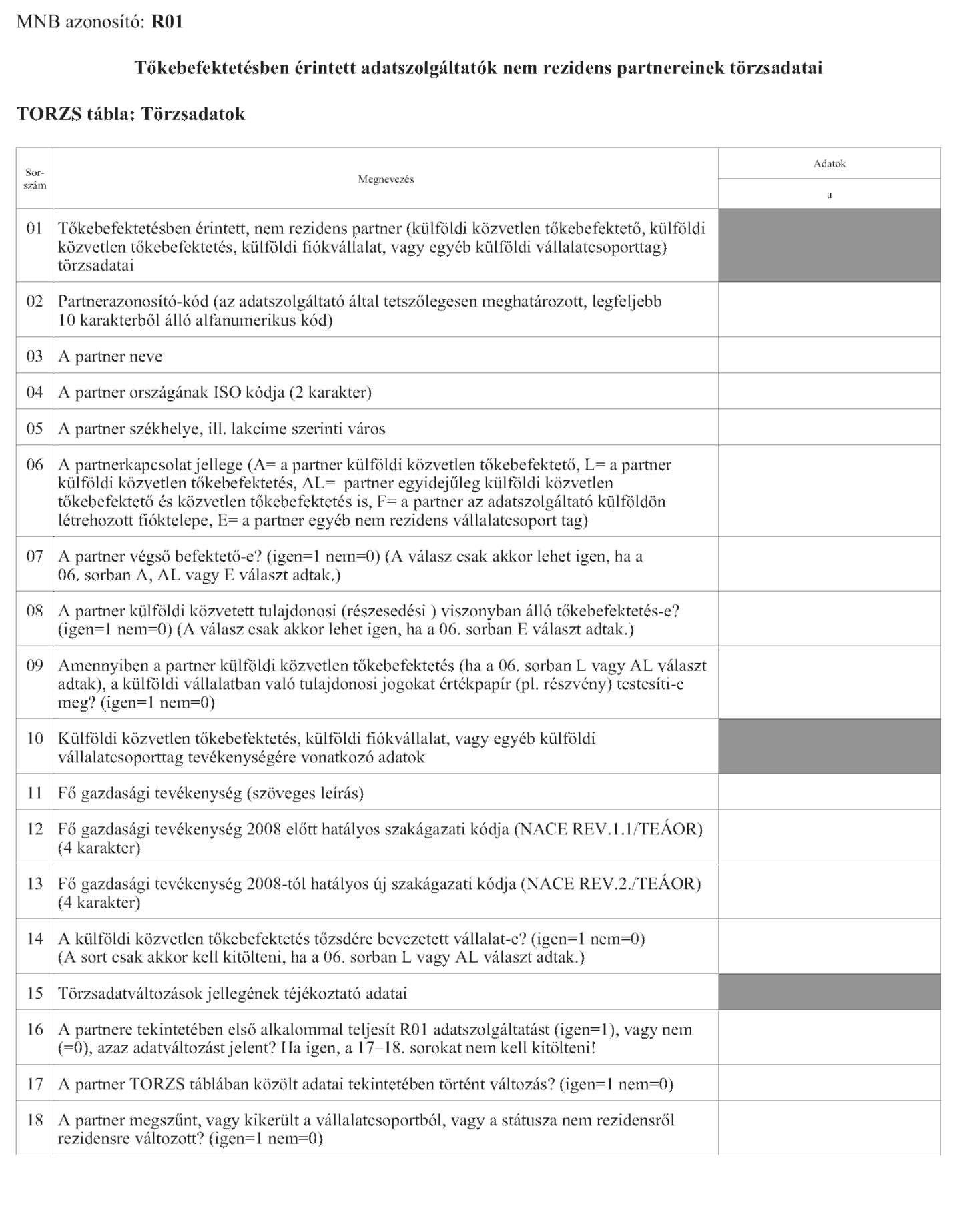

| R01 | Tőkebefektetésben érintett adatszolgáltatók nem rezidens partnereinek törzsadatai | az R02, R03, R12, R13 vagy R29 adatszolgáltatás teljesítésére kötelezett gazdasági szervezetek | az R02, R03, R12, R13 vagy R29 adatszolgáltatás első alkalommal történő teljesítésekor, ezt követően változás esetén | elektronikus úton (EBEAD) | az R02, R03, R12 vagy R13 adatszolgáltatás hoz kapcsolódóan azok tárgyidőszakát követő hónap 9. munkanap; az R29 adatszolgáltatáshoz kapcsolódóan annak tárgyidőszakát követő év június 20. | MNB Statisztika |

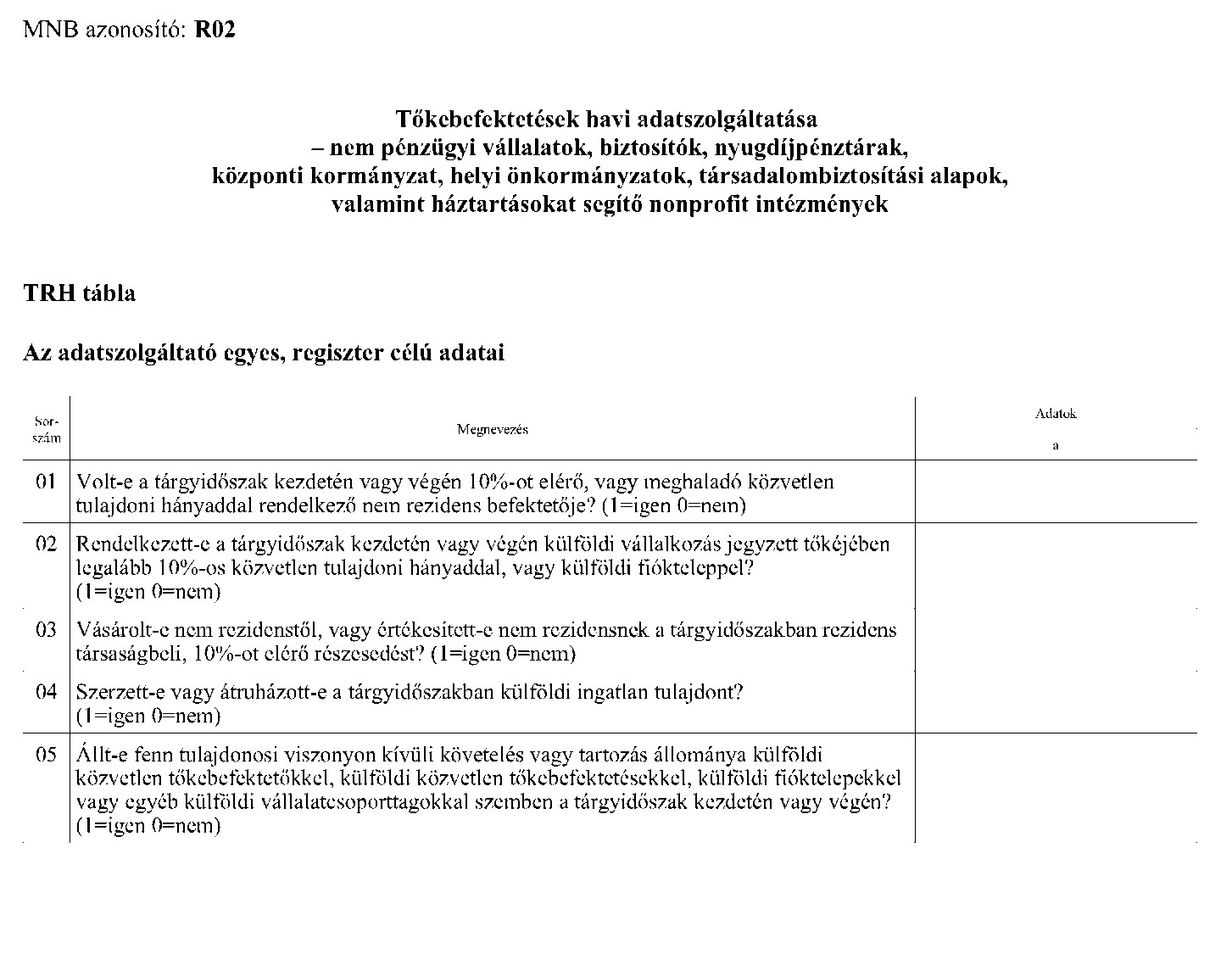

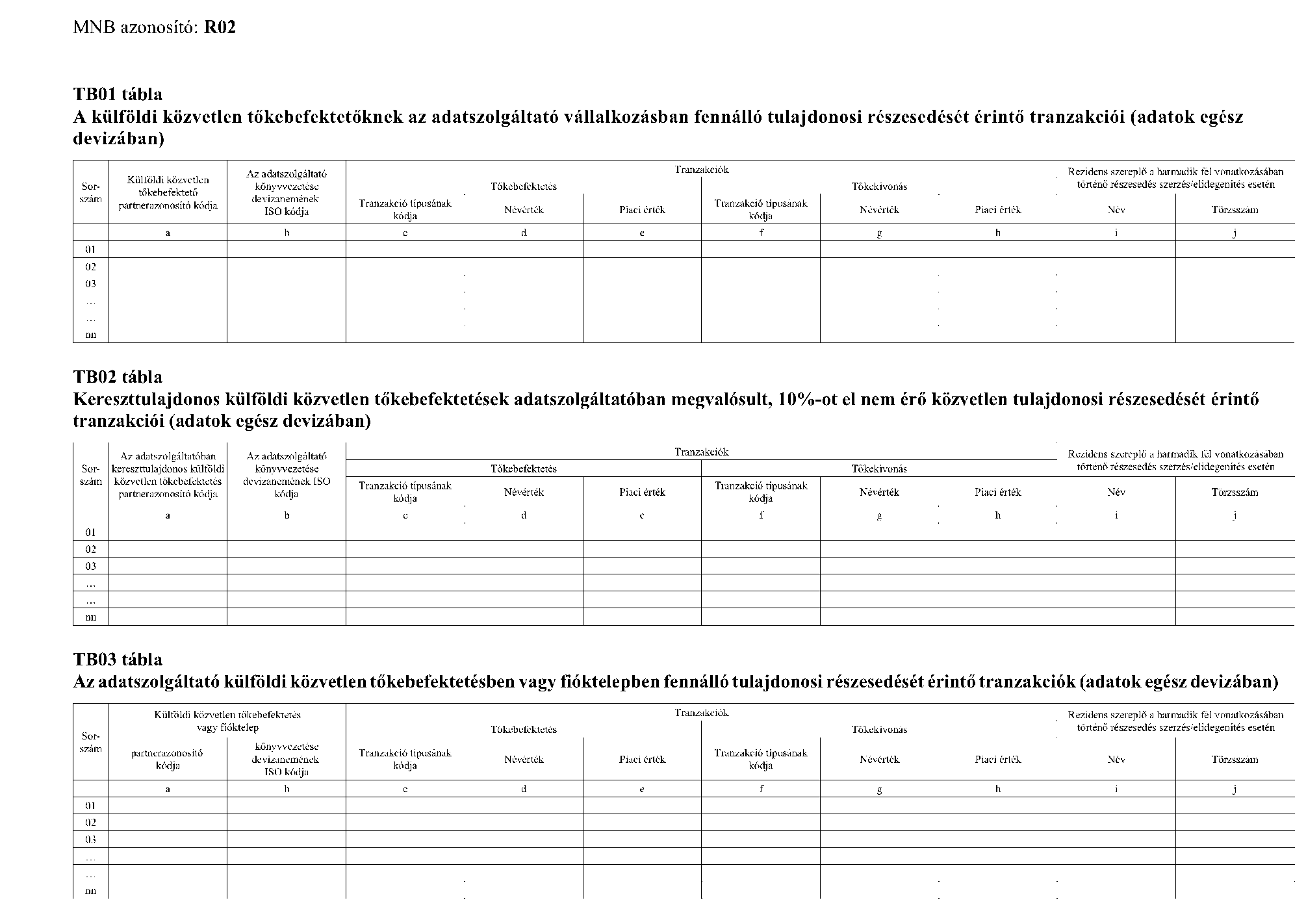

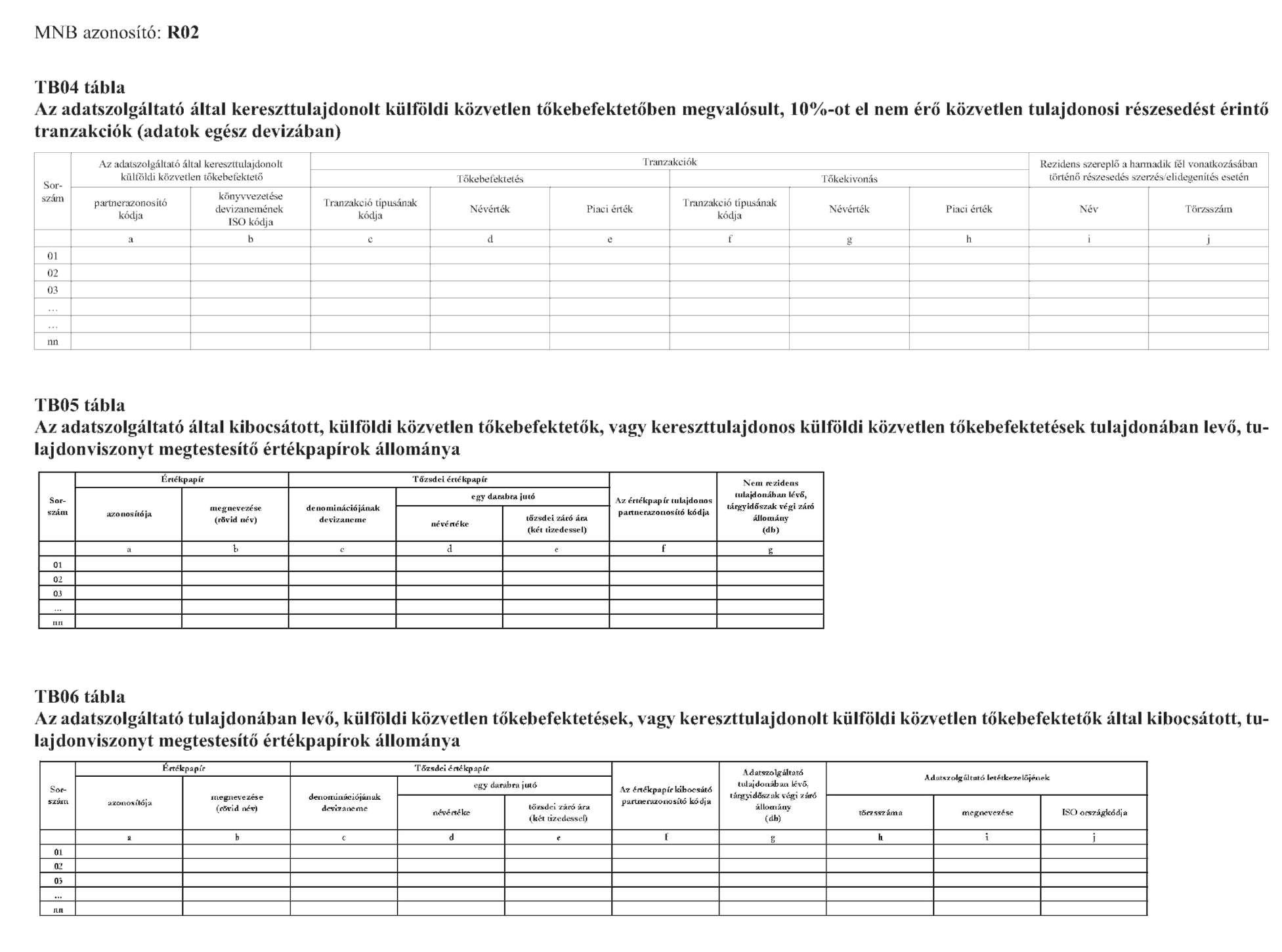

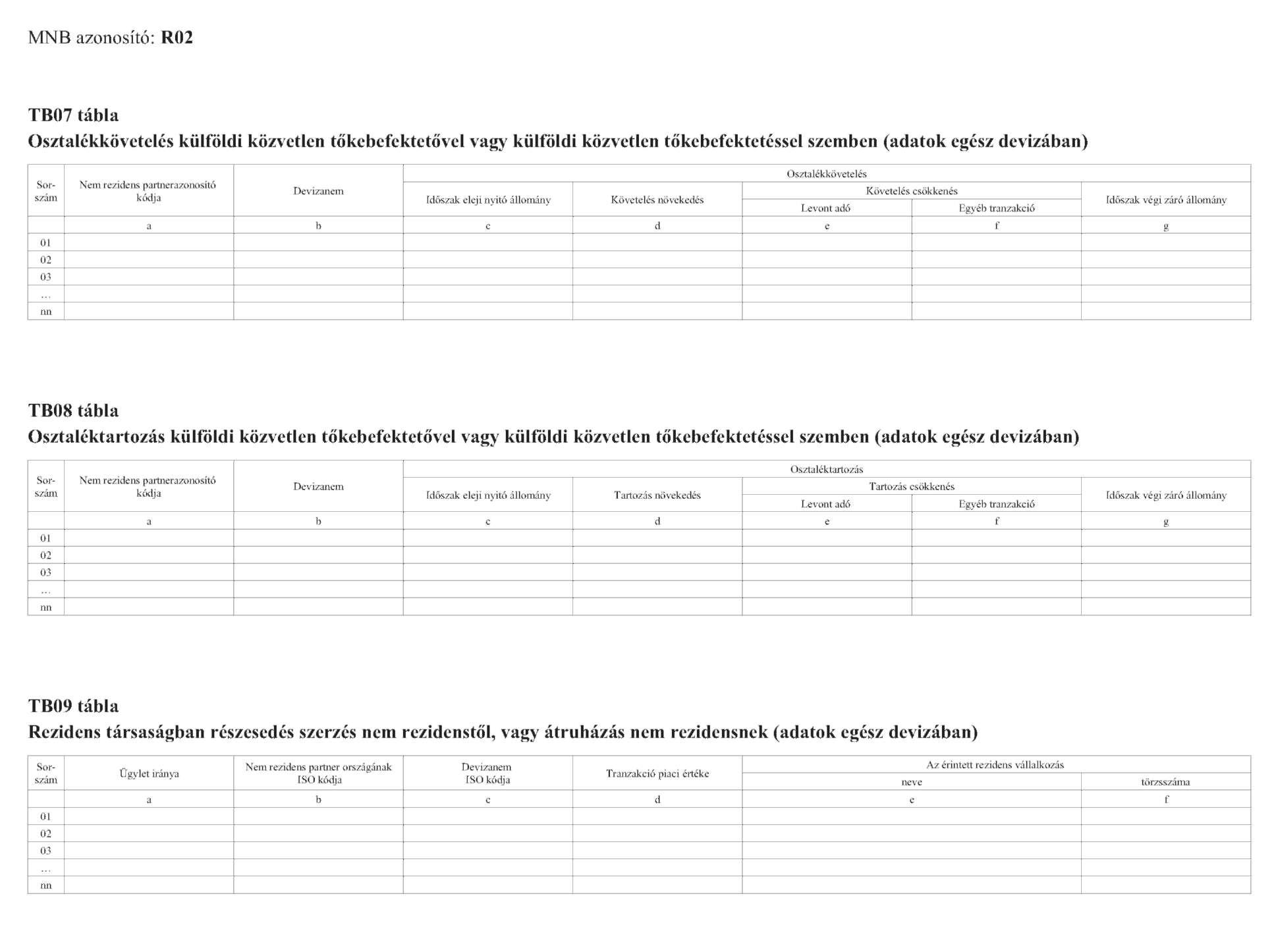

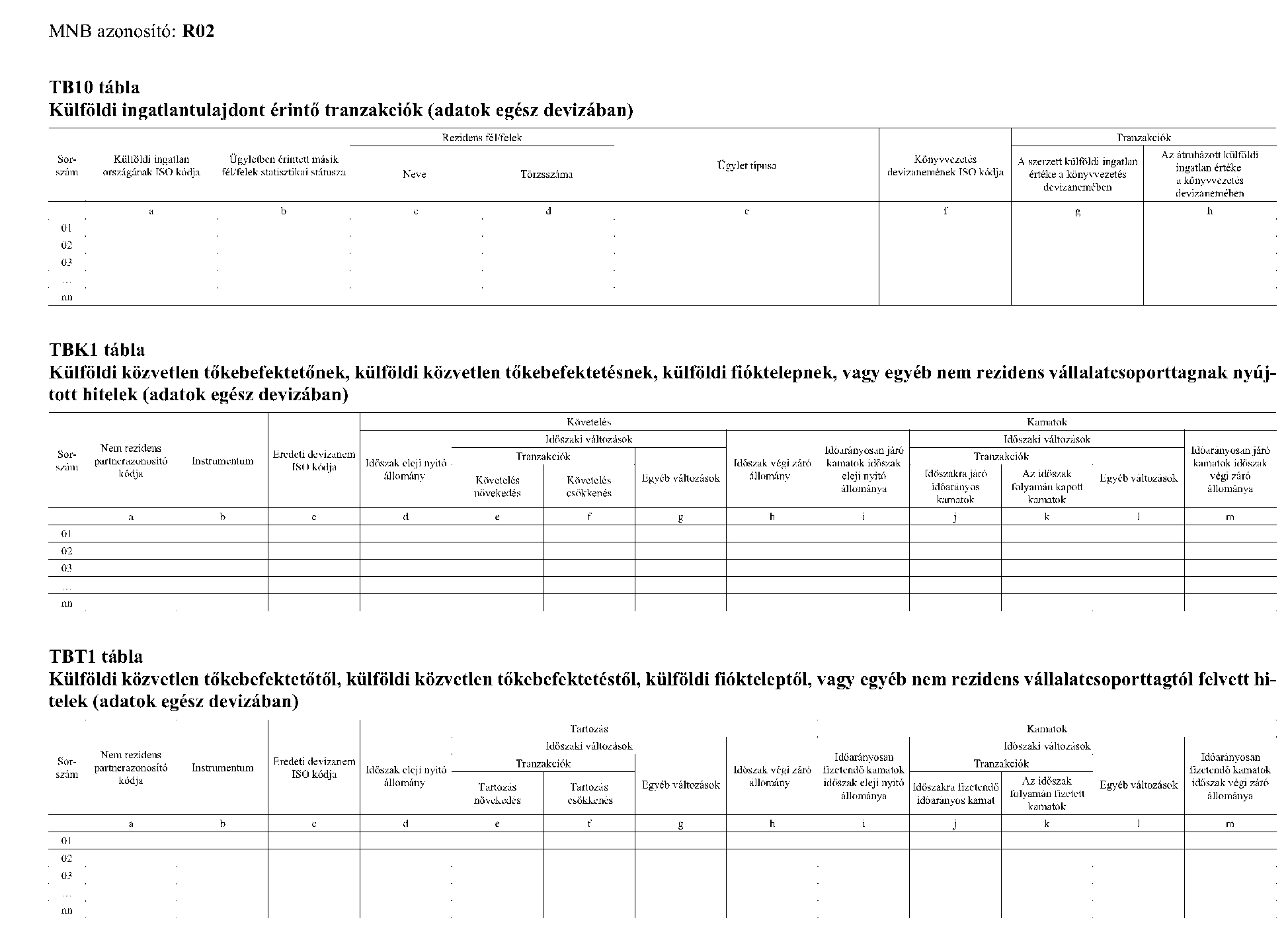

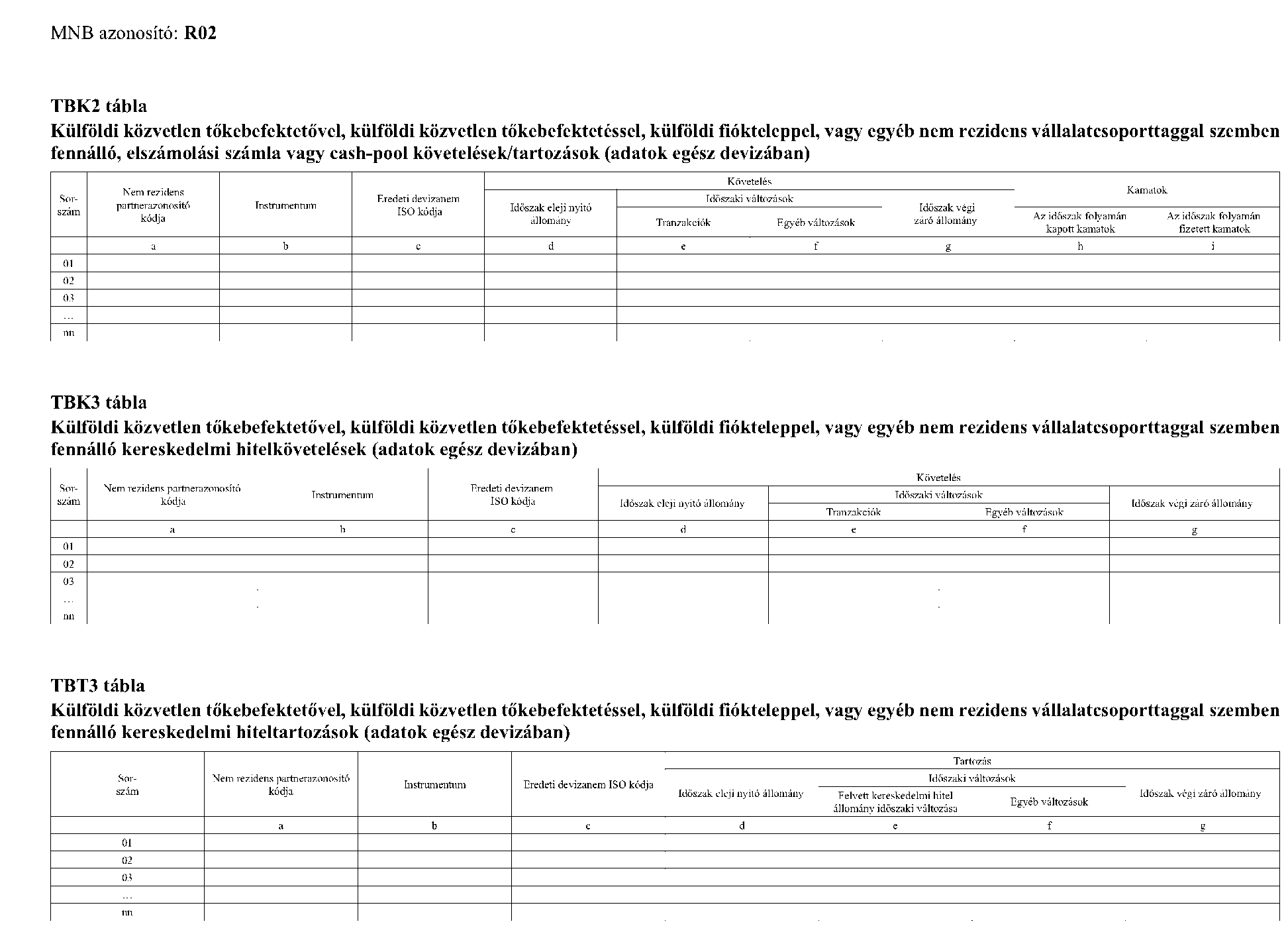

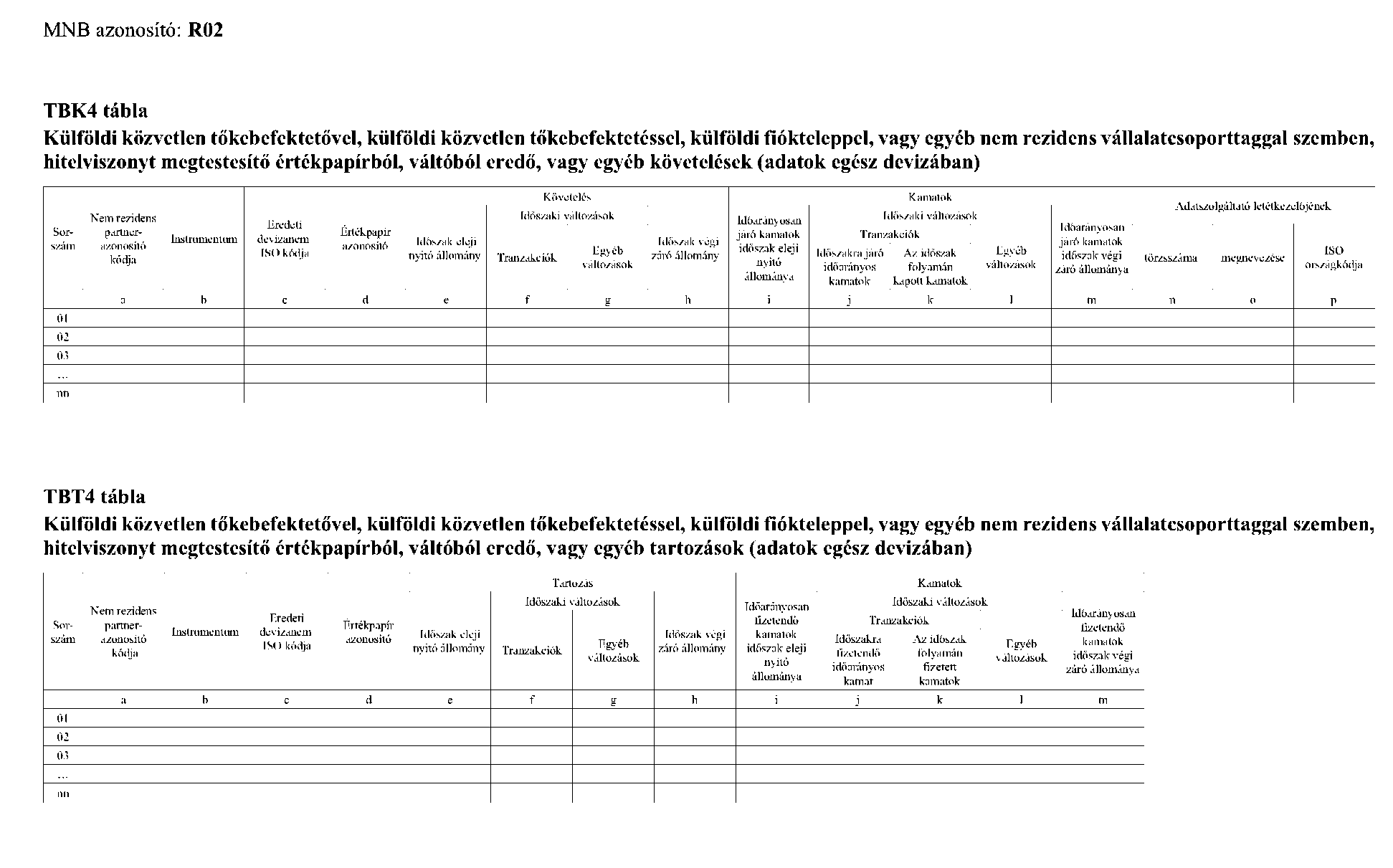

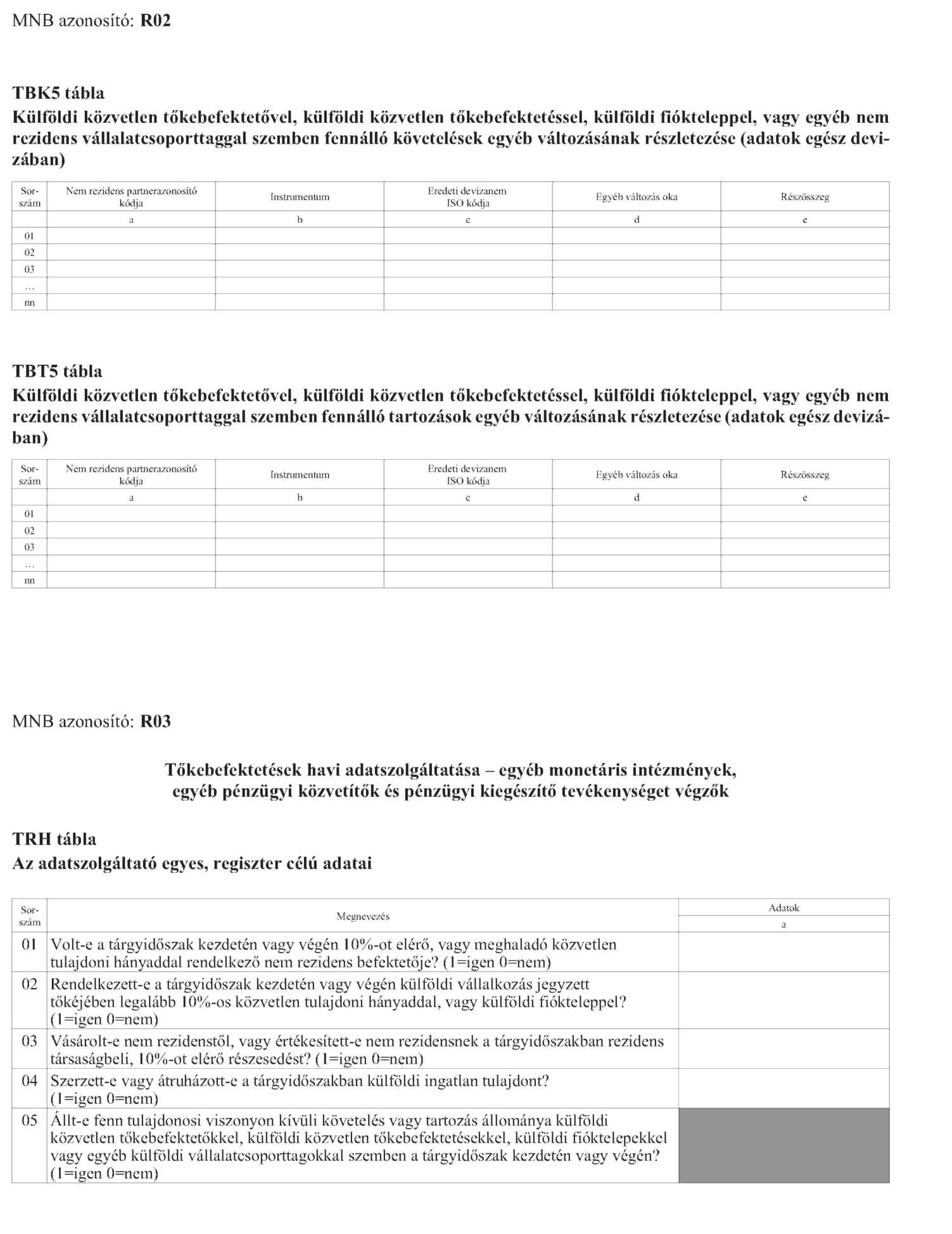

| R02 | Tőkebefektetések havi adatszolgáltatása - nem pénzügyi vállalatok, biztosítók, nyugdíjpénztárak, központi kormányzat, helyi önkormányzatok, társadalombiztosítási alapok, valamint háztartásokat segítő nonprofit intézmények | kijelölt - az e rendelet 2. mellékletének I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíjpénztárak, G) Központi kormányzat, H) Helyi önkormányzatok, I) Társadalombiztosítási alapok, valamint K) Háztartásokat segítő nonprofit intézmények szektorába sorolt -gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

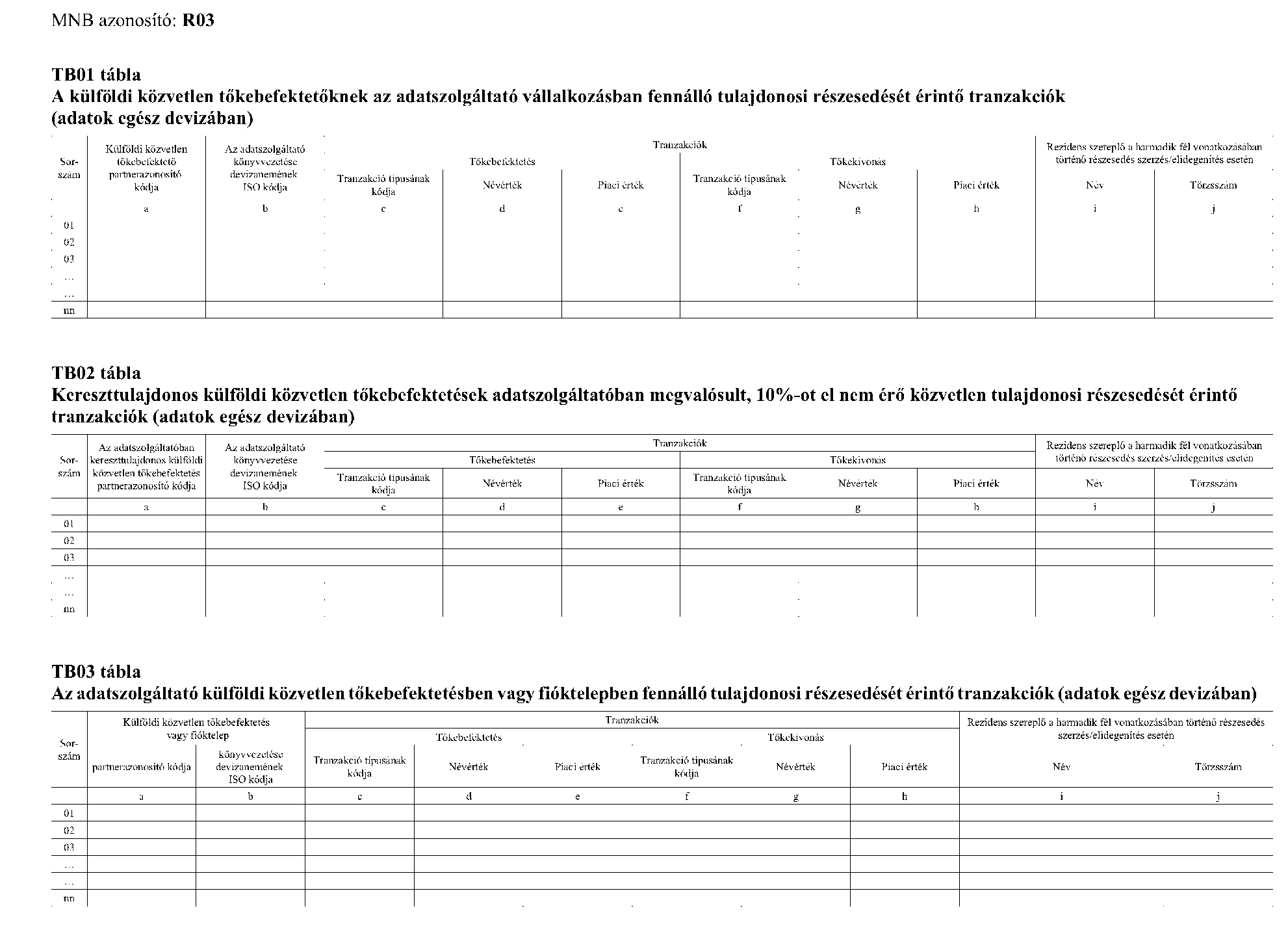

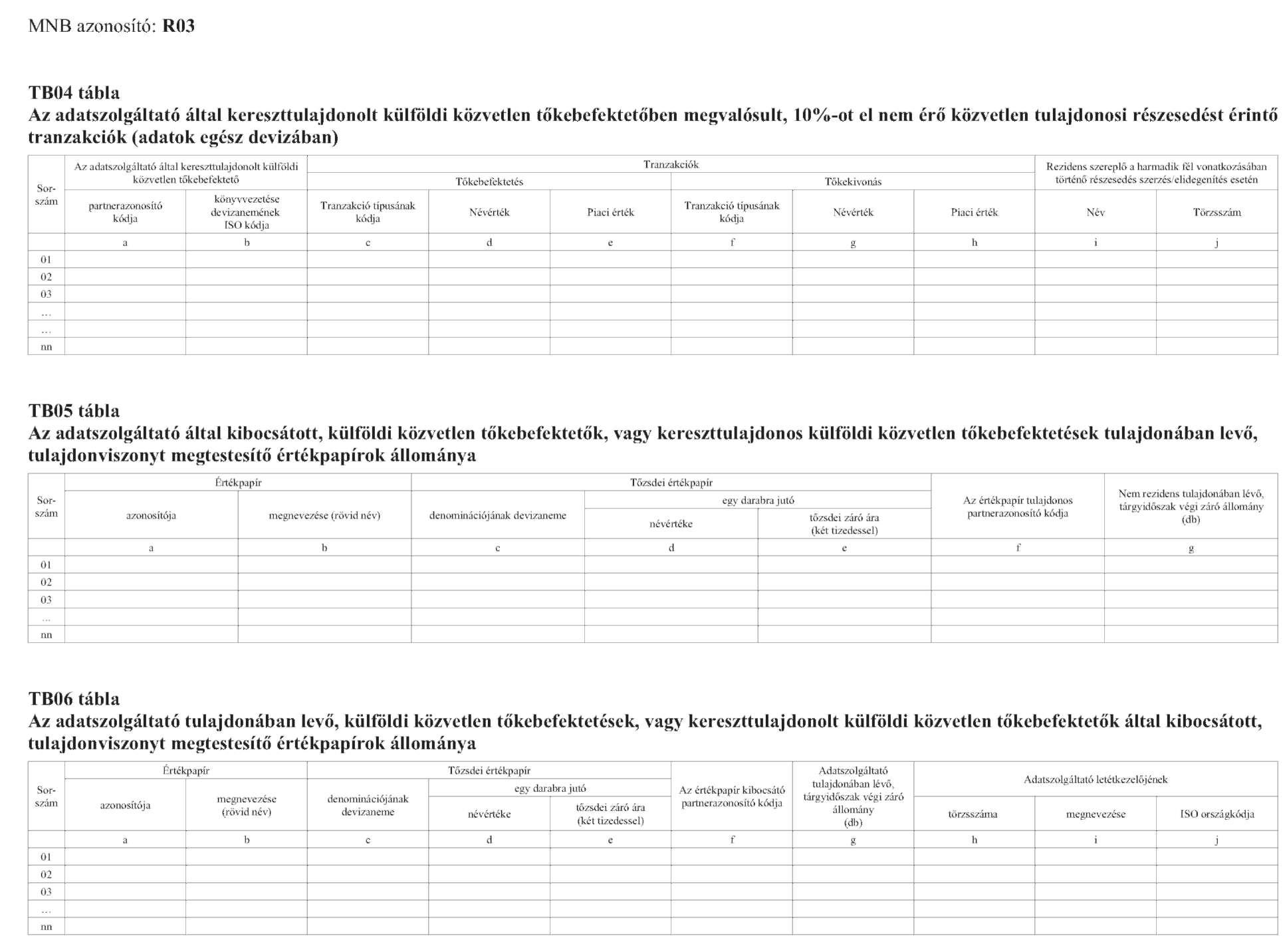

| R03 | Tőkebefektetések havi adatszolgáltatása - egyéb monetáris intézmények, egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | kijelölt - az e rendelet 2. mellékletének I. A. pontja szerinti C) Egyéb monetáris pénzügyi intézmények, D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt -gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

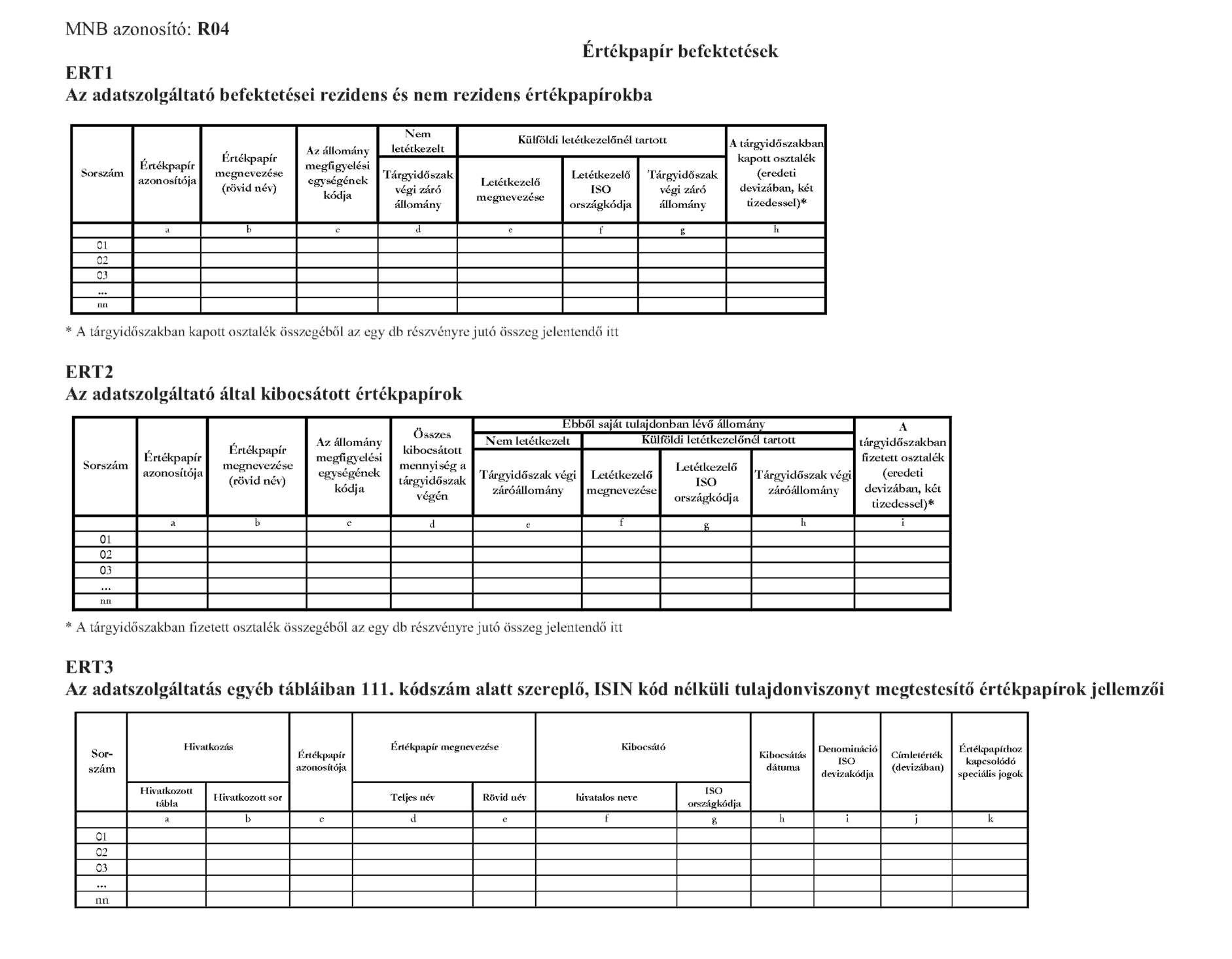

| R04 | Értékpapír befektetések | kijelölt gazdasági szervezetek, a befektetési vállalkozások, bankok, szakosított hitelintézetek, ezen típusú EGT fióktelepek és a Magyar Államkincstár kivételével | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

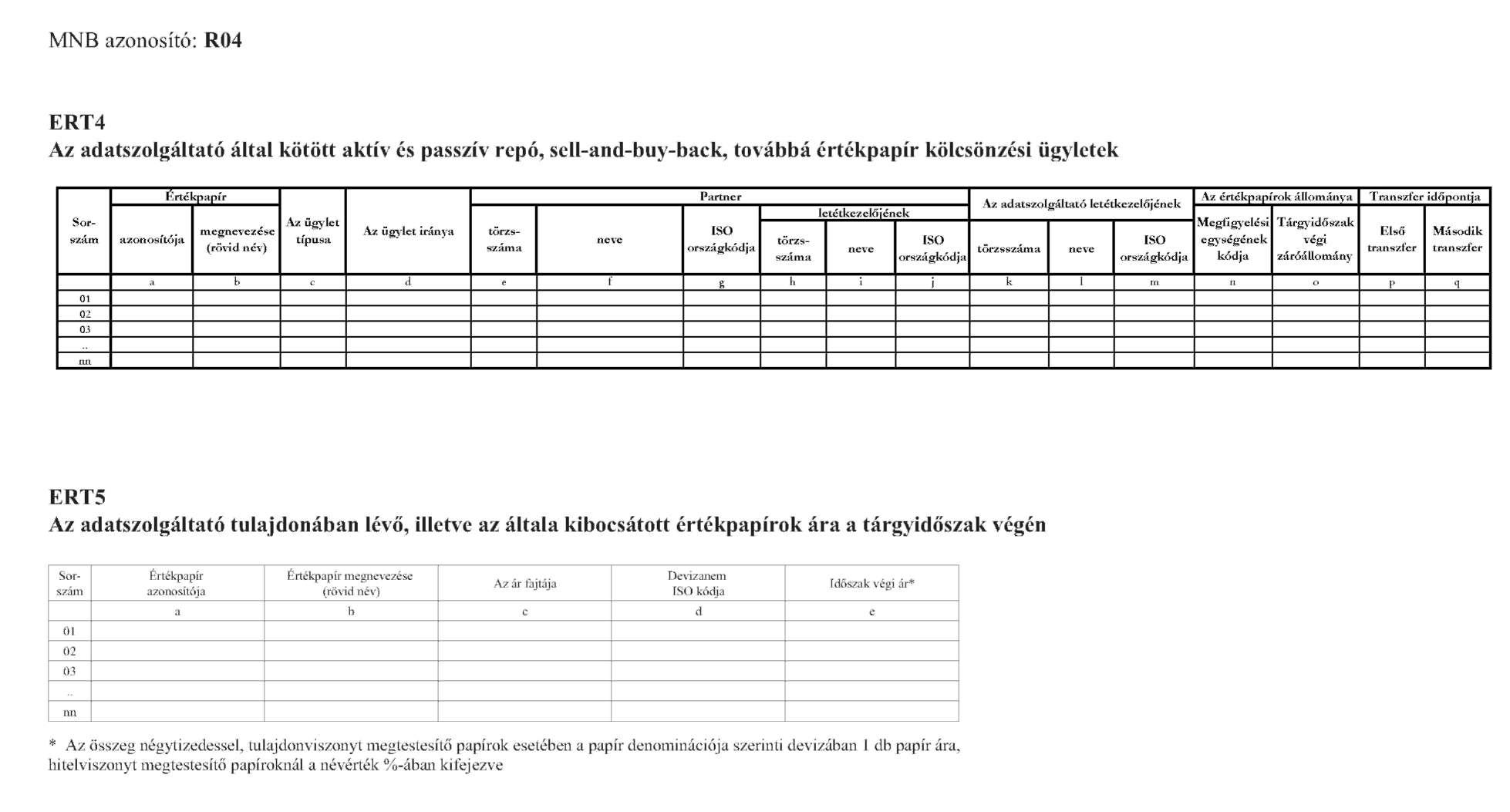

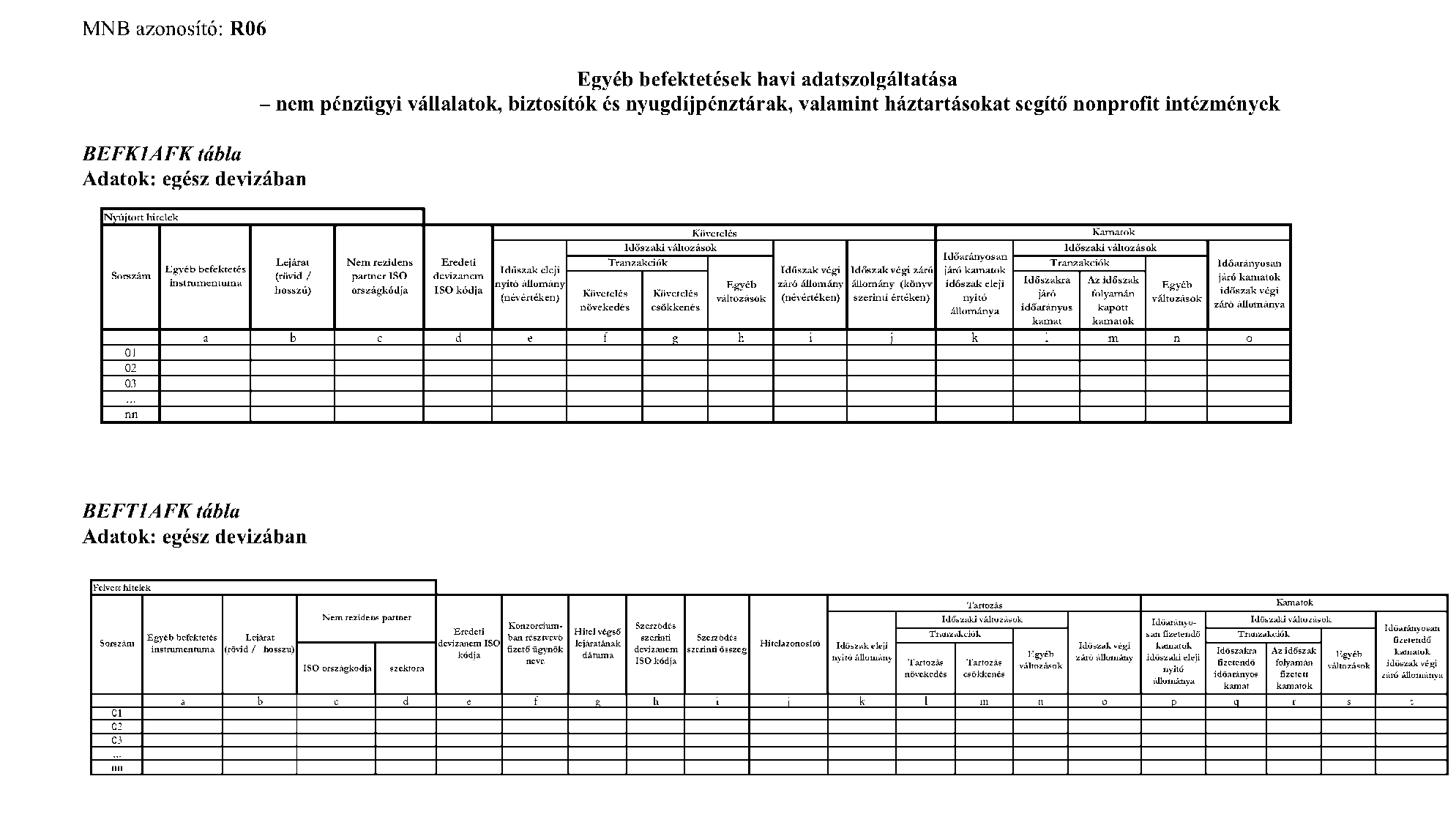

| R05 | Pénzügyi derivatívák havi adatszolgáltatása | kijelölt gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

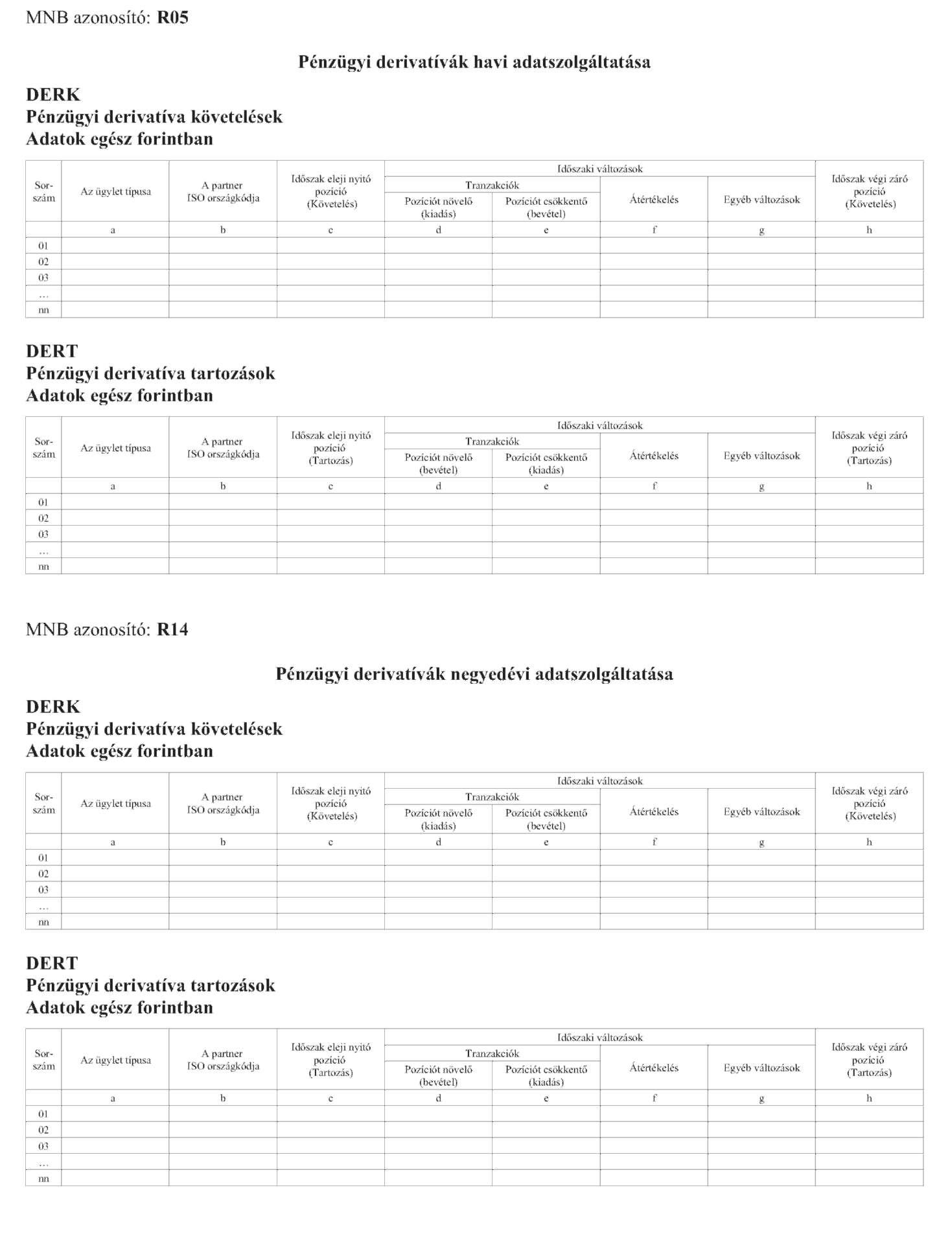

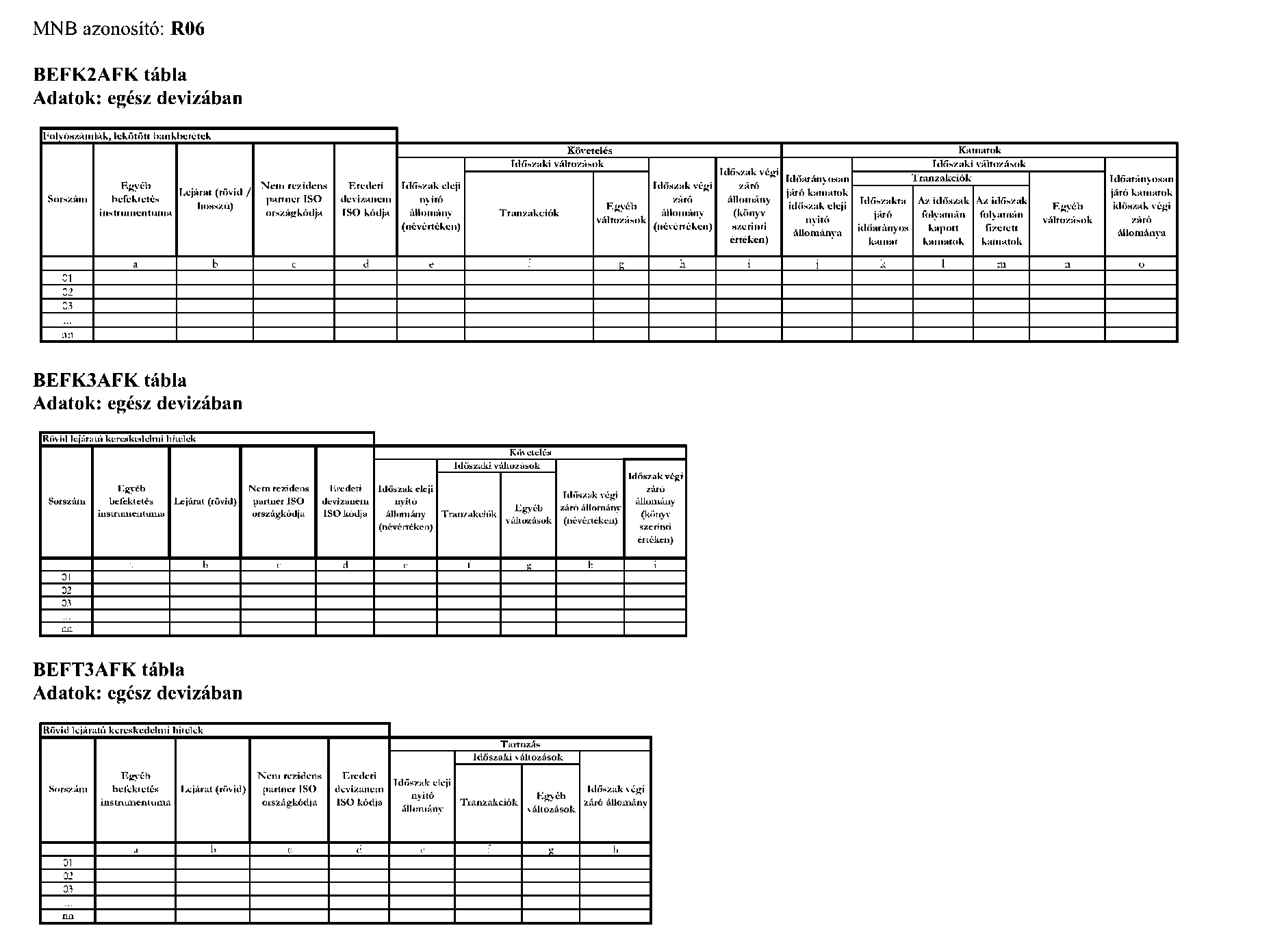

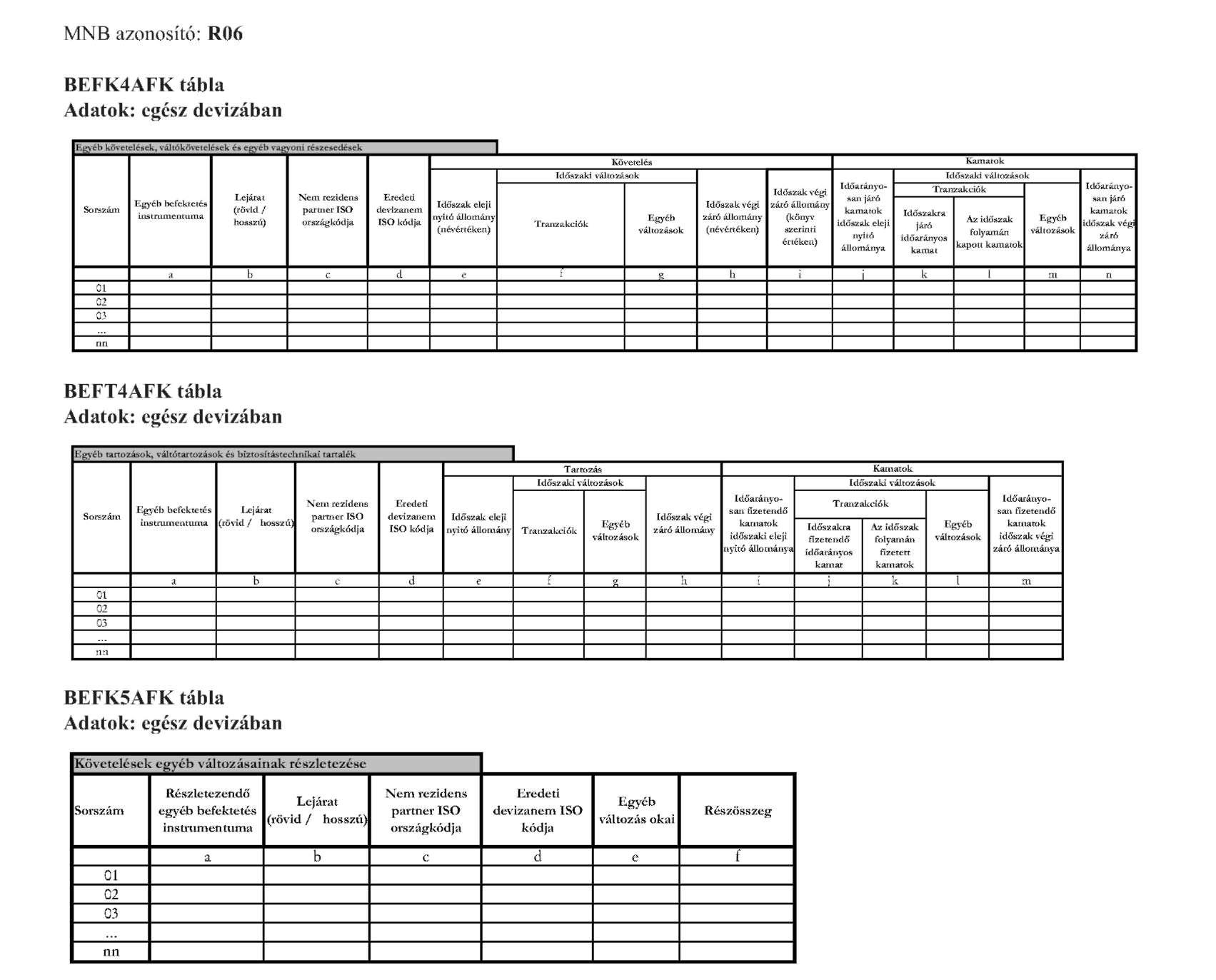

| R06 | Egyéb befektetések havi adatszolgáltatása - nem pénzügyi vállalatok, biztosítók és nyugdíjpénztárak, valamint háztartásokat segítő nonprofit intézmények | kijelölt - az e rendelet 2. mellékletének I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíjpénztárak, valamint K) Háztartásokat segítő nonprofit intézmények szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

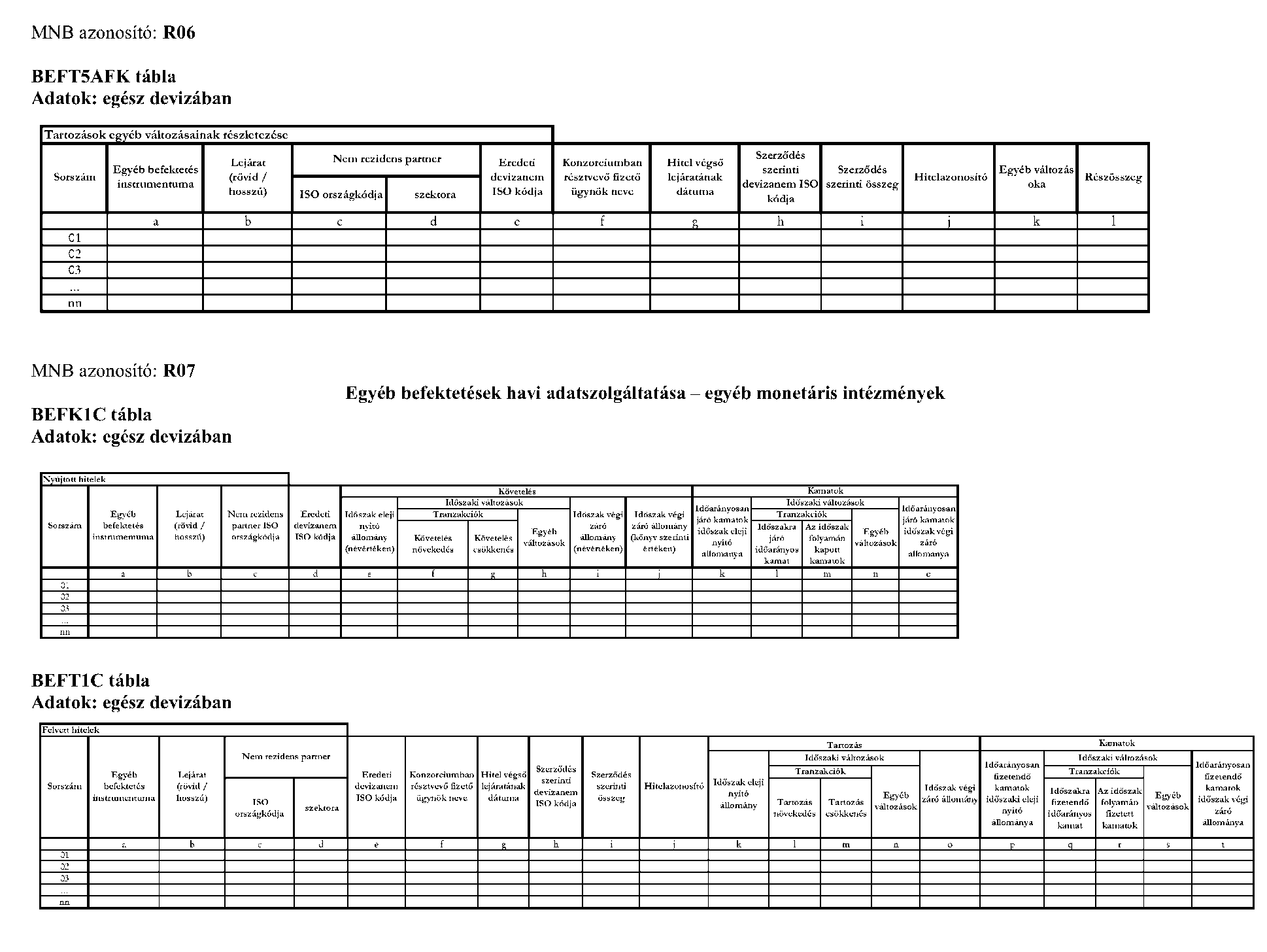

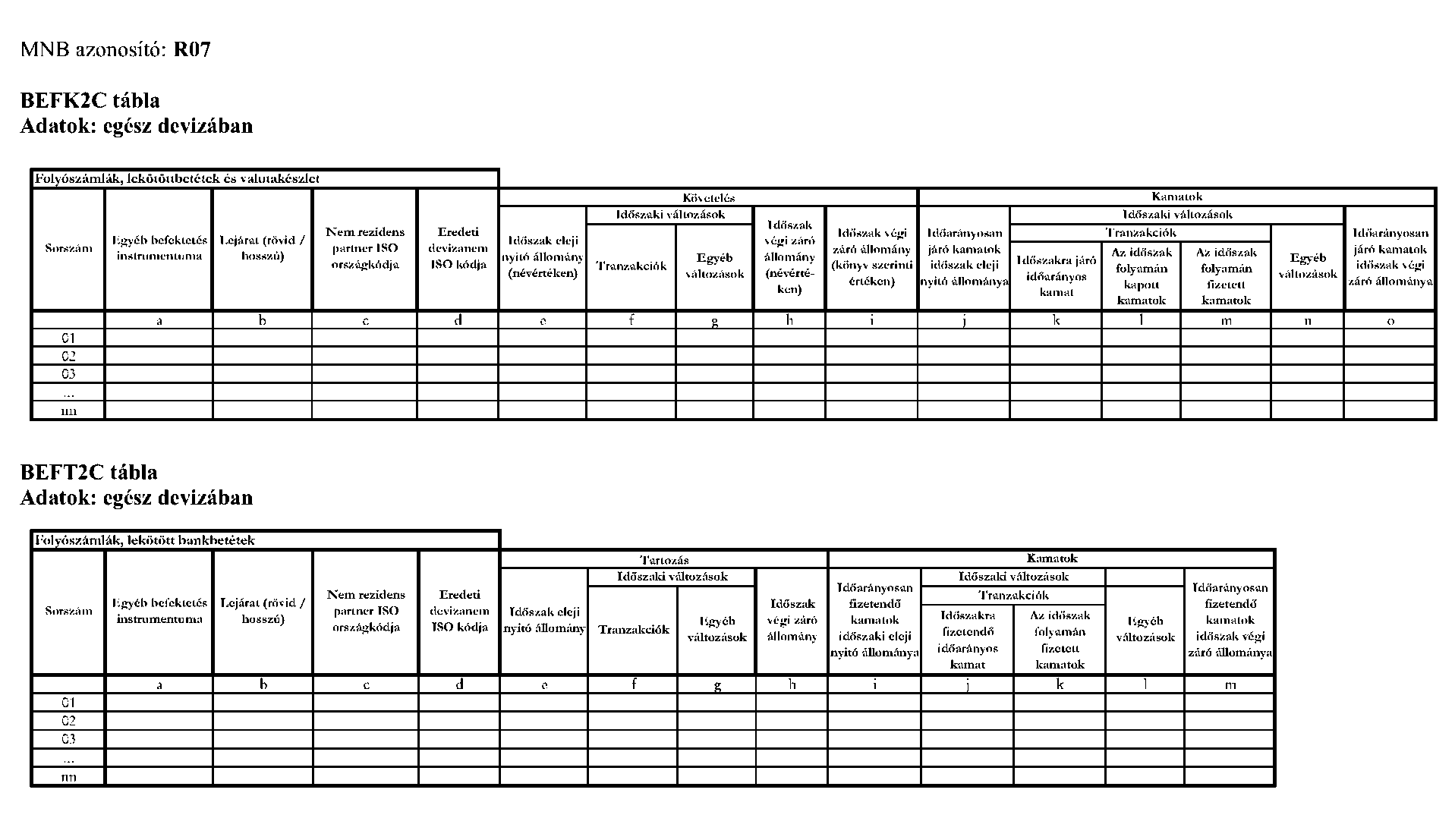

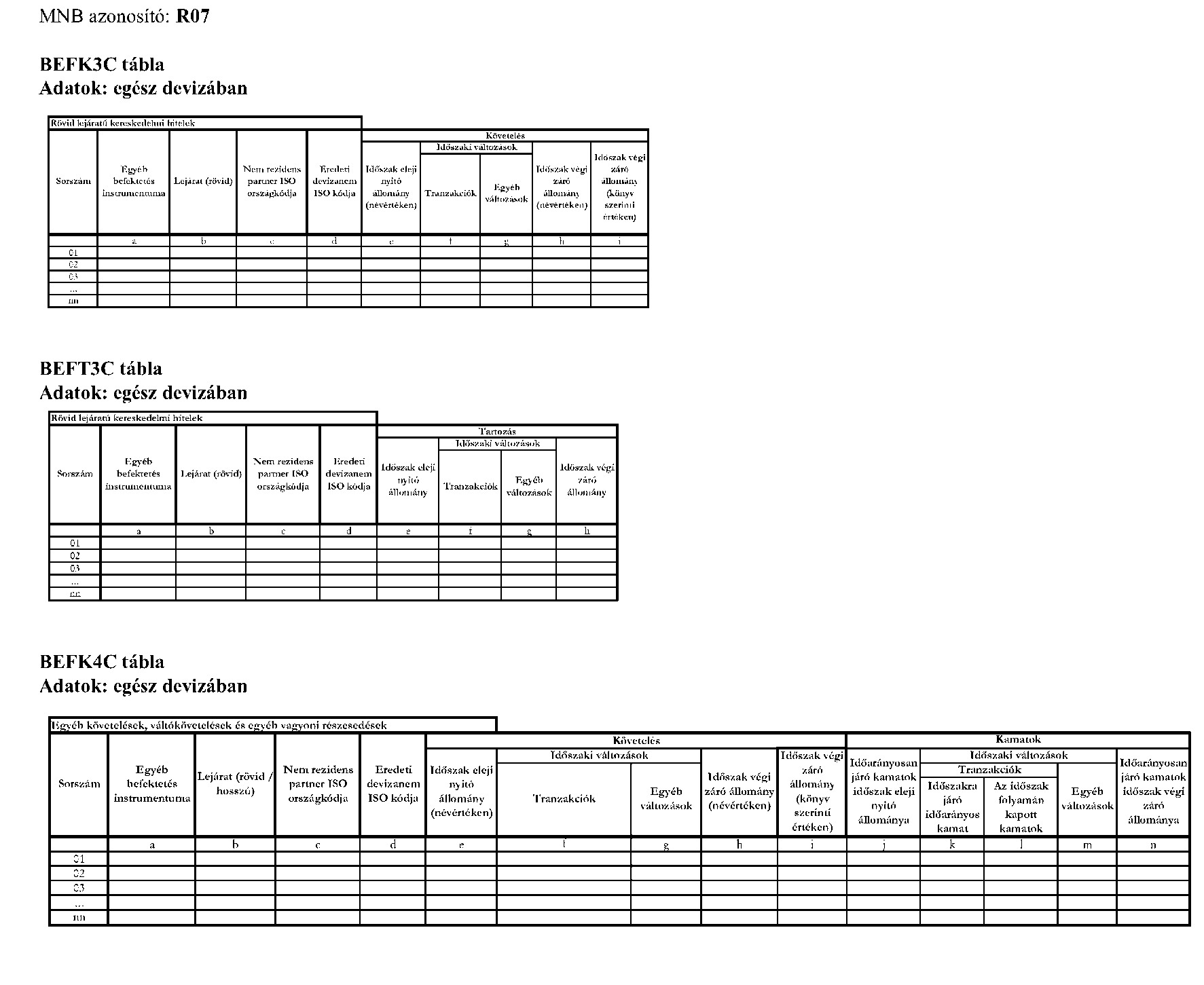

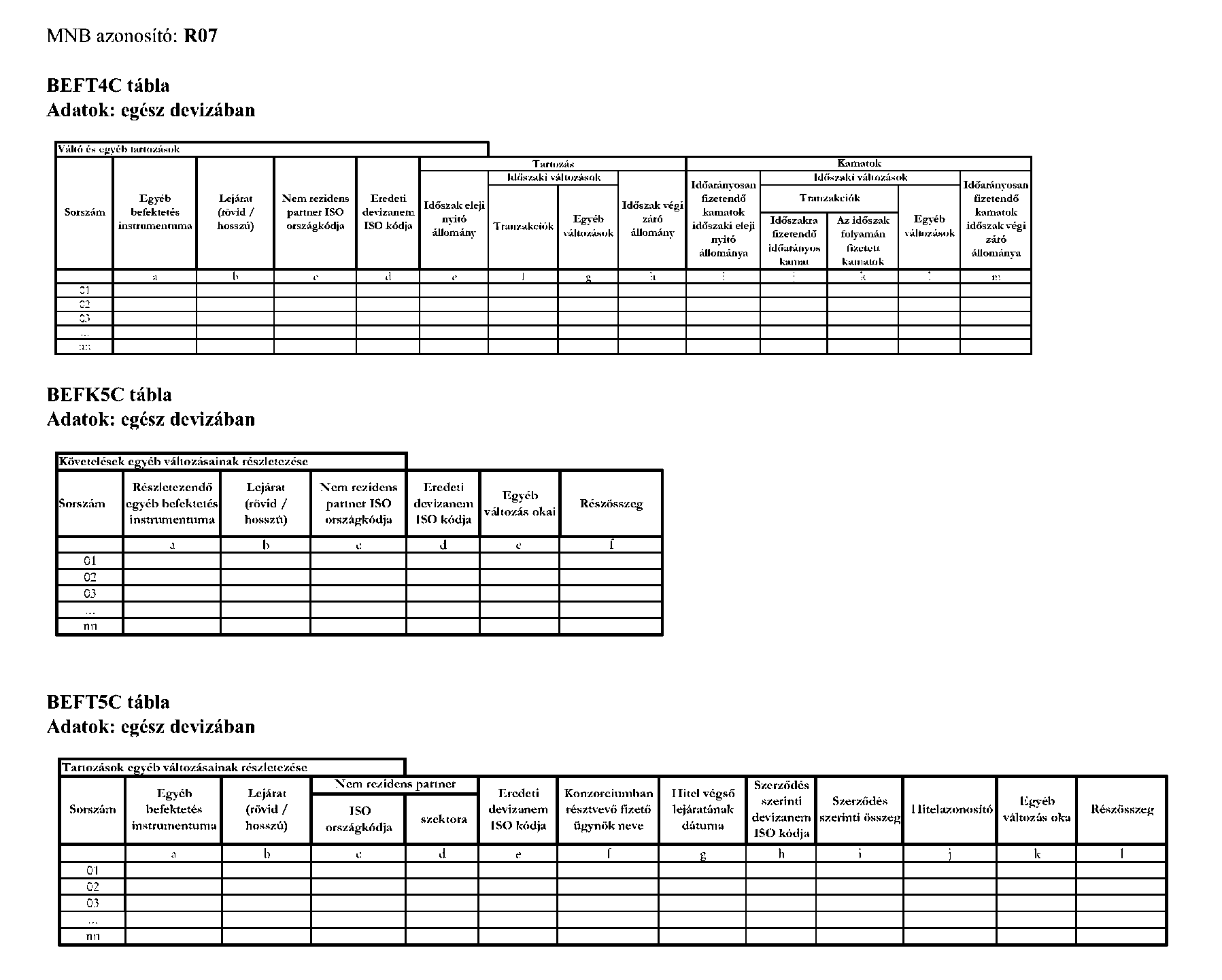

| R07 | Egyéb befektetések havi adatszolgáltatása - egyéb monetáris intézmények | kijelölt - az e rendelet 2. mellékletének I. A. pontja szerinti C) Egyéb monetáris pénzügyi intézmények szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

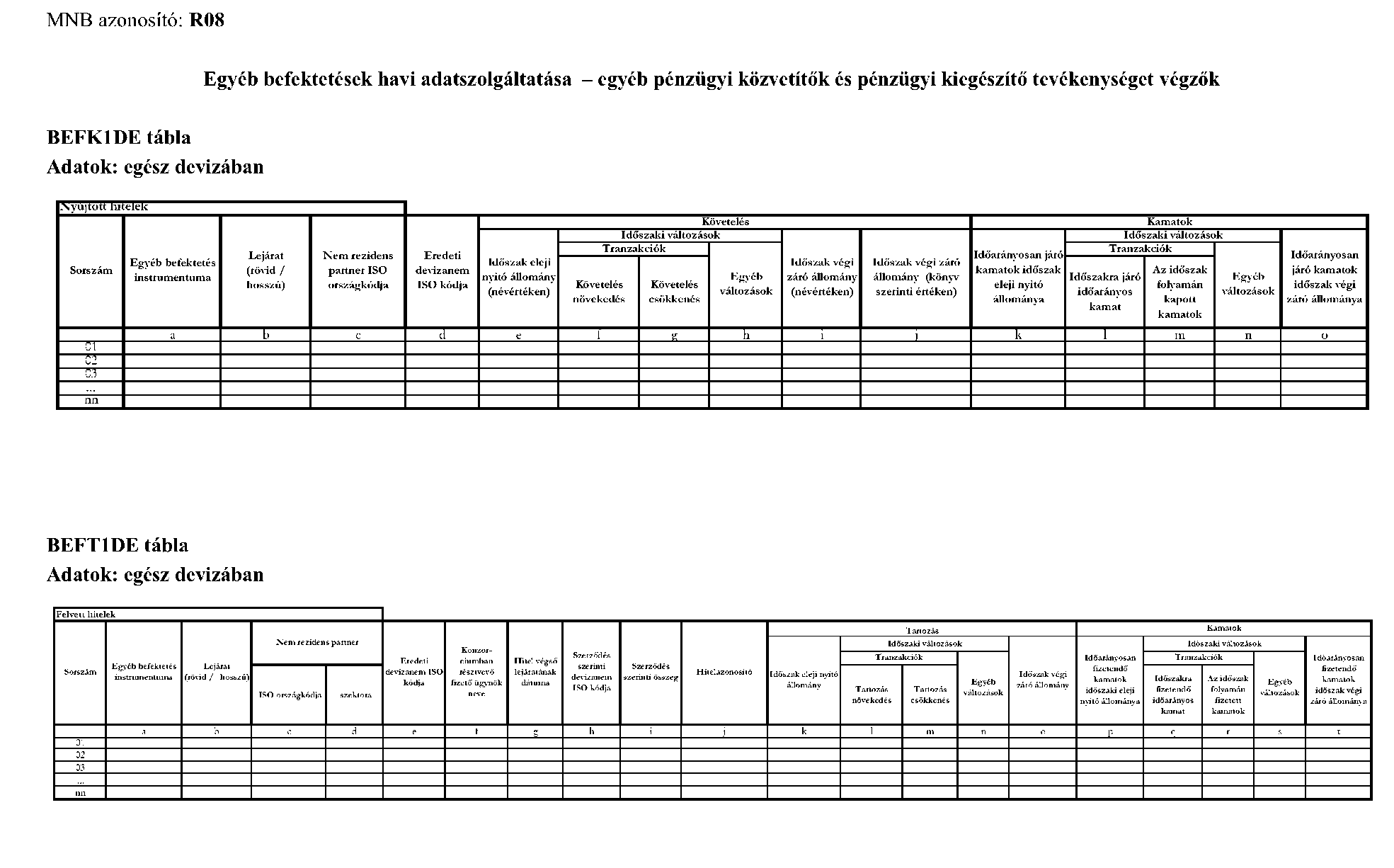

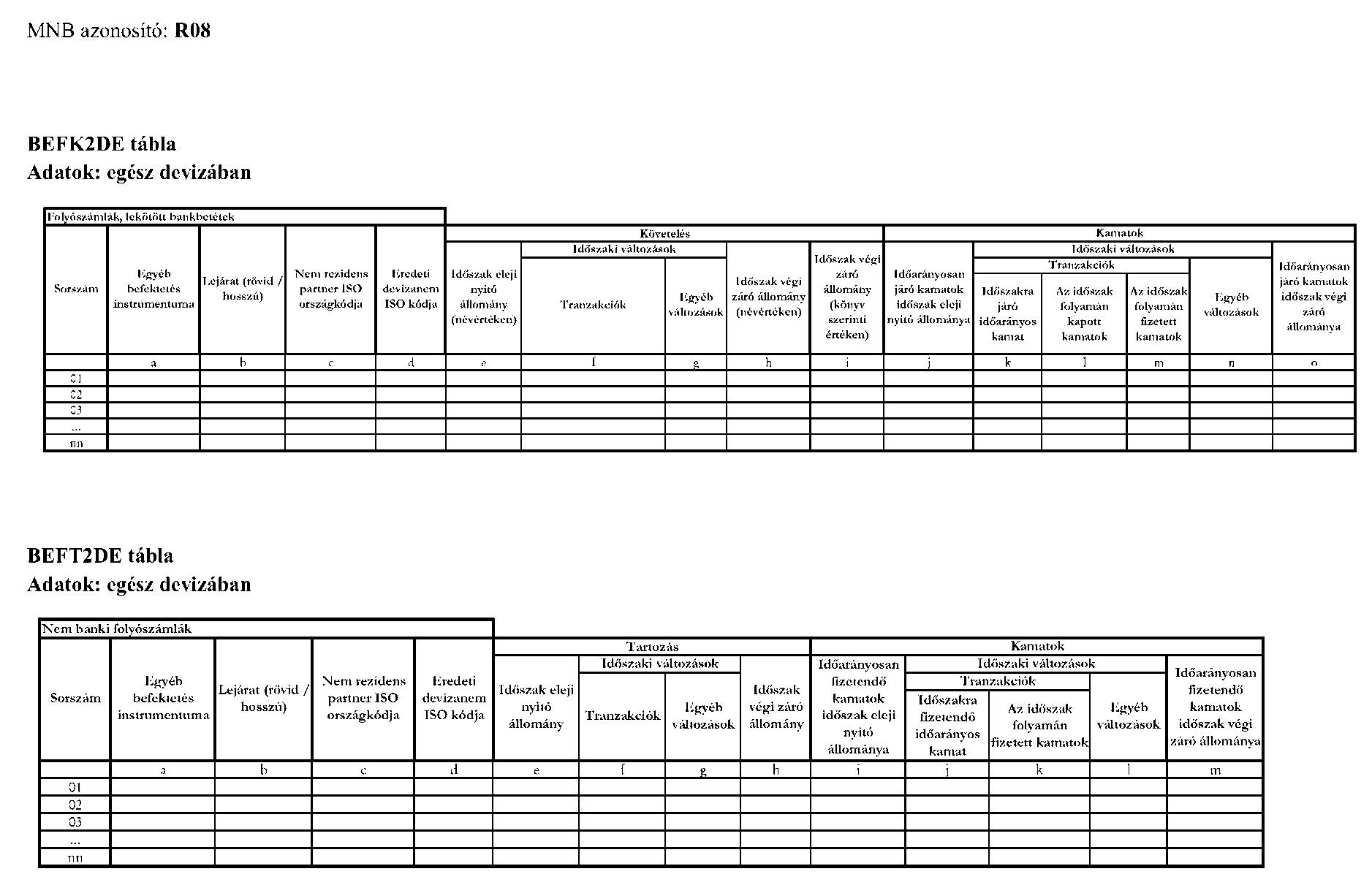

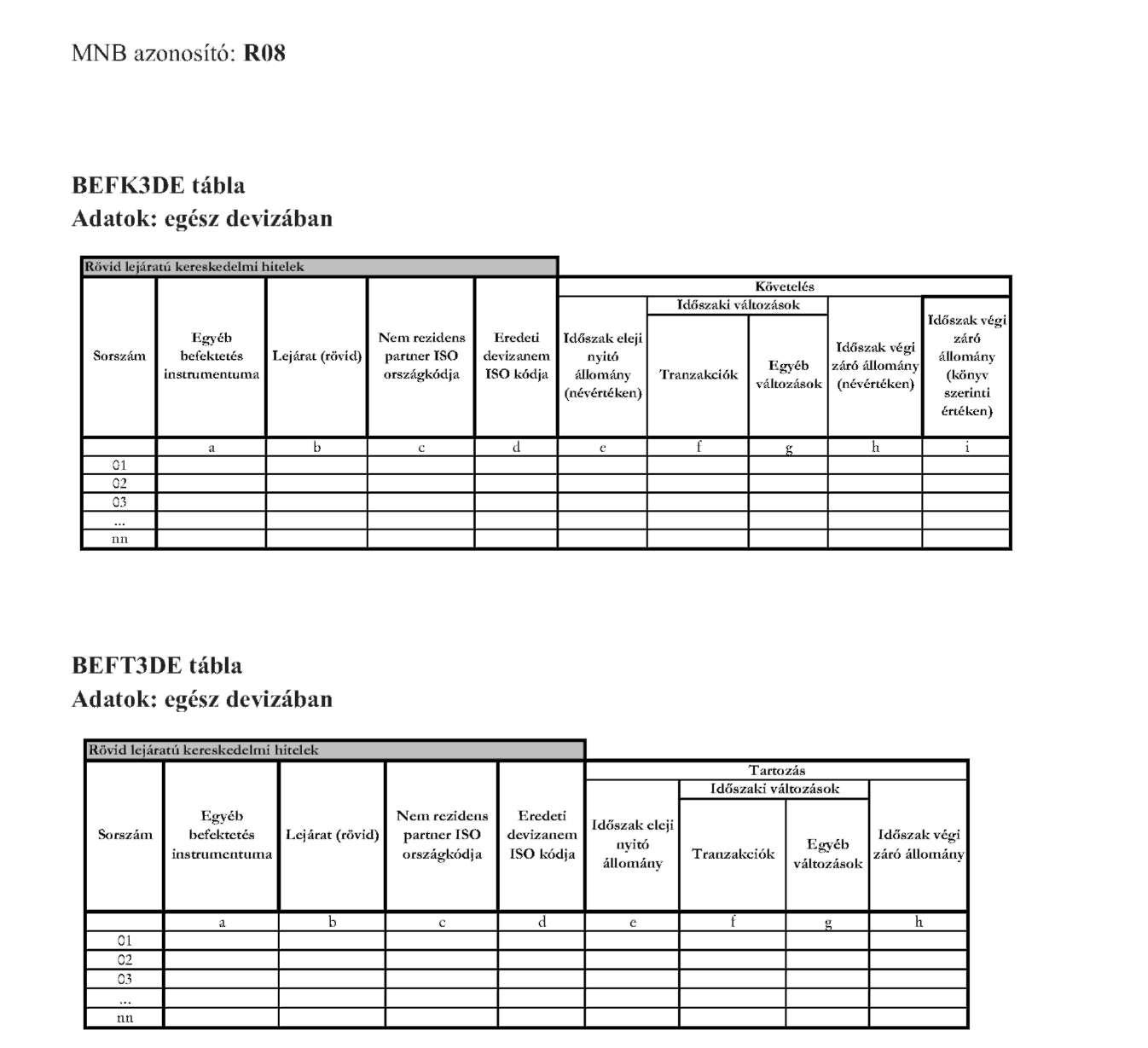

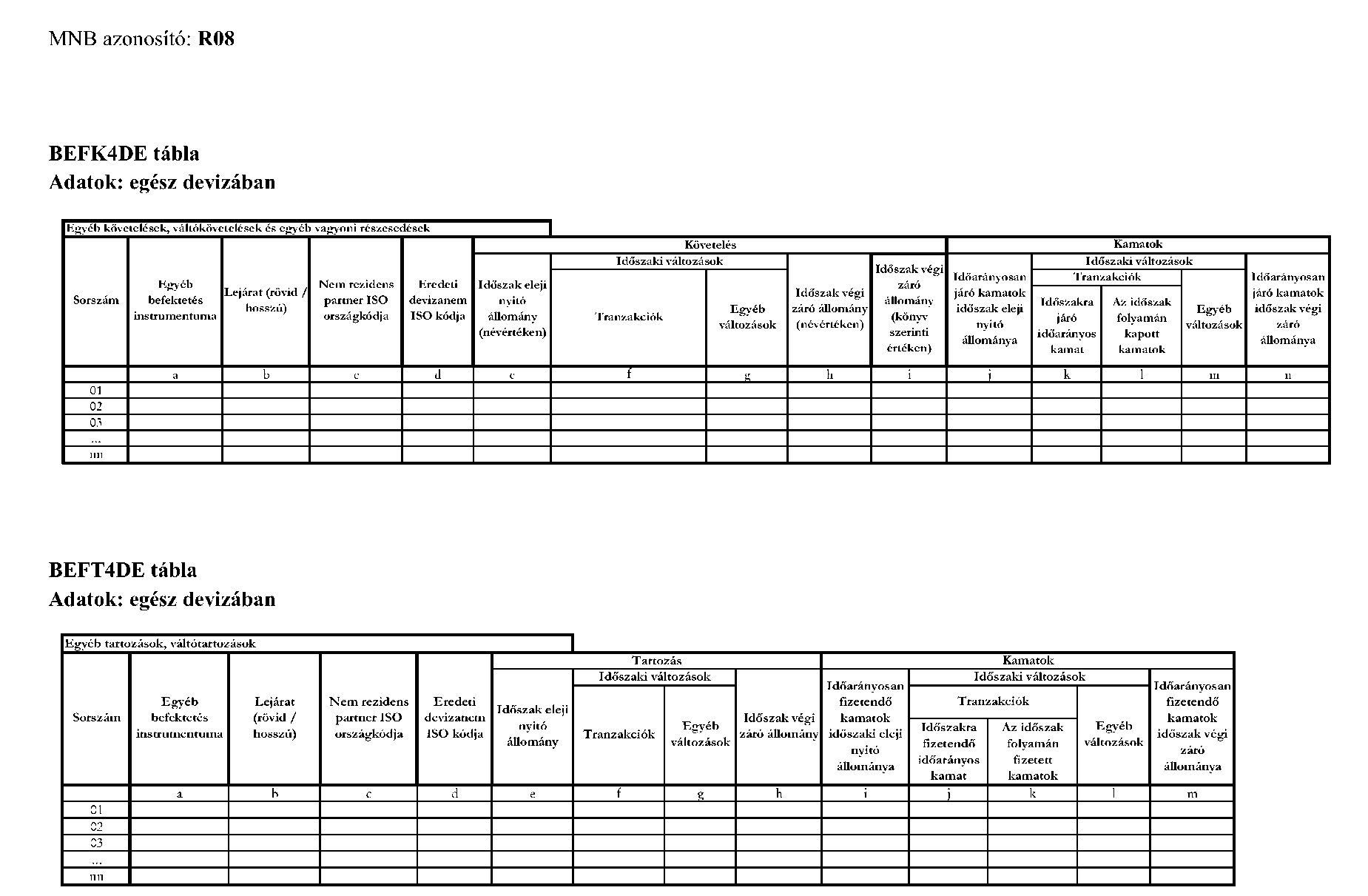

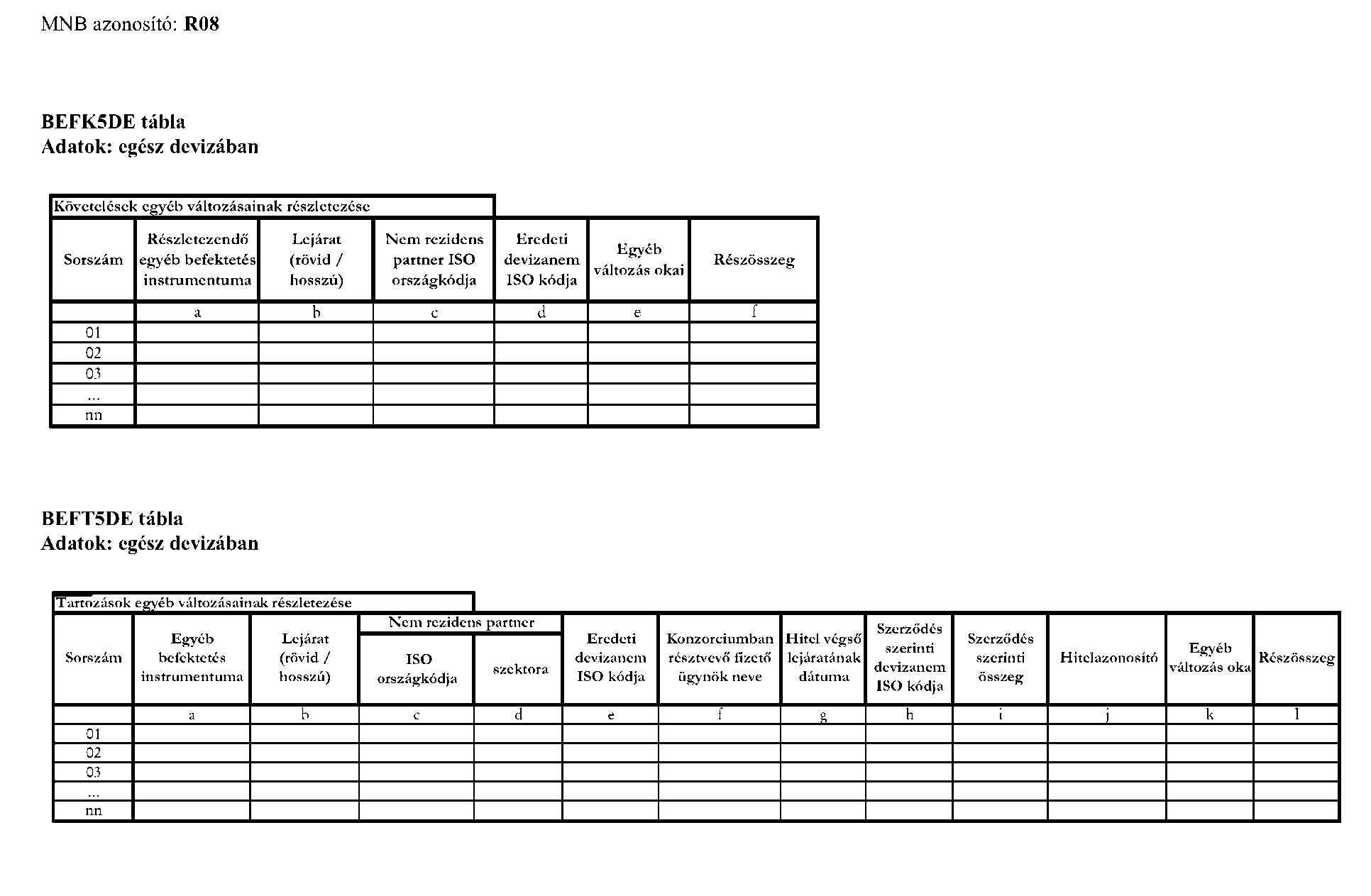

| R08 | Egyéb befektetések havi adatszolgáltatása - egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | kijelölt - az e rendelet 2. mellékletének I. A. pontja szerinti D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

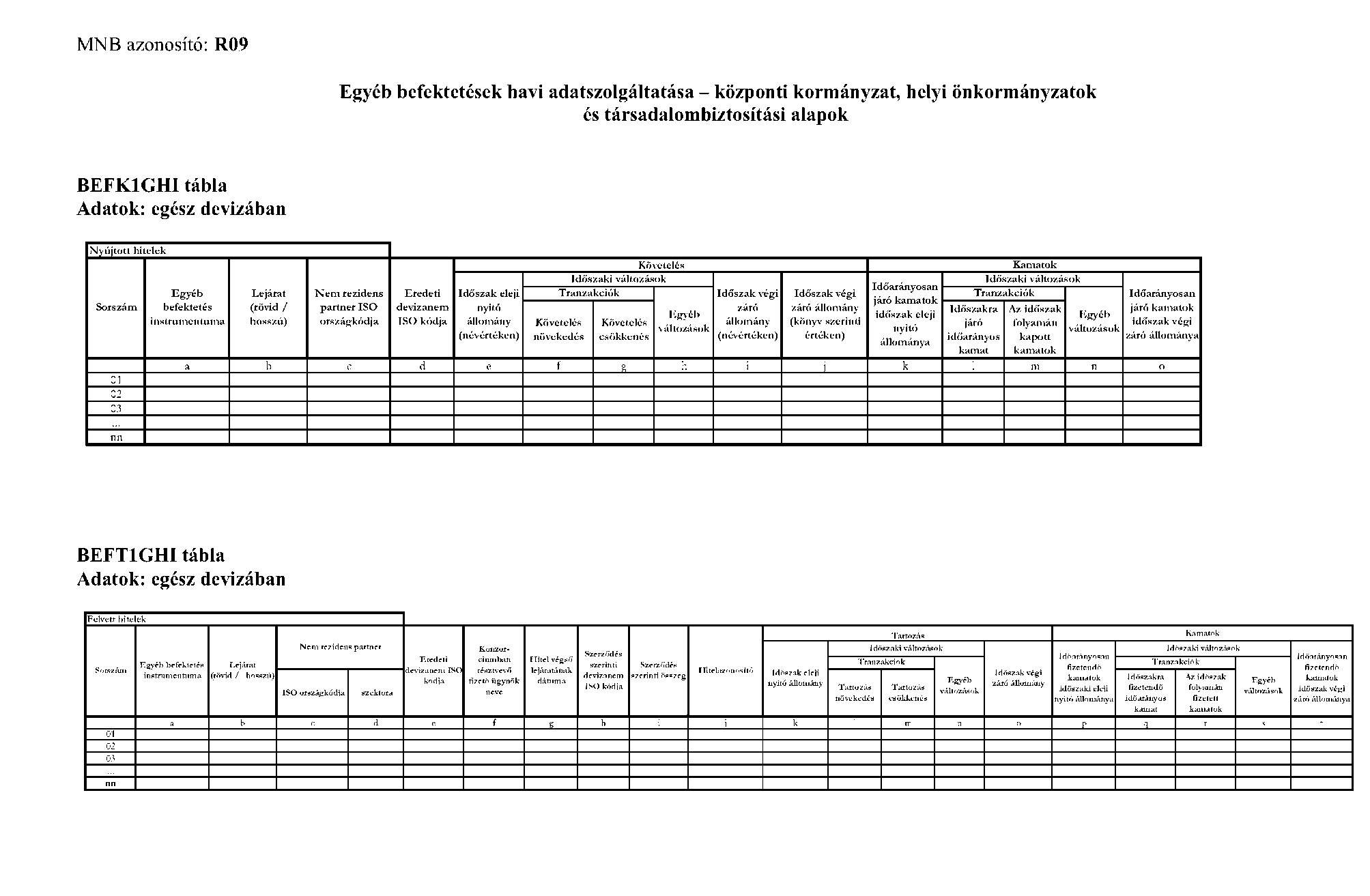

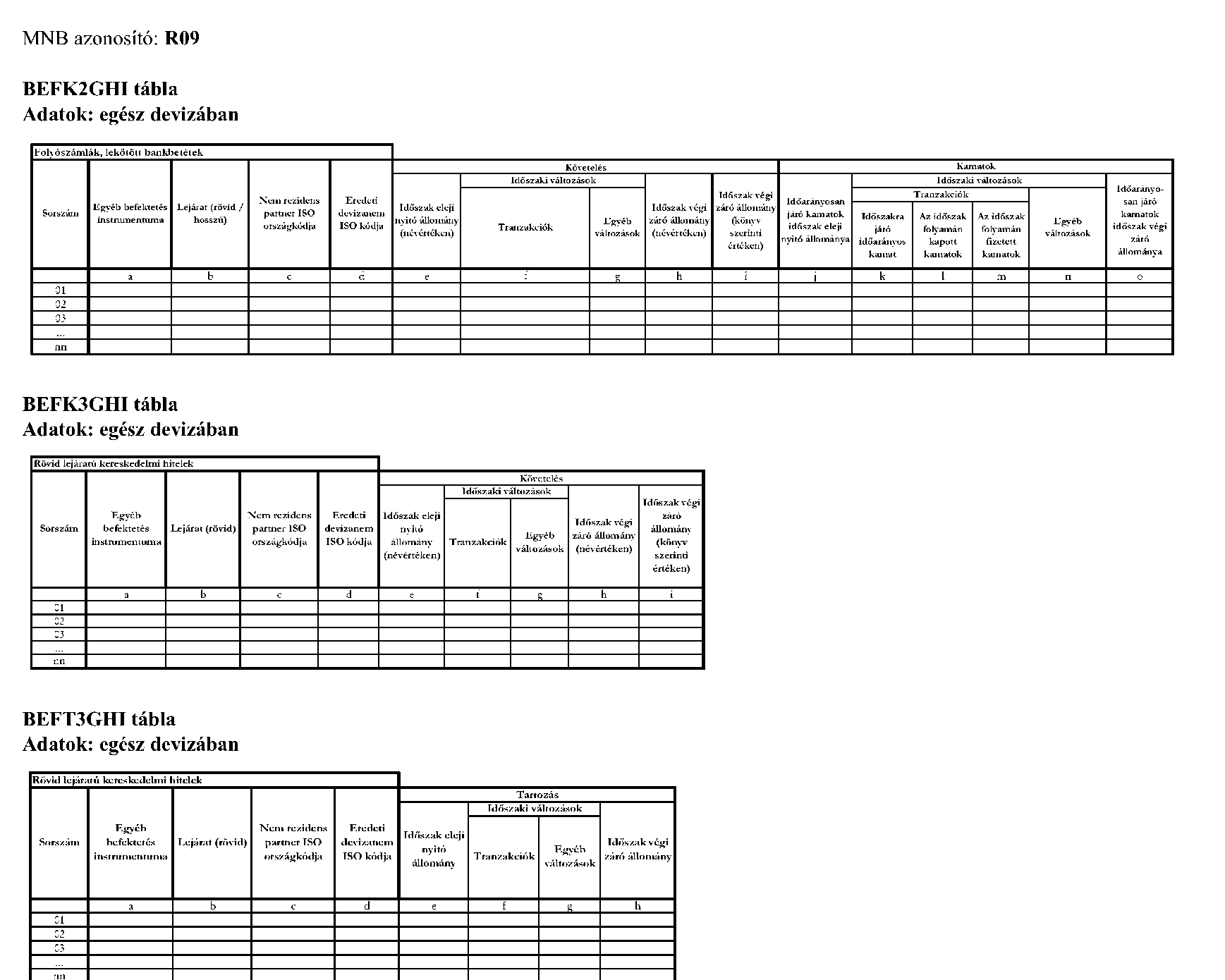

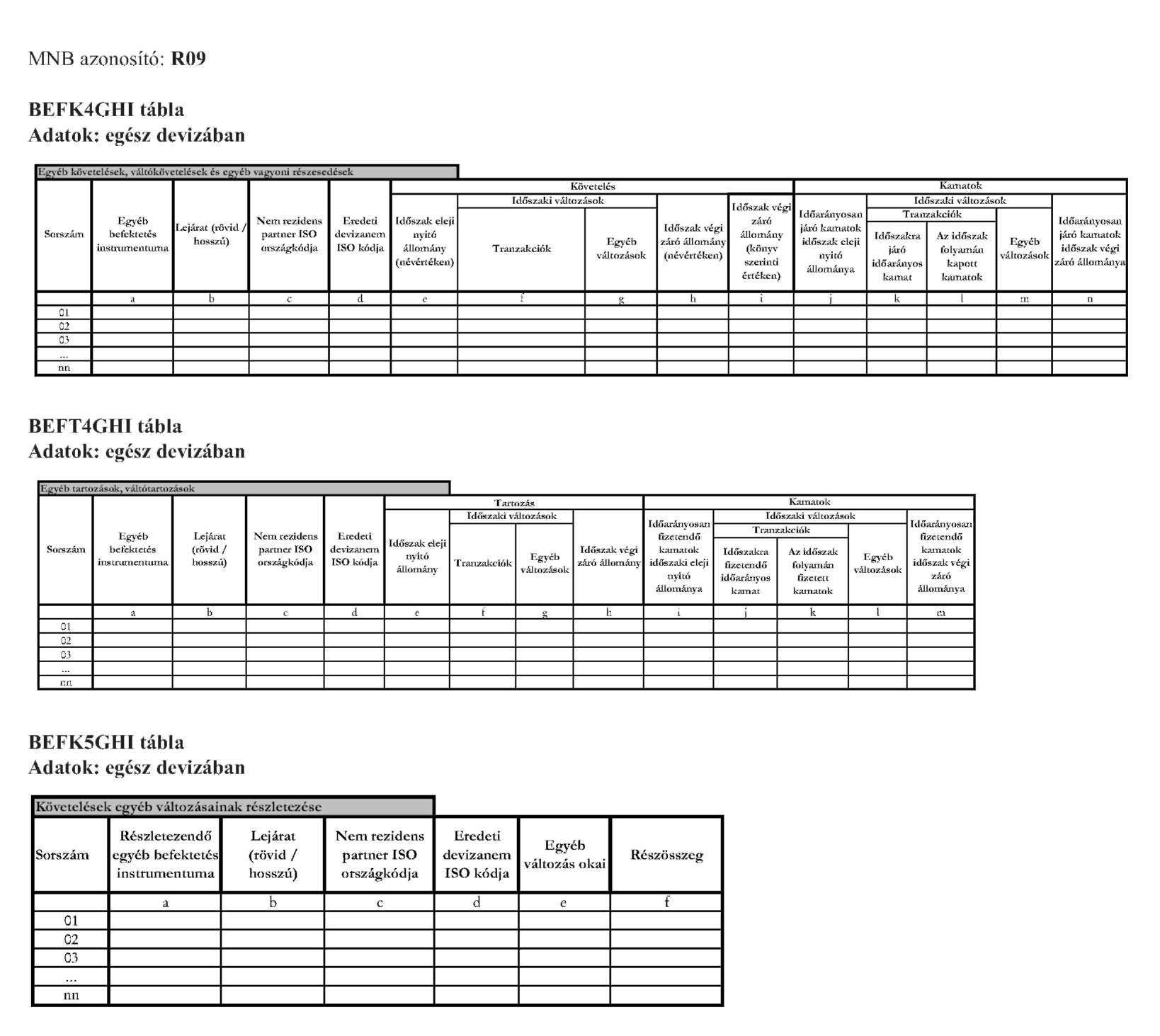

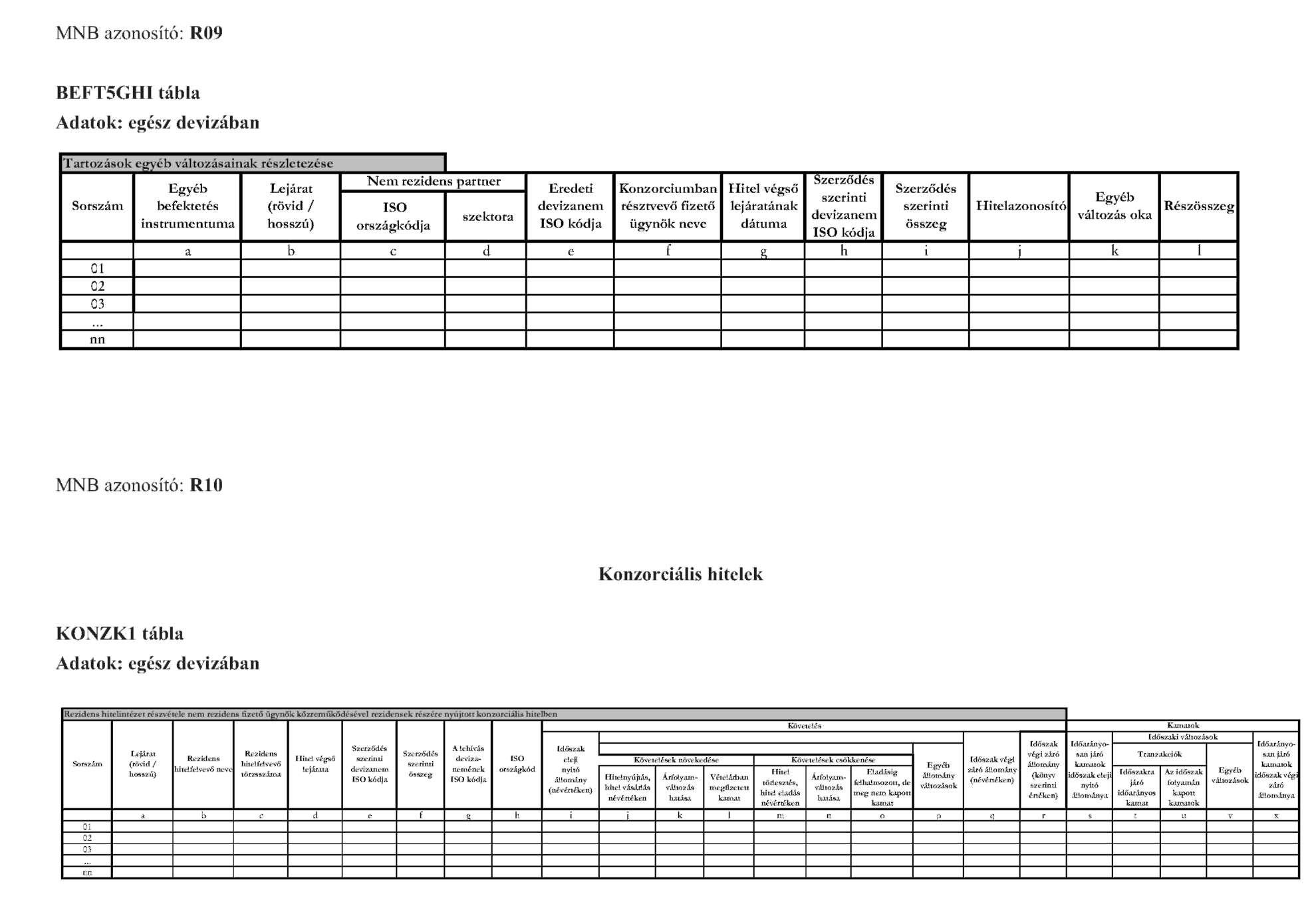

| R09 | Egyéb befektetések havi adatszolgáltatása - központi kormányzat, helyi önkormányzatok és társadalombiztosítási alapok | kijelölt - az e rendelet 2. mellékletének I. A. pontja szerinti G) Központi kormányzat, H) Helyi önkormányzatok és I) Társadalombiztosítási alapok szektorába sorolt - gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

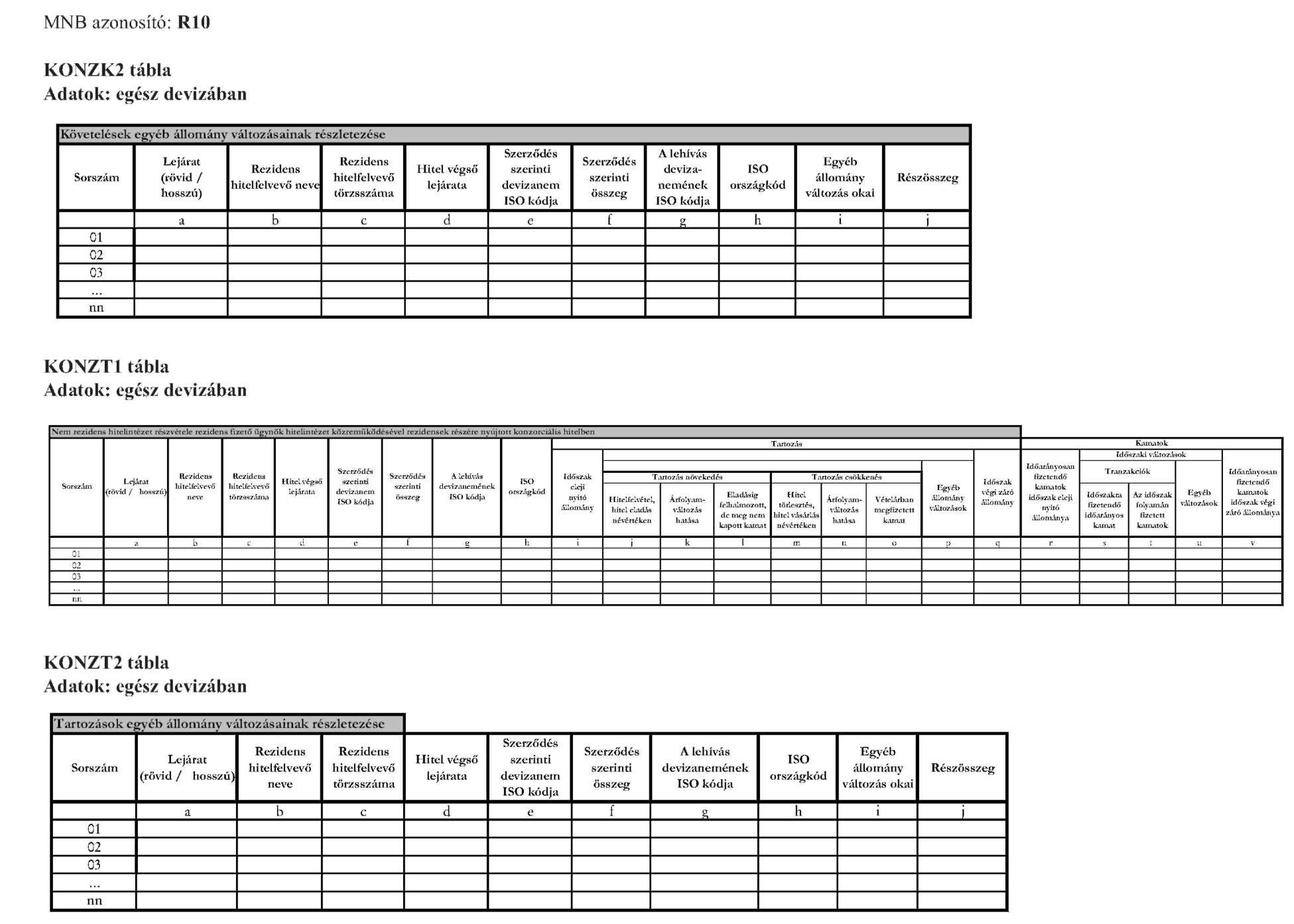

| R10 | Konzorciális hitelek | kijelölt hitelintézetek, az ezen típusú EGT fióktelepek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

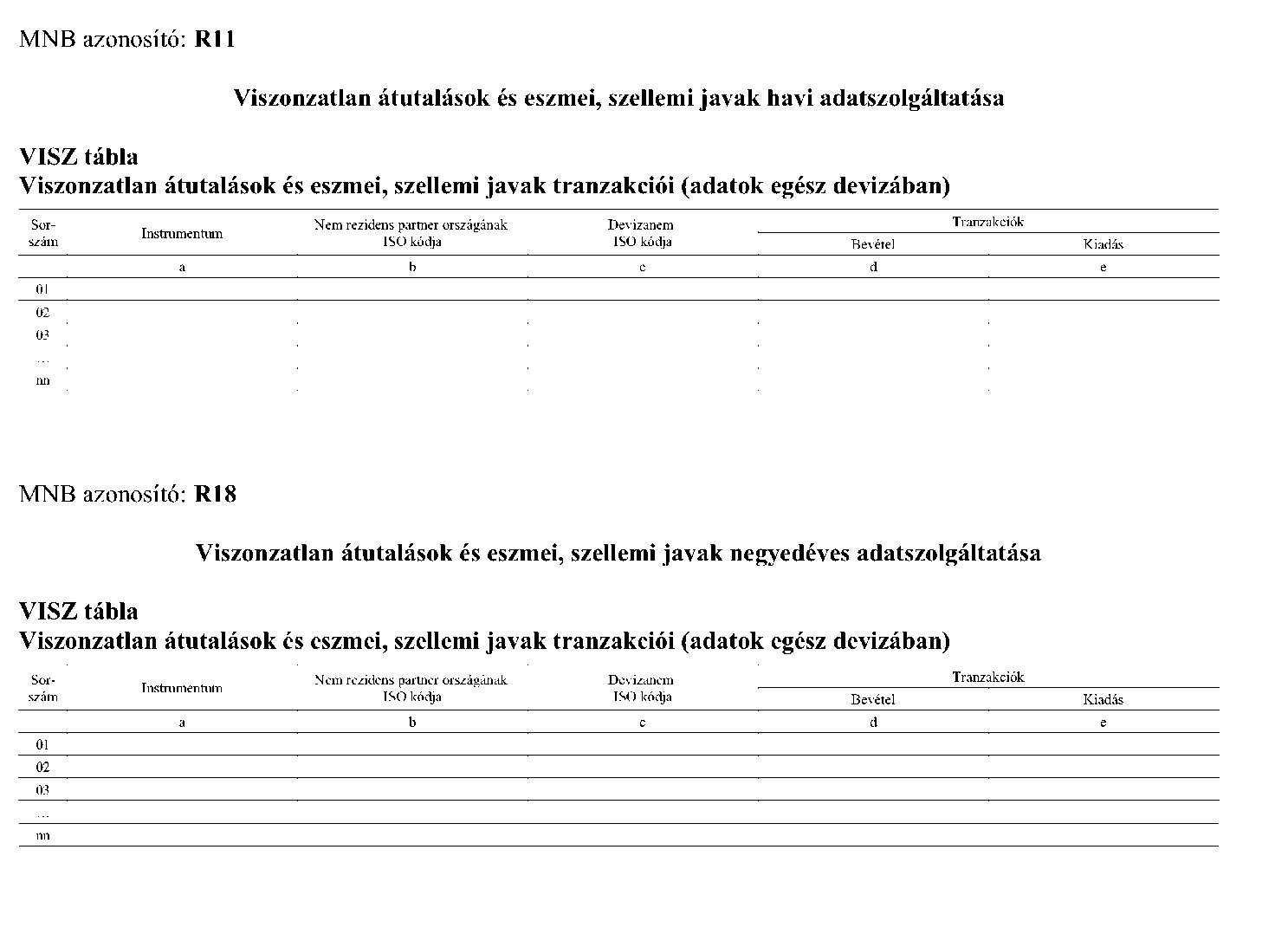

| R11 | Viszonzatlan átutalások és eszmei, szellemi javak havi adatszolgáltatása | kijelölt gazdasági szervezetek | egyedi elrendelés alapján, havi | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének mód ja | határideje | címzettje | |||

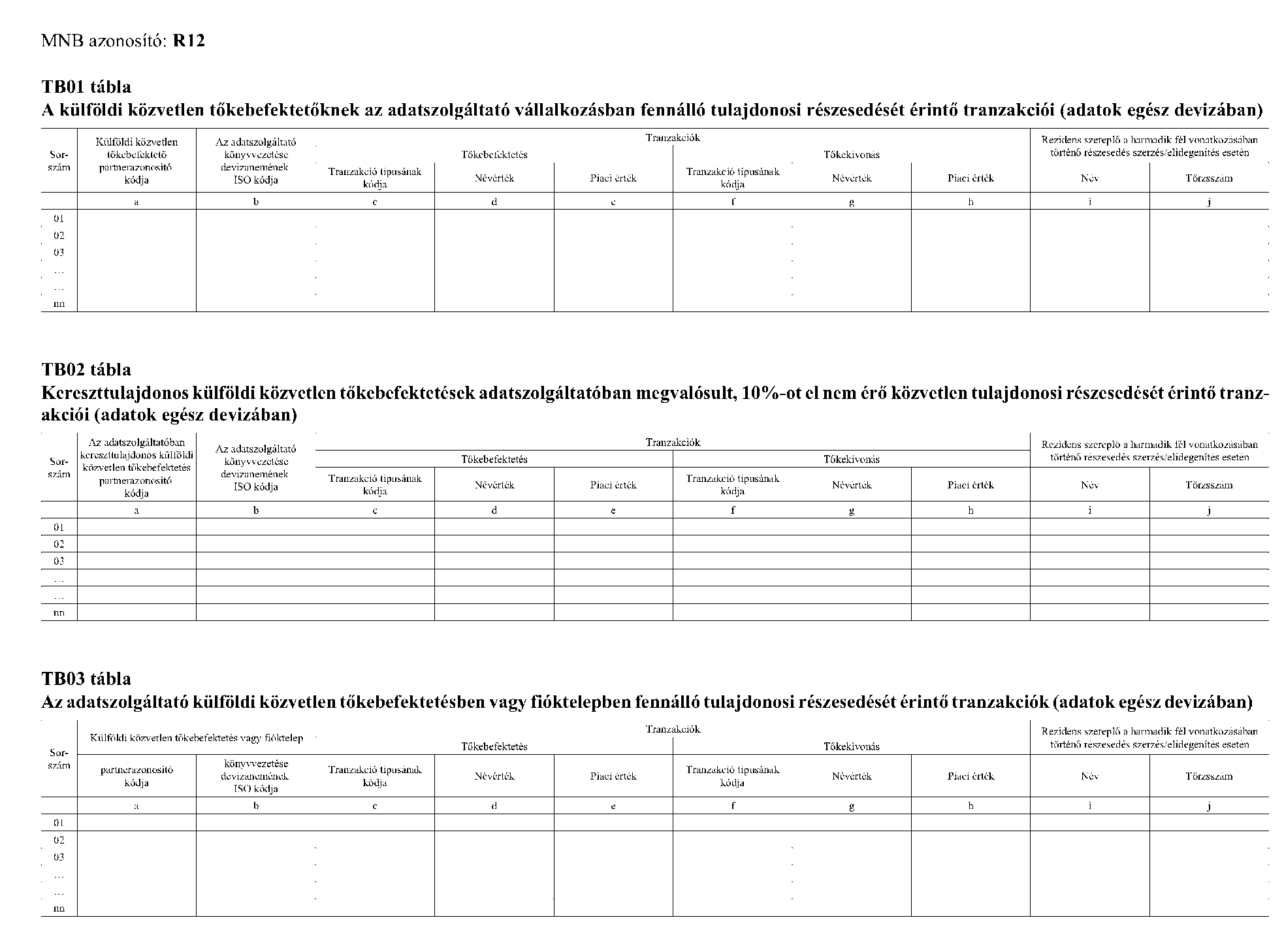

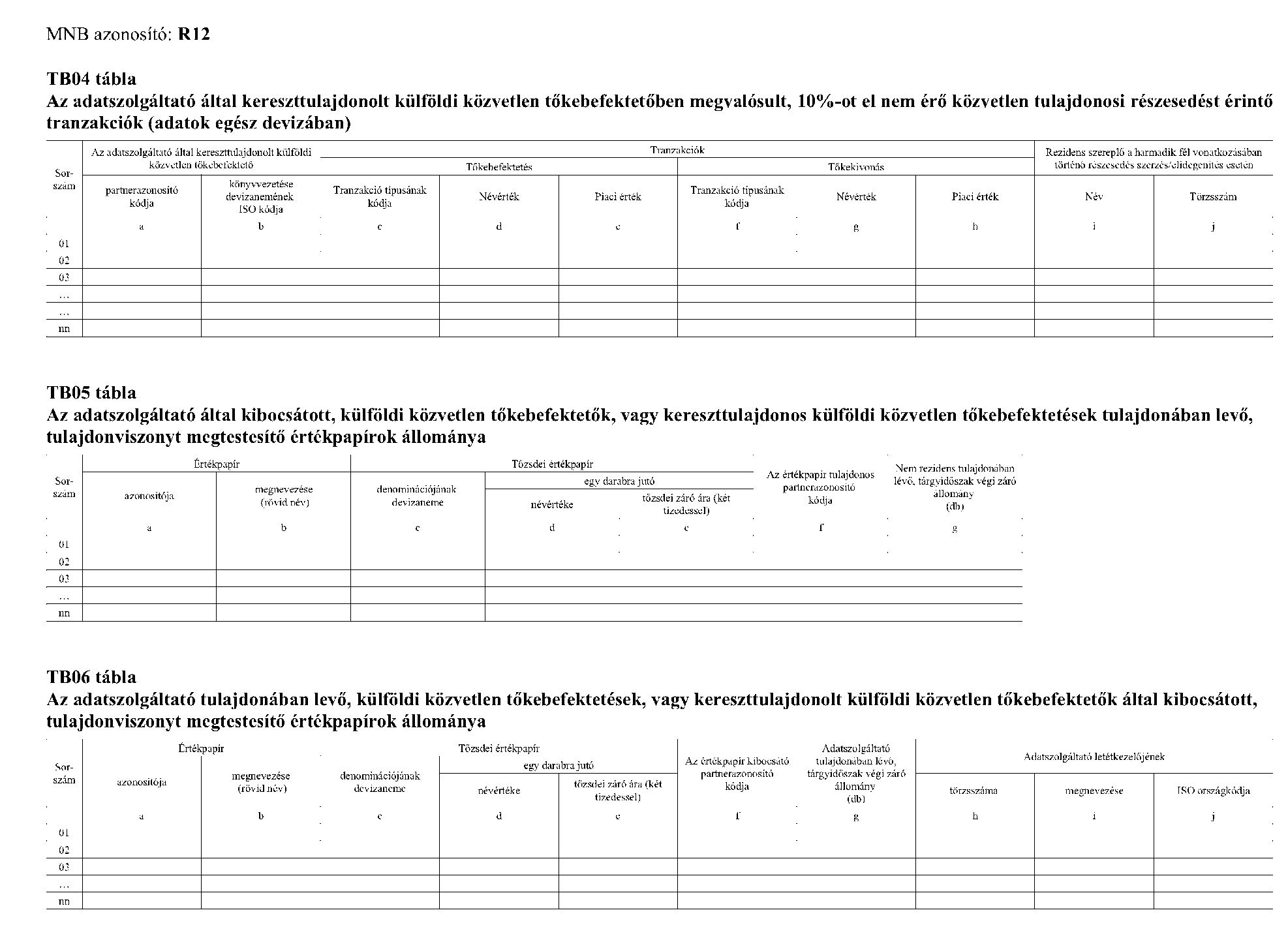

| R12 | Tőkebefektetések negyedéves adatszolgáltatása - nem pénzügyi vállalatok, biztosítók, nyugdíjpénztárak, központi kormányzat, helyi önkormányzatok, társadalombiztosítási alapok, valamint háztartásokat segítő nonprofit intézmények | az R02 adatszolgáltatásra ki nem jelölt azon - az e rendelet 2. mellékletének I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíjpénztárak, G) Központi kormányzat, H) Helyi önkormányzatok, I) Társadalombiztosítási alapok, valamint K) Háztartásokat segítő nonprofit intézmények szektorába sorolt - gazdasági szervezetek, amelyek, illetve amelyeknek - a tárgynegyedév első vagy utolsó napján a külföldi befektetőkre jutó saját tőke összege legalább 1 milliárd forint, vagy kisebb, mint mínusz 1 milliárd forint, vagy - egy vagy több külföldi vállalkozás jegyzett tőkéjében legalább 10%-os közvetlen tulajdoni hányaddal rendelkeznek, és ezen részesedések együttes értéke vagy a külföldi fióktelepnek átadott vagyon értéke eléri a 100 millió forintot, vagy - a tárgynegyedév első vagy utolsó napján a külföldi közvetlen tőkebefektetőkkel, a külföldi közvetlen tőkebefektetésekkel, a külföldi fióktelepekkel vagy egyéb külföldi vállalatcsoporttagokkal szemben fennálló, tulajdonosi viszonyon kívüli követelés vagy tartozás állománya eléri a 250 millió forintot, vagy - a tárgyidőszakban 250 millió forintot elérő értékben vásároltak nem rezidenstől vagy értékesítettek nem rezidensnek rezidens társaságbeli, legalább 10%-os részesedést. | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

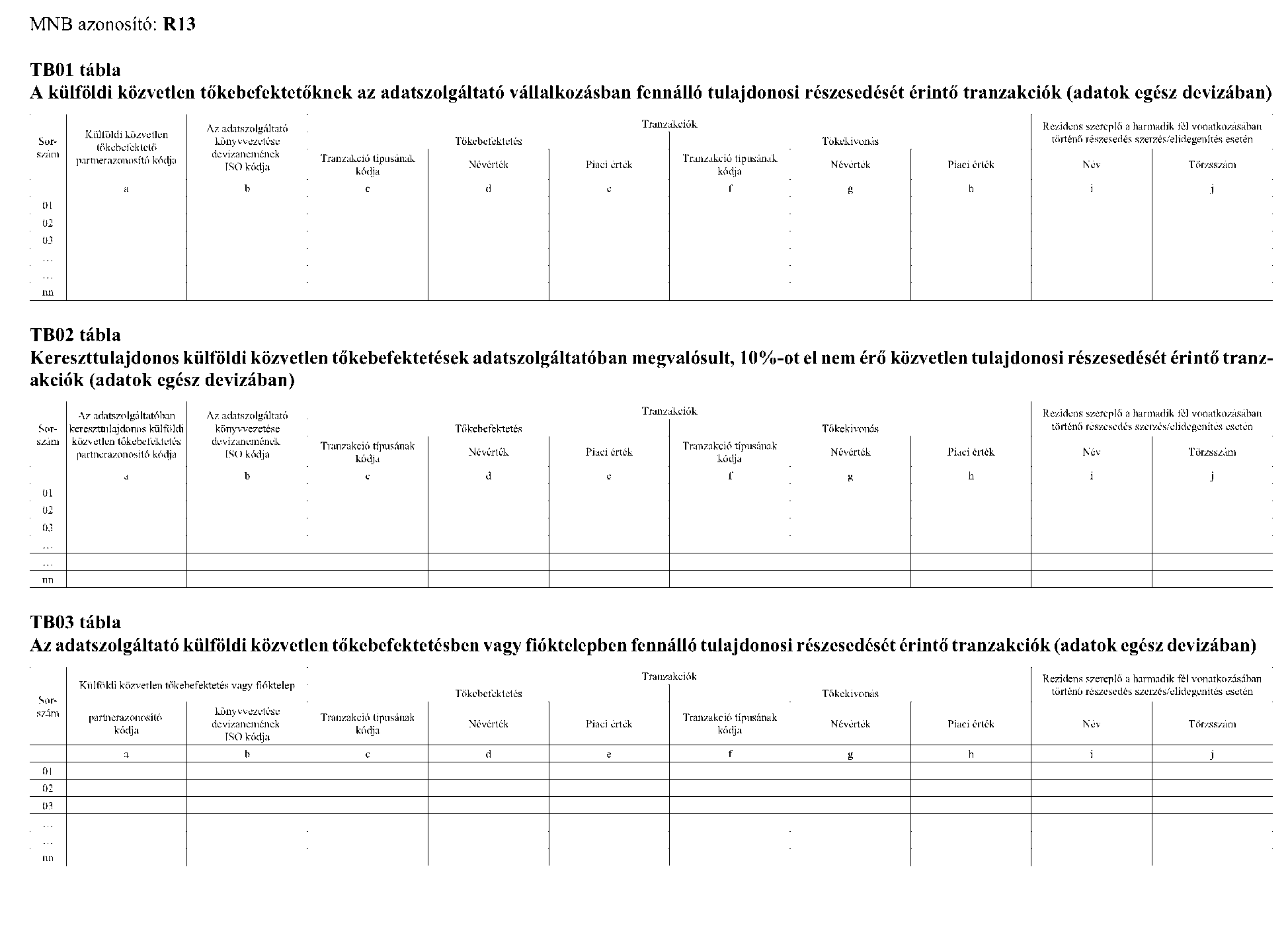

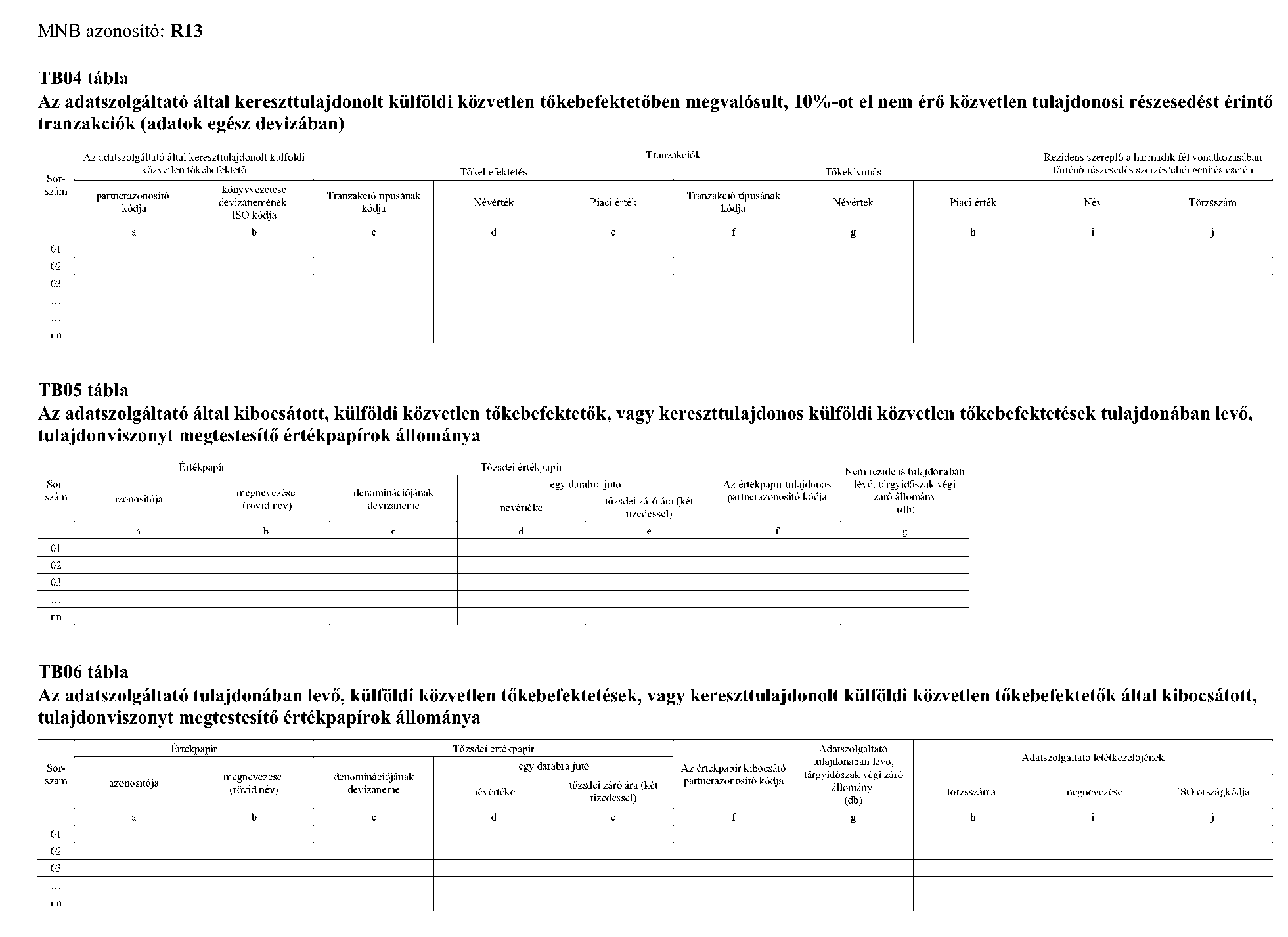

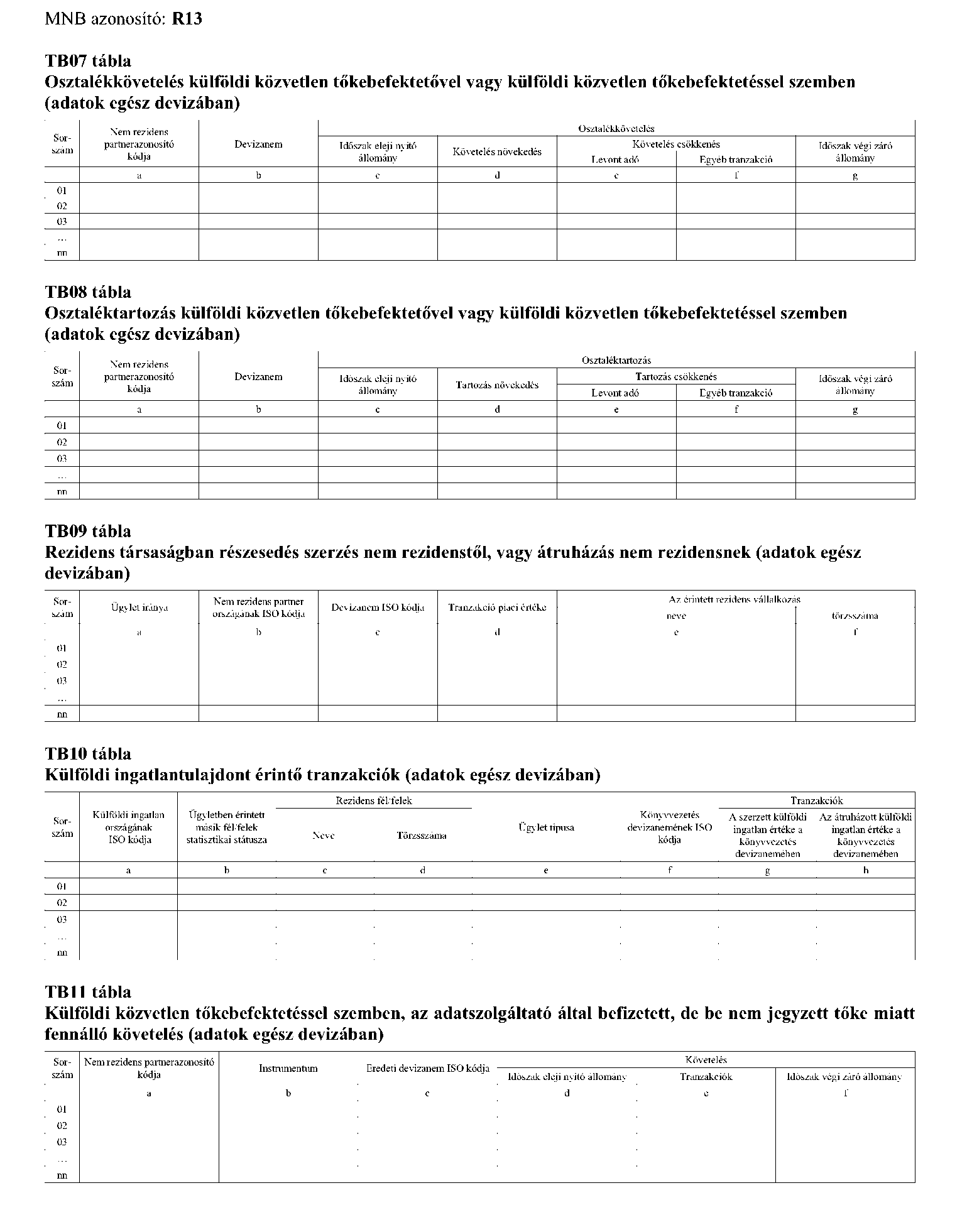

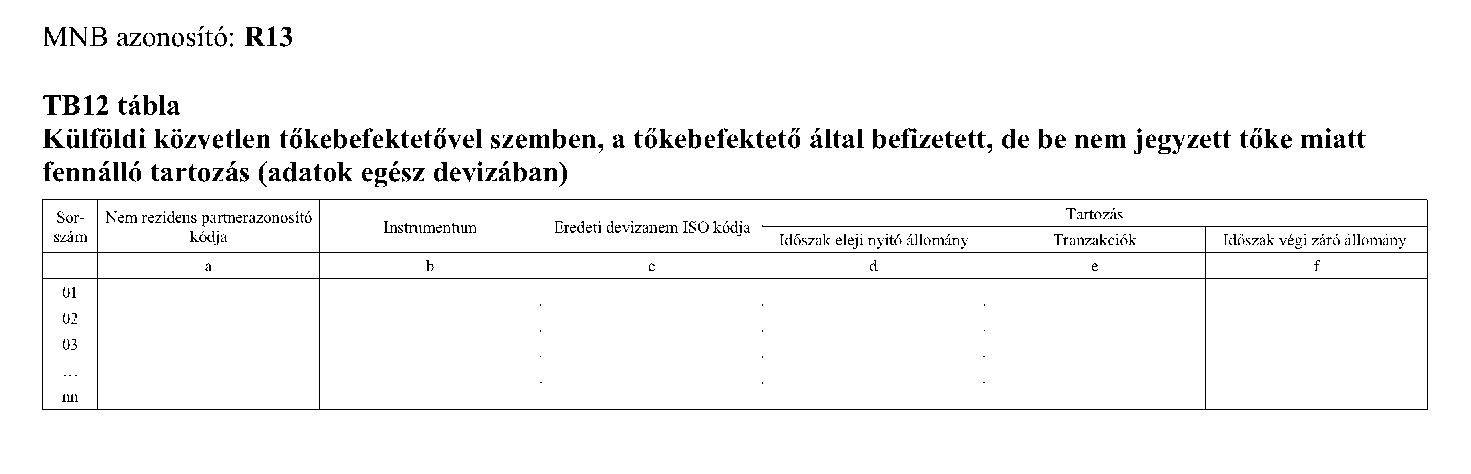

| R13 | Tőkebefektetések negyedéves adatszolgáltatása - egyéb monetáris intézmények, egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | az R03 adatszolgáltatásra ki nem jelölt azon - az e rendelet 2. mellékletének I. A. pontja szerinti C) Egyéb monetáris pénzügyi intézmények, D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek, amelyek, illetve amelyeknek - a tárgynegyedév első vagy utolsó napján a külföldi befektetőkre jutó saját tőke összege legalább 1 milliárd forint, vagy kisebb mint mínusz 1 milliárd forint, vagy - egy vagy több külföldi vállalkozás jegyzett tőkéjében legalább 10%-os közvetlen tulajdoni hányaddal rendelkeznek, és ezen részesedések együttes értéke vagy a külföldi fióktelepnek átadott vagyon értéke eléri a 100 millió forintot, vagy - a tárgyidőszakban 250 millió forintot elérő értékben vásároltak nem rezidenstől vagy értékesítettek nem rezidensnek rezidens társaságbeli, legalább 10%-os részesedést | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| R14 | Pénzügyi derivatívák negyedéves adatszolgáltatása | az R05 adatszolgáltatásra ki nem jelölt azon gazdasági szervezetek, amelyeknek a nem rezidens partnerekkel kötött pénzügyi derivatív megállapodásaikhoz kapcsolódóan - a tárgynegyedév folyamán lebonyolított, illetve elszámolt tranzakcióik (bevételek és kiadások) összege eléri a 250 millió Ft-ot, vagy - a tárgynegyedév első vagy utolsó napján a pénzügyi deri-vatíva pozícióik (követelések és tartozások) piaci értékének összege eléri az 50 millió Ft-ot | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

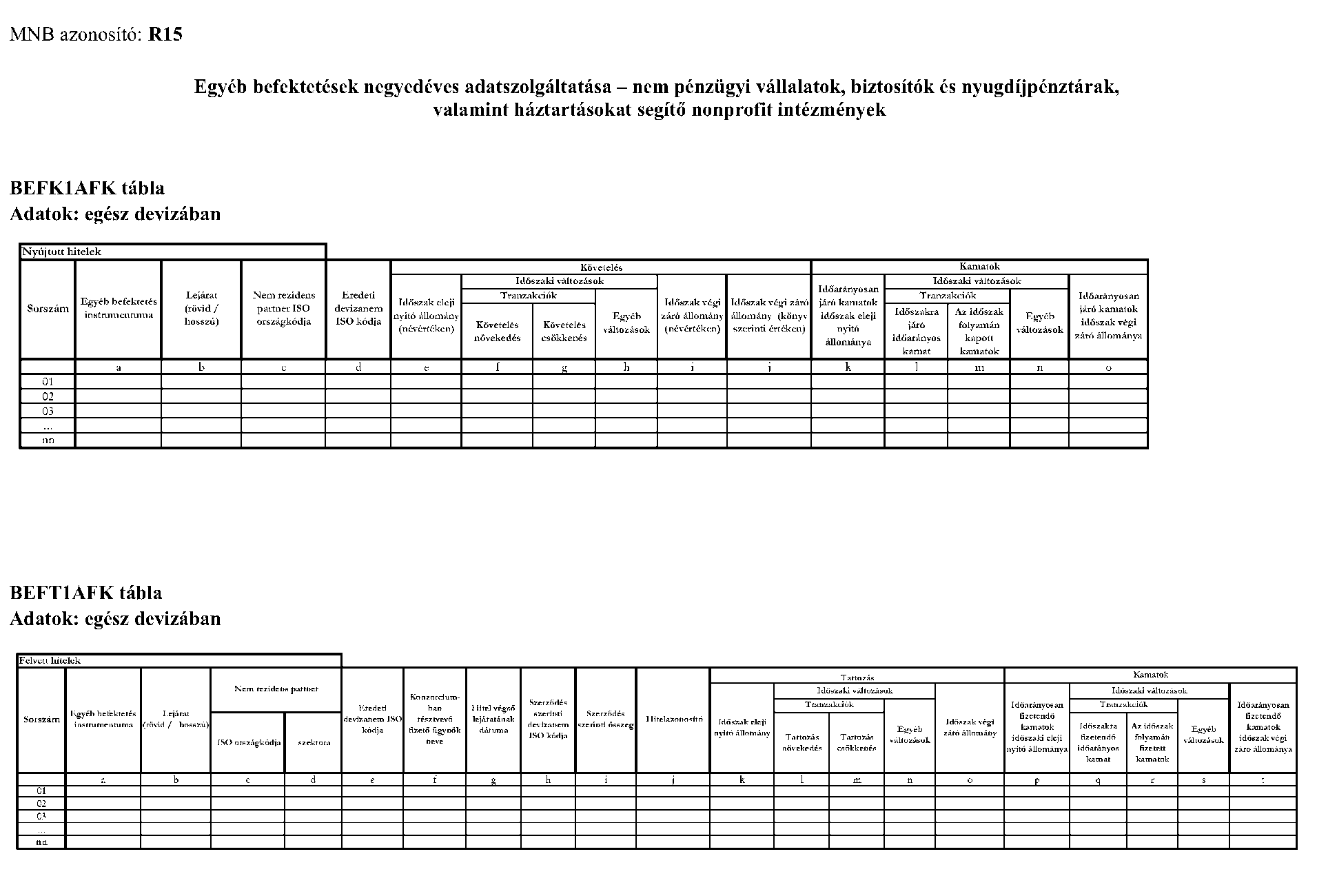

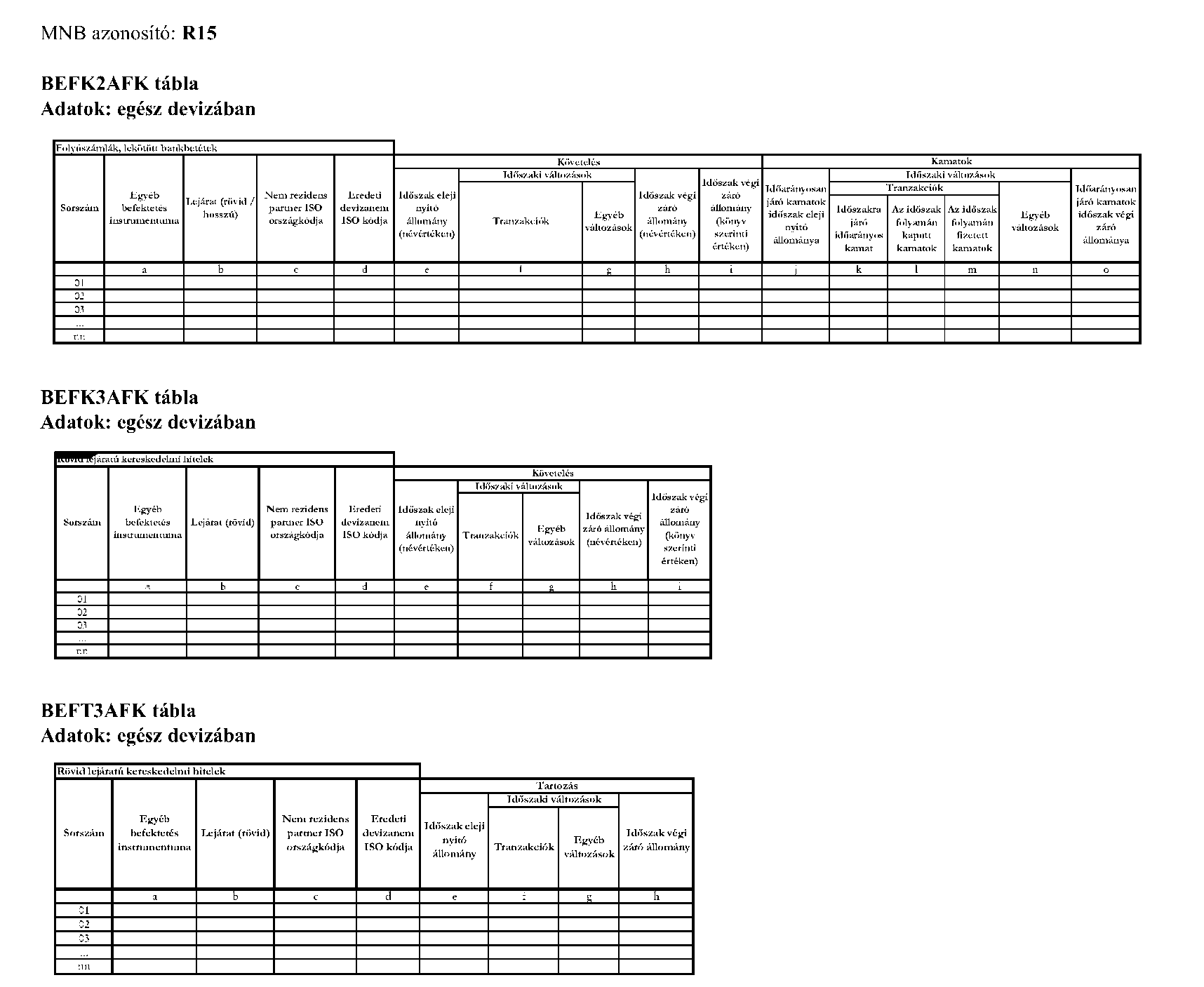

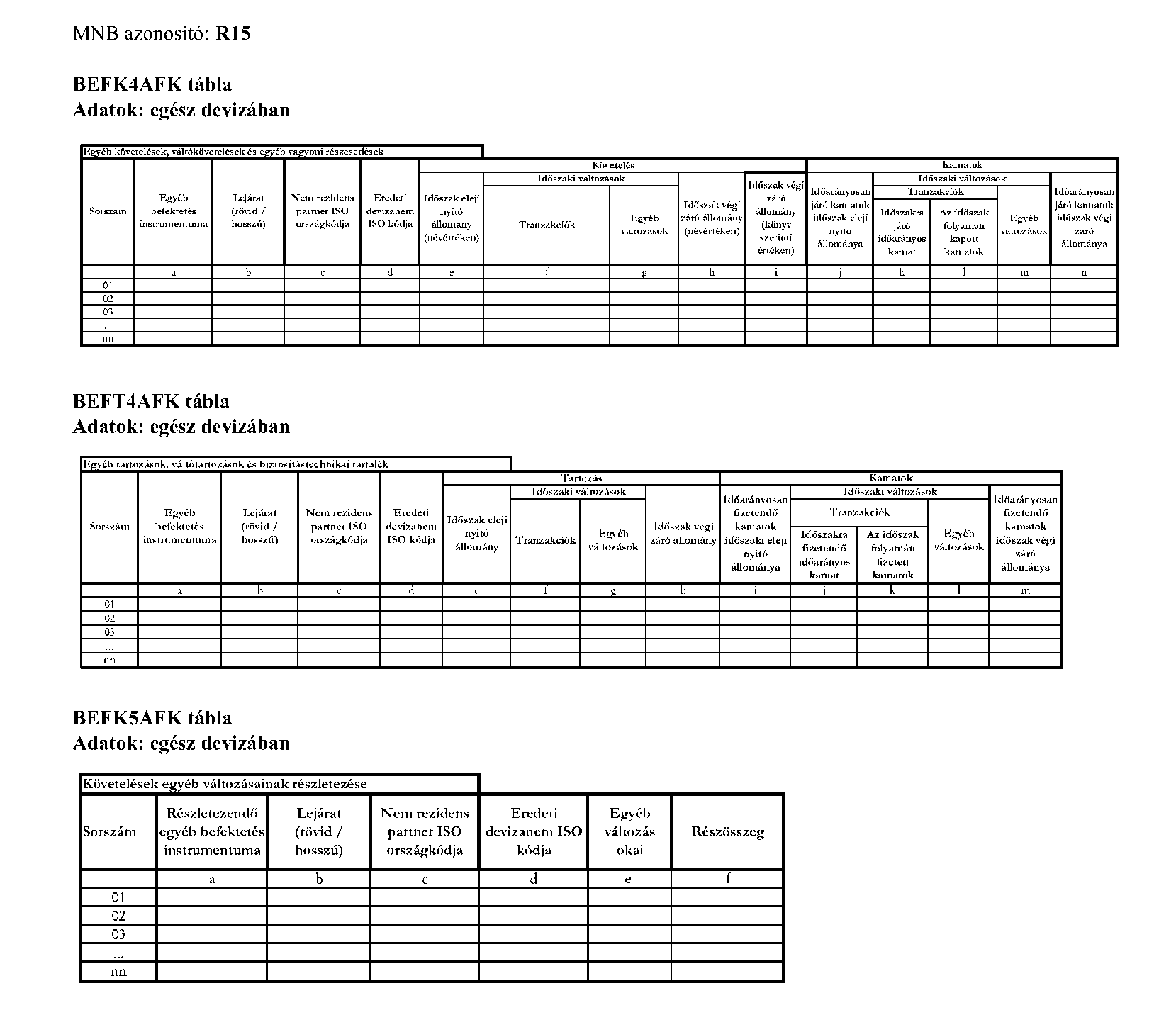

| R15 | Egyéb befektetések negyedéves adatszolgáltatása - nem pénzügyi vállalatok, biztosítók és nyugdíjpénztárak, valamint háztartásokat segítő non-profit intézmények | az R06 adatszolgáltatásra ki nem jelölt azon - az e rendelet 2. mellékletének I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíj-pénztárak, valamint K) Háztartásokat segítő nonprofit intézmények szektorába sorolt - gazdasági szervezetek, amelyek esetében a tárgynegyedév első vagy utolsó napján az adatszolgáltatásban szereplő összes követelés vagy összes tartozás állománya eléri a 250 millió Ft-ot | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

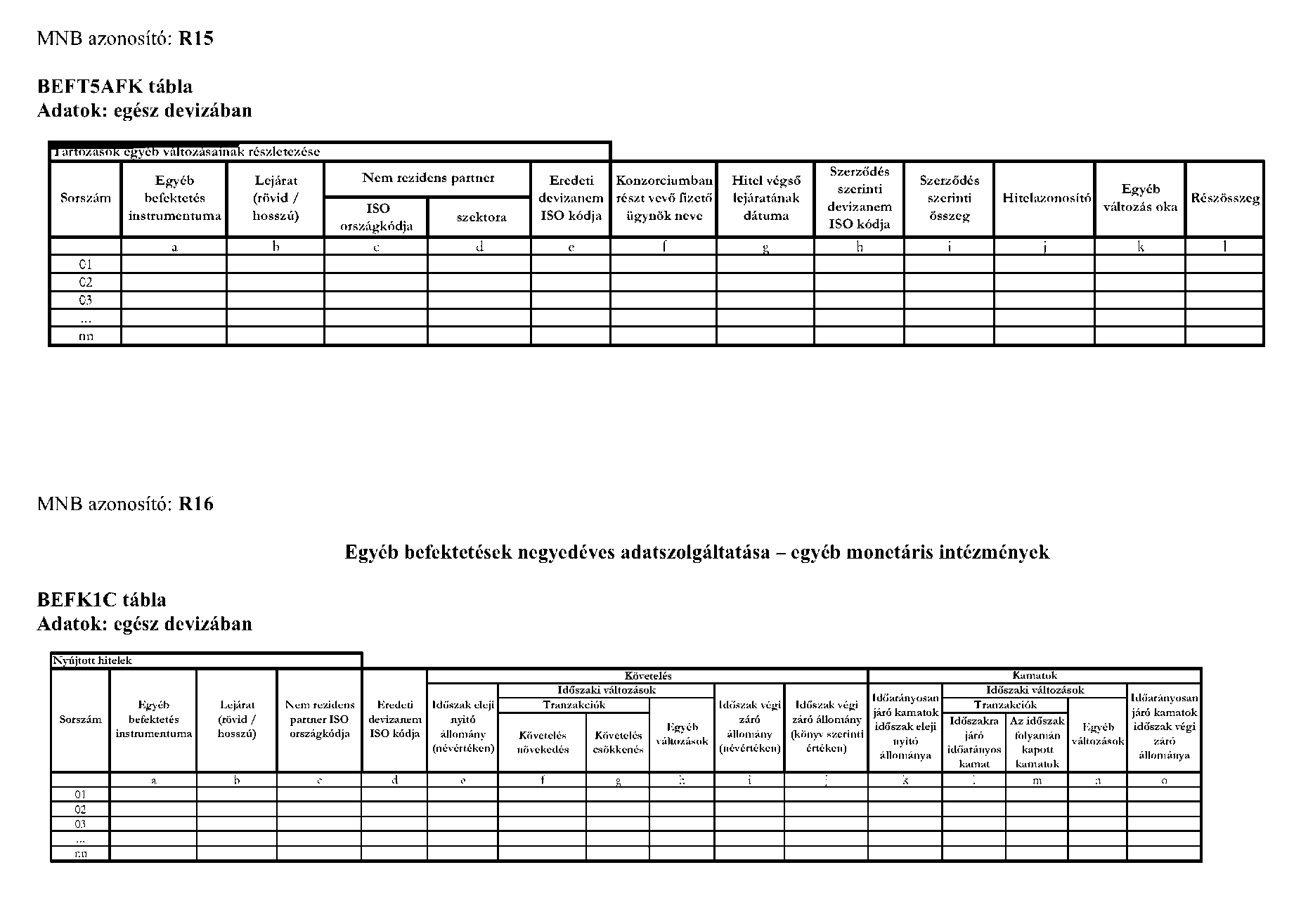

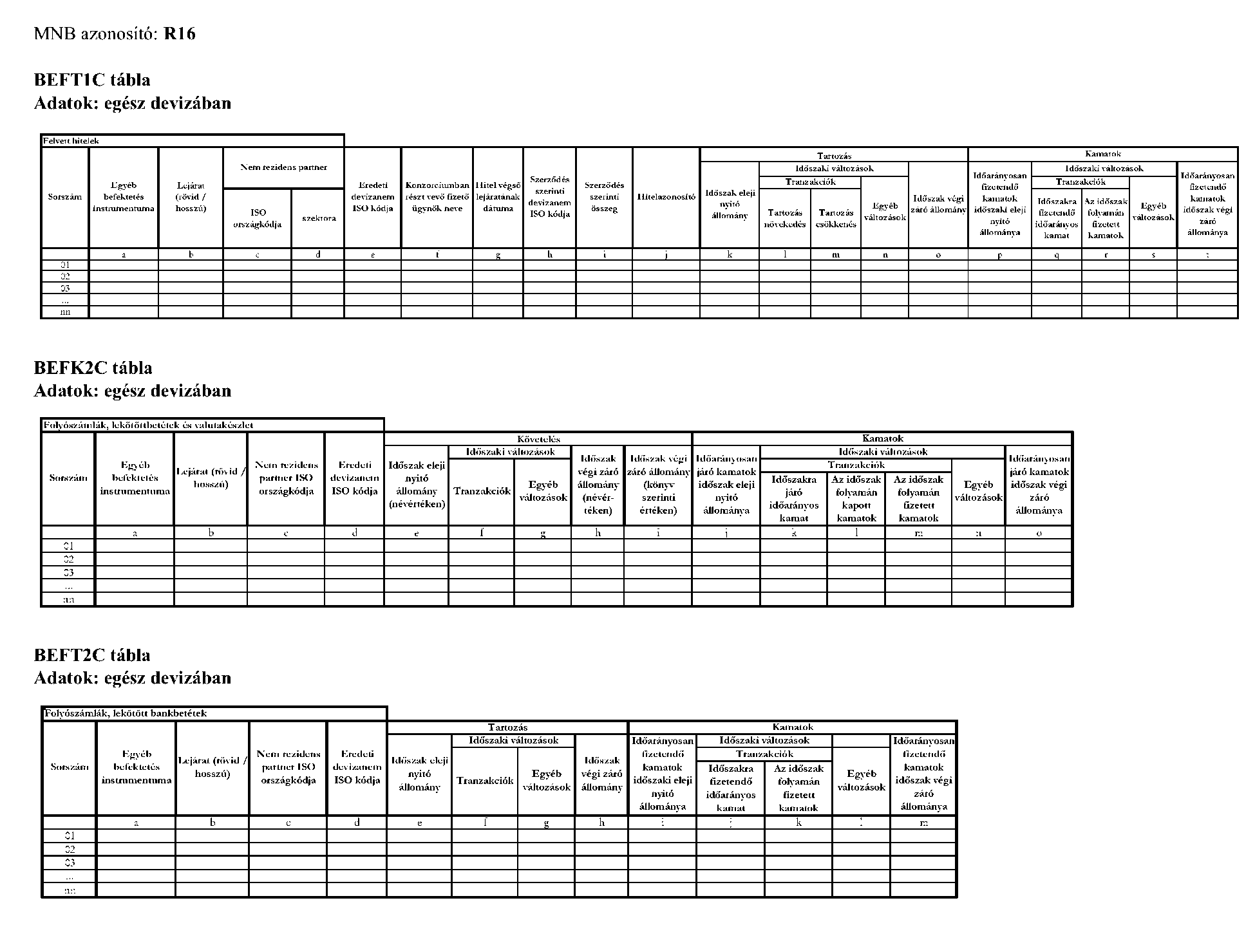

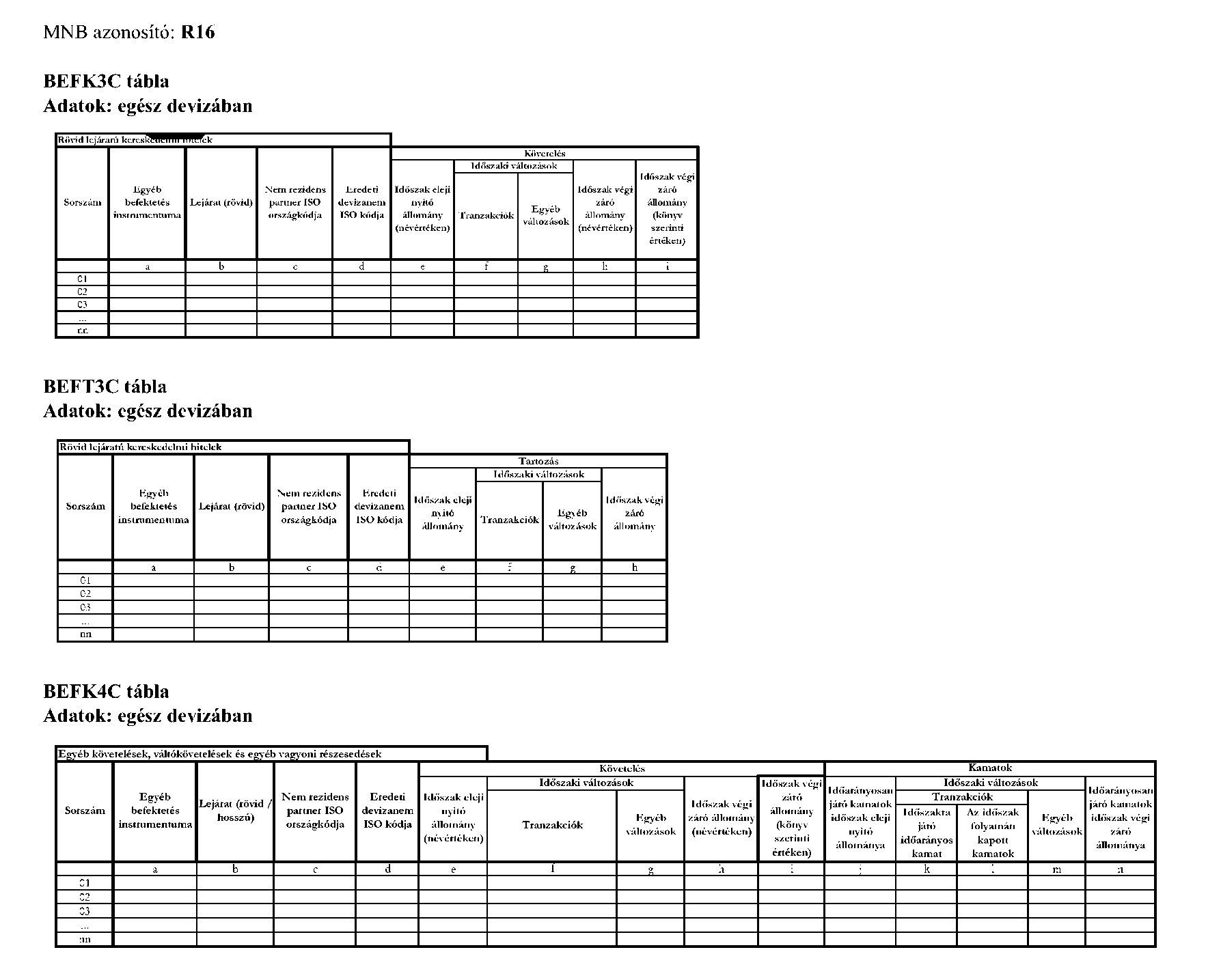

| R16 | Egyéb befektetések negyedéves adatszolgáltatása -egyéb monetáris intézmények | az R07 adatszolgáltatásra ki nem jelölt azon - az e rendelet 2. mellékletének I. A. pontja szerinti C) Egyéb monetáris pénzügyi intézmények szektorába sorolt - gazdasági szervezetek, amelyek esetében a tárgynegyedév első vagy utolsó napján az adatszolgáltatásban szereplő összes követelés vagy összes tartozás állománya eléri a 250 millió forintot | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

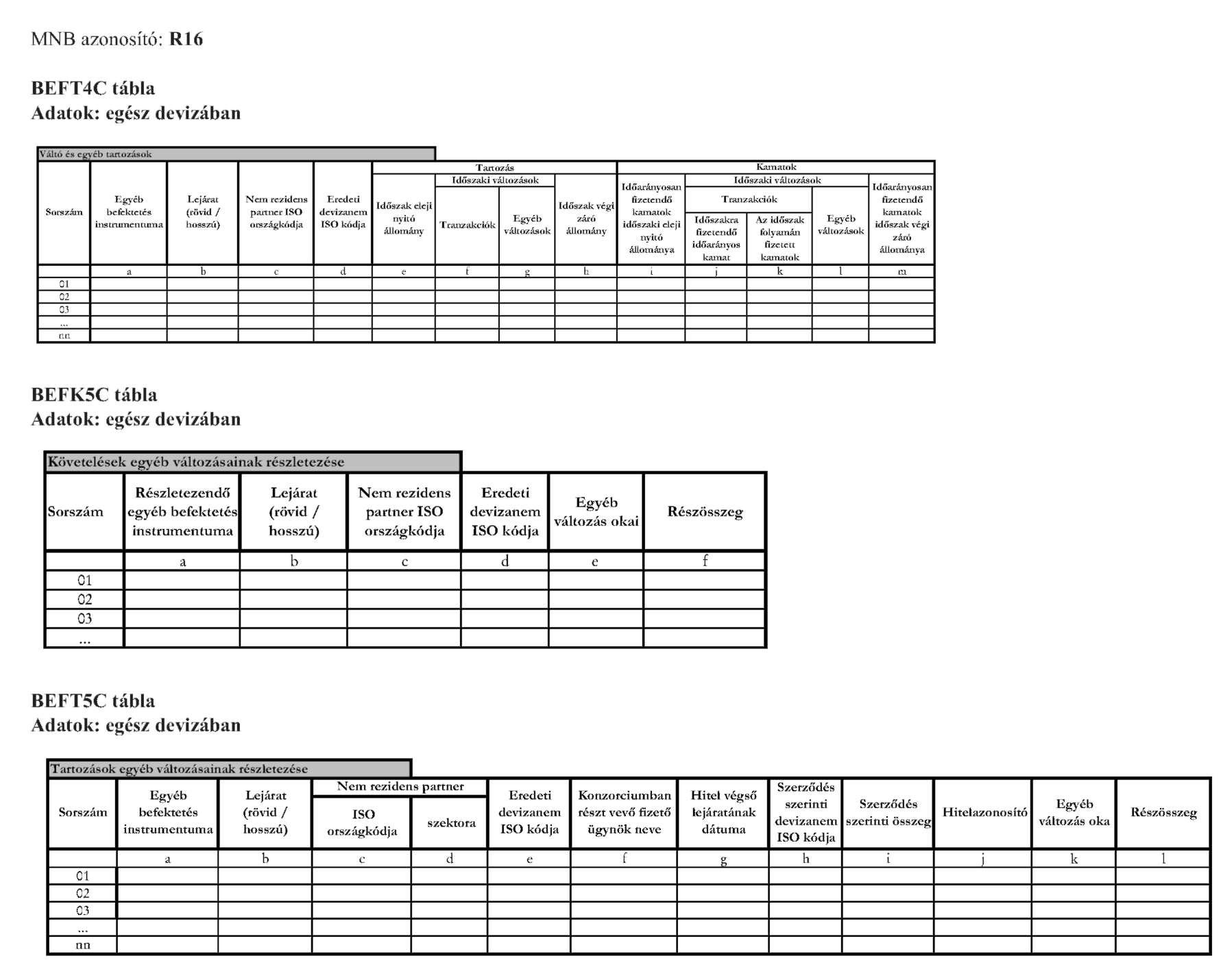

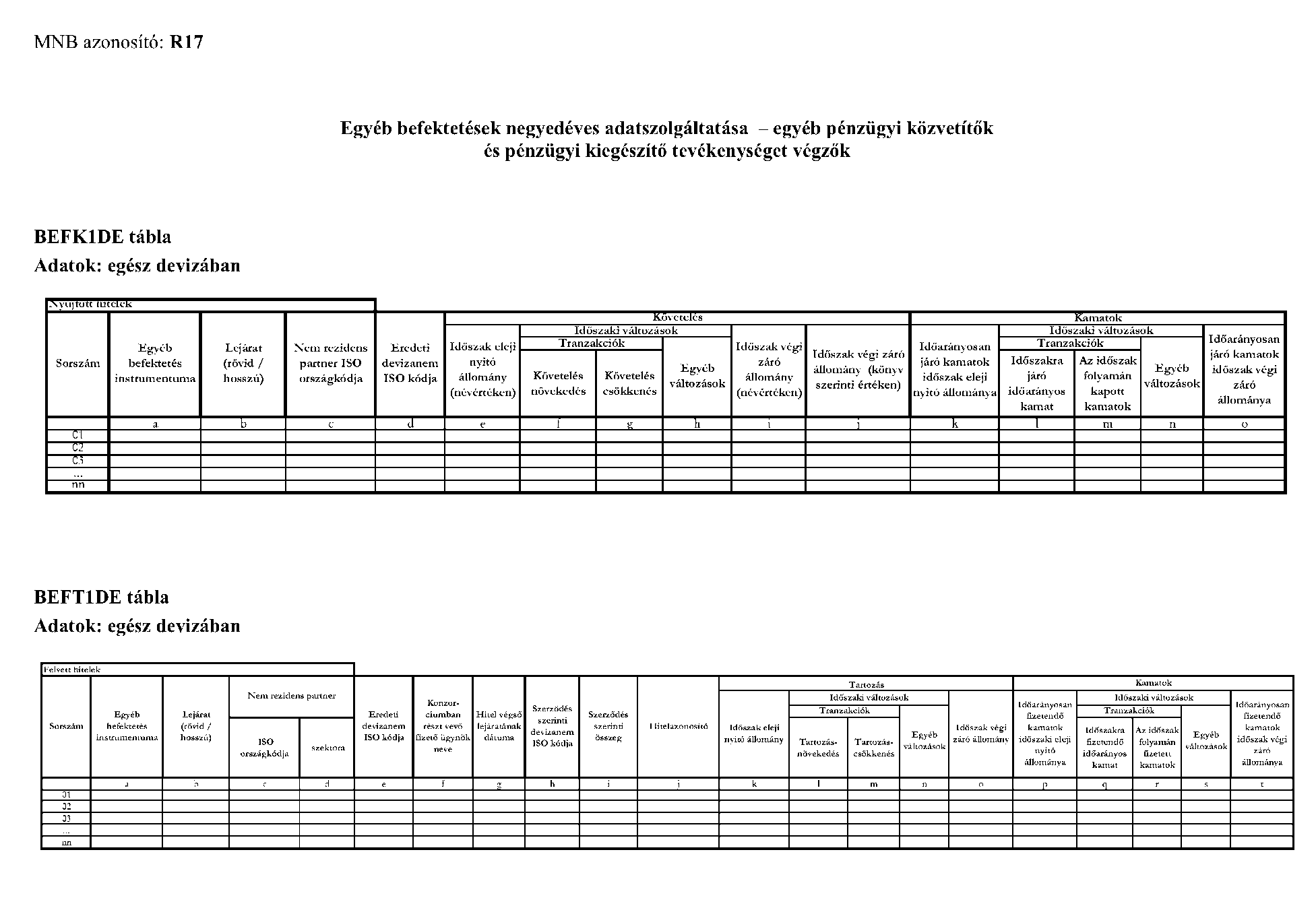

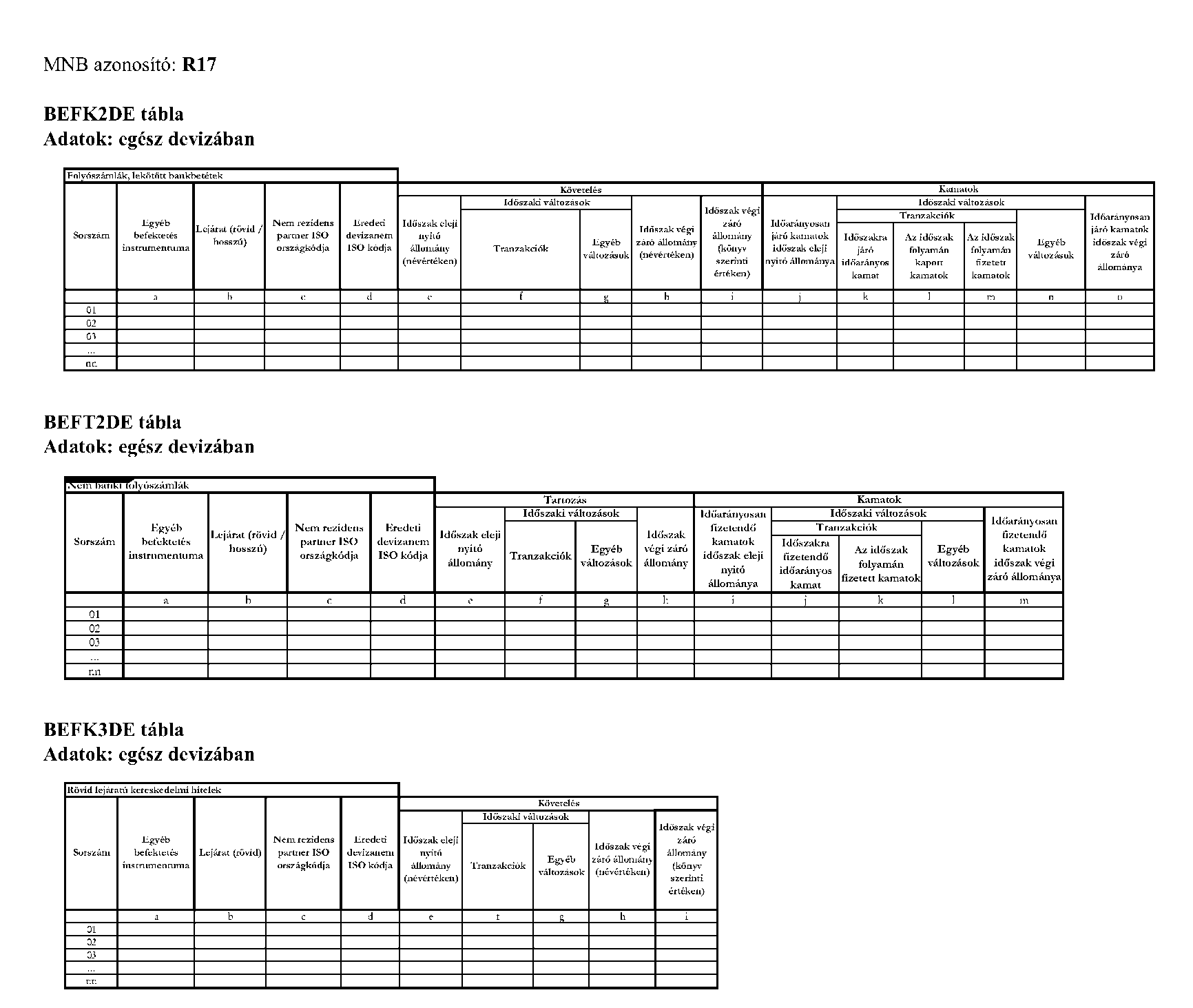

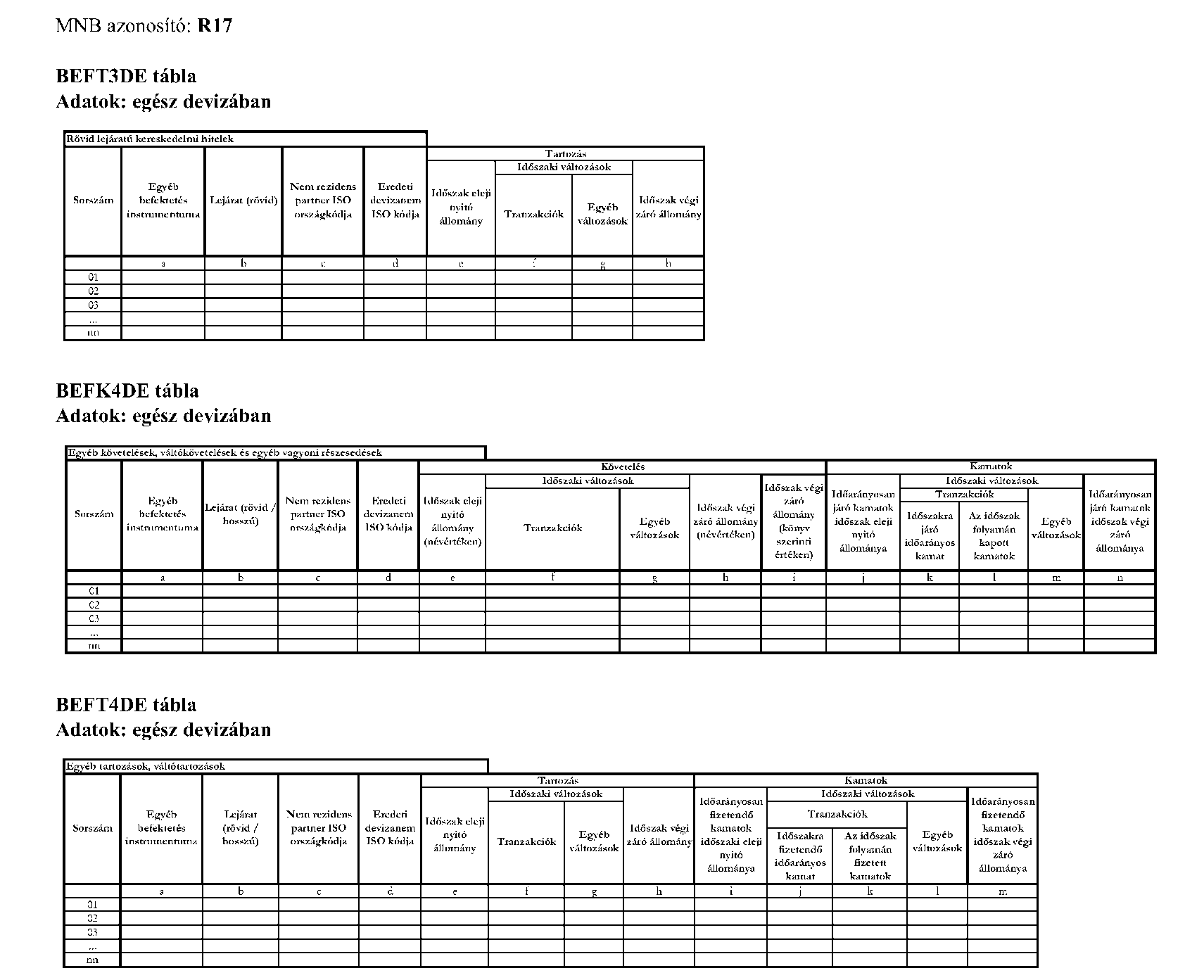

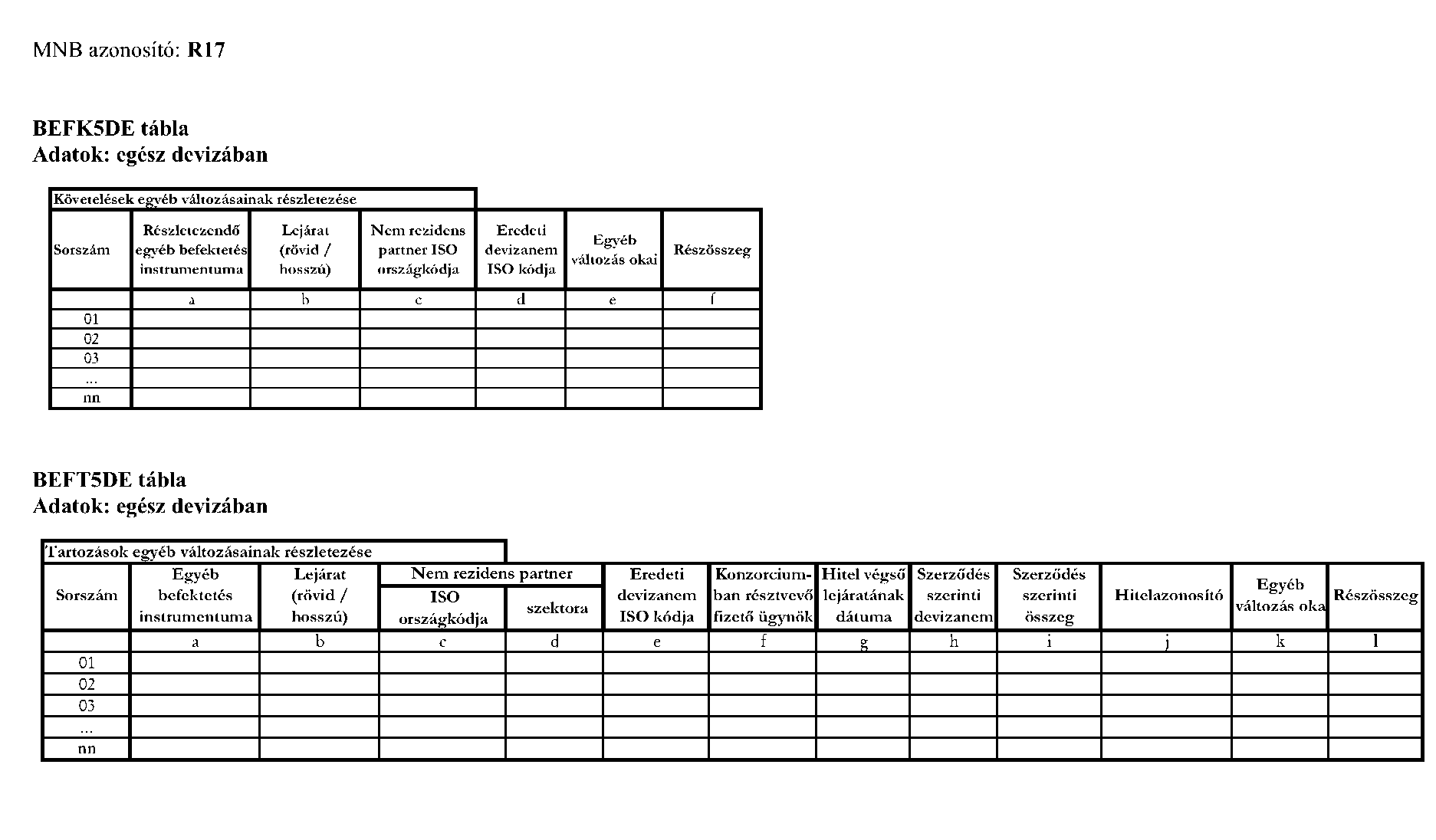

| R17 | Egyéb befektetések negyedéves adatszolgáltatása -egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | az R08 adatszolgáltatásra ki nem jelölt azon - az e rendelet 2. mellékletének I. A. pontja szerinti D) Egyéb pénzügyi közvetítők és E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek, amelyek esetében a tárgynegyedév első vagy utolsó napján az adatszolgáltatásban szereplő összes követelés vagy összes tartozás állománya eléri a 250 millió Ft-ot. | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| R18 | Viszonzatlan átutalások és eszmei, szellemi javak negyedéves adatszolgáltatása -nem pénzügyi vállalatok, biztosítók és nyugdíjpénztárak, egyéb monetáris intézmények, egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | az R11 adatszolgáltatásra ki nem jelölt azon - az e rendelet 2. mellékletének I. A. pontja szerinti A) Nem pénzügyi vállalatok, F) Biztosítók és nyugdíjpénztárak, C) Egyéb monetáris pénzügyi intézmények, D) Egyéb pénzügyi közvetítők, valamint E) Pénzügyi kiegészítő tevékenységet végzők szektorába sorolt - gazdasági szervezetek, amelyek adatszolgáltatásban szereplő tárgynegyedévi összes bevételi vagy összes kiadási forgalma eléri a 100 millió Ft-ot | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

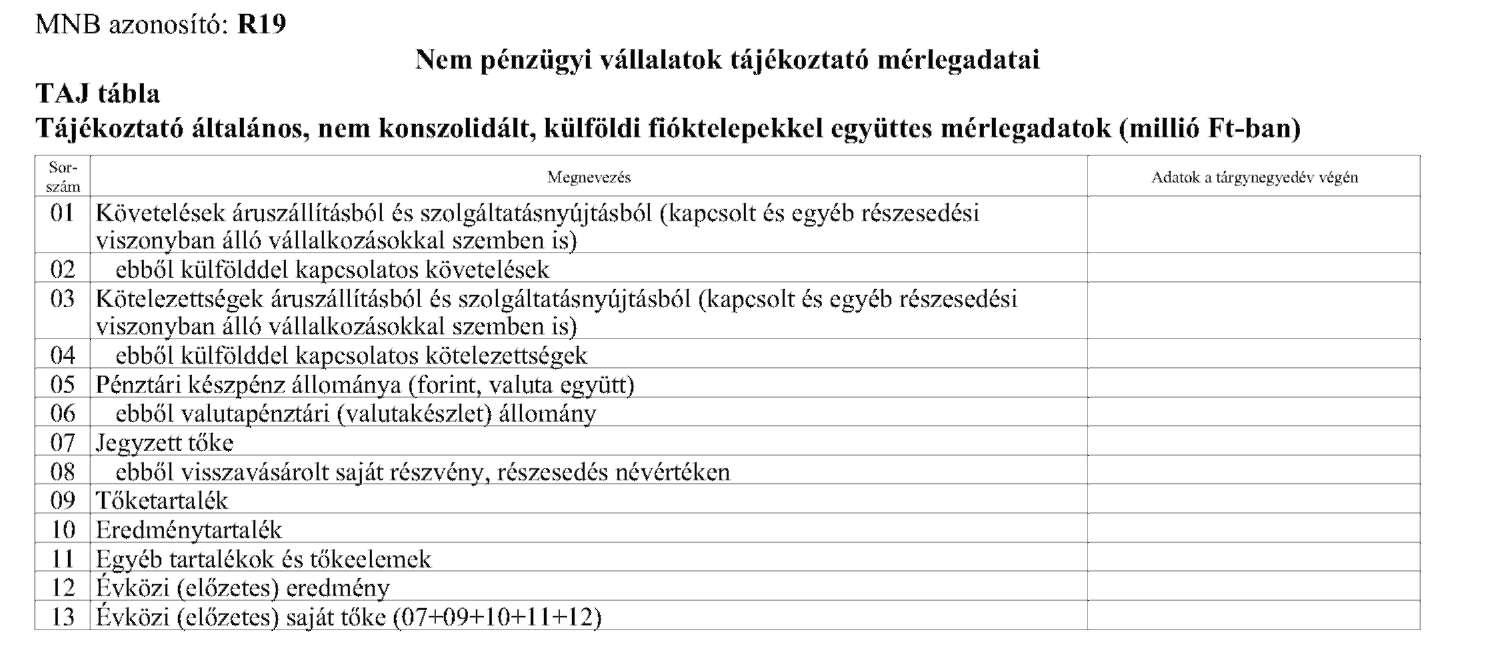

| R19 | Nem pénzügyi vállalatok tájékoztató mérlegadatai | F97 adatszolgáltatásra ki nem jelölt, a jelen melléklet szerinti valamely más fizetési mérleg statisztikai (R jelű) adatszolgáltatás teljesítésére kötelezett - az e rendelet 2. mellékletének I. A. pontja szerinti A) Nem pénzügyi vállalatok szektorába sorolt - gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

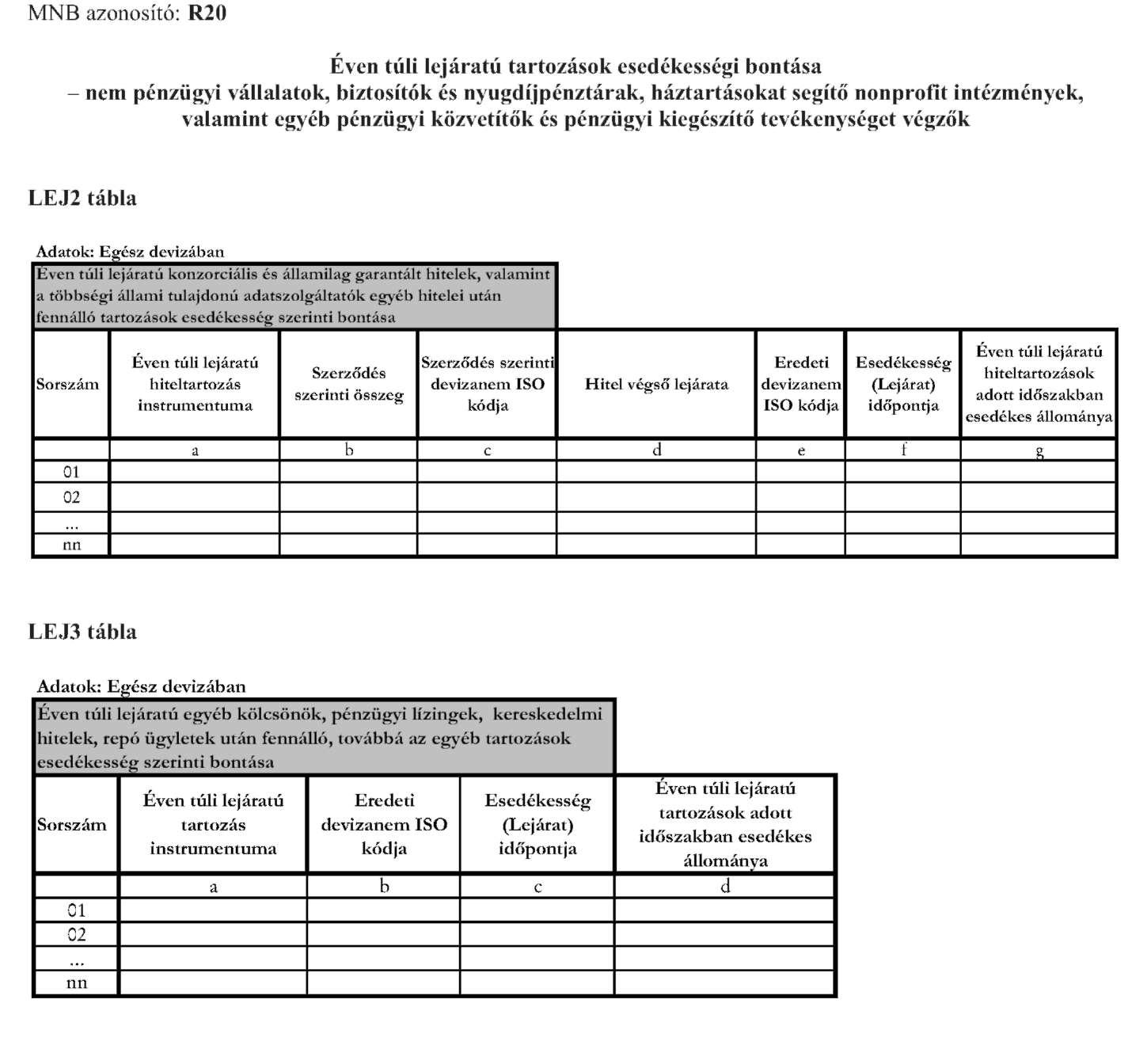

| R20 | Éven túli lejáratú tartozások esedékességi bontása - nem pénzügyi vállalatok, biztosítók és nyugdíjpénztárak, háztartásokat segítő nonprofit intézmények, egyéb pénzügyi közvetítők és pénzügyi kiegészítő tevékenységet végzők | az R06, R08, R15 vagy R17 adatszolgáltatás teljesítésére kötelezett, éven túli lejáratú tartozással rendelkező gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

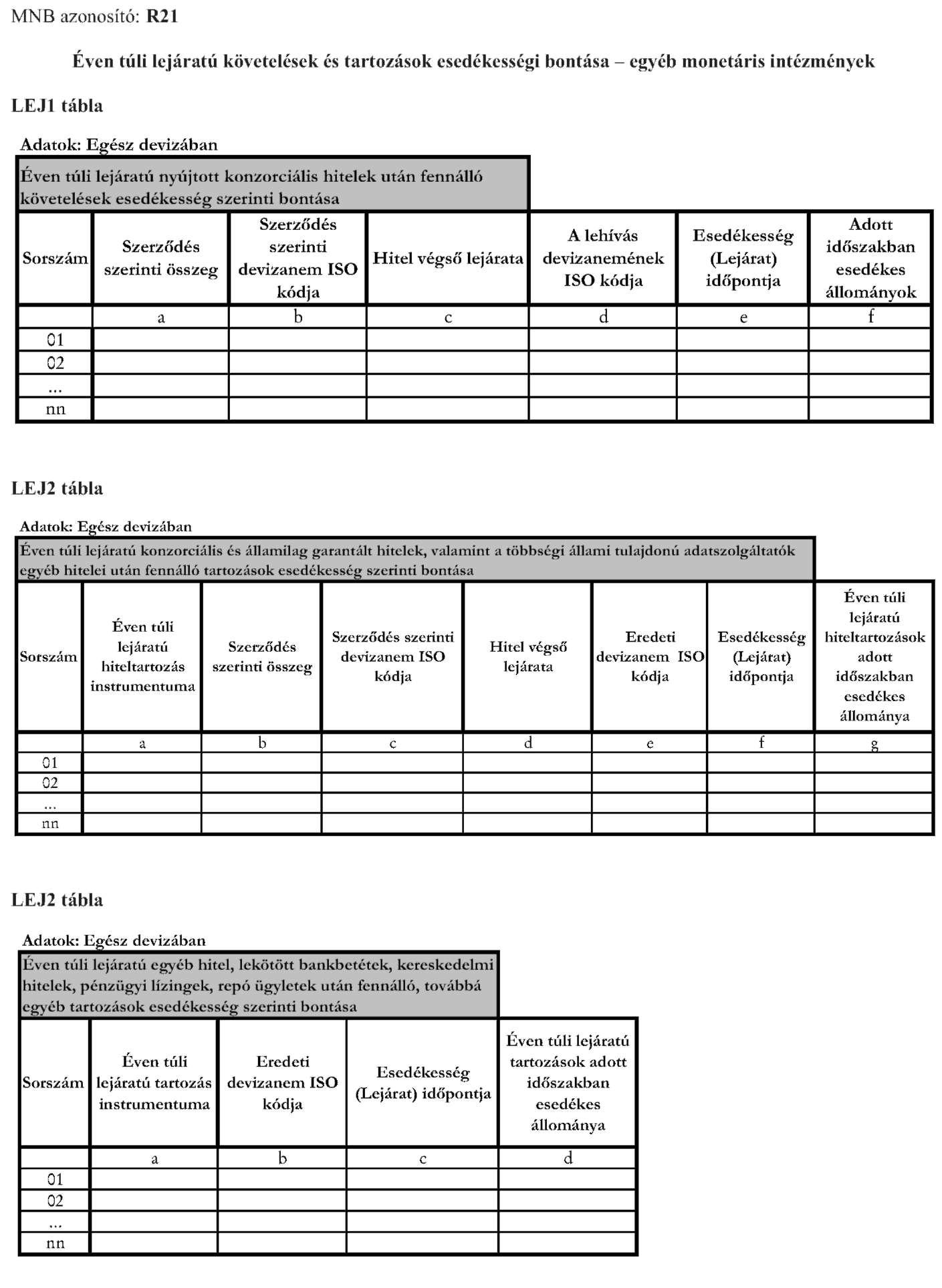

| R21 | Éven túli lejáratú követelések és tartozások esedékességi bontása - egyéb monetáris intézmények | az R07, R10 vagy R16 adatszolgáltatás teljesítésére kötelezett, éven túli lejáratú követeléssel vagy tartozással rendelkező gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

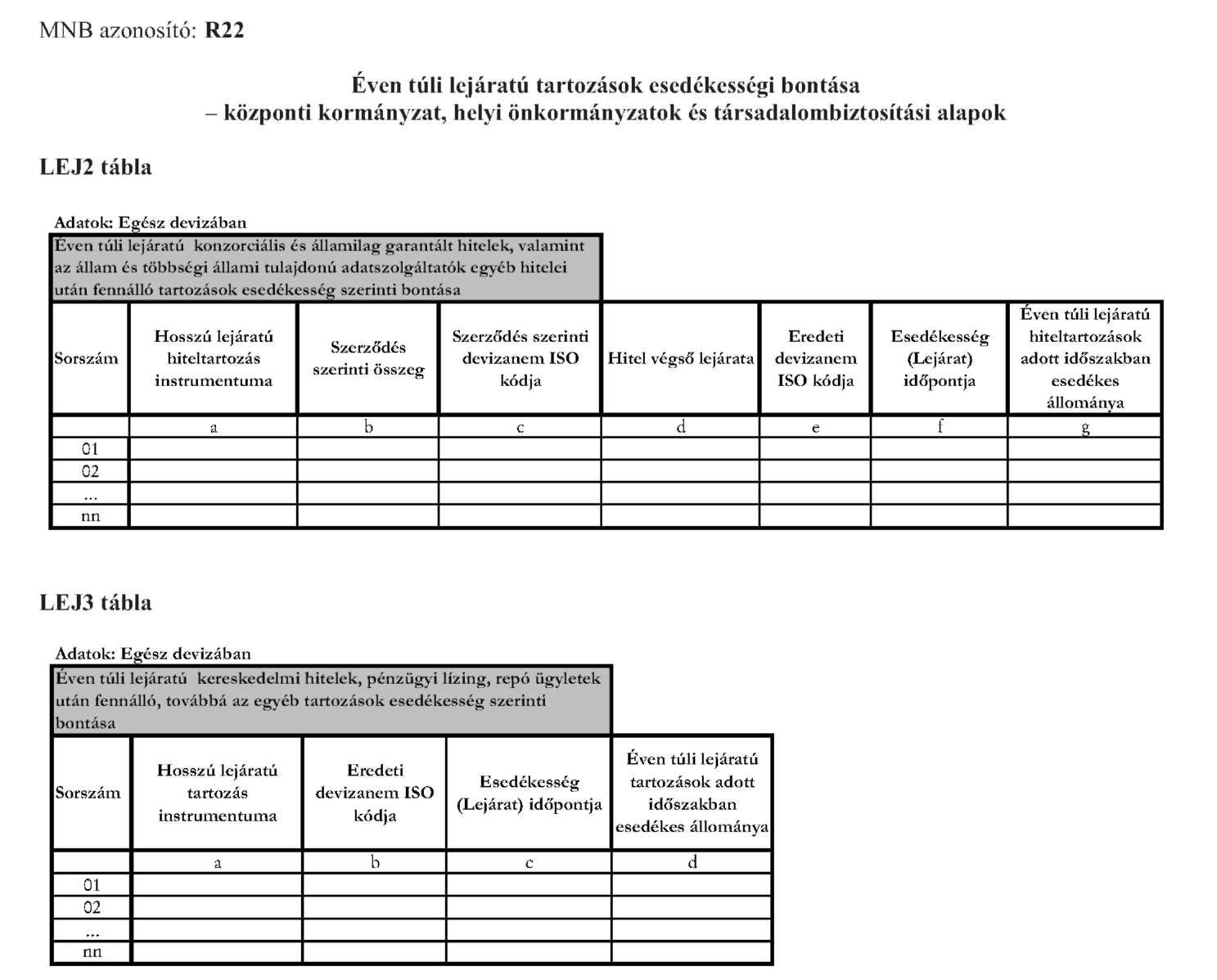

| R22 | Éven túli lejáratú tartozások esedékességi bontása - központi kormányzat, helyi önkormányzatok és társadalombiztosítási alapok | az R09 adatszolgáltatás teljesítésére kijelölt, éven túli lejáratú tartozással rendelkező gazdasági szervezetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

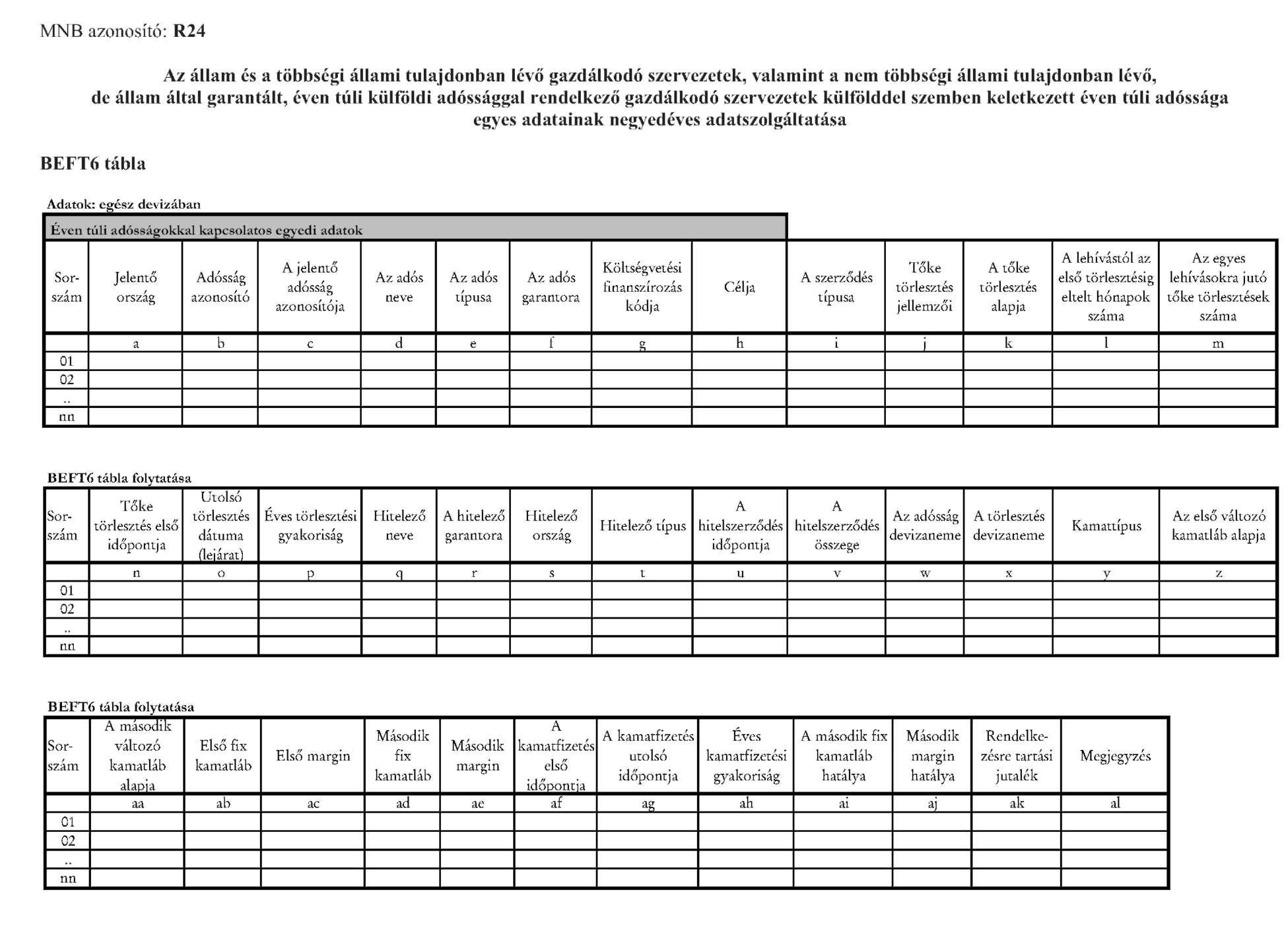

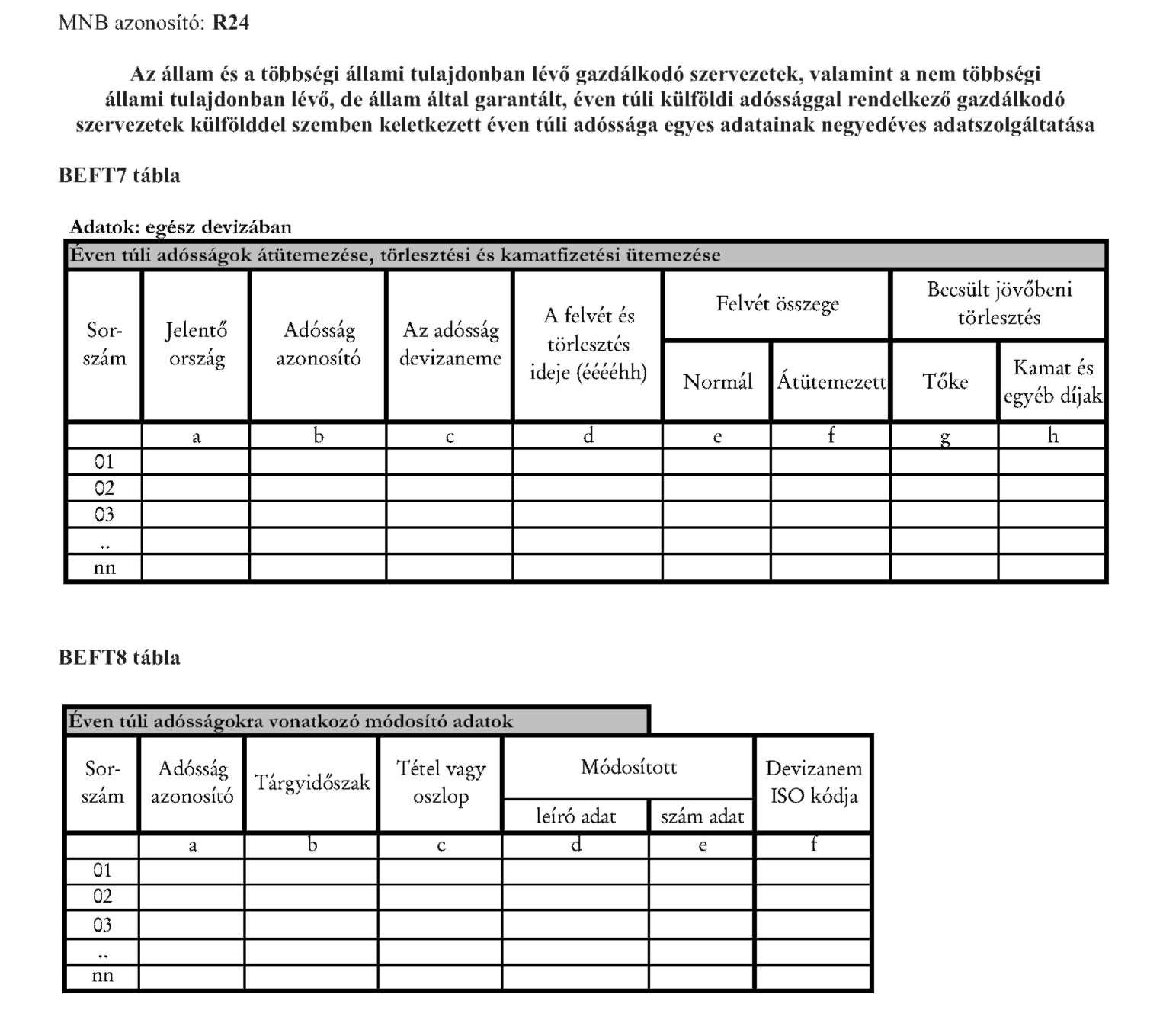

| R24 | Az állam és a többségi állami tulajdonban lévő gazdálkodó szervezetek, valamint a nem többségi állami tulajdonban lévő, de állam által garantált, éven túli külföldi adóssággal rendelkező gazdálkodó szervezetek külfölddel szemben keletkezett éven túli adóssága egyes adatainak negyedéves adatszolgáltatása | éven túli külföldi adóssággal rendelkező költségvetési szervek és többségi állami tulajdonban lévő gazdálkodó szervezetek, valamint nem többségi állami tulajdonban lévő, de állam által garantált, éven túli külföldi adóssággal rendelkező gazdálkodó szervezetek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

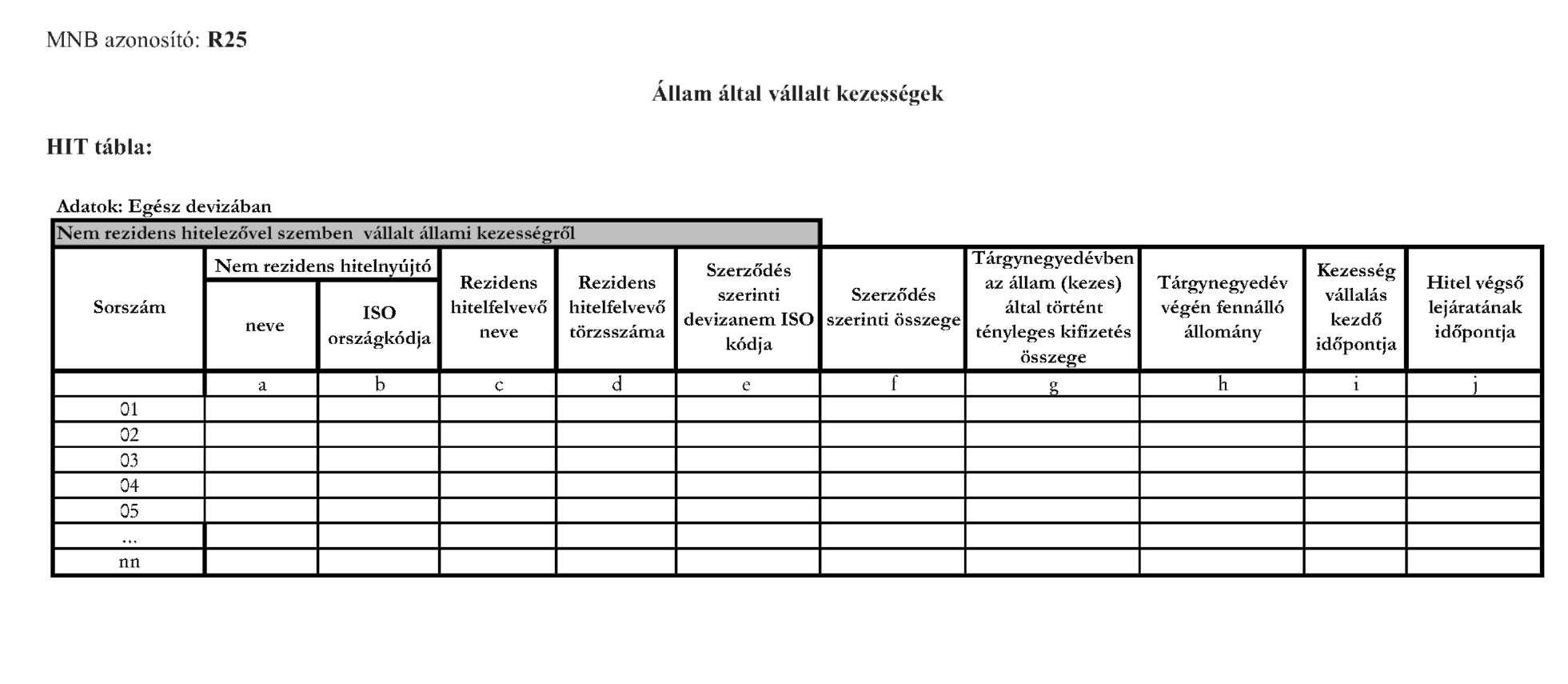

| R25 | Állam által vállalt kezességek | Magyar Államkincstár | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő 51. nap | MNB Statisztika |

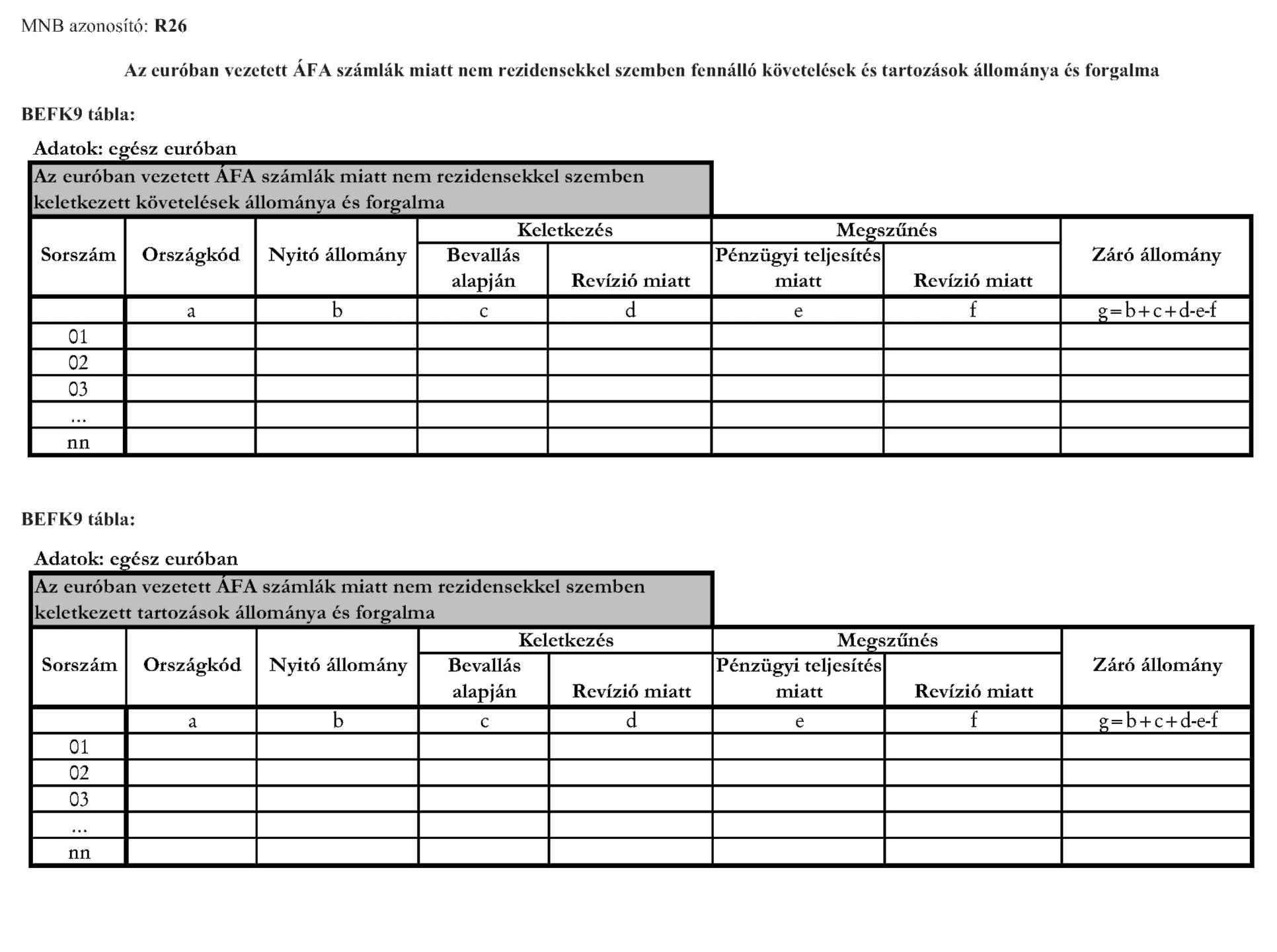

| R26 | Az euróban vezetett ÁFA számlák miatt nem rezidensekkel szemben fennálló követelések és tartozások állománya és forgalma | Adó- és Pénzügyi Ellenőrzési Hivatal | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

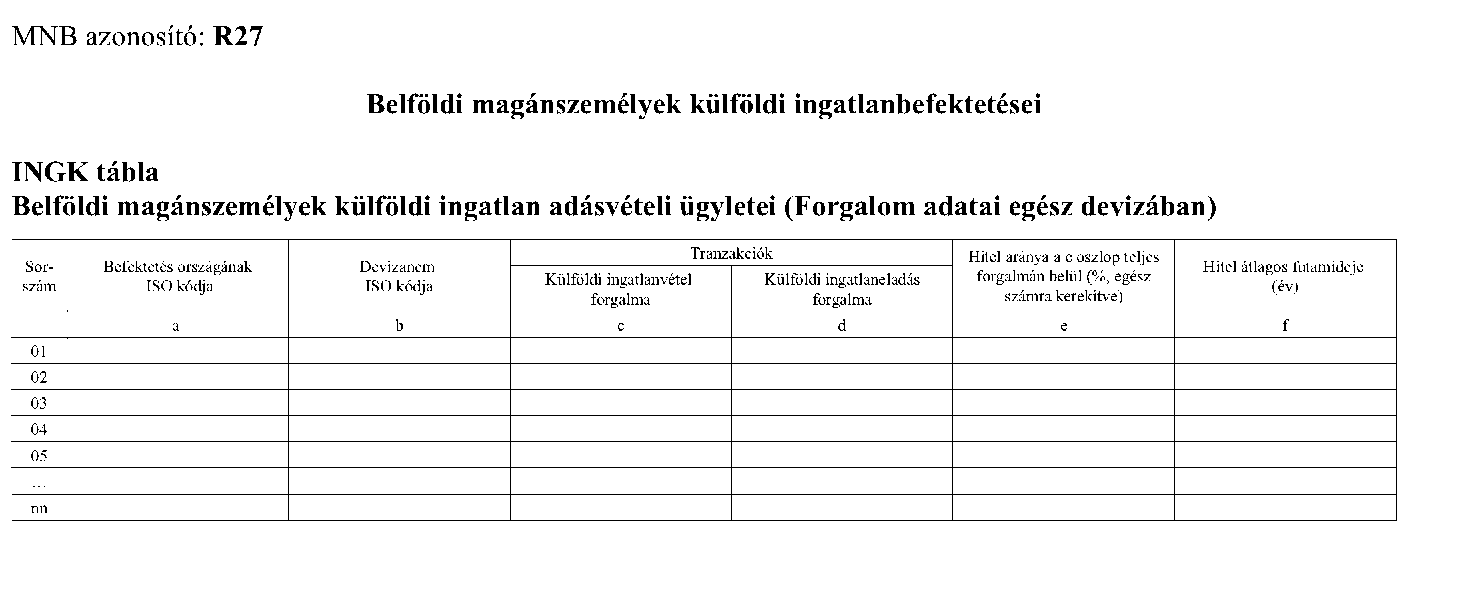

| R27 | Belföldi magánszemélyek külföldi ingatlanbefektetései | azon ingatlanforgalmazási tevékenységet végző gazdasági szervezetek, amelyek közvetítésével a rezidens magánszemélyek külföldi ingatlan vásárlásaira vonatkozóan a tárgyidőszakban megkötött szerződések szerinti vételárak összege eléri az 500 millió Ft-ot | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

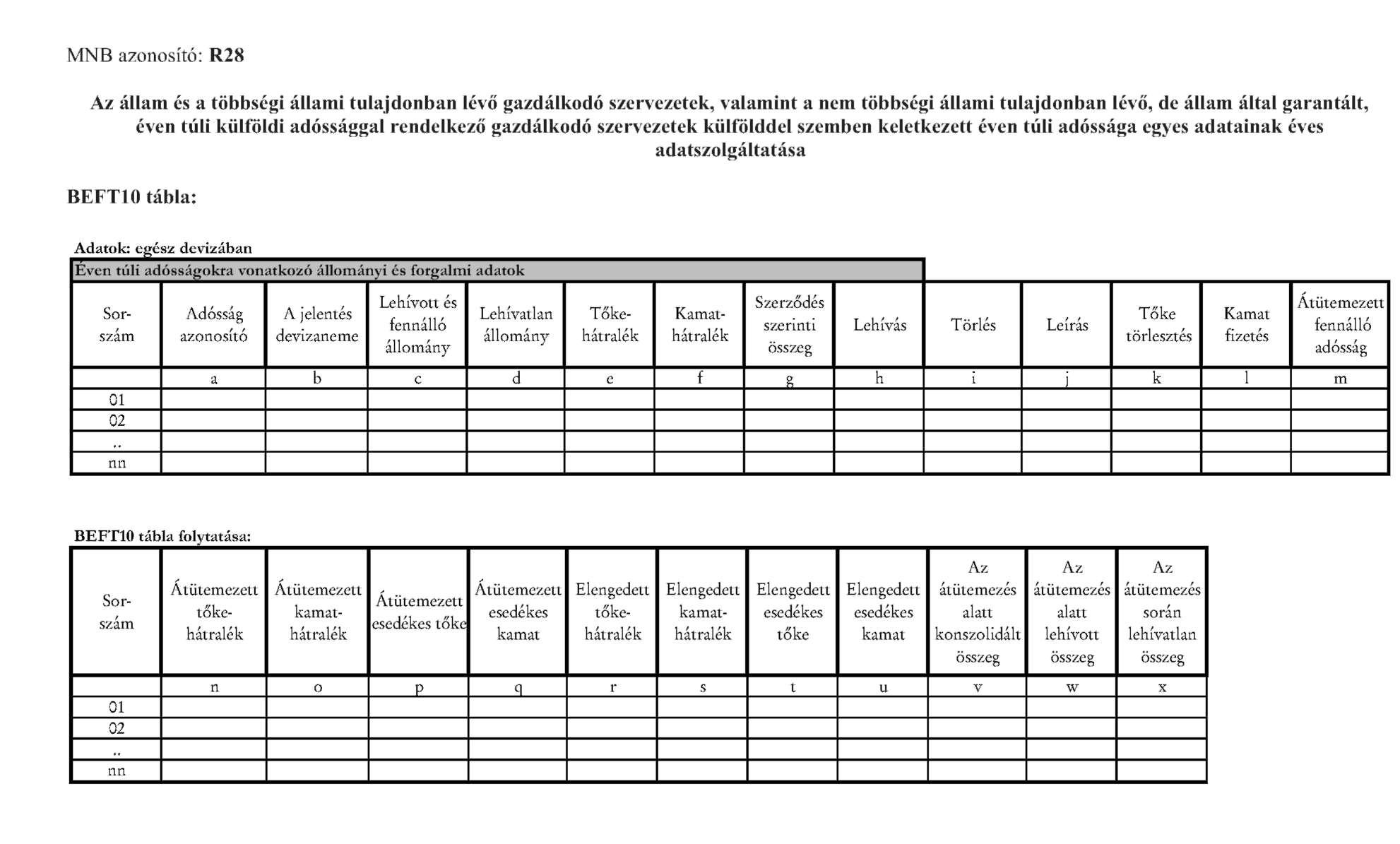

| R28 | Az állam és a többségi állami tulajdonban lévő gazdálkodó szervezetek, valamint a nem többségi állami tulajdonban lévő, de állam által garantált, éven túli külföldi adóssággal rendelkező gazdálkodó szervezetek külfölddel szemben keletkezett éven túli adóssága egyes adatainak éves adatszolgáltatása | éven túli külföldi adóssággal rendelkező költségvetési szervek és többségi állami tulajdonban lévő gazdálkodó szervezetek, valamint nem többségi állami tulajdonban lévő, de állam által garantált, éven túli külföldi adóssággal rendelkező gazdálkodó szervezetek | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Statisztika |

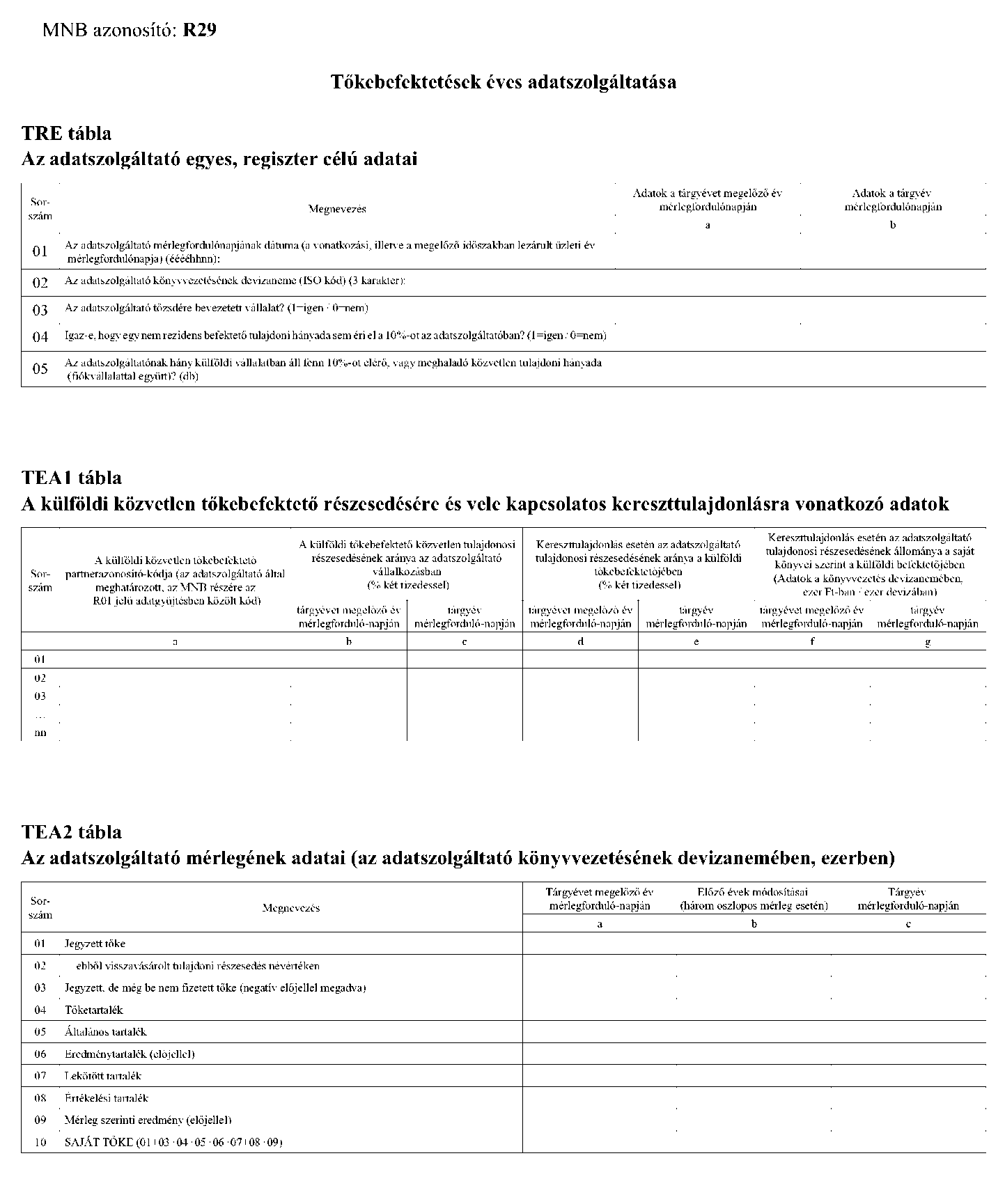

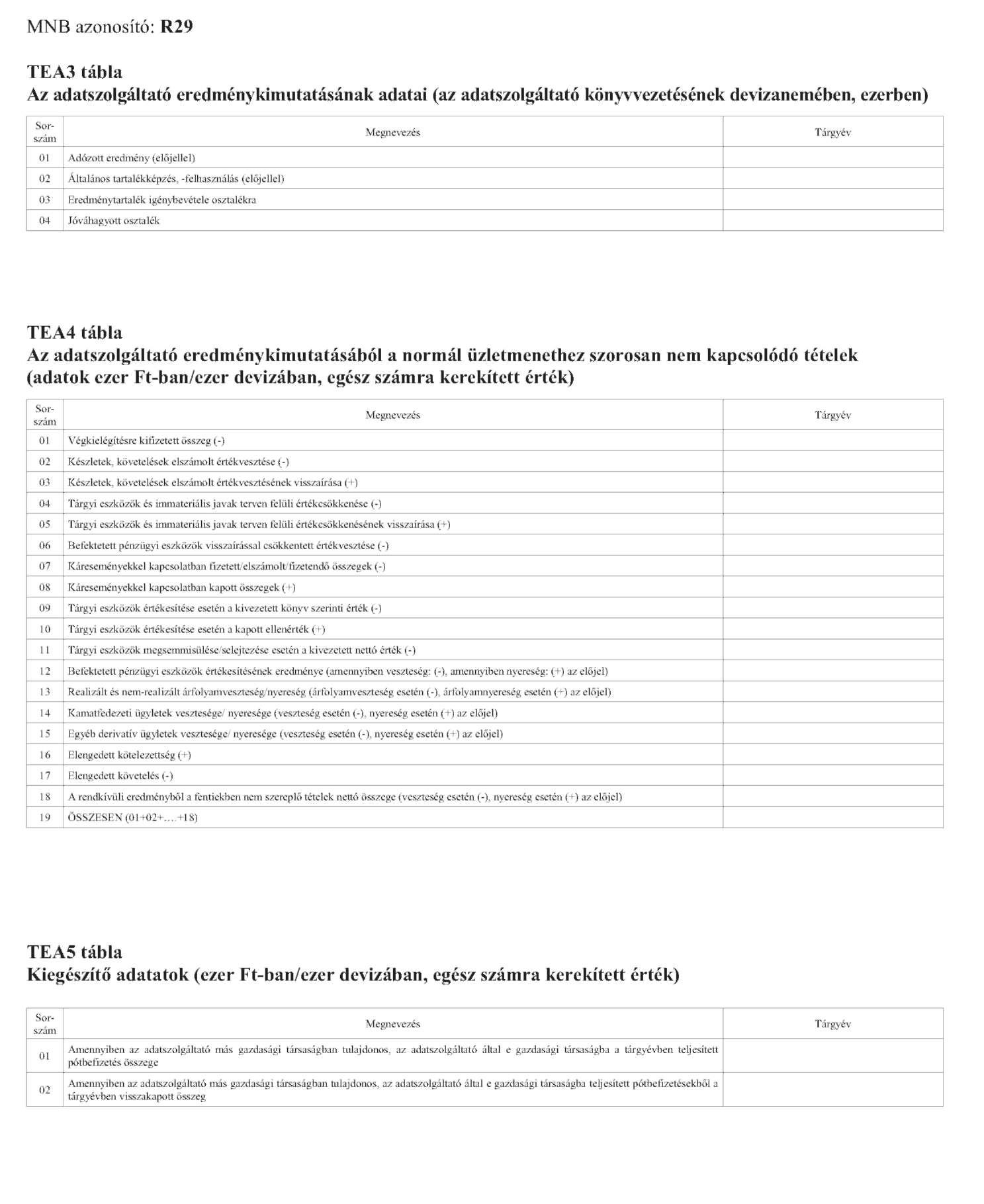

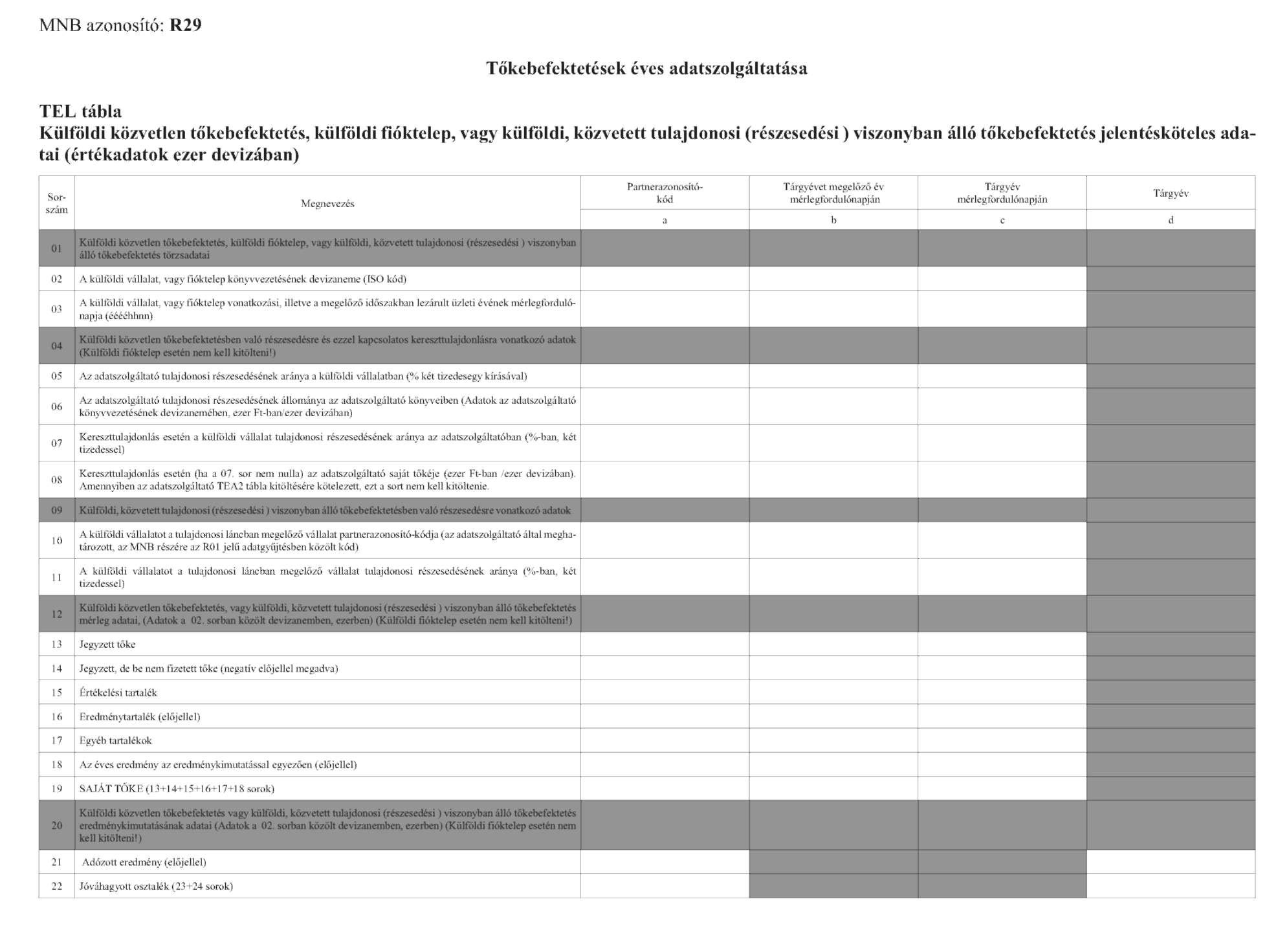

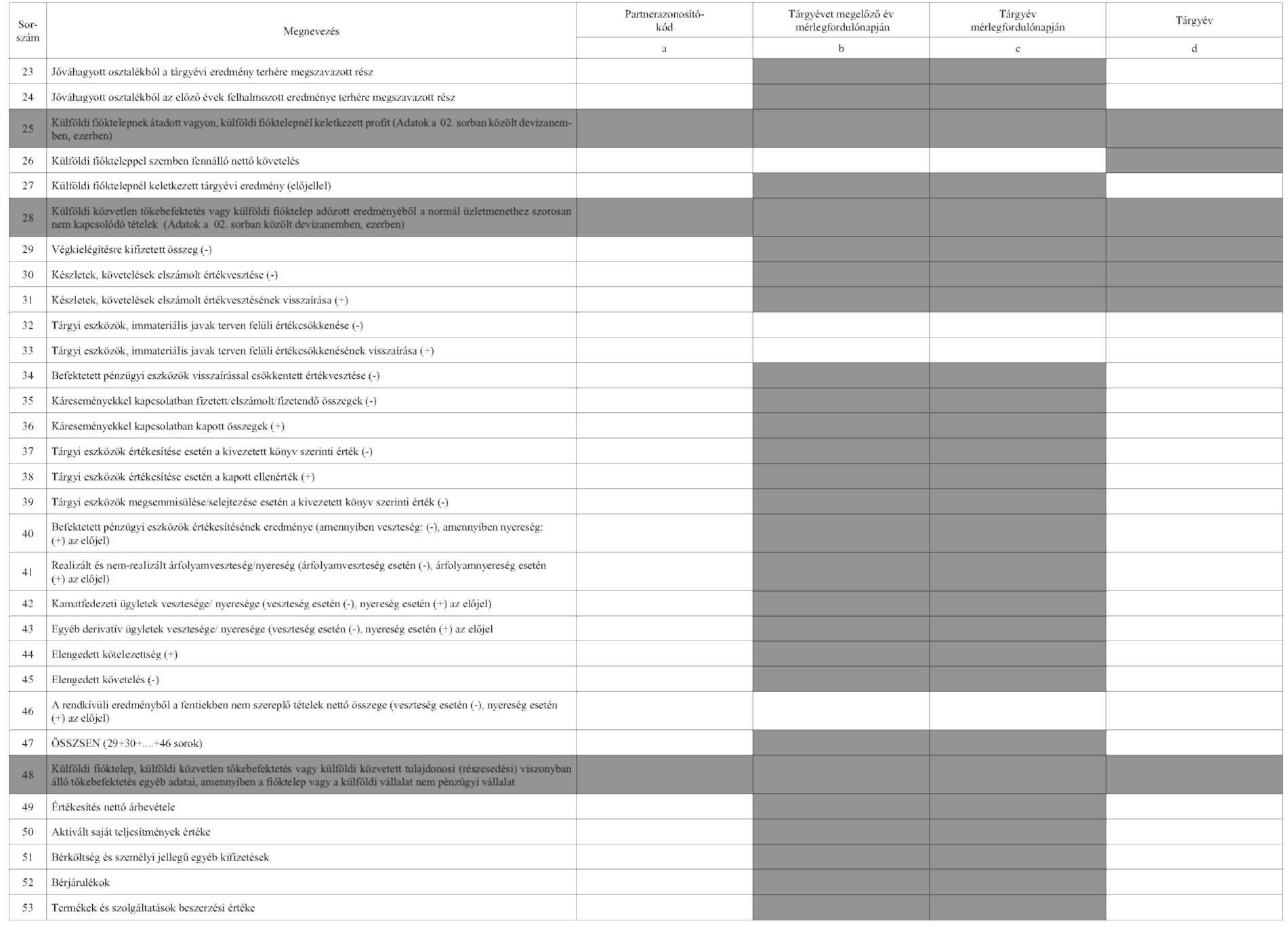

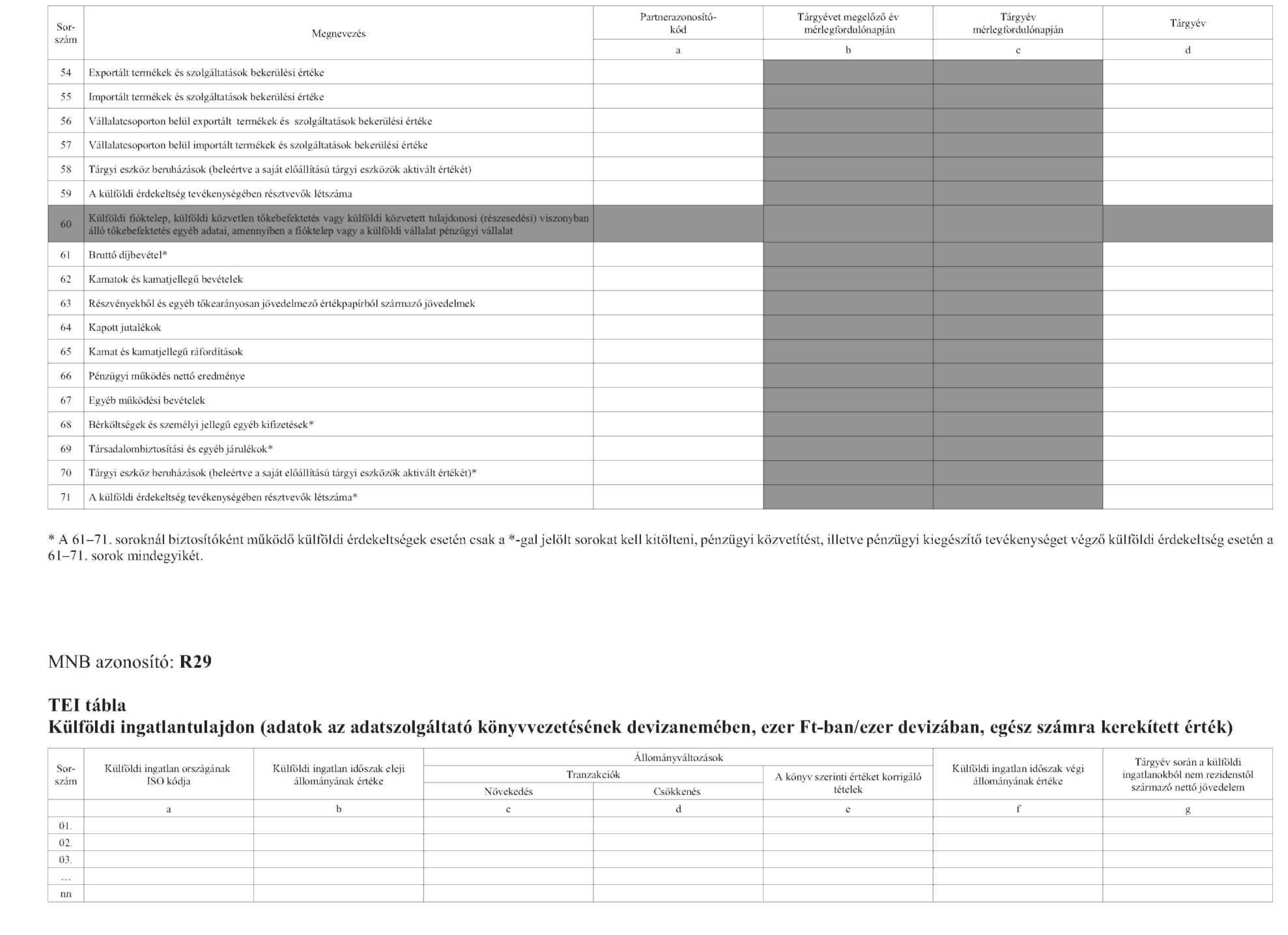

| R29 | Tőkebefektetések éves adatszolgáltatása | azon gazdasági szervezetek, amelyek - külföldi befektetővel rendelkeznek, és a külföldi befektetőre jutó összes saját tőke összege a tárgyév vagy a tárgyévet megelőző év mérlegfordulónapján eléri a 250 millió forintot, vagy kisebb, mint mínusz 250 millió forint, vagy a tárgyévi eredménykimutatásban a külföldi befektetőre jutó összes osztalék összege eléri a 250 millió forintot, vagy - egy vagy több külföldi vállalkozás jegyzett tőkéjében legalább 10%-os részesedéssel vagy külföldi fiókteleppel rendelkeznek, és ezen részesedések együttes értéke vagy a külföldi fióktelepnek átadott vagyon értéke a tárgyév vagy a tárgyévet megelőző év mérlegfordulónapján eléri a 10 millió forintot. | éves | elektronikus úton (EBEAD) | tárgyidőszakot követő év június 30. | MNB Statisztika |

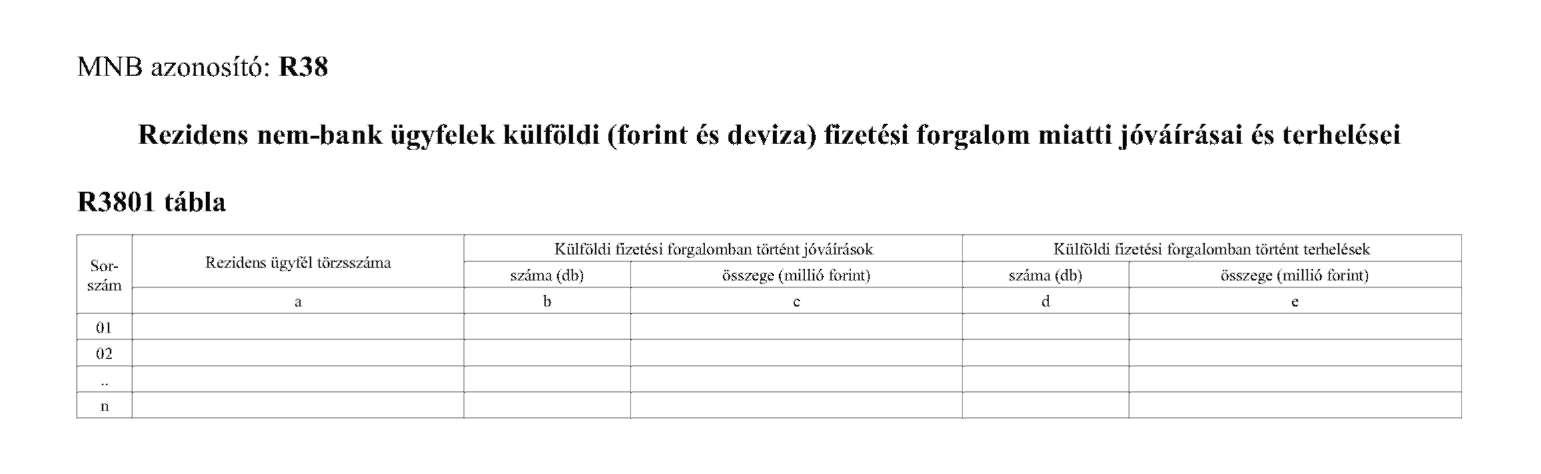

| R38 | Rezidens, nem-bank ügyfelek külföldi (forint és deviza) fizetési forgalom miatti jóváírásai és terhelései | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | negyedéves | elektronikus úton (EBEAD) | tárgyidőszakot követő hónap utolsó munkanap | MNB Statisztika |

| W06 | A hitelintézetek szöveges jelentése aktuális témákban | kijelölt bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | egyedi elrendelés alapján, eseti | papíron | az egyedi elrendelésben foglaltak szerint | MNB Pénzügyi stabilitás |

| W08 | Jelentés krízis/katasztrófahelyzetről és elhárításáról | Tpt. szerinti és a hitelintézeti elszámolóházak, központi értéktári tevékenységet végző Tpt. szerinti elszámolóház, központi értéktár, a Tpt. szerinti központi szerződő fél, az ezen típusú EGT fióktelepek | eseti | Elektronikus úton és ( GiroXMail vagy EBEAD) papíron | az esemény kivizsgálását követő 5. munkanap, de legkésőbb az eseményt követő 20. munkanap | MNB Pénzforgalom és értékpapírelszámolás |

| Azonosító kód | Megnevezés | Az adatszolgáltatók köre | Az adatszolgáltatás | |||

| gyakorisága | teljesítésének módja | határideje | címzettje | |||

| W09 | Rendkívüli események | Tpt. szerinti központi szerződődő fél, az ezen típusú EGT fióktelep | eseti | elektronikus úton (titkosított e-mail vagy EBEAD) | az esemény kivizsgálását követő 5. munkanap, de legkésőbb az eseményt követő 20. munkanap | MNB Pénzforgalom és értékpapírelszámolás |

| W11 | Jelentés a banki pénzforgalmat érintő üzemzavarokról | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | eseti | elektronikus úton (GiroXMail vagy EBEAD) és papíron | az esemény kivizsgálását követő 5. munkanap, de legkésőbb az eseményt követő 20. munkanap | MNB Pénzforgalom és értékpapírelszámolás |

| W12 | Jelentés nagyértékű visszaélésről | bankok, szakosított hitelintézetek, az ezen típusú EGT fióktelepek | eseti | elektronikus úton (GiroXMail vagy EBEAD) és papíron | az esemény kivizsgálásának befejezésétől számított 2 hét | MNB Pénzforgalom és értékpapírelszámolás |

| W13 | Stressz tesztek | Tpt. szerinti központi szerződő fél, az ezen típusú EGT fióktelep | havi | elektronikus úton (titkosított e-mail vagy EBEAD) | tárgyidőszakot követő hónap 10. munkanap | MNB Pénzforgalom és értékpapírelszámolás |

II.[2]

| Azonosító | Megnevezés | Az adatszolgáltatók | Az adatszolgáltatás | |||

| kód | köre | gyakorisága | teljesítésének módja | címzettje | ||

| Z01 | Munkaerőfelmérés anonimizált adatai | Központi Statisztikai Hivatal (a továbbiakban: KSH) | negyedéves | elektronikus úton (elektronikus adathordozó) | megállapodás szerint | MNB Monetáris stratégia és közgazdasági elemzés |

| Z02 | A háztartások jövedelmére és fogyasztására vonatkozó anonimizált adatok | KSH | éves | elektronikus úton (elektronikus adathordozó) | megállapodás szerint | MNB Monetáris stratégia és közgazdasági elemzés |

2. melléklet a 13/2008. (XI. 18.) MNB rendelethez

I. AZ INFORMÁCIÓK SZOLGÁLTATÁSÁRA VONATKOZÓ ÁLTALÁNOS RENDELKEZÉSEK

A szolgáltatandó információkhoz kapcsolódó táblákban (a továbbiakban: táblák) és az azok kitöltésére vonatkozó előírásokban (a továbbiakban: kitöltési előírás) használt kifejezések tartalmára - e rendelet eltérő rendelkezése hiányában -az egyes adatszolgáltatókra vonatkozó számviteli és egyéb jogszabályokban foglaltak tekintendők irányadónak.

Amennyiben valamely adatszolgáltatás teljesítésére e rendelet 1. mellékletében foglaltak szerint az EGT fióktelep is köteles, a kitöltési előírások alkalmazása szempontjából az ott nevesített pénzügyi szervezet típuson - adatszolgáltatói vonatkozásban - az ugyanezen típusú EGT fióktelepet is érteni kell.

A jelen mellékletben használt rövidítések a táblákra és a kitöltési előírásokra érvényesek.

A. Szektor-meghatározások

1. Változások a szektor-meghatározásokban

A szektor-meghatározások módszertana tekintetében 2009. évre vonatkozóan a korábbiakhoz képest változás nem történt.

2. A szektorok

Az adatgyűjtésekben a következő szektorok szerepelnek:

Szektorkód Szektor

Rezidensek:

A) Nem pénzügyi vállalatok

B) Központi bank

C) Egyéb monetáris pénzügyi intézmények

D) Egyéb pénzügyi közvetítők

E) Pénzügyi kiegészítő tevékenységet végzők

F) Biztosítók és nyugdíjpénztárak

G) Központi kormányzat

H) Helyi önkormányzatok

I) Társadalombiztosítási alapok

J) Háztartások

K) Háztartásokat segítő nonprofit intézmények

Nem-rezidensek:

L) Külföld

3. Rezidensek és nem-rezidensek elkülönítése

Rezidens: minden olyan természetes és jogi személy, valamint jogi személyiséggel nem rendelkező szervezet, amely gazdasági érdekeltségének központja Magyarország gazdasági területén van. Ennek megfelelően rezidensnek minősül:

1. a Magyar Köztársaság területén állampolgárságától függetlenül legalább egy éve életvitelszerűen tartózkodó, vagy szándékai szerint tartózkodni akaró természetes személy, ide nem értve az itt működő külföldi diplomáciai és konzuli képviseletek nem magyar állampolgárságú tagját, alkalmazottját és azok családtagját, továbbá a tanulmányok folytatása vagy gyógyászati kezelés céljából itt tartózkodó, illetve ide érkező személyt,

2. a külföldön működő magyar diplomáciai és konzuli képviseletek, valamint azok magyar állampolgárságú tagja, alkalmazottja és az említett személyek családtagja,

3. a Magyar Köztársaság területén - ideértve a vámszabad- és a tranzitterületet is - székhellyel, telephellyel rendelkező vagy egyébként gazdasági tevékenységet folytató jogi személy és jogi személyiséggel nem rendelkező szervezet.

Nem rezidens: a rezidensnek nem minősülő természetes és jogi személy, valamint jogi személyiséggel nem rendelkező szervezet. Nem rezidensnek minősülnek az olyan gazdálkodó szervezetek, amelyekre egyidejűleg igaz, hogy adószámuk 51-re végződik, gazdálkodási forma kódjuk 931 (az egységes statisztikai számjel 13.-15. karaktere) és magyar cégbíróságnál nincsenek bejegyezve.

4. A rezidens szektorok leírása

Egyes szervezetek többféle tevékenységet végeznek egymás mellett. A szektorba soroláshoz mindig az adott szervezet főtevékenysége szolgál alapul.

A) Nem pénzügyi vállalatok

A nem pénzügyi vállalatok szektorába tartoznak azok a gazdasági szervezetek, amelyek fő tevékenységként piaci értékesítésre szánt javakat állítanak elő, illetve nem pénzügyi szolgáltatásokat nyújtanak. Gazdálkodási forma szerint - a pénzügyi szolgáltatást nyújtók kivételével - ide tartoznak:

- a jogi személyiségű gazdasági társaságok, kivéve azokat, amelyeket közgazdasági szempontok alapján, az e rendelet 3. mellékletének 1. pontja szerinti, az MNB honlapján közzétett listának megfelelően a központi kormányzatba kell sorolni,

- a szövetkezetek (a szövetkezeti hitelintézetek kivételével),

- egyéb jogi személyiségű vállalkozások,

- jogi személyiség nélküli vállalkozások,

- a gazdasági szervezeteket segítő és azok által finanszírozott nonprofit intézmények.

B) Központi bank

Ide a Magyar Nemzeti Bank tartozik.

C) Egyéb monetáris pénzügyi intézmények

Jellegzetesen a betétgyűjtő pénzügyi intézmények alkotják ezt a szektort.

Ide a központi bank kivételével a bankok, a szakosított hitelintézetek és a szövetkezeti hitelintézetek tartoznak, valamint a befektetési alapok közül a pénzpiaci alapok. A pénzpiaci alapokhoz azok a befektetési alapok sorolandók, amelyek befektetési jegyei likviditás szempontjából a bankbetétekhez hasonlóak, és eszközeiket elsősorban pénzpiaci eszközökbe, vagy maximum 1 éves hátralévő lejáratú transzferálható hitelviszonyt megtestesítő értékpapírokba, vagy pénzpiaci eszközök kamataihoz hasonló megtérülésű eszközökbe fektetik. (Pénzpiaci eszköz: a Tpt. szerint meghatározott fogalom.)

D) Egyéb pénzügyi közvetítők

Ide azok a pénzügyi közvetítők tartoznak, amelyek nem végeznek betétgyűjtést, de főtevékenységként jelentős mennyiségű egyéb forrást gyűjtenek, amelyet kihelyeznek a pénz- és tőkepiacon.

Ide sorolandók például a pénzügyi vállalkozások jelentős része, a befektetési alapok a pénzpiaci alapok kivételével, a befektetési alapkezelő társaságok, a kockázatitőke-társaságok és alapok, valamint a befektetési vállalkozások közül az értékpapír-befektetési társaságok és az értékpapír-kereskedők.

E) Pénzügyi kiegészítő tevékenységet végzők

Itt azok az intézmények szerepelnek, amelyeknek fő tevékenysége olyan pénzügyi kiegészítő szolgáltatás nyújtása, amely szorosan kapcsolódik valamilyen pénzügyi közvetítési tevékenységhez. Ezen intézmények azonban nem gyűjtenek jelentős mennyiségű forrást, hanem a hitelnyújtók és a hitelfelvevők között úgy létesítenek kapcsolatot, hogy az nem érinti lényegesen a mérlegüket. Ide tartoznak azok a pénzügyi intézmények is, amelyek fő tevékenységként a pénzügyi közvetítés biztonságát garantálják.

Ide tartoznak például a tőzsde, a központi szerződő fél, a betétbiztosítási, intézményvédelmi és befektetésvédelmi alapok, egyéb pénzügyi kiegészítő szolgáltatást végző intézmények, és a befektetési vállalkozások közül az értékpapír-bizományosok.

F) Biztosítók és nyugdíjpénztárak

Ide a biztosítótársaságok, a biztosítási egyesületek, a magánnyugdíjpénztárak, az önkéntes kölcsönös nyugdíj, egészség és önsegélyező pénztárak tartoznak.

G) Központi kormányzat

A központi kormányzat magába foglalja a központi költségvetést, a központi költségvetés intézményeit, az elkülönített állami pénzalapokat, és azokat a gazdasági társaságokat, amelyek közgazdasági szempontok alapján, az e rendelet 3. mellékletének 1. pontja szerinti, az MNB honlapján közzétett külön listának megfelelően a központi kormányzatba sorolandók. Ide tartoznak azok a nonprofit szervezetek is, amelyeket elsősorban a központi kormányzat finanszíroz, és amelyek felett a központi kormányzat gyakorolja az irányítást.

H) Helyi önkormányzatok

A helyi önkormányzatok magukba foglalják a megyei és a települési önkormányzatokat és azok intézményeit, valamint a helyi kisebbségi önkormányzatokat és azok intézményeit. Ide tartoznak azok a nonprofit szervezetek is, amelyeket elsősorban a helyi önkormányzatok finanszíroznak, és amelyek felett a helyi önkormányzatok gyakorolják az irányítást.

I) Társadalombiztosítási alapok

Ide tartoznak a Nyugdíjbiztosítási Alap és az Egészségbiztosítási Alap, valamint ezek intézményei.

J) Háztartások

A háztartások szektora a természetes személyeket és az egyéni vállalkozókat foglalja magába. Az egyéni vállalkozók a vállalkozói igazolvánnyal rendelkező és egyéb egyéni vállalkozók (mezőgazdasági őstermelők, mezőgazdasági kistermelők, kisiparosok, magánkereskedők stb.).

K) Háztartásokat segítő nonprofit intézmények

A nonprofit intézmények közül csak a háztartásokat segítő nonprofit intézmények alkotnak külön szektort a nemzetközi makrostatisztikai módszertan szerint. Azok a nonprofit intézmények, amelyeket az üzleti szervezetek finanszíroznak és irányítanak, a nem pénzügyi vállalatokhoz tartoznak. Azok a nonprofit szervezetek, amelyeket az államháztartás intézményei finanszíroznak és irányítanak, a központi kormányzatba vagy a helyi önkormányzatokhoz sorolódnak.

A háztartásokat segítő nonprofit intézmények körébe tartoznak azok a nonprofit szervezetek, amelyek elsősorban a háztartásoktól kapják forrásaikat vagy nincsenek az állam vagy a gazdálkodó szervezetek irányítása alatt. Ezek a szervezetek lehetnek szakszervezetek, munkavállalói érdekképviseleti szervezetek, politikai pártok, egyházak, egyházi intézmények, egyesületek és az alapítványok jelentős része.

5. A szektor meghatározásának módja

Egy adott ügyfél megfelelő szektorát a következőképpen kell meghatározni:

5.1. Meg kell vizsgálni, hogy az ügyfél rendelkezik-e egységes statisztikai számjellel, illetve a befektetési alapok esetében PSZÁF engedély számmal vagy MNB által adott technikai törzsszámmal. Ha igen, akkor a jelen pont 5.2. alpontjában leírtakat kell követni, ha nem, akkor az 5.4. alpont előírásait.

5.2. Ha az ügyfél rendelkezik egységes statisztikai számjellel, illetve PSZÁF engedély számmal vagy MNB technikai törzsszámmal, akkor meg kell vizsgálni, hogy szerepel-e valamelyik, az MNB által készített listán. A listákon azok az intézmények szerepelnek, amelyek szektorbesorolásánál gazdálkodási forma kódjukat, azaz egységes statisztikai számjelük 13-15. számjelét nem kell felhasználni. Ha az ügyfél szerepel valamelyik listán, akkor a lista alapján kell a megfelelő szektorba sorolni. Ha az ügyfél nem szerepel a listákon, akkor a jelen pont 5.3. alpontja szerint kell eljárni.

Az MNB listát készített azokról a pénzügyi vállalatokról, amelyek a B) Központi bank, a C) Egyéb monetáris intézmények, a D) Egyéb pénzügyi közvetítők, az E) Pénzügyi kiegészítő tevékenységet végzők és az F) Biztosítók és nyugdíjpénztárak szektorba tartoznak.

Ugyancsak listát készített az MNB azokról a non-profit intézményekről, amelyeket az A) Nem pénzügyi vállalatok, a G) Központi kormányzat vagy H) Helyi önkormányzatok szektorába kell besorolni.

Lista készült továbbá azokról a gazdasági társaságokról is, amelyeket a G) Központi kormányzat szektorba kell sorolni.

Ha az ügyfél nem szerepel a fenti listák egyikén sem, akkor a jelen pont 5.3. alpontja szerint kell eljárni.

A fentiekben említett, e rendelet 3. mellékletének 1. pontja szerinti listák tartalmazzák az érintett szervezetek nevét, törzsszámát (az egységes statisztikai számjel első nyolc számjegyét) és a megfelelő szektorbesorolást. A listákat az MNB egy fájlba összevonva, a honlapján teszi közzé. A fájlt az MNB havonta, a hónap utolsó előtti munkanapján frissíti, és ezt kell alkalmazni valamennyi, a frissítést követő hónapban beküldendő adatszolgáltatás elkészítéséhez.

5.3. Ha az ügyfél rendelkezik egységes statisztikai számjellel és nincs egy listán sem, akkor az egységes statisztikai számjele alapján a jelen melléklet I.A. 6. pontjában leírt algoritmus alapján kell a megfelelő szektorba sorolni. Ha az algoritmus alapján nem lehet szektorba sorolni, akkor a jelen pont 5.4. alpontjában leírtakat kell követni.

5.4. Ha a besorolandó ügyfélnek nincs egységes statisztikai számjele, (ami a magánszemélyeknél és a nem rezidenseknél tipikusan előforduló helyzet), vagy az egységes statisztikai számjel alapján nem lehet meghatározni a megfelelő szektort, akkor a jelen melléklet I.A. 3., 4. pontjaiban leírt információk alapján (tehát a rezidensek és nem rezidensek elkülönítése, valamint a rezidens szektorok leírása alapján) kell meghatározni a megfelelő szektort.

6. Az egységes statisztikai számjel felhasználása a gazdasági szereplők szektorának meghatározásában

6.1. Az egységes statisztikai számjel (ESS)

Az egységes statisztikai számjel (ESS) használatát a Központi Statisztikai Hivatal elnökének - a statisztikáról szóló 1993. évi XLVI. törvény 6. §-a (1) bekezdésének f) pontja alapján kiadott - az egységes statisztikai számjel elemeiről és nómenklatúráiról szóló 9001/2002. (SK 3.) KSH közleménye határozza meg.

Az ESS első 8 számjegye a törzsszám, a szervezetek egyedi azonosítója, ennek alapján lehet eldönteni, hogy egy adott szervezet szerepel-e a kivétel listákon vagy sem. Az ESS 9-12. számjegye a szervezet főtevékenysége szerinti szakágazatát fejezi ki. Ez a négy számjegy megegyezik az adott szervezet négyjegyű TEÁOR besorolásával. A TEÁOR besorolást nem kell használni a szektor-meghatározás során, mivel a B)-F) szektorba sorolt pénzügyi vállalatokat az MNB külön listákon határozza meg. Az ESS 13-15. számjegye a gazdálkodási forma szerinti kód. Ennek a kódnak van szerepe a megfelelő szektor meghatározásában.

Az ESS 16-17. számjegye a területi (megye) kód. Nincs szerepe a szektorizációban.

6.2. A listákon nem szereplő, egységes statisztikai számjellel rendelkező gazdasági szereplők szektorának meghatározása az ESS segítségével

6.2.1. Az A) Nem pénzügyi vállalatok szektorba kell sorolni a következő szervezeteket:

a) Az ESS 13-14. számjegye 11, 12, 13, 21, 22, 54, 61, 71, 72, 73, 92.

b) Az ESS 13-15. számjegye 571, 591, 592.

6.2.2. A G) Központi kormányzat szektorba kell sorolni a következő szervezeteket:

a) Az ESS 13-14. számjegye 31, 34, 35.

b) Az ESS 13-15. számjegye 561, 562, 911, 912.

6.2.3. A H) Helyi önkormányzatok szektorba kell sorolni a következő szervezeteket: Az ESS 13-14. számjegye 32, 36, 95.

6.2.4. Az I) Társadalombiztosítási alapok szektorba kell sorolni a következő szervezeteket:

a) Az ESS 13-14. számjegye 33.

b) Az ESS 13-15. számjegye 913, 914.

6.2.5. A J) Háztartások szektorba kell sorolni a következő szervezeteket:

a) Az ESS 13-14. számjegye 23.

b) Az ESS 13-15. számjegye 811.

6.2.6. A K) Háztartásokat segítő nonprofit intézmények szektorba kell sorolni a következő, a listákon nem szereplő szervezeteket:

Az ESS 13-14. számjegye 51, 52, 53, 55, 69. Az ESS 13-15. számjegye 569, 599.

6.2.7. Az L) Külföld szektorba kell sorolni a következő szervezeteket: Az ESS 13-15. számjegye 931 (adószámuk 51-re végződik), 941.

B. Számítástechnikai segédlet (általános leírás)

Az általános számítástechnikai leírás célja, hogy az adatszolgáltatások készítőit ellássa azon információkkal, amelyek ahhoz szükségesek, hogy az adatszolgáltatásokat elektronikus formában be tudják nyújtani az MNB-be.

1. Általános tartalmi tudnivalók

1.1. Egy adatszolgáltatás egy vagy több táblából áll, a táblák sorokból, a sorok rovatokból állnak.

- Egy fájlban egy adatszolgáltatónak eredeti ("E" jelű) adatszolgáltatás esetén egy adott adatgyűjtési egység egy konkrét vonatkozási idejéhez tartozó összes adatát kell beküldenie.

- Amennyiben módosított ("M" jelű) adatszolgáltatást tartalmaz a fájl, akkor is teljes adatszolgáltatást kell mindig beküldeni, azaz a beküldött módosított adatszolgáltatásnak az adott adatszolgáltatáshoz tartozó összes táblára vonatkozó adatszolgáltatást tartalmaznia kell. Módosításkor az adott adatszolgáltatást teljes egészében a módosított értékekkel együtt kell megküldeni.

- Amennyiben az adatszolgáltató a megadott vonatkozási időre nem rendelkezik adattal, tehát a teljes adatszolgáltatása (azaz minden táblája) nemleges, ekkor a "bizonylat jellege" mező értéke "N".

- Az adatszolgáltató egy adatszolgáltatásban jelentendő teljes táblára jelezheti, hogy nem rendelkezik adattal, azaz a táblára "nemleges" jelentést küldhet. Ekkor a rendszer az adott tábla minden celláját "nincs adat" információval veszi.

- A nem beküldött sorok (illetve a beküldött sorok adatot nem tartalmazó celláinak) adatait minden jelentett táblára üresnek veszi a rendszer, ami azt jelenti, hogy numerikus típusú adat esetén nullát, karakteres és dátum típus esetén null adatot tárol le.

- Ha a számértéket tartalmazó rovat értéke nulla, és a tizedesjegy jelentése nincs meghatározva, akkor ezek a rovatok üresen hagyhatók, de tetszés szerint a nulla érték be is írható. Amennyiben a tizedesjegyek jelentése előírás, akkor a nulla értéket a meghatározott számú tizedesjeggyel kell megadni.

- Ha a tizedesjegyek száma meghatározott, akkor kevesebb megadása hibának számít, több esetén a befogadó rendszer kerekít az előírt tizedesjegy számra.

1.2. Az elektronikus állományban a táblák adatrovatait tartalmazó információkon kívül, azonosító információk is szerepelnek. Ezek adnak információt a feldolgozó rendszer számára, hogy az adatok:

- melyik adatgyűjtésből származnak,

- melyik időszakra/időpontra vonatkoznak (vonatkozási idő dátuma),

- melyik adatszolgáltatótól érkeznek,

- az adatszolgáltató mely napon készítette az adatszolgáltatást (kitöltés dátuma),

- a bizonylat eredeti, módosító vagy nemleges jellegű-e,

- melyik tábla melyik sorában szerepelnek.

1.3. A vonatkozási idő jelzésére az alábbi táblában közölt dátumkódokat kell használni:

| 200 | 0-9 | éves gyakoriság esetén |

| 200 F | 1 vagy 2 | féléves gyakoriság esetén |

| 200 N | 1-4 | negyedéves gyakoriság esetén |

| 200 | 01-12 | havi gyakoriság esetén |

| 200 H | 01-52 | heti gyakoriság esetén |

| 200 | 01-31 | napi gyakoriság esetén |

| 200 | egyszeri* | |

| 200 | eseti* |

* Az adatgyűjtés konkrét vonatkozási ideje alapján lehet bekódolni.

2. Az adatszolgáltatások EBEAD-on történő beküldésére vonatkozó alapvető szabályok

2.1. Az EBEAD rendszer használatának feltételei:

- az Internetre közvetlenül, vagy proxy kiszolgálón keresztül kapcsolódó számítógép,

- HTTPS protokollon keresztül kommunikálni képes WEB böngésző program,

- Microsoft Excel szoftver vagy ennek fájljait megjeleníteni képes program,

- E-mail postafiók,

- HTTPS alapú kommunikáció,

- sikeres felhasználói teszt,

- a bejelentkezés módjától függően a 2.2.1. vagy a 2.2.2. alpontokban felsorolt többletkövetelmények teljesítése.

2.2. Az EBEAD rendszerbe történő bejelentkezés tanúsítvány vagy felhasználónév és jelszó használata útján történik.

2.2.1. A tanúsítvány alapú azonosításhoz kapcsolódó többletkövetelmények:

- a tanúsítvány alapú azonosítást biztosító eszközök,

az alkalmazott WEB böngészőre telepített, minősített hitelesítés-szolgáltató által kibocsátott, OCSP alapú lekérdezhetőséggel rendelkező, fokozott biztonságú tanúsítvány.

2.2.2. A felhasználónév és jelszó alapú azonosításhoz kapcsolódó többletkövetelmények:

- postai úton történő regisztráció az MNB-nél,

- a regisztráció elektronikus úton, felhasználónév és jelszó megadásával történő érvényesítése.

2.3. Az EBEAD rendszeren beküldött adatszolgáltatások tekintetében a statisztikáról szóló 1993. évi XLVI. törvény 9. §-ának (2) bekezdése szerinti aláírásra kötelezett személynek az MNB felé kapcsolattartással megbízott vezető, ennek hiányában a szervezet ügyvezetését/vezetését ellátó személy minősül.

2.4. Az EBEAD használatához szükséges további információkat, így különösen a rendszerhez történő csatlakozás lépéseit, a támogatott fájltípusokat, a fájltípusok megnevezésére és szerkezetére vonatkozó szabályokat, valamint a rendszer funkcióinak részletes leírását e rendelet 3. mellékletének 3. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza.

C. Eljárás bankszünnap esetén

A Hpt. 215. § (1)-(2) bekezdésében foglaltak alapján a hitelintézeteknek a PSZÁF-nál, illetve az MNB-nél tett bejelentésében pontosan fel kell tüntetniük, hogy a bankszünnap könyvelési szünnapot a), pénztári szünnapot b), vagy könyvelési és pénztári szünnapot c) együttesen jelent-e.

A b) eset előfordulása esetén, azaz csak pénztári bankszünnapon valamennyi aznapra, mint tárgynapra vonatkozó, és az aznapi határidős adatszolgáltatást is teljesíteni kell.

Amennyi ben az a) vagy a c) esetről van szó, azaz a bankszünnap egyben könyvelési szünnapot is jelent, a napi gyakorisággal elrendelt adatszolgáltatásokra az alábbiak érvényesek:

- Ha az adatszolgáltatás vonatkozási időpontja bankszünnapra esik, és azon a napon bármilyen ügylet lebonyolítására sor került, arra vonatkozóan az adatszolgáltatást minden esetben teljesíteni kell.

- Ha az adatszolgáltatás vonatkozási időpontja bankszünnapra esik, de azon a napon ügyletkötés nem történt, akkor aznapra nemleges adatszolgáltatást kell beküldeni.

- Ha az adatszolgáltatás teljesítési határideje bankszünnapra esik és ezért az adatszolgáltató aznap adatszolgáltatást nem tud küldeni, akkor gondoskodnia kell arról, hogy az ezen a napon teljesítendő adatszolgáltatások a megelőző nap 22 óráig beérkezzenek az MNB-hez.

Havi, negyedéves, féléves vagy éves adatszolgáltatásnál, amennyiben az adatszolgáltatási kötelezettség teljesítési határideje könyvelési szünnapra esik, akkor az adatszolgáltatást a banküzem szünetelésétől függetlenül az e rendelet 1. mellékletében rögzített időszakra vonatkozóan, az ott meghatározott teljesítési határidőre kell megküldeni.

D. Az adatszolgáltatások kísérőlevele

A fizetési mérleg (R jelű) adatszolgáltatások esetén - a nemleges adatszolgáltatásokat kivéve - az adatszolgáltatások részeként, azok első táblájaként az alábbi adatokat tartalmazó, kitöltött táblát kell megküldeni:

ELOLAP tábla

| Sorszám | Megnevezés | Adatok |

| a | ||

| 01 | Az adatszolgáltatást kitöltő személy neve: | |

| 02 | telefonszáma: | |

| 03 | e-mail címe: | |

| 04 | A statisztikáról szóló 1993. évi XLVI. törvény 9. §-ának (2) bekezdése szerinti aláírásra kötelezett: az MNB felé kapcsolattartással megbízott vezető, ennek hiányában a szervezet ügyvezetését/vezetését ellátó személy neve: | |

| 05 | telefonszáma: | |

| 06 | e-mail címe: | |

| 07 | Az adatszolgáltatás kitöltésének dátuma |

E. Nemleges adatszolgáltatás, eljárás az adatszolgáltatások módosítása esetén

Amennyiben az adott tárgyidőszakra valamely adatszolgáltatás egyetlen táblájában sincs jelentendő adat, akkor az adatszolgáltatónak adatszolgáltatási kötelezettségét - e rendelet eltérő rendelkezése hiányában - nemleges jelentés beküldésével kell teljesítenie. Az adatszolgáltató a nemleges jelentést az adott adatszolgáltatásra irányadó, e rendelet 1. mellékletében meghatározott gyakorisággal és határidőre, a jelen melléklet I.B. 1.1., továbbá az e rendelet 3. mellékletének 3. pontja szerinti, az MNB honlapján közzétett technikai segédletben foglaltaknak megfelelően köteles beküldeni.

Amennyiben az adatszolgáltató bármely okból kifolyólag módosító adatszolgáltatást küld, a módosítás beküldéséről az adatszolgáltató - a fizetési mérleg statisztikai (R jelű) adatszolgáltatásokat kivéve - köteles írásban (postai úton, faxon vagy elektronikus levélben), az adatszolgáltatás megküldésével egyidejűleg tájékoztatni az e rendelet 3. mellékletének 6. pontja szerinti, az MNB honlapján közzétett technikai segédletben az adott adatszolgáltatás bankszakmai felelőseként megjelölt személyt. Az Mnbtv. 29. §-a szerinti jegybanki ellenőrzés a módosító adatszolgáltatásokra is kiterjed. Az MNB által ennek keretében jelzett, az adott adatváltozás okára irányuló megkeresésére az adatszolgáltató köteles írásban - a módosító adatszolgáltatás beküldéséről szóló tájékoztatás megküldésével egyező módon - érdemben nyilatkozni.

F. Irányelvek a statisztikai információszolgáltatásokhoz

A statisztikai információk helyessége érdekében:

- teljesülnie kell valamennyi lineáris megkötöttségnek (pl. azon adatszolgáltatásoknál, amelyekben teljes mérleg adatait kell jelenteni, a mérleg két oldalának egyensúlyban kell lennie, a részösszegek összegének meg kell egyeznie a végösszeggel);

- egy adatszolgáltató azonos tartalmú, de különböző gyakoriságú adatainak egymással konzisztensnek kell lenniük;

- a szolgáltatott statisztikai információknak teljes körűeknek kell lenniük.

G. A fizetési mérleg statisztikai (R jelű) adatszolgáltatások teljesítésének közös szabályai

1. Becslés alkalmazása

Amennyiben az egyes adatszolgáltatások előírt beküldési határidőre történő teljesítéséhez szükséges adatok az adatszolgáltatónál nem állnak időben rendelkezésére, akkor becslés alapján ideiglenes adatokat kell közölnie. Az egyes adatszolgáltatások tábláira vonatkozó kitöltési előírások eltérő rendelkezésének hiányában az adatok véglegessé válása esetén az adatszolgáltatónak módosító jelentést kell beküldenie az MNB részére.

2. Az adatszolgáltatás beküldési határidejének módosítására irányuló kérelem

Amennyiben az egyes adatszolgáltatások előírt beküldési határidőre történő teljesítéséhez szükséges adatok az adatszolgáltatónál becslés alkalmazásával sem állnak időben rendelkezésre, az adatszolgáltatónak írásbeli kérelmet kell benyújtania határidő-hosszabbítás érdekében az MNB Statisztika részére, legkésőbb az adatszolgáltatási határidő lejárta előtt egy munkanappal.

3. Az adatszolgáltatási kötelezettség időbeli hatálya

A kijelöléses adatszolgáltatás (R02, R03, R04, R05, R06, R07, R08, R09, R10, R11 adatszolgáltatás) tekintetében fennálló adatszolgáltatási kötelezettségről az MNB az általa kijelölt adatszolgáltatót írásban értesíti.

A küszöbértékes adatszolgáltatás (R12, R13, R14, R15, R16, R17, R18, R27, R29 adatszolgáltatás) azon tárgyidőszaktól kezdődően teljesítendő, amelyre vonatkozóan első ízben teljesülnek az e rendelet 1. mellékletében az adott adatszolgáltatás adatszolgáltatói körénél meghatározott feltételek, ezt megelőzően nemleges adatszolgáltatást beküldeni nem kell. Az adatszolgáltatási kötelezettség ezen tárgyidőszaktól kezdődően folyamatosan fennáll, függetlenül attól, hogy esetlegesen valamely további tárgyidőszak vonatkozásában már nem állnak fenn a hivatkozott feltételek.

4. Tárgyidőszak meghatározása

Az egyes adatszolgáltatások tábláira vonatkozó kitöltési előírások eltérő rendelkezésének hiányában a tárgyidőszak havi adatszolgáltatásoknál a naptári hónap, negyedéves adatszolgáltatásoknál a naptári negyedév, éves adatszolgáltatásoknál a naptári év.

Amennyiben az adatszolgáltató könyvvezetés szerinti pénzügyi hónapja nem egyezik meg a naptári hónappal, ebben az esetben azon pénzügyi hónap szerint kell jelenteni, amelynek a vége a legközelebb van az adott naptári hónap végéhez. Az előírt jelentési gyakoriságot és határidőt ebben az esetben is be kell tartani.

5. Az adatszolgáltatásban szerepeltetendő ügyletek

Az egyes adatszolgáltatások tábláira vonatkozó kitöltési előírások eltérő rendelkezése hiányában az adatszolgáltatást minden adatszolgáltatónak a saját ügyleteire vonatkozóan, a magyar számviteli jogszabályoknak megfelelően vezetett számviteli nyilvántartásai és beszámolói, továbbá az üzleti okmányai alapján kell kitöltenie. Az adatszolgáltatásban szereplő adatok más adatszolgáltató adataival nem vonhatóak össze, az adatok kizárólag az adatszolgáltató törzsszáma alatt megjelenő önálló gazdasági egység működésére vonatkozhatnak.

Ez alól kivételt a befektetési alapkezelők képeznek, akiknek saját ügyleteikkel együtt az általuk kezelt alapok nem rezidensekkel szemben fennálló követeléseit és tartozásait is jelenteniük kell.

6. Országonkénti bontás

Az országonkénti bontás azt jelenti, hogy az adatszolgáltató követelése vagy tartozása mely országgal vagy nemzetközi szervezettel szemben áll fenn. Ezen adatok megadásakor az e rendelet 3. mellékletének 4.2. pontja szerinti, az MNB honlapján közzétett technikai segédletben meghatározott országkódokat kell alkalmazni.

Amennyiben a nem rezidens fél nemzetközi szervezet vagy nemzetközi intézmény (pl. Világbank, EIB, EBRD, IMF, ECB), úgy azt nem a székhelynek megfelelő országkódon, hanem a szervezetnek vagy intézménynek megfelelő kódon kell jelenteni, melyet szintén az előző bekezdésben hivatkozott technikai segédlet tartalmaz.

H. Fogalmak

1. Az "Operatív napi jelentés a hitelintézetek devizahelyzetének változásáról" (D01) adatszolgáltatás tábláiban és kitöltési előírásában khasznált fogalmak

1. Azonnali pozíció: az adatszolgáltatók spot konverziói által generált pozíciók, beleértve a swap ügyletek spot, illetve termin lábai által generált pozíciót is, amennyiben ezek nem képezik részét a nettó határidős pozíciónak

2. Eladási deviza: az eladott deviza ISO kódja, swap üzlet esetén az induló láb eladási oldalának devizaneme

3. Eladott összeg: az eladott deviza összege, swap üzlet esetén az induló láb eladott összege

4. Értéknap: az üzlet értéknapja, swap üzlet esetén az üzlet induló lábának értéknapja

5. Kötésnap: az üzletkötés napja

6. Opciós díj: az adatszolgáltatók által kötött opciók (vett és eladott egyaránt) díja

7. Összesített hosszú pozíció: a kereskedési könyvben nyilvántartott pozíciók, kockázatvállalások, a devizaárfolyam kockázat és nagykockázatok fedezéséhez szükséges tőkekövetelmény megállapításának szabályairól és a kereskedési könyv vezetésének részletes szabályairól szóló 244/2000. (XII. 24.) Korm. rendelet [a továbbiakban: 244/2000. (XII. 24.) Korm. rendelet] 41. §-ának (1) bekezdésében meghatározott pozíció.

8. Összesített rövid pozíció: a 244/2000. (XII. 24.) Korm. rendelet 41. §-ának (2) bekezdésében meghatározott pozíció

9. Összesített nyitott pozíció: a 244/2000. (XII. 24.) Korm. rendelet 41. §-ának (3) bekezdésében meghatározott pozíció

10. Szavatoló tőke: a Hpt. 5. sz. melléklete szerinti tőke

11. Törlés/módosítás: amennyiben a tranzakció egy korábbi ügylet törlése vagy módosítása

12. Vételi deviza: a vásárolt deviza ISO kódja, swap üzlet esetén az induló láb vételi oldalának devizaneme

13. Vételi összeg: a vásárolt deviza összege, swap üzlet esetén az induló láb megvásárolt összege

2. Az értékpapír statisztikai (E jelű) adatszolgáltatások tábláiban és kitöltési előírásaiban használt fogalmak

1. ISIN-kód: az ISO 6166-os szabványnak megfelelő 12 karakteres egyedi értékpapír-azonosító.

2. Tárgynap: az üzlet elszámolási műveletének lebonyolítási napja.

- KELER Zrt.-nél nyilvántartott értékpapírok esetében: a KELER Zrt. szabályzata szerinti "Elszámoló nap".

- KELER Zrt.-nél nem nyilvántartott értékpapírok esetében: a számviteli elszámolás időpontja.

3. Jelentő letétkezelő: a jelentő letétkezelők körébe tartozik valamennyi rezidens befektetési vállalkozás, bank, szakosított hitelintézet, valamint a Magyar Államkincstár. A jelentő letétkezelők körének listáját az e rendelet 3. sz. mellékletének 12. pontja szerinti, az MNB honlapján közzétett technikai segédlet tartalmazza, és az megtalálható a Pénzügyi Szervezetek Állami Felügyeletének honlapján is.

4. Letétkezelt értékpapír: az adatszolgáltatónál értékpapír-számlán, valamint értékpapír-letétkezelés, letéti őrzés, vagy felelős őrzés keretében elhelyezett értékpapírok, abban az esetben is, ha az adatszolgáltató az értékpapírt máshol helyezte letétbe, letéti őrzésbe vagy értékpapír számlára.

5. Kibocsátó törzsszáma: az adott kibocsátó szervezet KSH törzsszáma, amely az adószám első 8 számjegye.

6. Értékpapír-sorozat: a Tpt.-ben meghatározott fogalom.

7. Pénzügyi teljesítés időpontja: a kibocsátott állományok elszámolási értéknapja.

8. Állomány névértéken: a tárgyhónap végén forgalomban lévő állomány névértéken.

9. Névérték és kibocsátási érték különbsége: a tárgyhó végén forgalomban lévő állampapírok névértéke csökkentve azok kibocsátási értékével, figyelembe véve valamennyi kibocsátás (aukció, jegyzés, hálózati értékesítés) tényleges eladási árát.

10. Felhalmozott kamat állománya: a tárgyhó végén forgalomban lévő állományon a névértéktől eltérő kibocsátási ár, illetve a névleges kamatozás miatt felhalmozódott kamat összege.

11. Elszámolt nettó pénzforgalmi kamatkiadás: a tárgyhónap során elszámolt kamatkiadás és bevétel egyenlege, figyelembe véve a kibocsátás, visszaváltás, kamatfizetés kapcsán könyvelt költségvetési pénzforgalmat, függetlenül attól, hogy az a névleges kamat halmozódásából, vagy árfolyamváltozásból adódott-e.

12. Eredményszemléletű kamatkiadás: a tárgyhónap során az egyes állampapírokra fizetett/fizetendő kamat összege.

13. ISMA konvenció: a nemzetközi értékpapír-piaci szövetség (ISMA) ajánlása alapján számított belső megtérülési ráta.