8/2011. (VI. 16.) PSZÁF rendelet

a hitelintézetek által szolgáltatandó tőkemegfelelési adatok köréről és az adatszolgáltatás módjáról

A Pénzügyi Szervezetek Állami Felügyeletéről szóló 2010. évi CLVIII. törvény 117. § (1) bekezdés a) pontjában kapott felhatalmazás alapján, a Pénzügyi Szervezetek Állami Felügyeletéről szóló 2010. évi CLVIII. törvény 21. § n) pontjában meghatározott feladatkörömben eljárva a következőket rendelem el:

1. § (1) E rendelet hatálya a hitelintézetre és a hitelintézettel egyenértékű prudenciális szabályozásnak megfelelő pénzügyi vállalkozásra (a továbbiakban: adatszolgáltató) terjed ki.

(2) Az adatszolgáltató az e rendeletben foglaltak szerinti, a tőkemegfelelésről szóló közös európai adatszolgáltatást [Common Reporting on Capital Adequacy, röviden: COREP (a továbbiakban: felügyeleti COREP adatszolgáltatás)] készít, amelyet megküld a Pénzügyi Szervezetek Állami Felügyelete (a továbbiakban: Felügyelet) részére.

(3) A felügyeleti COREP adatszolgáltatás alapját a 2. melléklet pontban felsorolt pénzügyi tárgyú jogszabályok, továbbá a magyar számviteli jogszabályok szerint készített főkönyvi és analitikus nyilvántartások képezik.

(4) Az adatszolgáltató a Felügyelet által kiadott tevékenységi engedélyről szóló határozat jogerőre emelkedésének napjától a felügyeleti engedély visszavonásáról szóló határozat jogerőre emelkedésének napjáig köteles az e rendelet szerinti adatszolgáltatás teljesítésére.

2. § Az adatszolgáltató a rendszeres adatszolgáltatási kötelezettséget az 1. mellékletben foglaltaknak megfelelő tartalommal és formában és a 2. mellékletben meghatározott kitöltési útmutató szerint köteles elkészíteni és a Felügyelet részére megküldeni.

3. § (1) Az adatszolgáltató az e rendeletben előírt rendszeres adatszolgáltatási kötelezettségét a Felügyelet által meghatározott elektronikus formában, minősített vagy fokozott biztonságú elektronikus aláírással ellátva (a továbbiakban: elektronikus úton) a Felügyelet Kihelyezett Adatküldő Program rendszerén keresztül köteles teljesíteni.

(2) A Felügyelet az (1) bekezdés szerinti kötelezettséget akkor tekinti teljesítettnek, ha az megfelel a 2. melléklet I. 4. pontjában foglalt feltételeknek.

(3) Az adatszolgáltatási kötelezettség teljesítéséhez szükséges iratokat és a számviteli, nyilvántartási, informatikai rendszerekben tárolt információkat a rendszeres adatszolgáltatás esedékessége naptári évének utolsó napjától számított öt évig kell megőrizni.

4. § (1) Az adatszolgáltató e rendelet 1. melléklet "Egyedi jelentések- részvénytársaságok és szövetkezeti hitelintézetek" című összefoglaló tábla szerint

a) a havi jelentésbe tartozó COREP táblákat a beszámolás napját követő hónap 15. munkanapjáig,

b) a negyedéves jelentésbe tartozó COREP táblákat a beszámolás napját követő hónap 20. munkanapjáig,

c) az évközi auditált jelentésbe tartozó COREP táblákat a könyvvizsgálói jelentés dátumát követő 15 munkanapon belül

köteles a Felügyelet részére megküldeni.

(2) Az összevont alapú felügyelet alá tartozó adatszolgáltató az e rendelet 1. melléklet "Konszolidált jelentések -hitelintézetek" című összefoglaló tábla szerint az összevont alapú jelentésbe tartozó COREP táblákat negyedévente

a) a tárgynegyedévről a tárgynegyedév utolsó napját követő 40 munkanapon belül,

b) a tárgy (üzleti) évről - amely a december 31-i auditált éves beszámoló alapulvételével készül - legkésőbb a tárgyévet követő év június 30-áig

köteles a Felügyelet részére megküldeni.

5. § Ez a rendelet 2011. augusztus 31-én lép hatályba azzal, hogy rendelkezéseit először a 2011. augusztus havi jelentés készítésénél kell alkalmazni.

Dr. Szász Károly s. k.,

a Pénzügyi Szervezetek Állami Felügyeletének elnöke

1. melléklet a 8/2011. (VI. 16.) PSZÁF rendelethez

ÖSSZEFOGLALÓ TÁBLA EGYEDI JELENTÉSEK - RÉSZVÉNYTÁRSASÁGOK ÉS SZÖVETKEZETI HITELINTÉZETEK

| Táblakód | Megnevezés | FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | ||||||||||||||||||||||||||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | |||||||||||||||||||||||||||||||||

| COREP táblák - Szavatoló tőke és tőkekövetelmény; NEM COREP kiegészítő Szavatoló tőke és tőkekövetelmény;illetve Fizetőképességi mutató táblák | ||||||||||||||||||||||||||||||||||||

| CAA | HITELINTÉZETEK SZAVATOLÓ TŐKE SZÁMÍTÁSA | H | N | É | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | ||||||||||||||||

| CAB | HITELINTÉZETEK TŐKEKÖVETELMÉNY SZÁMÍTÁSA | H | N | É | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | ||||||||||||||||

| 3A | SZAVATOLÓ TŐKE SZÁMÍTÁS - Átmeneti rendelkezés IRB bankok részére | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||

| 3B | FIZETŐKÉPESSÉGI MUTATÓ SZÁMÍTÁS - Átmeneti rendelkezés IRB bankok részére | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||

| SACAA | HITELINTÉZETEK SZAVATOLÓ TŐKE SZÁMÍTÁSA - Átmeneti rendelkezés IRB bankok | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||

| SACAB | HITELINTÉZETEK TŐKEKÖVETELMÉNY SZÁMÍTÁSA - Átmeneti rendelkezés IRB bankok | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||

| ACAA | Évközi auditált jelentés - HITELINTÉZETEK SZAVATOLÓ TŐKE SZÁMÍTÁSA | ÉA | ÉA | ÉA | ÉA | ÉA | ||||||||||||||||||||||||||||||

| ACAB | Évközi auditált jelentés - HITELINTÉZETEK TŐKEKÖVETELMÉNY SZÁMÍTÁSA | ÉA | ÉA | ÉA | ÉA | ÉA | ||||||||||||||||||||||||||||||

| COREP táblák - Hitelezésikockázat | ||||||||||||||||||||||||||||||||||||

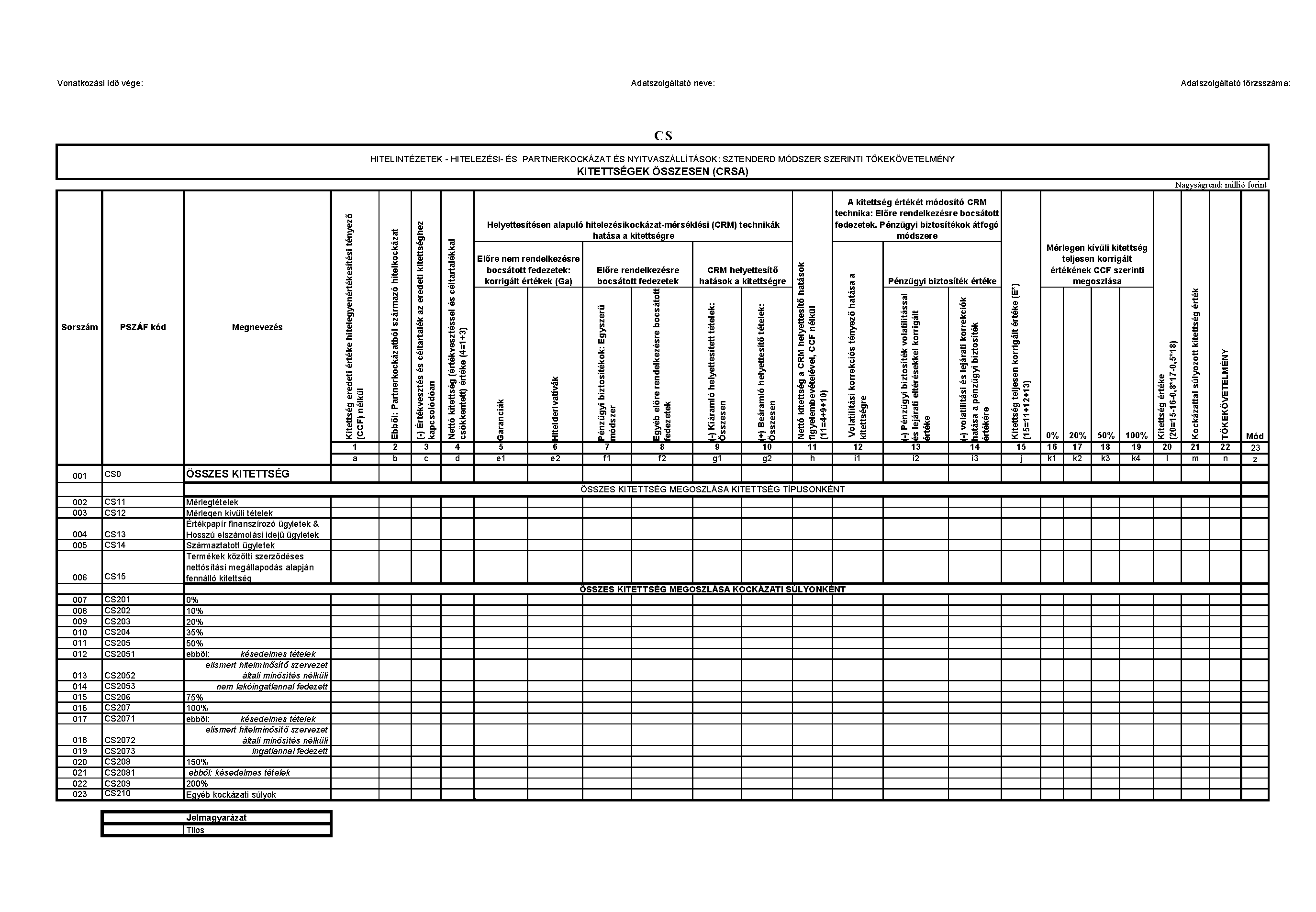

| CS | HITELEZÉSI- ÉS PARTNERKOCKÁZAT ÉS NYITVASZÁLLÍTÁSOK: SZTENDERD MÓDSZER SZERINTI TŐKEKÖVETELMÉNY KITETTSÉGEK ÖSSZESEN (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

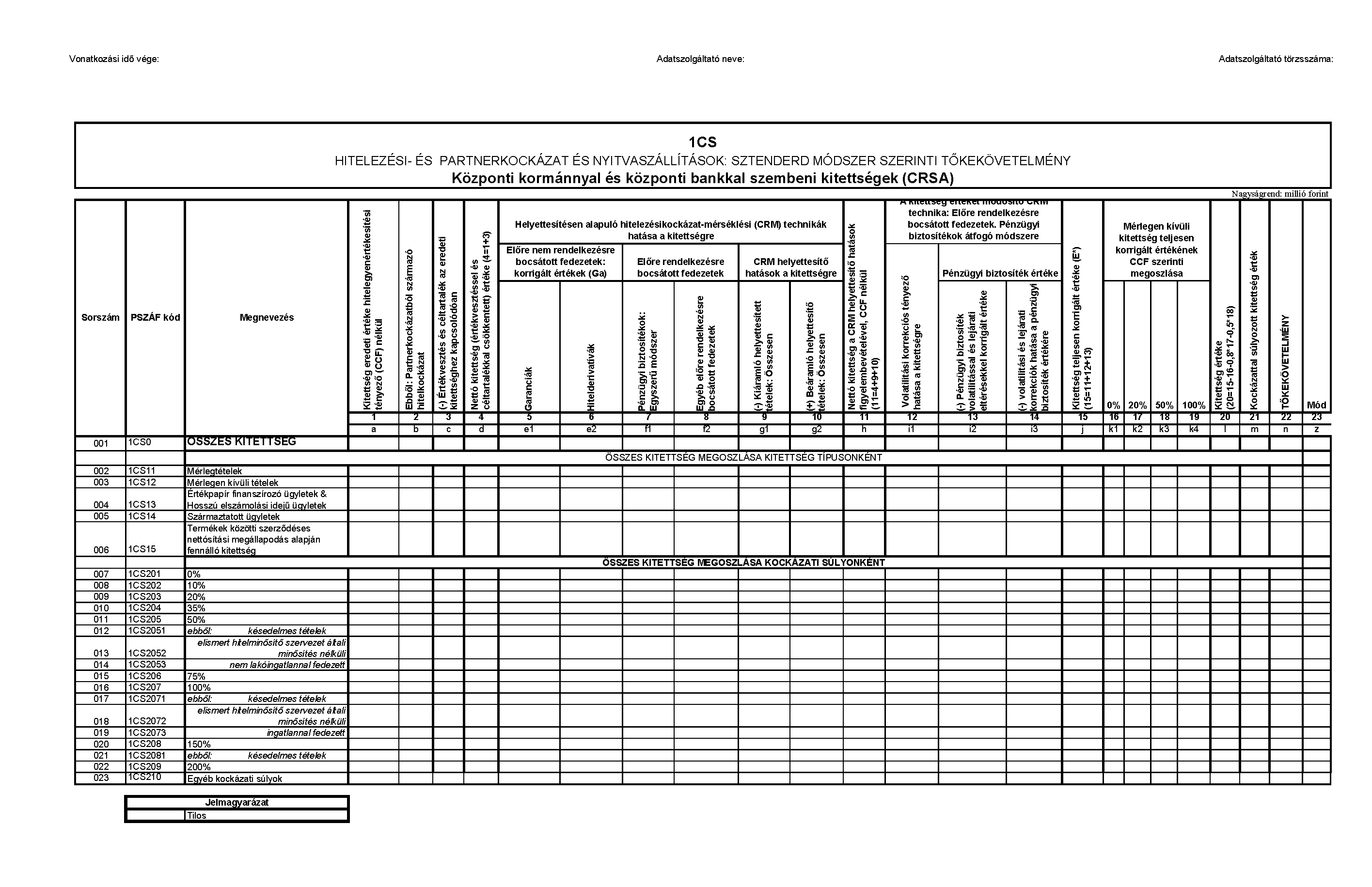

| 1CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény KÖZPONTI KORMÁNNYAL ÉS KÖZPONTI BANKKAL SZEMBENI KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

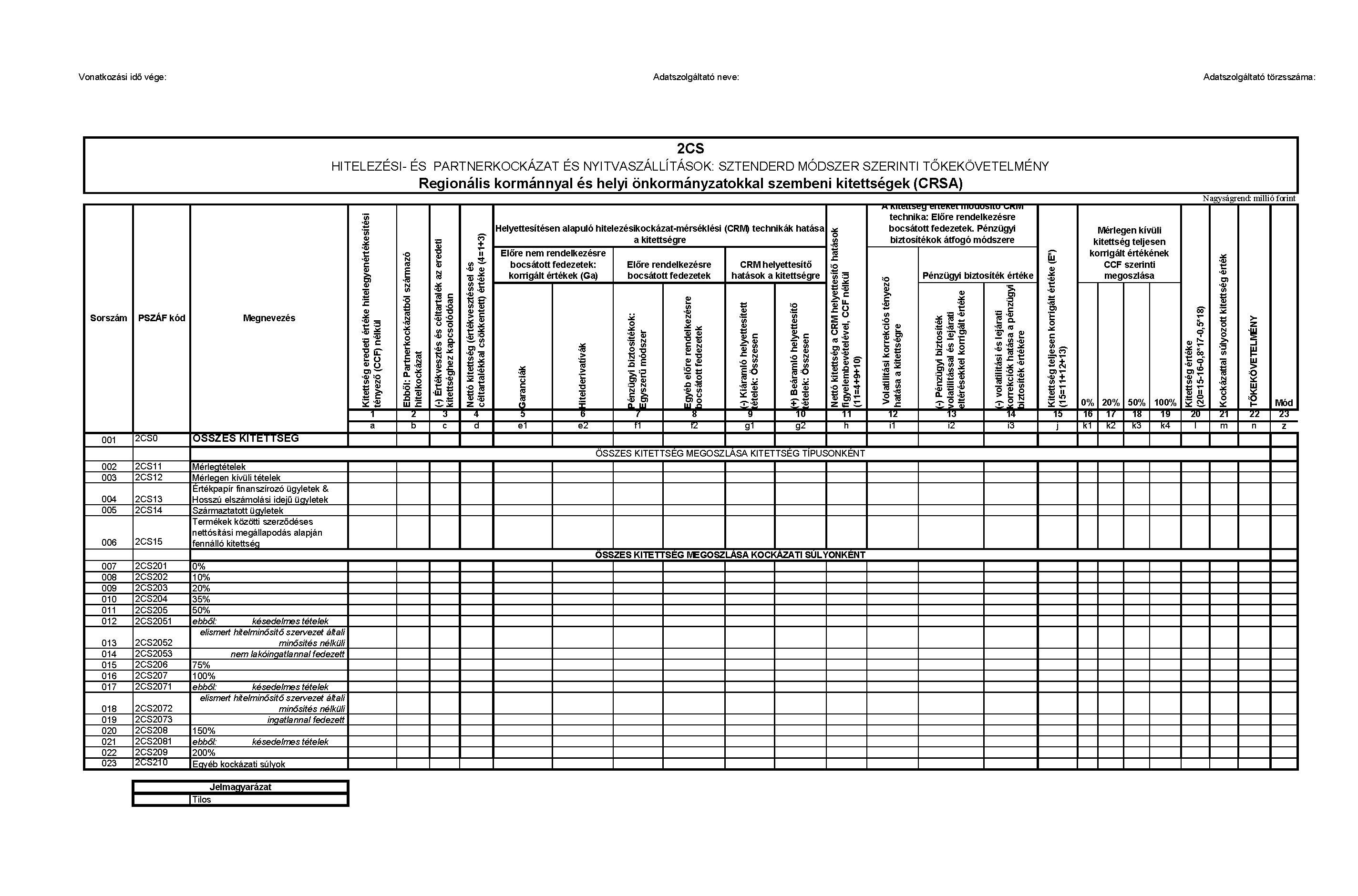

| 2CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény REGIONÁLIS KORMÁNNYAL ÉS HELYI ÖNKORMÁNYZATOKKAL SZEMBENI KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

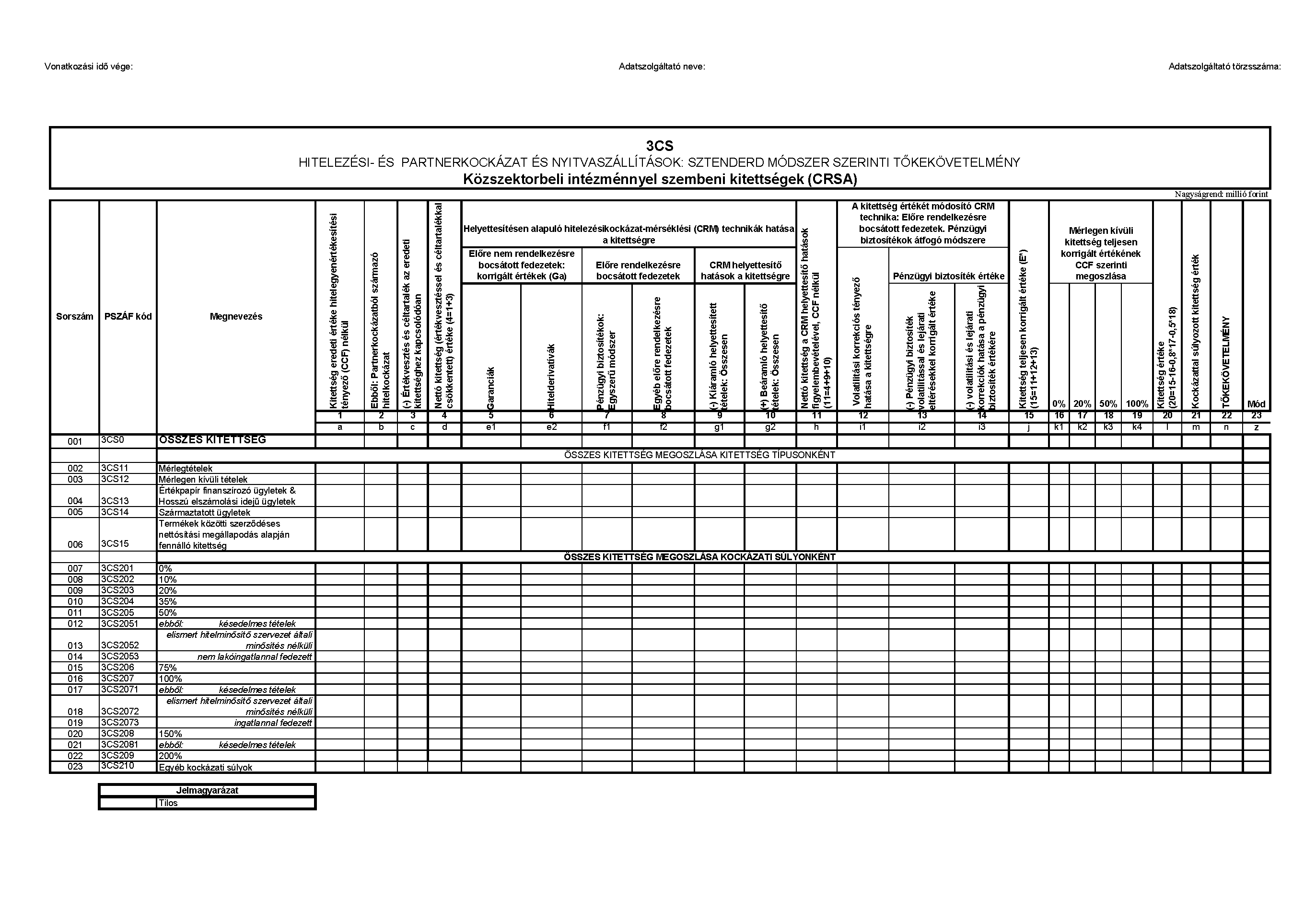

| 3CS | Hitelezési- és partnerkockázat és nyitvaszállítások: KÖZSZEKTORBELI INTÉZMÉNNYEL SZEMBENI KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

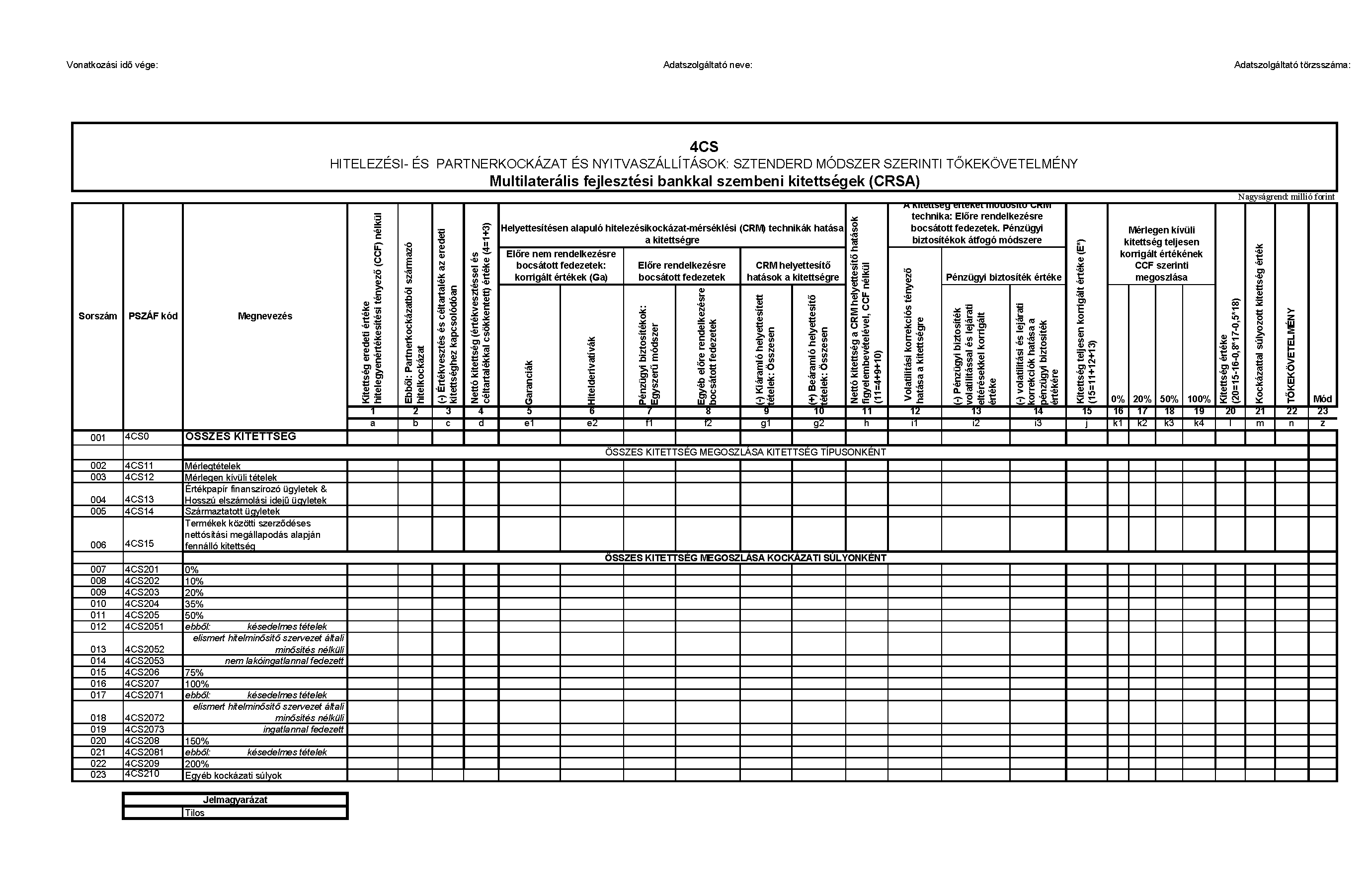

| 4CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény MULTILATERÁLIS FEJLESZTÉSI BANKKAL SZEMBENI KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

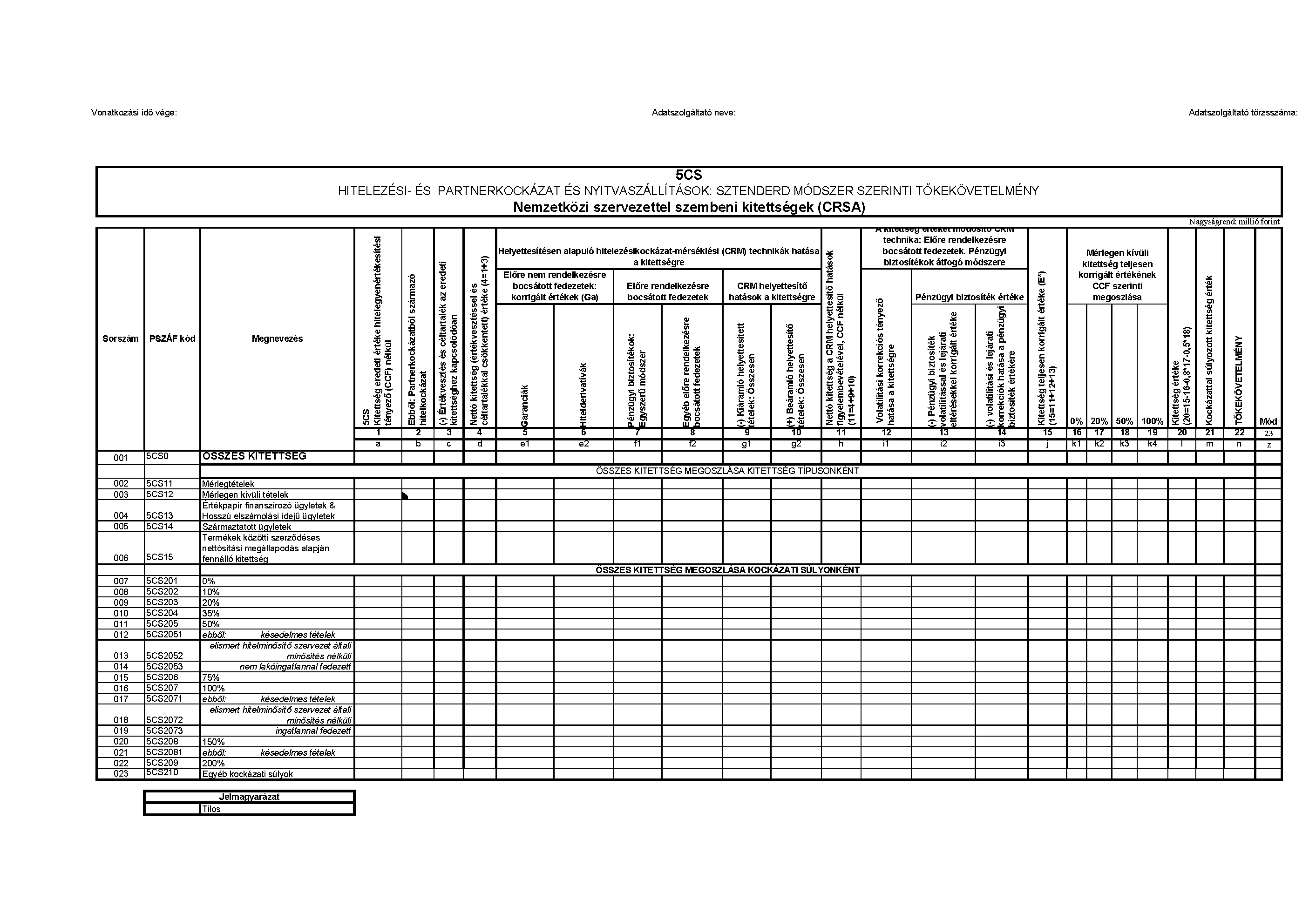

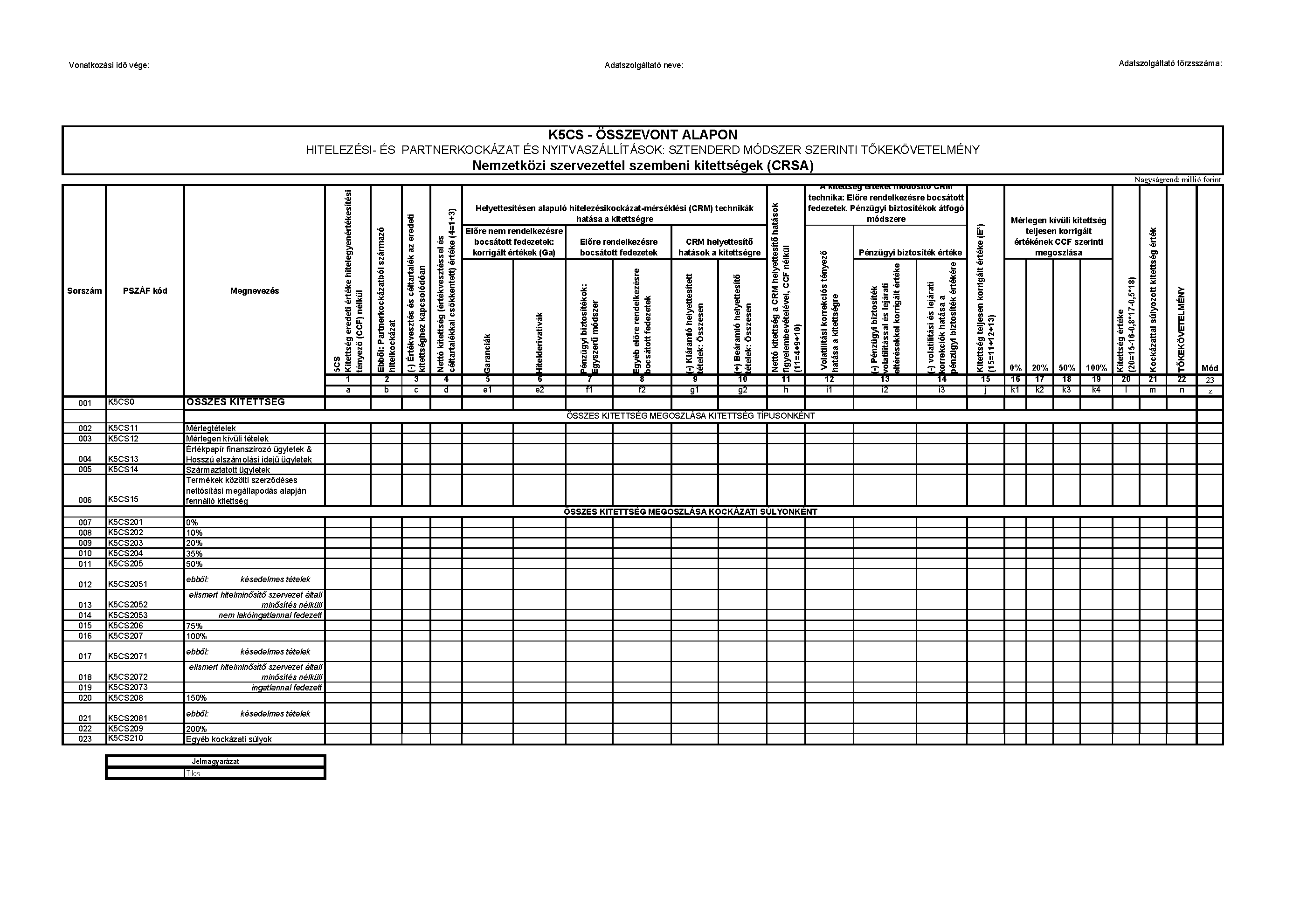

| 5CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény NEMZETKÖZI SZERVEZETTEL SZEMBENI KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

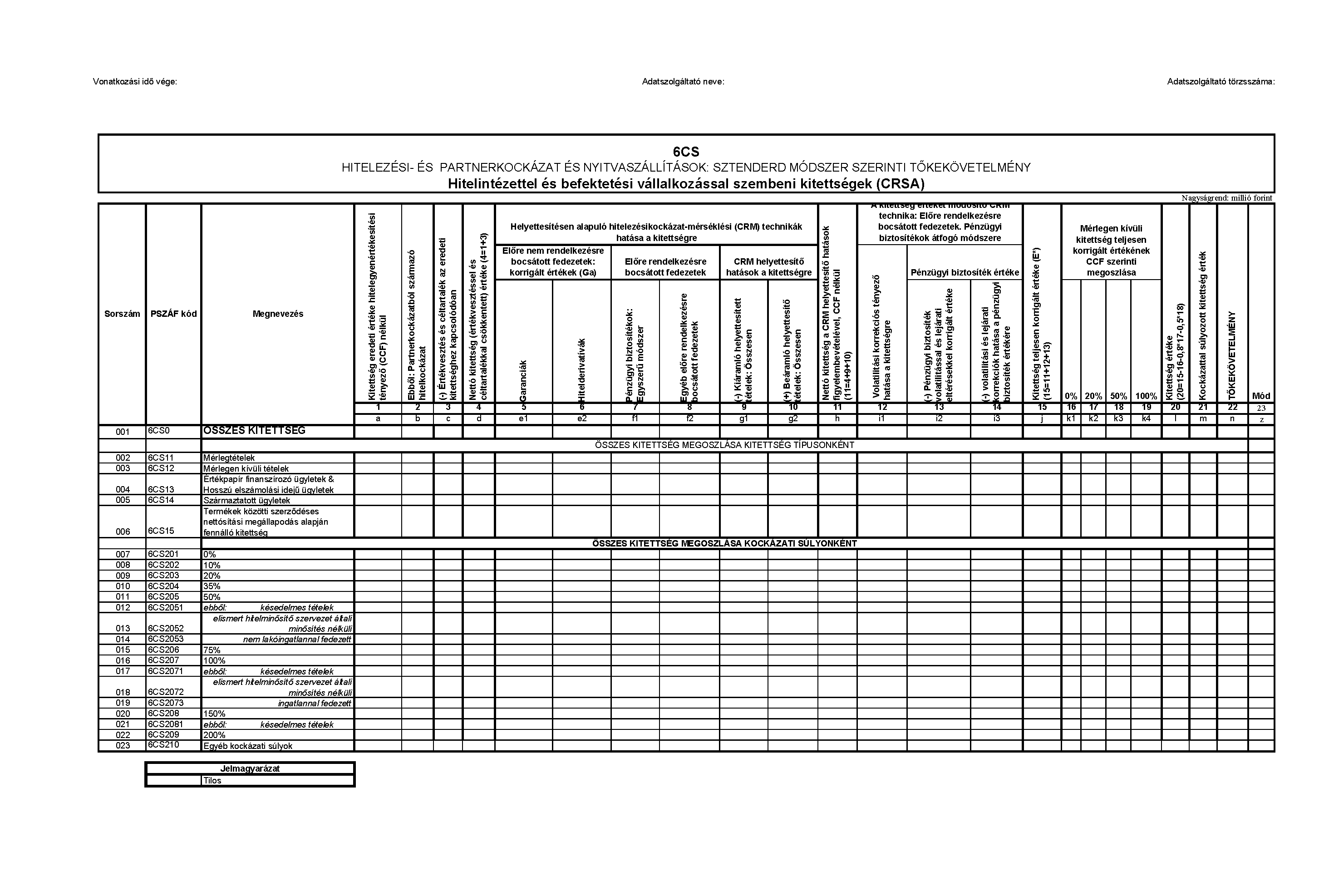

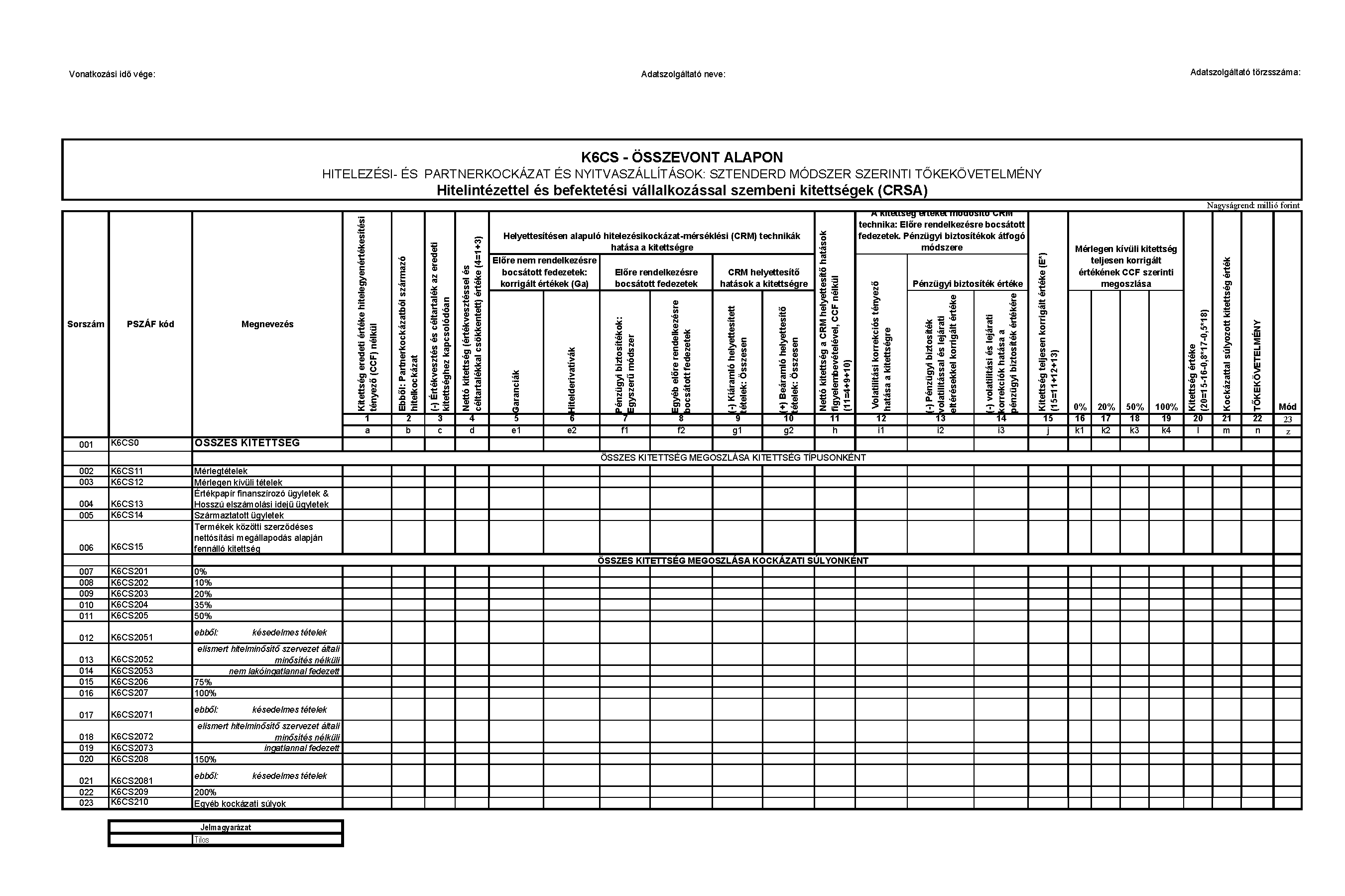

| 6CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

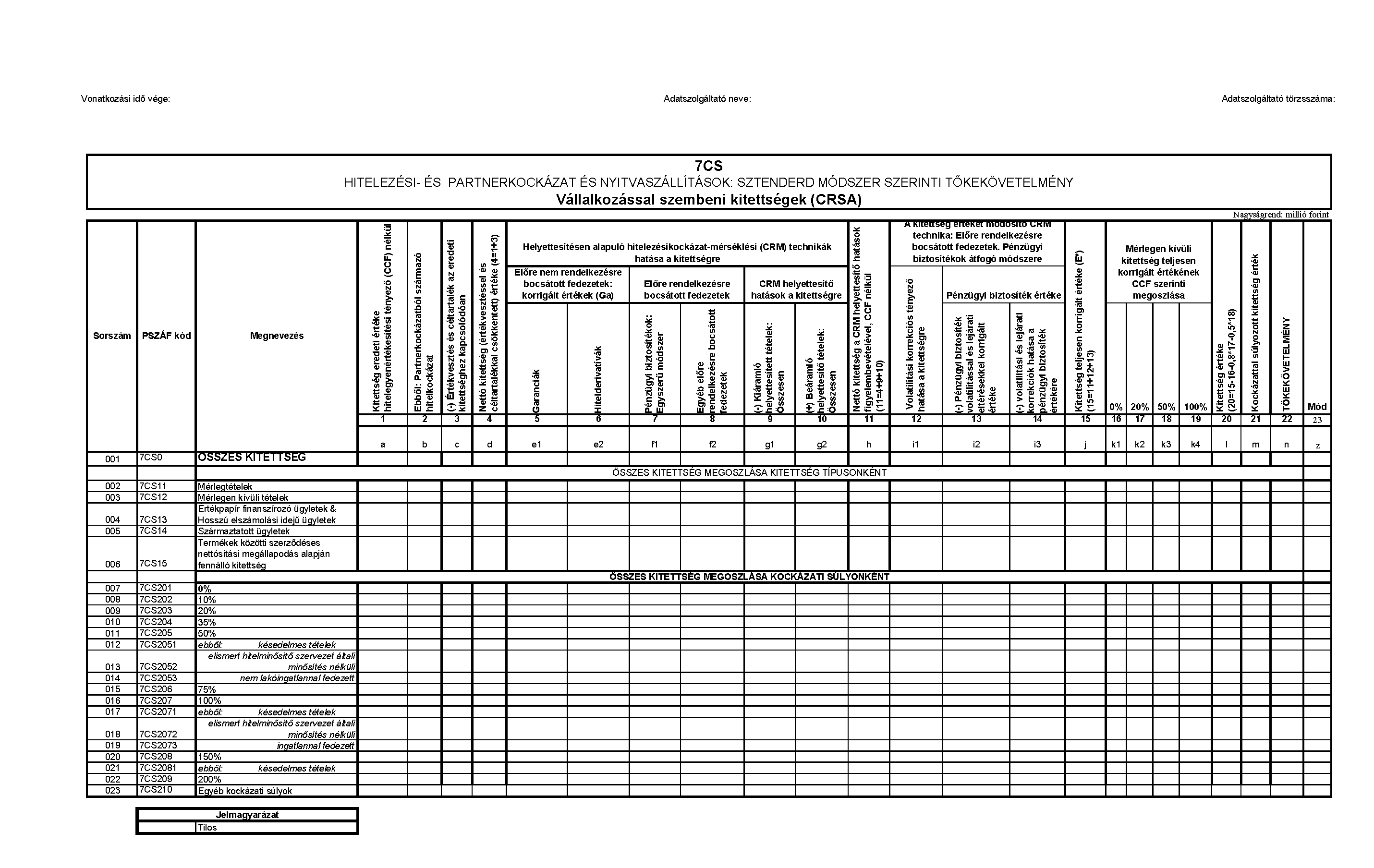

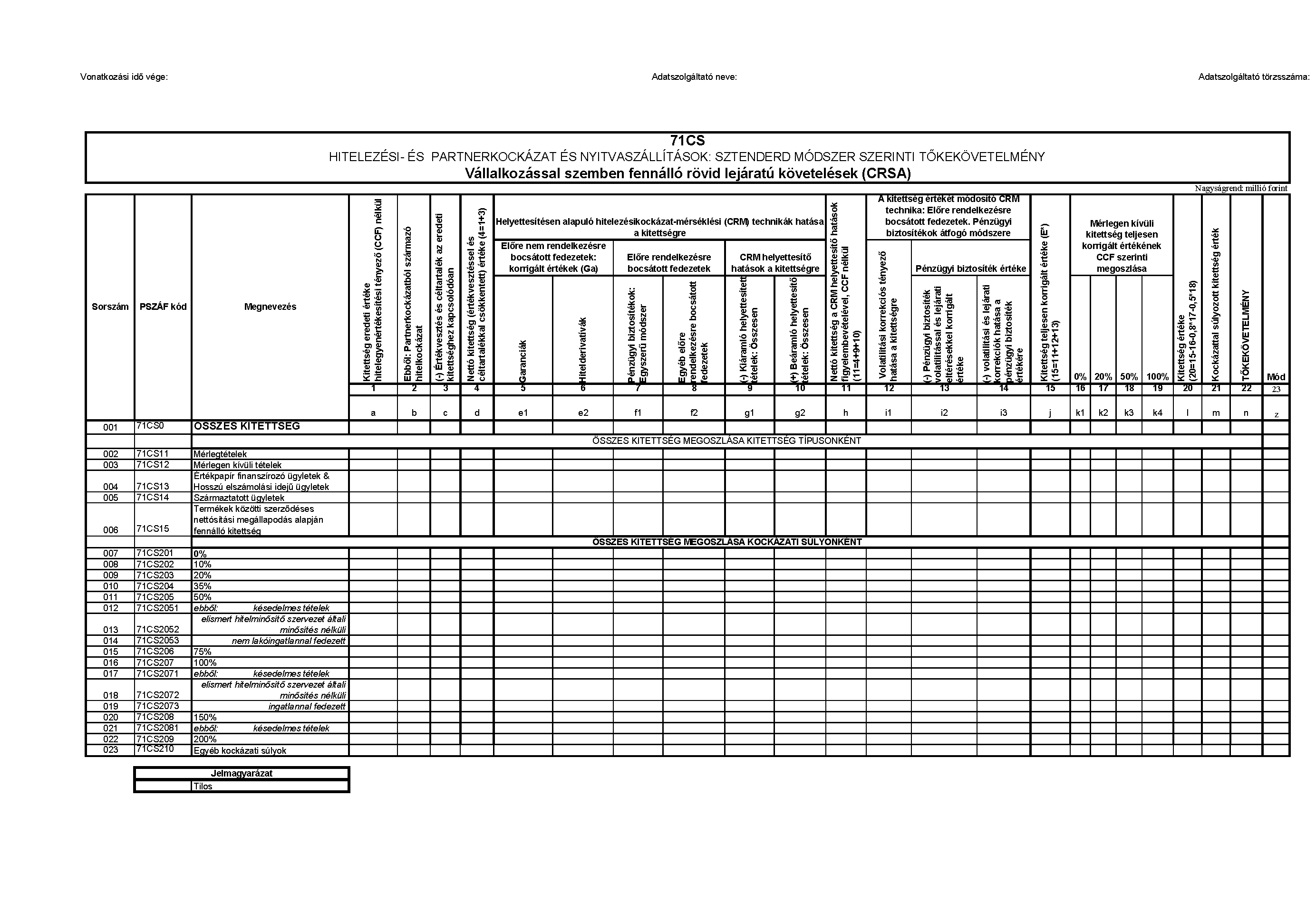

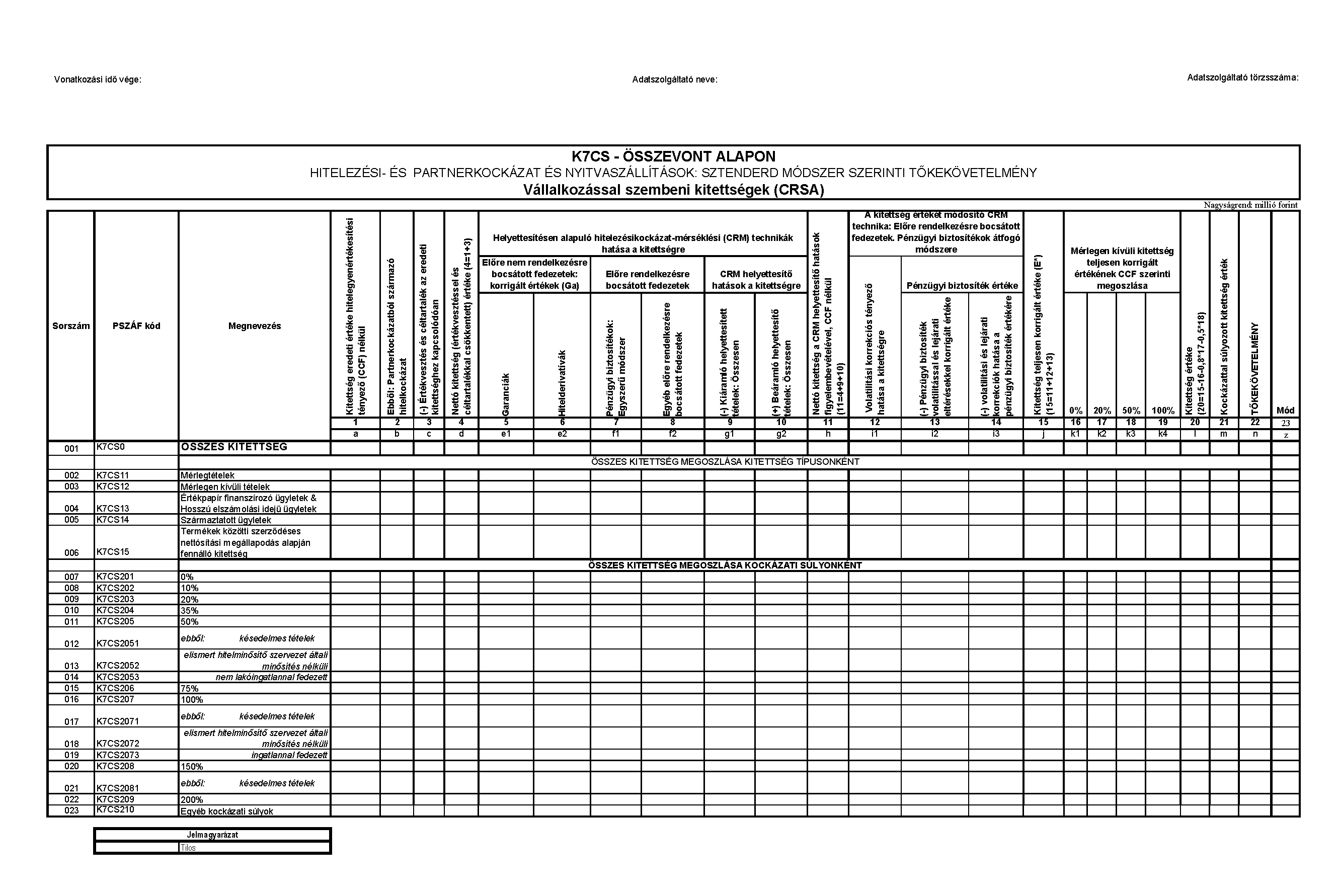

| 7CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

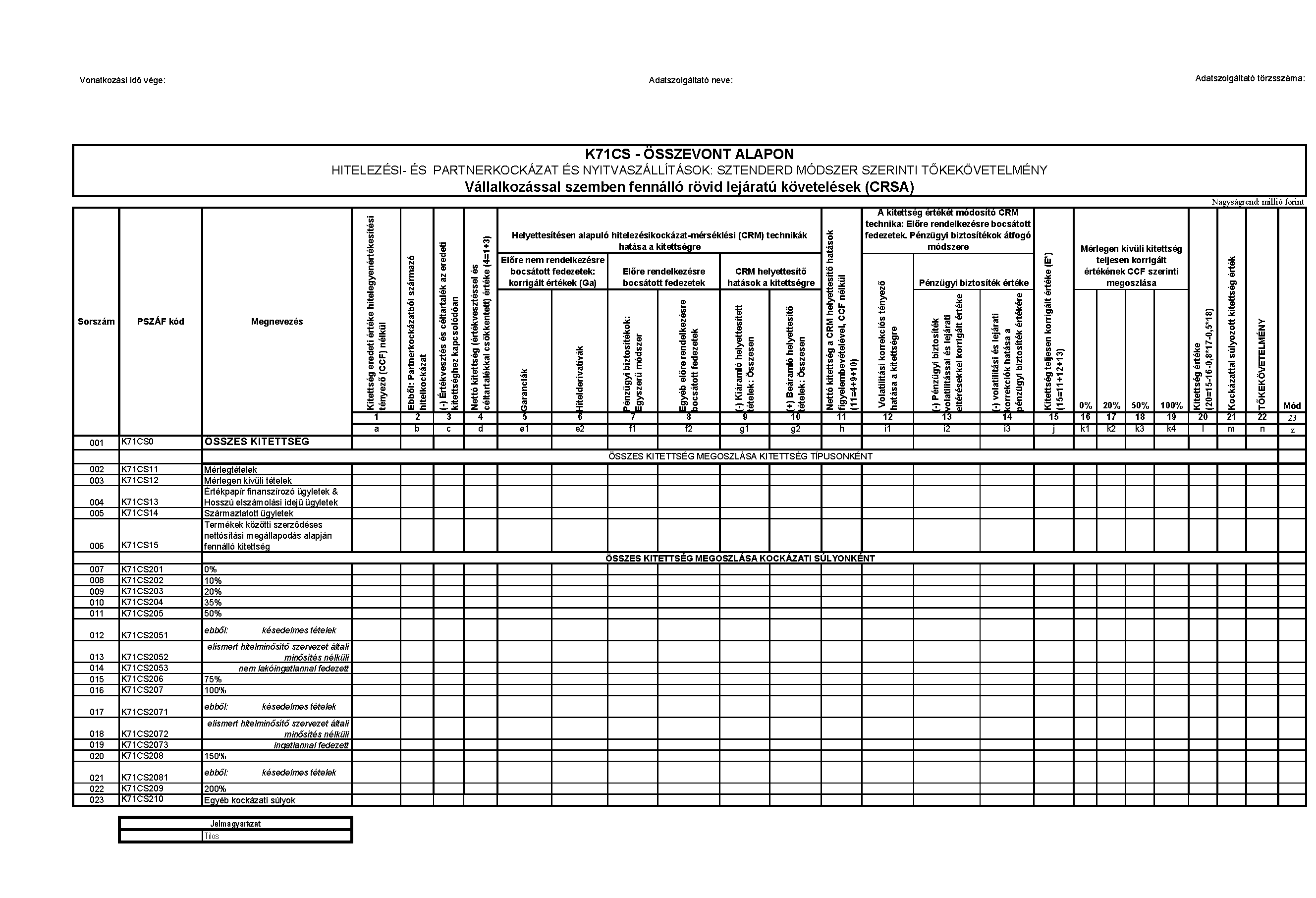

| 71CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény VÁLLALKOZÁSSAL SZEMBEN FENNÁLLÓ RÖVID LEJÁRATÚ KÖVETELÉSEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

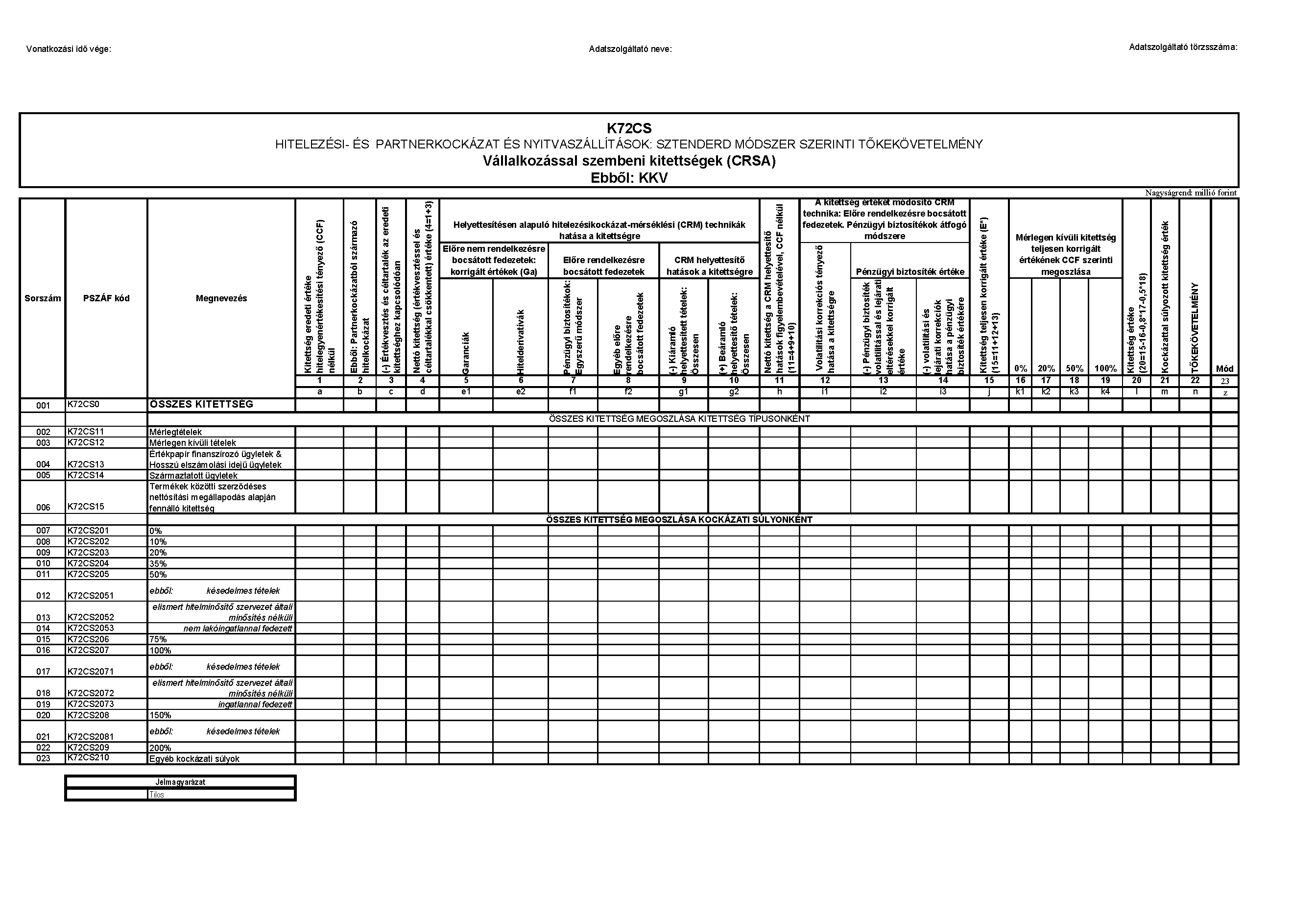

| 72CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (CRSA) EBBŐL: KKV | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

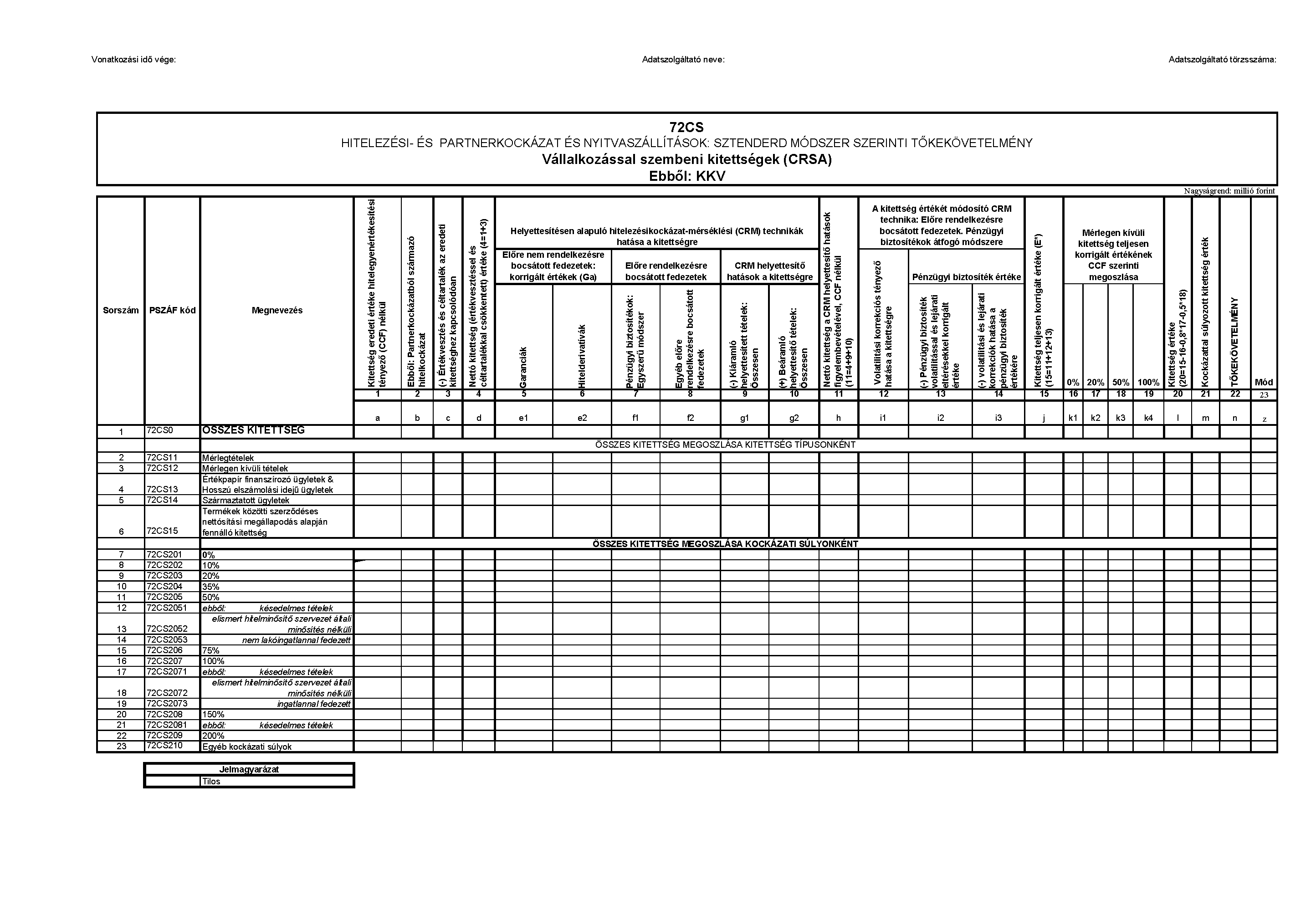

| 8CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

| 81CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGEK (CRSA) EBBŐL: KKV | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

| Táblakód | Megnevezés | FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | ||||||||||||||||||||||||||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | |||||||||||||||||||||||||||||||||

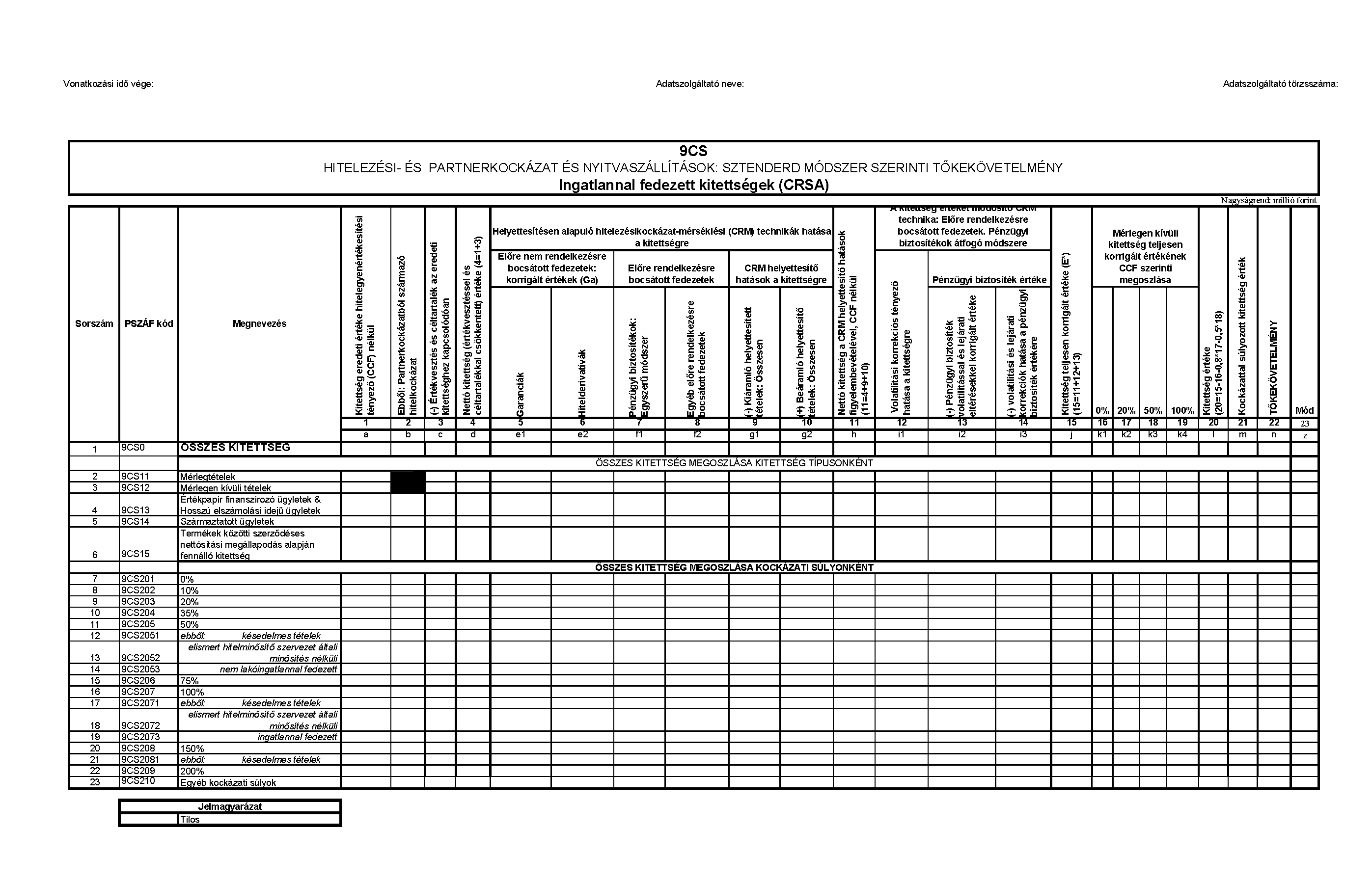

| 9CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény INGATLANNAL FEDEZETT KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

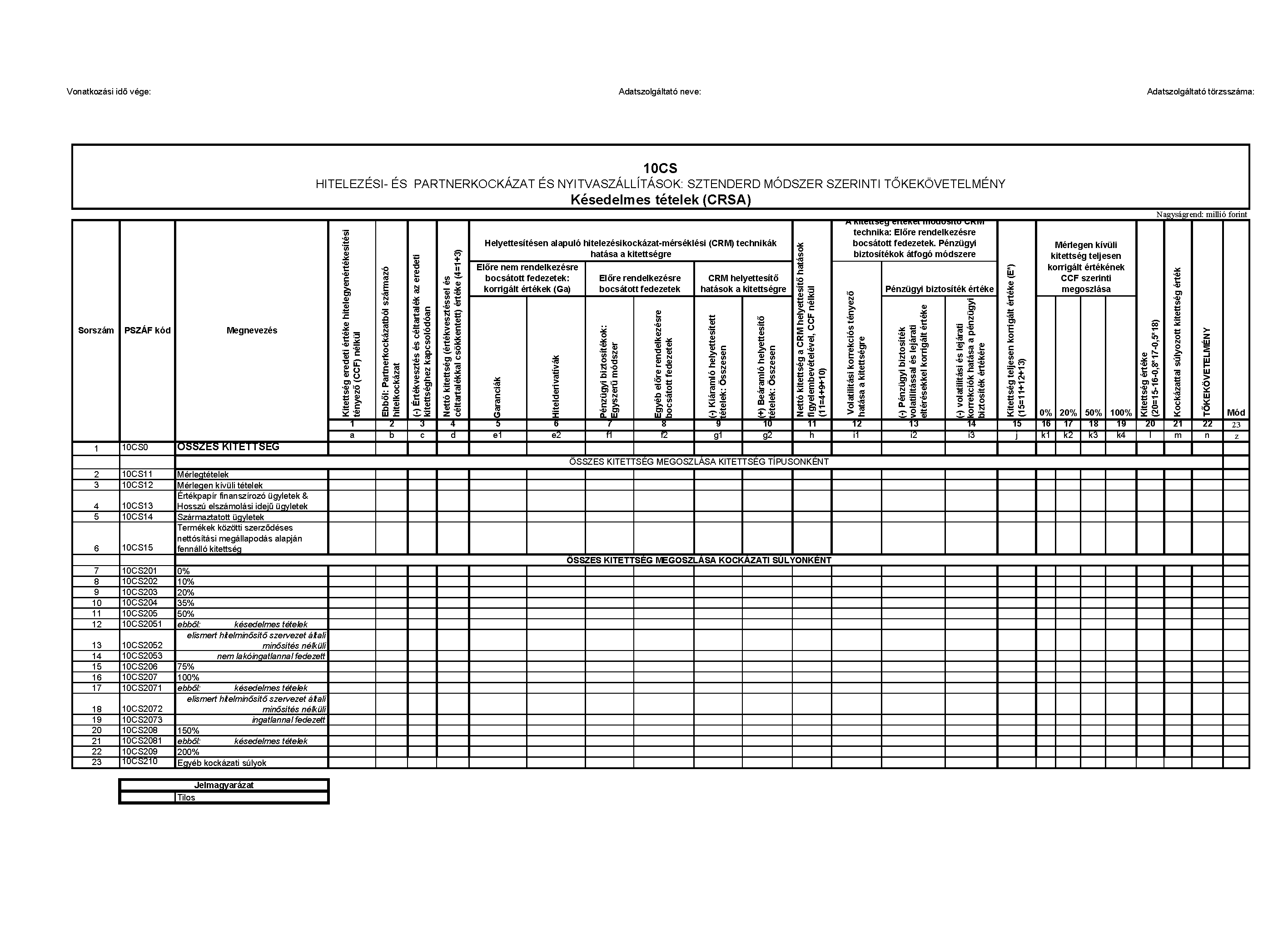

| 10CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény KÉSEDELMES TÉTELEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

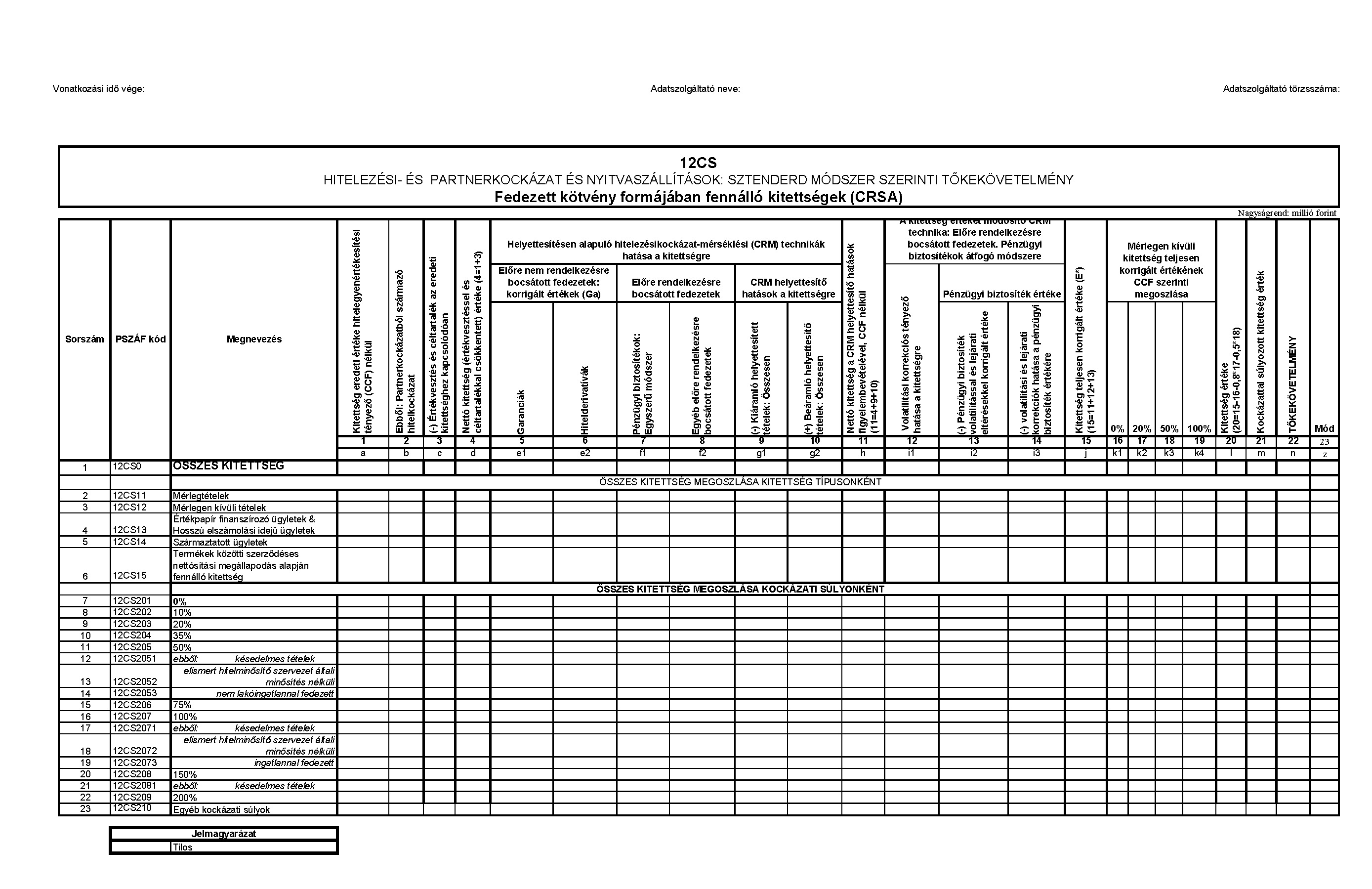

| 12CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény FEDEZETT KÖTVÉNY FORMÁJÁBAN FENNÁLLÓ KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

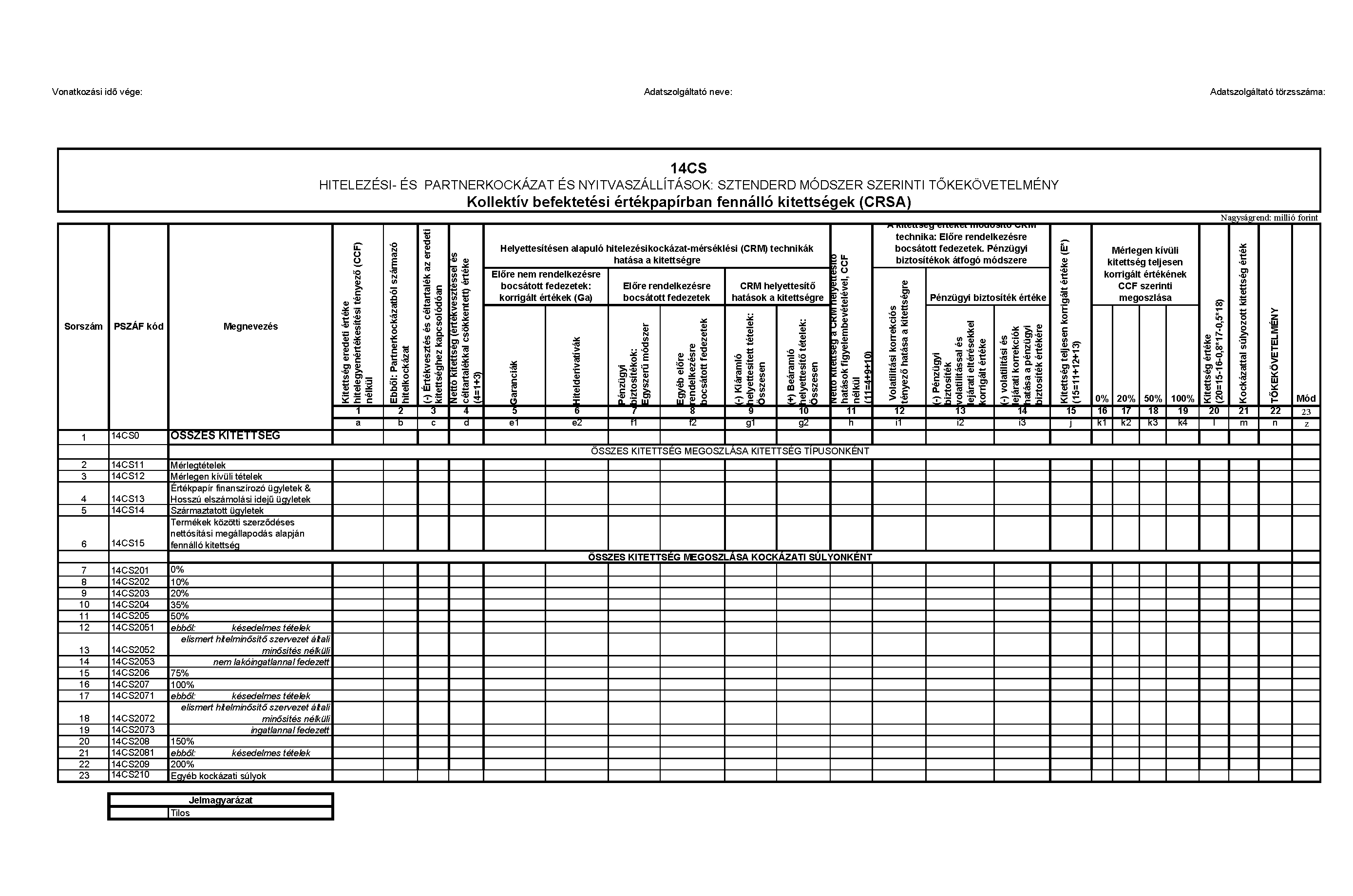

| 14CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény KOLLEKTÍV BEFEKTETÉSI ÉRTÉKPAPÍRBAN FENNÁLLÓ KITETTSÉGEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

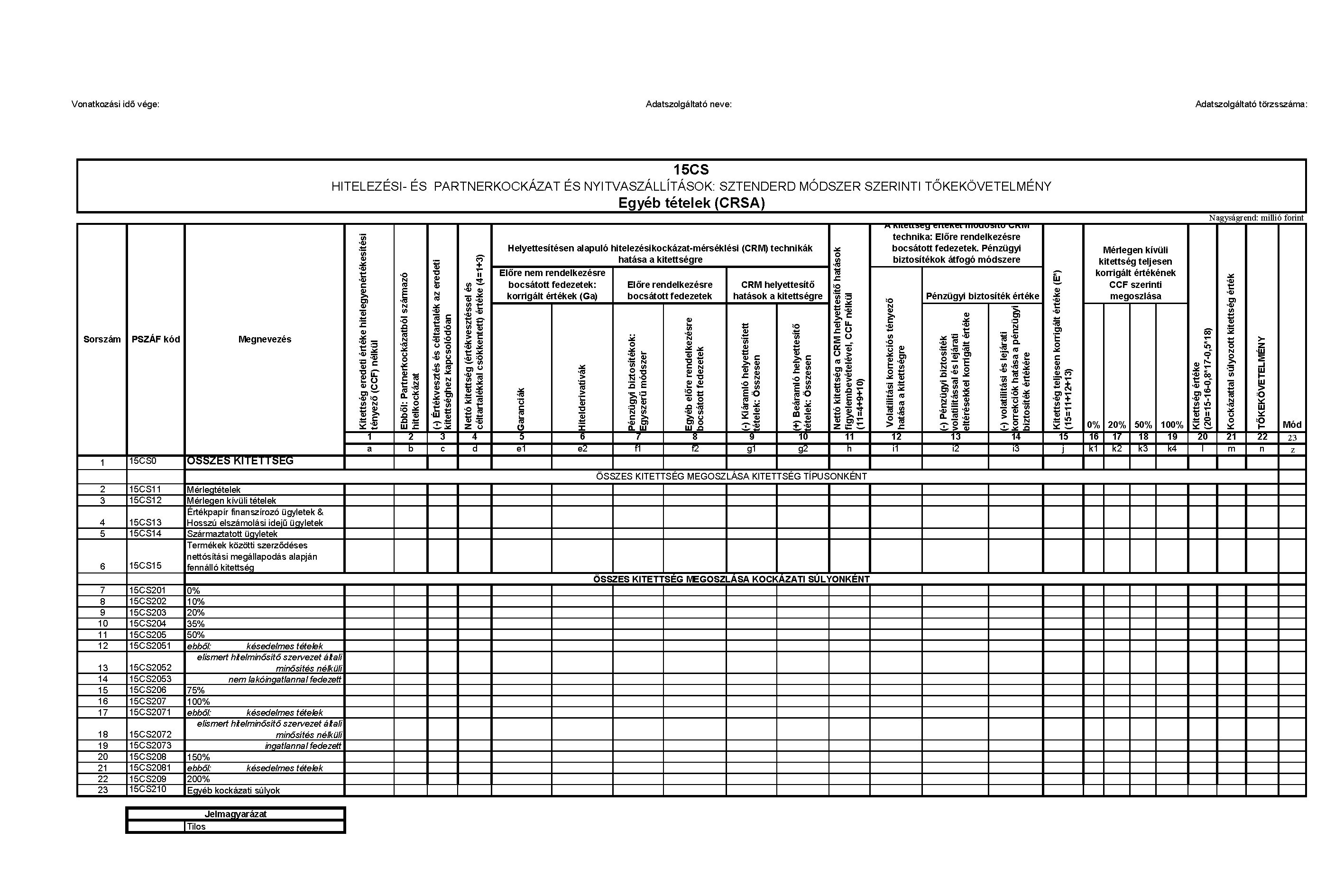

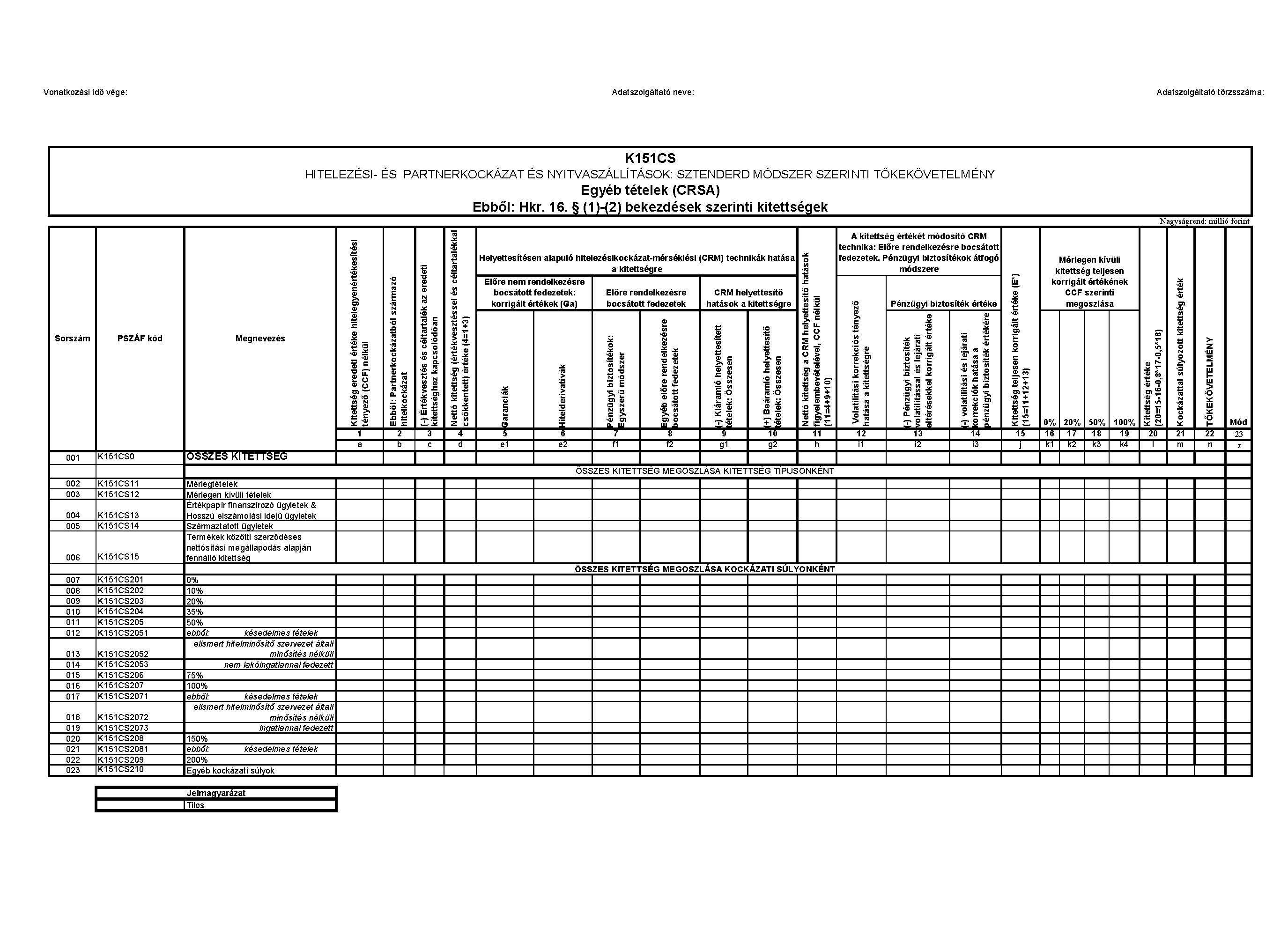

| 15CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény EGYÉB TÉTELEK (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

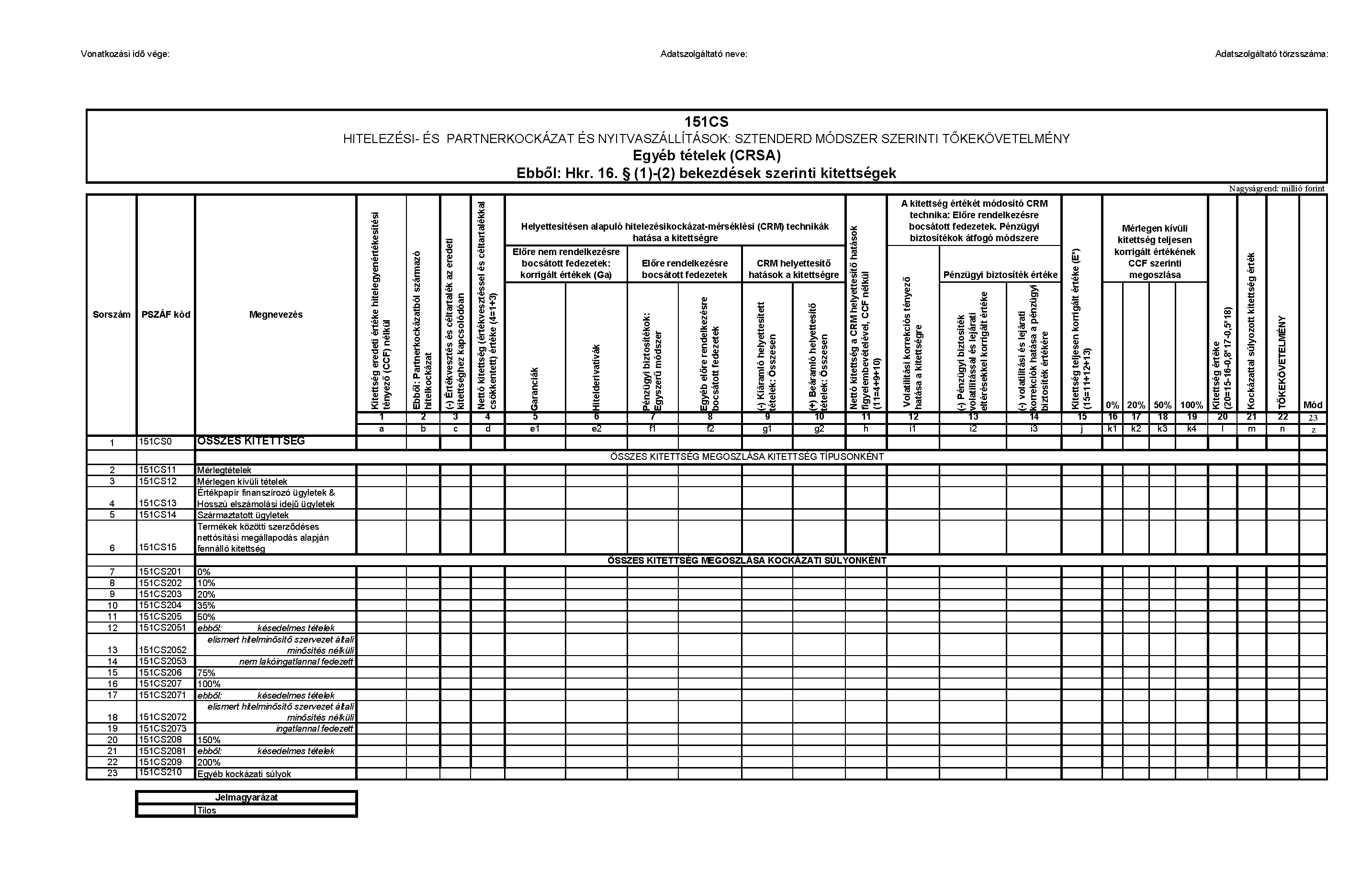

| 151CS | Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény EGYÉB TÉTELEK Ebből: Hkr. 16. § (1)-(2) bekezdések szerinti kitettségek (CRSA) | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

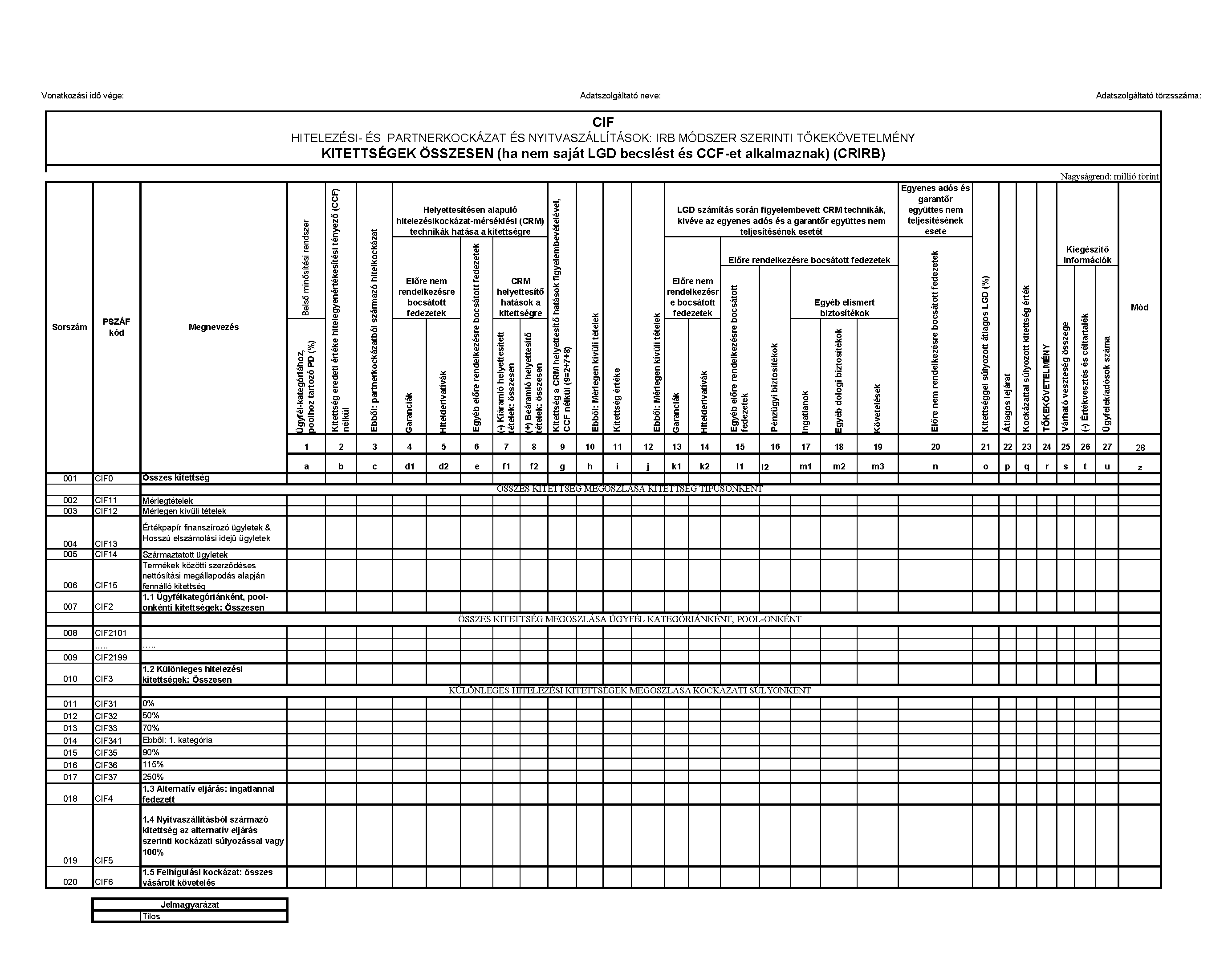

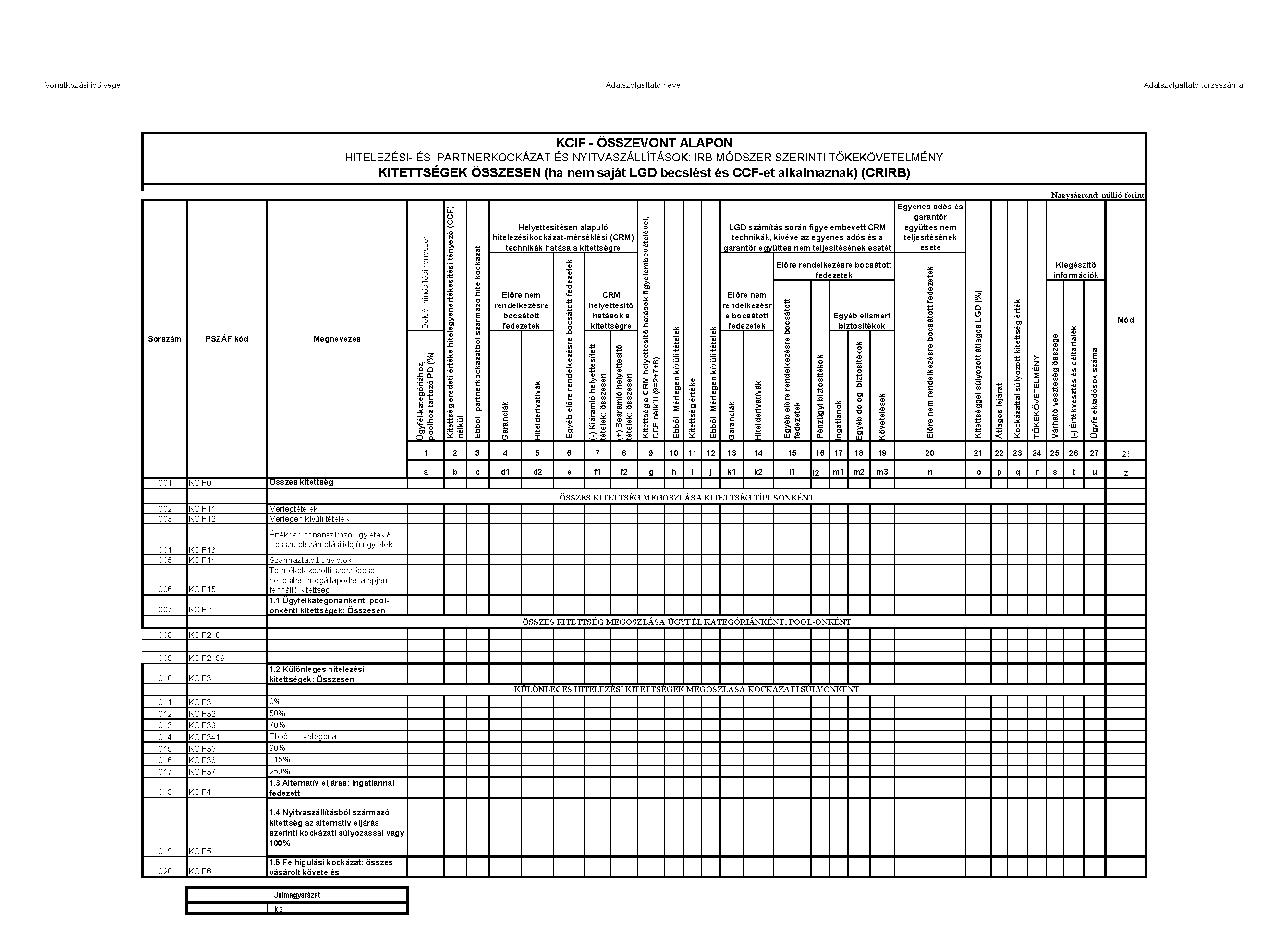

| CIF | HITELEZÉSI- ÉS PARTNERKOCKÁZAT ÉS NYITVASZÁLLÍTÁSOK: IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY KITETTSÉGEK ÖSSZESEN (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

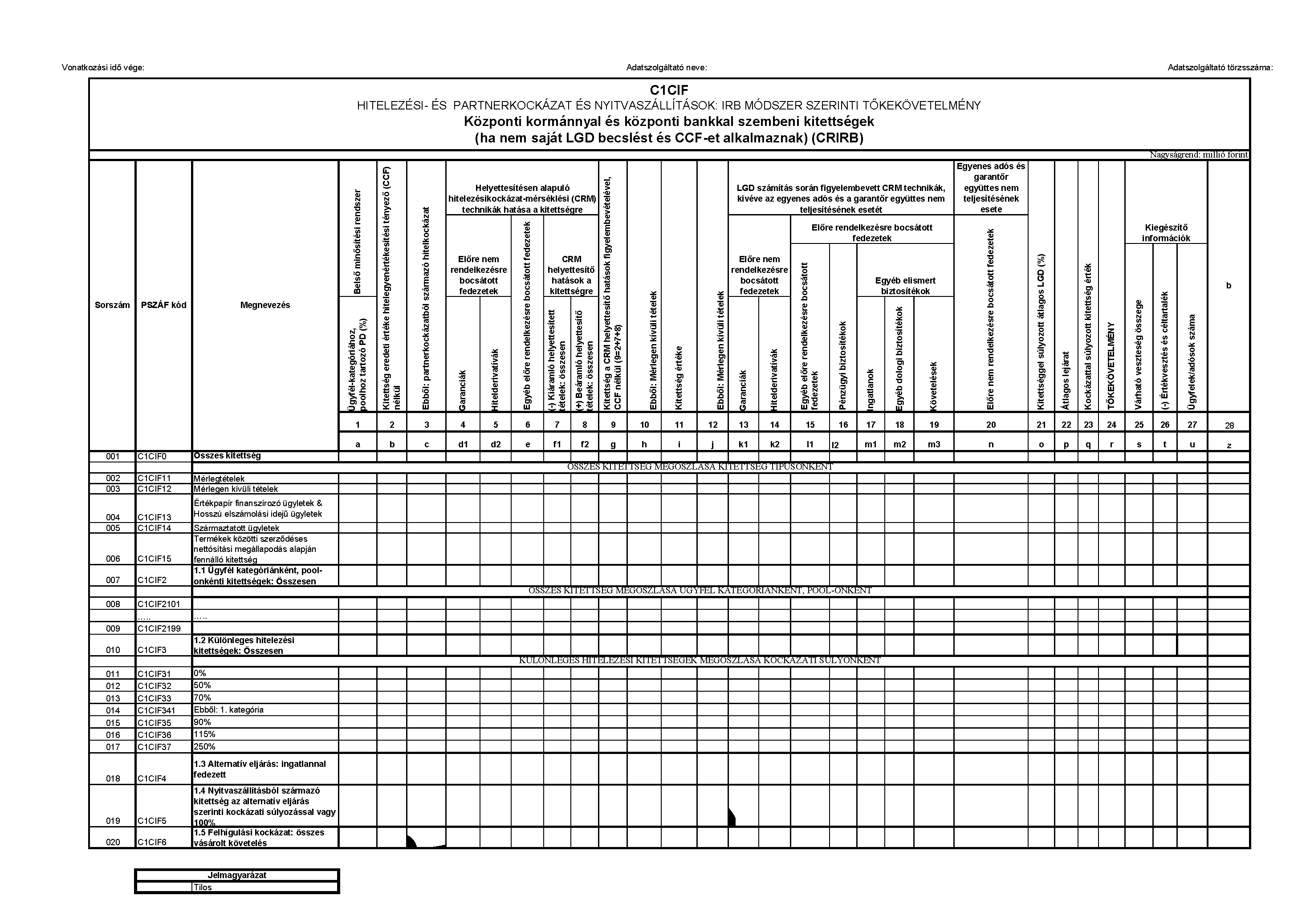

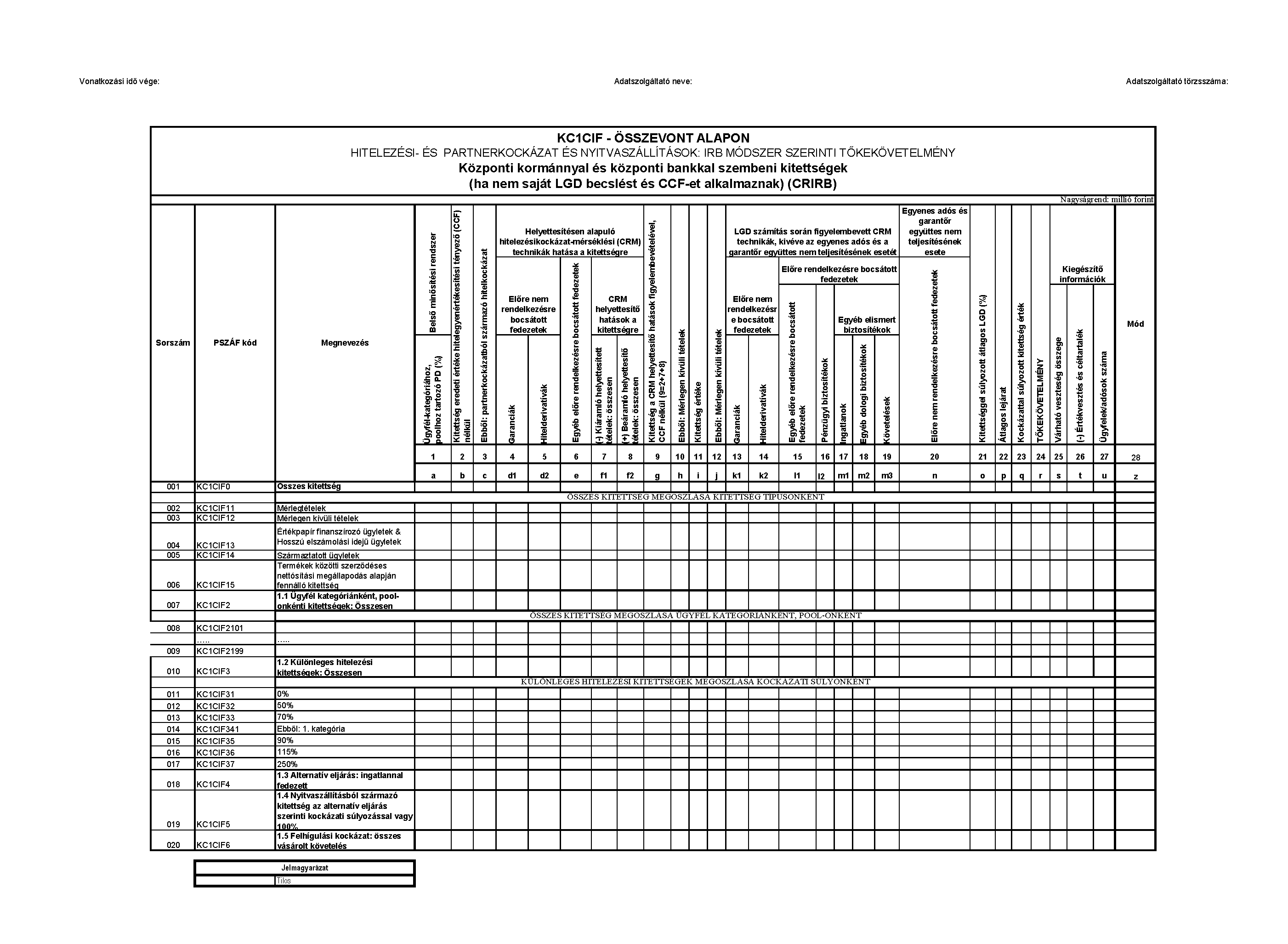

| C1CIF | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény KÖZPONTI KORMÁNNYAL ÉS KÖZPONTI BANKKAL SZEMBENI KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

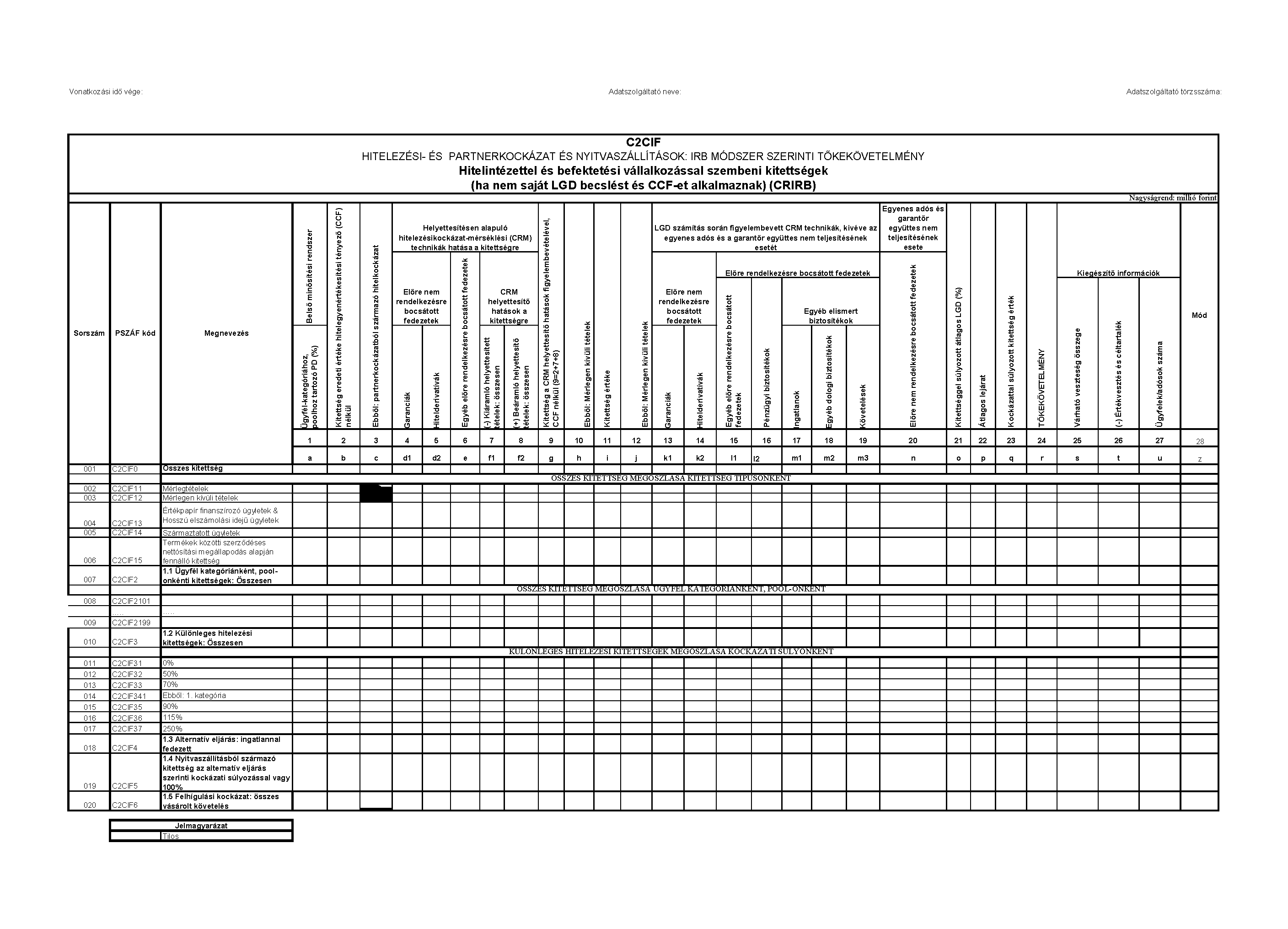

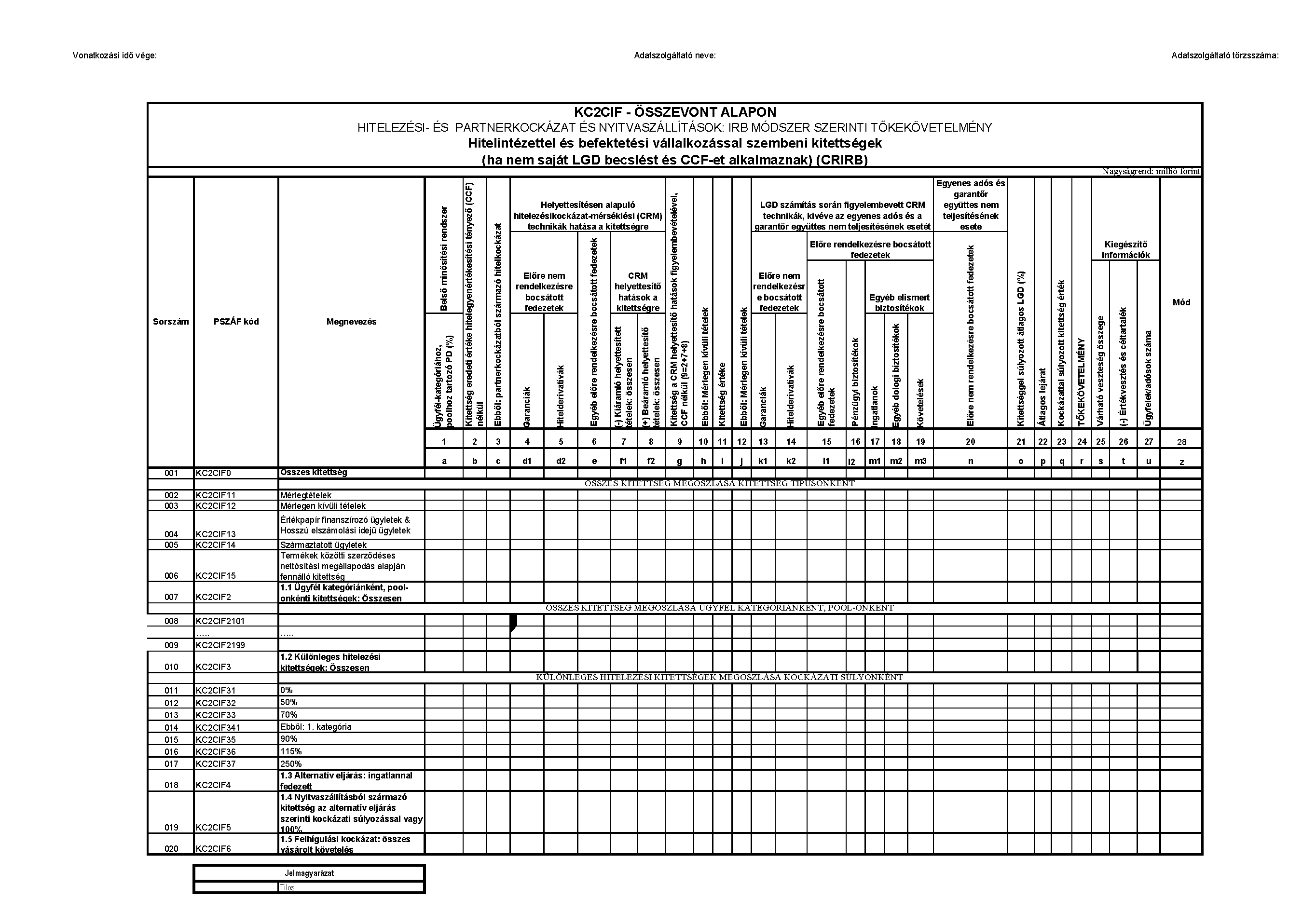

| C2CIF | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

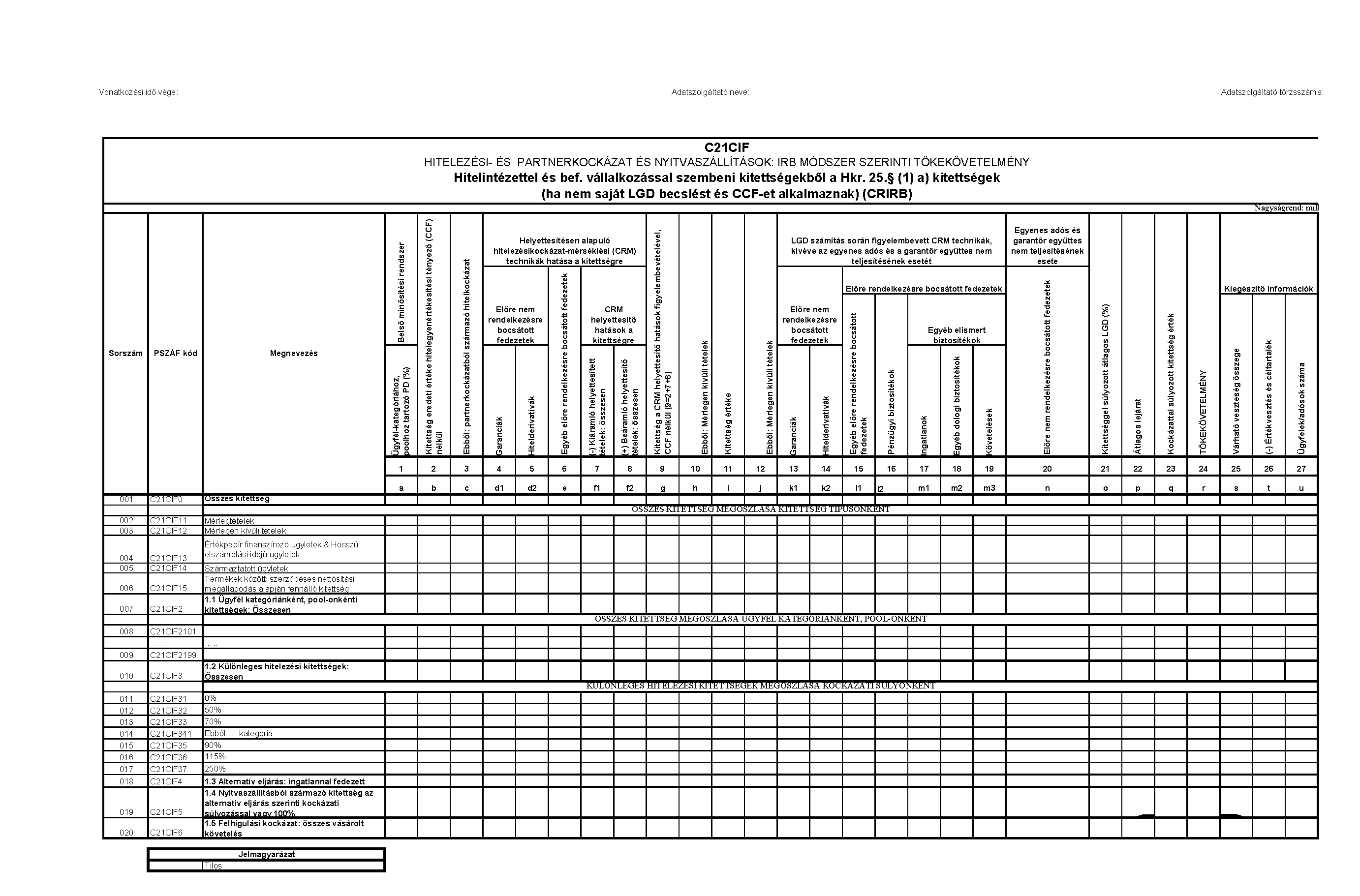

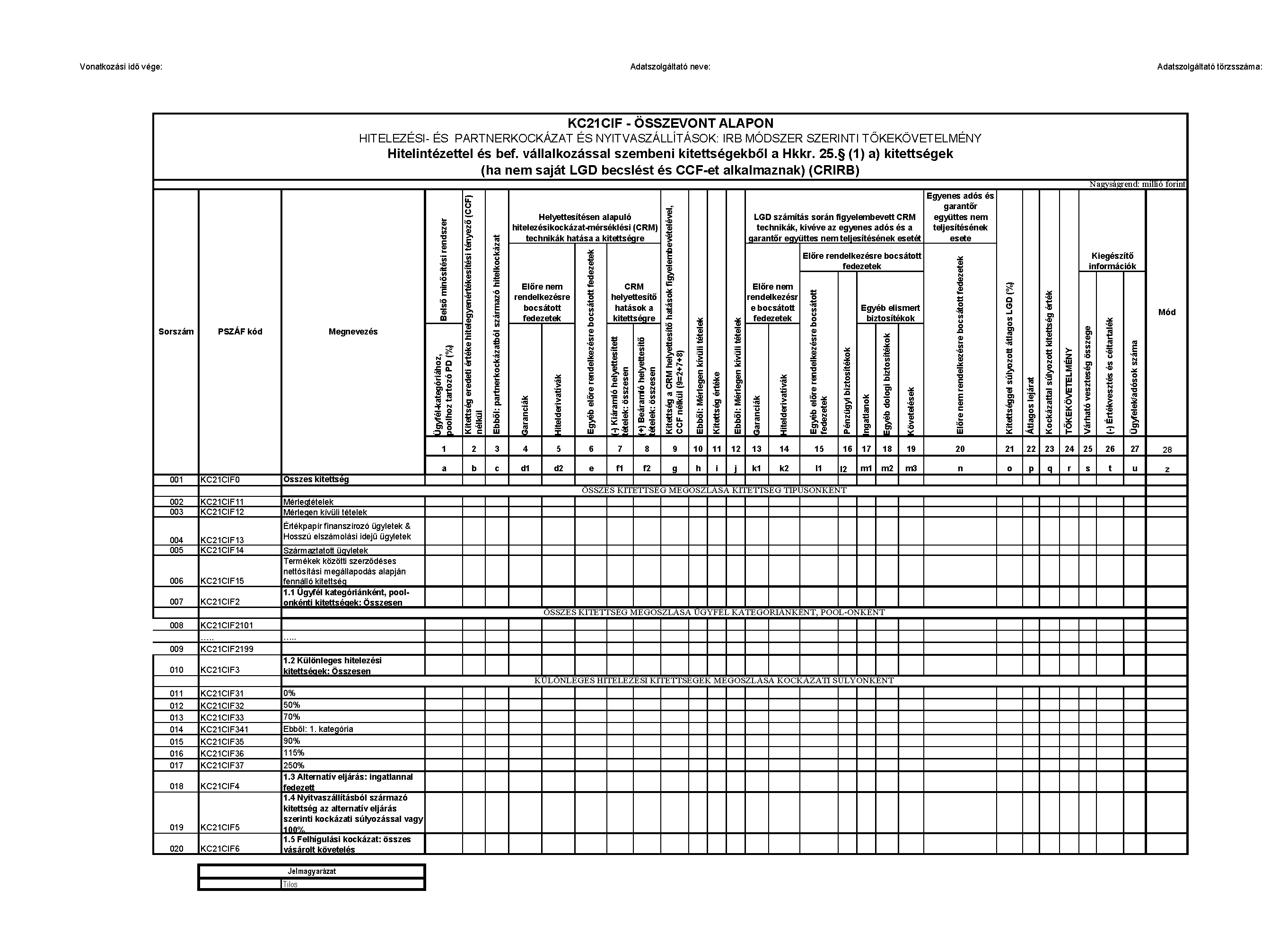

| C21CIF | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEKBŐL A Hkr.25. § (1) a) KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

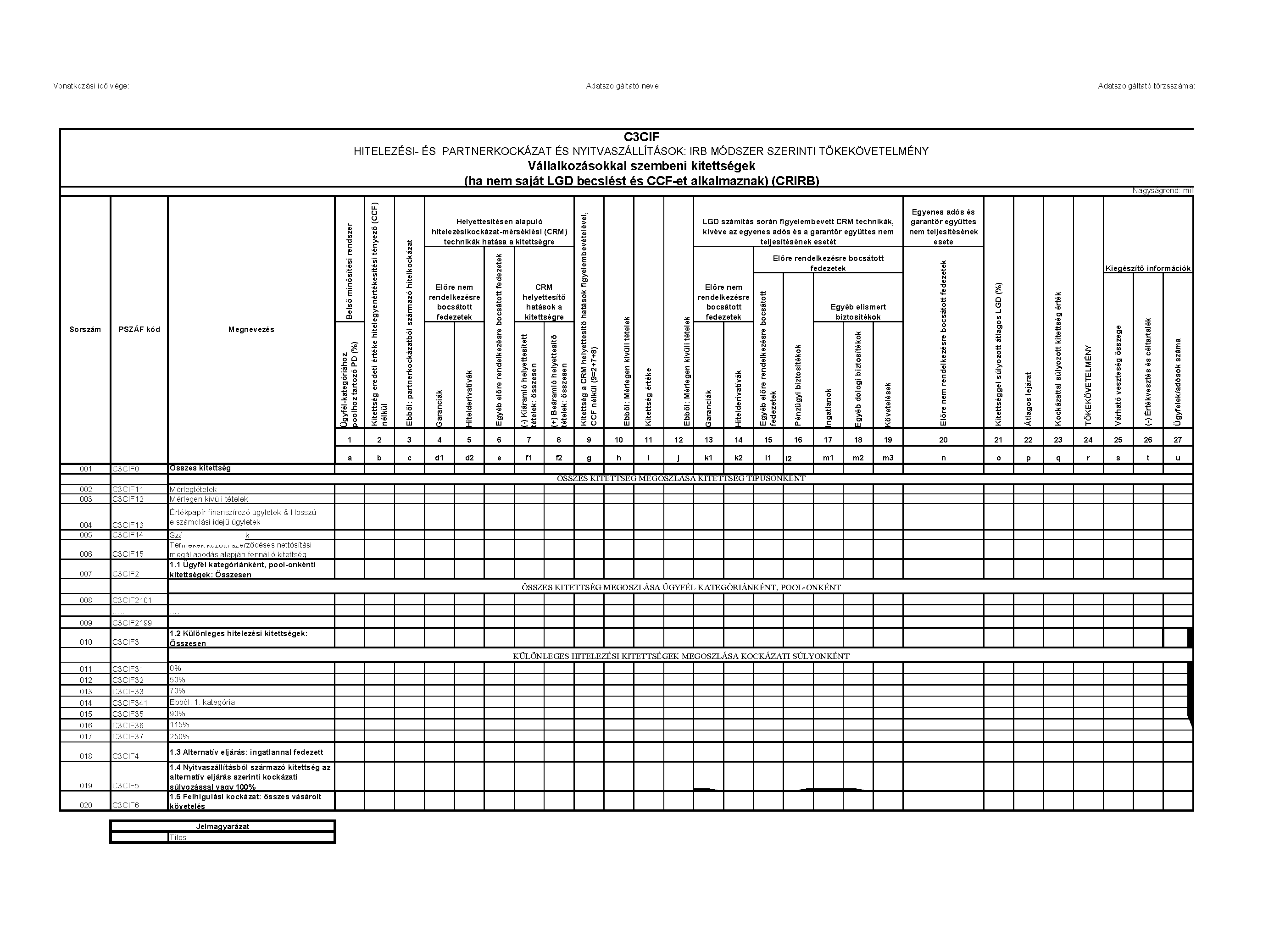

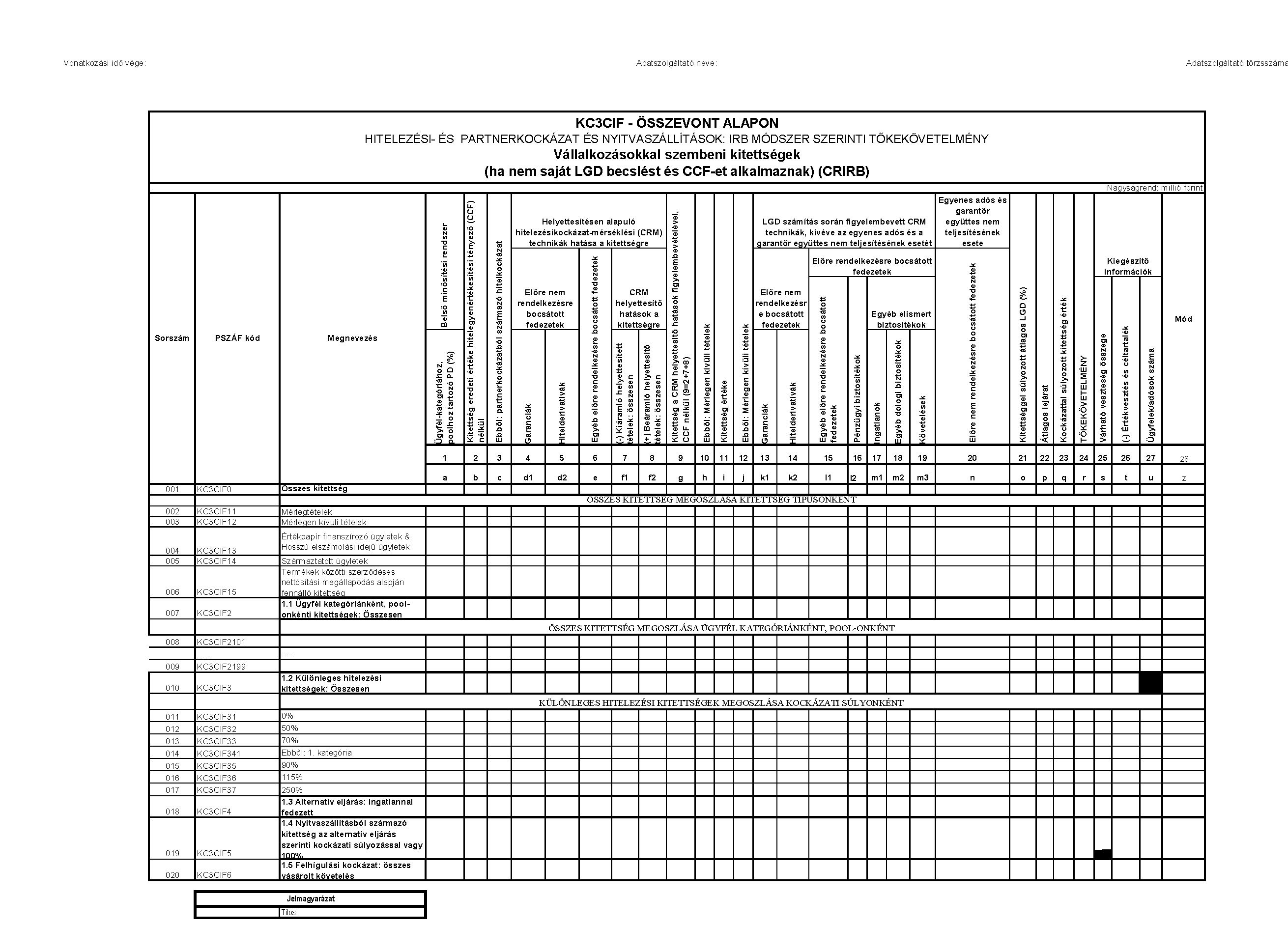

| C3CIF | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

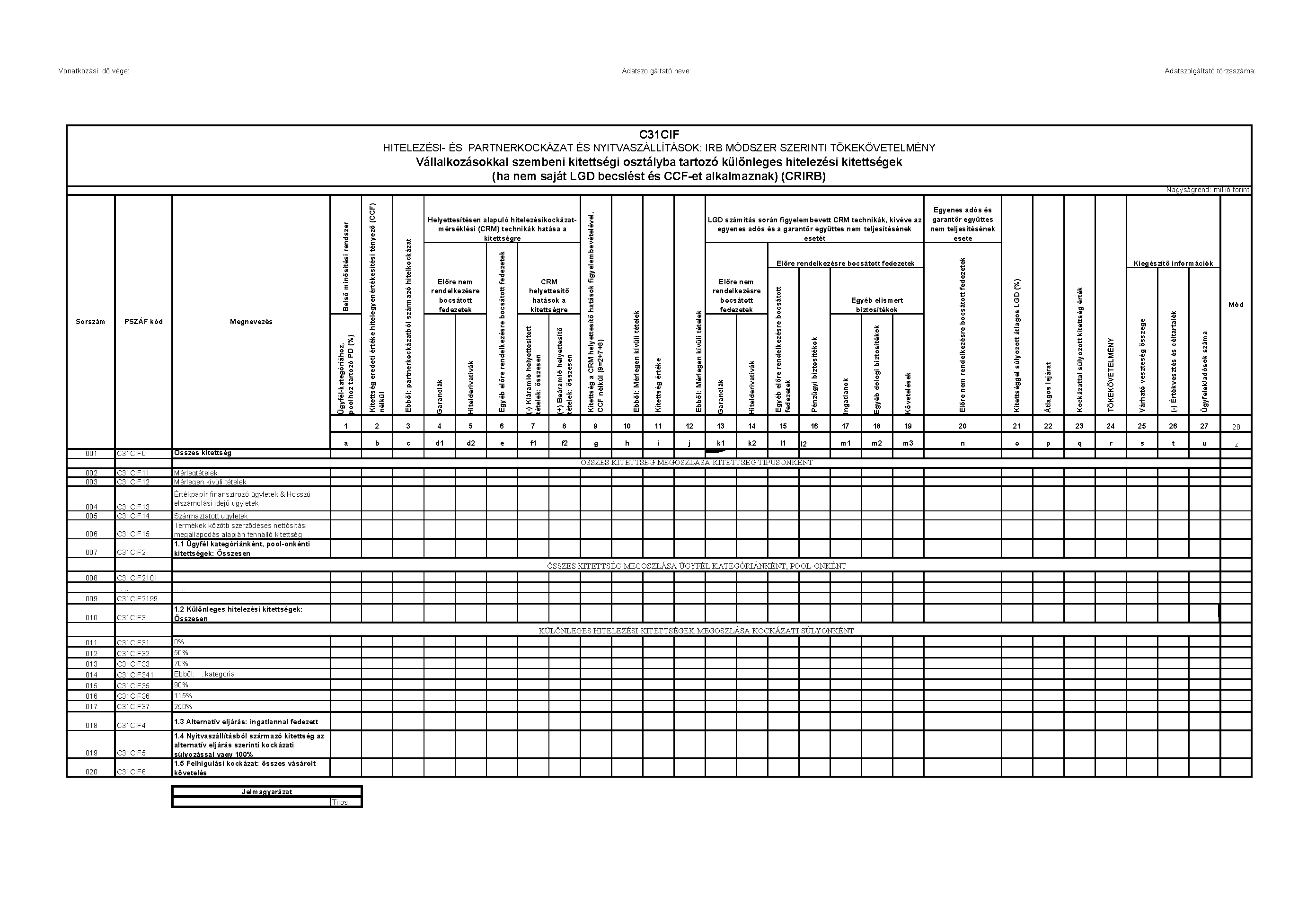

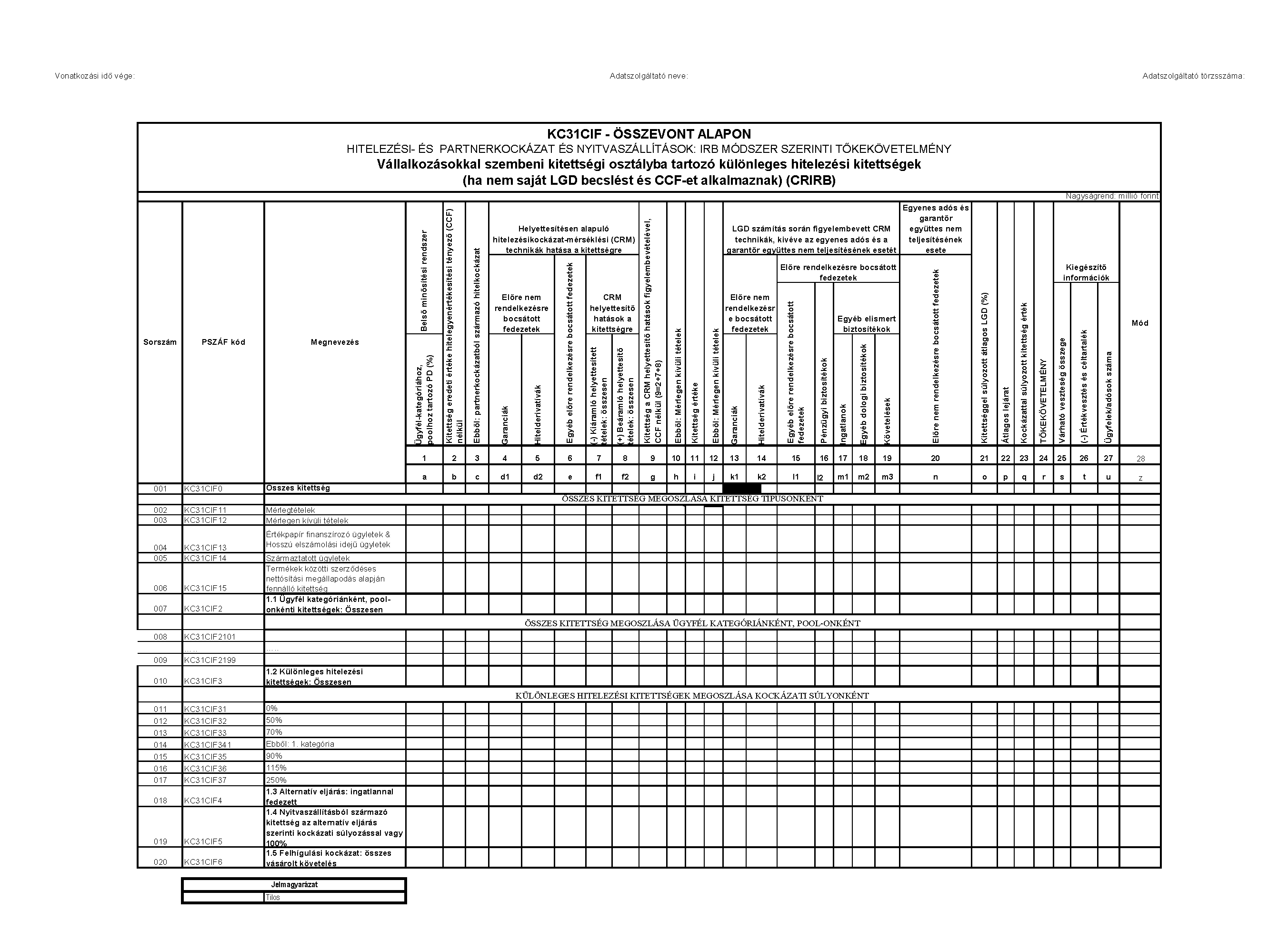

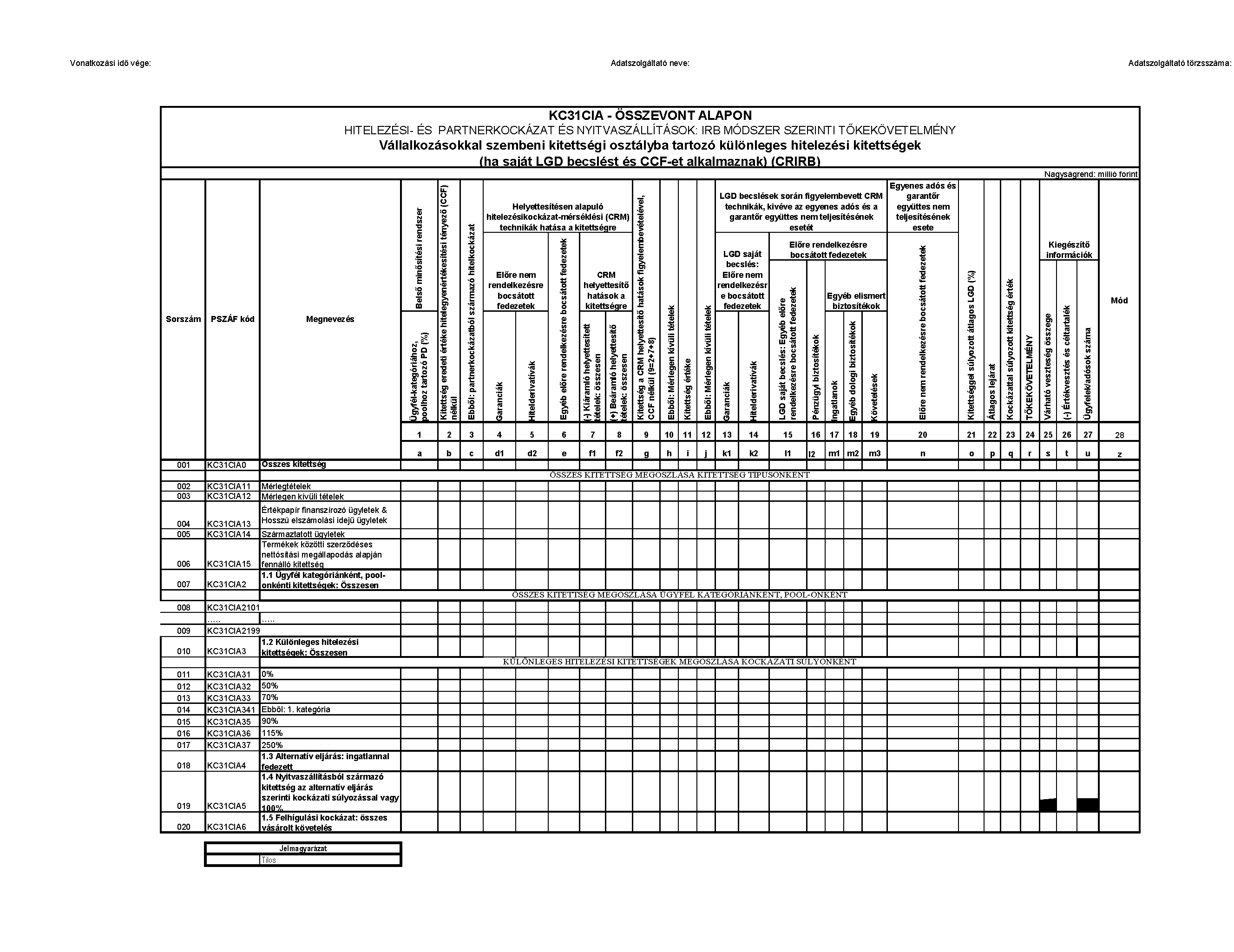

| C31CIF | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ KÜLÖNLEGES HITELEZÉSI KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

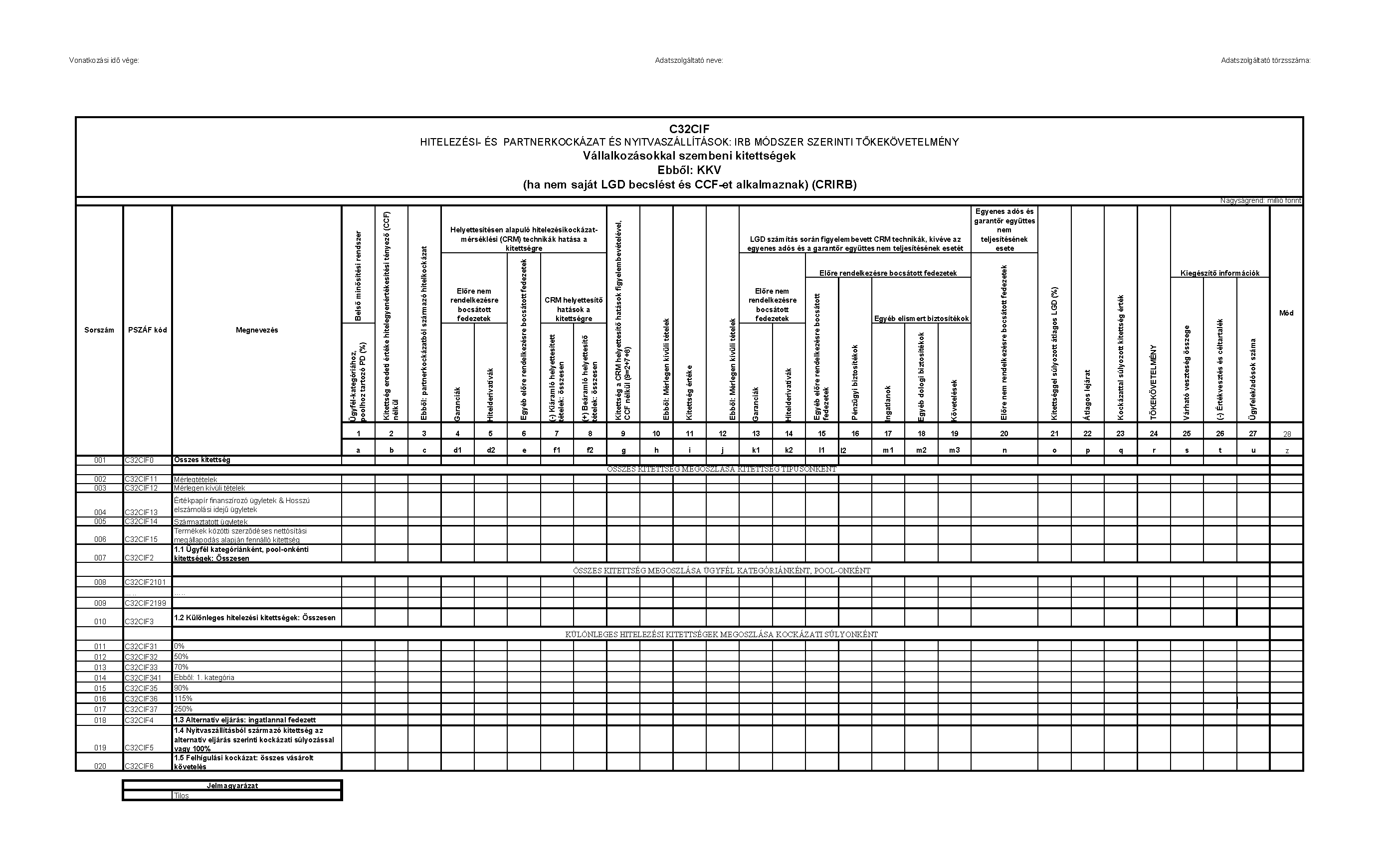

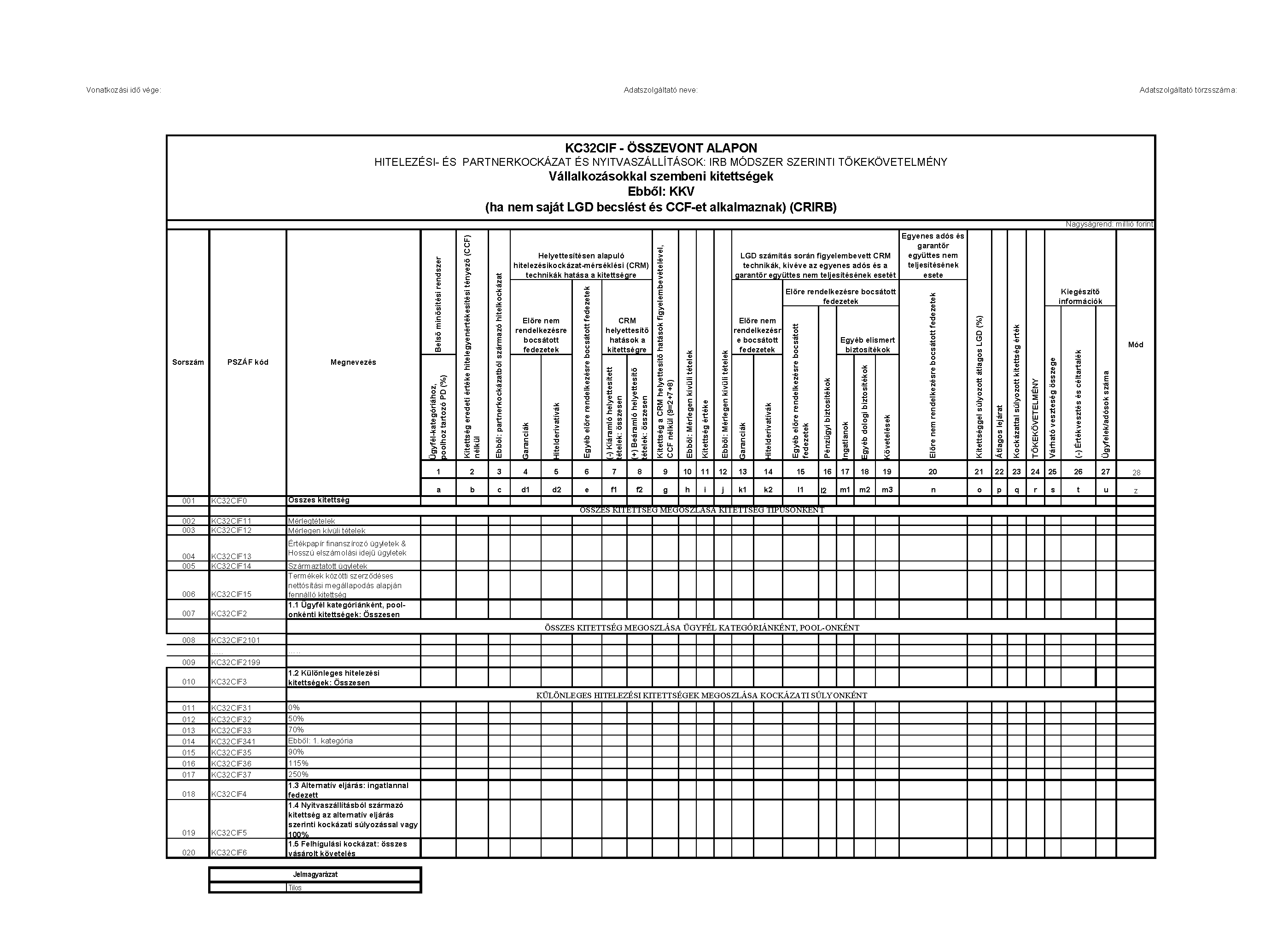

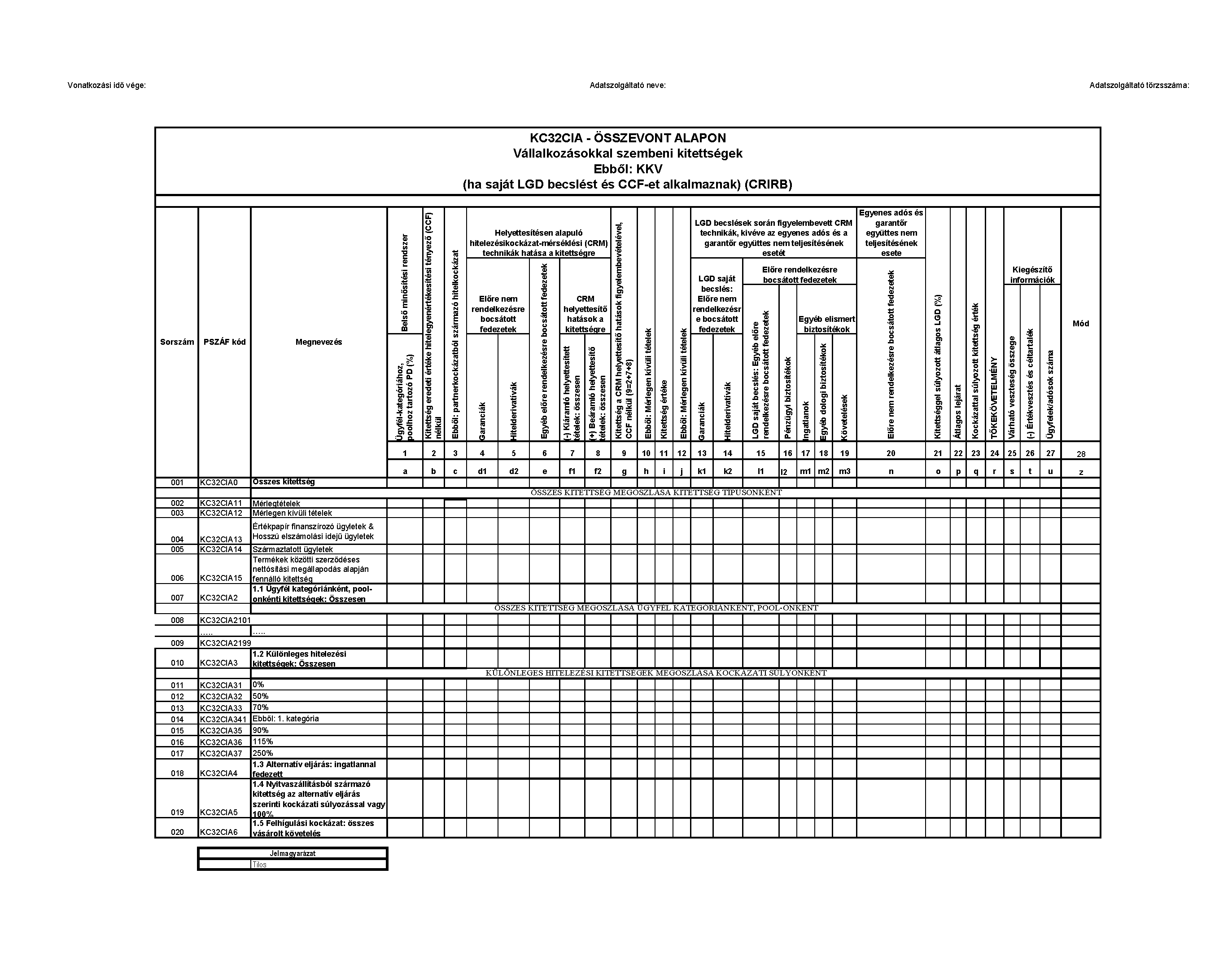

| C32CIF | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGEK EBBŐL: KKV (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

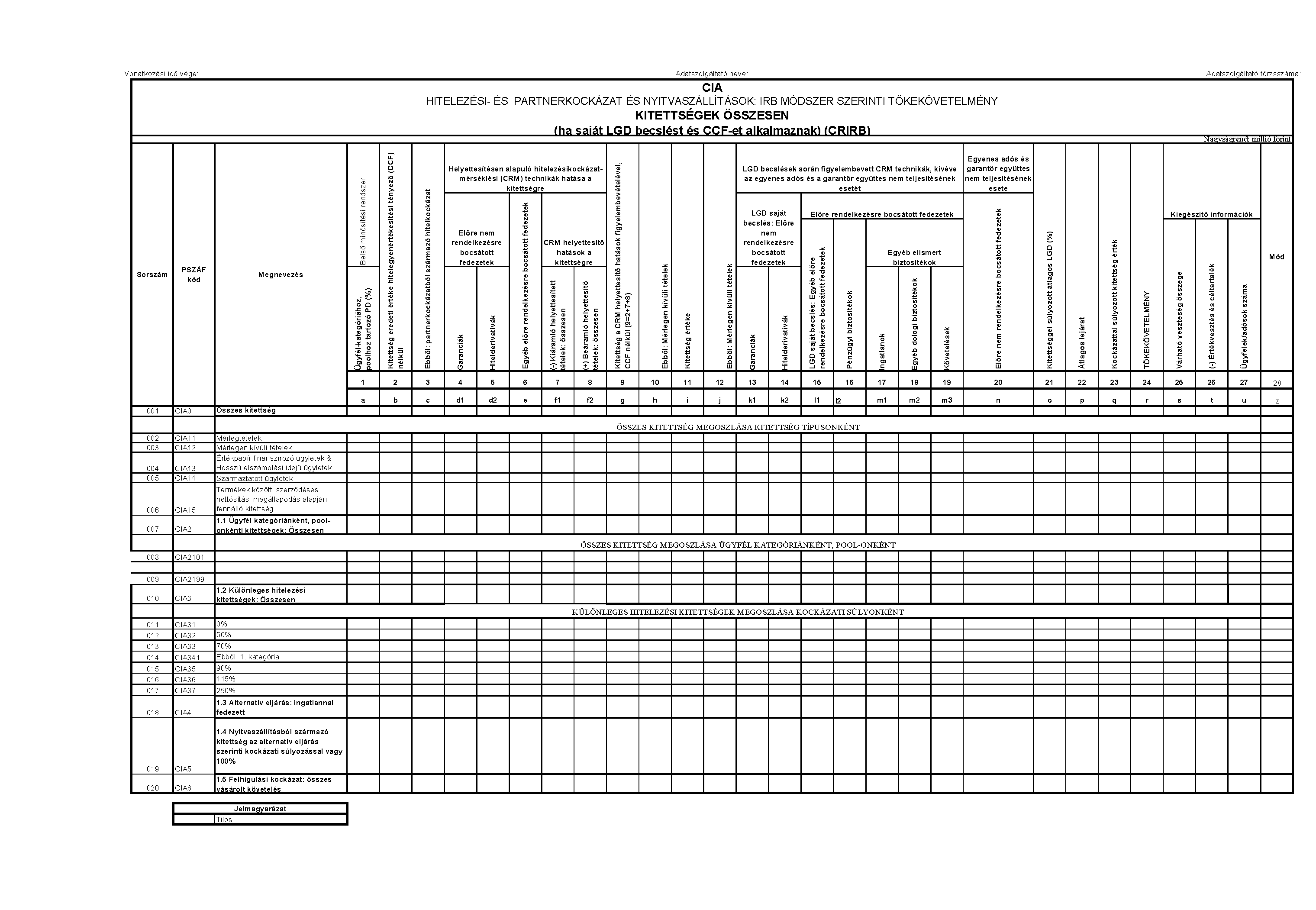

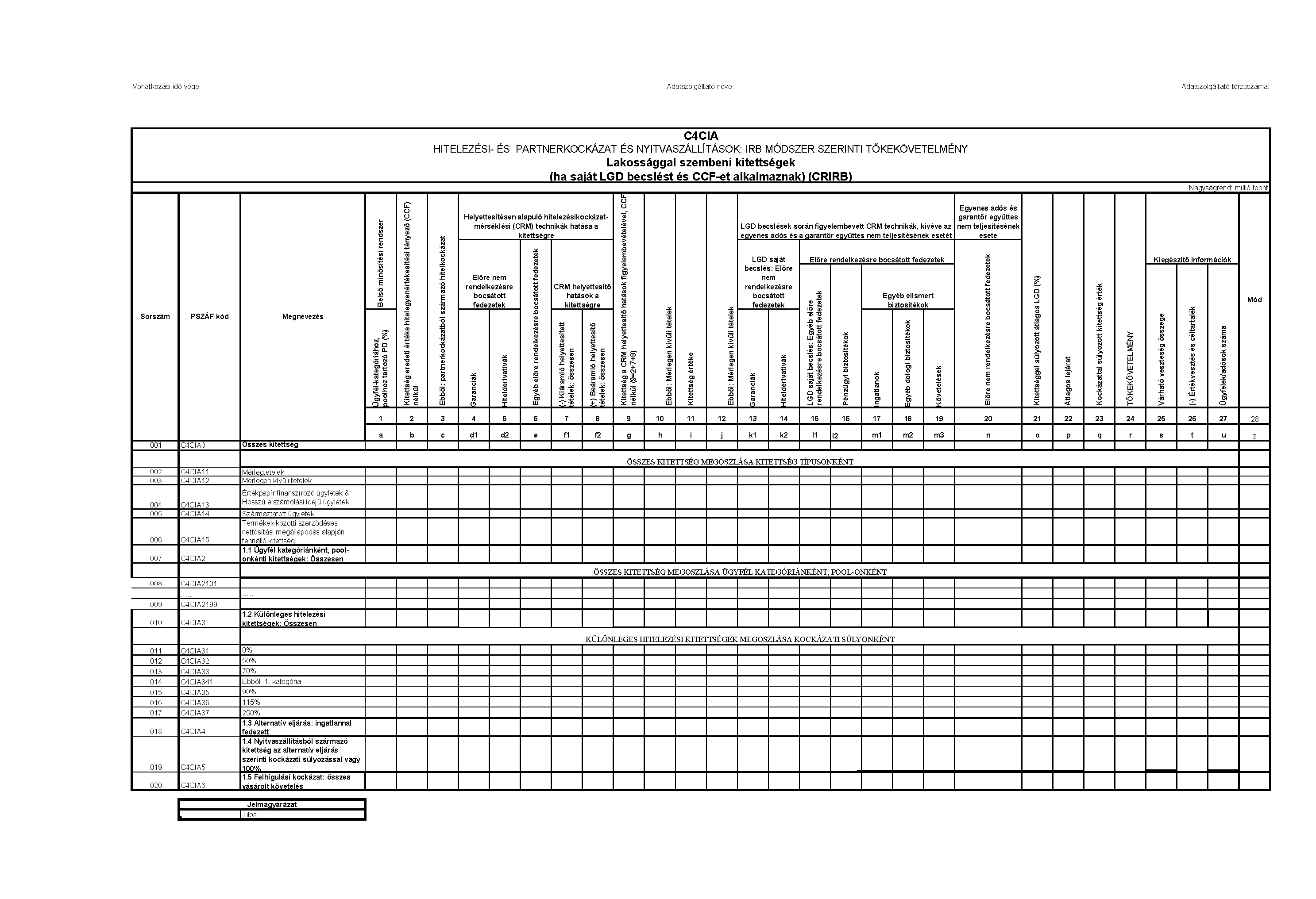

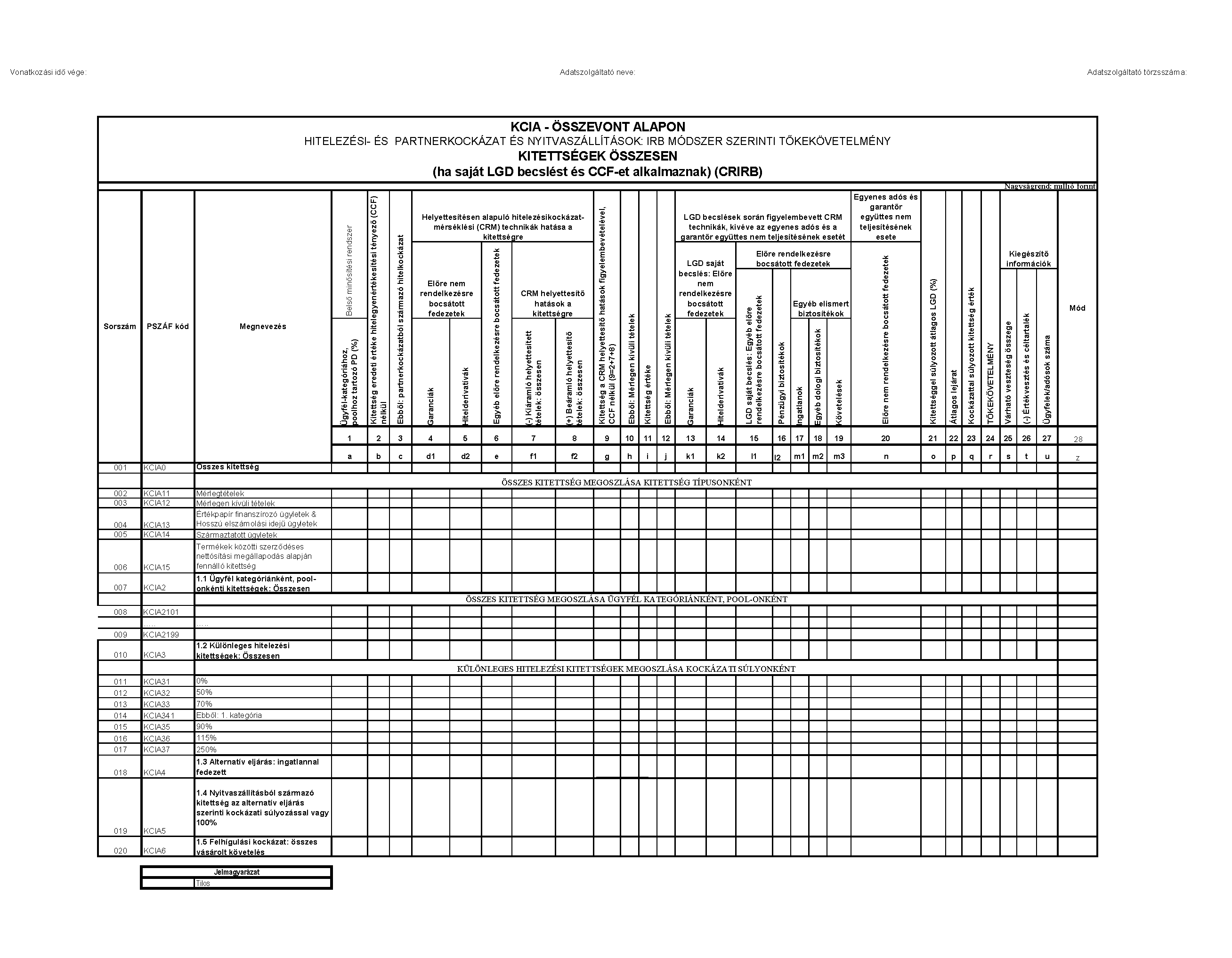

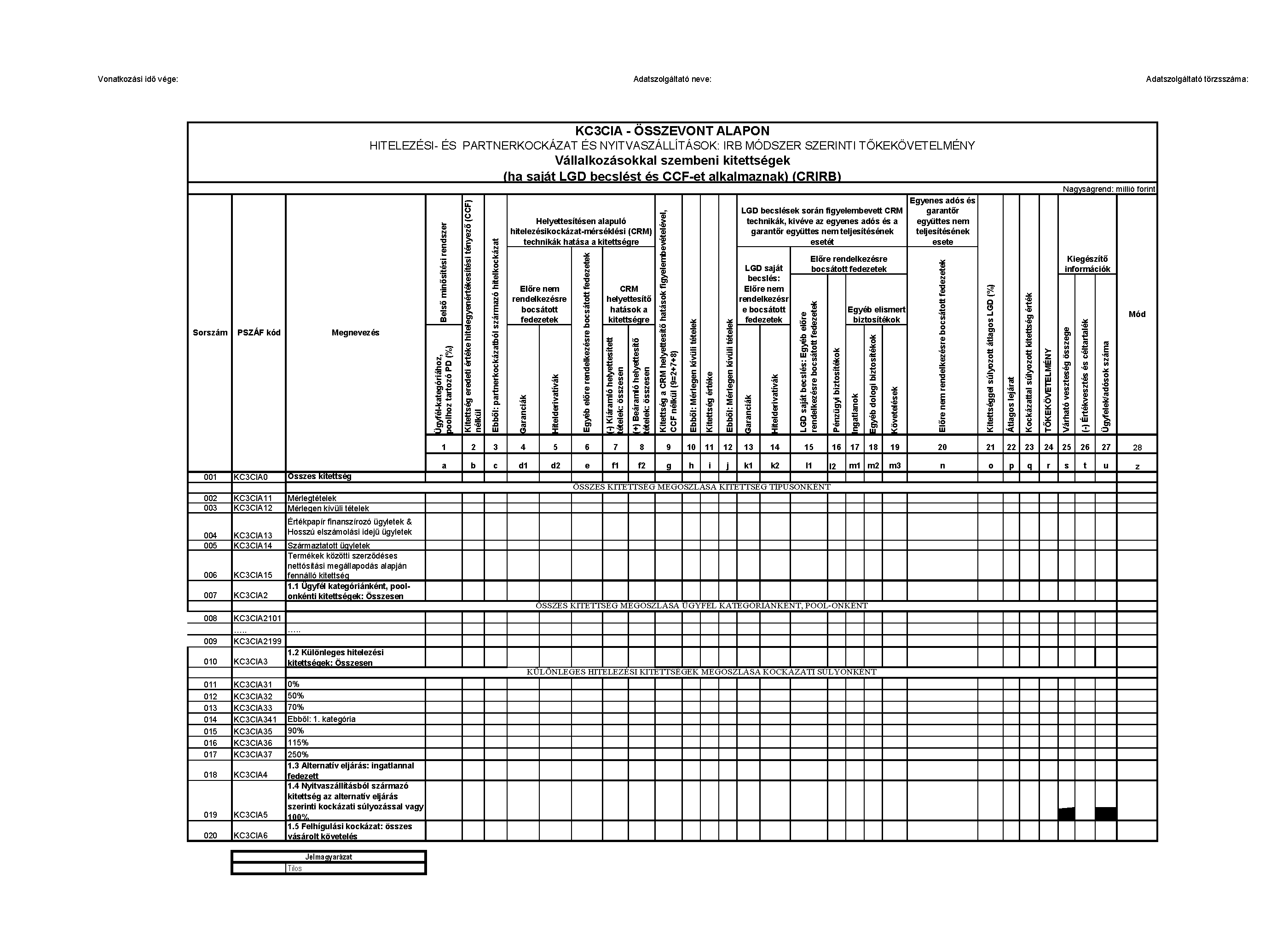

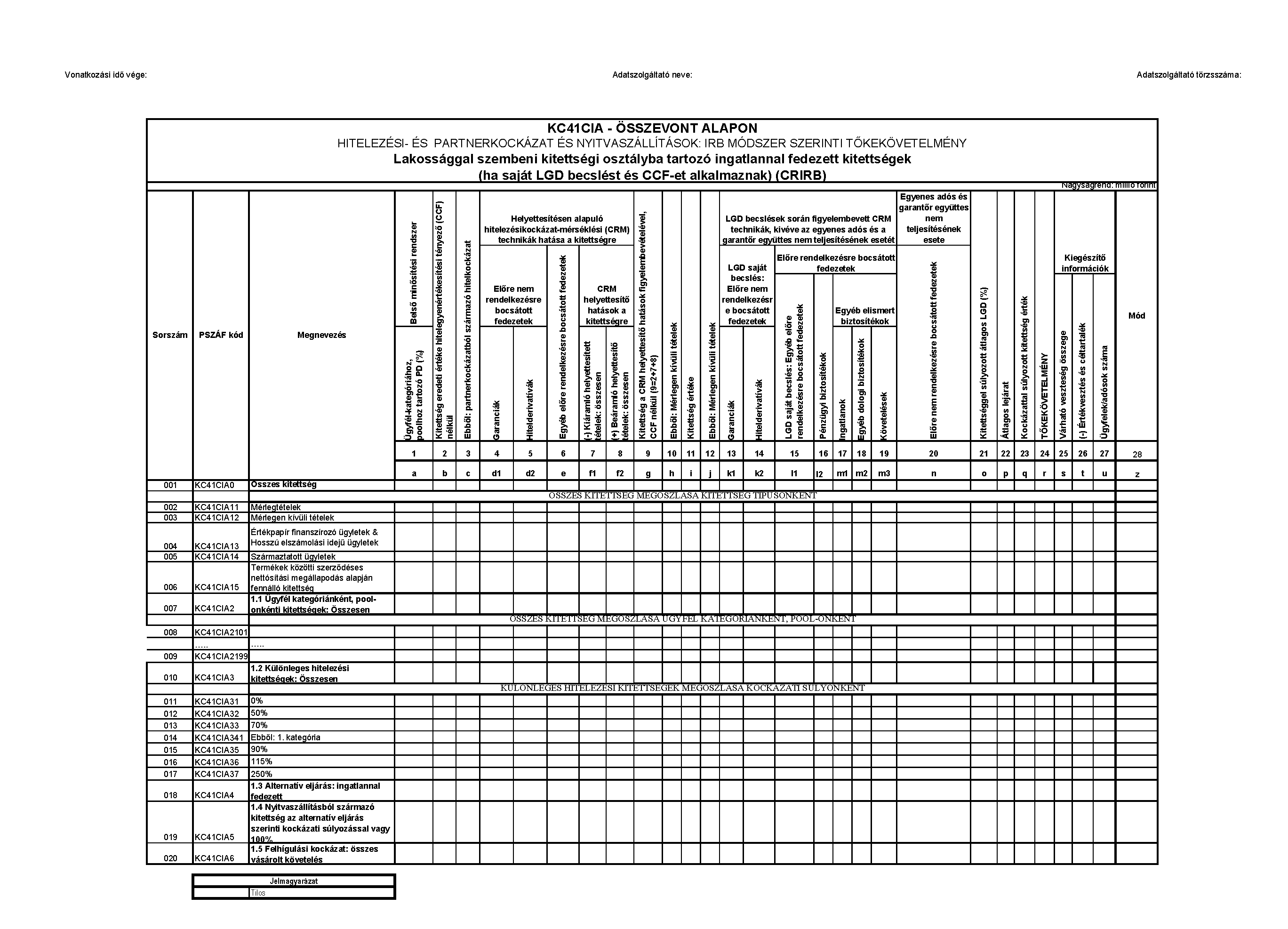

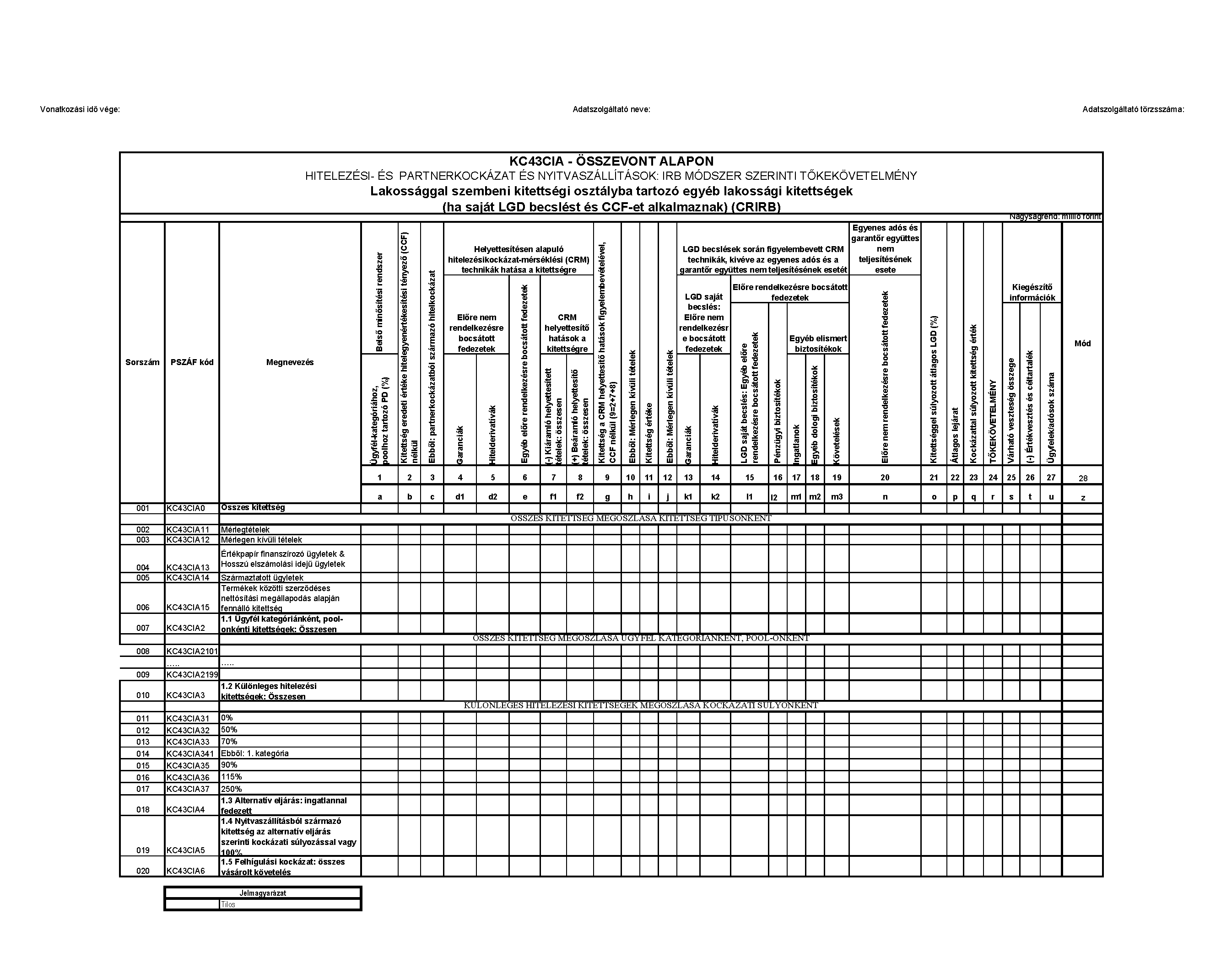

| CIA | HITELEZÉSI- ÉS PARTNERKOCKÁZAT ÉS NYITVASZÁLLÍTÁSOK: IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY KITETTSÉGEK ÖSSZESEN (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

| Táblakód | Megnevezés | FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | ||||||||||||||||||||||||||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | |||||||||||||||||||||||||||||||||

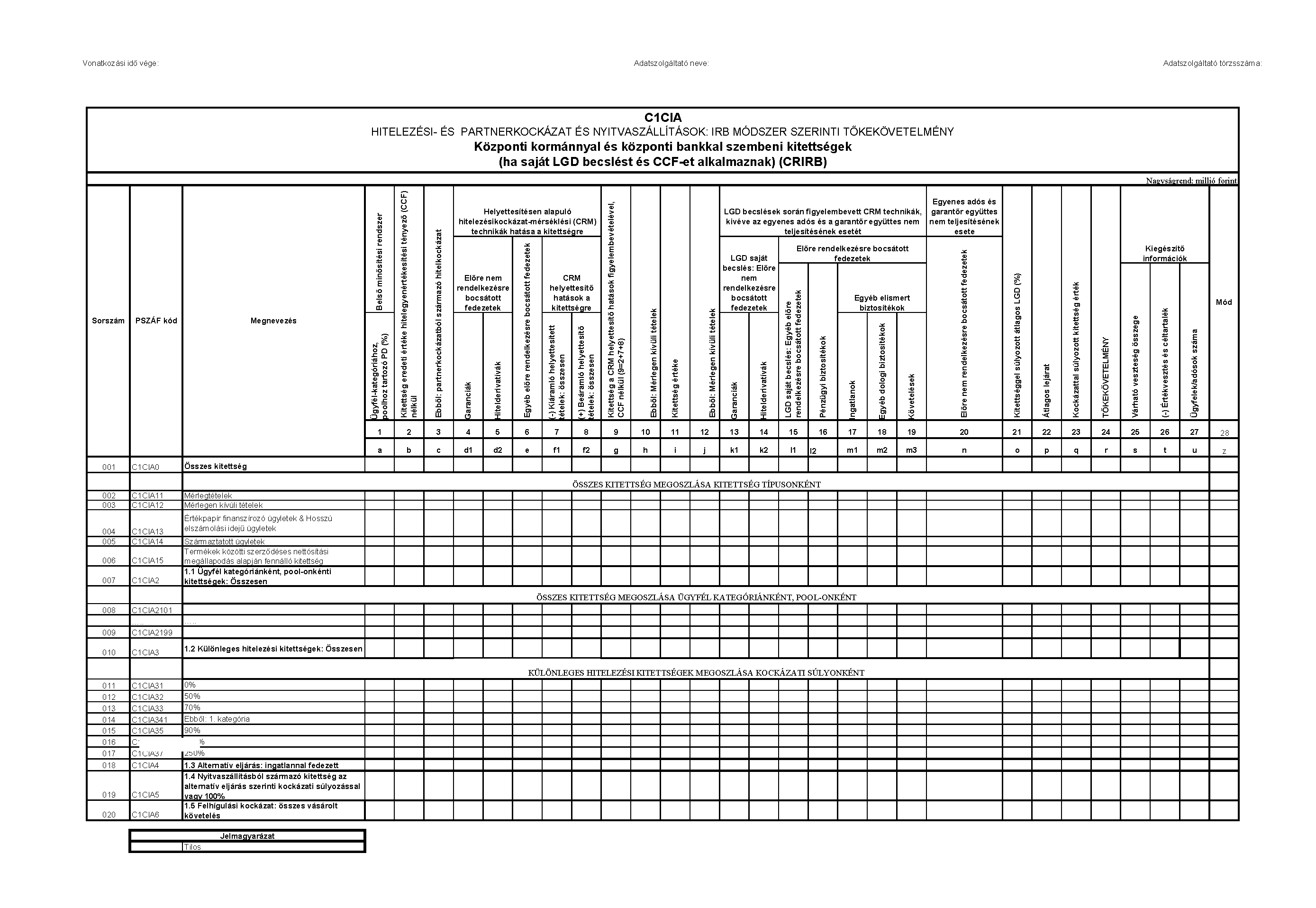

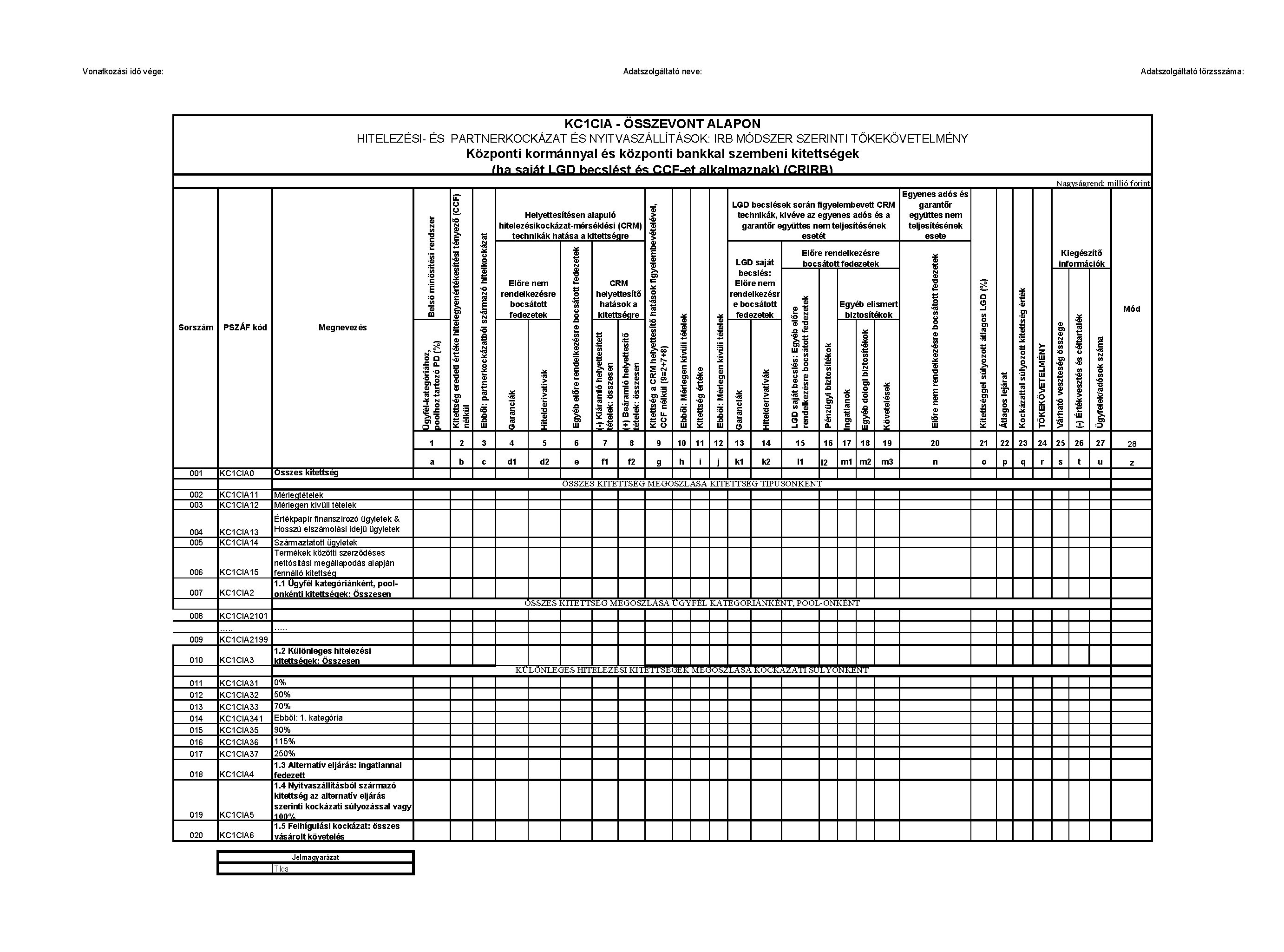

| C1CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény KÖZPONTI KORMÁNNYAL ÉS KÖZPONTI BANKKAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

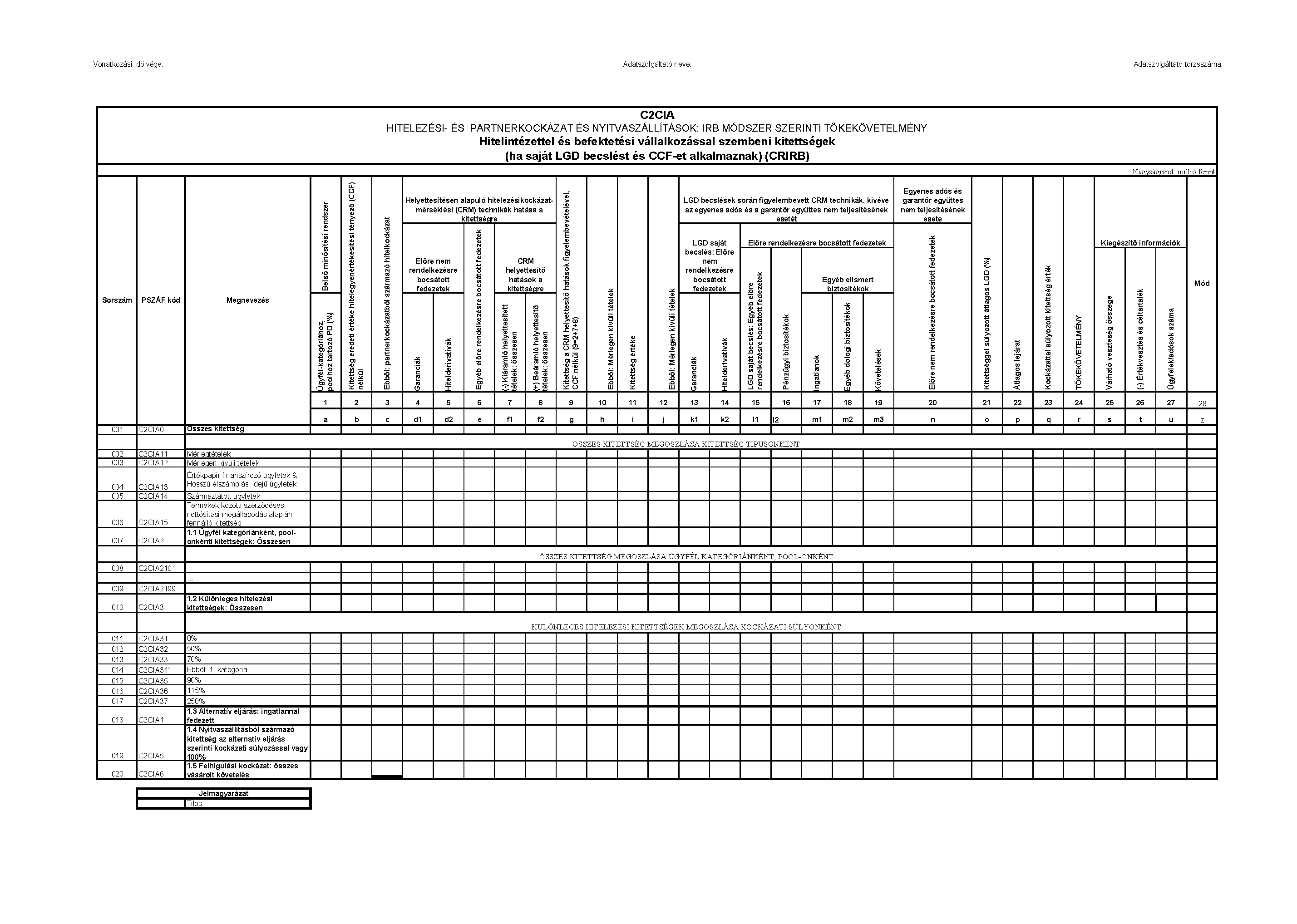

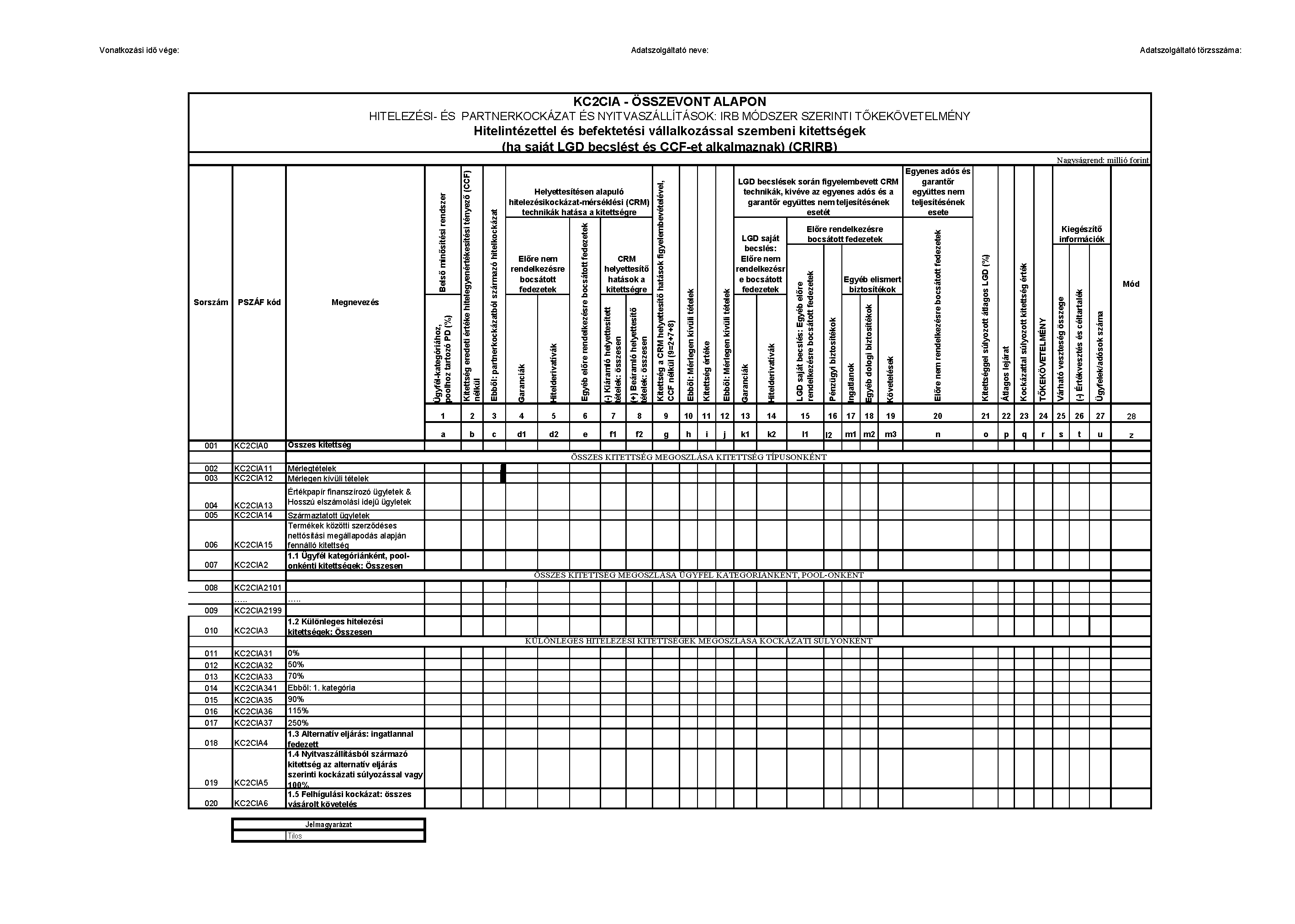

| C2CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

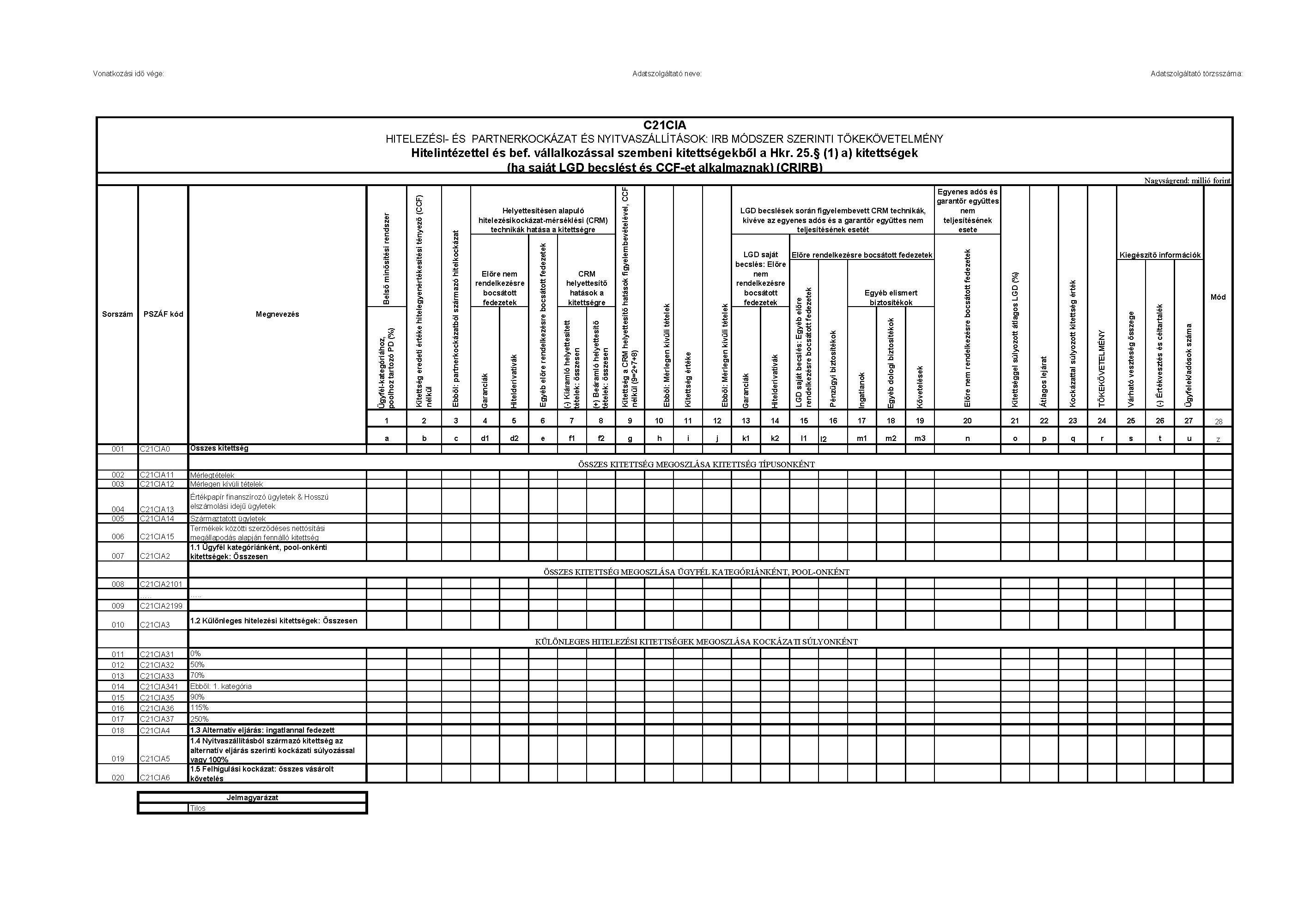

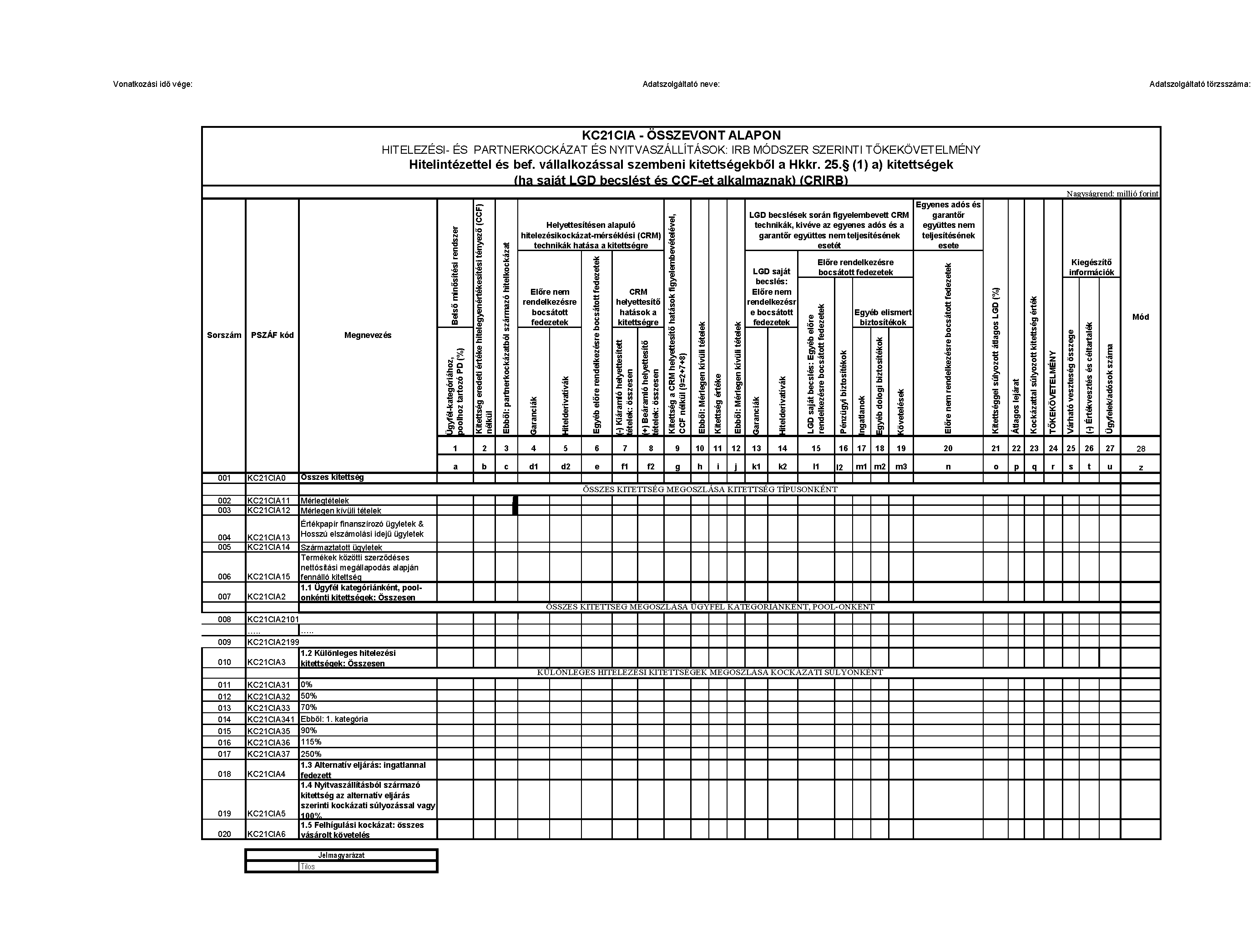

| C21CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEKBŐL A Hkr.25. § (1) a) KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

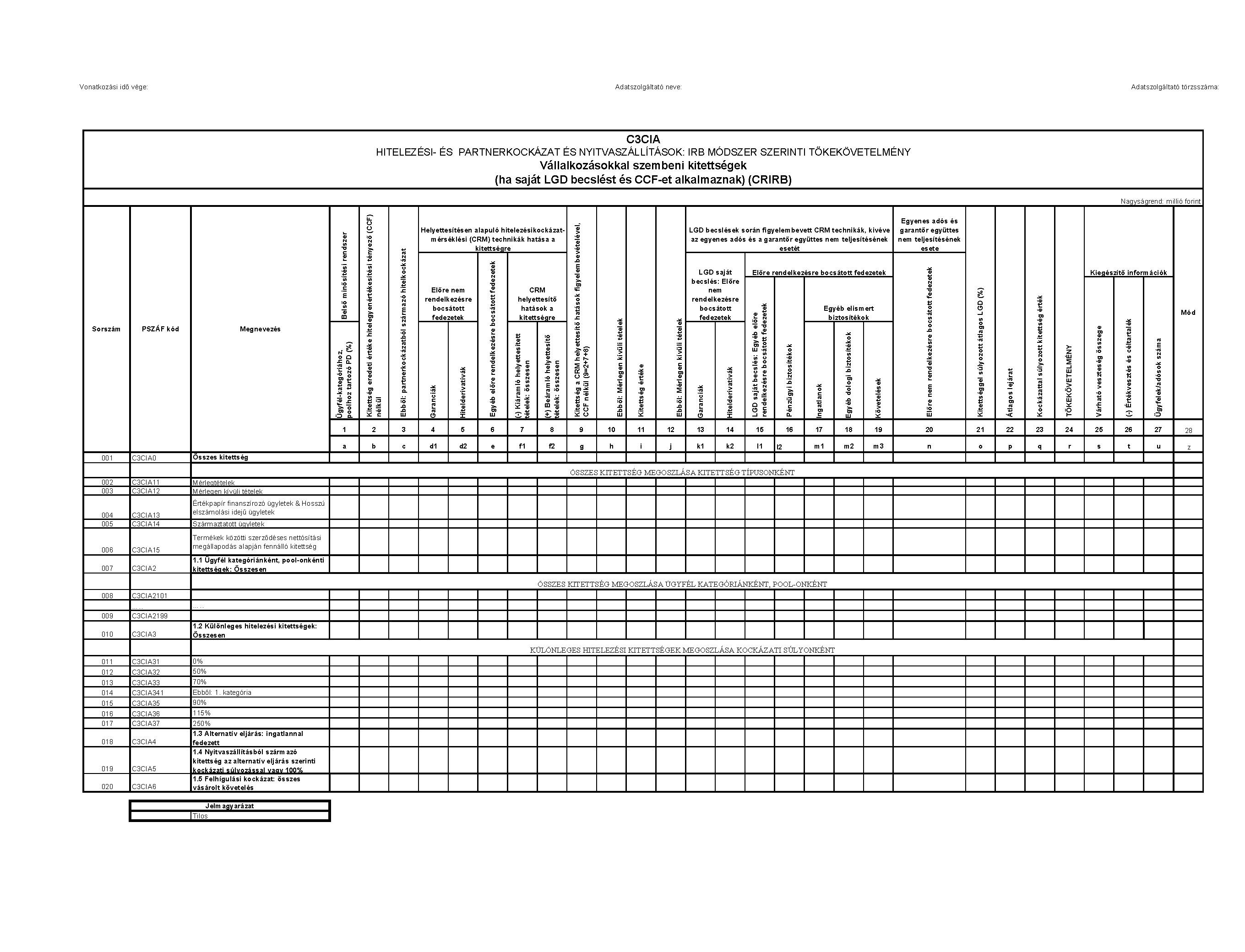

| C3CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

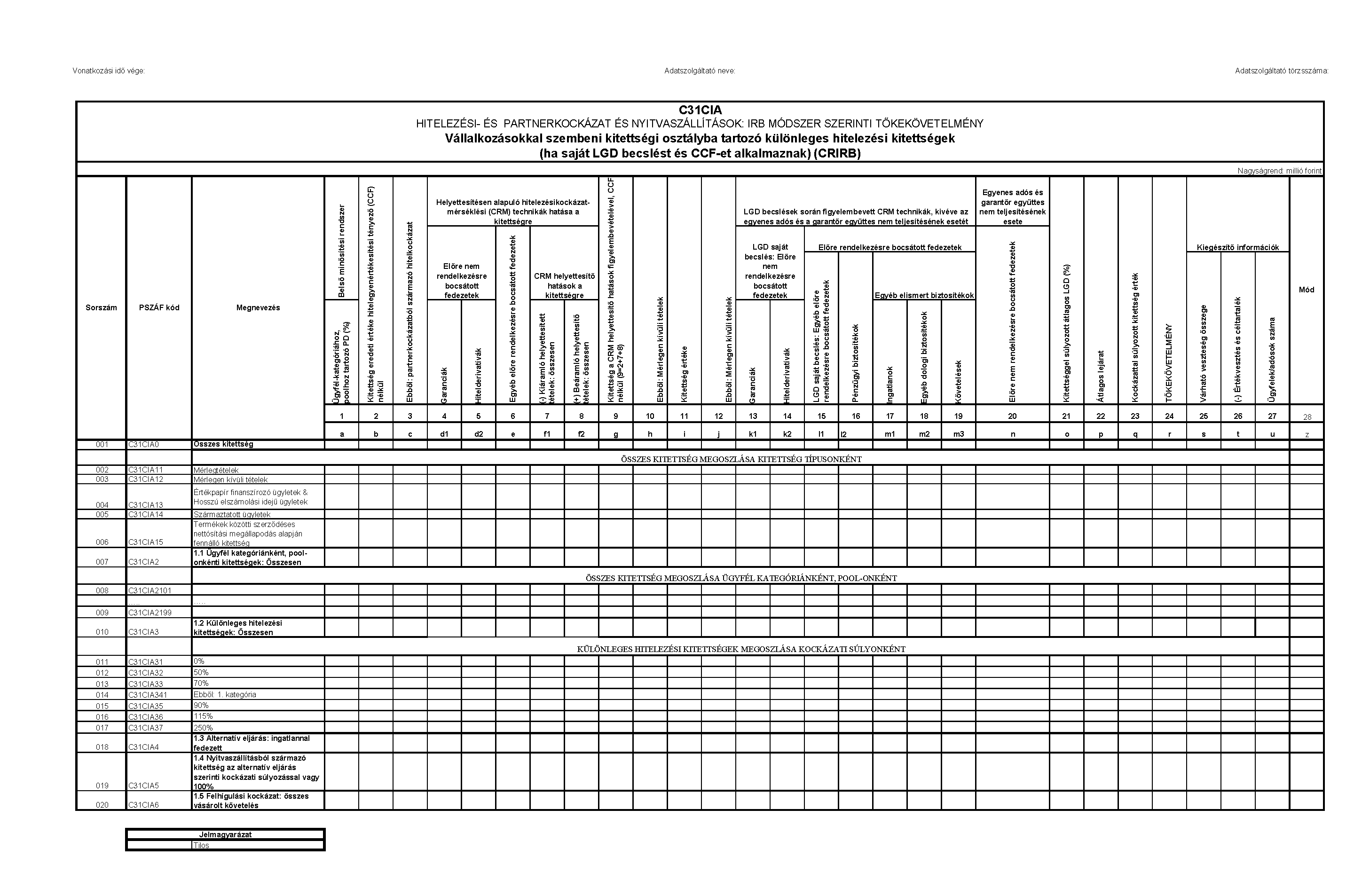

| C31CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ KÜLÖNLEGES HITELEZÉSI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

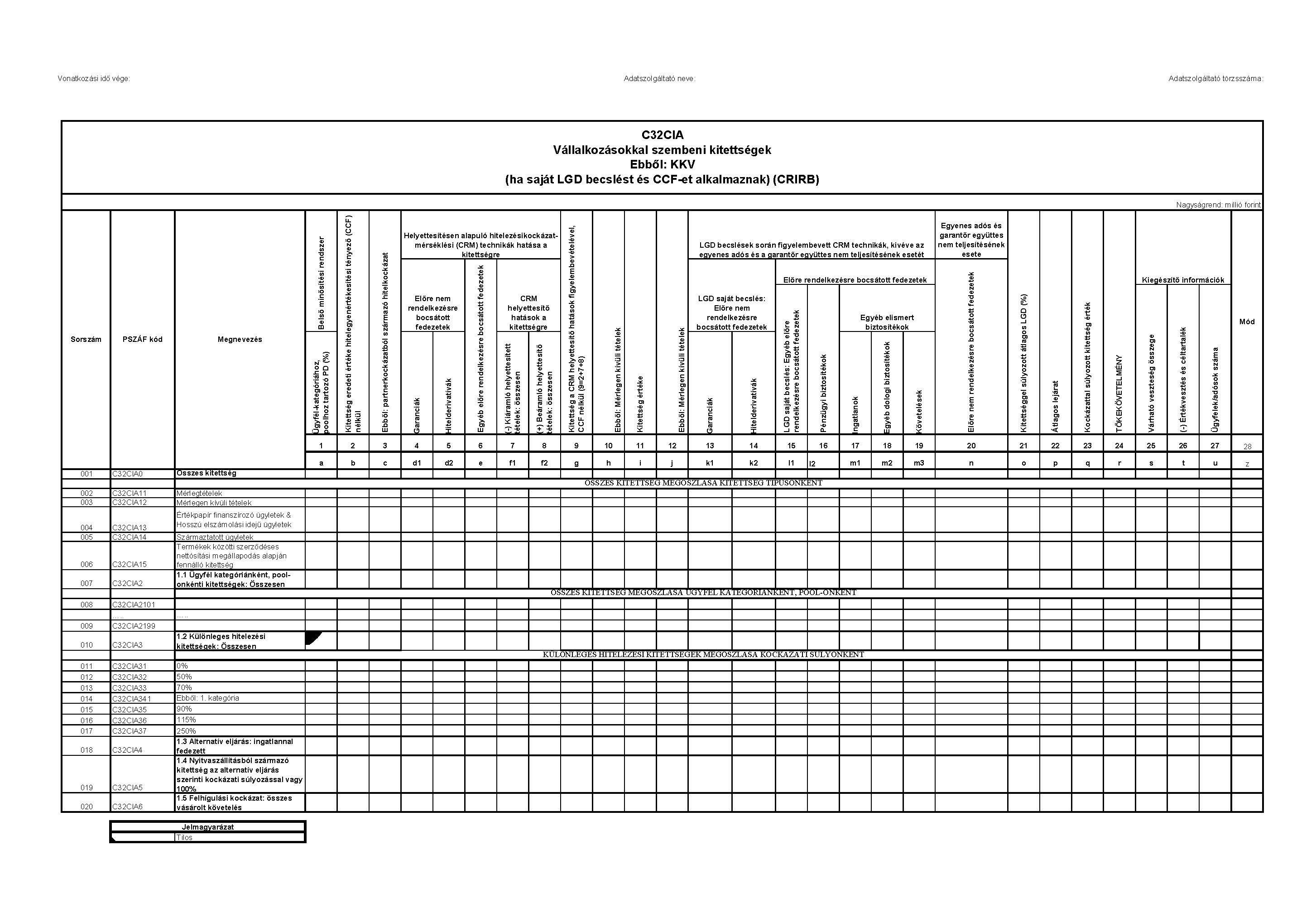

| C32CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGEK EBBŐL: KKV (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

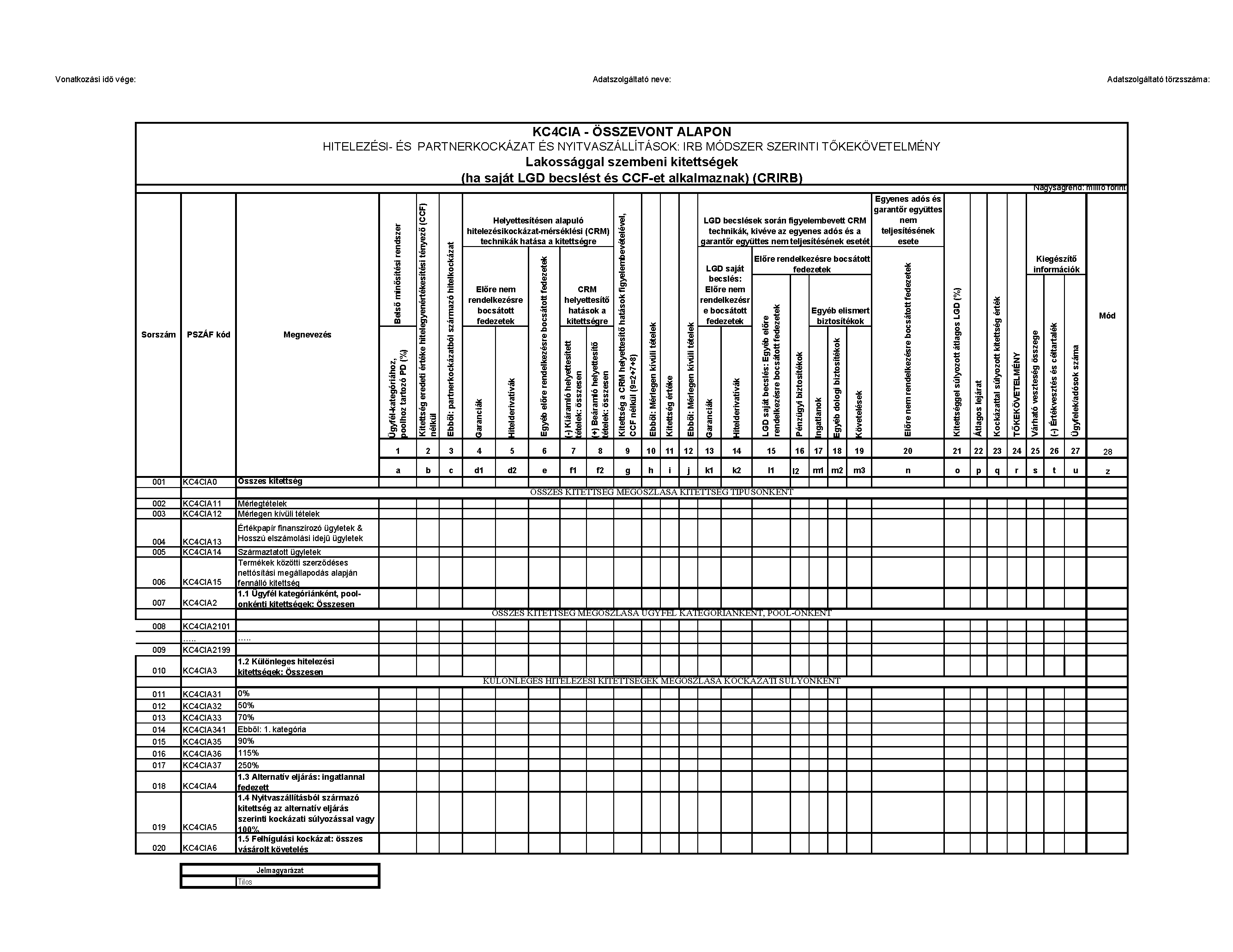

| C4CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB LAKOSSÁGGAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

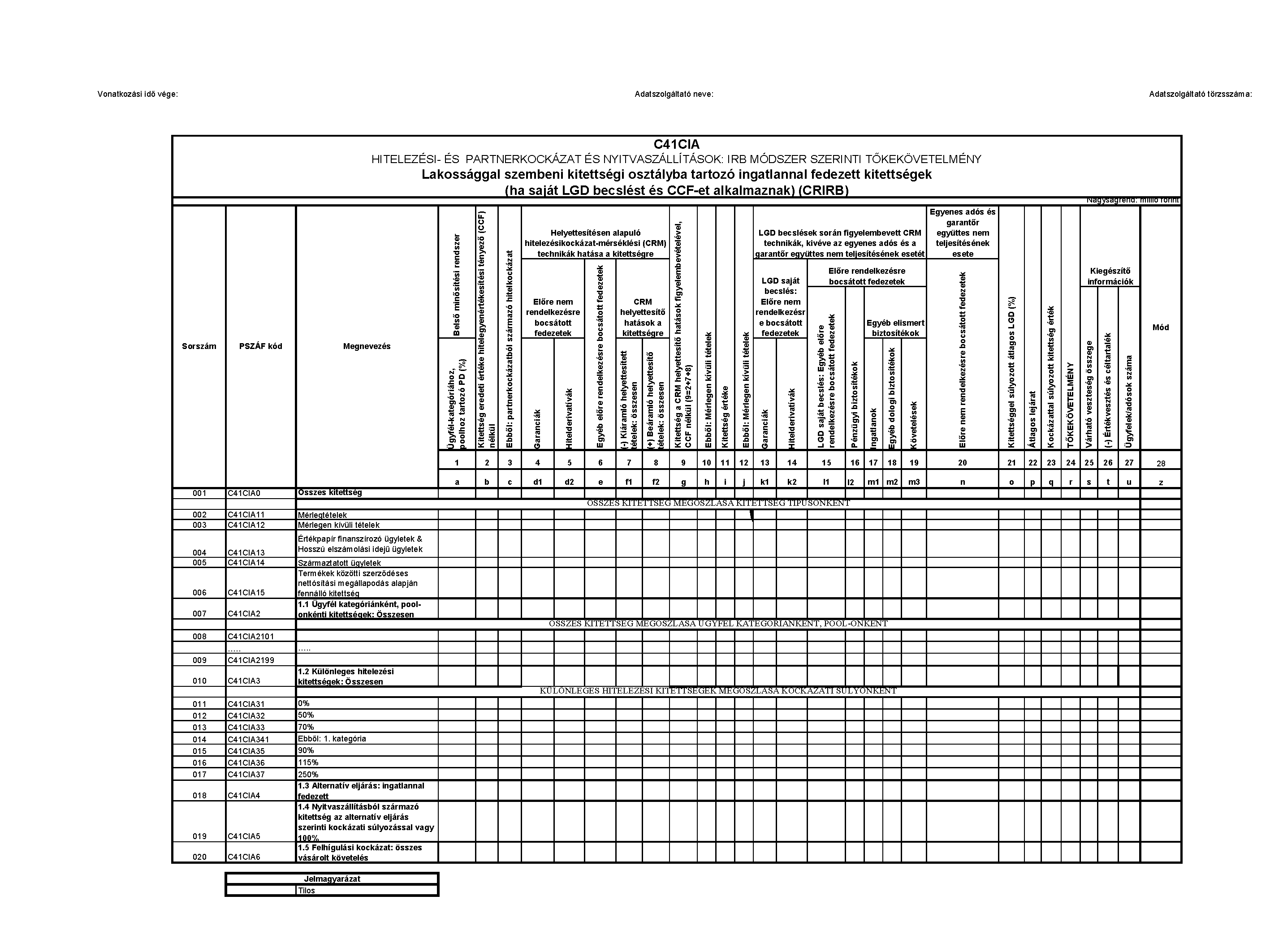

| C41CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ INGATLANNAL FEDEZETT KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

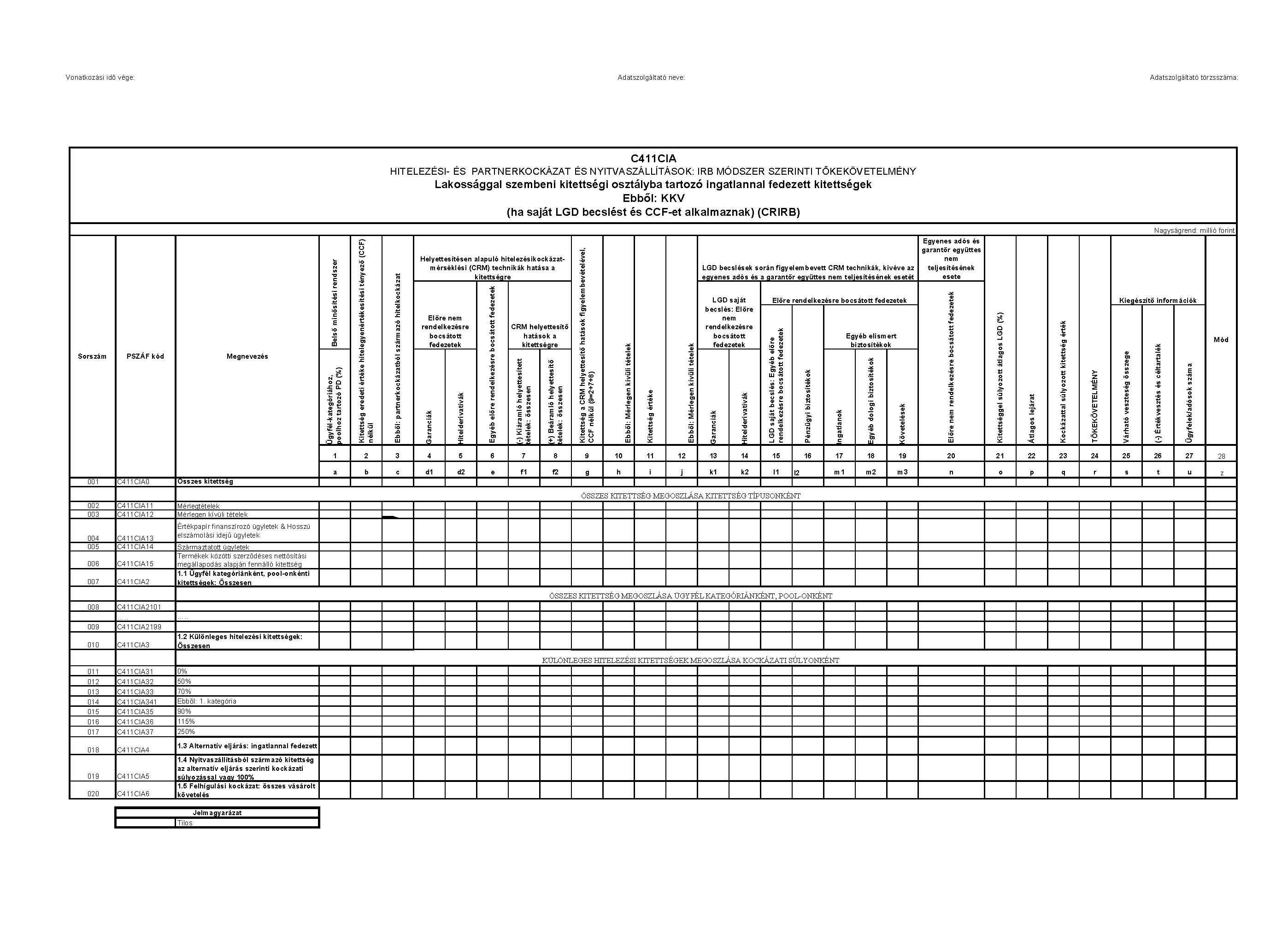

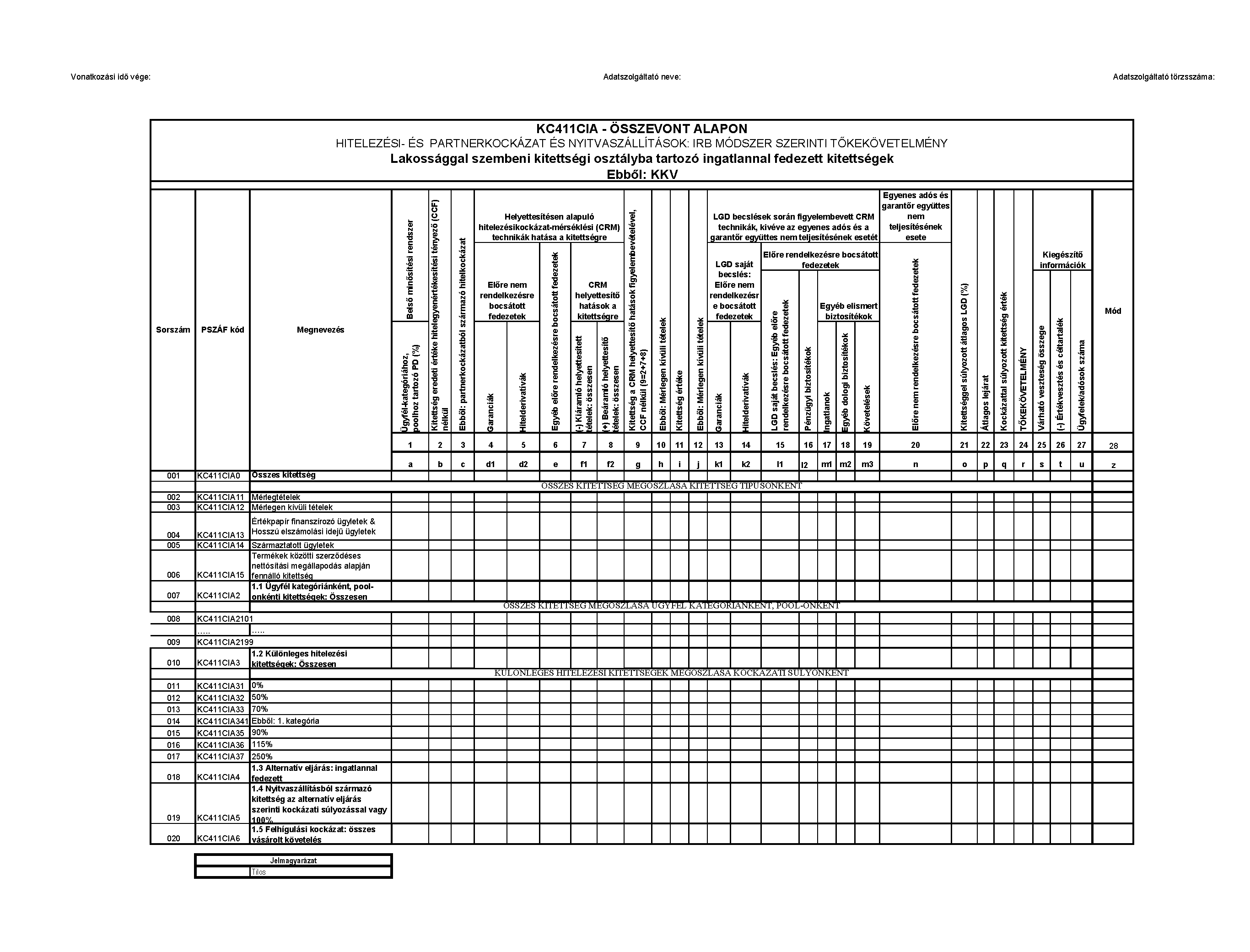

| C411CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ INGATLANNAL FEDEZETT KITETTSÉGEK EBBŐL: KKV (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

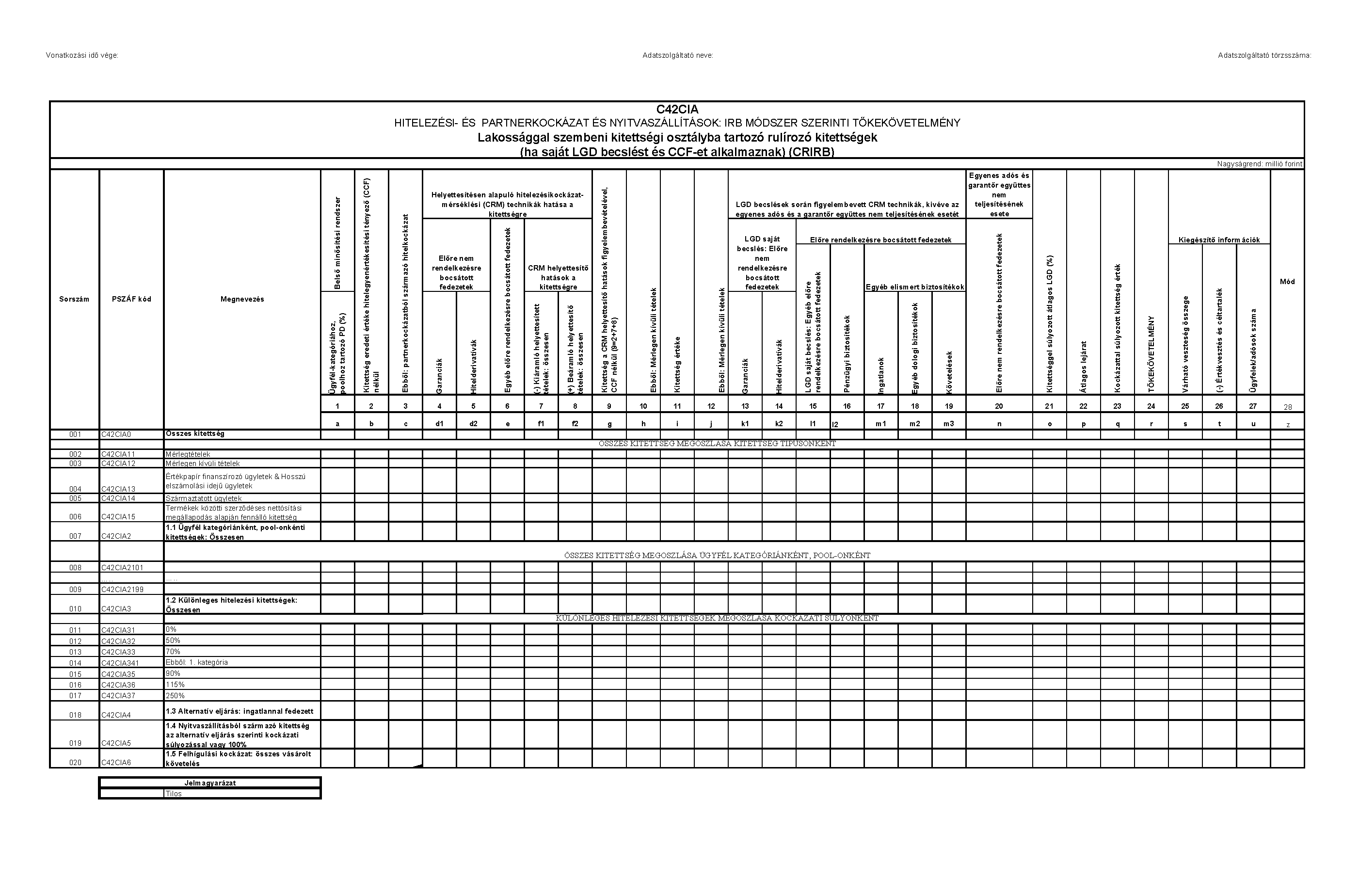

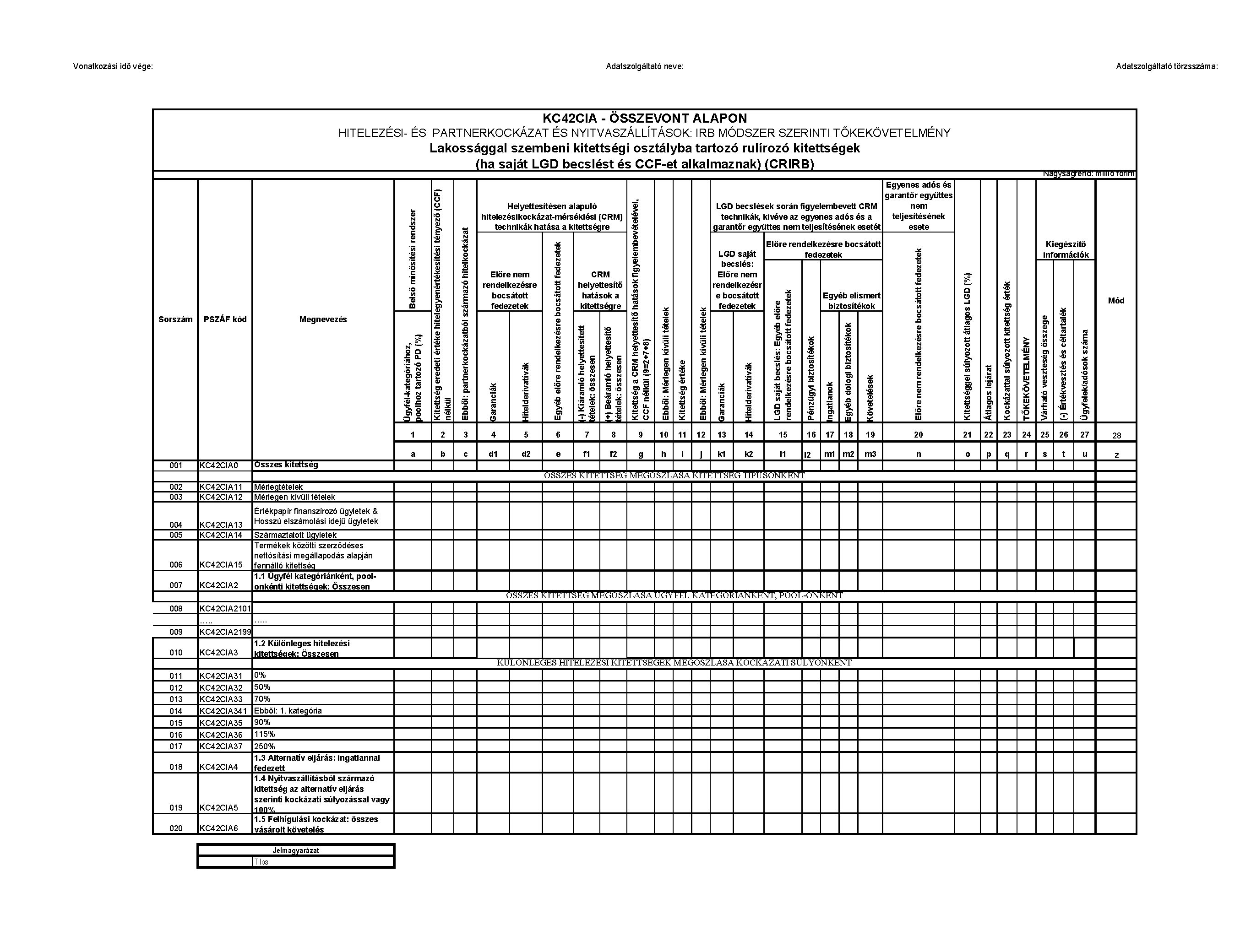

| C42CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ RULÍROZÓ KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

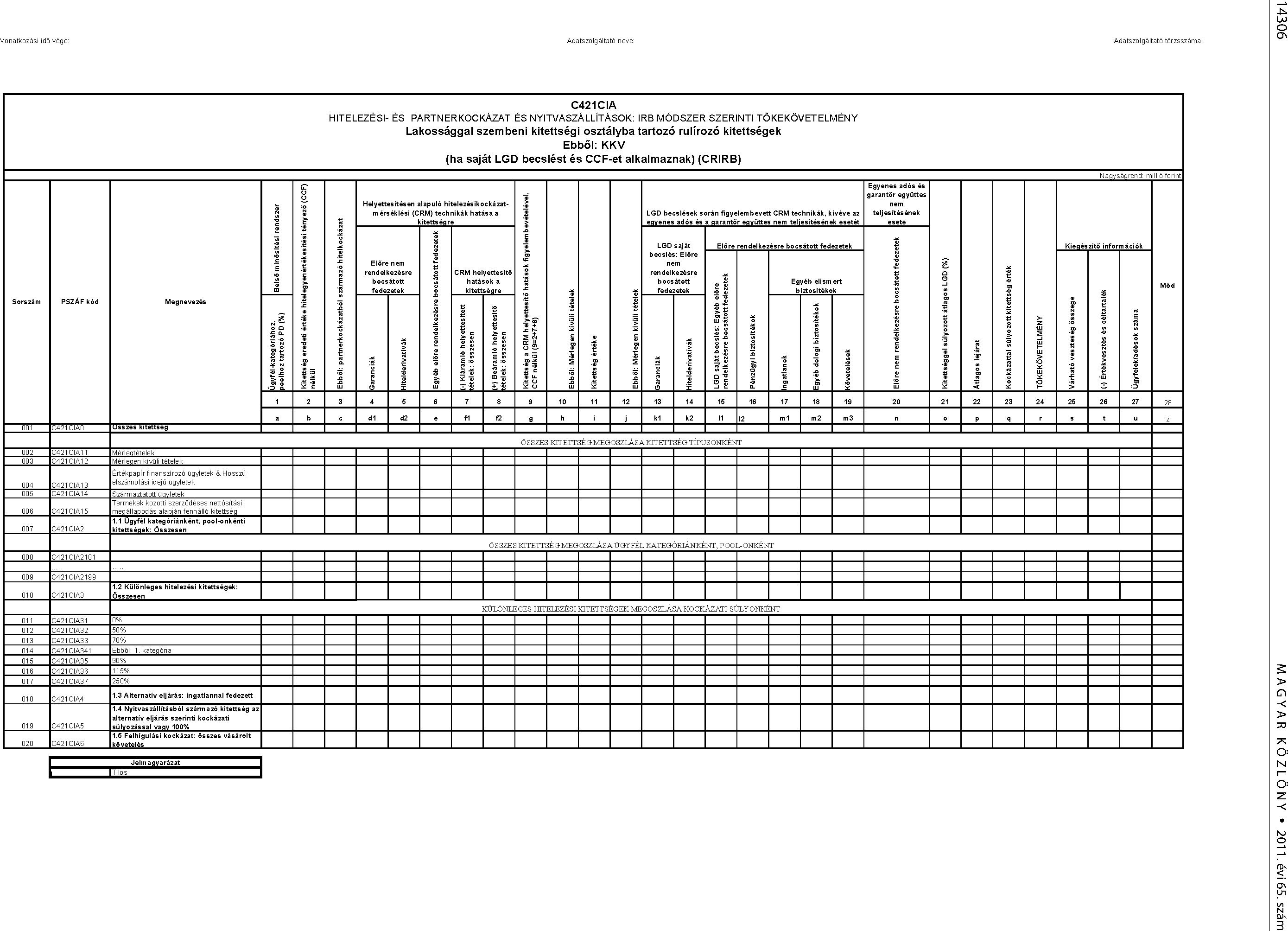

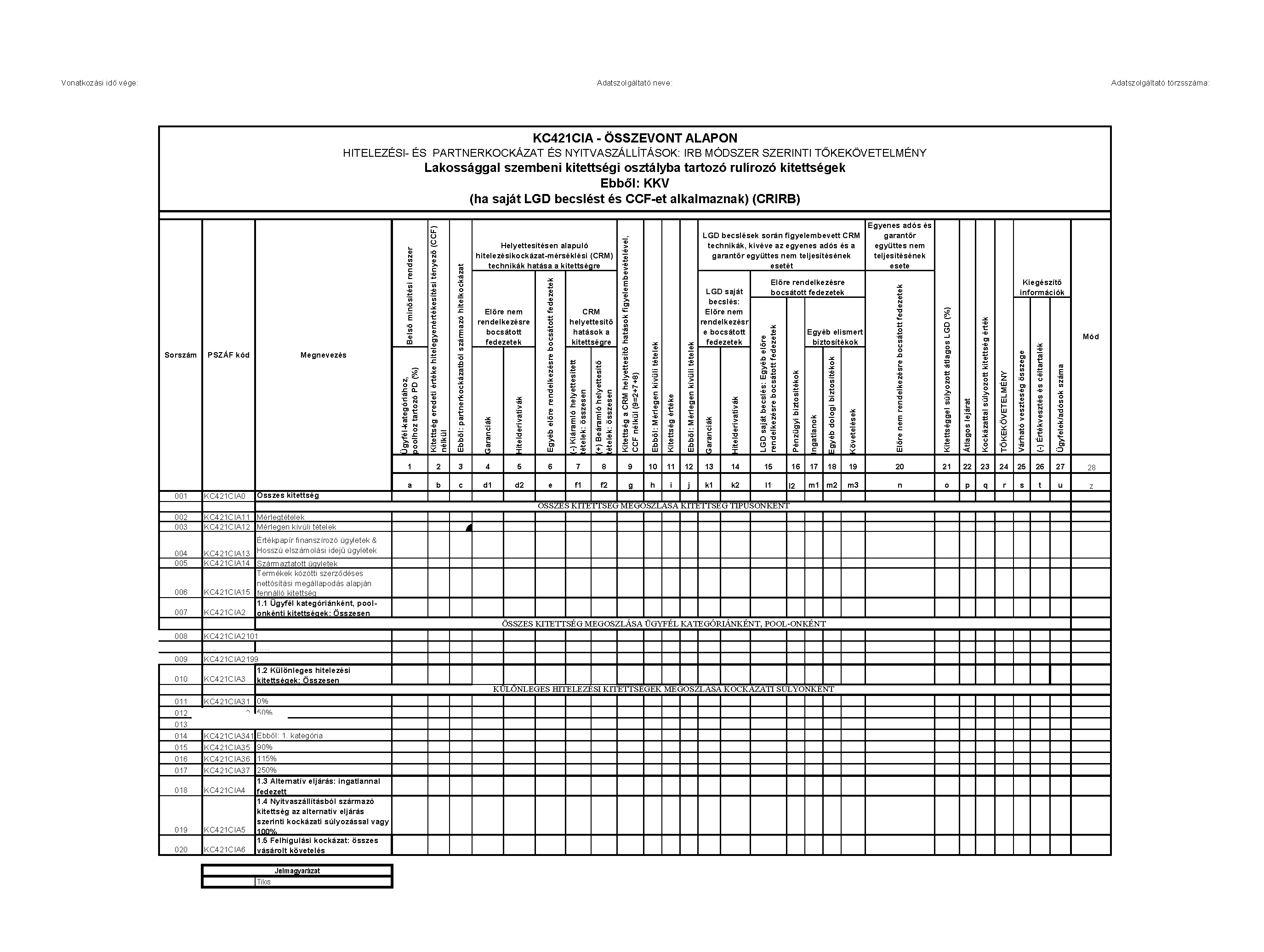

| C421CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ RULÍROZÓ KITETTSÉGEK EBBŐL: KKV (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

| Táblakód | Megnevezés | FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | ||||||||||||||||||||||||||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | |||||||||||||||||||||||||||||||||

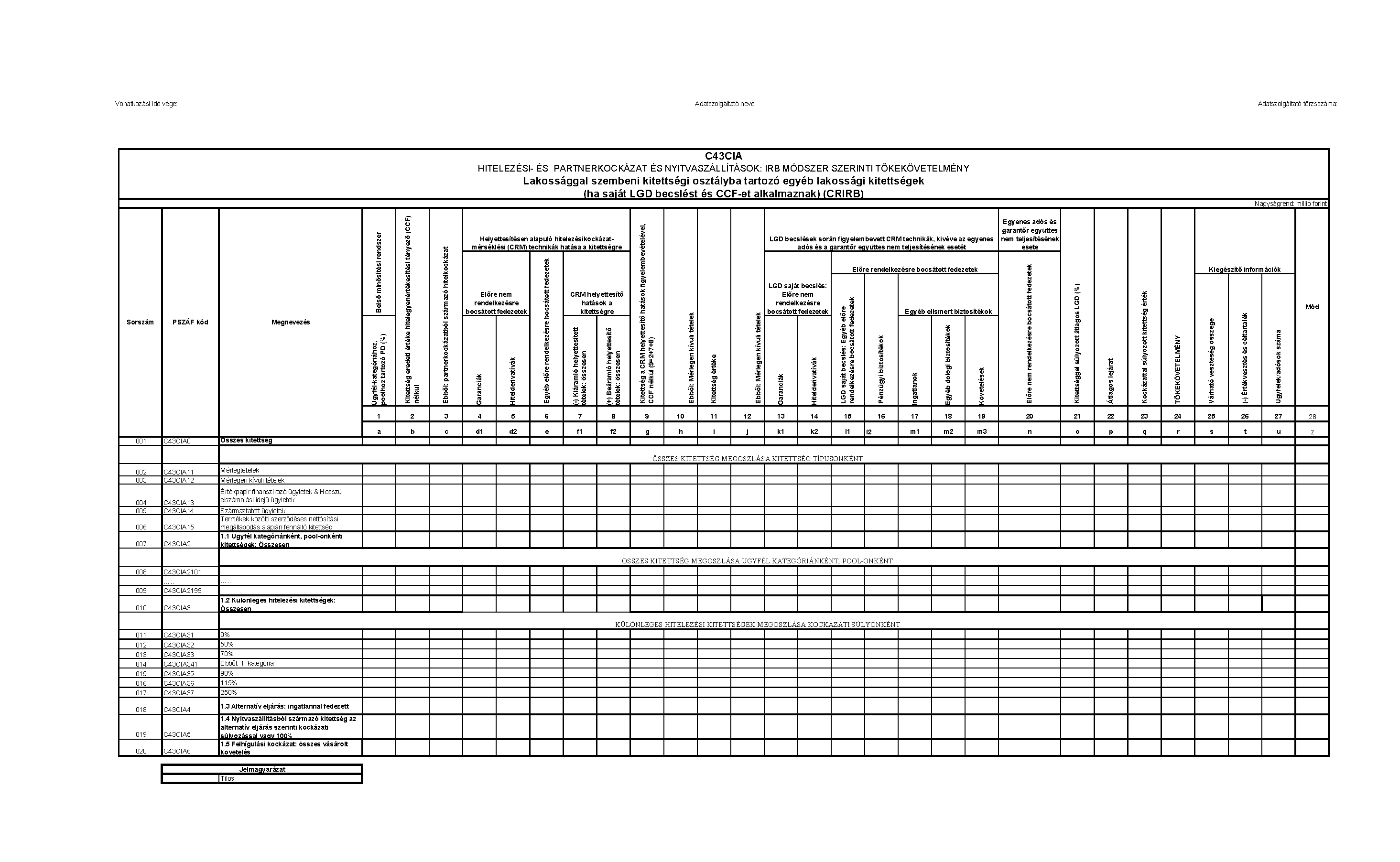

| C43CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ EGYÉB LAKOSSÁGI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

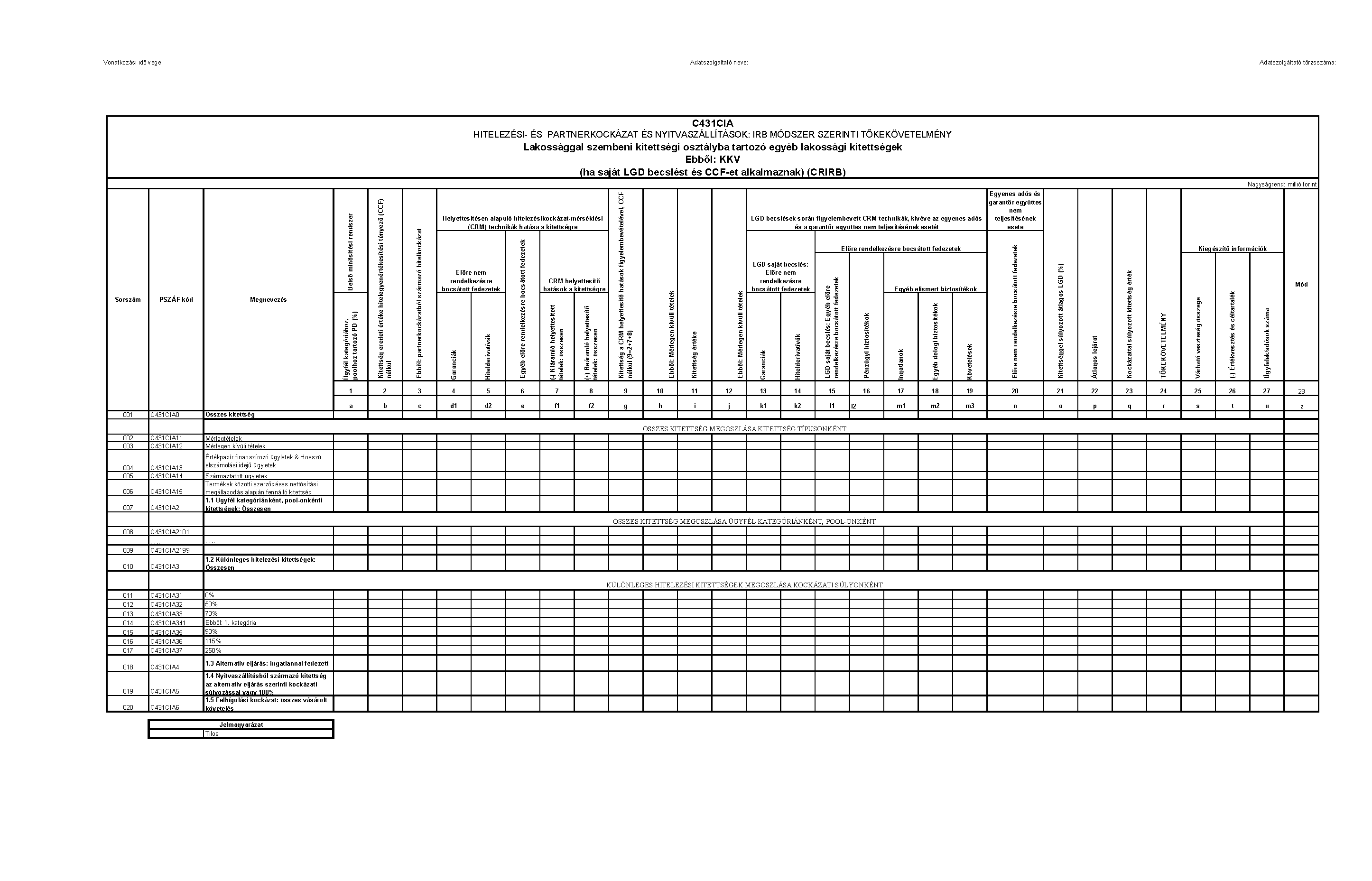

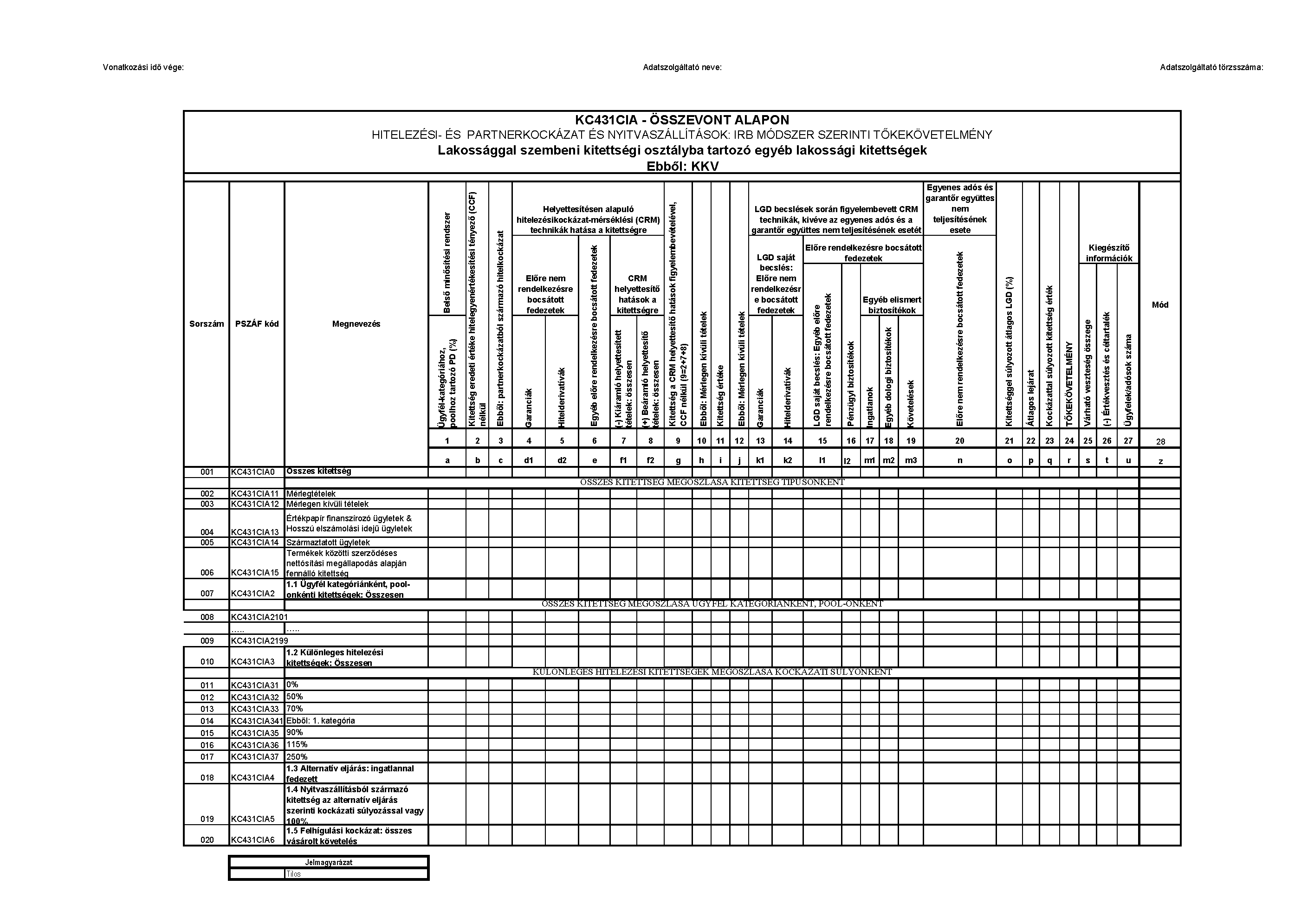

| C431CIA | Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ EGYÉB LAKOSSÁGI KITETTSÉGEK EBBŐL: KKV (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | H | N | É | A | H | N | É | A | |||||||||||||||||||||||||||

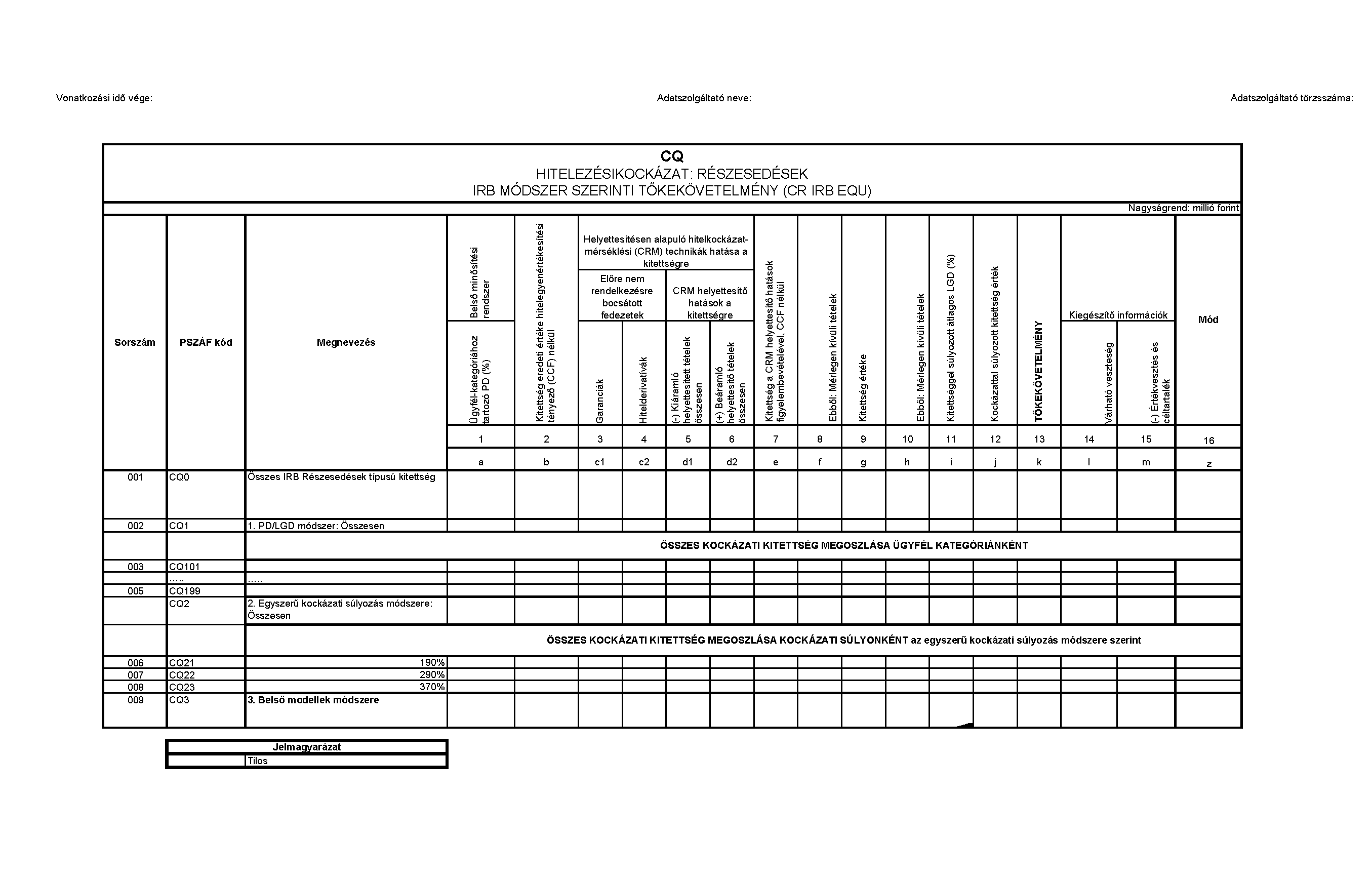

| CQ | HITELEZÉSIKOCKÁZAT: RÉSZESEDÉSEK IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR IRB EQU) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||

| CTS | KERESKEDÉSI KÖNYVBEN NYILVÁNTARTOTT ELSZÁMOLÁSI KOCKÁZATOK (CR TB SETT) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

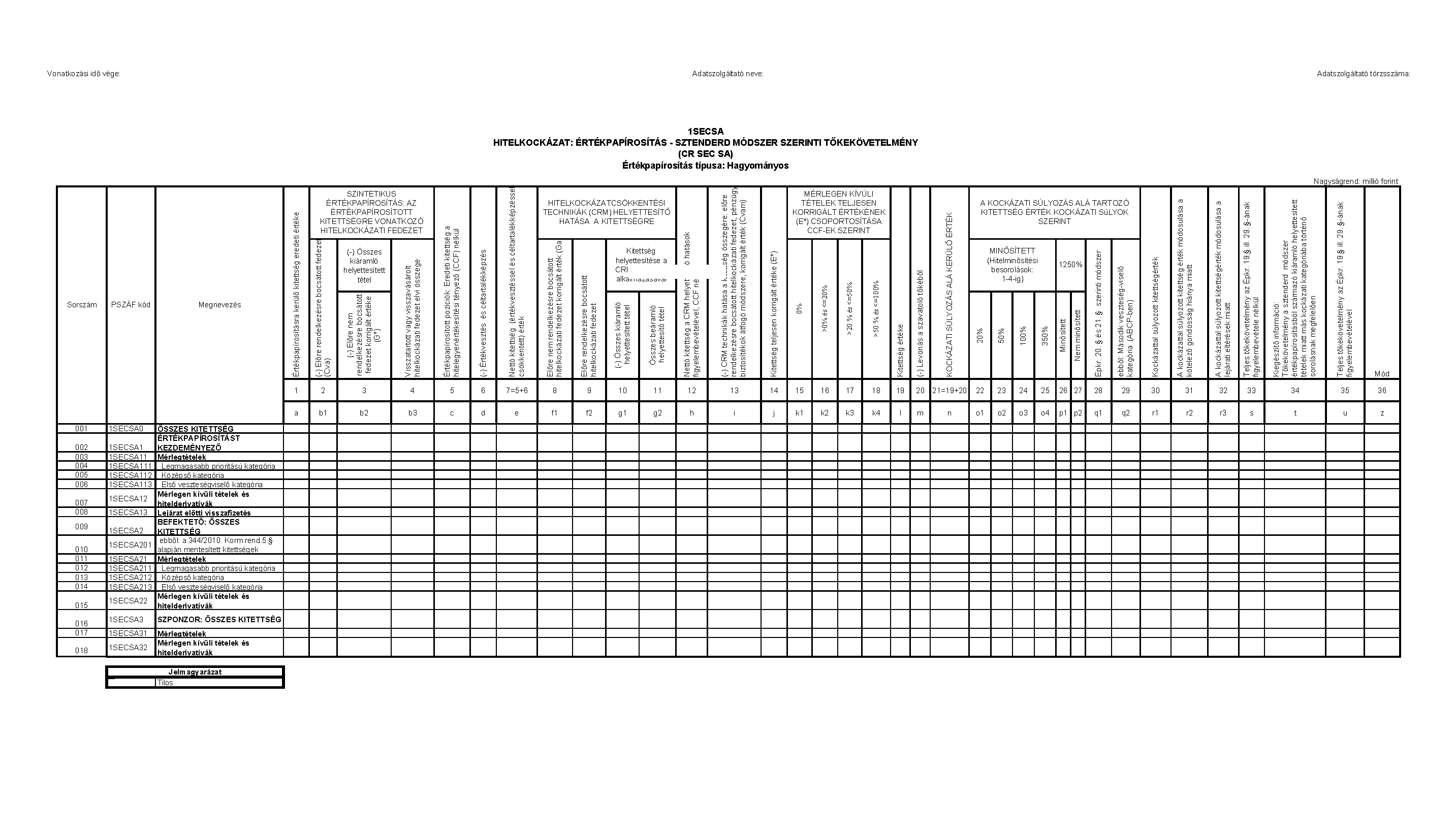

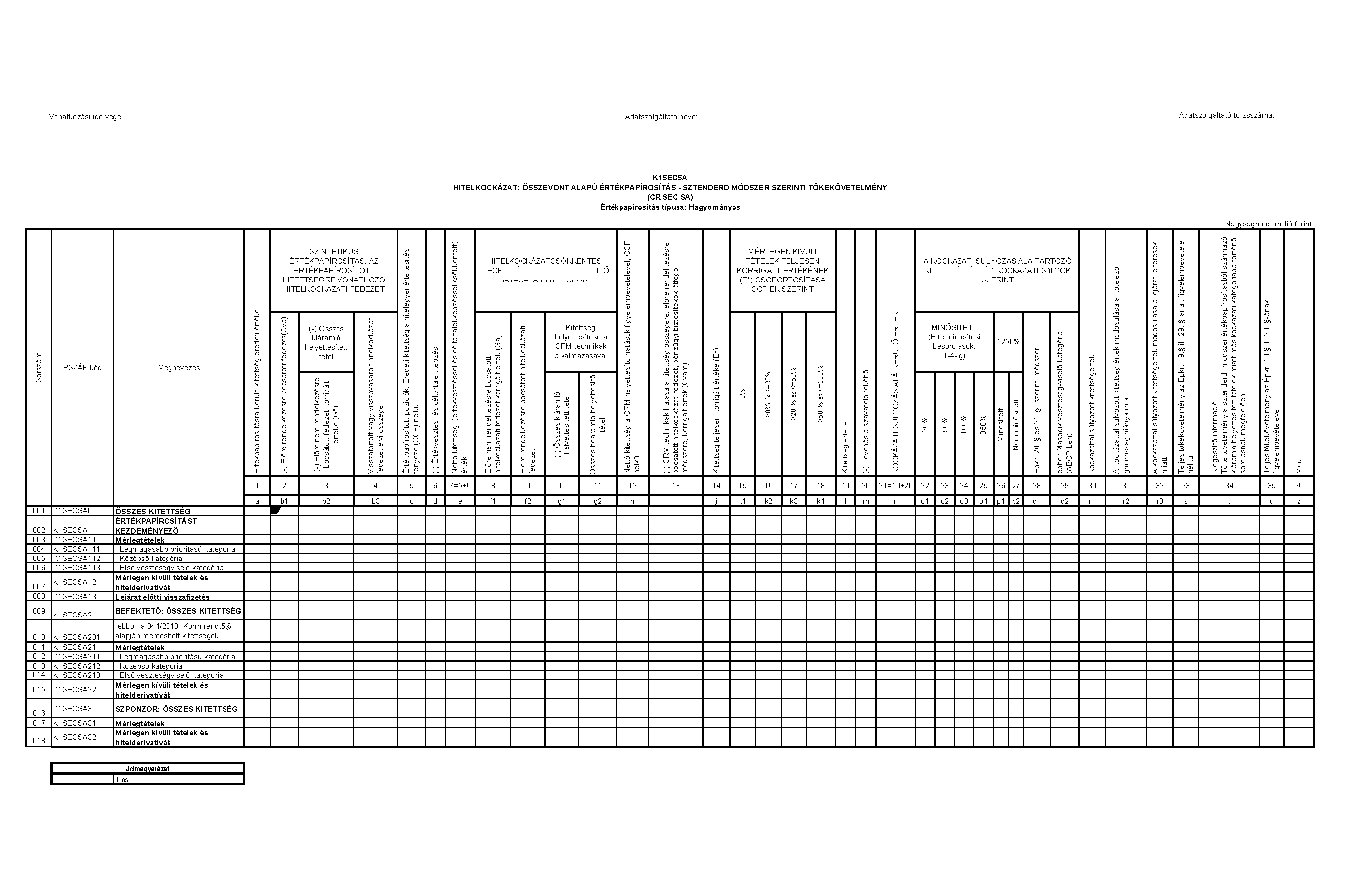

| 1SECSA | HITELKOCKÁZAT: ÉRTÉKPAPÍROSÍTÁS SZTENDERD MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR SEC SA) Értékpapírosítás típusa: Hagyományos | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

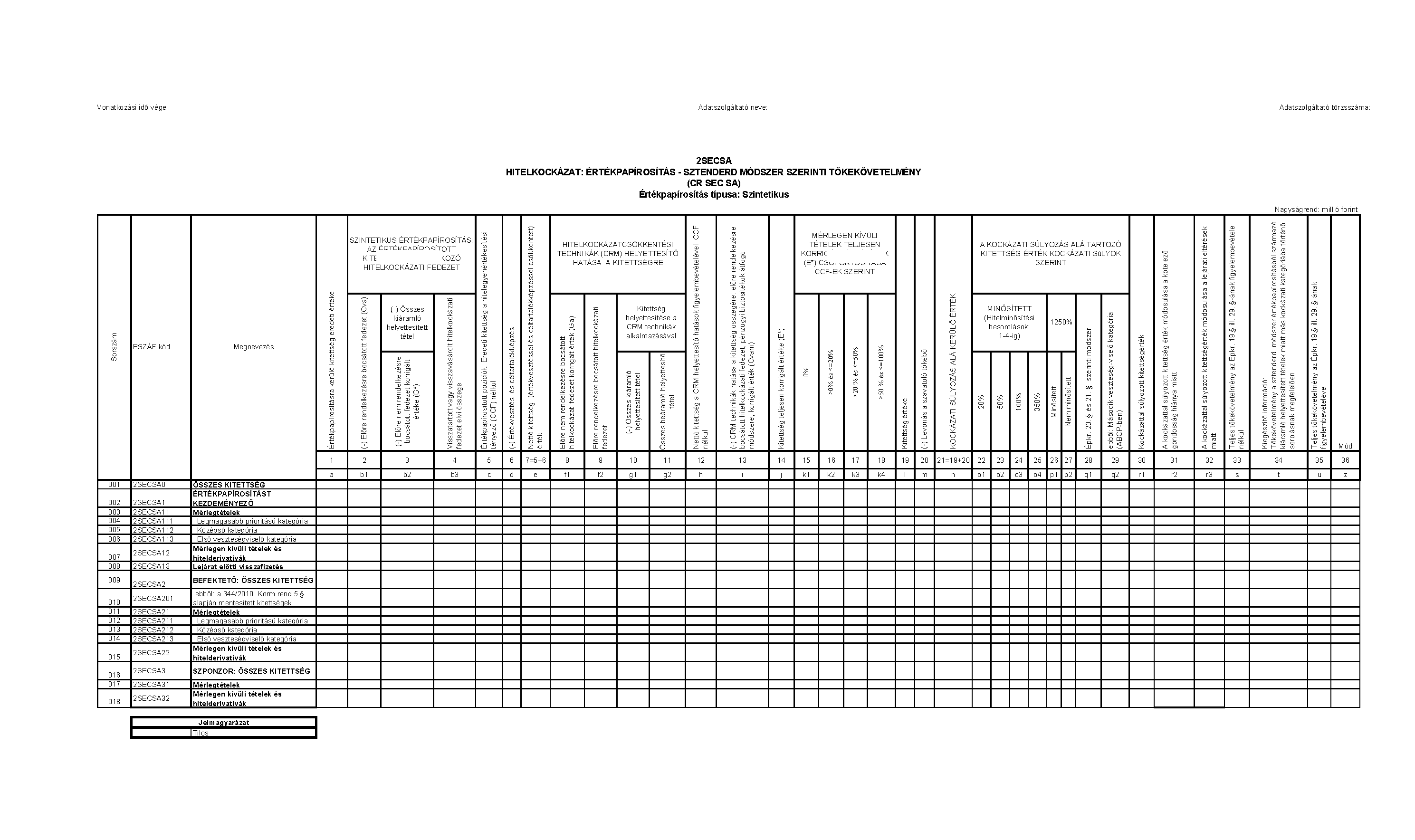

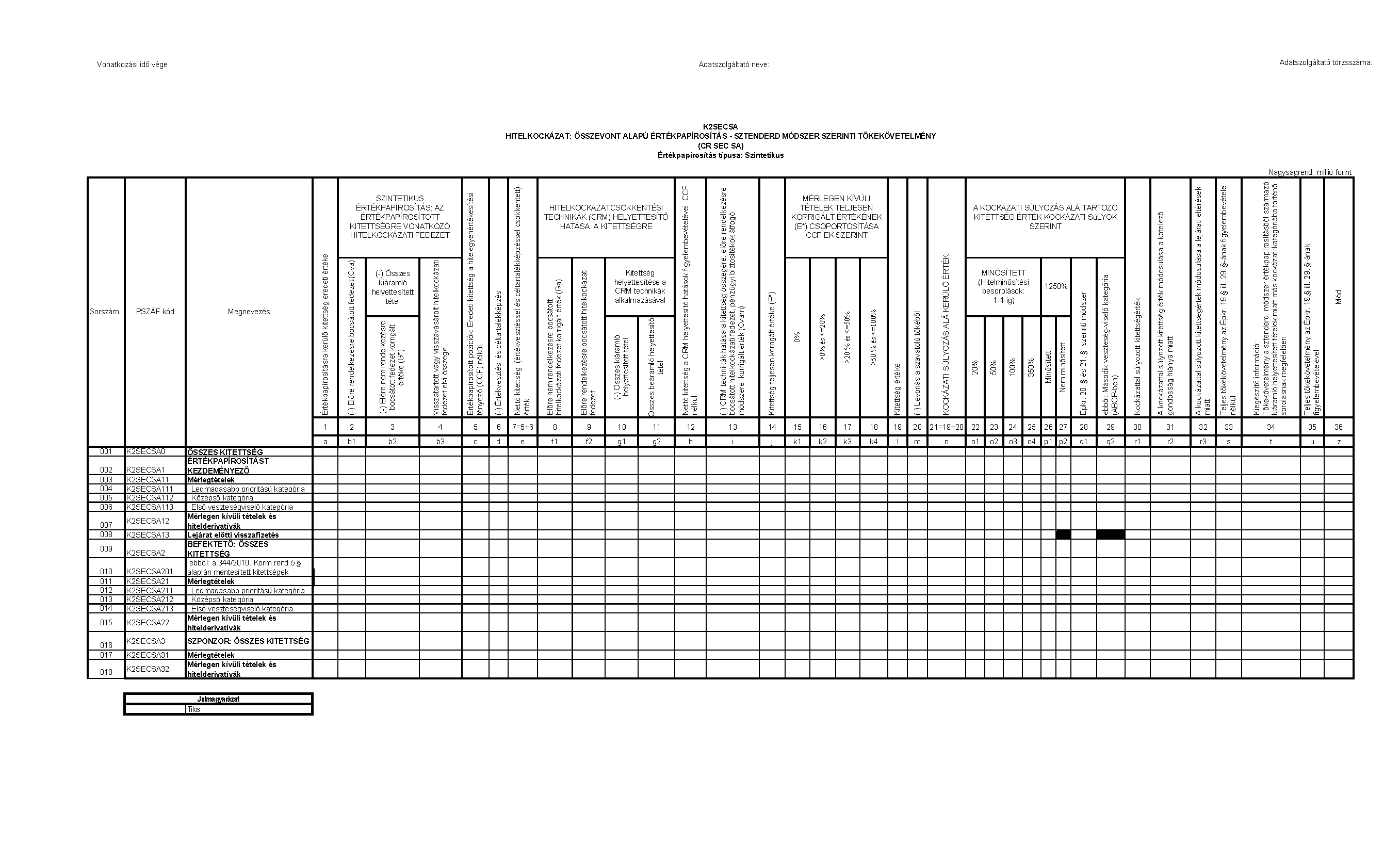

| 2SECSA | HITELKOCKÁZAT: ÉRTÉKPAPÍROSÍTÁS SZTENDERD MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR SEC SA) Értékpapírosítás típusa: Szintetikus | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

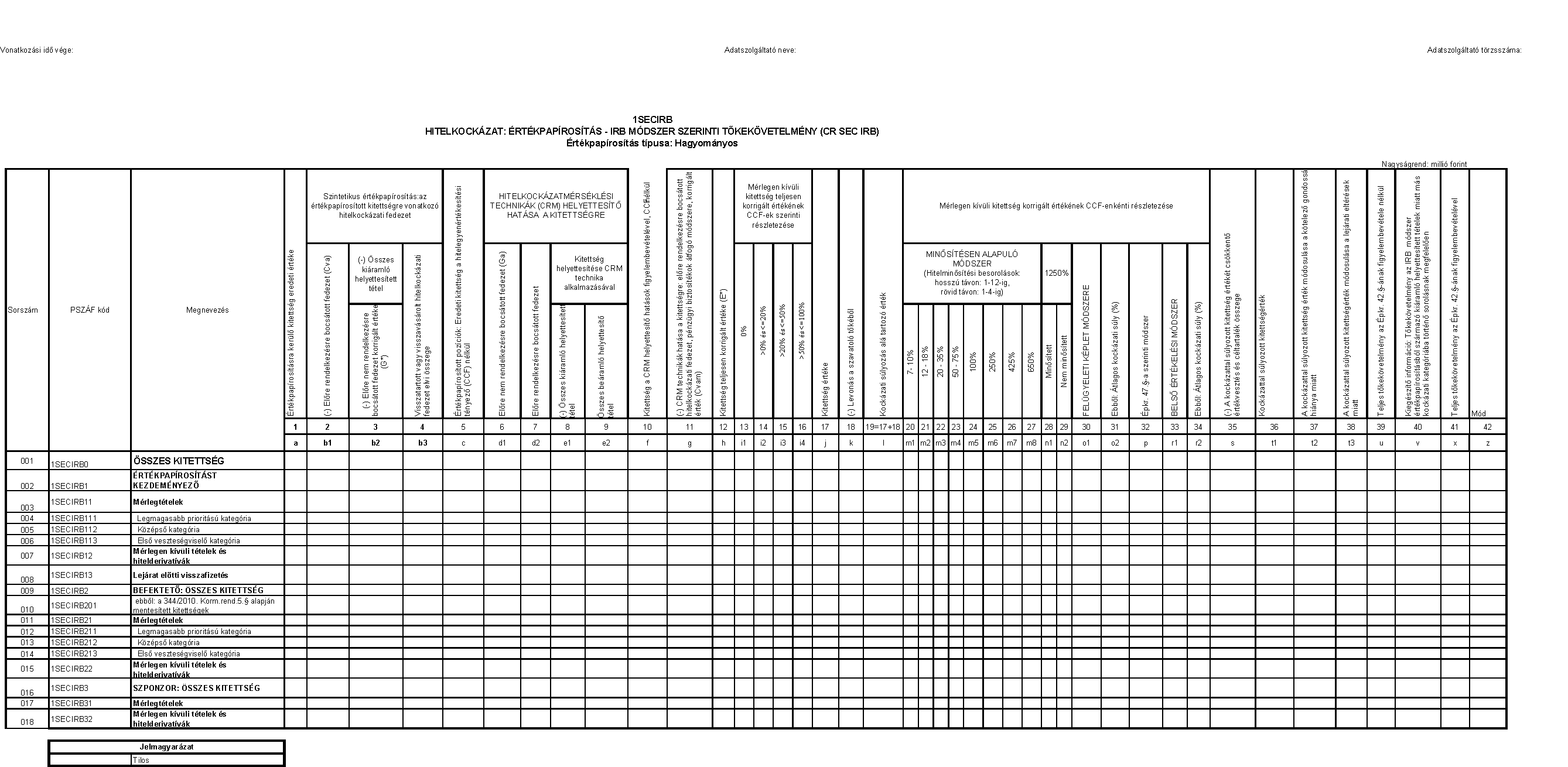

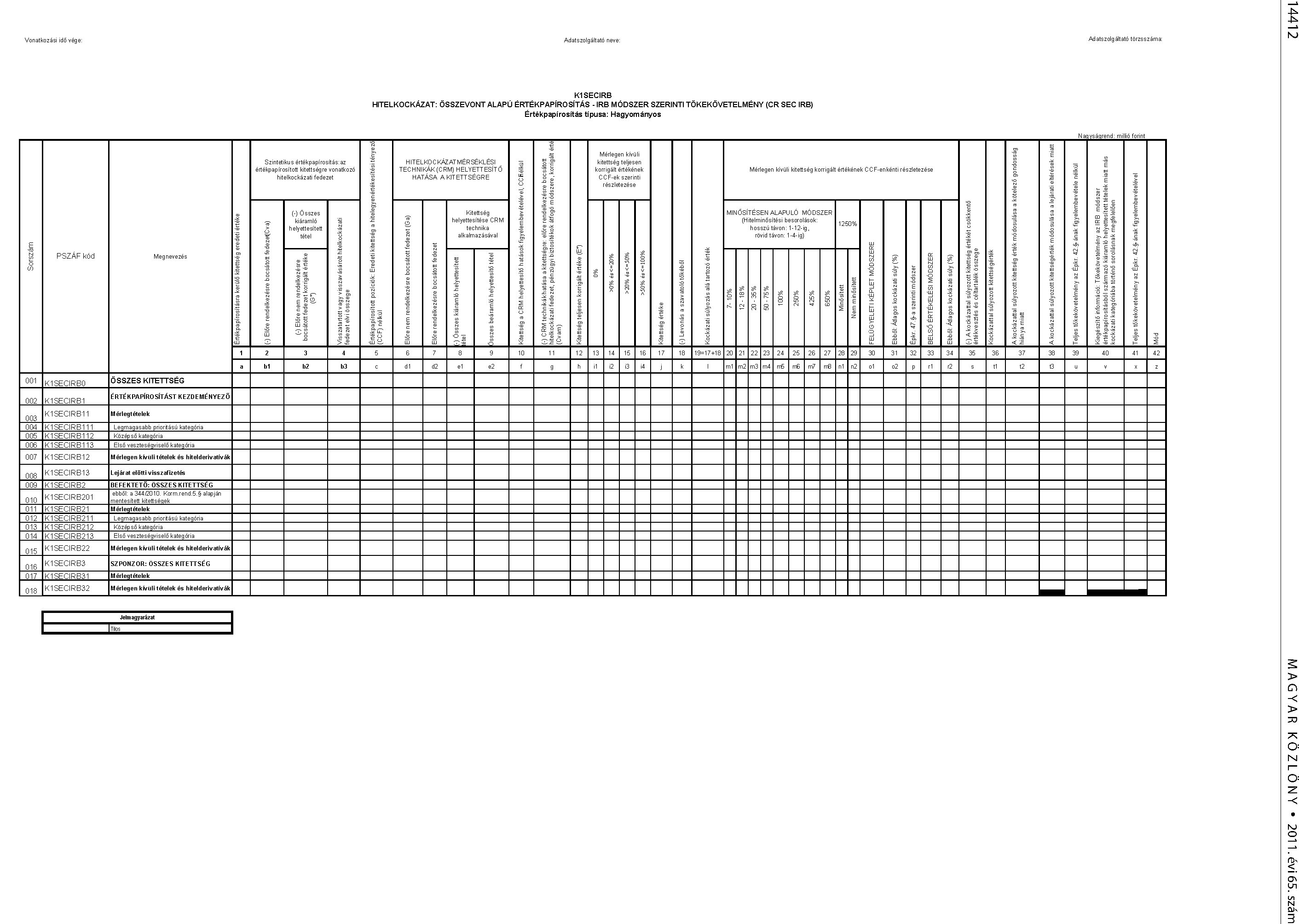

| 1SECIRB | HITELKOCKÁZAT: ÉRTÉKPAPÍROSÍTÁS IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR SEC IRB) Értékpapírosítás típusa: Hagyományos | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||

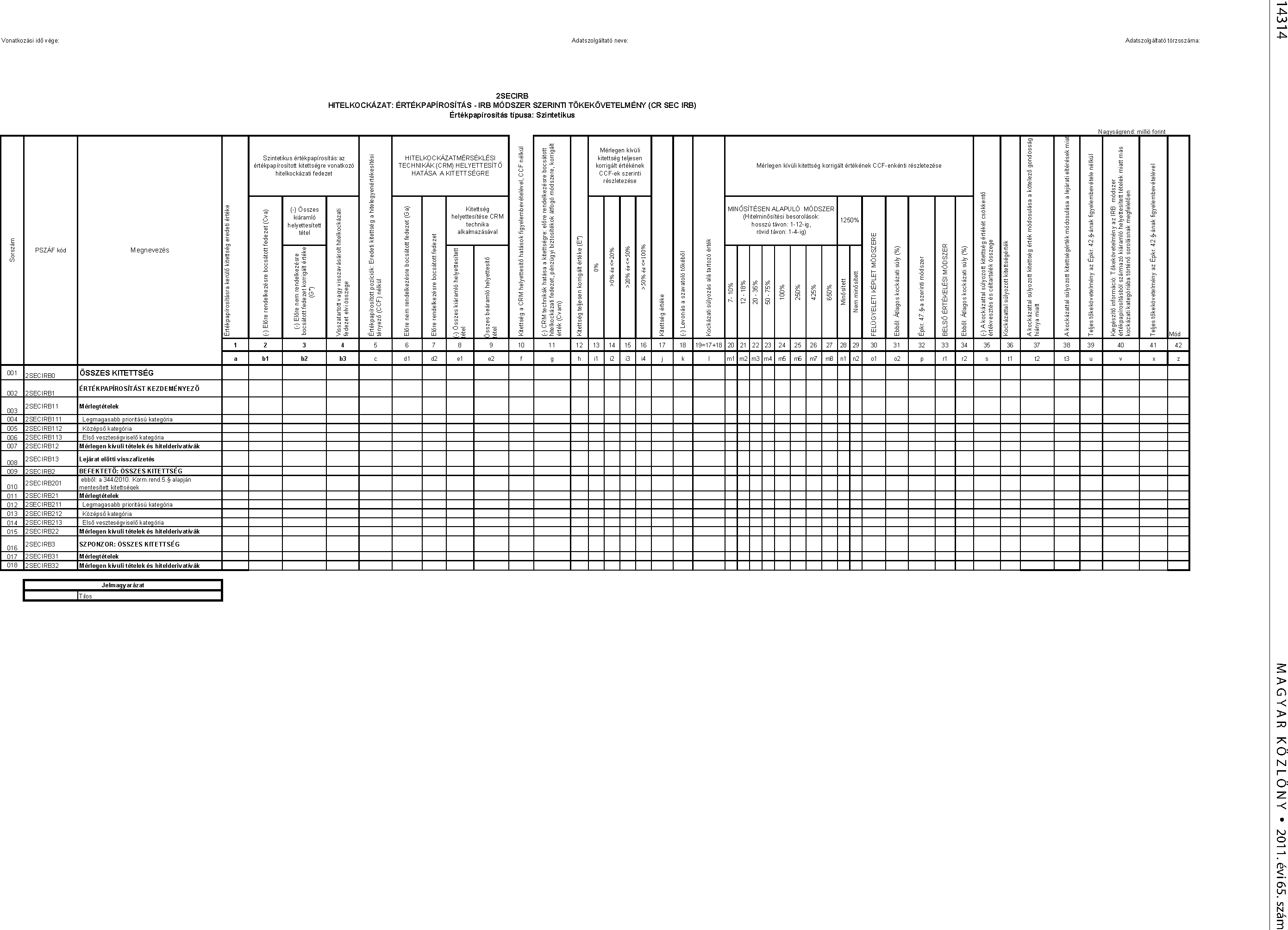

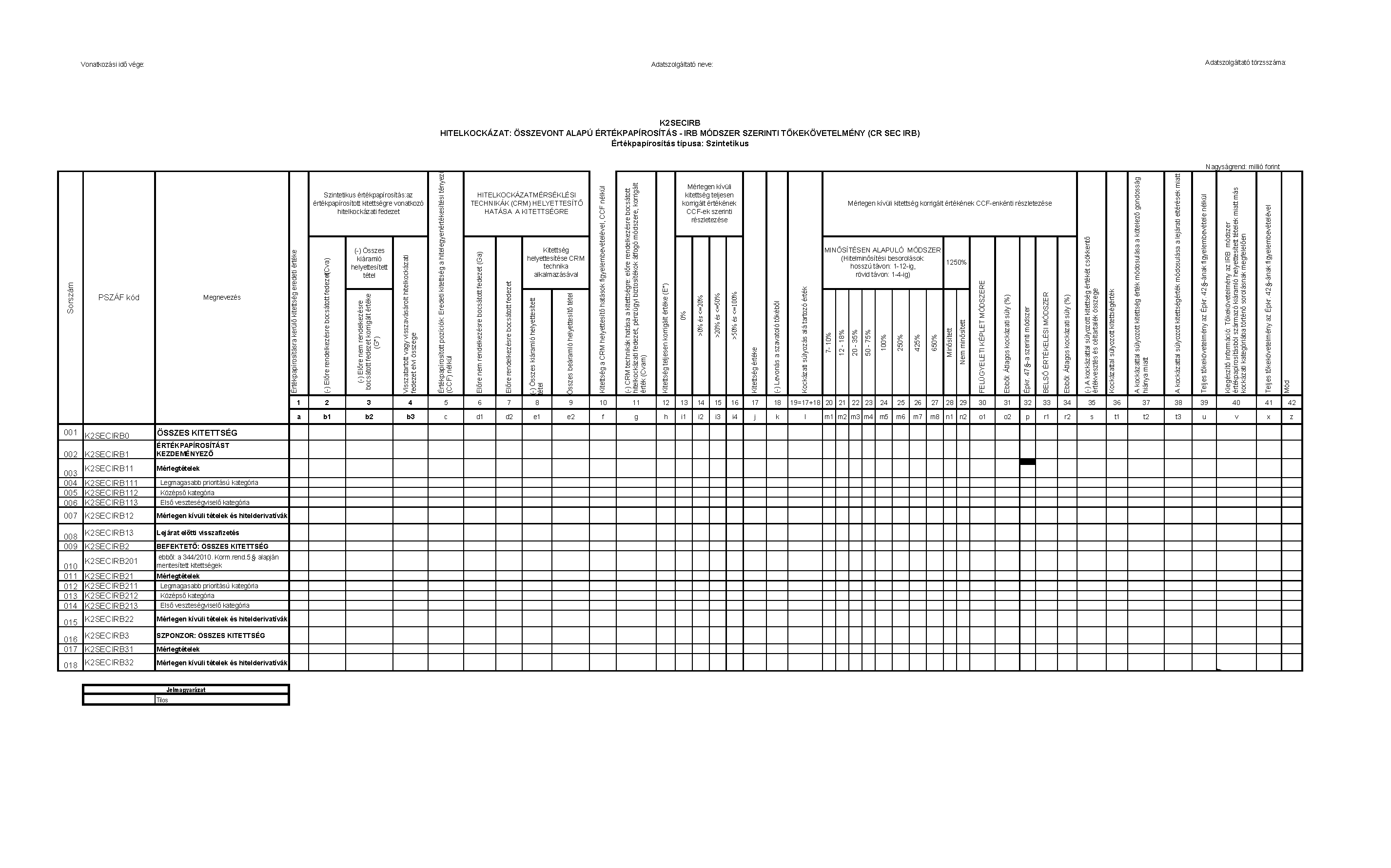

| 2SECIRB | HITELKOCKÁZAT: ÉRTÉKPAPÍROSÍTÁS IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR SEC IRB) Értékpapírosítás típusa: Szintetikus | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||

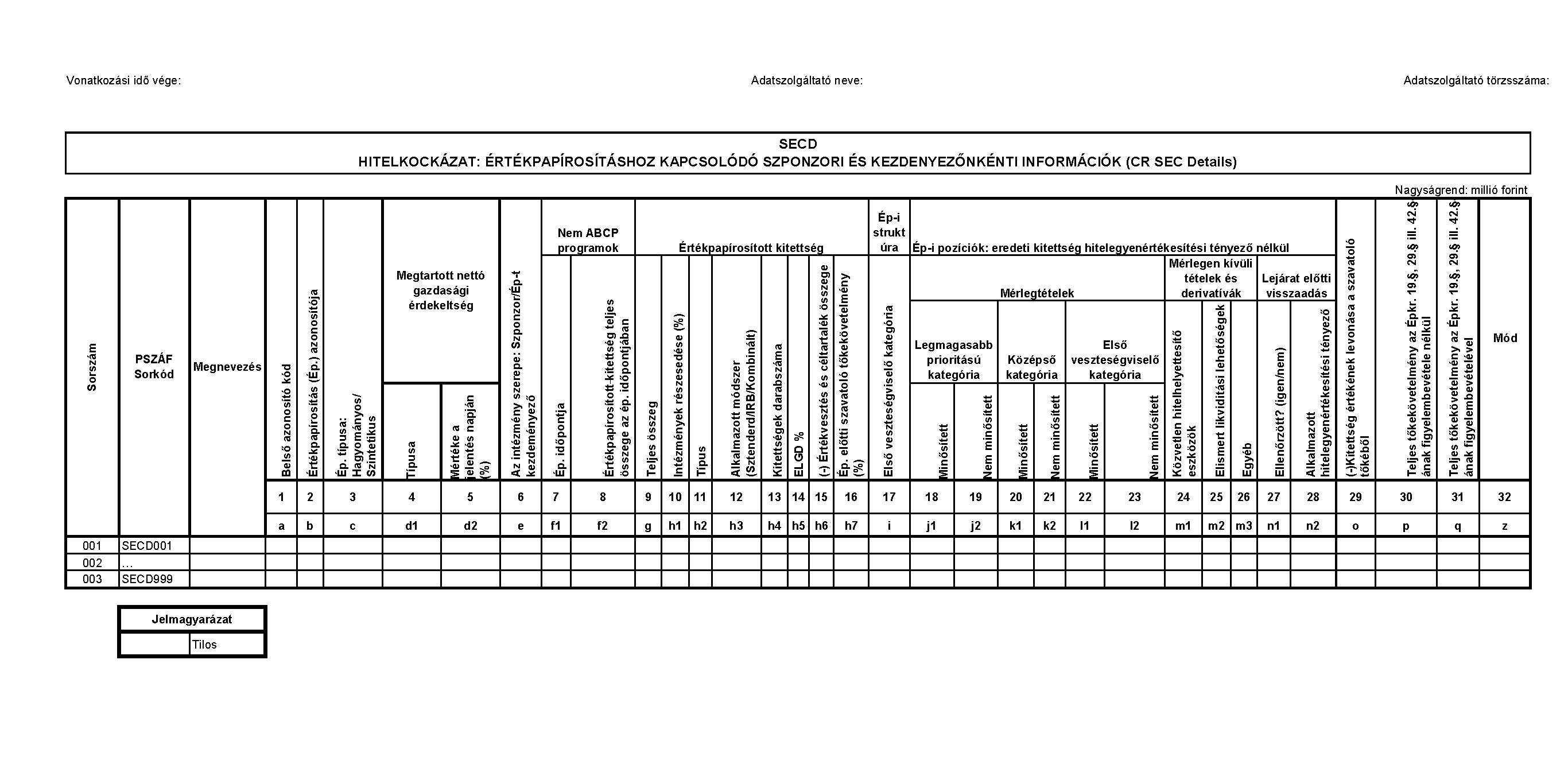

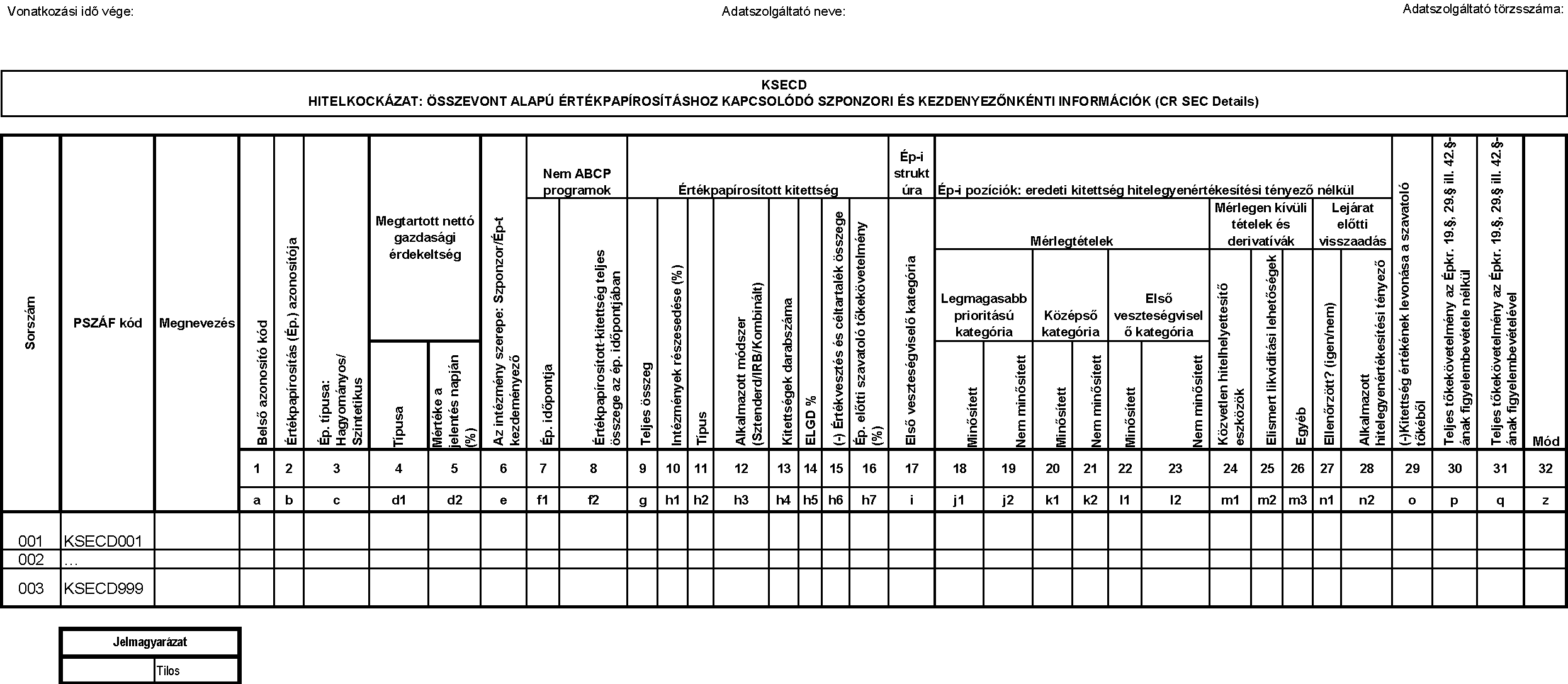

| SECD | HITELKOCKÁZAT: ÉRTÉKPAPÍROSÍTÁSHOZ KAPCSOLÓDÓ SZPONZORI ÉS KEZDEMÉNYEZŐNKÉNTI INFORMÁCIÓK (CR SEC Details) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | ||||||||||||||||

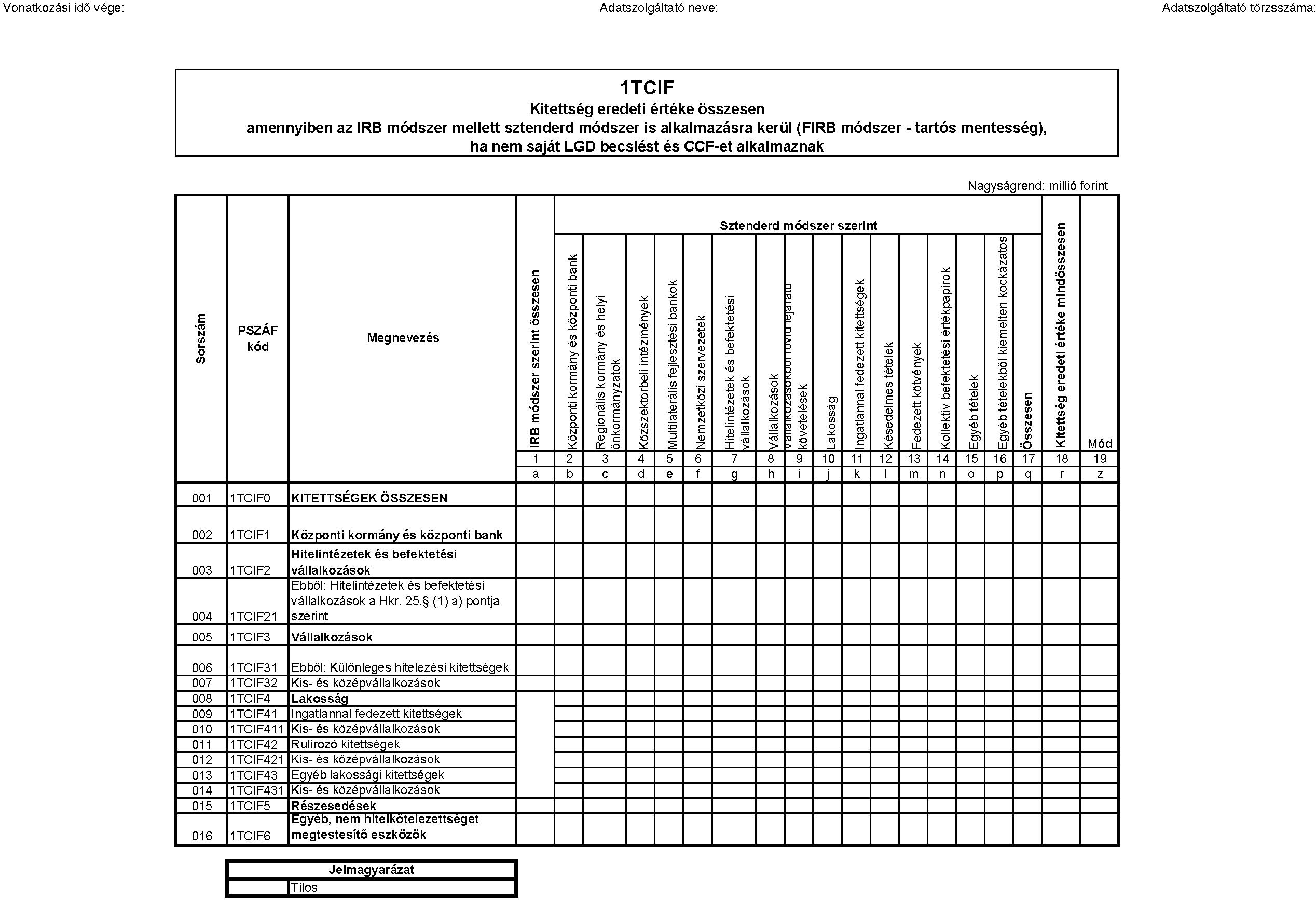

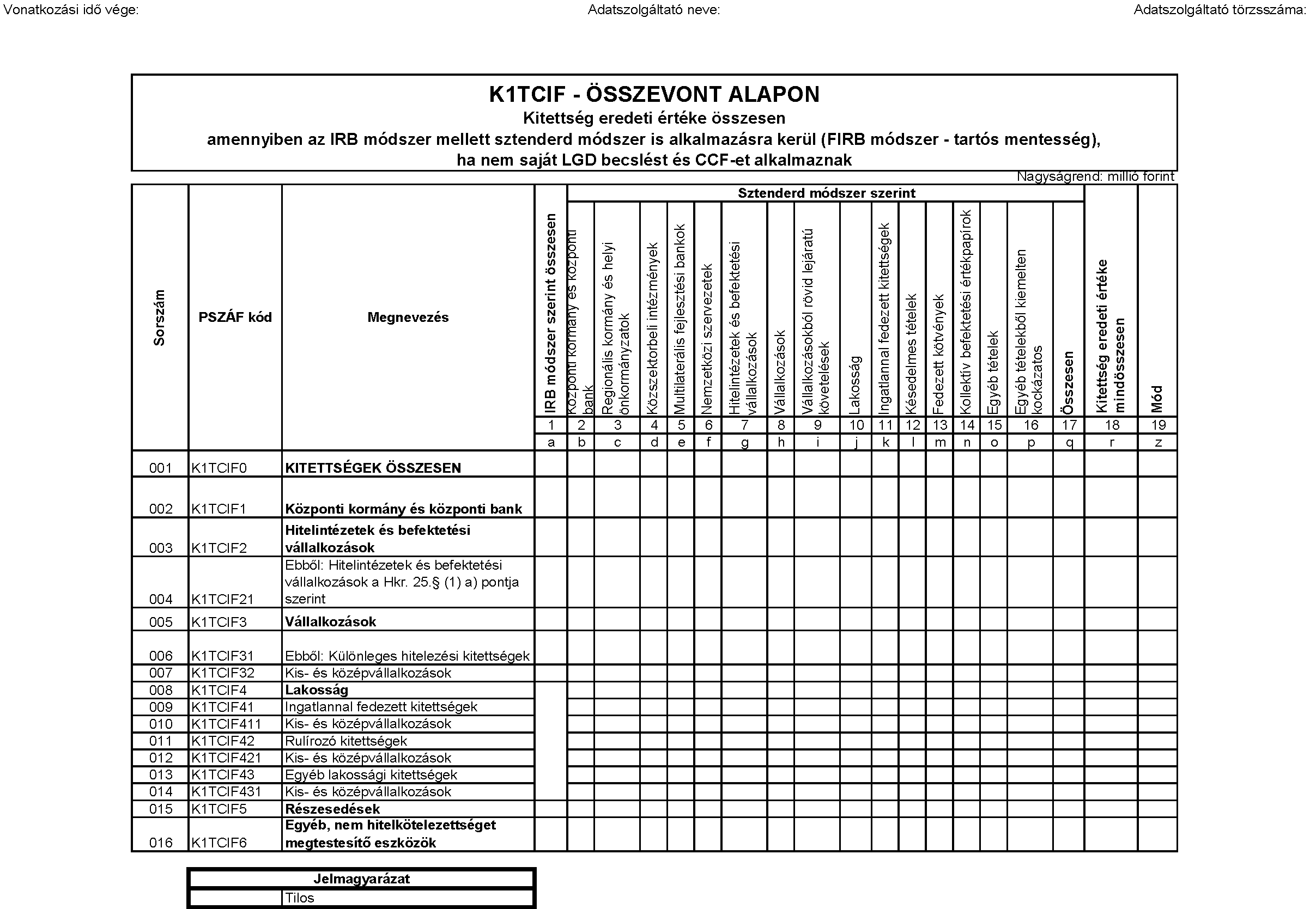

| 1TCIF | Kitettség eredeti értéke összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (FIRB módszer - tartós mentesség), ha nem saját LGD becslést és CCF-et alkalmaznak | H | N | É | A | |||||||||||||||||||||||||||||||

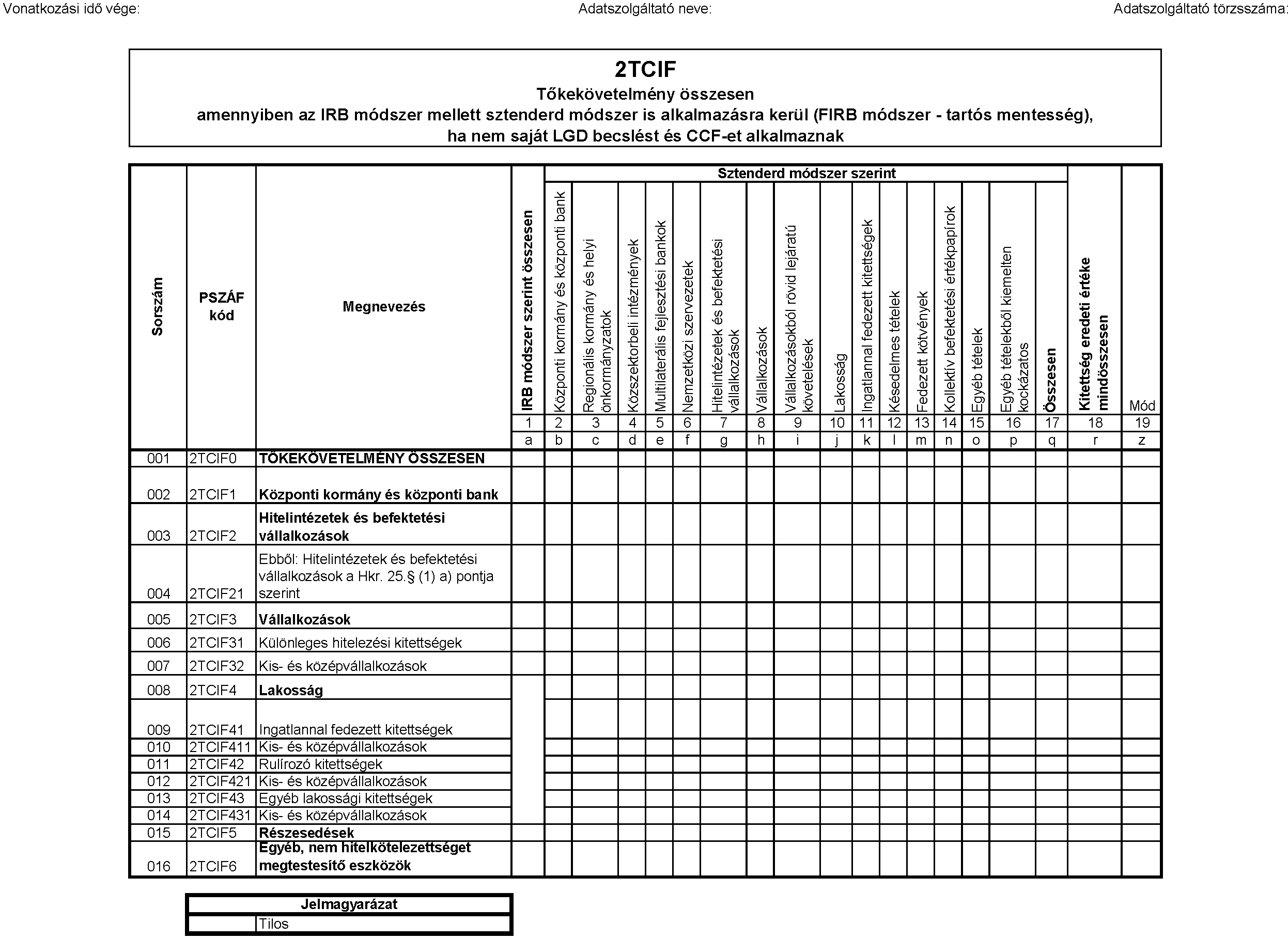

| 2TCIF | Tőkekövetelmény összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (FIRB módszer - tartós mentesség), ha nem saját LGD becslést és CCF-et alkalmaznak | H | N | É | A | |||||||||||||||||||||||||||||||

| 3TCIF | Kitettség eredeti értéke összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (FIRB módszer - fokozatos bevezetés) ha nem saját LGD becslést és CCF-et alkalmaznak | H | N | É | A | |||||||||||||||||||||||||||||||

| 4TCIF | Tőkekövetelmény összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (FIRB módszer - fokozatos bevezetés), ha nem saját LGD becslést és CCF-et alkalmaznak | H | N | É | A | |||||||||||||||||||||||||||||||

| 1TCIA | Kitettség eredeti értéke összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (AIRB módszer - tartós mentesség), ha saját LGD becslést és CCF-et alkalmaznak | H | N | É | A | |||||||||||||||||||||||||||||||

| 2TCIA | Tőkekövetelmény összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (AIRB módszer - tartós mentesség), ha saját LGD becslést és CCF-et alkalmaznak | H | N | É | A | |||||||||||||||||||||||||||||||

| 3TCIA | Kitettség eredeti értéke összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (AIRB módszer - fokozatos bevezetés), ha saját LGD becslést és CCF-et alkalmaznak | H | N | É | A | |||||||||||||||||||||||||||||||

| Táblakód | Megnevezés | FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | ||||||||||||||||||||||||||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | |||||||||||||||||||||||||||||||||

| 4TCIA | Tőkekövetelmény összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (AIRB módszer - fokozatos bevezetés) ha saját LGD becslést és CCF-et alkalmaznak | H | N | É | A | |||||||||||||||||||||||||||||||

| COREP táblák - Nagykockázat | ||||||||||||||||||||||||||||||||||||

| C1LE | Banki és kereskedési könyvi nagykockázat-vállalás | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| C2LE | Ügyfélcsoport-tagok banki és kereskedési könyvi nagykockázatvállalásai | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| C3LE | Az 50 legnagyobb banki és kereskedési könyvi kockázati kitettség | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| COREP táblák - Piaci kockázat | ||||||||||||||||||||||||||||||||||||

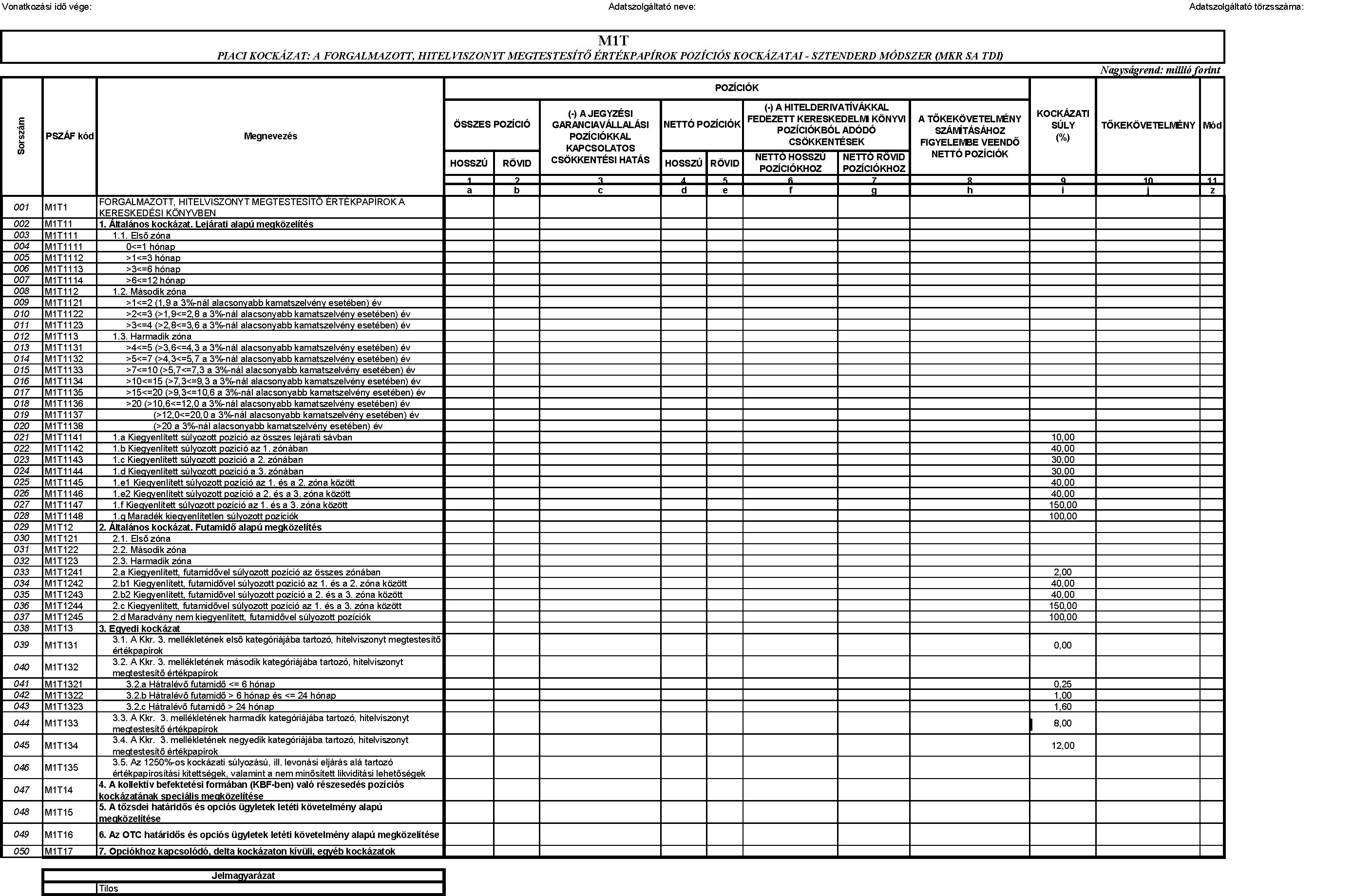

| M1T | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI - SZTENDERD MÓDSZER (forintban összesen) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| M1H | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI - SZTENDERD MÓDSZER (pénznem:HUF) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| M1E | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI - SZTENDERD MÓDSZER (pénznem:EUR) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

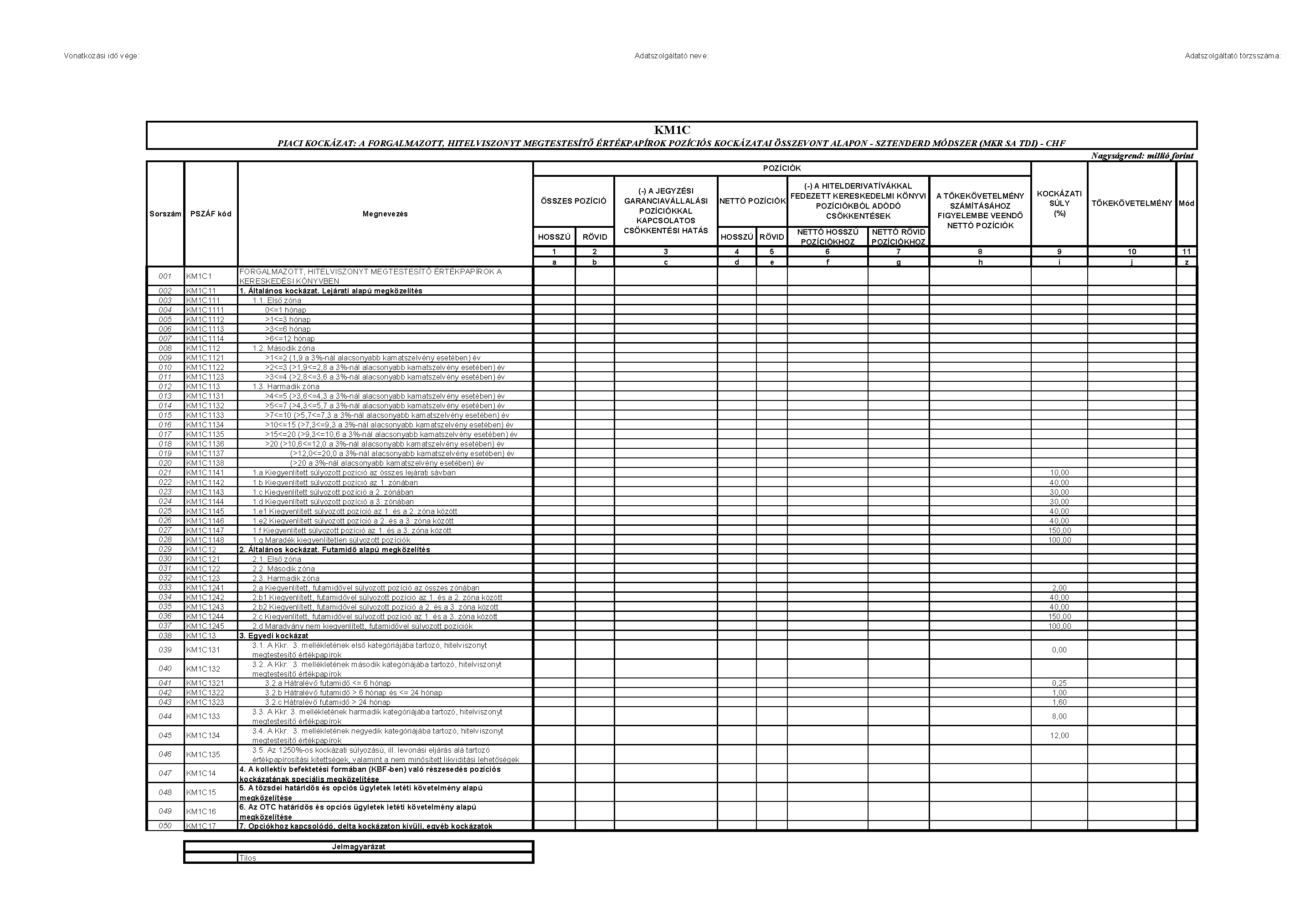

| M1C | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI - SZTENDERD MÓDSZER (pénznem:CHF) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

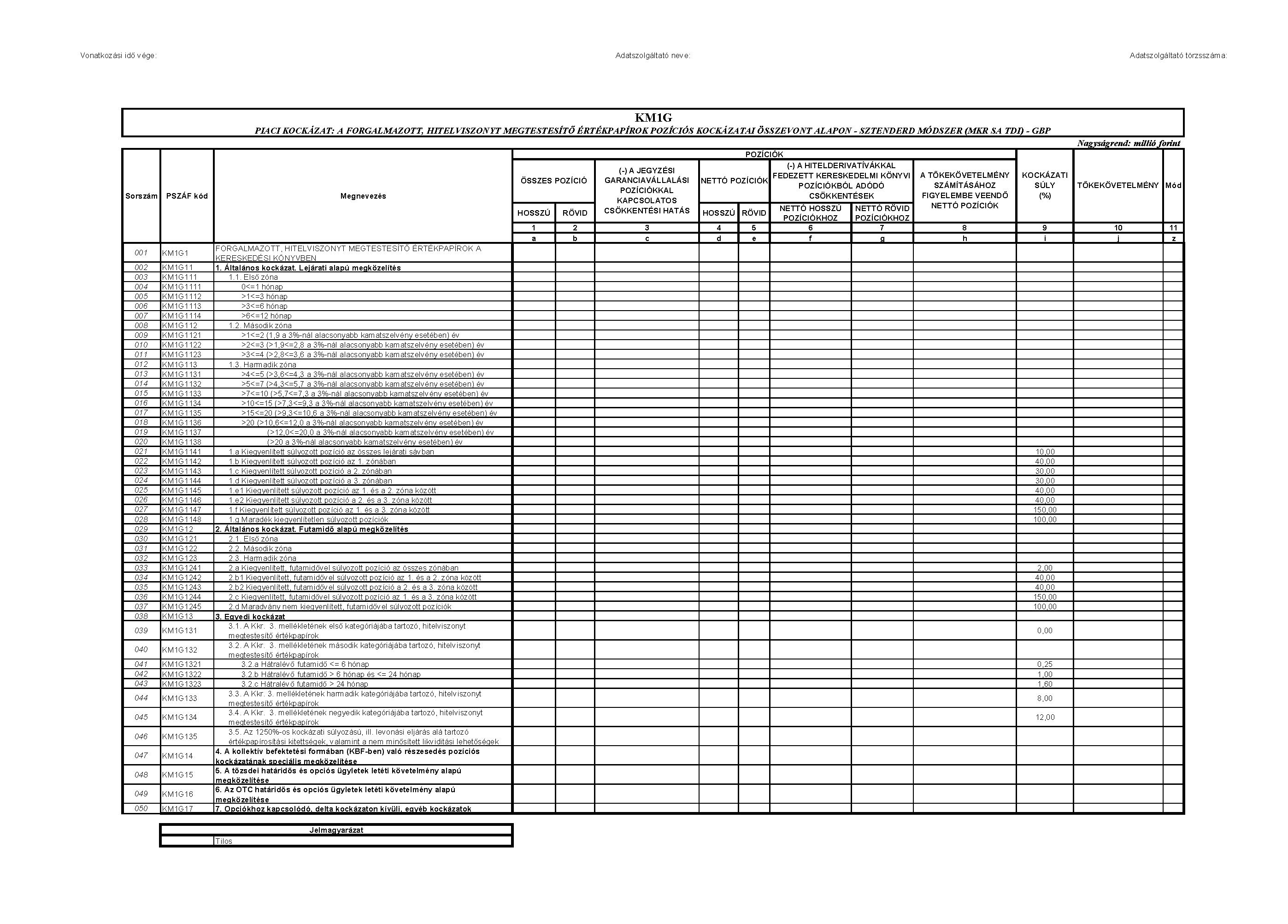

| M1G | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI - SZTENDERD MÓDSZER (pénznem:GBP) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

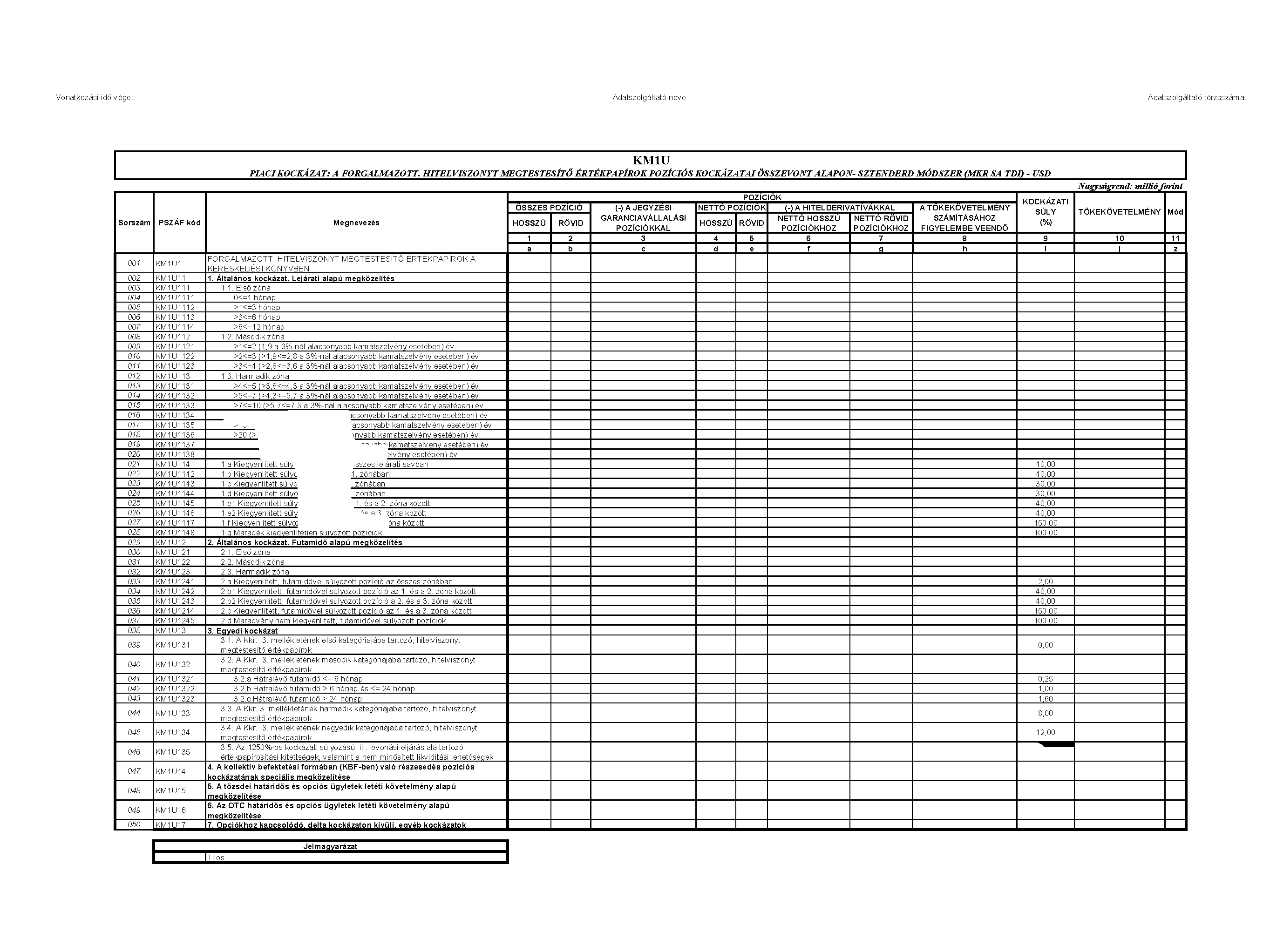

| M1U | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI - SZTENDERD MÓDSZER (pénznem:USD) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

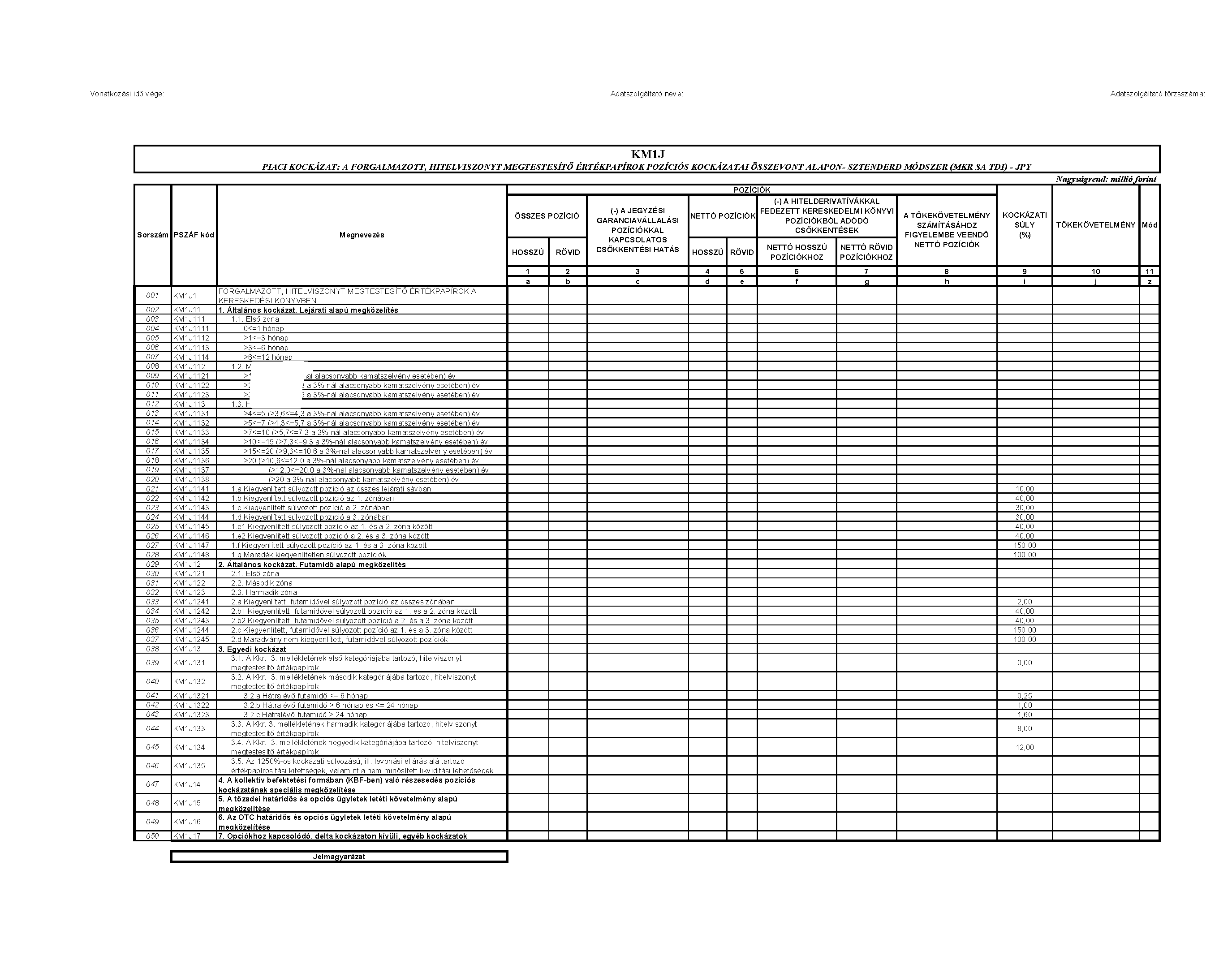

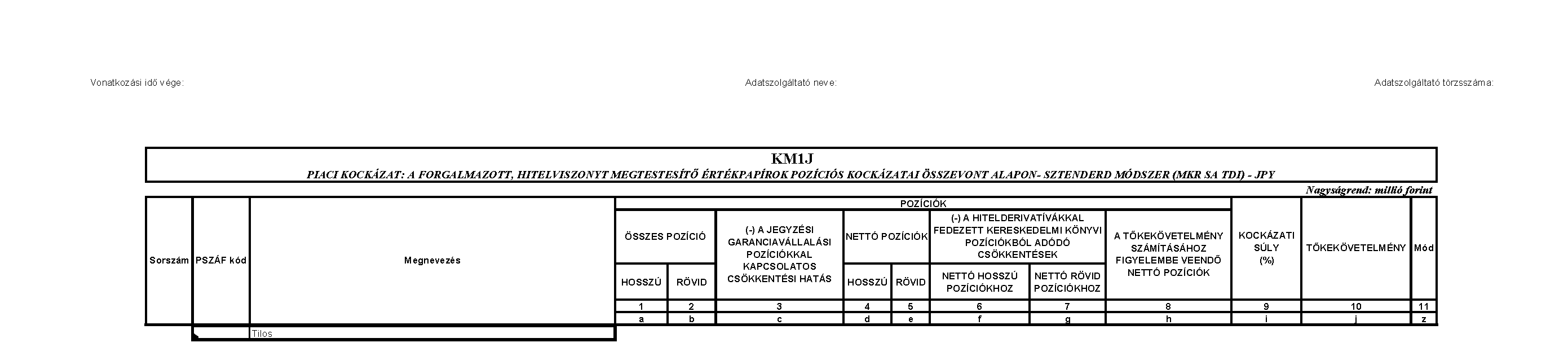

| M1J | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI - SZTENDERD MÓDSZER (pénznem:JPY) | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| M2R | PIACI KOCKÁZAT: A RÉSZVÉNYEK POZÍCIÓS KOCKÁZATAI - SZTENDERD MÓDSZER | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| M3D | PIACI KOCKÁZAT: DEVIZAKOCKÁZAT - SZTENDERD MÓDSZER | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| M4A | PIACI KOCKÁZAT: ÁRUK - SZTENDERD MÓDSZER | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| M5M | PIACI KOCKÁZAT: BELSŐ MODELLEK | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| M6AM | PIACI KOCKÁZAT: BELSŐ MODELLEK RÉSZLETEZÉSE | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

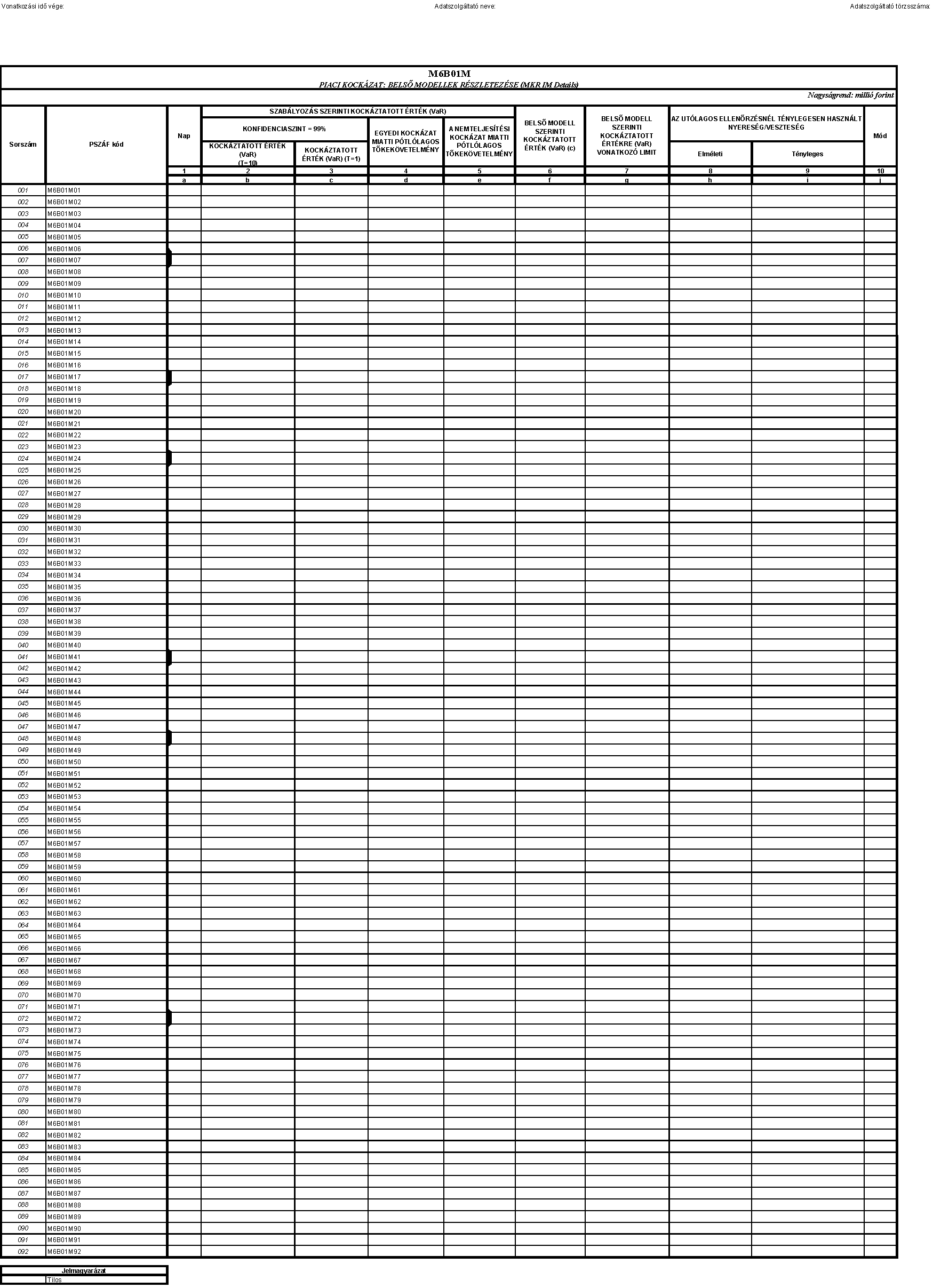

| M6B01M | PIACI KOCKÁZAT: BELSŐ MODELLEK RÉSZLETEZÉSE tábla sorainak részletező táblái | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| COREP táblák - Működési kockázat | ||||||||||||||||||||||||||||||||||||

| OP | HITELINTÉZETEK MŰKÖDÉSI KOCKÁZAT TŐKEKÖVETELMÉNYÉNEK SZÁMÍTÁSA (OPR) | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| 1OPD | HITELINTÉZETEK - MŰKÖDÉSI KOCKÁZAT: BRUTTÓ VESZTESÉG ÜZLETÁGANKÉNT ÉS ESEMÉNYTÍPUSONKÉNT AZ ELMÚLT ÉVBEN (OPR Details) | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| 2OPLD | HITELINTÉZETEK - FŐBB MŰKÖDÉSI KOCKÁZAT VESZTESÉGEK, AMELYEK A KORÁBBI ÉVEKET ÉRINTIK, DE MÉG NEM KERÜLTEK LEZÁRÁSRA; ÉS AMELYEK A MÚLT ÉVBEN KERÜLTEK RÖGZÍTÉSRE (OPR Loss Details) | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| Táblakód | Megnevezés | FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | ||||||||||||||||||||||||||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | |||||||||||||||||||||||||||||||||

| COREP táblák - Kiegészítő táblák | ||||||||||||||||||||||||||||||||||||

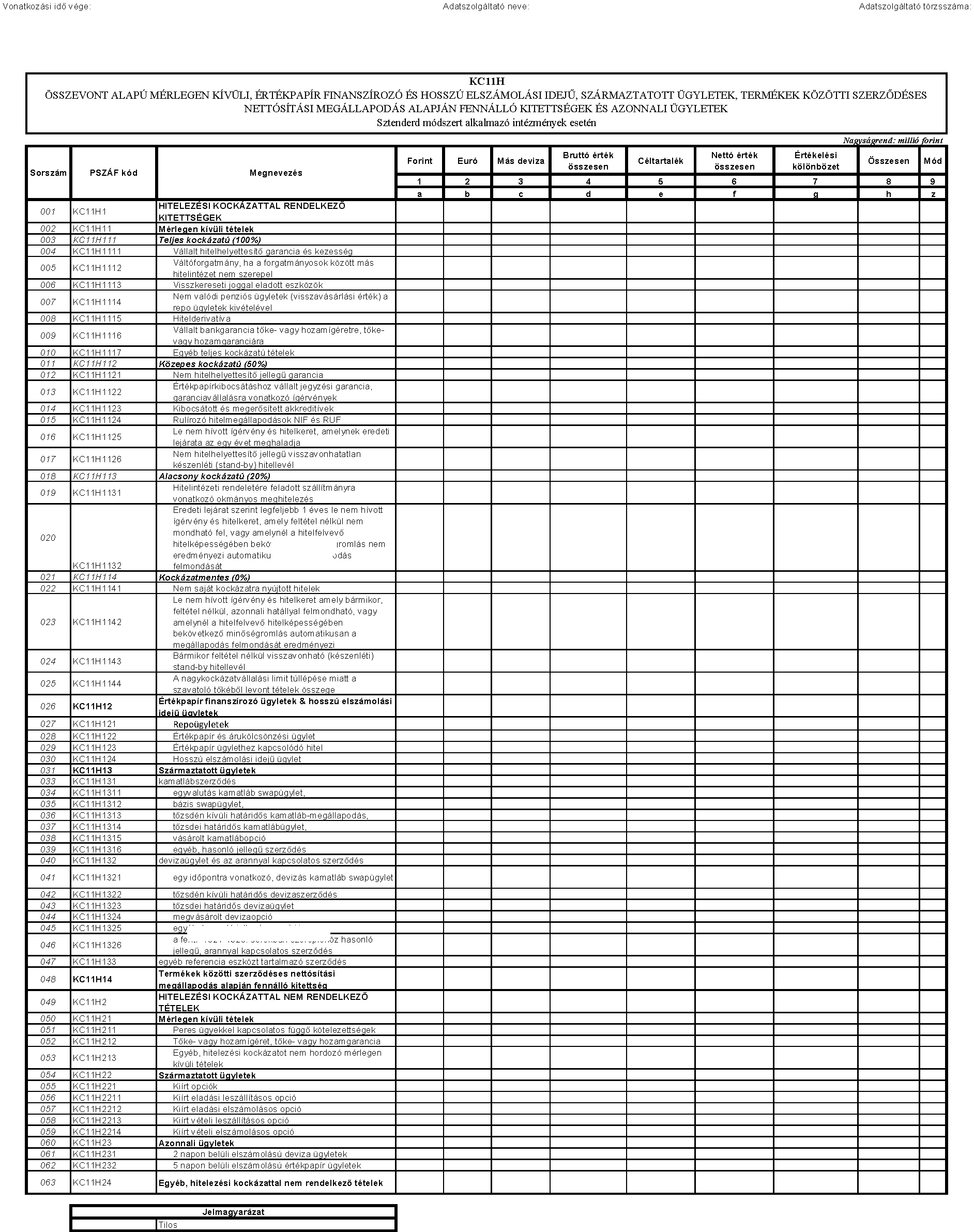

| C11H | MÉRLEGEN KÍVÜLI, ÉRTÉKPAPÍR FINANSZÍROZÓ ÉS HOSSZÚ ELSZÁMOLÁSI IDEJŰ ÜGYLETEK, SZÁRMAZTATOTT ÜGYLETEK ÉS TERMÉKEK KÖZÖTTI SZERZŐDÉSES NETTÓSÍTÁSI MEGÁLLAPODÁS ALAPJÁN FENNÁLLÓ KITETTSÉGEK ÉS AZONNALI ÜGYLETEK Sztenderd módszert alkalmazó intézmények esetén | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||||||

| C12H | MÉRLEGEN KÍVÜLI, ÉRTÉKPAPÍR FINANSZÍROZÓ ÉS HOSSZÚ ELSZÁMOLÁSI IDEJŰ ÜGYLETEK, SZÁRMAZTATOTT ÜGYLETEK ÉS TERMÉKEK KÖZÖTTI SZERZŐDÉSES NETTÓSÍTÁSI MEGÁLLAPODÁS ALAPJÁN FENNÁLLÓ KITETTSÉGEK ÉS AZONNALI ÜGYLETEK IRB módszert alkalmazó intézmények esetén | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||||||

| C2H | BEFEKTETÉSEK | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| C21H | KÖZVETETT BEFEKTETÉSEK RÉSZLETEZÉSE | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| C22H | MINŐSÍTETT BEFOLYÁSÚ BEFEKTETÉSEK VÁLTOZÁSA | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| C3H | ÉRTÉKPAPÍR FINANSZÍROZÓ ÉS HOSSZÚ ELSZÁMOLÁSI IDEJŰ ÜGYLETEK, SZÁRMAZTATOTT ÜGYLETEK ÉS TERMÉKEK KÖZÖTTI SZERZŐDÉSES NETTÓSÍTÁSI MEGÁLLAPODÁS ALAPJÁN FENNÁLLÓ KITETTSÉGEK, ELSZÁMOLÁSI ÉS NYITVASZÁLLÍTÁSI ÜGYLETEK PARTNERKOCKÁZATA | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| C43H | BELSŐ HITELEK | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

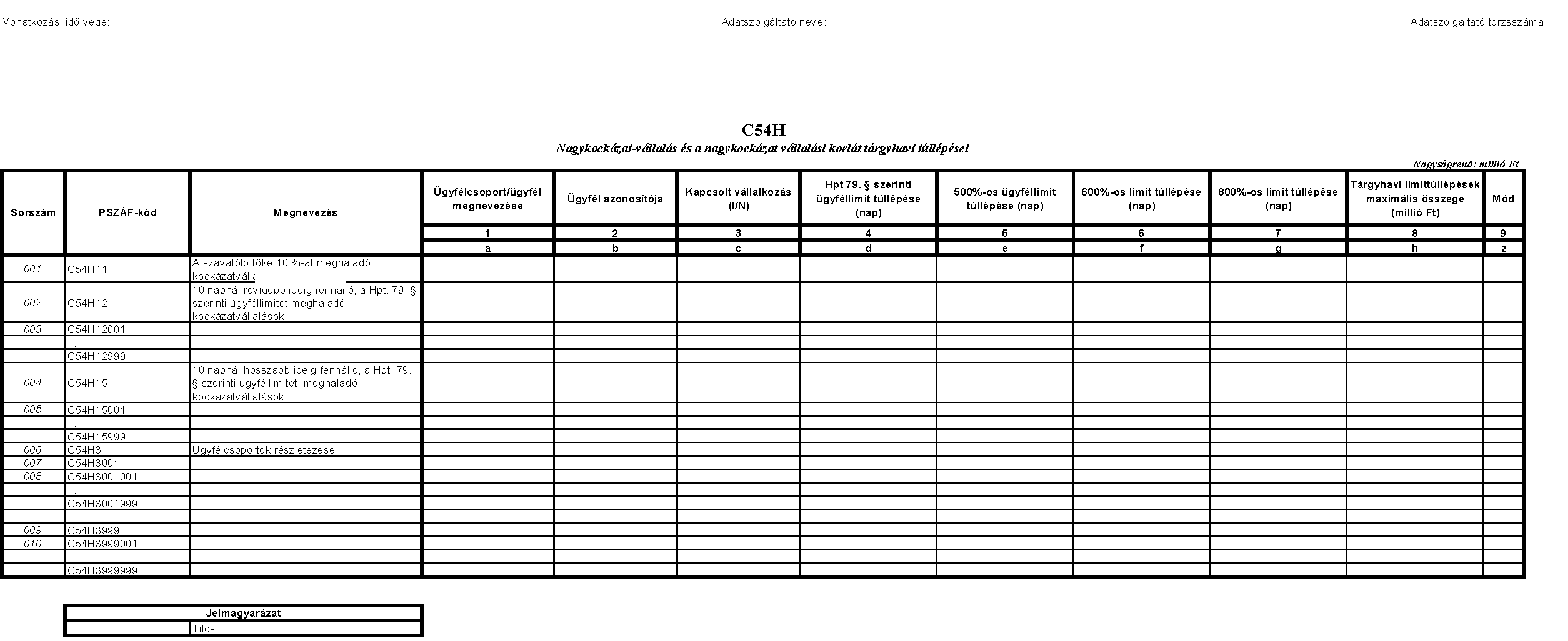

| C54H | NAGYKOCKÁZAT-VÁLLALÁS ÉS A NAGYKOCKÁZAT VÁLLALÁSI KORLÁT TÁRGYHAVI TÚLLÉPÉSEI | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | H | N | É | A | |||||||||||||||

| C6B | ORSZÁGKOCKÁZAT ELEMZÉS BANKI KÖNYVI TÉTELEKRE | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

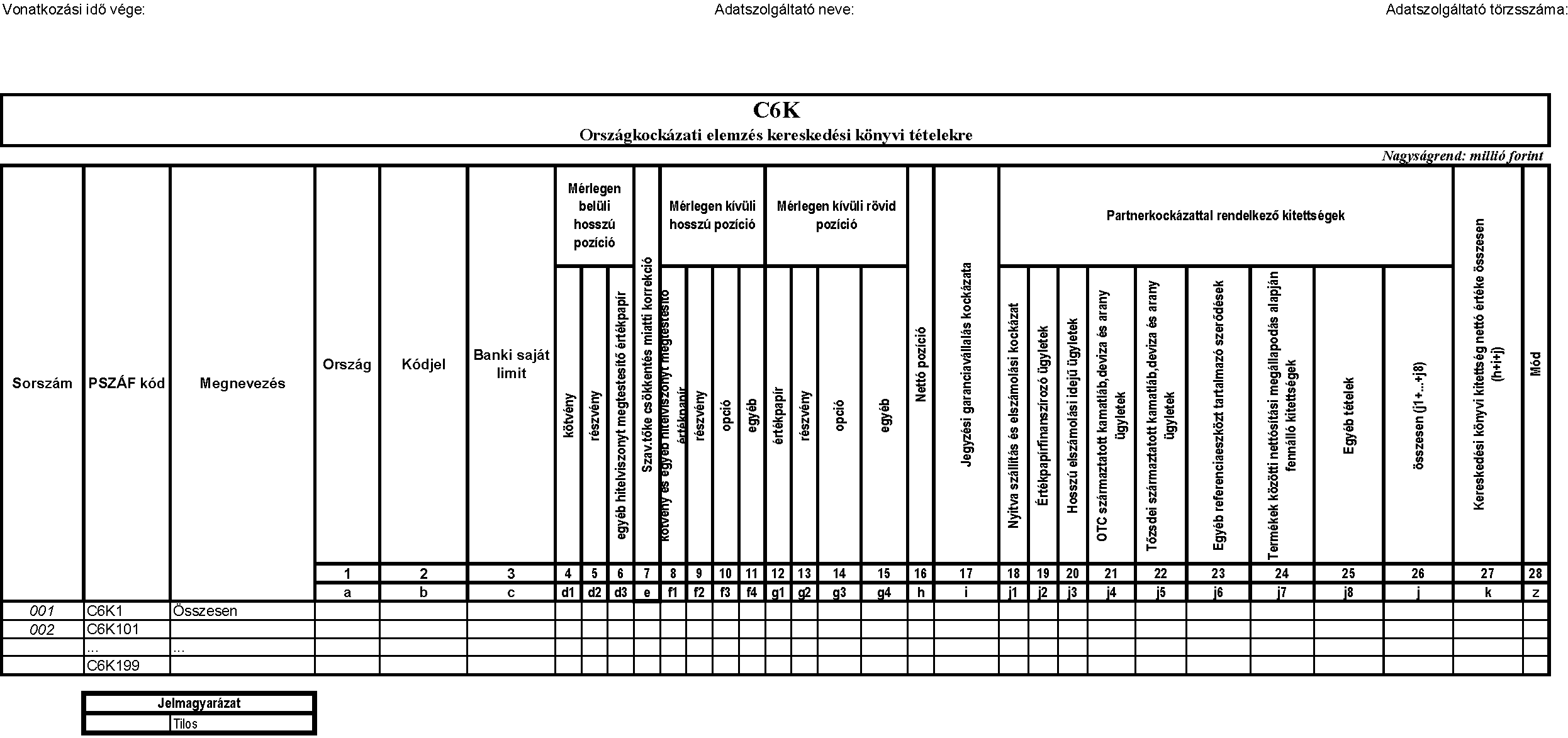

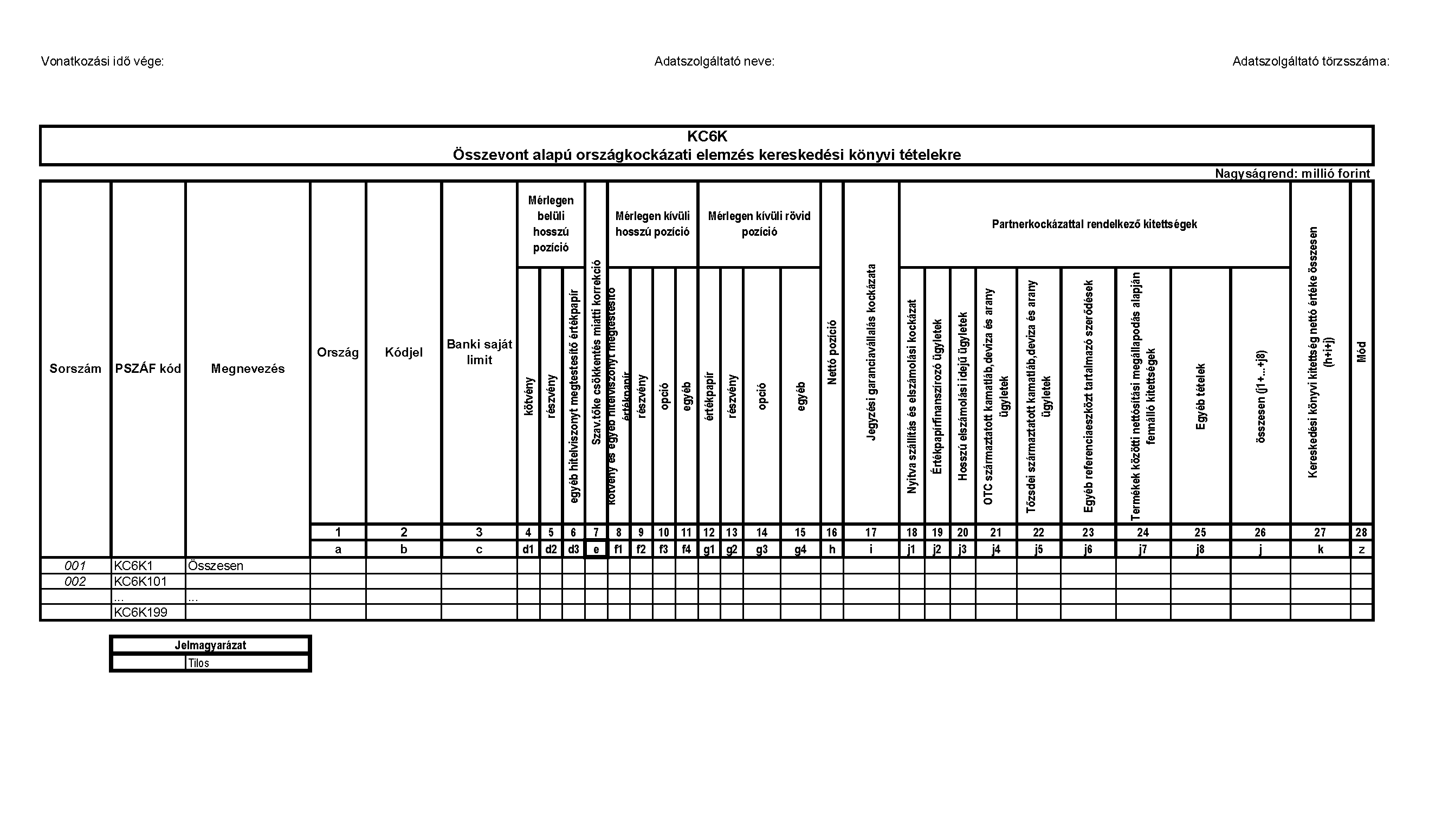

| C6K | ORSZÁGKOCKÁZAT ELEMZÉS KERESKEDÉSI KÖNYVI TÉTELEKRE | N | É | A | N | É | A | N | É | A | N | É | A | N | É | A | ||||||||||||||||||||

| Kód | Rendszeresen küldendő jelentések | |||||||||||||||||||||||||||||||||||

| H | Havonta küldendő jelentés | |||||||||||||||||||||||||||||||||||

| N | Negyedévente küldendő jelentés | |||||||||||||||||||||||||||||||||||

| É | Évente küldendő jelentés | |||||||||||||||||||||||||||||||||||

| A | Auditált jelentés (évzáráskor ) | |||||||||||||||||||||||||||||||||||

| ÉA | Évközi auditált jelentés | |||||||||||||||||||||||||||||||||||

ÖSSZEFOGLALÓ TÁBLA KONSZOLIDÁLT JELENTÉSEK - HITELINTÉZETEK

| Táblakód | Megnevezés | KONSZOLIDÁLT ADATSZOLGÁLTATÁS | |||||||||

| Összevont alapú felügyelet alá tartozó hitelintézetek által szolgáltatandó adatok | |||||||||||

| FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | |||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ||||||||

| COREP táblák - Szavatoló tőke és tőkekövetelmény; NEM COREP kiegészítő Szavatoló tőke és tőkekövetelmény, illetve Fizetőképességi mutató táblák | |||||||||||

| KCAA | HITELINTÉZETEK ÖSSZEVONT ALAPÚ SZAVATOLÓ TŐKE SZÁMÍTÁSA | N | A | N | A | N | A | N | A | N | A |

| KCAB | HITELINTÉZETEK ÖSSZEVONT ALAPÚ TŐKEKÖVETELMÉNY SZÁMÍTÁSA | N | A | N | A | N | A | N | A | N | A |

| KCAC | HITELINTÉZETEK ÖSSZEVONT ALAPÚ TŐKEKÖVETELMÉNY SZÁMÍTÁSA - RÉSZLETEZŐ TÁBLA | N | A | N | A | N | A | N | A | N | A |

| 13A | ÖSSZEVONT ALAPÚ SZAVATOLÓ TŐKE SZÁMÍTÁS - Átmeneti rendelkezés IRB bankok részére | N | A | N | A | N | A | N | A | ||

| 13B | ÖSSZEVONT ALAPÚ FIZETŐKÉPESSÉGI MUTATÓ SZÁMÍTÁS - Átmeneti rendelkezés IRB bankok részére | N | A | N | A | N | A | N | A | ||

| KSACAA | HITELINTÉZETEK ÖSSZEVONT ALAPÚ SZAVATOLÓ TŐKE SZÁMÍTÁSA - Átmeneti rendelkezés IRB bankok részére | N | A | N | A | N | A | N | A | ||

| KSACAB | HITELINTÉZETEK ÖSSZEVONT ALAPÚ TŐKEKÖVETELMÉNY SZÁMÍTÁSA - Átmeneti rendelkezés IRB bankok részére | N | A | N | A | N | A | N | A | ||

| COREP táblák - Hitelezési kockázat | |||||||||||

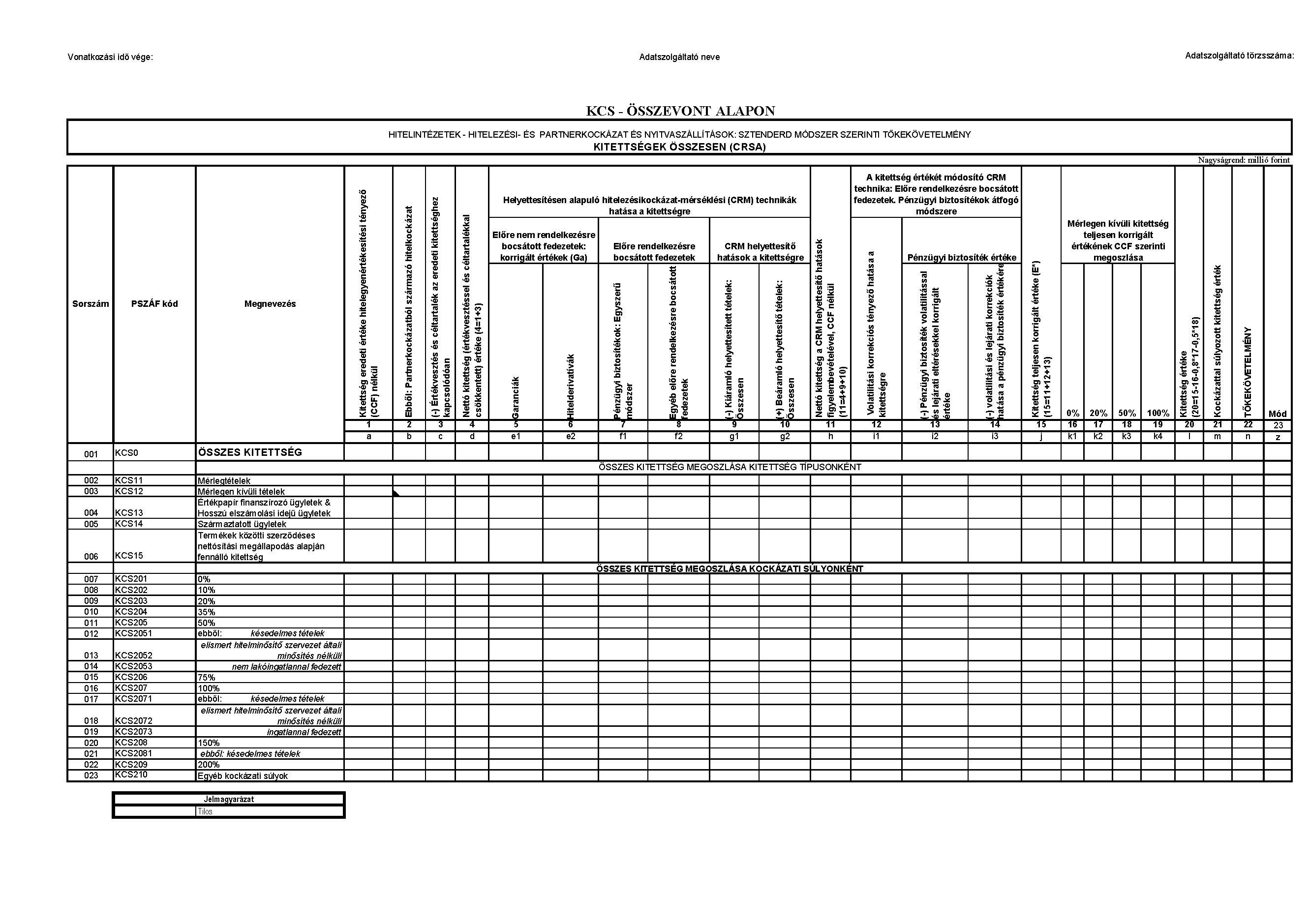

| KCS | ÖSSZEVONT ALAPON HITELEZÉSI- ÉS PARTNERKOCKÁZAT ÉS NYITVASZÁLLÍTÁSOK: SZTENDERD MÓDSZER SZERINTI TŐKEKÖVETELMÉNY KITETTSÉGEK ÖSSZESEN (CRSA) | N | A | N | A | N | A | ||||

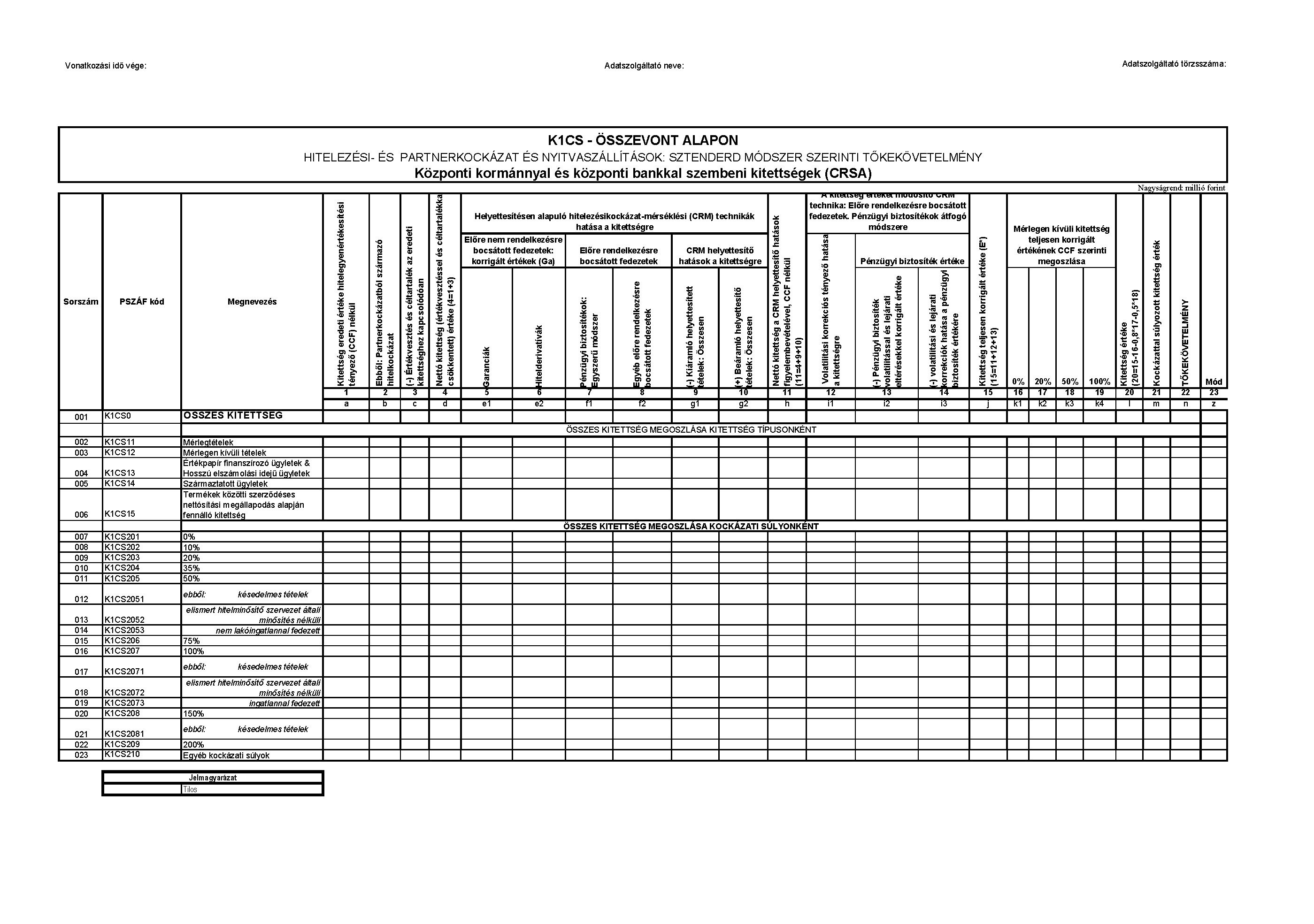

| K1CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény KÖZPONTI KORMÁNNYAL ÉS KÖZPONTI BANKKAL SZEMBENI KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

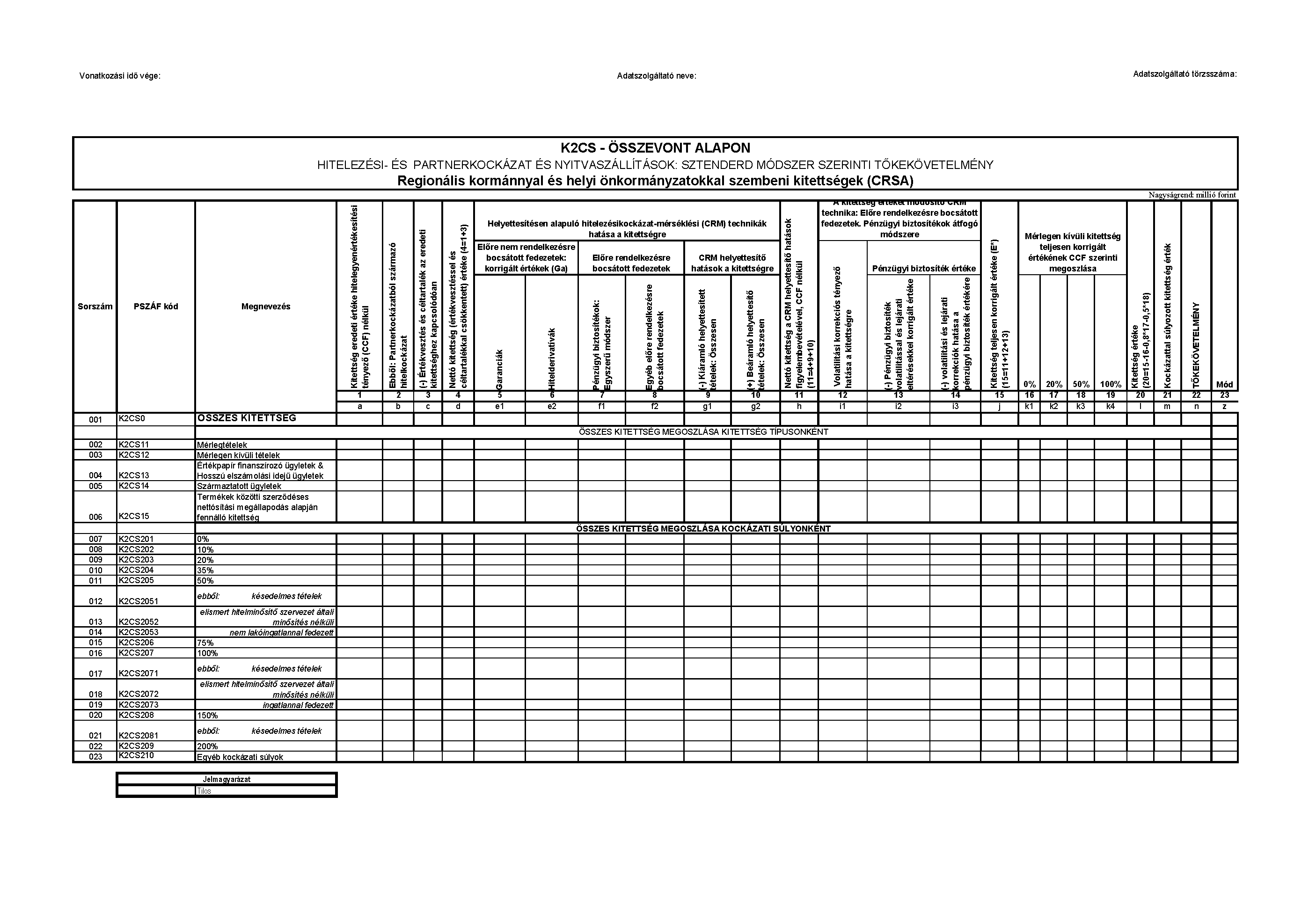

| K2CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény REGIONÁLIS KORMÁNNYAL ÉS HELYI ÖNKORMÁNYZATOKKAL SZEMBENI KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

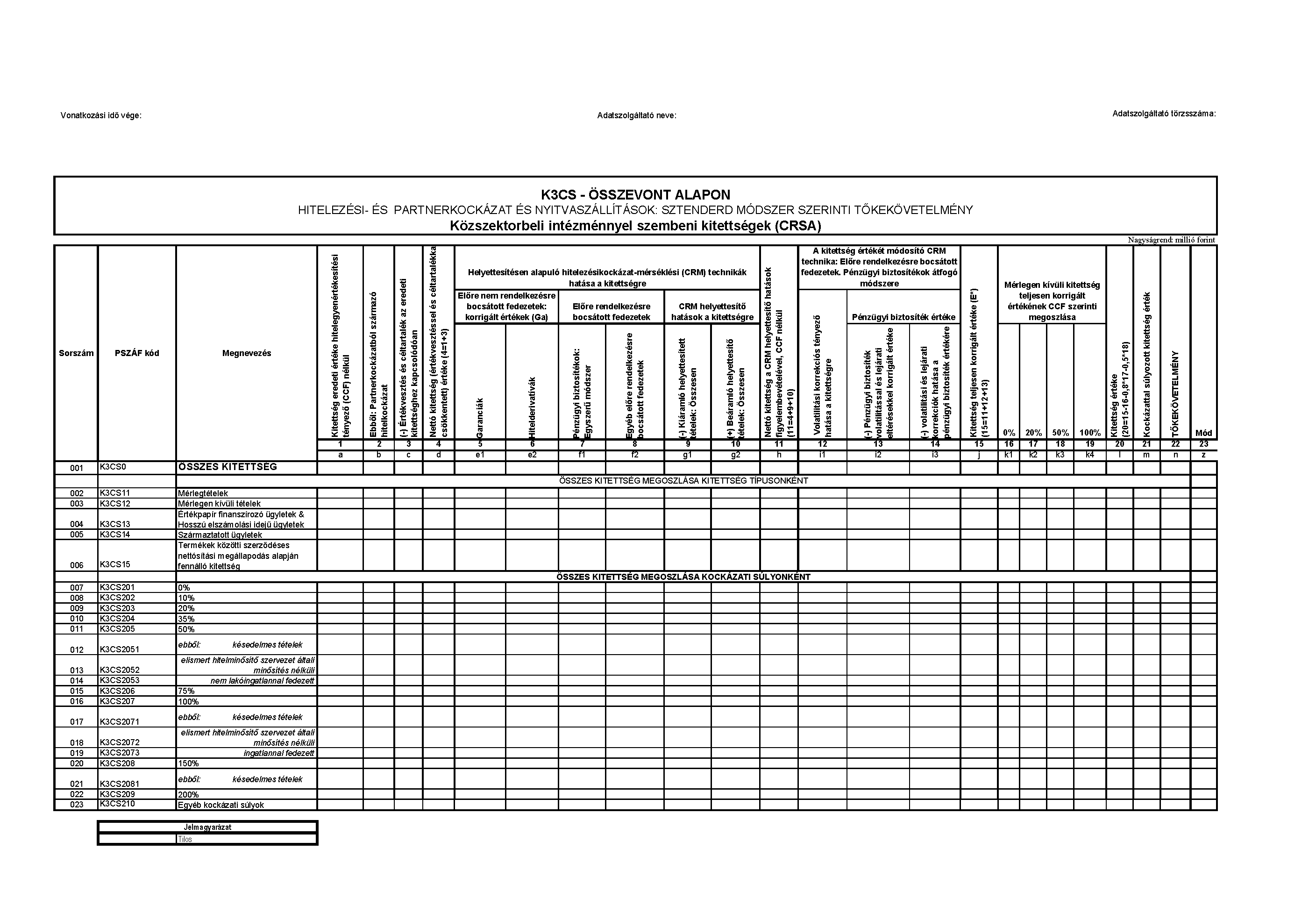

| K3CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény KÖZSZEKTORBELI INTÉZMÉNNYEL SZEMBENI KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

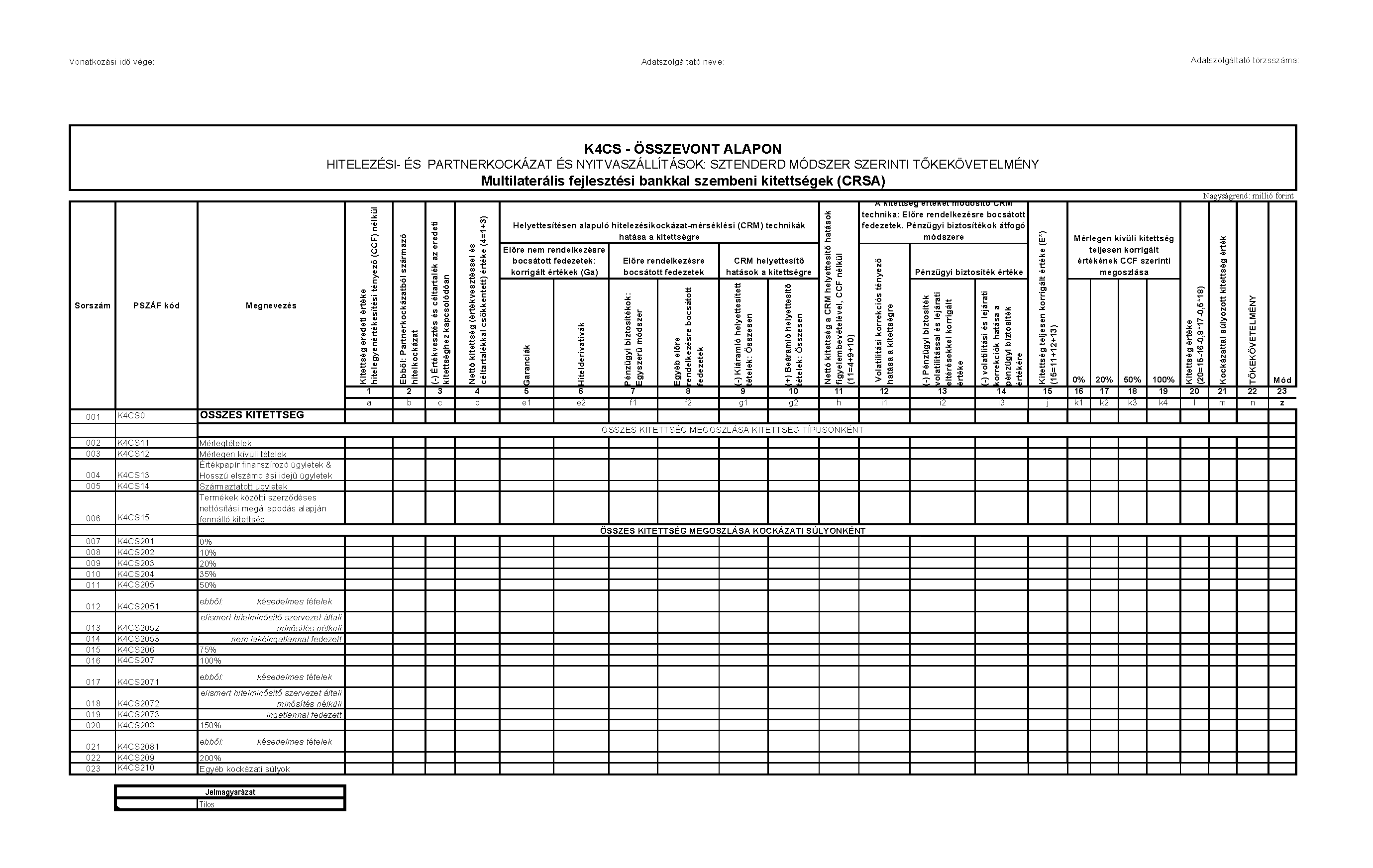

| K4CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény MULTILATERÁLIS FEJLESZTÉSI BANKKAL SZEMBENI KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

| K5CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény NEMZETKÖZI SZERVEZETTEL SZEMBENI KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

| K6CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

| Táblakód | Megnevezés | KONSZOLIDÁLT ADATSZOLGÁLTATÁS | |||||||||

| Összevont alapú felügyelet alá tartozó hitelintézetek által szolgáltatandó adatok | |||||||||||

| FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | |||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ||||||||

| K7CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

| K71CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény VÁLLALKOZÁSSAL SZEMBEN FENNÁLLÓ RÖVID LEJÁRATÚ KÖVETELÉSEK (CRSA) | N | A | N | A | N | A | ||||

| K72CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (CRSA) EBBŐL: KKV | N | A | N | A | N | A | ||||

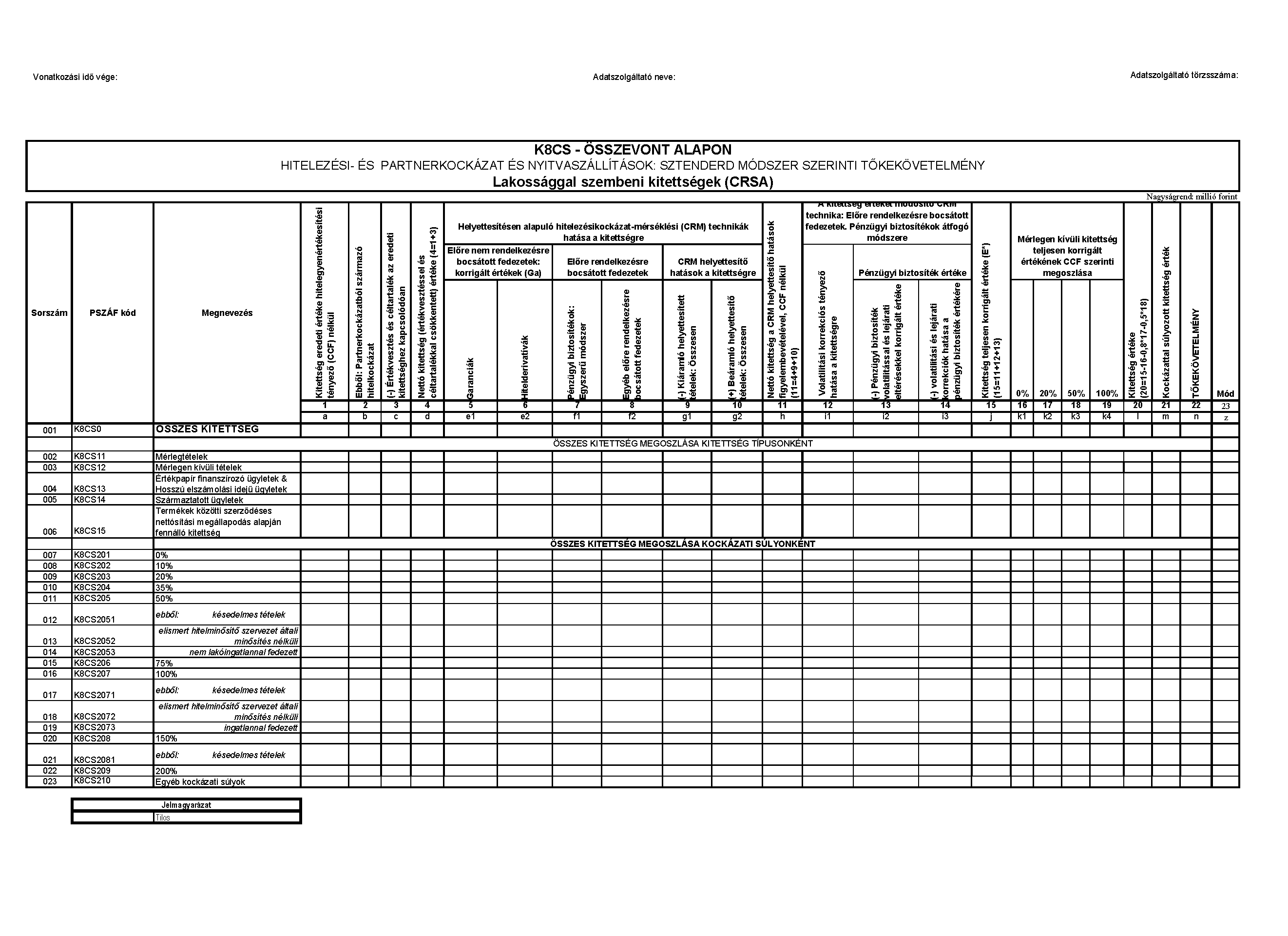

| K8CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

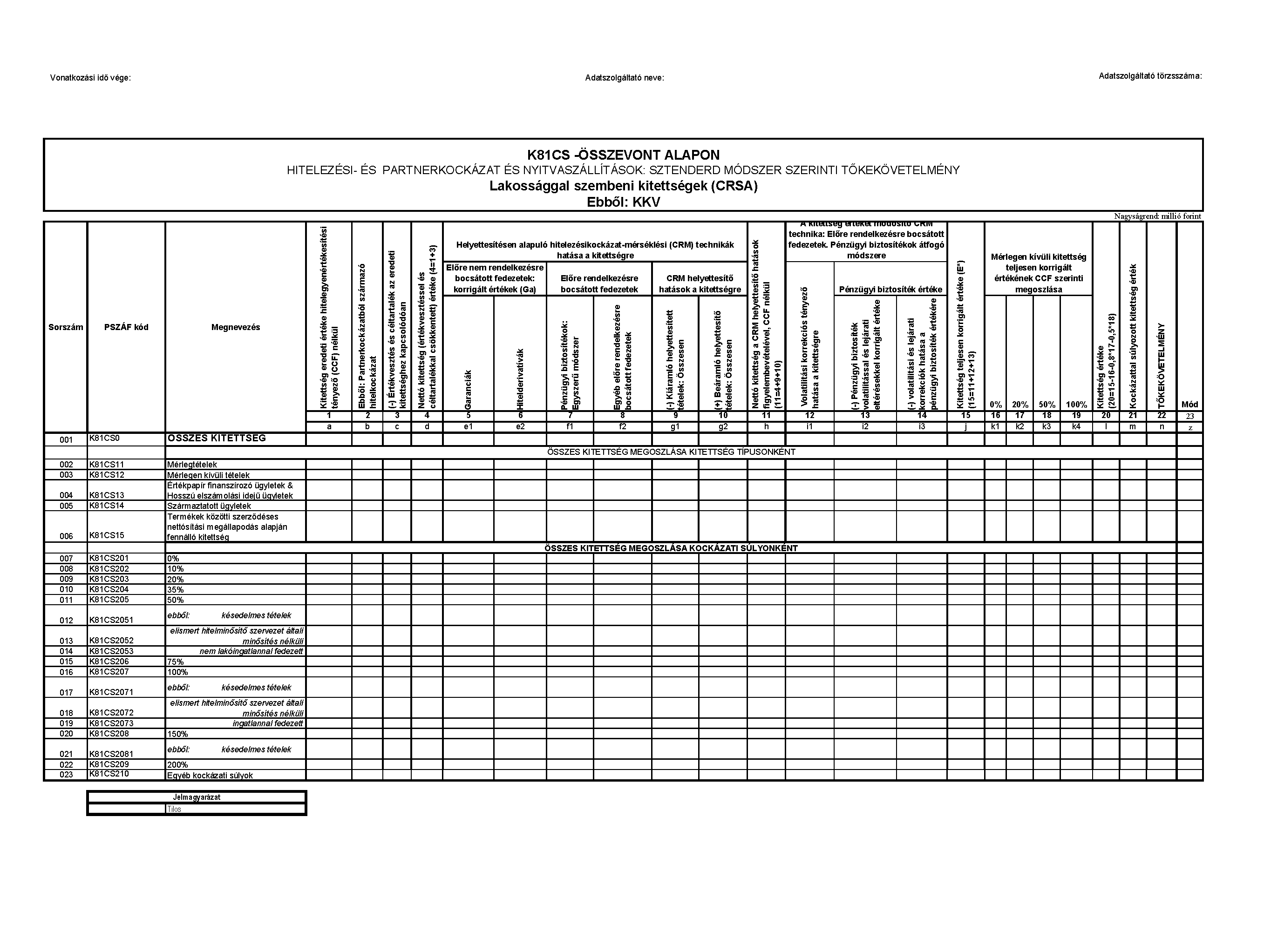

| K81CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGEK (CRSA) EBBŐL: KKV | N | A | N | A | N | A | ||||

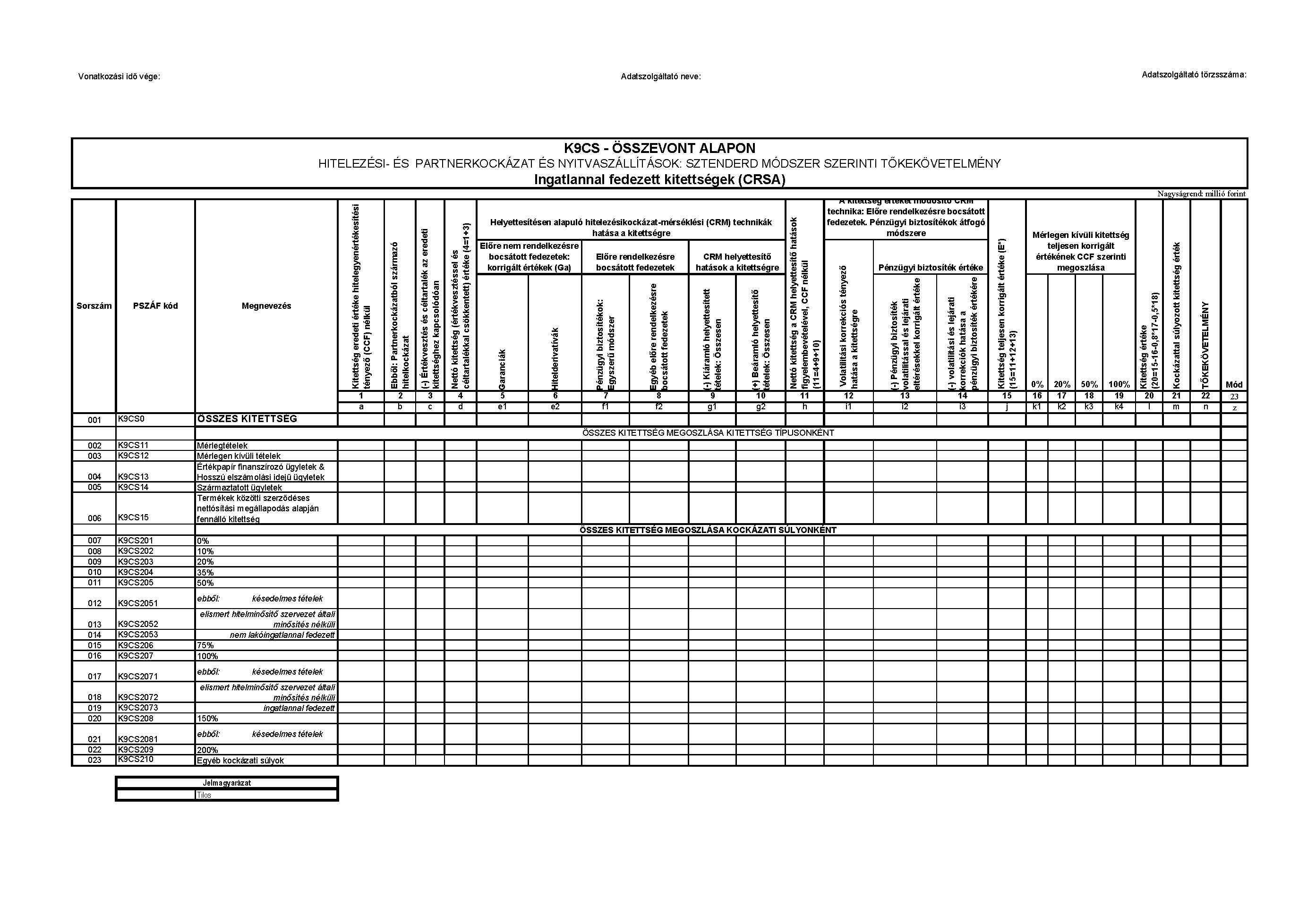

| K9CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény INGATLANNAL FEDEZETT KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

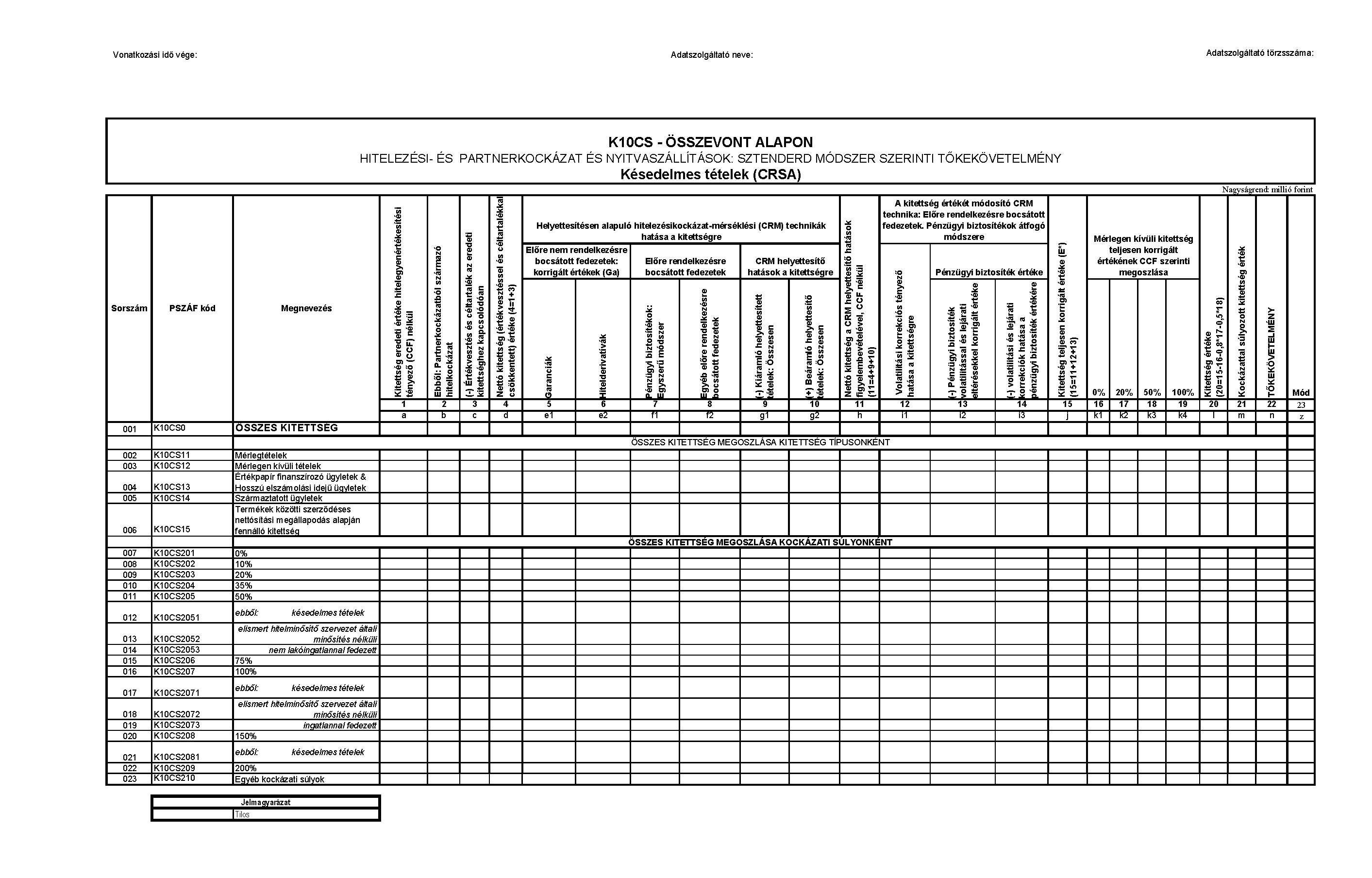

| K10CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény KÉSEDELMES TÉTELEK (CRSA) | N | A | N | A | N | A | ||||

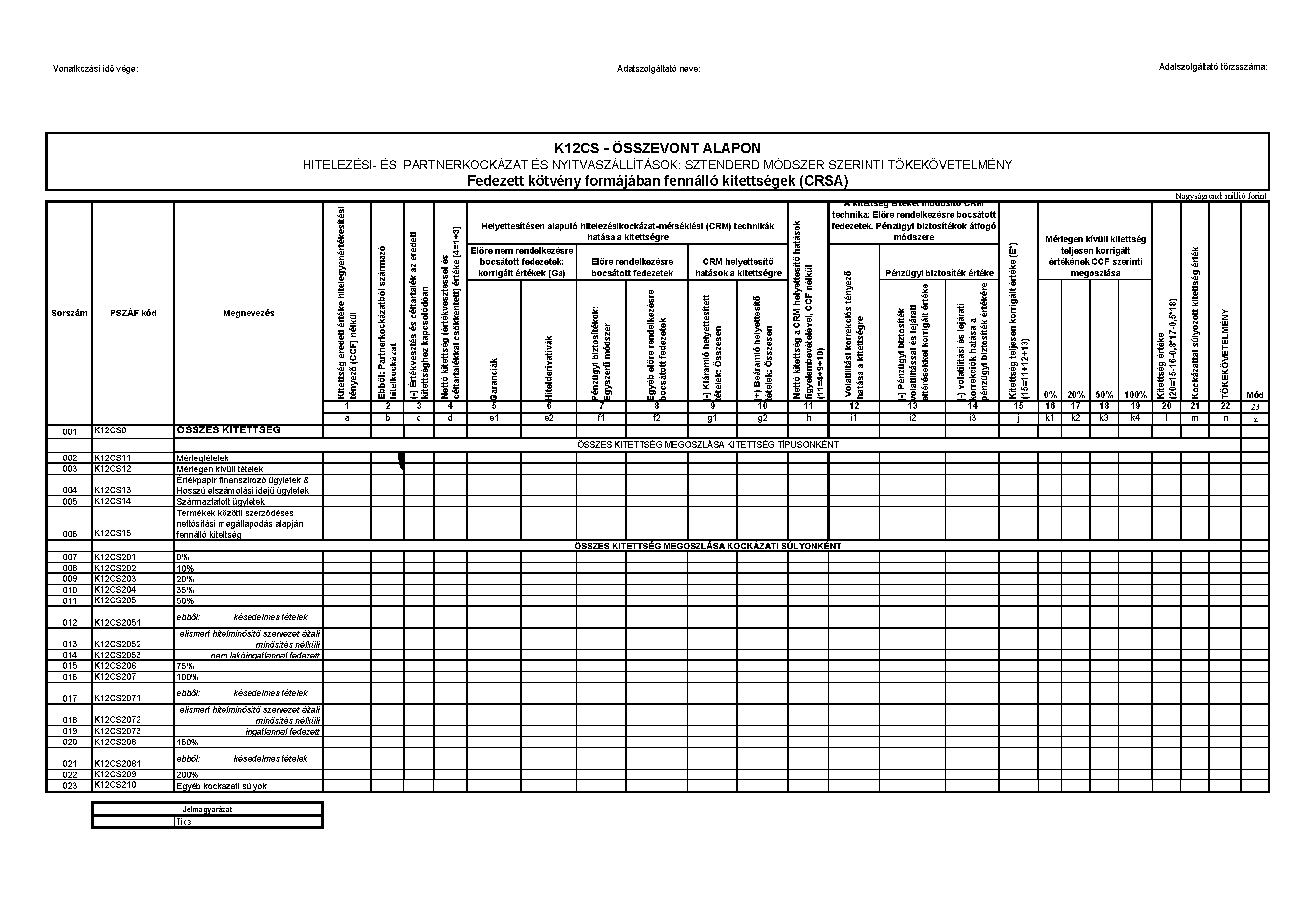

| K12CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény FEDEZETT KÖTVÉNY FORMÁJÁBAN FENNÁLLÓ KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

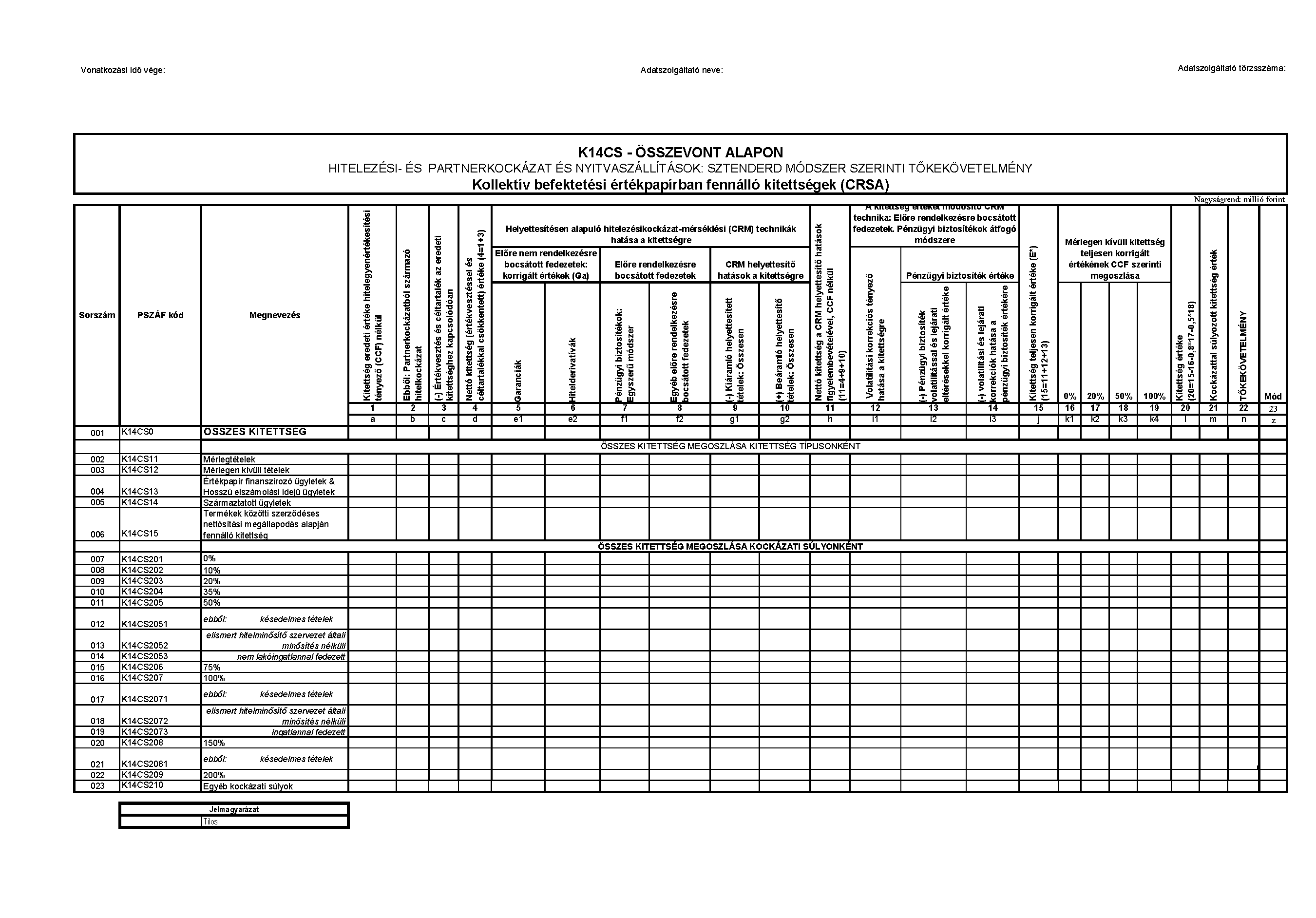

| K14CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény KOLLEKTÍV BEFEKTETÉSI ÉRTÉKPAPÍRBAN FENNÁLLÓ KITETTSÉGEK (CRSA) | N | A | N | A | N | A | ||||

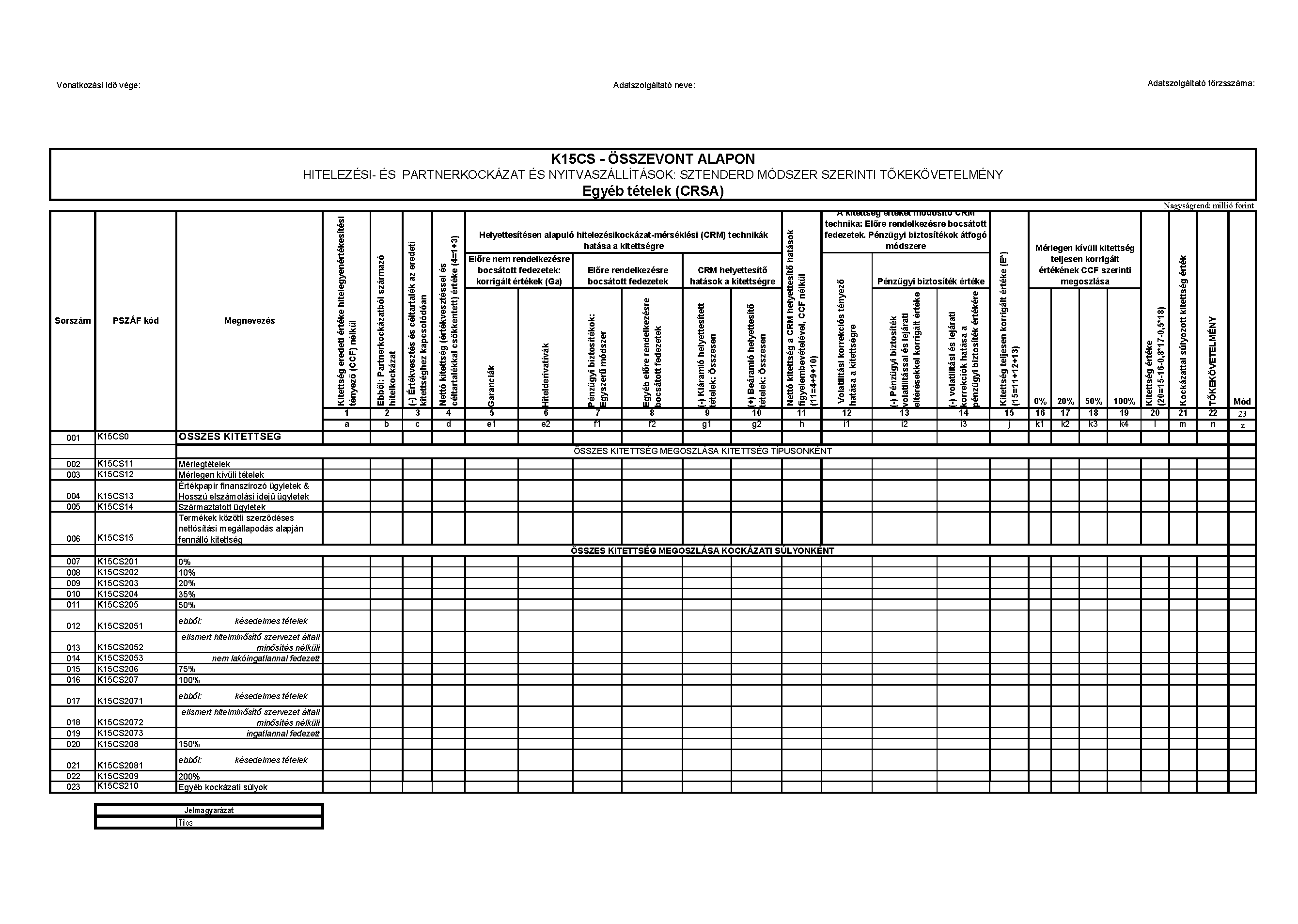

| K15CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény EGYÉB TÉTELEK (CRSA) | N | A | N | A | N | A | ||||

| K151CS | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: Sztenderd módszer szerinti tőkekövetelmény EGYÉB TÉTELEK Ebből: Hkr. 16. § (1)-(2) bekezdések szerinti kitettségek (CRSA) | N | A | N | A | N | A | ||||

| KCIF | ÖSSZEVONT ALAPON HITELEZÉSI- ÉS PARTNERKOCKÁZAT ÉS NYITVASZÁLLÍTÁSOK: IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY KITETTSÉGEK ÖSSZESEN (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| Táblakód | Megnevezés | KONSZOLIDÁLT ADATSZOLGÁLTATÁS | |||||||||

| Összevont alapú felügyelet alá tartozó hitelintézetek által szolgáltatandó adatok | |||||||||||

| FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | |||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ||||||||

| KC1CIF | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény KÖZPONTI KORMÁNNYAL ÉS KÖZPONTI BANKKAL SZEMBENI KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC2CIF | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC21CIF | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEKBŐL A Hkr.25. § (1) a) KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC3CIF | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC31CIF | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ KÜLÖNLEGES HITELEZÉSI KITETTSÉGEK (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC32CIF | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény VÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGEK EBBŐL: KKV (ha nem saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KCIA | ÖSSZEVONT ALAPON HITELEZÉSI- ÉS PARTNERKOCKÁZAT ÉS NYITVASZÁLLÍTÁSOK: IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY KITETTSÉGEK ÖSSZESEN (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC1CIA | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény KÖZPONTI KORMÁNNYAL ÉS KÖZPONTI BANKKAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC2CIA | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény HITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| Táblakód | Megnevezés | KONSZOLIDÁLT ADATSZOLGÁLTATÁS | |||||||||

| Összevont alapú felügyelet alá tartozó hitelintézetek által szolgáltatandó adatok | |||||||||||

| FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | |||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ||||||||

| KC21CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményHITELINTÉZETTEL ÉS BEFEKTETÉSI VÁLLALKOZÁSSAL SZEMBENI KITETTSÉGEKBŐL A Hkr.25. § (1) a) KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC3CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményVÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC31CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményVÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓKÜLÖNLEGES HITELEZÉSI KITETTSÉGEK(ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC32CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményVÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ KIS- ÉS KÖZÉPVÁLLALKOZÁSOKKAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC4CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményLAKOSSÁGGAL SZEMBENI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC41CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményLAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓINGATLANNAL FEDEZETT KITETTSÉGEK(ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC411CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményLAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ INGATLANNAL FEDEZETT KITETTSÉGEKEBBŐL: KKV(ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC42CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményLAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓRULÍROZÓ KITETTSÉGEK(ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC421CIA | Összevont alaponHitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelményLAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ RULÍROZÓ KITETTSÉGEKEBBŐL: KKV(ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| Táblakód | Megnevezés | KONSZOLIDÁLT ADATSZOLGÁLTATÁS | |||||||||

| Összevont alapú felügyelet alá tartozó hitelintézetek által szolgáltatandó adatok | |||||||||||

| FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | |||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ||||||||

| KC43CIA | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ EGYÉB LAKOSSÁGI KITETTSÉGEK (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KC431CIA | Összevont alapon Hitelezési- és partnerkockázat és nyitvaszállítások: IRB módszer szerinti tőkekövetelmény LAKOSSÁGGAL SZEMBENI KITETTSÉGI OSZTÁLYBA TARTOZÓ EGYÉB LAKOSSÁGI KITETTSÉGEK EBBŐL: KKV (ha saját LGD becslést és CCF-et alkalmaznak) (CRIRB) | N | A | N | A | ||||||

| KCQ | ÖSSZEVONT ALAPON HITELEZÉSIKOCKÁZAT : RÉSZESEDÉSEK IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR IRB EQU) | N | A | N | A | N | A | N | A | ||

| KCTS | ÖSSZEVONT ALAPON KERESKEDÉSI KÖNYVBEN NYILVÁNTARTOTT ELSZÁMOLÁSI KOCKÁZATOK (CR TB SETT) | N | A | N | A | N | A | N | A | N | A |

| K1SECSA | HITELKOCKÁZAT: ÖSSZEVONT ALAPÚ ÉRTÉKPAPÍROSÍTÁS SZTENDERD MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR SEC SA) Értékpapírosítás típusa: Hagyományos | N | A | N | A | N | A | ||||

| K2SECSA | HITELKOCKÁZAT: ÖSSZEVONT ALAPÚ ÉRTÉKPAPÍROSÍTÁS SZTENDERD MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR SEC SA) Értékpapírosítás típusa: Szintetikus | N | A | N | A | N | A | ||||

| K1SECIRB | HITELKOCKÁZAT: ÖSSZEVONT ALAPÚ ÉRTÉKPAPÍROSÍTÁS IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR SEC IRB) Értékpapírosítás típusa: Hagyományos | N | A | N | A | N | A | N | A | ||

| K2SECIRB | HITELKOCKÁZAT: ÖSSZEVONT ALAPÚ ÉRTÉKPAPÍROSÍTÁS IRB MÓDSZER SZERINTI TŐKEKÖVETELMÉNY (CR SEC IRB) Értékpapírosítás típusa: Szintetikus | N | A | N | A | N | A | N | A | ||

| KSECD | HITELKOCKÁZAT: ÖSSZEVONT ALAPÚ ÉRTÉKPAPÍROSÍTÁSHOZ KAPCSOLÓDÓ SZPONZORI ÉS KEZDEMÉNYEZŐNKÉNTI INFORMÁCIÓK (CR SEC Details) | N | A | N | A | N | A | N | A | N | A |

| K1TCIF | Kitettség eredeti értéke összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (FIRB módszer - tartós mentesség), ha nem saját LGD becslést és CCF-et alkalmaznak | N | A | ||||||||

| K2TCIF | Tőkekövetelmény összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (FIRB módszer - tartós mentesség), ha nem saját LGD becslést és CCF-et alkalmaznak | N | A | ||||||||

| K3TCIF | Kitettség eredeti értéke összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (FIRB módszer - fokozatos bevezetés) ha nem saját LGD becslést és CCF-et alkalmaznak | N | A | ||||||||

| K4TCIF | Tőkekövetelmény összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (FIRB módszer - fokozatos bevezetés), ha nem saját LGD becslést és CCF-et alkalmaznak | N | A | ||||||||

| Táblakód | Megnevezés | KONSZOLIDÁLT ADATSZOLGÁLTATÁS | |||||||||

| Összevont alapú felügyelet alá tartozó hitelintézetek által szolgáltatandó adatok | |||||||||||

| FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | |||||||||

| a SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ||||||||

| K1TCIA | Kitettség eredeti értéke összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (AIRB módszer - tartós mentesség), ha saját LGD becslést és CCF-et alkalmaznak | N | A | ||||||||

| K2TCIA | Tőkekövetelmény összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (AIRB módszer - tartós mentesség), ha saját LGD becslést és CCF-et alkalmaznak | N | A | ||||||||

| K3TCIA | Kitettség eredeti értéke összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (AIRB módszer - fokozatos bevezetés), ha saját LGD becslést és CCF-et alkalmaznak | N | A | ||||||||

| K4TCIA | Tőkekövetelmény összesen amennyiben az IRB módszer mellett sztenderd módszer is alkalmazásra kerül (AIRB módszer - fokozatos bevezetés) ha saját LGD becslést és CCF-et alkalmaznak | N | A | ||||||||

| COREP táblák - Nagykockázat | |||||||||||

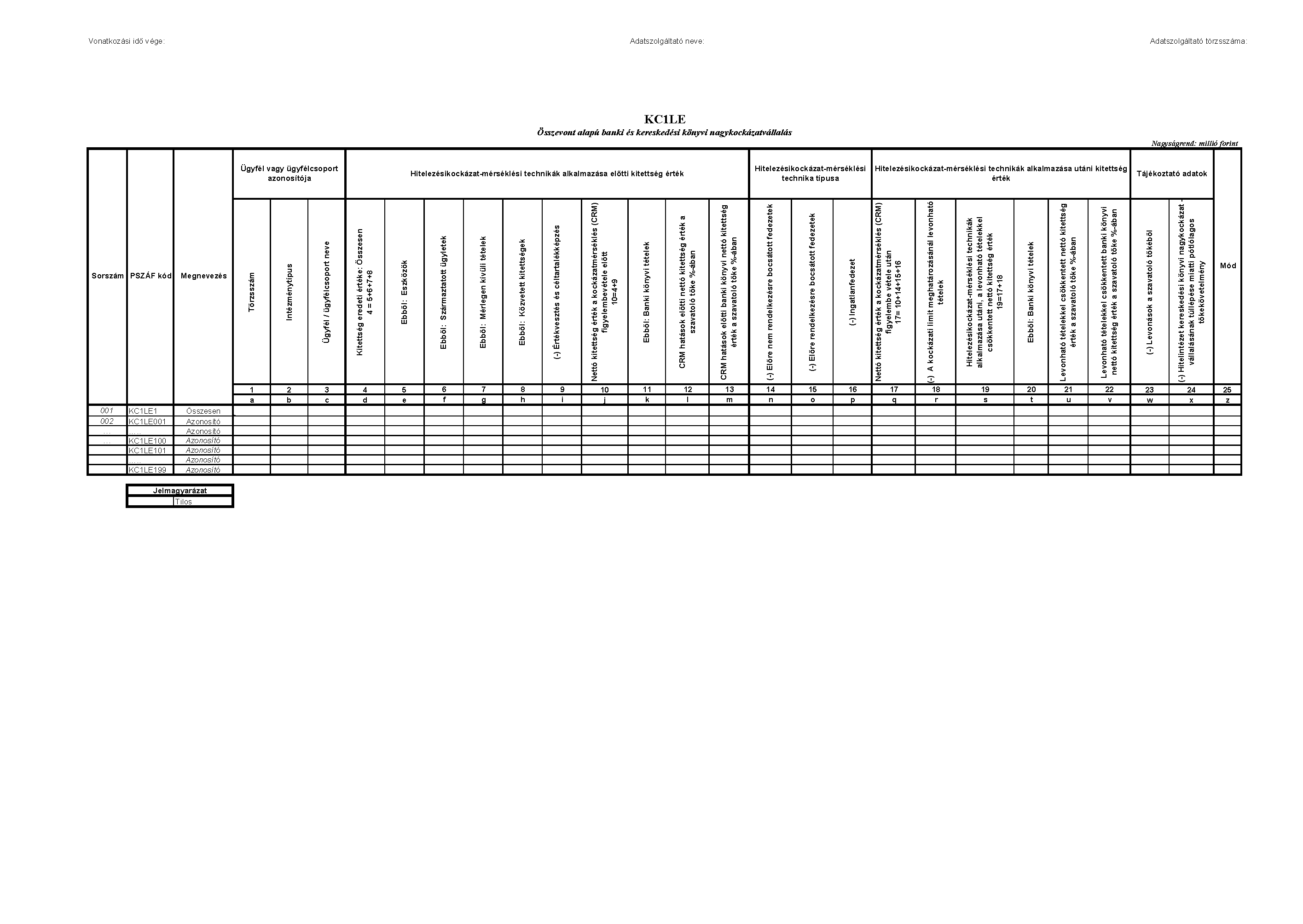

| KC1LE | Összevont alapú banki és kereskedési könyvi nagykockázatvállalás | N | A | N | A | N | A | N | A | N | A |

| KC2LE | Összevont alapú ügyfélcsoport-tagok banki és kereskedési könyvi nagykockázatvállalásai | N | A | N | A | N | A | N | A | N | A |

| KC3LE | Összevont alapú jelentés az 50 legnagyobb banki és kereskedési könyvi kockázati kitettségről | N | A | N | A | N | A | N | A | N | A |

| Táblakód | Megnevezés | KONSZOLIDÁLT ADATSZOLGÁLTATÁS | |||||||||

| Összevont alapú felügyelet alá tartozó hitelintézetek által szolgáltatandó adatok | |||||||||||

| FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | |||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ||||||||

| COREP táblák - Piaci kockázat | |||||||||||

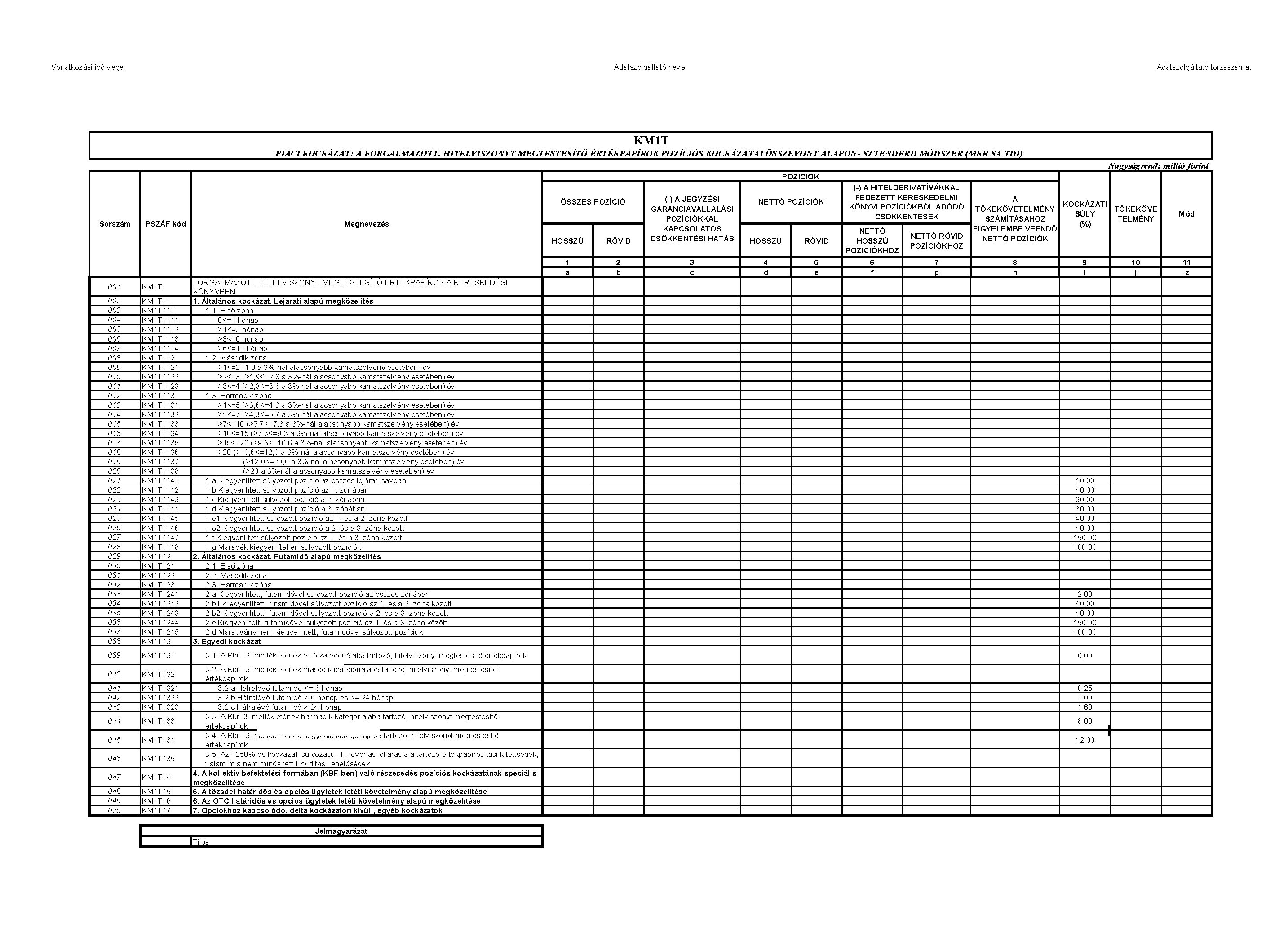

| KM1T | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI ÖSSZEVONT ALAPON- SZTENDERD MÓDSZER (forintban összesen) | N | A | N | A | N | A | N | A | N | A |

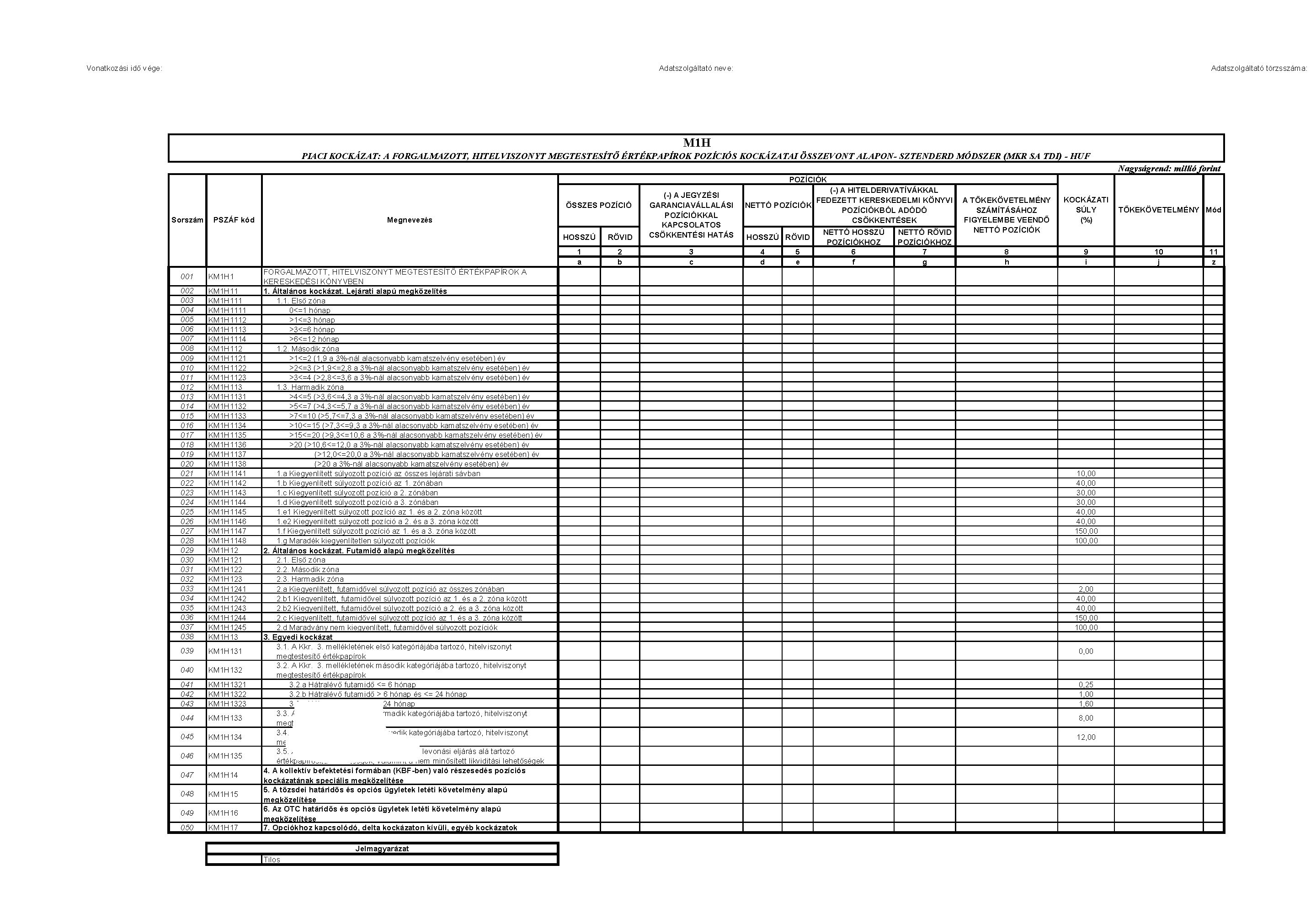

| KM1H | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI ÖSSZEVONT ALAPON- SZTENDERD MÓDSZER (pénznem:HUF) | N | A | N | A | N | A | N | A | N | A |

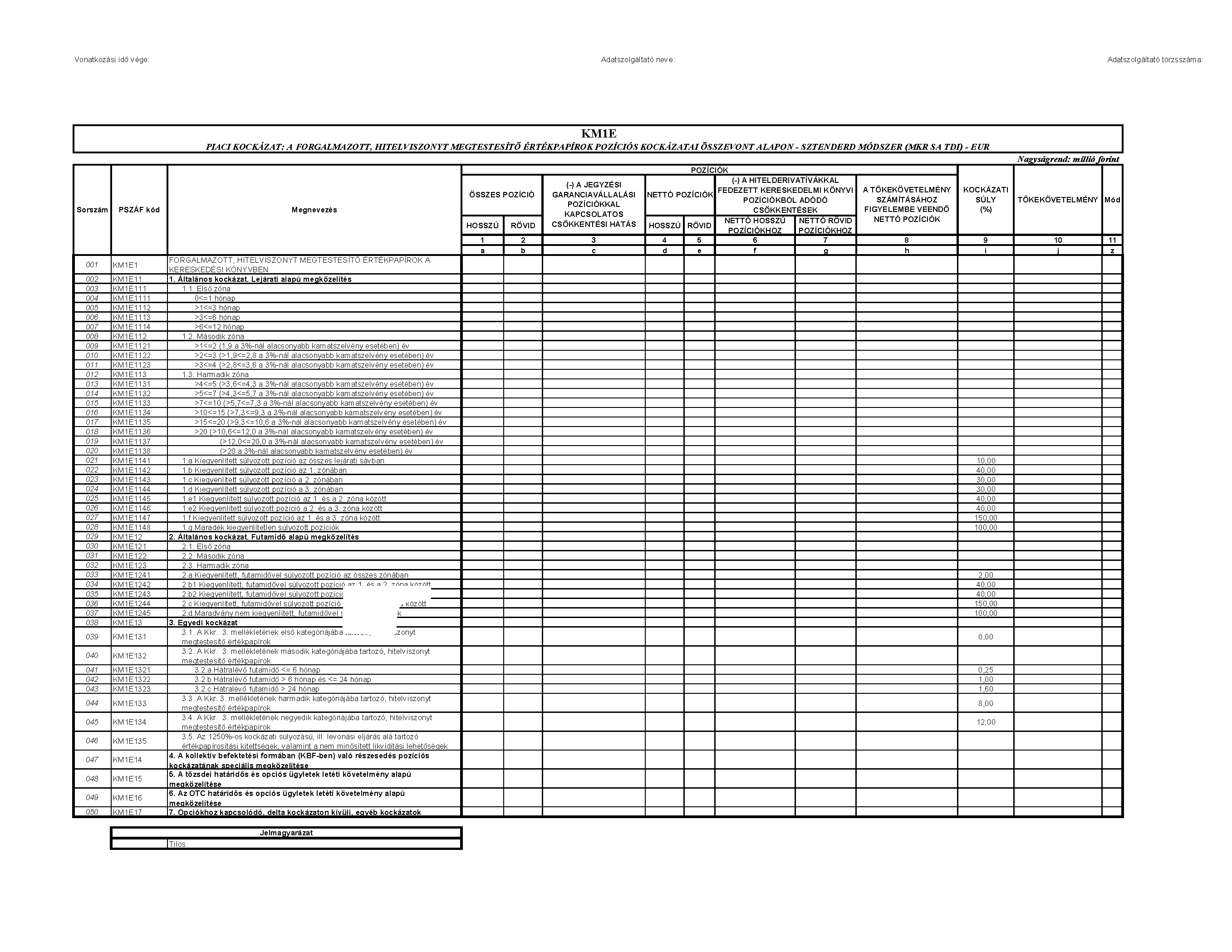

| KM1E | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI ÖSSZEVONT ALAPON- SZTENDERD MÓDSZER (pénznem:EUR) | N | A | N | A | N | A | N | A | N | A |

| KM1C | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI ÖSSZEVONT ALAPON- SZTENDERD MÓDSZER (pénznem:CHF) | N | A | N | A | N | A | N | A | N | A |

| KM1G | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI ÖSSZEVONT ALAPON- SZTENDERD MÓDSZER (pénznem:GBP) | N | A | N | A | N | A | N | A | N | A |

| KM1U | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI ÖSSZEVONT ALAPON - SZTENDERD MÓDSZER (pénznem:USD) | N | A | N | A | N | A | N | A | N | A |

| KM1J | PIACI KOCKÁZAT: A FORGALMAZOTT, HITELVISZONYT MEGTESTESÍTŐ ÉRTÉKPAPÍROK POZÍCIÓS KOCKÁZATAI ÖSSZEVONT ALAPON- SZTENDERD MÓDSZER (pénznem:JPY) | N | A | N | A | N | A | N | A | N | A |

| KM2R | PIACI KOCKÁZAT: A RÉSZVÉNYEK POZÍCIÓS KOCKÁZATAI ÖSSZEVONT ALAPON - SZTENDERD MÓDSZER | N | A | N | A | N | A | N | A | N | A |

| KM3D | PIACI KOCKÁZAT: DEVIZAKOCKÁZAT - SZTENDERD MÓDSZER | N | A | N | A | N | A | N | A | N | A |

| KM4A | PIACI KOCKÁZAT: ÁRUK - SZTENDERD MÓDSZER | N | A | N | A | N | A | N | A | N | A |

| KM5M | PIACI KOCKÁZAT: BELSŐ MODELLEK | N | A | N | A | N | A | N | A | N | A |

| KM6AM | PIACI KOCKÁZAT: BELSŐ MODELLEK RÉSZLETEZÉSE | N | A | N | A | N | A | N | A | N | A |

| KM6B01M | PIACI KOCKÁZAT: BELSŐ MODELLEK RÉSZLETEZÉSE tábla sorainak részletező táblái | N | A | N | A | N | A | N | A | N | A |

| Táblakód | Megnevezés | KONSZOLIDÁLT ADATSZOLGÁLTATÁS | |||||||||

| Összevont alapú felügyelet alá tartozó hitelintézetek által szolgáltatandó adatok | |||||||||||

| FIRB és/vagy AMA módszert alkalmazó hitelintézet | AIRB és/vagy AMA módszert alkalmazó hitelintézet | SA módszert alkalmazó hitelintézet | |||||||||

| ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ha SA módszert nem alkalmaz | ha hitelkockázati SA módszert is alkalmaz | ||||||||

| COREP táblák - Működési kockázat | |||||||||||

| KOP | HITELINTÉZETEK MŰKÖDÉSI KOCKÁZATA ÖSSZEVONT ALAPÚ TŐKEKÖVETELMÉNYÉNEK SZÁMÍTÁSA (OPR) | N | A | N | A | N | A | N | A | N | A |

| K1OPD | HITELINTÉZETEK - MŰKÖDÉSI KOCKÁZAT: ÖSSZEVONT ALAPÚ BRUTTÓ VESZTESÉG ÜZLETÁGANKÉNT ÉS ESEMÉNYTÍPUSONKÉNT AZ ELMÚLT ÉVBEN (OPR Details) | N | A | N | A | N | A | N | A | N | A |

| K2OPLD | HITELINTÉZETEK ÖSSZEVONT ALAPON- FŐBB MŰKÖDÉSI KOCKÁZAT VESZTESÉGEK, AMELYEK A KORÁBBI ÉVEKET ÉRINTIK, DE MÉG NEM KERÜLTEK LEZÁRÁSRA; ÉS AMELYEK A MÚLT ÉVBEN KERÜLTEK RÖGZÍTÉSRE (OPR Loss Details) | N | A | N | A | N | A | N | A | N | A |

| COREP táblák - Kiegészítő táblák | |||||||||||

| KC11H | MÉRLEGEN KÍVÜLI, ÉRTÉKPAPÍR FINANSZÍROZÓ ÉS HOSSZÚ ELSZÁMOLÁSI IDEJŰ ÜGYLETEK, SZÁRMAZTATOTT ÜGYLETEK ÉS TERMÉKEK KÖZÖTTI SZERZŐDÉSES NETTÓSÍTÁSI MEGÁLLAPODÁS ALAPJÁN FENNÁLLÓ KITETTSÉGEK ÉS AZONNALI ÜGYLETEK Sztenderd módszert alkalmazó intézmények esetén | N | A | N | A | N | A | ||||

| KC12H | MÉRLEGEN KÍVÜLI, ÉRTÉKPAPÍR FINANSZÍROZÓ ÉS HOSSZÚ ELSZÁMOLÁSI IDEJŰ ÜGYLETEK, SZÁRMAZTATOTT ÜGYLETEK ÉS TERMÉKEK KÖZÖTTI SZERZŐDÉSES NETTÓSÍTÁSI MEGÁLLAPODÁS ALAPJÁN FENNÁLLÓ KITETTSÉGEK ÉS AZONNALI ÜGYLETEK IRB módszert alkalmazó intézmények esetén | N | A | N | A | N | A | N | A | ||

| KC2H | ÉRDEKELTSÉGEK, BEFEKTETÉSEK ÖSSZEVONT ALAPON | N | A | N | A | N | A | N | A | N | A |

| KC3H | ÖSSZEVONT ALAPÚ ÉRTÉKPAPÍR FINANSZÍROZÓ ÉS HOSSZÚ ELSZÁMOLÁSI IDEJŰ ÜGYLETEK, SZÁRMAZTATOTT ÜGYLETEK ÉS TERMÉKEK KÖZÖTTI SZERZŐDÉSES NETTÓSÍTÁSI MEGÁLLAPODÁS ALAPJÁN FENNÁLLÓ KITETTSÉGEK ÉS ELSZÁMOLÁSI ÉS NYITVASZÁLLÍTÁSI ÜGYLETEK PARTNERKOCKÁZATA | N | A | N | A | N | A | N | A | N | A |

| KC6B | ÖSSZEVONT ALAPÚ ORSZÁGKOCKÁZAT ELEMZÉS BANKI KÖNYVI TÉTELEKRE | N | A | N | A | N | A | N | A | N | A |

| KC6K | ÖSSZEVONT ALAPÚ ORSZÁGKOCKÁZAT ELEMZÉS KERESKEDÉSI KÖNYVI TÉTELEKRE | N | A | N | A | N | A | N | A | N | A |

| Kód | Rendszeresen küldendő jelentések | ||||||||||

| N | Negyedévente küldendő jelentés | ||||||||||

| A | Auditált jelentés (évzáráskor ) | ||||||||||

| Vonatkozási idő vége: Adatszolgáltató neve: Adatszolgáltató törzsszáma: | |||||

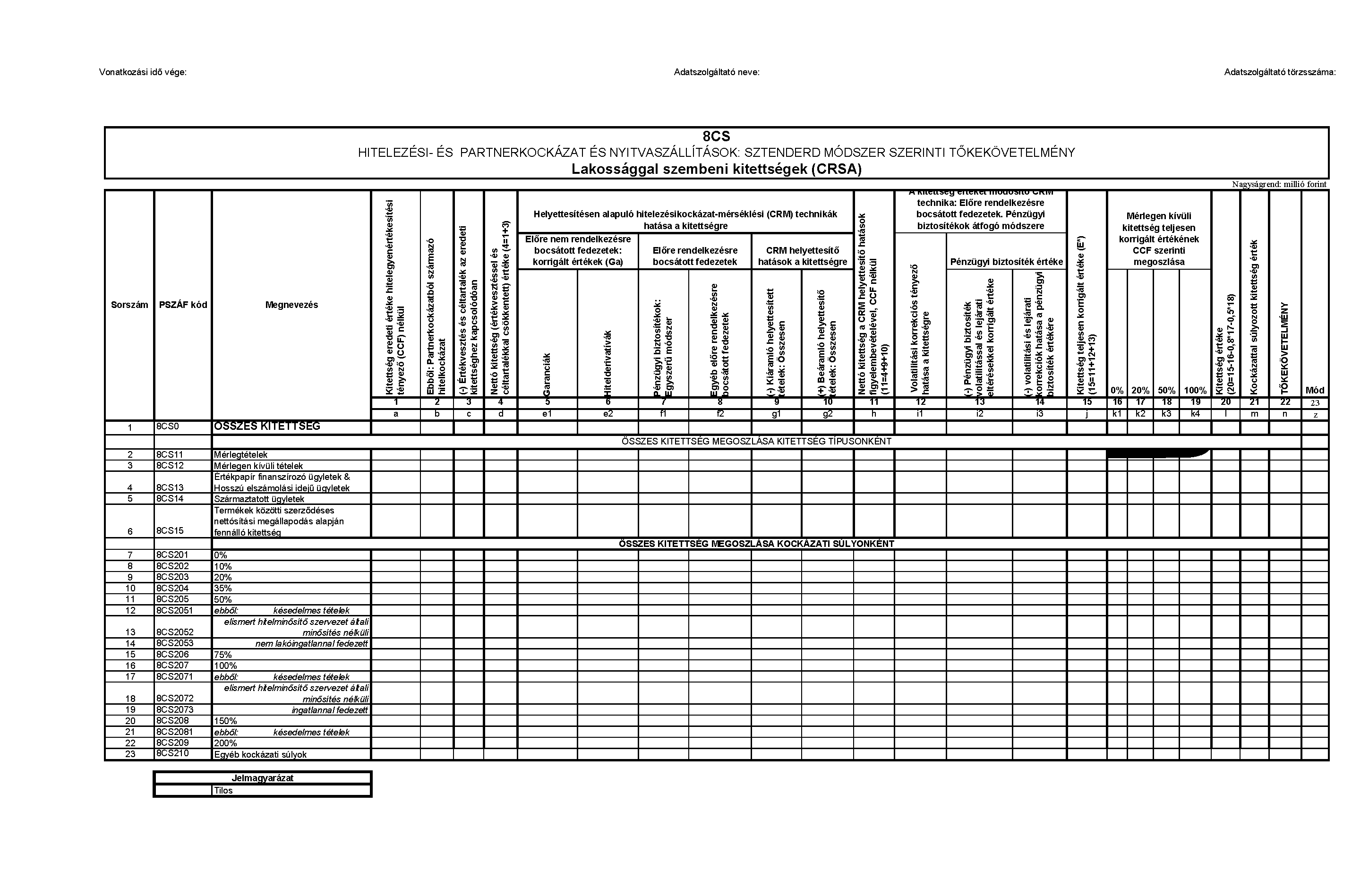

| CAA HITELINTÉZETEK SZAVATOLÓ TŐKE SZÁMÍTÁSA (CA) Nagyságrend: millió forint | |||||

| Sorszám | PSZÁF kód | Megnevezés | Összeg | Mód | |

| 1 | 2 | ||||

| a | z | ||||

| 001 | CAA1 | KOCKÁZATOK FEDEZÉSÉRE FIGYELEMBE VEHETŐ SZAVATOLÓ TÖKE ÖSSZESEN | |||

| 002 | CAA11 | ALAPVETŐ TÖKE | |||

| 003 | CAA111 | ALAPVETŐ TÖKEKÉNT ELISMERT TŐKEELEMEK | |||

| 004 | CAA11101 | CAA111-ből: Törzsrészvények és a törzsrészvényekkel egyenrangú jegyzett és befizetett jegyzett tőke | |||

| 005 | CAA11102 | CAA111-ből: Osztalék-elsőbbségi, a nyereséges évben az elmúlt év(ek) elmaradt hozamkifizetésére fel nem jogosító, jegyzett és befizetett részvények | |||

| 006 | CAA1111 | Befizetett jegyzett tőke | |||

| 007 | CAA1112 | (-) Befizetett jegyzett tőkébe tartozó visszavásárolt saját részvények névértéke | |||

| 008 | CAA1113 | Tőketartalék | |||

| 009 | CAA11131 | Befizetett jegyzett tőkéhez kapcsolódó tőketartalék | |||

| 010 | CAA11132 | Egyéb tőketartalék | |||

| 011 | CAA112 | ALAPVETŐ TŐKEKÉNT ELISMERT TARTALÉKOK | |||

| 012 | CAA1121 | Tartalékok | |||

| 013 | CAA11211 | Lekötött tartalék | |||

| 014 | CAA112111 | Számviteli lekötött tartalék Tájékoztató adat. | |||

| 015 | CAA112112 | (-) Befizetett jegyzett tőkébe tartozó visszavásárolt saját részvények könyv szerinti érték és névértékének különbözete Tájékoztató adat. | |||

| 016 | CAA112113 | (-) Vegyes tulajdonságú tőkébe tartozó visszavásárolt részvények könyv szerinti értékének és névértékének különbözete Tájékoztató adat. | |||

| 017 | CAA11212 | Általános tartalék | |||

| 018 | CAA11213 | Eredménytartalék | |||

| 019 | CAA112301 | Könyvvizsgáló által hitelesített mérleg szerinti vagy évközi eredmény, ha pozitív | |||

| 020 | CAA1124101 | (-) Évközi eredmény, ha negatív | |||

| 021 | CAA1124201 | (-) Könyvvizsgáló által hitelesített mérleg szerinti eredmény, ha negatív | |||

| 022 | CAA1125 | (-) Értékpapírosított eszközökből származó jövőbeni, nem realizált nyereség, amely hitelminőség javítást nyújt az értékpapírosított pozíciókra | |||

| 023 | CAA113 | ÁLTALÁNOS KOCKÁZATI CÉLTARTALÉK a kockázattal súlyozott kitettség értékek összegének 1,25%-áig | |||

| 024 | CAA1131 | Általános kockázati céltartalék | |||

| 025 | CAA1132 | (-) Általános kockázati céltartalék adótartalma | |||

| 026 | CAA1133 | Kockázattal súlyozott kitettség értékek összegének 1,25%-a | |||

| 027 | CAA114 | ALAPVETŐ TŐKEKÉNT ELISMERT EGYÉB TŐKEELEMEK | |||

| 028 | CAA1141 | Vegyes tulajdonságú befizetett jegyzett tőke és az alapvető kölcsöntőke teljes összege | |||

| 029 | CAA114101 | CAA1141-ből: Vegyes tulajdonságú befizetett jegyzett tőke (Tájékoztató adat.) | |||

| 030 | CAA1141011 | CAA114101-ből: Vegyes tulajdonságú befizetett jegyzett tőke névértéke (Tájékoztató adat.) | |||

| 031 | CAA1141012 | CAA114101-ből: (-) Vegyes tulajdonságú tőkébe tartozó visszavásárolt részvények névértéke (Tájékoztató adat.) | |||

| 032 | CAA1141013 | CAA114101-ből: Vegyes tulajdonságú tőkéhez kapcsolódó tőketartalék (Tájékoztató adat.) | |||

| 033 | CAA114102 | CAA1141-ből: Alapvető kölcsöntőke (Tájékoztató adat.) | |||

| 034 | CAA1141101 | Válsághelyzetben kötelezően részvényre vagy részjegyre váltandó, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke | |||

| 035 | CAA1141102 | Lejárat nélküli, kölcsön felmondására, vagy értékpapír visszavásárlására ösztönzőt nem tartalmazó, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke | |||

| 036 | CAA1141103 | Lejárattal rendelkező, illetve kölcsön felmondására vagy értékpapír visszavásárlására ösztönzőt tartalmazó, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke | |||

| 037 | CAA1141104 | Átmeneti mentességgel rendelkező, kölcsön felmondására, vagy értékpapír visszavásárlására ösztönzőt nem tartalmazó, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke | |||

| 038 | CAA1141105 | Átmeneti mentességgel rendelkező, kölcsön felmondására, vagy értékpapír visszavásárlására ösztönzőt tartalmazó, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke | |||

| 039 | CAA115 | (-) EGYÉB LEVONÁSOK AZ ALAPVETŐ TŐKÉBŐL | |||

| 040 | CAA1151 | (-) Immateriális javak | |||

| 041 | CAA11521 | (-) Vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke limit feletti része | |||

| 042 | CAA1152101 | (-) Válsághelyzetben kötelezően részvényre vagy részjegyre váltandó, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke limit feletti része | |||

| 043 | CAA1152102 | (-) Lejárat nélküli, kölcsön felmondására, vagy értékpapír visszavásárlására ösztönzőt nem tartalmazó, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke limit feletti része | |||

| 044 | CAA1152103 | (-) Lejárattal rendelkező, illetve kölcsön felmondására vagy értékpapír visszavásárlására ösztönzőt tartalmazó, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke limit feletti része | ||

| 045 | CAA1152104 | (-) Átmeneti mentességgel rendelkező, vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke limit feletti része | ||

| 046 | CAA1154 | (-) Egyéb levonások | ||

| 047 | CAA115421 | (-) Kockázati céltartalék és az értékvesztés hiánya (általános kockázati céltartalék nélkül) | ||

| 048 | CAA115422 | (-) Kereskedési könyvi, kevésbé likvid tételek értékelési korrekciója miatti veszteségek | ||

| 049 | CAA12 | JÁRULÉKOS TÖKE | ||

| 050 | CAA1211 | Vegyes tulajdonságú befizetett jegyzett tőkéből és alapvető kölcsöntőkéből a járulékos tőkébe beszámítható rész | ||

| 051 | CAA12111 | Alapvető tőkéből a járulékos tőkébe beszámítható, lejárat nélküli vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke | ||

| 052 | CAA12112 | Alapvető tőkéből a járulékos tőkébe beszámítható, lejárattal rendelkező vegyes tulajdonságú befizetett jegyzett tőke és alapvető kölcsöntőke | ||

| 053 | CAA1213 | Értékelési tartalékok | ||

| 054 | CAA12131 | a) értékhelyesbítés értékelési tartaléka | ||

| 055 | CAA12132 | b) valós értékelés értékelési tartalékából járulékos tőkében figyelembe vehető rész | ||

| 056 | CAA121321 | ba) számviteli valós értékelés értékelési tartaléka | ||

| 057 | CAA121322 | bb) (-) bekerülési értéken értékelt pénzügyi instrumentum cash-flow fedezeti ügyletének valós értékeléséből származó értékelési tartalék | ||

| 058 | CAA1216 | Lejárat nélküli, a nyereséges évben az elmúlt év(ek) elmaradt hozamkifizetésére is feljogosító, jegyzett és befizetett elsőbbségi részvények és egyéb, járulékos tőkébe sorolható részvények, részjegyek és alárendelt kölcsöntőke | ||

| 059 | CAA1217 | IRB szerinti értékvesztés és céltartalék többlet | ||

| 060 | CAA1218 | Lejárat nélküli járulékos kölcsöntőke | ||

| 061 | CAA1222 | Lejárattal rendelkező, a nyereséges évben az elmúlt év(ek) elmaradt hozamkifizetésére feljogosító, jegyzett és befizetett elsőbbségi részvények és egyéb, járulékos tőkébe sorolható részvények, részjegyek | ||

| 062 | CAA1223 | Lejárattal rendelkező alárendelt kölcsöntőke | ||

| 063 | CAA1224 | Részvénnyé átváltoztatható kötvények és lejárattal rendelkező járulékos kölcsöntőke | ||

| 064 | CAA1225 | (-) Lejárattal rendelkező alapvető-, járulékos-, alárendelt kölcsöntőke és járulékos tőkeként figyelembe vehető, lejárattal rendelkező részvények és részjegyek összegének limit feletti része | ||

| 065 | CAA123 | (-) Járulékos tőke limit feletti része | ||

| 066 | CAA13 | (-) LEVONÁSOK AZ ALAPVETŐ TÖKÉBŐL ÉS A JÁRULÉKOS TÖKÉBŐL | ||

| 067 | CAA13001 | Ebből: (-) Levonások az alapvető tőkéből | ||

| 068 | CAA130011 | (-) Levonás az alapvető tőkéből az 50-50 %-os arányú levonás miatt | ||

| 069 | CAA130012 | (-) Levonás alapvető tőkéből járulékos tőke hiánya miatt | ||

| 070 | CAA130013 | (-) Levonás limittúllépés miatt | ||

| 071 | CAA13002 | Ebből: (-) Levonások a járulékos tőkéből | ||

| 072 | CAA130021 | (-) Levonás járulékos tőkéből az 50-50 %-os arányú tételek miatt | ||

| 073 | CAA130022 | (-) Levonás limittúllépés miatt | ||

| 074 | CAA1301 | (-) PIBv-ben lévő tőkebefektetések korlátozása miatt | ||

| 075 | CAA1302 | (-) PIBv-nek nyújtott alárendelt kölcsöntőke, alapvető kölcsöntőke és járulékos kölcsöntőke korlátozása miatt | ||

| 076 | CAA1303 | (-) A PIBv-ben lévő nem befolyásoló tőkebefektetés és alárendelt kölcsöntőke, alapvető kölcsöntőke, járulékos kölcsöntőke limit feletti része | ||

| 077 | CAA1304 | (-) Biztosítóban lévő tőkebefektetések korlátozása miatt | ||

| 078 | CAA1305 | (-) Biztosítónak nyújtott alárendelt kölcsöntőke, alapvető kölcsöntőke és járulékos kölcsöntőke korlátozása miatt | ||

| 079 | CAA1306 | (-) A Biztosítóban lévő nem befolyásoló tőke befektetés és alárendelt kölcsöntőke, alapvető kölcsöntőke és járulékos kölcsöntőke limit feletti része | ||

| 080 | CAA130610 | Kiegészítő információ: KORLÁTOZÁSOK ALAPJÁUL SZOLGÁLÓ ÖSSZES ALAPVETŐ ÉS JÁRULÉKOS TÖKE | ||

| 081 | CAA1307 | (-) A kockázattal súlyozott kitettségi érték meghatározásánál figyelembe nem vett, 1250 %-os kockázati súlyú értékpapírosítási pozíciók összege | ||

| 082 | CAA1308 | (-) IRB szerinti értékvesztés és céltartalék hiány, valamint IRB részesedések várható vesztesége | ||

| 083 | CAA1309 | (-) Befektetési korlátozások miatti limittúllépések összege | ||

| 084 | CAA1309101 | (-) Hitelintézet egy vállalkozásban lévő befektetése könyv szerinti értékének a hitelintézet szavatoló tőkéje 15% feletti része | ||

| 085 | CAA1309102 | (-) Hitelintézet egy vállalkozásban lévő befektetésének a vállalkozás jegyzett tőkéjének 51%-át meghaladó része | ||

| 086 | CAA1309103 | (-) Hitelintézet összes, vállalkozásokban meglévő befolyásoló részesedései nettó könyv szerinti értékének a hitelintézet szavatoló tőkéje 60%-át meghaladó része | ||

| 087 | CAA1310 | (-) Kereskedési könyv szerinti nyitva szállítás értéke a második szerződés szerinti (fizetést vagy szállítást követő) 5. munkanaptól az ügylet megszűntéig | ||

| 088 | CAA1311 | (-) Nagykockázat vállalásának korlátozása miatti limittúllépés | ||

| 089 | CAA14 | KOCKÁZATOK FEDEZÉSÉRE FIGYELEMBE VEHETŐ ÖSSZES ALAPVETŐ TŐKE | ||

| 090 | CAA15 | KOCKÁZATOK FEDEZÉSÉRE FIGYELEMBE VEHETŐ ÖSSZES JÁRULÉKOS TŐKE | ||

| 091 | CAA1510 | KOCKÁZATOK FEDEZÉSÉRE FIGYELEMBE VEHETŐ, LEVONÁSOK UTÁNI ÖSSZES ALAPVETŐ ÉS JÁRULÉKOS TŐKE | ||

| 092 | CAA16 | PIACI KOCKÁZATOK FEDEZÉSÉRE FELHASZNÁLHATÓ ÖSSZES KIEGÉSZÍTŐ TŐKE | ||

| 093 | CAA161 | Járulékos tőke szavatoló tőkébe be nem számítható része |

| 094 | CAA163 | Kiegészítő alárendelt kölcsöntőke | ||

| 095 | CAA166 | (-) Hitelintézet kereskedési könyvi nagykockázat-vállalásának limittúllépése miatti tőkelevonás | ||

| 096 | CAA167 | (-) Elismert, de fel nem használt kiegészítő tőke | ||

| 097 | CAA181 | Kiegészítő információk: IRB SZERINTI ÉRTÉKVESZTÉS/CÉLTARTALÉK TÖBBLET (+) / HIÁNY (-) | ||

| 098 | CAA1811 | IRB szerint beszámítható értékvesztés/céltartalék | ||

| 099 | CAA1812 | (-) IRB szerint várható veszteségek | ||

| 100 | CAA182 | ALÁRENDELT KÖLCSÖNTŐKE SZÁMVITELI ÉRTÉKE | ||

| 101 | CAA183 | Hpt. 9. § szerinti AKTUÁLIS INDULÓ TŐKEKÖVETELMÉNY | ||

| Jelmagyarázat | ||||

| Tilos | ||||

| Vonatkozási idő vége: | Adatszolgáltató neve: | Adatszolgáltató törzsszáma: | ||||

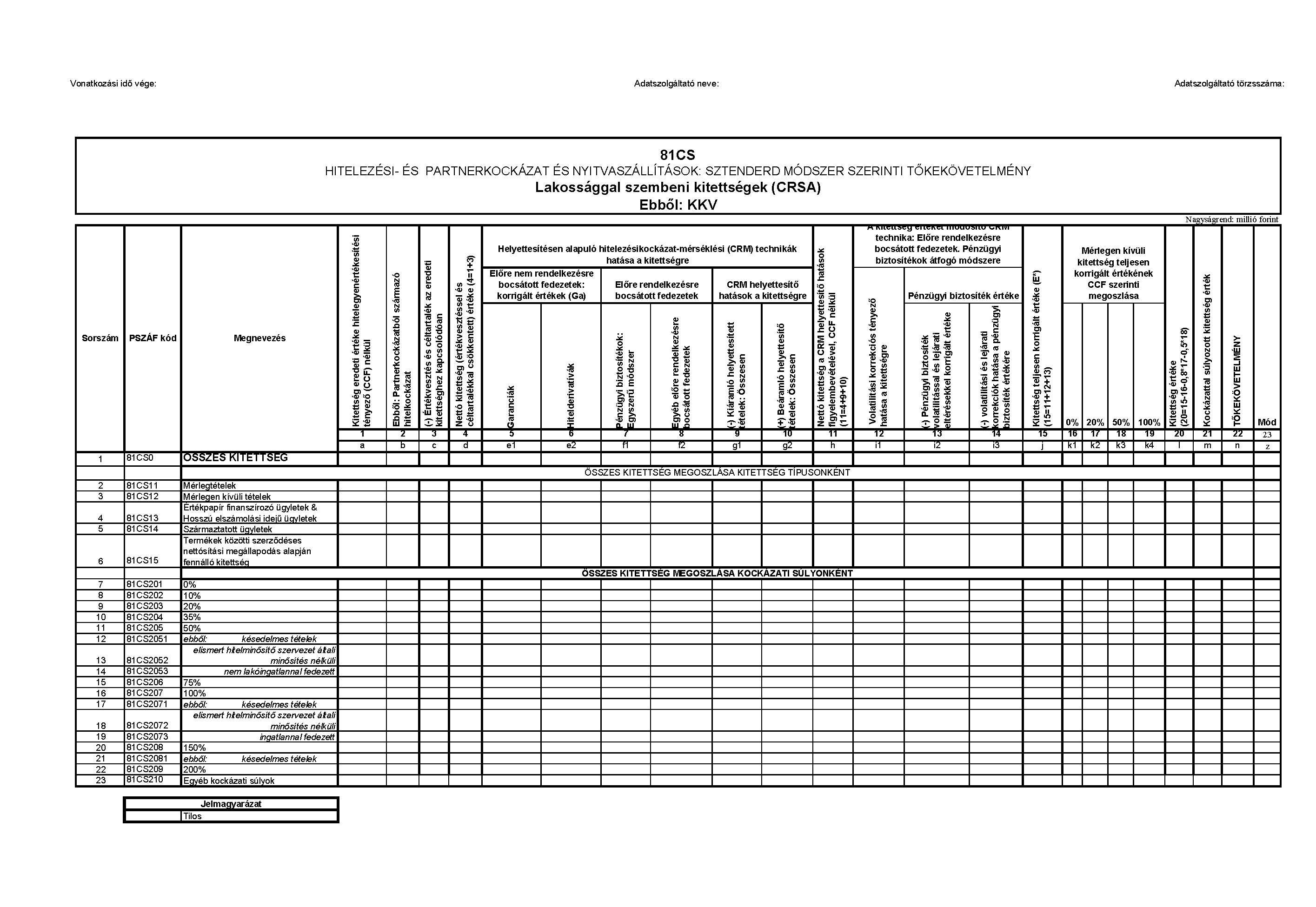

| CAB HITELINTÉZETEK TŐKEKÖVETELMÉNY SZÁMÍTÁSA (CA) | ||||||

| Nagyságrend: millió forint | ||||||

| Sorszám | PSZÁF sorkód | Megnevezés | Összeg | Mód | ||

| 1 | 2 | |||||

| a | z | |||||

| 001 | CAB2 | TŐKEKÖVETELMÉNY- MINIMÁLIS SZINTJE | ||||

| 002 | CAB21 | ÖSSZES TŐKEKÖVETELMÉNY A HITELEZÉSI, PARTNER, FELHÍGULÁSI ÉS NYITVASZÁLLÍTÁSI KOCKÁZATOKRA | ||||

| 003 | CAB211 | Sztenderd módszer (továbbiakban SA) tőkekövetelménye | ||||

| 004 | CAB21111 | SA módszer tőkekövetelménye kitettségi osztályok szerint (értékpapírosított pozíció nélkül) | ||||

| 005 | CAB2111101 | Központi kormányok és központi bankok | ||||

| 006 | CAB2111102 | Regionális kormányok vagy helyi önkormányzatok | ||||

| 007 | CAB2111103 | Közszektorbeli intézmények | ||||

| 008 | CAB2111104 | Multilaterális fejlesztési bankok | ||||

| 009 | CAB2111105 | Nemzetközi szervezetek | ||||

| 010 | CAB2111106 | Hitelintézetek és befektetési vállalkozások | ||||

| 011 | CAB2111107 | Vállalkozások | ||||

| 012 | CAB21111071 | ebből: rövid lejáratú követelések | ||||

| 013 | CAB2111108 | Lakosság | ||||

| 014 | CAB2111109 | Ingatlannal fedezett követelések | ||||

| 015 | CAB2111110 | Késedelmes tételek | ||||

| 016 | CAB2111112 | Fedezett kötvények | ||||

| 017 | CAB2111114 | Kollektív befektetési értékpapírok | ||||

| 018 | CAB2111115 | Egyéb tételek | ||||

| 019 | CAB21111151 | Ebből: Hkr. 16. § (1)-(2) bekezdések szerinti kitettségek | ||||

| 020 | CAB21112 | Tartós mentesítés esetén az alap belső minősítésen (továbbiakban FIRB), illetve fejlett belső minősítésen alapuló (továbbiakban AIRB) módszert alkalmazó hitelintézetek SA módszer szerinti tőkekövetelménye IRB kitettségi osztályok szerint (értékpapírosított pozíció nélkül) | ||||

| 021 | CAB2111201 | Központi kormányok és központi bankok | ||||

| 022 | CAB2111202 | Hitelintézetek és befektetési vállalkozások | ||||

| 023 | CAB2111203 | Vállalkozások | ||||

| 024 | CAB2111204 | Lakosság | ||||

| 025 | CAB2111205 | Részesedések | ||||

| 026 | CAB2111206 | Egyéb, nem hitelkötelezettséget megtestesítő eszközök | ||||

| 027 | CAB21113 | Fokozatos bevezetés esetén az alap belső minősítésen (továbbiakban FIRB), illetve fejlett belső minősítésen alapuló (továbbiakban AIRB) módszert alkalmazó hitelintézetek SA módszer szerinti tőkekövetelménye IRB kitettségi osztályok szerint (értékpapírosított pozíció nélkül) | ||||

| 028 | CAB2111301 | Központi kormányok és központi bankok | ||||

| 029 | CAB2111302 | Hitelintézetek és befektetési vállalkozások | ||||

| 030 | CAB2111303 | Vállalkozások | ||||

| 031 | CAB2111304 | Lakosság | ||||

| 032 | CAB2111305 | Részesedések | ||||

| 033 | CAB2111306 | Egyéb, nem hitelkötelezettséget megtestesítő eszközök | ||||

| 034 | CAB2112 | Értékpapírosított pozíciók SA módszer szerinti tőkekövetelménye | ||||

| 035 | CAB212 | IRB-n alapuló módszer tőkekövetelménye | ||||

| 036 | CAB2121 | FIRB módszer tőkekövetelménye, azaz nem saját nemteljesítéskori veszteségráta (LGD) becslést és hitelegyenértékesítési tényezőt (CCF) alkalmaznak (értékpapírosított pozíció nélkül) | ||||

| 037 | CAB212101 | Központi kormányok és központi bankok | ||||

| 038 | CAB212102 | Hitelintézetek és befektetési vállalkozások | ||||

| 039 | CAB2121021 | ebből: hitelintézetek és befektetési vállalkozások | ||||

| 040 | CAB212103 | Vállalkozások | ||||

| 041 | CAB2122 | AIRB módszer tőkekövetelménye, azaz saját nemteljesítéskori veszteségráta (LGD) becslést és hitelegyenértékesítési tényezőt (CCF) alkalmaznak (értékpapírosított pozíció nélkül) | ||||

| 042 | CAB212201 | Központi kormány és központi bank | ||||

| 043 | CAB212202 | Hitelintézetek és befektetési vállalkozások | ||||

| 044 | CAB2122021 | ebből: hitelintézetek és befektetési vállalkozások | ||||

| 045 | CAB212203 | Vállalkozások | ||||

| 046 | CAB212204 | Lakosság | ||||

| 047 | CAB2123 | Részesedések IRB módszer szerint tőkekövetelménye | ||||

| 048 | CAB2124 | Értékpapírosított pozíciók IRB módszer szerinti tőkekövetelménye | ||||

| 049 | CAB2125 | Egyéb, nem hitelkötelezettséget megtestesítő eszközök tőkekövetelménye | ||||

| 050 | CAB22 | ELSZÁMOLÁSI KOCKÁZAT TŐKEKÖVETELMÉNYE | ||||

| 051 | CAB23 | ÖSSZES TŐKEKÖVETELMÉNY A POZÍCIÓ-, DEVIZAÁRFOLYAM ÉS ÁRUKOCKÁZATRA | ||||

| 052 | CAB231 | Pozíció-, devizaárfolyam és árukockázat szenderd módszer szerinti tőkekövetelménye eszközcsoportonként | ||||

| 053 | CAB2311 | Kereskedési célú,hitelviszonyt megtestesítő értékpapírok | ||||

| 054 | CAB2312 | Részvények | ||||

| 055 | CAB2313 | Deviza | ||||

| 056 | CAB2314 | Áruk | ||||

| 057 | CAB232 | Pozíció-, devizaárfolyam és árukockázat belső model szerinti tőkekövetelménye | ||

| 058 | CAB24 | ÖSSZES TŐKEKÖVETELMÉNY A MŰKÖDÉSI KOCKÁZATRA | ||

| 059 | CAB241 | Alapmutató módszer szerinti tőkekövetelmény (BIA módszer) | ||

| 060 | CAB242 | Sztenderdizált/Alternatív sztenderdizált módszer szerinti tőkekövetelmény (TSA/ASA módszer) | ||

| 061 | CAB243 | Működési kockázat fejlett mérési módszer szerinti tőkekövetelmény (AMA módszer) | ||

| 062 | CAB26 | EGYÉB ÉS ÁTMENETI TŐKEKÖVETELMÉNY | ||

| 063 | CAB261 | Átmeneti rendelkezésként előírt tőkekövetelmény minimális alsó korlátjának elérésére vonatkozó tőketöbblet | ||

| 064 | CAB3 | ÖSSZEGZŐ ADATOK | ||

| 065 | CAB31 | Szavatoló tőke többlet/hiány egyéb és átmeneti tőkekövetelmények előtt | ||

| 066 | CAB311 | Tőkemegfelelési mutató (továbbiakban TMM) egyéb és átmeneti tőkekövetelmények előtt | ||

| 067 | CAB32 | Szavatoló tőke többlet/hiány egyéb és átmeneti tőkekövetelmények után | ||

| 068 | CAB321 | TMM egyéb és átmeneti tőkekövetelmények után | ||

| 069 | CAB33 | FELÜGYELETI FELÜLVIZSGÁLAT (SREP) ELŐÍRÁSAINAK FIGYELEMBE VÉTELÉT KÖVETŐEN RENDELKEZÉSRE ÁLLÓ SZAVATOLÓ TŐKE | ||

| 070 | CAB3301 | FELÜGYELETI FELÜLVIZSGÁLAT (SREP) ELŐÍRÁSAINAK FIGYELEMBE VÉTELÉT KÖVETŐ TŐKEKÖVETELMÉNY | ||

| 071 | CAB331 | Szavatoló tőke többlet/hiány felügyeleti felülvizsgálat előírásainak figyelembevételét követően | ||

| 072 | CAB332 | Tőkemegfelelési index felügyeleti felülvizsgálat előírásainak figyelembevételét követően | ||

| 073 | CAB333 | TMM felügyeleti felülvizsgálat előírásainak figyelembevételét követően | ||

| 074 | CAB34 | BELSŐ TŐKEMEGFELELÉS ÉRTÉKELÉS (ICAAP) UTÁN RENDELKEZÉSRE ÁLLÓ SZAVATOLÓ TŐKE | ||

| 075 | CAB3401 | BELSŐ TŐKEMEGFELELÉS ÉRTÉKELÉS (ICAAP) SZAVATOLÓ TŐKE SZÜKSÉGLETE | ||

| 076 | CAB341 | Szavatoló tőke többlet/hiány belső tőkemegfelelés értékelést követően | ||

| 077 | CAB342 | Tőkemegfelelési index belső tőkemegfelelés értékelést követően | ||

| 078 | CAB343 | TMM belső tőkemegfelelés értékelést követően | ||

| Jelmagyarázat | ||||

| Tilos | ||||

| Vonatkozási idő vége: | Adatszolgáltató neve: | Adatszolgáltató törzsszáma | ||

| 3A SZAVATOLÓ TŐKE SZÁMÍTÁS - Átmeneti rendelkezés IRB bankok részére | ||||

| Nagyságrend: millió forint | ||||

| Sorszám | PSZÁF kód | Megnevezés | Összeg | Mód. |

| 1 | 2 | |||

| a | z | |||

| 001 | 3A1 | ALAPVETŐ TŐKE (3A11-3A12) | ||

| 002 | 3A11 | Alapvető tőke pozitív összetevői | ||

| 003 | 3A111 | a) jegyzett tőke | ||

| 004 | 3A1111 | cégbíróságon bejegyzett tőke | ||

| 005 | 3A1112 | a Felügyeletnek bemutatott, befizetett jegyzett tőkeemelés összege, amelyet a Cégbíróság még nem jegyzett be | ||

| 006 | 3A1113 | Cégbíróságon még nem bejegyzett, tőkeleszállítás összege | ||

| 007 | 3A112 | b) tőketartalék | ||

| 008 | 3A1121 | számviteli tőketartalék | ||

| 009 | 3A1122 | tőketartalék csökkenése a Felügyeletnek bemutatott, befizetett, Cégbíróságon még nem bejegyzett jegyzett tőke emelés miatt | ||

| 010 | 3A1123 | tőketartalék növekedése a Cégbíróságon még nem bejegyzett jegyzett tőke leszállítás miatt | ||

| 011 | 3A113 | c) lekötött tartalékból a fel nem osztható szövetkezeti vagyonrész | ||

| 012 | 3A114 | d) általános tartalék | ||

| 013 | 3A115 | e) általános kockázati céltartalék a kockázattal súlyozott kitettség értékek összegének 1,25%-áig | ||

| 014 | 3A1151 | általános kockázati céltartalék | ||

| 015 | 3A1152 | általános kockázati céltartalék adótartalma | ||

| 016 | 3A1153 | kockázattal súlyozott kitettség értékek összegének 1,25%-a | ||

| 017 | 3A116 | f) eredménytartalék, ha pozitív | ||

| 018 | 3A1161 | számviteli eredménytartalék | ||

| 019 | 3A1162 | eredménytartalék csökkenése a Felügyeletnek bemutatott, befizetett, Cégbíróságon még nem bejegyzett jegyzett tőke emelés miatt | ||

| 020 | 3A1163 | eredménytartalék növekedése a Cégbíróságon még nem bejegyzett jegyzett tőke leszállítás miatt | ||

| 021 | 3A117 | g) könyvvizsgáló által hitelesített mérleg szerinti eredmény, ha pozitív | ||

| 022 | 3A1171 | mérleg szerinti eredmény | ||

| 023 | 3A1172 | eredmény csökkenése a Felügyeletnek bemutatott, a Cégbíróságon még nem bejegyzett jegyzett tőkeemelés miatt | ||

| 024 | 3A118 | h) alapvető kölcsöntőke legfeljebb az alapvető tőke 15%-áig | ||

| 025 | 3A1181 | alapvető kölcsöntőke számviteli értéke | ||

| 026 | 3A12 | Alapvető tőke negatív összetevői | ||

| 027 | 3A121 | a) jegyzett tőke be nem fizetett része | ||

| 028 | 3A122 | b) immateriális javak, a lekötött tartalék meghatározásánál figyelembe vettek kivételével | ||

| 029 | 3A123 | c) osztalék-elsőbbségi, a nyereséges évben az elmúlt év(ek) elmaradt hozamkifizetésére is feljogosító, jegyzett és befizetett részvények | ||

| 030 | 3A124 | d) eredménytartalék, ha negatív | ||

| 031 | 3A1241 | számviteli eredménytartalék | ||

| 032 | 3A1242 | eredménytartalék változása a Cégbíróságon még nem bejegyzett tőke leszállítás miatt | ||

| 033 | 3A125 | e1) könyvvizsgáló által hitelesített mérleg szerinti eredmény, ha negatív | ||

| 034 | 3A1251 | mérleg szerinti eredmény | ||

| 035 | 3A1252 | mérleg szerinti eredmény változása a Cégbíróságon még nem bejegyzett jegyzett tőke leszállítás miatt | ||

| 036 | 3A126 | e2) évközi negatív eredmény | ||

| 037 | 3A127 | f) kockázati céltartalék - ide nem értve az általános kockázati céltartalékot - és az értékvesztés hiánya | ||

| 038 | 3A2 | JÁRULÉKOS TŐKE(3A21-3A22-3A23) | ||

| 039 | 3A21 | Járulékos tőke pozitív összetevői | ||

| 040 | 3A211 | a) osztalék-elsőbbségi, a nyereséges évben az elmúlt év(ek) elmaradt hozamkifizetésére is feljogosító, jegyzett és befizetett részvények | ||

| 041 | 3A212 | b) értékelési tartalék | ||

| 042 | 3A213 | c) alárendelt kölcsöntőke | ||

| 043 | 3A2131 | alárendelt kölcsöntőke számviteli értéke | ||

| 044 | 3A2132 | alárendelt kölcsöntőke szavatoló tőkénél figyelembe nem vehető része a lejárat miatt | ||

| 045 | 3A214 | d) járulékos tőkeként figyelembe vehető kölcsöntőke | ||

| 046 | 3A22 | Járulékos tőke negatív összetevői | ||

| 047 | 3A221 | alárendelt kölcsöntőke szavatoló tőkénél figyelembe nem vehető, az alapvető tőke 50%-át meghaladó része | ||

| 048 | 3A23 | Járulékos tőke alapvető tőkét meghaladó része | ||

| 049 | 3A3 | LEVONÁSOK ELŐTTI SZAVATOLÓ TŐKE (3A1+3A2) | ||

| 050 | 3A4 | A Hpt. 79-85.§-aiban szereplő KORLÁTOZÁSOK ALAPJÁUL SZOLGÁLÓ SZAVATOLÓ TŐKE(3A3-3A41) | ||

| 051 | 3A41 | Tőkemódosítás a PIBB miatt (csökkentő tételek) (3A4111+4112+413) | ||

| 052 | 3A4111 | Befolyásoló PIBB befektetéseknek könyv szerinti értéke | ||

| 053 | 3A4112 | Befolyásoló PIBB vállalkozásnak nyújtott alárendelt kölcsöntőke könyv szerinti értéke | ||

| 054 | 3A4121 | Összes Nem befolyásoló PIBB befektetések könyv szerinti értéke | ||

| 055 | 3A4122 | Összes NEM befoly. PIBB vállalkozásnak nyújtott alárendelt kölcsöntőke könyv szerinti értéke | ||

| 056 | 3A413 | Nem befolyásoló PIBB befektetés és alárendelt kölcsöntőke együttes összegének limit feletti része [(3A4121+4122)-(3A3*0,1)>0] | ||

| 057 | 3A51 | Limit túllépések tőkekövetelménye | ||

| 058 | 3A511 | Hpt. 79. § (2) bek. szerinti túllépés miatt | ||

| 059 | 3A512 | Hpt. 79. § (3) bek. szerinti túllépés miatt | ||

| 060 | 3A513 | Hpt. 79. § (7) bek. szerinti túllépés miatt | ||

| 061 | 3A514 | Hpt. 83. § (1) bek. szerinti túllépés miatt | ||

| 062 | 3A515 | Hpt. 83. § (2) bek. szerinti túllépés miatt | ||

| 063 | 3A516 | Hpt. 83. § (3) bek. szerinti túllépés miatt | ||

| 064 | 3A52 | Országkockázat miatti tőkekövetelmény | ||

| 065 | 3A53 | A PIBB-ek, limittúllépések tőkekövetelménye | ||

| 066 | 3A54 | A PIBB-ek, limittúllépések tőkekövetelményéhez levont szavatoló tőke | ||

| 067 | 3A541 | Alapvető tőke | ||

| 068 | 3A542 | Járulékos tőke | ||

| 069 | 3A5421 | alárendelt kölcsöntőke | ||

| 070 | 3A5422 | egyéb járulékos tőke | ||

| 071 | 3A6 | PÉNZÜGYI ÉS BEFEKTETÉSI SZOLGÁLTATÁSI TEVÉKENYSÉG FEDEZETÉRE SZOLGÁLÓ SZAVATOLÓ TŐKE - szolvencia ráta számlálója (3A4-3A51-3A52) | ||

| 072 | 3A61 | Alapvető tőkerész | ||

| 073 | 3A62 | Járulékos tőkerész | ||

| 074 | 3A621 | alárendelt kölcsöntőke | ||

| 075 | 3A622 | egyéb járulékos tőke | ||

| 076 | 3A631 | kockázattal súlyozott kitettség értékek összegének 8%-a (8%-os szolvencia ráta) | ||

| 077 | 3A632 | a Felügyelet által meghatározott fizetőképességi mutató és a kockázattal súlyozott kitettség értékek összegének szorzata | ||

| 078 | 3A64 | A kockázattal súlyozott kitettség értékek összegének 8%-ához, illetve a Felügyelet által meghatározott fizetőképességi mutató és a kockázattal súlyozott kitettség értékek összegének szorzatához felhasznált szavatoló tőke | ||

| 079 | 3A641 | alapvető tőke | ||

| 080 | 3A642 | járulékos tőke | ||

| 081 | 3A6421 | alárendelt kölcsöntőke | ||

| 082 | 3A6422 | egyéb járulékos tőke | ||

| 083 | 3A71 | A kockázattal súlyozott kitettség értékek összegének 8%-ának, vagy a Felügyelet által meghatározott fizetőképességi mutatónak a fedezése után fennmaradó szavatoló tőke | ||

| 084 | 3A711 | fennmaradó alapvető tőke |

| 085 | 3A712 | fennmaradó járulékos tőke | ||

| 086 | 3A7121 | fenmaradó alárendelt kölcsöntőke | ||

| 087 | 3A7122 | fennmaradó egyéb járulékos tőke | ||

| 088 | 3A72 | FELHASZNÁLHATÓ KIEGÉSZÍTŐ TŐKE | ||

| 089 | 3A721 | Kiegészítő alárendelt kölcsöntőke | ||

| 090 | 3A722 | Járulékos tőke szavatoló tőkébe be nem számítható része (3A221+3A23) | ||

| 091 | 3A723 | Kiegészítő tőke csökkentése (a Hpt. szerinti korlátozás feletti rész) | ||

| 092 | 3A73 | Devizaárfolyam- áru- és kereskedési könyvi kockázatok tőkekövetelménye | ||

| 093 | 3A731 | Devizaárfolyam-kockázat tőkekövetelménye | ||

| 094 | 3A732 | Árukockázat tőkekövetelménye | ||

| 095 | 3A733 | Kereskedési könyvi kockázatok tőkekövetelménye | ||

| 096 | 3A7331 | Pozíciós kockázat tőkekövetelménye | ||

| 097 | 3A7332 | Partnerkockázat tőkekövetelménye | ||

| 098 | 3A7333 | Nagykockázat tőkekövetelménye | ||

| 099 | 3A74 | Devizaárfolyam-, áru és kereskedési kockázatokhoz felhasznált szavatoló tőke (kiegészítő tőkével) | ||

| 100 | 3A741 | alapvető tőke | ||

| 101 | 3A742 | járulékos tőke | ||

| 102 | 3A743 | kiegészítő tőke | ||

| 103 | 3A8 | Devizaárfolyam- áru- és kereskedési könyvi kockázatok tőkekövetelményének fedezése után fennmaradó szavatoló tőke | ||

| 104 | 3A81 | alapvető tőke | ||

| 105 | 3A82 | járulékos tőke | ||

| 106 | 3A83 | Fel nem használt kiegészítő tőke | ||

| 107 | 3A91 | KOCKÁZATOK FEDEZÉSÉRE FIGYELEMBE VEHETŐ SZAVATOLÓ TŐKE (3A6+3A743) | ||

| 108 | 3A92 | KOCKÁZATOK FEDEZÉSÉHEZ SZÜKSÉGES MINIMÁLIS SZAVATOLÓ TŐKE (MAX(3A631,3A632)+3A73) | ||

| 109 | 3A93 | SZAVATOLÓ TŐKE TÖBBLET vagy HIÁNY (3A91-3A92) | ||

| Jelmagyarázat | ||||

| Tilos | ||||

| Vonatkozási idő vége: | Adatszolgáltató neve: | Adatszolgáltató törzsszám | |||||||

| 3B FIZETŐKÉPESSÉGI MUTA TÓ SZÁMÍTÁS - Átmeneti rendelkezés IRB bankok részére | |||||||||

| Nagyságrend: millió forint | |||||||||

| Sorszám | PSZÁF kód | Megnevezés | Mérlegtétel (könyv szerinti értéken) | Jogszabályi súlyozás | Súlyozott érték | Mód | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |||

| a | b | c | d | e | f | z | |||

| 001 | 3B1 | ESZKÖZÖK ÖSSZESEN | |||||||

| 002 | 3B11 | KERESKEDÉSI KÖNYV ESZKÖZTÉTELEI ÖSSZESEN | |||||||

| 003 | 3B12 | BANKI KÖNYV ESZKÖZTÉTELEI ÖSSZESEN (3B1-3B11) | |||||||

| 004 | 3B2 | Nulla súlyozású eszközök (3B21+22+23+24+25) | |||||||

| 005 | 3B21 | Szavatoló tőkével fedezett a Hpt. 5. Sz. melléklete II. részében meghatározott számítási mód miatt (3B2101+2102+2103+2104+2105) | 0% | ||||||

| 006 | 3B2101 | immateriális javak, a lekötött tartalék meghatározásánál figyelembe vettek kivételével | 0% | ||||||