32017R2401[1]

Az Európai Parlament és a Tanács (EU) 2017/2401 rendelete (2017. december 12.) a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményekről szóló 575/2013/EU rendelet módosításáról

AZ EURÓPAI PARLAMENT ÉS A TANÁCS (EU) 2017/2401 RENDELETE

(2017. december 12.)

a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményekről szóló 575/2013/EU rendelet módosításáról

AZ EURÓPAI PARLAMENT ÉS AZ EURÓPAI UNIÓ TANÁCSA,

tekintettel az Európai Unió működéséről szóló szerződésre és különösen annak 114. cikkére,

tekintettel az Európai Bizottság javaslatára,

a jogalkotási aktus tervezete nemzeti parlamenteknek való megküldését követően,

tekintettel az Európai Központi Bank véleményére (1),

tekintettel az Európai Gazdasági és Szociális Bizottság véleményére (2),

rendes jogalkotási eljárás keretében (3),

mivel:

(1) Az értékpapírosítás a jól működő pénzügyi piacok fontos alkotórésze, amennyiben hozzájárul a hitelintézetek és befektetési vállalkozások (a továbbiakban: intézmények) finanszírozási forrásainak és kockázatmegosztási lehetőségeinek diverzifikálásához és a szavatolótőke egy részének felszabadításához, amely azután átcsoportosítható további hitelezésre, mindenekelőtt a reálgazdaság finanszírozására. Emellett az értékpapírosítás az intézmények és más piaci szereplők számára befektetési többletlehetőségeket jelent, elősegítve az Unióban a portfóliódiverzifikációt és a források eljutását a vállalkozásokhoz és a lakossághoz, mind a tagállamokon belül, mind pedig azok között. Ezeket az előnyöket azonban a potenciális költségekkel és kockázatokkal - többek között a pénzügyi stabilitás szempontjából gyakorolt hatással - szembeállítva kell vizsgálni. Amint az a 2007 nyarán kezdődött pénzügyi válság első szakaszában látható volt, az értékpapírosítási piacokon alkalmazott nem megfelelő gyakorlatok a pénzügyi rendszer integritásának súlyos veszélyeztetéséhez vezettek a túlzott tőkeáttétel, az árazást megnehezítő átláthatatlan és bonyolult struktúrák, a külső minősítésekre való automatikus támaszkodás, valamint amiatt, hogy a befektetőknek és az értékpapírosítást kezdeményezőknek nem feltétlenül voltak azonosak az érdekei (ún. "ügynöki kockázat").

(2) Az elmúlt években az értékpapírosítási kibocsátások volumene az Unióban a válság előtti csúcsérték alatt maradt számos ok miatt, amelyek egyike az értékpapírosítási ügyletek széles körben elterjedt negatív megítélése volt. Az értékpapírosítási piac talpra állásához megfelelő és prudens piaci gyakorlatok kialakítására van szükség, hogy ne alakulhassanak ki ismét a pénzügyi válságot kiváltó körülmények. E célból az (EU) 2017/2402 európai parlamenti és tanácsi rendelet (4) létrehozza egy átfogó értékpapírosítási keretrendszer tartalmi elemeit, köztük az egyszerű, átlátható és egységesített értékpapírosítások (a továbbiakban: STS értékpapírosítások) kritériumait és egy felügyeleti rendszert, amely azt lesz hivatott nyomon követni, hogy helyesen alkalmazzák-e ezeket a kritériumokat az értékpapírosítást kezdeményezők, a szponzorok, a kibocsátók és az intézményi befektetők. Az említett rendelet továbbá közös, minden pénzügyi szolgáltatási ágazatra alkalmazandó követelményeket állapít meg a kockázatmegtartás, az előzetes vizsgálat és a nyilvánosságra hozatal tekintetében.

(3) Az (EU) 2017/2402 rendelet céljaival összhangban módosítani kell az 575/2013/EU európai parlamenti és tanácsi rendeletben (5) az értékpapírosításokat kezdeményező, szponzoráló és azokba befektető intézményekre vonatkozóan meghatározott szavatolótőke-követelményeket annak érdekében, hogy azok megfelelően tükrözzék az STS-értékpapírosítások speciális jellemzőit -, feltéve, hogy ezek az értékpapírosítások megfelelnek az e rendeletben foglalt további követelményeknek is -, és megszűnjenek a pénzügyi válság során nyilvánvalóvá vált hiányosságok, nevezetesen a külső minősítésekre való automatikus támaszkodás, a magas minősítésű ügyletrészsorozatok túlzottan alacsony, vagy az alacsony minősítésű ügyletrészsorozatok túlzottan magas kockázati súllyal történő értékelése, valamint az elégtelen kockázatérzékenység. 2014. december 11-én a Bázeli Bankfelügyeleti Bizottság (a továbbiakban: BCBS) közzétette "Az értékpapírosítási keretrendszer felülvizsgálata" című dokumentumát (a továbbiakban: a felülvizsgált bázeli keretrendszer), amelyben meghatározta az értékpapírosításra vonatkozó szavatolótőke-követelményekkel kapcsolatos standardoknak konkrétan a fenti hiányosságok kezelését célzó módosításait. A Bázeli Bankfelügyeleti Bizottság 2016. július 11-én közzétette az értékpapírosítási kitettségek szavatolótőke-követelményére vonatkozó standard frissített változatát, amely tartalmazza az "egyszerű, átlátható és összehasonlítható" értékpapírosításokra vonatkozó szavatolótőke-követelményeket is. E standard a felülvizsgált bázeli keretrendszert módosítja. Az 575/2013/EU rendelet módosításában figyelembe kell venni a módosításokat magában foglaló felülvizsgált bázeli keretrendszer rendelkezéseit.

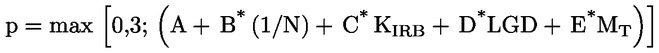

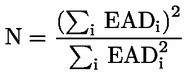

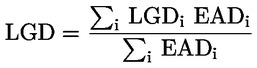

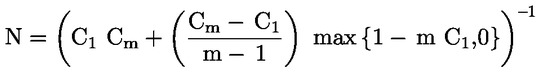

(4) Az 575/2013/EU rendeletben meghatározott, értékpapírosítási pozíciókra vonatkozó tőkekövetelményeket minden intézménynek azonos módszerek szerint szükséges kiszámítania. Az első lépcsőben, a külső minősítésekre való mindennemű automatikus támaszkodás megszüntetése céljából az intézményeknek a szavatolótőke-követelményt saját számításaik alapján kell meghatározniuk, feltéve, hogy engedélyezett számukra a belső minősítésen alapuló módszer (a továbbiakban: IRB módszer) alkalmazása az értékpapírosításhoz alapul szolgáló tettségekkel megegyező típusú kitettségek esetében, és amennyiben az intézmény képes az alapul szolgáló kitettségek tekintetében úgy kiszámítani a szavatolótőke-követelményt, mintha azokat nem értékpapírosították volna (a továbbiakban: Kirb), minden esetben bizonyos előre meghatározott bemeneti adatokra is figyelemmel (a továbbiakban: SEC-IRBA). Azon intézmények számára, amelyek egy adott értékpapírosításban meglévő pozíciójuk tekintetében nem alkalmazhatják a SEC-IRBA módszert, rendelkezésre kell állnia egy standard módszernek (az értékpapírosítási kitettségekre vonatkozó tőkekövetelmény meghatározásának standard módszere, a továbbiakban: SEC-SA). A SEC-SA-nak egy olyan képleten kell alapulnia, amely bemeneti adata az a tőkekövetelmény, amelyet az alapul szolgáló kitettségekhez kapcsolódó hitelkockázatra a standard módszer alapján kellene számítani olyan módon, mintha azok értékpapírosítására nem került volna sor (a továbbiakban: KSA). Amikor az első két módszer alkalmazása nem lehetséges, lehetővé kell tenni az intézmények számára az értékpapírosításra vonatkozó külső minősítésen alapuló módszer (SEC-ERBA) alkalmazását. A SEC-ERBA keretében az egyes értékpapírosítási ügyletrészsorozatokhoz azok külső minősítése alapján kell hozzárendelni a tőkekövetelményeket. Minden olyan esetben azonban, amikor bizonyos, a megfelelő paraméterek alapján azonosított alacsony vagy egyes közepes minősítésű STS-értékpapírosítási ügyletrészsorozatokra vonatkozóan nem áll rendelkezésre a SEC-IRBA, az intézményeknek a SEC-ERBA-t kellene alkalmazniuk. Az STS-értékpapírosításoknak nem minősülő értékpapírosítások esetében a SEC-SA-nak a SEC-IRBA után következő lépcsőként való alkalmazására további korlátozást szükséges előírni. Az illetékes hatóságok számára továbbá lehetővé kell tenni a SEC-SA használatának megtiltását minden olyan esetben, ha az nem alkalmas az adott értékpapírosításból az intézmény fizetőképességére vagy a pénzügyi stabilitásra nézve fakadó kockázatok kezelésére. Az intézményeknek lehetőséget kell adni arra, hogy az illetékes hatóságoknak küldött értesítést követően a SEC-ERBA-t alkalmazzák az általuk tartott értékpapírosítási pozíciók mindegyikére, amennyiben nem alkalmazhatják a SEC IRBA-t.

(5) Szemben más pénzügyi eszközökkel, az értékpapírosítások esetében az ügynöki kockázat és a modellkockázat nagyobb szerepet játszik, és bizonytalansági tényezőt jelent az értékpapírosításokra vonatkozó tőkekövetelmények számítása során, még azután is, hogy az összes megfelelő kockázati tényezőt figyelembe vették. E kockázatok megfelelő figyelembevétele érdekében az 575/2013/EU rendeletben minden értékpapírosítási pozícióra vonatkozóan legalább 15 %-os alsó kockázatisúly-határt kell megállapítani. Az újra-értékpapírosítások nagyobb összetettségére és kockázatára tekintettel azonban az (EU) 2017/2402 rendelet értelmében azoknak csak bizonyos formái engedélyezettek. Ezenkívül az újra-értékpapírosítási pozíciók vonatkozásában konzervatívabb szavatolótőke-számítást és 100 %-os alsó kockázatisúly-határt szükséges alkalmazni.

(6) Tekintettel arra a hitelminőség-javításra, amelyet egy értékpapírosítási struktúrában a hátrább sorolt ügyletrészsorozatok biztosítanak az előrébb sorolt ügyletrészsorozatok számára, nem követelhető meg, hogy az intézmény az előresorolt értékpapírosítási pozíciókra magasabb kockázati súlyt alkalmazzon annál, mintha közvetlenül birtokolná az alapul szolgáló kitettségeket. Az 575/2013/EU rendeletben ezért az alapul szolgáló kitettségeket figyelembe vevő ("look-through") megközelítést kell alkalmazni, amelynek értelmében egy előresorolt értékpapírosítási pozícióhoz rendelt kockázati súly nem lehet magasabb, mint az alapul szolgáló kitettségekre alkalmazandó, kitettséggel súlyozott átlagos kockázati súly; ezt a megközelítést bizonyos feltételek figyelembevételével az alapul szolgáló kitettséghalmaz esetében alkalmazott módszertől (standard módszer vagy IRB módszer) és attól függetlenül kell alkalmazni, hogy a vonatkozó pozíció minősített-e vagy sem.

(7) A jelenlegi keretrendszerben kockázattal súlyozott kitettségértékre vonatkozó általános felső határt alkalmazhatnak azok az intézmények, amelyek az alapul szolgáló kitettségek tőkekövetelményét képesek az IRB módszerrel úgy kiszámítani, mintha e kitettségeket nem értékpapírosították volna (KIRB). Mindaddig, amíg az értékpapírosítási folyamat csökkenti az alapul szolgáló kitettségekből fakadó kockázatot, e felső határ alkalmazását minden értékpapírosítást kezdeményező és szponzor intézmény számára lehetővé kell tenni, függetlenül az értékpapírosítási pozícióra vonatkozó szavatolótőke-követelmény számítására általuk használt módszertől.

(8) Amint arra az 1093/2010/EU európai parlamenti és tanácsi rendelettel (6) létrehozott európai felügyeleti hatóság (Európai Bankhatóság) (a továbbiakban: EBH) az elismerhető értékpapírosításokról szóló, 2015. júliusi jelentésében rámutatott, a nemteljesítésekkel és veszteségekkel kapcsolatos empirikus adatok azt jelzik, hogy az STS értékpapírosítások a válság során más értékpapírosításoknál jobban teljesítettek, ami azt tükrözi, hogy az STS értékpapírosításokra jellemző egyszerű, átlátható struktúrák és stabil alapokon álló végrehajtási gyakorlatok alacsonyabb működési, ügynöki és hitelkockázattal járnak. Célszerű ezért az 575/2013/EU rendelet módosításában az STS-értékpapírosítások vonatkozásában - amennyiben azok megfelelnek a kockázatok minimalizálására vonatkozó egyes további követelményeknek is - megfelelően kockázatérzékeny, az EBH-jelentésben ajánlottal összhangban lévő kalibrálást biztosítani, amely mindenekelőtt egy alacsonyabb, 10 %-os alsó kockázatisúly-határ meghatározását jelenti az előresorolt pozíciókra vonatkozóan.

(9) Az STS értékpapírosításokra vonatkozó alacsonyabb tőkekövetelményeket azon értékpapírosításokra szükséges korlátozni, amelyek esetében az alapul szolgáló kitettségek tulajdonjogát átruházzák egy különleges célú gazdasági egységre (SSPE) ("hagyományos értékpapírosítás"). Mindemellett a kis- és középvállalkozásoknak (kkv) nyújtott hitelek halmazával fedezett szintetikus értékpapírosításokban előresorolt pozíciókat megtartó intézmények számára szintén lehetővé kell tenni, hogy e pozícióikra az STS értékpapírosításokra engedélyezett alacsonyabb tőkekövetelményeket alkalmazzák, feltéve, hogy ezen ügyletek bizonyos - többek között a megfelelő befektetőkre vonatkozó - szigorú kritériumok alapján magas minőségűeknek tekinthetők. Különösen, a szintetikus értékpapírosítások e körére garanciának vagy viszontgaranciának kell vonatkoznia, amelyet vagy tagállami központi kormányzat vagy központi bank, vagy egy fejlesztési szervezet nyújt, vagy intézményi befektető nyújt, feltéve, hogy az utóbbi által biztosított garanciát vagy viszontgaranciát teljes egészében az értékpapírosítás kezdeményezőjénél készpénzletét formájában elhelyezett biztosíték fedezi. Az 575/2013/EU rendelet alapján az ilyen ügyletekre igénybe vehető, STS értékpapírosításokra vonatkozó kedvezményes szavatolótőke-megállapítási szabályok nem érintik az állami támogatásokra vonatkozó, 2014/59/EU európai parlamenti és tanácsi irányelvben (7) meghatározott uniós keretszabályozás betartásának kötelezettségét.

(10) A felügyeleti gyakorlatok uniós szintű összehangolása érdekében az EBH jelentésének figyelembevétele mellett a Bizottságot fel kell hatalmazni arra, hogy az Európai Unió működéséről szóló szerződés (EUMSZ) 290. cikkének megfelelően jogi aktusokat fogadjon el a következőkre vonatkozóan: a hitelkockázat harmadik felekre történő átruházása feltételeinek, valamint - mind a hagyományos, mind pedig a szintetikus értékpapírosítások esetében - a hitelkockázat harmadik felekre történő arányos átruházása fogalmának és a hitelkockázat átruházásának illetékes hatóságok általi értékelésére vonatkozó követelményeknek a részletesebb meghatározása. Különösen fontos, hogy a Bizottság az előkészítő munkája során megfelelő konzultációkat folytasson, többek között szakértői szinten is, és hogy e konzultációkra a jogalkotás minőségének javításáról szóló, 2016. április 13-i intézményközi megállapodásban (8) foglalt elveknek megfelelően kerüljön sor. A felhatalmazáson alapuló jogi aktusok előkészítésében való egyenlő részvétel biztosítása érdekében az Európai Parlament és a Tanács a tagállamok szakértőivel egyidejűleg kap kézhez minden dokumentumot, és szakértőik rendszeresen részt vehetnek a Bizottság felhatalmazáson alapuló jogi aktusok előkészítésével foglalkozó szakértői csoportjainak minden ülésén.

(11) A pénzügyi szolgáltatásokra vonatkozó technikai standardoknak biztosítaniuk kell a befektetők és a fogyasztók megfelelő védelmét az egész Unióban. A hatékonyság érdekében helyénvaló lenne, hogy az EBH mint jelentős szakértelemmel rendelkező szerv dolgozzon ki és nyújtson be a Bizottsághoz szakpolitikai döntéseket nem igénylő szabályozástechnikai standardtervezeteket.

(12) A Bizottságot fel kell hatalmazni arra, hogy az EBH által kidolgozott szabályozástechnikai standardokat fogadjon el a következők vonatkozásában: az értékpapírosítási pozíció kitettségértéke kiszámításának során mi tekinthető megfelelően konzervatív módszernek a készpénzelőleg le nem hívott része összegének megállapításakor, valamint azon feltételek részletesebb meghatározása, amelyek mellett az intézmények - például a vásárolt követelések esetében - kiszámíthatják az értékpapírosításhoz alapul szolgáló kitettségekre vonatkozó KIRB értéket. A Bizottságnak az említett szabályozástechnikai standardtervezeteket az EUMSZ 290. cikke szerinti felhatalmazáson alapuló jogi aktusok útján, az 1093/2010/EU rendelet 10-14. cikkével összhangban kell elfogadnia.

(13) Az 575/2013/EU rendeletben meghatározott, értékpapírosításokra vonatkozó egyéb szavatolótőke-követelményeket csak annyiban kell módosítani, amennyiben ez a módszerek új hierarchiájának és a kifejezetten az STS értékpapírosításokra vonatkozó rendelkezéseknek a tükrözése céljából szükséges. Különösen, a jelentős kockázatátruházás elismerésére vonatkozó rendelkezéseket és a külső hitelminősítésekre vonatkozó követelményeket lényegében változatlan formában kell továbbra is alkalmazni. Teljes egészében el kell hagyni azonban az 575/2013/EU rendelet ötödik részét, az addicionális kockázati súlyokra vonatkozó előírás kivételével, mely súlyokat továbbra is alkalmazni kell az (EU) 2017/2402 rendelet 2. fejezetében foglalt rendelkezéseket megsértő intézmények esetében.

(14) Célszerű, hogy az 575/2013/EU rendelet e rendeletben előírt módosításai minden olyan pozícióra vonatkozzanak, amelyet valamely intézmény tart. Mindazonáltal, az átmenethez kapcsolódó költségek lehető legalacsonyabb szinten tartása, valamint az új keretrendszerre történő zökkenőmentes átállás érdekében az intézményeknek a 2019. december 31-ig tartó időszakban az általuk az e rendelet alkalmazásának megkezdése időpontjában tartott, fennálló értékpapírosítási pozíciók vonatkozásában az előző keretrendszert, nevezetesen az 575/2013/EU rendeletnek az e rendelet alkalmazása időpontját megelőzően alkalmazott vonatkozó rendelkezéseit kell alkalmazniuk,

ELFOGADTA EZT A RENDELETET:

1. cikk

Az 575/2013/EK rendelet módosítása

Az 575/2013/EU rendelet a következőképpen módosul:

1. A 4. cikk (1) bekezdése a következőképpen módosul:

a) a 13. és 14. pont helyébe a következő szöveg lép:

"13. »értékpapírosítást kezdeményező«: az (EU) 2017/2402 rendelet (*1) 2. cikkének 3. pontjában meghatározott értékpapírosítást kezdeményező;

14. »szponzor«: az (EU) 2017/2402 rendelet 2. cikkének 5. pontjában meghatározott szponzor;

(*1) Az Európai Parlament és a Tanács (EU) 2017/2402 rendelete (2017. december 12.) az értékpapírosítás általános keretrendszerének meghatározásáról, az egyszerű, átlátható és egységesített értékpapírosítás egyedi keretrendszerének létrehozásáról, valamint a 2009/65/EK, a 2009/138/EK és a 2011/61/EU irányelv és az 1060/2009/EK és a 648/2012/EU rendelet módosításáról (HL L 347, 2017.12.28., 35 o.).";"

b) a szöveg a következő ponttal egészül ki:

"14a. »eredeti hitelező«: az (EU) 2017/2402 rendelet 2. cikkének 20. pontjában meghatározott eredeti hitelező";

c) a 61., a 62. és a 63. pont helyébe a következő szöveg lép:

"61. »értékpapírosítás«: az (EU) 2017/2402 rendelet 2. cikkének 1. pontjában meghatározott értékpapírosítás;

62. »értékpapírosítási pozíció«: az (EU) 2017/2402 rendelet 2. cikkének 19. pontjában meghatározott értékpapírosítási pozíció;

63. »újra-értékpapírosítás«: az (EU) 2017/2402 rendelet 2. cikkének 4. pontjában meghatározott újra-értékpapírosítás;";

d) a 66. és 67. pont helyébe a következő szöveg lép:

"66. »különleges célú gazdasági egység«: az (EU) 2017/2402 rendelet 2. cikkének 2. pontjában meghatározott különleges célú gazdasági egység;

67. »ügyletrészsorozat«: az (EU) 2017/2402 rendelet 2. cikkének 6. pontjában meghatározott ügyletrészsorozat;";

e) a cikk a következő ponttal egészül ki:

"129. »hitelkezeléssel kapcsolatos szolgáltatásnyújtó«: az (EU) 2017/2402 rendelet 2. cikkének 13. pontjában meghatározott hitelkezeléssel kapcsolatos szolgáltatásnyújtó.".

2. A 36. cikk (1) bekezdése k) pontjának ii. alpontja helyébe a következő szöveg lép:

"ii. értékpapírosítási pozíciók a 244. cikk (1) bekezdése b) pontjának, a 245. cikk (1) bekezdése b) pontjának és a 253. cikknek megfelelően;";

3. A 109. cikk helyébe a következő szöveg lép:

"109. cikk

Az értékpapírosítási pozíciók kezelése

Az intézményeknek az értékpapírosításban meglévő pozícióik kockázattal súlyozott kitettségértékét az 5. fejezetben foglaltaknak megfelelően kell kiszámítaniuk.".

4. A 134. cikk (6) bekezdése helyébe a következő szöveg lép:

"(6) Amennyiben valamely intézmény hitelkockázati fedezetet nyújt több kitettségre vonatkozóan olyan feltétellel, hogy fizetésre akkor kerül sor, ha a kitettségek körében bekövetkezik az n-edik nemteljesítés, és e hitelkockázati eseménnyel megszűnik a szerződés, a kockázattal súlyozott eszközérték megállapításához össze kell adni - az összeget 1 250 %-ban maximálva - az n-1 kitettségek kivételével a kosárban szereplő összes kitettség kockázati súlyait, és ezt meg kell szorozni a hitelderivatíva által nyújtott fedezet névértékével. Az összesítésbe bele nem számítandó n-1 kitettségeket oly módon kell megválasztani, hogy azok a kitettségek tartozzanak közéjük, amelyek mindegyikének alacsonyabb a kockázattal súlyozott kitettségértéke, mint az összesítésben szereplő bármely kitettség kockázattal súlyozott kitettségértéke.".

5. A 142. cikk (1) bekezdésének 8. pontját el kell hagyni.

6. A 153. cikk (7) és (8) bekezdése helyébe a következő szöveg lép:

"(7) A követelések megvásárlója vagy a biztosíték vagy részleges garancia kedvezményezettje az 5. fejezet 3. szakaszának 2. és 3. alszakaszával összhangban első veszteségviselő fedezetként kezelheti az olyan vásárolt vállalati követeléseket, visszafizetendő árengedményeket, biztosítékokat és részleges garanciákat, amelyek nemteljesítési veszteségekre, felhígulási kockázatból származó veszteségekre vagy mindkettőre vonatkozó első veszteségviselő fedezetet biztosítanak. A visszafizetendő árengedményt vagy a biztosítékot és a részleges garanciát az azt nyújtó fél az 5. fejezet 3. szakaszának 2. és 3. alszakaszával összhangban első veszteségviselő pozícióval szembeni kitettségként köteles kezelni.

(8) Amennyiben valamely intézmény hitelkockázati fedezetet nyújt több kitettségre vonatkozóan olyan feltétellel, hogy fizetésre akkor kerül sor, ha a kitettségek körében bekövetkezik az n-edik nemteljesítés, és e hitelkockázati eseménnyel megszűnik a szerződés, a kockázattal súlyozott eszközérték megállapításához össze kell adni az n-1 kitettség kivételével a kosárban szereplő összes kitettség kockázati súlyait, ahol a várható veszteségek 12,5-del megszorzott összege és a kockázattal súlyozott kitettségérték nem haladhatja meg a hitelderivatíva által nyújtott fedezet névértékének 12,5-del megszorzott összegét. Az összesítésbe bele nem számítandó n-1 kitettséget oly módon kell megválasztani, hogy azok a kitettségek tartozzanak közéjük, amelyek mindegyikének alacsonyabb a kockázattal súlyozott kitettségértéke, mint az összesítésben szereplő bármely kitettség kockázattal súlyozott kitettségértéke. A kosárban szereplő azon pozíciókra, amelyek esetében valamely intézmény nem tudja megállapítani az IRB módszer szerinti kockázati súlyt, 1 250 % kockázati súlyt kell alkalmazni.".

7. A 154. cikk (6) bekezdése helyébe a következő szöveg lép:

"(6) A követelések megvásárlója vagy a biztosíték vagy részleges garancia kedvezményezettje az 5. fejezet 3. szakaszának 2. és 3. alszakaszával összhangban első veszteségviselő fedezetként kezelheti az olyan vásárolt lakossági követeléseket, visszafizetendő árengedményeket, biztosítékokat és részleges garanciákat, amelyek nemteljesítési veszteségekre, felhígulási kockázatból származó veszteségekre vagy mindkettőre vonatkozó első veszteségviselő fedezetet biztosítanak. A visszafizetendő árengedményt vagy a biztosítékot és a részleges garanciát az azt nyújtó fél az 5. fejezet 3. szakaszának 2. és 3. alszakaszával összhangban első veszteségviselő pozícióval szembeni kitettségként köteles kezelni.".

8. A 197. cikk (1) bekezdésének h) pontja helyébe a következő szöveg lép:

"h) értékpapírosítási pozíciók, amelyek nem újra-értékpapírosítási pozíciók és amelyekre a 261-264. cikknek megfelelően 100 %-os vagy annál alacsonyabb kockázati súly vonatkozik;".

9. A harmadik rész II. címének 5. fejezete helyébe az alábbi szöveg lép:

"5. FEJEZET

Értékpapírosítás

1. Szakasz

Fogalommeghatározások és az egyszerű, átlátható és egységesített értékpapírosítások kritériumai

242. cikk

Fogalommeghatározások

E fejezet alkalmazásában:

1. »visszavásárlási jog maradék pozíciókra«: olyan szerződéses opció, amely lehetővé teszi, hogy az értékpapírosítást kezdeményező hagyományos értékpapírosítás esetében a halmazban maradt, alapul szolgáló kitettségek visszavásárlása, szintetikus értékpapírosítás esetében pedig a hitelkockázati fedezet megszüntetése révén felszámolja az értékpapírosítási pozíciókat az értékpapírosított kitettségek mindegyikének visszafizetése előtt, mindkét esetben akkor, ha az alapul szolgáló, fennálló kitettségek értéke egy bizonyos előre meghatározott szintre vagy az alá csökken;

2. »hitelminőség-javító kamatrés-eszköz«: olyan mérlegen belüli eszköz, amely a jövőbeli kamatrés-jövedelemhez kapcsolódó pénzáramlásokat képviseli valamilyen értékelés szerint, és az értékpapírosításban alárendelt ügyletrészsorozat;

3. »likviditási hitelkeret«: az (EU) 2017/2402 rendelet 2. cikkének 14. pontjában meghatározott likviditási hitelkeret;

4. »nem minősített pozíció«: olyan értékpapírosítási pozíció, amely nem rendelkezik a 4. szakasz szerinti, külső hitelminősítő intézet által készített, figyelembe vehető hitelminősítéssel;

5. »minősített pozíció«: olyan értékpapírosítási pozíció, amely rendelkezik a 4. szakasz szerinti, külső hitelminősítő intézet által készített, figyelembe vehető hitelminősítéssel;

6. »előresorolt értékpapírosítási pozíció«: az alapul szolgáló kitettségek egészére vonatkozó elsőbbségi követeléssel biztosított vagy fedezett pozíció, figyelmen kívül hagyva e tekintetben a származtatott kamatláb- vagy devizaügyletek alapján esedékes összegeket, díjakat és egyéb, hasonló kifizetéseket, valamint függetlenül attól, hogy az adott pozíció lejárata eltér-e annak az egy vagy több más előresorolt üzletrészsorozatnak a lejáratától, amelyekkel együttesen, arányos módon viseli az esetleges veszteségeket;

7. »IRB-halmaz«: az alapul szolgáló kitettségek olyan halmaza, amelynek vonatkozásában az intézmény számára engedélyezett az IRB módszer alkalmazása, és amelynek minden kitettségeleme vonatkozásában az intézmény képes a 3. fejezet előírásaival összhangban kockázattal súlyozott kitettségértéket számítani;

8. »vegyes halmaz«: az alapul szolgáló kitettségek olyan halmaza, amelynek vonatkozásában az intézmény számára engedélyezett az IRB módszer alkalmazása, de az intézmény csak a kitettségek egy része tekintetében képes a 3. fejezet előírásainak megfelelően kockázattal súlyozott kitettségértéket számítani;

9. »túlfedezet«: a hitelminőség-javítás olyan formája, amelyben az alapul szolgáló kitettségek értéke meghaladja az értékpapírosítási pozíciók értékét;

10. »egyszerű, átlátható és egységesített értékpapírosítás« vagy »STS értékpapírosítás«: az (EU) 2017/2402 rendelet 18. cikkében meghatározott feltételeknek megfelelő értékpapírosítás;

11. »eszközfedezetű kereskedelmiértékpapír-kibocsátási program« vagy »ABCP-program«: az (EU) 2017/2402rendelet 2. cikkének 7. pontjában meghatározott eszközfedezetű kereskedelmiértékpapír-kibocsátási program vagy ABCP-program;

12. »eszközfedezetű kereskedelmiértékpapír-ügylet« vagy »ABCP-ügylet«: az (EU) 2017/2402 rendelet 2. cikkének 8. pontjában meghatározott eszközfedezetű kereskedelmiértékpapír - (ABCP-) ügylet;

13. »hagyományos értékpapírosítás«: az (EU) 2017/2402 rendelet 2. cikkének 9. pontjában meghatározott hagyományos értékpapírosítás;

14. »szintetikus értékpapírosítás«: az (EU) 2017/2402 rendelet 2. cikkének 10. pontjában meghatározott szintetikus értékpapírosítás;

15. »rulírozó kitettség«: az (EU) 2017/2402 rendelet 2. cikkének 15. pontjában meghatározott rulírozó kitettség;

16. »gyorsított visszafizetést biztosító rendelkezés«: az (EU) 2017/2402 rendelet 2. cikkének 17. pontjában meghatározott gyorsított visszafizetést biztosító rendelkezés;

17. »első veszteségviselő ügyletrészsorozat«: az (EU) 2017/2402 rendelet 2. cikkének 18. pontjában meghatározott első veszteségviselő ügyletrészsorozat;

18. »köztes értékpapírosítási pozíció«: olyan pozíció az értékpapírosításban, amely az előresorolt értékpapírosítási pozícióhoz képest alárendelt, de az első veszteségviselő ügyletrészsorozatnál magasabb besorolású, és amelyre a 3. szakasz 2. és 3. alszakaszának alapján 1 250 %-nál alacsonyabb és 25 %-nál magasabb kockázati súly alkalmazandó;

19. »fejlesztési szervezet«: valamely tagállam központi, regionális vagy helyi szintű kormányzata által létrehozott vállalkozás vagy szervezet, amely fejlesztési kölcsönöket vagy fejlesztési célú garanciákat nyújt, és amelyek elsődleges célja nem a profittermelés vagy a piaci részesedés maximalizálása, hanem az adott kormányzat közpolitikai céljainak előmozdítása, feltéve, hogy az adott kormányzat - az állami támogatásokra vonatkozó szabályok figyelembevételével - köteles biztosítani a vállalkozás vagy szervezet gazdasági bázisának védelmét, valamint a vállalkozás vagy szervezet fennállásának teljes ideje alatt fenntartani annak működőképességét; vagy az eredeti tőkéjének vagy a részére nyújtott forrásoknak, vagy az általa nyújtott fejlesztési kölcsönöknek legalább 90 %-át közvetlenül vagy közvetetten a tagállam központi, regionális vagy helyi kormányzata garantálja.

243. cikk

A differenciált tőkekövetelmény-megállapításra jogosult STS értékpapírosításokra vonatkozó kritériumok

(1) Az ABCP-programok vagy ABCP-ügyletek keretében létesített olyan pozíciók tekintetében, amelyek STS értékpapírosítási pozícióként kezelhetők, akkor alkalmazható a 260., a 262. és a 264. cikk szerinti módszer, ha teljesülnek az alábbi követelmények:

a) az alapul szolgáló kitettségek az ABCP-programba való bevonásukkor az értékpapírosítást kezdeményező vagy az eredeti hitelező legjobb tudomása szerint megfelelnek azon feltételeknek, amelyek alapján - a standard módszer alkalmazásával és az esetleges figyelembe vehető hitelkockázat-mérsékléseket is alapul véve -, lakossággal szembeni kitettségek esetében egyedi kitettségi alapon 75 %-os vagy alacsonyabb, egyéb kitettségek esetében pedig 100 %-os kockázati súly rendelhető hozzájuk; és

b) az egyetlen kötelezettnek való kitettségek aggregált kitettségértéke az ABCP-program szintjén nem haladja meg az ABCP-program összes kitettsége aggregált kitettségértékének 2 %-át abban az időpontban, amikor a kitettségeket az ABCP-programba bevonják. E számításnál az a kitettség, amely a szponzor legjobb tudomása szerint kapcsolatban álló ügyfelek csoportjának nyújtott hitel vagy lízing, egyetlen kötelezettel szembeni kitettségnek tekintendő.

Vevőkövetelések esetében az első albekezdés b) pontja nem alkalmazandó akkor, ha e vevőkövetelések hitelkockázatának egészére elismerhető hitelkockázati fedezet áll rendelkezésre a 4. fejezet rendelkezéseinek megfelelően, feltéve, hogy a fedezetet intézmény, biztosító vagy viszontbiztosító nyújtja. Ezen albekezdés alkalmazásakor a teljes mértékű fedezettség meglétének és a koncentrációs határérték elérésének megállapításához csak az árengedmények és túlfedezetek hatásának figyelembevétele után megmaradó vevőkövetelés-rész veendő figyelembe.

Értékpapírosított lízing-maradványérték esetében nem alkalmazandó az első albekezdés b) pontja, ha ez az érték nincs kitéve abból fakadó refinanszírozási vagy újraértékesítési kockázatnak, hogy egy, a 201. cikk (1) bekezdése szerinti elismert harmadik fél jogi úton érvényesíthető kötelezettséget vállalt a kitettség egy előre meghatározott összegen történő visszavásárlására vagy refinanszírozására.

Az első albekezdés a) pontjától eltérve, amennyiben az intézmény a 248. cikk (3) bekezdését alkalmazza, vagy a 265. cikkel összhangban engedélyt kapott a belső értékelési módszer alkalmazására, az a kockázati súly, amelyet az intézmény a ABCP- program keretében kibocsátott eszközfedezetű kereskedelmi értékpapírt teljes mértékben fedező likviditási kerethez rendelne, 100 %-os vagy annál alacsonyabb.

(2) ABCP-programoktól vagy ABCP-ügyletektől eltérő értékpapírosításokban meglévő, STS értékpapírosítási pozícióként kezelhető pozíciókra akkor alkalmazható a 260., a 262. és a 264. cikk szerinti módszer, ha teljesülnek az alábbi követelmények:

a) az értékpapírosításba való bevonáskor az egyetlen kötelezettel szembeni kitettségek aggregált kitettségértéke a halmazban nem haladja meg az alapul szolgáló kitettségek halmazában szereplő összes fennálló kitettség aggregált kitettségértékének 2 %-át. E számításnál az a kitettség, amely kapcsolatban álló ügyfelek csoportjának nyújtott hitel vagy lízing, egyetlen kötelezettel szembeni kitettségnek tekintendő;

Értékpapírosított lízing-maradványérték esetében nem alkalmazandó e pont első albekezdése, ha ez az érték nincs kitéve abból fakadó refinanszírozási vagy újraértékesítési kockázatnak, hogy egy, a 201. cikk (1) bekezdése szerinti elismert harmadik fél jogi úton érvényesíthető kötelezettséget vállalt a kitettség egy előre meghatározott összegen történő visszavásárlására vagy refinanszírozására;

b) az értékpapírosításba való bevonáskor az alapul szolgáló kitettségek megfelelnek azon feltételeknek, amelyek alapján a standard módszer alapján, az esetleges figyelembe vehető hitelkockázat-mérsékléseket is figyelembe véve legfeljebb a következő kockázati súly rendelhető hozzájuk:

i. 40 % kitettségértékkel súlyozott átlag alapon a teljes portfólióra, amennyiben a kitettségek lakóingatlannal fedezett jelzáloghitelek vagy a 129. cikk (1) bekezdése e) pontjában említettek szerinti teljes mértékben garantált lakáshitelek,

ii. 50 % egyedi kitettségi alapon, amennyiben a kitettség kereskedelmi ingatlannal fedezett jelzáloghitel,

iii. 75 % egyedi kitettségi alapon, amennyiben a kitettség lakossággal szembeni kitettség,

iv. 100 % egyedi kitettségi alapon, minden egyéb kitettség esetében;

c) a b) pont i. és a b) pont ii. alpontjának alkalmazása esetén egy adott eszközre vonatkozó, hátrább sorolt biztosítéki jogokkal fedezett hitelek csak akkor vonhatók be az értékpapírosításba, ha egyúttal bevonják az értékpapírosításba az ugyanarra az eszközre vonatkozó előrébb sorolt biztosítéki jogokkal fedezett hitelek mindegyikét;

d) e bekezdés b) pontja i. alpontjának alkalmazása esetén a 129. cikk (1) bekezdése d) pontja i. alpontjának és a 229. cikk (1) bekezdésének megfelelően mért hitelfedezeti arány az alapul szolgáló kitettségek halmazát alkotó egyetlen hitel vonatkozásában sem haladhatja meg a 100 %-ot az értékpapírosításba való bevonáskor.

2. Szakasz

Jelentős kockázatátruházás elismerése

244. cikk

Hagyományos értékpapírosítás

(1) A hagyományos értékpapírosítást kezdeményező intézmény kizárhatja az alapul szolgáló kitettségeket a kockázattal súlyozott kitettségérték és adott esetben a várható veszteségértékek számításából, ha a következő feltételek valamelyike teljesül:

a) az alapul szolgáló kitettségekhez tartozó jelentős hitelkockázatot ruháztak át harmadik félre;

b) az értékpapírosítást kezdeményező intézmény 1 250 %-os kockázati súlyt alkalmaz az értékpapírosításban meglévő összes értékpapírosítási pozíciójára, vagy ezeket az értékpapírosítási pozíciókat a 36. cikk (1) bekezdésének k) pontja alapján levonja az elsődleges alapvető tőkeelemekből.

(2) Jelentős hitelkockázat-átruházásnak minősül, ha:

a) az értékpapírosítást kezdeményező intézmény által az értékpapírosításban tartott köztes értékpapírosítási pozíciók kockázattal súlyozott kitettségértéke nem haladja meg az ebben az értékpapírosításban részt vevő összes köztes értékpapírosítási pozíció kockázattal súlyozott kitettségértékének 50 %-át;

b) az értékpapírosítást kezdeményező intézmény az értékpapírosításban az első veszteségviselő ügyletrészsorozat kitettségértékének legfeljebb 20 %-ával rendelkezik, feltéve, hogy mindkét következő feltétel teljesül:

i. az értékpapírosítást kezdeményező igazolni tudja, hogy az első veszteségviselő ügyletrészsorozat kitettségértéke jelentősen meghaladja az értékpapírosított kitettségeken észszerűen várható veszteséget;

ii. Az értékpapírosításban nincs köztes értékpapírosítási pozíció.

Amennyiben a kockázattal súlyozott kitettségértékek lehetséges csökkentését, amelyet az értékpapírosítást kezdeményező intézmény az a) vagy b) pontnak megfelelően az értékpapírosítással érne el, nem indokolja a hitelkockázat harmadik félre történő arányos átruházása, az illetékes hatóságok eseti alapon dönthetnek úgy, hogy nem valósul meg jelentős hitelkockázat harmadik félre történő átruházása.

(3) A (2) bekezdéstől eltérve, az illetékes hatóságok engedélyezhetik az értékpapírosítást kezdeményező intézmények számára, hogy egy értékpapírosítással kapcsolatban jelentős hitelkockázatot átruházottnak ismerjenek el, ha az értékpapírosítást kezdeményező intézmény minden egyes esetben igazolni tudja, hogy a szavatalótőke-követelménynek az értékpapírosítást kezdeményező által az értékpapírosítással elért csökkentését a hitelkockázat harmadik félre történő arányos átruházása indokolja. Az engedélyt csak akkor lehet megadni, ha az intézmény mindkét alábbi feltételnek eleget tesz:

a) az intézmény megfelelő belső kockázatkezelési elvekkel és módszerekkel rendelkezik a hitelkockázat átruházásának értékelésére;

b) a hitelkockázat harmadik félre történő átruházását az intézmény minden egyes esetben belső kockázatkezelése és belső tőkeallokációja céljából is figyelembe vette.

(4) Az (1), (2) és (3) bekezdésben meghatározott követelményeken felül az alábbi feltételek mindegyikének teljesülniük kell:

a) az ügyleti dokumentáció tükrözi az értékpapírosítás gazdasági tartalmát;

b) az értékpapírosítási pozíciók az értékpapírosítást kezdeményező intézmény számára nem jelentenek fizetési kötelezettséget;

c) az alapul szolgáló kitettségek az (EU) 2017/2402 rendelet 20. cikke (1) bekezdésében meghatározott követelményeknek megfelelő módon az értékpapírosítást kezdeményező intézmény és hitelezői számára el nem érhető módon vannak elhelyezve;

d) az alapul szolgáló kitettségek felett az értékpapírosítást kezdeményező intézmény már nem gyakorol ellenőrzést. Az értékpapírosítást kezdeményező akkor gyakorol még ellenőrzést az alapul szolgáló kitettségek felett, ha az intézmény a korábban átruházott kitettségeket visszavásárolhatja a kedvezményezettől, hogy realizálja hozamukat, vagy ha egyéb módon köteles visszavenni az átruházott kockázatot. Önmagában nem minősül a kitettségek feletti ellenőrzésnek az, ha az értékpapírosítást kezdeményező intézmény megtartja az alapul szolgáló kitettségek kezelésével kapcsolatos jogokat vagy kötelezettségeket;

e) az értékpapírosítási dokumentáció nem tartalmaz olyan feltételeket, amelyek:

i. arra kötelezik az értékpapírosítást kezdeményező intézményt, hogy az alapul szolgáló kitettségeket a halmaz átlagos minőségének javítása céljából módosítsa, vagy

ii. az alapul szolgáló kitettségek hitelminőségében bekövetkező romlás esetén növelik az értékpapírosítási pozíciók tulajdonosainak fizetendő hozamot, vagy más módon javítják az értékpapírosítási pozíciókat;

f) ahol ez releváns, az ügyleti dokumentáció egyértelműen rögzíti, hogy az értékpapírosítást kezdeményező vagy a szponzor csak akkor vásárolhat vagy vásárolhat vissza értékpapírosítási pozíciókat, vagy akkor vásárolhatja vissza, strukturálhatja át vagy cserélheti le az alapul szolgáló kitettségeket szerződéses kötelezettségein túlmenően, ha az ügylet megfelel az aktuális piaci feltételeknek, és a benne részt vevő felek saját érdekükben, szabad és független felekként járnak el (azaz az ügylet a szokásos piaci feltételek szerinti ügylet);

g) maradék pozíciókra vonatkozó visszavásárlási jog fennállta esetén e jognak eleget kell tennie az alábbi feltételek mindegyikének:

i. gyakorlásáról az értékpapírosítást kezdeményező intézmény saját mérlegelési jogkörében dönthet,

ii. kizárólag akkor gyakorolható, ha az alapul szolgáló kitettségek eredeti értékének legfeljebb 10 %-át nem törlesztették még,

iii. kialakítása nem szolgálhatja azt a célt, hogy biztosítsa a veszteségek hitelminőség-javítási pozíciókra vagy befektetők által az értékpapírosításban tartott más pozíciókra történő allokálásának az elkerülését, és a hitelminőség javítása egyéb módon történő megvalósításának célját sem szolgálhatja;

h) az értékpapírosítást kezdeményező intézmény jogi szakvéleménnyel támasztja alá, hogy az értékpapírosítás megfelel az e bekezdés c) pontjában foglalt feltételeknek.

(5) Az illetékes hatóságoknak tájékoztatniuk kell az EBH-t azokról az esetekről, amikor a (2) bekezdésnek megfelelően úgy döntöttek, hogy a kockázattal súlyozott kitettségértékek lehetséges csökkentését nem indokolja a hitelkockázat harmadik félre történő arányos átruházása, továbbá azokról az esetekről, amikor az intézmények éltek a (3) bekezdésben foglalt lehetőséggel.

(6) Az EBH nyomon követi az e cikk szerinti, a hagyományos értékpapírosítások során alkalmazott jelentős kockázatátruházás elismerésével kapcsolatos felügyeleti gyakorlatot. Az EBH felülvizsgálja különösen:

a) a jelentős hitelkockázat harmadik felekre történő átruházásának feltételeit a (2), (3) és (4) bekezdésnek megfelelően;

b) "a hitelkockázat harmadik félre történő arányos átruházásának" illetékes hatóságok általi értelmezését a (2) bekezdés második albekezdésében és a (3) bekezdésben említett értékelés céljából;

c) azon értékpapírosítási ügyletek illetékes hatóságok általi értékelésére vonatkozó követelményeit, amely ügyletek vonatkozásában az értékpapírosítást kezdeményező a jelentős hitelkockázat harmadik felek számára történő átruházásának elismerését kéri a (2) és (3) bekezdésnek megfelelően.

Az EBH e felülvizsgálat eredményeiről 2021. január 2-ig beszámol a Bizottságnak. A Bizottság - figyelembe véve az EBH jelentésében foglaltakat - a 462. cikknek megfelelően felhatalmazáson alapuló jogi aktust fogadhat el e rendeletnek az e bekezdés a), b) és c) pontjában felsoroltak további pontosításával való kiegészítésére.

245. cikk

Szintetikus értékpapírosítás

(1) Szintetikus értékpapírosítás esetében az értékpapírosítást kezdeményező intézmény az alapul szolgáló kitettségekhez tartozó, kockázattal súlyozott kitettségértékeket és - adott esetben - a várható veszteségértékeket a 251. és a 252. cikk szerint számíthatja ki, ha a következő feltételek egyike teljesül:

a) jelentős hitelkockázatot ruháztak át harmadik félre előre rendelkezésre bocsátott vagy előre nem rendelkezésre bocsátott hitelkockázati fedezet révén;

b) az értékpapírosítást kezdeményező intézmény 1 250 %-os kockázati súlyt alkalmaz az értékpapírosításban általa megtartott minden értékpapírosítási pozícióra, vagy ezeket az értékpapírosítási pozíciókat levonja az elsődleges alapvető tőkeelemekből a 36. cikk (1) bekezdésének k) pontja alapján.

(2) Jelentős hitelkockázat átruházásának minősül az alábbiak bármelyike:

a) az értékpapírosítást kezdeményező intézmény által az értékpapírosításban tartott köztes értékpapírosítási pozíciók kockázattal súlyozott kitettségértéke nem haladja meg az ebben az értékpapírosításban részt vevő összes köztes értékpapírosítási pozíció kockázattal súlyozott kitettségértékének 50 %-át;

b) az értékpapírosítást kezdeményező intézmény az értékpapírosításban az első veszteségviselő ügyletrészsorozat kitettségértékének legfeljebb 20 %-ával rendelkezik, és mindkét következő feltétel teljesül:

i. az értékpapírosítást kezdeményező igazolni tudja, hogy az első veszteségviselő ügyletrészsorozat kitettségértéke jelentősen meghaladja az értékpapírosított kitettségeken észszerűen várható veszteséget;

ii. nincs köztes értékpapírosítási pozíció.

Amennyiben a kockázattal súlyozott kitettségértékek lehetséges csökkentését, amelyet az értékpapírosítást kezdeményező intézmény az értékpapírosítással érne el, nem indokolja a hitelkockázat harmadik félre történő arányos átruházása, az illetékes hatóságok eseti alapon dönthetnek úgy, hogy nem valósul meg jelentős hitelkockázat harmadik félre történő átruházása.

(3) A (2) bekezdéstől eltérve, az illetékes hatóságok engedélyezhetik az értékpapírosítást kezdeményező intézmények számára, hogy egy értékpapírosítással kapcsolatban jelentős hitelkockázatot átruházottnak ismerjenek el, ha az értékpapírosítást kezdeményező intézmény minden egyes esetben igazolni tudja, hogy a szavatalótőke-követelménynek az értékpapírosítást kezdeményező által az értékpapírosítással elért csökkentését a hitelkockázat harmadik félre történő arányos átruházása indokolja. Az engedélyt csak akkor lehet megadni, ha az intézmény eleget tesz mindkét következő feltételnek:

a) az intézmény megfelelő belső kockázatkezelési elvekkel és módszerekkel rendelkezik a kockázat átruházásának értékelésére;

b) a hitelkockázat harmadik félre történő átruházását az intézmény minden egyes esetben belső kockázatkezelése és belső tőkeallokációja céljából is figyelembe vette.

(4) Az (1), (2) és (3) bekezdésben meghatározott követelményeken felül az alábbi feltételek mindegyikének teljesülniük kell:

a) az ügyleti dokumentáció tükrözi az értékpapírosítás gazdasági tartalmát;

b) a hitelkockázati fedezet, amely által a hitelkockázatot átruházzák, megfelel a 249. cikkben foglaltaknak;

c) az értékpapírosítási dokumentáció nem tartalmaz olyan feltételeket, amelyek:

i. esetében jelentős a kikötött lényegességi küszöb, mely alatt a hitelkockázati fedezet hitelkockázati esemény bekövetkezésekor nem hívható le,

ii. lehetővé teszik a hitelkockázati fedezet felmondását az alapul szolgáló kitettségek hitelminőségének romlásakor,

iii. arra kötelezik az értékpapírosítást kezdeményező intézményt, hogy az alapul szolgáló kitettségek összetételét a halmaz átlagos minőségének javítása céljából módosítsa, vagy

iv. az intézmény hitelkockázati fedezethez kapcsolódó költségeit vagy az értékpapírosítási pozíciók birtokosainak fizetendő hozamot növelik az alapul szolgáló halmaz hitelminőségében bekövetkező romlás esetén;

d) a hitelkockázati fedezet az összes érintett ország jogrendszere alapján érvényesíthető;

e) ahol ez releváns, az ügyleti dokumentáció egyértelműen rögzíti, hogy az értékpapírosítást kezdeményező vagy a szponzor csak akkor vásárolhat vagy vásárolhat vissza értékpapírosítási pozíciókat, vagy akkor vásárolhatja vissza, strukturálhatja át vagy cserélheti le az alapul szolgáló kitettségeket szerződéses kötelezettségein túlmenően, ha ez megfelel az aktuális piaci feltételeknek, és a benne részt vevő felek saját érdekükben, szabad és független felekként járnak el (azaz az ügylet a szokásos piaci feltételek szerinti ügylet);

f) maradék pozíciókra vonatkozó visszavásárlási jog fennállta esetén ez a jog eleget tesz az alábbi feltételek mindegyikének:

i. gyakorlásáról az értékpapírosítást kezdeményező intézmény saját mérlegelési jogkörében dönthet,

ii. kizárólag akkor gyakorolható, ha az alapul szolgáló kitettségek eredeti értékének már csak legfeljebb 10 %-át nem törlesztették,

iii. kialakítása nem szolgálhatja azt a célt, hogy biztosítsa a veszteségek hitelminőség-javítási pozíciókra vagy befektetők által tartott más pozíciókra történő allokálásának az elkerülését, és a hitelminőség javítása egyéb módon történő megvalósításának célját sem szolgálhatja;

g) az értékpapírosítást kezdeményező intézmény jogi szakvéleménnyel támasztja alá, hogy az értékpapírosítás megfelel az e bekezdés d) pontjában foglalt feltételeknek.

(5) Az illetékes hatóságoknak tájékoztatniuk kell az EBH-t azokról az esetekről, amikor a (2) bekezdésnek megfelelően úgy döntöttek, hogy a kockázattal súlyozott kitettségértékek lehetséges csökkentését nem indokolja a hitelkockázat harmadik félre történő arányos átruházása, továbbá azokról az esetekről, amikor az intézmények éltek a (3) bekezdésben foglalt lehetőséggel.

(6) Az EBH nyomon követi az e cikk szerinti, a szintetikus értékpapírosítások során alkalmazott jelentős kockázatátruházás elismerésével kapcsolatos felügyeleti gyakorlatot. Az EBH felülvizsgálja különösen:

a) a jelentős hitelkockázat harmadik felekre történő átruházásának feltételeit a (2), (3) és (4) bekezdésnek megfelelően;

b) "a hitelkockázat harmadik félre történő arányos átruházásának" illetékes hatóságok általi értelmezését a (2) bekezdés második albekezdésében és a (3) bekezdésben említett értékelés céljából; és

c) azon értékpapírosítási ügyletek illetékes hatóságok általi értékelésére vonatkozó követelményeit, amely ügyletek vonatkozásában az értékpapírosítást kezdeményező a jelentős hitelkockázat harmadik felek számára történő átruházásának elismerését kéri a (2) és (3) bekezdésnek megfelelően.

Az EBH e felülvizsgálat eredményeiről 2021. január 2-ig beszámol a Bizottságnak. A Bizottság - figyelembe véve az EBH jelentésében foglaltakat - a 462. cikknek megfelelően felhatalmazáson alapuló jogi aktust fogadhat el e rendeletnek az e bekezdés a), b) és c) pontjában felsoroltak további pontosításával való kiegészítésére.

246. cikk

A gyorsított visszafizetést biztosító rendelkezésekkel kapcsolatos operatív követelmények

Amennyiben az értékpapírosítás rulírozó kitettségeket és gyorsított visszafizetésre vonatkozó vagy ehhez hasonló rendelkezéseket tartalmaz, csak akkor tekinthető úgy, hogy az értékpapírosítást kezdeményező intézmény jelentős hitelkockázatot ruházott át, ha teljesülnek a 244. és 245. cikkben meghatározott feltételek, és - amennyiben életbe lép - a gyorsított visszafizetésre vonatkozó rendelkezés:

a) nem rendeli alá az intézmény alapul szolgáló kitettségekre vonatkozó előresorolt vagy egyenrangú (pari passu) követelését más befektetők követeléseihez képest;

b) nem rendeli még inkább alá az intézmény alapul szolgáló kitettségekre vonatkozó követelését más felek követeléseihez képest; vagy

c) nem növeli más módon az intézmény alapul szolgáló rulírozó kitettségekből származó veszteségeknek való kitettségét.

3. Szakasz

A kockázattal súlyozott kitettségérték kiszámítása

1. alszakasz

Általános rendelkezések

247. cikk

A kockázattal súlyozott kitettségérték kiszámítása

(1) Amennyiben egy értékpapírosítást kezdeményező intézmény az értékpapírosítás alapul szolgáló kitettségeihez kapcsolódó jelentős hitelkockázatot ruházott át a 2. szakasz alapján, az intézmény:

a) hagyományos értékpapírosítás esetében kizárhatja a kockázattal súlyozott kitettségértékeknek és adott esetben a várható veszteségértékeknek a számításából az alapul szolgáló kitettségeket;

b) szintetikus értékpapírosítás esetében az alapul szolgáló kitettségek tekintetében a kockázattal súlyozott kitettségértékeket és adott esetben a várható veszteségértékeket a 251. és a 252. cikk alapján számíthatja ki.

(2) Amennyiben az értékpapírosítást kezdeményező intézmény úgy döntött, hogy alkalmazza az (1) bekezdést, az értékpapírosításban esetlegesen általa tartott pozíciókra vonatkozóan az e fejezetben meghatározottaknak megfelelően kell kiszámítania a kockázattal súlyozott kitettségértékeket.

Amennyiben az értékpapírosítást kezdeményező intézmény nem ruházott át jelentős hitelkockázatot, vagy úgy döntött, hogy nem alkalmazza az (1) bekezdést, nem kell kiszámítania a kockázattal súlyozott kitettségértékeket az adott értékpapírosításból esetlegesen tartott pozícióira vonatkozóan, hanem az alapul szolgáló kitettségeket továbbra is úgy kell szerepeltetnie a kockázattal súlyozott kitettségértékek és adott esetben a várható veszteségértékek számításánál, mintha azokat nem értékpapírosította volna.

(3) Amennyiben egy értékpapírosítási ügylet több különböző ügyletrészsorozatában lévő pozíciókkal szemben áll fenn kitettség, minden egyes ügyletrészsorozattal szembeni kitettséget külön értékpapírosítási pozícióként kell kezelni. Az értékpapírosításhoz hitelkockázati fedezetet nyújtót értékpapírosítási pozícióval rendelkezőként kell kezelni. Értékpapírosítási pozíciónak tekintendő az olyan értékpapírosítási kitettség is, amely azon származtatott kamatláb- vagy devizaügyletből ered, amelyet az intézmény az értékpapírosítási ügylet során kötött.

(4) Amennyiben egy értékpapírosítási pozíció nem került levonásra az elsődleges alapvető tőkeelemekből a 36. cikk (1) bekezdésének k) pontja alapján, a 92. cikk (3) bekezdése alkalmazásában a kockázattal súlyozott kitettségértéket be kell számítani az intézmény kockázattal súlyozott kitettségértékeinek teljes összegébe.

(5) Egy értékpapírosítási pozíció kockázattal súlyozott kitettségértékének kiszámításához a pozíció 248. cikk alapján kiszámított kitettségértékét meg kell szorozni a vonatkozó teljes kockázati súllyal.

(6) A teljes kockázati súlyt az e fejezetben meghatározott kockázati súly és a 270a. cikk szerinti esetleges addicionális kockázati súly összegeként kell meghatározni.

248. cikk

Kitettségérték

(1) Az értékpapírosítási pozíció kitettségértékét az alábbiak szerint kell kiszámítani:

a) a mérlegen belüli értékpapírosítási pozíció kitettségértéke a 110. cikkel összhangban az értékpapírosítási pozíciókon elvégzett bármely releváns, egyedi hitelkockázati kiigazítások alkalmazását követően fennmaradó könyv szerinti érték;

b) a mérlegen kívüli értékpapírosítási pozíció kitettségértéke az adott értékpapírosítási pozíciónak az esetlegesen rá alkalmazandó, a 110. cikk szerinti bármely releváns, egyedi hitelkockázati kiigazítások levonásával számított névértéke, az e pontban meghatározott releváns hitel-egyenértékesítési tényezővel megszorozva. A hitel-egyenértékesítési tényező a készpénzelőleg esetének kivételével 100 %. Készpénzelőleg le nem hívott része kitettségértékének meghatározásához 0 %-os hitelegyenértékesítési tényező alkalmazható a feltétel nélkül felmondható likviditási hitelkeret névértékére vonatkozóan, feltéve, hogy a likviditási hitelkeret lehívásából adódó visszafizetési kötelezettség az alapul szolgáló kitettségekből befolyó pénzáramlásból minden más kötelezettséget megelőzően kerül kielégítésre, és az intézmény kielégítő módon igazolta az illetékes hatóság számára, hogy megfelelően konzervatív módszert alkalmaz a le nem hívott összeg megállapítására;

c) valamely értékpapírosítási pozíciónak a II. mellékletben felsorolt származtatott ügyletekből eredő partnerkockázatához kapcsolódó kitettségértékét a 6. fejezet alapján kell megállapítani;

d) az értékpapírosítást kezdeményező intézmény az olyan értékpapírosítási pozíciók kitettségértékéből, amelyekhez a 3. alszakasznak megfelelően 1 250 %-os kockázati súlyt rendeltek vagy amelyet a 36. cikk (1) bekezdésének k) pontjával összhangban levontak az elsődleges alapvető tőkéből, a 110. cikknek megfelelően levonhatja az alapul szolgáló kitettségekre vonatkozó egyedi hitelkockázati kiigazítások összegét és az érintett alapul szolgáló kitettségekhez kapcsolódó vissza nem fizetendő árengedményeket, amennyiben ezek a szavatolótőkét csökkentették.

Az EBH szabályozástechnikai standardtervezeteket dolgoz ki annak meghatározása érdekében, hogy mi minősül az első albekezdés b) pontjában említett megfelelően konzervatív módszernek a le nem hívott összeg megállapítására.

Az EBH az említett szabályozástechnikai standardtervezeteket 2019. január 18-ig benyújtja a Bizottságnak.

A Bizottság felhatalmazást kap arra, hogy az e bekezdés harmadik albekezdésében említett szabályozástechnikai standardoknak az 1093/2010/EU rendelet 10-14. cikkével összhangban történő elfogadásával kiegészítse ezt a e rendeletet

(2) Amennyiben az intézmény egy értékpapírosítási ügyletben kettő vagy több, egymást átfedő pozícióval rendelkezik, a kockázattal súlyozott kitettségérték kiszámításakor csak egy pozíciót kell figyelembe vennie.

Amennyiben a pozíciók részben fedik egymást, az intézmény két részre bonthatja a pozíciót, és az átfedést az első albekezdésnek megfelelően csak az egyik részhez kapcsolódóan veheti figyelembe. Az intézménynek arra is van lehetősége, hogy a pozíciókat teljes mértékben egymást átfedőként kezeli oly módon, hogy a tőkekövetelmény kiszámítása céljából kiterjeszti azt a pozíciót, amelyik a nagyobb kockázattal súlyozott kitettségértékeket eredményezi.

Az intézmény elismerhet továbbá átfedést a kereskedési könyvben nyilvántartott pozíciókra vonatkozó egyedi kockázati szavatolótőke-követelmény és a kereskedési könyvön kívüli értékpapírosítási pozíciókra vonatkozó szavatolótőke-követelmény között is, feltéve, hogy az intézmény ki tudja számítani és össze tudja hasonlítani az adott pozíciókra vonatkozó szavatolótőke-követelményeket.

E bekezdés alkalmazásában két pozíciót akkor kell egymást átfedőnek tekinteni, ha kölcsönösen kiegyenlítik egymást úgy, hogy az intézmény az egyik pozícióból eredő veszteséget a másik pozícióhoz kapcsolódó kötelezettségek teljesítése révén képes fedezni.

(3) Amennyiben az ABCP-pozíciókra a 270c. cikk d) pontja vonatkozik, az intézmény az ABCP kockázattal súlyozott kitettségértékének kiszámításához egy likviditási hitelkerethez rendelt kockázati súlyt is használhat, feltéve, hogy ez a likviditási hitelkeret a programban kibocsátott ABCP 100 %-ára fedezetet nyújt, és ez a likviditási hitelkeret a veszteségviselési rangsorban az ABCP-vel megegyező helyen áll (pari passu) úgy, hogy azok egymást átfedő pozíciókat alkotnak. Amennyiben az intézmény az e bekezdésben meghatározott előírásokat alkalmazta, erről tájékoztatja az illetékes hatóságokat. Az e bekezdésben meghatározott 100 %-os fedezet kiszámításához az intézmény figyelembe vehet az ABCP-programban levő más likviditási kereteket, feltéve, hogy az ABCP-vel egymást átfedő pozíciókat alkotnak.

249. cikk

Értékpapírosítási pozíciók hitelkockázat-mérséklésének elismerése

(1) Az intézmények - amennyiben teljesülnek az e fejezetben és a 4. fejezetben a hitelkockázat-mérséklésre vonatkozóan meghatározott követelmények - valamely értékpapírosítási pozíció tekintetében elismerhetnek előre rendelkezésre bocsátott vagy előre nem rendelkezésre bocsátott hitelkockázati fedezetet.

(2) Elismert, előre rendelkezésre bocsátott hitelkockázati fedezet csak olyan pénzügyi biztosíték lehet, amely figyelembe vehető a kockázattal súlyozott kitettségértéknek a 2. fejezet szerinti kiszámítása során, ahogy arról a 4. fejezet rendelkezik; a hitelkockázat-mérséklés elismerésének feltétele a 4. fejezet vonatkozó követelményeinek való megfelelés.

Kizárólag azon elismert előre nem rendelkezésre bocsátott hitelkockázati fedezet, valamint előre nem rendelkezésre bocsátott hitelkockázati fedezetet nyújtó lehet elismerhető, amely a 4. fejezet alapján elismerhető; a hitelkockázat-mérséklés elismerésének feltétele továbbá a 4. fejezet vonatkozó követelményeinek való megfelelés.

(3) A (2) bekezdéstől eltérve, a 201. cikk (1) bekezdésének a)-h) pontjában felsorolt elismert, előre nem rendelkezésre bocsátott hitelkockázati fedezetet nyújtóknak elismert külső hitelminősítő intézet olyan hitelminősítésével kell rendelkezniük, amely a hitelkockázati fedezet első elismerésének időpontjában 2-es vagy jobb, majd a későbbiekben 3-as vagy a feletti hitelminőségi besorolásnak felelt meg. Az ebben az albekezdésben meghatározott követelmény nem alkalmazandó az elismert központi szerződő felekre.

Azok az intézmények, amelyek engedélyt kaptak arra, hogy a fedezetnyújtóval szembeni közvetlen kitettség tekintetében az IRB módszert alkalmazzák, az elismerhetőség első albekezdésnek megfelelő értékelését a fedezetnyújtó PD-értéke és a 136. cikkben említett hitelminőségi besorolásoknak megfelelő PD közötti egyenlőség alapján végezhetik el.

(4) A (2) bekezdéstől eltérve, a különleges célú gazdasági egységek elismert fedezetnyújtóknak tekinthetők abban az esetben, amennyiben a következő feltételek mindegyike teljesül:

a) a különleges célú gazdasági egység a 4. fejezetnek megfelelően elismert pénzügyi biztosítéknak minősülő eszközöket birtokol;

b) az a) pontban említett eszközökre vonatkozóan nincsenek az előre nem rendelkezésre bocsátott hitelkockázati fedezetet igénybe vevő intézmény követeléseinél vagy függő követeléseinél előbbre sorolt vagy azokkal egyenrangú (pari passu) követelések vagy függő követelések; és

c) a pénzügyi biztosíték elismeréséhez szükséges, a 4. fejezetben meghatározott összes követelmény teljesül.

(5) A (4) bekezdés alkalmazásában az esetleges devizanem-eltérések és lejárati eltérések (Ga) miatt a 4. fejezet szerint korrigált fedezeti összegnek az említett eszközök volatilitással korrigált piaci értékére kell korlátozódnia, a fedezetnyújtóval szembeni kitettségnek a sztenderd módszer szerinti kockázati súlyát (g) pedig annak a kockázati súlynak a súlyozott átlagaként kell meghatározni, amelyet az említett eszközökre mint pénzügyi biztosítékokra a sztenderd módszer szerint alkalmazni kellene.

(6) Amennyiben egy értékpapírosítási pozícióra teljes hitelkockázati fedezet vagy arányosan számított részleges hitelkockázati fedezet vonatkozik, a következő követelmények alkalmazandók:

a) a hitelkockázati fedezetet nyújtó intézménynek az értékpapírosítási pozíció hitelkockázati fedezetben részesülő részének kockázattal súlyozott kitettségértékét a 3. alszakasznak megfelelően úgy kell kiszámítania, mintha a pozíció szóban forgó részét közvetlenül tartaná;

b) a hitelkockázati fedezetet vásárló intézménynek a fedezett rész kockázattal súlyozott kitettségértéket a 4. fejezet alapján kell kiszámítania.

(7) A (6) bekezdés hatálya alá nem tartozó esetekben a következő követelmények alkalmazandók:

a) a hitelkockázati fedezetet nyújtó intézménynek a hitelkockázati fedezetben részesülő pozíciórészt értékpapírosítási pozícióként kell kezelnie, és a kockázattal súlyozott kitettségértéket a 3. alszakasznak megfelelően, valamint a (8), (9) és (10) bekezdésre is figyelemmel úgy kell kiszámítania, mintha a szóban forgó pozíciót közvetlenül tartaná;

b) a hitelkockázati fedezetet vásárló intézménynek az a) pontban említett fedezett pozíciórészt kockázattal súlyozott kitettségértékét a 4. fejezet alapján kell kiszámítania. Az intézménynek az értékpapírosítási pozíció hitelkockázati fedezetben nem részesülő részét különálló értékpapírosítási pozícióként kell kezelnie, és a kockázattal súlyozott kitettségértéket a 3. alszakasznak megfelelően, valamint a (8), (9) és (10) bekezdésre is figyelemmel kell kiszámítania.

(8) A 3. alszakasz szerinti az értékpapírosítási kitettségekre vonatkozó tőkekövetelmény meghatározásának belső minősítésen alapuló módszert (SEC-IRBA) vagy az értékpapírosítási kitettségekre vonatkozó tőkekövetelmény meghatározásának sztenderd módszerét (SEC-SA) módszert használó intézményeknek az alsó veszteségviselési határt (A) és a felső veszteségviselési határt (D) külön-külön kell meghatározniuk a (7) bekezdésnek megfelelően kapott egyes pozíciókra, mintha azokat az ügylet kezdeményezésekor különálló értékpapírosítási pozíciókként bocsátották volna ki. A KIRB vagy a KSA értékét az értékpapírosítás alapjául szolgáló kitettségek eredeti halmazának figyelembevételével kell kiszámítani.

(9) Az eredeti értékpapírosítási pozíciókra a 3. alszakasz szerinti az értékpapírosítási kitettségekre vonatkozó tőkekövetelmény meghatározásának külső minősítésen alapuló módszerét (SEC-ERBA) használó intézményeknek a következőképpen kell kiszámítaniuk a kockázattal súlyozott kitettségértéket a (7) bekezdésnek megfelelően kapott pozíciókra:

a) amennyiben a kapott pozíció a veszteségviselési rangsorban előrébb sorolt, az eredeti értékpapírosítási pozíció kockázati súlyát kell hozzárendelni;

b) amennyiben a kapott pozíció a veszteségviselési rangsorban hátrább sorolt, a 261. cikk (7) bekezdése szerinti származtatott minősítés rendelhető hozzá. Ebben az esetben a szélességet jelölő T inputparamétert kizárólag a kapott pozíció alapján kell kiszámítani. Ha nincs lehetőség származtatott minősítés alkalmazására, az intézménynek az alábbiak közül a magasabb kockázati súlyt kell alkalmaznia:

i. a (8) bekezdés és a 3. alszakasz szerint a SEC-SA alkalmazásával kapott kockázati súly; vagy

ii. az eredeti értékpapírosítási pozíció SEC-ERBA szerinti kockázati súlya.

(10) A veszteségviselési rangsorban hátrább sorolt kapott pozíciót még akkor is előre nem sorolt értékpapírosítási pozícióként kell kezelni, ha az eredeti értékpapírosítási pozíció a hitelkockázati fedezetben részesülés előtt előresoroltnak minősül.

250. cikk

Burkolt támogatás

(1) Szponzor intézmény vagy olyan értékpapírosítást kezdeményező intézmény, amely egy értékpapírosítás vonatkozásában a 247. cikk (1) és (2) bekezdése szerint számította ki a kockázattal súlyozott kitettségértékeket, vagy kereskedési könyvéből eszközöket adott el, aminek eredményeként az említett eszközökhöz kapcsolódó kockázatok tekintetében már nem köteles szavatolótőkével rendelkezni, a szerződéses kötelezettségeit meghaladóan nem nyújthat közvetlen vagy közvetett támogatást az értékpapírosításhoz a befektetők potenciális vagy tényleges veszteségeinek csökkentése érdekében.

(2) Az (1) bekezdés alkalmazásában egy ügylet nem tekinthető támogatásnak, ha azt a jelentős hitelkockázat átruházásának vizsgálatánál megfelelően figyelembe vették, és ha mindkét fél saját érdekében eljárva, önálló és független félként hajtotta végre az ügyletet (azaz az ügylet a szokásos piaci feltételek szerinti ügylet). E célból az intézménynek végre kell hajtania az ügylet teljes hitel-felülvizsgálatát, és figyelembe kell vennie legalább a következők mindegyikét:

a) a visszavásárlási ár;

b) az intézmény tőke- és likviditási pozíciója a visszavásárlás előtt és után;

c) az alapul szolgáló kitettségek teljesítménye;

d) az értékpapírosítási pozíciók teljesítménye;

e) a támogatások hatása az értékpapírosítást kezdeményezőnél a befektetők vonatkozásában várhatóan felmerülő veszteségekre.

(3) Az értékpapírosítást kezdeményező intézménynek és a szponzor intézménynek értesítenie kell az illetékes hatóságot bármely, a (2) bekezdés szerinti értékpapírosítással kapcsolatban megkötött ügyletről.

(4) Az 1093/2010/EU rendelet 16. cikkével összhangban az EBH iránymutatást bocsát ki arra vonatkozóan, hogy e cikk alkalmazásában mi minősül szokásos piaci feltételek szerinti ügyletnek, és azon körülményekre vonatkozóan, amelyek fennállása esetén egy ügylet nem irányul támogatás nyújtására.

(5) Ha az értékpapírosítást kezdeményező intézmény vagy a szponzor intézmény valamely értékpapírosítás tekintetében nem felel meg az (1) bekezdésnek, az intézménynek a szóban forgó értékpapírosítás valamennyi alapul szolgáló kitettségét úgy kell bevonnia a kockázattal súlyozott kitettségérték kiszámításába, mintha azokat nem értékpapírosították volna, és közzé kell tennie a következőket:

a) annak tényét, hogy az (1) bekezdést megsértve támogatást nyújtott az értékpapírosításhoz; és

b) a nyújtott támogatásnak a szavatolótőke-követelményekre gyakorolt hatását.

251. cikk

Szintetikus értékpapírosítás során értékpapírosított kitettségek kockázattal súlyozott kitettségértékének kiszámítása az értékpapírosítást kezdeményező intézménynél

(1) Az alapul szolgáló kitettségek kockázattal súlyozott kitettségértékének kiszámítása során a szintetikus értékpapírosítást kezdeményező intézménynek adott esetben az e szakaszban meghatározott számítási módszereket kell alkalmaznia a 2. fejezetben meghatározottak helyett. Az alapul szolgáló kitettségek tekintetében a kockázattal súlyozott kitettségértéket és adott esetben a várható veszteségértéket a 3. fejezet alapján kiszámító intézmények esetében az ilyen kitettségekhez tartozó várható veszteségértéket nullának kell tekinteni.

(2) Az e cikk első bekezdésében megállapított követelmények az értékpapírosítás alapjául szolgáló kitettségek teljes halmazára alkalmazandók. A 252. cikkre is figyelemmel az értékpapírosítást kezdeményező intézménynek az értékpapírosításba bevont valamennyi ügyletrészsorozat vonatkozásában a kockázattal súlyozott kitettségértékeket e szakasz alapján kell kiszámítania, ideértve azokat a pozíciókat is, amelyekre vonatkozóan az intézmény a 249. cikk alapján hitelkockázat-mérséklést tud elismerni. A hitelkockázat-mérséklésben részesülő pozíciókra alkalmazandó kockázati súlyt a 4. fejezetnek megfelelően módosítani lehet.

252. cikk

Lejárati eltérések kezelése szintetikus értékpapírosítás során

A kockázattal súlyozott kitettségértéknek a 251. cikk szerinti kiszámítása céljából az alábbiak szerint kell kiszámítani a kockázat átruházását lehetővé tevő hitelkockázati fedezet és az alapul szolgáló kitettségek közötti lejárati eltéréseket:

a) az alapul szolgáló kitettségek lejáratának a leghosszabb lejáratú kitettség lejáratát kell tekinteni, ami nem haladhatja meg az öt évet. A hitelkockázati fedezet lejáratát a 4. fejezet szerint kell megállapítani;

b) az értékpapírosítást kezdeményező intézménynek figyelmen kívül kell hagynia minden lejárati eltérést a kockázattal súlyozott kitettségértékek kiszámításakor azon értékpapírosítási pozíciók esetében, amelyekre e szakasz alapján 1 250 %-os kockázati súlyt alkalmaztak. A fennmaradó pozíciók esetében a lejárati eltéréseket a 4. fejezetben meghatározottak szerint kell kezelni, a következő képlet alapján:

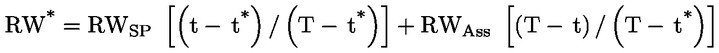

ahol:

RW* = a kockázattal súlyozott kitettségérték a 92. cikk (3) bekezdése a) pontjának alkalmazásában;

RWAss = az alapul szolgáló kitettségek arányosan számított, kockázattal súlyozott kitettségértéke, mintha azokat nem értékpapírosították volna;

RWSP = a 251. cikk szerint számított, kockázattal súlyozott kitettségérték a lejárati eltérés figyelmen kívül hagyásával;

T = az alapul szolgáló kitettség lejárata években kifejezve;

t = a hitelkockázati fedezet lejárata években kifejezve;

t* = 0,25.

253. cikk

A kockázattal súlyozott kitettségérték csökkentése

(1) Az olyan értékpapírosítási pozíciók esetében, amelyekhez e szakasz szerint 1 250 %-os kockázati súlyt rendeltek, az intézmények a pozícióknak a kockázattal súlyozott kitettségérték kiszámításánál történő figyelembevétele helyett e pozíciók kitettségértékét a 36. cikk (1) bekezdésének k) pontja alapján levonhatják az elsődleges alapvető tőkéből. Ebből a célból a kitettségérték kiszámításánál a 249. cikknek megfelelően figyelembe lehet venni az elismert, előre rendelkezésre bocsátott hitelkockázati fedezetet.

(2) Amennyiben az intézmény él az (1) bekezdésben meghatározott lehetőséggel, a 36. cikk (1) bekezdésének k) pontja alapján levont összeget levonhatja a 268. cikk szerint maximális tőkekövetelményként meghatározott összegből, amelyet úgy számítanának ki az alapul szolgáló kitettségekre, mintha azok nem kerültek volna értékpapírosításra.

2. alszakasz

A módszerek és közös paraméterek hierarchiája

254. cikk

A módszerek hierarchiája

(1) Az intézményeknek a 3. alszakaszban meghatározott valamelyik módszert kell alkalmazniuk a kockázattal súlyozott kitettségértékek kiszámítására, az alábbi hierarchiának megfelelően:

a) a 258. cikkben meghatározott feltételek teljesülése esetén az intézménynek a SEC-IRBA módszert kell alkalmaznia a 259. és 260. cikknek megfelelően;

b) amennyiben a SEC-IRBA nem alkalmazható, az intézménynek az SEC-SA módszert kell alkalmaznia a 261. és a 262. cikknek megfelelően;

c) amennyiben a SEC-SA nem alkalmazható, az intézménynek az SEC-ERBA módszert kell alkalmaznia a 263. és a 264. cikknek megfelelően a minősített pozíciók, valamint olyan pozíciók esetében, amelyeknél származtatott minősítést lehet alkalmazni.

(2) Az intézményeknek a minősített pozíciók, vagy olyan pozíciók esetében, amelyeknél származtatott minősítést lehet alkalmazni, a SEC-SA módszer helyett a SEC-ERBA módszert kell alkalmazniuk az alábbi esetekben:

a) amennyiben az STS értékpapírosítási pozíciónak minősülő pozíciók esetében a SEC-SA módszer alkalmazása 25 %-nál magasabb kockázati súlyt eredményezne;

b) amennyiben az STS értékpapírosítási pozíciónak nem minősülő pozíciók esetében a SEC-SA módszer alkalmazása 25 %-nál magasabb kockázati súlyt eredményezne vagy a SEC-ERBA módszer alkalmazása 75 %-nál magasabb kockázati súlyt eredményezne;

c) gépjárműhitelek, valamint gépjármű- és eszközlízingek halmazával fedezett értékpapírosítási ügyletek esetében.

(3) A (2) bekezdésben nem említett esetekben, és az (1) bekezdés b) pontjától eltérve az intézmények dönthetnek úgy, hogy valamennyi minősített értékpapírosítási pozíciójukra, vagy olyan pozíciókra, amelyeknél származtatott minősítést lehet alkalmazni a SEC-ERBA módszert alkalmazzák a SEC-SA módszer helyett.

Az első albekezdés alkalmazása céljából az intézményeknek legkésőbb 2018. november 17-ig értesítik a döntésükről az illetékes hatóságot.

Amennyiben az intézmény a későbbiekben úgy határoz, hogy megváltoztatja az összes minősített értékpapírosítási pozíciójára alkalmazott módszert, erről a határozat meghozatalának időpontját közvetlenül követő november 15-e előtt értesítenie kell az illetékes hatóságot.

Amennyiben az illetékes hatóság - az esettől függően - a második és a harmadik albekezdésben említett határidőt közvetlenül követő december 15-ig nem emel kifogást, az intézmény által bejelentett határozat a következő év január 1-jével hatályba lép és egy esetleges későbbi bejelentett határozat hatálybalépéséig hatályban marad. Az intézmények egyazon év során nem alkalmazhatnak különböző módszereket.

(4) Az (1) bekezdéstől eltérve, az illetékes hatóságok eseti alapon megtilthatják az intézményeknek a SEC-SA módszer alkalmazását, amennyiben a SEC-SA alkalmazásából eredő kockázattal súlyozott kitettségérték aránytalan lenne az intézet vagy a pénzügyi stabilitás tekintetében felmerülő kockázatokhoz képest, ideértve többek között az értékpapírosítás alapjául szolgáló kitettségek hitelkockázatát is. STS értékpapírosítási pozíciónak nem minősülő kitettségek esetében különös figyelmet kell fordítani a rendkívül összetett és kockázatos jellemzőkkel rendelkező értékpapírosításokra.

(5) E cikk (1) bekezdésének sérelme nélkül, az intézmények egy ABCP-programbeli vagy ABCP -ügyletbeli nem minősített pozíció kockázattal súlyozott kitettségértékének kiszámításához használhatják a 266. cikk szerinti belső értékelési módszert, amennyiben teljesülnek a 265. cikkben meghatározott feltételek. Amennyiben valamely intézmény megkapta a 265. cikk (2) bekezdése szerinti, a belső értékelési módszer alkalmazására vonatkozó engedélyt és egy ABCP-programbeli vagy ABCP -ügyletbeli valamely adott pozícióra kiterjed az engedély hatálya, az intézménynek e módszert kell alkalmaznia az adott pozíció kockázattal súlyozott kitettségértékének kiszámítására.

(6) Újra-értékpapírosításhoz kapcsolódó pozíció esetében az intézményeknek a 261. cikknek megfelelően a SEC-SA-t kell alkalmazniuk a 269. cikkben meghatározott módosításokkal.

(7) Minden egyéb esetben az értékpapírosítási pozíciókhoz 1 250 %-os kockázati súlyt kell rendelni.

(8) Az illetékes hatóságoknak tájékoztatniuk kell az EBH-t az e cikk (3) bekezdése szerinti értesítésekről. Az EBH nyomon követi egyrészt azt, hogy e cikk alkalmazása milyen hatást gyakorol a tőkekövetelményekre, másrészt az e cikk (4) bekezdésével összefüggő felügyeleti gyakorlatok teljes körét, és megállapításairól évente jelentést tesz a Bizottságnak, továbbá az 1093/2010/EU rendelet 16. cikkével összhangban iránymutatást ad ki.

255. cikk

A KIRB és a KSA meghatározása

(1) Amennyiben az intézmény alkalmazza a 3. alszakasz szerinti SEC-IRBA-t, a KIRB értékét a (2)-(5) bekezdésnek megfelelően kell kiszámítania.

(2) Az intézménynek úgy kell meghatároznia meg a KIRB értékét, hogy 8 %-kal megszorozza azon kockázattal súlyozott kitettségértékeket, amelyeket a 3. fejezetnek megfelelően számítanának ki az alapul szolgáló kitettségekre úgy, mintha azok nem lennének értékpapírosítva, és osztja az alapul szolgáló kitettségek kitettségértékével. A KIRB értékét decimális formában, nulla és egy közötti számként kell kifejezni.

(3) A KIRB kiszámítása céljából az alapul szolgáló kitettségekre a 3. fejezetnek megfelelően kiszámítandó kockázattal súlyozott kitettségértékek a következőkből állnak:

a) az értékpapírosítás valamennyi alapul szolgáló kitettségéhez kapcsolódó várható veszteségek összege, beleértve a halmaznak a 3. fejezet szerint még részét képező, nemteljesítő, alapul szolgáló kitettségeket; és

b) az értékpapírosítás valamennyi alapul szolgáló kitettségéhez tartozó váratlan veszteségek összege, beleértve a halmaznak a 3. fejezet szerint részét képező, nemteljesítő, alapul szolgáló kitettségeket;

(4) Az intézmény az értékpapírosításhoz alapul szolgáló kitettségekre vonatkozó KIRB értéket a vásárolt követelések tőkekövetelményének kiszámítására vonatkozóan a 3. fejezetben meghatározott előírásoknak megfelelően is kiszámíthatja. E célból a lakossági kitettségeket vásárolt lakossági követelésként, a nem lakossági kitettségeket pedig vásárolt vállalati követelésként kell kezelni.

(5) Az intézményeknek külön kell kiszámítaniuk a KIRB értékét az olyan értékpapírosítás alapul szolgáló kitettségeinek felhígulási kockázata esetében, amelynél a szóban forgó kitettségek felhígulási kockázata jelentős.

Amennyiben a felhígulási és a hitelkockázatból eredő veszteségeket az értékpapírosítás során összesítve kezelik, az intézményeknek a felhígulási és a hitelkockázatra vonatkozó megfelelő KIRB értékét a 3. alszakasz alkalmazásában egyetlen KIRB értékké kell összevonniuk. Amennyiben a hitel- vagy felhígulási kockázatból származó veszteségek fedezésére egységes tartalékalap vagy túlfedezet áll rendelkezésre, ez annak jeleként tekinthető, hogy az említett kockázatokat összesített módon kezelik.

Amennyiben a felhígulási és a hitelkockázatból eredő veszteségeket az értékpapírosítás során nem összesítve kezelik, az intézménynek módosítania kell az második albekezdésben meghatározott kezelést, hogy prudens módon összevonja a felhígulási és a hitelkockázatra vonatkozó megfelelő KIRB értékeket.

(6) Amennyiben az intézmény a 3. alszakasz szerinti SEC-SA-t alkalmazza, a KSA értékét úgy kell kiszámítania, hogy 8 %-kal megszorozza azokat a kockázattal súlyozott kitettségértékeket, amelyeket a 2. fejezetnek megfelelően az alapul számított kitettségekre számítanának ki úgy, mintha azok nem lennének értékpapírosítva, és osztja az alapul szolgáló kitettségek értékével. A KSA értékét decimális formában, nulla és egy közötti számként kell kifejezni.

E bekezdés alkalmazásában az intézményeknek az alapul szolgáló kitettségek kitettségértékét a 34. és a 110. cikk szerinti egyedi hitelkockázati kiigazítások és további értékkiigazítások nettósítása, valamint más szavatolótőke-csökkentések nélkül kell kiszámítaniuk.

(7) Az (1)-(6) bekezdés alkalmazásában, ha az értékpapírosítási struktúra különleges célú gazdasági egység alkalmazását foglalja magában, akkor a különleges célú gazdasági egység értékpapírosításhoz kapcsolódó valamennyi kitettségét alapul szolgáló kitettségként kell kezelni. Az előzőek sérelme nélkül az intézmény a KIRB vagy a KSA kiszámítása céljából kizárhatja a különleges célú gazdasági egység kitettségeit az alapul szolgáló kitettségek halmazából, ha a különleges célú gazdasági egység kitettségeinek kockázata nem jelentős, vagy ha az nem befolyásolja az intézmény értékpapírosítási pozícióit.

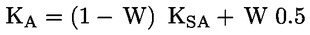

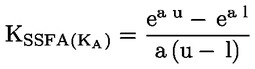

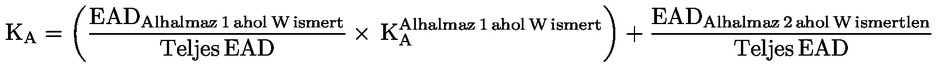

Szintetikus értékpapírosítás esetében azokat a jelentős bevételeket, melyek olyan hitelkockázati eseményhez kapcsolt értékpapírok kibocsátásából vagy a különleges célú gazdasági egység egyéb fedezett kötelezettségeiből származnak, amelyek az értékpapírosítási pozíciók visszafizetésének biztosítékaként szolgálnak, be kell vonni a KIRB vagy KSA kiszámításába, ha a biztosíték hitelkockázatára az ügyletrészsorozatonkénti veszteségelosztás vonatkozik.