38/1980. (XI. 22.) PM rendelet

az általános jövedelemadóról szóló 42/1971. (XII. 17.) Korm. rendelet végrehajtásáról

Az általános jövedelemadóról szóló - a 18/1975. (VI. 18.) MT számú, a 41/1976. (XI. 30.) MT számú és a 48/1980. (XI. 22.) MT rendelettel módosított - 42/1971. (XII. 17.) Korm. rendelet (a továbbiakban: R.) végrehajtására a következőket rendelem:

Adókötelezettség

1. §

(1) Kisipari tevékenység a termék előállítása, feldolgozása, továbbmegmunkálása, kitermelése, kiszerelése, valamint az ipari szolgáltatás és javítás.

(2) Ha mező- és erdőgazdasági termékekből az (1) bekezdésben meghatározott tevékenység folytán olyan termék jön létre, amelyet az Ipari termékek jegyzéke (ITJ) tartalmaz, ezeket a tevékenységeket ugyancsak kisipari tevékenységnek kell tekinteni. Ez a rendelkezés nem vonatkozik a saját előállítású terménynek, illetőleg a saját nevelésű és tulajdonú állatnak a feldolgozására, ha a tevékenységet vagy az értékesítést nem ipar jogosítvány alapján - de egyébként jogszerűen - végzik.

(3) Az (1) és (2) bekezdésben említett tevékenységeket a magánszemélyek forgalmi adójáról szóló rendelet szerint kell minősíteni

2. §

(1) Magánkereskedelmi tevékenység a továbbeladás céljából vásárolt áru értékesítése, továbbá a vendéglátóipari (vendéglő, italmérés, kifőzés, tej- és kávémérés, büfé, falatozó, pecsenye-, hal-, lángos-, rétessütés, szálloda, penzió stb.), a drogéria-ipari, a kölcsönző (csónak, kézikocsi, kerékpár, ruha stb. kölcsönzése) és a megőrző (kerékpármegőrzés stb.), a mutatványos, valamint minden olyan fel nem sorolt tevékenység, amelyre a belkereskedelmi miniszter jogosítvány kiadását engedélyezi.

(2) A magánkereskedelmi tevékenységgel - a rendelet alkalmazása szempontjából - egy tekintet alá esik:

a) a mező- és erdőgazdasági termelőmunkából származó saját termény, termék, állat és állati termék nyílt árusítású üzletben való árusítása;

b) az üvegházi, a melegágyi (ablakkeretes, műanyag fóliás stb.) és a szabadföldi virágkertészetből (virág, virágtő virághagyma, virággumó, virágmag stb.), valamint a dísznövények (Mezőgazdasági és Erdészeti Termékek Jegyzéke: 92-4 termékszám) termesztéséből származó termelvények bármely módon való, értékesítése, ha az ebből származó adóköteles jövedelem az évi 9000 forintnál nagyobb;

c) a kísérleti vagy díszállatok (kutya stb.), a díszállat eleségek, az akváriumi tenyészet értékesítése, a ruhatáros tevékenysége;

d) az idegenforgalmi vagy más, erre felhatalmazott szervek közvetítése útján fizetővendég elszállásolása;

e) helyiségek üdülés (pihenés) céljára történő hasznosítása;

f) a bérelt állami vagy szövetkezeti üzletben folytatott kereskedelmi tevékenység.

3. §

(1) Adóköteles a föld- és házingatlan (lakás, üzlet, műhely, raktár, iroda, rendelő, műterem, munkásszállás, garázs stb.) bérbeadásából, az ingóvagyon használatának, valamely jog (lakásbérleti, használati jog stb.) gyakorlásának részben vagy egészben történő átengedéséből származó jövedelem.

(2) Adóköteles a bel- és külföldi munkáltatóval fennálló munkaviszonyból vagy rendszeres és személyes munkavégzésre irányuló jogviszonyból, továbbá a szövetkezeti tagsági viszonyból származó jövedelem, amennyiben az R. és e rendelet adómentességet nem biztosít.

(3) Adóköteles a járadékból, [visszatérő szolgáltatásból származó jövedelem.

(4) Adóköteles a vagyoni érdekeltségből (ideértve a részvénytársaságok, szövetkezetek, valamint a jogi személy jelleggel működő egyéb társaságok és társulások, továbbá más egyesülések tagjainak járandóságát, osztalékát stb.), valamint a hitel- és kölcsönügyletekből származó jövedelem.

(5) Adóköteles a földterület megosztásából keletkező földrészletnek vagy tulajdoni hányadának - a megosztás előtti tulajdonosok által - értékkülönbözettel történő visszterhes elidegenítéséből származó jövedelem.

(6) Adóköteles a több építési telek kialakítására, illetőleg több, nem lakás céljára) szolgáló helyiség (üdülő, garázs stb.) állandó vagy ideiglenes elhelyezésére alkalmas belterületi földrészletnek vagy tulajdoni hányadának osztatlan tulajdonközösséget eredményező vagy az állam vagy más jogi személy részére - mindhárom esetben; értékkülönbözettel - történő visszterhes elidegenítéséből származó jövedelem. Az adókötelezettség kiterjed a legalább 1500 m2 külterületi földrészletnek vagy tulajdoni hányadának értékkülönbözettel történő visszterhes elidegenítésére is, ha az ügylet osztatlan tulajdonközösséget eredményez, vagy az állammal, illetőleg más jogi személlyel jön létre.

(7) Adóköteles a nem öröklés útján, hanem egyéb módon (vétel, csere, ajándékozás, ráépítési tartási szerződés stb.) szerzett

a) föld- vagy házingatlannak a szerzéstől számított tíz éven belül,

b) 720 négyzetmétert meg nem haladó beépítetlen földterületnek - ha a tulajdonosnak, illetőleg a családnak [32/1971. (X. 5.) Korm. sz. r. 2. §] egyéb ingatlan tulajdona (tulajdoni hányada) nincs - a szerzéstől számított öt éven belül értékkülönbözettel történő visszterhes elidegenítéséből származó jövedelem.

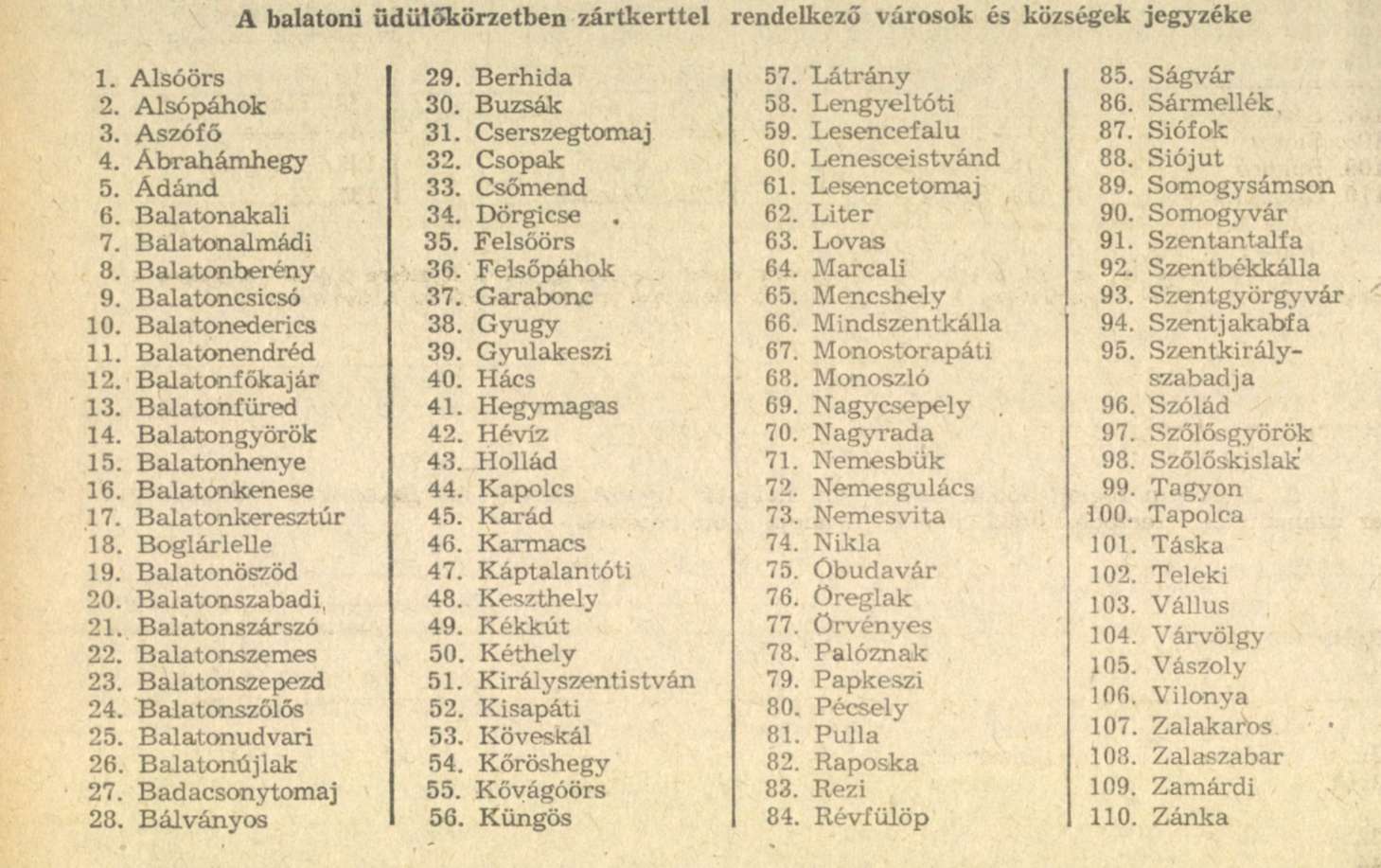

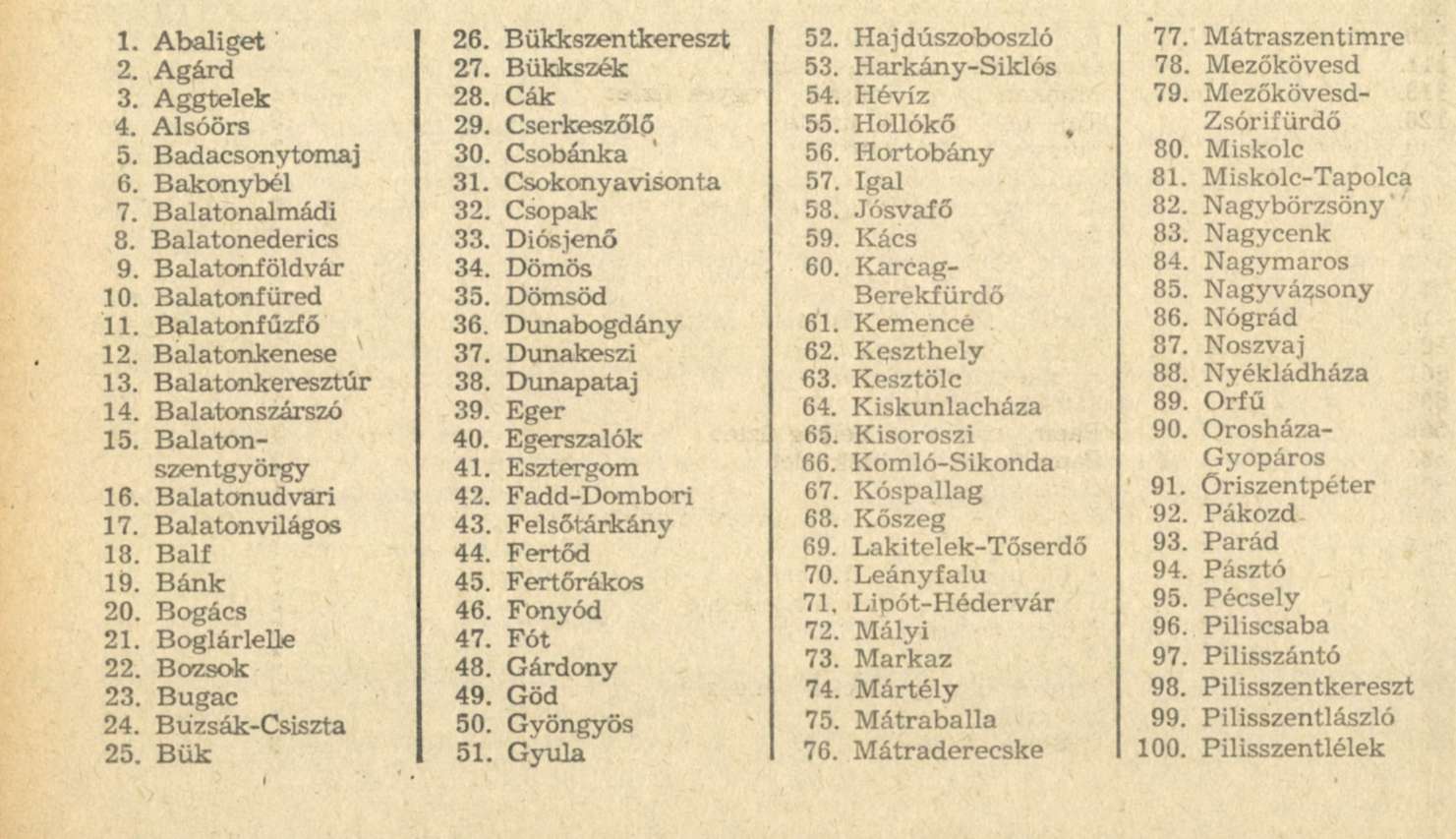

(8) Adóköteles a Minisztertanács által meghatározott, e rendelet 3. számú mellékletében megjelölt üdülőkörzetben zártkertből belterületbe vont ingatlannak - ha nem esik az (5)-(7) bekezdés hatálya alá - az átminősítéstől számított 10 éven belül értékkülönbözettel történő visszterhes elidegenítéséből származó jövedelem.

(9) Adóköteles az egyéb önálló vállalkozásból, munkaviszonyon kívüli (megbízási) jogviszonyból (bizományosi, gyűjtői tevékenységből stb.), valamint az átalányelszámolásos, a szerződéses rendszerben üzemeltetett üzletben foglalkoztatottak bevételéből származó jövedelem, többletjövedelem.

(10) Adóköteles az egyéb jövedelemforrásból származó jövedelem, többletjövedelem.

4. §

(1) A 3. § (1) bekezdése alá esik a gazdaságilag nem művelhető földterületnek, valamint a kisebb terjedelmű építményeknek és az épülethez tartozó házi kertnek, udvarnak (gépjármű tárolására, sátorverésre stb.) bérbeadása is.

(2) Ingóvagyon bérbeadása - a 2. § (1) bekezdésében szereplő kölcsönzést kivéve - az üzleti, az üzemi, a gazdasági, a háztartási és az egyéb berendezések, felszerelési tárgyak, gépek stb. használatának ellenszolgáltatás mellett történő átengedése. Ez a tevékenység abban az esetben is adóköteles, ha a bérbeadott tárgy nem az adózó tulajdona.

(3) Ha az iparjogosítvány [16. § (5) bek.] tulajdonosa hasznothajtó tevékenységének gyakorlását alkalmazottja, családtagja vagy más személy részére részben vagy egészben átengedi, az ilyen esetet a 27. § (1) bekezdése szerinti egyéb társulásnak kell tekinteni, és a jogosítványost a társulás egész adóköteles jövedelme után az R. 1. §-a (1) bekezdésének a) pontja alapján kell adóztatni, a társ egyetemleges fizetési kötelezettsége mellett.

5. §

A 3. § (2) bekezdése szerint adóköteles a külföldi munkáltatótól származó bér, a bedolgozóknak a társadalombiztosításról szóló jogszabályokban meghatározott határt el nem érő bére, a szabadságmegváltás címén kapott összeg stb.

6. §

(1) Ingatlanvagyon elidegenítéséből származó jövedelem adókötelezettségének nem előfeltétele az ingatlan tulajdon jogváltozásnak az ingatlannyilvántartásban (telekkönyvben) való. bejegyzése. Az adókötelezettséget nem zárja ki az a körülmény, hogy az ingatlan megosztása vagy értékesítése hatósági intézkedésre történt.

(2) Földterület megosztása esetén nem a megosztás ténye, hanem a tulajdonos által megosztott földrészlet értékesítése (jövedelme) alapítja meg az adókötelezettséget, függetlenül a megosztás időpontjától. Az adókötelezettség szempontjából közömbös, hogy külterületi vagy belterületi földet osztottak meg. Ha a megosztással keletkezett valamely földrészleten épület áll, azt kell vizsgálni, hogy a földrészletnek vagy a rajta álló épületnek magasabb-e a forgalmi értéke az elidegenítés időpontjában. Megosztás címén ilyen földrészlet után csak akkor állapítható meg adókötelezettség, ha a földrészlet értéke magasabb, mint az épületé. Ha valamely földterület megosztása során keletkező földrészletek egyike sem lett önálló földrészlet, hanem azokat más földrészlettel összevonták, megosztás címén nem áll be adókötelezettség.

(3) Az osztatlan tulajdonközösséget eredményező ingatlan-elidegenítésre a 3. § (6) bekezdésében meghatározott adókötelezettség nem vonatkozik abban az esetben, ha a jogügylet következtében az osztatlan tulajdonközösség együttélő házastársak között jön létre. A belterületi földrészlet akkor alkalmas több építési telek kialakítására - az adókötelezettség szempontjából, - ha abból a helyi területrendezési szabályok szerint legalább két telek kialakítható. Több, nem lakás céljára szolgáló helyiség elhelyezésére alkalmas a belterületi földrészlet, ha azon az építésügyi szabályok alapján ilyen helyiségek (pl. társasüdülő, üdülőikerház, sorgarázs stb.) helyezhetők el. Külterületi földrészlet elidegenítésénél független az adókötelezettség attól, hogy a terület osztható-e, beépíthető-e, zárt-kert-e vagy sem. Ha az ügylet nyomán a belterületi földrészlet tulajdonjogát lakásépítő szövetkezet, lakás-társasházközösség lakóépület létesítésé céljára szerzi meg, az elidegenítőt nem terheli adókötelezettség e címen, kivéve ha az ügylet nyomán az egyik tulajdonos tulajdoni hányada eléri a helyben szokásos önálló telek nagyságát.

(4) Az öröklési szerződéssel szerzett ingatlan - a rendelet alkalmazása szempontjából - a tartási (életjáradéki) szerződéssel szerzett ingatlannal esik egy tekintet alá.

(5) A 3. § (7) bekezdésének alkalmazásában a szerzés időpontja az a nap, amelyen a tulajdonjog megszerzésére vonatkozó szerződést az illetékhivatalnál bemutatták. Ha ezt a szerződést az illetékhivatalnál nem mutatták be, a szerzést tíz, illetőleg öt éven belülinek kell tekinteni. Amennyiben az illetékmentes szerzésre vonatkozó szerződés bemutatása nem kötelező, a szerzés időpontja a szerződés kelte. Elbirtoklással történő szerzés esetén a szerzés időpontja a vonatkozó bírósági (hatósága határozatban megjelölt időpont, illetőleg ilyen megjelölés hiányában a határozat kelte. A földingatlan megszerzését követően az oda felépített épület (épületrész) tekintetében a szerzést a földterület megszerzésének időpontjával azonosnak kell tekinteni. Földrendezési vagy kisajátítási eljárásban kapott csereföld szerzési időpontját az eredeti ingatlan szerzési időpontjával azonosan kell számításba venni. Pénzben kapott kártalanítás esetében a szerzett másik ingatlan szerzési időpontját viszont az általános szabály (illetékezésre bemutatás stb.) szerint kell megállapítani. Tartási szerződésnél a szerzés időpontja a tulajdonjog átruházásáról szóló szerződés illetékezésre történő bemutatásának időpontja, míg öröklési szerződés esetén a szerzés időpontjának a hagyaték megnyílásának időpontját kell tekinteni. Az ötéves időtartam alkalmazása szempontjából az ingatlan tulajdonának terjedelmét az eladás időpontjában kell mérni. Bármely tulajdoni hányad más ingatlanon kizárja az ötéves időhatár alkalmazását, kivéve ha csak beépítetlen földje van az elidegenítőnek, s a tulajdonát (tulajdoni hányadát) képező földrész összesen nem több, mint 720 négyzetméter. Ha bármely ingatlanátruházási szerződés érvényéhez hatósági jóváhagyás vagy harmadik személy beleegyezése volt szükséges, a szerzés időpontja a szerződés kelte.

(6) A 3. § (8) bekezdésében meghatározott adókötelezettség azokra az ingatlanokra vonatkozik, amelyeknek belterületbe vonását az illetékes hatóság 1978. január 1. napját követően rendelte el.

(7) Előszerződés (Ptk. 208. §) vagy vételi jog biztosítása (Ptk. 375. §. opció) következményeként létrejött ingatlanelidegenítés esetében a 3. § (7) bekezdésében foglaltak alkalmazása szempontjából az elidegenítés időpontjának az előszerződés, illetőleg az opciós szerződés megkötésének időpontját kell tekinteni.

7. §

Mező- és erdőgazdasági ingatlanok haszonbérbeadása esetén a bérbeadót általános jövedelemadó terheli.

8. §

(1) A 3. § (10) bekezdésében meghatározott adókötelezettség esetében közömbös, hogy az e címen adókötelezettség alá vont jövedelem - részben vagy egészben - esetleg olyan tevékenységből vagy jövedelemforrásból származott, amely más címen is adókötelezettség alá esne.

(2) Ha bármely tevékenység (jövedelemforrás) adókötelezettsége, illetőleg minősítése vagy a jövedelem adóztatásának módja tekintetében az eljáró szervnél vita merül fel, a szerv a pénzügyminiszter véleményét köteles kikérni.

9. §

(1) Belföldről származó jövedelemnek kell tekinteni mindazokat a jövedelmeket, amelyeknek forrása belföldön van, így különösen bármilyen belföldön kifejtett vagy megfizetett tevékenységből, továbbá a belföldön levő vagyoni értékből (1974. évi 1. tvr. 4. §) bármilyen címen származó jövedelmeket.

(2) A rendelet alkalmazása szempontjából lakóhely minden olyan helyiség, amelyet valaki lakásként használ, vagy a körülmények arra utalnak, hogy azt lakásának tekinti. Állandó lakóhely az olyan helyiség, ahol valaki tartós ottlakásra rendezkedett be. és ténylegesen ott lakik. Az a személy, aki belföldön - folyamatosan vagy egy naptári évben összesen - 183 napnál hosszabb ideig tartózkodik, olyannak tekintendő, mint akinek itt szokásos tartózkodási helye van. A rövidebb idejű távollétek a folyamatosságot nem szakítják meg. A 183 napos időtartam számításánál - a belépés napját figyelmen kívül hagyva - minden megkezdett napot teljes napként kell számításba venni. Ha a belépés és a kilépés napja egybeesik, ezt a napot teljes napként kell számításba venni.

(3) Ha a belföldi illetőség lakóhely alapján áll fenn, az adóév január hó 1. napjától, amennyiben akkor még nincs lakóhely, annak megalapításától az adóév december 31. napjáig vagy a lakóhely megszűnéséig terjedő időszak jövedelme esik adó alá. Szokásos tartózkodási hely alapján fennálló illetőség esetében a belföldön tartózkodás első napjától a végleges eltávozás napjáig terjedő egész időszak jövedelme esik adó alá.

Adómentességek

10. §

(1) Munkaviszonynak csak a Munka Törvénykönyvének és végrehajtási rendeleteinek, valamint a munkaviszonnyal kapcsolatos egyéb rendelkezéseknek megfelelő jogviszonyt lehet tekinteni. A rendelet alkalmazása szempontjából akkor tekintendő a jövedelem munkaviszonyból származónak, ha olyan jogviszonyból ered, amelynek alapján a munkavállaló munkaszerződés és a jogviszony munkakönyvi bejegyzése mellett meghatározott munkahelyen (területen), valamint munkaidő alatt a munkáltató utasítása szerint és eszközeivel, fegyelmi felelősséggel, határozott vagy határozatlan időre személyes munkavégzésre köteles, és ezért a végzett munkájának megfelelő (arányos) - a bérügyi rendelkezések megtartásával folyósítható - bérre, valamint egyéb juttatásokra is jogosult. Fizikai munkavégzés esetében - amennyiben nem vállalkozási jogviszonyról van szó -, a munkaviszony fennállását minden esetben vélelmezni kell. A vállalkozási jogviszonynak nem minősülő alkalmi fizikai munka ellenértéke akkor is adómentes, ha azt nyugdíjjárulék alá nem vonták. Nyugdíjjárulék alatt minden esetben a társadalombiztosításról szóló jogszabályokban meghatározott nyugdíjjárulékot kell érteni.

(2) Fizikai munkát végzőnek azt a személyt kell tekinteni, akit szakmunkásként, betanított munkásként, segédmunkásként - egészben vagy túlnyomó részben - fizikai munkát igénylő munkakörben foglalkoztatnak. A középfokú egészségügyi képesítéssel rendelkező dolgozókat - adózás vonatkozásában - fizikai munkavállalóknak kell tekinteni.

(3) A munkaviszonynak nem minősülő, de rendszeres és személyes munkavégzésre irányuló jogviszonyban a rendszeresség fogalmát a társadalombiztosításról szóló jogszabályok határozzák meg.

(4) A rendelet alkalmazása szempontjából bérjellegű jövedelem a béralap (bérköltség) és a részesedési alap (jutalmazási alap) terhére fizetett alapbér, törzsbér, helyettesítési díj, pótlék, prémium, céljutalom, jutalék, nyereségjutalom, nyereségprémium, nyereségrészesedés, év végi részesedés, kiegészítő fizetés, készenléti díj, jutalom, fagyszüneti díj. Hasonlóan bérjellegű kifizetés a jogszabályok keretei között létesített átalányelszámolásos rendszerben foglalkoztatottak szerződés szerinti munkabére, továbbá a munkáltató és más külső szerv között létrejött megállapodás alapján elvégzett munka után, a külső szerv által a munkáltató részére fizetett munkadíjból a munkában részt vevő saját dolgozók részére adott külön díjazás (jutalom, prémium) is.

(5) Az egyes kiskereskedelmi és vendéglátóipari üzletek szerződéses üzemeltetéséről (a továbbiakban: szerződéses üzemeltetés) szóló 38/1980. (IX. 30.) MT rendelet 7. §-a szerint a vezető munkaviszonya szünetel, ezért a vezető nem részesül adómentességben azon a címen, hogy az üzemeltetésre kötött szerződés alapján nyugdíjjárulékot fizet.

(6) Adómentes a munkaviszonyban, a szövetkezeti tagsági viszonyban álló és a megbízásos jogviszonyban eljáró személy saját munkájával kapcsolatos - a fennálló belföldi jogszabályok alapján - külön elszámolható költségtérítés jellegű járandósága (napidíj, szállás- és útiköltség, a saját ruha, gépkocsi használatért kapott ellenérték, a különélési díj, az áthelyezési költség, a letelepedési segély, a takarítási és munkaruhamosási átalány stb.), továbbá az önkéntes tűzoltók, a vállalati tűzoltók jutalma, a tanúk díjazása, a fogyasztói árváltozással kapcsolatban elrendelt munkabér-kiegészítés (az utóbbival egy tekintet alá eső juttatás).

(7) Munkaviszonyból származó bérjellegű jövedelem a fegyveres erők és fegyveres testületek hivatásos és nem hivatásos állományba tartozó tagjait e minőségükben megillető illetmény és egyéb járandóság is.

11. §

(1) A kimagasló teljesítményért kapott adómentes díj (jutalom) az Állami Díj és a hozzá hasonló díjak, a miniszteri vagy ennél magasabb szintű döntés alapján adott, illetőleg elfogadható kitüntetéssel (dicsérettel, elismeréssel stb.) kapcsolatos anyagi juttatás, az olimpiai, világ- és európabajnoki versenyeken kimagasló eredményt elért sportolók részére erre tekintettel adott jutalom stb.

(2) Adómentes egyéb jutalomnak az alapítványokból (közérdekű célra való kötelezettségvállalásból) származó, továbbá a polgári védelmi feladatok teljesítéséért kapott jutalmat, valamint - a bérjellegű jutalmak mellett [10. § (4) bek.] - a munkáltatótól kapott nem bérjellegű, rendkívüli, esetenkénti jutalmat kell tekinteni. Ilyen a jubileummal, a törzsgárda tagsággal összefüggő jutalom, közlekedési vállalat dolgozói részére adott éves forgalmi juttatás, a munkaverseny helyezetteinek, valamint általában a társadalmi munka elismeréseként adott jutalom, a házi szociális gondozást végzőknek, a véradóknak adott juttatás, a szerződéses üzemeltetésben foglalkoztatott dolgozók részére az üzlet vezetője által adott juttatás stb.

12. §

(1) Munkateljesítmény alapján kapott adómentes járandóság a közös munkában részt vevő szövetkezeti tagoknak és közreműködő családtagjaiknak - a jogszabályok keretei között - bármilyen formában kifizetett (kiadott, elszámolt) pénzbeni és természetbeni járandósága (munkadíj, eredménytől függő részesedés, termésrész, kiegészítő részesedés, prémium, tagsági pótlék, fejlesztési hozzájárulással kapcsolatos juttatás stb.). Közösen végzett munkának a közös munkaszervezetben [a mezőgazdasági termelőszövetkezeti tagoknál az 1967. évi III. törvény 59. §-ának (1) bekezdése szerint] végzett munka minősül, amelynek eredményeként létrejött összes termék, illetőleg szolgáltatásért kapott teljes ellenérték - az utólagos megosztástól függetlenül - a szövetkezetet illeti meg.

(2) Az R. 2. §-a (1) bekezdésének a/3, pontja alapján nem illeti meg az adómentesség a szövetkezeti tagnak azt a jövedelmét, amely

a) nem a közös munkából (alvállalkozás, saját költségre történő munkavállalás stb.);

b) a szabályokkal ellentétes módon (hozzájárulás vagy engedély, a bér- és munkajogi rendelkezések megtartása nélkül stb.)

keletkezik.

(3) Adómentes a földjáradék és a termelőszövetkezet tulajdonába került földért kifizetett térítés (megváltási ár) a szövetkezeten kívülálló személy esetében is.

13. §

Ha a munkaterápiás foglalkoztatás munkaviszonyban történik, az abból származó jövedelemre az R. 2. §-a (1) bekezdésének a/1. pontját kell alkalmazni.

14. §

(1) Adómentes a nem belföldi illetőségű magánszemélynek belföldi, nem önálló munkavégzésből származó jövedelme, ha munkadíját nem belföldi illetőségű természetes vagy jogi személy viseli és azt külföldön fizeti ki. Adómentes továbbá a nem belföldi illetőségű személynek a nemzetközi átmenő személy- és áruforgalomban kifejtett tevékenysége (munkavégzése) utáni jövedelme akkor, ha a költség viselője nem belföldi illetőségű természetes vagy jogi személy és a tevékenység ellenértéke nem belföldön kerül kifizetésre.

(2) A viszonosság fennállása tekintetében a pénzügyminiszter állásfoglalása az irányadó.

15. §

(1) Az R. 2. §-a (1) bekezdésének e/l. pontjában megjelölt adómentesség az adókivetés útján adóztatható azt a személyt illeti meg, aki a tevékenységét

- főfoglalkozásként,

- a lakosság szükségleteinek kielégítése céljából,

- alkalmazott és társ nélkül folytatja,

ha adókivetés alá eső adóköteles jövedelmeinek együttes összege nem haladja meg az évi 48 000

forintot.

(2) Az (1) bekezdésben meghatározott feltételek fennállása esetén a főfoglalkozású munkaviszonyban (szövetkezeti tagsági viszonyban) álló személyt, valamint nyugdíjast is megilleti az adómentesség, ha tevékenységét ipar jogosítvány alapján gyakorolja. A rendelet alkalmazásában főfoglalkozásnak azt kell tekinteni, amelyet a személyi igazolványba bejegyeztek.

(3) Az R. és e rendelet alkalmazásában lakossági szükségletet elégít ki a kisiparos, ha tevékenységével kapcsolatos bevételének legalább 80%-a

a) magánszemélytől;

b) társadalmi szervezettől, költségvetési szervtől, tanácsi ingatlankezelő vállalattól, vállalati (szövetkezeti) lakótelep fenntartójától;

c) lakásépítő-, fenntartó, üdülő- és garázsszövetkezettől;

d) csatorna-, vízmű-, fürdővállalattól (társulástól);

e) város- és községgazdálkodási vállalat részére végzett lakóház-javítási tevékenységből;

f) az Állami Biztosító, az Országos Takarékpénztár, a Posta, kiskereskedelmi, vendéglátóipari, ruhatisztító, gyógyszertári, sütőipari, temetkezési vállalat (szövetkezet) hálózata részére - ideértve a szerződéses üzemeltetésű üzlet vezetőjét is - végzett termékértékesítésből, szolgáltatásból;

g) nagykereskedelmi vállalat (kiskereskedelmi vállalat központja) részére szállított, közvetlenül lakossági fogyasztásra szolgáló cikkből;

h) a Kisipari Termeltető Vállalat közvetítésével a b)-g) alattiak részére végzett fenti tevékenységből;

i) egyházi szervek részére végzett felújítási és karbantartási munkából;

j) az a)-f) és i) alattiak részére alvállalkozóként végzett munkából

származik. Lakossági szükségletet elégít ki a kisiparos abban az esetben is, ha valamely vállalat, szövetkezet megbízásából magánszemély részére garanciális javítást végez vagy e szervek jóléti intézményei részére terméket értékesít, illetőleg szolgáltatást végez.

(4) Ha a lakossági szükségletet kielégítő kisiparos a 16. § (1) bekezdésében foglaltaknak megfelelően végez szolgáltatást, javítást, lakossági szolgáltatónak minősül.

(5) Lakossági szükségletet elégít ki az élelmiszer-, vegyesáru-, zöldség és gyümölcs-, élő- és vágottbaromfi-, hal-, tojás-, tej és tejtermék-, vetőmag-, tüzelőanyag-kereskedő, a forgalmának 30%-át meg nem haladó mértékben egyéb árucikket árusító dohányárus, a forgalmának 20%-át meg nem haladó mértékben szeszes italt árusító vendéglős és büfés, a kifőző, a tej- és kávémérő-, a sütögető és falatozó fenntartója, továbbá minden más magánkereskedő, akinek közületi szervtől (53. §) származó bevétele az évi összes bevételének 30%-át nem haladja meg.

(6) Az adómentes életkor betöltését és a főfoglalkozást személyi igazolvánnyal, a munkaképesség-csökkenést az Országos Orvosszakértői Intézet orvosi bizottsága szakvéleményével, az alkalmazott és a társ hiányát pedig az érdekképviselet, illetőleg a telephely szerinti községi, nagyközségi szakigazgatási szerv, a városi - fővárosi kerületi - tanács végrehajtó bizottságának illetékes szakigazgatási szerve,. megyei városban a kerületi hivatal útján kell igazolni.

(7) Az (1) bekezdésben foglaltaktól eltérően - az egyéb feltételek fennállása esetén - egy alkalmazott foglalkoztatása mellett is megilleti az adómentesség

a) a 100%-os csökkent munkaképességű kisiparost, illetőleg magánkereskedőt;

b) a képesítéshez kötött ipart, illetőleg magánkereskedelmet özvegyi jogon folytató személyt, ha az alkalmazottat a saját képesítésének hiánya miatt foglalkoztatja

(8) Az R. alkalmazásában nem minősül alkalmazottnak az a személy, akinek a foglalkoztatása után a 60. § (1) bekezdése értelmében külön általános jövedelemadót nem kell fizetni.

(9) A kisiparost, illetőleg magánkereskedőt az R. 2. §-a. (1) bekezdésének e/l. pontjában meghatározott adómentesség a 65., illetőleg a 60. életéve betöltését, vagy a 100%-os csökkent munkaképessége megállapítását követő hónap 1. napjától kezdődően elért jövedelme után illeti meg.

16. §

(1) Szolgáltató-, illetőleg javítóipari tevékenységnek minősül a kisiparos tevékenysége akkor, ha kizárólag ebből a tevékenységből van bevétele, vagy ha emellett az általa végzett termékelőállításból, feldolgozásból, továbbmegmunkálásból, kitermelésből vagy kiszerelésből származó bevétele a forgalmának 30%-át, de legfeljebb az évi 100 000 forintot nem haladja meg. A szikvízgyártást, a sütőipari, a cukrászipari, valamint a megrendelés alapján méret szerint készített egyedi (egyes darab, vagy egy garnitúra) termék előállítását minden esetben szolgáltatóipari tevékenységnek kell tekinteni.

(2) Az adókivetés útján adóztatható lakossági szolgáltatóiparost és magánkereskedőt [15. § (3)-(5) bek.] akkor illeti meg az R. 2. §-a (1) bekezdésének e/2, pontjában meghatározott adómentesség, ha tevékenységét iparjogosítvány alapján telephely létesítésével kezdi meg és helyben folytatja.

(3) Az 5000-nél kisebb lélekszámú községben telephellyel rendelkező lakossági szolgáltatóiparost nem zárja ki az adómentességből az, ha tevékenységét hasonló lélekszámú községben is gyakorolja

(4) A község lélekszámát a hivatalos statisztikai adatok alapján (állandó lakosság) kell figyelembe venni. A közös tanácsú községeknél a lélekszámot községenként külön-külön kell figyelembe venni. Az ellátatlan területet pedig a helységre illetékes ipari, illetőleg kereskedelmi szakigazgatási szerv határozza meg.

(5) A rendelet alkalmazása szempontjából iparjogosítvány az iparigazolvány, illetőleg a magánkereskedői igazolvány, a kisipari működési engedély, a háziipari értesítés, a "vándor" megjelölésű iparigazolvány, a működési engedély.

(6) Nem illeti meg a hároméves adómentesség azt a kisiparost, valamint magánkereskedőt, aki tevékenységét 1977. január 1. napját követően megszüntette, majd ugyanazt a tevékenységét a megszüntetéstől számított öt éven belül - az ország területén bárhol - újra kezdi. Akinél ez a kizáró ok nem áll fenn, az adómentesség elnyeréséhez erről a tényről nyilatkozatot kell tennie a 17. §-ban előírt bejelentés alkalmával. Az idény jelleggel működő kisiparosokat, magánkereskedőket az R. 2. §-a (1) bekezdésének e/2, pontjában meghatározott adómentesség nem illeti meg. Kivétel ez alól a lakossági szolgáltató kisiparos és a lakossági szükségletet kielégítő magánkereskedő, ha kizárólag idegenforgalmi fejlesztésre kijelölt településen (4, sz. melléklet) és csak az idényben működik. Az idény tartama tekintetében az illetékes szakigazgatási szerv álláspontját kell figyelembe venni.

(7) Az adómentesség szempontjából nem tekinthető új iparkezdésnek, ha a kisiparosnak vagy magánkereskedőnek korábban már gyakorolt tevékenységét házastársa, egyenes ágbeli rokona vagy annak házastársa saját jogán tovább folytatja.

(8) Az ipar szüneteltetése nem szakitja meg a három éves adómentesség időtartamát, kivéve az igazolt tartós betegség és a katonai szolgálat idejét, ha ez alatt a tevékenységet valóban nem gyakorolják. Az adómentesség - az egyéb feltételek fennforgása esetén - a tevékenység megkezdését követő három éven belül abban az esetben sem szakad meg, ha a telephely szerinti község időközben más községgel, illetve várossal egyesült és az egyesített helység 5000-nél nagyobb lélekszámú, vagy ha az adózó telephelyét a megyén, fővároson belül áthelyezte.

(9) Ha a jövedelem a hároméves adómentességet biztosító jövedelemhatárt meghaladja, de nem nagyobb 100 000 forintnál, arra az adóévre csak a jövedelemhatárt meghaladó jövedelemrész esik adó alá. Az adó kiszámításánál a teljes jövedelem után járó adóból le kell vonni az adómentes jövedelemrész után önállóan kiszámított adóösszeget. Aki az adómentesség lejárta előtt vagy azt követően három éven belül a tevékenységét elfogadható indok (egészségi állapot súlyos megromlása, haláleset, gazdasági lehetetlenülés) nélkül megszünteti, annak az adómentesség ideje alatt elért egész jövedelme után adóznia kell

(10) Abban a naptári évben, amelyben a három évi adómentes időtartam eltelte következtében az adómentesség megszűnik, az évi 80 000 Ft-nak -ha az évi jövedelem ezt nem érte el, akkor a ténylegesen elért adóköteles jövedelemnek - az adómentesség megszűnéséig eltelt hónapokra időarányosan eső részét kell a (9) bekezdés alkalmazásánál adómentes jövedelemrészként figyelembe venni. Az előbb említett naptári évben nem lehet adómentes jövedelmet figyelembe venni, ha a naptári év teljes jövedelme a 100 000 forintot meghaladja.

(11) Az R. 2. §-a (1) bekezdésének e/2. pontjában szereplő adómentesség nem érinti az alkalmazott foglalkoztatása után meghatározott külön általános jövedelemadó fizetési kötelezettséget.

17. §

(1) Az R. 2. §-a (1) bekezdésének e/1. és 2. pontjában meghatározott adómentességre vonatkozó jogosultságot vagy annak megszűntét a 26. §. (1) és (4) bekezdésében megjelölt módon, időben és helyen jelenteni, valamint igazolni kell.

(2) Az R. 2. §-a (1) bekezdésének l/l. és 2. pontjában meghatározott adómentességre jogosultság, ha a feltételeknek az adózó megfelel, az igény bejelentése alapján, erre vonatkozó külön határozat nélkül áll be. Késedelmes bejelentés esetén az adómentesség időtartama a késedelemmel rövidül.

18. §

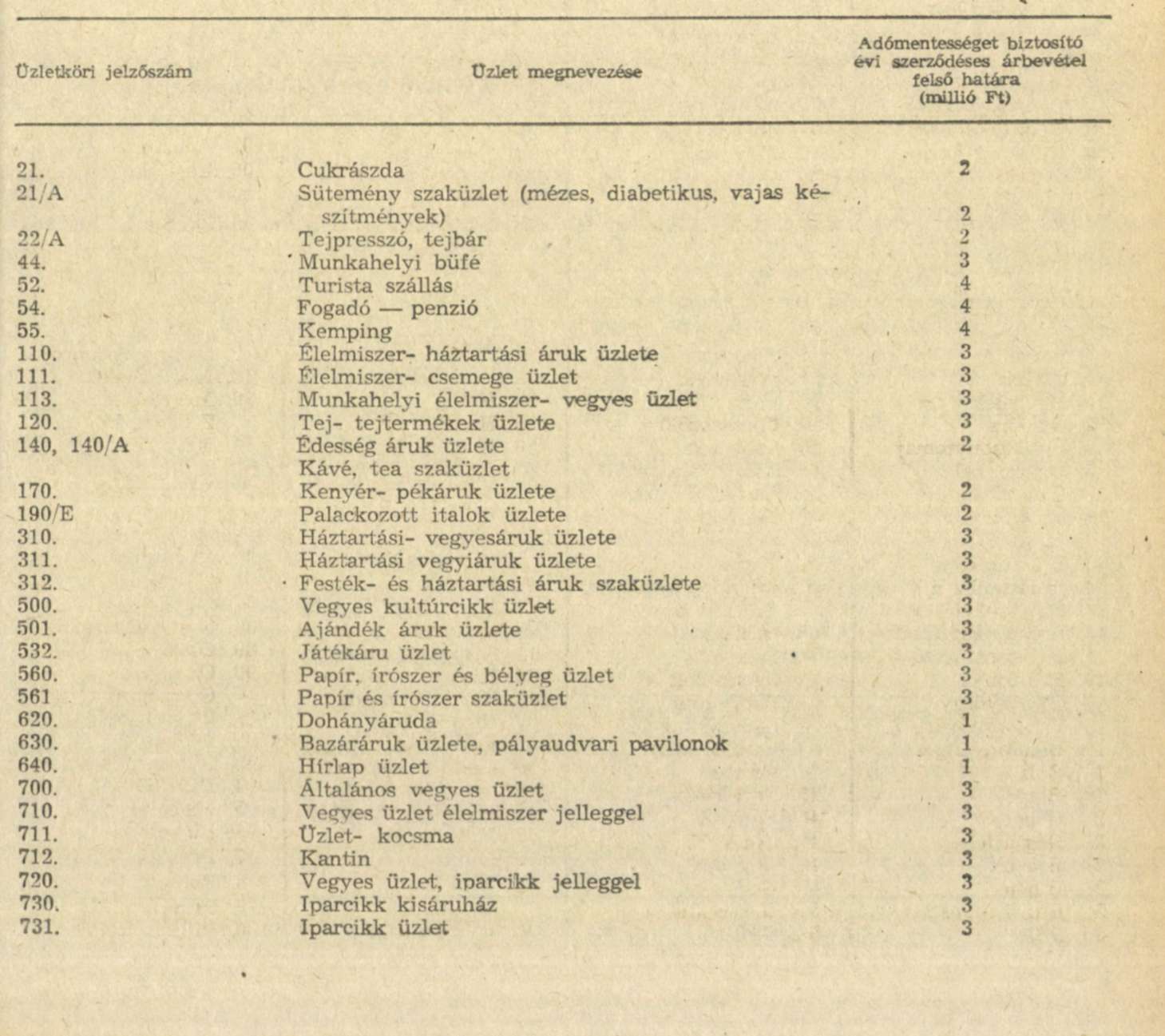

(1) Az R. 2. §-a (1) bekezdésének e/3, pontjában meghatározott adómentesség a szerződéses üzemeltetésű üzlet vezetőjét az 5. számú mellékletben foglaltak szerint illeti meg.

(2) Ha a szerződéses üzemeltetésű üzlet vezetője e tevékenységét az adómentesség ideje alatt vagy annak lejártát követő két éven belül elfogadható indok (súlyos egészségromlás, haláleset, gazdasági lehetetlenülés) nélkül megszünteti, az adómentesség egész időszakára adóznia kell.

(3) Nem illeti meg az adómentesség azt az üzletvezetőt (polgári jogi társaság tagját), aki ilyen tevékenységet adómentesen már folytatott, azonban azt megszűntette és az ország területén bárhol újra kezdi. Ez a személy nem részesülhet adómentességben akkor sem, ha olyan polgári jogi társaság tagjaként vesz részt más üzlet üzemeltetésében, amelynek vezetője (más tagja) egyébként jogosult az adómentességre.

(4) A gazdálkodó szervezet köteles meggyőződni arról, hogy az adómentesség feltételei fennállnak-e. A szerződéses üzemeltetésű üzlet vezetőjének adómentességét vagy adómentességének megszüntét az 50. § (2) bekezdésében meghatározott módon kell az adóhatósághoz bejelenteni.

19. §

(1) Az állami biztosításból eredő szolgáltatást akkor sem lehet adóztatni, ha azt a szerződést kötő más - a kárban részes kedvezményezett - részére fizeti ki.

(2) Adómentes a külföldi biztosító intézet által, belföldi illetőségű személy részére teljesített szolgáltatás.

(3) A törvényen alapuló tartásdíj (gyermektartás, szülőtartás stb.) adómentes. Jogi kötelezettségen alapuló adómentes kártérítésnek kell tekinteni a lakáshasználatbavételi díjat (díjtérítést), a lakáscsere folytán kapott térítést és a földtörvény alapján fizetett térítést is.

(4) Ingatlannak (lakáshasználatnak) eltartásért, életjáradékért történő átruházásából származó jövedelem adómentes. Egyéb visszterhes szerződésen alapuló életjáradék akkor adómentes, ha az évi 12 000 forintot nem haladja meg.

20. §

(1) Ha az öröklés vagy ajándékozás tárgyát olyan vagyon (jogosítvány) képezi, amely további jövedelmet biztosít, az ilyen jövedelem adóköteles.

(2) Nem esik adókötelezettség alá a vagyontárgy értékesítése (eladása, cseréje), ha az értékesítés nem rendszeres (nem keresetszerű). A 3. § (5)-(8) bekezdésében meghatározott ingatlanátruházás azonban erre tekintet nélkül adóköteles.

(3) Adómentes a 3. § (5)-(8) bekezdése szerinti ingatlanelidegenités, ha azt az elidegenítő a saját vagy vele együttélő házastársa részére lakóház- vagy lakástulajdon visszterhes megszerzése céljából értékesiti és az ingatlanértékesítésből származó jövedelme (37. §) nem haladja meg a szerzett ingatlan (ingatlanrész) forgalmi értékét, építés esetén létesítési költségét. Az ezt meghaladó jövedelemrész adóköteles.

(4) A (3) bekezdésben foglalt adómentesség további feltétele, hogy az elidegenítő a lakóház- vagy lakástulajdon megszerzésének szándékát az elidegenített ingatlan helye szerint illetékes adóhatóságnál az elidegenítési szerződést követően, legkésőbb az adóbevallása vagy erre történő felhívása alkalmával bejelenti, továbbá az elidegenítési szerződéstől számítva adásvételi (csere-) szerződéssel történő szerzés esetén egy éven belül igazolja, hogy a szerződést illetékkiszabásra bemutatta, építés esetén pedig három éven belül a használatbavételi engedélyt bemutatja. Ha az adás-vétel vagy az építés az említett határidőn belül megtörtént, akkor bejelentés helyett annak tényét kell igazolni a fenti okmányokkal. A bejelentésben fel kell tüntetni az elidegenítő személyek lakóhelyét és személyi számát. Elvész az adómentességhez való igény, ha a bejelentés vagy ennek hiányában az ingatlanszerzés a bejelentésre nyitvaálló utolsó határidőig sem történik meg.

(5) A tulajdonos által lakott lakóingatlan elidegenítése esetén nem zárja ki az adómentességet az a körülmény, hogy a tulajdonos a másik lakóingatlant nem az elidegenítést követően, hanem az azt közvetlenül megelőző 183 napon belül - hatósági engedéllyel - szerezte. Ha az ingatlanelidegenítés kapcsán az elidegenítő nem új lakóépületet épít, hanem a tulajdonát képező lakóingatlant bővíti, az elidegenítés jövedelme a (3)-(4) bekezdésben foglalt feltételek mellett részesülhet adómentességben, amennyiben a lakóingatlanban a korábbinál több lakószoba vagy lakás jön létre és a növedék tulajdonosa azonos a bővítés előtti ingatlan tulajdonosával.

21. §

Ha tanulók, egyetemi (főiskolai) hallgatók vagy ifjúsági szervezet tagjai kollektív munkát (vasgyűjtést, gyümölcsszedést stb.) végeznek, munkájuk ellenértéke (bére) adómentes.

22. §

(1) Adómentes albérlőtartáson (ágybérlőtartáson), valamint komfort nélküli lakás adómentes bérbeadásán lakószobának vagy a lakás egyéb helyiségének lakás céljára történő bérbeadását kell érteni. Azonosan kell elbírálni az ingatlan tulajdonosa (haszonélvezője) által a saját lakásával összefüggő - műszakilag el nem különített - helyiségnek lakás céljára történő bérbeadását is.

(2) A lakószobák albérlői és ágybérlői által fizetett díj az ezzel kapcsolatos berendezési és felszerelési tárgyak használatáért járó díjat is magában foglalja, amelyet különválasztva adóztatni nem lehet.

(3) Ha az albérlet (ágybérlet) vagy a komfort nélküli lakás bérbeadása nem lakás, hanem egyéb más (üdülés, pihenés, közületi szerv dolgozóinak elszállásolása, műterem, iroda, rendelő stb.) célokat szolgál, vagy nem lakás céljára szolgáló helyiséget (üdülő, műhely, üzlet, garázs, műterem stb.) hasznosítanak albérlet útján, az ebből származó jövedelem adóköteles.

(4) A gyermekgondozással kapcsolatos adómentesség nem vonatkozik a gyermekek keresetszerű nyaraltatására (ellátására). Egyéb esetben az adómentesség legfeljebb öt gyermek - alkalmazott foglalkoztatása és óvodai (iskolai) jellegű oktatás (nyelv, zene stb.) nélküli - gondozásából származó jövedelemre terjed ki.

(5) Adómentes a 3/1966. (IV. 30.) OT-PM-ÉVM sz. rendelet alapján végzett épületbontásból származó, anyagban megjelenő jövedelem, ha az anyagot nem értékesítik.

23. §

(1) Az adómentesség nem illeti meg a társasági adó alá nem vont vagy alóla mentesített társasági nyereségből magánszemélyt megillető részesedést (jövedelmet).

(2) Ha a társasági adóval adóztatott nyereség részben vagy egészben magánszemélyek között felosztásra kerül, az ebből származó jövedelem adóköteles.

24. §

Ha a jogszabály másként nem rendelkezik, az R. és e rendelet alkalmazásában az adómentességet biztosító összeghatár átlépése esetén a teljes jövedelem adóköteles.

Az adókötelezettség keletkezése és megszűnése

25. §

Az adókötelezettség szempontjából közömbös, hogy az adózó kereseti tevékenységét (foglalkozását) iparjogosítvány, más hatósági engedély vagy jogszabály alapján vagy anélkül folytatja, vagy tevékenysége csak ideiglenes, illetőleg rövid ideig tart. Így adóztatni kell az alkalmi fuvarozókat, a házilagos építkezésben - ellenszolgáltatás mellett - iparengedély nélkül közreműködő vállalkozókat stb. is. Az engedély nélkül, illetőleg a szabályokkal ellentétben folytatott tevékenység adóztatása mellett azonban az egyéb jogkövetkezmények érvényesítésére az illetékes szerv figyelmét fel kell hívni.

26. §

(1) Az adókötelezettség keletkezését, megszűnését, az adóköteles tevékenység szüneteltetését, valamint a telep- és a lakóhelyváltozást - az azt követő 8 napon belül - az adózó a telephelye, ennek hiányában az állandó lakóhelye vagy szokásos tartózkodási helye (a továbbiakban: telephely) szerint illetékes alábbi szervhez (a továbbiakban: adóhatóság) köteles bejelenteni:

a) kisiparos és magánkereskedő (adóközösségben adózó) a megyei, megyei városi illetékhivatalhoz, a fővárosban a kerületi tanács végrehajtó bizottságának pénzügyi feladatot ellátó szakigazgatási szervéhez;

b) minden más adózó a községi, nagyközségi szakigazgatási szervhez, illetőleg a városi - fővárosi kerületi - tanács végrehajtó bizottságának pénzügyi feladatot ellátó szakigazgatási szervéhez, megyei városban a kerületi hivatalhoz.

(2) Ha a közkereseti társaság keretében működő vásározó kereskedők lakóhelye nem ugyanazon adóhatóság illetékességi területén van, telephelynek annak a társasági tagnak a lakóhelyét kell tekinteni, akinek az egyéni iparjogosítványa későbbi keletű. Egyezőség esetén a társaságot képviselő tag lakóhelye a társaság telephelye.

(3) Az (1) bekezdésben foglalt bejelentési kötelezettség nem terheli az adólevonás, valamint az állandó adókulcs (adótétel) útján adózókat.

(4) A bejelentésnek tartalmaznia kell:

a) az adózó nevét, személyi számát és lakásának, üzletének, műhelyének (telephelyének) címét;

b) az adóköteles tevékenység (foglalkozás), jövedelemforrás megjelölését;

c) az adókötelezettség vagy a szüneteltetés kezdetének, illetőleg megszűnésének, a telep- vagy lakóhelyváltoztatásnak az időpontját.

(5) Az adókötelezettség megszűnésének (szünetelésének) az adózó hibájából történt késedelmes bejelentése esetén az adókötelezettség megszűnését (szünetelését) a bejelentés napjától kell számítani. Más szakigazgatási (ipari, kereskedelmi stb.) szervhez is tett kötelező bejelentés esetén a korábbi bejelentés időpontja az irányadó.

(6) Nem tekinthető az adókötelezettség megszűnésének, ha az adózó a telep- vagy a lakóhelyét változtatja meg. Ilyen esetben az adóztatás folyamatosságát olyképpen kell biztosítani, hogy az adót az új telep-, illetőleg lakóhelyen csak az adóévet követő évtől kezdődően kell megállapítani.

(7) Az adókötelezettség megszűnése esetén a 30. § (3) bekezdése szerint soron kívül kell eljárni. Szünetelés esetén pedig a szünetelés időtartamára esedékes adóelőlegre a behajtási eljárást kell felfüggeszteni, illetőleg az adóátalányt kell időarányosan helyesbíteni. Ha az idényjellegű szakmában dolgozó kisiparos vagy magánkereskedő adóját erre tekintettel állapították meg, csak az idény alatti szüneteltetés esetén van helye adóhelyesbítésnek.

(8) Ingatlan bérbeadása vagy elidegenítése esetén, telephelynek az ingatlan fekvése helyét kell tekinteni. Üzlet szerződéses üzemeltetése esetén telephelynek az üzletet kell tekinteni.

(9) Ha az üdülő, családi ház, lakás használója (bérlője, tulajdonosa) a helyiséget üdülés (pihenés) céljára idegenforgalmi szerv közbejötte nélkül, belföldi vagy külföldi magánszemély, illetőleg külföldi jogi személy részére ellenértékért - részben vagy egészben - át kívánja engedni, köteles ezt évenként, legkésőbb a tényleges átengedés napján a helyiség fekvése szerint illetékes adóhatósághoz írásban bejelenteni. A bejelentésnek tartalmaznia kell a helyiséget átengedő személy nevét, személyi számát és lakcímét, továbbá az átengedésre kerülő helyiségek számát és pontos címét.

Az adó Fizetésére kötelezett személy

27. §

(1) Magánkereskedők közkereseti társasága és a jogszabályba ütköző módon működő társulás az adóköteles jövedelme után, valamint a házastársi vagyonközösség fennállása alatt a közös vagyonhoz tartozó vagyontárgy elidegenítéséből, hasznosításából származó jövedelem után minden esetben, egyéb társulás vagy vagyonközösség adóköteles jövedelme után pedig abban az esetben, ha a tagoknak a jövedelemből való részesedése nem tisztázható, az adót a képviselő tag (társ) vagy bármelyik házastárs terhére kell megállapítani, a tagok (társak, házastársak) egyetemleges fizetési kötelezettsége mellett.

(2) Ha az (1) bekezdésben említett egyéb társulás vagy vagyonközösség jövedelme a tagok között felosztásra került, a tagokat jövedelmük arányában külön-külön kell adó alá vonni.

(3) Fő- és alvállalkozás esetében a fővállalkozó mellett külön az alvállalkozót is adóztatni kell. Az alvállalkozó részére kifizetett összeggel azonban a fővállalkozó bevételét csökkenteni nem lehet, hanem az alvállalkozó részére teljesített kifizetést üzleti kiadásként kell elszámolni.

(4) Társasházközösség tulajdonában álló, nem lakás céljára szolgáló helyiség bérbeadása esetén a tagok helyett a közösség - a tagok egyetemleges felelőssége mellett - összevontan fizetheti meg az adót, ha ehhez az összes tag írásban hozzájárul, és ezt az adóhatóságnál igazolják.

Az adó kivetése adóbevallásadási kötelezettség mellett

28. §

Az adót (adóátalányt) az az adóhatóság veti ki, amelynek illetékességi területén az adózónak az adóbevallás adására megállapított időben telephelye van [26. § (1) bek.], figyelemmel a 26. § (6) bekezdésében említett telephelyváltozásra.

29. §

(1) Csak felhívásra kell adóbevallást adnia az adófizetésre kötelezettnek arról a jövedelemről, amely után

a) adómentesség illeti meg;

b) levonásos rendszerben vagy állandó adókulcsosai (adótétellel) adózik;

c) tételes adóátalany útján adózik, és megfelel a 49. §-ban foglalt feltételeknek;

d) a c) pont alá nem eső adóátalányozás vagy adórögzítés útján adózik, ha az adó alapját képező adóköteles jövedelmének növekedése a 20%-ot nem haladta meg; továbbá

e) a gyűjtőkereskedőnek, ha a textilhulladék értékesítéséből származó bevétele a 200 000 forintot, vagy ha összbevétele az 500 000 forintot nem haladta meg; valamint

f) az R. 2. §-a (1) bekezdésének e/l. pontja alapján adómentességben részesült adózó házastársának, ha az ipart vagy magánkereskedelmet özvegyi jogon tovább folytatja és az adómentesség feltételeinek megfelel.

(2) A kisiparosokat és a magánkereskedőket adóbevallás adására az adóközösség is felhívhatja. Felhívás nélkül [30. § (1) bek.] köteles adóbevallást adni bevételéről, árubeszerzéséről, árukészletéről - a 67. § (2) bekezdésében meghatározott bizonylatok alapján - a szerződéses üzemeltetésű üzlet vezetője, ha árbevétele a szerződésben megjelölt összegnek az adóévre vonatkozó hányadát több mint 200 000 forinttal meghaladta.

30. §

(1) Az adóévben elért adóköteles jövedelemről a következő év január hónap 15. napjáig - figyelemmel a 26. § (6) bekezdésében foglaltakra is - az adóközösségben adózó két példányban az adóközösséghez (52. §), minden más adózó a 26. § (1) bekezdésének b) pontjában meghatározott adóhatósághoz adóbevallást köteles adni.

(2) Ha az adókötelezettség évközben keletkezett, az adóévre szóló adóelőleg megállapítása végett az adókötelezettség keletkezésétől számított 45 napon belül adóbevallást kell adni - a gyűjtőkereskedő és a szerződéses üzemeltetésű üzlet vezetőjének kivételével - az első 30 nap alatt elért adóköteles jövedelméről.

(3) Soron kívül kell az adót megállapítani, ha

a) az adó beszedése veszélyeztetett;

b) olyan adókötelezett felfedéséről van szó, aki adókötelezettségét nem jelentette be, vagy akinek adókötelezettsége a 16. § (9) bekezdésében foglaltak alapján áll be;

c) az adózó adókötelezettsége megszűnik;

d) az adókötelezettség üzlet, műhely, iroda és egyéb helyiség, valamint telek használati jogának - közületi szerv részére - a közületi elhelyezési eljárás előtti (eljáráson kívüli) megállapodással történő átruházása, továbbá ingatlan elidegenítése folytán áll be.

(4) A (3) bekezdésben foglalt esetekben - az a) pont kivételével - az adókötelezett felhívás nélkül is köteles 15 napon belül adóbevallást adni. Az adóbevallásadási kötelezettség elmulasztása esetén a rendelkezésre álló adatok alapján kell az adót megállapítani.

(5) Azok, akik az R. 1. §-ának (2) bekezdése alapján nem minősülnek belföldi illetőségű személynek, továbbá azok a belföldi illetőségű személyek, akiknek állandó belföldi lakóhelye vagy szokásos tartózkodási helye megszűnik, soron kívül kötelesek az adóköteles jövedelmeikről - ideértve az adólevonás útján adóztatott jövedelmeiket is - az (1) bekezdésben megjelölt adóhatósághoz adóbevallást adni az itt-tartózkodás megszűnése előtt és az annak alapján kivetett adót megfizetni.

31. §

(1) Az adóbevallást az. adófizetésre kötelezett személynek, meghatalmazottjának vagy vagyonkezelőjének kell az adóhatóságnál (adóközösségnél) megtennie, az erre a célra szolgáló hivatalos nyomtatványon. A külföldi pénznemben keletkezett és az adóbevallás napjáig forintra át nem váltott jövedelmek összegét az adóbevallás napján érvényes, a Magyar Nemzeti Bank által közzétett hivatalos nem kereskedelmi középárfolyamon kell forintra átszámítani.

(2) Ha az adófizetésre kötelezett több olyan adóköteles tevékenységet (foglalkozást) folytat, illetőleg több jövedelemforrással rendelkezik, amelyekből származó jövedelmei után adókivetés útján kell adóznia, az adóközösség útján adóztatható jövedelméről csak az adóközösséghez, az egyéb jövedelméről pedig a telephelye, annak hiányában állandó lakóhelye (szokásos tartózkodási helye) szerint illetékes adóhatósághoz kell - jövedelemforrásonkénti részletezéssel - egy példányú adóbevallást benyújtani.

(3) Az adóhatóság, (adóközösség) köteles az adóbevallásokat alaki és tartalmi szempontból haladéktalanul felülvizsgálni, és az esetleges hiányokat nyomban pótoltatni, illetőleg a hiányos adóbevallást az adókötelezettnek - rövid határidő kitűzése mellett - pótlásra visszaadni.

(4) A kitöltetlen vagy számszerű adatokat nem tartalmazó adóbevallási ív benyújtása bevallásadásnak nem tekinthető, és nem mentesít a kötelezettség elmulasztásának következményei alól. Az aláírás elengedhetetlen alaki kelléke az adóbevallásnak.

(5) Ha az adókötelezett elháríthatatlan akadály miatt adóbevallását a megszabott határidőben beadni nem tudja, a gátló körülmények igazolása mellett halasztást kérhet az adóhatóságtól (adóközösségtől).

32. §

(1) Az adóköteles jövedelem megállapításánál az egyes jövedelemforrások bevételéből kell kiindulni. Az adóévben tényleg elért bevételt kell figyelembe venni, tekintet nélkül arra, hogy az korábbi vagy későbbi évekre vonatkozik.

(2) Bevétel mindaz, ami készpénzbevétel vagy jóváírás formájában, illetőleg bármilyen más címen az adóköteles tevékenységgel kapcsolatban az adóévben az adózó rendelkezésére állt. A készpénzt a felvétele napján, a jóváírt összeget a jóváírás napjával kell a bevételhez számítani.

(3) Bevételként kell figyelembe venni azoknak a termékeknek a forgalmi értékét is, amelyeket az adózó saját céljára felhasznál, vagy másnak ingyen átenged, valamint az értékesített állóeszközért kapott ellenértéket, ha a termékelőállítás költségeit, illetőleg az állóeszköz beszerzési árát vagy értékcsökkenését bármely évben a kiadásai között elszámolta.

(4) Az áru szállításáért vagy csomagolásáért külön felszámított összeget bevételként kell számításba venni. A visszavett csomagolóanyag értékét azonban a bevételből le kell vonni. Ha a vevő a szállított terméket részben vagy egészben visszaadja, az e címen visszafizetett összeggel a bevételt ugyancsak csökkenteni kell.

(5) Nem számít bevételnek az adózó által felvett kölcsön, az általa nyújtott kölcsönre történt visszafizetés, az üzletbe fektetett eszközök (pénz stb.) értéke, valamint az élet- és vagyonbiztosítás alapján kapott kártérítés.

(6) Ingatlanértékesítésnél, ha a felek az ellenérték tekintetében részletfizetésben állapodnak meg, a teljes ellenértékét abban a naptári évben kell bevételnek tekinteni, amelyben az ügylet létrejött. Az adót azonban a törlesztő-részleteknek a teljes ellenértékhez viszonyított arányában lehet megfizetni.

33. §

(1) A bevételből levonható az a termelési és kezelési költség, amely a bevétel megszerzése és biztosítása érdekében az adóévben felmerült, illetőleg kifizetést nyert

(2) Termelési és kezelési költségek: az anyag- és árubeszerzésre, a szállításra, a karbantartásra, az állóeszközök indokolt felújítására a vásárolt fogyóeszközre fordított összegek, a társadalombiztosítás alá eső és a bérügyi rendelkezések megtartása mellett kifizetett bérköltségek és járulékaik - ideértve az alkalmazottak munkabére után járó külön általános jövedelemadót is -, az alkalmazottnak a fogyasztói árváltozással kapcsolatban kifizetni rendelt munkabérkiegészítése, az egyéb üzemi költségek (üzlet stb. bére, a fűtés és világítás költsége, a távbeszélő díja, a saját közlekedés és szállás költsége - ide nem értve a lakás és telephely közötti utazás költségét -, a telephelytől távol foglalkoztatott dolgozók utazási, étkezési és szállásköltsége, a műszaki leírás, tervrajz stb. költsége, a bérmunka díja, a hatóságilag előírt munkaruha, védőöltözet, védőeszköz, a munka-, baleset- és környezetvédelmi berendezés költsége, az alvállalkozó részére adott ellenérték, az adóköteles tevékenységgel kapcsolatban igénybe vett OTP hitelre fizetett kamat stb.), továbbá a tevékenységgel összefüggő tagdijak, a betegségi biztosítás, a kötelező nyugdíjbiztosítás, a kifizetett kötbér, a termeléssel összefüggő perköltség, az alkalmazottnak megítélt és kifizetett baleseti kártérítés stb. Termelési költségnek kell tekinteni a megrendelő által igazolt garanciális javítás során felmerült költségeket, valamint - magánkereskedőknél és a vendéglátóipart folytatóknál - igazolt árubeszerzéseikkel kapcsolatban az állami üzletekre vonatkozó belkereskedelmi miniszteri rendeletben megjelölt normalizált hiánynak az árbevételre vetített mértékét is.

(3) Termelési és kezelési költségként kell figyelembe venni a kizárólag üzemi (üzleti) célt szolgáló épületek, gépek, berendezések, felszerelési tárgyak, járművek (a továbbiakban: állóeszköz) beszerzési árát is. A gépek, berendezések és felszerelési tárgyak akkor tekintendők állóeszköznek, ha elhasználódási idejük - rendeltetésszerű használat mellett - három évnél hosszabb, beszerzési értékük 20 000 forintnál nagyobb, és külön rendelkezés nem utalja a fogyóeszközök körébe. Az állóeszköz beszerzési árát az alábbiak szerint lehet költségként elszámolni:

a) az állóeszköz pótlásakor (értékesítésekor, selejtezésekor) teljes egészében, vagy

b) a kisiparosoknál és magánkereskedőknél - ideértve a társasági adó alá eső tevékenységet folytató társaságokat is - az 1969. január hó 1. napját követően beszerzett állóeszközök évenkénti értékcsökkenési leírása útján, vagy

c) az élelmiszertárolás céljára beszerzett üzleti (üzemi) hűtőberendezések, valamint a lakossági szolgáltatást végző kisiparosok által gépek, berendezések, felszerelési tárgyak beszerzésére fordított és igazolt kiadásokból összesen legfeljebb-50 000 forintot a kiadás felmerülésének évében, a fennmaradó részt pedig az azt követő években a b) pont szerint.

(4) Ha az adózó az értékcsökkenési leírás adómentes elszámolását adóbevallásában, illetőleg a jogorvoslat során nem kérte, ezt az érintett állóeszközzel kapcsolatban a későbbiek során már nem igényelheti. Ilyen esetben a (3) bekezdés a) pontjában foglaltak szerint kell eljárni.

(5) Ha az értékcsökkenési leírás alá vont állóeszközt az adózó, annak teljes leírása előtt pótolja (értékesíti, kiselejtezi), további költségként a régi állóeszköz beszerzési árának csak azt a részét számolhatja el egy összegben, amely leírásra még nem került. Ha a pótolt vagy kiselejtezett állóeszköz később kerül értékesítésre, azzal kapcsolatban ilyen címen már további költség nem számolható el.

(6) Az állóeszköz nyilvántartásban [65. § (5) bek.] az év utolsó napján szereplő állóeszköz beszerzési árának (értékének) az alábbiakban meghatározott részét kell értékcsökkenés címén évenként - a teljes leírásig - adómentesen elszámolni :

a) faépületnél, pavilonnál 10%,

b) az a) pont alá nem eső épületeknél, építményeknél 5%,

c) gépeknél, berendezéseknél, felszerelési tárgyaknál, a kizárólag sajátos üzemi (üzleti) járműveknél 20%.

(7) Az állóeszközökről, az anyag- és árukészletekről, a félkész- és késztermékekről a tevékenység megkezdésekor és azt követően minden év utolsó napján, illetőleg a tevékenység megszűnésekor vagyonleltárt kell készíteni. Az állóeszközt, továbbá az anyag- és árukészletet beszerzési áron, az adózó által előállított félkész- és késztermékeket pedig az előállítási költségek figyelembevételével kell értékelni. Előállítási költségként nem vehető számításba az adózó saját munkájának-ellenértéke. Olyan épület esetében, amelynél a kivitelezés sajátosságai miatt a ráfordítási költségek bizonylattal maradéktalanul nem igazolhatók, az épület beszerzési árát - vitás esetben - szakértő bevonásával kell megállapítani.

(8) A termelési és kezelési költséggel, valamint a családi pótléknak megfelelő összeggel csökkentett bevételből csak az adóköteles tevékenységgel kapcsolatos illetéket, az adóévben esedékes és befizetett forgalmi adót lehet levonni. Az adóvizsgálat alapján megállapított adórövidítéssel, a jogszabály megsértéséből származó egyéb kötelezettséggel kapcsolatos befizetéseket (birság, adópótlék, adóbehajtási illeték, tisztességtelen haszon elvonása, vagyonelkobzás stb.) levonni nem lehet.

(9) Az R. 7. §-a (1) bekezdésének b) pontja szerint csak a családi pótlékról szóló rendelkezésekben meghatározott gyermekek eltartásáról gondoskodó és adókivetés útján adózónál csökkenthető a bevétel a családi pótlék évi, illetőleg időarányos összegével, ha a gyermekek után maga az adózó vagy más családi pótlékra nem jogosult és őket kizárólag adóköteles jövedelméből tartja el. Ha az adózónak több - adókivetés alá eső - jövedelemforrásból van jövedelme, a főfoglalkozásnak minősülő tevékenységéből származó bevételt kell a fenti módon csökkenteni. A csökkentésre való jogosultság feltételeit megfelelően igazolni kell.

34. §

A bevételből nem vonható le:

a) a vagyonállag gyarapítására fordított kiadás, valamint az adósságokra teljesített törlesztés;

b) a fel nem használt, illetőleg a nem értékesített anyag- és árukészlet beszerzésére, előállítására kiadásként elszámolt összeg;

c) az adózóval munkaviszonyban vagy munkaviszonynak nem minősülő, de rendszeres és személyes munkavégzésre irányuló jogviszonyban nem álló segítő családtagok vagy közreműködők munkájáért pénzben vagy természetben nyújtott szolgáltatás, kivéve a házastárs esetében a 36. § (1) bekezdésében meghatározott összeget;

d) a kötelezettség nélkül adott ajándék, adomány - ide nem értve a társadalmi gyűjtéssel kapcsolatos adományt - és más ingyenes szolgáltatás;

e) a háztartásra, a személyes szükségletek kielégítésére pénzben vagy természetben fordított kiadás (háztartási kivét).

35. §

(1) A vagyonállag az adóévet megelőző év utolsó napján meglevő állóeszköz együttes állománya.

(2) A vagyonállag gyarapításának kell tekinteni minden esetben azokat az elszámolt kiadásokat, amelyeket az adóévet megelőző év utolsó napján a leltárban nem szereplő állóeszközök beszerzésére fordított az adózó.

(3) Vagyonállagként az olyan sajátos üzemi gépjármű vehető figyelembe, amelyet az adózó kizárólag adóköteles tevékenységével kapcsolatban tud használni. Fenntartási, javítási és felújítási költséget csak az ilyen gépjárművek után lehet adómentesen elszámolni. Saját személygépkocsi, motorkerékpár (nem üzemi gépjármű) használata esetén - a megtett utakról vezetett nyilvántartás alapján - utazási és szállítási költségként a közületi használatra igénybevett gépjárművekre vonatkozó rendelkezések szerinti térítési díjnak megfelelő összeg számolható el. Nem üzemi gépjármű esetén - útnyilvántartás hiányában - a tevékenység jellegétől függően legfeljebb havi 500 km futásteljesítmény vélelmezhető és utána az említett közületi térítési díjnak megfelelő összeg számolható el költségként. A tevékenységét özvegyi jogon folytató adózó az alkalmazottja üzemi célra használt gépjárműve után is elszámolhatja az előbbi költségeket, ha ezt az alkalmazottat a saját szakképesítésének hiánya miatt köteles foglalkoztatni és saját gépjárműve nincs.

(4) Annak érdekében, hogy az évi bevételt csak az azzal kapcsolatos költségek terheljék, az adóévben elszámolt kiadásokat az anyag- és árukészletről, a félkész- és késztermékekről felvett nyitóleltár értékével növelni, a záróleltár értékével pedig csökkenteni kell.

36. §

(1) Ha az adózó a családtagját munkaviszonyban, illetőleg munkaviszonynak nem minősülő, de rendszeres és személyes munkavégzésre irányuló jogviszonyban alkalmazza, vagy szerződéssel szakmunkástanulóként foglalkoztatja, a részére - a bérügyi rendelkezések megtartásával - kifizetett és társadalombiztosítási járulék alá vont járandóságot a bevételből le kell vonni. A segítő családtag házastárs után a foglalkoztatása időtartamára havi 2000 Ft összeg költségként elszámolható.

(2) A rendelet alkalmazása szempontjából az a házastárs minősül segítő családtagnak, aki a kisipari termelő (szolgáltató) vagy magánkereskedelmi tevékenységben legalább napi 4 órán át részt vesz.

(3) Az élet- és vagyonbiztosítás díját adómentesen elszámolni nem lehet.

(4) Az iparjogosítvánnyal működő kisiparosok, illetőleg magánkereskedők által létrehozott polgári jogi társaság, közkereseti társaság, a szerződéses üzemeltetést [10. § (5) bek.] folytató polgári jogi társaság, az állami vállalat kiskereskedelmi illetőleg vendéglátóipari üzletét bérlet alapján üzemeltető polgári jogi társaság esetében a tagok (a vezető) adóztatásánál az adó alapja nem csökkenthető azon a címen, hogy a társaság jövedelme (nyeresége) nem került a teljes egészében felosztásra.

37. §

(1) Ingatlan elidegenítéséből [3. § (5)-(8) bekezdés] származó adóköteles jövedelem megállapításánál - kivéve a 40. § (1) bekezdésének f) pontjában meghatározott esetet - az ingatlannak az illetékkiszabás alapjául vett elidegenítéskori és szerzéskori forgalmi értékéből kell kiindulni. Ha az illetékjogszabály szerint nem a tényleges forgalmi érték képezte az illetékkiszabás alapját, vagy illetéket nem kellett kiszabni, a tényleges forgalmi értékből kell kiindulni.

(2) Az (1) bekezdésben foglaltak szerint meghatározott értékkülönbözetből le kell vonni a szerzés és az elidegenítés közötti időben felmerült, a vagyonállagot gyarapító beruházások (épületráépítés, kerítés, járda, közműfejlesztés, fásítás, építménylétesítés stb.) költségét, az adóköteles jövedelem megszerzésével vagy a vagyon értékét növelő egyéb, továbbá az ingatlan értékesítésével (megosztásával) kapcsolatos kiadásokat (ügyvédi költség, viselt illeték stb.), valamint az ingatlan szerzéskori forgalmi értékének évi 5%-át, mint kamathozadékot.. A kamathozadékot a szerzést követően az ingatlanra emelt lakóépület (lakószoba) létesítési költsége után is el kell számolni, a használatbavételi engedély keltétől az elidegenítésig terjedő időre. Nem lehet a kamathozadék alapjául venni a vagyonállagot gyarapító egyéb beruházásokat, valamint az elidegenítés időpontjában fennálló vételár- és építésikölcsön tartozást. Tanácsi értékesítésű lakás vagy munkáslakás, elidegenítése esetében kiadásként figyelembe kell venni továbbá a 11/1974. (IV. 10.) PM-ÉVM rendelet értelmében visszafizetett állami támogatást, ha a szerzéskori forgalmi érték ezzel az összeggel csökkentett tényleges értékkel lett figyelembe véve. Kiadásként nem lehet elismerni a használattal kapcsolatos költségeket

(3) A rendelet alkalmazása szempontjából akkor minősül az ügylet cserének, ha az ingatlan tulajdonjogának és használati jogának átruházásán, illetőleg az esetleges vételár- vagy építési kölcsöntartozáson kívül egyéb teljesítésre egyik fél sem köteles. Ez esetben a cserébe kapott ingatlannak a csere időpontja szerinti és a cserébe adott ingatlan szerzéskori forgalmi értékéből kell kiindulni az értékkülönbözet kiszámításánál. Az értékkülönbözetből le kell vonni a (2) bekezdésben említetteken kívül az egyes ingatlanokat terhelő átvállalt, említett tartozásokat.

(4) Épületráépítés esetében a (2) bekezdésben említett költségként az épületre fordított tényle,-ges kiadást kell figyelembe venni. Költségként kell továbbá elismerni az elidegenítő által vagy mások által ellenérték nélkül végzett szak- vagy segédmunkának a normatívák szerint számított értékét.

(5) A 3. § (8) bekezdése szerint meghatározott adókötelezettség esetében a szerzéskori forgalmi értéket az ingatlan belterületbe vonását elrendelő hatósági döntést közvetlenül megelőző időponttal kell az (1) bekezdésben foglaltak szerint számításba venni. Az elidegenítéskori forgalmi értéket, valamint az értékkülönbözetből levonható tételeket az (1)-(4) bekezdés szerint kell meghatározni. Az adóhatóság - szükség esetén más hatóság vagy szerv bevonásával - köteles megállapítani és 15 évig nyilvántartani a fenti döntést közvetlenül megelőző állapot szerinti, e § alapján megállapított forgalmi értéket, és erről a tulajdonost határozattal értesíteni.

(6) Ingatlanelidegenítés [3. § (5)-(8) bekezdés] esetében az adóhatóság az adóalapot mérsékelheti, ha az adózó az ingatlant kényszerítő személyi körülményei (pl. haláleset, baleset, egészségromlás, más településre költözés, házasság, annak felbontása stb.) miatt idegenítette el.

(7) Üzletnek, műhelynek, irodának és egyéb helyiségnek, valamint teleknek közület részére - közületi elhelyezési eljárás előtt (eljáráson kívül) - a felek közötti megállapodás alapján, határidő nélküli használatra történő, a 3. § (1) bekezdése alapján adóköteles átengedése eseten az adó alapja - a 40. § (1) bekezdésének i) pontjában foglaltaktól eltérően - a kapott teljes ellenérték. Ha az ellenértéket bérlő kapja, abból az adóalap megállapításakor le kell vonni az általa az ingatlan használatba vételéért korábban esetleg fizetett ellenértéket, valamint az ingatlanra igazoltan ráfordított, a használati értéket növelő és részére más címen meg nem térített olyan kiadást, amelynek értéknövelő jellege az ellenértékben is kifejezésre jutott.

(8) A 3. § (10) bekezdése szerinti adókötelezettség esetén az adóköteles jövedelmet a vagyonszerzésre, életvitelre fordított bruttó jövedelemből kiindulva kell megállapítani. Az adó alapja az a jövedelemrész, amely a bruttó jövedelemből az adómentes és a már adózott jövedelmek levonása után fennmarad. E jövedelemrészt teljés egészében abban az évben kell adó alá vonni, amelyben azt az adóhatóság a tudomására jutott adatok alapján megállapítja.

(9) A (8) bekezdés alkalmazásában bruttó jövedelemként kell számításba venni különösen az ingatlanok, a nagyértékű ingóságok szerzésével, továbbá a jellemző életvitellel kapcsolatos kifizetéseket, ideértve a más személy részére esetleg adott jelentős juttatásokat is. A bruttó jövedelemként számításba vett összegeket okmányok alapján, illetőleg az árviszonyokra figyelemmel kell megállapítani. A bruttó jövedelemből azokat az adómentes vagy már adózott jövedelmeket kell levonni, amelyek az említett kifizetéseket megelőző időpontban igazoltan keletkeztek, és e célokra felhasználhatók voltak. Adómentesnek azt az összeget kell tekinteni, amely a keletkezése idején hatályos jogszabályok szerint mentes volt az adó alól. Magánszemélytől származó ajándék vagy kölcsön csak akkor fogadható el adómentesnek, ha a juttató legalább valószínűsíti az összeg eredetét és juttatása indokait.

38. §

(1) Az adóköteles jövedelmet abban az esetben kell az adóbevallás alapján megállapítani, ha az adófizetésre kötelezett a bevételeit és kiadásait bevallotta és megfelelő bizonylatokkal igazolta (valószínűsítette), illetőleg bevallott jövedelme a jövedelmi viszonyainak megfelel.

(2) Az adóhatóság (az adóközösség) köteles az adóbevallásban foglalt adatokat mérlegelni és amennyiben az adatok helyessége tekintetében kételyei vannak, köteles azokat tisztázni és megállapításait rögzíteni.

(3) Adóbevallás alapján történő adóalap megállapításnak minősül az is, ha a bevallott adóköteles jövedelmet a nem igazolt vagy el nem fogadható kiadásokkal az adóhatóság növeli.

39. §

(1) Becslési eljárást kell alkalmazni, ha bizonyítást nyert, hogy az adózó

a) adóbevallást nem adott, vagy adóbevallásának hiányosságait nem pótolta, illetőleg az abban szereplő adatok helyességét nem igazolta;

b) könyvvezetési, számlázási kötelezettségét nem vagy hiányosan teljesítette;

c) olyan adóbevallást tett, amelyben szereplő jövedelme nem felel meg életkörülményeinek, jövedelmi és vagyoni viszonyainak, tevékenységi körének, jellegének, illetőleg a szakmában elérhető haszonnak.

(2) A becslést a szakmai sajátosságokra figyelemmel a következők szerint kell lefolytatni :

a) a szakmában elérhető haszon százalékának megfelelő haszonkulcs figyelembevételével, ha a bevétel elfogadható;

b) a felhasznált anyag- és árukészlet ismeretében az árképzés szabályai szerint;

c) más esetekben pedig a rendelkezésre álló egyéb adatok (energia fogyasztás, más hasonló adózóval való összehasonlítás, életkörülmények, vagyoni viszonyok alakulása stb.) alapján.

40. §

(1) A legkisebb adóköteles jövedelem - figyelemmel a 36/1971. (XII. 17.) PM rendelet 21. §-ának (1) bekezdésében foglaltakra is - a következő :

a) kisiparosnál a szakmában foglalkoztatott szakmunkást megillető átlagmunkabérnek

- alkalmazott hiányában 10-90%-kal;

- alkalmazott foglalkoztatása esetén alkalmazottanként 30-100%-kal

növelt összege;

b) magánkereskedőnél az állami kiskereskedelmi hálózatban foglalkoztatott dolgozók bértáblázata 25/VI. - dohányárusnál, szilárd tüzelőanyag kereskedőnél 23. - jelzőszáma szerinti, továbbá a vendéglátó hálózatban foglalkoztatottak bértáblázata 10. jelzőszáma szerinti felső bértételnek az a) pont szerint növelt összege, kivéve a gyűjtő-kereskedőt, akinél a bruttó bevétel 15%-ának megfelelő összeg;

c) mező- és erdőgazdasági ingatlan bérbeadásánál a kapott bér 90%-a;

d) személyi tulajdont képező lakásnak lakás céljára, valamint lakásnak közületi szerv dolgozói elhelyezése, elszállásolása céljából közvetlenül történő bérbe-, albérletbeadásánál a bér 30%-a;

e) ebtenyésztőnél a bevétel 30%-a;

f) ingatlan elidegenítése esetén [3. § (5)-(8) bekezdés], ha az ingatlan szerzéskori forgalmi értéke megnyugtató módon nem állapítható meg, az ingatlan elidegenítéskori forgalmi értékének 30%-a, a gyógy- és üdülőhellyel rendelkező településen 50%-a;

g) virágkertésznél és dísznövénytermesztőnél a bevétel 30-50%-a;

h) a Magyarországon szokásos tartózkodási helyük miatt adóköteles magánszemélyeknél a nem önálló munkából származó jövedelmeik tekintetében a munkadíjnak a Pénzügyminisztérium által a Pénzügyi Közlönyben mindenkor közzétett hányada, amely magában foglalja a 10. § (6) bekezdésében meghatározott költségtérítés jellegű egyes járandóságokat is;

i) minden egyéb tevékenység (jövedelemforrás) esetében (építési telek, udvar bérbeadása, ingóvagyon használatának átengedése, bizományosi, gyűjtői tevékenység stb.) a bevétel 80%-a, kivéve a 37. § (7) és a 47. § (7) bekezdésében foglalt esetet.

(2) Az (1) bekezdés a) és b) pontja szerinti legkisebb adóköteles jövedelem megállapításánál a tevékenység jellegét és helyét, az adózó foglalkoztatottságát, munkaképességét, gépi felszereltségét - ideértve a gépjárművet is - és egyéb körülményeit, alkalmazottainak szakképzettségét stb.), a segítő családtag teljesítményét is figyelembe kell venni. Indokolt esetben, az (1) bekezdés a) pontjában meghatározott átlag munkabértől eltérően - a bérügyi rendelkezések keretei között - magasabb összegű munkabért is számításba lehet venni.

(3) Az (1) bekezdés a) és b) pontjában foglaltaktól az 5000-nél kisebb lélekszámú községben, továbbá az ennél nagyobb községek és városok ellátatlan területén működő kisiparosoknál, magánkereskedőknél, valamint általában az idős, csökkent munkaképességűeknél az adóhatóság (adóközösség) indokolt esetben lefelé eltérhet.

41. §

(1) A 2. § (2) bekezdésének b) pontjában meghatározott tevékenységek jövedelme után az R. 8. §-ának (1) bekezdése szerint - a kerekítés szabályainak megfelelően - megállapított adóból a háztáji és kisegítő gazdaság jövedelemadójának a tevékenységgel kapcsolatos földterület után kivetett részét le kell vonni és a különbözetet kell előírni.

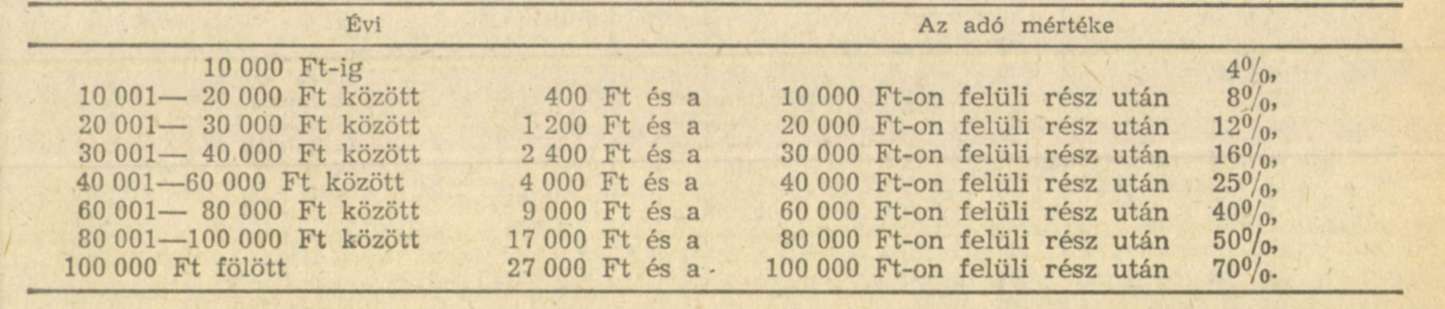

(2) Az R. 8. §-ának (2) bekezdésében foglalt adókulcsokat e rendelet 3. §-ának (5)-(8) bekezdése szerinti adókötelezettség esetén kell alkalmazni.

(3) A 30. § (5) bekezdésében megjelölt személyek ingatlan elidegenítésből vagy helyiséghasznosításból (bérbe-, albérletbeadás stb.) belföldről származó jövedelmét elkülönítetten kell adóztatni.

42. §

(1) Az R. 9. §-ának (1) bekezdésében említett adózók közül - ha az évi adóköteles jövedelmük a 100 000 forintot nem haladja meg -

a) a lakossági szolgáltató kisiparosokat és lakossági szükségletet kielégítő magánkereskedőket -az R. 9. §-a (1) bekezdésének a) pontjában meghatározott adókedvezményen túlmenően - további 10%;

b) ha az a) pont alatti adózók tevékenységüket kizárólag 3000-nél kisebb lélekszámú községben folytatják további 30% adókedvezmény illeti meg, továbbá

c) ha az a) pont alatti adózók tevékenységüket idegenforgalmi fejlesztésre kijelölt egyes településeken (4. sz. melléklet) állandó vagy idényjelleggel, állandó telephelyen folytatják - az illetékes szakigazgatási szerv véleményének meghallgatása után - további 10% adókedvezményben részesíthetők az R. 8. §-ának (1) bekezdése szerinti adókulcsokkal számított adóból.

(2) Az (1) bekezdés b) pontjában meghatározott adókedvezmény nem illeti meg azt az adózót, aki tevékenységét idényjelleggel kezdi meg vagy folytatja.

43. §

(1) Az R. 9. §-a (1) bekezdésének b) pontjában foglalt adókedvezményt a jogosultság időtartamára figyelemmel időarányosan kell megállapítani.

(2) Az R. 9. §-a (1) bekezdésének b) pontjában, valamint az e rendelet 42. §-ában foglalt adókedvezményt az adóbevallásban, ha pedig az adózó erre nem kötelezett, a 26. § szerinti bejelentésben kell kérni és a jogosultság igazolása mellett megadni. Az adókedvezményre való jogosultság megszűnését a kedvezményben részesített adózónak - függetlenül az adóbevallásadási kötelezettségtől - ugyancsak a 26. §-ban meghatározott módon be kell jelenteni.

(3) Adókedvezményt az adónak csak az után a része után lehet megállapítani, amely az adókedvezményre jogcímet biztosító jövedelemforrásra esik. Az adókedvezményt csak az iparjogosítvány alapján gyakorolt tevékenységből származó adóköteles jövedelem után megállapított adóból lehet megadni.

(4) Az R. 9. §-ának (1) bekezdésében meghatározott adókedvezmény a gyűjtőkereskedőt abban az esetben illeti meg, ha adóelőlegét nem kell rögzíteni (45. §). Az így megállapított adója azonban nem lehet kevesebb, mint a befolyt előlegből az adóra eső [45. § (3) bek.] rész.

44. §

(1) Az általános jövedelemadót naptári évenként kell megállapítani (adóév). Az adóbevallásadási kötelezettség mellett adókivetés útján adózók az adó kivetéséig adóelőleget kötelesek fizetni, amelyet a kivetett adóval szemben el kell számolni.

(2) Az adóévre szóló adóelőleget általában az előző évre kivetett végleges adó, illetőleg egy teljes évre átszámított adóalap utáni adó összegében kell előírni. Ha az adózó adókötelezettsége az adóévben keletkezett, az adóbevallás alapján kell az adóelőleget az adóév végéig terjedő időre soron kívül megállapítani.

(3) Az adóelőleget évközben csak akkor lehet emelni, ha az adózó jövedelmi viszonyaiban jelentős növekedés áll be. Jövedelemcsökkenés esetében az adóelőleg egy részére az adóbehajtást az adóhatóság felfüggesztheti.

(4) Ha a közületi szerv gyűjtőkereskedő részére e tevékenysége kapcsán ellenértéket fizet ki, köteles abból a bruttó kifizetés alapulvételével -2%-os adókulccsal - adóelőleget levonni és azt a kereskedő telephelye szerint illetékes községi (nagyközségi) szakigazgatási szervhez, illetőleg a városi - fővárosi kerületi - tanács vb pénzügyi feladatot ellátó szakigazgatási szervéhez, megyei városban a kerületi hivatalhoz, a tárgyhónapot követő hó 5. napjáig befizetni, tekintet nélkül a kifizetendő összeg nagyságára. Az átutaláson közölni kell a gyűjtőkereskedő nevét, telephelyét, a kifizetés jogcímét, időpontját és összegét. Azonosan kell eljárni a magánkereskedőtől vásárolt ITJ 69-6 számú termékért (kefe, ecset, meszelő, seprő) kifizetett ellenérték esetében is azzal az eltéréssel, hogy a levonásnál 3%-os adókulcsot kell alkalmazni, de mellőzni kell a levonást, ha a kereskedő a számlában adott nyilatkozatában magát adómentesnek jelentette ki. A gyűjtőkereskedő terhére az adóévre szóló adóelőleg [(2) bek.] helyett a levonás útján befolyt összegeket kell - határozat nélkül - adóelőlegként folyamatosan előírni.

45. §

(1) Ha az előleget a pénzügyminiszter külön utasítása alapján változatlan összegben véglegesiteni (rögzíteni) kell, erről az érdekelt adózókat a helyben szokásos módon értesíteni kell.

(2) Nem lehet az adóévre előírt adóelőleget - a gyűjtőkereskedő adóelőlegét kivéve - véglegesíteni (rögzíteni), ha az adókötelezettség az adóévben keletkezett.

(3) A gyűjtőkereskedőnek a 44. § (4) bekezdése alapján levont előlegét rögzíteni kell, ha bruttó bevétele a 29. § (1) bekezdésének e) pontjában meghatározott összeghatárokat nem haladta meg. Ennek során figyelemmel kell lenni arra, hogy az előlegként befolyt összeg községfejlesztési hozzájárulást is tartalmaz. Ha a forgalom a 29. § (1) bekezdésének e) pontjában foglalt összegek bármelyikét túllépi, a végleges adót szabályszerűen meg kell állapítani és az előleggel szemben elszámolni.

46. §

(1) A közületi szerv (53. §) - a lakásépítő-, fenntartó, garázs- és üdülőszövetkezet kivételével - az 1000 forintot elérő, illetőleg meghaladó ellenértéket köteles a kisiparos telephelye szerint illetékes adóközösséghez átutalni. E rendelkezés alkalmazásánál részletekben történő kiegyenlítés esetén is a végösszeg értékét kell figyelembe venni. Az átutaláson közölni kell a kisiparos nevét, telephelyét, foglalkozását és az átutalás jogcímét.

(2) Az (1) bekezdésben megjelölt esetben a kis-. iparos köteles az általa adott számlán feltüntetni a telephelye szerint illetékes adóközösség címét és bankszámlaszámát. A számla másolatát a kifizetéshez előírt adóigazolással együtt az adóközösséghez kell benyújtani.

(3) Az R. 10. §-ának (3) bekezdésében meghatározott kezelési költségnek nem képezi alapját a kisiparos által felszámított forgalmi adó.

Az adó kivetése adóátalány, állandó adókulcs (adótétel) útján

47. §

(1) Adóátalány útján adóznak

a) a lakossági szükségletet kielégítő kisiparosok, magánkereskedők [15. § (3) és (5) bek.];

b) azok, akik mezőgazdasági vontatóval (traktorral), vontatóhoz kapcsolható pótkocsival, munkagéppel, tehergépkocsival ellenértékért munkát végeznek;

c) azok, akik helyiséget nem lakás, hanem üdülés (pihenés) vagy egyéb (műhely, üzlet, garázs stb.) célra magánszemélyeknek adnak bérbe, albérletbe, ide nem értve a szálloda és penzió (kemping), valamint az idegenforgalmi és más erre felhatalmazott szerv által közvetített fizetővendéglátás esetét;

d) azok, akik nem lakást, hanem egyéb helyiséget lakás céljára adnak bérbe vagy albérletbe.

(2) Adóátalány útján nem adóztatható:

a) az (1) bekezdés a) és b) pontjában meghatározott az az adózó, akinek az előző évi adóköteles jövedelme a 150 000 forintot meghaladta;

b) aki az adóévben - tevékenysége gyakorlásának időtartama alatt - átlagosan egynél több alkalmazottat foglalkoztat,

(3) Ha az adókötelezettség az adóévben keletkezett, az adóévben, továbbá az azt követő évre adóátalányt megállapítani nem lehet. Ez utóbbi alól kivételt képez az az eset, ha az adózó tevékenységét a megelőző évben legalább 10 hónapon át - idényszakmában a teljes idényben - gyakorolta

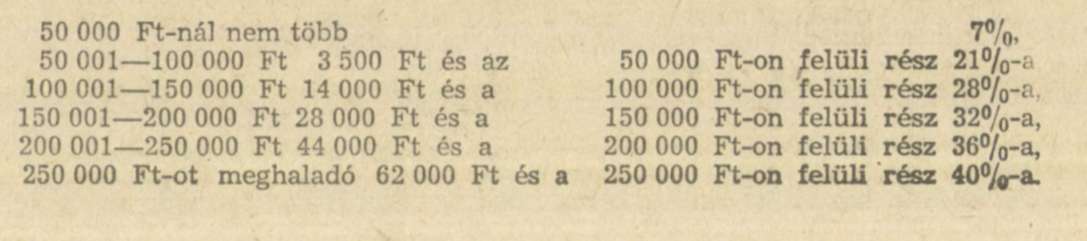

(4) Az adóátalány évi összegét az adóévet megelőző teljes évnek az R. 7. §-a szerint megállapított adóköteles jövedelme alapján, az R. 8. §-ának (1) bekezdésében szereplő adókulcsok alkalmazásával, az adókedvezményekre, valamint a szakmai és egyéb adottságokra tekintettel kell megállapítani.

(5) Az adóátalány nem foglalja magában az alkalmazottak után járó általános jövedelemadót.

(6) A (2)-(4) bekezdésben foglaltakat nem lehet alkalmazni az alábbi esetekben, amelyekben az adóátalányt a következők szerint kell megállapítani:

a) az (J) bekezdés c) és d) pontjában említett bérbe-, albérletbeadók - az üdülés (pihenés) céljára történő hasznosítás kivételével - a bruttó bevétel 30%-ának megfelelő adóátalányt kötelesek fizetni;

b) a helyiséget üdülés (pihenés) céljára bérbe-, albérletbeadók [(1) bek. c) pont]

évi 50 000 Ft-ot meg nem haladó bevétel eseten 30%-os,

évi 60 000 Ft-ot meg nem haladó bevétel esetén 35%-os,

évi 70 000 Ft-ot meg nem haladó bevétel esetén 40%-os,

évi 80 000 Ft-ot meg nem haladó bevétel esetén 45%-os,

évi 90 000 Ft-ot meg nem haladó bevétel esetén 50%-os,

évi 120 000 Ft-ot meg nem haladó bevétel esetén 55%-os,

évi 120 000 Ft-ot meghaladó bevétel eseten 60%-os

adókulccsal, a bruttó bevételre számított adóátalányt kötelesek fizetni.

(7) Helyiségnek üdülés, pihenés céljára történő átengedése esetén:

a) az adóátalány alapja - akár ellenértékért, akár ingyenesen történt az átengedés - nem lehet kisebb annál az összegnél, amit a vendég hasonló esetben az idegenforgalmi szerv útján általában fizetett volna. Amennyiben az átalány alapja az előzőek szerint nem állapítható meg, az adóátalány alapjaként évi 24 000 forint összeget kell vélelmezni;