15/2004. (IV. 5.) PM rendelet

a közösségi vámjog végrehajtásának részletes szabályairól

A közösségi vámjog végrehajtásáról szóló 2003. évi CXXVI. törvény (a továbbiakban: Vtv.) 82. §-a (1) bekezdésének a) -l) pontjaiban kapott felhatalmazás alapján a következőket rendelem el:

I.[1]

II. SZÁRMAZÁSRA VONATKOZÓ RÉSZLETSZABÁLYOK

Elfogadott exportőri engedély

17. §

(1) A vámhatóság szervei engedélyezhetik az olyan exportőrnek, aki rendszeresen szállít szabadkereskedelmi megállapodás hatálya alá tartozó terméket, hogy a termék értékétől függetlenül számlanyilatkozatot tegyen (elfogadott exportőr) .

(2)[2] Az engedélyt kérő exportőrnek a vámhatóság számára minden garanciát biztosítania kell, ami a termék származó helyzetének, valamint a vonatkozó rendeletekben megfogalmazott egyéb szabályok teljesítésének igazolásához szükséges.

(3) Vámügynök nem kaphat elfogadott exportőri engedélyt függetlenül attól, hogy eleget tesz-e az engedély megadásához előírt feltételeknek.

18. §

(1) Az elfogadott exportőri engedély kiadásának feltételei a következők. Az exportőr:

a)[3] nyilatkozata arra vonatkozóan, hogy rendszeresen kíván árut szállítani olyan harmadik országokba, amelyekkel az érvényben lévő kedvezményes kereskedelemre vonatkozó szabályok lehetővé teszik ilyen engedély kiadását,

b) megbízható vámadós,

c) az áru származására vonatkozó igazolási kötelezettségének minden esetben maradéktalanul eleget tett,

d)[4] a vámszervnek az EUR.1 szállítási bizonyítvány hitelesítését, vagy a külföldi vámhatóság felkérésére végzett utólagos megerősítési eljárás eredményeként a származást igazoló okmányok megerősítését a megelőző 12 hónapban jogerősen elutasítani nem kellett, és a kérelem benyújtásakor nincs folyamatban lévő utólagos megerősítési eljárása,

e)[5]

(2)[6] Az (1) bekezdés értelmében rendszeres szállítás fogalma alatt évente legalább egy kiszállítást kell érteni.

(3) Amennyiben a kérelem benyújtásakor az exportőrnek van folyamatban lévő utólagos megerősítési eljárása, az engedély kiadását ezen eljárás jogerős befejezéséig fel kell függeszteni.

19. §

Az elfogadott exportőri engedélykérelemhez csatolandó iratok:

a)[7] nyilatkozat arra vonatkozóan, hogy rendszeresen szállít vagy kíván árut szállítani a kedvezményes kereskedelem keretein belül,

b) a Vtv. 1. §-a (3) bekezdésének 3. pontjában meghatározott okmányok,

c) külkereskedelmi szerződés, levelezés, ami igazolja, hogy a jövőben is rendszeresen fog exportálni szabadkereskedelmi megállapodás keretében,

d) dokumentáció arra nézve, hogy nyilvántartási rendszere alkalmas a kedvezményre jogosító származó helyzet bizonyítására,

e)[8] az Európai Közösség és egyes országok közötti preferenciális kereskedelemre irányadó rendelkezések alapján a származási igazolások Közösségben történő kiadásának és kiállításának valamint egyes elfogadott exportőri engedélyek kiadásának megkönnyítésére irányuló eljárásokról szóló 1207/2001/EK tanácsi rendelet értelmében - arra vonatkozó nyilatkozat, hogy mely tagállamban kívánja az engedélyét felhasználni,

f) nyilatkozat arra vonatkozóan, hogy aláírásával kívánja-e ellátni a kedvezményre jogosító nyilatkozatot vagy sem. Amennyiben nem kívánja eredeti aláírásával ellátni a nyilatkozatot, arra nézve is nyilatkozatot kell tenni, hogy teljes felelősséget vállal minden olyan okmányért, amely az általa kibocsátott szabályszerű számlán/okmányon szerepel,

g) amennyiben több telephellyel rendelkezik a kérelmező, nyilatkozat arra vonatkozóan, hogy könyvelését hol vezetik,

h) azon személy megnevezése és elérhetősége, aki felelős a kedvezményre jogosító nyilatkozatok kiadásáért.

Az elfogadott exportőr és a vámhatóság kötelezettségei

20. §

(1) Az elfogadott exportőr:

a) köteles vállalni, hogy csak azokra az árukra ad számlanyilatkozatot, amelyekre a kiállítás idején birtokában van minden szükséges származást igazoló okmány vagy nyilvántartási adat,

b) teljes felelősséget vállal a felhatalmazás felhasználásnak módjára, különösen a hibás származási nyilatkozatokért vagy a felhatalmazás más helytelen használatáért,

c) biztosítja és felelősséget vállal azért, hogy a vállalkozásában a számlanyilatkozatok kiadásáért felelős személy ismeri a származási szabályokat,

d) vállalja, hogy a származást alátámasztó okmányokat a nyilatkozat kiállításának dátumától legalább három évig megőrzi,

e)[9] vállalja, hogy a vámhatóságnak a d) pontban meghatározott időn belül bármikor bemutatja a származást igazoló okmányokat.

(2) A vámhatóság köteles rendszeresen ellenőrzést végezni a felhatalmazással rendelkező exportőrnél.

Az engedély visszavonása

21. §

(1) Vissza kell vonni az engedélyt, ha

a) az elfogadott exportőr az engedélyben foglaltakkal nem él, vagy

b) az engedélyezés feltételei már nem állnak fenn, vagy

c) az engedélyben előírt kötelezettségeit az engedélyes a vámhatóság felszólítása ellenére ismételten megszegi.

(2) Akitől a vámhatóság az elfogadott exportőri engedélyét az (1) bekezdés c) pontja alapján visszavonta, az engedély visszavonásától számított 12 hónapon belül újabb engedélyt nem kaphat.

21/A. §[10]

Az 1/95 EK-Törökország társulási tanácsi határozat részletes alkalmazási szabályainak megállapításáról szóló, 2006. szeptember 26-i 1/2006 EK-Törökország vámügyi együttműködési bizottsági határozat 11. cikke szerinti elfogadott exportőri engedély kiadására és visszavonására a fent írtak értelemszerűen alkalmazandók.

Könyvelés szerinti elkülönítés

22. §

(1)[11] A külön jogszabályban foglaltak, valamint jelen rendelkezések betartásával a könyvelés szerinti elkülönítésre vonatkozó engedélyt a vámhatóság adja ki. Amennyiben a gyártó több telephellyel rendelkezik, a telephely(ek) szerint illetékes vámszervvel az engedélyt a vámszerv a határozat egy példányának megküldésével közli.

(2) Az engedély akkor adható ki, ha

a) az engedélyt kérő megbízható vámadós,

b) belföldi termelő tevékenységet folytat,

c) a kérelmező nyilatkozik arra nézve, hogy a termékek származására, vonatkozó igazolási kötelezettségének minden esetben maradéktalanul eleget tesz,

d) a gyártó főkönyvelője vagy pénzügyi vezetője nyilatkozik arról, hogy kettős könyvelést vezet és a készletnyilvántartásánál a "first in - first out" (elsőként bevételezett eszköz elsőként kiadva) (a továbbiakban: fifo) elvet alkalmazza, továbbá, hogy a könyvelésben a származó és nemszármazó anyagokat elkülönítve tartja nyilván,

e) a kérelmező nyilatkozik a módszer alkalmazásának szükségességéről a fizikai elkülönítés költségei miatt, vagy mert a fizikai elkülönítés nem lehetséges.

(3) Könyvelés szerinti elkülönítés engedélyezéséhez csatolandó iratok:

a) külkereskedelmi szerződés, levelezés, ami igazolja, hogy a jövőben is rendszeresen fog exportálni szabadkereskedelmi megállapodás keretében,

b) az exportálandó termékek kereskedelmi megnevezését, vámtarifaszámát, cikkszámát és a termék előállítási helyének pontos címét tartalmazó irat,

c) az exportálandó termékek származásának igazolására szolgáló dokumentáció, valamint a származó jelleg részletes kidolgozását tartalmazó irat,

d) a beszerzésre kerülő és készletezett származó és nem-származó anyagok egyértelmű megkülönböztetését lehetővé tevő módszer leírására vonatkozó dokumentumok,

e) nyilatkozat arról, hogy nem igazolják több termék származó helyzetét, mint amennyit fizikai elkülönítés esetén igazolnának.

(4) A könyvviteli rendszerrel szemben támasztott követelmények:

a) adjon lehetőséget a származó és nem-származó anyagok mennyiségének egyértelmű elkülönítésére;

b) kerüljenek feltüntetésre a készletezés időpontjai, illetve amennyiben szükséges, az említett anyagok értéke;

c) kimutathatóak legyenek az alábbi mennyiségek:

1. a felhasznált származó és nem-származó anyagok, illetve, ha szükséges, azok összértéke,

2. a legyártott késztermékek,

3. az összes kiszállított késztermék, külön-külön azonosítva azokat a szállítmányokat, amelyekre kedvezményes származás igazolását kérik, valamint azokat a szállítmányokat, amelyekre a fenti igazolást nem kérik;

d) legyen alkalmas annak bizonyítására akár az előállításkor, akár a származási okmány kiállításakor, hogy a könyvelés szerint elegendő mennyiségű származó anyagkészlet állt rendelkezésre ahhoz, hogy a származó helyzet igazolható legyen.

(5) A könyvelés szerinti elkülönítés engedélyese köteles:

a) vállalni, hogy csak azon termékekre ad ki számlanyilatkozatot, illetve kéri EUR.1 Szállítási Bizonyítvány hitelesítését, amelyekre vonatkozóan a kiállítás idején birtokában van minden szükséges, a származást igazoló okmány vagy nyilvántartási adat,

b) teljes felelősséget vállalni az engedély felhasználásának módjáért, valamint a téves származási nyilatkozatokból eredő következményekért, illetve az engedély helytelen alkalmazásáért,

c)[12] eljuttatni az engedélyt kiadó vámszervhez minden könyvviteli időszak végén az adott időszakra vonatkozó analitikus nyilvántartását,

d) a vámhatóság kérésére lehetővé tenni a hozzáférést - az elévülési időn belül bármely időszakra vonatkozóan - minden okmányhoz, nyilvántartáshoz, könyveléshez,

e) vállalni, hogy a készletnyilvántartás tartalmazza a könyvelésben szereplő származó és nem-származó anyagokat egyaránt. A készletnyilvántartásban szereplő egyenleget csökkenteni kell minden késztermék előállításakor, tekintet nélkül arra, hogy a termék kedvezményes származó helyzete igazolásra kerül-e,

f) vállalni, hogy amennyiben a termékek a kedvezményes származás igazolása nélkül kerülnek kiszállításra, a nem-származó anyagok készletnyilvántartásában szereplő egyenleget csak olyan mértékben csökkenti, amelyet az egyenleg lehetővé tesz. Amennyiben ez nem lehetséges, a származó anyagok készletnyilvántartásában szereplő egyenlegét kell csökkenteni.

(6) A könyvelés szerinti elkülönítési módszer alkalmazásának kezdő időpontjában a vámhatóság köteles megvizsgálni a gyártó nyilvántartásait a származó és nem származó anyagok nyitókészleteinek meghatározása céljából.

(7) A vámhatóság az engedélyt visszavonja, ha az engedélyes az előírt feltételeket nem teljesíti. Ez esetben az összes helytelenül kiadott származási okmányt vagy más, a származás igazolására szolgáló okmányt érvényteleníteni kell.

23. §[13]

A vámkódex végrehajtásáról szóló 2454/93/EGK bizottsági rendelet (a továbbiakban: EK végrehajtási rendelet) 48. cikk (3) bekezdés második albekezdésében foglalt rendelkezés alapján magyarországi származást lehet feltüntetni a származási bizonyítványon abban az esetben, ha a Közösségi nem preferenciális származás feltételeinek teljesítése Magyarországon történt meg a Közösségi Vámkódex létrehozásáról szóló 2913/92/EGK tanácsi rendelet (a továbbiakban: vámkódex) 23-25. cikkében meghatározottak szerint, figyelemmel az EK végrehajtási rendelet 48. cikk (3) bekezdés harmadik albekezdésére is.

23/A. §[14]

Az Európai Közösségekkel szabadkereskedelmi megállapodást kötött országok vonatkozásában a származási jegyzőkönyvekben szerepelő euró összeghatároknak az egyes tagállamok nemzeti valutáiban kifejezett értékét az állami adó- és vámhatóság vezetője a Nemzeti Adó- és Vámhivatal (a továbbiakban: NAV) internetes honlapján tájékoztatásul közzéteszi.

23/B. §[15]

(1)[16] Az EK végrehajtási rendelet 21. mellékletében meghatározott EUR. 1 szállítási bizonyítvány első példánya a rendeltetési országban az áru származásának igazolására szolgál. Az okmányt, annak hitelesítését követően, az exportőr ország vámszerve kiadja az áru vámkezelésénél közreműködőnek. Az importőr ország vámhatósága a vámeljárás során ezt a példányt bevonja. A második példány, a "Szállítási Bizonyítvány iránti kérelem", a hitelesítést végző vámszervnél marad. A harmadik példány a "Szállítási Bizonyítvány iránti kérelem exportőr példánya", amit a vámhatóság az exportőr kérelmére záradékol, ez azonban a vámhatóság előtt igazolásul nem használható. A negyedik, "Fordítási Példány"-t az okmány idegen nyelvű kiállítása esetén a hitelesítést végző vámszerv bevonja.

(2) A nemzetközi szerződésekben meghatározott EUR-MED szállítási bizonyítvány példányainak rendeltetése megegyezik az (1) bekezdésben foglaltakkal.

23/C. §[17]

A vámkódex 29. cikkének alkalmazásával összhangban, a vámhatóság elfogadhat olyan árat vámértékként, amellyel kapcsolatban bizonyítják, hogy az az OECD Transzferár Irányelv alkalmazása szerinti szokásos piaci ár, feltéve, hogy azt is bemutatják, hogy az ár milyen módon tesz eleget a 29. cikk (2) bekezdésben megadott feltételeknek, vagy másképp mutatják be, hogy az értékelendő áru árát nem befolyásolta a kapcsolat.

III. AZ ÁRUNYILATKOZAT NEM FORMANYOMTATVÁNYON TÖRTÉNŐ KITÖLTÉSÉNEK ÉS BENYÚJTÁSÁNAK FELTÉTELEI

24. §

(1)[18] Az írásbeli árunyilatkozat Egységes Vámokmánytól (a továbbiakban: EV) eltérő formában, de azonos adattartalommal történő, továbbá az EK végrehajtási rendelet 205. cikke (3) bekezdésének hetedik francia bekezdése alapján számítógépes vámárunyilatkozat-feldolgozó rendszer felhasználásával kinyomtatott EV benyújtását annak engedélyezi az engedélyezésre vonatkozó hatáskörrel rendelkező vámszerv, aki azt a vámhatóság által jóváhagyott formában nyújtja be. Az EV-től eltérő formátumú árunyilatkozat alaki és tartalmi, továbbá technikai követelményeit az állami adó- és vámhatóság vezetője a NAV internetes honlapján teszi közzé. A számítógépes vámárunyilatkozat-feldolgozó rendszer által kinyomtatott EV-n az engedély számát fel kell tüntetni.

(2)[19] Nem kell a vámhatóság engedélye ahhoz, hogy az ügyfél az árunyilatkozatot számítógépes feldolgozásra közvetlenül alkalmas módon rögzítve is benyújthassa az (1) bekezdésben meghatározott tájékoztatásnak megfelelően.

(3)[20] Normál eljárás keretében a közösségi árutovábbítási eljárásra az árutovábbítási nyilatkozat elektronikus úton is benyújtható. Az árutovábbítási nyilatkozat adatait az engedélyező vámszerv által meghatározott formában és adattartalommal kell benyújtani.

(4) A (3) bekezdésben meghatározott, valamint az engedélyezett feladó és engedélyezett címzett státusz engedéllyel rendelkezők előírt formában történő adatátadásai árunyilatkozatnak minősülnek.

(5) Vissza kell vonni az engedélyt, ha

a) az engedélyezés feltételei már nem állnak fenn,

b) az engedélyes az engedélyben előírt feltételeknek nem tesz eleget.

IV. A NEMZETKÖZI VASÚTI ÁRUFUVAROZÁSRÓL SZÓLÓ MEGÁLLAPODÁS (SZMGSZ) ÉS MELLÉKLETEI MÓDOSÍTÁSOKKAL ÉS KIEGÉSZÍTÉSEKKEL EGYSÉGES SZERKEZETBEN TÖRTÉNŐ KIHIRDETÉSÉRŐL SZÓLÓ 2011. ÉVI XXXVII. TÖRVÉNY[21]

25. §

(1) Az SZMGSZ fuvarlevél árutovábbítási nyilatkozatnak minősül.

(2)[22] A Magyarország területén működő és az SZMGSZ szerint fuvarozó vasúttársaságok központi elszámolási hivatalá(i) ban vezetett nyilvántartásait a vámhatóság ellenőrizheti.

(3) Főkötelezetté válik az a vasúttársaság, amely árukat árutovábbítási eljárásra SZMGSZ fuvarlevéllel fuvarozásra átvesz.

(4)[23] A szállítási szerződés módosításáról az indító vámszervet a vasúttársaságnak haladéktalanul értesítenie kell.

(5)[24] Nem látja el a vámszerv a szállítóeszközt vagy csomagot azonossági jellel, vámzárral, ha a vasúttársaság által alkalmazott azonossági jelet, zárat elfogadja.

(6)[25] A fuvarlevél 1. és 2. példányára az indító vámszerv feljegyzi a nyilvántartási számát és visszaadja az árutovábbítást kérő részére. A fuvarlevél 2. példányát a rendeltetési vámszervnél kell benyújtani, melyet a vámszerv a vám elé állításra vonatkozó záradékolást követően visszaad.

(7)[26] A rendeltetési vámszerv az árutovábbítási eljárás befejezését haladéktalanul közli az indító vámszervvel.

(8) Az SZMGSZ fuvarlevéllel történő árutovábbítás esetén a nem közösségi áruk mentesek a vámbiztosíték nyújtási kötelezettség alól.

25/A. §[27]

Azok a személyek, amelyeket a vámszerv a Vtv. 38. §-ának b) pontja alapján mentesít az írásbeli árunyilatkozat benyújtásának kötelezettsége alól, kereskedelmi vagy adminisztratív okmány két példányban történő benyújtásával kezdeményezhetik a vámeljárást. Az árunyilatkozatot helyettesítő okmányon fel kell tüntetni az egyszerűsített eljárásra vonatkozó engedély számát. A vám és a nem közösségi adók és díjak fedezetéül - a biztosíték nyújtás alóli mentesség kivételével - az összkezesség nyújtására vonatkozó tevékenységi engedélyben meghatározott biztosíték szolgál. A vámbiztosíték mértékének kiszámításánál a Vtv. 1. §-a (3) bekezdésének 12. pontja, valamint a 43. §-ának (1) bekezdésében foglaltak az irányadók.

V. VÁMSZABAD TERÜLETEK, VÁMRAKTÁRAK

A határ menti területeken, a vámszabad területek határain és a repülőtereken található ingatlanok és épületek

26. §

(1)[28] Épületeket, építményeket a vámhatártól - határvizek esetében a partvonaltól -100 méterre, zárt építésmódú területeken 50 méterre, ha a vámjogszabályok eltérően nem rendelkeznek csak a vámszerv engedélyével lehet felépíteni vagy átépíteni.

(2) Az ingatlanok állapotát, művelési ágát az (1) bekezdésben meghatározott terepszakaszon csak az engedélyező vámhatóság jóváhagyásával lehet megváltoztatni. Az engedély megtagadható, ha a változtatás vámérdeket veszélyeztet.

(3) Amennyiben az építési munkálatokat vagy a változtatásokat az engedélyező vámhatóság jóváhagyása nélkül hajtják végre, az a változtatást végrehajtó veszélyére és költségére elrendelheti az eredeti állapot visszaállítását.

(4) Épületek és úszó létesítmények esetében az engedélyező elrendelheti biztonsági berendezések felszerelését.

27. §

(1) Egyedi esetekben az engedélyező korlátozhatja - az ott lakók kivételével - a 26. §-ban megjelölt ingatlanok használatát.

(2)[29] A NAV - a vámjogszabályok érvényesülése érdekében-saját költségén biztonsági berendezéseket helyezhet el, utakat létesíthet a 26. §-ban meghatározott terepszakaszon elhelyezkedő ingatlanokon.

28. §

A vámszabad terület körül fekvő területekre a 26-27. §-okban foglaltak alkalmazandók azzal, hogy a vámszabad terület kerítésétől számítva a legkisebb távolság három méter.

29. §

A 26-27. §-ok rendelkezései nem érintik a gátakat, a fegyveres erők vagy a szövetséges államok csapatainak létesítményeit, valamint az egyéb, jogszabályban meghatározott forgalomtechnikai berendezéseket.

Vámszabad területekre vonatkozó rendelkezések

30. §

(1)[30] Természetes személyek a vámszabad területen csak a vámszerv külön engedélyével lakhatnak. Az engedély megtagadható, ha kiadása a vámérdekeket veszélyezteti.

(2)[31] Vámszabad területen épületeket, építményeket építeni, az épületek szerkezetét jelentősen megváltoztatni vagy azokat más célra felhasználni csak a vámszerv engedélyével lehet. Az engedély megtagadható, ha a változtatás vámérdeket veszélyeztet.

(3)[32] Ha az építési munkálatokat vagy a változtatásokat avámszerv engedélye nélkül hajtják végre, a vámszerv elrendelheti az eredeti állapot visszaállítását a változtatást végrehajtó veszélyére és költségére.

(4)[33] A (2)-(3) bekezdésben meghatározott korlátozások nem vonatkoznak az állami, illetve önkormányzati tulajdonban lévő épületekre és építményekre. Az érintettnek az építési terveket legkésőbb az építési munkálatok megkezdése előtt egy hónappal be kell nyújtania a vámszervhez.

31. §

(1) A vámszabad terület üzemeltetőjének a vámszabad terület szárazföldi részét - a kijelölésben meghatározottaknak megfelelően - a vám szempontjából biztonságosan kell bekerítenie.

(2) A kerítésnek legalább három méter magas, erős dróthálóból készültnek kell lennie, amely legfeljebb négy centiméter hosszú és széles hálószemekből áll. Ahol a vámszabad terület két oldalán húzódó földterület nem azonos magasságú, a kerítésnek a magasabban fekvő terület felszínétől számítva kell három méter magasnak lennie. Ahol a kerítés vízfelülettel érintkezik, a kerítésre derékszögben egy, legalább két méter széles, a tetején őrzött, vasból vagy bádogból készült falat vagy egy, több méter széles dróthálórácsot kell emelni.

(3)[34] A vámszabad terület üzemeltetőjének a vámszerv utasítása szerint arról is gondoskodnia kell, hogy a vámszabad terület épületeken kívüli részét úgy megvilágítsák, hogy a vámszerv általi felügyelet biztosítható legyen.

Egységes engedélyekre vonatkozó általános rendelkezések[35]

32. §[36]

(1)[37] Egységes engedélyezés során az engedélyező vámszerv a kérelmet és az engedély tervezetét haladéktalanul megküldi a NAV Központi Irányításának (továbbiakban: Központi Irányítás) a többi tagállammal való egyeztetés céljából. Az engedélyt csak az érintett vámhatóságok hozzájárulásával lehet kiadni.

(2)[38] Az (1) bekezdés alapján kiadott engedélyt a Központi Irányítás másolati példányban tájékoztatásul közvetlenül megküldi a többi tagállamban található, érintett vámhatóságok részére.

Vámraktárakra vonatkozó rendelkezések

33. §[39]

(1) Az átmeneti megőrzés alatt álló áruk raktározására az A, a B, a C, illetve a D típusú vámraktár használható.

(2) A raktár engedélyese köteles részletes nyilvántartást vezetni az átmeneti megőrzés jogcímén tárolt nem közösségi árukról. A nyilvántartást a vámhatósággal nem kell hitelesíttetni. A nyilvántartásnak az alábbi adatokat kell tartalmaznia:

a) a feladó és a címzett adatait,

b) a nem közösségi áru azonosításához szükséges adatokat (így különösen: az áru kereskedelmi megnevezését, mennyiségét, egyéb azonosító jelét),

c)[40] a vámszervnél való vám elé állítás nyilvántartási számát,

d) a további vámigazgatási eljárás alá vonás dátumát, azonosító vagy tételszámát, illetve az elintézésre vonatkozó adatokat.

34. §

(1)[41] Vámraktárként zárt helyiségeket, illetve területet vagy más, állandó jellegű, zárt tárolóberendezést lehet engedélyezni. Folyadékok raktározására állandó jellegű tároló-berendezést csak akkor lehet engedélyezni, ha azt az mérésügyi hatóság hitelesítette, és az erről szóló okmányokat a vámszerv részére benyújtották.

(2) Az E típusú raktár esetén raktárlétesítmény az a hely, amelyet a raktár üzemeltetőjének gazdasági igényei szerint esetenként raktározásra használnak. Idetartoznak a szállítóeszközök is.

35. §

Az EK végrehajtási rendelet 527. cikke (2) bekezdésének a) pontjában meghatározott kiskereskedelmi értékesítés csak abban az esetben folytatható, ha az értékesítési hely kizárólag az EK végrehajtási rendelet 236. cikke szerinti utasok számára hozzáférhető.

36. §[42]

Az engedélyező vámhatóság az engedélyt minden olyan vámszervvel közli, amelynek illetékességi területén vámraktár létesítését engedélyezte.

37. §

(1)[43] Az engedélyező vámszerv - az ügyfél kérelmének figyelembevételével - az E típusú vámraktár kivételével a közösségi vámjogszabályok sérelme nélkül, kijelöli a raktár fekvése szerinti területileg illetékes alsó fokú vámszervet, mint felügyelő vámszervet.

(2)[44] Az A típusú vámraktár esetén a vámraktározás vámeljárásra bejelentett árura vonatkozó vámáru-nyilatkozat elfogadására csak a raktárlétesítmény fekvése szerint illetékes vámszerv jelölhető ki. Az engedélyező alsó fokú vámszerv a felügyeletet ellátó vámszervet az engedélyének egy másolati példányával tájékoztatja a kijelölésről.

(3)[45] Az EK végrehajtási rendelet 496. cikkének g) pontja szerinti vámszervként minden esetben olyan vámszervet kell kijelölni, amely egyúttal a Vámkódex 161. cikkének (5) bekezdése szerint a kiviteli eljárást is lefolytathatja.

38. §

A nem közösségi áruk az engedély eltérő rendelkezéseinek hiányában - külön jóváhagyás nélkül is - közösen tárolhatók, ha azok az EK végrehajtási rendelet 534. cikke (2) bekezdésének 2. albekezdése szerinti azonos áruk.

39. §

(1) A Vámkódex 110. cikk alkalmazása tekintetében indokoltnak tekinthető az ideiglenes kitárolás különösen akkor, ha

a) a szokásos kezelést a vámraktáron kívül kell elvégezni,

b) a vámraktárt átmenetileg nem lehet használni,

c) az árukat be kell mutatni, vagy ki kell próbálni.

(2) Nem engedélyezhető az (1) bekezdés c) pontja alapján az ideiglenes kitárolás, ha az árut kiállítási vagy értékesítési területeken tartósan kiállítják, bemutatják, vagy azt mozgó kereskedelemben kínálják.

40. §

(1) A vámraktárban a készletnyilvántartásokat a szabályszerű könyvvitel alapelvei szerint kell vezetni úgy, hogy az a készletet pontosan tükrözze, továbbá, hogy a készletnyilvántartás bármikor a raktárkészletet ellenőrző vámhatóság számára elfogadható idő alatt átlátható legyen. A készlet pontossága elsősorban belső ellenőrzéssel biztosítható.

(2) A készletnyilvántartásoknak az EK végrehajtási rendelet 516. és 529. cikkeiben meghatározottak mellett - az EK végrehajtási rendelet 516. cikkének 2. albekezésében foglaltak fenntartásával - a következő adatokat kell tartalmaznia:

a) amennyiben az áru egyedileg nem azonosítható, a csökkenéseket a fifo elv alapján mindig a legrégebben tárolt árukkal kell összevetni,

b) az EK végrehajtási rendeletének 549., 550. és 583. cikkeiben előírt megjegyzéseket,

c) azokat a nem közösségi árukat, amelyeket a vámraktárakban aktív feldolgozási eljárás vagy átalakítási eljárás keretében feldolgoznak vagy átalakítanak, vagy feldolgoztak és átalakítottak, amennyiben ezt a raktár üzemeltetőjének az engedélyben előírták,

d) a vámraktárakban végzett aktív feldolgozással vagy átalakítással kapcsolatos egyszerűsített eljárás során készített dokumentumokra történő hivatkozást,

e) a pótolhatatlanul elvesztett vagy megsemmisült árumennyiségeket, hiányokat, többleteket, valamint a raktárkészlet csökkenésének vagy növekedésének egyéb eltéréseit.

f)[46] a vámraktározás vámeljárás alatt álló áruk után a vámraktározási vámeljárás alá vonás időpontjában érvényben lévő jogszabályok alapján fizetendő vámnak, továbbá a nem közösségi adóknak és díjaknak - a nem közösségi adókra és díjakra vonatkozó jogszabályoknak az áruk vámraktározás vámeljárás alatt tartásának időtartama alatt bekövetkező változásainak megfelelően korrigált - aktuális összegét, valamint a felhasznált, illetve felhasználható biztosíték összegét.

(3) A D és az E típusú vámraktárak esetében a raktárnyilvántartást a vámraktár üzemeltetésének engedélyezése során jóváhagyott, a vámellenőrzés céljára is megfelelő számítógépes nyilvántartással kell vezetni, amelyből megállapítható a vámraktározás vámeljárás alatt álló áruk pontos vámjogi helyzete.

(4)[47] Amennyiben közvetlen elektronikus kapcsolat biztosított a vámraktár nyilvántartásának vezetésére kötelezett és a nyilvántartás céljára szolgáló adatbázis között, az adatbázis a vámszerv illetékességi területén kívüli helyen is üzemeltethető.

41. §

(1)[48] A készletnyilvántartásokat a vámszerv általi felügyelet keretén belül folyamatosan ellenőrizni kell.

(2)[49] A felügyelő vámszervnek évente egyszer az EK végrehajtási rendelet 515. cikke szerinti leltárt kell elrendelnie. Amennyiben a raktárengedélyes az EK végrehajtási rendelet 14a. cikke (1) bekezdésének a) vagy c) pontjában említett AEO-tanúsítvány birtokosa, a felügyelő vámszervnek a leltárt kétévente egyszer kell elrendelnie.

(3)[50] Az egyszerűsített eljárásban működő vámraktárakat legalább kétévenként hatósági ellenőrzés keretében vizsgálni kell. Amennyiben a raktárengedélyes az EK végrehajtási rendelet 14a. cikk (1) bekezdésének a) vagy c) pontja szerinti AEO-tanúsítvány birtokosa, az egyszerűsített eljárásban működő vámraktárat hatósági ellenőrzés keretében nem kell vizsgálni.

VI. A VÁMBIZTOSÍTÉK NYÚJTÁSÁRA VONATKOZÓ RÉSZLETES SZABÁLYOK

42. §

(1) A Vtv. 46. §-ában meghatározott, készpénzben nyújtott vámbiztosíték után a vámhatóságnak kamatfizetési kötelezettsége - ha e rendelet eltérően nem rendelkezik - nem keletkezik.

(2)[51] Készpénzben nyújtott vámbiztosítéknak minősül minden olyan egyedileg azonosított összeg, amely a vámhatóság rendelkezése alatt áll, és vámtartozás fedezetére különítettek el. A vámletétként befizetett összeg akkor kerül a vámhatóság rendelkezése alá, ha azt a vámletét számlán jóváírták. Az egyedileg nem azonosított, továbbá a felszabadított összegekkel az adós szabadon rendelkezhet. Ha a szabad rendelkezés alatt álló vámletét visszautalását a befizető kéri, azt a NAV-nak a kérelem benyújtásától számított harminc napon belül kell teljesítenie. Harminc napon túli visszafizetés esetén a vámhatóság kamatot köteles fizetni. A visszautalni kért szabad rendelkezés alatt álló vámletét a befizetőnek a NAV felé fennálló tartozása erejéig visszatartható.

(3)[52]

(4) Amennyiben a tartozás megfizetésének biztosítása a központi vámletét számlára befizetett készpénzes vámbiztosíték formájában történt, úgy a vám és a nem közösségi adók és díjak kiegyenlítésére jogcímenként e letét terhére kerül sor.

(5) A vámletét egyedi azonosításául az arról szóló okmány Közlemény rovatában feltüntetett vámnyilvántartási szám (a továbbiakban: VPID szám) szolgál.

43. §

(1) Kezességet az vállalhat, aki rendelkezik VPID számmal és a vámhatóság által a (3) bekezdésben meghatározott feltételekkel kiadott érvényes kezességvállalási engedéllyel.

(2)[53]

(3)[54] A vámhatóság az engedélyt annak a kérelmezőnek adja ki, aki

a) megbízható vámadós,

b) biztosítékot nyújt bankgarancia, banki fedezetigazolás biztosítási szerződés alapján kiállított kötelezvény (a továbbiakban: biztosítói kötelezvény) vagy készpénz formájában, és

c) kérelméhez csatolja a társaság képviseletére jogosult személy(ek) hiteles cégaláírási nyilatkozatát (közjegyzői aláírás-hitelesítéssel ellátott címpéldány) vagy cégbírósághoz benyújtott ügyvéd által ellenjegyzett aláírás-mintát.

44. §

(1) Az engedélyben meg kell határozni - a nyújtott biztosítékkal összhangban - a kezességgel összességében vállalható legmagasabb összeghatárt, valamint az engedély érvényességi idejét. A vámhatóság az engedély kiadásának feltételeit bármikor vizsgálhatja, de évente egyszer köteles azt ellenőrizni.

(2) A vámhatóság megtagadhatja az engedély megadását, ha az engedély kiadása vámérdeket veszélyeztet.

45. §

(1)[55] Kezességet - a 46/A. §-ban foglaltak sérelme nélkül - csak írásban, ideértve a telefaxot is, az 1. számú mellékletben meghatározott kezességi nyilatkozattal lehet vállalni. A telefaxon adott kezességi nyilatkozat esetén az okmány eredeti példányát a vámszerv részére három napon belül igazoltan el kell juttatni.

(2) A kezességi nyilatkozatot csak abban az esetben lehet elfogadni, ha azt a 43. § (3) bekezdés c) pontjában meghatározott személy aláírta, továbbá a kezességi engedélyben meghatározott és a terheléssel csökkentett összeghatár nem kerül átlépésre.

46. §

(1)[56] Amennyiben a kezességi nyilatkozatot a vámszerv elfogadja, azt bevonja, és a kezességvállalási engedélyhez nyújtott biztosítékból a kezességi nyilatkozatban vállalt összeget elkülönítetten kezeli.

(2)[57] Ha a vámkódex 199. cikke (1) bekezdésében meghatározott esetek valamelyike bekövetkezik, a vám- és pénzügyőri hivatal felszabadítja a kezességi nyilatkozat alapján elkülönített összeget, és a kezességi nyilatkozat ügyfél példányát a vámszerv záradékával késedelem nélkül visszaadja a kezességet nyújtónak.

(3) A kezességi nyilatkozatot vissza kell adni, ha ugyanaz, vagy egy másik kezes a nyilatkozatával új kötelezettségi viszonyt alapoz meg, és a kezes kifejezetten megerősíti, hogy azért a tartozásért is helyt áll, amely a kötelezettségi viszony kezdetén is fennállt.

(4) A kezesség felmondása esetén a nyilatkozatot akkor kell visszaadni, ha a biztosíték nyújtására kötelezett új biztosítékot nyújt vagy a (2) bekezdésben meghatározott eset bekövetkezik.

46/A. §[58]

(1) Ha a 66/A. § szerinti elektronikus árunyilatkozatot beküldő képviselő és a kezességet vállaló személye megegyezik, a kezességi nyilatkozatot nem kell a 45. § (1) bekezdése szerint eredetben benyújtani, ha feltüntetik a vámáru-nyilatkozaton a kezességvállalási engedély számát.

(2)[59] Az (1) bekezdés szerint beküldött elektronikus árunyilatkozatot egyúttal az 1. számú mellékletben meghatározott kezességi nyilatkozatban foglalt kötelezettségeket tartalmazó nyilatkozatnak is kell tekinteni (elektronikus kezesség), melynek elfogadásáról és a kezesség alapján vámbiztosítékként elfogadott összegről a vámszerv elektronikus üzenetben értesíti az elektronikus árunyilatkozatot beküldő nyilatkozattevőt.

(3) Az (1) bekezdés szerint kezességet vállaló az elektronikus árunyilatkozat benyújtásával elfogadja, hogy a vámhatóság által a vámeljáráshoz kapcsolódóan megkövetelt biztosíték összege kerül a kezességvállalási engedélyhez nyújtott biztosítékból elkülönítésre.

(4)[60] A (2) bekezdés szerinti kezességvállalás alapján elkülönített biztosítékösszeg 46. § (2) bekezdése alkalmazásával történt felszabadításáról avámszerv elektronikus értesítést küld az elektronikus árunyilatkozatot beküldő nyilatkozattevő részére.

(5) A 46. § (3) és (4) bekezdése az elektronikus kezesség tekintetében nem alkalmazható.

(6)[61] Indokolt esetben a vámszerv megkövetelheti, hogy az elektronikus árunyilatkozatot beküldő a (2) bekezdés alapján vállalt kezesség esetén a kezességi nyilatkozatot eredetben, az 1. számú mellékletben meghatározott formában is nyújtsa be részére.

47. §[62]

(1) A vámkódex 199. cikkében foglaltak sérelme nélkül, a szabad forgalomba bocsátás során a jövedéki adóra nyújtott biztosítékrész az áru kiadásával egyidejűleg felszabadítható, amennyiben az importáló a jövedéki adóról és a jövedéki termékek forgalmazásának különös szabályairól szóló 2003. évi CXXVII. törvény szerinti adóraktár-engedélyes, adómentes felhasználó, felhasználói engedélyes vagy bejegyzett feladó.

(2) Az (1) bekezdésben említett vámeljárás során az importálónak nem kell a jövedéki adórészre biztosítékot nyújtania, amennyiben rendelkezik:

a) az EK végrehajtási rendelet 14a. cikk (1) bekezdés a) vagy c) pontja szerinti engedélyezett gazdálkodói tanúsítvánnyal és annak számát feltünteti a vámáru-nyilatkozaton,

b) általános forgalmi adó biztosítása alóli mentességről szóló vámhatósági engedéllyel, vagy

c) általános forgalmi adó önadózással történő teljesítésére vonatkozó vámhatósági engedéllyel.

48. §

(1)[63] A TC32 Egyedi garanciajegy kibocsátására vonatkozó engedélyhez benyújtott kezességvállalási okmányt az engedélyező vámszerv akkor fogadja el, ha a kérelmező:[64]

a) egy időben legalább 3000 darab egyedi garanciajegyet kíván kibocsátani a közösségi/egységes árutovábbítási eljáráshoz való felhasználásra, és

b) az egy időben biztosítani vállalt tartozás 52-ed részére a Közösségben bejegyzett bank vagy biztosító kötelezettségvállalását bemutatja.

(2)[65] Az engedélyt kiadó vámszerv korlátozhatja az egy időben felhasználható TC32 Egyedi garanciajegyek számát.

49. §[66]

(1)[67]

(2)[68] Amennyiben az ügyfél a bankgaranciát, banki fedezetigazolást vagy a biztosítási kötelezvényt külföldi hitelintézet vagy biztosító által vállalt bankgarancia, banki fedezetigazolás vagy biztosítói kötelezvény formájában nyújtja, csatolnia kell annak hiteles magyar fordítását is. A bankgarancia, banki fedezetigazolás vagy a biztosítási kötelezvény hiteles magyar fordítása akkor is megkövetelhető, ha azt másik tagállamban kiadandó olyan egységes engedélyhez nyújtották be, melyek használatát ki kívánják terjeszteni Magyarországra.

(3)[69] A bankgaranciának a vámhatóság által elfogadható formáját a NAV a honlapján teszi közzé.

50. §[70]

(1)[71] A vámhatóság csak olyan vámbiztosítékot fogad el, amely a felmerült vagy felmerülő vám és a nem közösségi adó és díj teljes összegére - a Vtv. 48. § (2) és (3) bekezdésében foglalt eset kivételével - fedezetet nyújt.

(2)[72]

(3)[73] A vámraktárban végzett átmeneti megőrzés esetén az átmeneti megőrzésben lévő árura a vámraktári tevékenységhez nyújtott vámbiztosíték szolgál fedezetül, amennyiben az ügyfél által nyújtott biztosíték az átmeneti megőrzésre szóló kötelezettséget is tartalmazza.

(4) A vámhatóság az általa elfogadott vámbiztosítékoknak a vámjogszabályokban foglalt célok biztosítása érdekében köteles olyan ellenőrzési rendszert működtetni, amely a biztosítéknyújtás és felszabadítás folyamatát kezeli.

(5)[74] A 2005. évi XXVI. törvénnyel módosított 1992. évi LXXIV. törvény 46. § (2) bekezdésének a) pontjában rögzítettek alapján keletkező vámbiztosíték nyújtási kötelezettséget a módosítás hatálybalépése előtt vámraktárba betárolt áruk esetében 2005. augusztus 1-jéig kell teljesíteni, amennyiben az áruk kitárolása eddig az időpontig nem történt meg.

50/A. §[75]

A Vtv. 48. §-ának (2) bekezdése szerinti biztosítéknyújtás alóli mentességet, illetve a (3) bekezdés szerinti biztosítéknyújtási kedvezményt az említett rendelkezésekben meghatározott feltételek fennállása esetén a tárgyévet követő év június 30-ig megadottnak kell tekinteni.

VII. KÖZVETLEN KÖZÖSSÉGI BEVÉTELI SZÁMLÁK, VALAMINT A VÁMHATÓSÁG ÁLTAL VEZETETT BEVÉTELI SZÁMLÁK NYILVÁNTARTÁSÁNAK RÉSZLETES SZABÁLYAI

51. §[76]

52. §[77]

53. §[78]

54. §[79]

(1) A közölt vámösszeg és nem közösségi adók és díjak megfizetésének időpontja az a nap, amikor a teljes összeg az előírásnak megfelelően a NAV által kezelt államháztartási számlán jóváírásra került. A fizetési szolgáltató és a NAV megállapodást köthet a készpénzben megfizetett vámbiztosíték, a vám és a nem közösségi adók és díjak Magyar Államkincstáron át történő összevont átutalásának teljesítéséről.

(2) A vámhatóság hatáskörébe tartozó közvetlen közösségi bevételi számlát érintő nyilvántartás vezetése során a Vtv. 52. § (1) bekezdése szerinti átutalással történő teljesítésnek kell érteni a vámhatósághoz teljesítendő befizetések vonatkozásában jogszabályban meghatározott elektronikus fizetéseket és elszámolásokat biztosító alrendszeren keresztül átutalással történő elektronikus fizetést is, valamint bankkártya felhasználásával történő teljesítésnek kell érteni a jogszabályban meghatározott, az elektronikus fizetéseket és elszámolásokat biztosító alrendszeren keresztül POS terminál útján történő bankkártyás fizetést.

(3)[80] A Vtv. 52/A. § (1) bekezdésében meghatározott befizetés akkor minősül nyilvántartottnak, ha az (1) bekezdés szerint jóváhagyásra került.

VII/A. A FIZETÉSI HALASZTÁS ÉS A RÉSZLETFIZETÉS ENGEDÉLYEZÉSÉNEK RÉSZLETES SZABÁLYAI[81]

54/A. §[82]

(1) A Vtv. 54/A. § (1) bekezdése szerinti fizetési könnyítés esetében a vámhatóság

a) részletfizetést maximum 12 hónapra,

b) fizetéshalasztást maximum 6 hónapra

engedélyezhet.

(2) Az (1) bekezdés a) pontja szerint engedélyezett részletfizetés esetén a befolyó összegekből először a vámot teljes összegében, majd ezt követően esedékességi sorrendben a nem közösségi adó és díj tartozást, valamint az EK végrehajtási rendelet 519. cikke szerinti kiegyenlítő kamat tartozást kell kiegyenlíteni. Azonos esedékességi dátum esetén a befizetett összegeket a tartozás arányában kell elszámolni.

(3) Az engedélyezés során az 56. § (2) bekezdés d) és e) pontjában foglalt feltételeket a Magyarországon letelepedett kérelmező esetében a vámhatóság saját közhiteles hatósági nyilvántartásai alapján, valamint a Vtv. 1. §

(4) bekezdésében foglaltak szerint vizsgálja.

VIII. A HITELKAMAT FELSZÁMÍTÁSÁNAK RÉSZLETES SZABÁLYAI

55. §

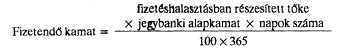

(1) A hitelkamat felszámításának módszere fizetéshalasztás esetén:

A hitelkamat számításánál, a Vtv. 55. §-ának (1) bekezdése alapján, a felszámítás napján érvényes jegybanki alapkamatot kell figyelembe venni.

(2) A hitelkamat felszámításának módszere részletfizetés esetén megegyezik az (1) bekezdésben foglalttal azzal az eltéréssel, hogy a fizetendő kamat összegét-a részletek gyakoriságától függően - havi vagy negyedéves időtartamokra előre külön-külön kell megállapítani úgy, hogy a részletfizetésben részesített tőke összege a második részlettől kezdődően a korábban fizetett tőke összegével csökken, a napok száma pedig havi törlesztésnél a hónap napjainak számával, negyedéves törlesztésnél a negyedév napjainak számával egyezik meg.

(3) A felszámított hitelkamatot a tőke törlesztésével egyidejűleg kell teljesíteni. Amennyiben az adós a kedvezmény feltételeit vagy az esedékes részletek befizetését nem teljesíti, a kedvezmény érvényét veszti, és a tartozás járulékaival együtt egy összegben azonnal esedékessé válik.

56. §

(1) A hitelkamat felszámításának mellőzésére akkor kerülhet sor, ha annak megfizetése a kérelmező tevékenységének folyamatosságát súlyosan veszélyeztetné.

(2)[83] A kérelmező az (1) bekezdés szerinti tevékenysége folyamatosságának súlyos veszélyeztetése vizsgálatához, a Vtv. 54/A. § szerinti fizetési könnyítéssel, valamint a Vtv. 55. § (2) bekezdésében foglaltakkal összefüggésben köteles benyújtani[84]

a) a tárgyévet megelőző három évre vonatkozó auditált mérleget a mérlegbeszámolóval,

b) a tárgyévre vonatkozó kimutatást a szállító- és vevőállományról, az egyéb befektetésekről és részesedésekről, a megelőző három évre vonatkozó vagyonváltozásáról,

c) a 30, 60 és 90 napos, továbbá a folyamatban lévő peresített követelésállomány kimutatását,

d)[85] igazolást arra vonatkozóan, hogy adó-, társadalombiztosítási és helyi adó tartozása nincs, amennyiben van, a tartozások átütemezéséről szóló megállapodást, kivéve, ha a kérelem benyújtásának időpontjában a kérelmező szerepel az adózás rendjéről szóló törvény szerinti köztartozásmentes adózói adatbázisban,

e)[86] nyilatkozatot arra vonatkozóan, hogy folyik-e a kérelmező ellen csőd-, felszámolási, végelszámolási, kényszertörlési vagy kényszervégelszámolási eljárás.

(3)[87] A természetes személy szociális nehézségének vizsgálatához a vámhatóság a kérelemben felhozott indokok igazolására szólítja fel a kérelmezőt, és a szociális körülmények feltárása érdekében megkeresheti a helyi önkormányzatot.

VIII/A. A KORREKCIÓS PÓTLÉK FELSZÁMÍTÁSÁNAK RÉSZLETES SZABÁLYAI[88]

56/A. §[89]

(1)[90] A Vtv. 61/B. § (4) bekezdése szerinti korrekciós pótlék felszámítása során fizetendő pótlék összegét napi pótlékszámítással kell megállapítani. A napi pótlék mértékét 3 tizedesjegy pontossággal, kerekítés nélkül kell a kérelem benyújtásának napján érvényes jegybanki alapkamat 365-öd részében meghatározni.

(2)[91] A Vtv. 61/B. § (5) bekezdése szerinti korrekciós pótlék felszámításának alapjául szolgáló kamatlábat úgy kell meghatározni, hogy a vámáru-nyilatkozat elfogadását követően eltelt napok számát csökkenteni kell kilencvennel, majd azt elosztva harminccal az eredményt a legközelebbi egész számhoz felfelé kell kerekíteni és azt 0,25-tel megszorozva hozzá kell adni a kérelem benyújtásának napján érvényes jegybanki alapkamathoz. A fizetendő korrekciós pótlék összegét ezt követően napi pótlékszámítással kell megállapítani. A napi pótlék mértékét 3 tizedesjegy pontossággal, kerekítés nélkül kell az e bekezdés szerint számított kamatláb 365-öd részében meghatározni.

(3) A fizetendő korrekciós pótlék összegét, függően attól, hogy a Vtv. 61/B. § (4) vagy (5) bekezdése alapján kerül felszámításra, az (1) vagy (2) bekezdés szerint kiszámított napi kamat alkalmazásával száz forintra kerekítve kell meghatározni. Ennek értelmében a fizetendő korrekciós pótlék a közölt fizetési kötelezettség összegének, a napi kamatnak és a kamatköteles napoknak a szorzata.

(4) A korrekciós pótlék felszámításának mellőzésére akkor kerülhet sor, ha annak megfizetése a kérelmező tevékenységének folyamatosságát súlyosan veszélyeztetné.

(5) A korrekciós pótlék felszámításának mellőzését az adósnak a vámáru-nyilatkozat módosítására irányuló kérelmében kell indítványoznia. A tevékenysége folyamatosságának súlyos veszélyeztetése vizsgálatához a kérelmező az 56. § (2) és (3) bekezdésében foglalt dokumentumokat köteles benyújtani, azzal az eltéréssel, hogy az 56. § (2) bekezdés d) és e) pontjában foglalt feltételeket a Magyarországon letelepedett kérelmező esetében a vámhatóság saját közhiteles hatósági nyilvántartásai alapján, valamint a Vtv. 1. § (4) bekezdésében foglaltak szerint vizsgálja.

(6) Ha a vámáru-nyilatkozat módosítása során a vámhatóság kérelemtől eltérő döntést hoz, a korrekciós pótlék alapjául az e döntés alapján az adós terhére keletkező fizetési kötelezettség szolgál.

IX. SZEMLEDÍJ ÉS EGYÉB DÍJAK

57. §

(1)[92] A közúti járművek és szállítótartályok vámzár alatt történő nemzetközi árufuvarozásra való alkalmassági vizsgálatáért - a vizsgálat eredményétől függetlenül - járművenként, illetve a szállítótartályok esetében típusbizonyítványonként 15000 forint vizsgálati díjat kell a vizsgálatot végző vámszervnél fizetni. A Honvédelmi Minisztérium, a Magyar Honvédség, a NATO és a NATO békepartner tagországok haderőinek tulajdonában lévő járművekre és szállítótartályokra, valamint a katonai árukat szállító polgári járművekre és szállítótartályokra nem kell vizsgálati díjat fizetni, ha a nemzetközi árufuvarozás a vámeljárás során alkalmazandó NATO okmányok köréről, alkalmazásáról, valamint kibocsátásuk eljárási szabályairól szóló 15/2000. (IV. 14.) PM-HM együttes rendeletben meghatározott okmányok alapján történik.

(2)[93] Az áru kérelemre végzett kísérése esetén a tényleges költséget, de legalább óránként és a hivatalos kíséretet végző személyenként 5000 forint díjat kell fizetni.

(3)[94] A NAV Szakértői Intézete (a továbbiakban: Intézet) által az ügyfél kérelmére végzett laboratóriumi vizsgálat díja az elvégzett vizsgálat költsége, amelyet a vizsgálatot kérő a többi költségtől elkülönítve köteles megfizetni. A tényleges költséget kell megfizetni akkor is, ha a nyilatkozattevő a vámszerv felszólítására nem nyújtja be az analízis bizonyítványt vagy a termék összetételére vonatkozó dokumentációt és emiatt a vizsgálatot a vámszerv végezteti el. A díjakat az érintett az Intézet által kiállított számla alapján köteles megfizetni. A vizsgálati díj összege az Intézet által vagy annak megbízása alapján elvégzett vizsgálat költsége. Az Intézet vizsgálati díjait az állami adó- és vámhatóság vezetője a NAV honlapján tájékoztatásban teszi közzé.

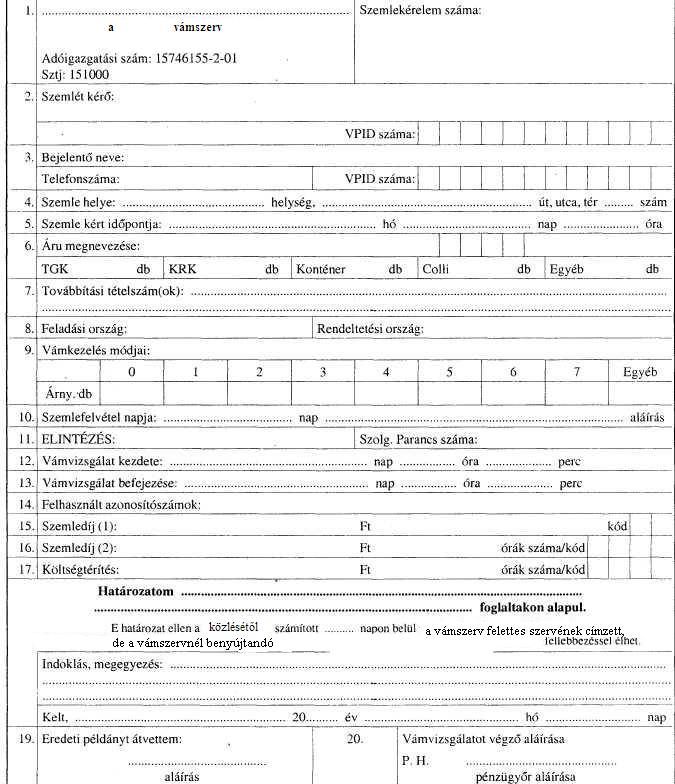

(4)[95] A II. típusú vámudvar és a házi szemle helyén végzett a vámszerv eljárásáért szemledíjat kell fizetni. A szemledíjat az köteles megfizetni, aki az eljárást kérte. A kérelmezőnek, illetőleg közvetlen képviselőjének fel nem róható akadály következtében előállott várakozás vagy meghiúsult eljárás esetén szemledíjat nem kell fizetni.

(5)[96] A szemledíjak összege:

a) az eseti házi szemle díja szemlekérelmenként 3000 forint, továbbá

aa)[97] a vámszerv hivatalos idején belül megkezdett óránként és személyenként 2500 forint,

ab)[98] a vámszerv hivatalos idején túl, valamint munkaszüneti napon, heti pihenőnapon megkezdett óránként és személyenként 5000 forint.

b) a rendszeres házi szemle, valamint a II. típusú vámudvaron végzett szolgálat ellátás díja naponta 3000 forint,

továbbá

ba)[99] a vámszerv hivatalos idején belül, megkezdett óránként és személyenként 2500 forint,

bb)[100] a vámszerv hivatalos idején túl, valamint munkaszüneti napon, heti pihenőnapon megkezdett óránként és személyenként 5000 forint.

(6)[101] Az e §-ban meghatározott díjakat - a (3) bekezdésben meghatározott díjak kivételével - a vámhatóság külön szabja ki.. Az államháztartási törvény hatálya alá tartozó szerv esetén a díjak megfizetésére a kincstári elszámolásra vonatkozó szabályozást kell figyelembe venni a 15 munkanapon belül tett intézkedés igazolásának kötelezettségével.

(7)[102] Ha a vámszerv hivatalos helyén kívüli helyre kért eljárás a kérelmezőnek vagy közvetlen képviselőjének felróhatóan elmarad, vagy egy órát meghaladó várakozás után kezdhető meg, illetőleg folytatható, felemelt szemledíjat kell fizetni. A felemelt szemledíj összege a várakozás minden megkezdett órája után 6000 forint. Meghiúsult eljárás esetében a szemledíjat akkor is meg kell fizetni, ha a várakozás az egy órát nem haladja meg. Meghiúsult eljárásnak kell tekinteni különösen, ha a kért eljárás az áru vagy fuvareszköz (szállítóeszköz) hiánya miatt nem végezhető el.

(8)[103] A szemledíj megfizetését a szemlebejelentés ügyfélpéldányán igazolni kell. Meghiúsult eljáráskor - amennyiben a szemledíj összegét az ügyfél vitatja - az esetről jegyzőkönyvet kell készíteni, amelynek tartalmaznia kell a szemle elmaradásának okát és a várakozás idejét. A szemledíj összegéről a jegyzőkönyv alapján a vámszerv dönt.

(9)[104] Az export-visszatérítésben részesülő mezőgazdasági termékek körében a visszatérítésben vagy egyéb támogatásban részesülő mezőgazdasági termékek kivitelének fizikai vizsgálatokkal történő ellenőrzéséről szóló 1276/2008/ EK rendelet alapján a helyszínen elvégzett fizikai ellenőrzés után 6000 forint szemledíjat kell fizetni, melyet a vámhatóság külön szab ki. A szemledíjat az köteles megfizetni, aki a mezőgazdasági terméke után járó export-visszatérítési rendszer alkalmazása közös részletes szabályainak megállapításáról szóló 612/2009/EK rendelet (a továbbiakban: 612/2009/EK rendelet) 5. Cikk (7) bekezdés szerint a berakodást bejelentette. A fizikai ellenőrzést követően a helyszínen elvégzett vámeljárás után külön szemledíjat fizetni nem kell.

(10)[105] Ha a fizikai ellenőrzés a bejelentőnek felróhatóan elmarad, vagy egy órát meghaladó várakozás után kezdhető meg, illetőleg folytatható, a (7) bekezdésben előírt felemelt szemledíjat kell fizetni a (8) bekezdésben szabályozott eljárás lefolytatása mellett.

(11)[106] A szemledíj összege 8000 forint, ha a szállítmány hitelesített mérőeszközzel történő mérésére - a fizikai ellenőrzés felfüggesztése mellett - későbbi időpontban, vagy nem a berakodás, hanem a mérőeszköz helyszínén kerül sor.

(12)[107] Ha a házi szemlét a Stratégiai Légiszállítási Képesség (SAC) Program keretében kérelmezik vagy ha azon kívül bármely más esetben a katonai vámügyi szerv kérelmezi, olyan légi járművek esetében, ahol mellékúton történő szállításra adott engedély birtokában történik az áruszállítás, úgy szemledíjat nem kell fizetni. Az ideiglenesen megnyitott határátkelőhelyen teljesített vámszolgálatért fizetendő díjmértékét a határátkelőhely és az ideiglenes határátkelőhely megnyitásáról és működtetéséről, valamint a határátlépési pontról szóló kormányrendelet tartalmazza.

(13)[108] A szemlebejelentés mintáját a 4. számú melléklet tartalmazza.

(14)[109] A vámszervnek az I. típusú vámudvaron működő szolgálati helyén az üzemeltető tűrni köteles a vámszervhez közvetlenül forduló ügyfél- és/vagy járműforgalmat, azonban az áruvizsgálathoz szükséges személyzet, illetve eszközök, valamint a vámszerv által be nem rendelt járművek esetében az ingyenes parkolóhely biztosítására nem kötelezhető. Az üzemeltetőnek térítésmentesen biztosítania kell mindenki számára a vámszerv szolgálati helyének megközelítését, továbbá, ha az ügyfél nem igényli a közreműködését, úgy a vámeljárásnak a vámhatóság által történő lefolytatásáért díjat nem számolhat fel.

(15)[110] A Vtv. 1. §-a (3) bekezdésének 10. pontja alkalmazásában a II. típusú vámudvar üzemeltetője által kért vámigazgatási eljárás lefolytatásának akkor minősül a kérelem, ha:

a) az üzemeltető maga a külkereskedelmi forgalmat bonyolító gazdálkodó, aki saját nevében, illetve alkalmazottja útján indítványozza a vámeljárás lefolytatását, vagy

b) a vámeljárás lefolytatása során az üzemeltető közvetlen vagy közvetett képviselőként jár el.

58. §

(1) A vámhatóság által üzemeltetett vámraktárban raktározott áruk raktározásáért fizetendő díja:

a) talált áruk esetén megkezdett 100 kg-onként és naponként 1000 forint,

b) utasok által letétbe helyezett, illetve visszatartott áruk esetében - súlyukra és darabszámukra tekintet nélkül - megkezdett naponként 2000 forint,

c) ha az adós az áru után az esedékes vámtartozást határidőre nem fizette meg, akkor megkezdett 100 kg-on-ként és naponként 2000 forint,

d) az a) -c) pontokban nem említett tárolás esetén megkezdett 100 kg-onként és naponként 1000 forint.

(2) Az (1) bekezdésében meghatározott díjat akkor kell a vámtartozással egyidejűleg megfizetni vagy elszámolni, ha a vámhatóság által üzemeltetett raktárból való kitárolás ' szabadforgalomba bocsátással történik, vagy ha az árut a vámhatóság értékesíti. Amennyiben az árunak a vámhatóság által üzemeltetett raktárból való kitárolása olyan vámeljárásban történik, amely vámfizetéssel nem jár, a raktárdíjat az árunak a vámhatóság által üzemeltetett raktárból való kitárolása előtt meg kell fizetni.

(3)[111]

(4) Mentesek a raktárdíj fizetési kötelezettsége alól a kizárólag a vámhatóság által üzemeltetett raktárban raktározott alábbi áruk:

a) az államnak ellenszolgáltatás nélkül felajánlott és elfogadott áruk a felajánlás napjától,

b) a lefoglalt áruk,

c) a lefoglalt, de az elkobzás mellőzésével kiadni rendelt áruk a kiadást elrendelő jogerős határozat kézbesítését követő 15 napig, illetve a jogerős határozatban megállapított teljesítési határidő elteltét követő napig,

d) a talált és elhagyott áruk addig a napig, ameddig azok tulajdonjogát nem igazolják,

e) a nem kereskedelmi jellegű áru forgalmában behozott áruk a beraktározás napjától számított tizenötödik napig, illetve, ha a kért vámeljáráshoz engedély szükséges - és az engedély iránti kérelmet legkésőbb a belépést követő két munkanapon belül benyújtották-, az engedély vagy annak elutasítása keltétől számított nyolcadik napig,

f) a bíróság, illetve más hatóság által elkobzott, karitatív célra felajánlott áruk a vonatkozó törvényben meghatározott ideig.

A c) pont alkalmazásában a kiadást elrendelő jogerős határozat kézbesítés időpontjának minősül - az ügyfél ellenkező tartalmú igazolása hiányában - a keletbélyegzőn szereplő dátumtól számított ötödik nap.

(5) A kötelező felvilágosítás kiadása ingyenes, a kérelmezőnek azonban meg kell téríteni a vámhatóság részére a határozat kiadásával kapcsolatos költségeket, így különösen a laboratóriumi vizsgálattal, az árura vonatkozó szakértői véleménnyel és az áruminta visszaküldésével kapcsolatos igazoltan felmerült költségeket, az 57. § (3) bekezdésében foglaltak figyelembevételével.

(6)[112] A NAV által kezelt elektronikus adatbázisokban tárolt közérdekű adatok költségtérítés, illetve az adatbázisok felépítését leíró műszaki információkat tartalmazó dokumentációk díjazás ellenében - figyelembe véve az adat- és titokvédelmi jogszabályok rendelkezéseit - hozzáférhetők. A rendszeres információszolgáltatás a NAV-val kötött külön szerződés alapján, díjazás ellenében lehetséges. A hozzáférhetővé tett adatok, valamint műszaki dokumentációk körét, illetve az eseti adat- és információszolgáltatás ellenértékét az állami adó- és vámhatóság vezetője tájékoztatásban teszi közzé. A rendszeres adat- és információszolgáltatás esetén fizetendő ellenérték mértékét a vonatkozó "általános szerződési feltételek" határozza meg.

X. EGYSZERŰSÍTETT ELJÁRÁSOK[113]

59. §

(1)[114] Az EK végrehajtási rendeletének 254-259. cikkeiben meghatározott hiányos árunyilatkozattal kért egyszerűsített eljárást az árunyilatkozat elfogadásával engedélyezi a vámszerv.

(2)[115] Gazdasági vámeljárások esetében az egyszerűsített eljárásra vonatkozó engedélyt is a vámszerv adja ki, amelyik a gazdasági vámeljárást engedélyezte.

(3)[116] Egyszerűsített eljárásra vonatkozó engedély - az EK végrehajtási rendeletének 254-259. cikkében meghatározott hiányos árunyilatkozattal kért egyszerűsített eljárás kivételével - csak olyan személy részére adható ki,

a) aki/amely megbízható vámadós,

b)[117] akinél/amelynél a NAV kockázatelemzése alapján az egyszerűsített eljárás kockázatmentesen végrehajtható, illetve

c)[118] aki/amely - a d) pontban foglaltak kivételével - nem olyan árura kéri az egyszerűsített eljárást, amely az export-visszatérítési rendszer keretében kerül kivitelre,

d)[119] aki a 612/2009/EK rendelet 5. cikk (6) bekezdése alkalmazásával, kiviteli vámeljárásra vonatkozó egyszerűsített nyilatkozattételi eljárásra kér engedélyt.

60. §

(1)[120] Az egyszerűsített eljárás engedélyese az engedélyező vámszerv által - az EK végrehajtási rendelet 266. Cikke (3) bekezdésében foglaltak fenntartásával - jóváhagyott, a vámellenőrzés céljára is megfelelő nyilvántartást köteles vezetni, amelyből megállapíthatók az egyszerűsített eljárás alatt álló áruk adatai.

(2) A nyilvántartásnak a következő adatokat kell tartalmaznia:

a)[121] az engedély számát, az engedélyező vámszerv nevét, az egyszerűsített eljárás formáit és az engedélyezett vámeljárás(ok) megnevezését,

b)[122] az engedélyes, megbízó nevét, címét, VPID számát, telephelyét vagy az eljárás végzésére a vámszerv által engedélyezett egyéb helyet,

c) a nyilvántartás sorszámát,

d) az egyszerűsített árunyilatkozat azonosítószámát és az árukiadásának dátumát,

e) az esetleges megelőző vámeljárás azonosítószámát,

f) az árunyilatkozat 31., 33., 36., 37., 38. és 47. rovatában lévő adatokat, továbbá az áru értékét devizában és forintban, az áru cikkszámát, különös mértékegységben kifejezett mennyiségét, vámtartozás összegét jogcímenként,

g)[123] az egyszerűsített eljárást lezáró vámigazgatási eljárás azonosító- vagy tételszámát, vámfizetéssel járó vámeljárás esetén a pénzügyi teljesítés adatait,

h) az egyszerűsített árunyilatkozathoz, valamint a vámeljárást lezáró vámigazgatási eljáráshoz tartozó egyéb okmányok megnevezését, azonosítószámát és dátumát, továbbá a tiltó, korlátozó rendelkezések betartására vonatkozó okmány esetén, a fenti adatokon túl annak érvényességét, valamint a felhasznált mennyiséget és/vagy értéket és a maradványt,

i) minden egyéb adatot, amely az áruk azonosításához szükséges lehet.

(3)[124] Amennyiben az egyszerűsített eljárás engedélyese az EK végrehajtási rendelet 285. cikk (2) bekezdése alapján teljes kiviteli nyilatkozatot nyújt be, abban az esetben a nyilvántartásnak - a (2) bekezdéstől eltérően - kizárólag a teljes kiviteli nyilatkozat adatait kell tartalmaznia.

(4)[125] A nyilvántartást az engedélyesnél hozzáférhetővé kell tenni a felügyeletet ellátó vámszerv számára.

(5)[126] Az egyszerűsített eljárás engedélyese a vámszerv által - az engedélyezés során jóváhagyott - a vámellenőrzés céljára is megfelelő számítógépes nyilvántartást köteles vezetni, amelyből megállapíthatók az egyszerűsített eljárás alatt álló áru adatai.

60/A. §[127]

(1)[128] Közvetlen képviselőként való eljárásra - ha jogszabály eltérően nem rendelkezik - csak olyan egyszerűsített nyilatkozattételi és helyi vámkezelési eljárásra vonatkozó engedély felhasználásával van lehetőség, amely tartalmazza az engedélyező vámszerv záradékát arról, hogy az engedély mellékletében feltüntetett képviselt személyekre nézve a képviselet vállalását jóváhagyja. Az engedélyes nyilatkozatát a képviselni kívánt személyekről az egyszerűsített nyilatkozattételi és a helyi vámkezelési eljárásra vonatkozó engedélyek kiadásakor, illetve a meglévő engedélyek módosításakor kell az engedélyező vámszervnél megtenni.

(2) A vámhatóság az engedélyes konkrét vámhatósági ügyben közvetlen képviselőként való eljárását akkor engedélyezi, ha az engedélyes a Vámkódex 189. cikk alapján biztosítékot nyújt a felmerülő vámtartozás, illetve - a Vtv. 48. § (1) bekezdése, valamint e rendelet 50. §-a alapján - a felmerülő nem közösségi adók és díjak teljes összegére.

(3)[129] Az egyszerűsített nyilatkozattételi és a helyi vámkezelési eljárásra vonatkozó engedély közvetlen képviselőként való használatakor az engedélyező vámszerv a képviselni kívánt személyek tekintetében kockázatelemzést végez, és ennek alapján dönt arról, hogy az engedély a közvetlen képviselettel bevonni kívánt személyek érdekében milyen feltételekkel használható.

61. §[130]

(1) Az engedélyes haladéktalanul közölni köteles az engedélyező vámszervvel az engedélyezési feltételekben bekövetkezett változásokat, ideértve a 60/A. § szerinti engedélyes esetén az általa képviselni kívánt személyek körében bekövetkező változást is. Az engedélyező vámszerv az engedélyezési feltételek meglétét megvizsgálja, és ennek megfelelően dönt az engedély módosításáról.

(2) Az (1) bekezdésben foglaltak szerinti kötelezettség nem teljesítése a Vtv. 61/A. § (1) bekezdés b) pontja szerinti kötelezettségszegésnek minősül.

62. §

Az egyszerűsített eljárások alkalmazása szempontjából az engedélyben előírt kötelezettségek súlyos megszegésének minősül, ha[131]

a)[132] az engedélyes az egyszerűsített eljárás alatt álló közösségi/nem közösségi áruk tekintetében nem vezeti az előírt nyilvántartásokat,

b)[133] a nyilvántartás adattartalmát olyan hiányosan vezeti, amely alapján nem ellenőrizhetők az egyszerűsített eljárás alatt álló közösségi/nem közösségi áruk,

c)[134] az engedélyes a vámszerv felszólítása ellenére a nyilvántartásában észlelt - a b) ponton kívüli - hiányosságot nem szüntette meg. Ilyen hiányosságnak tekinthető a nyilvánvaló tévedés, így különösen a név- vagy számelírás, a számítási hiba,

d)[135] elszámolási kötelezettségének a vámszerv által előírt határidőn belül nem tesz eleget.

63. §

(1) A D típusú vámraktár raktárnyilvántartásának a szabad forgalom számára történő helyi vámkezelési adatokat is értelemszerűen tartalmaznia kell.

(2) Nem kell külön nyilvántartást vezetni az egyszerűsített eljárás céljára, ha a raktárnyilvántartás az egyszerűsített eljárásban meghatározott adatokat maradéktalanul tartalmazza.

64. §[136]

Az egyszerűsített eljárásoknak a nyilvántartásai az engedélyben meghatározott telephelyeken, illetve jóváhagyott egyéb helyeken külön-külön is vezethetők. A kiegészítő árunyilatkozatot és mellékleteit több helyen vezetett nyilvántartás esetén nyilvántartásonként vagy összesítve kell benyújtani.

64/A. §[137]

Az EK végrehajtási rendelet 266. cikk a) pont i. alpont első francia bekezdése, b) pont első francia bekezdése, valamint 273. cikk (1) bekezdés a) pontja alapján az engedélyes által a vámhatóság részére küldendő értesítések elektronikus üzenet formájában történő beküldésének a lehetséges módját, az üzenet információtartalmának struktúráját az állami adó- és vámhatóság vezetője a NAV internetes honlapján, tájékoztatásban teszi közzé.

XI. ADATFELDOLGOZÁSI TECHNIKA ALKALMAZÁSÁHOZ SZÜKSÉGES FELTÉTELEK

65. §[138]

66. §[139]

66/A. §[140]

(1)[141] Az EK Végrehajtási rendelet 222. cikk (1) bekezdése alapján a vámáru-nyilatkozat írásbeli árunyilatkozat helyett, az adatfeldolgozási eljárás alkalmazásával (elektronikus árunyilatkozat adás) is benyújtható. Ebben az esetben az árunyilatkozat elfogadásához, illetve az áru kiadásához kapcsolódó dátumot és azonosítószámot elektronikus üzenet formájában adja meg a vámszerv az elektronikus árunyilatkozatot beküldő nyilatkozattevő részére.

(2)[142] Elektronikus árunyilatkozatot az nyújthat be, aki bármely vámszervnél vagy az 1. számú Repülőtéri Igazgatóságnál az elektronikus adatküldéssel összefüggő azonosíthatóság érdekében regisztráltatta magát. Az elektronikus árunyilatkozatot a regisztrált személy a (6) bekezdésben említett tájékoztatás szerint nyújtja be.

(3)[143] Az elektronikus úton benyújtott árunyilatkozat feldolgozása során az eljáró vámszerv bármikor áttérhet az írásban benyújtott árunyilatkozathoz kapcsolódó eljárási szabályokhoz, amennyiben az elektronikus árunyilatkozat adataival az elektronikus eljárás nem folytatható le. Erről az eljáró vámszerv elektronikus üzenetet küld a regisztrált beküldő részére.

(4) Az elektronikus árunyilatkozat adás nem mentesíti az ügyfelet a vámkezelések során - a vámellenőrzés végrehajtására vonatkozóan - meghatározott kötelezettségei teljesítése alól mindaddig, amíg az áru kiadására vonatkozó üzenetet meg nem kapta.

(5)[144] Az elektronikus árunyilatkozatot beküldő a beküldött, illetve a vámszervtől kapott adatokat - naplózottan - az elévülési ideig köteles megőrizni, melyet az arra jogosult személy számára hozzáférhetővé és értelmezhetővé kell tenni.

(6)[145] Az állami adó- és vámhatóság vezetője tájékoztatásban teszi közzé:[146]

a)[147] az elektronikus árunyilatkozatot fogadó a vámszervi kódok listáját,

b) a regisztráció technikai végrehajtását,

c) a szabad forgalomba bocsátás vámeljárásnál a vám elé állításhoz kapcsolódó előzmény adatok átadásának módját,

d) a Vámkódex 77. cikk (2) bekezdésének figyelembevételével a Vámkódex 62. cikk (2) bekezdése szerinti okmánybenyújtási kötelezettség teljesítésének módját,

e) az árunyilatkozat elektronikus üzenet formájában történő beküldéséhez szükséges üzenet tartalmát, módját, struktúráját, valamint

f) az elektronikus eljárásba vonható eljárásmódokat, illetve az eljáráskódok listáját.

g)[148] az árutovábbítási és kiviteli vámeljárások, illetve a belépési és kilépési gyűjtő vámáru-nyilatkozat benyújtása tekintetében bekövetkező üzemszüneti eljárás rendjét.

XII. EXPORT-VISSZATÉRÍTÉS[149]

67. §[150]

68. §[151]

69. §[152]

70. §[153]

71. §[154]

(1) A 800/1999/EK rendelet 5. cikke (7) bekezdésének b) pontja szerinti bejelentés benyújtható:

a) személyesen,

b) telefax útján,

c) adatfeldolgozási eljárás alkalmazásával (elektronikus berakodási bejelentés).

(2)[155] Elektronikus berakodási bejelentést az nyújthat be, aki a vámszervnél, az elektronikus adatküldéssel összefüggő azonosíthatóság érdekében regisztráltatta magát.

(3)[156] Ha az export-visszatérítésben részesülő szállítmány berakodásának tervezett időpontja szabadnapra, munkaszüneti napra, vagy a hét első munkanapjára esik, akkor az (1) bekezdésben hivatkozott bejelentést a szabadnapot, a munkaszüneti napot, vagy a hét első munkanapját megelőző munkanapon (az alsó fokú vámszerv nyitvatartási idejében) kell megtenni.

(4) Az (1) bekezdés a) és b) pontjában hivatkozott bejelentést az 5. számú mellékletben meghatározott adattartalommal és formában kell megtenni.

(5)[157] Az (1) bekezdés c) pontjában hivatkozott elektronikus berakodási bejelentést az 5. számú mellékletben meghatározott adattartalommal kell megtenni. A fogadó a vámszervi kódok listáját, a regisztráció technikai végrehajtását, a bejelentés elektronikus üzenet formájában történő beküldésének módját, struktúráját az állami adó- és vámhatóság vezetője tájékoztatásban teszi közzé.

XIII. A VÁMJEGY FELHASZNÁLÁSÁNAK, KEZELÉSÉNEK SZABÁLYAI

72. §

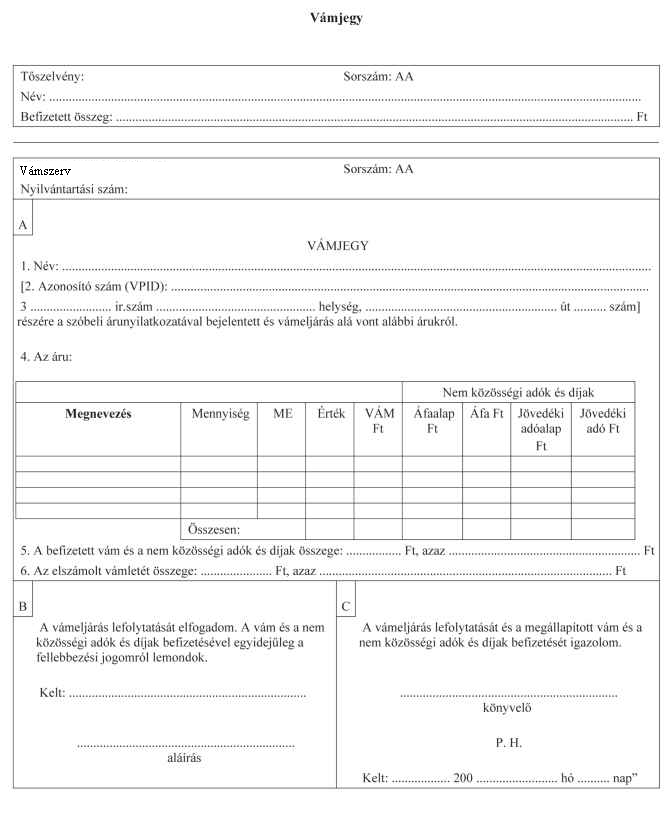

(1)[158] Amennyiben az EK végrehajtási rendelet 225. és 226. cikkében foglaltak szerint szóbeli árunyilatkozat megtételére is lehetőség van, és az így bejelentett áru után vámfizetési, valamint nem közösségi adó- és díjfizetési kötelezettség keletkezik, a vámhatóság köteles az érintett személy részére a vámtartozás, és nem közösségi adó és díj megfizetéséről elismervényt (a továbbiakban: Vámjegy) adni.

(2)[159] A vámtartozás, és nem közösségi adó és díj megállapítása nem történhet Vámjegyen, ha

a)[160] az áru összértéke a 700 eurónak megfelelő forintösszeget meghaladja,

b) az utas nem ebben a formában kíván árunyilatkozatot adni,

c) az utasnak feladott poggyásza van és a vámkedvezményt arra érvényesíteni kívánja,

d) az áru vámeljárás alá vonásához államigazgatási szerv engedélye szükséges,

e)[161]

f)[162]

(3)[163] A szóbeli árunyilatkozat alapján a vámszerv vámvizsgálatot tart, megállapítja a vámértéket és a Vámjegyen történő árunyilatkozat-adás feltételeinek fennállását. A megállapított vámérték alapján a vámszerv szóban közli a fizetendő vám, és nem közösségi adó és díj összegét.

(4)[164] Ha a vámeljárást kezdeményező a megállapított összeget elfogadja, a vámot és a nem közösségi adókat és díjakat a vámszerv a Vámjegyen írásban is közli. A vámeljárás lefolytatásának elfogadását az ügyfél a Vámjegy "B" rovatában aláírásával igazolja. A fizetendő vámot - az utas személyi poggyászában található cigaretta, szivar, szivarka és fogyasztási dohány kivételével - a vámszerv egy összegben, a vám- és a statisztikai nómenklatúráról, valamint a Közös Vámtarifáról szóló 2658/87/EGK tanácsi rendelet (a továbbiakban: 2658/87/EGK tanácsi rendelet) szerinti átalányvámtétel alkalmazásával, míg az utas személyi poggyászában található cigaretta, szivar, szivarka és fogyasztási dohány esetén az általános vámjogi rendelkezések szerint megállapított vámtétel alkalmazásával állapítja meg. A nem közösségi adókat és díjakat a külön jogszabályban meghatározottak szerint kell megállapítani.

(5)[165] Amennyiben a vámeljárást kérő a megállapított vámértékkel vagy a szóban közölt vám, és nem közösségi adó és díj mértékével nem ért egyet, a vámeljárást az általános szabályok szerint írásban kell kezdeményeznie.

(6)[166] A vám és a nem közösségi adók és díjak megfizetését az alsó fokú vámszerv a Vámjegy "C" rovatában bélyegzőlenyomattal és aláírással igazolja. A Vámjegy eredeti példányát - a vámfizetési kötelezettség teljesítésének igazolásául - a vámszerv az utasnak átadja.

(7)[167] Ha a vámtartozás és a nem közösségi adó és díj kiegyenlítése vámbiztosíték elszámolásával történik, úgy az A/6. rovatban az elszámolt vám, és nem közösségi adó és díj összegét fel kell tüntetni.

(8)[168] A Vámjegy alkalmazása mellett is biztosítani kell az utas részére a vámmentességek közösségi rendszerének létrehozásáról szóló 1186/2009/EK rendelet 41. cikkében, valamint az utasok személyi poggyászában importált termékek általános forgalmi adó és jövedéki adó mentességéről szóló törvényben meghatározott kedvezményeket.

(9) A Vámjegy mintáját e rendelet 6. számú melléklete tartalmazza.

XIV. A VÁMÁRU-NYILATKOZAT ELLENŐRZÉS NÉLKÜLI ELFOGADÁSÁNAK FELTÉTELEI[169]

72/A. §[170]

(1)[171] A vámhatóság a Vámkódex 71. § (2) bekezdése alapján a vámáru-nyilatkozatot ellenőrzés nélkül annak a nyilatkozattevőnek fogadja el, aki

a) import forgalomban:

aa) rendelkezik az EK végrehajtási rendelet 14a. cikk (1) bekezdés a) vagy c) pontjában foglalt engedélyezett gazdálkodói tanúsítvánnyal, vagy

ab) rendelkezik az általános forgalmi adóról szóló törvény szerinti önadózási engedéllyel, vagy a Vtv. 48. § (2) bekezdése alapján mentesül az általános forgalmi adó biztosítása alól, vagy

ac)[172] folyamatos működés mellett a tárgyévet megelőző kettő egymást követő naptári éven belül rendelkezik halasztott vámfizetési engedéllyel vagy egyszerűsített eljárásra vonatkozó engedéllyel, vagy

ad) elektronikusan nyújtja be a vámáru-nyilatkozatot;

b) export forgalomban: elektronikusan nyújtja be a vámáru-nyilatkozatot.

(2)[173] Az ellenőrzés nélküli elfogadás nem alkalmazható a jövedéki termékek - kivéve a Jöt. 63. § (1) bekezdés c) pontja alatti, a 64. § (4) bekezdés rendelkezése alá tartozó alkoholtermék, valamint a 79. § (1) bekezdés a) pontja alatti szőlőbor -, illetve az export-visszatérítésben részesülő termékek vámeljárás alá vonására vonatkozó vám-árunyilatkozatok esetén, amikor a jogszabály a vámeljárás lefolytatását áruvizsgálat elvégzéséhez köti.

XV. AZ ENGEDÉLYEZETT GAZDÁLKODÓI TANÚSÍTVÁNYRA VONATKOZÓ RENDELKEZÉSEK[174]

72/B. §

(1)[175] Az EK végrehajtási rendelet 14a. cikk (1) bekezdésében említett AEO-tanúsítványok kiadásának feltételeihez és kritériumaihoz kapcsolódó ellenőrzési módszereket és vizsgálati területeket a vámhatóság tájékoztatásban teszi közzé. Ezek az ellenőrzési módszerek és vizsgálati területek az említett feltételeknek és kritériumoknak az EK végrehajtási rendelet 14q. cikk (4) bekezdése szerinti felügyelete és 14q. cikk (5) bekezdése szerinti újbóli értékelése során is irányadók.

(2) Annak érdekében, hogy a vámhatóság ellenőrizhesse az (1) bekezdésben említett feltételek és kritériumok teljesülését, a kérelmező, valamint minden más, a feltételek és kritériumok teljesülésében érintett személy köteles a vámhatóság rendelkezésére bocsátani minden, a tanúsítvány kiadása előtti engedélyezéshez szükséges iratot és információt - tekintet nélkül azok megjelenési formájára -, valamint a vámhatóság kérésére a megkívánt segítséget megadni. A kérelmező, valamint minden más, a feltételek és kritériumok teljesülésében érintett személy köteles a vámhatósággal az ellenőrzés során együttműködni, az ellenőrzés feltételeit a helyszíni ellenőrzés alkalmával biztosítani. Az ellenőrzés során a kérelmező, valamint minden más, a feltételek és kritériumok teljesülésében érintett személy köteles különösen az ellenőrzéshez szükséges tények, körülmények és egyéb feltételek megismerését biztosítani, szóban vagy írásban tájékoztatást, magyarázatot adni és a dokumentációs anyagokba a betekintést lehetővé tenni.

(3) Az EK Végrehajtási rendelet 14n. cikk (2) bekezdésének alkalmazásában a szakértőt és a kérelmezőt akkor kell egymással kapcsolatban állónak tekinteni, ha közöttük az EK végrehajtási rendelet 143. cikk a)-h) pontjában említett viszony áll fenn.

XVI. VÁMIGAZGATÁSI BÍRSÁGRA VONATKOZÓ RENDELKEZÉSEK[176]

72/C. §[177]

(1) Az esedékessé vált vámigazgatási bírságot a határozat jogerőre emelkedésének napjától számított tíz napon belül kell megfizetni.

(2) A Vtv. 61/A. § (5) bekezdésében meghatározott bírságot kell felszámítani, ha az exportőr vagy a beszállító a származást igazoló okmányokkal kapcsolatos benyújtási kötelezettségének a vámhatóság felszólításában megjelölt időpontig nem tesz eleget.

(3) A Vtv. 61/A. § (5) bekezdésében meghatározott bírságot származást igazoló okmányonként kell érvényesíteni.

(4) A Vtv. 61/A. § (5) bekezdése szerinti vámigazgatási bírság kiszabásának van helye, ha az exportőr vagy a beszállítói nyilatkozatot tevő a származást igazoló okmány kiállításakor a vámvisszatérítési tilalom - kivéve, ha az az EK végrehajtási rendelet 868. cikke szerinti kisösszegű tételnek minősül - tekintetében a vámhatóságot megtéveszti azzal, hogy

a) eltitkolja az exporttermék nem származó anyaghányadát, vagy

b) a valóságnál kisebb arányú nem származó termékhányadot mutat ki.

(5) Amennyiben a (4) bekezdés szerinti kötelezettségszegés megállapítására külföldi vámhatóság megkeresése alapján kerül sor,

a) a (4) bekezdés a) pontja esetében a származási okmányt a vámhatóság nem erősíti meg, és származási okmányonként érvényesíti a Vtv. 61/A. § (5) bekezdése szerinti bírságot,

b) a (4) bekezdés b) pontja esetében a vámhatóság a Vtv. 61/A. § (5) bekezdése alapján származási okmányonként kiszabja a vámigazgatási bírságot, egyidejűleg - amennyiben a bírságot és a vámhiányt megfizetik - a származási okmányt megerősíti.

(5a)[178] A Vtv. 61/A. § (6a) bekezdésének alkalmazása során a vámigazgatási bírság kiszabásának napján érvényes, a Magyar Nemzeti Bank által közzétett deviza középárfolyamot kell figyelembe venni.

(6) A vámigazgatási bírságnak - a Vtv. 61/A. § (10) bekezdése szerinti - elengedésével és mérséklésével összefüggésben az e rendelet 56. § (2)-(3) bekezdéseit alkalmazni kell.

(7)[179] A vámigazgatási bírság a Vtv. 61/A. § (6c) bekezdés szerinti gyorsított eljárásban (a továbbiakban: gyorsított eljárás) történő kiszabása feltételeinek megléte esetén, ha az ellenőrzést végző a gyorsított eljárás lefolytatása mellett dönt, ezt közli az ügyféllel és egyúttal tájékoztatja a gyorsított eljárás lefolytatásának törvényi feltételeiről és a jogkövetkezményekről.

(8)[180] A jogsértő személy a gyorsított eljárás lefolytatása és annak jogkövetkezményei tudomásul vételét külön nyilatkozat aláírásával ismeri el.

(9)[181] A jogsértő személy beleegyező nyilatkozata esetén az ellenőrzést végző a felvett jegyzőkönyv alapján a helyszínen határozatot hoz.

(10)[182] A határozat eredeti példányát és a kiszabott bírság megfizetésének tényét igazoló nyugtát a jogsértő személy részére igazoltan át kell adni. Az átadott nyugta tartalmazza a határozatot hozó szerv megnevezését, a vámigazgatási bírság kiszabásáról rendelkező határozat számát, a jogsértő személy nevét, vámazonosító számát, adóazonosító számát, annak hiányában a személyazonosító okmány számát, a kiszabott vámigazgatási bírság összegét és az államháztartási számla számát.

(11)[183] Ha a gyorsított eljárás lefolytatásának feltételei, a magyar nyelvet nem beszélő, külföldi állampolgárral szemben állnak fenn, akkor az ellenőrzést végző gondoskodik arról, hogy a jogsértő személy az általa beszélt nyelven megismerje a Vtv. 61/A. § (6d) bekezdésének megfelelően az állami adó- és vámhatóság vezetője által kiadott tájékoztatást és a szükséges nyilatkozatokat megtehesse. Ha a jogsértő személy a tájékoztatást nem értette meg, úgy tolmács kirendelésére kerül sor.

XVI/A. A KOMBINÁLT NÓMENKLATÚRA 99. ÁRUCSOPORTJÁNAK HASZNÁLATÁRA VONATKOZÓ SZABÁLYOK[184]

72/D. §[185]

(1)[186] A 2658/87/EGK tanácsi rendelet I. melléklet 99. Árucsoportjának I. árualcsoportja szerinti vámtarifaszámok - az árualcsoporthoz tartozó Kiegészítő megjegyzésekben foglalt kivételek mellett - nem alkalmazhatóak:

a) ha a vámeljáráshoz kapcsolódóan adókötelezettség keletkezik,

b) ha a vámeljárást a Kombinált Nómenklatúra 87. Árucsoportjába tartozó járművekre kérik.

(2) Nem egynemű áruknak a 99. Árucsoport I. árualcsoportja szerinti vámtarifaszámok alkalmazásával történő vámkezelésekor az áruk azonosítása érdekében a vámokmányhoz árulista benyújtása szükséges, amely tartalmazza vámeljárás alá vont áruk megnevezését, mennyiségét és mennyiségi egységét.

XVI/B. LEFOGLALÁSRA, ELKOBZÁSRA, MEGSEMMISÍTÉSRE VONATKOZÓ RENDELKEZÉSEK[187]

72/E.§[188]

(1) Az eljáró vámszerv a lefoglalt dolgokat - a vámigazgatási eljárás lefolytatásához szükséges áruazonosításra alkalmas módon - jelzéssel látja el.

(2) A Vtv. 61/C. § (1) bekezdése szerint lefoglalt jövedéki termékek megsemmisítése tekintetében - a vámjogszabályokban foglaltak sérelme nélkül - a jövedéki jogszabályok rendelkezései irányadóak.

(3)[189] A Vtv. 61/C. § (14) bekezdésében foglalt eszközök átadásának, elszámolásának részletes szabályait az állami adó- és vámhatóság vezetője határozza meg.

XVII. VEGYES RENDELKEZÉSEK[190]

73. §

(1) Az EV kitöltésére vonatkozó részletes szabályokat - a (2) bekezdésben foglaltak figyelembevételével - az EK végrehajtási rendeletet módosító 2286/2003/EK rendelet 3. cikkének (4) bekezdésében kapott felhatalmazással élve, a csatlakozás időpontjától alkalmazni kell.

(2)[191] Az EV kitöltésére vonatkozó magyarázó jegyzeteket, az EK végrehajtási rendelete 212. cikke (3) bekezdésében kapott felhatalmazás alapján, továbbá a Vtv. 17. §-ában meghatározott nyilvántartásba vételhez szükséges Adatlap mintáját az állami adó- és vámhatóság vezetője tájékoztatásban teszi közzé.

(3)[192] A 2658/87/EGK tanácsi rendelet 5. cikk (3) bekezdésében kapott felhatalmazás alapján létrehozott és az EV 33. rovatának ötödik alrovatában feltüntetendő nemzeti kódok alkalmazásának általános szabályait és az alkalmazásra vonatkozó magyarázó jegyzeteket az állami adó- és vámhatóság vezetője tájékoztatásban teszi közzé.

(4)[193] A nemzeti kiegészítő kódok meghatározásánál elsőbbséget élvez a nemzeti hatáskörben megállapítható, a NAV által vámigazgatási eljárás keretében beszedésre kerülő adók, díjak és illetékek beszedését elősegítő kódok kialakítása.