45/1987. (X. 14.) PM rendelet

a gazdálkodó szervezetek jövedelemszabályozásáról

A 40/1987. (X. 13.) MT rendelet (a továbbiakban: JR.) 19. § (1) bekezdésében kapott felhatalmazás alapján - az Országos Tervhivatal elnökével, az Állami Bér- és Munkaügyi Hivatal Elnökével, a Magyar Nemzeti Bank elnökével, a Szakszervezetek Országos Tanácsával, továbbá a szövetkezetek országos érdekképviseleti szerveivel egyetértésben, az érdekelt ágazati miniszterek (országos hatáskörű szervek vezetői) véleményének figyelembevételével - a következőket rendelem.

A rendelet hatálya

1. §

(1) A rendelet hatálya a JR. 1. §-ában meghatározott gazdálkodó szervezetekre terjed ki.

(2) A rendelet hatálya a JR. 3. számú mellékletében felsorolt szakágazatba tartozó gazdálkodó szervezetekre a külön jogszabályban foglalt eltérésekkel terjed ki.

(3) A gazdálkodó szervezet szakágazati besorolására a Központi Statisztikai Hivatal egységes ágazati osztályozási rendszere az irányadó.

Jóléti (szociális) és kulturális bevételek és kiadások

2. §

(1) A gazdálkodó szervezet köteles a számviteli előírásoknak megfelelően a jóléti (szociális) és kulturális

a) bevételeinek összegét árbevételként, valamint különféle bevételként,

b) ráfordításainak összegét költségként, valamint különféle ráfordításként

elszámolni.

(2) A közösen üzemeltetett, illetve létesített jóléti állóeszközök állóeszközfenntartási és értékcsökkenési leírási költségeit az igénybe vevők külön megállapodás szerint a különféle ráfordítások terhére megtéríthetik az állóeszköz kezelőjének (tulajdonosának), a kapott összeget a kezelő (tulajdonos) a jóléti állóeszközök üzemeltetési tevékenysége árbevételeként számolja el.

(3) A kollektív szerződésben (szövetkezet esetén a munkaügyi szabályzatban) kell meghatározni a jóléti (szociális) és kulturális bevételek és kiadások kereteit és összegeit.

(4) A gazdálkodó szervezet - a szakszervezet vállalati szervének, szövetkezetnél a szövetkezeti bizottság véleményének meghallgatásával - dönt a kedvezményes üzemi étkeztetésre, a gyermekintézmények üzemeltetésére, a felsőoktatási intézmények nappali tagozatán tanulmányokat folytató szakmunkás képesítésű hallgatók részére kifizetett tanulmányi ösztöndíjra, jogszabályban meghatározott tanulmányi (társadalmi) ösztöndíjra fordítható összegekről.

Az egyéb jóléti (szociális) és kulturális ráfordításokról (segély, szociális, kulturális és sport célok, üdültetés) a szakszervezet, szövetkezeteknél a szövetkezeti bizottság határoz a gazdálkodó szervezet vezetése véleményének kikérése után,

Nyereségadó

3. §

(1) A gazdálkodó szervezet beszámolási időszak [8. § (1) bekezdés] mérleg szerinti eredményét (a továbbiakban: eredmény) a nyereségadó alapjának számításánál növelni (a mérleg szerinti veszteséget csökkenteni) kell a beszámolási időszak eredményelszámolása során igénybe vett nyereségtartalék összegével.

(2) A gazdálkodó szervezet eredményét a nyereségadó alapjának számításánál csökkenteni kell:

a) mezőgazdasági nagyüzem esetében a beszámolási időszak eredményelszámolása során a JR. 6. § (1) bekezdése szerint képzett nyereségtartalék összegével,

b) az előző évek veszteségének a 10. § (4) bekezdése alapján az adózatlan eredmény terhére rendezett összegével,

c) az 1988. évet megelőző évek veszteségének rendezésére felhasznált érdekeltségi alap még vissza nem pótolt összegével,

d) szövetkezeteknél a részjegy után járó osztalék és a célrészjegy után járó részesedés összegével,

e) a termelésfejlesztési hozzájárulás után járó részesedés összegével,

f) az ellenérték fejében adott vagyonjegy után járó osztalék összegével,

g) külön jogszabály alapján folyósított állami alapjuttatás után járó mozgó járadék összegével,

h) a járadékfizetési kötelezettséggel járó állami alapjuttatás utáni évi járadéknak az alapjuttatás egy évre eső összegét meghaladó részével,

i) jogszabályban meghatározott egyéb összegekkel.

(3) A (2) bekezdés a), c), d), e), f), g) és i) pontjai szerinti összegekkel csak olyan mértékben csökkenthető az (1) bekezdés szerinti összegekkel növelt és a (2) bekezdés b) és h) pontjaiban foglalt összegekkel csökkentett eredmény amennyire az fedezetet nyújt.

(4) A (2) bekezdés b) és h) pontjaiban meghatározott összegekkel akkor is csökkenteni kell az eredményt, ha arra az (1) bekezdésben előírt összegekkel növelt eredmény nem nyújt fedezetet.

(5) A nyereségadóalap számításánál az adóalapot növelő tételként kell figyelembe venni:

a) az 1. számú melléklet (2) pontja szerinti, a tárgyévben ténylegesen elszámolt jóléti (szociális) és kulturális ráfordításoknak a külön jogszabályban meghatározott számított összeget meghaladó részét,

b) a (12) bekezdés szerinti, a számviteli előírások szerint elszámolt összeget,

c) a jogszabály szerint meghatározott, költségek terhére elszámolható keretösszeget meghaladó reprezentációs költségek összegét,

d) külön jogszabályban meghatározott egyéb összeget.

(6) A nyereségadóalap számításánál az adóalapot csökkentő tételként kell figyelembe venni:

a) az 1. számú melléklet (1) pontja szerinti, ténylegesen elszámolt jóléti (szociális) és kulturális bevételek összegét,

b) a számviteli előírások szerint a különféle bevételek javára a tárgyévben elszámolt jutalom jellegű bevételek összegét,

c) a szarvasmarha- és juhállomány tárgyévi készletérték növekményének megfelelő összeget, de legfeljebb annyit, amennyivel a tárgyévi összes eszköz értéke növekedett, függetlenül attól, hogy azt saját forrásból, hitelből vagy támogatásból finanszírozták-e,

d) a termelőszövetkezet tagjától, vagy annak örökösétől megváltott földek térítése címén a tárgyév folyamán kifizetett összeget,

e) a megváltozott munkaképességű dolgozók foglalkoztatásával összefüggésben külön jogszabályban meghatározott összeget,

f) a jogszabály szerint meghatározott, költségek terhére elszámolható keretösszeg és az azt el nem érő, ténylegesen elszámolt reprezentációs költségek különbözetét,

g) a külön jogszabályban meghatározott egyéb összeget.

(7) A nyereségadó alapja az (1), (2), (5) és (6) bekezdésben foglaltak szerint meghatározott együttes összeggel módosított eredmény.

(8) A nyereségadóalap (7) bekezdésében előírt számításánál a (6) bekezdés szerinti adóalapot csökkentő összegként nem lehet többet figyelembe venni, mint az (1). (2) és (5) bekezdések szerint módosított eredmény.

(9) A gazdálkodó szervezet csak a (7) bekezdés szerint meghatározott adóalap pozitív összege után fizet nyereségadót.

(10) A JR. 7. § (1) és (2) bekezdés szerinti megosztott nyereségadózás miatt a (7) bekezdésben foglaltak szerinti nyereségadóalapot az eladott áruk beszerzési értékével és az alvállalkozói teljesítményekkel csökkentett valamint az eredménybe beszámító támogatással növelt nettó árbevétel (a továbbiakban: saját nettó árbevétel) alapján kell megosztani. A 40% mértékű nyereségadó alá eső adóalapot a JR 2. számú melléklet szerinti tevékenységekből származó saját nettó árbevételnek a gazdálkodó szervezet összes saját nettó árbevételéhez viszonyított %-ával kell megállapítani.

(11) A (7) bekezdés szerinti nyereségadóalap után - a (10) bekezdésben előírtakat is figyelembe véve - meghatározott nyereségadó összegével akkor is csökkenteni kell az eredményt, ha arra az (1) és (2) bekezdésben foglaltak szerint módosított eredmény nem nyújt fedezetet.

(12) A pénzügyi-gazdasági ellenőrzés, továbbá az önellenőrzés során megállapított, jogtalanul költségként elszámolt személyi juttatások, költségtérítések és szabálytalan nyereségátadások után a nyereségadót utólag meg kell fizetni.

(13) A befizetendő nyereségadó összegét csökkentik a 2. számú melléklet szerinti nyereségadókedvezmények.

(14) A nyereségadó összegét - amennyiben a kettős adóztatás elkerüléséről szóló nemzetközi szerződés úgy rendelkezik - a nemzetközi szerződésben meghatározott módon csökkenteni kell.

Adózott eredmény

4. §

(1) A gazdálkodó szervezet a 3. § (1) és (2) bekezdésében foglalt összegekkel módosított, a nyereségadóval csökkentett és nyereségadó-kedvezményekkel növelt eredményét (a továbbiakban: adózott eredmény) növelni kell a következő jogcímeken elszámolt összegekkel:

a) jogi személyiségű gazdasági társulástól, korlátolt felelősségű társaságtól, külföldi részvétellel működő gazdasági társulástól, leányvállalattól, a gazdálkodó szervezet tulajdonában levő részvények után járó részesedés (osztalék), a gazdálkodó szervezetek pénzeszközei végleges átadása után az átvevőtől járó részesedés,

b) külön jogszabály alapján a megváltozott munkaképességűnek minősített dolgozók foglalkoztatásával összefüggésben járó dotáció és a Rehabilitációs Alapból kapott támogatás,

c) más gazdálkodó szervezet, pénzintézet adózott eredményéből, államigazgatási szervek által, illetve központi alapokból dolgozók anyagi ösztönzésére, illetve vezetői érdekeltség fedezetére átutalt összegek,

d) a jóléti (szociális) kulturális és sport célú beruházásra felajánlott, munkaidőn kívül végzett társadalmi munkáért járó munkabér,

e) egyéb, külön jogszabályban meghatározott összegek.

(2) A gazdálkodó szervezet adózott eredményét csökkenteni kell a következő jogcímeken elszámolt összegekkel:

a) jogi személyiségű gazdasági társulások, korlátolt felelősségű társaságok tagjainak, leányvállalat létesítőjének, a részvényeseknek járó részesedés (osztalék), a gazdálkodó szervezetek pénzeszközei végleges átvétele után az átadónak járó részesedés, valamint a pénzintézetek által véglegesen átadott pénzeszközök után járó részesedés,

b) JR. 9. és 10. §-a szerinti állammal szembeni kötelezettségek,

c) külön jogszabályban meghatározott egyéb fejlesztési célú kifizetések,

d) a megváltozott munkaképességűnek minősített dolgozók foglalkoztatásával összefüggésben külön jogszabály szerint a Rehabilitációs Alapba fizetendő hozzájárulás,

e) külön jogszabály szerint a dolgozók lakáshoz jutása céljára adott, vissza nem térítendő támogatások összege,

f) az ide vonatkozó rendelkezés szerint a gazdálkodó szervezet dolgozóinak anyagi ösztönzése címén kifizetett összeg,

g) jogszabályban meghatározott egyéb személyi jellegű kifizetések összege,

h) haszonrészesedésből fizetett díjazás,

i) sikeresen befejezett műszaki fejlesztésnek a vállalati kutatóhely saját vállalatánál történő hasznosítása esetén az eredmény létrehozásában közreműködő anyagi ösztönzése,

j) az ellenérték nélkül adott vagyonjegy után fizetett osztalék,

k) választott testületi tagok külön díja, tiszteletdíja,

l) a pályázati díj címén kifizetett összeg,

m) jövedelemérdekeltségű dolgozók díjazása,

n) a magasabb vezető állású dolgozók prémiuma címén kifizetett összeg,

o) a gazdálkodó szervezet által más gazdálkodó szervezetnek, tanácsnak, illetve egyéb jogi személynek dolgozók anyagi ösztönzésére véglegesen átadott összeg,

p) a közérdekű kötelezettségvállalás és alapítvány létesítése,

r) egyéb, jogszabályban előírt adózott eredmény terhére történő kifizetések.

(3) A (2) bekezdés b)-r) pontjai szerinti összegekkel akkor is csökkenteni kell az (1) bekezdés szerinti összegekkel növelt adózott eredményt, ha arra az nem nyújt fedezetet.

(4) A (2) bekezdés a) pontja szerinti összegekkel csak olyan mértékben csökkenthető az (1) bekezdés szerinti összegekkel valamint a tartalékvagyon igénybevételével növelt és a (2) bekezdés b)-r) pontjaiban foglalt összegekkel, valamint a tartalékvagyon képzéssel csökkentett adózott eredmény, amennyire az fedezetet nyújt.

A haszonrészesedés képzés és felhasználás

5. §

(1) A gazdálkodó szervezet az adózott eredményéből haszonrészesedésből történő díjazás címén a számviteli előírások szerint kifizetéseket teljesíthet. A kifizetés forrása a kutatási-fejlesztési szerződés alapján a megbízónál keletkezett haszonból való részesedés nyereségadóval csökkentett része.

(2) A haszonrészesedésből azok a dolgozók díjazhatók, akik közvetlenül részt vettek és eredményesen közreműködtek a kutatást végző gazdálkodó szervezet számára haszonrészesedést biztosító feladatok megvalósításában, az eredmények létrehozásában, és ennek során kiemelkedő munkát végeztek. A kifizetésre csak a kutatást végző gazdálkodó szervezet és a dolgozók között előzetesen kötött külön megállapodásban foglaltak szerint kerülhet sor.

(3) Ha a sikeresen befejezett műszaki fejlesztés hasznosítására a vállalati kutatóhely saját vállalatánál került sor, az eredmény létrehozásában közreműködőknek az adózott eredményből kifizetést lehet folyósítani. A kifizetésre csak a vállalat saját kutatóhelyének dolgozóival előzetesen kötött külön megállapodás alapján kerülhet sor.

(4) A (2) és (3) bekezdés szerinti kifizetések nem bérjellegűek, a táppénzalapba és a nyugdíjalapba nem számítanak bele. Ezeket a kifizetéseket a kereseti adó számításánál nem kell figyelembe venni.

Pénzeszközök átadása, átvétele

6. §

(1) A gazdálkodó szervezet pénzeszközét más gazdálkodó szervezetnek, tanácsnak, illetve egyéb jogi személynek ideiglenesen átadhatja.

(2) A pénzeszközök (1) bekezdése szerinti átadása során - beleértve a kötvényvásárlást is - a pénzeszközöket átadó és átvevő állapodik meg az átadás időtartamáról és kamatfeltételeiről. Az átvevő, illetve a kötvénykibocsátó a fizetett kamatot költségként, az átadó, illetve a kötvény tulajdonosa a kapott kamatot különféle bevételként számolja el.

(3) A gazdálkodó szervezet pénzeszközét vagyonalapja terhére más gazdálkodó szervezetnek, tanácsnak, illetve egyéb jogi személynek véglegesen átadhatja.

(4) A pénzeszközök (3) bekezdés szerinti átadása esetén a pénzeszközét átadó és átvevő állapodik meg az átadott pénzeszközök hozamából származó részesedés mértékében. A hozamból származó részesedést a pénzeszközöket átvevő a 4. § (2) bekezdés a) pontja szerint adózott eredmény terhére, az átadó pedig a 4. § (1) bekezdés a) pontja szerint az eredmény javára számolja el.

Vagyonalap változásai

7. §

(1) A gazdálkodó szervezet JR. 13. § (1) bekezdése szerinti vagyonalapját növeli:

a) a JR. 12. §-a szerinti tiszta eredmény pozitív összege,

b) külön jogszabály szerint folyósított állami alapjuttatás,

c) a vagyonalapba juttatott vissza nem fizetendő költségvetési támogatás,

d) jogi személyiségű gazdasági társulásnál, valamint a jogi személyiséggel nem rendelkező gazdasági társulás gesztoránál a tagok által nyújtott vagyoni betét, illetve vagyoni hozzájárulás,

e) a leányvállalatnál a létesítő által nyújtott vagyoni betét,

f) a korlátolt felelősségű társaságnál a tagok által rendelkezésre bocsátott törzsbetét,

g) a részvénytársaságnál a jegyzett részvények összege,

h) a 6. § (3) bekezdés alapján más gazdálkodó szervezettől véglegesen átvett pénzeszközök összege,

i) központilag kezelt alapokból, tanácstól, egyéb jogi személytől véglegesen átvett eszközök összege,

j) a szövetkezetnél a jegyzett részjegyek összege,

k) egyéb, külön jogszabályban meghatározott összeg.

(2) A gazdálkodó szervezet JR. 13. § (1) bekezdése szerinti vagyonalapját csökkenti:

a) a JR. 12. §-a szerinti tiszta eredmény negatív összege,

b) a jogi személyiségű gazdasági társulásnál, 8 jogi személyiséggel nem rendelkező gazdasági társulás gesztoránál a tagok vagyoni betétje, illetve vagyoni hozzájárulása csökkentésének összege,

c) a leányvállalatnál a létesítő vagyoni betétje csökkenésének összege,

d) a korlátolt felelősségű társaságnál a törzstőke, a részvénytársaságnál az alaptőke csökkenésének összege,

e) az 6. § (3) bekezdése alapján más gazdálkodó szervezetnek, tanácsnak, illetve egyéb jogi személynek véglegesen átadott pénzeszközök összege,

f) szövetkezetnél a visszafizetett részjegyek összege,

g) egyéb, külön jogszabályban meghatározott összeg.

Eljárási szabályok

8. §

(1) A gazdálkodó szervezet adókötelezettsége a gazdálkodó szervezet gazdasági tevékenységének megkezdése napjával kezdődik és a gazdálkodó szervezet megszűnéséig tart. A beszámolási időszak az év első napjától (az év közben alakult gazdálkodó szervezetnél a gazdasági tevékenység megkezdésének napjától) az év utolsó napjáig (megszűnéséig) terjedő időszak.

(2) Ha a megszűnt gazdálkodó szervezetnek jogutódja van, akkor a jogutód felelős a megszűnő gazdálkodó szervezet adófizetési kötelezettségének teljesítéséért.

(3) A felszámolás alatt levő gazdálkodó szervezet adófizetési kötelezettségének a felszámolás közzétételének napjával készült mérleg alapján köteles eleget tenni.

(4) Ha a gazdálkodó szervezet önellenőrzése szerint vagy a pénzügyi ellenőrzés alapján hozott és adóhatósági határozat szerint a megállapítási mérlegben a gazdálkodó szervezet az állami költségvetéssel szembeni kötelezettségeket, juttatásokat helytelenül vette számításba, akkor a hiba követésének időszakában hatályos jogszabályoknak megfelelően kell meghatározni a helyes összeget. A különbözetet a számviteli előírások szerint kell elszámolni és úgy kell rendezni, hogy a költségvetési elszámolások a jogszabályban meghatározott mértékre módosuljanak.

(5) Az adózással kapcsolatos elszámolásnál, valamint a mulasztások során hozandó intézkedéseknél a pénzügyi ellenőrzésről, továbbá a gazdálkodó szervezetek adóigazgatására vonatkozó eljárás szabályairól szóló, illetőleg az államigazgatási eljárás általános szabályairól szóló jogszabályokat kell alkalmazni.

Átmeneti rendelkezések

9. §

(1) A gazdálkodó szervezet műszaki fejlesztési alapjának 1987. évi eredményelszámolást követően rendelkezésre álló állományát - saját döntése alapján - nyereségtartalékba helyezheti vagy abból átmenő passzívát képezhet.

(2) A nyereségtartalékban az 1987. évi eredményelszámolást követően rendelkezésre álló, a következő évi kötelezettségek fedezetére szolgáló műszaki fejlesztési forrás a JR. 16. § (3) bekezdése alapján az 1987. évi eredményelszámolást követően átmenő passzívaként elkülöníthető. Az ilyen címen képzett átmenő passzíva legfeljebb az 1987. december 31-éig nyereségtartalékba helyezett műszaki fejlesztési célú forrás (elkülönített műszaki fejlesztési alap záróállománya, központi műszaki fejlesztési alapból kapott kölcsön vagy juttatás, más vállalattól kapott műszaki fejlesztési célú juttatás) és a nyereségtartalékból történt műszaki fejlesztési célú felhasználás (műszaki fejlesztési költség ellentételezése, központi műszaki fejlesztési alapból kapott kölcsön törlesztése, más vállalatnak átadott összeg) egyenlege lehet.

(3) Az (1) és (2) bekezdések alapján képzett átmenő passzíva - a számviteli előírásokat figyelembe véve - kizárólag a jövőben felmerülő műszaki fejlesztési költségek (ráfordítások) ellentételezésére használható fel.

(4) Az (1) bekezdés szerint nyereségtartalékba helyezett műszaki fejlesztési alapmaradvány összegére vonatkozóan a JR. 15. § (5) bekezdésében foglaltakat kell alkalmazni.

10. §

(1) A gazdálkodó szervezet 35/1983. (XI. 12.) PM rendelet 21. §-ának (3) bekezdésében foglaltak szerint kimutatott és nyilvántartott kötelező tartalékalap visszapótlási kötelezettsége az 1987. évi eredményelszámolást követően megszűnik.

(2) Az 1987. évi eredményelszámolást követően a nyereségtartalékba kell helyezni a külkereskedelmi vállalatok 1983. évi eredményelszámolást követően képzett vállalkozói célú nyereségtartalékát.

(3) A (2) bekezdés szerint képzett nyereségtartalék felhasználására is vonatkoznak a JR. 16. § (5) bekezdésében foglaltak.

(4) Az 1988. évet megelőzően keletkezett - és a tárgyévi eredményelszámolás során saját forrásokból nem rendezett - mérleg szerinti veszteség összegét a gazdálkodó szervezet az éves eredményelszámolás során - az ilyen céllal folyósított hitel törlesztésével azonos összegben - az adózatlan eredmény terhére köteles elszámolni.

(5) A mezőgazdasági szövetkezet kivételével a szövetkezet, a szövetkezeti vállalat és ezek jogi személyiségű gazdasági társulásai zárolt, és a Kölcsönös Támogatási Alapba be nem fizetett kötelező tartalékalapját az 1987. évi eredményelszámolást követően a vagyonalapba kell helyezni.

(6) Mezőgazdasági nagyüzem esetében a termelési adóból törleszthető fejlesztési támogatásként engedélyezett hozzájárulás esedékes törlesztő részlete és kamata nyereségadó-kedvezményként vehető igénybe.

11. §

(1) A mezőgazdasági nagyüzem a JR. 16. § (6) bekezdésének alkalmazásánál a JR. 6. § (1) bekezdésében meghatározott mértéket meghaladó összeg mérleg szerinti eredménykiegészítésére történő felhasználásakor a nyereségadó alapját csökkentheti a 41/1983. (XI. 12.) MT rendelettel módosított 39/1979. (XI. 1.) MT rendelet 48/A. § (2) bekezdése alapján önkéntes tartalékalapba helyezett összeg és a nettó árbevétel három százalékának megfelelő összegű nyereségtartalék különbözetével. Ezt a szabályt már az 1987. évi eredményelszámoláskor alkalmazni kell.

(2) Amennyiben a nettó árbevétel három százalékának megfelelő összegű nyereségtartalék nagyobb vagy egyenlő, mint a 41/1983. (XI. 12.) MT rendelettel módosított 39/1979. (XI. 1.) MT rendelet 48/A. § (2) bekezdése alapján önkéntes tartalékalapba helyezett összeg, úgy adóalap csökkentésre nincs lehetőség.

Záró rendelkezések

12. §

(1) Ez a rendelet 1988. január 1-jén lép hatályba: rendelkezéseit - a 11. § kivételével - első ízben az 1988. évben, illetve az 1988. évi eredményelszámolás során kell alkalmazni.

(2) E rendelet hatálybalépésével egyidejűleg hatályát veszti:

a) a vállalati jövedelemszabályozásról, az érdekeltségi alap képzéséről és felhasználásáról szóló 32/1984. (XI. 5.) PM rendelet, valamint az azt módosító 28/1985. (X. 31.) PM, a 40/1986. (X. 31.) PM rendelet,

b) az agrár- és élelmiszertermelő ágazatok jövedelemszabályozásáról szóló 39/1984. (XI. 6.) PM rendelet és az azt módosító 29/1985. (X. 31.) PM, 51/1985. (XII. 27.) PM. 17/1986. (VII. 8.) PM, 50/1986. (X. 31.) PM rendelet,

c) a kisszövetkezetek és a fogyasztási szolgáltató kisvállalatok jövedelemszabályozásáról, az érdekeltségi alap képzéséről és felhasználásáról szóló 33/1984. (X. 5.) PM rendelet, valamint az azt módosító 32/1985. (X. 31.) PM, 42/1986. (X. 31.) PM rendelet,

d) az agrár- és élelmiszertermelő ágazatok felhalmozási adójáról szóló 60/1984. (XII. 21.) PM rendelet és az azt módosító 40/1985. (XI. 30.) PM, 36/1986. (X. 18.) PM rendelet,

e) a gazdálkodó szervezetek jövedelemszabályozásáról szóló pénzügyminiszteri rendeletek, valamint az agrár- és élelmiszertermelő ágazatok felhalmozási adójáról szóló 60/1984. (XII. 21.) PM rendelet módosításáról rendelkező 7/1986. (III. 20.) PM rendelet,

f) a gazdálkodó szervezetek jövedelemszabályozásáról szóló pénzügyminiszteri rendeletek módosításáról rendelkező 12/1986. (V. 16.) PM rendelet,

g) a műszaki tervezési és beruházás-szervezési tevékenység termelési adójáról szóló 35/1984. (XI. 5.) PM rendelet és az azt módosító 35/1985. (X. 31.) PM rendelet,

h) az egyes vállalatlétesítési kedvezményekről szóló 48/1986. (X. 31.) PM rendelet,

i) az újítási, találmányi és közreműködői díj forrásairól szóló 57/1984. (XII. 8.) PM rendelet és az azt módosító 49/1986. (X. 31.) PM rendelet,

j) a fogyasztási, értékesítő és beszerző szövetkezetek tagsági érdekeltségi alapjáról szóló 73/1982. (XI. 30.) PM rendelet,

k) a kivitelező építőipari szervezetek munkahelyre településével kapcsolatos pénzügyi kérdésekről és munkásellátási alap képzéséről szóló 36/1976. (X. 31.) PM-ÉVM számú együttes rendelet és az azt módosító 21/1981. (VIII. 1.) PM-ÉVM számú együttes rendelet,

l) a belföldi jogi személyek által létesített részvénytársaság és a korlátolt felelősségű társaság létesítésének és működésének pénzügyi, adózási feltételeiről, továbbá alkalmazottai anyagi érdekeltségi rendszeréről szóló 11/1987. (IV. 3.) PM rendelet,

m) a szövetkezeti érdekképviseleti szervek fenntartási költségeinek elszámolásáról szóló 16/1985. (V. 11.) PM rendelet, valamint az azt módosító 18/1986. (VII. 8.) PM rendelet,

n) a szakmunkástanulók képzésével kapcsolatos egyes jövedelemszabályozási kérdésekről szóló 20/1985. (VIII. 1.) PM rendelet és az azt módosító 29/1986. (VIII. 26.) PM rendelet.

Dr. Medgyessy Péter s. k.,

pénzügyminiszter

1. számú melléklet a 45/1987. (X. 14.) PM rendelethez

(1) Jóléti (szociális) és kulturális bevételek a következők:

a) üzemi étkeztetés bevétele,

b) gyermekintézmények bevétele,

c) üdültetés bevétele,

d) szociális, kulturális intézmények bevétele,

e) sportintézmények bevétele, beleértve az a)-e) pontban foglalt bevételekbe a dolgozók befizetéseit és a más gazdálkodó szervtől kapott átutalásokat, térítéseket is,

f) szociális és kulturális intézmények más célú hasznosításából származó bevétel,

g) üdülőben szervezett továbbképzés miatti költségátterhelés, terembérleti díj bevétele,

h) csereüdültetés miatt más gazdálkodó szerv által kifizetett összeg,

i) üdülő bérbeadásából származó összeg, bérbeadott egyéb jóléti intézmény miatti bevétel,

j) üdülőben nyújtott szállodai, vendéglátási szolgáltatás bevétele,

k) tagvállalattól, más gazdálkodó szervtől kapott szociális és kulturális célú átutalás,

l) központi alapból kapott szociális és kulturális juttatás,

m) szociális és kulturális céllal vállalt társadalmi munka keretében a munkaidőn kívül végzett munkáért járó munkabér,

n) társadalmi munkában összegyűjtött és a hulladékot begyűjtő, felvásárló vállalatnak átadott másodlagos nyersanyag ellenértéke.

(2) Jóléti (szociális) és kulturális ráfordítások a következők:

a) az üzemi étkeztetés ráfordításai,

b) gyermekintézmények ráfordításai,

c) üdültetés ráfordításai,

d) szociális ráfordítások,

e) kulturális ráfordítások,

f) sport ráfordítások, nem értve az a)-f) pontokban foglalt kiadások közé az állóeszközök fenntartási kiadásait, valamint ezen állóeszközök értékcsökkenési leírásának fedezetére szolgáló összeget,

g) szociális, kulturális hozzájárulás más gazdálkodó szerv, tanács, intézmény részére,

h) közművelődési intézmények fenntartásához adott hozzájárulás,

i) sportegyesületek támogatása,

j) ifjúságpolitikai célra tanácsnak átutalt összeg,

k) üdülő bérlete esetén a fizetett összeg,

l) állami és társadalmi ünnepek rendezvényeinek költsége,

m) társadalmi munka elismerésére fizetett jutalom,

n) segélyek (beleértve a lakásépítés támogatására nyújtott segélyeket is).

2. számú melléklet a 45/1987. (X. 14.) PM rendelethez

A 3. §. (13) bekezdése alapján a nyereségadó összegét mérséklő kedvezmények a következők:

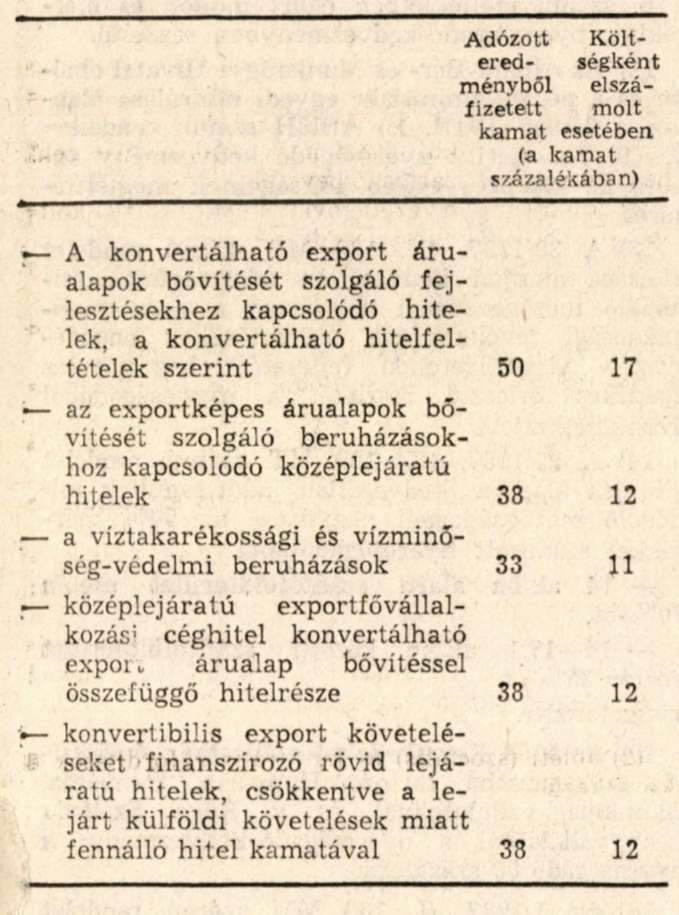

1) A hitel és kölcsönkamatok összegének alábbi hányada a következő hitelcéloknál:

2) A kiemelkedő hatékonyságú gazdálkodó szervezet - fejlesztési céljainak megvalósítása érdekében - jövedelmezőségétől függő mértékű nyereségadó-kedvezményben részesülhet. Az adókedvezmény mértékét és kiszámítási módját a 3. számú melléklet tartalmazza. Az adókedvezmény igénybevételének egyéb feltételeit a gazdálkodó szervezet kérelmére az illetékes adóhatóság közli.

3) A központi beruházásokhoz nyújtott állami kölcsön és a vállalati beruházásokhoz állami támogatásként engedélyezett állami kölcsön - szerződés szerint eredmény terhére fizetendő - esedékes törlesztési kötelezettsége, valamint a járadékfizetési kötelezettséggel járó állami alapjuttatás utáni évi járadéknak az alapjuttatás egy évre eső összegével megegyező része nyereségadó-kedvezményben részesül.

A nyereségadó-kedvezmény mértéke a nyereségadó és a nyereségadó-alap hányadosa.

4) A lakosság részére nyújtott egyes ipari, építőipari, személyi fogyasztási szolgáltatások - számlában feltüntetett anyag- és alkatrészértékkel, csökkentett árbevétele

a) a b) pontban foglaltak kivételével 10 százalékának megfelelő összeg,

b) 15 százalékának megfelelő összeg, ha a fogyasztási szolgáltatást 1500 lélekszám alatti kistelepülésen és tanyán végzik.

Építőipari fogyasztói szolgáltatásoknál - megrendelőtől függetlenül - lakosság részére végzett szolgáltatásként kell figyelembe venni a lakóépületeken, illetőleg a lakásokban végzett tevékenységet.

Az adminisztráció egyszerűsítése érdekében az árbevétel előírt csökkentése végrehajtható az utókalkuláció szerinti tényleges anyagköltség alapulvételével is.

Nem illeti meg a nyereségadó-kedvezmény a vállalatot a következőkben felsorolt tevékenységek után:

- ékszerjavítás, karbantartás (SZTJ 101-29 -01);

- a mérték utáni egyedi termékek készítése hozott anyagból egyedi megrendelésre az ortopéd lábbeli kivételével (SZTJ 101-33, SZTJ 101-34);

- lakástakarítás (SZTJ 711-21-02);

- egyéb, a lakosság részére végzett személyi szolgáltatások. kivéve a gyermekfelügyelet (SZTJ 711-19)

- a szerződéses üzemeltetésből származó díjbevétel;

- 405-23 Taxi közlekedés.

5) A kutatási, műszaki fejlesztési tevékenység eladott áruk beszerzési értékével és az alvállalkozói teljesítményekkel csökkentett nettó árbevételének az eladott áruk beszerzési értékével és az alvállalkozói teljesítményekkel csökkentett összes nettó árbevételhez viszonyított arányában számított nyereségadó 67%-a.

Az adókedvezményben részesülő tevékenységeket a 4. számú melléklet tartalmazza.

6) A tárgyévet megelőző három év közvetlen kutatási, kísérleti fejlesztési költsége átlagának - kivéve a kísérleti félüzemek és kísérleti építmények megvalósításának költségeit - 10%-a.

Ez az összeg kizárólag a kutatási-kísérleti fejlesztési tevékenység eredményének gyakorlati megvalósítását szolgáló beruházásra fordítható.

7) Közvetlen állami támogatásként adott nyereségadó-kedvezmény a 328/1975. (PK. 39.) PM-KkM együttes közlemény I/2. pontja alapján, valamint a 43/1979. (XI. 1.) PM rendelet 7. § (1) bekezdése szerinti nyereségadó-kedvezmény.

8) Az 5. számú mellékletben meghatározott feltételek mellett:

a) a kereskedőház alapításakor az alapító tagok illetve részvényesek egyszeri nyereségadókedvezményben részesülhetnek, amelynek mértéke az alapítás évét megelőző és nyereségadó alapjául szolgáló nyereség legfeljebb 5%-a,

b) a működési feltételek javítása érdekében a kereskedőház a működésének

- első évében a nyereségadó 55 százalékának

- második évében a nyereségadó 35 százalékának,

- harmadik évében a nyereségadó 25 százalékának

megfelelő összegű nyereségadó-kedvezményben részesülhet.

1983. január 1. előtt alapított - a 28/1985. (X. 31.) PM rendelet 5. számú mellékletének feltételeit kielégítő - kereskedőházak a rendelet hatálybalépését követően a működés második és harmadik évében a rendeletben meghatározott feltételek mellett és mértékek szerint jogosultak a nyereségadó visszatartására.

9) A 9/A. pontban meghatározott kivétellel az újonnan létesített vagy szervezeti változással létrejött, a JR 1. § (1) bekezdés szerinti gazdálkodó szervezet (a továbbiakban: új szervezet) - a kereskedőházként működő gazdálkodó szervezetek kivételével - az alábbiak szerinti nyereségadó-kedvezményben részesül.[1]

a) Új szervezet - a leányvállalat kivételével - a létesítés

- első évében a nyereségadó 55%-ának,

- második évében a nyereségadó 35%-ának,

- harmadik évében a nyereségadó 25%-ának megfelelő nyereségadó-kedvezményben részesül.

b) leányvállalatot a létesítés évében és az azt követő évben 25%-os nyereségadó-kedvezmény illeti meg.

Ha a jogi személyiségű gazdasági társulást, részvénytársaságot, korlátolt felelősségű társaságot a társulás tagjai a létesítés időpontjától számított 5 éven belül megszüntetik, az igénybe vett nyereségadó-kedvezményt a társulás a megszünést követő vagyonfelosztás előtt a költségvetésnek köteles megfizetni.

A leányvállalatnak a létesítő által a létesítés időpontjától számított 5 éven belül történő megszüntetése esetén a ténylegesen igénybevett nyereségadó-kedvezményt a létesítő köteles a költségvetésnek visszafizetni.

Újonnan létesített gazdálkodó szervezetre vonatkozó nyereségadó-kedvezmény az 1983. január 1-je előtt létesített gazdálkodó szervezetre is vonatkozik, amennyiben az 5/1985. (II. 9.) PM és a 48/1986. (X. 31.) PM rendeletek szerint a gazdálkodó szervezet részére 1988. január 1-e után vagyonadó kedvezmény járna.

9/A. Az 1988. december 1. napját követően létesült, 9. pontban meghatározott új szervezet az alábbiak szerinti nyereségadó-kedvezményben részesül:[2]

a) Új szervezet - a leányvállalat kivételével - a létesítés évében a nyereségadó 55%-ának megfelelő nyereségadó-kedvezményben részesül.

b) A leányvállalatot a létesítés évében 25%-os nyereségadó-kedvezmény illeti meg.

10) Az a gazdálkodó szervezet, amely adózott eredménye terhére közérdekű célú kötelezettségvállalást (Ptk. 593-596. §-ai), valamint alapítvány céljára (Ptk. 74/A-74/F. §-ai) befizetést teljesít, az ilyen címen elszámolt összeg a nyereségadó és a nyereségadó-alap hányadosának megfelelő mértékű nyereségadó visszatartására jogosult.

11) A gazdálkodó szervezet a kistelepülésen és tanyán végzett kiskereskedelmi tevékenység után a 6. számú mellékletben előírt módon és mértékben nyereségadó-kedvezményben részesül.

12) Az Állami Bér- és Munkaügyi Hivatal elnöke és a pénzügyminiszter egyedi elbírálása alapján a 8/1985. (VIII. 1.) ÁBMH számú rendelkezés 9. §-a szerint nyereségadó kedvezmény adható az átképzés egyéb költségeinek megtérítésére.

13) A 39/1987. (X. 12.) MT rendelet előírása alapján kedvezőtlen adottságúnak minősülő mezőgazdasági nagyüzem a nem mezőgazdasági tevékenysége fejlesztéséhez engedélyezett visszafizetendő fejlesztési hozzájárulás esedékes törlesztő részletét a nyereségadóból visszatarthatja.

14) A 39/1987. (X. 12.) MT rendelet előírása alapján kedvezőtlen adottságúnak minősülő mezőgazdasági nagyüzem az 50% mértékkel számított nyereségadójából

- 14 ak/ha alatti szántóföldterület esetén 70%-ot,

- 14-17,1 ak/ha közötti szántóföldterület

esetén 35%-ot visszatarthat.

15) Az 5153 Kereskedelmi szálláshely értékesítés szakágazatba tartozó Hungária, Pannónia, Danubius vállalatoknál és a Rege Szálloda Leányvállalatnál a nyereségadó-kedvezmény a nyereségadó 80 százaléka.

16) Az 1/1982. (I. 16.) MM rendelet mellékletében felsorolt népi iparművészeti és hagyományos háziipari termékek gyártásából származó bevétel 3,5 százalékának megfelelő összeg.

17) A központilag meghirdetett koca, sertés kan, üsző és jerke kihelyezési akció keretében - az abban meghatározott feltételek szerint - igénybe vett vagy átvállalt hitelek kamatköltségét a gazdálkodó szervezet a nyereségadóból visszatarthatja.

18) Az idényjellegű élelmiszer és vegyes kiskereskedelmi üzletek az értékesítési árbevétel 3%-ának megfelelő összeget visszatarthatják a nyereségadóból.

3. számú melléklet a 45/1987. (X. 14.) PM rendelethez

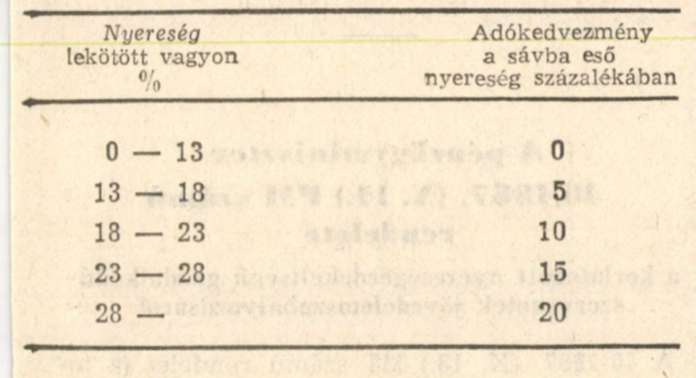

1) A kiemelkedő hatékonyságú gazdálkodó szervezetek nyereségadó-kedvezményének számításánál nyereség alatt a gazdálkodó szervezet mérleg szerinti nyereségét, vagyon alatt a gazdálkodó szervezet vagyonalapjának és tartalékvagyonának év végi záróállománya együttes összegét kell tekinteni.

2) Az igénybe vehető nyereségadó-kedvezmény mértéke:

4. számú melléklet a 45/1987. (X. 14.) PM rendelethez

Az adókedvezmény szempontjából a műszaki fejlesztéssel összefüggésben végzett tevékenységnek tekintendő minden olyan szolgáltatási tevékenység, amelyet a 7/1978. (II. 1.) MT rendeletben foglaltak alapján kötött kutatási (fejlesztési)-, illetve kutatási-fejlesztési eredmények gyakorlati megvalósítására irányuló - szerződés alapján teljesítenek.

Ezek figyelembevételével azokra a tevékenységekre eső eladott áruk beszerzési értékével és az alvállalkozói teljesítményekkel csökkentett nettó árbevétel alapján számított nyereségadó részesül adókedvezményben, amelyek a műszaki fejlesztési szolgáltatás keretébe tartoznak, annak részeként a műszaki fejlesztést közvetlenül szolgálják. Adókedvezmény illeti meg a tevékenységet abban az esetben is, ha az nem az egész K+F folyamatot fogja át, hanem annak csak egy szakaszát.

Adókedvezmény illeti meg a gazdálkodó szervezetet a következő - megbízásra (megrendelésre) végzett - kutatási-fejlesztési tevékenységek árbevételére jutó nyereségadó után:

- alapkutatás,

- alkalmazott kutatás,

- gyártmány-, termék-, szolgáltatásfejlesztés beleértve a gyártmány működtetéséhez szükséges élet- és balesetvédelmi, biztonságtechnikai korszerű módszerek kidolgozását is),

- a gyártás, az üzemeltetés- és a javítás (technológiai) fejlesztés,

- a vállalati kutatási-fejlesztési tevékenység részét képező termelési-, technológiai, szerkesztési-, vizsgálati, termelésszervezési szolgáltatás, tanácsadás,

- találmányok, know-how és nagyobb jelentőségű újítások megvalósítása,

- prototípusok előállítása,

- kutatási-fejlesztési pályázatok kidolgozása,

- műszaki információk készítése,

- szabványosítás és tipizálás,

- új termelési eljárások, komplex termelés-technológiák kidolgoztatása,

- mezőgazdasági kísérleti telepek, ültetvények létesítése és üzemi kipróbálása,

- nagyhozamú növényfajták, állatfajták, hibridek hazai elterjesztésé,

- egyes növényfajok, fajták beltartalmi értékét növelő módszerek kidolgozása,

- a mezőgazdasági termékek minőség szerinti átvételének fejlesztése, új módszerek elterjesztése,

- kutatási, fejlesztési eszközök bérbeadásának bevétele.

Nyereségadó-kedvezményben részesül továbbá a szabadalom, licenc, know-how, újítási, ipari minta ellenértéke (alapdíj, szerződés szerinti darabdíj).

Nem illeti meg a vállalatot a nyereségadó-kedvezmény a tevékenységre eső eladott áruk beszerzési értékével és az alvállalkozói teljesítményekkel csökkentett nettó árbevétel alapján számított nyereségadó után, ha a tevékenység készletező vállalattól beszerezhető termékkel és általában az úgynevezett katalógus cikkekkel kapcsolatos, kivéve, ha azok továbbfejlesztésére irányul.

5. számú melléklet a 45/1987. (X. 14.) PM rendelethez

E rendelet 2. számú mellékletének 8. pontjában meghatározott kedvezményeket a kereskedőház alapításához és működéséhez a pénzügyminiszter - a külkereskedelmi miniszter és a belkereskedelmi miniszter javaslatára - egyedileg engedélyezi a következő feltételek megléte esetén:

- a kereskedőház a szakminisztériumok (BkM, KkM, OÁH) által meghatározott komplex, vagy diverzifikált tevékenységet (kül- és belkereskedelem, termelés, termeltetés, finanszírozás, raktározás, szállítás, marketing, K+F stb.), több termékcsoport vagy szolgáltatás piacán is aktív tevékenységet folytat,

- a tervezett tevékenységhez szükséges anyagi és egyéb feltételekkel (pl. tőkeerő, személyi feltételek stb.) rendelkezik.

1. Az alapítás évében az alapítónak adókedvezmény nyújtható, amennyiben

- az egyik alapító tag vagyoni betétje vagy részvénye sem haladja meg a közös vagyon vagy az alaptőke 50 százalékát,

- a nyereségadó-kedvezmény összegét az alapító a vagyoni betét növelésére, illetőleg részvényjegyzésre fordítja úgy, hogy a nyereségadókedvezmény összege az ekként növelt belét, illetve részvény összegének egyharmadát nem haladja meg,

2. Működéskor nyereségadó-kedvezményben részesülhet a kereskedőház, amennyiben az alapítók a kereskedőház alapításakor nyereségadókedvezményre jogosultak voltak.

3. Ha az alapítást követő öt éven belül a kereskedőház megszűnik, az igénybevett nyereségadó-kedvezményt a megszűnést követő vagyonfelosztás előtt a költségvetésnek vissza kell fizetni.

6. számú melléklet a 45/1987. (X. 14.) PM rendelethez

Gazdálkodó szervezetet a kistelepülésen és tanyán végzett kiskereskedelmi tevékenység után megillető nyereségadó-kedvezményt a következők szerint kell kiszámítani:

a) A nyereségadó-kedvezmény szempontjából kistelepülésen végzett kiskereskedelmi tevékenységnek a legfeljebb 1500 lakosú önálló helységben és tanyán működő kiskereskedelmi nyíltárusítású üzletek és gyógyszertárak tevékenységét, valamint - a település lakosságának számától függetlenül - a mozgóbolti tevékenységet kell tekinteni.

b) A települések lakossága számának megállapításánál a népszámlálási adatokat közlő KSH hivatalos kiadvány megyei köteteiben önálló névvel szereplő települések jelenlevő népességszámát kell figyelembe venni. A közigazgatásilag egybekapcsolt települések önálló helységeinek megállapításánál a területileg illetékes tanács szakigazgatási szervének az igazolása az irányadó.

c) A nyereségadó-kedvezmény alapja a nyíltárusítású üzlet, gyógyszertár, mozgóbolt - d) pont alatti tételekkel csökkentett - értékesítési árbevétele.

d) A nyereségadó-kedvezmény összegének kiszámításánál az értékesítési árbevételből

- a II. vagy annál magasabb osztályba sorolt vendéglátó, valamint a szerződéses rendszerben működtetett kiskereskedelmi és vendéglátó üzletek árbevételét,

- a vendéglátó üzleteknél az alkoholtartalmú italok, valamint a szakmán belüli forgalom értékesítési árbevételét,

- a gyógyszertárak nem humán célra történő értékesítése esetén alkalmazott felár összegét le kell vonni.

e) A nyereségadó-kedvezmény összege az értékesítési árbevétel után, százalékban:

- 500 lakosig 2,5%,

- 501-1500 lakos közötti településen 1,2%

- mozgóboltoknál 2,5%.

Lábjegyzetek:

[1] Módosította a 45/1988. (XI. 29.) PM rendelet 1. §-a (ld. Melléklet). Hatályos 1988.12.01.

[2] Beiktatta a 45/1988. (XI. 29.) PM rendelet 1. §-a (ld. Melléklet). Hatályos 1988.12.01.