1991. évi LXXXVI. törvény

a társasági adóról[1]

Az állami feladatok ellátásához szükséges bevételek biztosítása, a gazdasági feltételek egységesítése, a tőkebefektetés elősegítése érdekében az Országgyűlés a következő törvényt alkotja:

I. FEJEZET

ÁLTALÁNOS RENDELKEZÉSEK

Az adókötelezettség

1. § (1) A jövedelem- és vagyonszerzésre irányuló vagy azt eredményező gazdasági tevékenységet (a továbbiakban: vállalkozási tevékenység) folytató adóalanyt (2. §) az e törvényben meghatározottak szerint társasági adó (a továbbiakban: adó) terheli.

(2)[2] Az adókötelezettség a vállalkozási tevékenység megkezdésének napján kezdődik és a vállalkozási tevékenység befejezésének napjáig tart. A cégbírósági bejegyzés hiánya nem érinti a tevékenység gyakorlásából származó adókötelezettséget. A cégbírósági bejegyzés végleges elmaradása esetén az adókötelezettséget a megszűnésre vonatkozó szabályok szerint kell teljesíteni. Ha a számviteli törvény szerinti éves beszámolót, egyszerűsített éves beszámolót, egyszerűsített mérleget a naptári év utolsó napjával nem kell elkészíteni, akkor az adózás előtti eredményt és az adót az év utolsó napjára elkészített könyvviteli zárlat alapján kell megállapítani és bevallani. Ilyen esetben a cégbírósági bejegyzést, a cégbírósági bejegyzés elmaradását, a megszűnést követően utólag - az egyes évekre külön-külön - elkészített éves beszámoló, egyszerűsített éves beszámoló, egyszerűsített mérleg alapján megállapított és bevallott tényleges adó, valamint a könyvviteli zárlat alapján megállapított és bevallott adó különbözetét a bevallással egyidejűleg pénzügyileg rendezni kell.

(3) Az adókötelezettség magában foglalja az e törvényben, a számvitelről szóló 1991. évi XVIII. törvényben (a továbbiakban: számviteli törvény) az adózás rendjéről szóló 1990. évi XCI. törvényben meghatározott bejelentési, nyilvántartási, könyvvezetési, adóbevallási, adómegállapítási, adóelőleg-fizetési, adófizetési, bizonylatmegőrzési és adatszolgáltatási kötelezettségeket.

(4)[3] A vállalkozási tevékenység megkezdésének napja az első kötelezettségvállalás időpontja, befejezésének napja a megszűnés napja, egyéni vállalkozónál a tevékenység megszüntetésének napja.

(5)[4] A 2. § (1) bekezdésének f) pontjában meghatározott egyéni vállalkozó adókötelezettsége az adóhatóságnál való bejelentkezést követő naptári év első napján kezdődik, kivéve a tevékenységét év közben kezdő egyéni vállalkozót, akinek az adókötelezettsége az adóhatósághoz történő bejelentkezés időpontjával kezdődik.

(6)[5] Ha a 2. § (1) bekezdés f) pontjában meghatározott egyéni vállalkozó tevékenységét a magánszemélyek jövedelemadójáról szóló törvényben meghatározott egyéni vállalkozóként kívánja tovább folytatni, a társasági adókötelezettsége annak a naptári évnek az utolsó napjával szűnik meg, amely évben e szándékát az adóhatóságnál bejelentette.

Az adó alanya

2. § (1) E törvény alkalmazásában adóalany a belföldi székhelyű

a) gazdasági társaság,

b) a szövetkezet a lakásszövetkezet kivételével,

c) állami vállalat, egyéb állami gazdálkodó szerv, tröszt, a tröszti vállalat ha a tröszt létesítő határozata másképp nem rendelkezik, a vízgazdálkodási társulat a víziközmű társulat kivételével, vízgazdálkodási társulatok társulása, egyes jogi személy vállalata és a leányvállalat,

d)[6] ügyvédi iroda, a magánszemélyek jogi személyiséggel rendelkező munkaközössége és az erdőbirtokossági társulat,

e)[7]

f)[8] a magánszemélyek jövedelemadójáról szóló törvényben meghatározott egyéni vállalkozó az 1. § (5) bekezdése szerint, ha e törvény hatálya alá adóalanyként az adóhatóságnál bejelentkezett,

g)[9] lakásszövetkezet, társadalmi szervezet, köztestület, egyház, alapítvány (ideértve a társadalmi szervezet, a köztestület, az egyház, az alapítvány alapszabályában, illetve alapító okiratában jogi személyiséggel felruházott szervezeti egységeket is) és víziközmű-társulat, ha az adóévben vállalkozási tevékenységből bevételt ér el, vagy ráfordítást számol el, továbbá az önkéntes kölcsönös biztosító pénztár, ha kiegészítő vállalkozási tevékenységből bevételt ér el, vagy ráfordítást számol el,

h)[10] közhasznú társaság.

(2)[11] E törvény alkalmazásában adóalany a belföldön vállalkozási tevékenységet folytató, külföldi székhelyű jogi személy, jogi személyiséggel nem rendelkező társas cég, személyi egyesülés, egyéb szervezet, ha belföldön telephellyel rendelkezik (a továbbiakban: külföldi vállalkozó).

(3)[12] A belföldön telephellyel nem rendelkező külföldi székhelyű jogi személy, jogi személyiséggel nem rendelkező társas cég, személyi egyesülés, egyéb szervezet (a továbbiakban: külföldi szervezet) a belföldi személytől a vállalkozási tevékenységéért kapott ellenértéket alapul véve a 6. számú melléklet D. fejezetében foglaltak szerint megállapított jövedelem után a 9. § (1) bekezdésének a) pontjában meghatározott mértékű adót köteles fizetni, ha a jövedelemszerzés helye a Magyar Köztársaság. E szervezetekre - a 3. § 25. pontja, a 15. § (4) bekezdése és a 17. § kivételével - e törvény más rendelkezései nem terjednek ki.

(4)[13] Nem terjed ki a törvény hatálya a Magyar Nemzeti Bankra, a költségvetési szervre, az Igazságügyi Minisztérium felügyelete alá tartozó büntetés-végrehajtási vállalatra és annak a fogvatartottak foglalkoztatását végző jogutódjára, továbbá a kizárólag a fogvatartottak foglalkoztatása céljából létesített közhasznú társaságra, a Tartalék Gazdálkodási Közhasznú Társaságra, a Közlekedési, Hírközlési és Vízügyi Tartalékgazdálkodási Közhasznú Társaságra, az Állami Privatizációs és Vagyonkezelő Részvénytársaságra, a jogszabályban meghatározott nemzeti közműsorszolgáltatókra, valamint a felszámolási eljárás alatt állókra, a felszámolás kezdő napjától.

(5)[14] A (3) bekezdésben foglaltak szerint kell eljárni akkor is, ha a külföldi vállalkozó a belföldi személytől, vállalkozási tevékenységért telephelynek be nem tudható ellenértéket kap, és e jövedelemszerzés helye a Magyar Köztársaság.

Értelmező rendelkezések

3. § E törvény alkalmazásában

1.[15] lízing: a termék, ingatlan átadása olyan szerződés alapján, amely a termék határozott időre szóló, de legalább 365 napot meghaladó bérletéről azzal a kikötéssel rendelkezik, hogy a bérlő a tulajdonjogot legkésőbb az utolsó bérleti díj kiegyenlítésével, illetőleg a szerződés lejártával megszerzi, vagy számára a bérbeadó vételi jogot biztosít;

2.[16] kapcsolt vállalkozás: az egymással szerződéses kapcsolatban álló feleknél

a)[17] ha az egyik adóalany, illetőleg adóalanynak nem minősülő természetes és jogi személy, egyéb szervezet közvetlenül vagy közvetve részt vesz a másik adóalany, illetőleg adóalanynak nem minősülő vállalkozás irányításában, ellenőrzésében vagy 25 százaléknál nagyobb mértékű szavazati joggal rendelkezik a döntések meghozatalakor,

b) ugyanazon adóalany(ok) vagy adóalanynak nem minősülő természetes és jogi személy(ek) vesznek részt közvetlenül vagy közvetve az irányításban, ellenőrzésben, vagy együttesen 25 százaléknál nagyobb mértékű szavazati joggal rendelkeznek legalább az egyik felet érintő döntésekben.

A vállalkozás irányításában, ellenőrzésében való részvételt jelent közkereseti társaságnál és a betéti társaságnál az üzletvezetésben, egyesülésnél és közös vállalatnál az igazgatótanácsban, korlátolt felelősségű társaságnál az ügyvezetésben és a felügyelőbizottságban, részvénytársaságnál és szövetkezetnél az igazgatóságban és a felügyelőbizottságban való részvétel. Leányvállalatnál az igazgatót kell az irányításban, ellenőrzésben résztvevőnek tekinteni;

3.[18] jóléti intézmény költsége: a bölcsőde, az óvoda, az adóalany által működtetett iskola, a napközi és a diákotthon, munkahelyi étkezést biztosító létesítmény, a sport, a kultúra, az üdülés célját szolgáló létesítmény, a foglalkozás-egészségügyi szolgáltatás nyújtásához biztosított létesítmény, a szolgálati lakás fenntartásának és üzemeltetésének közvetlen költsége, illetve ebből az adóalanyt arányosan terhelő összeg;

4.[19] a beruházáshoz kapcsolódó adókedvezmény jogosultja: a beruházó, aki a beruházást üzembe helyezi. A beruházás megkezdésének napja: az építési naplóba történő első bejegyzés vagy az első gép, berendezés, jármű átvételének napja. A beruházási adókedvezmény igénybevétele szempontjából

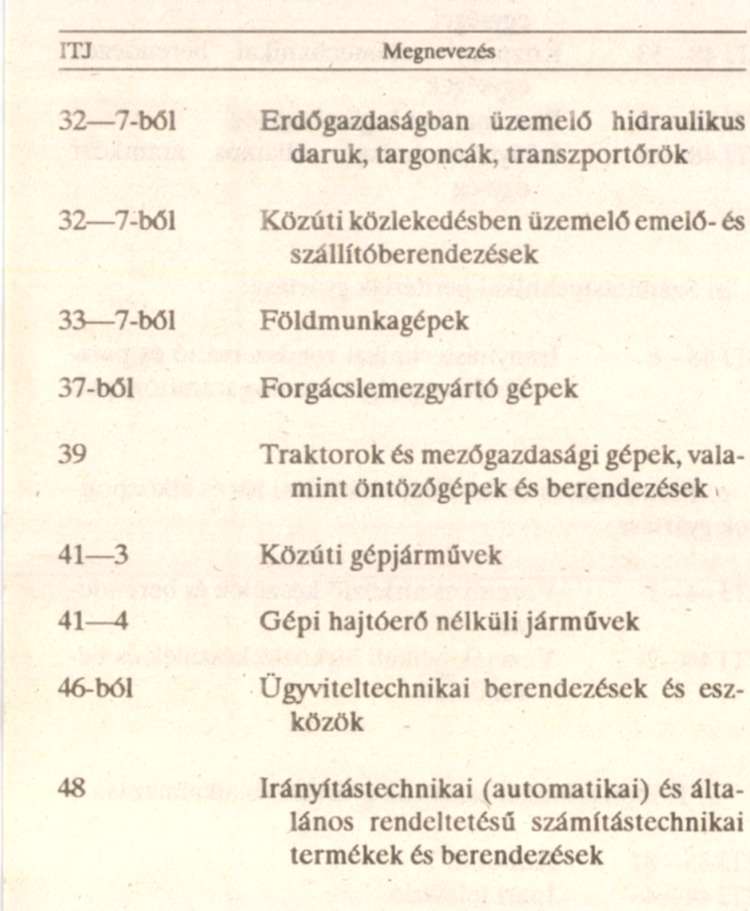

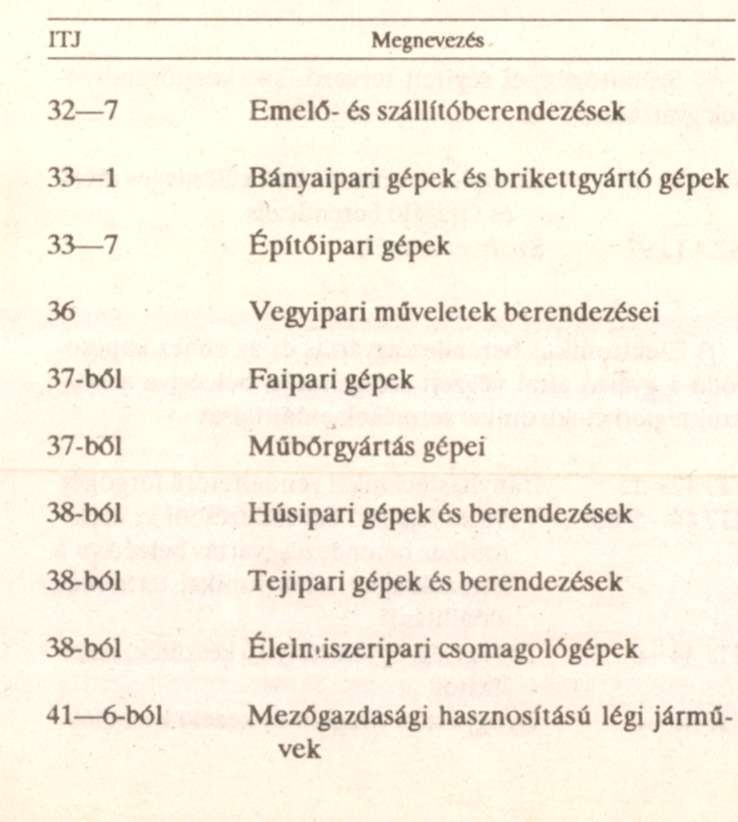

a)[20] gép: a KSH Termékjegyzékben az ITJ 32-től 39-ig és a 42-es termékszám alá besorolt tárgyi eszközök, valamint az összekapcsolásukkal összetett munkafolyamatot ellátó technológiai berendezés,

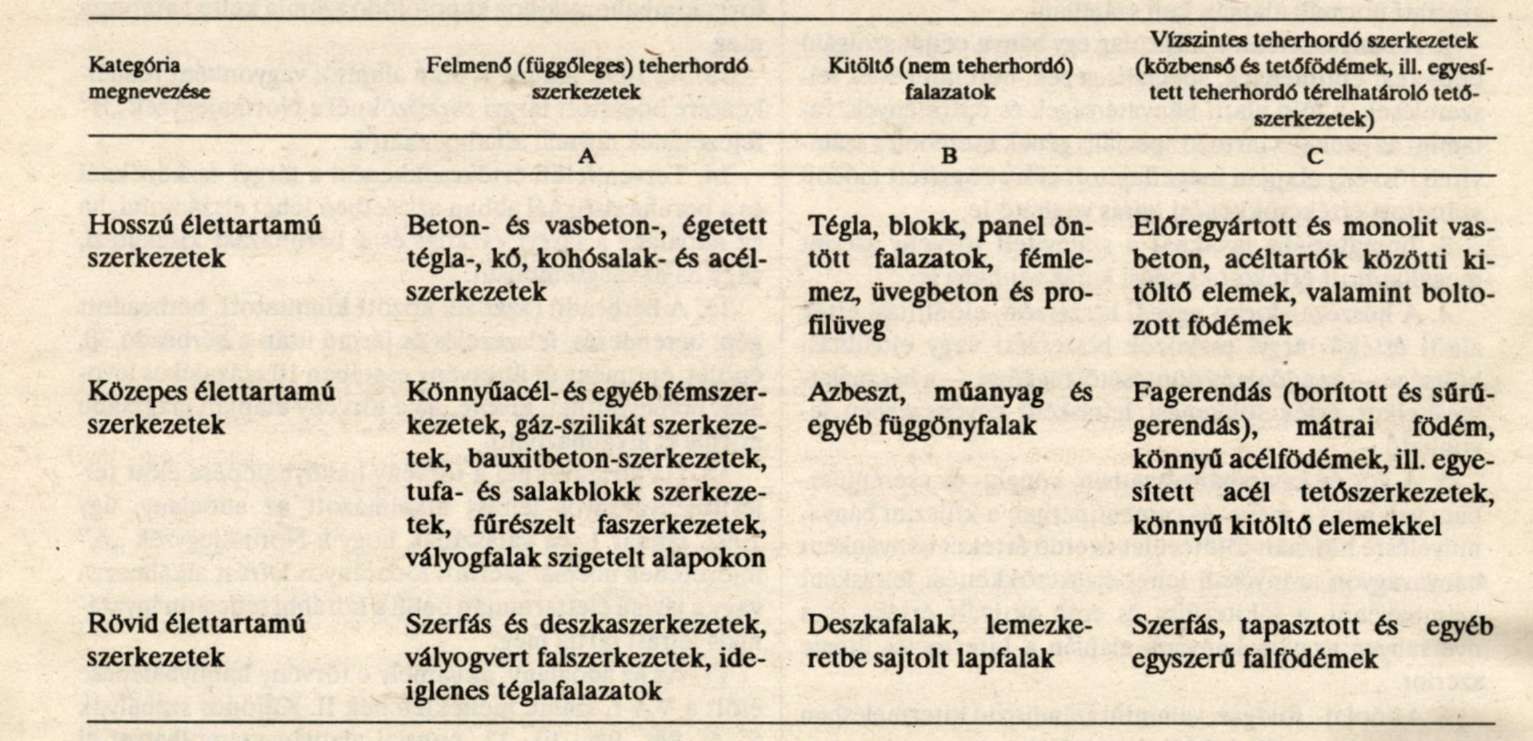

b)[21] épület: a végleges rendeltetéssel megvalósított ingatlan, amely általában a talajjal való egybeépítés (az alapozás) révén vagy a talaj természetes állapotának, természetes geológiai alakulatának megváltoztatása révén jöhet létre, a talajtól csak anyagaira, szerkezeteire való szétbontás útján távolítható el, ezáltal azonban eredeti rendeltetésének megfelelő használatra alkalmatlanná válik. Az épülethez tartoznak azok a víz-, villany-, gáz- és csatornázási vezetékek, fűtési, szellőző, légüdítő berendezések és felvonók, amelyek az épület szerkezeteibe beépítve a használhatóságot és ellátást biztosítják. Az ilyen vezetékek és szerelvények akkor is az épülethez tartoznak, ha azok használhatóságának biztosítása, ellátása mellett technológiai célokat is szolgálnak, vagy már meglevő építménybe később kerülnek beépítésre,

c)[22] kereskedelmi szálláshely: a KSH Építményjegyzékben az 544 termékjel alá sorolt épület,

d)[23] termékelőállítást szolgáló beruházás: az az épület és gépberuházás, amelyet az üzembe helyezést követően az adóalany ipari vagy mezőgazdasági termék előállításához használ, s ennek alapján az üzemeltetés költségei a termék közvetlen költségei között jelennek meg,

e)[24] idegenforgalmi beruházás: a KSH Építményjegyzékben 543, 544 és 571 termékjel alá sorolt épület,

f)[25] környezetvédelmi beruházás: az a beruházás, melynek elsődleges célja a környezeti ártalmak megelőzése, csökkentése, megszüntetése, a környezeti elemek állapotának javítása, a természeti erőforrások védelme és a természeti értékek megóvása. Ennek megfelelően környezetvédelmi beruházásnak a termőföld (talaj), a levegőtisztaság, az élővilág védelmével kapcsolatos, továbbá a természetvédelmi, a vízvédelmi, a települési környezet védelmét szolgáló, a hulladékok káros hatása elleni védelemmel kapcsolatos, valamint a zaj- és rezgésvédelmi beruházás minősül,

g)[26] kereskedelmi célt szolgáló beruházás: a KSH Építményjegyzékben az 541, 542 és 551-12 termékjel alá sorolt épület, építmény, valamint ezek rendeltetésszerű működtetéséhez szükséges tárgyi eszköz a személygépkocsi kivételével;

5.[27] statisztikai besorolás: az 1995. december 31. napján, a 4. számú melléklet alkalmazásához az 1991. augusztus 31. napján érvényes KSH besorolási rend;

6. alapítói vagyon: a számviteli törvény 1. számú mellékletének 14. pontjában meghatározott jegyzett tőke, a vagyonjegy és a szövetkezeti részjegy összessége.

7.[28] árbevétel:

a)[29] a számviteli törvény 45. §-ának (1) és (2) bekezdése szerinti értékesítés nettó árbevétele, csökkentve az eladott áruk beszerzési értékével, az alvállalkozói teljesítmény értékével, valamint a bérmunkadíj összegével, kivéve a b)-d) pontokban foglaltakat. Az egyszeres könyvvitelt vezető adóalanynál az értékesítés nettó árbevételét csökkentő tételként az adóévben a felsorolt jogcímeken költségként elszámolt összeget kell figyelembe venni,

b) a pénzintézetnél a kapott kamat és kamatjellegű bevétel csökkentve a fizetett kamattal és kamatjellegű kifizetéssel, továbbá az egyéb pénzintézeti tevékenység bevétele, valamint a nem pénzintézeti tevékenység nettó árbevétele,

c) biztosítóintézetnél a biztosítástechnikai bevételek összege csökkentve a viszontbiztosítóknak átadott díjjal, a károk, szolgáltatások és a kárrendezések költségével, valamint a biztosítástechnikai tartalékok növekedésére fordított összeggel és növelve a nem biztosítási tevékenység bevételével,

d) értékpapír-forgalmazónál az értékpapír-forgalmazás bevétele csökkentve az értékpapír-forgalmazás ráfordításaival;

8.[30]

9. vásárolt készletek készletváltozása: az adóévet megelőző év és az adóév december 31-i záró leltár értékének különbsége. A készletváltozás számításánál a leltári készletértékből nem vehető figyelembe az adóévben ki nem egyenlített és a beruházási célra beszerzett készlet.

10.[31]

11.[32] ráfordítás: a költségként és ráfordításként elszámolt összeg;

12.[33]

13.[34] az első kötelezettségvállalás időpontja az a nap, amikor a vállalkozás a megalakulásához, működéséhez szükséges első, az adóalanyra nézve fizetési kötelezettséget jelentő jognyilatkozatot írásban vagy szóban megteszi;

14.[35] reprezentációs költség: az üzleti vendéglátás keretében biztosított étel és ital, valamint az ezen felül nyújtott természetbeni ellátás (szállás, utazás), az üzleti ajándékozás, az állami ünnepekhez, évfordulókhoz és társadalmi eseményekhez (például: nőnap, gyermeknap, nyugdíjas dolgozó búcsúztatása) kapcsolódó munkahelyi megemlékezésen, taggyűlésen, közgyűlésen felmerült költségek általános forgalmi adó és személyi jövedelemadó nélkül;

15.[36] azonos munkakör: a 9001/1993. (SK. 1.) KSH közleménnyel kiadott Foglalkozások Egységes Osztályozási Rendszere szerint azonosnak minősülő munkakör;

16.[37] a 2. § (1) bekezdésének alkalmazásakor belföldi székhelyűnek minősül a vámszabadterületen bejegyzett társaság is, továbbá a 12. § rendelkezéseinek alkalmazásában nem minősül külföldi részesedésnek a vámszabadterületi társaság befektetése;

17.[38] a 12. § alkalmazásakor a jogosultság és a kedvezmény igénybevétele első évének azt az adóévet kell tekinteni, amelyben az adókedvezmény feltételei fennállnak, és a 9. § szerint az adóalanynak számított adója van;

18.[39] közhasznú tevékenység bevétele: a 9. számú mellékletben meghatározott tevékenységből származó bevételnek az a része, amely a közhasznú társaságnak a társadalmi közös szükséglet kielégítéséért felelős szervvel - a helyi önkormányzattal, a társadalombiztosítási önkormányzattal vagy a minisztériummal - folyamatos szolgáltatás teljesítésre megkötött, a szolgáltatásért felszámítható díj mértékét és a díj változtatásának feltételeit is tartalmazó szerződés alapján folytatott tevékenységéből származik;

19.[40]

20.[41] a tv. 14/A. § (4) bekezdése szerinti külföldi befektető:

a)[42] az a Magyarországon bejegyzett, belföldi székhellyel rendelkező, megszakítás nélkül százszázalékos külföldi tulajdonban lévő korlátolt felelősségű társaság, illetve részvénytársaság,

aa) amely rendelkezik a pénzügyminiszter vámszabadterületi társaságokat megillető kedvezményeket biztosító, 1993. január 1. napját követően megadott engedélyével, vagy

ab) amelyet a pénzügyminiszter az a)-e) pontokban megjelölt feltételek meglétére tekintettel az államigazgatási eljárás általános szabályai szerint nyilvántartásba vett, és

b)[43] kizárólag harmadik országok közötti kereskedelmi és külföldre irányuló szolgáltatási tevékenységet végez (ide nem értve a pénzügyi szolgáltatások szektorát), és

c)[44] belföldi államigazgatási és bírósági eljárásaiban kizárólag belföldi ügyvédeket foglalkoztat, valamint a társaság vezető tisztségviselőinek, felügyelő bizottságának és alkalmazottainak többsége külön-külön számítva belföldi természetes személy, továbbá könyvvizsgálati kötelezettségének belföldön bejegyzett könyvvizsgáló tesz eleget, és

d)[45] a működéséhez szükséges bankszámlát Magyarországon vezeti, és

e)[46] sem a társaságnak, sem a tulajdonosainak nincs belföldi gazdasági társaságban, szövetkezetben érdekeltsége, illetve belföldön képviseletet nem tart fenn, valamint sem közvetlen, sem közvetett tulajdonosai között nincs belföldi személy;

21.[47] kiemelt térség: az a Megyei Munkaügyi Központ kirendeltsége által ellátott körzet, amelyben a munkanélküli ráta az adóévet megelőző év júniusában a rátamérés napján meghaladta a 15 százalékot.

22.[48] vállalkozási övezet: jogszabályban ilyenként meghatározott közigazgatási egység;

23.[49] adóév: az a naptári év vagy a naptári éven belüli időszak, amelyre az adókötelezettséget meg kell állapítani;

24.[50] tanácsadói szolgáltatás: a Szolgáltatások Jegyzékében (SZJ) gazdasági társadalmi tevékenységet segítő szolgáltatásként besorolt szolgáltatásokból a Jogi szolgáltatás (SZJ 1411), a Számviteli könyvvizsgálói és adószakértői szolgáltatás (SZJ 1412), az Üzletviteli tanácsadás (SZJ 1414), az Építészeti, építőmérnöki tanácsadás, szakértés (SZJ 142130), a Műszaki tanácsadás, szakértés (SZJ 142220), a Gazdasági tevékenységeket segítő szakmai tervezés, szakértés (SZJ 14227), az Egyéb szakmai tervezés, tanácsadás (SZJ 142290);

25.[51] külföldi személy: a külföldi jogi személy, jogi személyiség nélküli társas cég, egyéb személyi egyesülés.

II. FEJEZET

AZ ADÓALAP MEGÁLLAPÍTÁSA

4. § (1) Az adó alapja

a)[52] a kettős könyvvitelt vezető adóalanynál - a d) pontban foglalt kivétellel - a számviteli törvény előírásai alapján megállapított adózás előtti eredmény, módosítva a (2) és (3) bekezdésben foglaltakkal;

b) az egyszeres könyvvitelt vezető adóalanynál a pénzforgalmi nyilvántartás alapján kimutatott eredmény (az adóévi árbevétel és bevétel, valamint az adóévi termelési és kezelési költségek és egyéb ráfordítások különbsége) csökkentve az adóévben a számviteli törvény alapján számított értékcsökkenési leírással és változtatva a 3. § 9. pontja szerinti vásárolt készletek készletváltozásának értékével (a továbbiakban: adózás előtti eredmény) módosítva a (2) és (3) bekezdésben foglaltakkal, valamint

c)[53] a külföldi vállalkozónál a 6. számú mellékletben meghatározott összeg

d)[54] a kizárólag készfizetői kezesség nyújtásával foglalkozó részvénytársaságnál a 7. számú melléklet 2. pontjában meghatározott feltételek esetén az ott meghatározottak szerinti összeg.

e)[55] közhasznú társaságnál az a) vagy a b) pontban meghatározott érték, növelve, az adóévben véglegesen átadott pénzeszköz összegével, valamint a térítés nélkül átadott eszköz nyilvántartási értékével;

(a továbbiakban: adóalap)

(2) Az adózás előtti eredményt az adóalap számításakor csökkenti:

a) az előző év(ek)nek a 6. §-ban foglaltak szerint elhatárolt veszteségéből - az adóalany döntése szerint - az adóévre eső veszteség,

b)[56] a számviteli törvény 45. §-a (14) bekezdésének előírása szerint az adóévben egyéb bevételként elszámolt előző évi céltartalék - ide nem értve a biztosító intézeteknél a biztosítástechnikai tartalék és a pénzintézeteknél külön jogszabály alapján képzett kockázati céltartalék bevételként elszámolt összegét -, továbbá az adóévben az e törvény 5. §-ának (1) és (2) bekezdésében foglaltak szerint figyelembe vett összeg,

c)[57] értékcsökkenési leírásként és terven felüli értékcsökkenési leírásként az 1. és 2. számú mellékletben meghatározott módon és mértékekkel számított összeg,

d)[58] az előző adóévekben a mérleg fordulónapján meglévő eszközök után, a számviteli törvény 39. §-ának (1), (3) és (4) bekezdésében foglalt értékelési szabályok szerint elszámolt és eszközcsoportonként (készletek, befektetések, értékpapírok) nyilvántartott értékvesztésből az adóévben az 5. § (3) bekezdésének figyelembevételével a felhasználásra, értékesítésre, selejtezésre arányosan jutó összeg;

e)[59] a számviteli törvény 2. számú mellékletének 21. pontja alapján bevételként elszámolt kapott osztalék és részesedés összege,

f) az 1991. évben és az azt megelőző években az eredményből fizetett - ráfordításként el nem számolt - és az adóévben visszatérített, a bevételek között elszámolt adó összege, valamint a visszatérített társasági adó,

g)[60] a kulturális, az oktatási, a szociális, az egészségügyi, a hitéleti, a környezetvédelmi, a gyermek és ifjúsági és a sport céllal létrehozott közalapítványnak adott hozzájárulás teljes összege, továbbá a belföldi székhelyű alapítvány és a közérdekű kötelezettségvállalás céljára átadott pénzeszköz az - e címen történt levonás nélküli - adóévi pozitív adóalap 20 százalékának megfelelő összegben, az alapítvány, illetve a közérdekű kötelezettségvállalást szervező igazolása alapján, ha

1. az alapítvány, a közérdekű kötelezettségvállalás betegségmegelőző és gyógyító, szociális, tudományos, kutatási, környezetvédelmi, műemlékvédelmi, természetvédelmi, kulturális, oktatási, sport, vallási és hitéleti célt, gyermek- és ifjúságvédelmi célt, az állampolgári jogok, a közrend, közbiztonság védelmét, az öregek és a hátrányos helyzetűek, illetőleg a magyarországi nemzeti és etnikai kisebbségekkel, valamint a határon túli magyarsággal kapcsolatos előbbi célok megvalósítását, menekültek megsegítését, a törvényhozói munka elősegítését szolgálja, továbbá

2. az alapítvány működési szabályzata, valamint az alapítványi, illetőleg a közérdekű kötelezettségvállalási pénzeszközök felhasználása alapján egyaránt kizárható, hogy az adományozott összeget akár közvetlenül, akár valamely szolgáltatással összefüggésben, előre meghatározott vagyoni előny megszerzése vagy nyújtása érdekében adják,

h) az érték nélkül, a megváltási áron, illetve a külön törvényben meghatározott értéken nyilvántartott termőföld és erdő értékesítéséből származó ellenérték,

i)[61] szakmunkástanuló-képzést végző adóalanynál az oktatási intézménnyel kötött megállapodás vagy tanuló-szerződés alapján foglalkoztatott szakmunkástanulók után tanulónként - minden megkezdett hónap után - 3000 forint,

j)[62]

k)[63] állami vállalat, illetve a részben vagy egészben állami tulajdonban lévő társaságok privatizációjához, valamint ezek tulajdonában lévő vagyonrészek értékesítéséhez kapcsolódó Munkavállalói Résztulajdonosi Program (a továbbiakban: MRP) keretében az adóalany által az adóévben az MRP szervezet részére - annak alapcélja megvalósítása érdekében, a szervezet hiteltörlesztési kötelezettsége időszakában - átutalt összeg, de legfeljebb az 5. § (7) bekezdésében meghatározott összeg. Állami és nem állami vagyonrészek együttes (MRP keretében történő) elidegenítése esetén az átutalt összegnek az állami tulajdon hányadának megfelelő arányos rész vehető figyelembe, amely azonban nem lehet több az 5. § (7) bekezdésében meghatározott mértéknél. A részben vagy egészben állami tulajdonban lévő társasági vagyonrész (MRP keretében történő) elidegenítése esetén a társaságban lévő állami tulajdoni hányadnak megfelelő arányos rész vehető figyelembe, amely azonban nem lehet több az 5. § (7) bekezdésében meghatározott mértéknél.

l)[64] a kettős könyvvitelt vezető adóalanynál az immateriális javak, a tárgyi eszközök - ideértve a beruházásokat is - értékesítésekor, apportálásakor, valamint ezen eszközök megsemmisülésekor, selejtezésekor, hiányakor az e törvény szerinti nyilvántartási érték (a számviteli törvény előírása alapján megállapított beszerzési érték csökkentve az adóalapnál elszámolt értékcsökkenési leírással) összege,

m)[65]

az adóellenőrzés és önellenőrzés során megállapított, bevételként vagy aktivált teljesítményértékként elszámolt összeg az f) pontban foglaltak kivételével, valamint bírság, büntetés elengedése miatt az adóévben bevételként elszámolt, az előző években a 4. § (3) bekezdés h) pontja alapján bírságok, büntetések címen adóalapnövelő tételként figyelembe vett összeg,

n)[66] az adóalany által a korábban munkanélküli munkavállaló után a foglalkoztatás ideje alatt, de legfeljebb 12 hónapon át befizetett társadalombiztosítási járulék, ha

1. a jogszabályban meghatározott munkavállaló megelőzően legalább 6 hónapig regisztrált munkanélküli volt, vagy munkanélküli-járadékban, illetve pályakezdők munkanélküli segélyében részesült, vagy a munkanélküli járadékra, pályakezdők munkanélküli segélyére való jogosultságát már kimerítette, de a munkaügyi központtal továbbra is együttműködött, és

2. az adóalany az érintett munkavállaló alkalmazása óta, illetőleg azt megelőző 6 hónapon belül azonos munkakörben foglalkoztatott munkavállaló munkaviszonyát rendes felmondással nem szüntette meg,

3.[67] az érintett munkavállaló az alkalmazását megelőző hat hónapon belül nem volt munkaviszonyban az adóalannyal.

Az 1-3. pontokban foglalt feltételek fennállásának vizsgálatánál a magánszemélynek a sorkatonai szolgálatban töltött idejét (a bevonulás és a leszerelés időpontja közötti időtartamot) figyelmen kívül kell hagyni;[68]

o)[69] az adósnál a bankkonszolidáció keretében megvalósuló adóskonszolidáció során elengedett kötelezettség bevételként elszámolt összege;

p)[70] a szövetkezetnél a termőföldért kapott kárpótlási jegy címletértékének és a felhasználáskori névértékének különbözete abban az esetben, ha azt a szövetkezet állami tulajdon megvásárlására fordította.

r)[71] a jogszabály alapján művészeti szempontból elbírált képzőművészeti alkotás beszerzésére fordított összeg, de legfeljebb az adóévi beruházás értékének 2 ezreléke,

s)[72] a szövetkezet által a nyugdíjas tagtól és a kívülálló üzletrész-tulajdonostól visszavásárolt - a szövetkezetekről szóló 1992. évi I. törvény hatálybalépéséről és az átmeneti szabályokról szóló törvény szerinti vagyonnevesítéskor rögzített névérték mértékéig, eredeti jogosultként kapott - üzletrész bevonása esetén a névérték és a visszavásárolt érték pozitív különbözete,

t)[73] a számviteli törvény 41/C. és 41/D. §-a (7) bekezdéseinek b) pontja szerinti átszámítási különbözet összege

u)[74] az 5. § (13) bekezdése szerinti behajthatatlan követelés, továbbá a korábban az adó alapját növelő tételként figyelembe vett, elszámolt hitelezési veszteségre befolyt összeg,

v)[75] a közös tulajdonban álló ingatlanrészek hasznosításából származó, közös bevételből való részesedés címén a társasháztól kapott összeg.

z)[76] a Műsorszolgáltatási Alapba történő önkéntes befizetés, valamint a rádiózásról és televíziózásról szóló törvény szerinti, közszolgálati műsor, műsorszám támogatására (szponzorálására) közvetlenül fordított összeg.

(3) Az adózás előtti eredményt az adóalap számításakor növeli:

a)[77] a számviteli törvény 27. § (1) és (2) bekezdése alapján az adóévben ráfordításként elszámolt céltartalék összege;

b)[78] a számviteli törvény 37., 38. §-ai és a 46. § (3) bekezdése szerint költségként elszámolt értékcsökkenési leírás összege,

c)[79] a számviteli törvény 39. §-ának (1) és (3)-(4) bekezdéseiben foglalt értékelési szabályok szerint a mérleg fordulónapján meglévő eszközök után ráfordításként elszámolt értékvesztés összege;

d)[80]

e)[81] az a ráfordítás - ideértve az immateriális javak és tárgyi eszközök értékcsökkenési leírását is -, amely nincs összefüggésben a vállalkozási, a bevételszerző tevékenységgel. Ilyennek minősül különösen: az olyan szerződés alapján elszámolt költség, amely szerződésnek a piaci értékviszonyok alapján az adóelőnytől eltekintve nincs valós gazdasági tartalma; a térítés nélkül átadott eszköz (immateriális dolog, tárgyi eszköz, befektetett pénzügyi eszköznek minősülő részesedés, értékpapír és forgóeszköz), nyújtott szolgáltatás nyilvántartási értéke és az ehhez kapcsolódó ráfordításként elszámolt általános forgalmi adó, figyelemmel az 5. § (10) bekezdésében foglaltakra; az elszámolt ráfordításnak az a része, amely a vállalkozás tagja, alkalmazottja vagy más magánszemély személyes, családi szükségletének kielégítését szolgálja, figyelemmel az 5. § (6) bekezdésére; a külföldi személy által számlázott tanácsadói szolgáltatás együttes értékének az a része, amely meghaladja az adóalany értékesítési nettó árbevételének 1 százalékát; belföldön megvalósított beruházáshoz alvállalkozói szerződés alapján, a külföldi személy által teljesített, számlázott alvállalkozói díj együttes értékének az a része, amely meghaladja az adóalany értékesítés nettó árbevételének 25 százalékát; valamint a 10 százalékot meg nem haladó társasági adókulcsot alkalmazó országban bejegyzett vállalkozás által, a kamat, a jogdíj, az előadói, művészeti és sporttevékenységért, bemutatókért (kiállításokért) járó díj kivételével számlázott szolgáltatás ellenértéke,

f)[82]

g)[83]

h)[84] az olyan adóhiány, amelyet abban az adóévben, amelyre a megállapítás vonatkozik, ráfordításként nem számolhatott el az adóalany, valamint a bírság, a büntetés - a vállalkozók szerződéses kapcsolatában felszámított késedelmi kamat és a kötbér kivételével -, az adózás rendjéről szóló törvény szerinti jogkövetkezmények ráfordításként elszámolt összege, az önellenőrzési pótlék kivételével, a társadalombiztosítási járulék késedelmes fizetése miatti késedelmi pótlék és rendbírság, kivéve, ha az önellenőrzéshez kapcsolódik,

i)[85]

j)[86] lízing esetén a bérbevevőnél a költségként elszámolt, általános forgalmi adó nélküli bérleti díjnak - ideértve az egyéb járulékos szolgáltatás ellenértékét is - a tárgyi eszköz utáni teljes bérleti díj és a lízinggel összefüggő minden egyéb járulékos szolgáltatás ellenértékének az - 5. § (12) bekezdése szerint - adóévre arányosított részét meghaladó összege, import lízing esetén ezenfelül az adóévben költségként elszámolt bérleti díj 20 százalékának megfelelő összeg,

k) a (2) bekezdés h) pontjában meghatározott, értékesített termőföld és erdő nyilvántartási értékének megfelelő összeg,

l)[87] a szerencsejáték szervezéséről szóló törvény 3. §-a (3) bekezdésében meghatározott, valamint a 30. § (2) bekezdésében felsorolt szerencsejátékokat szervező bármely gazdálkodó szervezetnél az egyes szerencsejátékok közvetlen és közvetett költségének és a 38. §-ának (2) bekezdésében foglaltak alapján meghatározott költségnek a különbsége, ha az előbbi a nagyobb,

m)[88] a hitelezési veszteség címen ráfordításként elszámolt összeg,

n)[89]

o)[90] a bérleti díj a bérbevevőnél, ha a termék átvétele olyan szerződés alapján történik, amely a termék 366 napon belüli bérletéről azzal a kikötéssel rendelkezik, hogy a bérlő a tulajdonjogot legkésőbb az utolsó bérleti díj kiegyenlítésével, illetőleg a szerződés lejártával megszerzi, vagy számára a bérbeadó vételi jogot biztosít, továbbá az értékpapír, üzletrész bérleti díja;

p)[91] a kettős könyvvitelt vezető adóalanynál a tárgyi eszközök és immateriális javak értékesítésekor, apportálásakor, ráfordításként elszámolt nyilvántartási érték, illetve selejtezésekor az értékcsökkenési leírásként érvényesített összegen felül ráfordításként elszámolt értékcsökkenés,

a kettős könyvvitelt vezető adóalanynál a tárgyi eszköz - ideértve a beruházást is -, immateriális dolog értékesítésekor, apportálásakor, ráfordításként elszámolt nyilvántartási érték, ezen eszközök megsemmisülésekor, selejtezésekor, hiányakor ráfordításként elszámolt összeg,

r)[92] a megváltozott munkaképességűek foglalkoztatására kijelölt célszervezetnél, gyógyító célú foglalkoztatást végző szervezetnél az osztalék, részesedés fizetésére igénybe vett eredménytartaléknak az a része, amely az előző adóévekben adómentesen képződött, továbbá az adómentesen képződött eredménytartalék összege, ha a célszervezet jogutód nélkül megszűnik vagy a célszervezeti minősítését visszavonták,

s)[93] gazdasági társaság és szövetkezet átalakulása esetén a jogutód(ok)nak, ha a jogelőd(ök)nél a vagyont összességében felértékelik, a vagyonmérleg szerinti átértékelési különbözet, továbbá a számviteli törvény 41/C. és 41/D. §-a (7) bekezdéseinek a) pontja szerinti átszámítási különbözet, az 5. § (9) bekezdésében meghatározottak szerint,

t)[94] az adóalany jegyzett tőkéjében 25 százalék feletti részesedéssel bíró tulajdonos(ok)tól - kivéve a pénzintézetet - kapott kölcsön kamatának az 5. § (8) bekezdése szerinti saját tőke négyszeresét meghaladó kölcsönrészre jutó arányos része,

u)[95] az adóellenőrzés és önellenőrzés során megállapított, ráfordításként elszámolt összeg a h) pontban foglaltak kivételével.

v)[96] a reprezentációs költségként elszámolt összegnek az árbevétel 0,5 százalékát meghaladó része;

w)[97] a személygépkocsi-használat számlával igazolt üzemanyag- és kenőanyag-költségének a közúti gépjárművek, az egyes mezőgazdasági, erdészeti és halászati erőgépek üzemanyag- és kenőanyag-fogyasztásának igazolás nélkül elszámolható mértékéről szóló kormányrendeletben*** meghatározott üzemanyagnormával az útnyilvántartás (menetlevél) alapján számított értéket meghaladó része;

z)[98] a közhasznú társaságnál jogutód nélküli megszűnéskor, továbbá átalakulással történő megszűnéskor a jogutódnál - akkor, ha a jogutód nem közhasznú társaság -a saját tőke 5. § (11) bekezdése szerint meghatározott adómentes növekménye.

(4)[99] Az az adóalany, amely a könyveit a társasági szerződésben meghatározott konvertibilis devizában vezeti, az adózás előtti eredményt módosító, forintban meghatározott tételeket az adóév utolsó napján érvényes, a Magyar Nemzeti Bank által közzétett deviza-középárfolyamon számítja át konvertibilis devizára.

(5)[100] Az az adóalany, amely forintról konvertibilis devizára, vagy konvertibilis devizáról forintra történő könyvvezetésre tér át, az adó meghatározásához szükséges adatokat az áttérés napján érvényes, a Magyar Nemzeti Bank által közzétett deviza-középárfolyamon számítja át.

5. § (1)[101] A 4. § (2) bekezdés b) pontjának alapján figyelembe vehető összeg a kettős könyvvitelt vezető adóalanynál a fizetési határidőn túli követelések, a kétes követelések, valamint az előlegként adott összegek miatt várható veszteségek fedezetére az adóévben és az adóévet megelőző évben ráfordításként elszámolt céltartalék pozitív különbözete, de legfeljebb az előzőekben felsorolt december 31-i követelések összegének

a) 90-180 napos késedelem esetén 2 százaléka;

b) 181-360 napos késedelem esetén 5 százaléka;

c) 360 napon túli késedelem esetén 25 százaléka.

(2)[102] A 4. § (2) bekezdés b) pontjának alkalmazásakor a kettős könyvvitelt vezető adóalany a bányászatról és a villamos energia termeléséről, szállításáról és szolgáltatásáról szóló törvényekben, továbbá a környezet védelmének általános szabályairól szóló törvény felhatalmazása alapján kiadott kormányrendeletben meghatározott környezetvédelmi kötelezettségek fedezetére az adóévben és az adóévet megelőző évben ráfordításként elszámolt céltartalék pozitív különbözetét veheti figyelembe.

(3) Nyilvántartott értékvesztésnek számít az előző adóévekben elszámolt és az adó alapjánál figyelembe nem vett értékvesztés halmozott összege. Az adóalap csökkentéseként ennek olyan hányada számolható el, amennyit a felhasználás, értékesítés, selejtezés értéke képvisel a nyitóállomány és az adóévi állománynövekedés együttes értékéből.

(4)[103]

(5)[104]

(6)[105] A vállalkozási tevékenység érdekében felmerült ráfordításnak minősül többek között az adóalany által munkaviszonyban álló dolgozójának, szakmunkástanulójának, nyugdíjasának juttatott segély, a természetbeni juttatás költsége és a természetbeni juttatással összefüggő járulék és személyi jövedelemadó, a kifizető által nyújtott hitel, kölcsön, munkabérelőleg kamatkülönbözete alapján fizetett személyi jövedelemadó, a jogszabály alapján fizetett tagdíj, ideértve az érdekképviseleti tagdíjat is, a munkaviszonyban álló dolgozó és a személyesen közreműködő tag továbbképzésének költsége, a jóléti intézmény költsége, az illetményföld pénzben történő megváltása, a külön törvényben foglalt feltételekkel az önkéntes kölcsönös biztosító pénztárba befizetett munkáltatói tagdíjhozzájárulás, a munkavállaló javára kötött biztosítás díja, a reklám címén igénybe vett szolgáltatás számlázott összege, a társasház tagjánál a társasházi közös tulajdonnal kapcsolatos karbantartási és egyéb közös kiadásra (üzemeltetésre) felmerült (átutalt) tulajdoni hányaddal arányos költség, a szakszervezeti tisztségviselő számára biztosított munkaidő-kedvezményre a Munka Törvénykönyvében előírt rendelkezések alapján fizetett távolléti díj, pótszabadságra fizetett kereset és az igénybe nem vett munkaidő-kedvezmény címen a szakszervezetnek átutalt összeg, valamint privatizációs lízingszerződés alapján a lízingbe vett társaságnál szervezési-vezetési szolgáltatás címén rendkívüli ráfordításként elszámolt összeg.

(7)[106] Az MRP szervezet részére átadott összegből a 4. § (2) bekezdés g) és k) pontjának figyelembevétele nélkül megállapított adóalap legfeljebb 20 százaléka vehető figyelembe.

(8)[107] A 4. § (3) bekezdés alkalmazásában saját tőke alatt az adóévet megelőző évi éves beszámolóban, egyszerűsített éves beszámolóban, egyszerűsített mérlegben, illetve a nyitómérlegben kimutatott saját tőkét, kölcsön alatt az adóévben fennálló kölcsön(ök) napi átlagos állományát kell érteni.

(9)[108] A 4. § (3) bekezdés s) pontjának alkalmazásakor az adóalany a vagyonmérleg szerinti átértékelési különbözettel az átalakulást követő három adóévben, egyenlő részletekben köteles az adóalapot növelni. Ha a társaság, szövetkezet a megjelölt időszakon belül megszűnik, az adóalapnál még számításba nem vett teljes összeget köteles a megszűnéskor az adó alapjához hozzászámítani.

(10)[109] Nem kell a 4. § (3) bekezdésének e) pontját alkalmazni, ha a térítés nélküli eszközátadás, szolgáltatásnyújtás

a) a jogszabály előírása alapján történt;

b) a 4. § (2) bekezdésének g) pontjában említett célokra és feltételekkel történt, olyan mértékig, amely nem haladja meg az adózás előtti eredmény csökkentéseként a hivatkozott pont alapján figyelembe vett összeggel együttvéve sem az ott meghatározott értéket;

c) magánszemély részére történt, és ha a magánszemélyek jövedelemadójáról szóló törvény alapján a térítés nélküli eszközátadás és szolgáltatásnyújtás természetbeni juttatásnak minősül;

d) egyszeres könyvvitelt vezetőnél immateriális dolog, tárgyi eszköz - ideértve a beruházást is - átadásával valósul meg.

(11)[110] A 4. § (3) bekezdés z) pontjának alkalmazásához a közhasznú társaság a saját tőke évenkénti változását és annak záróállományát köteles megbontani adózott és adómentesen képzett részekre. Az adóévi saját tőke változásából az adómentesen képződött rész javára (terhére) jutó értéket az adóévi közhasznú tevékenység bevételének az összes bevételhez viszonyított arányával számítva kell meghatározni.

(12)[111] A 4. § (3) bekezdés j) pont alkalmazásában a töredékhónapot egész hónapra kell kerekíteni. Ha a töredékhónap a 15 napot nem éri el, akkor figyelmen kívül kell hagyni, ha 15 Vagy annál több nap, akkor egy teljes hónapnak kell számítani. Az adóévre arányosított bérleti díj meghatározásánál egy hónapra a teljes bérleti díj 3 százalékával, ingatlan esetén 1,1 százalékával kell számolni.

(13)[112] Behajthatatlan követelésnek minősül az elévült követelés, az elengedett követelés, a csődeljárásban a hitelezőnél az egyezségi megállapodásban rögzített elengedett követelés, a felszámolási eljárás során a felszámoló által írásban adott nyilatkozat alapján várhatóan meg nem térülő követelés, a felszámolás befejezésével ki nem egyenlített követelés, csökkentve a felszámolási eljárás során már elszámolt összeggel, jogszabályban behajthatatlan követelésként elismert összeg, továbbá, ha a kötelezett nem lelhető fel, s ezt dokumentumokkal hitelt érdemlően bizonyítják, valamint, ha a követelés a végrehajtás során nem, vagy csak részben térült meg, vagy ha a követelés - igazoltan - csak veszteséggel (aránytalan költségráfordítással) érvényesíthető.

Veszteségelhatárolás

6. § (1)[113] Amennyiben a 4. § szerinti adóalap bármely adóévben negatív (a továbbiakban: elhatárolt veszteség), úgy ezzel az összeggel az adóalany - a (8) bekezdésben foglaltakat kivéve - a következő öt adóévben - döntése szerinti megosztásban - csökkentheti az adó alapját.

(2) Az adóév elhatárolt veszteségét a korábbi évekről áthozott elhatárolt veszteség figyelembevétele nélkül kell megállapítani. Az elhatárolt veszteségek levonásánál - a (3) bekezdés kivételével - a korábbi évekről áthozott veszteségeket kell először figyelembe venni.

(3) Az e törvény hatálybalépését követően jogelőd nélkül létrejött adóalany a vállalkozási tevékenység megkezdése évének és az azt követő két évnek a veszteségét - kivéve a számviteli törvény szerint aktiválható alapítási, átszervezési költséget - korlátlan ideig elhatárolhatja.

(4) A mezőgazdasági ágazatba sorolt adóalany az elhatárolt veszteséget az adóévet megelőző két adóévben befizetett adójának önellenőrzéssel való módosításával is rendezheti, oly módon, hogy a megelőző két adóév adóalapját csökkenti az elhatárolt veszteség összegével. Ha ezzel nem él, vagy ha a veszteségének csak egy részét rendezi a megelőző két év terhére, a fennmaradó részre az (1)-(3) bekezdés rendelkezései alkalmazhatók.

(5) Az (1)-(3) bekezdésben foglalt veszteségelhatárolást pénzintézet nem alkalmazhatja.

(6)[114] Ha a privatizációs lízingszerződés időtartama alatt a társaságnál vagyonvesztés történik, vagy a törlesztés meghiúsult és az Állami Vagyonügynökség a szerződést azonnali hatállyal nem mondja fel, a vagyonvesztés vagy a törlesztés meghiúsulása évében a társaság az (1) bekezdésben foglalt veszteség elhatárolást nem alkalmazhatja.

(7)[115] Jogutódlás melletti megszűnés esetén a jogelődnél keletkezett, elhatárolt veszteségre az (1)-(4) bekezdés rendelkezései nem alkalmazhatók.

(8)[116] Az (1)-(4) bekezdés rendelkezéseit nem alkalmazhatja a vállalkozási tevékenység megkezdésének évét követő harmadik adóévben, és az azt követő adóévekben keletkezett negatív adóalapra az az adóalany, akinek az érintett adóévben nem keletkezett a számviteli törvény szerinti értékesítés nettó árbevétele.

Egyéb elszámolási szabályok

7. § (1)[117] Az adóalanynak jogutód nélküli megszűnésekor

a) a számviteli törvény 39. §-a alapján az adóévben ráfordításként elszámolt értékvesztés, valamint a nyilvántartott értékvesztés összegével az adózás előtti eredményét csökkentenie kell;

b) ha egyszeres könyvvitelt vezet, a vevők tartozását adóalapnövelő tételként kell figyelembe vennie, oly módon, hogy az anyag, a szolgáltatás és egyéb, még ráfordításként el nem számolt kötelezettséget adóalapcsökkentés-ként veszi számba.

(2) Az adóalany székhelyének Magyarországon kívülre helyezését e törvény alkalmazásában megszűnésnek kell tekinteni.

(3) Az egyéni vállalkozónak és a mezőgazdasági kistermelőnek a megszűnésre előírtak szerint kell eljárnia, ha a társasági adótörvény hatálya alól kikerül. Nem kell a megszűnésre vonatkozó szabályokat alkalmazni, ha az egyéni vállalkozó vagy a mezőgazdasági kistermelő a magánszemélyek jövedelemadójáról szóló törvény hatálya alá átjelentkezik, és erre a következő év január 1-jével kerül sor.

(4)[118] Jogutódlás melletti megszűnés esetén a jogutód nyilvántartott értékvesztésként a jogelőd nyilvántartott értékvesztésével növelt összeget mutathatja ki.

(5)[119] Évközi megszűnés esetén

a) az 5. § (1) és (2) bekezdése szerint számított céltartalékkal az adóalap nem csökkenthető;

b) az 1. számú melléklet 7. pontjának előírása nem alkalmazható és

c) értékcsökkenési leírást a működés napjai és az adott év naptári napjai arányában lehet érvényesíteni.

8. §[120] (1) Amennyiben a kapcsolt vállalkozások közötti szerződésekben - ideértve a gazdasági tevékenységgel kapcsolatos szaktanácsadást és a műszaki-gazdasági szolgáltatást, valamint a kölcsönnyújtást is - magasabb vagy alacsonyabb ellenértéket alkalmaznak annál, mint amilyen ellenértéket független partnerek összehasonlítható körülmények esetén - ideértve a (2)-(6) bekezdésben foglaltakat is - egymás között érvényesítenek, vagy érvényesítenének, úgy a szokásos piaci ár és az alkalmazott ellenérték különbségével az adóhatóság az adóalapot módosíthatja.

(2) A szokásos piaci árat a következők szerint kell meghatározni:

a) összehasonlító árak módszerével, amelynek során a szokásos piaci ár az az ár, amelyet független partnerek alkalmaznak az összehasonlítható termék vagy szolgáltatás értékesítésekor a gazdaságilag összehasonlítható piacon;

b) viszonteladási árak módszerével, amelynél a szokásos piaci ár a termék, szolgáltatás független partner felé, változatlan formában történő értékesítése során alkalmazott ár, csökkentve a viszonteladó költségeivel és a szokásos haszonnal;

c) költség és jövedelem módszerrel, amelynek során a szokásos piaci árat az önköltség szokásos haszonnal növelt értékében kell meghatározni.

(3) Többféle módszer alkalmazási lehetősége esetén sorrendben az összehasonlító árak, ezt követően a viszonteladási árak, végül a költség és jövedelem módszerét kell alkalmazni.

(4) A szokásos piaci ár meghatározásánál új piacon való megjelenésre, a piaci részesedés növelésére tekintettel a piaci bevezető ár alkalmazásáig elismerésre kerül, hogy a kapcsolt vállalkozások az egymás közötti szerződéseikben a szokásos piaci árnál magasabb vagy alacsonyabb árat alkalmaznak.

(5) A szokásos piaci ár alkalmazásánál - mivel a körülmények nem összehasonlíthatóak - az egymás között érvényesített árak eltérhetnek azon ellenértéktől, amelyet egyébként független partnerek esetén alkalmaznának, amennyiben a méretüknél fogva piaci hátrányban lévő vállalkozások közös beszerzés és értékesítés érdekében kapcsolt vállalkozásokat hoznak létre, és e kapcsolt vállalkozások közötti tartós szerződések révén a versenyhátrány megszüntetését kívánják elérni.

(6) A szokásos haszon az a haszon, amelyet összehasonlítható tevékenységet végző független partnerek összehasonlító körülmények között elérnek.

III. FEJEZET

AZ ADÓ MEGÁLLAPÍTÁSA

Az adó mértéke

9. §[121] (1) Az adó

a) a pozitív adóalap 18 százalékának megfelelő számított adó és

b) a (2) és (3) bekezdésekben felsorolt jogcímeken felhasznált jövedelem utáni 23 százalék kiegészítő adó együttes összege.

(2) A kiegészítő adót az 1995. évi, illetve az azt követő évek adózás utáni eredményéből a külön nyilvántartás szerint a (3) bekezdésben felsorolt jogcímeken felhasznált összeg után kell fizetni.

(3) Kiegészítő adót kell fizetni:

a) az adóévben jóváhagyott - egyszeres könyvvitelt vezető adóalanynál a fizetett - osztalék, részesedés, és ebből az osztalékból a magánszemélyt megillető, megbízása alapján, a nevében az adóalany által Egzisztencia hitel törlesztésére pénzintézetnek átutalt összeg, valamint a bevételként elszámolt kapott osztalék, részesedés pozitív különbözete után,

b) a véglegesen átadott pénzeszköz után, kivéve a 4. § (2) bekezdés g) és k) pontjában meghatározottak alapján az adóalap számításakor az adózás előtti eredmény csökkentéseként figyelembe vett, továbbá jogszabály előírása alapján átadott összeget, ideértve a magánszemélyek jövedelemadójáról szóló törvény alapján adómentesen juttatott lakásépítési támogatást is.

c) az adózás utáni eredményből megvalósított, a cégbíróságnál bejegyzett jegyzett tőke növelés összege után, ha a bejegyzés évét követő három naptári éven belül a jegyzett tőke leszállítására kerül sor, vagy az adóalany jogutód nélkül megszűnik,

d)[122] az adóalanynak megszűnésekor és az egyéni vállalkozónak a magánszemélyek jövedelemadójáról szóló törvény hatálya alá történő átjelentkezésekor a (2) bekezdés szerinti (halmozott) adózás utáni eredménynek a nyilvántartás szerint fel nem használt összege után,

e) a külföldi vállalkozónak az adóalap 65 százalékát alapul véve.

(4) A jogutódlás melletti megszűnés esetén a (3) bekezdés c) pontjában meghatározott időtartam a jogutódnál és a jogelődnél együttesen értendő.

(5) A (2) bekezdés szerinti adózás utáni eredmény és a (3) bekezdés szerinti felhasználások évenkénti és halmozott összegéről, valamint a jegyzett tőke növelésére a vállalkozásban visszahagyott összegről az adóalap levezetéséhez külön nyilvántartást kell vezetni. Nem része a külön nyilvántartott összegnek az adóévi pozitív mérleg szerinti eredménynek (egyszeres könyvvitelt vezető adóalanynál az ennek megfelelő tartalmú jövedelemnek) a kapott és jóváhagyott osztalék pozitív különbözetét meg nem haladó része. Ezt az összeget 1995. év előtti eredményből képződő jövedelemként lehet nyilvántartani.

(6)[123] Ha a jegyzett tőke leszállítását megelőzően az (5) bekezdés szerint külön nyilvántartott összegből a jegyzett tőke felemelésére került sor, akkor a jegyzett tőke leszállítását a nyilvántartott összegből megvalósított tőkeemelés(ek)re kell beszámítani, időbeli sorrendben.

(7)[124] Külföldi tulajdonos esetén az osztalék utáni kiegészítő adó mértékére vonatkozóan a kettős adóztatás elkerüléséről szóló egyezmények osztalékra vonatkozó cikkelyét kell alkalmazni. Ha e rendelkezés alapján eltérő adókulccsal kell a kiegészítő adót meghatározni, akkor a különböző adókulcs alá tartozó adóalaphoz (jóváhagyott és a kapott osztalék különbsége) a kapott osztalékot, mint csökkentő tételt, a jóváhagyott osztalékból történő részesedés arányában kell figyelembe venni. A kiegészítő adó összege az adó alapjának és az adó mértékének a szorzata.

(8)[125] A (3) bekezdés b), c) és d) pontja nem terjed ki a 2. § (1) bekezdés g) pontjában felsorolt adóalanyokra.

(9)[126] Az 1996. január 1. napjától történő átalakulás esetén a vagyonfelértékelés pozitív különbözetéből

a) a jegyzett tőke növekményeként megjelenő összegre a (3) bekezdés c) pontjának a rendelkezését kell alkalmazni,

b) a jegyzett tőke növekményeként meg nem jelenő összeget pedig az (5) bekezdés szerinti nyilvántartás részeként kell kezelni és felhasználására - abban az esetben is, ha azt a tőketartalékba helyezte az adóalany - a (3) bekezdésben foglaltakat kell érvényesíteni.

Adómentességek és adókedvezmények

10. § (1)[127] Nem kell a számított adót megfizetnie[128]

a)[129] a lakásszövetkezetnek, a társadalmi szervezetnek, a köztestületnek, az egyháznak, az olyan alapítványnak, közalapítványnak, amely az adományozók részére adóalapcsökkentésre jogosító igazolást adhat ki, a víziközmű-társulatnak, ha a - gazdálkodására vonatkozó külön jogszabályok előírása szerint és a 9. számú mellékletben foglaltakat figyelembe véve nyilvántartott - vállalkozási tevékenységéből elért bevétele nem haladja meg az adóévben elért összes bevételének 10 százalékát, de legfeljebb 1,0 millió forintot,

b)[130]

c)[131] a kizárólag készfizető kezesség vállalásával foglalkozó részvénytársaságnak a 7. számú melléklet 1. pontjában meghatározott feltételek esetén;

d)[132]

e)[133] az önkéntes kölcsönös biztosító pénztárnak, amennyiben a pénztár kiegészítő vállalkozási tevékenységből származó bevétele nem haladja meg a pénztár összes bevételének a 20%-át.

f)[134] a közhasznú társaságnak a véglegesen átadott pénzeszköz összegével, valamint a térítés nélkül átadott eszköz nyilvántartási értékével csökkentett adóalap olyan része után, amelyet a közhasznú tevékenységből elért bevétele képvisel az összes bevételen belül.

(2)[135] Az (1) bekezdés b) pontjában meghatározott adó megállapításánál az adókedvezményeket arányosan lehet figyelembe venni.

(3)[136] Közhasznú társaság jogutód nélküli megszűnésekor az (1) bekezdés f) pontjának, a megváltozott munkaképességűek foglalkoztatására kijelölt célszervezet jogutód nélküli megszűnésekor, illetve a célszervezeti minősítés visszavonásakor az (1) bekezdés b) pontjának rendelkezései nem alkalmazhatók.

11. §[137]

Külföldi részvételű gazdasági társaságok adókedvezménye

12. § (1) A külföldi részvételű gazdasági társaságot, ha

a) az éves árbevételének több mint a fele termékelőállításból származik, továbbá az alapítói vagyon meghaladja az 50 millió forintot és abban a külföldi részesedés hányada legalább 30 százalék, akkor a feltételek együttes meglététől számított első öt évben 60 százalék, a hatodik évtől a tizedik év végéig 40 százalék;

b) az éves árbevételének több mint a fele a 4. számú mellékletben meghatározott tevékenységekből származik és az alapítói vagyon meghaladja az 50 millió forintot és abban a külföldi részesedés hányada legalább 30 százalék, akkor e feltételek együttes meglététől számított első öt évben 100 százalék, a hatodik évtől a tizedik év végéig 60 százalék

adókedvezmény illeti meg.

(2) Az (1) bekezdésben meghatározott adókedvezmény az ott megjelölt időtartamon belül is csak valamennyi feltétel fennállásáig, illetve azon naptári napokkal arányosan vehető igénybe, amelyeken az (1) bekezdésben meghatározott alapítói vagyonra és külföldi részvételi arányra vonatkozó feltételek együttesen fennállnak.

(3) Ha a külföldi részvételű gazdasági társaság jogosult volt az (1) és (6) bekezdésekben meghatározott kedvezményekre és a feltételek változása következtében ismételten, vagy a korábbitól eltérő mértékben lesz jogosult azok igénybevételére, úgy ezekben az esetekben első évnek az első kedvezmény igénybevételének éve számít.

(4) Az (1) bekezdésben foglalt termékelőállítás alatt a KSH termékjegyzékeiben (ITJ és METJ) szereplő termékek előállítását, bérmunkában végzett ipari termékek előállítását, valamint a 4. számú mellékletben felsorolt egyéb termékeket és szolgáltatásokat kell érteni. A külföldi részvételű gazdasági társaság által épített szállodának minősül az olyan értéknövelő beruházás is, amely a korábban szállodának nem minősülő épület szállodai minősítését, illetve a szálloda magasabb osztályba sorolását eredményezi.

(5) Ha a külföldi részvételű gazdasági társaság külföldi tagja (részvényese) az őt megillető osztalék (részesedés) egészét, vagy egy részét

a) az alapítói vagyon emelésére vagy

b) Magyarországon már működő vagy újonnan alakuló gazdasági társaságba

fekteti be, akkor az alapítói vagyont emelő, a már működő, illetve az újonnan alakuló gazdasági társaság az ezen összegre jutó - a befektetés évét terhelő - adójával megegyező adókedvezményben részesül. Az adókedvezményt az arra jogosult által az e kedvezmény nélküli adókedvezményekkel és a földadóval csökkentett számított adó, valamint az adóalap hányadosaként számított arány és a befektetett összeg szorzataként kell kiszámítani. A befektetés éve az az év, amelyikben az osztalék fizetésére hozott döntést követően a tényleges befektetés megtörténik és azt a külföldi részvételű gazdasági társaság a cégbíróságnak bejelenti, vagy a részvénykönyvbe bejegyzi.

(6) Az 1990. december 31-e előtt már működő, illetve az olyan külföldi részvételű gazdasági társaság, amelynek a társasági szerződését (alapító okiratát) az alapítók 1990. december 31. napjáig megkötötték, alapszabályát elfogadták és a cégbírósághoz bejegyzés céljából 1991. január 30. napjáig benyújtották - az alapítói vagyonra 1991. január 1. napja előtt előírt feltételek változatlan fennállta esetén - az 1990. december 31-éig hatályos rendelkezések szerinti adókedvezményt a következő határidőig változatlanul igénybe vehetik:

a) a vállalkozási nyereségadóról szóló 1989. évi XLIV. és az 1990. évi XLIX. törvénnyel módosított 1988. évi IX. törvény 14. § (1) bekezdés a) pontjának megfelelő feltételekkel rendelkező társaságok 1995. december 31-éig;

b) a vállalkozási nyereségadóról szóló 1989. évi XLIV. és az 1990. évi XLIX. törvénnyel módosított 1988. évi IX. törvény 14. § (1) bekezdés b)-c) pontjában meghatározott, valamint az 1989. évi XLIV. törvény 25. §-ának (4) bekezdése szerinti feltételekkel rendelkező társaságok az adókedvezményre jogosító feltételek keletkezésétől számított 10 évig;

c) a vállalkozási nyereségadóról szóló 1989. évi XLIV. és az 1990. évi XLIX. törvénnyel módosított 1988. évi IX törvény 14. § (3) bekezdése szerint 1990. december 31-éig megállapított adókedvezmény az engedély lejártáig, de leg-

feljebb a kedvezmény igénybevételének első évétől számított 10 évig.

(7) Ha a külföldi részvételű gazdasági társaság korábban a vállalkozási nyereségadóról szóló az 1989. évi XLIV., az 1990. évi XLIX. és az 1990. évi XCIX. törvényekkel módosított 1988. évi IX törvény, (a továbbiakban: VA) vagy a külföldi részvétellel működő gazdasági társulásokról szóló 28/1972. (X. 3.) PM rendelet alapján vett igénybe adókedvezményt, úgy az adókedvezmény kezdő évének e kedvezmény igénybevételének első évét kell tekinteni.

(8) Az e §-ban szabályozott adókedvezmények igénybevétele nem zárja ki annak lehetőségét, hogy a külföldi részvételű gazdasági társaság a külön jogszabályban meghatározott támogatásokban részesüljön. A társaság e támogatások elnyerése ellenében az őt megillető adókedvezményekről lemondhat.

(9) Az (1)-(4) bekezdésben meghatározott adókedvezmény igénybevételére a jogosultságot 1993. december 31-éig lehet megszerezni és az (1) bekezdésben megjelölt időtartamon belül és feltételek mellett lehet igénybevenni.

(10) Az (5) bekezdésben meghatározottak alapján adókedvezményt utóljára az 1993. évi eredményből járó osztalékra lehet érvényesíteni.

(11)[138] A külföldi részvételű gazdasági társaság legfeljebb az első adókedvezmény igénybevételét követő 10 éven belül vehet igénybe adókedvezményt, akkor is, ha arra a (7) bekezdésben foglaltak alapján szerzett jogot.

(12)[139] Átalakulás, egyesülés, szétválás esetén a jogutód(ok)nál az adókedvezmény igénybevételének első éve az az év, amelyben a jogelőd(ök) először adókedvezményt vett(ek) igénybe. Több jogelőd esetén a beszámításnál azt a legkorábbi évet kell első évnek tekinteni, amelyben valamely jogelőd először vett igénybe adókedvezményt.

(13)[140] 1993. december 31-ét követően - az (5) és (10) bekezdésekben foglalt eltéréssel - legfeljebb az 1993-ban érvényesíthető adókedvezmény vehető igénybe, az akkor teljesülő feltételek változatlan fennállásának időpontjáig.

(14)[141] A külföldi részvételű gazdasági társaság az (1)-(4), (6)-(9) és (11)-(13) bekezdésben foglaltak alapján adókedvezményt utoljára a 2003. évi adójából vehet igénybe.

(15)[142] Az a külföldi részvételű gazdasági társaság, amely megfelel az (1) bekezdés b) pontja szerinti - az alapítói vagyonra és külföldi részvételi hányadra vonatkozó - feltételeknek, cégbejegyzése iránti kérelmét 1993. december 31-ig a cégbíróságnak benyújtotta és a különösen fontos tevékenység végzésére irányuló beruházását 1993. december 31-ig megkezdte, jogosult az (1) bekezdés b) pontja szerinti adókedvezmény igénybevételére attól az évtől, amelytől az (1) bekezdés b) pontja szerinti feltételek fennállnak.

(16)[143]

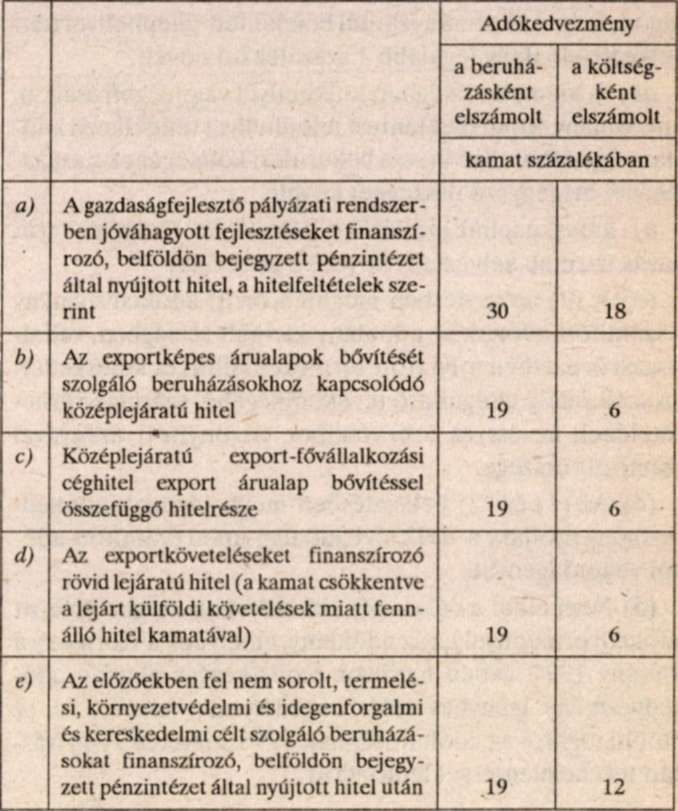

Struktúrapolitikai döntésekhez kapcsolódó adókedvezmény

13. §[144][145] (1)[146] A számított adóból az alább felsorolt hitelcéloknál a hitel- és kölcsönkamatok alábbi arányának megfelelő adókedvezmény vehető igénybe a következők szerint:

(2)[147] A kiemelt térségben székhellyel vagy cégbíróságon, önkormányzatnál bejelentett telephellyel rendelkező adóalany a székhelyen, telephelyen, üzembehelyezett és ott üzemeltetett gép értéke hat százalékának megfelelő - a számított adóból visszatartható - adókedvezményt vehet igénybe az üzembehelyezés évében.

(3)[148] A (2) bekezdés alapján igénybe vett adókedvezményt késedelmi kamattal növelten vissza kell fizetni, ha az adóalany a gépet az üzembehelyezés napjától számított három naptári éven belül értékesíti, nem kiemelt térségben működő vállalkozásnak térítés nélkül átadja, bérbe adja, a jegyzett tőke leszállításakor részesedés fejében az eszközt átadja, vagy gazdasági társaságba vagyoni hozzájárulásként úgy viszi be, hogy ezzel az üzemeltetés helye a kiemelt térségen kívül kerül.

(4)[149] A (2) bekezdés szerinti adókedvezmény az 1994. december 31-ét követően Magyarországon első ízben üzembehelyezett gépek értéke alapján vehető igénybe.

(5)[150] A (2) és (3) bekezdés rendelkezései szerint jogosult adókedvezményre a vállalkozási övezetben székhellyel vagy cégbíróságon, önkormányzatnál bejelentett telephellyel rendelkező adóalany is, a vállalkozási övezetté minősítést követően Magyarországon első ízben üzembe helyezett, a 2. számú melléklet B) fejezete alapján amortizált gép és az épület értéke alapján.

13/A. §[151]

Közszolgáltató, egészségügyi, kulturális és sporttevékenységek adókedvezménye

14. §[152] (1) Az adóalany a számított adó 50 százalékának megfelelő összegű beruházási adókedvezményt vehet igénybe az 1995. december 31-ét követően megkezdett, legalább 1 milliárd forint értékű termékelőállítást szolgáló beruházás üzembe helyezését követő 5 adóév közül azokban az adóévekben, amelyekben a megelőző évhez viszonyítva export árbevételét 25 százalékkal, de legalább 600 millió forinttal növeli.

(2) A kiemelt térségben és a vállalkozási övezetben székhellyel vagy cégbíróságon, helyi önkormányzatnál bejelentett telephellyel rendelkező adóalany a számított adónak a (3) bekezdés szerint megállapított teljes összegét beruházási adókedvezményként veheti igénybe a térségben 1995. december 31-ét követően megkezdett

a) termékelőállítást szolgáló beruházás üzembe helyezését követő 5 adóév közül azokban az adóévekben, amelyekben export vagy KSH besorolási rend alapján mezőgazdasági tevékenységből származó árbevételét a megelőző évhez viszonyítva

aa) a vállalkozási övezetben székhellyel vagy cégbíróságon, helyi önkormányzatnál bejelentett telephellyel rendelkező adóalany legalább 1 százalékkal növeli,

ab) a kiemelt térségben székhellyel vagy cégbíróságon, önkormányzatnál bejelentett telephellyel rendelkező adóalany legalább a beruházás bekerülési költségének 5 százalékával megegyező összeggel növeli;

b) kereskedelmi szálláshely létesítését szolgáló beruházás üzembe helyezését követő 5 adóévben.

(3) A (2) bekezdésben meghatározott adókedvezmény a számított adónak az adóalany kiemelt térségben, vállalkozási övezetben folytatott termékelőállító és kereskedelmi szálláshely szolgáltató tevékenységéből származó árbevételének az összes árbevételhez viszonyított arányával számított összege.

(4) Az (1) és (2) bekezdésben meghatározott adókedvezmény utoljára a 2002. évi adóalap utáni számított adóból vehető igénybe.

(5) Nem élhet az (1)-(4) bekezdésben meghatározott adókedvezménnyel az az adóalany, amelynek a Kormány a törvény 1994. évben hatályos rendelkezése alapján adókedvezmény igénybevételét engedélyezte, kivéve, ha ez utóbbi jogáról az adóhatóságnak 1996. március 31-ig írásban tett bejelentéssel lemondott.

Befektetési és adókedvezmény[153]

14/A. § (1)[154]

(2)[155]

(3)[156]

(4) A 3. § 20. pontjában meghatározott külföldi befektető 85 százalékos adókedvezményt vehet igénybe.

(5)[157]

14/B. §[158] (1) A szövetkezetet a tulajdonviszonyok rendezése érdekében, az állam állal az állampolgárok tulajdonában igazságtalanul okozott károk részleges kárpótlásáról szóló 1991. évi XXV. törvény (a továbbiakban: Ktv.) 24. § szerinti utalvány ellenében az. árverésen eladott szövetkezeti földterület után aranykoronánként az árverésen kialakult aranykoronánként tényleges árnak megfelelő összegű, de legalább aranykoronánkénti ezer forint adókedvezmény illeti meg az utalványnak, illetve az utalványért kapott kárpótlási jegynek a szövetkezet székhelye szerint illetékes megyei (fővárosi) kárrendezési hivatal számára történő térítés nélküli átadása és az erről szóló igazolás alapján.

(2) Az adókedvezmény az 1994. adóévi fizetendő adóból, illetve - ha az a kedvezményre nem nyújt fedezetet - a következő öt év társasági adójából tartható vissza.

(3) Ha nem állapítható meg az utalvány ellenében eladott szövetkezeti földek aranykorona értéke, akkor a Ktv. szerinti földárveréseken eladott szövetkezeti földek aranykorona értékéből arányosítással kell megállapítani a kedvezmény alapjául szolgáló értéket.

(4) Az (1) bekezdés alapján térítés nélkül átadott eszközök ráfordításként elszámolt nyilvántartási értékével a szövetkezet köteles az adózás előtti eredményt megnövelni.

14/C. §[159] (1) A szövetkezetet a tulajdonviszonyok rendezése érdekében, az állam által az állampolgárok tulajdonában igazságtalanul okozott károk részleges kárpótlásáról szóló - módosított - 1991. évi XXV. törvény 24. §-a szerinti utalvány ellenében az árverésen eladott szövetkezeti földterület után aranykoronánként az árverésen kialakult aranykoronánkénti tényleges árnak megfelelő összegű, de legalább aranykoronánként 1000 forint adókedvezmény illeti meg az utalványnak, illetve az utalványért kapott kárpótlási jegynek a szövetkezet székhelye szerint illetékes megyei (fővárosi) kárrendezési hivatal számára történő térítés nélküli átadása és az erről szóló igazolás alapján.

(2) Az adókedvezmény annak az adóévnek a fizetendő adójából, illetve - ha az a kedvezményre nem nyújt fedezetet - a következő öt év társasági adójából tartható vissza, amely adóévben a szövetkezet a térítés nélküli átadás címén ráfordítást számolt el.

(3) Ha nem állapítható meg az utalvány ellenében eladott szövetkezeti földek aranykorona-értéke, akkor a kárpótlási célú földárveréseken eladott szövetkezeti földek aranykorona-értékéből arányosítással kell megállapítani a kedvezmény alapjául szolgáló értéket.

(4) Az (1) bekezdés alapján térítés nélkül átadott eszközök ráfordításként elszámolt nyilvántartási értékével a szövetkezet köteles az adózás előtti eredményt megnövelni.

Kettős adózás elkerülése

15. § (1)[160] Az adóalanynak a külföldről származó jövedelme után külföldön ténylegesen megfizetett (levont) és ráfordításként elszámolt adóval növelnie kell az adóalapot, ha

a) a forrásországgal Magyarországnak nincs a kettős adóztatás elkerüléséről és az adóztatás kijátszásának megakadályozásáról szóló egyezménye; vagy

b) a forrásországgal érvényes egyezmény a külföldön megfizetett adónak a belföldi fizetendő adóba történő beszámításáról rendelkezik.

(2)[161] A külföldről származó jövedelmet e törvény rendelkezései szerint kell megállapítani. Ennek során az árbevétel és a bevételek együttes összegének arányában kell megosztani az e jövedelem megszerzéséhez közvetlenül hozzá nem rendelhető költségeket, adóalap növelő, csökkentő tételeket.

(3)[162] Az adóalany az adókedvezményekkel csökkentett számítolt és kiegészítő adóból érvényesítheti az egyezmény alapján külföldön megfizetett, megfizetettnek tekintett adót. Az így levont összeg azonban nem haladhatja meg az adókedvezményekkel csökkentett számított és kiegészítő adónak azt a hányadát, amennyit a külföldről származó jövedelem az adóalapban képvisel.

(4)[163] Az adóalanynak a külföldön működő, jogi személyiséggel nem rendelkező társaságból származó jövedelmét az osztalékra vonatkozó szabályok szerint kell az adóalap meghatározásánál figyelembe venni.

(5)[164] Amennyiben a kettős adóztatás elkerüléséről és az adóztatás kijátszásának megakadályozásáról szóló egyezmény másként rendelkezik, mint e törvény, úgy az adó megállapítására az egyezmény feltételei az irányadók.

Fizetendő adó

16. § (1)[165] A fizetendő adó a számított adó és a kiegészítő adó együttes összegéből - legfeljebb annak mértékéig - az adókedvezmények és a 15. § (2) bekezdése szerint visszatartott adó levonásával megállapított összeg.

(2) Az adóalanynak az adót magyar forintban kell megfizetni.

(3)[166] Az éves beszámolót, egyszerűsített éves beszámolót, könyvvezetést devizában teljesítő adóalany a társasági adóbevallást magyar nyelven, a társasági szerződésben rögzített konvertibilis devizában készíti el és adja be. Az így meghatározott fizetendő adó és a befizetett adóelőleg különbözetét, a befizetett adóelőleget a befizetés napján érvényes, a devizaműveletek végzésére felhatalmazott - az adott ügyletet lebonyolító - pénzintézet által hivatalosan közzétett devizavételi-árfolyamon kell átszámítani magyar forintra.

(4)[167]

IV. FEJEZET

ELJÁRÁSI ÉS ADÓELŐLEGFIZETÉSI SZABÁLYOK

17. § (1) Az adózással kapcsolatos eljárás során - az e törvényben nem szabályozott kérdésekben - az adózás rendiéről szóló törvény rendelkezéseit kell alkalmazni.

(2)[168] A 2. § (3) bekezdése szerinti külföldi szervezet adófizetési kötelezettségének a belföldi személy által történő levonással tesz eleget.

18. § (1) Az adóalany adóelőleget köteles fizetni.

(2) A 2. § (1) bekezdése szerinti adóalanynál az előző adóévről benyújtott adóbevallás alapján megállapított jogerős fizetési meghagyástól az adóévről benyújtott adóbevallás alapján megállapított fizetési meghagyás jogerőre emelkedéséig az adóelőleg alapja:

a) az adóévet megelőző teljes évben változatlan formában működő adóalanynál az előző adóév fizetendő adója,

b) az adóévet megelőző évben jogelőd nélkül létrejött, illetve az átalakult, a szétvált, az egyesült, a beolvadt és a kivált adóalanynál az előző adóév fizetendő adójából a működés naptári napjai alapján egész évre számított összeg,

c) az adóévben szétvált, egyesült, beolvadt vagy kiválással létrejött adóalanynál a jogelőd részére fizetési meghagyásban közölt kötelezettségből számított (egyesített, megosztott) összeg,

d) az adóévben átalakult adóalanynál a jogelőd részére fizetési meghagyásban közölt összeg,

e)[169]

(3) Az adóhatóság a (2) bekezdésben meghatározottak alapján az adóelőleg összegét és az egyes részletek esedékességét fizetési meghagyásban közli.

(4) A 2. § (2) bekezdése szerinti külföldi vállalkozó adóelőlegének alapja az előző évben fizetett adó vagy ha az előző teljes évben nem működött, működése naptári napjai alapján egész évre számított összeg. Az adóelőleget a külföldi vállalkozónak kell kiszámítani, bevallani és megfizetni.

(5)[170] Az adóelőleget - a (6) és (7) bekezdésben foglalt eltéréssel - havonta kétszer, egyenlő részletekben kell megfizetni.

(6)[171] Annál az adóalanynál, amelynek az előző évi fizetendő adókötelezettsége a 3 millió forintot nem érte el, a (2) bekezdésben meghatározott összeg 25-25 százaléka az I., II., III. negyedévben, a mezőgazdasági és erdőgazdálkodási ágazatba sorolt adóalany esetében az 1. negyedévben 10, a II. negyedévben 20, a III. negyedévben 30 százalék a fizetendő adóelőleg összege

(7)[172] A (6) bekezdés szerinti adóalanyt kivéve, a mezőgazdasági és erdőgazdálkodási ágazatba sorolt adóalany az adóév I. negyedévében az éves adóelőleg 1,6 százalékát, a II. negyedévében 3,3 százalékát, a III. negyedévében 5 százalékát, a IV. negyedévében 6,7 százalékát köteles havonta két alkalommal megfizetni.

(8) A 2. § (2) bekezdése szerinti külföldi vállalkozó negyedévenként fizet adóelőleget egyenlő részletekben.

(9)[173] Az adóelőleget az adóalanynak - a külföldi vállalkozó és az egyszeres könyvvezetésre kötelezett kivételével - a várható éves fizetendő adó összegére ki kell egészítenie.

(10)[174] Nem kell az (1)-(9) bekezdés rendelkezéseit alkalmazni a 2. § (1) bekezdés g) és h) pontjában felsorolt adóalanyoknak.

V. FEJEZET

ÁTMENETI RENDELKEZÉSEK

19. § (1)[175]

(2) Az adóalapot 1992-ben meg kell növelni a VA 10. § b) pontja alapján az 1989-1991. években számított ösz-szegnek azon részével, amely után a vállalkozási nyereségadót - adóalap hiányában - az adóalany nem fizette meg.

(3) Amennyiben az adóalany a (2) bekezdésben meghatározott összeg teljes egésze után 1992-ben sem fizeti meg az adót, a különbözettel a következő évek adóalapját kell megnövelnie, mindaddig, míg az adó megfizetése meg nem történik.

(4)[176]

(5)[177]

(6)[178]

(7)[179]

(8)[180]

(9)[181]

(10)[182]

(11) Az e törvény hatálybalépésének napja előtt keletkezett és még nem rendezett veszteséggel az adóalapot a 6. § (1)-(2) és (4) bekezdésében foglaltak szerint lehet csökkenteni.

(12) Az az adóalany, aki 1991. évben a magánszemélyek jövedelemadójáról szóló 1989. XLV. törvény hatálya alá tartozott és 1992. január 1-jétől e törvény rendelkezéseit alkalmazza

a) az 1991. december 31-éig keletkezett és még nem rendezett veszteség elszámolásánál a (11) bekezdés előírásai szerint járhat cl;

b) az 1991. év december 31-éig költségként elszámolt és a leltárban készletként kimutatott összeget érték nélkül kell figyelembe venni az adóalap meghatározásakor;

c) kettős könyvvezetésre történő áttérés esetén a számviteli törvény 81. § (2) bekezdésében foglaltak szerint kell eljárnia.

(13)[183]

(14)[184] A (12) bekezdés rendelkezéseit értelemszerűen alkalmazni kell annak az egyéni vállalkozó adóalanynak is, aki e törvény hatálya alá 1993. december 31-ét követően jelentkezik át.

(15)[185] Annak az egyéni vállalkozónak, aki adóalanyként e törvény hatálya alá 1996. évre bejelentkezett, társasági adókötelezettsége tevékenysége megszüntetésének napján, de legkésőbb 1996. december 31. napjával megszűnik.

(16)[186] Az a külföldi vállalkozó, amelynek 1996. január 1-je előtti teljesítésből e törvény hatálybalépése után folyik be a bevétele vagy merül fel a ráfordításnak, költségnek minősülő pénzügyi kiadása e bevétel és kiadás különbözetével a teljesítéskor, előjelének megfelelően módosítja az adó alapját.

(17)[187] E törvény hatálybalépésekor folyamatban lévő végelszámolás esetén az 1996. évre készített adóbevallásában a végelszámolás alatt álló adóalanynak az adóév kezdő napjaként az ezt megelőző adóbevallás záró napját követő napot kell figyelembe vennie.

VI. FEJEZET

ZÁRÓ RENDELKEZÉSEK

20. § (1) Ez a törvény 1992. január 1. napján lép hatályba. Rendelkezéseit - a (2) bekezdésben foglaltak figyelembevételével - első ízben az 1992. évi adóalap megállapítására és az 1992. évi adókötelezettségre kell alkalmazni.

(2) A 4. § (3) bekezdésének d) és j) pontjában, valamint az 1. számú melléklet 15. pontjában előírt rendelkezéseket az 1992. január 1-je után megkötött szerződésekre kell alkalmazni.

(3) E törvény hatálybalépésével egyidejűleg a külföldiek magyarországi befektetéséről szóló 1988. évi XXIV. törvény 14. §-a helyébe a következő rendelkezés lép:

"14. § (1) A külföldi részvétellel működő gazdasági társaság (a továbbiakban: társaság) törvényben meghatározott módon társasági adót köteles fizetni. A társaság eredményét a központi költségvetés javára más befizetési kötelezettség nem terheli.

(2) A társaság jogosult az e társaságokra külön meghatározott, valamint egyéb feltételek fennállta esetén mindazokra az adókedvezményekre, amelyek más belföldi gazdasági társaságot megilletnek. Az adókedvezmény a számított adóból - legfeljebb annak mértékéig - adóvisszatartás formájában vehető igénybe."

(4) Felhatalmazást kap a Kormány, hogy rendeletben megállapítsa az alapítvány, és a víziközmű társulat vállalkozási tevékenységét, gazdálkodásának rendjére vonatkozó szabályokat.

(5) Felhatalmazást kap a Kormány, hogy rendeletben megállapítsa a 4. § (3) bekezdés n) pontja szerinti bérnövekmény tartalmára, feltételrendszerére vonatkozó szabályokat.

(6) E törvény hatálybalépésével egyidejűleg hatályát veszti

a) a vállalkozási nyereségadóról szóló 1988. évi IX. törvény, valamint az azt módosító 1989. évi XLIV., az 1990. évi XLIX. és 1990. évi XCIX. törvény, a II. fejezete kivételével;

b) a vállalkozási nyereségadóról és a magánszemélyek jövedelemadójának módosításáról szóló törvények hatálybalépésével kapcsolatos átmeneti rendelkezésekről és egyes jogszabályok módosításáról, hatályon kívül helyezéséről szóló 1988. évi X. törvény 2. §-ának (1) és (3) bekezdése, a 8. §-ának (6) bekezdése, valamint a 17. §-a;

c) a külföldiek magyarországi befektetéseiről szóló 1988. évi XXIV. törvény 15., 16., 29. §-a és melléklete, valamint az 1990. évi XCVIII. törvény 13. §-ának (3) és (4) bekezdése.

(7) Ahol jogszabály vállalkozási nyereségadót említ, ezen a társasági adót kell érteni.

Göncz Árpád s. k.,

a Köztársaság elnöke

Szabad György s. k.,

az Országgyűlés elnöke

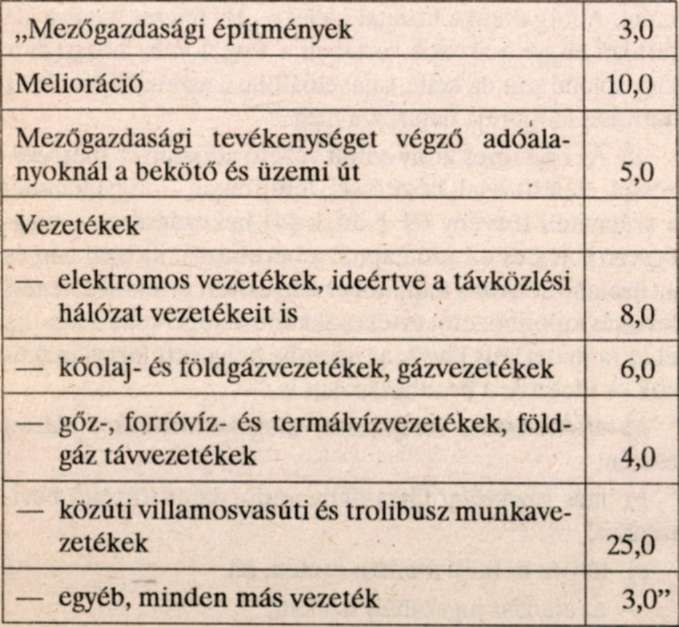

1. számú melléklet az 1991. évi LXXXVI. törvényhez

Az évenkénti értékcsökkenés levonásának szabályai

1. Az adóalapnál [4. § (2) bekezdés c) pontja] érvényesítendő értékcsökkenési leírás összegét (a továbbiakban: levonás) a 2. számú mellékletben meghatározott Amortizációs normák jegyzéke alapján, és az e mellékletben meghatározott szabályok szerint kell megállapítani. Ha a melléklet alapján ugyanazon eszközre több szabály is alkalmazható, akkor az adóalanyt a módszerek között választási lehetőség illeti meg.[188]

2. A bányászatban a kizárólag egy bánya célját szolgáló épületek, építmények, speciális gépek, berendezések, felszerelések, a föld alatti bányatérségek és építmények, valamint az ezekhez tartozó speciális gépek esetében a számviteli törvény alapján megállapított előre rögzített módon számított értékcsökkenési leírás vonható le.

3. Immateriális javaknál, továbbá a koncesszió keretében megvalósult tárgyi eszközöknél a számviteli törvény szerint megállapított értékcsökkenési leírás vonható le.[189]

4/a) A húszezer forint egyedi beszerzési, előállítási érték alatti értékű tárgyi eszközök beszerzési vagy előállítási költsége - az adóalany döntésétől függően - a használatbavételkor értékcsökkenési leírásként egy összegben, az ötvenezer forint érték alatti üzembe helyezett tárgyi eszköz értéke két adóév alatt egyenlő részletekben levonható.[190]

4/b) A százezer forint egyedi beszerzési, előállítási érték alatti, valamint a 2. számú melléklet B) fejezetének 1. pontja szerinti 33 százalékos norma alá sorolt gépek, berendezések, felszerelések beszerzési vagy előállítási költsége - az adóalany döntésétől függően - a számviteli törvény szerint megállapított értékcsökkenési leírással egyezően is levonható, függetlenül az első forgalombahozatal időpontjától.[191]

4/c) A vállalkozási övezetben - a vállalkozási övezetté minősítést követően első ízben és Magyarországon első alkalommal üzembe helyezett tárgyi eszközök - kivéve a személygépjárművet - után, az ott székhellyel, cégbíróságon, helyi önkormányzatnál bejelentett telephellyel rendelkező adóalany - döntésétől függően - gépek esetében egyösszegű, épületek, építmények esetében 10 százalék mértékű értékcsökkenési levonást érvényesíthet.[192]

4/d) Az 1995. december 31-ét követően első ízben és Magyarországon első alkalommal üzembe helyezett gép beszerzési, előállítási értéke - az adóalany döntésétől függően - a számviteli törvény szerint megállapított értékcsökkenési leírással egyezően, de legfeljebb 30 százalékos mértékkel számított összegben is érvényesíthető levonásként.[193]

5. A kő- és kavicsbányászatban, a tégla- és cserépiparban, valamint a mész- és cementiparban a külszíni bányaművelésre használt földterület és erdő értékét bányánként bányavagyon-arányosan lehet értékcsökkenési leírásként számba venni, a földterület és erdő értéke és a nyersanyag-vagyon hányada alapján a kitermelés üteme szerint.[194]

6. A kőolaj-, földgáz, valamint széndioxid kitermelésben a bányászati termékek feltárása (a részletesen megkutatott szénhidrogén előfordulásokon a jóváhagyott művelési terv megvalósítására szóló munkálatok) keretében az 1992. január 1-je után létrehozott tárgyi eszközöknél az adóévben aktivált ráfordítások 30 százaléka számolható el levonásként.

7. Az adóalany döntése alapján az adóév végén nyilvántartott beruházás értékének 50 százaléka után is elszámolható levonás a 2. számú melléklet "B" fejezetében megadott normák szerint.[195]

8. Nem számolható el értékcsökkenési leírás - az 5. pontban foglaltak és a hulladék tárolásra igénybe vett földterület, telek és a melioráció kivételével - a földterület, a telek, a telkesítés, az erdő, a képzőművészeti alkotás beszerzési ára, előállítási költsége után.[196]

9. Az 1. pont szerinti levonás összegének megállapításához a tárgyi eszközöket a Normajegyzékben meghatározott összevont eszközcsoportokba kell sorolni. Az adóalanynak eszközönként (eszközcsoportonként) nyilvántartást kell vezetnie az éves levonásról.