36/2018. (XI. 13.) MNB rendelet

a pénz- és hitelpiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről

A Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 171. § (1) bekezdés i) pontjában kapott felhatalmazás alapján, a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény 4. § (6) és (9) bekezdésében meghatározott feladatkörömben eljárva a következőket rendelem el:

1. § E rendelet hatálya

a) a hitelintézetre, a hitelintézettel egyenértékű prudenciális szabályozásnak megfelelő pénzügyi vállalkozásra (a továbbiakban együtt: hitelintézet),

b) a pénzügyi vállalkozásra,

c) a hitelintézetekről és a pénzügyi vállalkozásokról szóló 2013. évi CCXXXVII. törvény (a továbbiakban: Hpt.) szerinti többes kiemelt közvetítőre, a kizárólag magánszemélyek részére a mindennapi élet felszerelési tárgyainak, tartós fogyasztási cikkeinek - ide nem értve a gépjárművet - megvásárlásához nyújtott hitel- és pénzkölcsönt közvetítő többes ügynök kivételével a többes ügynökre és az alkuszra (a továbbiakban együtt: független közvetítő),

d) az elektronikuspénz-kibocsátó intézményre,

e) a pénzforgalmi intézményre,

f) a Posta Elszámoló Központot működtető intézményre (a továbbiakban: PEKMI),

g) az Európai Unió másik tagállamában vagy az Európai Gazdasági Térségről szóló megállapodásban részes más államban (a továbbiakban: EGT-állam) székhellyel rendelkező hitelintézet, pénzügyi vállalkozás, elektronikuspénz-kibocsátó intézmény, pénzforgalmi intézmény magyarországi fióktelepére (a továbbiakban: EGT-fióktelep)

(a továbbiakban együtt: adatszolgáltató) terjed ki.

2. § (1) Az adatszolgáltató az e rendeletben foglaltak szerint rendszeres, eseti és a Magyar Nemzeti Bank (a továbbiakban: MNB) kijelölésén alapuló adatszolgáltatást (a továbbiakban: felügyeleti jelentés) teljesít az MNB részére.

(2) A felügyeleti jelentés elkészítésének alapját az adatszolgáltató által alkalmazott számviteli szabályozás szerint készített főkönyvi és analitikus nyilvántartások képezik.

(3) A felügyeleti jelentés alapjául szolgáló dokumentumokat, a számviteli, nyilvántartási, informatikai rendszerekben tárolt információkat a felügyeleti jelentés esedékessége naptári évének utolsó napjától számított öt évig kell megőrizni.

3. § (1) Az adatszolgáltató e rendelet szerinti felügyeleti jelentés teljesítésére vonatkozó kötelezettsége - a (2)-(4) bekezdésben foglalt kivétellel - az MNB által kiadott tevékenységi engedélyről szóló határozat véglegessé válása napjától a tevékenységi engedély visszavonásáról szóló határozat véglegessé válása napjáig áll fenn.

(2) A PEKMI az e rendelet szerinti felügyeleti jelentést e rendelet hatálybalépésének napjától pénzforgalmi szolgáltató jogállásának megszűnéséig teljesíti.

(3) Az EGT-fióktelep az e rendelet szerinti felügyeleti jelentést a működése megkezdésének napjától a tevékenysége befejezésének napjáig teljesíti.

(4) A pénzügyi vállalkozás az e rendelet szerinti felügyeleti jelentést első alkalommal a cégbírósági bejegyzését követő negyedévben teljesíti.

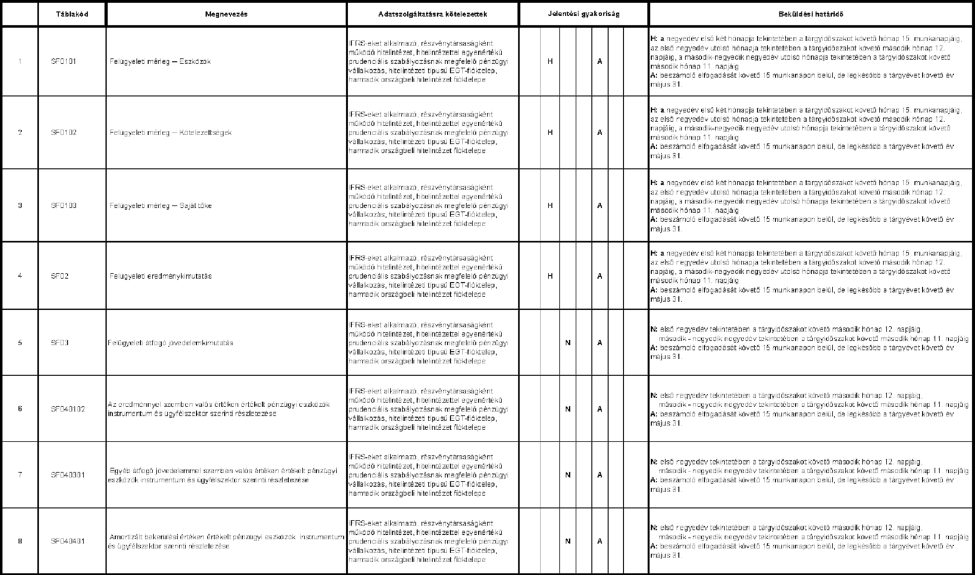

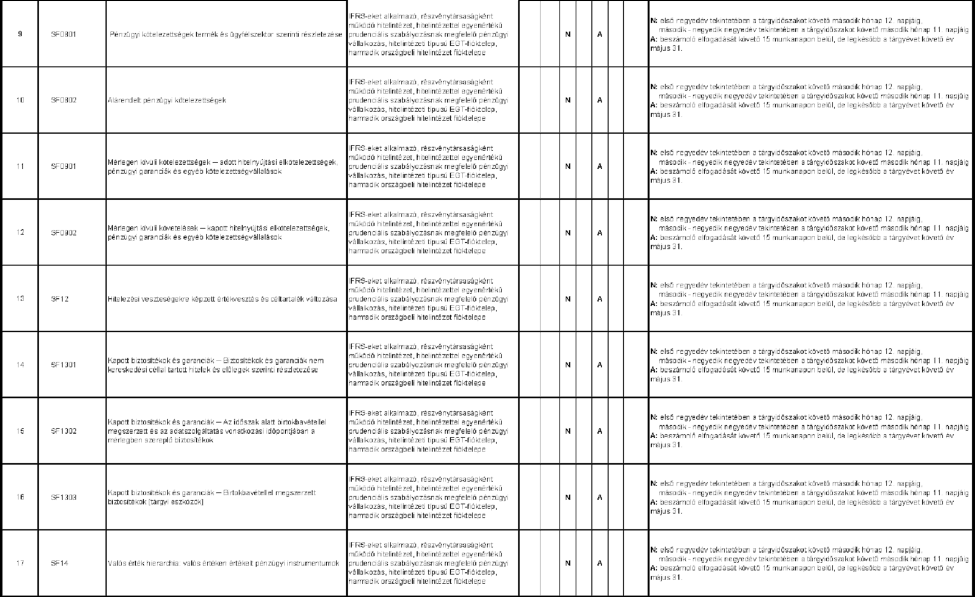

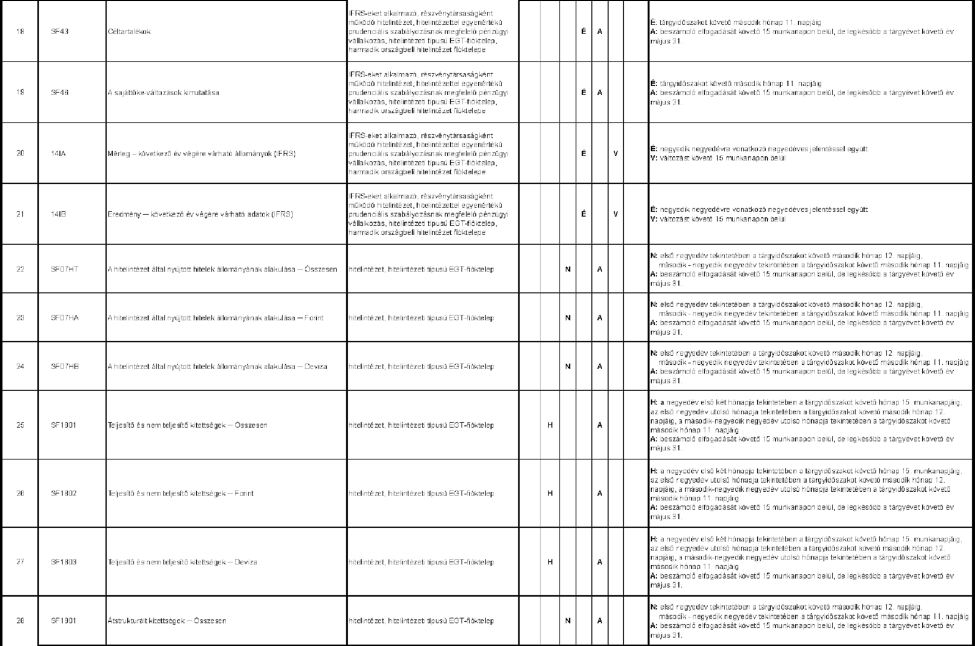

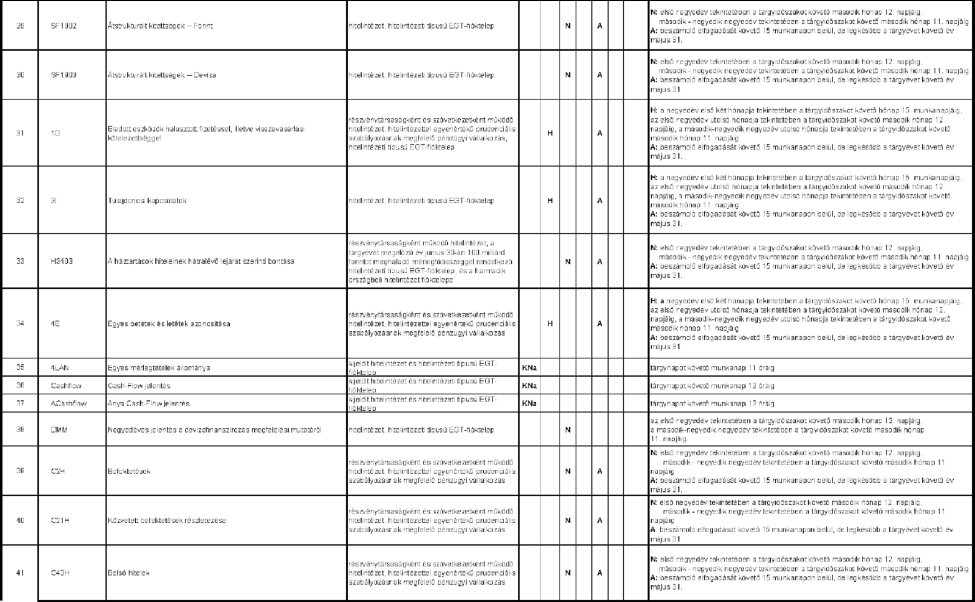

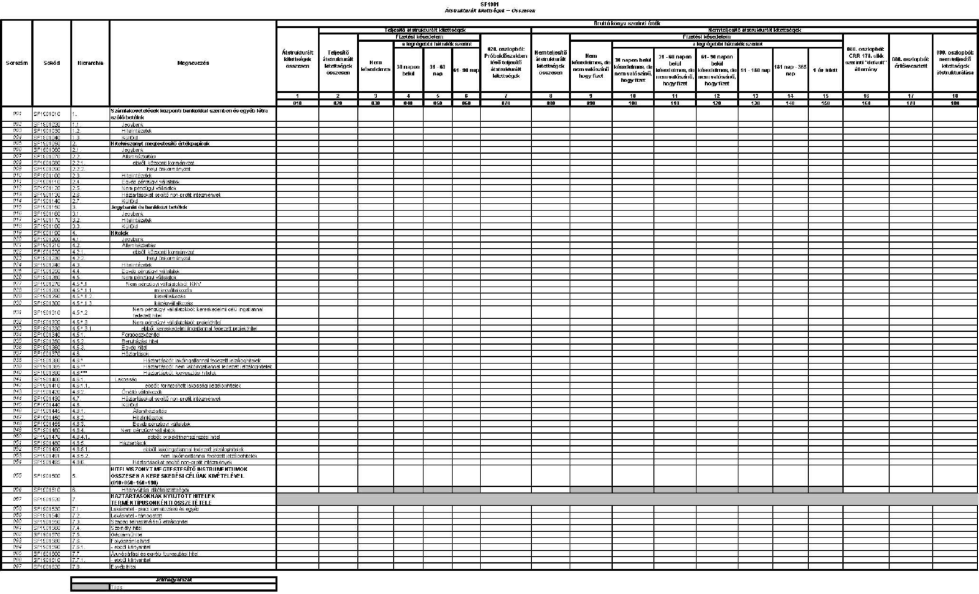

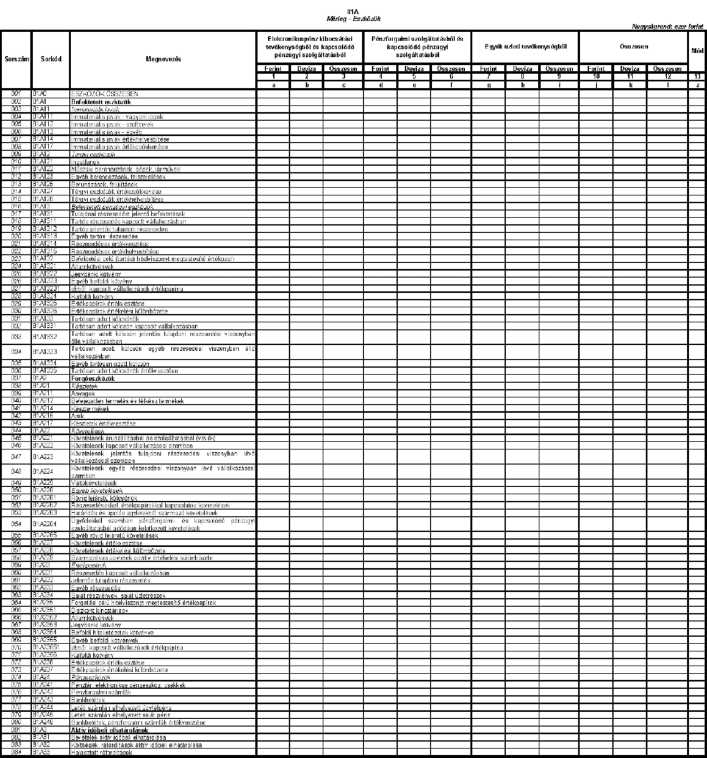

4. § (1) A hitelintézet és a hitelintézeti típusú EGT-fióktelep - a (2) bekezdésben foglalt kivétellel - a 2. mellékletben foglaltaknak megfelelő tartalommal, formában, gyakorisággal és határidőre felügyeleti jelentést teljesít az MNB részére.

(2) A nem EGT-államban székhellyel rendelkező hitelintézet magyarországi fióktelepeként működő hitelintézet (a továbbiakban: harmadik országbeli hitelintézet fióktelepe) a 680/2014/EU bizottsági végrehajtási rendelet 12. cikk (2) bekezdésében, valamint a VI. és VII. mellékletében foglaltaknak megfelelő tartalommal és formában felügyeleti jelentést teljesít az ingatlanfedezetű hitelekből származó veszteségekre vonatkozó adatokról az MNB részére. A vonatkozási időpontra a 680/2014/EU bizottsági végrehajtási rendelet 2. cikk (1) bekezdés c) pontja, a teljesítési határidőre a 680/2014/EU bizottsági végrehajtási rendelet 3. cikk (1) bekezdés c) pontja, valamint (2), (4) és (5) bekezdése az irányadó.

(3) Az (1) bekezdés szerinti felügyeleti jelentés kitöltésére vonatkozó általános előírásokat az 1. melléklet, az (1) bekezdés szerinti felügyeleti jelentés kitöltésére vonatkozó részletes előírásokat a 3. melléklet tartalmazza. A kitöltést segítő technikai segédletet az MNB e rendelet hatálybalépésével egyidejűleg a honlapján teszi közzé.

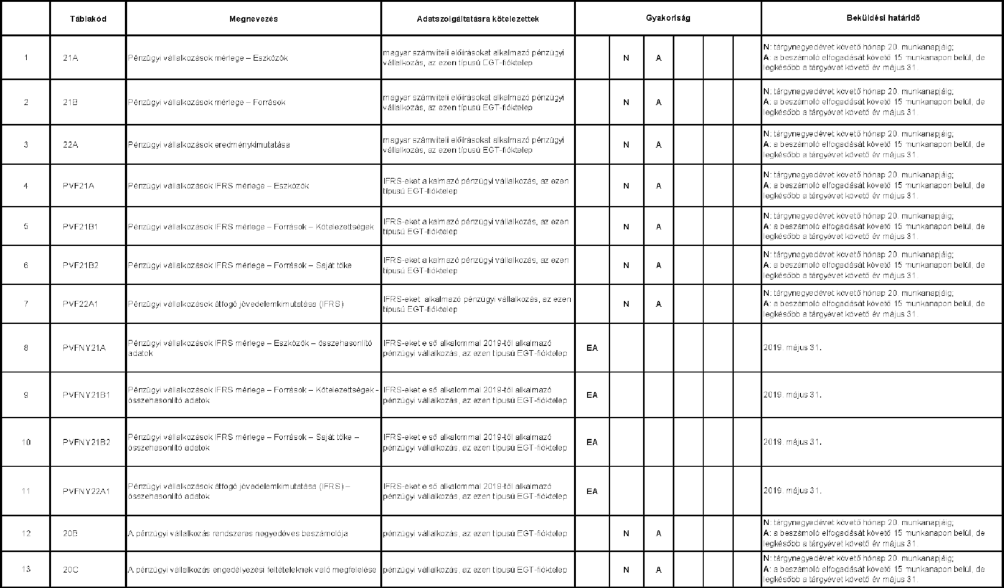

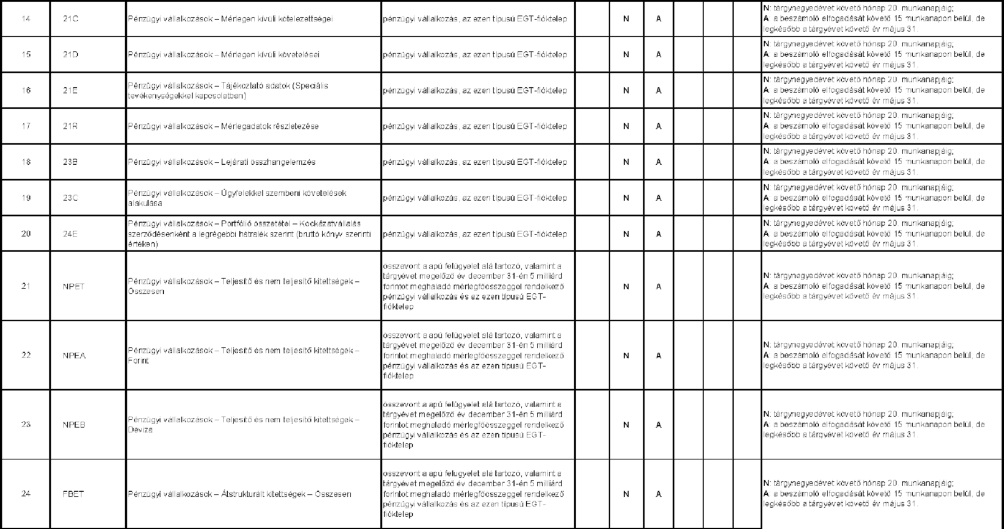

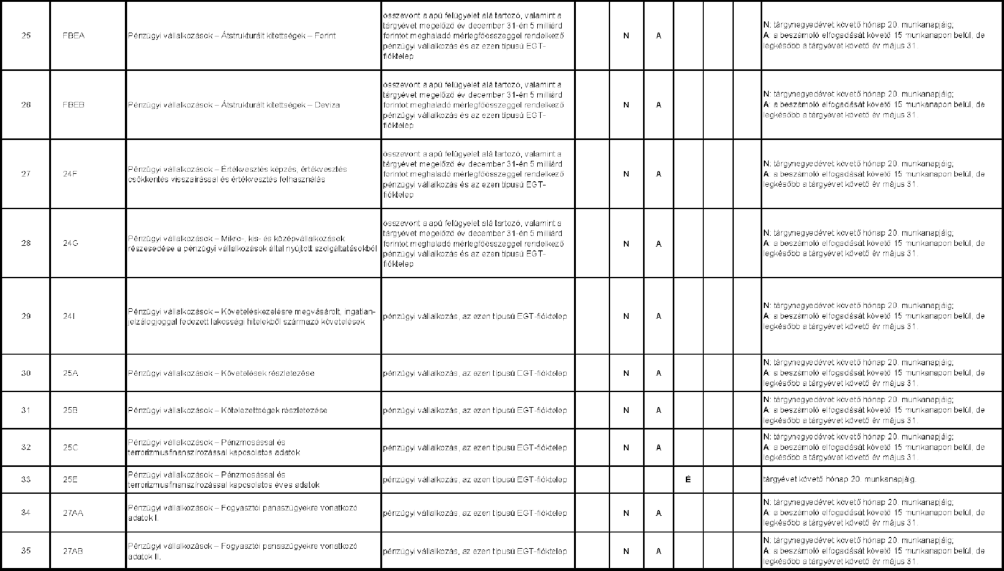

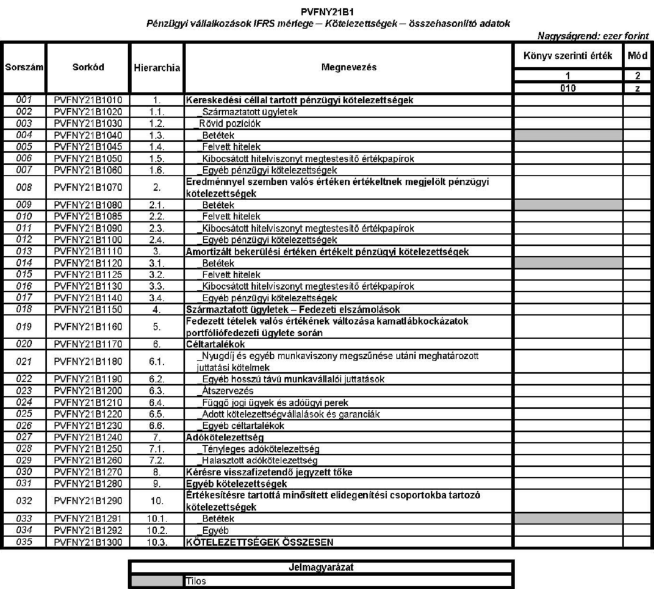

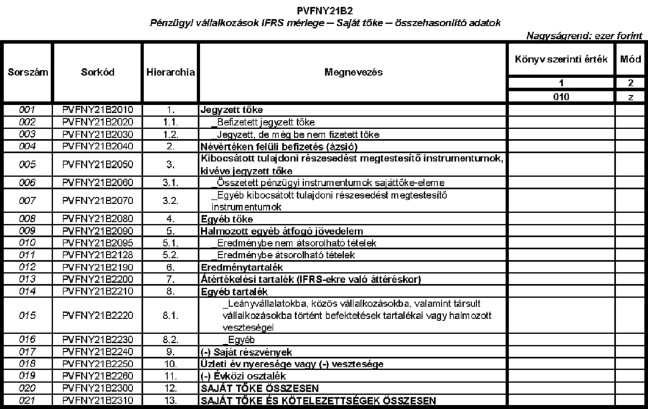

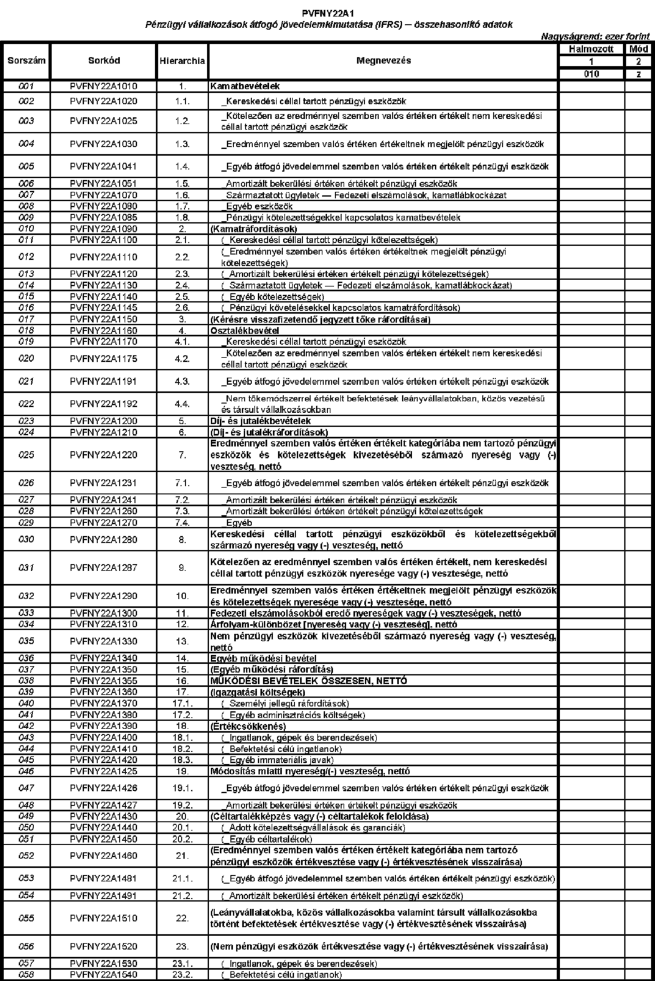

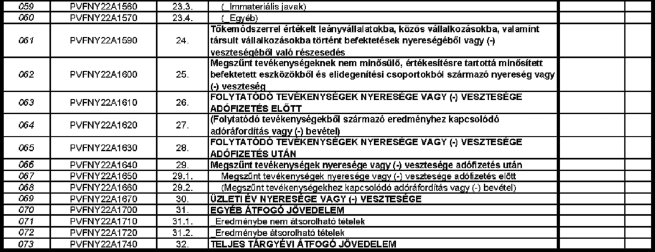

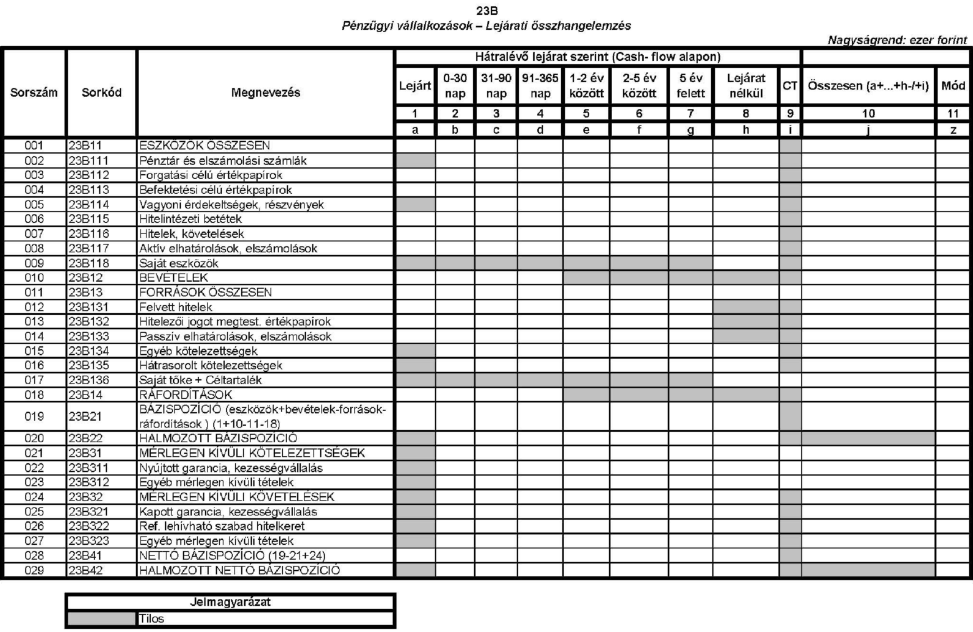

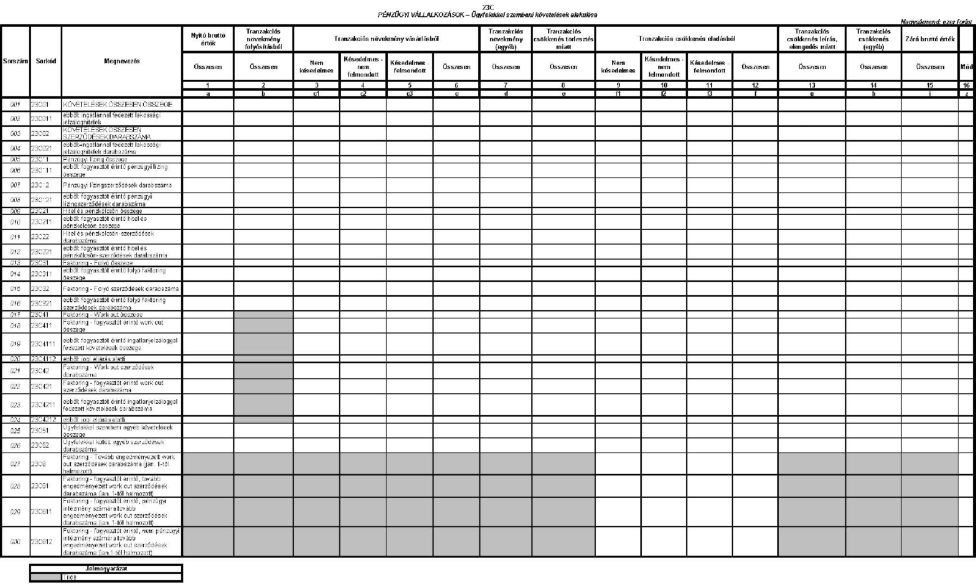

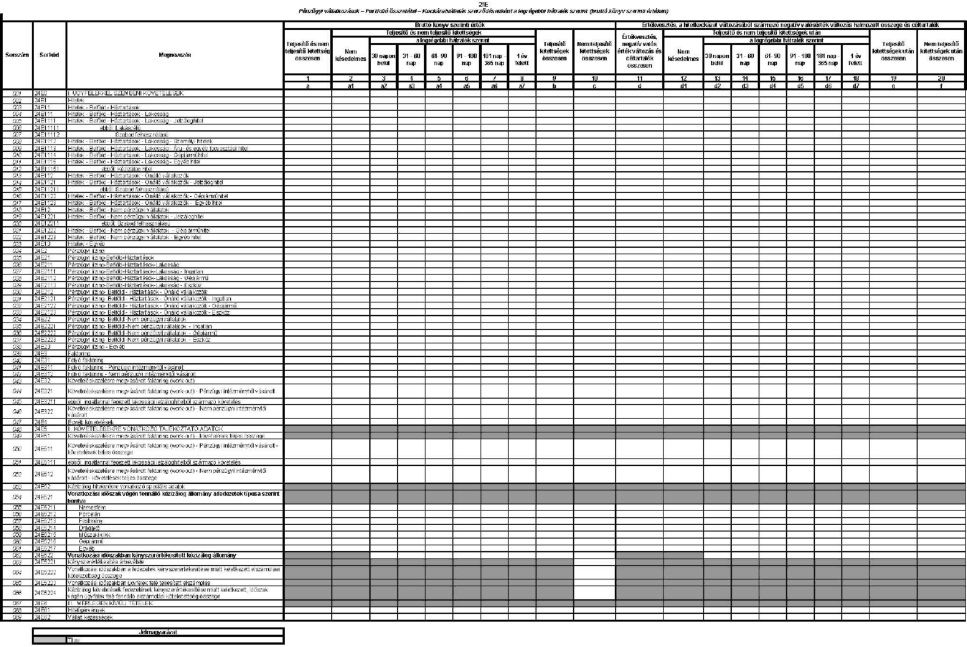

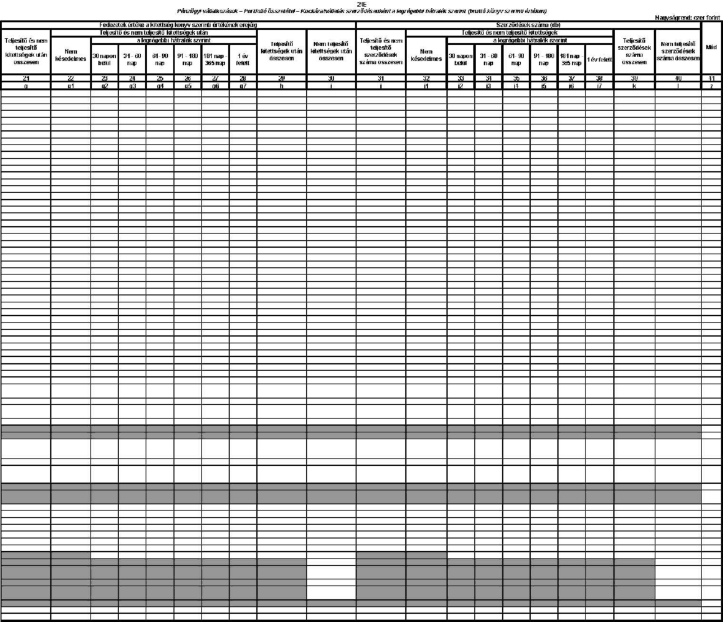

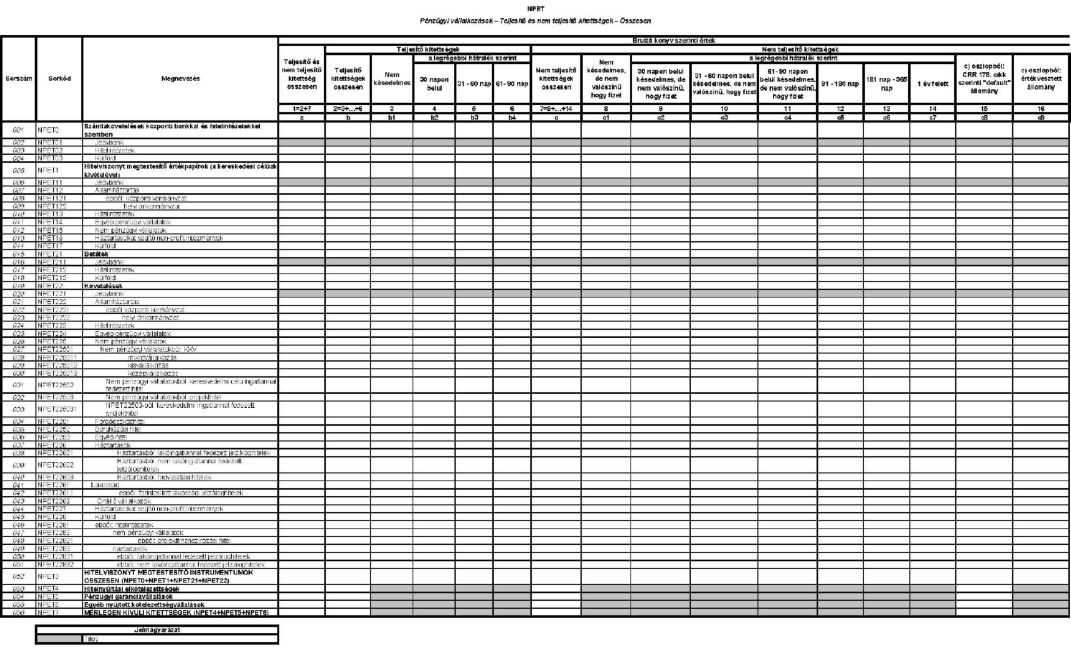

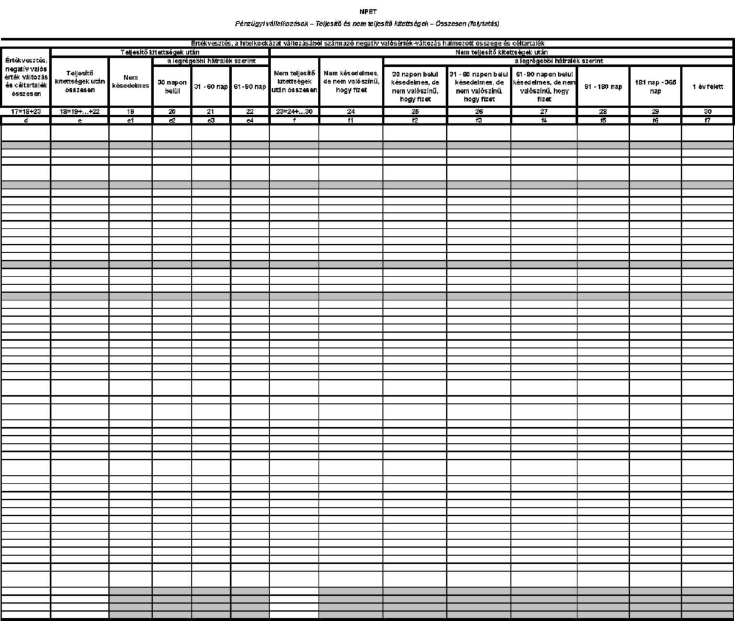

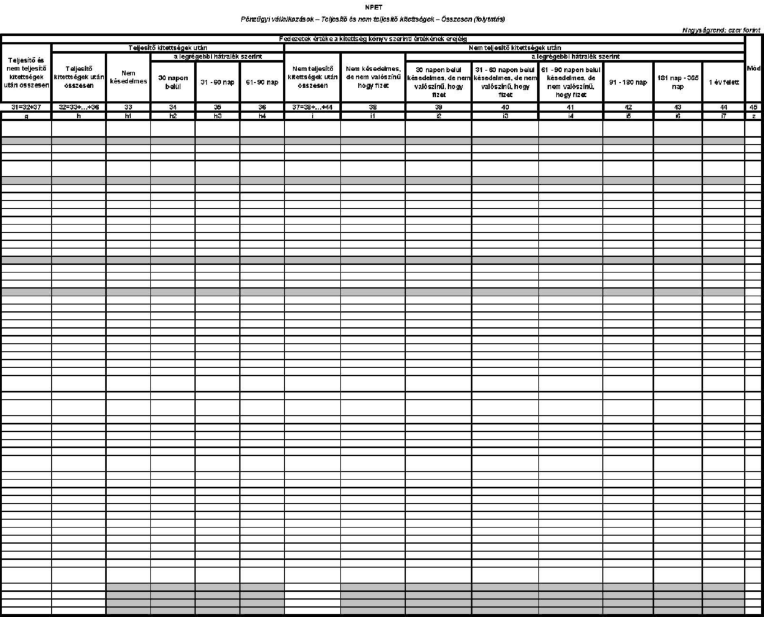

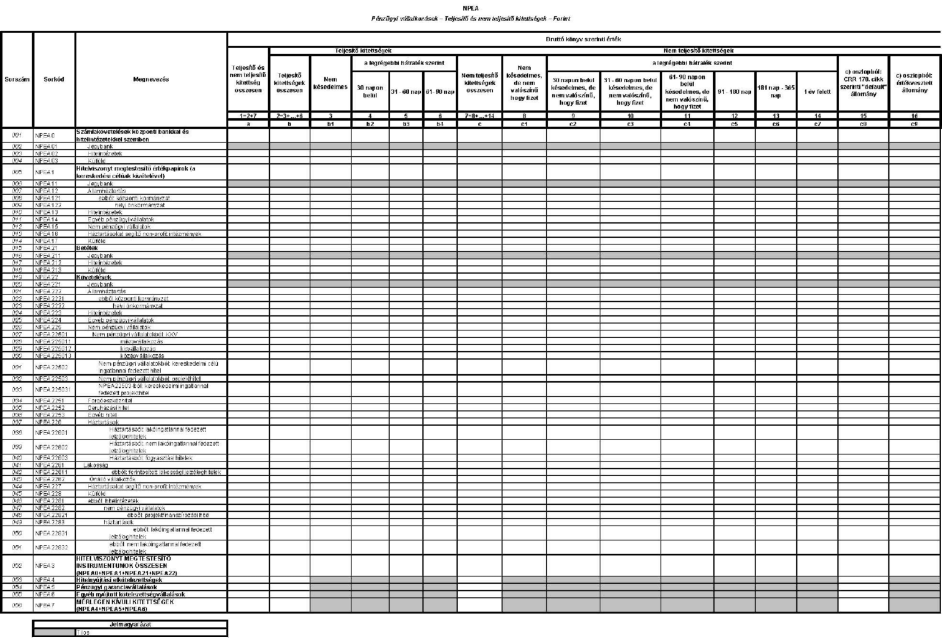

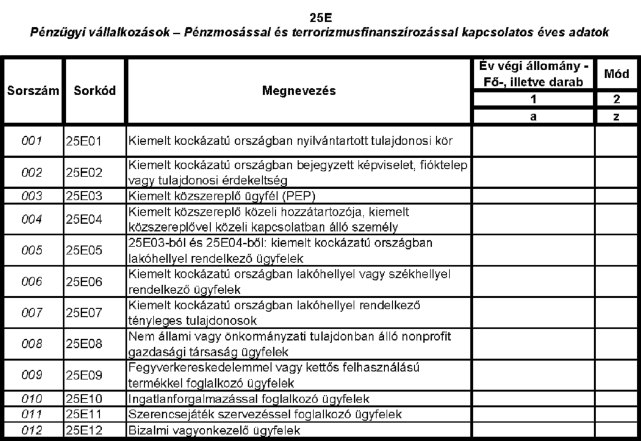

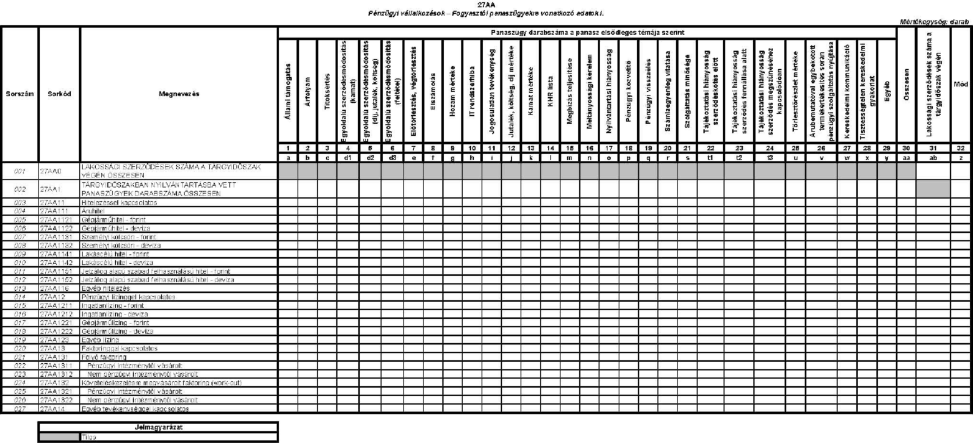

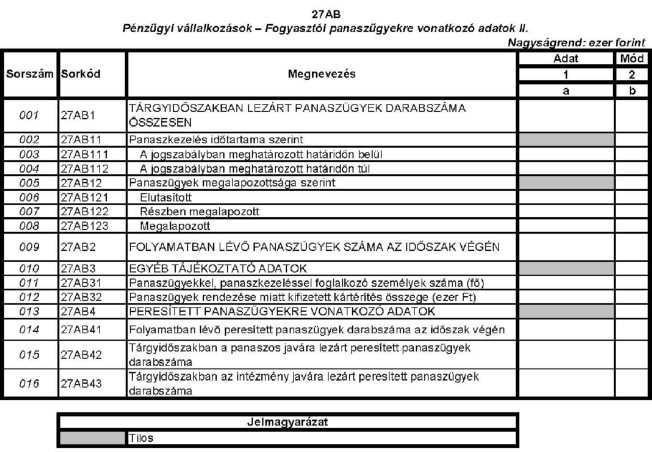

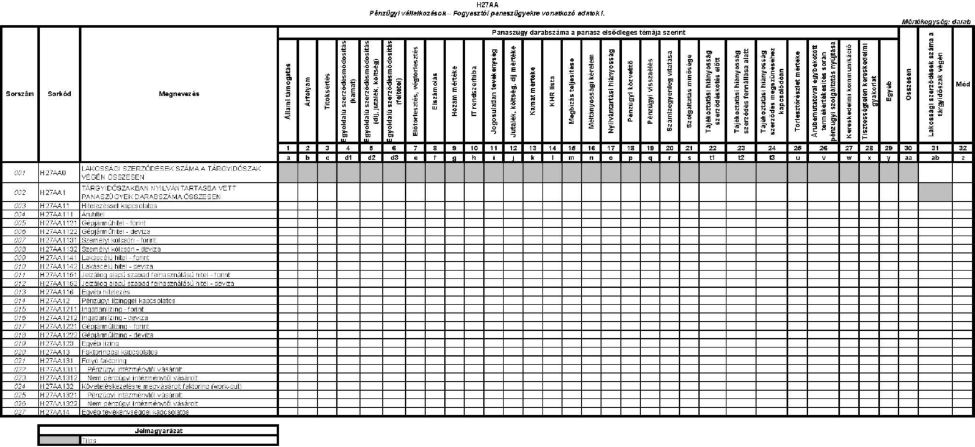

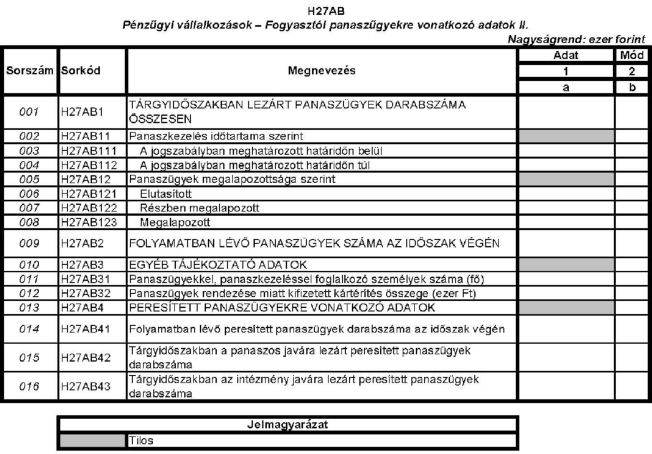

5. § (1) A pénzügyi vállalkozás és az ezen típusú EGT-fióktelep a 4. mellékletben foglaltaknak megfelelő tartalommal, formában, gyakorisággal és határidőre felügyeleti jelentést teljesít az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat az 5. melléklet tartalmazza.

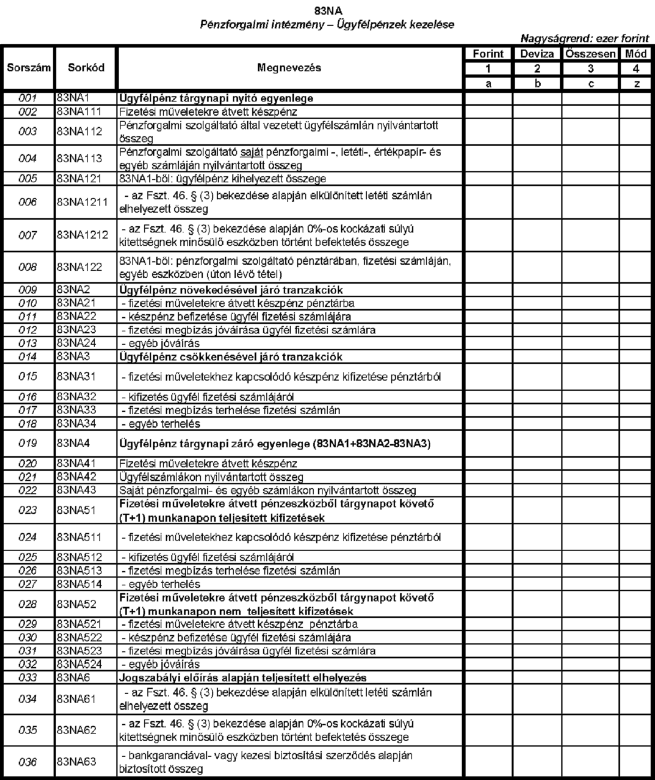

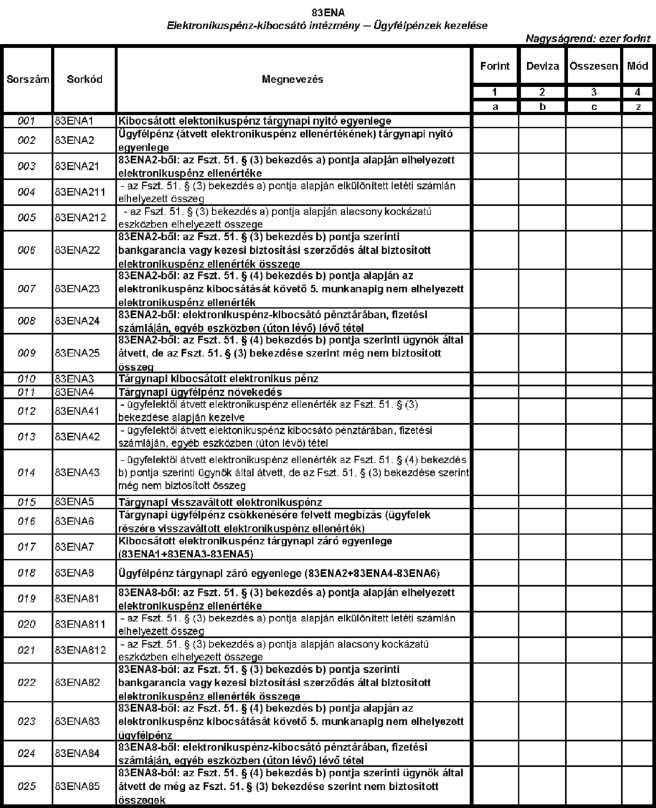

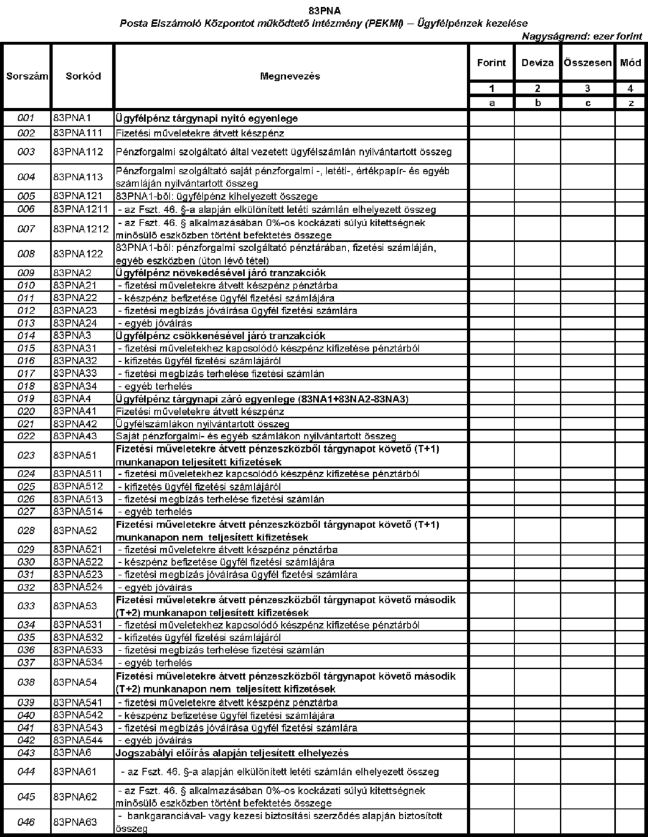

6. § (1) Az elektronikuspénz-kibocsátó intézmény, a pénzforgalmi intézmény, az ezen típusú EGT-fióktelepek, valamint a PEKMI a 6. mellékletben foglaltaknak megfelelő tartalommal, formában, gyakorisággal és határidőre felügyeleti jelentést teljesít az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 7. melléklet tartalmazza.

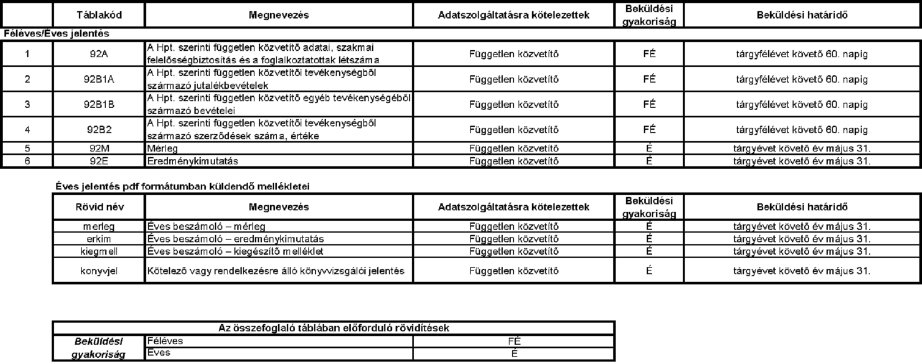

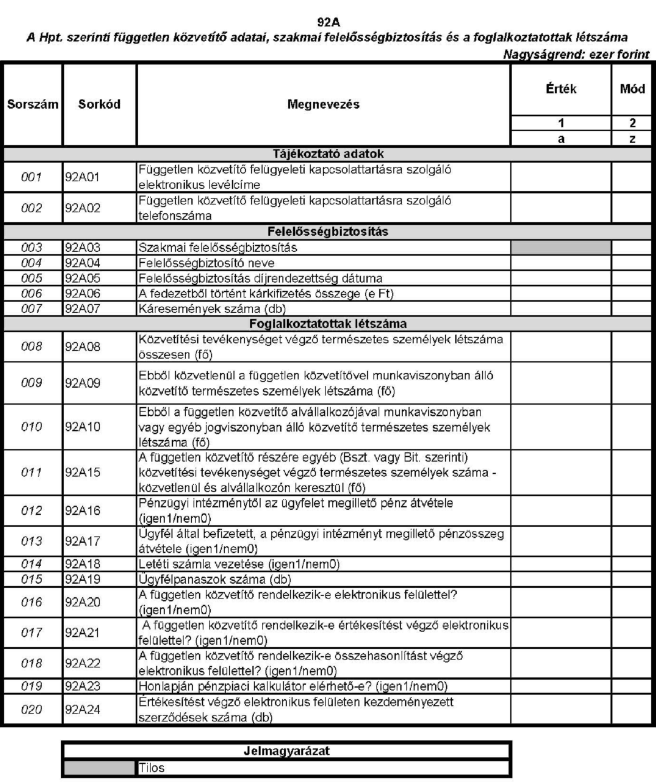

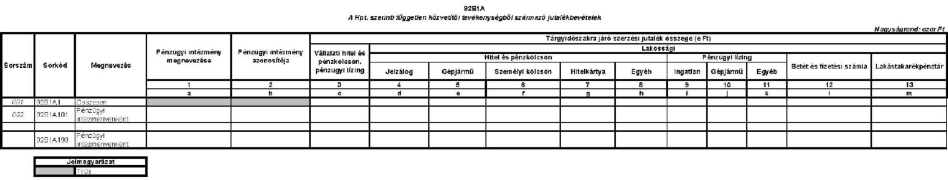

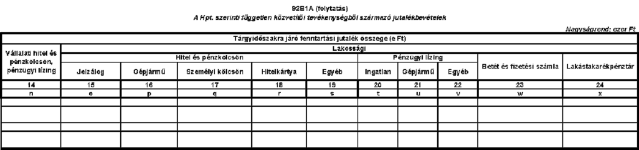

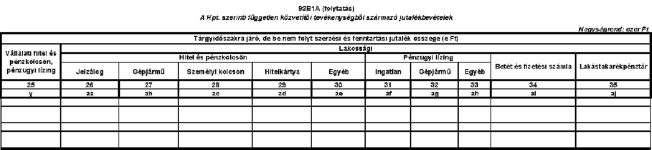

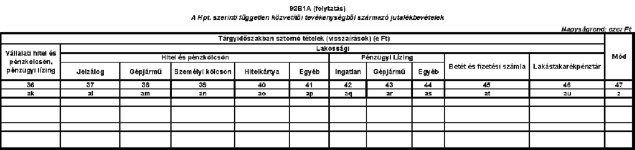

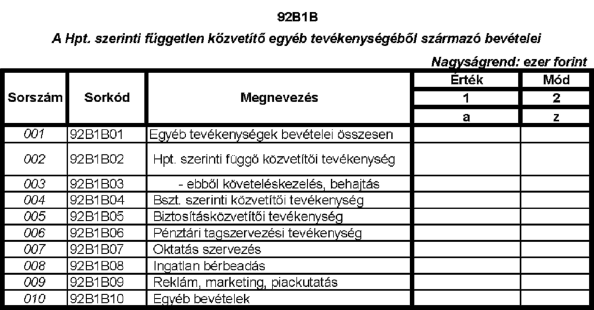

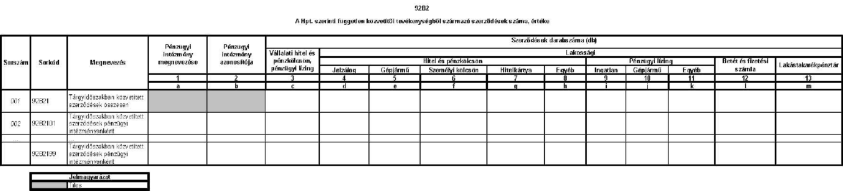

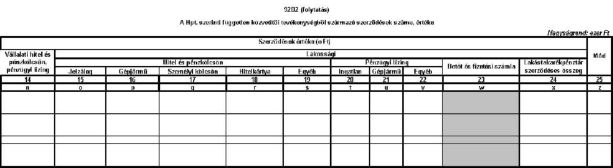

7. § (1) A független közvetítő a 8. mellékletben foglaltaknak megfelelő tartalommal, formában, gyakorisággal és határidőre felügyeleti jelentést teljesít az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 9. melléklet tartalmazza.

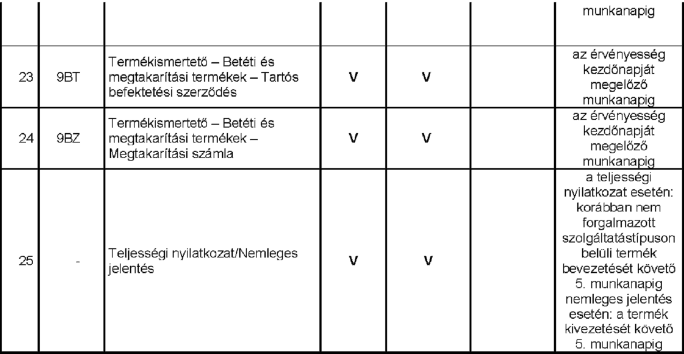

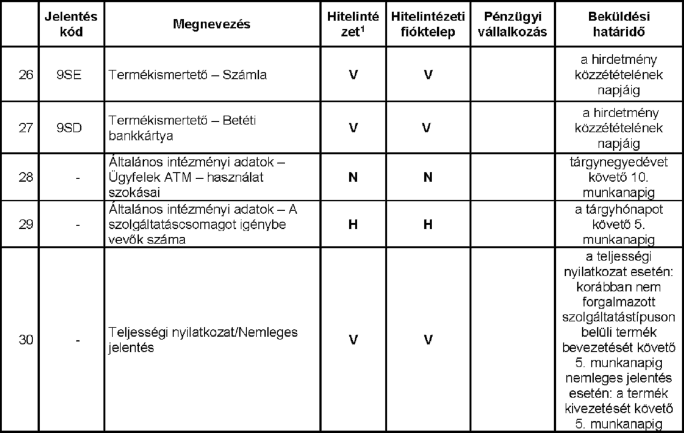

8. § (1) A hitelintézet, a pénzügyi vállalkozás, valamint az ezen típusú EGT-fióktelepek az általuk forgalmazott hitel- és pénzügyi lízing-, betéti és megtakarítási, valamint számlatermékekre vonatkozó felügyeleti jelentést a 10. mellékletben foglaltaknak megfelelő tartalommal, formában, gyakorisággal és határidőre teljesítik az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 11. melléklet tartalmazza.

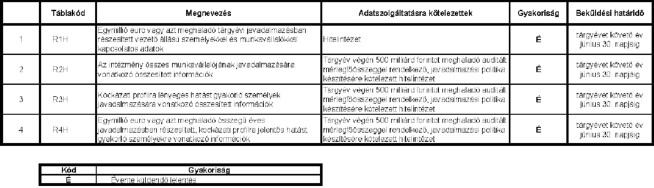

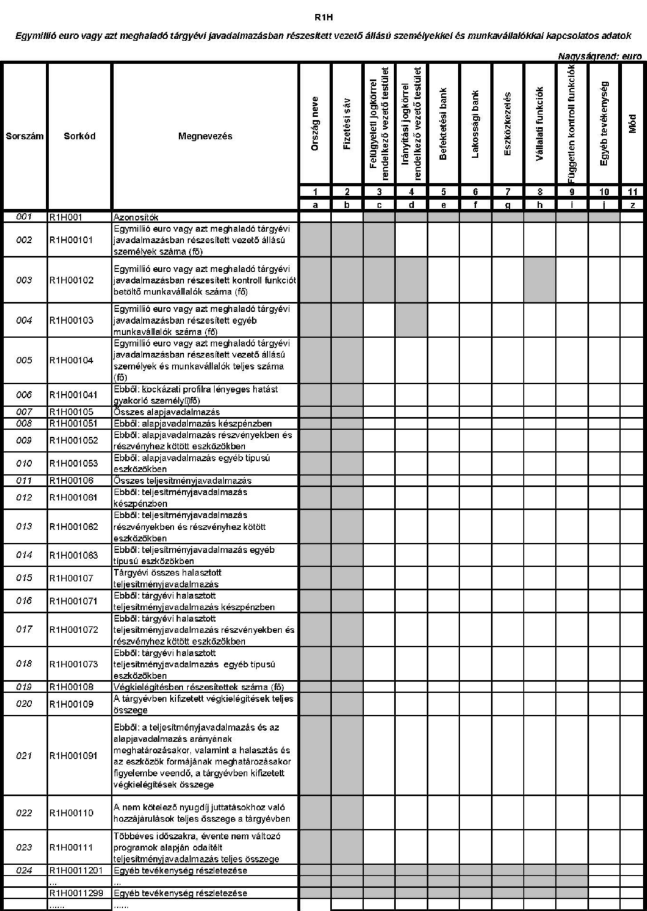

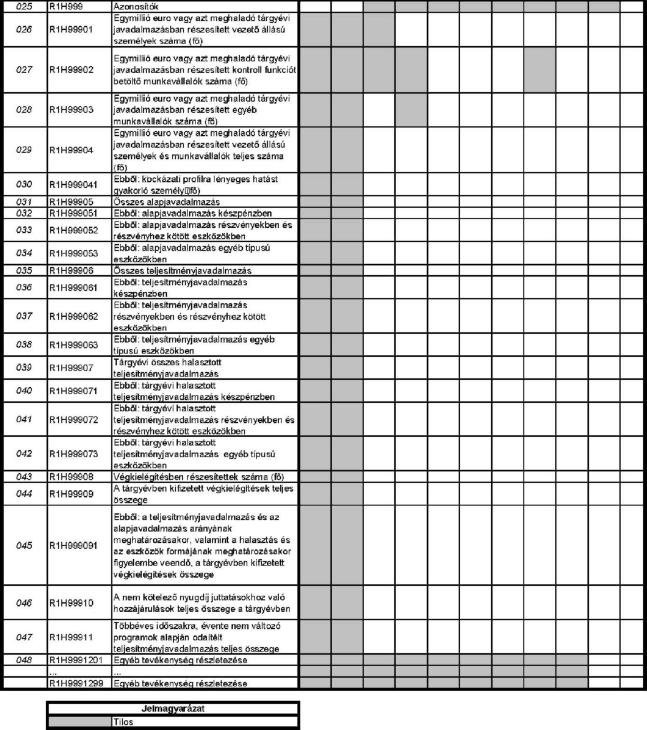

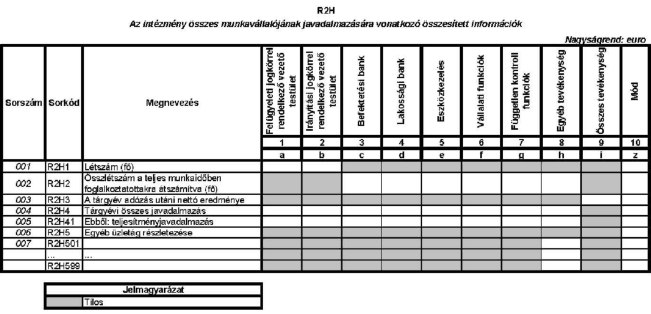

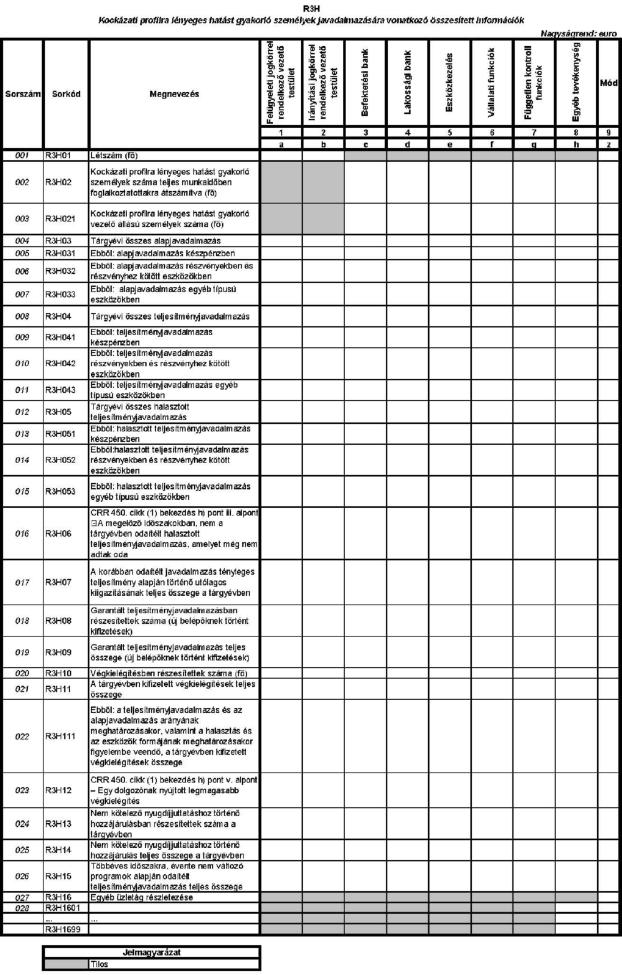

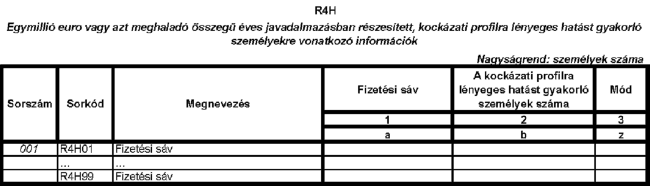

9. § (1) A hitelintézet a 12. mellékletben foglaltaknak megfelelő tartalommal, formában és határidőre éves felügyeleti jelentést teljesít a tárgyévi javadalmazási adatokról az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 13. melléklet tartalmazza.

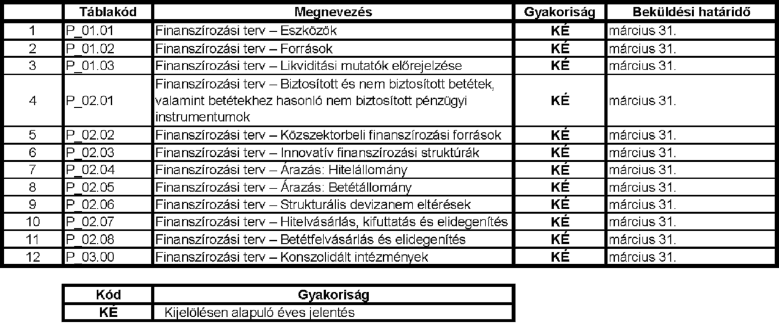

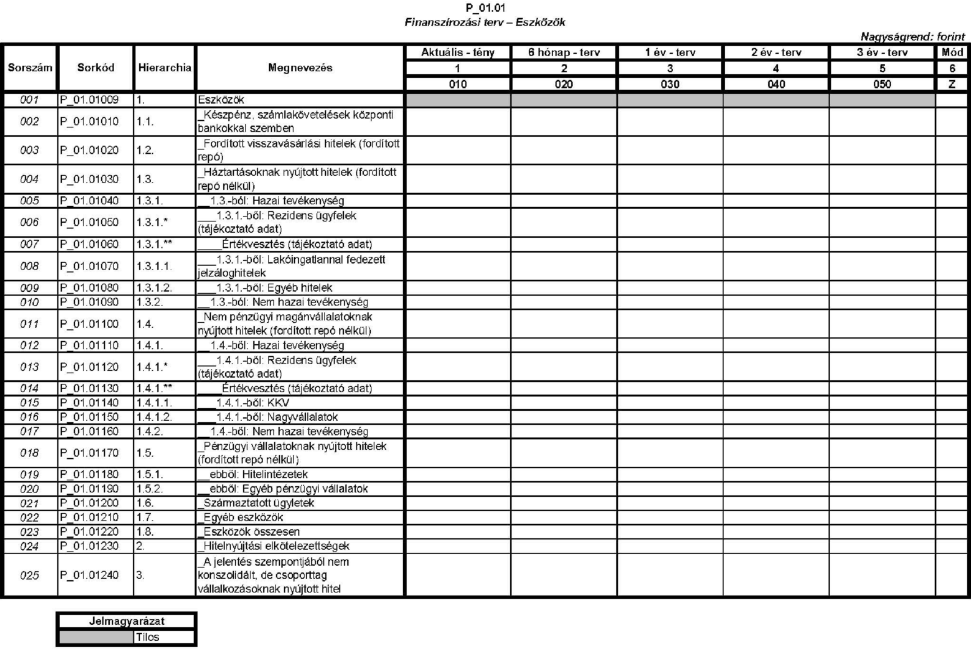

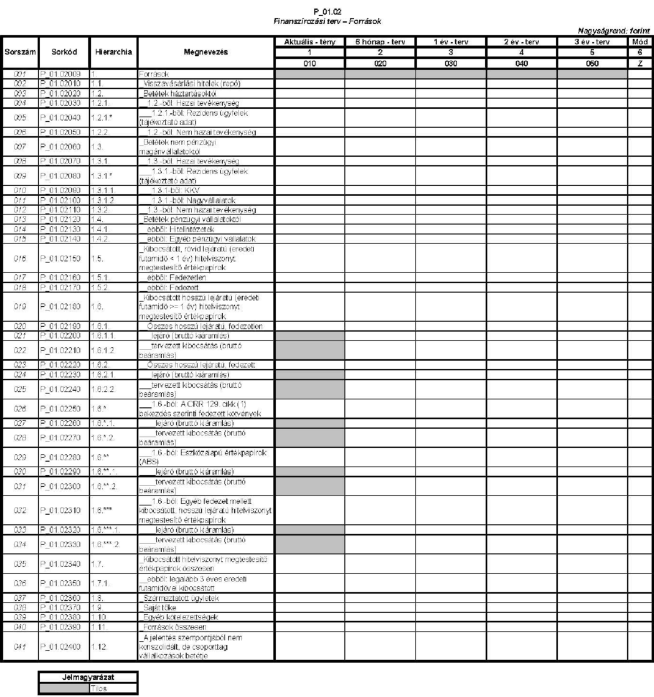

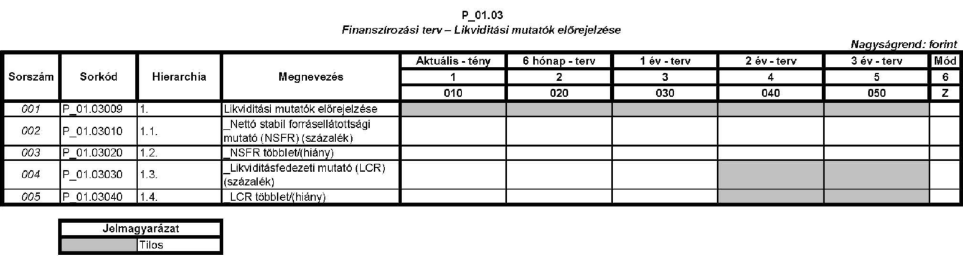

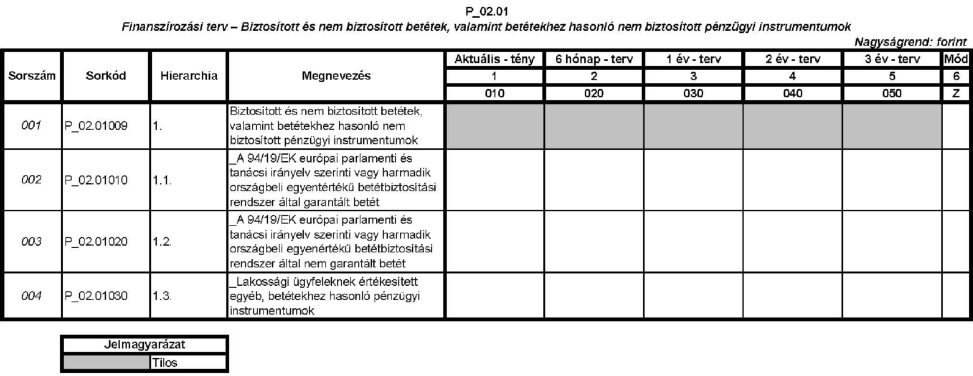

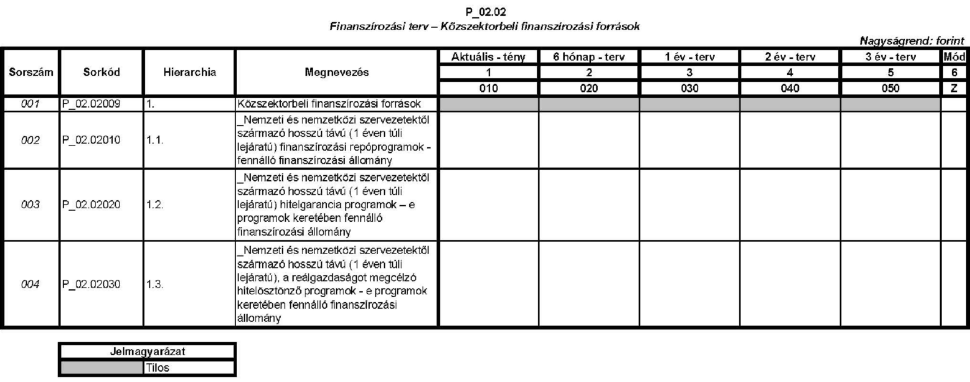

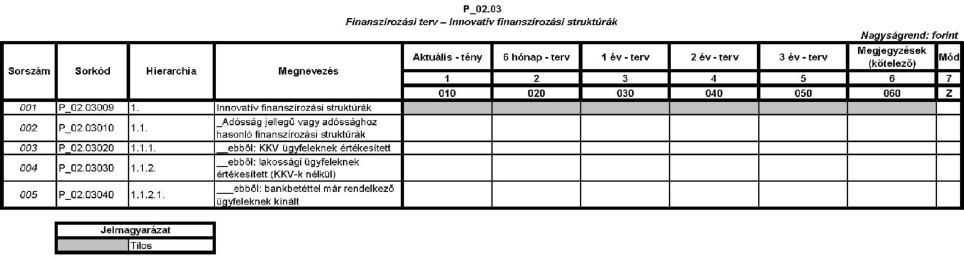

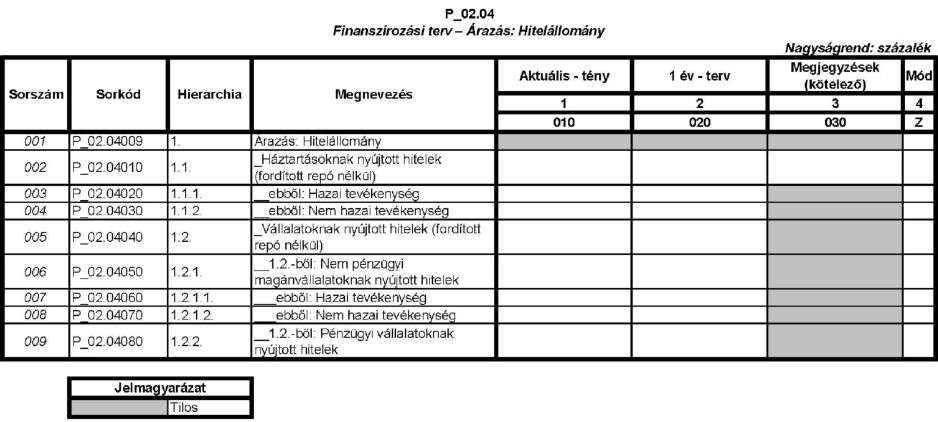

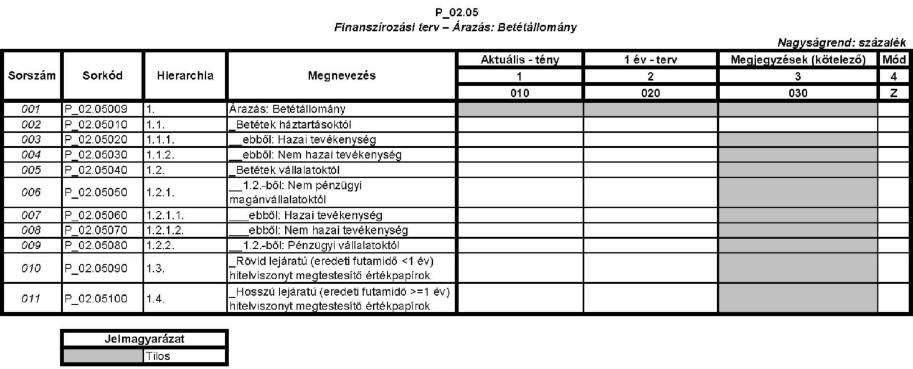

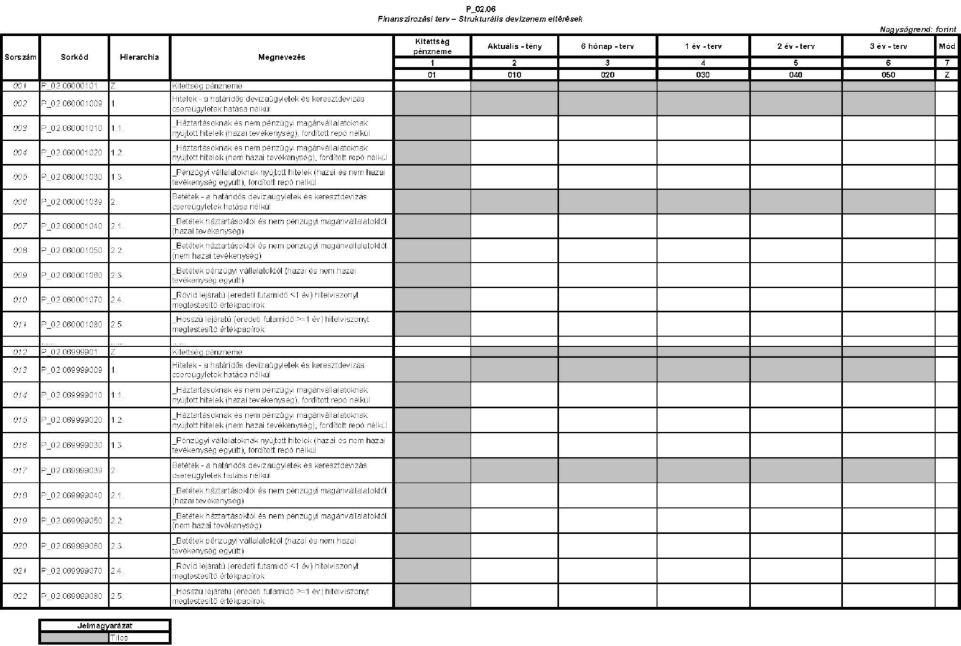

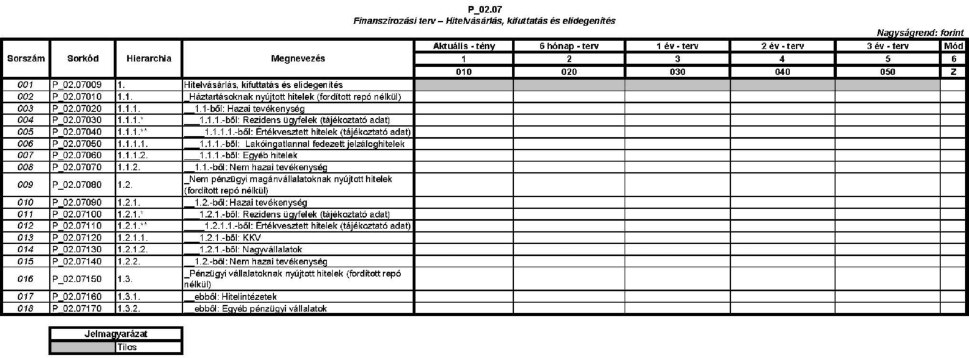

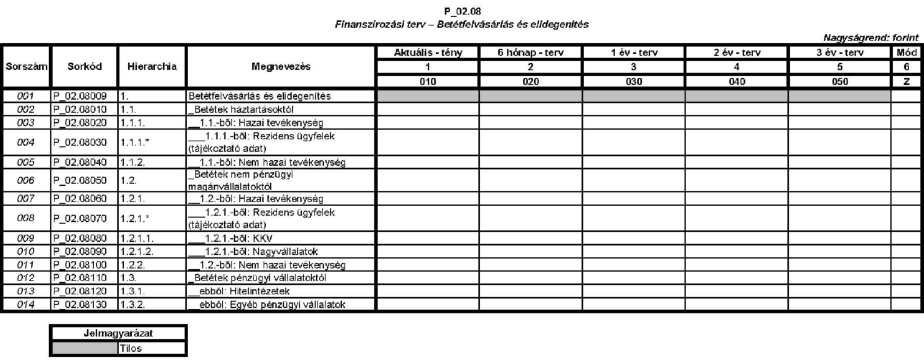

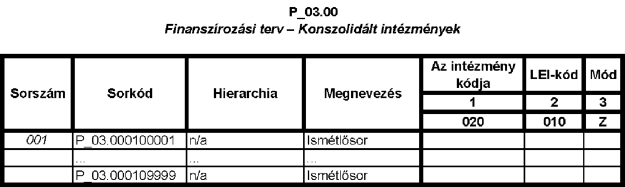

10. § (1) Az MNB által kijelölt hitelintézet a 14. mellékletben foglaltaknak megfelelő tartalommal, formában és határidőre éves felügyeleti jelentést teljesít a finanszírozási terv adatokról az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 15. melléklet tartalmazza.

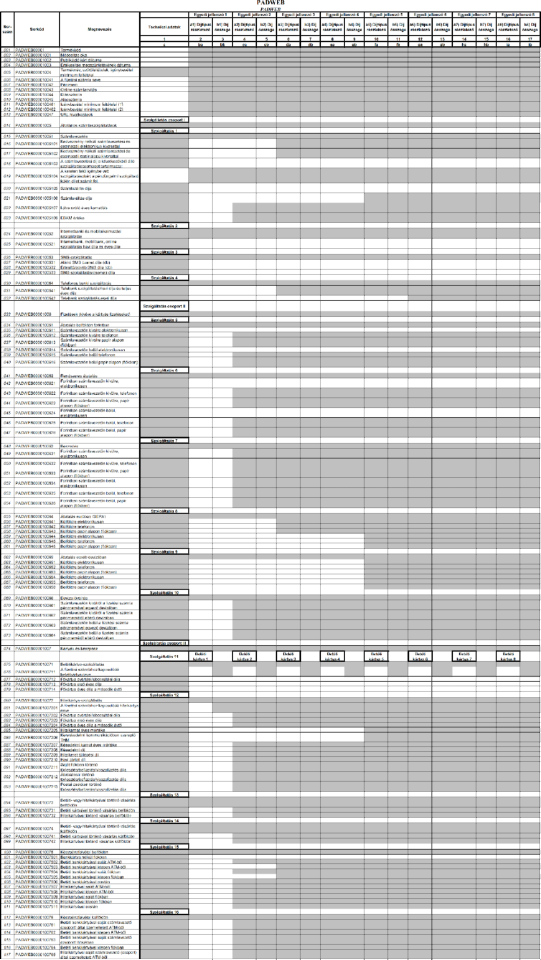

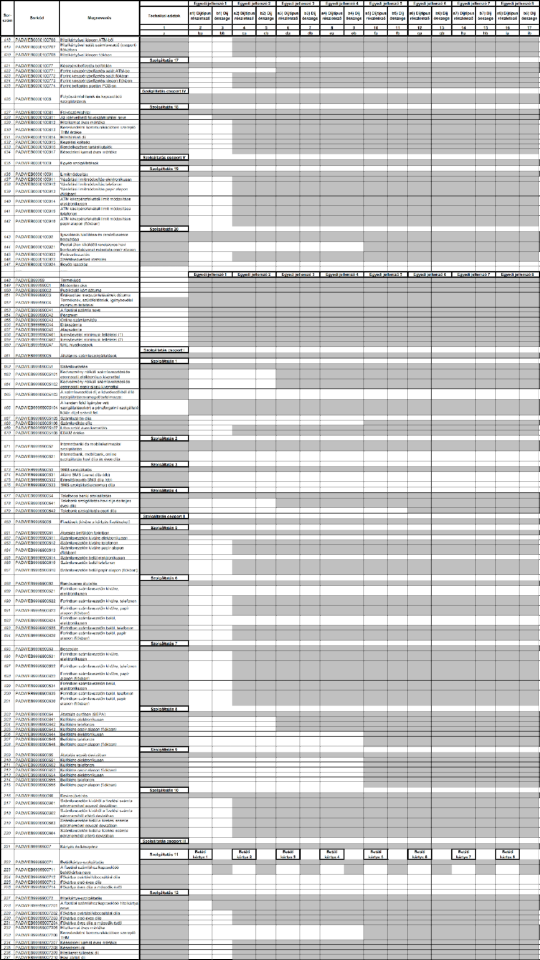

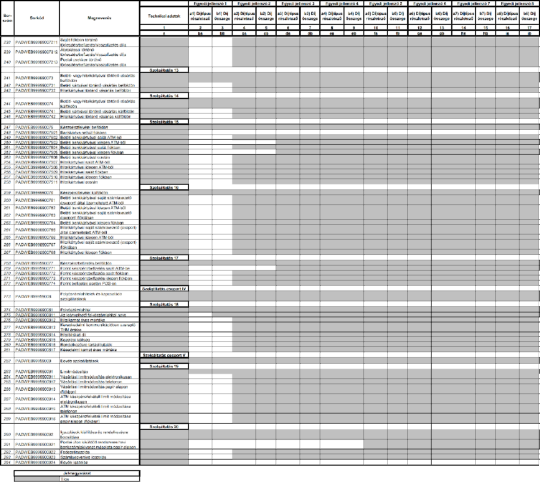

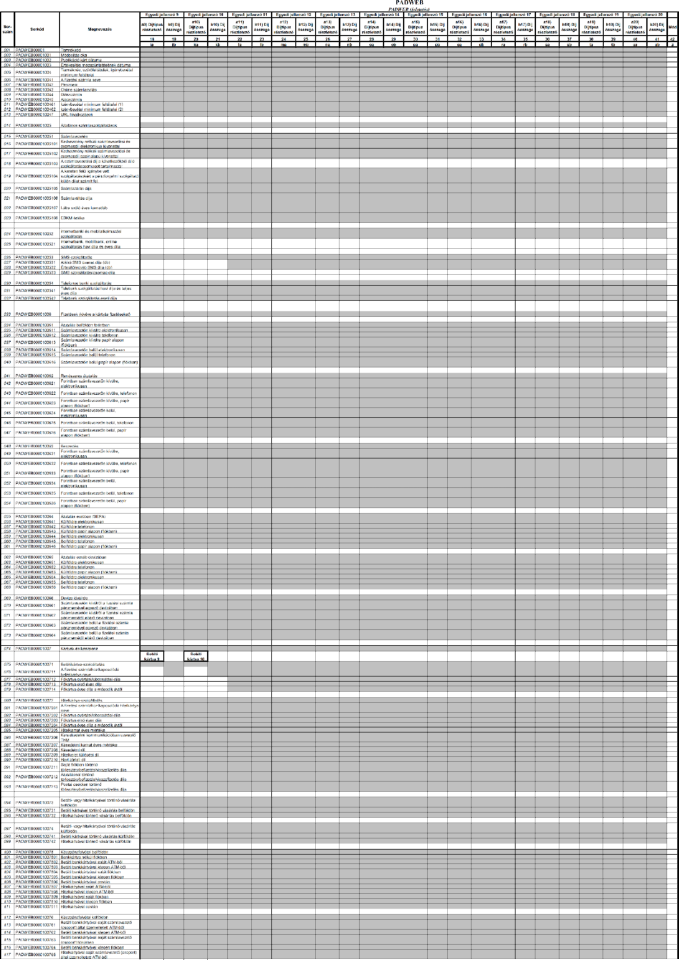

11. § (1) A pénzforgalmi szolgáltató a fogyasztók részére vezetett fizetési számlákhoz kapcsolódó díjakról történő tájékoztatás egyes kérdéseiről szóló 144/2018. (VIII. 13.) Korm. rendelet [a továbbiakban: 144/2018. (VIII. 13.) Korm. rendelet] 1. §-a szerinti fizetési számlához kapcsolódó díjakra és kondíciókra vonatkozó eseti felügyeleti jelentést (jelentéskód: PADWEB) a 16. mellékletben foglaltaknak megfelelő tartalommal, a díjak és kondíciók érvényessége kezdőnapját megelőző munkanapig teljesíti az MNB részére.

(2) A kitöltésre vonatkozó általános előírásokat az 1. melléklet, a kitöltésre vonatkozó részletes előírásokat a 17. melléklet tartalmazza.

12. §[1] (1) Az adatszolgáltató a felügyeleti jelentést, valamint a 680/2014/EU bizottsági végrehajtási rendelet szerinti adatszolgáltatásokat az MNB által meghatározott elektronikus formában, fokozott biztonságú vagy minősített elektronikus aláírással ellátva az MNB "Elektronikus Rendszer Hitelesített Adatok Fogadásához" megnevezésű rendszerén (a továbbiakban: ERA rendszer) keresztül teljesíti.

(2) Az adatszolgáltató a felügyeleti jelentés, adatszolgáltatás teljesítésében való akadályoztatásával kapcsolatos bejelentését elektronikus formában, az ERA rendszeren keresztül nyújtja be az MNB részére.

(3) Az ERA rendszer használatára, valamint a felügyeleti jelentés, adatszolgáltatás teljesítésében való akadályoztatás bejelentésére vonatkozó szabályokat a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank alapvető feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 38/2018. (XI. 14.) MNB rendelet (a továbbiakban: alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr.) 2. melléklet I. B. 1. pontja, az ERA rendszer használatát segítő részletes útmutatást az alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr. 3. melléklet 3. pontja szerinti, az MNB honlapján közzétett technikai segédletek tartalmazzák.

13. §[2]

14. § (1) Ha az MNB megállapítja, hogy a felügyeleti jelentés javítást igényel, az adatszolgáltató a javított felügyeleti jelentést az MNB javításra vonatkozó felszólítása kézhezvételétől számított 2 munkanapon belül küldi meg az MNB részére.

(2) Ha az adatszolgáltató a felügyeleti jelentés teljesítését követően olyan, az adatszolgáltató által - Számviteli politikájában vagy egyéb módon - meghatározott jelentős mértékű eltérést tár fel, amely a 2. § (2) bekezdése szerinti, a felügyeleti jelentés alapjául szolgáló nyilvántartások javítását teszi szükségessé, akkor a felügyeleti jelentést visszamenőleg is, az eltéréssel érintett teljes időszakra vonatkozóan módosítja. A jelen bekezdés szerint módosított felügyeleti jelentést - a (3) bekezdésben foglalt kivétellel - az eltérés feltárásától számított 15 munkanapon belül küldi meg az adatszolgáltató az MNB részére.

(3) A 10. és 16. melléklet szerinti felügyeleti jelentésre vonatkozó javított adatot - a javítás pontos okának megjelölésével együtt - az eltérés feltárásától számított 2 munkanapon belül küldi meg az adatszolgáltató az MNB részére.

15. § (1) Ez a rendelet - a (2)-(4) bekezdésben foglaltak kivételével - a kihirdetését követő napon lép hatályba.

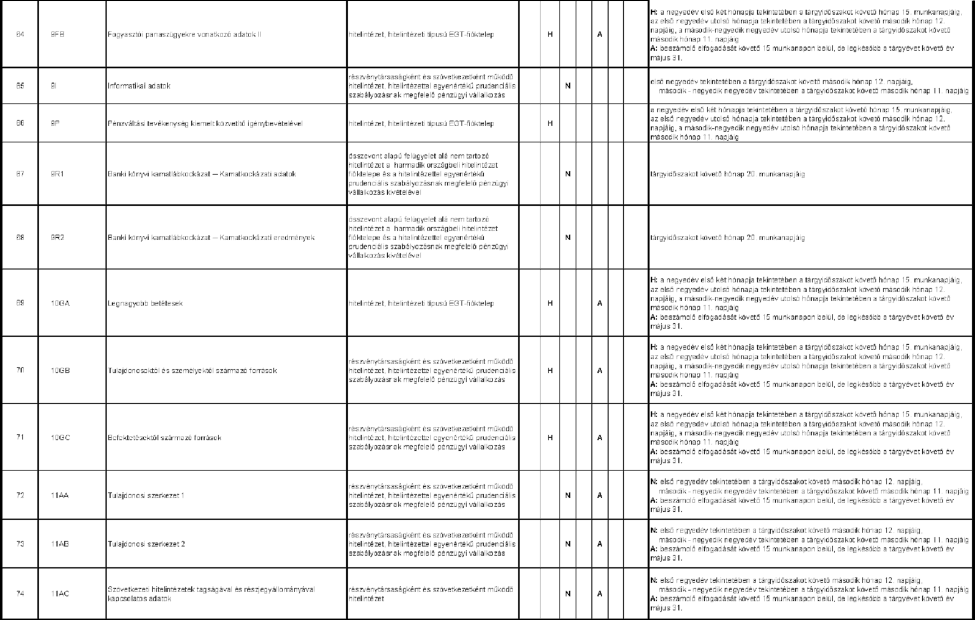

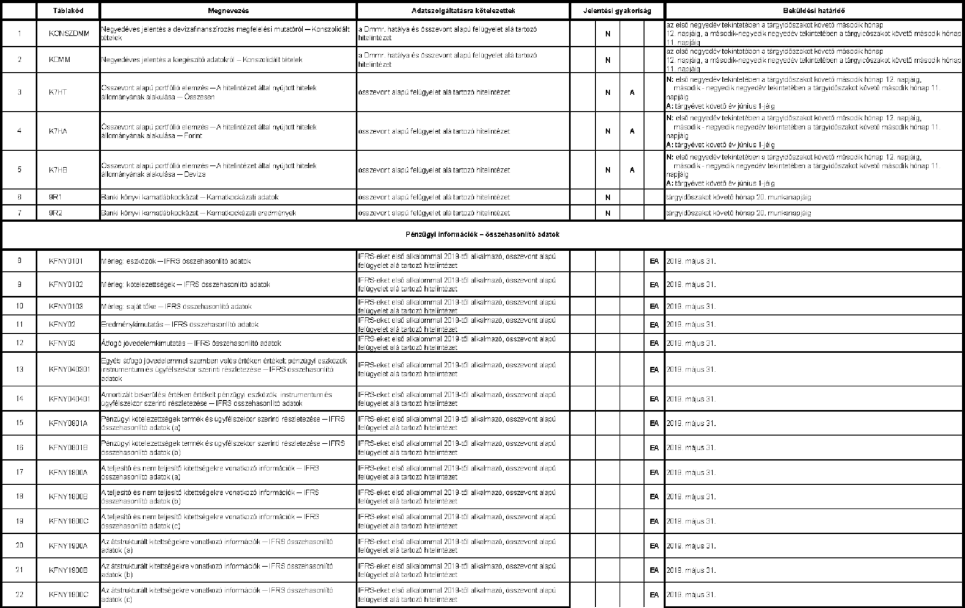

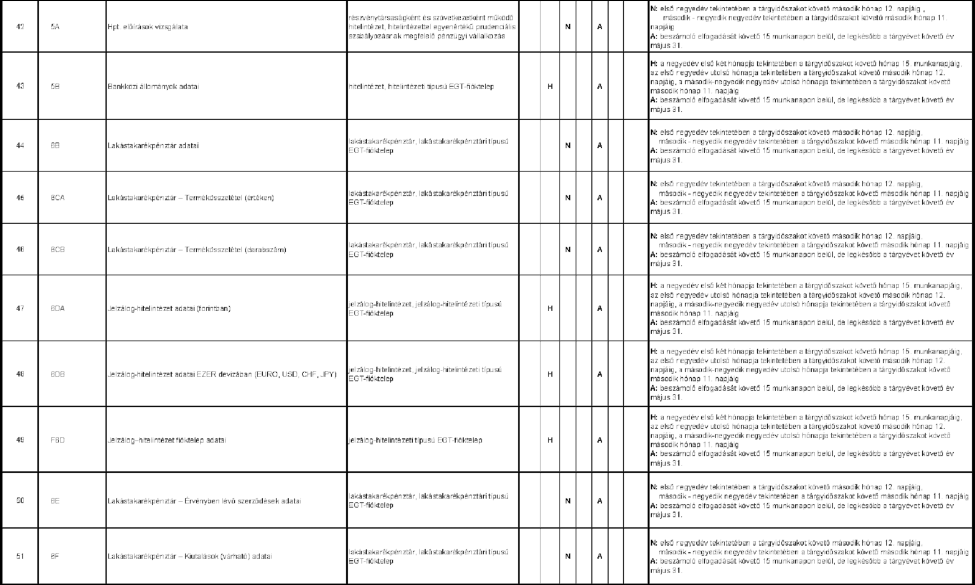

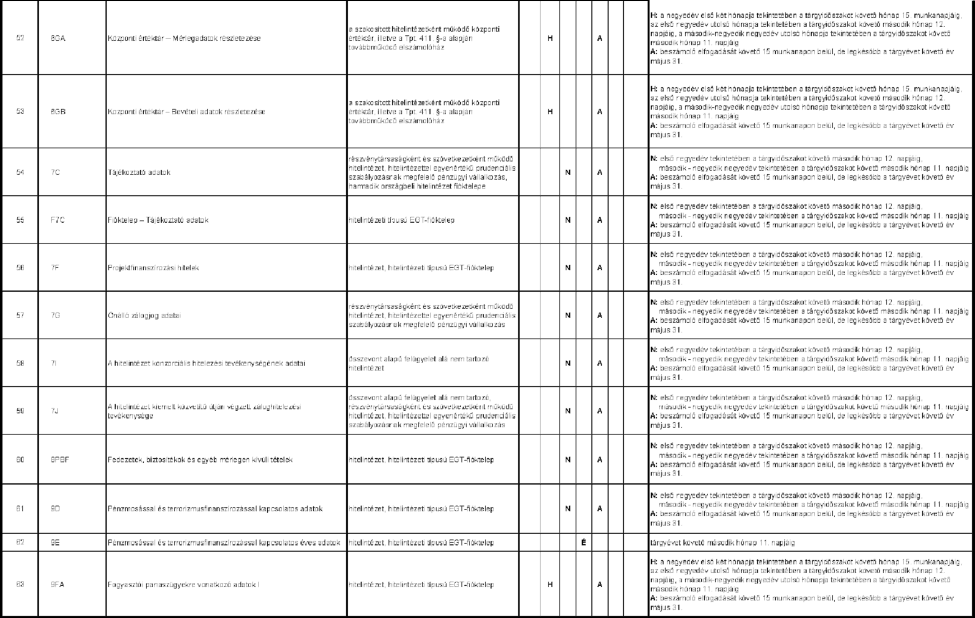

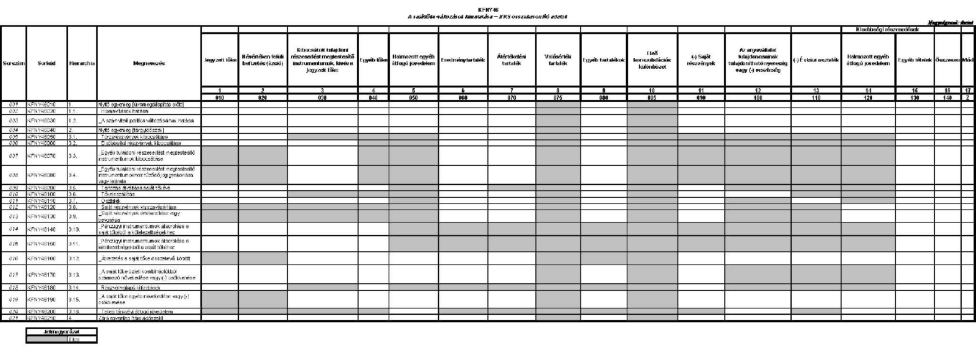

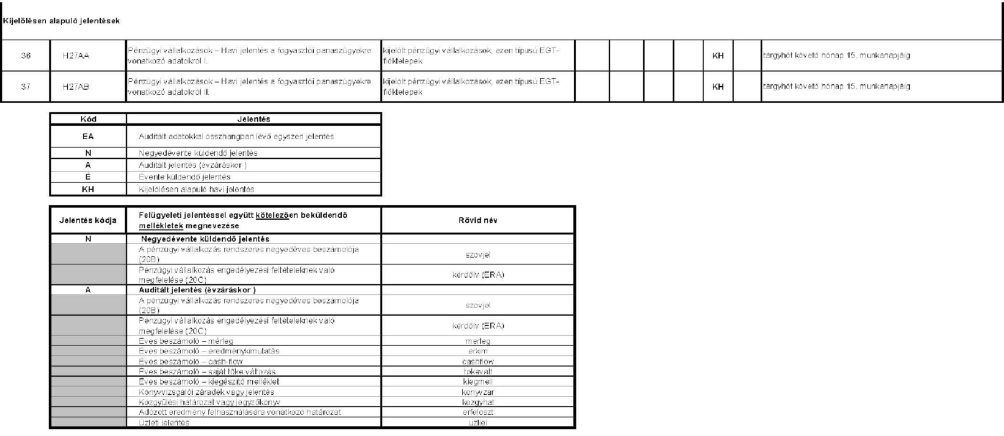

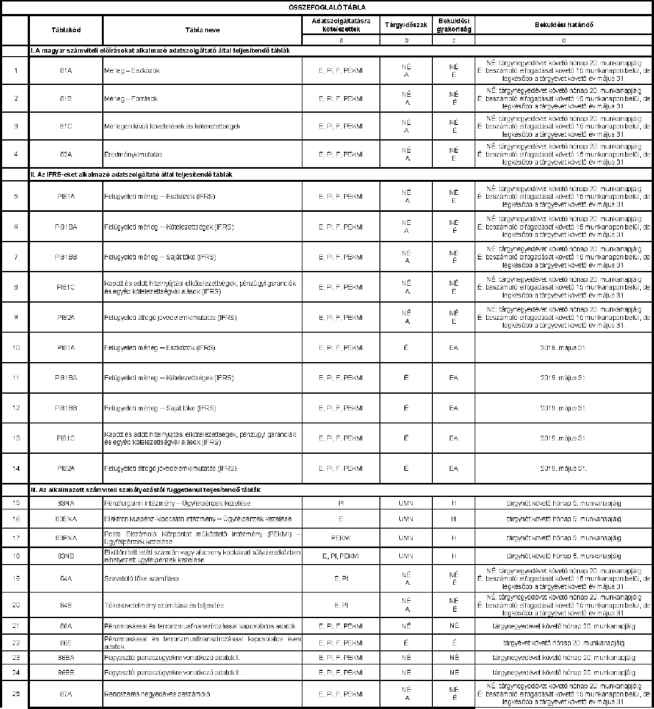

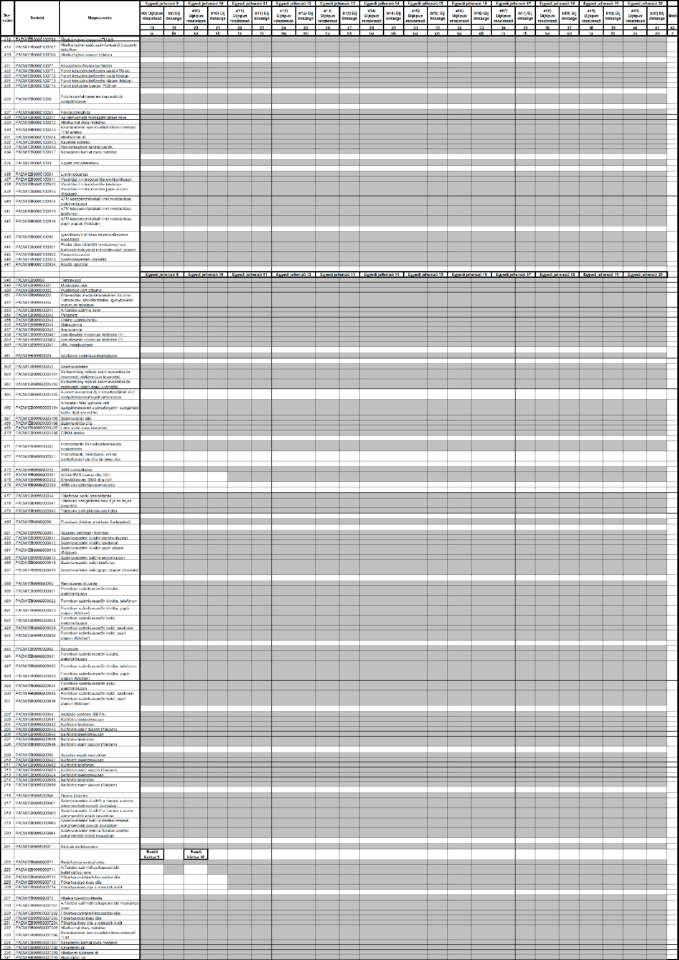

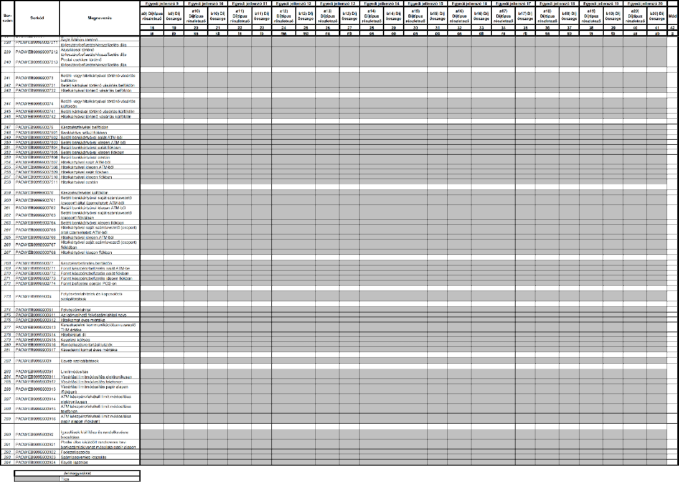

(2) A 7., 8. és 10. §, a 2. melléklet "ÖSSZEFOGLALÓ TÁBLA EGYEDI JELENTÉSEK" megnevezésű táblázat 1-66. és 69-82. sora, az "ÖSSZEFOGLALÓ TÁBLA KONSZOLIDÁLT JELENTÉSEK" megnevezésű táblázat 1-5. sora, az ott meghatározott felügyeleti jelentések táblái, a 3. melléklet II.1-50., II.52-65., III.1. és III.2. pontja, a 4. melléklet "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázat 1-7. és 12-37. sora, az ott meghatározott felügyeleti jelentések táblái, az 5. melléklet II-III.4.4., IV. és V. pontja, a 6. melléklet "ÖSSZEFOGLALÓ TÁBLA" megnevezésű táblázat 1-9. és 15-29. sora, az ott meghatározott felügyeleti jelentések táblái, a 7. melléklet II.1-III.2.3. és IV. pontja, valamint a 8-11., 14. és 15. melléklet 2019. január 1-jén lép hatályba.

(3) A 2. melléklet "ÖSSZEFOGLALÓ TÁBLA EGYEDI JELENTÉSEK" megnevezésű táblázat 67. és 68. sora, az "ÖSSZEFOGLALÓ TÁBLA KONSZOLIDÁLT JELENTÉSEK" megnevezésű táblázat 6. és 7. sora, az ott meghatározott felügyeleti jelentések táblái, valamint a 3. melléklet II.51. és III.3. pontja 2019. április 1-jén lép hatályba.

(4) A 11. §, valamint a 16. és 17. melléklet 2019. július 1-jén lép hatályba.

16. § (1) Az adatszolgáltató a pénz- és hitelpiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 28/2017. (XI. 22.) MNB rendelet [a továbbiakban: 28/2017. (XI. 22.) MNB rendelet] szerinti, 2019. január 1-jét megelőző tárgyidőszakra vonatkozó felügyeleti jelentés, adatszolgáltatás teljesítése során - a 28/2017. (XI. 22.) MNB rendelet 9. §-a szerinti felügyeleti jelentés kivételével - a 28/2017. (XI. 22.) MNB rendelet szabályait alkalmazza.

(2) Az adatszolgáltató a 28/2017. (XI. 22.) MNB rendelet 2. melléklet "ÖSSZEFOGLALÓ TÁBLA EGYEDI JELENTÉSEK" megnevezésű táblázat 79-90. sora szerinti, 2019 I. negyedévére mint tárgyidőszakra vonatkozó felügyeleti jelentés teljesítése során a 28/2017. (XI. 22.) MNB rendelet szabályait alkalmazza.

(3) A hitelintézet a 9. § szerinti felügyeleti jelentést első alkalommal a 2018. évre mint tárgyidőszakra vonatkozóan teljesíti.

(4) A pénzforgalmi szolgáltató a 11. § szerinti felügyeleti jelentést első alkalommal 2019. augusztus 1-jei állapotra vonatkozóan, 2019. július 1-15. között teljesíti.

17. §[3] E rendelet 12. §-a - a tőkepiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 37/2018. (XI. 13.) MNB rendelet 9. §-ával együtt - az intézmények 575/2013/EU európai parlamenti és tanácsi rendelet szerinti felügyeleti adatszolgáltatása tekintetében végrehajtás-technikai standardok megállapításáról szóló, 2014. április 16-i 680/2014/EU bizottsági végrehajtási rendelet 17. cikk (1) bekezdése végrehajtásához szükséges rendelkezéseket állapít meg.

18. §[4]

Nagy Márton s. k.,

a Magyar Nemzeti Bank alelnöke

1. melléklet a 36/2018. (XI. 13.) MNB rendelethez

A pénz- és hitelpiaci szervezetek felügyeleti jelentéseire vonatkozó általános kitöltési előírások

1. Kapcsolódó jogszabályok

1.1. a Magyar Export-Import Bank Részvénytársaságról és a Magyar Exporthitel Biztosító Részvénytársaságról szóló 1994. évi XLII. törvény (a továbbiakban: Eximtv.);

1.2. a bírósági végrehajtásról szóló 1994. évi LIII. törvény (a továbbiakban: Vht.);

1.3. a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja. tv.);

1.4. a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény (a továbbiakban: Tao. tv.);

1.5. a lakástakarékpénztárakról szóló 1996. évi CXIII. törvény (a továbbiakban: Ltpt.);

1.6. a jelzálog-hitelintézetről és a jelzáloglevélről szóló 1997. évi XXX. törvény (a továbbiakban: Jht.);

1.7. a fogyasztóvédelemről szóló 1997. évi CLV. törvény (a továbbiakban: Fgytv.);

1.8. a számvitelről szóló 2000. évi C. törvény (a továbbiakban: Számv. tv.);

1.9. a Magyar Fejlesztési Bank Részvénytársaságról szóló 2001. évi XX. törvény;

1.10. a tőkepiacról szóló 2001. évi CXX. törvény (a továbbiakban: Tpt.);

1.11. a kis- és középvállalkozásokról, fejlődésük támogatásáról szóló 2004. évi XXXIV. törvény (a továbbiakban: KKVtv.);

1.12. a cégnyilvánosságról, a bírósági cégeljárásról és a végelszámolásról szóló 2006. évi V. törvény (a továbbiakban: Ctv.);

1.13. az államháztartás egyensúlyát javító különadóról és járadékról szóló 2006. évi LIX. törvény (a továbbiakban: Különadó tv.);

1.14. az állami vagyonról szóló 2007. évi CVI. törvény;

1.15. a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény (a továbbiakban: Bszt.);

1.16. a pénzügyi közvetítőrendszer stabilitásának erősítéséről szóló 2008. évi CIV. törvény (a továbbiakban: 2008. évi CIV. törvény);

1.17. a lakáscélú kölcsönökre vonatkozó állami készfizető kezességről szóló 2009. évi IV. törvény (a továbbiakban: Lkkf. tv.);

1.18. a pénzforgalmi szolgáltatás nyújtásáról szóló 2009. évi LXXXV. törvény (a továbbiakban: Pft.);

1.19. a fogyasztónak nyújtott hitelről szóló 2009. évi CLXII. törvény;

1.20. a devizakölcsönök törlesztési árfolyamának rögzítéséről és a lakóingatlanok kényszerértékesítésének rendjéről szóló 2011. évi LXXV. törvény (a továbbiakban: devizakölcsöntv.);

1.21. a központi hitelinformációs rendszerről szóló 2011. évi CXXII. törvény (a továbbiakban: KHR tv.);

1.22. a hitelszerződésből eredő kötelezettségeiknek eleget tenni nem tudó természetes személyek lakhatásának biztosításáról szóló 2011. évi CLXX. törvény (a továbbiakban: NET tv.);

1.23. az államháztartásról szóló 2011. évi CXCV. törvény (a továbbiakban: Áht.);

1.24. a Polgári Törvénykönyvről szóló 2013. évi V. törvény (a továbbiakban: Ptk.);

1.25. a szövetkezeti hitelintézetek integrációjáról és egyes gazdasági tárgyú jogszabályok módosításáról szóló 2013. évi CXXXV. törvény (a továbbiakban: Szhitv.);

1.26. a Magyar Nemzeti Bankról szóló 2013. évi CXXXIX. törvény (a továbbiakban: MNB tv.);

1.27. az egyes fizetési szolgáltatókról szóló 2013. évi CCXXXV. törvény (a továbbiakban: Fszt.);

1.28. Hpt.;

1.29. a kollektív befektetési formákról és kezelőikről, valamint egyes pénzügyi tárgyú törvények módosításáról szóló 2014. évi XVI. törvény (a továbbiakban: Kbftv.);

1.30. a biztosítási tevékenységről szóló 2014. évi LXXXVIII. törvény (a továbbiakban: Bit.);

1.31. a Kúriának a pénzügyi intézmények fogyasztói kölcsönszerződéseire vonatkozó jogegységi határozatával kapcsolatos egyes kérdések rendezéséről szóló 2014. évi XXXVIII. törvényben rögzített elszámolás szabályairól és egyes egyéb rendelkezésekről szóló 2014. évi XL. törvény (a továbbiakban: Elszámolási tv.);

1.32. az egyes fogyasztói kölcsönszerződések devizanemének módosulásával és a kamatszabályokkal kapcsolatos kérdések rendezéséről szóló 2014. évi LXXVII. törvény (a továbbiakban: Forintosítási tv.);

1.33. az Európai Unió és az ENSZ Biztonsági Tanácsa által elrendelt pénzügyi és vagyoni korlátozó intézkedések végrehajtásáról szóló 2017. évi LII. törvény (a továbbiakban: Kit.);

1.34. a pénzmosás és a terrorizmus finanszírozása megelőzéséről és megakadályozásáról szóló 2017. évi LIII. törvény (a továbbiakban: Pmt.);

1.35. a lakástakarékpénztár általános szerződési feltételeiről szóló 47/1997. (III. 12.) Korm. rendelet;

1.36. a hitelintézetek és a pénzügyi vállalkozások éves beszámoló készítési és könyvvezetési kötelezettségének sajátosságairól szóló 250/2000. (XII. 24.) Korm. rendelet (a továbbiakban: Hitkr.);

1.37. a befektetési vállalkozások éves beszámoló készítési és könyvvezetési kötelezettségének sajátosságairól szóló 251/2000. (XII. 24.) Korm. rendelet (a továbbiakban: Bkr.);

1.38. a lakáscélú állami támogatásokról szóló 12/2001. (I. 31.) Korm. rendelet [a továbbiakban: 12/2001. (I. 31.) Korm. rendelet];

1.39. az állam által vállalt kezesség előkészítésének és a kezesség beváltásának eljárási rendjéről szóló 110/2006. (V. 5.) Korm. rendelet;

1.40. a kis- és középvállalkozások helyzetével, támogatásával összefüggő adatszolgáltatásról szóló 5/2009. (I. 16.) Korm. rendelet;

1.41. a fiatalok, valamint a többgyermekes családok lakáscélú kölcsöneinek állami támogatásáról szóló 134/2009. (VI. 23.) Korm. rendelet [a továbbiakban: 134/2009. (VI. 23.) Korm. rendelet];

1.42. az egyes pénz- és tőkepiaci szolgáltatásokat is végző egyéb vállalkozások éves beszámoló készítési és könyvvezetési kötelezettségének sajátosságairól szóló 327/2009. (XII. 29.) Korm. rendelet (a továbbiakban: Pszkr.);

1.43. a betéti kamat és az értékpapírok hozama számításáról és közzétételéről szóló 82/2010. (III. 25.) Korm. rendelet [a továbbiakban: 82/2010. (III. 25.) Korm. rendelet];

1.44. a teljes hiteldíj mutató meghatározásáról, számításáról és közzétételéről szóló 83/2010. (III. 25.) Korm. rendelet (a továbbiakban: Thmr.);

1.45. a pénzügyi szolgáltatást közvetítő közvetítői díjáról szóló 109/2010. (IV. 9.) Korm. rendelet;

1.46. a javadalmazási politikának a hitelintézet és a befektetési vállalkozás mérete, tevékenységének jellege, köre és jogi formájából eredő sajátossága figyelembevételével történő alkalmazásáról szóló 131/2011. (VII. 18.) Korm. rendelet [a továbbiakban: 131/2011. (VII. 18.) Korm. rendelet];

1.47. a devizakölcsönök törlesztési árfolyamának rögzítését érintő megtérítésről és a közszférában dolgozók támogatásáról szóló 57/2012. (III. 30.) Korm. rendelet;

1.48. a jelzáloghitel nyújtásával, közvetítésével kapcsolatos eljárásra, a hiteltanácsadásra és a foglalkoztatottak szakmai ismereteire vonatkozó szabályokról szóló 462/2015. (XII. 29.) Korm. rendelet;

1.49. a független pénzügyi szolgáltatás közvetítői, valamint függő jelzáloghitel közvetítői felelősségbiztosítási szerződés tartalmi követelményeiről szóló 463/2015. (XII. 29.) Korm. rendelet;

1.50. az alapszámlához való hozzáférésről, az alapszámla jellemzőiről és díjazásáról szóló 262/2016. (VIII. 31.) Korm. rendelet [a továbbiakban: 262/2016. (VIII. 31.) Korm. rendelet];

1.51. 144/2018. (VIII. 13.) Korm. rendelet;

1.52. a hitelintézetek devizapozícióbeli lejárati összhangjának szabályozásáról, valamint a pénz- és hitelpiaci szervezetek által a jegybanki információs rendszerhez elsődlegesen a Magyar Nemzeti Bank felügyeleti feladatai ellátása érdekében teljesítendő adatszolgáltatási kötelezettségekről szóló 43/2013. (XII. 29.) MNB rendelet módosításáról szóló 14/2014. (V. 19.) MNB rendelet (a továbbiakban: Dmmr.);

1.53. a nem teljesítő kitettségre és az átstrukturált követelésre vonatkozó prudenciális követelményekről szóló 39/2016. (X. 11.) MNB rendelet [a továbbiakban: 39/2016. (X. 11.) MNB rendelet];

1.54. az ügyfél- és partnerminősítés, valamint a fedezetértékelés prudenciális követelményeiről szóló 40/2016. (X. 11.) MNB rendelet [a továbbiakban: 40/2016. (X. 11.) MNB rendelet];

1.55. a pénzmosás és a terrorizmus finanszírozása megelőzéséről és megakadályozásáról szóló törvény végrehajtásának az MNB által felügyelt szolgáltatókra vonatkozó, valamint az Európai Unió és az ENSZ Biztonsági Tanácsa által elrendelt pénzügyi és vagyoni korlátozó intézkedések végrehajtásáról szóló törvény szerinti szűrőrendszer kidolgozásának és működtetése minimumkövetelményeinek részletes szabályairól szóló MNB rendelet;

1.56. a pénzforgalom lebonyolításáról szóló 35/2017. (XII. 14.) MNB rendelet;

1.57. alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr.;[5]

1.58. a termőföldnek nem minősülő ingatlanok hitelbiztosítéki értékének meghatározására vonatkozó módszertani elvekről szóló 25/1997. (VIII. 1.) PM rendelet;

1.59. a jelzáloghitelre vonatkozó tájékoztatás szabályairól szóló 3/2016. (I. 7.) NGM rendelet;

1.60. a cégbejegyzési eljárás és a cégnyilvántartás egyes kérdéseiről szóló 21/2006. (V. 18.) IM rendelet [a továbbiakban: 21/2006. (V. 18.) IM rendelet];

1.61. a statisztikai számjel elemeiről és nómenklatúráiról szóló 21/2012. (IV. 16.) KIM rendelet [a továbbiakban: 21/2012. (IV. 16.) KIM rendelet];

1.62. az 1606/2002/EK európai parlamenti és tanácsi rendelettel összhangban egyes nemzetközi számviteli standardok elfogadásáról szóló 2008. november 3-i 1126/2008/EK bizottsági rendelet;

1.63. a hitelintézetekre és befektetési vállalkozásokra vonatkozó prudenciális követelményekről és a 648/2012/EU rendelet módosításáról szóló 2013. június 26-i 575/2013/EU európai parlamenti és tanácsi rendelet (a továbbiakban: CRR);

1.64. a 2013/36/EU európai parlamenti és tanácsi irányelvnek a szakmai tevékenységükkel valamely intézmény kockázati profiljára jelentős hatást gyakorló munkavállalók kategorizálásának minőségi és megfelelő mennyiségi kritériumaira irányuló szabályozási technikai standardok tekintetében történő kiegészítéséről szóló 2014. március 4-i 604/2014/EU felhatalmazáson alapuló bizottsági rendelet;

1.65. 680/2014/EU bizottsági végrehajtási rendelet;

1.66. az 575/2013/EU európai parlamenti és tanácsi rendeletnek a hitelintézetekre vonatkozó likviditásfedezeti követelmények tekintetében történő kiegészítéséről szóló 2014. október 10-i (EU) 2015/61 felhatalmazáson alapuló bizottsági rendelet;

1.67. a 2014/92/EU európai parlamenti és tanácsi irányelvnek a fizetési számlákhoz kapcsolódó legjellemzőbb szolgáltatások uniós szinten egységesített terminológiájára vonatkozó szabályozástechnikai standardok kiegészítéséről szóló 2017. szeptember 28-i (EU) 2018/32 felhatalmazáson alapuló bizottsági rendelet;

1.68. a 2014/92/EU európai parlamenti és tanácsi irányelvnek megfelelően a díjjegyzék egységesített formátumára és egységes szimbólumára vonatkozó végrehajtás-technikai standardok meghatározásáról szóló 2017. szeptember 28-i (EU) 2018/34 bizottsági végrehajtási rendelet;

1.69. a monetáris pénzügyi intézmények ágazati mérlegéről szóló 2013 szeptember 24-i 1071/2013/EU európai központi banki rendelet (EKB/2013/33) (átdolgozott szöveg) (a továbbiakban: EKB BSI rendelet);

1.70. a betétbiztosítói rendszerekről szóló 1994. május 30-i 94/19/EK európai parlamenti és tanácsi irányelv;

1.71. a hitelintézetek tevékenységéhez való hozzáférésről és a hitelintézetek és befektetési vállalkozások prudenciális felügyeletéről, a 2002/87/EK irányelv módosításáról, a 2006/48/EK és a 2006/49/EK irányelv hatályon kívül helyezéséről szóló 2013. június 26-i 2013/36/EU európai parlamenti és tanácsi irányelv (a továbbiakban: CRD);

1.72. a fizetési számlákhoz kapcsolódó díjak összehasonlíthatóságáról, a fizetésiszámla-váltásról és az alapszintű fizetési számla nyitásáról, illetve használatáról szóló 2014. július 23-i 2014/92/EU európai parlamenti és tanácsi irányelv (a továbbiakban: PAD).

2. Fogalmak

2.1. Alapjavadalmazás: a Hpt. 6. § (1) bekezdés 1. pontja szerinti fogalom.

2.2. Alapszámla: a 262/2016. (VIII. 31.) Korm. rendelet 1. §-a szerinti fizetési számla.

2.3. Állampapír: a Bszt. 4. § (1) bekezdés 2a. pontja szerinti fogalom.

2.4. Államkötvény: a magyar állam által kibocsátott, 1 éven túli eredeti lejáratú, hitelviszonyt megtestesítő értékpapír.

2.5. Áthidaló kölcsön: az Lkkf. tv. 1. § 2. pontja szerinti fogalom.

2.6. Átstrukturált kitettség: a 39/2016. (X. 11.) MNB rendelet alapján átstrukturáltnak minősülő kitettség.

2.7. Átváltoztatható, illetve átváltozó kötvény: a Ptk. 3:303. §-a alapján a részvénytársaság által kibocsátott, névre szóló kötvény, amelyet a kötvényes kérésére részvénnyé kell átalakítani, illetve amely a kötvényben meghatározott feltétel bekövetkezése esetén részvénnyé alakul át.

2.8. Átvezetési számla: a pénzeszközökkel kapcsolatos számlák egymás közötti forgalmában az ellenszámla helyettesítője. A Hitkr. szerint az átvezetési számla állománya a pénzeszközállomány része.

2.9. Ballon törlesztési típusú hitel: olyan hitelkonstrukció, melynek jellemzője a viszonylag hosszú türelmi idő, amikor a türelmi idő lejártáig a hitelfelvevő alacsony tőkeösszegeket törleszt, döntően csak a kamatot fizeti, és a tőke jelentős részét a hiteltörlesztés utolsó szakaszában törleszti vissza.

2.10. Bullet törlesztési típusú hitel: olyan hitelkonstrukció melyben a tőke jelentős részét a futamidő végén fizetik vissza.

2.11. Bankszámla: a Ptk. szerinti fogalom.

2.12. Bázisdeviza: a devizapár (beleértve a forint-deviza műveletet is) tekintetében az a devizanem, melynek egy (fix) egységében kerül kifejezésre a másik devizanem (változó deviza) mennyisége.

2.13. Befektetési jegy: a Kbftv. 4. § (1) bekezdés 21. pontja szerinti értékpapír.

2.14. Befektetési szolgáltatás: a Hitkr. 2. § 8. pontja szerinti szolgáltatás.

2.15. Beruházási hitel: a Számv. tv. 3. § (4) bekezdés 7. pontja szerinti tevékenységhez nyújtott hitel.

2.16. Betét a felügyeleti mérleg forrás oldalán: a hitelintézettel szemben fennálló követelés, amely ügyfélbetét-szerződés, bankszámla-szerződés alapján a hitelintézetnél elhelyezett pénzeszközöket jelent, ideértve a hitelintézet által kibocsátott utazási csekket és az elektronikus pénz használatával összefüggésben előre kifizetett pénzösszeget (elektronikus pénz) is, valamint a hitelintézet pénz- és tőkepiaci üzletkötéssel foglalkozó szervezeti egysége által kötött bankközi ügyleteket.

2.17. Betéti kamat: a 82/2010. (III. 25.) Korm. rendelet 2. § b) pontja szerinti kamat.

2.18. Betéti okirat: a hitelintézetnél elhelyezett betétek közül az, amely nem számlán és nem könyves-betétben került elhelyezésre, függetlenül az okirat elnevezésétől, címletezésétől, lejáratától, illetve attól, hogy bemutatóra szóló-e vagy sem (a hitelintézet által kibocsátott takaréklevél, értékjegy, pénztárjegy, betétjegy, takarékjegy, takarékszelvény, értéklevél, kamatjegy, trezorjegy).

2.19. Bruttó könyv szerinti érték (pénzügyi eszközök tekintetében, IFRS-ek alkalmazása esetén):

Az amortizált bekerülési értéken vagy az egyéb átfogó jövedelemmel szemben valós értéken értékelt hitelviszonyt megtestesítő instrumentumok esetében bruttó könyv szerinti értéknek az értékvesztéssel nem csökkentett könyv szerinti érték minősül.

Az eredménnyel szemben valós értéken értékelt hitelviszonyt megtestesítő instrumentumok - a kereskedési céllal tartottak kivételével - bruttó könyv szerinti értéke függ az eszköz minősítésétől. Teljesítő instrumentumok esetében a bruttó könyv szerinti érték megegyezik a valós értékkel. Nem teljesítő instrumentumok esetében bruttó könyv szerinti értéknek a hitelkockázat változásából származó negatív valósérték-változás halmozott összegével nem módosított könyv szerinti érték minősül. A bruttó könyv szerinti érték nem haladhatja meg az instrumentum kezdeti megjelenítéskori értékét.

A kereskedési céllal tartott pénzügyi eszközök bruttó könyv szerinti értéke megegyezik a valós értékkel.

2.20. Csoport: a Hpt. 6. § (1) bekezdés 10. pontja szerinti fogalom.

2.21. Devizabelföldi: a Tpt. 5. § (1) bekezdés 30. pontja szerinti személy, szervezet.

2.22. Devizakülföldi: a Tpt. 5. § (1) bekezdés 31. pontja szerinti személy, szervezet.

2.23. Díj: a PADWEB kódú felügyeleti jelentés vonatkozásában a 144/2018. (VIII. 13.) Korm. rendelet 2. § 1. pontja szerinti fogalom.

2.24. EGT-állam: EU-tagállamok és az Európai Gazdasági Térségről szóló megállapodásban részes más állam (Norvégia, Liechtenstein, Izland).

2.25. Egyéb hitel: minden, a kiemelt hitelsorokba nem tartozó hitel.

2.26. Egyéb kiegészítő tevékenység: az Fszt. 5. § (4) bekezdésében és 7. § (4) bekezdésében felsorolt tevékenységek.

2.27. Egyéb tevékenység: A 12. mellékletben szereplő táblák tekintetében egyéb tevékenység a vállalati pénzügyek, kereskedési és értékesítési tevékenységbe, a kereskedelmi banki és lakossági banki tevékenységbe és a portfóliókezelési tevékenységbe nem tartozó tevékenység.

2.28. Egyéb üzleti tevékenység: az elektronikuspénz-kibocsátó, és a pénzforgalmi intézmény működési és tevékenységi engedélyében szereplő, az elektronikuspénz-kibocsátási és a pénzforgalmi szolgáltatási tevékenységen (és a két szolgáltatáshoz kapcsolódó pénzügyi szolgáltatáson) kívüli egyéb, az MNB tevékenységi engedélyével és engedély nélkül végezhető, nem pénzügyi szolgáltatás.

2.29. Egyszeri betétlekötés: a lekötési idő lejártát követően a betét lekötése megszűnik, és látra szóló betétként működik, vagy nem kamatozik tovább.

2.30. Elektronikus pénz: a Hpt. 6. § (1) bekezdés 16. pontjában meghatározott fizetési eszköz.

2.31. Elektronikuspénz-kibocsátáshoz kapcsolódó pénzügyi szolgáltatás: az Fszt. 7. § (4) bekezdésében foglalt, az illetékes hatóság engedélyével végzett kiegészítő pénzügyi szolgáltatás, és az elektronikuspénz-kibocsátáshoz szorosan kapcsolódó egyéb kiegészítő szolgáltatások, továbbá az Fszt. 8. §-ában foglalt korlátozásokkal végzett hitel- és pénzkölcsön nyújtási tevékenység.

2.32. Elektronikuspénz-számla: az a számla, amelyről az elektronikus pénz birtokosa az elektronikus pénzhez hozzáfér, függetlenül attól, hogy azt a birtokában lévő fizetési eszközön tartja, vagy egy távoli szerveren tárolnak.

2.33. Elkülönített letéti számlán elhelyezett ügyfélpénz: pénzforgalmi intézmény esetén az Fszt. 46. § (3) bekezdés a) pontja szerint letéti számlán elhelyezett, átvételt követő munkanap végéig fizetési művelet végrehajtására fel nem használt pénzeszköz elektronikuspénz-kibocsátó intézmény esetén az Fszt. 51. § (3) bekezdés a) pontja szerint az elektronikuspénz kibocsátása ellenében átvett pénzeszköz.

2.34. Elszámolási számla: a nostro és loro számlák közös megnevezése.

2.35. Elvi főösszeg: a határidős kamatlábügyletek és a swapok esetében az a szerződésben szereplő érték, amire a szerződésben meghatározott készpénzkifizetéseket vonatkoztatják.

2.36. Eredeti lejárat (kibocsátáskori, illetve szerződéskötéskor meghatározott futamidő): a pénzügyi instrumentum azon kötött "élettartama", amelynek eltelte előtt az nem váltható vissza (pl. kibocsátott értékpapírok), illetve amelynek letelte előtt csak valamely hátrányos szerződéses feltétellel (pl. járó, de nem esedékes kamat elvesztése) váltható vissza (pl. a betétek és a felvett hitelek egyes típusai), illetve nyújtott hitelek szerződésben meghatározott lejárata.

2.37. Értékpapír-kölcsönzés: a Tpt. 5. § (1) bekezdés 44. pontja szerinti fogalom.

2.38. Értékpapírosítás: a CRR 4. cikk (1) bekezdés 61. pontja szerinti fogalom.

2.39. Értékvesztési szakaszok: az IFRS 9 5.5. bekezdésében meghatározott értékvesztési kategóriák. Az 1. szakasz az IFRS 9 5.5.5. bekezdésének megfelelően értékelt értékvesztésre vonatkozik. A 2. szakasz az IFRS 9 5.5.3. bekezdésének megfelelően értékelt értékvesztésre vonatkozik. A 3. szakasz az IFRS 9 A. függelékében meghatározott értékvesztett eszközök értékvesztésére vonatkozik.

2.40. Felhőszolgáltatás: a 9I Informatikai adatok táblában szereplő fogalom, amely a számítási felhőre irányuló számítástechnikai tevékenység, amikor olyan állományokkal és programokkal dolgozik az intézmény, amelyek fizikailag nem az intézmény saját számítógépén, hanem az interneten, egy ismeretlen helyen találhatók, képletesen a "felhőben".

2.41. Felmondási idő: megegyezik azon időtartammal, amely akkor kezdődik, amikor a pénzügyi instrumentum tulajdonosa értesítést küld az instrumentum visszaváltására irányuló szándékáról, és addig a napig tart, amikor a tulajdonos az instrumentumot már hátrányos szerződéses feltétel nélkül visszaválthatja.

2.42. Felmondásos betét: olyan lejárat nélküli nem transzferálható betét, amely csak egy előzetes felmondási időszak letelte után váltható pénzre, illetve a felmondási idő előtti készpénzre váltás csak szankció ellenében lehetséges (kamatveszteség).

2.43. Felmondott felvett hitel: a hitelintézet által felvett azon hitel, amelyet rendes felmondás keretében mondtak fel.

2.44. Felügyeleti jogkörrel rendelkező vezető testület: a Hpt. 6. § (1) bekezdés 25. pontja szerinti fogalom.

2.45. Fizetési művelet: Pft. 2. § 7. pontja szerinti ügylet.

2.46. Fizetési számla: a Pft. 2. § 8. pontja szerinti számla.

2.47. Fogyasztási hitel: a háztartásoknak a mindennapi élet szokásos használati tárgyainak megvásárlásához, javíttatásához, szolgáltatások igénybevételéhez nyújtott kölcsön (például áruvásárlási, gépjármű-vásárlási, személyi hitel). A fogyasztási hitelek között kell jelenteni azokat a hitelkártya-konstrukciókat is, ahol a bank nem biztosít kamatmentes periódust, és a kártya csak a hitelhez történő hozzáférést biztosítja.

2.48. Fogyasztó: a Hpt. 6. § (1) bekezdés 28. pontja szerinti természetes személy.

2.49. Fogyasztó részére vezetett fizetési számlához kapcsolódó szolgáltatás: a PADWEB kódú felügyeleti jelentés vonatkozásában a 144/2018. (VIII. 13.) Korm. rendelet 2. § 2. pontja szerinti szolgáltatás.

2.50. Folyamatos (ismétlődő) betétlekötés: a futamidő végén a betétet automatikusan újra lekötik. Ez kétféleképpen történhet. A futamidő végén a hitelintézet:

a) a kezdeti tőkeösszeg, valamint a futamidő alatt megszolgált kamat együttes összegét köti le újra, ebben az esetben a betét kamatos kamattal kamatozik tovább, vagy

b) csak az eredeti tőkeösszeg kamatozik tovább.

2.51. Folyó faktoring ügyletek: szerződés alapján az ügyféltől le nem jártan megvásárolt, megelőlegezett követelések.

2.52. Folyószámlabetét: az a folyószámla-szerződés alapján elhelyezett nem lekötött betét, amelyből kifizetések is teljesíthetők a folyószámlán kialakult pozitív egyenleg erejéig.

2.53. Folyószámlahitel: a hitelintézet által vezetett fizetési számlán és a nem fizetési műveletek teljesítésére szolgáló, az ügyfél által bármikor hozzáférhető egyéb számlán kialakult negatív egyenleg (overdraft). Folyószámlahitelnek minősül az a kártyahitel is, amelynél a bank kamatmentes periódust biztosít. Azt a kártyahitelt, ahol a bank kamatmentes periódust nem biztosít a kártyához, a fogyasztási hitelek között kell jelenteni. A folyószámlahitelek között kell kimutatni azokat az újratöltődő (rulírozó, rollover) hiteleket is, amelyek az alábbi tulajdonságok mindegyikével rendelkeznek:

- a hitelfelvevő egy előre jóváhagyott összeghatárig használhat vagy vehet fel pénzt,

- a hitelfelvevő nem köteles előzetesen értesíteni a hitelintézetet a lehívásról, vagy az értesítés kizárólag tájékoztatásra szolgál, és a hitelt folyósító pénzügyi intézmény nem tagadhatja meg az igénybevételt,

- a rendelkezésre álló hitel összege a pénzfelvétel és pénzvisszafizetés következtében nőhet vagy csökkenhet,

- a hitel többször igénybe vehető,

- nincs rendszeres pénz-visszafizetési kötelezettség.

2.54. Forgóeszköz hitel: a rövid lejáratú eszközök finanszírozására, a vállalkozás tevékenységét nem tartósan szolgáló követelésekre, hitelviszonyt megtestesítő értékpapírokra, tulajdoni részesedést jelentő befektetésekre szolgáló, általában 1 éves vagy rövidebb futamidejű hitel.

2.55. Garantált teljesítményjavadalmazás: az intézmény által az újonnan belépő vezető állású személy és munkavállaló részére a teljesítménytől függetlenül nyújtott, előre rögzített mértékű javadalmazás.

2.56. Gyűjtőszámlahitel: a devizakölcsöntv. 1. § (1) bekezdés 4. pontja szerinti hitel.

2.57. Hagyományos értékpapírosítás: a CRR 242. cikk 10. pontja szerinti fogalom.

2.58. Harmadik ország: olyan ország, amely nem részese az Európai Gazdasági Térségről szóló megállapodásnak.

2.59. Határon átnyúló szolgáltatás: a Hpt. 6. § (1) bekezdés 38. pontja szerinti pénzügyi és kiegészítő pénzügyi szolgáltatás.

2.60. Hátralévő futamidő: a hitel, betét vagy egyéb instrumentum szerződésben meghatározott lejáratának és a felügyeleti jelentés vonatkozási ideje között fennálló időtartam.

2.61. Hátrasorolt kötelezettség: a Számv. tv. 42. § (4) bekezdésében foglalt kölcsön, valamint a hitelviszonyt megtestesítő értékpapír.

2.62. Háztartások: a lakosság és az önálló vállalkozók együttesen.

2.63. Hitel- és pénzkölcsön nyújtása: a Hpt. 6. § (1) bekezdés 40. pontja szerinti pénzügyi szolgáltatás, a pénzforgalmi intézmények és az elektronikuspénz-kibocsátó intézmények tekintetében az Fszt.-ben foglalt korlátozással.

2.64. Hitelintézet: a Hpt. szerinti hitelintézet és hitelintézettel egyenértékű prudenciális szabályozásnak megfelelő pénzügyi vállalkozás.

2.65. Hitelkártya (credit kártya): az alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr. 2. melléklet I.F.4.8. pontja szerinti kártya.

2.66. Hitelkeret: a hitelező és az adós között írásban létesített hitelszerződés alapján az adós részére rendelkezésre tartott pénzösszeg, amelynek terhére a hitelintézet - meghatározott szerződési feltételek megléte esetén - a kölcsönszerződés megkötésére vagy egyéb hitelművelet végzésére köteles.

2.67. Hitelnyújtás: a Hpt. szerinti szolgáltatás, illetve tevékenység.

2.68. Hitelviszonyt megtestesítő értékpapír: a Tpt. 5. § (1) bekezdés 57. pontja szerinti értékpapír.

2.69. IAS: az 1126/2008/EK bizottsági rendelet mellékletében meghatározott nemzetközi számviteli standardok.

2.70. IFRS-ek: az 1126/2008/EK bizottsági rendelet mellékletében meghatározott nemzetközi pénzügyi beszámolási standardok.

2.71. Intézményi változás: az adatszolgáltató MPI-k körében bekövetkező változás: összeolvadás, beolvadás, különválás, kiválás, megszűnés, átalakulás más típusú intézménnyé.

2.72. Irányítási jogkörrel rendelkező vezető testület: a Hpt. 6. § (1) bekezdés 46. pontja szerinti fogalom.

2.73. ISIN kód: az ISIN azonosítóról szóló 20/2014. (VI. 11.) MNB rendelet 3. §-a szerinti értékpapír azonosító.

2.74. Javadalmazás: a Hpt. 6. § (1) bekezdés 47. pontja szerinti fogalom.

2.75. Járulékos vállalkozás: a CRR 4. § (1) bekezdés 18. pontja szerinti fogalom.

2.76. Jegybanki kötvény: jegybank által kibocsátott, hitelviszonyt megtestesítő értékpapír.

2.77. Jegyzett tőke: a Számv. tv. 35. § (3) bekezdése szerint meghatározott tőke.

2.78. Jelentős tulajdoni részesedési viszonyban lévő vállalkozás: a Számv. tv. 3. § (2) bekezdés 9. pontjában meghatározott mértékű részesedési viszonyban lévő vállalkozás.

2.79. Jelzáloglevél: a Jht. 11. §-a szerinti értékpapír.

2.80. Jogi személy: a Ptk.-ban vagy más jogszabályban ilyenként meghatározott jogalany.

2.81. Kapcsolt vállalkozás: a Számv. tv. 3. § (2) bekezdés 7. pontjában meghatározott vállalkozás.

2.82. Kedvezmény: a fogyasztó részére vezetett fizetési számlához kapcsolódó szolgáltatás olyan csökkentett díja, amelyet a pénzforgalmi szolgáltató az általa előre meghatározott időpontig, a pénzforgalmi szolgáltató döntésén alapuló visszavonásig vagy előre meghatározott feltétel(ek) teljesítése esetén érvényesít.

2.83. Kereskedelmi banki és lakossági banki tevékenység: a CRR 317. cikk (4) bekezdésében található 2. sz. táblázat szerint ekként meghatározott tevékenységek.

2.84. Készpénz-helyettesítő fizetési eszköz: a Hpt. 6. § (1) bekezdés 55. pontja szerinti fogalom. Kivételt képez ez alól az eredménykimutatás tábla [82A], ahol az elektronikus pénz nem tekintendő készpénz-helyettesítő fizetési eszköznek.

2.85. Készpénzforgalmi tranzakciók: fizetési számla terhére vagy javára, valamint a fizetési számla használata nélküli az adatszolgáltató pénztárában vagy postai úton történő kifizetés, vagy befizetés (készpénzfizetésre szóló csekk nélkül)

2.86. Kincstárjegy: az állam által kibocsátott, rövid lejáratú, névre szóló, hitelviszonyt megtestesítő értékpapír.

2.87. Kockázati profilra lényeges hatást gyakorló személyek: a 604/2014/EU felhatalmazáson alapuló bizottsági rendeletben foglalt kritériumoknak megfelelő személyek.

2.88. Kockázati teljesítmény újraértékelése: a 131/2011. (VII. 18.) Korm. rendelet 1. § (1) bekezdés 4. pontja szerinti fogalom.

2.89. Kockázati tőkealap-jegy: a Kbftv. 4. § (1) bekezdés 59. pontja szerinti intézmény által kibocsátott befektetési jegy.

2.90. Kollektív befektetési értékpapír: a Kbftv. 4. § (1) bekezdés 61. pontja szerinti értékpapír.

2.91. Konszolidációs államkötvények: a hitel-, bank- és adóskonszolidációk során kibocsátott, átadott államkötvények.

2.92. Konzorciális hitel: a hitelfelvevő részére hitelintézetek egy csoportja által nyújtott hitel, függetlenül elnevezésétől (szindikált hitel, klub hitel, loan participation, stb.). Csak azok a hitelek tekinthetők konzorciális hitelnek, amelyek esetében a hitelfelvevő számára a hitelszerződésből megállapítható, hogy a hitel több hitelnyújtótól származik.

2.93. Könyv szerinti bruttó érték (magyar számviteli szabályozás alkalmazása esetén): az eszközök, a mérlegen kívüli tételek beszerzési, bekerülési, illetve nyilvántartási (értékvesztésekkel, céltartalékkal, értékcsökkenéssel nem csökkentett, értékelési különbözettel, értékhelyesbítéssel nem módosított) értéke, a hitelintézet által kötött szerződésből eredő követelés esetén a még nem törlesztett tőkeösszeg, megvásárolt követelések esetén a bekerülési értékből még nem törlesztett rész.

2.94. Könyv szerinti nettó érték (magyar számviteli szabályozás alkalmazása esetén): a könyv szerinti bruttó értéknek a Számv. tv. és a Hitkr. által meghatározott értékvesztéssel, céltartalékkal csökkentett, illetve értékcsökkenéssel, értékelési különbözettel (valós értékelési különbözet, értékhelyesbítés) módosított összege.

2.95. Kötési érték (névérték): a határidős (tőzsdei és tőzsdén kívüli) ügylet és opciós ügylet esetén az a szerződéskötéskor meghatározott érték, amelyért a szerződésben szereplő befektetési eszköz meghatározott mennyiségét egy, a szerződésben rögzített egységáron átruházzák, illetve a befektetési eszközre vételi vagy eladási jogot biztosítanak.

2.96. Kötvény: hitelviszonyt megtestesítő értékpapír.

2.97. Mikro-, kis-, és középvállalkozás (KKV): a KKVtv. szerinti vállalkozás.

2.98. Könyvesbetét: a hitelintézetnél elhelyezett betétek közül az, amelynek elhelyezésekor a betétszerződés alapján betétkönyvet állítanak ki (pl. takarékbetétkönyv, nyereménybetétkönyv), ide nem értve a takaréklevelet.

2.99. Kumulatív elsőbbségi részvény: azon osztalékelsőbbségi részvény, vagy ezzel egyenrangú jegyzett és befizetett saját tőke (szövetkezetek esetében a befektetői tagok által jegyezhető szavazati jogot nem biztosító részjegyek, illetve célrészjegyek tartozhatnak ebbe a körbe), amely esetében a tulajdonos a nyereséges évben minden korlátozás nélkül jogosult az elmúlt év(ek) elmaradt hozamának kifizetésére is.

2.100. Külföld (L szektor): a felügyeleti mérleg adatszolgáltatásokban a GMU országai külön szektort képeznek. A külfölddel kapcsolatos állományokat GMU tagországokra és egyéb külföldre bontva kell jelenteni.

a) GMU tagországok

A GMU tagországokra ugyanazt a szektorbontást kell alkalmazni, mint a belföld esetében. Az ettől való eltérések a következők:

A GMU monetáris pénzügyi intézmények szektora az alábbi két alszektorra bomlik (Az egyes intézmények két alszektor szerinti besorolásához segítséget ad az Európai Központi Bank honlapján elhelyezett ún. MFI lista, amelynek pontos elérési útvonala az alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr. 3. melléklet 1. pontja szerinti, az MNB honlapján közzétett technikai segédletben található):

- GMU jegybankok, EKB és tartalékolási kötelezettség alá eső GMU monetáris pénzügyi intézmények, valamint

- tartalékolási kötelezettség alá nem eső GMU egyéb monetáris pénzügyi intézmények.

A Felügyeleti mérlegben szereplő "GMU hitelintézetek" kifejezés a GMU tagországok pénzpiaci alapok nélküli egyéb monetáris pénzügyi intézményeit jelenti.

Az államháztartás (ÁHT) négy alszektorra bomlik a GMU tagországok esetében:

- központi kormányzat,

- tagállami/tartományi kormányzat,

- helyi önkormányzatok,

- társadalombiztosítási alapok

Az egyes alszektorokba értendők a hozzájuk kapcsolódó nonprofit intézmények is.

b) Egyéb külföld

Az egyéb külföld szektorát a GMU tagországok kivételével az összes külföldi ország alkotja. Az egyéb külföldnél a következő bontást kell alkalmazni:

- bankok,

- nem bankok, amelybe

az ÁHT és

az egyéb szektorok

tartoznak.

c) Nemzetközi intézmények

Az egyes nemzetközi intézmények ország- és szektorbesorolását az alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr. 3. melléklet 12. pontja szerinti, az MNB honlapján közzétett listának megfelelően kell elvégezni.

2.101. Különleges célú gazdasági egység [Financial Vehicle Corporation (FVC)]: a CRR 4. cikk (1) bekezdés 66. pontja szerinti, az egyéb pénzügyi közvetítők vagy a pénzügyi kiegészítő tevékenységet végzők szektorába tartozó jogalany.

2.102. Lakosság: a háztartások szektorán belül ide tartoznak a természetes személyek, valamint a háztartásban alkalmazottat foglalkoztató, adószámmal rendelkező magánszemélyek.

2.103. Látra szóló és folyószámla betét: látra szóló betétnek minősül a hitelintézet által vezetett fizetési számlához és az ügyfél által bármikor hozzáférhető egyéb számlához kapcsolódó lekötetlen betét, az egy munkanapra lekötött betét, a hitelintézet által kibocsátott utazási csekk, az elektronikus pénz használatával összefüggésben előre kifizetett, nem lekötött pénzösszeg (elektronikus pénz), a látra szóló takarékbetét, valamint a futamidő nélküli betét (a betéti okiratokat kivéve). Folyószámla betét a hitelintézet által vezetett fizetési számla és az ügyfél által bármikor hozzáférhető egyéb számla pozitív egyenlege.

2.104. LEI-kód: a szervezethez rendelt globális jogiszemély-azonosító, amely egyedileg azonosítja a pénzügyi tranzakciókban részt vevő felet.

2.105. Lejárat szerinti bontás: a mérlegben szereplő tételeket a Számv. tv. vonatkozó előírásainak megfelelően a hátralévő lejárat szerinti bontásban kell szerepeltetni.

2.106. Lekötött betét: olyan nem transzferálható, egy munkanapnál hosszabb időre lekötött betét, amelyet nem lehet, vagy csak bizonyos hátrányos szerződéses feltétellel (pl. járó, de nem esedékes kamatok elvesztése) lehet a szerződés szerinti rögzített határidő előtt visszaváltani. A két éven túli lekötésű betét tartalmazhat nyugdíj-előtakarékossági számlát is. A futamidő nélküli betétet (a betéti okiratot kivéve) a látra szóló betétek közé kell sorolni.

2.107. Letéti igazolás: a globális letéti igazolás (GDR) és az amerikai letéti igazolás (ADR), amely a letéti intézmény által bizonylati formában kibocsátott, saját joga szerint értékpapírnak minősülő, átruházható befektetési forma, a letétbe helyezett, mögöttes értékpapírokra vonatkozó tulajdonjogot bizonyító okirat.

2.108. Letéti jegy: a letéti jegyről szóló 287/2001. (XII. 26.) Korm. rendelet szerinti értékpapír.

2.109. Letéti szolgáltatás (pénzletét kezelés): a Hpt. 6. § (1) bekezdés 79. pontja szerinti pénzügyi szolgáltatás.

2.110. Lombard hitel nyújtása: minden olyan hitelnyújtás a hitel céljától függetlenül, amikor az ügyfél a hitelintézeti forint- és devizabetétjét vagy a már meglévő értékpapírját a hitelintézetnél óvadéki letétbe helyezi, hogy ennek fedezete mellett részére hitelt folyósítsanak.

2.111. Mark-to-market betét: az a betétállomány, amelyet a piaci kiértékeléssel járó ügyletekben bekövetkező árfolyam-elmozdulások miatt helyeznek el az ügylet egyik szereplőjénél.

2.112. Mezőgazdasági őstermelő: az Szja tv. 3. § 18. pontja szerinti magánszemély.

2.113. Minősített Fogyasztóbarát Lakáshitel termék: az MNB által támasztott követelményeknek megfelelő, előzetes bírálat során az MNB által ekként minősített jelzáloghitel termék.

2.114. Money market típusú hitel: jellemzően nagyvállalatokkal a Treasury-n keresztül, a bankközi ügyletekhez hasonló kamatfeltételekkel kötött, általában rövid futamidővel rendelkező hitel.

2.115. Multicurrency (többdevizás) hitel: olyan hitel, amelyben a bank lehetőséget nyújt az ügyfélnek arra, hogy a hitelt az általa megválasztott, a hitelszerződésben előzetesen rögzített devizanemek egyikében hívja le. Nem tartoznak ide az olyan konstrukciók, amelyek esetében a bank döntése a hitel denominációjának megváltoztatása.

2.116. Munkavállalói számla, számlacsomag: azon számla, számlacsomag, amelyet kizárólag egy adott szakmacsoport, szakmai szervezet vagy intézmény, munkáltató munkavállalói vagy egyéb jogviszonyú tagjai szármára alakítottak ki.

2.117. Nem kötelező nyugdíjjuttatás: a Hpt. 6. § (1) bekezdés 84. pontja szerinti fogalom.

2.118. Nem valódi penziós (elhelyezési) ügylet: a Számv. tv. 3. § (8) bekezdés 11. pont b) alpontjában meghatározott ügylet.

2.119. Nem teljesítő kitettség: a 39/2016. (X. 11.) MNB rendelet alapján nem teljesítőnek minősülő kitettség.

2.120. Névre szóló betét: a Hpt. 6. § (2) bekezdés 6. pontja szerinti betét.

2.121. Nonprofit szervezet: az egyesülési jogról, a közhasznú jogállásról, valamint a civil szervezetek működéséről és támogatásáról szóló 2011. évi CLXXV. törvény 4. §-a és 5/A. §-a szerinti jogalanyok. Az alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr. 2. melléklet I.A. pontja szerinti szektor-meghatározás szerint külön szektort csak a háztartásokat segítő nonprofit intézmények alkotnak. Az üzleti szervezetek által finanszírozott és irányított nonprofit szervezeteket a nem pénzügyi vállalatokhoz, az államháztartás intézményei által finanszírozott és irányított nonprofit szervezetek a központi kormányzathoz vagy a helyi önkormányzatokhoz kell besorolni.

2.122. Opciós ügyletek: a Tpt. 322. § (1) bekezdése szerinti vételi opció és eladási opció.

2.123. Önálló vállalkozó: az alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr. 2. melléklet I.A. pontjában foglalt szektor meghatározás szerinti, a háztartások szektorába sorolt jogalany.

2.124. PIBB: a pénzügyi intézmények (hitelintézetek és pénzügyi vállalkozások), a befektetési vállalkozások, és a biztosító részvénytársaságok (beleértve a viszontbiztosítókat is) közös megnevezése.

2.125. Penziós ügylet: a Számv. tv. 3. § (8) bekezdés 11. pontja szerinti ügylet.

2.126. Pénzeszközök: a Hitkr. 2. § 3. pontjában felsorolt eszközök.

2.127. Pénzforgalmi közvetítő: az Fszt. 3. § 29. pontja szerinti tevékenységet végző jogalany.

2.128. Pénzforgalmi számla: a Pft. 2. § 20. pontja szerinti fizetési számla.

2.129. Pénzforgalmi szolgáltatás: a Hpt. 6. § (1) bekezdés 87. pontja szerinti pénzügyi szolgáltatás.

2.130. Pénzforgalmi szolgáltató: a Pft. 2. § 22. pontjában meghatározott intézmény.

2.131. Pénzforgalmi szolgáltatáshoz kapcsolódó pénzügyi szolgáltatás: az Fszt. 5. § (3) és (4) bekezdése alapján, az illetékes hatóság engedélyével végzett pénzügyi és kiegészítő pénzügyi szolgáltatás, és a pénzfogalmi szolgáltatásokhoz szorosan kapcsolódó egyéb kiegészítő szolgáltatások, továbbá az Fszt. 6. §-ában foglalt korlátozásokkal végzett hitel- és pénzkölcsön nyújtási tevékenység.

2.132. Pénzkölcsön nyújtása: a Hpt. 6. § (1) bekezdés 40. pont b) alpontja szerinti pénzügyi szolgáltatás.

2.133. Pénzpiaci alapok: azok a befektetési alapok, amelyek befektetési jegyei likviditás szempontjából a bankbetétekhez hasonlóak, és eszközeiket elsősorban pénzpiaci eszközökbe, vagy maximum 1 éves hátralévő lejáratú transzferálható hitelviszonyt megtestesítő értékpapírokba, vagy pénzpiaci eszközök kamataihoz hasonló megtérülésű eszközökbe fektetik.

2.134. Pénzpiaci eszköz: a Bszt. 4. § (2) bekezdés 51. pontja szerinti fogalom.

2.135. Pénzügyi lízing: a Hpt. 6. § (1) bekezdés 89. pontja szerinti pénzügyi szolgáltatás.

2.136. Pénzügyi vállalkozás: a Hpt. szerinti pénzügyi vállalkozás a hitelintézettel egyenértékű prudenciális szabályozásnak megfelelő pénzügyi vállalkozás kivételével.

2.137. Portfóliókezelési tevékenység: a CRR 317. cikk (4) bekezdésében található 2. sz. táblázat szerinti vagyonkezelési tevékenység.

2.138. Prémium banki szolgáltatás (premium, personal banking): e szolgáltatás keretében a hitelintézet bizonyos kivételes szolgáltatásokat kínál az átlagosnál magasabb jövedelmű és ilyen szolgáltatásokat igénylő ügyfelek számára pl. saját kapcsolattartójukon keresztül intézhetik ügyeiket, elérhető számukra a banki termékek emelt szintű csomagja, a bank segítséget nyújt kiemelt ügyfeleinek, hogy megtalálják a számukra legkedvezőbb megoldásokat, stb.

2.139. Privát banki szolgáltatás (private banking): olyan banki szolgáltatás, melyet vagyonos ügyfeleknek kínálnak, akik számára hozzáférhető a privátbanki szolgáltatás teljes palettája: pl. személyre szabott konstrukciók, személyi bankár, exkluzív kényelmi szolgáltatások.

2.140. Projektfinanszírozási hitel: az alkalmazott hitelkockázati tőkekövetelmény számítási módszertől függetlenül a CRR 147. cikk (8) bekezdése szerinti speciális hitelezési kitettségek, illetve a tartalmában annak megfelelő hitel.

2.141. Projektcég: gazdasági projekt megvalósítása céljából alapított társaság, amely megszűnik, ha valamennyi kötelezettségét teljesítette, és már járulékos kötelmek (pl. garanciális kötelezettségek, jótállás, szavatosság) sem állnak fenn. A projektcég finanszírozásának feltétele, hogy más tevékenységek ne veszélyeztessék a fő projekt megvalósítását (profiltiszta társaság).

2.142. Repó- és fordított repóügylet: a Tpt. 5. § (1) bekezdés 110. pontja szerinti fogalom.

2.143. Speciális pénz- és tőkepiaci intézmények: az egyéb pénzügyi közvetítők, illetve a pénzügyi kiegészítő tevékenységet végző vállalkozások közé sorolt speciális szervezetek gyűjtő elnevezése. Ide tartozik a Budapesti Értéktőzsde, az Országos Betétbiztosítási Alap, a Befektető Védelmi Alap, a biztosító szövetkezet és egyesület, a magánnyugdíjpénztár, az önkéntes nyugdíjpénztár, az önkéntes kölcsönös egészségpénztár, az önkéntes kölcsönös önsegélyező pénztár, az önkéntes kölcsönös egészség- és önsegélyező pénztár, valamint a befektetési alapkezelő.

2.144. Sajátos szállításos repó ügyletek: a Tpt. szerinti repó ügyletnek a Hitkr. 16/A. §-ában meghatározott speciális típusa.

2.145. Stabilitás Megtakarítási Számla: a Magyarország gazdasági stabilitásáról szóló, 2017. január 18. előtt hatályban volt 2011. évi CXCIV. törvény 39/A. § (2) bekezdésében meghatározott számla.

2.146. Szállításos és óvadéki repó ügylet: a repó és fordított repó ügyleteknek a Számv. tv. 3. § (8) bekezdés 2. pontjában meghatározott típusai.

2.147. Számlatermék: a fogyasztók részére vezetett, forintban nyilvántartott bankszámla és számlacsomag, valamint a kapcsolódó szolgáltatások.

2.148. Szintetikus értékpapírosítás: a CRR 242. cikk 11. pontja szerinti fogalom.

2.149. Tárgynap, T nap, T+x nap: a pénzforgalom lebonyolításáról szóló MNB rendelet szerint értelmezendő fogalmak, ahol

a) a tárgynap (T) alatt a munkanapon belül annak kezdő időpontja és a fizetési megbízásnak a teljesítési határidők számítása szempontjából irányadó átvételére meghatározott végső benyújtási határidő közötti időszak értendő. A munkanap záró időpontját és ezen belül a végső benyújtási határidőt a pénzforgalmi szolgáltató pénzforgalmi szolgáltatás típusonként (ezen belül fizetési módonként, pénznemenként, stb.) eltérően határozhatja meg. A munkanapon belül az adott pénzforgalmi szolgáltatás típusra vonatkozó végső benyújtási határidőt követően beérkezett fizetési megbízást a következő munkanap kezdő időpontjában átvettnek tekintendő.

b) a (T + x) képlet formájában kifejezett teljesítési határidő a tárgynapot (T) követő x-edik munkanapot jelenti. Egy vagy többdevizás devizautalások esetén nem minősül munkanapnak az a nap, amelyen a konverzióval érintett bármelyik deviza piaca zárva van.

2.150. Tárgyévi javadalmazás:

a) alapjavadalmazásként az intézmény által a tárgyévben kifizetett, valamint a tárgyév végéig számvitelileg elhatárolt, és a tárgyév lezárását követően kifizetendő, a Hpt. 6. § (1) bekezdés 1. pontjában meghatározott jövedelem;

b) nem halasztott teljesítményjavadalmazásként a tárgyévi teljesítményért az intézmény által odaítélt és kifizetett, valamint a tárgyévi teljesítményért odaítélt, a tárgyév végéig számvitelileg elhatárolt, és a tárgyév lezárását követően kifizetendő, a Hpt. 6. § (1) bekezdés 110. pontja szerinti jövedelem;

c) halasztott teljesítményjavadalmazásként a tárgyévi teljesítményért az intézmény által odaítélt, a tárgyév lezárását követően kifizetendő, a Hpt. 6. § (1) bekezdés 110. pontja szerinti jövedelem.

2.151. Tárgyévi halasztott teljesítményjavadalmazás: a tárgyévi javadalmazásnak a 2.150. pont c) alpontja szerinti eleme.

2.152. Tárgyévi teljesítményjavadalmazás: a tárgyévi javadalmazásnak a 2.150. pont b) és c) alpontja szerinti eleme.

2.153. Teljesítményjavadalmazás: a Hpt. 6. § (1) bekezdés 110. pontja szerinti javadalmazás.

2.154. Törzsszám: az adószám első nyolc számjegye. A jogi személyiséggel nem rendelkező vállalkozások esetében is be kell írni az adószám első nyolc számjegyét a "törzsszám" oszlopba.

2.155. Tulajdoni részesedést jelentő értékpapír: az alapvető feladatokhoz kapcsolódó adatszolgáltatási MNBr. 2. melléklet I.F.2.14. pontja szerinti fogalom.

2.156. Tulajdonosi számla, számlacsomag: az intézmény tulajdonosai, saját dolgozói részére kialakított speciális számlák, számlacsomagok

2.157. Ügyfél: a Bszt. 4. § (2) bekezdés 41. pontja szerinti lakossági ügyfél és a 60. pontja szerinti szakmai ügyfél.

2.158. Ügyfelek tulajdonát képező pénzeszköz: az elektronikuspénz-kibocsátási tevékenységgel és a pénzforgalmi szolgáltatással összefüggésben az adatszolgáltató birtokába került, az ügyfelek tulajdonát képező pénzeszköz.

2.159. Újratárgyalt (prolongált) szerződés (2010. január 1-je előtt): a Hitkr. VII. mellékletének 2010. január 1-jei hatálybalépése előtt az akkor hatályban volt, a hitelintézetek által a Pénzügyi Szervezetek Állami Felügyelete részére szolgáltatandó adatok köréről és az adatszolgáltatás módjáról szóló 45/2008. (XII. 31.) PM rendelet szerint újratárgyaltnak minősülő hitel.

2.160. Valódi penziós (elhelyezési) ügylet: a Számv. tv. 3. § (8) bekezdés 11. pont a) alpontja szerinti ügylet.

2.161. Vállalati pénzügyek, kereskedési és értékesítési tevékenység: a CRR 317. cikk (4) bekezdésében található 2. sz. táblázat szerint ekként meghatározott tevékenység.

2.162. Vezető állású személy: a Hpt. 6. § (1) bekezdés 122. pontja szerinti személy.

2.163. Vonatkozási idő: azon időpont, illetve időszak, amelyre az adatszolgáltatás vonatkozik.

2.164. Work-out ügyletek: a követeléskezelésre megvásárolt faktoring követelések, azaz a már késedelmesen (lejártan) vásárolt követelések, amelyeket általában behajtásra vásárolnak meg az eredeti követelés értékének töredékéért.

2.165. A táblákban, illetve űrlapokban és a kitöltési előírásokban használt további fogalmakat, rövidítéseket - külön magyarázat hiányában - az 1. pont szerinti jogszabályok által meghatározott módon kell érteni.

3. Rövidítések

3.1. ÁÉKBV: Átruházható Értékpapírokkal foglalkozó Kollektív Befektetési Vállalkozások

3.2. ÁHT: államháztartás

3.3. ÁKK Zrt.: Államadósság Kezelő Központ Zártkörűen Működő Részvénytársaság

3.4. ÁSZF: Általános Szerződési Feltételek

3.5. EBH: Európai Bankhatóság

3.6. EBKM: egységesített betéti kamatláb mutató

3.7. EKB: Európai Központi Bank

3.8. ESS: egységes statisztikai számjel

3.9. EU: Európai Unió

3.10. GBC: Giro Bankkártya Zártkörűen Működő Részvénytársaság

3.11. GIRO: GIRO Elszámolásforgalmi Zártkörűen Működő Részvénytársaság

3.12. GMU: Gazdasági és Monetáris Unió (az Európai Unión belüli euroövezet), amelynek 2015. január 1-jétől 19 tagja van: Belgium, Németország, Görögország, Spanyolország, Franciaország, Írország, Olaszország, Luxemburg, Hollandia, Ausztria, Portugália, Finnország, Szlovénia, Ciprus, Málta, Szlovákia, Észtország, Lettország és Litvánia.

3.13. HBA: Hitelszövetkezetek Első Hazai Önkéntes Betétbiztosítási és Intézményvédelmi Alapja

3.14. IMF: Nemzetközi Valutaalap

3.15. KHR: Központi Hitelinformációs Rendszer

3.16. KKV: mikro-, kis-, és középvállalkozások

3.17. KSH: Központi Statisztikai Hivatal

3.18. KVH Rt.: Központi Váltó- és Hitelbank Részvénytársaság

3.19. Ltp: lakástakarékpénztár

3.20. MBSZ: Magyar Bankszövetség

3.21. MPI-k: monetáris pénzügyi intézmények (a központi bank, valamint az egyéb monetáris pénzügyi intézmények szektorába tartozó szervezetek)

3.22. MNV Zrt.: Magyar Nemzeti Vagyonkezelő Zártkörűen Működő Részvénytársaság

3.23. Mód.: módosítás; a jelentő táblákban a "Mód" jelölésű oszlopokban kell jelezni az adatban - az "Eredeti" jelentéshez képest - bekövetkezett változást

3.24. NHP hitel: az MNB által meghirdetett Növekedési Hitelprogram és Növekedési Hitelprogram Plusz keretében a kis- és középvállalkozásoknak nyújtott hitel

3.25. PEK: Posta Elszámoló Központ

3.26. PIBB: a Pénzügyi intézmények (hitelintézetek és pénzügyi vállalkozások), a Befektetési vállalkozások, és a Biztosító részvénytársaságok (beleértve a viszontbiztosítókat is) közös megnevezése

3.27. SWIFT: Society for Worldwide Interbank Financial Telecommunication, nemzetközi pénzügyi üzenetközvetítő rendszer

3.28. SZT: szavatoló tőke

3.29. TB: az Országos Nyugdíjbiztosítási Főigazgatóság, valamint az Országos Egészségbiztosítási Pénztár összefoglalóan

3.30. TEÁOR: a gazdasági tevékenységek egységes ágazati osztályozási rendszere

3.31. THM: teljes hiteldíj mutató

3.32. VIBER: Valós Idejű Bruttó Elszámolási Rendszer, amelyet az MNB működtet.

4. Formai követelmények

4.1. Amennyiben

- az adatszolgáltató az ERA rendszer "Adatszolgáltatás" szolgáltatásában egy felügyeleti jelentéscsomagként kezelt felügyeleti jelentések bármelyikének teljesítésére e rendelet alapján nem köteles, vagy[6]

- a felügyeleti jelentés valamely táblájának adattartalma nemleges,

akkor az adatszolgáltató a tábla kötelező mezőit nulla ("0") értékkel feltöltve küldi meg.

Ha az adatszolgáltató nem értékesít a 10. melléklet szerint jelentendő terméket, akkor a nemleges adatszolgáltatást a "Nemleges jelentés beküldése" menüpontot választva generált nyilatkozat küldésével teljesíti.

4.2. Az adatszolgáltató a módosító jelentés beküldésével egyidejűleg tájékoztatja az MNB-nek az adott adatszolgáltató felügyeletét ellátó főosztályát a módosításról és annak indokairól.

A módosított jelentésben az érintett tábla javítás miatt módosuló minden sorát (beleértve az összegző sorokat is) a "Mód" oszlopban "M"-mel kell megjelölni. A teljes jelentést (a javított adatot nem tartalmazó, és a nemleges táblát is) ismételten meg kell küldeni.

Nem kell értéket beírni

- az ismétlő sorok mezőibe akkor, ha az adatszolgáltatónak nincs jelentenivalója, vagyis az ismétlő sor minden jelentett értéke nulla lenne,

- a valós értékelést bemutató mezőkbe, ha az adatszolgáltató még nem alkalmaz valós értékelést.

Minden egyéb esetben értéket (legalább nullát) kell szerepeltetni a mezőben.

4.3. A táblák "Megnevezés" mezőibe az adatszolgáltatók nem írhatnak adatot, szöveget.

4.4. A táblák szöveges mezőibe történő adatbevitelkor vessző karakter nem használható.

4.5. Az adott tábla, illetve az adott táblára vonatkozó kitöltési előírások eltérő rendelkezése hiányában a részvénytársasági formában működő hitelintézeteknek, a harmadik országbeli hitelintézet fióktelepének, továbbá a hitelintézettel egyenértékű prudenciális szabályozásnak megfelelő pénzügyi vállalkozásoknak az adatokat millió forintban, egész számra kerekítve, a szövetkezeti formában működő szövetkezeti hitelintézeteknek, a hitelintézeti típusú EGT-fióktelepeknek millió forintban, három tizedesre kerekítve kell megadnia. Az egységnyi forintban töltendő táblák esetében az adatokat minimum ezres nagyságrendű pontossággal kell jelenteni.

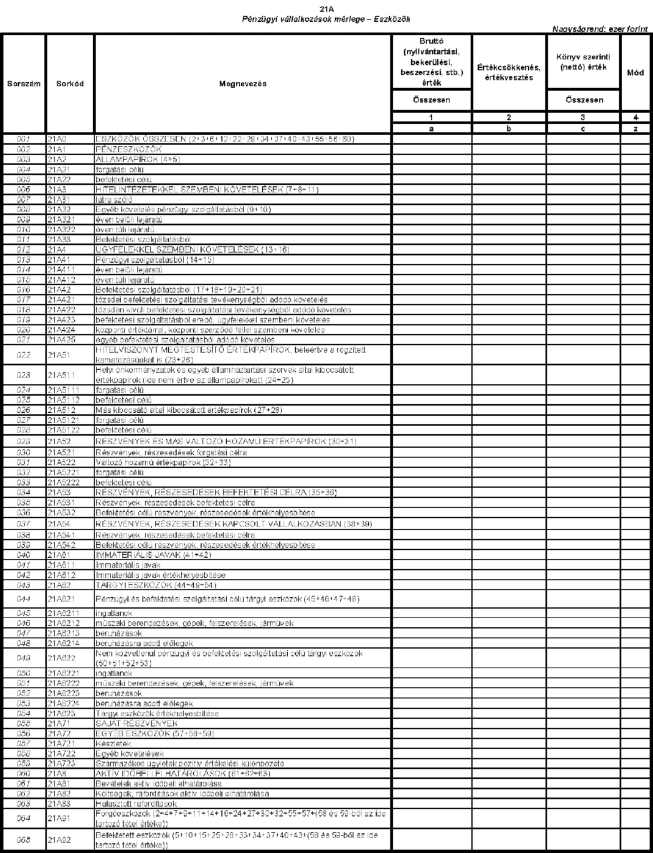

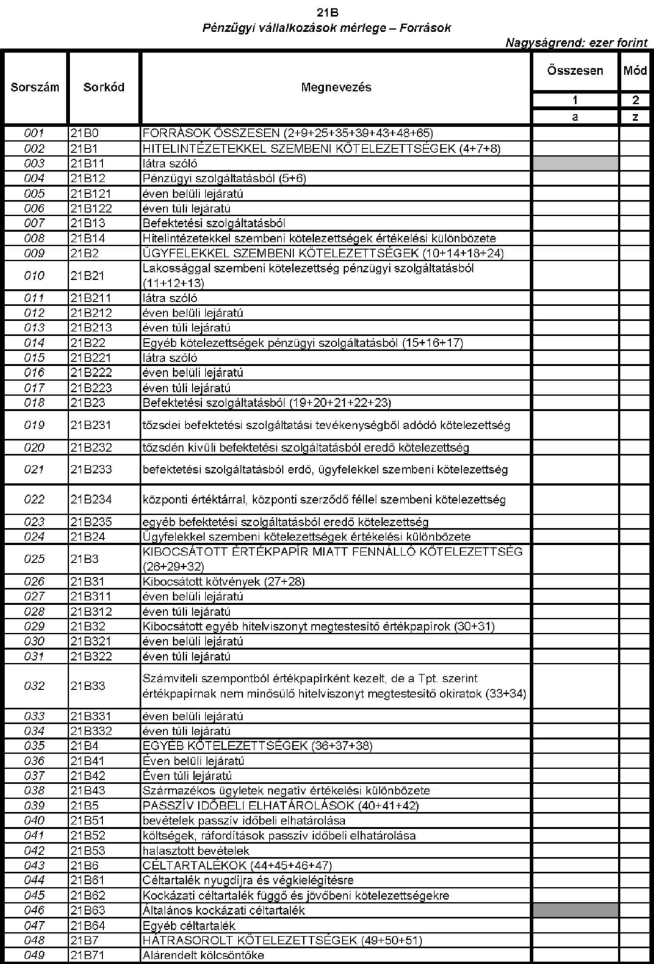

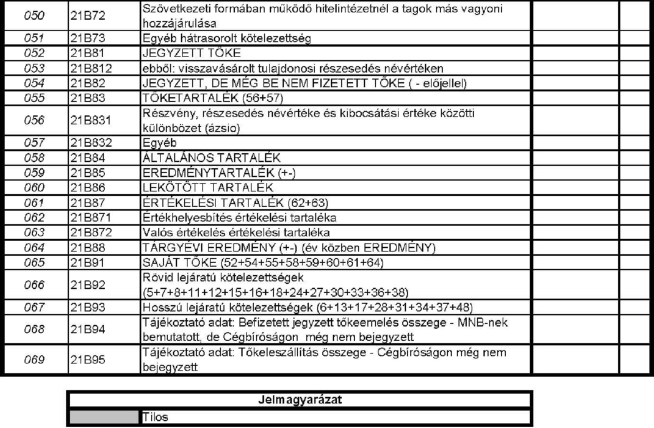

A pénzügyi vállalkozások esetében a pénznemben kifejezett adatok nagyságrendje ezer forint.

A független közvetítő, az elektronikuspénz-kibocsátó intézmény, a pénzforgalmi intézmény, azok fióktelepe és a PEKMI esetében az adatokat ezer forintban, egész számra kerekítve kell szerepelteti. A súlyozott, és a szorzott értékek kiszámításánál - a kerekítés általános szabálya szerint - a kapott értékeket 0,5-től felfelé, 0,49-től lefelé kell kerekíteni.

4.6. Egy táblán belül csak azonos nagyságrendű pénznem értékek szerepelhetnek, amelyek kerekítésben eltérhetnek egymástól.

4.7. A 2. melléklet szerinti felügyeleti jelentések formai követelményei

4.7.1. Egy táblában szereplő valamely tétel megnevezésében a zárójelek használata azt jelenti, hogy az adott tételt le kell vonni ahhoz, hogy megkapjuk az "összesen" értéket, de nem jelenti azt, hogy az adott tételt negatív értékként kell megjeleníteni.

Egy táblában szereplő valamely tétel megnevezése előtt a "(-)" jel használata azt jelenti, hogy az adott tételt negatív értékként kell megjeleníteni, például "(-) Saját részvények".

4.7.2. A felügyeleti jelentéssel egyidejűleg az elektronikus úton, az ERA rendszeren keresztül, pdf formátumban, kötelezően beküldendő file-okat az alábbi általános formai előírások figyelembe vételével kell csatolni:[7]

- a file név nem tartalmazhat szóközt, a megnevezésben az elválasztás egy aláhúzás karakterrel történik,

- a file név felépítése: törzsszám_vonatkozás vége_melléklet típusa.pdf

4.7.3. A vonatkozás vége a tárgyidőszak záró napja 8 karakterrel, szóköz és pontok nélkül. Az éves auditált felügyeleti jelentéssel egyidejűleg küldendő dokumentumok esetén a vonatkozás vége a vonatkozó beszámolási időszak záró napja, azaz a mérleg fordulónapja: például "20191231".

A negyedéves szöveges jelentések esetén az adott negyedév zárónapját kell feltüntetni az alábbiak szerint, például 2019. júniusra vonatkozóan "20190630".

4.7.4. A melléklet típusa az MNB felé elektronikusan megküldendő alábbi dokumentumok rövid megnevezését tartalmazza az alábbiak szerint:

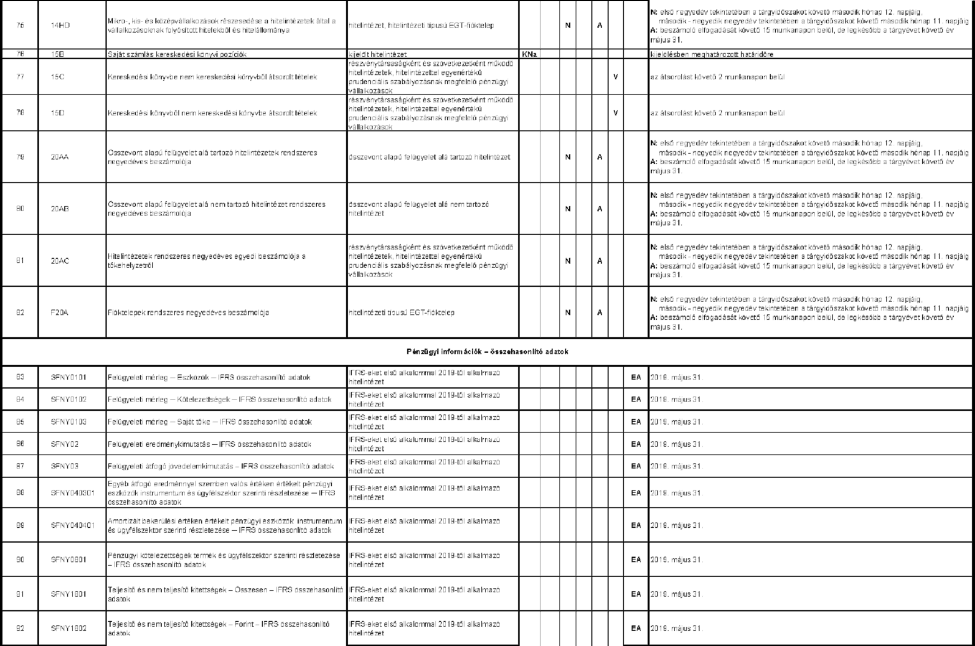

| Megnevezés | Rövid név |

| Az összevont felügyelet alá tartozó hitelintézetek rendszeres negyedéves beszámolója (20AA) | szovjel |

| Nem összevont felügyelet alá tartozó hitelintézet rendszeres negyedéves beszámolója (20AB) | szovjel |

| Hitelintézetek rendszeres negyedéves egyedi beszámolója a tőkehelyzetről (20AC)** | szovjelcorep |

| Fióktelep - Negyedéves szöveges jelentés (F20A) | szovjel |

| Évközi auditált beszámoló - mérleg | evkmerleg |

| Évközi auditált beszámoló - eredménykimutatás | evkerkim |

| Évközi audit - Könyvvizsgálói záradék vagy jelentés | evkkonyvzar |

| Eves beszámoló - mérleg | merleg |

| Eves beszámoló - eredménykimutatás | erkim |

| Eves beszámoló - cash-flow | cashflow |

| Eves beszámoló - saját tőke változása | tokevalt |

| Eves beszámoló - kiegészítő melléklet | kiegmell |

| Könyvvizsgálói záradék vagy jelentés | konyvzar |

| Közgyűlési határozat vagy jegyzőkönyv* | kozgyhat |

| Adózott eredmény felhasználására vonatkozó határozat*** | erfeloszt |

| Üzleti jelentés | uzljel |

| Konszolidált éves auditált beszámoló - mérleg | konszmerleg |

| Konszolidált éves auditált beszámoló - eredménykimutatás | konszerkim |

| Konszolidált éves auditált beszámoló - cash-flow | konszcashflow |

| Konszolidált éves auditált beszámoló - saját töke változása | konsztokevalt |

| Konszolidált éves auditált beszámoló - kiegészítő melléklet | konszkiegmell |

| Konszolidált éves auditált beszámoló - Közgyűlési határozat vagy jegyzőkönyv | konszkozgyhat |

| Konszolidált éves auditált beszámoló - könyvvizsgálói záradék vagy jelentés | konszkonyvzar |

*/ A közgyűlési határozat vagy jegyzőkönyv nevű dokumentumot az MNB részére akkor is meg kell küldeni, ha a közgyűlési határozat a beszámoló elfogadásán és az eredményfelosztáson túl egyéb határozatot nem tartalmaz. Közgyűlés hiányában a pénzügyi intézmény döntéshozó testületét kell érteni. Az éves beszámoló szempontjából a harmadik országbeli hitelintézet fióktelepe és az EGT-fióktelep döntéshozó testülete a külföldi hitelintézet döntéshozó testülete.

**/ A 20AC kódú szöveges felügyeleti jelentést a 680/2014/EU bizottsági végrehajtási rendelet alapján teljesítendő, a szavatoló tőkére és a tőkekövetelményre vonatkozó, egyedi szintű felügyeleti jelentés mellékleteként kell az MNB-nek megküldeni.

***/ Az Adózott eredmény felhasználására vonatkozó határozat nevű dokumentumot a harmadik országbeli hitelintézet fióktelepe és az EGT-fióktelep nemleges jelentésként küldi be.

A melléklet típusa táblában felsorolt és a jelentésekhez csatolandó kötelező mellékletek köre a jelentés típusa szerint változik, amelyek részletes felsorolását e rendelet 2. melléklet összefoglaló táblái tartalmazzák.

Az összevont alapú felügyelet alá tartozó, a 680/2014/EU bizottsági végrehajtási rendelet 9. és 10. cikke szerinti adatszolgáltatás teljesítésére kötelezett hitelintézet a konszolidált éves auditált beszámoló részeit az év végi auditált FINREP jelentéshez csatolja.

4.8. A 4. és 6. melléklet szerinti felügyeleti jelentések formai követelményei

4.8.1. Egy táblában szereplő valamely tétel megnevezésében a zárójelek használata azt jelenti, hogy az adott tételt le kell vonni ahhoz, hogy megkapjuk az "összesen" értéket, de nem jelenti azt, hogy az adott tételt negatív értékként kell megjeleníteni.

A negatív értékként megjelenítendő tételeket a táblák a megnevezés előtt "(-)" jellel jelölik, például "(-) Saját részvények".

4.8.2. A felügyeleti jelentéssel egyidejűleg elektronikus úton, az ERA rendszeren keresztül, pdf formátumban, kötelezően beküldendő file-okat az alábbi általános formai előírások figyelembe vételével kell csatolni:[8]

- a file név nem tartalmazhat szóközt, a megnevezésben az elválasztás egy aláhúzás karakterrel történik,

- a file név felépítése: törzsszám_vonatkozás_vége_melléklet típusa.pdf

A törzsszám az adatszolgáltató adószámának első nyolc karaktere.

A vonatkozás vége a tárgyidőszak záró napja. A rendszeres negyedéves beszámoló esetén az adott negyedév záró napját kell feltüntetni 8 karakterrel, szóköz és pontok nélkül az alábbiak szerint, pl. "20190331", "20190630". Az éves auditált felügyeleti jelentéssel egyidejűleg küldendő dokumentumok esetén a vonatkozás vége a mérleg fordulónapja pl. "20191231.

A melléklet típusa az elektronikusan megküldendő alábbi dokumentumok rövid neve:

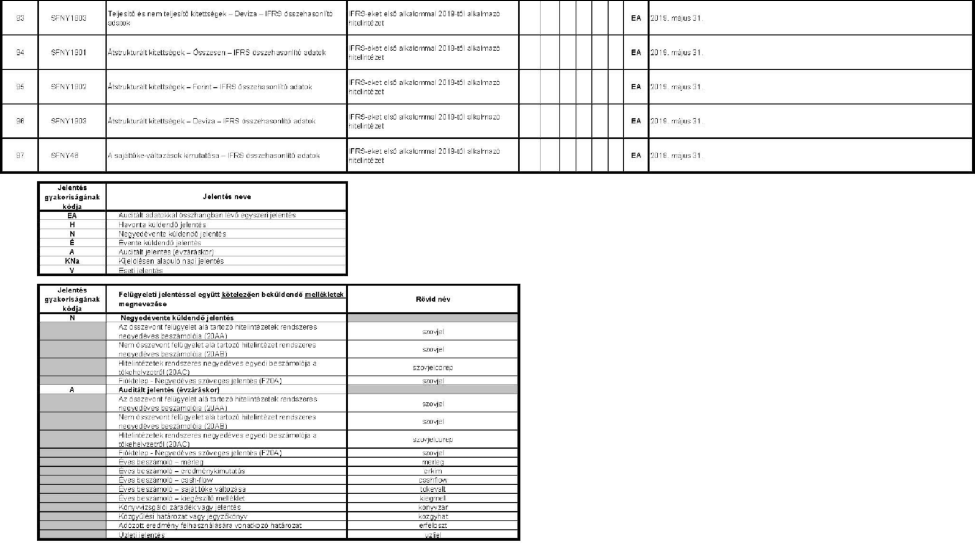

| Megnevezés | Rövid név |

| Rendszeres negyedéves beszámoló | szovjel |

| Eves beszámoló - mérleg | merleg |

| Eves beszámoló - eredménykimutatás | erkim |

| Eves beszámoló - cash-flow | cashflow |

| Eves beszámoló - saját tőke változása* | tokevalt |

| Eves beszámoló - kiegészítő melléklet | kiegmell |

| Könyvvizsgálói záradék vagy jelentés | konyvzar |

| Közgyűlési határozat vagy jegyzőkönyv | kozgyhat |

| Adózott eredmény felhasználására vonatkozó határozat | erfeloszt |

| Üzleti jelentés | uzljel |

*/ A nem IFRS-ek szerinti egyedi éves beszámolót készítő adatszolgáltatónak a saját tőke változása dokumentumot - ha nem készíti - nemleges jelentésként be kell küldenie.

A fentiekben foglaltak szerint például az éves beszámoló mellékletét képező kiegészítő melléklet azonosítója xxxxxxxx_20191231_kiegmell.

4.9. A 8. melléklet szerinti felügyeleti jelentések formai követelményei

4.9.1. A felügyeleti jelentéssel egyidejűleg az elektronikus úton, az ERA rendszeren keresztül, pdf formátumban, kötelezően beküldendő file-okat az alábbi általános formai előírások figyelembe vételével kell csatolni:[9]

- a file név nem tartalmazhat szóközt, a megnevezésben az elválasztás egy aláhúzás karakterrel történik,

- a file név felépítése: törzsszám_vonatkozás vége_melléklet típusa.pdf

4.9.2. A vonatkozás vége a tárgyidőszak záró napja 8 karakterrel, szóköz és pontok nélkül. Az éves auditált felügyeleti jelentéssel egyidejűleg küldendő dokumentumok esetén a vonatkozás vége a vonatkozó beszámolási időszak záró napja, azaz a mérleg fordulónapja: például 2019. évre vonatkozóan "20191231".

4.9.3 A melléklet típusa az MNB felé elektronikusan megküldendő alábbi dokumentumok rövid megnevezését tartalmazza az alábbiak szerint:

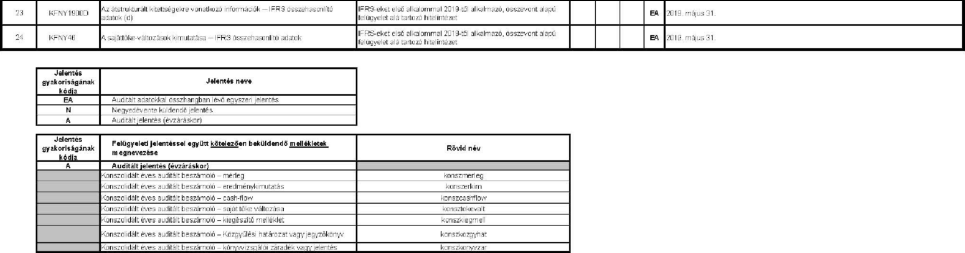

| Megnevezés | Rövid név |

| Eves beszámoló - mérleg | merleg |

| Eves beszámoló - eredménykimutatás | erkim |

| Eves beszámoló - kiegészítő melléklet | kiegmell |

| Kötelező vagy rendelkezésre álló könyvvizsgálói jelentés | konyvjel |

A fentiek alapján például az éves beszámoló mellékletét képező kiegészítő melléklet fájl neve: xxxxxxxx_20191231_kiegmell.pdf.

4.10. A 10. melléklet szerinti felügyeleti jelentések formai követelményei

4.10.1. Az adatküldés formai és technikai követelményeit részletesen tartalmazza az ERA rendszer Felhasználói kézikönyve, illetve az ERA - Hitel- és lízingtermék bejelentő szolgáltatás, az ERA - Betét és megtakarítási termék bejelentő szolgáltatás, valamint az ERA -Számlatermék bejelentő szolgáltatás Felhasználói kézikönyve.

4.10.2. A kitöltéssel kapcsolatos formai szabályok

Tömör megfogalmazás: A szöveges mezők kitöltésénél törekedni kell a tömör és a fogyasztó által is érthető megfogalmazásokra. Figyelembe kell venni, hogy az adatok automatikusan konvertálódnak át a WEB-es lekérdező felületre, így az MNB által történő korrektúrázásukra nincs mód.

Rövidítések alkalmazása: Mivel az adatok egy összehasonlító program révén a fogyasztók számára is megismerhetővé válnak, a szöveges mezők kitöltésénél ezt figyelembe kell venni (pl. csak a fogyasztók számára is egyértelmű rövidítések használata javasolt, a szakmai rövidítések mellőzendők).

Cellaformázás: A jelentés mezői az elvárt kitöltés szerint definiálva vannak, elkerülendő az ebből adódó problémákat például %-os értékek (80%) esetén elegendő a szám beírása (80).

4.10.3. A termékkód képzése

A bemutatandó termékek azonosítását és a kapcsolódó információk kezelését egy egyedi azonosító, a termékkód segíti. Új termék rögzítésekor az ERA rendszer első lépésben egy ideiglenes termékkódot generál, amely a feldolgozást követően az MNB alábbi tájékoztatása alapján automatikusan egy végleges termékkódra cserélődik. Ez az azonosító végigkíséri a terméket forgalmazásának teljes idejében. Amennyiben a termék értékesítése szünetel, az értékesítés újrakezdésekor is az eredeti termékkóddal kell küldeni az adatszolgáltatásban.

A termékkód felépítése a következő:

törzsszám (xxxxxxxx)_terméktípus azonosító(x)_sorszám(xxxx)-verziószám(xxx)

Példa: 12345678_B_0001-001

A törzsszám az adatszolgáltató adószámának első 8 számjegye.

A terméktípus azonosító az adott termék típusának azonosítására szolgáló egy karakter, amely megegyezik a jelentéskód utolsó betűjelével, az alábbiak szerint:

Hitel- és pénzügyi lízing termék

A Áruhitel

C Gépjárműlízing

G Gépjárműhitel

H Hitelkártyák

I Ingatlanlízing

J Szabad felhasználású jelzáloghitel

K Személyi kölcsön

L Ingatlancélú hitel

M Megtakarítás mellett nyújtott hitel

S Számlahitel

Betéti és megtakarítási termék

B Lekötött betét

O Kombinált megtakarítási termék

T Tartós befektetési szerződés

Z Megtakarítási számla

Számlatermék

E Számla

D Betéti bankkártya

A sorszám a pénzügyi intézmény által az adott típusú termék egyedi azonosítását szolgáló, folyamatos azonosító (4 karakter).

A verziószám az adott sorszámhoz tartozó terméktípus különböző változatait jelölő, a sorszámhoz kapcsolódó folyamatos alszám (3 karakter) (pl. azonos termék eltérő devizanemben). Amennyiben a termékhez nem tartoznak termékváltozatok, úgy a termékkód nem tartalmaz 3 jegyű verziószámot. Ebben az esetben a termékkód felépítése a következő: törzsszám (xxxxxxxx)_terméktípus azonosító(x)_sorszám(xxxx).

4.11. A 16. melléklet szerinti felügyeleti jelentések formai követelményei

Az adatküldés formai és technikai követelményeit az ERA rendszer "Adatszolgáltatás" szolgáltatásának Felhasználói kézikönyve tartalmazza.[10]

5. Tartalmi követelmények

5.1. Az adatszolgáltatónak saját magának kell az adatgyűjtését, analitikáját, nyilvántartását - a mindenkor hatályos számviteli és egyéb jogszabályok szerint - megszervezni és gondoskodni arról, hogy minden táblába, illetve űrlapba csak bizonylattal alátámasztott, és az adatszolgáltató nyilvántartásaiban rögzített gazdasági eseményekről kerüljön be adat.

5.2. Az IFRS-eket alkalmazó adatszolgáltató számára az adatszolgáltatások összeállításakor az adatok tartalmára, értékelésére vonatkozóan - e rendelet eltérő rendelkezése hiányában - az IFRS-ekben és az IFRS-eket alkalmazókra is vonatkozó hazai számviteli előírásokban meghatározottak az irányadóak. Egyes táblák kitöltését segítő, az egyes sorokra, oszlopokra vonatkozó konkrét IAS és IFRS hivatkozásokat az MNB honlapján közzétett technikai segédlet tartalmazza.

A magyar számviteli előírásokat alkalmazó adatszolgáltató számára az adatszolgáltatások összeállításakor az adatok tartalmára, értékelésére vonatkozóan - e rendelet eltérő rendelkezése hiányában - a mindenkor hatályos hazai számviteli rendelkezések az irányadóak.